- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- Los alcistas del USD/CHF siguen en juego, pero hay perspectivas de una corrección mientras tanto.

- Los osos observan el objetivo de Fibonacci del 61.8% a la baja.

El martes, el USD alcanzó máximos de tres meses atrás contra una cesta de divisas debido a la retórica de extrema agresividad del presidente de la Reserva Federal, Jerome Powell.

Powell explicó que es probable que el banco central de EE.UU. suba los tipos más de lo previsto y advirtió que el proceso de volver a situar la inflación en el 2% tiene "un largo camino por recorrer."

Esto ha visto al USD/CHF volar y probar una zona de resistencia clave por delante de la resistencia del canal como sigue:

Gráfico diario del USD/CHF

Hay mucho impulso alcista en este canal diario con 0,9450 a la vista por delante de 0,9500.

Gráfico H4 del USD/CHF

En esta coyuntura, tenemos perspectivas de una corrección, pero puede que tenga que pasar algún tiempo para que afecte realmente a la demanda que hemos visto en la retórica de línea agresiva de la Fed.

Gráfico H1 del USD/CHF

Los alcistas siguen en juego como podemos ver en el marco de tiempo inferior y los osos tendrán que llegar a la parte posterior de la micro línea de tendencia alcista con 0.9400 como punto clave de soporte y estructura. El gráfico anterior ofrece un escenario bajista y el flujo de precios que podría ocurrir en una ruptura de dicha estructura con el nivel objetivo de Fibonacci 61.8% cerca de 0.9340.

- Los alcistas del USD/JPY buscan la ruptura de la DMA de 200 ante las perspectivas de un dólar estadounidense firme.

- Una ruptura de la DMA de 200 abre el riesgo de una subida significativa.

El USD/JPY está en alza con el índice DXY, una medida del dólar estadounidense frente a una cesta de divisas, incluido el yen, que se disparó hasta los 105 en un movimiento que comenzó en 104.43 y continuó hasta 105.435.

El presidente de la Reserva Federal, Jerome Powell, afirmó que el banco central estadounidense mantendrá el rumbo hasta que el trabajo esté hecho. Sin embargo, Powell, de la Fed, añadió que es probable que el nivel final de las tasas de interés sea más alto de lo previsto. El presidente de la Reserva Federal , Jerome Powell, también dijo que la Fed está preparada para aumentar el ritmo de subidas de tasas si los datos indican que está justificado:

"Los últimos datos económicos han sido más fuertes de lo esperado, lo que sugiere que el nivel final de las tasas de interés probablemente sea más alto de lo previsto anteriormente. Si la totalidad de los datos indicara que está justificado un ajuste más rápido, estaríamos dispuestos a aumentar el ritmo de las subidas de tasas."

Esto ha dejado un sesgo alcista en los siguientes gráficos:

Gráfico USD/JPY H1

Después de una serie de rupturas fallidas, en ambos sentidos, los alcistas están rompiendo la resistencia del canal alcista a medida que una nueva oleada de largos entra en el mercado, largos de Día 1 o D1.

Los alcistas se fijan en la DMA de 200, como se muestra como línea en el gráfico horario anterior. Una ruptura de allí, cerca de 137.50 abre el riesgo de una recuperación significativa al alza como sigue:

USD/JPY gráfico diario

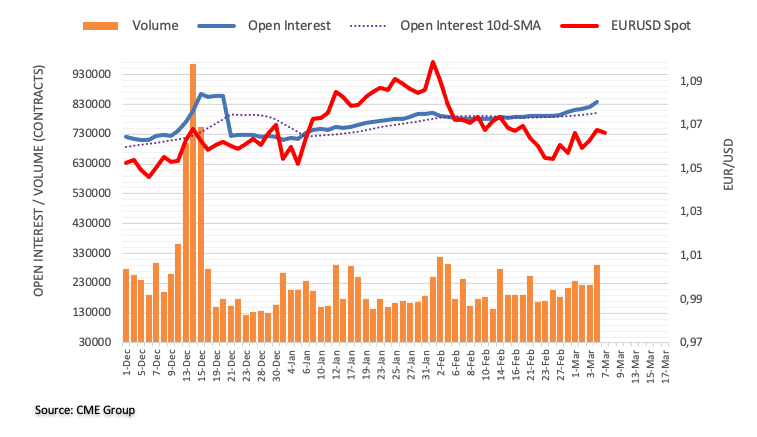

- El EUR/USD ha estado cayendo a lo largo del día debido a la Fed agresiva.

- Powell de la Fed testificó ante el Congreso y el dólar de EE.UU. se disparó.

El EUR/USD sigue cayendo a medida que avanzamos en el comercio de EE.UU. en lo que ha sido una caída máxima en la moneda única después de la retórica de súper agresiva del presidente de la Reserva Federal el martes que testificó ante el Congreso.

Las principales palabras del presidente de la Fed, Powell, fueron: "los últimos datos económicos han sido más fuertes de lo esperado, lo que sugiere que el nivel final de las tasas de interés probablemente sea más alto de lo previsto". Si la totalidad de los datos indicara que se justifica un endurecimiento más rápido, estaríamos preparados para aumentar el ritmo de subidas de tasas."

En consecuencia, el rendimiento de los bonos del Tesoro a 10 años subió al 4% antes de volver al 3.96%, manteniéndose ligeramente por debajo del máximo de tres meses del 4.07% alcanzado el 2 de marzo, mientras los inversores evaluaban el ritmo de las futuras subidas de tipos por parte de la Reserva Federal. Esto impulsó al dólar. El índice DXY, que mide la cotización del dólar frente a una cesta de divisas, alcanzó los 105 puntos en un movimiento que partió de 104.43 y se prolongó hasta 105.435.

Mientras tanto, es probable que el euro se vea perjudicado, ya que Alemania aún podría sufrir una recesión técnica en el cuarto trimestre de 2022 y el primer trimestre de 2023. Sin embargo, los analistas de Rabobank argumentaron que ''al menos los datos más recientes están indicando resistencia en la economía''. Por otra parte, los analistas también dijeron, ''resistente'' no es ''fuerte'' y ''el mercado se enfrenta a estas publicaciones de datos con posiciones en euros más largas que a finales del año pasado''.Esto sugiere que la retórica de línea dura del BCE puede tener dificultades para hacer subir el euro de forma significativa, sobre todo teniendo en cuenta el reciente auge del dólar".

Cabe destacar que la inflación sigue siendo persistentemente elevada en la zona euro, como se desprende de las cifras de inflación de febrero. Funcionarios como Pierre Wunsch, del BCE, indicaron que no era descabellado esperar que el BCE subiera los tipos hasta el 4%. Klaas Knot, responsable de política monetaria del BCE, declaró el martes que cabe esperar que el BCE siga subiendo las tasas de interés durante "bastante tiempo" después de marzo. Knot afirmó que el ritmo actual de subidas podría continuar hasta mayo si la inflación subyacente no disminuye materialmente. "Una vez que veamos un giro claro y decisivo en la dinámica de la inflación subyacente, espero que el BCE dé pasos más pequeños".

Knot también afirmó que la inflación parece haber tocado techo. El fuerte descenso de los precios de la energía observado en los últimos meses podría hacer bajar la inflación general incluso más deprisa de lo que prevé el BCE, añadió el responsable de política económica. No ve una recesión en invierno y señaló que la ralentización del crecimiento económico parece "aún más superficial y efímera de lo esperado".

- Plata, XAG/USD está bajo presión mientras el dólar estadounidense se recupera.

- Powell, de la Reserva Federal, se muestra muy agresivo ante el Congreso.

La Plata ha caído como el peso pesado que es, rompiendo a través de un par de capas de soporte clave después de los comentarios de línea agresiva del presidente de la Reserva Federal, Jerome Powell el martes. En el momento de escribir estas líneas, la Plata, o XAG/USD, ha bajado un 4.26% tras caer desde un máximo de 21.1412$ hasta un mínimo de 20.0853$.

En declaraciones al Congreso, el presidente de la Reserva Federal, Jerome Powell, dijo que el banco central estadounidense mantendrá el rumbo hasta que el trabajo esté hecho. También dijo que es probable que el nivel final de las tasas de interés sea más alto de lo previsto anteriormente, y agregó que la Fed está y estará preparada para aumentar el ritmo de las subidas de tasas si los datos indican que está justificado:

"Los últimos datos económicos han sido más fuertes de lo esperado, lo que sugiere que el nivel final de los tipos de interés será probablemente más alto de lo previsto. Si la totalidad de los datos indicara que está justificado un endurecimiento más rápido, estaríamos preparados para aumentar el ritmo de subidas de tasas."

Entretanto, los operadores de futuros sobre los fondos de la Fed han aumentado las apuestas a que la Reserva Federal subirá los tipos 50 puntos básicos en su reunión del 21 y 22 de marzo, hasta el 56%, y un aumento de 25 puntos básicos se considera ahora con una probabilidad del 44%. Los operadores también prevén ahora que la tasa alcance un máximo del 5.57% en septiembre y, en consecuencia, el dólar estadounidense está firmemente subastado.

En consecuencia, el índice DXY, que mide la cotización del dólar frente a una cesta de divisas, se disparó hasta los 105 puntos en un movimiento que comenzó en 104.43 y continuó hasta 105.435. La rentabilidad de los bonos del Tesoro estadounidense a 10 años subió hasta el 4% antes de volver a bajar hasta el 3.96%, manteniéndose ligeramente por debajo del máximo de tres meses del 4.07% alcanzado el 2 de marzo, mientras los inversores evaluaban el ritmo de las futuras subidas de tipos por parte de la Reserva Federal.

El responsable de política monetariadel Banco Central Europeo (BCE), Klaas Knot, declaró el martes que cabe esperar que el BCE siga subiendo las tasas de interés durante "bastante tiempo" después de marzo. Según él, el ritmo actual de subidas podría continuar hasta mayo si la inflación subyacente no disminuye materialmente. "Una vez que veamos un giro claro y decisivo en la dinámica de la inflación subyacente, espero que el BCE dé pasos más pequeños".

Knot mencionó que la inflación parece haber tocado techo. El fuerte descenso de los precios de la energía observado en los últimos meses podría hacer bajar la inflación general incluso más deprisa de lo que prevé el BCE, añadió el responsable de política económica. No ve una recesión en invierno y señaló que la ralentización del crecimiento económico parece "aún más superficial y efímera de lo esperado".

Reacción de los mercados

El comercio tiene toda su atención puesta en los efectos de las declaraciones del presidente de la Fed, Powell. El par EUR/USD baja con fuerza y cotiza a 1.0565, mientras que el EUR/GBP se sitúa en máximos de dos semanas por encima de 0.8900.

Esto es lo que debe saber el miércoles 8 de marzo:

En una comparecencia ante el Senado de EE.UU.,el presidente de la Reserva Federal (Fed), Jerome Powell, habló sobre la posibilidad de mayores subidas de los tipos de interés, dado que la última ronda de datos económicos de EE.UU. ha sido más fuerte de lo esperado, y advirtió de que las presiones inflacionistas son mayores de lo previsto. Sus comentarios aumentaron las expectativas de una subida de tipos de 50 puntos básicos en la reunión de marzo. Wall Street cayó y el dólar se disparó. El DXY alcanzó su nivel más alto desde diciembre, superando los 105.50.

A pesar de la sobrecompra, la divisa estadounidense continúa con impulso en la sesión asiática. Parece estar buscando un nuevo equilibrio, pero la recuperación está expuesta a los próximos datos estadounidenses, que incluyen el informe de empleo del sector privado ADP del miércoles y las nóminas no agrícolas del viernes. Estos datos podrían añadir volatilidad a los mercados financieros. Powell volverá a declarar ante el Congreso estadounidense. ¿Intentará enfriar el mensaje del martes?

Las declaraciones de Powell afectaron al sentimiento de los mercados. Los principales índices estadounidenses cayeron alrededor de un 1.50%, y el VIX se disparó más de un 4%. El rendimiento del Tesoro estadounidense a 2 años superó el 5% por primera vez desde 2007. Los precios del petróleo crudo cayeron casi un 4%. Las criptomonedas cayeron moderadamente, con el Bitcoin manteniéndose cerca de los 22.000$.

El par EUR/USD está probando los 1.0550 tras cotizar cerca de los 1.0700 hace un día, mientras que el par GBP/USD cayó a su nivel más bajo en casi cuatro meses en los 1.1830. La libra también se vio afectada por el deterioro del sentimiento de los mercados. El EUR/GBP alcanzó máximos semanales por encima de 0.8900.

El USD/CAD rompió por encima de la zona crucial de 1.3700. El miércoles, el Banco de Canadá celebrará su reunión de política monetaria, en la que se espera que las tasas se mantengan sin cambios.

El dólar australiano fue una de las monedas con peor comportamiento tras la reunión del Banco de la Reserva de Australia (RBA). El RBA subió los tipos 25 puntos básicos, tal y como se esperaba, pero afirmó que la inflación podría haber tocado techo. El gobernador del RBA, Philip Lowe, hablará el miércoles, y los analistas esperan nuevas orientaciones. El par AUD/USD rompió por debajo de 0.6700, ampliando las pérdidas por debajo de 0.6600. El par se encuentra bajo presión tras el suave mensaje del RBA y la recuperación del dólar.

El USD/JPY subió y cotiza por encima de 137.00 y cerca de la media móvil simple (SMA) de 200 días. A pesar de la caída frente al Dólar, el yen japonés obtuvo buenos resultados frente a otras divisas, con el soporte de la aversión al riesgo. El jueves, el gobernador del Banco de Japón, Haruhiko Kuroda, presidirá su última reunión de política monetaria.

¿Le ha gustado este artículo? Ayúdenos con sus comentarios respondiendo a esta encuesta:

- El USD/CAD supera los 1.3700 tras la postura de línea agresiva de Powell,

- Análisis del precio del USD/CAD: Los compradores apuntan a 1.3800 tras cotizar en máximos de 4 meses.

El USD/CAD alcanzó nuevos máximos anuales en 1.3743 tras los comentarios del presidente de la Reserva Federal de EE.UU. (Fed), Jerome Powell. Powell añadió que la inflación es elevada y que la Fed podría endurecer las condiciones monetarias más rápidamente en función de los datos que se vayan conociendo. Por lo tanto, el USD/CAD saltó desde alrededor de 1.3670. En el momento de escribir estas líneas, el USD/CAD opera en 1.3744.

USD/CAD: Acción del precio

El USD/CAD ha ampliado sus ganancias más allá de los 130 pips en el día, con los alcistas mirando para probar el máximo del 3 de noviembre, que confluye con una línea de tendencia alcista que pasa alrededor de 1.3808. Si el USD/CAD perfora esta última, se pondría en juego una prueba del máximo de 2022 en 1.3977. Pero primero, los compradores necesitan recuperar 1,3900, seguido de este último y del nivel psicológico de 1.4000.

En un escenario alternativo, el primer soporte del USD/CAD sería la figura de 1.3700 para una continuación bajista, seguida del máximo de 2022 anterior en 1.3685. Una vez superado, el siguiente soporte del USD/CAD sería el mínimo diario del 3 de marzo en 1.3550.

Cabe señalar que el Índice de Fuerza Relativa (RSI) en territorio alcista sugiere que los alcistas están al mando, cimentado además por la Tasa de Cambio (RoC) apuntando al alza.

USD/CAD Gráfico diario

USD/CAD Niveles técnicos

El presidente del FOMC, Jerome Powell, informa sobre el Informe Semestral de Política Monetaria ante la Comisión de Banca del Senado de Estados Unidos.

Declaraciones destacadas

"Es difícil argumentar que hemos ajustado demasiado".

"Tenemos que seguir ajustando, somos muy conscientes de los desfases".

"No creemos que necesitemos un aumento significativo de la tasa de desempleo".

"Pero hará falta suavizar el mercado laboral para llegar al 2%".

"Los costes sociales del fracaso son muy, muy altos".

"Si continuara la inflación se convertiría en la psicología".

"Si fracasamos, significaría una economía con altibajos".

"La distribución del capital también es difícil en ese tipo de mundo".

Reacción de los mercados

El Índice del dólar sigue subiendo y se lo vio subir por última vez en 1.05%, hasta 105.38 puntos.

- El GBP/USD cayó más de 150 puntos y pasó de 1.2000 a 1.1840.

- De línea agresiva, los comentarios del presidente de la Reserva Federal de EE.UU., Jerome Powell, en el Senado mantiene a los inversores evaluando una subida de 50 puntos básicos en marzo.

- Análisis del precio del GBP/USD: Una ruptura del mínimo del año en 1.1841 podría arrastrar al par hacia la zona de 1.1800.

El GBP/USD cae más de 100 puntos mientras el presidente de la Reserva Federal (Fed) de EE.UU., Jerome Powell, daba su discurso en el Senado de EE.UU. el martes. El dólar sube a pesar de la caída de los rendimientos de los bonos del Tesoro estadounidense. En el momento de escribir estas líneas, el par GBP/USD cotiza a 1.1854 tras alcanzar un máximo diario de 1.2065.

La comparecencia de Powell en el Senado de EE.UU. sacudió el barco y reforzó al dólar estadounidense

En los comentarios preparados para su comparecencia en el Senado de los EE.UU., el presidente de la Reserva Federal, Jerome Powell, comentó que la Fed está dispuesta a aumentar la velocidad de las subidas de tasas. Powell añadió: "Los últimos datos económicos han sido más fuertes de lo esperado, lo que sugiere que el nivel final de las tasas de interés probablemente será más alto de lo previsto anteriormente."

El Índice del dólar estadounidense (DXY), indicador del valor del dólar frente a sus homólogos, alcanzó un nuevo máximo de nueve semanas en 105.435 antes de retroceder hasta los niveles actuales de 105.421, subiendo un 0.86% en el día. Los rendimientos de los bonos del Tesoro estadounidense, concretamente el rendimiento a 10 años, superaron el umbral del 4% antes de situarse en el 3.968%.

El par GBP/USD se desplomó desde 1.2000 hasta el mínimo diario de 1.1848 cuando finalizó el debate de Powell con los senadores estadounidenses. Sin embargo, el par GBP/USD opera en torno a 1.1860.

El mercado de swaps indicó que los operadores de bonos ajustaron sus expectativas para las tasas de interés y ahora piensan que un aumento más significativo de medio punto es más probable que uno más pequeño de un cuarto de punto para la reunión de la Fed del 22 de marzo.

En el Reino Unido, Catherine Mann, miembro de política monetaria del Banco de Inglaterra (BoE), comentó que la libra esterlina (GBP) podría verse presionada a la baja si los operadores no hubieran tenido en cuenta los comentarios de la Reserva Federal. Dijo en una entrevista que la debilidad del valor de la libra esterlina era "significativa para la inflación", que ha caído del 11.1 en octubre, aunque se mantuvo por encima del 10% en enero.

GBP/USD Análisis técnico

Tras las declaraciones de Powell, el par GBP/USD se distanció de las medias móviles exponenciales (EMA) diarias mientras los osos se movían con agresividad, arrastrando al par principal cerca del mínimo de 1.1841. Además, el Índice de Fuerza Relativa (RSI) se mantiene en territorio bajista, mientras que la volatilidad aumentó, tal y como refleja la Tasa de Cambio (RoC).

Por lo tanto, el camino de menor resistencia del GBP/USD es a la baja, y su primer soporte sería el mínimo anual en 1.1841. Si se rompe por debajo, se pondría a prueba el nivel de 1.1800 antes de sumergirse en el soporte del máximo diario del 27 de octubre en 1.1645.

¿Qué hay que vigilar?

- Los osos del AUD/USD se mueven debido a la divergencia entre el Banco de la Reserva de Australia y la Reserva Federal.

- El presidente de la Reserva Federal, Jerome Powell, adopta un tono muy agresivo en su comparecencia ante el Congreso.

- El Banco de la Reserva de Australia ha moderado su retórica, inclinándose más hacia la moderación.

Los activos de riesgo están bajo una inmensa presión el martes, lo que está pesando sobre las divisas de alta beta, como el dólar australiano. El AUD ha perdido un 2% en el día tras caer como una piedra desde los 0.6661, máximos de la sesión estadounidense, hasta un mínimo de 0.6591 frente al dólar estadounidense, el nivel más bajo desde el 22 de noviembre. Sin embargo, el máximo del día del AUD/USD fue de 0.6747 antes de que los mercados comenzaran a posicionarse para una posible retórica de línea agresiva del testimonio del Presidente de la Reserva Federal Jerome Powell ante el Congreso en el comercio de EE.UU..

La retórica de línea agresiva fue lo que obtuvo el mercado y los inversores obstinados que mantenían sus apuestas contra el dólar estadounidense se vieron perjudicados. El índice DXY, que mide la cotización del dólar frente a una cesta de divisas, se disparó hasta los 105 puntos, en un movimiento que partió de 104.43 y se prolongó hasta los 105.435 puntos. ¿El detonante?

Divergencia entre el Banco de la Reserva de Australia y la Reserva Federal.

En un reciente comercio, el presidente de la Reserva Federal, Jerome Powell, afirmó que el banco central estadounidense mantendrá el rumbo hasta que el trabajo esté hecho. Sin embargo, Powell de la Fed añadió que es probable que el nivel final de las tasas de interés sea más alto de lo previsto anteriormente. El presidente de la Reserva Federal , Jerome Powell, también dijo que la Fed está preparada para aumentar el ritmo de subidas de tasas si los datos indican que está justificado:

"Los últimos datos económicos han sido más fuertes de lo esperado, lo que sugiere que el nivel final de las tasas de interés probablemente sea más alto de lo previsto anteriormente. Si la totalidad de los datos indicara que está justificado un ajuste más rápido, estaríamos preparados para aumentar el ritmo de subidas de tasas."

Los comentarios del presidente de la Reserva Federal, Jerome Powell, se producen después de que la entidad ralentizara el ritmo de su endurecimiento a 25 puntos básicos en sus dos últimas reuniones, tras las mayores subidas del año pasado.Los operadores de futuros sobre los fondos de la Fed han aumentado las apuestas a que la Reserva Federal subirá los tipos en 50 puntos básicos en su reunión del 21 y 22 de marzo hasta el 56%, y un aumento de 25 puntos básicos se considera ahora sólo una probabilidad del 44%. Los operadores también están valorando ahora que la tasa alcance un máximo del 5.57% en septiembre y el dólar estadounidense está firmemente subastado como resultado.

Mientras tanto, antes de las declaraciones del presidente de la Reserva Federal, Jerome Powell, el Banco de la Reserva de Australia (RBA) ya había sembrado la semilla de la disparidad entre el dólar australiano y el dólar estadounidense. El dólar australiano fue la divisa más débil del G-10 debido a lo que se percibió como un cambio hacia una postura más moderada por parte del RBA en la reunión de la tasa de interés del martes.

Los responsables políticos del Banco de la Reserva de Australia subieron las tasas de interés 25 puntos básicos. Fue el décimo ajuste consecutivo, pero hubo un cambio en el lenguaje que motivó al mercado a posicionarse ante la posibilidad de un pico más bajo en las tasas, lo que a su vez pesó sobre el AUD. El RBA ha sentado las bases para una próxima pausa en la política monetaria.

Desde nuestro punto de vista, la Fed mantendrá su orientación de línea dura por el momento, lo que sugiere que el par AUD/USD podría mantenerse a la baja a mediados de año", afirmaron los analistas de Rabobank.

Dicho esto, sobre una base relativa, la economía australiana sigue estando bastante bien posicionada en términos de crecimiento y esperamos que el AUD/USD recupere algo de terreno en la última parte del año", argumentaron los analistas, añadiendo que esta previsión supone que las tasas de la Fed han alcanzado su punto máximo para entonces.

Análisis técnico del AUD/USD

En anteriores análisis del AUD/USD, se explicaba que el escenario bajista en una ruptura del soporte del AUD/USD abría el riesgo a una prueba de los 0.6580 y luego de los 0.6520:

Actualización del AUD/USD

El AD/USD se enroscó por debajo de la DMA de 200 y en la ruptura del soporte cerca de 0.6700, los osos se movieron y molieron en órdenes de 0.6650 que dieron paso a un fuerte impulso a la baja en los 0.6590 que guarda los 0.6580.

A partir de aquí, es posible que veamos una corrección del AUD/USD hacia los cortos antes de seguir bajando:

Gráficos H4 y H1 del AUD/USD

El presidente del FOMC, Jerome Powell, informa sobre el Informe Semestral de Política Monetaria ante la Comisión de Banca del Senado de Estados Unidos.

Declaraciones destacadas

"No creemos que necesitemos ver un fuerte aumento del desempleo para tener la inflación bajo control".

"No tenemos como objetivo una tasa de desempleo más alta".

"Una tasa de desempleo del 4,5% sigue siendo mucho mejor que la mayoría de las veces históricamente".

"No hay ningún candidato obvio que pueda sustituir al dólar como moneda de reserva mundial".

"El tamaño de los beneficios corporativos puede afectar a la tasa de inflación".

"Sin un gran aumento de la productividad no se podría mantener una inflación salarial alta a largo plazo, pero sí a corto plazo".

"Tendrá que producirse una cierta suavización del mercado laboral para controlar la inflación".

"Los datos globales sobre el mercado laboral muestran que está muy ajustado y contribuye a la inflación".

"Lo que estamos viendo en la economía tiene que ver sobre todo con problemas y bloqueos en la cadena de suministro".

"Cuando eso se arregle, bajarán los márgenes de beneficio corporativos".

Reacción de los mercados

La recuperación alcista del dólar sigue intacta, con el Índice del dólar subiendo más de un 1% en el día, hasta 105.40, tras estos comentarios.

El presidente del FOMC, Jerome Powell, informa sobre el Informe Semestral de Política Monetaria ante la Comisión de Banca del Senado de Estados Unidos.

Declaraciones destacadas

"Nada en los datos sugiere que hayamos apretado demasiado; más bien sugiere que tenemos más trabajo por hacer".

"Los datos hasta ahora sugieren que tendremos una tasa terminal más alta en nuestro próximo Resumen de Proyecciones Económicas."

"La inflación es extremadamente alta y perjudica gravemente a los trabajadores de este país."

"Estamos tomando las únicas medidas que tenemos para bajar la inflación".

"Los trabajadores no estarán mejor si no bajamos la inflación".

Reacción de los mercados

Continúa la recuperación del dólar durante el testimonio de Powell, con el Índice del Dólar subiendo casi un 1% en el día, hasta 105.30.

El presidente del FOMC, Jerome Powell, informa sobre el Informe Semestral de Política Monetaria ante la Comisión de Banca del Senado de Estados Unidos.

Declaraciones destacadas

"No hay grandes repuntes en la deuda de las empresas en general".

"Sin embargo, hay focos de preocupación, incluida la próxima refinanciación".

"Lo estamos vigilando de cerca".

"En cuanto al sector inmobiliario comercial, la ocupación del espacio de oficinas es notablemente baja".

"Con el tiempo ese espacio se convertirá en condominios".

"Pero la mayoría de los grandes bancos no están muy expuestos al sector inmobiliario comercial".

"Vigilamos cuidadosamente la exposición de los bancos pequeños y medianos a los inmuebles comerciales".

"La Fed está muy decidida a adaptar la regulación a los bancos".

Reacción de los mercados

El Índice del dólar se aferra a impresionantes ganancias diarias durante el testimonio de Powell y fue visto por última vez subiendo un 0.9% en el día a 105.22.

- El USD/MXN apunta agresivamente al alza tras los comentarios del presidente de la Fed, Powell.

- El Presidente de la Reserva Federal, Jerome Powell, agregó que el ritmo de subidas de tasas podría aumentar en función de los datos entrantes.

- Análisis del precio del USD/MXN: Comienza a acercarse a la EMA de 20 días en 18.3533.

El Peso Mexicano (MXN) se debilitó bruscamente tras los comentarios de halcones del Presidente de la Reserva Federal de EE.UU. (Fed), Jerome Powell, que ha abierto la puerta a un "ritmo más rápido" de subidas de tasas, lo que fortaleció al Dólar de EE.UU. (USD). Por lo tanto, el USD/MXN está subiendo más de un 0.97%, desde mínimos diarios de 17.9664. En el momento de escribir estas líneas, el par USD/MXN cotiza en 18.1432, con volatilidad, en la sesión norteamericana.

USD/MXN sube más de 1500 puntos o un 0.94% tras los comentarios de línea dura de la Fed

En una comparecencia en el Congreso de los Estados Unidos (EE.UU.), el presidente de la Fed , Jerome Powell, comentó que la Fed tendrá que aumentar las tasas más y más rápido. También dijo: "Los últimos datos económicos han sido más fuertes de lo esperado, lo que sugiere que el nivel final de las tasas de interés es probable que sea más alto de lo previsto anteriormente."

Powell declaró que, aunque la inflación se está moderando, "el proceso de volver a situar la inflación en el 2% tiene un largo camino por recorrer y es probable que sea accidentado" En su sesión de preguntas y respuestas con los senadores estadounidenses, el presidente Powell comentó que la inflación subyacente no ha bajado tan rápido como se esperaba y subrayó que tiene "un largo camino por recorrer".

El Índice del Dólar (DXY), que sigue la cotización del billete verde frente a una cesta de seis divisas, sube un 0.70% y se sitúa en 105.023. Al mismo tiempo, el rendimiento de los bonos del Tesoro estadounidense a 10 años alcanzó un máximo del 4.005% antes de retroceder a los niveles actuales del 3.960%.

En la Agenda figuraba la confianza del consumidor en México, que mejoró de 44.3 a 44.8 en febrero. Informar que la situación financiera de los hogares se ha deteriorado a 56.1, mientras que los consumidores comentaron que son más propensos a hacer grandes compras.

Análisis Técnico del USD/MXN

En el momento de escribir estas líneas, el USD/MXN está formando un patrón de vela en forma de estrella matutina, lo que refuerza la idea de que el USD/MXN podría haber hecho suelo en torno a la zona de 17.90$. El USD/MXN ha alcanzado nuevos máximos anuales de tres días por encima del máximo de 3 de marzo en 18.1208 mientras se celebra la sesión de preguntas y respuestas de la presidenta de la Fed, Powells.

Aunque se encuentra en territorio bajista, el Índice de Fuerza Relativa (RSI) se está acercando a la línea media de 50, lo que muestra que la presión compradora está aumentando. Además, la Tasa de Cambio (TCC), de ser negativa, cambió de marcha y muestra que los alcistas están cobrando impulso, por lo que se justifican nuevas subidas a corto plazo.

La primera resistencia del USD/MXN sería el máximo de 18.3296. Una ruptura de este último expondría la Media Móvil Exponencial (EMA) de 20 días en 18.3556, seguida de 18.5000, que, una vez superada, allanaría el camino hacia la EMA de 100 días en 18.6975.

Niveles técnicos del USD/MXN

El presidente del FOMC, Jerome Powell, testifica sobre el Informe Semestral de Política Monetaria ante la Comisión de Banca del Senado de Estados Unidos.

Declaraciones destacadas

"Estamos viendo que la inflación de bienes está bajando desde hace algún tiempo".

"La inflación de los servicios de la vivienda bajará en los próximos 6-12 meses".

"Pero el reto está ahora en los servicios básicos, excluida la vivienda".

"No podemos incidir en ese sector sin afectar a otros".

"Nuestras herramientas son potentes pero contundentes".

"Los salarios se han moderado sin que se haya suavizado el mercado laboral".

"Tenemos muchos factores inusuales que afectan a la inflación y no creemos que nadie sepa cómo va a evolucionar".

"Vigilaremos con mucha atención un sector de servicios más amplio".

"Aún no hemos visto todos los efectos de las subidas de tasas".

"Estamos observando atentamente los desfases de la política monetaria que entran en juego; lo tendremos en cuenta para las subidas de tasas".

"Estamos muy centrados en la inflación subyacente".

Reacción de los mercados

El Índice del Dólar mantiene su impulso alcista y ahora sube casi un 1% en el día, hasta 105.30.

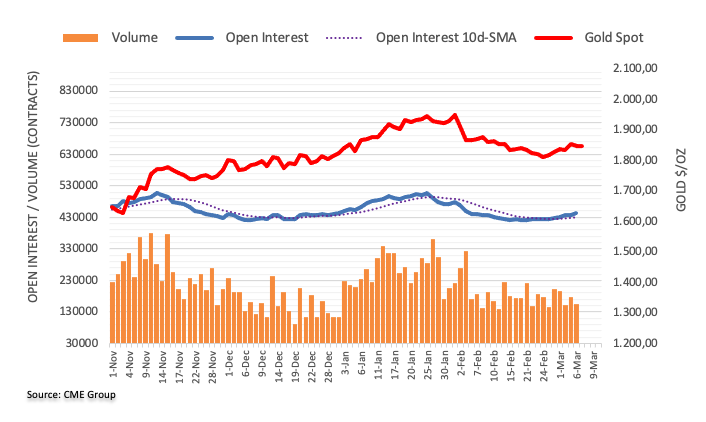

- Powell afirma que la Fed está preparada para aumentar el ritmo de subidas de tasas si fuera necesario.

- El dólar estadounidense se dispara ante las crecientes expectativas de una mayor subida de tasas por parte de la Fed.

- El XAU/USD seguirá bajo presión mientras se mantenga por debajo de los 1.820$/oz.

El precio del oro (XAU/USD) se aceleró a la baja tras la publicación de las declaraciones del presidente de la Fed, Jerome Powell. El XAU/USD tocó fondo en 1.815$, el nivel más bajo en una semana. El martes cae casi 30$, el peor día en un mes.

El dólar salta tras las palabras de Powell

El presidente de la Reserva Federal, Jerome Powell , mencionó en comentarios preparados que los sólidos datos económicos probablemente conducirán a tasas de interés más altas de lo que se pensaba, con el fin de frenar la inflación.

El discurso fue considerado de línea dura por los participantes del mercado. Las probabilidades de una subida de tasas de 50 puntos básicos aumentaron. Según los futuros sobre tipos de interés del CME Group, las probabilidades implícitas en el mercado de una subida de 50 puntos básicos en la reunión de marzo del FOMC pasaron de casi el 30% al 50%.

Los bonos del Tesoro estadounidense se desplomaron. El rendimiento de los bonos estadounidenses a 10 años subió desde casi el 3.94% hasta superar el 4% y luego retrocedió; el rendimiento a 2 años alcanzó el 4.97%, el nivel más alto desde 2008.

Los precios del oro ampliaron la caída incluso cuando los rendimientos estadounidenses se alejaron de mínimos, afectados por un dólar más fuerte y la aversión al riesgo. La plata pierde un 4% y cotiza en 20.19$, el nivel más bajo en cuatro meses.

Oro niveles técnicos

El presidente del FOMC, Jerome Powell, testifica sobre el Informe Semestral de Política Monetaria ante la Comisión de Banca del Senado de Estados Unidos.

Declaraciones destacadas

"El Congreso tiene que elevar el techo de deuda".

"De no hacerlo, las consecuencias podrían ser extraordinariamente adversas y causar daños duraderos".

"La Fed hará lo que pueda para restaurar la estabilidad de los precios preservando el máximo empleo".

"La Fed no está en conflicto ahora mismo en su doble mandato".

"Podría haber un momento en que nuestros mandatos estén en conflicto".

"Estamos muy lejos del mandato de estabilidad de precios".

"No estamos tratando de aumentar la tasa de desempleo".

"Estamos tratando de realinear la oferta y la demanda a través de un montón de canales, incluyendo la creación de empleo".

"Estamos intentando crear desinflación".

Reacción de los mercados

El Índice del Dólar retrocedió ligeramente tras el repunte inicial, pero se mantiene cómodamente en territorio positivo. En el momento de escribir estas líneas, el índice DXY sube un 0.77% en el día, en 105.10.

El presidente del FOMC, Jerome Powell, testifica sobre el Informe Semestral de Política Monetaria ante la Comisión de Banca del Senado de Estados Unidos.

Declaraciones destacadas

"Hay un desajuste entre la oferta y la demanda; todavía lo vemos en el sector de bienes, también se ve en el mercado laboral".

"Mantendremos fuertes los requisitos de capital".

"Tenemos las herramientas para bajar la inflación con el tiempo".

"Alcanzaremos el objetivo del 2% de inflación".

"La inflación subyacente no ha bajado tan rápido como esperábamos, tiene mucho camino por recorrer".

Reacción de los mercados

El Índice del Dólar se aferra a fuertes ganancias diarias en torno a 105.00 tras estos comentarios.

- El USD/JPY repunta con fuerza tras las declaraciones de línea dura del presidente de la Reserva Federal.

- Powell: "Es probable que el nivel final de las tasas de interés sea más alto de lo previsto".

- USD/JPY Análisis del Precio: El par es neutral al alza, pero podría alcanzar 137.00 a corto plazo.

El USD/JPY subió hasta un 0.63% el martes, cuando comenzó el testimonio del presidente de la Reserva Federal (Fed) de EE.UU., Jerome Powell, en el Congreso de los Estados Unidos (EE.UU.). El sentimiento se agrió después de que los mercados bursátiles estadounidenses abrieran en positivo. Sin embargo, cuando Powell subió al estrado, sacudió los mercados. En el momento de escribir estas líneas, el USD/JPY cotiza en 136.79, subiendo un 0.59% en el día.

El USD/JPY apunta hacia 136.90 tras el discurso de línea dura de Powell

En un discurso preparado por el presidente de la Reserva Federal , Powell, dijo que la Fed tendría que subir las tasas más de lo esperado y que el ritmo de subidas de tasas podría aumentar. Añadió: "Los últimos datos económicos han sido más fuertes de lo esperado, lo que sugiere que el nivel final de las tasas de interés probablemente será más alto de lo previsto anteriormente."

Powell reiteró que, aunque la inflación se está moderando, "el proceso de volver a situar la inflación en el 2% tiene un largo camino por recorrer y es probable que sea accidentado."

El Índice del Dólar estadounidense (DXY), que mide el valor del dólar frente a una cesta de divisas, repunta un 0.84% y se sitúa en 105.161. Al mismo tiempo, el rendimiento de los bonos del Tesoro estadounidense a 10 años recuperó el terreno perdido y vuelve a superar el nivel del 4%, un viento en contra para el USD/JPY.

Una vez que se publicó el discurso de Powell, el USD/JPY saltó hacia los máximos diarios en 136.90 tras deambular previamente sin rumbo en torno a 136.20.

En el frente japonés, en su última reunión de política con el gobernador Haruhiko Kuroda esta semana, el banco central de Japón mantendrá su postura monetaria ultra-flexible. Los datos del martes mostraron que los salarios reales en Japón sufrieron en enero la mayor caída en nueve años, en medio de una inflación que lleva cuatro décadas reduciendo el poder adquisitivo de los japoneses.

USD/JPY Análisis Técnico

Desde la perspectiva del gráfico diario, el USD/JPY mantiene un sesgo neutral a alcista. Una ruptura decisiva por encima del máximo anual en 137.10 proporcionaría al USD/JPY un nuevo impulso hacia el máximo del 20 de diciembre en 137.48. Una vez superado, el USD/JPY repuntaría hacia el máximo del 15 de diciembre en 138.15, seguido de 139.00. Por otro lado, si el USD/JPY se vuelve bajista, el par podría caer hasta el mínimo del 6 de marzo en 135.36 antes de poner a prueba el nivel redondo de 135.00.

USD/JPY niveles técnicos

- Discurso de Powell: Listo para aumentar el ritmo de subidas de tasas si los datos sugieren que se justifica un endurecimiento más rápido.

- Los mercados ven un sesgo de línea dura en las declaraciones de Powell, el dólar se dispara.

- El EUR/USD cae más de 50 puntos.

El par EUR/USD perdió más de 50 puntos tras la publicación de las declaraciones del presidente de la Fed, Powell. El par cotiza por debajo de 1.0600, presionado por el alza generalizada del dólar estadounidense.

Elpresidente de la Fed, Jerome Powell, dijo en sus comentarios preparados que el banco central está listo para aumentar el ritmo de subidas de tasas. Añadió que la fortaleza de la economía sugiere que la tasa terminal será más alta de lo previsto anteriormente. "Queda mucho camino por recorrer para que la inflación vuelva a bajar, es probable que el camino esté lleno de baches".

Powell testificará el martes en el Congreso de EE.UU. ante la Comisión de Banca, Vivienda y Asuntos Urbanos del Senado. Informará al Congreso sobre su política monetaria semestral y responderá a las preguntas de los legisladores. El miércoles volverá a declarar ante el Comité de Servicios Financieros de la Cámara de Representantes.

Inmediatamente después de la publicación, el dólar subió y los rendimientos se dispararon. El rendimiento de la deuda estadounidense a 10 años pasó del 3.92% a niveles superiores al 4%, mientras que el de 2 años alcanzó el 4.97%, el nivel más alto desde 2007.

El par EUR/USD cayó desde cerca de 1.0650 hasta 1.0585, el nivel más bajo desde el viernes. El siguiente soporte se sitúa en 1.0560/65 y por debajo la atención se dirigiría a los mínimos de febrero en torno a 1.0530. Una recuperación por encima de 1.0640 aliviaría la presión bajista.

La volatilidad se mantendrá elevada durante los próximos minutos, con los mercados digiriendo los comentarios iniciales de Powell y, más tarde, respondiendo a las preguntas de los legisladores.

Niveles técnicos

A continuación se presentan los puntos clave de la declaración preparada por el presidente del FOMC, Jerome Powell, para su comparecencia en el Informe Semestral de Política Monetaria ante el Comité Bancario del Senado de Estados Unidos.

Declaraciones destacadas

"Si la totalidad de los datos entrantes indican que se justifica un endurecimiento más rápido, estamos preparados para aumentar el ritmo de subidas de tasas".

"Es probable que el nivel final de las tasas de interés sea más alto de lo previsto".

"Seguiremos tomando nuestras decisiones reunión por reunión, basándonos en la totalidad de los datos entrantes y en las implicaciones para las perspectivas de crecimiento e inflación".

"Parte de la fortaleza de los datos generales de enero probablemente refleje un clima cálido impropio de la estación".

"Vemos pocos indicios de desinflación hasta ahora en los servicios básicos, excluida la vivienda".

"Para volver a situar la inflación en el 2% se necesita una menor inflación en los servicios básicos, excluida la vivienda, y muy probablemente cierta suavización del mercado laboral".

"Los continuos aumentos de la tasa de interés probablemente sean apropiados para que la postura sea lo suficientemente restrictiva como para que la inflación vuelva al 2% con el tiempo."

"Queda mucho camino por recorrer para volver a bajar la inflación, el camino probablemente será accidentado".

"Seguimos manteniendo el rumbo hasta que el trabajo esté hecho".

Reacción de los mercados

El Índice del Dólar DXY se ha disparado como reacción inicial y sube ahora un 0.6% en el día hasta el nivel de 104.92.

El CAD se debilitó frente al USD durante el mes pasado. Los economistas de ING esperan que el par USD/CAD caiga por debajo del nivel de 1.30 en el segundo semestre del año.

El BoC se mantiene firme

"No esperamos más subidas por parte del BoC dado el empeoramiento de las perspectivas del mercado inmobiliario y de la economía en general".

"Si añadimos un bloque de materias primas energéticas que está teniendo dificultades para repuntar y la escasísima exposición a la buena historia de China, parece probable que el CAD no esté al frente de un rally de riesgo."

"Un USD/CAD por debajo de 1.30 sigue siendo lo que esperamos ver en la segunda mitad de 2023, pero eso debería reflejar principalmente una amplia mejora en el sentimiento de riesgo y la debilidad del USD en lugar de una fortaleza del CAD."

- Los participantes del mercado esperan la publicación de la declaración de apertura del presidente de la Fed Powell.

- El dólar se fortalece, mientras que los rendimientos del Tesoro se mantienen estables.

- El par XAU/USD sigue corrigiéndose a la baja tras ser rechazado por encima de los 1.850$.

Los precios del oro cayeron aún más antes del testimonio del presidente de la Reserva Federal, Jerome Powell, en el Capitolio ya que el dólar de EE.UU. fortaleció. El XAU/USD hizo suelo en 1.831$/oz, el nivel más bajo desde el jueves. Los precios se mantienen cerca de mínimos, moviéndose con sesgo bajista.

El presidente de la Reserva Federal, Jerome Powell, testificará ante el Comité Bancario del Senado a las 15:00 GMT, pero se espera que sus comentarios iniciales se publiquen antes. Antes de eso, el dólar está subiendo en general, mientras que los rendimientos estadounidenses se mantienen estables.

El rendimiento de los bonos del Tesoro a 10 años se sitúa en el 3.94% y el rendimiento de los bonos a 2 años en el 4.87%. Los futuros de Wall Street apuntan a una apertura positiva con modestas ganancias. A pesar de unos rendimientos estables y unos valores ligeramente al alza, el Oro se encuentra bajo presión. La plata también cae, a un ritmo más pronunciado. El par XAG/USD hizo suelo en 20.65$, el nivel más bajo en una semana, y cotizó a 20.68$, con un descenso del 1.66% en el día.

El lunes, el par XAU/USD alcanzó los 1.858$, el nivel más alto desde el 15 de febrero, pero no logró mantenerse por encima de los 1,850 $ y retrocedió por debajo de la media móvil simple de 20 días. El soporte inmediato se sitúa en los 1.830$, seguido de la zona de los 1.820 $. Al alza, el Oro recuperaría fuerza por encima de los 1.845$. La próxima resistencia clave se ubica en torno a los 1.860$.

Niveles técnicos

Aunque los mercados de acciones siguen recuperándose, la clave del final del mercado bajista puede estar en los fundamentales, informa Mike Wilson, Director de Inversiones y Estratega Jefe de Renta Variable de EE.UU. de Morgan Stanley.

El mercado bajista no ha terminado

"En nuestra opinión, hay mucho forraje alcista y bajista en los datos técnicos, y habrá que fijarse en los fundamentales para decidir que este mercado bajista de valores ha terminado".

"Nuestra opinión sigue siendo la misma, el mercado bajista no ha terminado, pero reconocemos que la acción del precio del viernes puede empujar el siguiente tramo a la baja durante unas semanas más."

- El AUD/USD se desploma hasta un nuevo mínimo anual el martes, presionado por una combinación de factores.

- Una valoración moderada de la declaración de política monetaria del RBA pesa mucho sobre la divisa nacional.

- Las expectativas agresivas de la Fed apuntalan al dólar y contribuyen a la fuerte caída intradía.

- La aceptación por debajo de 0.6700 agrava la presión bajista antes del testimonio del presidente de la Fed, Powell.

El par AUD/USD sufre una intensa presión vendedora el martes y cae a su nivel más bajo desde finales de diciembre de cara a la sesión norteamericana. Actualmente, el par se ubica en torno a la zona de 0.6660-0.6665, perdiendo casi un 1% en el día, y parece vulnerable a seguir cayendo.

El dólar australiano está resultando ser la divisa del G10 que peor se está comportando, en medio de una valoración moderada del comunicado de política monetaria del Banco de la Reserva de Australia (RBA), que, junto con las renovadas compras de dólares estadounidenses, ejerce una fuerte presión sobre el par AUD/USD. De hecho, el banco central australiano subió a primera hora de este martes su tasa de efectivo al nivel más alto desde junio de 2012, aunque señaló que podría estar acercándose al final de su ciclo de subida de tipos. Las especulaciones se vieron alimentadas por la declaración política adjunta, en la que el RBA cambió una referencia de "nuevas subidas de tasas" a "sería necesario un mayor ajuste de la política monetaria".

Por el contrario, se espera que la Reserva Federal mantenga su postura de línea dura y suba los tipos de interés durante más tiempo para controlar la inflación, que sigue siendo alta. Esto, a su vez, sigue actuando como viento de cola para el USD, lo que contribuye aún más al tono fuertemente ofrecido que rodea al par AUD/USD. La fuerte caída intradía, por su parte, confirma la ruptura por debajo de un soporte del Rango operativo de hace una semana, en torno a la zona de 0,6690, y agrava aún más la presión bajista. Esto, junto con las perspectivas más conservadoras de China para el crecimiento del PIB en 2023, sugiere que el camino de menor resistencia para el Aussie representativo de China es a la baja.

Los bajistas, sin embargo, podrían tomarse una pausa y abstenerse de hacer nuevas apuestas antes de la comparecencia semestral del presidente de la Fed, Jerome Powell, ante el Comité Bancario del Senado, prevista para más tarde durante la sesión norteamericana. Los inversores buscarán nuevas pistas sobre la futura senda de subida de tasas de la Fed, que desempeñará un papel clave a la hora de influir en la dinámica de precios del dólar a corto plazo y determinar el siguiente tramo de un movimiento direccional para el par AUD/USD. Sin embargo, el trasfondo fundamental parece inclinarse firmemente a favor de los bajistas. Por lo tanto, cualquier intento de recuperación significativa todavía podría ser visto como una oportunidad de venta y permanecer limitado.

Niveles técnicos a vigilar

- El EUR/JPY se suma al inicio positivo de la semana por encima de 145.00.

- Más allá del máximo anual cerca de 145.60 el par debería alcanzar 146.70.

El EUR/JPY avanza por segunda sesión consecutiva y logra superar la barrera clave de 145.00 el martes.

La continuación del impulso alcista actual se enfrenta al próximo obstáculo en el máximo de 2023 en 145.56 (2 de marzo). La ruptura de este nivel podría motivar que el cruce desafíe el máximo de diciembre de 2022 en 146.72 (15 de diciembre) antes del máximo de 2022 en 148.40 (21 de octubre de 2022).

Mientras tanto, mientras se mantenga por encima de la SMA de 200 días, hoy en 141.70, se espera que las perspectivas para el cruce sigan siendo positivas.

Gráfico diario del EUR/JPY

Los economistas de ING actualizan sus previsiones sobre el USD/JPY para los próximos meses. El par podría mantenerse al alza a corto plazo, pero se espera una reversión a la baja para la segunda mitad del año.

El riesgo de eventos del Banco de Japón es elevado

"Los rendimientos de los bonos del Tesoro estadounidense a 10 años se vieron arrastrados 60 pb al alza en febrero. Vemos un riesgo externo al 4.25% en las próximas semanas, pero el objetivo para final de año es el 3.00%. Eso debería ser bajista para el USD/JPY, pero es más una historia para más adelante en el segundo trimestre y a lo largo de la segunda mitad del año".

"El USD/JPY podría rondar estos niveles de 135/137 hasta marzo, con el riesgo exterior de 140 si la Fed se muestra muy agresiva".

"El gobernador saliente del BOJ, Haruhiko Kuroda, celebra su última reunión de política monetaria el 10 de marzo. El gobernador entrante del BOJ, Kazuo Ueda, celebra su primera reunión de política monetaria el 28 de abril. Ambos podrían plantear riesgos de eventos positivos para el yen japonés."

El testimonio semestral de hoy del presidente de la Fed, Powell, será importante para determinar si el dólar estadounidense puede recuperar el impulso alcista en la próxima semana, informan los economistas de MUFG Bank.

La atención se centra en el testimonio de Powell

"Los participantes del mercado estarán buscando señales claras del presidente de la Fed Powell hoy de que está considerando ajustar sus planes para sólo un par de subidas más este año, y muestra cierta preocupación por la reciente actividad más fuerte de Estados Unidos y la inflación."

"Si el presidente de la Fed Powell se mantiene cauteloso sobre la necesidad de cambiar sus planes actuales para ofrecer sólo un par de subidas más, entonces podría haber cierta decepción hoy que podría desencadenar que el DXY caiga aún más por debajo del nivel de 105.00 antes de la publicación del informe NFP el viernes."

- El USD/CAD recupera la tracción positiva el martes y obtiene soporte de una combinación de factores.

- Precios del Petróleo crudo en retroceso debilitan al Loonie y actúan como un viento de cola en medio de nuevas compras de USD.

- El trasfondo fundamental favorece a los alcistas; la atención sigue centrada en el testimonio del presidente de la Fed, Powell.

El par USD/CAD atrae nuevas compras cerca de 1.3600 el martes y continúa su ascenso intradía hasta mediados de la sesión europea. Impulso que lleva al par a un nuevo máximo diario, en torno a la zona de 1.3645 en la última hora, y que está auspiciado por una combinación de factores.

Los precios del Petróleo crudo retroceden desde el nivel más alto desde finales de enero tocado este martes en medio de un desvanecimiento del optimismo sobre una fuerte recuperación de la demanda de combustible en China. De hecho, los datos publicados hoy mostraron una contracción de las importaciones chinas de crudo en enero y febrero, lo que, en mayor medida, eclipsa las preocupaciones sobre la oferta y pesa sobre el negro líquido. Esto, a su vez, debilita al Loonie, vinculado a las materias primas, lo que, junto con la aparición de nuevas compras de dólares estadounidenses, se considera que presta soporte al par USD/CAD.

La creciente aceptación de que la Reserva Federal continuará endureciendo su política monetaria y manteniendo las tasas más altas durante más tiempo actúa como un viento de cola para el Dólar. Las apuestas se vieron reafirmadas por los datos macroeconómicos de EE.UU., que indicaron que la inflación no está bajando tan rápido como se esperaba y apuntaron a una economía que sigue siendo resistente a pesar del aumento de los costes de endeudamiento. Además, varios miembros del Comité Federal de Mercado Abierto (FOMC) apoyaron la subida de los tipos y abrieron la puerta a una subida de 50 puntos básicos en la reunión de política monetaria de marzo.

Por lo tanto, la atención seguirá centrada en el testimonio semestral del presidente de la Fed, Jerome Powell, ante el Comité Bancario del Senado, que tendrá lugar más tarde durante la sesión norteamericana. Ante el riesgo de que se produzca el evento clave, se observa cierto comercio de reposicionamiento que arrastra a la baja los rendimientos de los bonos del Tesoro estadounidense. Esto, junto con un comportamiento estable en los mercados de acciones, podría frenar las apuestas alcistas agresivas en torno al dólar como refugio seguro y mantener a raya cualquier subida significativa del par USD/CAD.

El Banco de Canadá, por su parte, había señalado en enero una probable pausa en su ciclo de endurecimiento y ahora se espera que mantenga las tasas sin cambios en la próxima reunión de política monetaria del miércoles. Esto, a su vez, sugiere que el camino de menor resistencia para el par USD/CAD es al alza. Algunas compras de seguimiento más allá del máximo de febrero, en torno a la zona de 1.3665, reafirmarán las perspectivas positivas a corto plazo y permitirán a los precios al contado realizar un nuevo intento de conquistar la zona de 1.3700.

Niveles técnicos a vigilar

En febrero de 2023 y con datos ajustados por estacionalidad, el Indicador de Confianza del Consumidor (ICC), elaborado de manera conjunta por el Instituto Nacional de Estadística y Geografía (INEGI) y el Banco de México, mostró un aumento mensual de 0.5 puntos. La confianza del consumidor ha subido a 44.8 desde los 44.3 de enero, mejorando las expectativas del mercado de 43.5

En su comparación anual, en el segundo mes de 2023 y en términos desestacionalizados, el indicador creció 1.7 puntos.

Según informa el comunicado, en el segundo mes de 2023 y en términos ajustados por estacionalidad, el componente que capta la opinión sobre la situación económica de los integrantes del hogar en el momento actual frente a la que tenían hace 12 meses mostró un avance mensual de 0.3 puntos. El rubro que evalúa la expectativa sobre la situación económica de los miembros del hogar dentro de 12 meses respecto de la que registran en el momento actual se redujo 0.9 puntos. El indicador que mide la percepción de las y los consumidores acerca de la situación económica del país hoy en día comparada con la de hace 12 meses incrementó 1.1 puntos. El rubro correspondiente a la condición económica del país esperada dentro de un año respecto de la actual creció 0.1 puntos. Finalmente, el componente relativo a la opinión sobre las posibilidades en el momento actual por parte de los integrantes del hogar, comparadas con las de hace un año, para efectuar compras de bienes durables, tales como muebles, televisor, lavadora y otros aparatos electrodomésticos aumentó 2.5 puntos.

- El GBP/USD retrocede bruscamente desde un máximo de cuatro días ante la aparición de nuevas compras del USD.

- Se necesita una ruptura por debajo de la SMA de 200 días para apoyar las perspectivas de cualquier caída adicional.

- Los operadores esperan ahora el testimonio del presidente de la Fed, Jerome Powell, para obtener un impulso significativo.

El par GBP/USD se ve sometido a nuevas presiones de venta tras un repunte inicial a la zona de 1.2065, o un máximo de varios días tocado a principios de este martes, y extiende la caída hasta mediados de la sesión europea. El par regresó por debajo del nivel psicológico clave de 1.2000 en la última hora, presionado por la aparición de nuevas compras de dólares estadounidenses.

La creciente aceptación de que la Reserva Federal mantendrá su postura de halcones y los tipos de interés al alza durante más tiempo resulta ser un factor clave que sigue actuando como viento de cola para el dólar. Aparte de esto, los riesgos inminentes de recesión parecen beneficiar aún más el estatus de refugio seguro relativo del Dólar en medio de cierto comercio de reposicionamiento antes del testimonio semestral del presidente de la Fed, Jerome Powell, ante el Comité Bancario del Senado.

En términos generales, los movimientos bidireccionales de los precios de las últimas cuatro semanas constituyen la formación de un rectángulo en el gráfico diario. El extremo inferior de la banda de comercio coincide con una media móvil simple (SMA) de 200 días técnicamente significativa. Los bajistas deben esperar a que se produzca una ruptura convincente de dicho soporte, actualmente en torno a la zona de 1.1910, antes de realizar nuevas apuestas.

El par GBP/USD podría entonces volverse vulnerable y acelerar la caída para volver a probar el mínimo del último año, en torno a la zona de 1.1840 tocada en enero. La continuación de las ventas completará la formación de un patrón bajista de doble techo cerca de la zona de 1.2445-1.2450 y allanará el camino para mayores pérdidas. La trayectoria bajista podría arrastrar a los precios al contado por debajo de 1.1800, hacia la zona de soporte de 1.1725.

Por otro lado, el máximo diario, en torno a la zona de 1.2065, parece actuar como barrera inmediata antes de 1.2100. Cualquier movimiento alcista posterior podría atraer a nuevos vendedores y seguir limitado cerca de la SMA de 50 días, en torno a la zona de 1.2135-1.2140. Dicho esto, una fuerza sostenida más allá podría elevar el par GBP/USD hacia 1.2200 en el camino hacia el máximo del 14 de febrero, en torno a la zona de 1.2265-1.2270.

GBP/USD gráfico diario

Niveles clave a vigilar

El USD/MXN ha recuperado terreno en las últimas horas. Después de haber tocado mínimos del día en 17.96 durante la mañana europea, el par ha ganado cerca de seis céntimos hasta alcanzar en los últimos minutos un techo diario en 18.023. Al momento de escribir, el cruce cotiza sobre 18.021, ganando un 0.08% en lo que llevamos de jornada.

El dólar está recobrando terreno frente a sus principales rivales en estas últimas horas, espoleado por las presunciones de un Jerome Powell de línea dura en su comparecencia de esta tarde. El DXY ha alcanzado un techo diario en 104.60 después de tocar mínimos de seis días en la apertura europea en 104.11.

México ha publicado este martes sus datos de confianza del consumidor, que han mostrado una mejora en febrero a 44.8 puntos desde los 44.2 de enero, superando los 43.5 esperados por los expertos. Este es el mejor resultado registrado por el indicador desde noviembre de 2021.

Los operadores del par aguardan ahora el Testimonio de Jerome Powell, presidente de la Fed, ante el Senado de Estados Unidos, prevista a las 15.00 GMT, ya que podría generar volatilidad en el dólar.

USD/MXN Niveles

El soporte principal en caso de nuevos descensos espera en 17.94, suelo del 6 de junio y de los últimos cinco años. Por debajo, la caída puede extenderse a 17.52, mínimo del 25 de agosto de 2017.

Al alza, es necesaria una ruptura clara por encima de 18.05/06, zona de soporte la semana anterior, para poder avanzar hacia los alrededores de 18.30/35, donde está el máximo de marzo registrado el día 1. Antes tendrá que quebrar una barrera en 18.19, techo del 2 de marzo.

Hoy, lo más destacado será el testimonio del presidente de la Fed, Jerome Powell, sobre política monetaria. En opinión de los economistas de ING, el dólar puede mantener ganancias si la reacción de Powell es limitada.

Pocos incentivos para que Powell se muestre limitado

"Lo más destacado de la sesión de divisas de hoy será la primera etapa del testimonio del presidente de la Fed, Jerome Powell, sobre política monetaria ante el Congreso".

"Aunque acogemos con satisfacción el inicio de un amplio proceso de desinflación a principios de febrero, dudamos que Powell haga retroceder mucho las expectativas de otros 75 puntos básicos de subidas de la Fed. El dólar debería mantener las ganancias".

Es probable que el presidente del Comité Federal de Mercado Abierto, Jerome Powell, señale en su comparecencia ante la Comisión de Banca del Senado que la fuerte actividad económica de este año podría llevar a la Fed a subir las tasas más de lo previsto, informa el martes Nick Timiraos, del Wall Street Journal.

Reacción de los mercados

Estos comentarios no parecen tener un impacto significativo en la evolución del dólar frente a sus rivales. En el momento de escribir estas líneas, el Índice del Dólar DXY sube un 0.15% en el día, en 104.43.

El testimonio de dos días de Powell comenzará a las 15:00 GMT del martes.

El RBA eleva el objetivo de la tasa de efectivo en 25 puntos básicos hasta el 3.60%, pero deja entrever una pausa ya en la próxima reunión. Los economistas de Société Générale informan de que el dólar australiano ha empezado el año 2023 con buen pie, pero el entusiasmo ha decaído.

Más frustración para el AUD tras el RBA

"El RBA no sorprendió y subió el CRT en 25 pb hasta el 3.60%, como se esperaba ampliamente. El comunicado reiteró que será necesario un mayor endurecimiento para garantizar que la inflación vuelva al objetivo y que este periodo de inflación elevada es sólo temporal. Sin embargo, también reconoció que la inflación probablemente ha tocado techo e insinuó una posible pausa ya en abril."

"Nuestros economistas mantienen su opinión de un máximo del 3.85% en abril, por debajo del 4.05% implícito en los futuros."

"El AUD/USD está cerca del soporte gráfico de 0.6680/0.6660 que representa el mínimo de enero y el 50% de retroceso desde octubre pasado. Se espera un rebote inicial, aunque la SMA de 200 días y el cuello del patrón en 0.6800/0.6850 podrían limitar las subidas. El siguiente soporte potencial está en el objetivo del patrón cerca de 0.6550".

- El USD/JPY continúa consolidando su tendencia lateral por segundo día consecutivo.

- Las expectativas de línea dura en torno a la Fed siguen actuando como viento de cola para el USD y prestan soporte al par.

- Los riesgos de recesión benefician al JPY como refugio seguro y limitan las ganancias del par antes del testimonio de Powell.

El par USD/JPY continúa con su lucha por ganar tracción significativa y extiende su movimiento lateral de consolidación por segundo día consecutivo el martes. El par se encuentra actualmente alrededor del nivel de 136.00, prácticamente sin cambios para el día, y se mantiene a poca distancia del máximo anual, alrededor de la región de 137.10 tocado el viernes pasado.

Las perspectivas de un mayor endurecimiento de la política monetaria por parte de la Fed siguen actuando como un viento de cola para el dólar estadounidense (USD) y prestan soporte al par USD/JPY. De hecho, los mercados parecen convencidos de que el banco central estadounidense mantendrá su postura de línea dura y mantendrá las tasas más altas durante más tiempo a raíz de una inflación obstinadamente alta. Estas expectativas se vieron impulsadas por los datos macroeconómicos estadounidenses, que indicaban que la inflación no está bajando tan rápido como se esperaba y apuntaban a una economía que sigue resistiendo a pesar del aumento de los costes de los préstamos.

Además, varios responsables de la política monetaria del FOMC han respaldado recientemente la subida de tipos y han abierto la puerta a una subida de 50 puntos básicos en la reunión de marzo. Por lo tanto, el mercado seguirá atento a la comparecencia semestral del presidente de la Fed, Jerome Powell, ante el Comité Bancario del Senado, que tendrá lugar durante la sesión americana. Los inversores buscarán nuevas pistas sobre la futura senda de subida de tasas de la Fed, que influirá en la dinámica de precios del USD y determinará el siguiente movimiento direccional para el par USD/JPY.

Ante el evento clave, un ligero retroceso en los rendimientos de los bonos del Tesoro de EE.UU. está frenando a los alcistas del USD a la hora de abrir posiciones agresivas y está actuando como viento en contra para el par USD/JPY. Sin embargo, las expectativas de que el Banco de Japón mantenga la política monetaria ultra-flexible para dar soporte a la frágil economía nacional siguen amortiguando las caídas. De hecho, el gobernador entrante del BoJ, Kazuo Ueda, declaró la semana pasada que el banco central no pretende alejarse rápidamente de una década de flexibilización masiva.

Por lo tanto, es poco probable que la decisión de política monetaria del BoJ, que se anunciará el viernes, proporcione un respiro al yen, lo que sugiere que el camino de menor resistencia para el par USD/JPY es a la al alza. Los inversores también se enfrentarán esta semana a la publicación de los datos mensuales de empleo de EE.UU., conocidos popularmente como NFP. Mientras tanto, los riesgos de una recesión que se avecina podrían limitar las pérdidas más profundas para el yen y mantener a raya cualquier movimiento alcista significativo para el par, al menos por el momento.

USD/JPY niveles técnicos a vigilar

El Euro logró apreciarse frente al Dólar la semana pasada y ayer amplió su ganancia. El viernes se publicará el informe sobre el mercado laboral estadounidense, que es el principal dato de actualidad. El duelo no está ni mucho menos decidido, según los economistas del Commerzbank.

El dólar mantiene el control esta semana

"Muchos participantes del mercado seguirán recelosos tras el fuerte movimiento alcista del dólar de hace cuatro semanas después del sorprendentemente positivo NFP de enero. En consecuencia, probablemente se mostrarán cautelosos a la hora de tomar posiciones demasiado fuertes contra el dólar durante la semana."

"Si se hace evidente que el mercado laboral no está mostrando ningún signo de debilitamiento en absoluto a pesar de las subidas masivas de tasas en el pasado, el mercado va a confiar más en nuevas subidas de tasas de la Fed y en que los tipos de interés se mantengan en estos niveles durante más tiempo. Eso sería positivo para el USD".

"La semana que viene es probable que la atención vuelva a centrarse en el Euro, ya que la reunión del BCE también podría deparar algunas sorpresas después de que los datos de inflación de la zona euro sorprendieran al alza. Sin embargo, la semana siguiente volverá a centrarse en el Dólar, ya que se celebrará la reunión del FOMC. Esto significa que la batalla entre el Euro y el Dólar está lejos de decidirse".

- El precio del oro se mantiene a la defensiva el martes, aunque sin ventas de continuación.

- La caída de los rendimientos de los bonos estadounidenses mantiene a los alcistas del dólar a la defensiva y presta soporte al XAU/USD.

- Los operadores también parecen reacios antes del testimonio del presidente de la Reserva Federal, Jerome Powell.

El precio del oro (XAU/USD) no logra capitalizar sus modestas ganancias intradía por encima de la zona de 1.850$ el martes y se mantiene por debajo del máximo de casi tres semanas tocado el día anterior. El XAU/USD se debilita por debajo del nivel de 1.845$ durante la primera mitad de la sesión europea, mientras los operadores esperan el testimonio del presidente de la Reserva Federal (Fed), Jerome Pow ell, antes de abrir nuevas posiciones direccionales.

El testimonio de Jerome Powell, en busca de pistas sobre la futura senda de subidas de tasas

Las declaraciones de Powell se analizarán con lupa en busca de pistas sobre la futura senda de subidas de tasas de la Fed, lo que a su vez influirá de manera decisiva en la trayectoria a corto plazo del precio del oro sin rendimientos. Recientemente, varios responsables de la política monetaria se han mostrado partidarios de una mayor subida de las tasas y han abierto la puerta a una subida de 50 puntos básicos en la próxima reunión del Comité Federal de Mercado Abierto (FOMC) que se celebrará a finales de este mes. Por otra parte, los nuevos datos macroeconómicos de Estados Unidos indican que la inflación no está bajando tan rápido como se esperaba y apuntan a una economía que sigue resistiendo a pesar del aumento de los costes de los préstamos. Por lo tanto, un comentario más de línea dura contrarrestará cualquier perspectiva positiva a corto plazo para el XAU/USD y cambiará el sesgo de nuevo a favor de los bajistas.

El retroceso en el rendimiento de los bonos de EE.UU., una menor demanda del dólar y los temores a una recesión ofrecen soporte

Algunos participantes del mercado, sin embargo, no están seguros del tono de Powell en medio de las expectativas de que la economía estadounidense podría estar enfriándose. Esto, a su vez, provoca cierto comercio de reposicionamiento, que es evidente por un modesto retroceso en los rendimientos de los bonos del Tesoro de EE.UU. y mantiene a los alcistas del dólar estadounidense (USD) a la defensiva. Antes del evento clave, la debilidad del USD presta cierto soporte al precio del oro, denominado en dólares. Aparte de esto, los riesgos de una recesión que se avecina contribuyen aún más a limitar la caída del XAU/USD de refugio seguro, al menos por el momento. Esto, a su vez, justifica la cautela de los bajistas agresivos antes de posicionarse para cualquier retroceso significativo desde el máximo de varias semanas alcanzado el día anterior.

Los operadores podrían abstenerse de abrir posiciones direccionales en torno al oro

Por lo tanto, se necesita un fuerte seguimiento de las ventas para confirmar que la reciente recuperación desde las inmediaciones del nivel de 1.800$, o el mínimo anual alcanzado el 28 de febrero, ha termiando. A falta de publicaciones económicas de relevancia en los EE.UU., el rendimiento de los bonos estadounidenses podría impulsar la demanda del dólar y dar cierto impulso al precio del oro. Los operadores seguirán las señales del sentimiento de riesgo del mercado en general para aprovechar algunas oportunidades a corto plazo en torno al XAU/USD, aunque parece poco probable que se produzca un movimiento significativo en cualquier dirección.

Perspectiva técnica del precio del oro

Desde una perspectiva técnica, es probable que la zona horizontal de 1.835$ proteja la caída inmediata. Cualquier caída posterior podría encontrar cierto soporte cerca de la zona de 1.822$-1.821$, por delante del nivel de 1.810$ y del mínimo de la semana pasada, cerca de la región de 1.805$-1.804$. Le sigue de cerca el nviel de 1.800$, que coincide con la media móvil simple (SMA) de 100 días. Una ruptura convincente por debajo de este nivel se considerará un nuevo desencadenante para los bajistas y hará que los precios del oro sean vulnerables a una mayor caída.

Por otro lado, la zona de 1.856$-1.858$ parece haber surgido como un obstáculo inmediato, por encima del cual el XAU/USD podría subir a la SMA de 100 días, actualmente en torno a la zona de 1.870$. Esto debería actuar como un punto pivote, que si se supera con decisión sentará las bases para un nuevo movimiento de apreciación a corto plazo y permitirá a los alcistas recuperar el nivel de los 1.900$ con alguna barrera intermedia cerca de la zona de 1.884$-1.886$.

Oro niveles clave a vigilar

- El EUR/USD sufre presión bajista y vuelve a acercarse a 1.0660.

- Los pedidos de fábrica alemanes sorprenden al alza en enero.

- El presidente Powell testifica ante el Congreso más tarde en la sesión.

La renovada presión vendedora obliga al EUR/USD a ceder parte del movimiento alcista anterior hasta la región de 1.0700 en un cambio de tendencia el martes.

El EUR/USD sigue limitado por 1.0700... por ahora

Tras dos avances diarios consecutivos, el EUR/USD parece haber encontrado una dura resistencia justo antes de la barrera clave de 1.0700, en medio de un tibio rebote del dólar estadounidense. Sin embargo, no hay que descartar nuevas subidas a corto plazo, ya que el repunte del lunes se vio respaldado por el aumento del interés abierto y del volumen en los mercados de futuros.

Mientras tanto, la cautela sigue prevaleciendo entre los participantes del mercado a la luz del próximo testimonio semestral del presidente de la Fed, Jerome Powell, ante el Congreso el martes.

No se ha visto ninguna reacción en el Euro después de que el BCE publicara su Encuesta de Expectativas de Consumo, donde prevé las expectativas de inflación al consumidor a 12 meses un poco más bajas, en el 4.9% (desde el 5.0% anterior), y en el 2.5% (desde el 3.0%) en el horizonte temporal de tres años. En cuanto al crecimiento económico, la encuesta sigue apuntando a una contracción del 1.2% en los próximos 12 meses.

Anteriormente en la sesión, los datos de los pedidos de fábrica en Alemania han mostrado que estos crecieron un 1.0% mensual en enero.

En Estados Unidos se publicarán más tarde los inventarios mayoristas, el índice IBD/TIPP de optimismo económico y la variación del crédito al consumo.

¿Qué podemos esperar del Euro?

El par EUR/USD parece haber encontrado una sólida resistencia cerca de la zona de 1.0700, con el trasfondo fundamental de una persistente prudencia antes de las declaraciones de Powell más tarde en el día.

Mientras tanto, la evolución de los precios de la moneda común debería seguir de cerca la dinámica del dólar, así como los posibles próximos movimientos del BCE después de que el banco central ya haya anticipado otra subida de tasas de 50 puntos básicos en la reunión de marzo.

Volviendo a la zona euro, parece que la preocupación por una recesión se ha disipado, aunque sigue siendo un factor importante para sostener la recuperación de la moneda común, así como el discurso de línea dura del BCE.

Niveles del EUR/USD

En el momento de escribir, el par EUR/USD retrocede un 0.15% en el día, cotizando en 1.0657. El siguiente soporte se encuentra en 1.0532 (mínimo del 27 de febrero), seguido por 1.0481 (mínimo del 6 de enero) y 1.0326 (SMA de 200 días). Por otro lado, una ruptura de 1.0716 (SMA de 55 días) tendría como objetivo 1.0804 (máximo del 14 de febrero) de camino a 1.1032 (máximo del 2 de febrero).

- El GBP/USD atrae algunas ventas intradía tras un avance inicial que le llevó a alcanzar un máximo de cuatro días.

- Los temores a una recesión y las expectativas de línea dura en torno a la Fed actúan como un viento de cola para el USD y limitan las ganancias del par.

- Los operadores esperan con interés el testimonio del presidente de la Fed, Jerome Powell, antes de abrir posiciones direccionales.

El GBP/USD no logra capitalizar su movimiento positivo intradía hacia un máximo de cuatro días y se encuentra con nuevas ventas cerca de la región de 1.2065 el martes. En el momento de escribir, el par cae a nuevos mínimos diarios, cerca del nivel de 1.2000, y sigue a merced de la dinámica de precios del dólar estadounidense.

El tono generalmente positivo de los mercados bursátiles, junto con el retroceso de los rendimientos de los bonos del Tesoro de EE.UU., pesaron inicialmente sobre el USD de refugio seguro y ofrecieron cierto soporte al par GBP/USD. Sin embargo, los riesgos de recesión siguen frenando cualquier movimiento optimista en los mercados. Aparte de esto, las perspectivas de un mayor endurecimiento de la política monetaria por parte de la Reserva Federal actúan como un viento de cola para los rendimientos de los bonos de EE.UU., lo que a su vez, ofrecen soporte al dólar y limitan la subida del par, al menos por el momento.

Los inversores parecen convencidos de que el banco central de EE.UU. mantendrá su postura agresiva y seguirá subiendo los tipos de interés durante más tiempo debido a la persistente subida de la inflación. Estas expectativas se vieron reafirmadas por los datos macroeconómicos estadounidenses, que indicaban que la inflación no está bajando tan rápido como se esperaba y apuntaban a una economía que sigue resistiendo a pesar del aumento de los costes de los préstamos. Por otra parte, una serie de responsables políticos del FOMC respaldaron recientemente la subida de tasas y abrieron la puerta a una subida de 50 puntos básicos en la reunión de marzo.

De ahí que los mercados sigan pendientes de las declaraciones semestrales ante el Congreso del presidente de la Fed, Jerome Powell, el martes y el miércoles. Los inversores buscarán pistas sobre la futura senda de subida de tasas de la Fed, que desempeñará un papel clave a la hora de influir en la dinámica de precios del dólar a corto plazo y proporcionará un nuevo impulso direccional al par GBP/USD. Mientras tanto, la ansiedad por el nuevo acuerdo de Brexit entre el Reino Unido y la UE sobre el Protocolo de Irlanda del Norte parece frenar aún más a los alcistas a la hora de abrir nuevas posiciones en torno al par.

Mientras tanto, la evolución de los precios indica que una subida adicional de tasas por parte del Banco de Inglaterra (BoE) ya está totalmente descontada en los mercados. Además, algunos analistas siguen esperando que el banco central británico interrumpa el actual ciclo de endurecimiento. Esto, a su vez, sugiere que el camino de menor resistencia para el par GBP/USD es a la baja y cualquier subida significativa podría verse como una oportunidad de venta. Dicho esto, se necesita una debilidad sostenida por debajo de la media móvil simple (SMA) de 200 días para confirmar una nueva ruptura bajista.

GBP/USD niveles técnicos a vigilar

- El AUD/USD es objeto de fuertes ventas como reacción a una valoración moderada de la declaración de política monetaria del RBA.

- El tono positivo del riesgo pesa sobre el USD de refugio seguro, aunque no beneficia al Aussie, sensible al riesgo.

- El trasfondo fundamental apoya la perspectiva de pérdidas adicionales antes del testimonio del presidente de la Fed, Jerome Powell.

El par AUD/USD atrae nuevas ventas cerca de la zona de 0.6700 el martes y cae a su nivel más bajo desde el 23 de diciembre durante la primera mitad de la sesión europea. El par parece haber encontrado aceptación por debajo del nivel de 0.6700 y parece vulnerable a prolongar su trayectoria bajista observada durante el último mes aproximadamente. En el momento de escribir, el par cotiza en mínimos diarios en 0.6675, perdiendo un -0.77% en el día.

El dólar australiano se debilita en general como reacción a la señal del Banco de la Reserva de Australia (RBA) de que se avecina una pausa en su ciclo de 10 meses de subida de tasas. A primera hora de este martes, el RBA subió su tasa de efectivo a un día como se esperaba en 25 puntos básicos hasta el 3.6%, el nivel más alto desde junio de 2012. En la declaración de política monetaria adjunta, el RBA cambió una referencia de "nuevas subidas de tasas" a "sería necesario un mayor endurecimiento de la política monetaria" e impulsando las expectativas de una eventual pausa en el endurecimiento de la política monetaria.