- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El USD/CHF saltó desde mínimos semanales tras formar un martillo en torno a la zona de 0.9200.

- A corto plazo, el USD/CHF tiene sesgo alcista y podría probar la zona de 0.9300.

El USD/CHF forjó una base y volvió a subir a la zona de 0.9200 el viernes, luego de la acción del precio del jueves, que formó un martillo, que exacerbó la recuperación del USD/CHF, a las tasas de cambio actuales. En el momento de escribir estas líneas, el USD/CHF cotiza a 0.9246, subiendo un 0.35% desde su precio de apertura.

A largo plazo, el USD/CHF mantiene un sesgo neutral a la baja, pero podría imprimir un impulso y probar la Media móvil exponencial (EMA) de 50 días en 0.9294. El Índice de Fuerza relativa (RSI) entró en territorio alcista, lo que sugiere que la presión de compra está aumentando, al contrario que la Tasa de Cambio (RoC), que es neutral.

A corto plazo, el USD/CHF en el gráfico de 4 horas está tocando fondo, aunque persisten los riesgos a la baja. En el momento de escribir estas líneas, el USD/CHF está probando la Media Móvil Exponencial (EMA) de 200 en 0.9247 tras romper la confluencia de las EMA de 50/100/20.

Osciladores como el Índice de Fuerza Relativa (RSI) se movieron alcista, mientras que la Tasa de Cambio (RoC) apoyó una continuación alcista, pero las áreas de resistencia clave necesitan ser roto para consolidar aún más el USD/CHF sesgo alcista.

Por lo tanto, la primera resistencia del USD/CHF sería la EMA de 200, seguida de la cifra de 0.9300. Una ruptura decisiva podría desencadenar una subida hacia el máximo del 12 de enero en 0.9360, por delante de la figura psicológica de 0.9400.

Gráfico de 4 horas del USD/CHF

Niveles técnicos clave del USD/CHF

Los mercados emergentes han seguido rezagados en lo que va de 2023. Pero los economistas de UBS ven ahora un trasfondo mucho más favorable para los mercados emergentes.

Los mercados emergentes están bien posicionados para ser los primeros beneficiarios de los tres puntos de inflexión

"Los mercados emergentes están estrechamente vinculados a la suerte de la economía china, que debería repuntar a medida que el país se abra".

"La relajación de las condiciones financieras y el debilitamiento del dólar estadounidense se han vinculado históricamente con un buen comportamiento de los mercados emergentes".

"Las valoraciones son atractivas en términos relativos y los fundamentales corporativos están monopolizando la situación".

El banco central mexicano (Banxico) optó sorprendentemente por subir su tasa de política monetaria en 50 puntos básicos. El MXN reaccionó con una fuerte apreciación. Sin embargo, el peso aún podría verse presionado si Banxico no mantiene el tono de línea dura, informan los economistas de Commerzbank.

Banxico mantiene el ritmo y envía al MXN al alza

"Banxico sorprendió con una subida de tasas de 50 puntos básicos hasta el 11%, lo que disparó el MXN".

"Banxico está demostrando ser un luchador contra la inflación tras la salida del miembro del banco central Gerardo Esquivel, que era considerado una gran paloma, lo que en principio debería ayudar al peso."

"La gran pregunta ahora es dónde estará el punto álgido del ciclo de la tasa de interés, ya que la inflación subyacente en particular no muestra signos de relajación todavía, lo que hace que sea importante que Banxico siga siendo de línea agresiva. De lo contrario, se corre el riesgo de que el MXN acabe siendo castigado después de todo."

- El dólar estadounidense terminará la semana con sólidas ganancias debido a los comentarios de línea agresiva de la Fed y a los datos estadounidenses.

- El sentimiento de los consumidores estadounidenses mejoró, según informó la Universidad de Michigan.

- El Reino Unido evitó una recesión en el cuarto trimestre de 2022, aunque sus perspectivas económicas a futuro sugieren una libra esterlina más débil.

- Análisis del precio del GBP/USD: Un cierre diario por debajo de 1.2032 reanudaría una continuación bajista.

El GBP/USD rompe tres días consecutivos de ganancias y cae al poner a prueba la Media Móvil Exponencial (EMA) de 50 días en 1.2126, ya que los datos económicos del Reino Unido mostraron que la economía no creció, mientras que el sentimiento de los consumidores en EE.UU. mejoró. En el momento de escribir estas líneas, el par GBP/USD opera en 1.2055.

La mejora del sentimiento de los consumidores estadounidenses y la debilidad del PIB británico pesaron sobre la GBP.

El GBP/USD extendió un tramo a la baja después de que los datos de la Universidad de Michigan (UoM) informaran de que el Sentimiento del Consumidor superó las predicciones de 65 y aumentó hasta 66.4, lo que indica una mejor situación financiera. Además, la tasa de inflación prevista para el año subió del 3.9% de la lectura final de enero al 4.2%, mientras que las estimaciones de inflación para un periodo de cinco años se mantuvieron estables en el 2.9%.

Por lo tanto, el Índice del dólar (DXY), una medida del valor del billete verde frente a una cesta de pares, avanzó un 0.60%, hasta 103.65, apuntalado por los rendimientos de los bonos del Tesoro de EE.UU., que, afectados por los comentarios halcones de los portavoces de la Reserva Federal (Fed) durante la última semana, rompieron el umbral del 3.70% a 3.728%.

Durante la sesión europea, la agenda económica británica reveló que el PIB de los tres últimos meses de 2022 se situó en el 0% y evitó entrar en recesión, prevista por el Banco de Inglaterra (BoE). En términos mensuales, el PIB de diciembre se contrajo un -0.5%, informó la Oficina de Estadísticas Nacionales (ONS).

Mientras tanto, un escenario sombrío en el Reino Unido sugiere que la libra esterlina (GBP) estaría bajo presión, ya que el BoE lucha por domar la inflación, que alcanzó un máximo de 41 años, con un 11.1%, en octubre de 2022. La última reunión de política monetaria del BOE reveló una votación dividida entre sus miembros. Serían interesantes las discusiones y orientaciones del BoE, que podrían reafirmar el compromiso del banco central para hacer frente a la inflación.

Análisis técnico del GBP/USD

Desde la perspectiva del gráfico diario, la GBP/USD consolidaría dentro de los límites de la EMA de 50 días en 1.2126 hacia arriba y la EMA de 100 días en 1.2032 hacia abajo. Sin embargo, el Índice de Fuerza Relativa (RSI) entró en territorio bajista, y la Tasa de Cambio (RoC) se volvió neutral, haciendo un caso para una continuación bajista. Por lo tanto, el próximo soporte de la GBP/USD sería la EMA de 100 días en 1.2032, seguida de la figura psicológica de 1.2000. Una ruptura decisiva podría llevar a la GBP/USD a probar el mínimo de 1.1841.

Los estrategas de Rabobank analizan la trayectoria del Petróleo crudo Brent para los próximos meses. En su opinión, es poco probable que la caída de los precios dure.

El Brent se apreciará y alcanzará 90$ en el tercer y cuarto trimestre de 2023

"Los precios del Brent podrían ver los 60 $ muy brevemente en una venta masiva financiera causada por una recesión oficial. Es poco probable que esto dure, ya que creemos que hay múltiples niveles de soporte en los 70$ y nuestras expectativas son que el Brent se apreciará y promediará los 90 $ para el tercer trimestre y el cuarto trimestre de 2023."

"Por el lado de los productos, esperamos que el ULSD promedie 3.01$/gal para el año y el gasóleo 865$/mt por la continua escasez de inventarios mundiales de gasóleo."

- El precio del oro amplió sus pérdidas en la sesión, con un descenso del 0.22%.

- El Sentimiento del Consumidor de la Universidad de Michigan mejoró, mientras que las expectativas de inflación aumentaron para 2023.

- Previsión del precio del Oro: Un cierre diario por debajo de la EMA de 50 podría exponer al Oro a una mayor presión vendedora.

El precio del Oro se mantiene firme en torno a 1.860$ después de tocar un nuevo mínimo en la semana de 1852.45$ el viernes debido a las especulaciones de que la Reserva Federal de EE.UU. subiría las tasas en 25 puntos básicos en el próximo par de reuniones, como mostraron los futuros del mercado monetario. El avance del Oro se vio limitado por una oferta en el USD y los rendimientos de los bonos del Tesoro alcanzando máximos históricos en 5 semanas. En el momento de escribir estas líneas, el par XAU/USD se negociaba a 1858,68$, subió un 0.20% desde su precio de apertura.

El XAU/USD repuntó hacia sus máximos diarios gracias al sentimiento de los consumidores estadounidenses

Wall Street sigue cotizando mixto, con el Nasdaq 100 como valor atípico, perdiendo más de un 0.50%. Una encuesta de la Universidad de Michigan (UM) informó de que el sentimiento del consumidor estadounidense superó las estimaciones de 65 y subió un 66.4, lo que muestra una mejora de las condiciones económicas. Por su parte, las expectativas de inflación para un horizonte de un año aumentaron un 4.2% desde el 3.9% informado en la lectura final de enero, mientras que para un horizonte de 5 años se mantuvieron sin cambios en el 2.9%. El par XAU/USD reaccionó a los datos, alcanzando un máximo de 1.866,80$, aunque retrocedió hacia los precios actuales.

De línea agresiva, los comentarios de los funcionarios de la Fed perjudican al XAU

Por otra parte, varios funcionarios de la Reserva Federal (Fed) declararon durante la semana que se avecinan más subidas de tipos en la lucha del banco central estadounidense por frenar la inflación. El presidente de la Fed de Nueva York, John Williams, comentó la subida de la tasa de los fondos federales (FFR) al 5%-5.25%. Al mismo tiempo, el Presidente de la Fed de Minnesota, Neil Kashkari, votante en el FOMC en 2023, afirmó que el FFR debe subir hasta el 5.4%.

Haciéndose eco de algunos de sus comentarios estuvo Lisa D. Cook, quien dijo que es apropiado moverse en "pasos más pequeños" mientras la Fed evalúa los efectos del endurecimiento acumulado. Más tarde, el presidente de la Fed de Richmond, Thomas Barkin, afirmó que la Fed está pisando "inequívocamente" el freno a la economía.

El oro se debilita ante la subida de los rendimientos de los bonos del Tesoro y del dólar estadounidense

Mientras tanto, los rendimientos de los bonos del Tesoro estadounidense continuaron apuntalando al dólar. El rendimiento a 10 años ha subido seis puntos básicos, en torno a máximos semanales del 3.728%, un viento en contra para los precios del XAU. El Índice del dólar (DXY), que sigue el valor del dólar frente a una cesta de pares, avanza un 0.37% en el día, hasta 103.57.

Análisis técnico del oro

El gráfico diario del XAU/USD muestra al metal amarillo con un sesgo neutral a la baja, aunque la consolidación en torno a los 1.860$ y una ruptura posterior podrían allanar el camino para nuevas pérdidas. Sin embargo, la Media Móvil Exponencial (EMA) de 50 días en 1.856,50$ podría limitar la caída del Oro. El siguiente soporte se encuentra en el máximo del 27 de diciembre, convertido en soporte, en 1.833,29$, seguido de la EMA de 100 días en 1.816,91$.

La Plata ha vuelto a caer este año. Pero los estrategas de Commerzbank esperan que el aumento de los precios del Oro haga subir también a la Plata.

Es probable que se reduzca el déficit de oferta en el mercado de la Plata

"Es probable que la demanda mundial disminuya en comparación con su máximo histórico del año pasado. Al mismo tiempo se anticipa una oferta creciente: se espera que la producción minera alcance su nivel más alto desde 2016 y que la oferta de chatarra de Plata registre el nivel más alto en una década."

"Como estos dos efectos combinados probablemente significarán que el déficit de oferta este año no será ni la mitad de lo que fue el año pasado, el Instituto de la Plata ve poco potencial de subidas pronunciadas de precios este año. Con su prudente predicción de un precio de 23$ este año, se muestra más escéptico que nosotros."

"Esperamos que el aumento de los precios del Oro en la segunda mitad del año haga subir también el precio de la Plata".

El par GBP/USD cayó brevemente por debajo del nivel de 1.20 a principios de esta semana. Los economistas de Rabobank esperan que el par vuelva a caer por debajo de 1.20 en los próximos meses.

El cruce EUR/GBP se situará en 0.90 a mediados de año

"Esperamos ver nuevas caídas por debajo de 1.20 del GBP/USD en los próximos meses".

"Aunque el EUR/GBP ha retrocedido desde sus máximos recientes, sigue en un canal ascendente, y mantenemos nuestra previsión de un movimiento a 0.90 hacia mediados de año."

"El 15 de marzo, el canciller Hunt presentará su presupuesto de primavera. Hunt ha dado garantías al mercado de que no sacará ningún conejo de la chistera el mes que viene, dada la necesidad de reducir la inflación. Esto puede evitar cualquier crisis para el mercado de los gilts, pero sugiere la posibilidad de pocos cambios en el pesimismo económico reinante. Es probable que esto deje a la libra esterlina con el pie cambiado".

El índice de sentimiento del consumidor de la Universidad de Michigan creció 1.5 puntos en la lectura preliminar de febrero, elevándose a 66.4 desde los 64.9 de enero, mejorando los 65 estimados por el mercado. Este es el mejor resultado obtenido por el indicador en diez meses, desde abril de 2022.

El componente de expecativa de inflación de los consumidores a cinco años se ha mantenido sin variación en el 2.9%.

USD reacción

El Índice del Dólar apenas se ha movido 10 pips tras el dato, oscilando entre 103.40/50, no muy lejos de los máximos del día en 103.54. Al momento de escribir, el billete verde cotiza sobre 103.42, ganando un 0.21% diario

- La cuña descendente del USD/JPY en el gráfico de 1 hora fue invalidada por una violación del precio tras las noticias de Ueda del Banco de Japón.

- Análisis del precio del USD/JPY: A largo plazo sigue sesgado a la baja a menos que rompa la resistencia en torno a 133.00.

El USD/JPY sigue presionado por los rumores de que Kazuo Ueda será nombrado nuevo Gobernador del Banco de Japón (BoJ), lo que hizo que el USD/JPY cayera hasta su mínimo semanal de 129.79. Sin embargo, el USD/JPY recuperó algo de terreno y se cambiaba de manos en torno a los 130.90, ligeramente por encima de la Media móvil exponencial (EMA) de 20 días.

Desde la perspectiva del gráfico diario, el USD/JPY sigue sesgado a la baja, pero los compradores que recuperen la EMA de 20 días en 130.72 podrían poner en juego el nivel psicológico de 131.00. El Índice de Fuerza Relativa (RSI) sugiere que una continuación bajista es probable, mientras que la Tasa de Cambio (RoC) cambió a neutral.

Intradía, el gráfico de una hora del USD/JPY muestra al par con sesgo bajista. En el análisis del jueves, escribí: "la formación deuna cuña descendente, sugiere una continuación alcista, que podría elevar los precios hacia 131.60 y el máximo del 11 de enero en 132.87", y añadí señales mixtas entre el RSI y el RoC, lo que sugiere que la precaución está justificada. Por lo tanto, las noticias del BOJ invalidaron los patrones gráficos y abrieron la puerta a nuevas pérdidas.

Para que el USD/JPY retome su sesgo alcista, debe superar el máximo del día en 131.87, seguido del máximo semanal en 132.90. Por otro lado, y en el escenario más probable, el USD/JPY podría volver a probar el mínimo de la semana. Por lo tanto, el primer soporte del USD/JPY sería el pivote diario S1 en 130.64. Una ruptura de este último expondría el nivel psicológico de 130.000, seguido de los mínimos de la semana/sesión en 129.79.

USD/JPY gráfico de una hora

Niveles técnicos clave del USD/JPY

- El EUR/JPY sigue bajo presión por debajo de la SMA de 200 días.

- La continuación de la tendencia bajista podría hacer que se volviera a visitar la zona de 138.00.

El EUR/JPY revierte el reciente rebote de 2 días y cae a mínimos de 3 semanas en la zona de 139.50 al final de la semana.

Si bien se espera que el cruce mantenga la tendencia lateral a corto plazo, una ruptura convincente de la SMA de 200 días en 141.03 abriría las puertas a una mayor debilidad con el objetivo inmediato en la zona de contención en torno a 138.00.

A medio plazo, por debajo de la SMA de 200 días, se espera que las perspectivas para el cruce sigan siendo bajistas.

EUR/JPY gráfico diario

El par EUR/USD ha retrocedido hasta la zona de 1.07. Los economistas de Scotiabank señalan que el par podría caer a la zona de 1.05/06.

Bajistas

"La debilidad intradía por debajo de la zona de soporte de 1.0730/35 (ahora resistencia menor intradía) corre el riesgo de que las pérdidas del EUR se extiendan algo más, ya que el reciente rango de consolidación del EUR/USD se ha roto."

"El soporte del EUR/USD se sitúa en 1.0670/80 (Media móvil de 55 días que contuvo las pérdidas a principios de semana en 1.0682). Las pérdidas del EUR podrían extenderse al rango 1.05/1.06 por debajo de ahí."

- El AUD/USD se ve sometido a cierta presión vendedora el viernes, en un contexto de compras del USD.

- Las expectativas alcistas de la Fed impulsan al alza el rendimiento de los bonos estadounidenses y siguen apuntalando al dólar.

- Los riesgos inminentes de recesión también benefician al dólar, refugio seguro, y pesan sobre el dólar australiano, sensible al riesgo.

El par AUD/USD moderó una subida intradía hasta la zona de 0.6960 y retrocede hasta el extremo inferior de su rango diario de cara a la sesión norteamericana. El par se sitúa actualmente en torno a la zona de 0.6925-036920 y permanece a merced de la dinámica de precios del dólar estadounidense.

Una combinación de factores de soporte ayuda a que el dólar estadounidense se mantenga cerca de los máximos de un mes, lo que, a su vez, se ve ejerciendo cierta presión bajista sobre el par AUD/USD. Con el trasfondo de las señales de aversión al riesgo de los funcionarios de la Fed, una nueva oleada del comercio mundial de aversión al riesgo proporciona un buen impulso al dólar de refugio seguro.

De hecho, varios responsables políticos del FOMC, incluido su presidente Jerome Powell, subrayaron a principios de esta semana la necesidad de nuevas subidas de las tasas de interés para controlar plenamente la inflación. Las perspectivas de un endurecimiento adicional de la política por parte de la Fed empujan al alza los rendimientos de los bonos del Tesoro estadounidense, lo que, a su vez, sigue actuando como viento de cola para el dólar.

Los inversores, por su parte, siguen preocupados por las dificultades económicas derivadas del rápido aumento de los costes de financiación. Además, la curva de rendimiento del Tesoro estadounidense, profundamente invertida, apunta a una creciente preocupación por los riesgos de recesión que se avecinan. Esto se considera otro factor que contribuye a alejar los flujos del dólar australiano, sensible al riesgo.

Sin embargo, la caída del par AUD/USD se ve amortiguada por las perspectivas más halagüeñas del Banco de la Reserva de Australia (RBA). Las actas de la última reunión de política monetaria del RBA señalaron que serán necesarias nuevas subidas de tipos para garantizar que la inflación vuelva a su objetivo. Esto, a su vez, justifica cierta cautela por parte de los operadores bajistas.

A continuación se publicará el índice preliminar del sentimiento de los consumidores de Michigan. Este dato, junto con el discurso programado del Gobernador de la Fed, Christopher Waller, podría influir en la demanda de dólares y dar cierto impulso al par AUD/USD. Los operadores seguirán el sentimiento de riesgo para aprovechar las oportunidades a corto plazo.

Niveles técnicos a vigilar

- El índice mantiene la agitación sin cambios esta semana.

- Es probable que continúe el comercio lateral a corto plazo.

El índice del dólar estadounidense (DXY) revierte la caída del jueves a mínimos semanales y recupera la zona por encima de 103.00 el viernes.

La reciente acción de los precios deja la puerta abierta a la continuación de la fase de consolidación por el momento. Por el contrario, el extremo superior del rango parece limitado por 104.00, mientras que los mínimos semanales cercanos a 102.60 parecen perfilarse como una contención inicial decente.

A más largo plazo, mientras se mantenga por debajo de la SMA de 200 días en 106.45, las perspectivas para el índice siguen siendo negativas.

Gráfico diario del DXY

El USD/CAD ha caído cerca de 60 pips después de conocerse que Canadá generó 150.000 empleos en enero, diez veces más que los 15.000 esperados por el mercado. El par, que comenzó el día alcanzando un máximo de cuatro días en 1.3472 a finales de la sesión asiática, ha roto por debajo de 1.3400, extendiendo su descenso a mínimos de dos días en 1.3361, con una pérdida total de 110 pips.

El fuerte dato de empleo canadiense ha fortalecido al CAD. Este es el quinto mes consecutivo en que el mercado laboral de Canadá se expande, siendo además el mes con mayor creación de puestos de trabajo de los últimos once, concretamente desde febrero de 2022. La tasa de desempleo se ha mantenido en el 5%, mejorando el 5.1% estimado, mientras los salarios han crecido un 4.5% interanual, por debajo del 4.7% del mes anterior.

El Índice del Dólar (DXY), por su parte, llegó a máximos del día en 103.54 al mediodía europeo, pero en la última hora su impulso ha perdido algo de fuerza, retrocediendo hacia la zona 103.30.

Los operadores del par esperan ahora a digerir los datos y se mantendrán muy atentos al dato de confianza del consumidor de la Universidad de Michigan para el mes de febrero, cuyo componente de expectativas de inflación a cinco años también es muy seguido por la Fed.

USD/CAD Niveles

El USD/CAD cotiza en estos instantes sobre 1.3375, perdiendo un 0.64% en el día. De seguir cediendo terreno, el nivel 1.3360, mínimo del 8 de febrero y de la vigente semana, será el primer soporte a quebrar. Por debajo espera el nivel psicológico 1.3300 y 1.3262, suelo del 2 de febrero y de los últimos tres meses.

Al alza, el par necesitaría recuperarse por encima de 1.3400 para volver a cobrar impulso alcista en dirección a 1.3475, techo del mes de febrero alcanzado el lunes 6. Más arriba espera la zona 1.3500 y 1.3520, máximo del 19 de febrero.

- El par EUR/USD reanuda la tendencia bajista tras la buena subida del jueves.

- Una caída más profunda podría volver a poner a prueba el mínimo mensual cerca de 1.0670.

ElEUR/USD mantiene la tendencia semanal de rango límite y ahora rompe por debajo del soporte clave de 1.0700 el viernes.

En caso de que las pérdidas cobren un impulso adicional, el par podría desafiar rápidamente el mínimo de febrero en 1.0669 (7 de febrero). La pérdida de este último podría allanar el camino para un nuevo retroceso hasta el mínimo de 2023 en 1.0481 (6 de enero).

A más largo plazo, la visión constructiva se mantiene mientras se mantenga por encima de la SMA de 200 días, hoy en 1.0321.

Gráfico diario del EUR/USD

- El precio del Oro lucha por ganar tracción y oscila entre ganancias tibias y pérdidas menores.

- La fortaleza del dólar y las señales de fortaleza de la Reserva Federal parecen limitar el XAU/USD.

- Los inminentes riesgos de recesión prestan cierto soporte al metal y ayudan a limitar la caída.

El precio del oro se encuentra con cierta oferta cerca de la región de 1.872$, o la Media Móvil Simple (SMA) de 100 horas, y detiene su modesta recuperación intradía desde el mínimo de más de un mes tocado este viernes. El XAU/USD se encuentra actualmente en territorio neutral, justo por encima del nivel de 1.860$, y está influenciado por una combinación de fuerzas divergentes.

La fortaleza del dólar actúa en contra del precio del Oro

El dólar estadounidense se mantiene cerca de su nivel más alto desde enero, alcanzado a principios de esta semana, ante la perspectiva de un nuevo endurecimiento de la política monetaria de la Reserva Federal (Fed). Esto, a su vez, actúa en contra del precio del Oro denominado en dólares. Dicho esto, el actual entorno de aversión al riesgo, que se refleja en un tono generalmente más débil en los mercados de acciones, presta cierto soporte al XAU/USD que actúa como refugio seguro y ayuda a limitar las caídas, al menos por el momento.

Las señales de fortaleza de la Reserva Federal también limitan el precio del Oro

Los inversores parecen ahora convencidos de que la Fed mantendrá su postura de línea dura y las expectativas fueron reafirmadas por una serie de miembros del Comité Federal de Mercado Abierto (FOMC) esta semana. De hecho, los responsables políticos, incluido el presidente de la Fed, Jerome Powell, subrayaron la necesidad de nuevas subidas de las tasas de interés para controlar plenamente la inflación. Esto, a su vez, empuja al alza los rendimientos de los bonos del Tesoro estadounidense, lo que apuntala al USD y contribuye aún más a limitar el precio del Oro, que no rinde.

El temor a la Recesión ayuda a limitar las pérdidas del valor refugio XAU/USD

Los participantes del mercado, mientras tanto, siguen preocupados por las dificultades económicas derivadas de la continua subida de los costes de los préstamos. Los temores de recesión se ven alimentados por la profunda inversión de la curva de rendimiento del Tesoro estadounidense. De hecho, la diferencia entre los bonos del Tesoro estadounidense a dos años y a diez años fue el jueves la mayor desde principios de los años ochenta. Esto, a su vez, reduce el apetito de los inversores por activos de mayor riesgo y presta cierto soporte al precio del Oro, lo que justifica la cautela antes de posicionarse para mayores pérdidas.

El foco cambia a cifras de inflación al consumidor de Estados Unidos

Los inversores también podrían abstenerse de realizar apuestas agresivas y preferir mantenerse al margen a la espera de las últimas cifras de inflación al consumo de Estados Unidos, que se publicarán el próximo martes. Mientras tanto, el Índice Preliminar de Sentimiento del Consumidor de Michigan, junto con un discurso programado del Gobernador de la Fed, Christopher Waller, podría dar cierto impulso al precio del Oro. No obstante, el XAU/USD parece dispuesto a estabilizarse prácticamente sin cambios durante la semana, justo por encima de la SMA de 50 días.

Perspectiva técnica del precio del Oro

Desde una perspectiva técnica, la aceptación por debajo de la región de 1.855$ (SMA de 50 días) se considerará un nuevo desencadenante para los bajistas y allanará el camino para pérdidas más profundas. El precio del oro podría entonces descender hacia el siguiente soporte relevante, cerca de la zona de 1.830$, de camino a la zona de 1.818$-1.817$ y a la cifra redonda de 1.800$.

Por otro lado, es probable que el impulso más allá de la barrera de los 1.875$ se encuentre con una nueva oferta antes de 1.900$. Este último debería actuar como un punto clave, por encima del cual una recuperación de las posiciones cortas podría elevar el precio del Oro a la zona de congestión de 1.925-1.930$.

Niveles clave a vigilar

Canadá ha informado este viernes de la creación de 150.000 puestos de trabajo durante el mes de enero, una cifra muy superior a los 15.000 esperados. Además, el dato de diciembre ha sido revisado al alza, pasando de 104.000 a 112.000.

Este es el quinto mes consecutivo en que el mercado laboral canadiense se expande, siendo además el mes con mayor creación de puestos de trabajo en once meses, concretamente desde febrero de 2022.

La tasa de desempleo se ha mantenido en el 5%, por debajo del 5.1% estimado, mientras que la tasa de participación ha subido tres décimas, situándose en el 65.7% frente al 65.4% previo y al 64.8% esperado por el consenso del mercado.

Los salarios han crecido un 4.5% interanual en enero, por debajo del 4.7% de diciembre (cifra rebajada a la baja desde el 5.2% publicado hace un mes).

- El USD/JPY atrae nuevas compras tras una fuerte caída intradía hasta la zona de 129.80, o mínimo semanal.

- Los comentarios moderados del posible candidato a gobernador del BOJ pesan sobre el yen y le prestan cierto soporte.

- De línea agresiva, las expectativas de la Fed y el aumento de los rendimientos de los bonos estadounidenses apuntalan al dólar y le dan un impulso adicional.

El par USD/JPY rebotó casi 140 puntos desde el mínimo semanal alcanzado durante la primera mitad de la sesión europea del viernes y ahora cotiza justo por encima de 131.00.

Los informes que indican que el gobierno japonés probablemente designe a Kazuo Ueda como próximo gobernador del Banco de Japón impulsan a la divisa local y provocan agresivas ventas intradía en torno al par USD/JPY. La reacción inicial del mercado, sin embargo, se desvanece con bastante rapidez después de que el posible candidato a gobernador del BoJ, Ueda, dijera que la política actual es adecuada y añadiera que necesitan continuar con la política fácil. Esto, a su vez, debilita al yen japonés (JPY), lo que, junto con la aparición de nuevas compras de dólares estadounidenses, ayuda al par a rebotar rápidamente desde la zona de 129.80.

El dólar sigue recibiendo el soporte de la disminución de las probabilidades de una inminente pausa en el ciclo de ajuste de la política monetaria de la Fed. Las expectativas se vieron reforzadas por los recientes comentarios de varios funcionarios del FOMC, entre ellos el presidente de la Fed, Jerome Powell, que hicieron hincapié en la necesidad de nuevas subidas de tasas de interés esta semana para controlar completamente la inflación. Esto, a su vez, empuja al alza los rendimientos de los bonos del Tesoro estadounidense, lo que, a su vez, beneficia al dólar. Dicho esto, los riesgos de recesión que se avecinan prestan cierto soporte al refugio seguro del yen y mantienen limitadas las ganancias del par USD/JPY.

Incluso desde una perspectiva técnica, el hecho de no encontrar aceptación bajista por debajo del nivel psicológico de 130.00 y el posterior rebote justifican la cautela antes de posicionarse para un nuevo descenso. Dicho esto, se necesitan fuertes compras de seguimiento para apoyar las perspectivas de una extensión de la reciente recuperación de la zona de 127.20, o un mínimo de varios meses tocado en enero. En Estados Unidos se publicará el Índice Preliminar de Sentimiento del Consumidor de Michigan, que junto con el discurso del Gobernador de la Fed, Christopher Waller, podría dar un impulso al par USD/JPY.

Niveles técnicos a seguir

El informe de empleo de Canadá del viernes para el mes de enero podría arrastrar al par USD/CAD a la baja si los datos sorprenden al alza, según informan los economistas de Bank of America Global Research.

El CAD/USD ha tenido una fuerte correlación positiva con las sorpresas de los datos de empleo de Canadá.

"Encontramos que en los últimos dos años, la tasa de cambio CAD/USD ha tenido una fuerte correlación positiva con las sorpresas de los datos de empleo de Canadá".

"Nuestros economistas y el pronóstico de consenso esperan que Canadá añada 15.000 empleos en enero de 2023. El riesgo puede ser al alza, dadas dos grandes sorpresas recientes para octubre y diciembre de 2022, respectivamente, que llevaron a recuperaciones inmediatas del CAD/USD del 0,57% y el 0,72% en las dos horas posteriores a la publicación de los datos."

"En el caso de que los datos de empleo de Canadá sorprendan al alza este viernes, esperaríamos algún viento de cola para el CAD y que el USD/CAD cayera por debajo de la zona de 1.34."

El S&P 500 terminó a la baja, con una pérdida del -0.88%. Fue la primera jornada consecutiva de -1.0% para el S&P 500 desde mediados de diciembre. Los economistas de Société Générale informan de que el índice podría sufrir una caída mayor si no logra mantenerse por encima de 4.000/3.930.

Retroceso en curso

"El S&P 500 rompió por encima de una línea de tendencia de varios meses, lo que provocó la extensión de su rebote. Recientemente se acercó a la resistencia intermedia de 4.218, que representa brechas bajistas previas".

"Actualmente, se está produciendo un retroceso. Sin embargo, la línea de tendencia y la SMA de 200 días cerca de 4.000/3.930 deberían ser una zona de soporte a corto plazo. Una ruptura por debajo sería esencial para afirmar un movimiento bajista prolongado."

El USD/MXN sufrió una fuerte caída tras la decisión de Banxico de subir sus tasas de interés en 50 puntos básicos, en lugar de los 25 esperados. El par cayó a 18.73$ inmediatamente después del anuncio y este viernes ha extendido su descenso a 18.68$, nuevo mínimo de siete días. Al mediodía europeo, no obstante, el dólar estadounidense ha conseguido recuperar 15 céntimos frente al peso mexicano, alcanzando un máximo diario en 18.83$.

El banco central mexicano, Banxico, anunció ayer un aumento al 11% de las tasas de interés desde el 10.5% previo, situándose por encima del 10.75% estimado. La entidad apuntó que los próximos aumentos "podrían ser de menor magnitud".

En los últimos minutos, México ha publicado sus datos de producción industrial de diciembre. El indicador ha crecido un 3% interanual, por encima del 2% estimado pero por debajo del 3.5% de noviembre. A nivel mensual, la producción industrial ha crecido un 0.7%, mejorando el 0.2% previo y el 0.1% previsto.

Los operadores del par estarán pendientes ahora del índice de sentimiento del consumidor de la Universidad de Michigan preliminar de febrero, que se espera suba levemente a 65 desde 64.9. El componente de expectativas de inflación a 5 años del indicador también estará en el punto de mira, pudiendo generar volatilidad en el USD.

USD/MXN Niveles

Con el par cotizando al momento de escribir sobre 18.77, cayendo un 0.06% diario, el primer soporte relevante está en 18.64$, mínimo del pasado viernes 3 de febrero. Una ruptura por debajo apuntaría hacia 18.50 (mínimo de los últimos cuatro años registrado el 2 de febrero). Este nivel debería ejercer de sólido soporte que limite cualquier intento de nuevos descensos.

Al alza, la región de 18.80/85$, soporte de los días previos, se ha convertido en resistencia. Más arriba espera el nivel psicológico de los 19.00$, y por encima 19.29$, techo semanal alcanzado el 6 de febrero.

En opinión de Antje Praefcke, analista de divisas de Commerzbank, los datos positivos de Estados Unidos tienen potencial para impulsar al dólar.

Los datos sobre los precios y el mercado laboral tendrán aún más potencial para mover el USD

"Todo lo concerniente a la Fed está en foco y el banco central fija mucho sus decisiones en los datos. Eso significa que, presumiblemente, cualquier dato - en particular los datos de precios y del mercado laboral - tendrá aún más potencial para mover el dólar en un futuro previsible."

"El dólar se apreciará más en caso de que los datos estadounidenses sean positivos. Eso significa que el extremo inferior del EUR/USD sigue siendo el más vulnerable."

Kazuo Ueda, el académico al que el gobierno japonés planea nombrar próximo gobernador del Banco de Japón (BoJ), ha declarado el viernes que la política actual del BoJ es adecuada y ha añadido que necesitan continuar con la política flexible.

"Es importante tomar decisiones lógicas y explicarlas con claridad", ha respondido Ueda cuando se le preguntó cómo dirigiría la política monetaria si se convirtiera en el próximo gobernador del BoJ, según Reuters.

Una prueba de la región de 133.30 en el USD/JPY ahora parece estar desvaneciéndose, según comentan la Economista de UOB Group Lee Sue Ann y el Estratega de Mercados Quek Ser Leang.

Comentarios destacados

Vista a 24 horas: "Esperábamos que el USD/JPY subiera ayer. Sin embargo, el USD/JPY cayó hasta 130.33 antes de rebotar con fuerza para cerrar en 131.56 (+0.14%). El avance podría prolongarse, pero una ruptura de 132.20 es poco probable. El soporte está en 131.15, seguido de 130.75".

Próximas 1-3 semanas: "Nuestra actualización de hace dos días (8 de febrero, USD/JPY en 130.90) sigue en pie. Como hemos destacado, aunque las perspectivas para el USD/JPY siguen siendo positivas, la posibilidad de que suba a 133.35 ha disminuido. En general, sólo una ruptura de 130.20 (sin cambios en el nivel de "fuerte soporte") indicaría que el USD/JPY no sigue avanzando."

El RBA ha actualizado sus previsiones económicas en su Declaración de Política Monetaria trimestral. Los economistas de TD Securities esperan que el banco central se tome una pausa en su reunión de abril. Sin embargo, una subida en mayo parece muy probable.

Próximas subidas de tasas de interés

"No hay sorpresas significativas en las nuevas previsiones del RBA. Se revisaron al alza las previsiones de Inflación y salarios, sin apenas cambios en las previsiones de PIB y desempleo."

"El RBA asume un máximo de la tasa de efectivo del 3.75% en la segunda mitad de 2023. El riesgo es que este pico se alcance antes y/o supere la previsión del RBA, con una tasa de efectivo del 4%."

"El banco central es consciente de los desfases de la política monetaria, pero es muy consciente de los riesgos al alza de los salarios/inflación. Esperamos que el RBA suba las taas el próximo mes, haga una pausa en abril y suba en mayo."

Según informan los economistas de ING, las cifras de empleo canadienses podrían provocar grandes oscilaciones en el CAD hoy.

El USD/CAD probará 1.3000 en los próximos meses

"Los mercados están valorando poco o nada la posibilidad de nuevas subidas de tasas, pero igualmente parecen reacios a cualquier recorte de tasas a finales de año. Esto deja cierto margen en ambos extremos para un impacto pronunciado en el CAD por una sorpresa en los datos de hoy".

"Una cifra débil podría alimentar las expectativas de relajación (el riesgo de recortes es mayor de lo esperado de todos modos, en nuestra opinión), mientras que una cifra fuerte - junto con la reciente revisión al alza de las expectativas de tasas de la Fed - podría animar a los mercados a contemplar una última subida por parte del BoC."

"Seguimos esperando que el USD/CAD pruebe 1.3000 en los próximos meses, pero el motor clave puede ser la debilidad del USD más que el rendimiento superior del CAD."

La incertidumbre sobre las perspectivas de inflación sigue siendo elevada en el Reino Unido. Los datos de la próxima semana serán clave para determinar las próximas subidas de tasas del BoE, lo que provocará volatilidad en los tipos de cambio de la libra esterlina, según informan los economistas de Commerzbank.

Una subida de tasas en marzo aún no está fuera de la agenda

"Una subida de tasas en marzo aún no está fuera de la agenda, dado que los riesgos al alza para la inflación son elevados. Habrá que ver, por ejemplo, cómo afectan a los salarios las huelgas de los trabajadores del sector público. Como el mercado laboral también sigue bastante tenso, existe el riesgo de que se produzcan efectos secundarios."

"Al final, el BoE no tiene más remedio que esperar a que se publiquen más datos para hacerse una mejor idea. Tendrá más oportunidades de hacerlo la semana que viene, cuando se publiquen los datos sobre el mercado laboral y la inflación. Por tanto, es probable que la libra esterlina se enfrente a una semana volátil".

El GBP/USD parece haber entrado en una fase de consolidación, probablemente entre 1.2015 y 1.2260, según sugieren Lee Sue Ann, Economista del Grupo UOB, y Quek Ser Leang, Estratega de Mercados.

Comentarios destacados

Vista a 24 horas: "No anticipamos la fuerte subida del GBP/USD ayer hasta 1.2193 y el posterior retroceso desde el máximo (esperábamos que el GBP/USD cotizara en un rango). A pesar del avance, no hay una mejora significativa del impulso alcista y es poco probable que el GBP/USD siga subiendo. Hoy, es más probable que el GBP/USD cotice lateralmente, se espera que entre 1.2060 y 1.2175".

Próximas 1-3 semanas: "Ayer (9 de febrero, GBP/USD en 1.2070), destacamos que todavía hay una pequeña posibilidad de que el GBP/USD caiga a 1.1845. Posteriormente, el GBP/USD subió por encima de nuestro nivel de 'fuerte resistencia' de 1.2150 (el máximo ha sido 1.2193). La superación de la "resistencia fuerte" indica que la debilidad del GBP/USD iniciada a principios de mes ha finalizado. El GBP/USD parece haber entrado en una fase de consolidación y es probable que por ahora cotice entre 1.2015 y 1.2260."

El subgobernador del Banco de Japón, Masayoshi Amamiya, ha declarado el viernes que no ve ninguna necesidad inminente de flexibilizar el control de la curva de rendimientos (YCC).

Comentarios adicionales

Es apropiado mantener la actual política monetaria ultra-flexible.

Hay deméritos en nuestra política de control de la curva de rendimientos.

Entre las desventajas de la política de YCC está su impacto en el funcionamiento de los mercados.

En Japón aún no se dan las condiciones para que la inflación alcance de forma estable y sostenible el objetivo del 2%.

La curva de rendimientos sigue distorsionada, pero se observan mejoras.

El BoJ tratará de mejorar el funcionamiento de los mercados combinando la compra de bonos con operaciones de suministro de fondos contra garantías agrupadas.

El BoJ seguirá esforzándose por maximizar el impacto del YCC minimizando los efectos secundarios.

El YCC es una política extraordinaria, por lo que deben sopesarse cuidadosamente sus beneficios y costes.

Mantener el objetivo de inflación del 2% es apropiado.

Nuestra política actual ha sido adecuada, ya que la economía y los precios han mejorado significativamente.

En el extranjero se debate qué nivel de inflación sería apropiado como objetivo para los bancos centrales.

Por el momento, el BoJ considera que el objetivo de inflación del 2% es adecuado, ya que se trata de una norma mundial.

Es prematuro debatir la salida de la política expansiva, incluido qué hacer con los valores en cartera de ETFs del BoJ.

Es cierto que comprar ETFs es una política anormal para un banco central.

El Gobernador del Banco de Japón, Haruhiko Kuroda, ha declarado el viernes que "los beneficios de la flexibilización superan los costes de los efectos secundarios".

Comentarios adicionales

"La relajación del BoJ fue apropiada".

"El BOJ se esforzó al máximo".

El ministro japonés de Finanzas, Shun'ichi Suzuki, ha afirmado el viernes que sacar a la economía de la deflación y lograr un crecimiento estable sigue siendo un importante reto político.

Reuters ha informado de que Suzuki ha hecho el comentario en el Parlamento cuando se le preguntó si el Gobierno trataría de revisar la actual declaración conjunta con el Banco de Japón (BoJ) que compromete al banco central a alcanzar su objetivo de inflación del 2% lo antes posible.

Comentarios clave

Qué hacer con la declaración política del gobierno y el BoJ es algo que el gobierno debe discutir con el nuevo gobernador del banco central.

El objetivo de la actual declaración política de sacar a Japón de la deflación y lograr un crecimiento estable sigue siendo un importante reto político.

Para superar este reto, es importante lograr un crecimiento salarial.

Mientras tanto, el Gobierno japonés presentará al Parlamento el 14 de febrero los candidatos a gobernador y subgobernadores del Banco de Japón, según ha informado hoy un legislador a Reuters. Masayoshi Amamiya se perfila como favorito para ser el próximo gobernador del Banco de Japón y posible sucesor de Haruhiko Kuroda, según informó Nikkei Asia el 6 de febrero, citando a funcionarios del Gobierno no identificados. Kuroda se jubilará el 8 de abril, tras dos mandatos de cinco años como gobernador del BoJ.

El dólar está luchando por encontrar una dirección clara en el entorno actual de los mercados. Los economistas de ING consideran que el dólar podría carecer de una dirección clara hasta los datos de inflación de la semana que viene.

El juego de la espera ha comenzado

"Sospechamos que los principales cruces del dólar se mantendrán dentro del rango hasta la publicación de los próximos datos clave. El IPC de la próxima semana es el verdadero evento de riesgo. Y si el entorno de riesgo general se muestra resistente una sesión más, el dólar aún debería encontrar un suelo gracias a cierto posicionamiento defensivo de cara a los datos de inflación de la semana que viene, como ocurrió en el periodo previo a la reunión de la Fed."

"La comunicación de la Fed sigue siendo importante, pero secundaria con respecto a los datos. No es probable que los comentarios adicionales sobre política monetaria de Christopher Waller y Patrick Harker de hoy supongan un cambio de juego para el dólar."

"El DXY podría seguir rondando la zona de 103 hasta el informe del IPC de la semana que viene".

Ayer, una breve recuperación del EUR/USD no logró impulsarlo por encima de 1.0800. Los economistas de ING consideran que, por el momento, el par se encuentra dentro de un rango.

La capacidad de los portavoces del BCE para levantar el euro parece disminuida

"El par podría operar principalmente en el rango 1.07-1.08 hasta que los datos de la próxima semana ofrezcan una dirección más clara al dólar".

"A pesar de la mejora del entorno de riesgo que ayuda pro-cíclicamente al euro, la inflación por debajo del consenso en Alemania ayer puede haber hecho que los inversores se muestren más cautelosos sobre otra recuperación del euro. En este sentido, la capacidad de los interlocutores del Banco Central Europeo para levantar al Euro parece disminuida."

Nikkei Asian Review informó el viernes de que el gabinete japonés está dispuesto a nombrar a Kazuo Ueda próximo Gobernador del Banco de Japón (BoJ) después de que Haruhiko Kuroda dimita en abril.

Información destacada

El gobierno japonés nombrará al director ejecutivo del BOJ, Shinichi Uchida, nuevo subgobernador del BoJ.

El gobierno japonés sondeó inicialmente a Amamiya, vicegobernador del BOJ, para el cargo, pero Amamiya declinó la oferta.

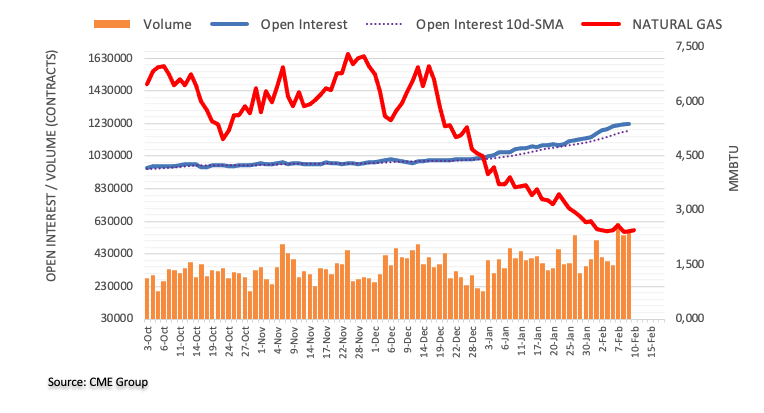

El interés abierto en los mercados de futuros del gas natural prolongó la tendencia alcista y subió el jueves en apenas 197 contratos, según las lecturas preliminares de CME Group. En la misma línea, el volumen prolongó el comportamiento errático y subió en unos 26.600 contratos.

El Gas Natural pasa a una fase de consolidación

Los precios del gas natural avanzaron marginalmente el jueves. Este repunte fue acompañado por otro aumento del interés abierto y del volumen, lo que expone a algunas ganancias adicionales a corto plazo. Esta opinión también parece reforzada por las actuales condiciones de sobreventa de la materia prima.

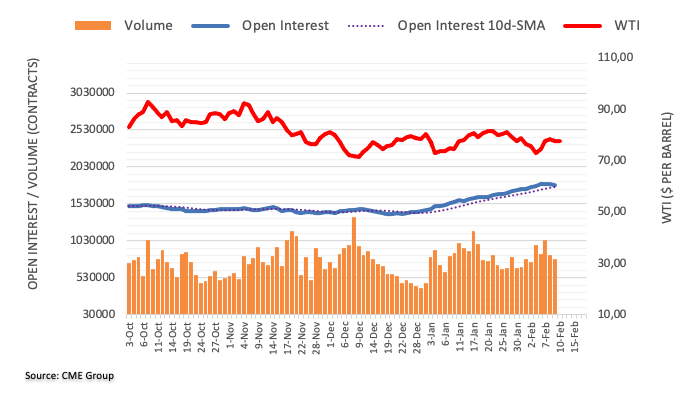

Teniendo en cuenta los datos avanzados de CME Group para los mercados de futuros de Petróleo crudo, el interés abierto se redujo en alrededor de 2.500 contratos el jueves, revirtiendo al mismo tiempo la acumulación diaria anterior. El volumen siguió su ejemplo y cayó por segunda sesión consecutiva, ahora en alrededor de 62.600 contratos.

WTI: El siguiente nivel alcista es 82.60$

Precios del WTI revirtieron una racha positiva de 3 sesiones el jueves. El retroceso, sin embargo, se produjo en medio de una caída del interés abierto y del volumen, dejando la puerta abierta a la continuación del impulso alcista a muy corto plazo y con el obstáculo inmediato en el máximo de 2023 en 82.60$ (23 de enero).

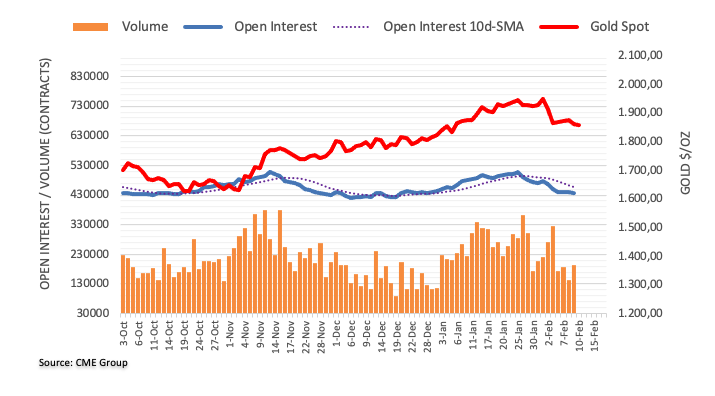

Según los datos preliminares de CME Group para los mercados de futuros del oro, los operadores redujeron sus posiciones de interés abierto una sesión más el jueves, esta vez en casi 3.000 contratos. Por otro lado, el volumen mantuvo intacta la contracción y aumentó en alrededor de 50.600 contratos después de la caída diaria anterior.

Oro: Soporte provisional en la SMA de 55 días

La caída del jueves en los precios del oro se produjo en medio de la reducción del interés abierto, lo que apoya que un descenso sostenido no parece favorable a muy corto plazo. Por el momento, se espera que el metal amarillo encuentre un soporte provisional en la SMA de 55 días, en 1846$.

Esto es lo que necesita saber para operar hoy viernes 10 de febrero:

Los mercados siguen indecisos en la segunda mitad de la semana ante la falta de factores fundamentales. Antes del fin de semana, los inversores seguirán de cerca el informe de empleo de enero de Canadá y el índice preliminar de confianza del consumidor de febrero de la Universidad de Michigan en Estados Unidos. Los participantes seguirán evaluando los comentarios de los funcionarios de los bancos centrales.

El dólar estadounidense (USD) tuvo dificultades para encontrar demanda en la primera mitad del jueves y se mantuvo a la baja en las primeras horas de la sesión americana. Sin embargo, con los principales índices de Wall Street cayendo a números rojos tras una fuerte apertura, el dólar logró recuperarse.

A primera hora del viernes, el Índice del dólar DXY se mantiene por encima de 103.00 y el rendimiento de los bonos del Tesoro estadounidense a 10 años se mueve al alza y a la baja dentro de un rango estrecho ligeramente por encima del 3.65%. Mientras tanto, los futuros de los índices bursátiles estadounidenses cotizan planos.

Durante la sesión asiática, los datos de China han revelado que el Índice de Precios al Consumidor (IPC) descendió un 0.8% mensual en enero. En términos anuales, el IPC se situó en el 2.1%, ligeramente por debajo de las expectativas del mercado del 2.2%.

El EUR/USD subió hacia 1.0800 el jueves, pero perdió su impulso alcista a última hora de la sesión americana y borró gran parte de sus ganancias diarias. En la mañana europea, el EUR/USD se mantiene relativamente tranquilo por debajo de 1.0750.

Aunque el GBP/USD retrocedió el jueves desde el máximo de seis días que tocó cerca de 1.2200, el par logró cerrar por tercera jornada consecutiva en territorio positivo. El par parece haber entrado ahora en una fase de consolidación en torno a 1.2100. Los datos publicados por la Oficina de Estadísticas Nacionales del Reino Unido han revelado el viernes que la economía británica se estancó en el cuarto trimestre, tal y como se esperaba. En términos mensuales, el Producto Interior Bruto se contrajo un 0.5%. Como dato ligeramente positivo, la producción industrial creció un 0.3% en diciembre, frente a la previsión del mercado de un descenso del 0.2%.

El USD/CAD se mantiene relativamente tranquilo cerca del límite superior de su rango semanal en torno a 1.3450 a primera hora del viernes. Se prevé qie la tasa de desempleo en Canadá suba al 5.1% en enero desde el 5% de diciembre, con el cambio neto en el empleo disminuyendo en 15.000 desde el fuerte aumento de diciembre de 104.000.

El USD/JPY se mantiene indeciso y continúa comerciándose cerca de 131.50. Varios medios de prensa han informado el jueves que el gobierno japonés planea presentar a los nuevos candidatos a gobernador del Banco de Japón. Mientras tanto, el vicegobernador del Banco de Japón, Masayoshi Amamiya, ha declarado el viernes que no ve ninguna necesidad inminente de flexibilizar el control de la curva de rendimientos (YCC). Amamiya ha reiterado que es apropiado mantener la actual política monetaria ultra-flexible.

Presionado por el decisivo rebote observado en el rendimiento de los bonos del Tesoro estadounidense, el precio del oro giró a la baja a última hora del jueves y rompió una racha de tres días de ganancias. En el momento de escribir, el XAU/USD cotiza en su nivel más bajo desde principios de enero, por debajo de 1.860$.

El Bitcoin perdió un 5% y rompió por debajo del rango operativo de tres semanas el jueves. El BTC/USD se mantiene a la baja y coiza por debajo de los 22.000$ a primera hora del viernes. El Ethereum cayó más de un 6% el jueves y ahora cotiza plano en el día, ligeramente por encima del nivel clave de 1.500$.

El Ministro de Economía británico, Jeremy Hunt, declaró que "el hecho de que el Reino Unido fuera la economía de más rápido crecimiento del G7 el año pasado, además de evitar una recesión, demuestra que nuestra economía es más resistente de lo que muchos temían".

Declaraciones destacadas

"Aún no estamos fuera de peligro, sobre todo en lo que respecta a la inflación".

"Si nos atenemos a nuestro plan de reducir la inflación a la mitad este año, podemos estar seguros de tener una de las mejores perspectivas de crecimiento de toda Europa."

Según Lee Sue Ann, economista de UOB Group, y Quek Ser Leang, estratega de mercados, el EUR/USD podría ver mitigada su presión bajista una vez superada la zona 1.0810.

Perspectiva 24 horas: "Esperábamos que el EUR bajara ayer. Sin embargo, subió brevemente hasta 1.0792 antes de retroceder para cerrar en 1.0736 (+0.25%). Los movimientos de los precios parecen formar parte de un amplio rango de consolidación. En otras palabras, es probable que el euro cotice lateralmente hoy, en un rango de 1.0705/1.0775".

Próximas 1-3 semanas: "En nuestro análisis más reciente de hace tres días (07 de febrero, par en 1.0725), manteníamos la opinión de que era probable que el euro siguiera debilitándose y el nivel a vigilar estaba en 1.0615. En los últimos días, el euro ha cotizado principalmente lateral y el impulso bajista está empezando a disminuir. Dicho esto, sólo una ruptura de 1.0810 (sin cambios en el nivel de resistencia fuerte) indicaría que la debilidad iniciada a principios de esta semana ha llegado a su fin. En general, aunque el riesgo sigue siendo a la baja, la posibilidad de que el euro caiga a 1.0615 esta vez no es alta."

El Producto Interior Bruto (PIB) de Reino Unido se estancó en el 0% en la lectura preliminar del cuarto trimestre de 2022, tal como se esperaba. El crecimiento económico del tercer trimestre se revisó del -0.3% al -0.2%.

El PIB anualizado en los meses que van de octubre a diciembre creció un 0.4%, cumpliendo previsiones, por debajo del 1.9% previo. Este es el ritmo de crecimiento más bajo visto en Reino Unido desde el primer trimestre de 2021.

Por otra parte, se publicaron los datos de producción industrial y manufacturera de diciembre, mostrando resultados mejores de lo estimado. La producción industrial creció un 0.3% mensual, por encima del 0.1% de noviembre y del -0.2% estimado. El indicador de producción manufacturera se estancó en el 0%, pero mejora las caídas del 0.6% de noviembre y del 0.2% prevista para hoy.

GBP/USD reacción

La libra ha reaccionado con un rebote de 25 pips, aunque se mantiene próxima a la zona de mínimos del día probada en la sesión asiática en 1.2089. Al momento de escribir, el GBP/USD cotiza sobre 1.2103, perdiendo un 0.13% diario.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.