- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El USD/CAD terminará la semana con pérdidas del 1.22%.

- El Sentimiento del Consumidor de la Universidad de Michigan de agosto sorprende al alza e impulsa al billete verde.

- Los funcionarios de la Fed de EE.UU. siguen comprometidos con la lucha contra la inflación y reiteran que su trabajo no ha terminado.

El USD/CAD avanza el viernes, borrando las pérdidas del jueves, después de que un informe positivo sobre el sentimiento de los consumidores de EE.UU. impulsara el apetito de los inversores, impulsando las acciones de EE.UU. al alza, mientras que el dólar subió. En el momento de redactar este informe, el USD/CAD cotiza a 1.2773.

El USD/CAD cambia de manos por encima de su precio de apertura, pero a principios de la sesión europea, cayó hasta el mínimo diario en 1.2739, pero los compradores se movieron y levantaron el par por encima de la EMA de 100 días en 1.2795. Sin embargo, una vez que el polvo se asentó, el par se estabilizó en torno a los precios actuales.

Los datos estadounidenses revelados durante la mañana elevaron el USD/CAD por encima de su EMA de 100 días cuando la Universidad de Michigan mostró que el Sentimiento del Consumidor de los Estados Unidos mejoró de 52.5 previsto a 55.1, alcanzando un máximo de tres meses. Se trata de una buena noticia para la Reserva Federal; sin embargo, las expectativas de inflación para un horizonte de 5 años saltaron por encima del umbral del 3%, mientras que en el corto plazo, un año, disminuyeron al 5% desde el 5.2% estimado.

No obstante, durante la semana, los datos de inflación de EE.UU. apuntaron a la baja, encabezados por el IPC, que se situó en el 8.5%, mientras que el IPP se desaceleró hasta el 8.5%. Sin embargo, los funcionarios de la Fed reiteraron que, aunque los datos son bienvenidos, la inflación sigue siendo "demasiado alta", por lo que el banco central de EE.UU. enfatizó su compromiso de atajar la inflación.

El jueves, Mary Daly, de la Fed de San Francisco, dijo que la inflación sigue siendo alta y que es partidaria de una subida de tipos de 50 puntos básicos. Sin embargo, no descarta una subida de tipos de 75, pero dependería de los datos. El viernes, Thomas Barkin, de la Fed de Richmond, dijo que los datos de la inflación son bienvenidos, pero que quiere ver un periodo sostenido de inflación bajo control. Barkin añadió que está indeciso sobre la reunión de política monetaria del FOMC de septiembre.

Mientras tanto, el índice del dólar recupera algo de terreno en el día, sube un 0.56% y se sitúa en 105.676, para terminar por debajo de 106.000.

Qué hay que vigilar

En la agenda económica canadiense se publicará el índice de precios al consumo de julio, así como las viviendas iniciadas y las ventas al por menor. En Estados Unidos se publicarán los datos manufactureros de la Fed de Nueva York, los datos de vivienda, la producción industrial y las ventas minoristas.

Niveles técnicos clave

- El precio del oro registra ganancias por cuatro semanas consecutivas, subiendo un 1.08%.

- Los menores datos de inflación en Estados Unidos durante la semana mantienen a los inversionistas alegres y con la esperanza de que la Fed endurezca "menos" su política monetaria.

- El informe de la UoM sobre el sentimiento del consumidor de agosto superó las expectativas.

- Previsión del precio del oro: El precio del oro se mantiene en el rango a pesar de la amplia debilidad del dólar durante la semana.

El precio del oro borra parte de las ganancias del jueves, aunque se mantiene por debajo de los 1.800$ debido a la caída de los rendimientos de los bonos estadounidenses, estimulada por los datos de inflación de EE.UU. revelados durante la semana. El hecho de que los precios al consumo y al por mayor muestren signos de relajación podría disuadir a la Reserva Federal de EE.UU. de endurecer su política monetaria. En el momento de redactar este informe, el XAU/USD cotiza a 1794,49$ la onza troy.

El sentimiento de los consumidores de EE.UU. aumenta, mientras que las expectativas de inflación de EE.UU. son mixtas

La renta variable mundial registra ganancias, lo que refleja una mejora del apetito por el riesgo. En el momento de escribir este artículo, el sentimiento del consumidor de la Universidad de Michigan para agosto fue mejor de lo estimado, al situarse en 55.1 frente al 52.5 esperado, mientras que las expectativas de inflación a un año, se relajaron hasta el 5% desde el 5.2%, mientras que para un horizonte de cinco años subieron del 2.9% al 3.0%.

Joanne Hsu, directora de la encuesta, dijo: "A pesar de esta fortaleza en el mercado laboral y de algunos signos de mejora en la inflación, el sentimiento de los consumidores sigue siendo muy bajo en comparación con los estándares históricos."

Mientras tanto, los portavoces de la Fed continuaron con su campaña de que no han terminado de abordar la inflación, encabezada por la Fed de San Francisco, Mary Daly. Durante una entrevista con Bloomberg el jueves, dijo que la inflación es demasiado alta, a pesar de que los precios al consumidor y al productor indican que la inflación se está desacelerando. Ella es partidaria de una subida de tipos de 50 puntos básicos para la reunión de septiembre como caso base, pero no saca de la mesa un 75 puntos básicos y dependería de los datos. Restó importancia a los temores de recesión y previó que el tipo de interés de los fondos federales (FFR) se situará en el 3.4% a finales de año.

Por su parte, Thomas Barkin, de la Fed de Richmond, dijo que los datos de inflación de esta semana son "bienvenidos", pero que quiere ver un periodo sostenido bajo control. Añadió que se avecinan más subidas, al tiempo que dijo que está indeciso sobre el tamaño de la subida de tipos.

El índice del dólar, un indicador del valor del dólar frente a una cesta de pares, subió un 0.57%, hasta 105.687, mientras que el rendimientos de los bonos del Tesoro estadounidense a 10 años bajó tres puntos básicos, hasta el 2.857%, lo que supuso un viento de cola para los precios del oro.

Por otra parte, las tensiones entre EE.UU. y China respecto a Taiwán se calmaron a lo largo del día. Sin embargo, la crisis económica de Europa puede encontrar otro factor a tener en cuenta, ya que el río Rin en Alemania ha superado su nivel de 40 cms, lo que detendría la navegación por él

Lo que hay que ver

La próxima semana, la agenda económica de EE.UU. incluirá los datos manufactureros de la Fed de Nueva York, los datos de vivienda, la producción industrial y las ventas minoristas.

Previsión del precio del oro (XAU/USD): Perspectiva técnica

Durante la última semana, los precios del XAU/USD se consolidaron en el rango de 1.783$ a 1.807$. Vale la pena señalar que, a pesar de los datos más bajos de la inflación de los EE.UU., que impulsaron la reducción de los rendimientos de los bonos de los EE.UU., el oro no pudo romper el rango y empujar hacia la confluencia de la EMA de 100 y 200 días, alrededor de la zona de 1.837$-1.842$.

Si el XAU/USD supera los 1.807$, los operadores podrían esperar que el oro pusiera a prueba esta última zona. De lo contrario, si el precio del oro continúa por debajo de los 1.800$, se prevé un movimiento hacia la EMA de 20 días en los 175,49$.

-637959141672310212.png)

- El USD/CHF terminará la semana con pérdidas del 2.05%.

- Desde la perspectiva del gráfico diario, la mayor es a la baja, ya que los vendedores tienen como objetivo el mínimo del 31 de marzo por debajo de 0,9200.

- A pesar de una divergencia positiva en el gráfico horario, el USD/CHF perforó la DMA de 200, pero los vendedores amontonados en la DMA de 200 arrastraron al par a la baja.

El USD/CHF recortó las pérdidas del jueves, pero sigue por debajo de la EMA de 200 días, después de alcanzar un máximo diario en 0.9450, pero retrocedió hacia el nivel de precios actual, pero todavía por encima del precio de apertura. En el momento de redactar este artículo, el USD/CHF cotiza a 0.9418, con una subida del 0.13%.

El sentimiento de los operadores es optimista, ya que la renta variable estadounidense está subiendo con fuerza. El billete verde recupera algo de terreno, como muestra el índice del dólar estadounidense, que sube un 0.54% y se sitúa en 105.662, después de que una mejora en el sentimiento de los consumidores estadounidenses alivie las presiones de la Reserva Federal.

Análisis del precio del USDCHF: Perspectiva técnica

Desde el punto de vista del gráfico diario, el par USD/CHF presenta un sesgo bajista, con los vendedores manteniendo el control, a pesar de que los compradores elevaron el par hacia su máximo diario. No obstante, el índice de fuerza relativa (RSI) se sitúa en 35.91, muy por debajo de la línea media de 50, por lo que se prevé una caída hacia el mínimo del 31 de marzo en 0.9194.

En la escala de una hora, el USD/CHF muestra una divergencia positiva con la acción del precio apuntando a la baja, mientras que el RSI registra una serie sucesiva de mínimos más altos. No obstante, como el RSI ya ha cruzado su línea media de 50, al alza y últimamente a la baja, la tendencia alcista está en entredicho, pero a menos que los vendedores rompan por debajo del mínimo del 11 de agosto en 0,9370, la mayor podría permanecer en un rango.

La primera resistencia del USD/CHF será el pivote diario R1 en 0.9447. Si se rompe por encima, podría abrirse el camino hacia 0.9500. Por otro lado, si el par rompe por debajo de 0.9400, podría caer hacia 0.9370.

Gráfico horario USD/CHF

Niveles técnicos

- El AUD/USD está listo para terminar en nuevos máximos de nueve semanas, impulsado por un mejor apetito de riesgo.

- En el gráfico diario, una cabeza y hombros invertidos apunta a la zona de 0.7440 como objetivo de ganancias.

- Los compradores del AUD/USD buscan una ruptura por encima de la DMA de 200 con el objetivo de llegar a 0.7440.

El AUD/USD avanza por tercer día consecutivo, pero retrocede desde el máximo de dos meses, alcanzado en 0.7136, aferrándose hasta ahora a 0.7100, lo que podría abrir la puerta a nuevas ganancias. Por lo tanto, el AUD/USD cotiza a 0.7121, reforzado por un impulso de apetito de riesgo, después de que los datos sobre el sentimiento de los consumidores de EE.UU. superaran las estimaciones durante una semana en la que la inflación de EE.UU. se enfrió.

Análisis del precio del AUD/USD: Perspectiva técnica

Durante la semana, el Aussie superó la EMA de 100 días en 0.7081 y ahora se intercambia entre esta última y la EMA de 200 días en 0.7149, lo que cambia el sesgo de la divisa mayor a neutral al alza. Cabe destacar que una vez que el AUD/USD superó los 0.7067, la línea de cuello invertida de cabeza y hombros confirmó el patrón gráfico, que tiene como primer objetivo de ganancias los 0.7440.

Sin embargo, en su camino al alza, la primera resistencia del AUD/USD sería el máximo del 11 de agosto en 0.7136. Una vez superada, la siguiente parada sería la EMA de 200 días, seguida del máximo del 5 de mayo en 0.7266.

Gráfico diario del AUD/USD

Niveles técnicos clave del AUD/USD

- El EUR/USD se tambalea para mantenerse por encima de 1.0300, preparándose para terminar la semana con ganancias de apenas 0.21%.

- El sentimiento del consumidor en EEUU sube a un máximo de tres meses, mientras que las expectativas de inflación siguen siendo mixtas.

- Daly de la Fed: lejos de declarar la victoria, apoya una subida de 50 puntos básicos como base para el FOMC de septiembre.

- La producción industrial de la UE sorprendió al alza, pero la recesión sigue amenazando.

El EUR/USD no pudo mantener sus ganancias de dos días, cae desde los máximos de cinco meses, de nuevo por debajo de 1.0300 en medio de un estado de ánimo positivo del mercado, después de una semana en la que los informes de inflación de EE.UU. indican que los precios se están enfriando, por lo que la Fed podría adoptar un enfoque más "agresivo", con respecto al endurecimiento.

El EUR/USD cotiza en 1.0255 tras alcanzar un máximo diario en 1.0321, pero la fortaleza general del dólar estadounidense hizo que la moneda compartida cayera por debajo de la cifra de 1.03000, hacia un nuevo mínimo de dos días en 1.0238.

EUR/USD cae a pesar de los datos positivos de la UE tras la mejora del sentimiento del consumidor en EE.UU.

Mientras tanto, el estado de ánimo de los inversores es positivo, apuntalado por el sentimiento del consumidor de la Universidad de Michigan. La lectura de agosto superó las estimaciones, situándose en 55.1, por encima del 52.5 previsto por la calle. Por otra parte, las expectativas de inflación de los consumidores a un año se redujeron del 5.2% al 5%, mientras que a cinco años subieron por encima del 3%, desde el 2.9%.

Aparte de los datos macroeconómicos, las nuevas declaraciones de la Fed mantienen a los halcones al mando. El jueves, Mary Daly, de la Fed de San Francisco, afirmó que la inflación sigue siendo elevada y que es partidaria de una subida de tipos de 50 puntos básicos. Sin embargo, no descarta una subida de tipos de 75, pero dependería de los datos. El viernes, Thomas Barkin, de la Fed de Richmond, dijo que los datos de la inflación son bienvenidos, pero que quiere ver un periodo sostenido de inflación bajo control. Barkin añadió que está indeciso sobre la reunión de política monetaria del FOMC de septiembre.

El índice del dólar estadounidense está recuperando algo de terreno en el día, sube un 0.60%, a 105.723, de cara al fin de semana.

Al otro lado del charco, la zona euro publicó la producción industrial, que fue mejor de lo esperado, con un 0.7% intermensual frente al 0.2%, y la lectura de mayo se revisó al alza hasta el 2.1%. Las cifras en base anual subieron un 2.4%, frente al 1,0% previsto. No obstante, la actual crisis energética de la UE y los riesgos de fragmentación que persisten hacen que las perspectivas económicas de la UE apunten a una recesión.

Además, el río Rin, en Alemania, cayó por debajo de su nivel crítico, unos 40 cm, con el fin de interrumpir las entregas de materias primas, principalmente de carbón. Contargo, un operador alemán de contenedores, dijo que suspendería las operaciones de gran envergadura en el curso medio del Rin, según Reuters.

Los analistas de BBH informaron de que las expectativas de endurecimiento del BCE sugieren una subida de 50 puntos básicos para el 8 de septiembre, mientras que el mercado de swaps está fijando un precio de 150 puntos básicos para los próximos 12 meses, con el objetivo de que el tipo de depósito se sitúe en torno al 1.5%, desde el 1.25%.

Qué hay que vigilar

El calendario de la UE incluirá el Zew alemán de agosto, datos sobre el empleo y el PIB de la UE, junto con el IPCA de julio y la cuenta corriente de la UE. Al otro lado del charco, en Estados Unidos se publicarán los datos manufactureros de la Fed de Nueva York, los datos de vivienda, la producción industrial y las ventas minoristas.

Niveles técnicos clave del EUR/USD

- El dólar gana impulso al final de la semana.

- El USD/JPY sigue bajando en la semana pero por encima del soporte crítico.

- La confianza del consumidor de EE.UU. sube por encima de las expectativas en agosto.

El par USD/JPY sube el viernes, apoyado por un dólar estadounidense más fuerte frente a las monedas del G10 - está a punto de terminar la semana moviéndose en un rango entre 133.90 y 133.45.

El yen ganó impulso durante la sesión americana en medio de un rendimiento mixto en Wall Street. El dólar se mantuvo en positivo, tras la subida del jueves de los rendimientos del Tesoro y apoyado también por los datos económicos.

Los datos publicados el viernes mostraron que la confianza del consumidor estadounidense se recuperó en agosto y esto apoyó al USD/JPY. El índice principal de la Universidad de Michigan subió a 55.1, por encima del 51.1 de julio y superando el 52.5 del consenso del mercado. El informe también mostró un descenso en las expectativas de inflación a un año.

A la baja en la semana, pero lejos de los mínimos

A pesar de las ganancias del viernes, el USD/JPY está a punto de terminar la semana en territorio negativo, aunque lejos de los mínimos. El gráfico semanal muestra que la tendencia alcista sigue vigente, pero sin impulso.

La corrección desde el máximo de varias décadas cerca de 140,00, alcanzado hace aproximadamente un mes, sigue encontrando apoyo en torno a 131.00. La zona de 131.00 es un soporte horizontal crítico y también contiene la media móvil simple de 21 días. Un cierre semanal por debajo abriría las puertas a más pérdidas.

Gráfico semanal del USD/JPY

Niveles técnicos

El presidente de la Fed de Richmond, Thomas Barkin, dijo el viernes que hay más por venir para llevar los tipos al territorio restrictivo y señaló que le gustaría ver la inflación del PCE funcionando en el objetivo durante algún tiempo, según informó Reuters.

Declaraciones destacadas

"La economía aguanta bien las subidas de tipos".

"La economía es fundamentalmente sólida".

"La inflación está siendo impulsada por los precios de las materias primas, los problemas de la cadena de suministro y la demanda".

"Subir los tipos no sería incompatible con un mercado laboral ajustado".

"En cuanto a las condiciones financieras, miro los tipos reales, quiero que sean positivos".

"Estamos a punto de llevar los tipos reales a territorio positivo".

"Tenemos que mantenerlos ahí y seguir con las expectativas de subidas de tipos".

"La demanda se está suavizando definitivamente".

"La demanda de servicios de gama alta sigue siendo sólida".

"Hay que conseguir que la inflación baje de forma sostenida, y luego hablar de lo que se hace con los tipos".

"Si se consigue que la inflación se sitúe en el objetivo durante varios meses, eso es lo que nos gustaría ver".

"No todas las recesiones son como la gran recesión".

"Ha habido muchas recesiones modestas".

"Tenemos mucho tiempo antes de la reunión de septiembre".

"Estaremos atentos a los datos económicos y nos decidiremos más cerca de la reunión".

"Veremos cuánto tendrá que suavizar la demanda para controlar la inflación".

Reacción del mercado

El dólar sigue superando a sus rivales tras estos comentarios y el índice del dólar estadounidense subió por última vez un 0.55% en el día, hasta 105.65.

- El USD/TRY se suma a las recientes ganancias cerca de la barrera de los 18.00.

- La producción industrial de Turquía creció un 8.5% interanual en junio.

- El CBRT ve la inflación en torno al 70% a finales de año.

La lira turca se mantiene a la defensiva en la segunda mitad de la semana y eleva el USD/TRY hasta cerca de 18.00 el viernes.

El USD/TRY sube por las compras en las caídas del USD

El USD/TRY avanza por segunda sesión consecutiva y se mantiene cerca de 18.00 para otra sesión al final de la semana.

El repunte del viernes del par se debe a la renovada fortaleza del dólar, ya que la recuperación del complejo de riesgo parece tomarse un respiro tras el persistente rebote de las últimas sesiones.

En Turquía, la producción industrial sorprendió al alza y se expandió un 8.5% en el año hasta junio, mientras que las ventas minoristas se contrajeron un 0.7% intermensual y se expandieron un 5.5% en los últimos doce meses.

Además, el banco central turco (CBRT) publicó su previsión del IPC de final de año, y ahora ve que los precios al consumo aumentarán un 70.60% a finales de 2022 (desde el 69.94%).

Qué hay que tener en cuenta en torno a la TRY

El sesgo alcista del USD/TRY se mantiene sin cambios y sigue en curso para volver a visitar la zona clave de 18.00.

Mientras tanto, se espera que la cotización de la lira siga oscilando en torno a la evolución de los precios de la energía y las materias primas -que están directamente correlacionados con los acontecimientos de la guerra en Ucrania-, las tendencias generales de apetito por el riesgo y la trayectoria de los tipos de la Fed en los próximos meses.

Los riesgos adicionales a los que se enfrenta la divisa turca también provienen del patio interior, ya que la inflación no da señales de remitir (a pesar de haber subido menos de lo previsto en julio), los tipos de interés reales siguen atrincherados en cifras negativas y la presión política para que el CBRT se incline por los tipos de interés bajos sigue siendo omnipresente. Además, no parece haber un plan B para atraer divisas en un contexto en el que las reservas de divisas del país disminuyen día a día.

Niveles técnicos

Hasta ahora, el par está ganando un 0.12% en 17.9556 y se enfrenta al objetivo inmediato de 17.9874 (máximo del 3 de agosto) secundado por 18,2582 (máximo histórico del 20 de diciembre) y luego 19.00 (nivel redondo). Por otro lado, una ruptura de 17.1903 (mínimo semanal del 15 de julio) allanaría el camino hacia 16.2788 (SMA de 100 días) y, finalmente, 16.0365 (mínimo mensual del 27 de junio).

- El GBP/USD fue testigo de fuertes ventas el viernes en medio de un fuerte repunte de la demanda del USD.

- La incertidumbre sobre la magnitud de la subida de tipos de la Fed provocó algunas coberturas en corto del dólar.

- Las sombrías perspectivas económicas del Banco de Inglaterra socavan la GBP y contribuyen a la caída.

El par GBP/USD se ve sometido a una nueva presión de venta el viernes y cae hasta la zona de 1.2100 durante los inicios de la sesión americana.

El último día de la semana, el dólar estadounidense se recupera con solidez y se aleja de su nivel más bajo desde finales de junio, alcanzado el día anterior. Esto resulta ser un factor clave que ejerce presión a la baja sobre el par GBP/USD, que no se beneficia de las publicaciones macroeconómicas del Reino Unido, en su mayoría mejores de lo esperado.

Sin embargo, el informe preliminar del PIB mostró que la economía británica se contrajo un 0.1% en el segundo trimestre, frente al aumento del 0.8% del trimestre anterior. La pésima cifra valida las perspectivas del Banco de Inglaterra de que una recesión prolongada comenzaría en el cuarto trimestre y actúa como un viento en contra para la libra esterlina.

El dólar, por su parte, es testigo de un movimiento de cobertura de cortos en medio de la incertidumbre sobre la magnitud de la próxima subida de tipos por parte de la Reserva Federal. Los datos publicados esta semana mostraron signos de relajación de las presiones inflacionistas en EE.UU. y obligaron a los inversores a recortar las apuestas por una subida de tipos de la Fed de 75 puntos básicos en la reunión de septiembre.

Sin embargo, los recientes comentarios de varios funcionarios de la Fed sugieren que el banco central estadounidense mantendrá su política de endurecimiento. Esto, a su vez, lleva a los operadores a aligerar sus apuestas bajistas en el dólar, aunque una combinación de factores podría limitar las ganancias y ayudar a limitar la caída del par GBP/USD.

No obstante, el par revierte gran parte de las ganancias semanales y siguen a merced de la dinámica de la cotización del dólar. A continuación, se publicará el índice preliminar de sentimiento del consumidor de Estados Unidos de Michigan, que podría influir en el dólar y producir algunas oportunidades de negociación en torno al par GBP/USD.

Niveles técnicos a vigilar

- Confianza del consumidor se recupera más de lo esperado en agosto según datos preliminares.

- Bajan las expectativas inflacionarias a un año, pero suben las de largo.

El índice preliminar de la confianza del consumidor de la Universidad de Michigan mostró una mejora desde 51.5 en julio a 55.1 en agosto, superando el consenso del mercado de 52.5. Tras el dato, el dólar subió en el mercado marcó nuevos máximos diarios contra el yen y el euro.

El índice de condiciones actuales pasó de 58.1 a 55.5 mientras que el de expectativas subió desde 47.3 a 54.9.

En lo que respecta a los indicadores de inflación, el de expectativas de largo plazo pasó de 2.9% a 3%, mientras que la inflación esperada a un año pasó de 5.2% a 5%.

El EUR/USD cae el viernes ante una posible toma de ganancias. Los economistas de Scotiabank afirman que siguen existiendo problemas de crecimiento y con la energía en la Eurozona.

Declaraciones clave:

"Las ganancias del euro a mitad de semana se están relajando un poco al final de la semana, tal vez como reflejo de la toma de beneficios después de que el mercado no lograra superar la zona de 1.0360/70".

"Esperamos que el EUR/USD encuentre soporte en la zona alta de 1.02 a corto plazo".

"La preocupación por el crecimiento, la recesión y el suministro de energía sigue siendo una amenaza para las perspectivas del euro".

- La plata atrae nuevas compras cerca de la DMA de 50 y revierte una parte importante de las pérdidas de la noche.

- La configuración técnica sigue inclinada a favor de los toros y respalda las perspectivas de nuevas ganancias.

- Se necesita una ruptura sostenida por debajo de 20.00$ para negar las perspectivas positivas a corto plazo.

La plata muestra cierta resistencia por debajo del nivel de retroceso del 50% de Fibonacci de la caída de 22.52$ a 18.15$ y consigue nuevas ofertas cerca de la zona de 20.25$, o el soporte de la SMA de 50 días del viernes. El metal blanco salta a un nuevo máximo diario, en torno a los 20.50$, durante los inicios de la sesión americana, revirtiendo gran parte del descenso del día anterior.

La aparición de nuevas compras cerca de una media móvil técnicamente significativa sugiere que el retroceso de esta semana desde el 61.8% del nivel Fibonacci ha seguido su curso y favorece a los operadores alcistas. Las perspectivas constructivas se ven reforzadas por los indicadores técnicos alcistas en el gráfico diario, que aún están lejos de la sobrecompra.

Por lo tanto, una fuerza posterior para volver a probar el máximo semanal, alrededor de la región de 20.85$, parece ahora una posibilidad clara. Unas compras de seguimiento que lleven a un movimiento más allá del nivel redondo 21.00$, se verían como un nuevo desencadenante para los operadores alcistas y allanarían el camino para un nuevo movimiento de apreciación a corto plazo para el XAG/USD.

Los precios al contado podrían entonces acelerar el impulso hacia la resistencia intermedia de 21.40$- 21.50$, por encima de la cual el XAG/USD podría desafiar la SMA de 100 días, actualmente en torno a la región de 21.85$. A ésta le sigue de cerca del nivel 22.00$ y debería actuar como un fuerte obstáculo.

Por otro lado, la confluencia de 20.35$-20.25$ que comprende el 50% del nivel Fibonacci y la DMA de 50, que, a su vez, debería seguir protegiendo la baja inmediata. El siguiente soporte relevante está fijado cerca del nivel psicológico de 20.00$. Este último debería actuar como un punto clave, que si se rompe con decisión cambiaría el sesgo a favor de los operadores bajistas.

Gráfico diario XAG

-637959062604392911.png)

Niveles clave a vigilar

- El franco suizo gana momento en las últimas horas.

- EUR/CHF en zona de mínimos históricos.

- Diferencial de tasas de inflación entre Suiza y al Eurozona favorecen al franco.

El EUR/CHF quebró por debajo de 0.9700 y descendió hasta 0.9668, marcando un mínimo récord. El par se mantiene bajo presión y sin señales de recuperación por el momento.

El retroceso del EUR/CHF refleja la fortaleza del franco suizo en el mercado. Mientras que el USD/CHF se mantiene en rango sin grandes movimientos, el EUR/USD cae debajo de 1.0300.

La diferencia entre la inflación en la Eurozona y Suiza sigue siendo un factor a favor del franco suizo. El camino de apreciación podría llevar a algún tipo de amenaza por parte de las autoridades del Banco Nacional Suizo. Aunque, con el contexto inflacionario actual, esta vez, la suba del CHF tiene algo de positivo.

En términos semanales, el EUR/CHF va camino a tener el cierre más bajo de la historia. En las últimas nueve semanas, el euro va a haber perdido terreno en ocho. La suba del cruce de la semana pasada ya ha quedado atrás. La fortaleza del euro demostró ser solo algo momentáneo.

Niveles técnicos

- El EUR/USD corrige a la baja y cae a 1.0270.

- Se espera que siga subiendo de superar 1.0370/80.

El EUR/USD se ve presionado y rompe por debajo de 1.0300 tras cuatro subidas diarias consecutivas el viernes.

A pesar de la ruptura, la continuación de la tendencia alcista parece favorecida a muy corto plazo. Dicho esto, el par necesita superar el máximo de agosto en 1.0368 (10 de agosto) así como la línea de resistencia de seis meses en torno a 1.0380 para abrir la puerta a un probable movimiento hacia la media móvil simple de 100 días, hoy en 1.0522.

A más largo plazo, se espera que la visión bajista del par prevalezca mientras cotice por debajo del promedio móvil simple de 200 días en 1.0894.

EUR/USD gráfico de día

- El AUD/USD experimenta un modesto retroceso desde las inmediaciones de los máximos de dos meses establecidos el jueves.

- El movimiento de cobertura de cortos del USD se considera un factor clave que ejerce presión a la baja sobre el par.

- El impulso del riesgo ofrece cierto soporte al aussie, que es sensible al riesgo, y limita la caída.

El par AUD/USD se enfrenta a un rechazo cerca de la SMA de 200 días, técnicamente significativa, el viernes y fue testigo de un modesto retroceso desde las proximidades de un máximo de dos meses tocado el día anterior. Sin embargo, el par consigue rebotar unos pocos pips desde el mínimo diario y ahora parece haberse estabilizado en torno a 0.7100.

El dólar estadounidense gana algo de tracción positiva y detiene su reciente caída hasta el nivel más bajo desde finales de junio, lo que, a su vez, ejerce cierta presión a la baja sobre el par AUD/USD. A pesar de los indicios de relajación de las presiones inflacionistas en EE.UU., los recientes comentarios de varios funcionarios de la Reserva Federal indican que el banco central de EE.UU. mantendrá su política de endurecimiento. Esto se considera un factor clave que llevó a los operadores a aligerar sus apuestas bajistas en el dólar el último día de la semana.

Sin embargo, una combinación de factores podría frenar a los alcistas del dólar en sus apuestas agresivas y ayudar a limitar las pérdidas del par AUD/USD, al menos por el momento. Un modesto retroceso en los rendimientos de los bonos del Tesoro de EE.UU. podría actuar como viento en contra para el dólar. Aparte de esto, el tono generalmente positivo de los mercados de valores podría contribuir a limitar las ganancias del dólar, que es un refugio seguro, y dar cierto apoyo al aussie, que es sensible al riesgo. Esto, a su vez, justifica cierta cautela por parte de los operadores bajistas.

No obstante, el par AUD/USD sigue en camino de registrar fuertes ganancias semanales, la tercera de las cuatro anteriores, y de registrar su mayor cierre semanal desde mayo. Los operadores esperan ahora la agenda económica de EE.UU., en la que se publicará el Índice Preliminar de Sentimiento del Consumidor de EE.UU. de Michigan. Esto, junto con los rendimientos de los bonos estadounidenses y el sentimiento de riesgo más amplio, podría influir en la dinámica del precio del dólar durante la primera sesión norteamericana y proporcionar cierto impulso al par AUD/USD.

Niveles técnicos

- El DXY registra ganancias por primera vez en la semana.

- La zona de 104.60 ofrece una sólida contención hasta el momento.

El Índice del Dólar de EE.UU. (DXY) recupera el interés de compra y recupera la zona por encima de la 105.00 al final de la semana.

El índice sigue bien soportado por los recientes mínimos en la región de 104.60, una zona también reforzada por la línea de seis meses. Por encima de esta zona, se espera que el dólar mantenga la visión constructiva al menos a corto plazo.

En un escenario más amplio, la visión alcista del dólar se mantiene en pie mientras esté por encima de la media móvil simple de 200 días en 100.04.

DXY gráfico de día

- Banco de México sube tasa de interés y apunta a que habrá más.

- Peso mexicano sube por quinto día consecutivo contra el dólar.

- USD/MXN pone a prueba 19.90.

El USD/MXN está cayendo por quinta jornada en forma consecutiva, luego de la suba de tasas de interés de Banxico. El par está operando en la zona de los mínimos de la semana en torno a 19.90, con un claro tono bajista.

El dólar el viernes presenta resultados mixtos. Está recortando pérdidas semanales contra las principales monedas, apoyado en un avance en los rendimientos de los bonos del Tesoro.

El peso mexicano se mantiene firme y recibió un apoyo del Banco de México. La autoridad monetaria, como se esperaba, subió la tasa de interés de referencia en 75 puntos básicos a 8.50%. Las subas se dan para hacer frente a la inflación y por el avance de tasas en EE.UU.

En México, el Índice de Precios al Consumidor subió hasta 8.15% (anual) en julio, el máximo en décadas. Sin señales de desaceleración y con el IPC bien por encima del objetivo del banco central, las subas en las tasas se espera que sigan a lo largo del 2023.

En el lado técnico, si USD/MXN quiebre por debajo de 19.90, en 19.81 (mínimo de 27 de junio) está el siguiente soporte de relevancia, seguido luego por 19.73. En la dirección contraria, 20.05 es la primera resistencia de consideración, seguido por la media de 200 días en 20.15 y luego la media de 20 días en 20.35.

Niveles técnicos

- El EUR/JPY se suma al rebote del jueves y se acerca a 138.00.

- Parece probable que se produzcan nuevas ganancias si se cierra por encima de la zona de 138.40.

El EUR/JPY rebota aún más en la segunda mitad de la semana y busca recuperar la barrera de 138.00 y más en el corto plazo.

Se espera que la continuación del impulso alcista encuentre un obstáculo provisional en la SMA de 100 días en 138.09 antes del máximo de agosto en 138.39 (10 de agosto). La superación de este nivel debería permitir ganancias adicionales hasta, inicialmente, la SMA de 55 días en 139.63.

Mientras esté por encima de la SMA de 200 días en 133.90, se espera que las perspectivas del cruce sigan siendo constructivas. Esta zona de contención también parece apuntalada por la proximidad del mínimo de agosto en 133.39 (2 de agosto).

Gráfico diario del EUR/JPY

Niveles técnicos

- El USD/CAD atrae algunas compras el viernes en medio de un modesto repunte en la demanda del USD.

- Las perspectivas de nuevas subidas de tipos de la Fed y la suba de los rendimientos de los bonos estadounidenses benefician al dólar.

- El reciente repunte de los precios del petróleo podría apuntalar al loonie y limitar las ganancias adicionales.

El par USD/CAD rebota unos pocos pips desde el mínimo diario y sube hasta un nuevo máximo intradiario durante la primera mitad de la sesión europea. El par se mueve en torno a la zona de 1.2770 y busca recuperarse de los mínimos de dos meses alcanzados el día anterior.

El dólar estadounidense aprovecha el rebote nocturno desde el nivel más bajo desde junio y gana algo de tracción positiva en el último día de la semana, lo que, a su vez, ofrece cierto soporte al par USD/CAD. Los recientes comentarios de varios funcionarios de la Fed indican que el banco central estadounidense seguirá ajustando su política monetaria. Las expectativas de la Fed permiten que los rendimientos de los bonos del Tesoro de EE.UU. se mantengan estables cerca de un máximo de varias semanas y proporcionan un modesto impulso al dólar. Sin embargo, una combinación de factores podría frenar a los toros para que no realicen apuestas agresivas y mantener un alza significativa del par USD/CAD.

Los participantes en el mercado siguen divididos en cuanto a la magnitud de la próxima subida de tipos de la Reserva Federal, en medio de los signos de relajación de la presión inflacionista en los Estados Unidos. El informe del IPC de EE.UU. mostró que los precios al consumidor no variaron en julio, mientras que el índice de precios al productor de EE.UU. cayó inesperadamente en julio por primera vez en dos años. Estos datos sugieren que la inflación en EE.UU. podría haber tocado techo, lo que, junto con el impulso de apetito de riesgo, podría actuar como un viento en contra para el dólar, que es un refugio seguro. Aparte de esto, el repunte de esta semana en los precios del crudo podría apuntalar al loonie vinculado a las materias primas y contribuir a limitar las ganancias del par USD/CAD, al menos por ahora.

Incluso desde el punto de vista técnico, la caída del IPC después de la de Estados Unidos y la aceptación por debajo del soporte fundamental de la SMA de 100 días favorece a los operadores bajistas. Esto hace que sea prudente esperar a una fuerte compra de seguimiento antes de confirmar que el par USD/CAD ha formado un fondo y posicionarse para cualquier movimiento de apreciación adicional. El viernes en Estados Unidos se publicará el Índice Preliminar de Sentimiento del Consumidor de Michigan. Aparte de esto, los rendimientos de los bonos estadounidenses y el sentimiento de riesgo más amplio impulsarán la demanda del dólar. Esto, junto con la dinámica del precio del petróleo, debería producir oportunidades a corto plazo en torno al par USD/CAD.

Niveles técnicos

Los economistas de Westpac creen que el nivel actual del par USD/JPY podría estar justificado. Además, esperan que el par cotice en 123 para finales de 2023.

Declaraciones clave:

"Aunque sospechamos que el reciente movimiento del USD/JPY desde casi 140 a 132 podría resultar insostenible a corto plazo, ya que Japón se beneficia del crecimiento asiático y la tendencia a la baja de los precios de la energía persiste, los fundamentals justificarán el nivel actual del yen paraa finales de 2022."

"A continuación, es probable que se produzcan más ganancias en 2023, a medida que las expectativas de los tipos de interés de EE.UU. se reajusten, reduciendo el diferencial, y que el crecimiento de Japón siga en gran medida el ritmo de EE.UU. A finales de 2023, vemos el USD/JPY en 123".

La libra esterlina está retrocediendo el viernes en el mercado, incluso pese a que se conocieron datos mejores a los esperados del Reino Unido. El par GBP/USD opera en la zona de 1.2120, según los analistas de Brown Brothers Harriman, el quiebre de 1.2110, podría habilitar una baja hacia 1.20.

Declaraciones clave:

"Una ruptura por debajo de 1.2110 pondría a prueba el mínimo del 5 de agosto cerca de 1.20".

" El PIB del segundo trimestre se situó en -0,1% intertrimestral frente al -0.2% esperado y el 0.8% del primer trimestre, mientras que la tasa interanual se situó en 2.9% frente al 2.8% esperado y el 8.7% del primer trimestre. En cuanto a los datos mensuales, el PIB se situó en el -0.6% m/m, frente al -1.2% previsto y el 0.4% revisado (era el 0.5%) en mayo. Aunque los datos fueron ligeramente mejores de lo esperado, la recesión es una conclusión inevitable y las únicas preguntas son la duración y la profundidad."

- Las acciones están subiendo modestamente en el cierre de la semana.

- El dólar corta racha negativa y recorta pérdidas semanales.

- Los metales siguen bajo presión y las criptomonedas retroceden.

Los futuros de Wall Street apuntan a una apertura con modestas ganancias, mientras que las plazas europeas avanzan modestamente. El dólar recupera fuerte ante una suba en los rendimientos de los bonos del Tesoro.

Brotes verdecitos

Los futuros del S&P 500 suben 0.36%, los del Dow Jones 0.32% y del Nasdaq 0.40%. En Europa las principales plazas operan con ganancias en promedio del 0.10%.

En el Reino Unido se conoció que la economía se contrajo en el segundo trimestre 0.1%, lo que no generó sorpresa ya que se esperaba incluso una baja mayor. La libra no sufrió en ese momento, pero con el correr de las horas pasó a ser la de peor rendimiento en el grupo de las del G10. El GBP/USD se acerca a 1.2100, mientras que EUR/GBP está en máximos en dos semanas sobre 0.8480.

En la Eurozona se conoció una suba mayor a la esperada en la producción industrial de junio. Pero la atención se la sigue llevando la crisis energética con el foco en el Rin por estas horas, que hoy pasaría a ser intransitable en un punto de Alemania por el bajo nivel de agua, producto de la ola de calor.

En EE.UU. se publicará el índice de confianza del consumidor preliminar de agosto de la Universidad de Michigan, que incluye también datos de expectativas inflacionarias. Los funcionarios de la Reserva Federal continuaron con un mensaje “hawkish” pese a la baja en la inflación de julio. Esto contribuye a la suba en los rendimientos de los bonos del Tesoro y a que las expectativas de más subas en las tasas de interés se mantengan en pie.

El tramo del bono del Tesoro a 10 años subió desde 2.75% hasta 2.90% el jueves, mientras que la de 30 años se acercó a 3.20%. Esto está ayudando al dólar, que medido por el DXY, está subiendo el viernes por primera vez tras cuatro días seguidos con caídas. El DXY está sobre 105.50 tras haber caído hasta 104.62 ayer, el mínimo desde el 30 de junio.

El oro no recupera brillo afectado por lo que pasa con los rendimientos y el dólar. El XAUUSD sigue debajo de 1800$ y pone a prueba el soporte alrededor de 1785$. El XAGUSD pone a prueba 20.20$, que es la última defensa para 20.00$.

En México, el banco central subió la tasa de interés en 75 puntos básicos a 8.50%, el nivel más alto desde 2005. Se esperan más subas. El USD/MXN está operando debajo de 20.00 en mínimos en un mes y medio.

Los precios del petróleo han pasado a terreno negativo para el día en la última hora, pero igual van camino a cerrar la semana con la ganancia más grande en cuatro meses. El barril de WTI pierde 1.5% el viernes y opera cerca de 93.00$.

La suba de las criptomonedas ha perdido momento. El Bitcoin está por debajo de 24.000$, retrocediendo 1.90%. Ethereum cae 2.10% y opera en 1865$, pero mantiene un tono alcista de corto plazo.

Niveles técnicos

- El dólar gana momento y recorta pérdidas semanales.

- EUR/USD aún con panorama alcista de corto plazo, pero con menos momento.

- Próximo reporte económico: confianza del consumidor de agosto de EE.UU.

El EUR/USD está operando en la zona de mínimos del día por debajo de 1.0290. El retroceso se da ante un fortalecimiento generalizado del dólar en la sesión europea. El DXY está subiendo tras cuatro días con bajas.

El dólar comenzó a recuperar momento en la segunda mitad del jueves, con la suba en los rendimientos de los bonos del Tesoro. A lo que se suma un menor apetito por el riesgo en los mercados de renta variable.

En lo que respecta a datos se conocieron las cifras de inflación de España que mostraron una revisión a la baja desde -0.2% a -0.3%. Otro reporte mostró un incremento en la producción industrial en la Eurozona del 0.7% en junio, por encima del 0.2% esperado. El calendario económico muestra por delante el dato de confianza del consumidor de la Universidad de Michigan de EE.UU. preliminar de agosto.

El dato positivo de la Eurozona, no cambia las perspectivas de una débil economía que camina hacia la recesión. Agregando a la mala perspectiva, la crisis energética en la región sigue empeorando.

Panorama técnico

El EUR/USD va perdiendo momento tras no poder sostenerse sobre 1.0300, pero aún muestra un sesgo alcista de corto plazo. Aún le queda la zona de 1.0260/80, que de ceder podría activar más bajas con próximo objetivo en 1.0245. El siguiente soporte se ve en 1.0200.

De conseguir mantenerse sobre 1.0270 el euro podría volver a rebotar. La resistencia se ubica en 1.0325 seguido de la zona de máximos de esta semana en el área de 1.0365.

Niveles técnicos

- La libra entre las de peor rendimiento entre el grupo del G10 el viernes.

- El dólar mejora el tono en el cierre de la semana.

- GBP/USD borra mayor parte de las ganancias semanales.

El GBP/USD aceleró el recorrido bajista y cayó hasta 1.2117, marcando un nuevo mínimo en dos días. Horas atrás el par estaba operando sobre 1.2200. La libra se debilitó en todos los frentes, lo que sumado a una mejora del dólar, presionó más a la baja la par.

La moneda británica alcanzó el nivel más elevado luego de la publicación del dato de crecimiento del Reino Unido que si bien mostró una contracción en el segundo trimestre, fue mejor a lo esperado. En el impacto inicial la libra subió modestamente.

Tras las cifras de crecimiento, la libra fue perdiendo momento. El panorama pesimista sobre la economía expuesto por el Banco de Inglaterra comienza a materializarse. El EUR/GBP quebró sobre 0.8465, llegando a máximos en dos semanas.

El dólar por su parte se muestra con más fuerza el viernes. En las últimas horas borró pérdidas diarios frente a las monedas ligadas a commodities y marcó máximos frente al yen, el franco y el euro.

En EE.UU. el viernes se publicará el índice de precios de importación y el dato preliminar de agosto del final del índice de confianza del consumidor de la Universidad de Michigan, que se espera suba de 51.5 a 52.5.

De seguir cayendo el próximo soporte del GBP/USD asoma en 1.2100 y luego una zona más fuerte de 1.2060/65. Al alza, ahora 1.2170 es la primera resistencia de consideración, seguido por 1.2250. Una confirmación sobre 1.2300 es necesaria para habilitar más subas.

Niveles técnicos

- El oro se mueve a la baja por tercer día consecutivo en medio de un modesto repunte de la demanda del dólar.

- El apetito por el riesgo ejerce cierta presión a la baja sobre el metal amarillo de refugio seguro.

- La incertidumbre sobre la magnitud de las nuevas subidas de tasas limita el dólar y ofrece soporte.

El oro entra en territorio negativo por tercer día consecutivo el viernes y se mantiene por debajo del nivel de los 1.800$ durante la primera mitad de la sesión europea. El XAU/USD cotiza actualmente en torno a la zona de los 1.787$ y el escenario fundamental apoya las perspectivas de un nuevo movimiento bajista intradía.

El dólar estadounidense gana algo de tracción positiva y se aleja de su nivel más bajo desde finales de junio tocado el día anterior, lo que a su vez ejerce cierta presión a la baja sobre el precio del oro denominado en dólares. Los recientes comentarios de varios funcionarios de la Fed indican que el banco central estadounidense seguirá endureciendo su política monetaria. De hecho, la presidenta de la Fed de San Francisco, Mary Daly, dijo que una subida de tipos de interés de 50 puntos básicos en septiembre tiene sentido, aunque está abierta a una subida de tipos mayor si los datos lo justifican.

A principios de esta semana, el presidente de la Fed de San Luis, James Bullard, el presidente de la Fed de Chicago, Charles Evans, y el presidente de la Fed de Minneapolis, Neel Kashkari, también se mostraron partidarios de nuevas subidas de tasas. Las perspectivas agresivas permiten que los rendimientos de los bonos del Tesoro de EE.UU. se mantengan elevados. Esto sigue actuando como un viento de cola para el dólar y como un viento en contra para el metal amarillo, que no produce rendimientos. Aparte de esto, el apetito por el riesgo reduce aún más la demanda de activos de refugio seguro y pesa sobre el oro.

Sin embargo, los participantes del mercado siguen divididos en cuanto a la magnitud de la próxima subida de tasas por parte de la Fed, en medio de las señales de disminución de la presión inflacionaria en los EE.UU. El informe del IPC de los EE.UU., publicado el miércoles, reveló que los precios al consumidor se mantuvieron sin cambios en julio. Además, el índice de precios de producción IPP estadounidense cayó inesperadamente en julio por primera vez en dos años, lo que sugiere que la inflación podría haber tocado techo. Esto podría limitar las ganancias del dólar y ayudar a limitar las pérdidas del oro, lo que justifica cierta precaución para los bajistas agresivos.

En el futuro, la agenda económica del viernes en EE.UU., en la que se publicará el índice preliminar de sentimiento del consumidor de Michigan, podría dar cierto impulso al oro más tarde al inicio de la sesión americana. Además, los rendimientos de los bonos estadounidenses influirán en la dinámica del dólar. Los inversores también se inspirarán en el sentimiento de riesgo del mercado en general para aprovechar algunas oportunidades a corto plazo en el último día de la semana.

Oro niveles técnicos

- El EUR/GBP gana tracción por segundo día consecutivo y sube a un máximo de dos semanas el viernes.

- Las perspectivas poco optimistas del BoE compensan los datos del Reino Unido, que fueron en su mayoría mejores de lo esperado, y debilitan a la libra esterlina.

- Las cifras de producción industrial de la Eurozona, más optimistas, han impulsado al EUR/GBP en la última hora.

- La preocupación por la crisis energética en Europa podría actuar como un viento en contra del euro y limitar al EUR/GBP.

El cruce EUR/GBP atrae algunas compras por segunda sesión consecutiva el viernes y sube a un máximo de dos semanas y media durante la primera mitad de la sesión europea. El cruce cotiza actualmente en torno a la zona de 0.8475-0.8480.

La libra esterlina continúa con su bajo rendimiento en medio de las sombrías perspectivas del Banco de Inglaterra, lo que a su vez actúa como viento de cola para el cruce EUR/GBP. Vale la pena recordar que el banco central del Reino Unido pintó la semana pasada un panorama particularmente sombrío y advirtió que una recesión prolongada comenzaría en el cuarto trimestre. Esto, en gran medida, compensa las publicaciones macroeconómicas del Reino Unido del viernes, que fueron en su mayoría mejores de lo esperado, lo que no ayuda a impresionar a los alcistas del GBP ni a limitar el movimiento positivo intradía del par.

Mientras tanto, el último tramo del fuerte repunte presenciado durante la última hora aproximadamente llega tras la publicación de los datos de la producción industrial de la Eurozona, que superó las estimaciones y aumentó un 0.7% intermensual en junio. Dicho esto, la aparición de algunas compras en torno al dólar estadounidense podría actuar como un viento en contra para la moneda común. Además, la preocupación por el suministro de energía en Europa, que podría arrastrar a la economía de la Eurozona a una recesión más rápida y profunda, podría limitar las ganancias del cruce EUR/GBP, lo que justifica cierta cautela para los alcistas agresivos.

Sobre esto último, se suspendió el suministro de petróleo ruso a tres países europeos a través de Ucrania, ya que las sanciones occidentales impidieron a esta última aceptar las tasas de tránsito. Esto hace que sea prudente esperar a un fuerte seguimiento de las compras antes de confirmar que el cruce EUR/GBP ha formado un fondo a corto plazo y posicionarse para una extensión del reciente movimiento de recuperación desde un mínimo de cuatro meses.

EUR/GBP niveles técnicos

La producción industrial de la Eurozona aumentó más de lo previsto en junio, según los datos oficiales publicados por Eurostat el viernes, lo que sugiere que la recuperación de la actividad del sector de manufacturero del bloque vuelve a estar en marcha.

La producción industrial del viejo continente aumentó un 0.7% intermensual, frente a la subida del 0.2% prevista y del 2.1% anterior.

En términos anuales, la producción industrial aumentó un 2.4% en junio, frente al 0.8% esperado y el 1.6% de mayo.

Acerca de la producción industrial de la Eurozona

La producción industrial que publica la oficina de estadísticas de la Comisión Europea, Eurostat, mide la producción de las fábricas y minas de la Eurozona. Los cambios en la tendencia de la producción industrial se siguen con mucha atención como un indicador de la fortaleza del sector manufacturero. Una lectura superior a lo anticipado es alcista para el euro, mientras que una lectura inferior es bajista.

El Ministerio de Economía alemán ha informado el viernes en su informe mensual de que la economía se enfrenta a "perspectivas significativamente peores" en el segundo semestre del año debido a la reducción de las entregas de gas, el aumento de los precios de la energía, los problemas en la cadena de suministro y la incertidumbre general.

A pesar de las malas perspectivas económicas, el rendimiento alemán a 10 años, la referencia de la zona euro, subió por encima del 1% por primera vez desde el 28 de julio.

Mientras tanto, los mercados monetarios siguen valorando la probabilidad de una subida de 50 puntos básicos del BCE en septiembre.

- El USD/JPY gana tracción el viernes y se aleja del mínimo de una semana establecido el día anterior.

- La divergencia entre las políticas de la Fed y el Banco de Japón y el tono positivo del riesgo debilitan al yen y actúan como viento de cola para el par.

- Los recientes comentarios agresivos de los funcionarios de la Fed ayudan a reavivar la demanda del USD y siguen ofreciendo soporte para el par.

El par USD/JPY constuye sobre el buen movimiento de recuperación del día anterior, desde la zona de 131.75-131.70 o un mínimo de una semana y media, y gana algo de tracción positiva el viernes. El par mantiene su tono de compras durante la primera parte de la sesión europea y actualmente se sitúa justo por debajo de 133.50.

Una combinación de factores pesa sobre el yen japonés y actúa como viento de cola para el par USD/JPY en medio de un modesto repunte de la demanda del dólar estadounidense. El fuerte repunte del día anterior ene los rendimientos de los bonos del Tesoro de EE.UU. amplía el diferencial de tipos entre EE.UU. y Japón, lo que, junto con un tono de riesgo positivo, pesa sobre el yen japonés de refugio seguro. Aparte de esto, la gran divergencia en la orientación de la política monetaria adoptada por el Banco de Japón y la Reserva Federal ofrece un soporte adicional al par.

De hecho, el BoJ ha manifestado en repetidas ocasiones que mantendrá su política monetaria ultra-flexible. Por el contrario, los recientes comentarios de línea dura de varios funcionarios de la Fed indican que el banco central de EE.UU. sigue en camino de endurecer aún más su política monetaria. La presidenta de la Fed de San Francisco, Mary Daly, el presidente de la Fed de San Luis, James Bullard, el presidente de la Fed de Chicago, Charles Evans, y el presidente de la Fed de Minneapolis, Neel Kashkari, respaldaron esta semana los argumentos a favor de nuevas subidas de los tipos de interés.

Dicho esto, los signos de relajación de las presiones inflacionistas en EE.UU. podrían haber obligado a los inversores a recortar las expectativas por una subida de tasas de la Fed de 75 en la reunión de política monetaria de septiembre. El miércoles, el IPC estadounidense informó de que los precios al consumo se mantuvieron sin cambios en julio. Además, el índice de precios de producción IPP estadounidense cayó inesperadamente en julio por primera vez en dos años, lo que sugiere que la inflación puede haber tocado techo. Esto, a su vez, aumenta la incertidumbre sobre la magnitud de la próxima subida de tasas por parte de la Fed.

No obstante, se espera que el banco central estadounidense suba sus tipos de interés de referencia al menos 50 puntos básicos en septiembre. Además, la aparición de nuevas compras el martes apoya las perspectivas de una nueva apreciación a corto plazo del par USD/JPY. Los participantes del mercado esperan ahora la publicación del índice preliminar de sentimiento del consumidor de Michigan. Esto, junto con los rendimientos de los bonos de EE.UU. y el sentimiento de riesgo más amplio, podría dar cierto impulso al par.

USD/JPY niveles técnicos

- El NZD/USD continúa moviéndose al alza el viernes y sube a un máximo de dos meses

- La incertidumbre sobre la próxima subida de tasas de la Fed mantiene a los alcistas del USD a la defensiva.

- El tono positivo del riesgo también parece limitar al USD y beneficia al NZD, sensible al riesgo.

El par NZD/USD prolonga el fuerte movimiento alcista de esta semana y gana tracción por quinto día consecutivo el viernes. El impulso lleva al par a superar los máximos de dos meses, en torno a la zona de 0.6465-0.6470, al inicio de la sesión europea.

El par se ve apoyado por la debilidad del dólar estadounidense, que no logra aprovechar el rebote del día anterior desde su nivel más bajo desde finales de junio y se mantiene en un rango en el último día de la semana. La incertidumbre sobre la magnitud de la próxima subida de tasas por parte del banco central estadounidense parece actuar como un viento en contra para el dólar.

El miércoles, el IPC estadounidense informó de que los precios al consumo se mantuvieron sin cambios en julio. Además, el índice de precios de producción IPP estadounidense cayó inesperadamente en julio por primera vez en dos años, lo que sugiere que la inflación podría haber tocado techo. Esto hizo bajar las expectativas de subidas de tasas en el futuro.

Sin embargo, los recientes comentarios de línea dura de varios funcionarios de la Fed indicaron que en realidad la Fed mantendría su política de endurecimiento. De hecho, la presidenta de la Fed de San Francisco, Mary Daly, el presidente de la Fed de San Luis, James Bullard, el presidente de la Fed de Chicago, Charles Evans, y el presidente de la Fed de Minneapolis, Neel Kashkari, han respaldado la idea de nuevas subidas de los tipos de interés.

Los mercados siguen valorando al menos una subida de tipos de interés de la Fed de 50 puntos básicos en la reunión de septiembre. Esto sigue apoyando los elevados rendimientos de los bonos del Tesoro de EE.UU. y ofrece cierto soporte al dólar. No obstante, los signos de relajación de las presiones inflacionistas han obligado a los inversores a recortar las expectativas por una subida de tipos de la Fed de 75 puntos en la reunión de política monetaria de septiembre.

El último movimiento al alza del par ha logrado encontrar aceptación por encima de la SMA de 100 días. Esto podría considerarse como un nuevo desencadenante para los alcistas y apoya las perspectivas de una mayor apreciación a corto plazo. No obstante, el par NZD/USD sigue en camino de terminar la semana con fuertes ganancias y registra su mayor cierre semanal desde finales de mayo.

Los participantes del mercado esperan ahora la publicación del índice de sentimiento del consumidor de Michigan, que se publicará más tarde al inicio de la sesión americana. Además, los rendimientos de los bonos estadounidenses impulsarán la demanda del dólar. Además, los invesores también se inspirarán en el sentimiento de riesgo más amplio para aprovechar algunas oportunidades a corto plazo en torno al par NZD/USD.

NZD/USD niveles técnicos

El GBP/USD necesita superar el nivel de 1.2300 para permitir ganancias sostenidas en el horizonte a corto plazo, según sugieren los estrategas de divisas del UOB Group Lee Sue Ann y Quek Ser Leang.

Comentarios destacados

Vista de 24 horas: "Ayer destacamos que "era poco probable que el GBP/USD avanzara más" y esperábamos que el GBP/USD "cotizara entre 1.2160 y 1.2260". Posteriormente, el GBP/USD cotizó dentro de un rango más estrecho de lo esperado (1.2185/1.2250) antes de cerrar prácticamente sin cambios en 1.2215 (-0.02%). El movimiento actual parece formar parte de una fase de consolidación y es probable que el GBP/USD cotice lateralmente durante el día de hoy. Dicho esto, el tono subyacente ligeramente más suave sugiere un rango inferior de 1.2160/1.2240".

Próximas 1-3 semanas: "Ayer (11 de agosto, GBP/USD en 1.2215), destacamos que, aunque el riesgo para el GBP/USD se ha desplazado al alza, tiene que romper la resistencia principal en 1.2300 antes de que sea probable un mayor avance sostenido. Nuestra opinión no ha cambiado. El riesgo al alza está intacto mientras el GBP/USD no se mueva por debajo de 1,2125 (sin cambio en el nivel de "soporte fuerte")."

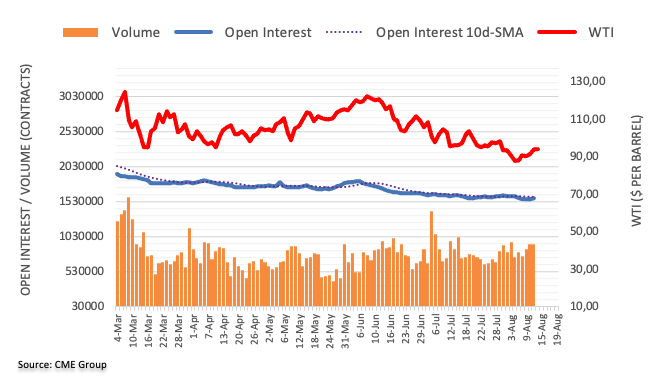

Los datos preliminares del CME Group para los mercados de futuros del petróleo crudo indican que el interés abierto aumentó en casi 6.000 contratos el jueves. El volumen siguió el mismo camino y subió por tercera sesión consecutiva, esta vez en unos 11.500 contratos.

WTI: Más subidas por encima de la SMA de 200 días

Los precios del barril del WTI ampliaron la recuperación semanal el jueves. La subida se debió al aumento del interés abierto y del volumen y deja la puerta abierta a nuevas subidas a corto plazo. Si la materia prima supera la SMA de 200 días, hoy en 95.45$, podría permitir una tendencia alcista adicional hasta, inicialmente, el nivel de 100$ por barril.

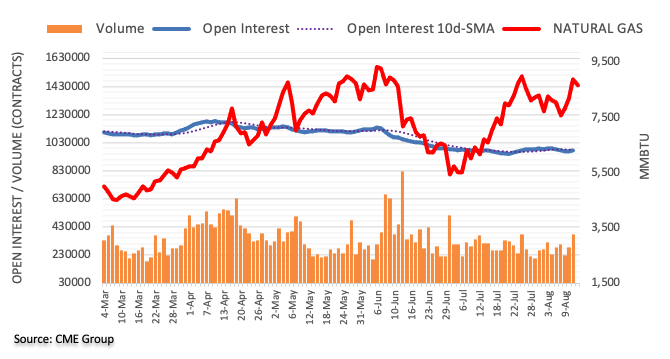

El interés abierto en los mercados de futuros del gas natural subió en torno a 6.100 contratos tras cinco caídas diarias consecutivas el jueves, según las lecturas preliminares del CME Group. En la misma línea, el volumen subió por segunda sesión consecutiva, esta vez en unos 92.500 contratos.

Gas natural: Camino de los máximos de 2022

Precios del gas natural subieron fuertemente el jueves, alcanzando el tercer avance diario consecutivo. La marcada mejora de los precios estuvo acompañada de un aumento del interés abierto y del volumen, lo que expone la continuación de la tendencia alcista a muy corto plazo. Dicho esto, el próximo objetivo a tener en cuenta surge en el máximo de 2022, en 9.75$ por MMBtu (26 de julio).

Esto es lo que necesita saber para operar hoy viernes 12 de agosto:

El rally del riesgo que se vio impulsado por los datos de inflación de EE.UU. más débiles de lo esperado a mediados de la semana perdió su fuerza y la acción de los mercados se volvió agitada antes del fin de semana. El índice del dólar DXY se mueve lateralmente en un rango estrecho por encima de 105.00, el rendimiento de los bonos del Tesoro de EE.UU. a 10 años se mantiene por encima del 2.8% y los futuros de los índices bursátiles de EE.UU. registran pequeñas ganancias diarias tras los resultados mixtos de Wall Street el jueves. Los datos de producción industrial de junio serán los protagonistas de la agenda económica europea. Más tarde, los inversores prestarán atención a la encuesta preliminar de la Universidad de Michigan sobre el sentimiento de los consumidores en agosto. El componente de las expectativas de inflación a largo plazo de la encuesta podría desencadenar una reacción del mercado durante la sesión americana.

Aunque los datos de EE.UU. mostraron el jueves que la inflación de los productores aumentó a un ritmo más suave de lo esperado en julio, el dólar logró mantenerse firme frente a sus rivales en medio de un sentimiento de cautela en los mercados. Por su parte, la presidenta de la Fed de San Francisco, Mary Daly, declaró a Bloomberg que tiene la mente abierta a la posibilidad de una subida de tasas de 75 puntos básicos en septiembre.

El EUR/USD registró pequeñas ganancias diarias el jueves y parece haber entrado en una consolidación ligeramente por encima de 1.0300 el viernes.

El GBP/USD sigue fluctuando en un estrecho canal cerca de 1.2200 a primera hora de la mañana europea, mientras los inversores evalúan los últimos datos. La Oficina de Estadísticas Nacionales del Reino Unido ha informado el viernes de que el producto interior bruto PIB se contrajo un 0.1% en términos trimestrales en el segundo trimestre. Además, la producción industrial y manufacturera cayeron un 0.9% y un 1.6%, respectivamente, en términos mensuales en julio.

El oro cerró plano el jueves y se mantiene a la baja cerca de los 1.790$ a primera hora del viernes, mientras los rendimientos de los bonos del Tesoro estadounidense se mantuvieron estables durante la sesión europea.

El par USD/JPY ha rebotado después de caer por debajo de 132.00 el jueves, pero le ha costado ganar impulso. El par se aferra a modestas ganancias diarias mientras intenta estirarse hacia 133.50 el viernes.

La subida de los precios del petróleo crudo impulsa al CAD, sensible a los precios de las materias primas, y el USD/CAD sigue bajando hacia 1.2700 el viernes. El barril de West Texas Intermediate ha subido más de un 6% esta semana.

El Bitcoin tocó su nivel más alto desde mediados de junio, en torno a los 25.000$, pero borró todas sus ganancias diarias para cerrar en 24.000$ el jueves. El BTC/USD se mantiene tranquilo cerca de ese nivel durante la mañana europea. El Ethereum perdió su impulso alcista antes de después los 2.000$ y volvió a situarse por debajo de los 1.900$. No obstante, el ETH/USD ha subido más de un 10% esta semana y sigue en camino de registrar su sexta subida semanal consecutiva.

En opinión de los estrategas de divisas del UOB Group, Lee Sue Ann y Quek Ser Leang, se espera que el EUR/USD se encuentre con un buen obstáculo en torno a la región de 1.0400 en las próximas semanas.

Comentarios destacados

Vista de 24 horas: "Ayer esperábamos que el EUR/USD "comerciara lateralmente entre 1.0260 y 1.0350". Posteriormente, el EUR/USD cayó a 1.0274 y subió a 1.0365 antes de retroceder y cerrar en 1.0317 (+0.19%). Seguimos esperando que el EUR/USD cotice lateralmente, probablemente entre 1.0280 y 1.0360".

Próximas 1-3 semanas: "Seguimos manteniendo la misma opinión que ayer (11 de agosto, EUR/USD en 1,0300). Como hemos destacado, parece probable una mayor fortaleza del EUR/USD, aunque las condiciones de sobrecompra a corto plazo sugieren un ritmo de avance más lento. El siguiente nivel de resistencia se sitúa en 1.0400. A la baja, una ruptura de 1.0230 (sin cambios en el nivel de "fuerte soporte" de ayer) indicaría que la actual presión alcista ha disminuido."

La recuperación del sector industrial se redujo en junio, según han mostado el viernes los últimos datos de producción industrial y de manufactura del Reino Unido publicados por la Oficina de Estadísticas Nacionales (ONS).

La producción manufacturera se situó en junio en el -1.6% intermensual, frente al -1.8% previsto y el 1.7% registrado en mayo, mientras que la producción industrial total se situó en el -0.9%, frente al -1.3% previsto y el 2.6% anterior.

En términos anuales, la producción manufacturera del Reino Unido se situó en el 1.3% en junio, superando las expectativas del 0.9%. La producción industrial total aumentó un 2.4% en el sexto mes del año, frente al 1.6% esperado y el 1.8% anterior.

Por otra parte, se publicaron las cifras de la balanza comercial de bienes del Reino Unido, que llegó a 22.847 millones de libras en junio, frente a los 22.300 millones de libras previstos y los 20.666 millones de libras anteriores. La balanza comercial total (no comunitaria) fue de 12.290 millones de libras en junio, frente a los 9.603 millones anteriores.

El USD/JPY sigue encaminado para un movimiento lateral a corto plazo antes de una posible caída a la zona de 131.65, según señalan los estrategas de divisas del UOB Group Lee Sue Ann y Quek Ser Leang.

Comentarios destacados

Vista de 24 horas: "Nuestra opinión de que el USD/JPY "se consolidará y comerciará entre 132.30 y 133.60" fue incorrecta, ya que cayó bruscamente hasta 131.72 antes de rebotar con fuerza para terminar el día ligeramente al alza en 133.00 (+0.10%). El fuerte rebote en medio de un impulso a la baja sugiere que es poco probable que el USD/JPY se debilite más. Para hoy, es más probable que el USD/JPY cotice lateralmente entre 132.30 y 133.80".

Próximas 1 a 3 semanas: "Ayer (11 de agosto, USD/JPY en 132,85) destacamos que el USD/JPY podría consolidarse durante un par de días antes de descender a 131.65. Posteriormente, el USD/JPY cayó hasta 131.72 antes de rebotar con fuerza. Seguimos viendo margen para que el USD/JPY baje hasta 131.65. Una ruptura de este nivel cambiaría el enfoque hacia 130.40. Al alza, una ruptura de 134.40 (sin cambios en la "fuerte resistencia" de ayer) indicaría que es improbable que el USD/JPY se debilite más."

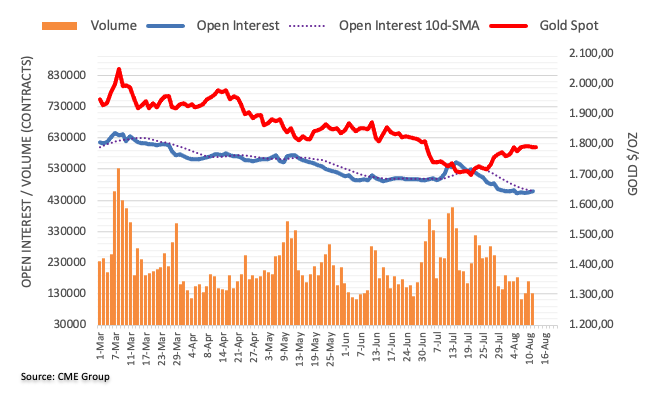

Teniendo en cuenta las cifras avanzadas del CME Group para los mercados de futuros del oro, los operadores aumentaron sus posiciones de interés abierto por segunda sesión consecutiva el jueves, esta vez en alrededor de 2.400 contratos. Por otro lado, el volumen revirtió dos aumentos diarios consecutivos y se redujo en alrededor de 40.400 contratos.

Oro: Las ganancias parecen limitadas por encima de los 1.800$

Los precios del oro bajaron por segunda sesión consecutiva el jueves en medio de un aumento del interés abierto, lo que indica que podría haber más debilidad a corto plazo. Mientras tanto, la zona de los 1.800$ sigue siendo el imán inmediato para los alcistas del oro.

- El PIB trimestral del Reino Unido se contrajo un 0.1% en el segundo trimestre, frente al -0.2% previsto.

- El PIB del Reino Unido se situó en el -0.6% intermensual en junio, frente al -1.3% esperado.

La economía británica se contrajo un 0.1% intertrimestral en los tres meses hasta junio, frente al crecimiento del 0.8% registrado en el primer trimestre y el -0.2% esperado.

En términos anuales, el PIB del Reino Unido creció un 2.9% en el segundo trimestre, frente al 2.8% previsto y la expansión del 8.7% registrada en el trimestre anterior.

Mensualmente, la economía se contrajo en junio, situándose en el -0.6% frente al -1.3% esperado y el 0.5% anterior.

Por su parte, el índice de servicios de junio cayó un -0.4% en los tres meses hasta junio, frente al 0% anterior y al 0.9% previsto.

Citando a la Oficina Nacional de Estadíticas, el MNI informó de que "hubo contribuciones positivas de los servicios orientados al consumidor, incluidas las actividades de alojamiento y servicios de comida, y las actividades artísticas, de entretenimiento y recreativas. Hubo un descenso del 0.2% en el consumo real de los hogares".

Sobre el PIB del Reino Unido

El Producto Interior Bruto publicado por National Statistics es una medida del valor total de todos los bienes y servicios producidos por el Reino Unido. El PIB se considera como una medida amplia de la actividad económica del Reino Unido. En términos generales, una tendencia alcista tiene un efecto positivo en la libra esterlina, mientras que una tendencia decreciente se ve como negativa (o bajista).

Lo que hay que tener en cuenta el viernes 12 de agosto:

El dólar osciló entre las ganancias y las pérdidas, terminando el día a la baja frente a la mayoría de los principales rivales. Wall Street abrió la jornada con una firme subida en medio de más señales de retroceso de las presiones inflacionistas en Estados Unidos, ya que el índice de precios al productor de julio avanzó un 9.8%, por debajo de lo esperado.

Sin embargo, y ante el avance de los rendimientos de la deuda pública estadounidense, la renta variable perdió fuelle, lo que ayudó al dólar a recuperar algo de terreno antes del cierre diario. De momento, los índices estadounidenses cotizan mixtos en torno a sus niveles de apertura, mientras que el rendimiento de los bonos del Tesoro a 10 años se sitúa en el 2.88%.

El par EUR/USD alcanzó un máximo en torno a 1.0360 por segundo día consecutivo y se estableció en torno a 1.0320. El par GBP/USD cotiza justo por debajo de 1.2200 a la espera de la publicación de los datos del Reino Unido. El país publicará la estimación preliminar del Producto Interior Bruto del segundo trimestre y la producción industrial y manufacturera de junio.

El par AUD/USD ronda los 0.7100, mientras que el USD/CAD cotiza en torno a los 1.2770. Por último, las divisas refugio se relajaron al final del día, terminando prácticamente sin cambios. El USD/CHF ronda los 0.9420, mientras que el USD/JPY se sitúa en 133.10.

El oro bajó y ahora cotiza a 1.785$ la onza troy. El petróleo subió, y el WTI terminó en 94.00$ el barril.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.