- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El EUR/JPY registró un nuevo máximo semanal cada día de la semana.

- La moneda compartida se fortaleció una vez que superó el nivel 39.00 tras los datos de inflación de la UE.

- La divergencia negativa del EUR/JPY y el RSI en el gráfico de 4 horas sugiere que el par podría retroceder antes de probar los 140.00.

El EUR/JPY extiende sus ganancias semanales por cuarto día consecutivo, subiendo casi un 0.50% durante el día, mientras la sesión americana está a punto de terminar. En el momento de escribir este artículo, el EUR/JPY se encuentra en 139.60, refrescando los máximos de cinco semanas, por cuarto día consecutivo.

Análisis del precio del EUR/JPY: Perspectiva técnica

Tras consolidarse en torno a la zona de 138.20-139.20, el cruce de divisas retomó su tendencia alcista. Los datos de la zona euro, que muestran una inflación en torno al 9.1% interanual, provocaron un salto en el par, superando la cifra de 139.00 y alcanzando un nuevo máximo semanal de 139.68.

Por lo tanto, el camino de menor resistencia del EUR/JPY es al alza. Por lo tanto, la primera resistencia del EUR/JPY está en 140.00. Una ruptura decisiva allanaría el camino hacia el máximo del ciclo del 21 de julio en 142.32.

El gráfico de 4 horas del EUR/JPY muestra al par superando el máximo del 27 de julio en 139.50, lo que refuerza la posibilidad de probar los 140.00. Sin embargo, el Índice de Fuerza Relativa (RSI) muestra signos de agotamiento, ya que el EUR/JPY alcanza un nuevo máximo superior, mientras que el pico del RSI es inferior al impulso anterior al alza. Por lo tanto, se podría estar formando una divergencia negativa, lo que significa que el EUR/JPY podría caer pronto antes de reanudar la tendencia alcista.

La primera resistencia del EUR/JPY sería el máximo de 140.07 del 25 de julio. Una vez superada, la siguiente resistencia sería el máximo diario del 22 de julio en 141.09, seguido del máximo anual en 142.35.

Niveles técnicos

Lo que hay que tener en cuenta el jueves 1 de septiembre:

El dólar estadounidense terminó el mes de agosto con ganancias sustanciales en todo el tablero de divisas. El miércoles, subió frente a la mayoría de sus principales rivales, aunque el par EUR/USD avanzó por tercer día consecutivo y se situó en torno a 1.0050.

El Índice Armonizado de Precios de Consumo (IAPC) de la UE subió un 9.1% interanual en agosto, frente al 8.9% de julio, mientras que la lectura subyacente para el mismo periodo saltó al 4.3% desde el 4% del mes anterior. Ambas cifras superaron las expectativas del mercado y se situaron en máximos históricos, lo que justifica de algún modo el cambio de postura de los responsables políticos europeos.

El dólar sufrió un revés temporal a principios de la sesión en EE.UU. cuando el informe ADP decepcionó, mostrando que el sector privado añadió sólo 132.000 nuevos puestos de trabajo en agosto. Sin embargo, la divisa se recuperó antes del cierre, ya que los rendimientos del Tesoro estadounidense alcanzaron nuevos máximos semanales, mientras que los índices estadounidenses cerraron en rojo por segundo día consecutivo.

El GBP/USD lucha por mantener el umbral de 1.1600, mientras que el AUD/USD cotiza en mínimos semanales en la zona de 0.6840. El par USD/CAD se disparó y ahora ronda los 1.3130.

Las divisas refugio cedieron modestamente frente a su rival estadounidense, con el USD/CHF ahora en 0.9780 y el USD/JPY en 138.90.

Los precios del petróleo bajaron después de que el portavoz del Departamento de Defensa de EE.UU. anunciara que los ministros de finanzas del G7 discutirían el viernes el límite de los precios del petróleo de Rusia. El WTI se situó en 89.10$ el barril. El oro al contado entró en la sesión asiática cotizando en torno a los 1.710$ la onza troy, su mínimo en más de un mes.

- El USD/CHF amplía su subida a cuatro días consecutivos, refrescando los máximos de siete semanas.

- Una sólida resistencia se encuentra en torno a la confluencia de la línea de tendencia superior de un canal ascendente y un nivel psicológico de precios en torno a 0.9800.

El USD/CHF avanza con fuerza después de haber tocado un mínimo diario en 0.9726. en la sesión norteamericana. El USD/CHF cotiza en 0.9758 tras alcanzar un máximo de siete semanas en 0.9807.

Análisis del precio del USD/CHF: Perspectiva técnica

Durante el día, el USD/CHF tocó un máximo de siete semanas, por encima de la cifra de 0.9800, aunque duró poco. La mayor retrocedió hacia los tipos de cambio actuales. Sin embargo, los osciladores, en particular el Índice de Fuerza Relativa (RSI), señalan que a los compradores todavía les queda algo de combustible en el tanque para volver a probar el nivel mencionado, que, una vez superado, podría allanar el camino hacia el máximo de las oscilaciones del 14 de julio en 0.9886.

De lo contrario, el USD/CHF podría consolidarse en torno al rango 0.9700-0.9800 antes de la publicación de las cifras del IPC suizo el jueves y de las nóminas no agrícolas de EE.UU. del viernes.

A corto plazo, el gráfico de 4 horas del USD/CHF muestra una tendencia alcista en un canal ascendente. El máximo del día fue la segunda prueba de la línea de tendencia superior del canal, y los vendedores intervinieron, arrastrando al par 50 pips a la baja. Los operadores del USD/CHF deben tener en cuenta que el máximo del día se alcanzó cuando el Índice de Fuerza Relativa (RSI) alcanzó un máximo en condiciones de sobrecompra. Por lo tanto, una vez que el RSI cayó, entonces una nueva prueba de la figura de 0,9800 está en las tarjetas.

La primera resistencia del USD/CHF sería el pivote R1 en 0.9777. Una vez superada, la siguiente zona de oferta sería la cifra y la línea de tendencia superior del canal en torno a 0.9800. Por otro lado, el primer soporte del USD/CHF sería el pivote diario en 0.9722. Si se rompe este último, el par se dirigirá hacia la EMA 20 en 0.9709, seguida de la marca de 0.9700.

Niveles técnicos clave del USD/CHF

- La libra sigue presionada por las perspectivas económicas negativas del Reino Unido.

- El euro sigue subiendo en medio de las expectativas de una subida de 75 tipos por parte del BCE.

- El EUR/GBP gana impulso tras romper niveles técnicos clave.

El EUR/GBP superó los 0.8605 y saltó a los 0.8640, alcanzando el nivel más alto desde el 1 de julio. El cruce se mantiene cerca de los máximos, con un fuerte tono alcista, mientras el EUR/USD supera los 1.0050.

El euro sube por cuarto día consecutivo frente a la libra, acumulando una ganancia de más de 200 pips. El impresionante repunte puede tener más recorrido, sobre todo si el EUR/GBP se mantiene por encima de 0.8630. La siguiente resistencia se sitúa en 0,8650, seguida de 0.8670 y de 0.8720.

Inflación en la zona euro, temor en el Reino Unido

El miércoles, los datos de la inflación en la Eurozona mostraron un nuevo récord, con una tasa anual que alcanzó el 9.1% (por encima del 9% del consenso del mercado). Las cifras favorecieron las expectativas de una subida de tipos "jumbo" de 75 puntos básicos por parte del Banco Central Europeo en la reunión de la próxima semana. Además, más funcionarios del BCE ofrecieron comentarios de halcón. Los rendimientos de los bonos del Reino Unido y de la zona euro siguen subiendo a la espera de las subidas de tipos de los bancos centrales. Los bonos europeos van camino de sufrir el peor mes de su historia.

En el Reino Unido, las perspectivas económicas negativas, la crisis energética y el aumento de la inflación siguen afectando a la libra. La divisa está a punto de registrar la mayor caída mensual frente al dólar desde octubre de 2016.

También pesa sobre la libra el tono de cautela en todos los mercados financieros que suele afectar más a la libra que al euro. Wall Street está plano el miércoles con los principales índices en el nivel más bajo en un mes, mientras que el FTSE 100 está a punto de terminar con un descenso del 0.70%.

Niveles técnicos

- El AUD/USD se mantiene en positivo, aunque lejos de los máximos del día.

- Mester de la Fed: Espera que la tasa de fondos federales (FFR) termine en torno al 4% en 2023.

- Los datos económicos mixtos de EE.UU., un viento de cola para el AUD/USD.

El AUD/USD está casi lateralizado, aunque lejos de los máximos del día después de alcanzar un máximo diario por encima de la marca de 0.6900. Factores como la aversión al riesgo, cortesía de los flujos de fin de mes, junto con los oradores de la Fed que reiteran la necesidad de entrar en el modo restrictivo. En el momento de redactar este informe, el AUD/USD cotiza a 0.6858, justo por encima de su precio de apertura.

La renta variable estadounidense sigue siendo pesada debido a la aversión al riesgo. Los responsables de la política monetaria de la Fed siguen acaparando la atención. El miércoles, Loretta Mester expresó que los tipos en EE.UU. tienen que estar por encima del 4% para el próximo año, al tiempo que añadió que no estima recortes de tipos en el próximo año. Añadió que los temores de recesión han aumentado, pero no forman parte de su línea de base.

En cuanto a los datos, el calendario económico de EE.UU. fue escaso, aunque se publicó el primer dato de agosto, el ADP Employment Change, tras una pausa debido a algunos cambios realizados en la encuesta. Las contrataciones privadas aumentaron en 132.000 menos que las de julio, 270.000. Más tarde, el PMI de Chicago de agosto aumentó más de lo estimado, superando los 52,2 frente a los 52 esperados por los analistas.

Mientras tanto, en el lado australiano, el trabajo de construcción realizado en Australia para el segundo trimestre, se desplomó un 3.8% QoQ frente a las estimaciones de una expansión del 0.9%.

Los analistas de ANZ afirmaron que "la debilidad fue generalizada en todos los estados y sectores. Esto hace temer que la actividad de la construcción no sea tan fuerte como esperábamos este año, a pesar de las extensas reservas de trabajo que quedan por hacer, especialmente en los sectores residencial y de infraestructuras. La demanda sigue existiendo, la utilización de la capacidad del sector está muy por encima de la media, pero las limitaciones de la oferta no explican la magnitud de la debilidad del segundo trimestre.

Qué hay que vigilar

La agenda económica australiana incluirá el PMI manufacturero global de S&P junto con el índice manufacturero de AIG, y se espera que ambas lecturas se ralenticen. En Estados Unidos, el calendario incluirá las solicitudes de subsidio de desempleo, el PMI global del S&P y, sobre todo, el PMI manufacturero del ISM.

Niveles técnicos clave del AUD/USD

- El USD/JPY se mantiene dentro de un rango estrecho mientras los operadores se preparan para las NFP de agosto en Estados Unidos.

- El cambio de empleo ADP de EE.UU. decepcionó, pero el PMI de Chicago superó las estimaciones.

- El Banco de Japón llevará a cabo operaciones de compra de notas JGB a 10 años en septiembre, confirmando aún más su postura moderada.

El USD/JPY es incapaz de alcanzar un nuevo máximo histórico, en medio de un sentimiento desalentador, con los datos de EE.UU. liderados por el informe ADP por debajo de las estimaciones, mientras que el PMI de Chicago supera las estimaciones. Los datos de hoy, junto con el informe JOLT del martes y la confianza del consumidor, justifican un endurecimiento adicional por parte de la Fed.

El USD/JPY abrió cerca de los máximos del día, en torno a 138.80, y marcó un mínimo diario en 138.26. Sin embargo, los compradores intervinieron y elevaron la divisa mayor hacia su máximo diario en 138,90 antes de retroceder hacia los tipos de cambio actuales. En el momento de redactar este artículo, el USD/JPY cotiza en 138.62.

USD/JPY no se ve afectado por la falta de catalizadores

El informe ADP de EE.UU. de agosto mostró que las contrataciones privadas aumentaron en 132.000, menos que los 270.000 empleos del mes anterior. Cabe destacar que es la primera publicación bajo un nuevo formato de encuesta, por lo que no debe considerarse como un preludio del informe de nóminas no agrícolas del viernes. Según Nela Richardson, economista jefe de ADP, "nuestros datos sugieren un cambio reciente hacia un ritmo de contratación más conservador", las empresas están en un punto de inflexión. Añadió que las contrataciones podrían pasar de "aumentos de empleo sobrealimentados" a un ciclo más regular.

Más tarde, el PMI de Chicago de agosto aumentó más de lo estimado, superando los 52,2 frente a los 52 esperados por los analistas.

Antes, la presidenta de la Fed de Cleveland, Loretta Mester, se cruzó con la prensa y reiteró su opinión de que el tipo de interés de los fondos federales (FFR) estará por encima del 4% en 2023 y "se mantendrá ahí". Comentó que no "prevé que la Fed recorte el FFR el próximo año".

Mientras tanto, el índice del dólar cae un 0.25% y se sitúa en 108.547, mientras que los rendimientos de los bonos del Tesoro a 10 años de EE.UU. se mantiene sin cambios en el 3.106%, lo que supone un viento en contra para el USD/JPY.

Por otra parte, durante la sesión asiática, las ventas minoristas japonesas superaron las estimaciones en julio, al igual que la producción industrial y de consumo. Mientras tanto, el Banco de Japón (BoJ) anunció que llevaría a cabo operaciones de compra de billetes JGB a 10 años, comprometiéndose con su postura de política monetaria ultra-laxa.

Niveles técnicos clave del USD/JPY

- El EUR/USD avanza con fuerza a la espera de las NFP estadounidenses y de la decisión de política monetaria del BCE de la próxima semana.

- Mester, de la Fed de Cleveland, espera que los tipos de interés de los fondos de la Fed se sitúen por encima del 4% y le gustaría mantenerlos al alza durante más tiempo.

- Los halcones del BCE esperan al menos un aumento de 50 puntos básicos en la reunión del 8 de septiembre.

- Los futuros del mercado monetario estiman que el BCE subirá 125 puntos básicos en octubre.

El EUR/USD está registrando unas ganancias decentes en la sesión norteamericana en medio de un ambiente de aversión al riesgo, cortesía de los nuevos comentarios de la Fed de corte agresivo, con Mester de la Fed de Cleveland subiendo al estrado. Al mismo tiempo, los flujos de fin de mes pesaron sobre el USD.

El EUR/USD abrió cerca de la paridad antes de caer hacia los mínimos del día en 0.9971 antes de subir bruscamente, alcanzando un máximo diario en 1.0076 por los flujos de fin de mes. En el momento de escribir estas líneas, el EUR/USD cotiza a 1.0059, por encima de su precio de apertura.

Durante la sesión de Nueva York, la presidenta de la Fed de Cleveland, Loretta Mester, subrayó que los tipos en EE.UU. tienen que estar por encima del 4% en 2023 y reiteró que la Fed tiene que "mantenerlos ahí". Mester añadió que no prevé recortes de tipos en 2023, al tiempo que reconoció que, aunque los temores de recesión habían aumentado, no forman parte de su línea de base.

Mientras tanto, en la agenda económica de EE.UU. se dieron a conocer las cifras del ADP de agosto, el primero, tras la pausa por los cambios realizados en el informe. Las contrataciones privadas aumentaron en 132.000 menos que las de julio, 270.000. Más tarde, el PMI de Chicago de agosto aumentó más de lo estimado, superando los 52,2 frente a los 52 esperados por los analistas.

Mientras tanto, la crisis energética de la zona euro sigue agravándose. El oleoducto Nordstream 1 entró en mantenimiento durante tres días, según informó Gazprom, lo que mantiene a los inversores intranquilos en medio de un periodo de altos precios de la energía. Mientras tanto, la inflación de la UE subió un 9.1% interanual, por encima de las estimaciones, mientras que las lecturas subycentes, que extraen los elementos volátiles, también subieron un 4.3%.

En los últimos informes sobre el Nordstream 1, Gazprom comentó que Siemens no podía realizar el mantenimiento regular de los equipos del gasoducto a través de Interfax. El gasoducto funciona al 20% de su capacidad.

Por otra parte, los halcones del BCE están por todas partes, cruzando cables. El primero fue Rehn, que expresó que aunque las perspectivas económicas se han oscurecido, la política monetaria debe normalizarse. Prevé que se produzcan nuevas subidas de tipos. Más tarde, Holtzmann, del BCE, comentó que 50 puntos básicos es el mínimo para septiembre, al tiempo que añadió que es necesario lanzar 75 puntos básicos en las discusiones.

Qué hay que tener en cuenta

El calendario económico de la zona euro revelará las ventas minoristas alemanas, entre una serie de lecturas de los PMI manufactureros globales de S&P. En los Estados Unidos se publicarán las solicitudes de subsidio de desempleo, el S&P Global PMI y, sobre todo, el ISM PMI manufacturero.

Niveles técnicos clave del EUR/USD

El GBP/USD está flotando por debajo de 1.16. Los economistas de Scotiabank esperan que el par continúe su caída.

La GBP mantendrá un tono débil

"Los osciladores de tendencia a corto, medio y largo plazo siguen alineados a la baja contra la GBP, lo que implica que los rebotes de la GBP pueden seguir siendo poco profundos (rango 1,17/1,18) y de corta duración".

"Hay poco en términos de apoyo notable para la libra esterlina por debajo del mercado - los puntos 1.16 y 1.15 proporcionan cierto soporte psicológico, pero el único punto importante a destacar es el mínimo de 1.1425 desde 2020."

"La libra esterlina es susceptible de mantener un matiz suave al menos hasta que el nuevo equipo de gobierno y sus políticas tomen forma".

El EUR/USD está limitado en torno a 1.0050. Los analistas de Scotiabank esperan que el par de divisas más popular del mundo vuelva a probar la zona de 0.9900/10 si cae por debajo de 0.9985.

"Después de otra prueba fallida de 1.0050 a principios de la sesión (doble techo menor), un empuje sostenido por debajo de 0.9985 (activación de la línea de cuello) inclinará los riesgos hacia una nueva prueba de la zona de 0.9900/10".

"Los swaps aún no tienen un precio completo para una subida de 75 puntos básicos, lo que refleja un ajuste de 67 puntos básicos en la reunión de septiembre, pero la tendencia se inclina hacia el riesgo de una subida más agresiva, lo que puede proporcionar al euro cierto soporte por debajo de 1.00 por ahora.

- La libra continúa bajo presión en el mercado.

- GBP/USD cae por cuarto día en forma consecutiva.

- El dólar con resultados mixtos, sin dirección clara el miércoles.

El GBP/USD está cayendo por cuarta jornada en forma consecutiva, y recientemente marcó un nuevo mínimo en dos años en 1.1598, antes de emprender un pequeño rebote. El dólar perdió algo de fuerza tras el arranque de la sesión americana mientras que la libra sigue presionada.

La crisis energética, junto con las pésimas perspectivas de crecimiento en el Reino Unido, continúan siendo factores negativos para la libra esterlina. A lo anterior se suma además el rally del EUR/GBP, que se extiende el miércoles al cuarto día seguido. El cruce superó 0.8600 y opera en 0.8625, el nivel más elevado desde principios de julio.

El dólar por su parte se mueve sin una dirección clara. Sigue apoyado por las expectativas de más subas fuertes por parte de la Reserva Federal. Los datos del miércoles no ayudaron al dólar. El reporte de empleo de ADP mostró un incremento en los puestos de trabajo del sector privado de 132.000, debajo de los 288.000 esperados. El viernes será el turno del informe oficial con las nóminas no agrícolas.

Técnicamente el GBP/USD sigue con la tendencia claramente bajista y está probando la zona de 1.1600. El quiebre por debajo habilitaría más bajas. El próximo soporte fuerte se puede ver en 1.1500 y luego 1.1470, antes del mínimo del 2020 de 1.1405/10. Al alza, en 1.1650 está la primera zona de resistencia seguido de 1.1695 y luego 1.1750.

Niveles técnicos

- El EUR/USD rebota alejándose de mínimos tocados inicialmente en la zona de 0.9970.

- El dólar cede parte del reciente avance más allá de 109.00.

- Las cifras de inflación de la UEM sorprendieron al alza en agosto.

Tras un impulso hacia la zona de 0.9970, el EUR/USD logró ganar tracción y recuperar la zona de paridad el miércoles.

EUR/USD encuentra soporte en torno a 0.9970

El EUR/USD parece que ahora se suma al inicio positivo de la semana, aunque por el momento sigue a merced de las tendencias no concluyentes del apetito por el riesgo.

Mientras tanto, las cifras de inflación de la zona del euro para el mes en curso, superiores a las previstas, parecen haber dado mayor convicción a la percepción de los inversores de una subida de tipos de 75 puntos básicos en la cita del BCE de septiembre, lo que parece haber dado algunas alas a la moneda única.

En la agenda de Estados Unidos, el informe revisado de ADP mostró que el sector privado estadounidense añadió 132.000 puestos de trabajo en agosto, menos de lo estimado inicialmente.

Qué hay que tener en cuenta en torno al EUR

El EUR/USD se mueve ahora en medio de la renovada tendencia a la compra del USD, así como del empeoramiento de las condiciones en el espacio de riesgo.

Hasta ahora, se espera que la acción de los precios en torno a la divisa europea siga de cerca la dinámica del dólar, las preocupaciones geopolíticas, los temores de fragmentación y la divergencia entre la Fed y el BCE. Sin embargo, los posibles cambios hacia una postura más agresiva por parte de los responsables de la política del BCE en cuanto a la trayectoria de los tipos del banco podrían ser una fuente de fortaleza para el euro.

Entre los aspectos negativos para la moneda única se encuentra la creciente especulación sobre una posible recesión en la región, que parece apuntalada por la disminución de los indicadores de sentimiento y la incipiente desaceleración de algunos indicadores fundamentales.

Niveles técnicos

De momento, el par pierde un 0.11% en 1.0001 y la ruptura de 0.9899 (mínimo de 2022 del 23 de agosto) tendría como objetivo 0.9859 (mínimo de diciembre de 2002) en camino hacia 0.9685 (mínimo de octubre de 2022). Por otro lado, la siguiente barrera alcista se encuentra en 1.0090 (máximo semanal del 26 de agosto), seguida de 1,0202 (máximo del 17 de agosto) y, por último, 1.0223 (SMA de 55 días).

- El USD/CAD tocó su nivel más alto desde mediados de julio por encima de 1.3100.

- La economía canadiense se expandió a un ritmo más suave de lo esperado en el segundo trimestre.

- El USD lucha por ganar fuerza tras los débiles datos de empleo.

El par USD/CAD cobró impulso alcista y tocó su nivel más alto desde mediados de julio, en 1.3132, antes de borrar una parte de sus ganancias diarias. En el momento de escribir este artículo, el par subía un 0.1% en el día, hasta 1.3107.

La economía canadiense pierde impulso

Los datos de Canadá mostraron el miércoles que la economía se expandió a una tasa anualizada del 3.3% en el segundo trimestre. Esta lectura fue más débil que la expectativa del mercado de un crecimiento del 4.4% y provocó la pérdida de interés del loonie.

Por otra parte, el ADP informó de que el empleo en el sector privado de EE.UU. aumentó en 132.000 puestos de trabajo en agosto, decepcionando las expectativas del mercado de un aumento de 288.000 por un amplio margen. Este dato hizo que el índice del dólar estadounidense (DXY) perdiera tracción y dificultó que el USD/CAD conservara su impulso alcista. Antes de la campana de apertura de Wall Street, el DXY se mantiene lateralizado en el día en torno a 108.90.

Mientras tanto, los precios del crudo comenzaron a repuntar, ayudando al CAD relacionado con las materias primas a mostrar cierta resistencia frente a sus rivales. El barril de West Texas Intermediate, que cayó a un mínimo de nueve días de 88.20$ a primera hora del día, cotizó por última vez por encima de los 90$.

No se publicarán otros datos macroeconómicos de importancia en lo que queda de sesión, pero los flujos de fin de mes podrían aumentar la volatilidad del mercado.

Niveles técnicos

- Peso mexicano cae contra el dólar, pero menos que otras monedas de mercados emergentes.

- USD/MXN con subas limitadas mientras siga debajo de 20.25.

El USD/MXN está subiendo en forma modesta el miércoles y sigue presionando los máximos de la segunda mitad de agosto cerca de 20.25. El clima de cautela en los mercados financieros está siendo un factor negativo para las monedas emergentes incluyendo al peso mexicano.

El dólar el miércoles presenta resultados mixtos, pero frente a las de mercados emergentes muestra mayormente subas subas. El peso mexicano está lejos de las peores.

En Wall Street, los principales índices suben en torno al 0.30%, manteniéndose cerca de los mínimos recientes. Las commodities han recortado pérdidas en la última hora pero siguen bajo presión. El petróleo cae más del 2%.

En EE.UU. se conoció el miércoles el reporte de empleo de ADP que mostró un incremento en los puestos de trabajo de 132.000, debajo de los 288.000 esperados. El jueves saldrá el ISM manufacturero y el viernes el informe oficial de empleo de agosto, con las nóminas son agrícolas.

Banxico brindará el miércoles el informe de trimestral del segundo trimestre. La próxima reunión del Banco de México es el 29 de septiembre, y están las puertas abiertas para otra suba de 75 puntos básicos, que pasaría al 9.25%.

El USD/MXN había caído hasta 20.08, pero luego rebotó y trepó hasta 20.23, el máximo en una semana. El par luego perdió fuerza y está operando en torno a 20.15, levemente alcista. El quiebre de 20.25 podría habilitar más subas en el corto plazo. La próxima resistencia está en 20.45.

Niveles técnicos

El Producto Bruto Interno de Canadá se expandió a un ritmo real anualizado de 3.3% en el segundo trimestre según informó la agencia de estadísticas el miércoles. El dato estuvo por debajo de las expectativas del 4.5%. En el primer trimestre la expansión había sido del 3.1%.

La tasa de crecimiento del trimestre fue del 0.8%, tras registrar un avance mensual en junio del 0.1% en línea con las expectativas.

El USD/CAD está con ganancias el miércoles por encima de 1.3110, en zona de máximos desde mediados de julio. Previamente se había publicado el reporte de empleo del sector privado de ADP de EE.UU.

- El USD/TRY extiende la gradual marcha hacia el norte hasta la zona de 18.20.

- El mejor tono del dólar eleva al par a nuevos máximos históricos.

- El PIB de Turquía creció un 7.6% interanual durante el segundo trimestre.

La mejora del dólar estadounidense mantiene al USD/TRY cerca de los máximos de 2022 en niveles cercanos a 18.20 el miércoles.

USD/TRY sigue teniendo como objetivo el máximo histórico en torno a 18.25

Mientras tanto, es poco probable que el sesgo alcista abandone el USD/TRY por el momento, con el objetivo inmediato en el máximo histórico en torno a 18.25 (20 de diciembre de 2021).

Además, el par ha registrado ganancias en todos los meses desde el comienzo del año y la lira sólo ha avanzado en una de las últimas nueve semanas frente al dólar.

Las noticias positivas de la agenda nacional tampoco dieron alas a la moneda turca después de que las cifras del PIB mostraran que la economía se expandió a un ritmo anualizado del 7,6% durante el periodo abril-junio, superando al mismo tiempo las expectativas.

Qué hay que tener en cuenta en torno a la TRY

El sesgo alcista del USD/TRY se mantiene sin cambios y cotiza cerca del máximo histórico en torno a 18.25. La tendencia alcista del contado se ha visto reforzada tras la inesperada reducción de los tipos de interés por parte del CBRT el 18 de agosto.

Mientras tanto, se espera que la acción de los precios en torno a la lira turca siga oscilando en torno a la evolución de los precios de la energía y las materias primas -que están directamente correlacionados con la evolución de la guerra en Ucrania-, las tendencias generales de apetito por el riesgo y la trayectoria de los tipos de la Fed en los próximos meses.

Los riesgos adicionales a los que se enfrenta la divisa turca también provienen del patio interior, ya que la inflación no da señales de disminuir (a pesar de haber subido menos de lo previsto en julio), los tipos de interés reales siguen bien atrincherados en territorio negativo y la presión política para que el CBRT se incline por los tipos de interés bajos sigue siendo omnipresente.

Además, no parece haber otra alternativa inmediata para atraer divisas que no sea a través de los ingresos del turismo, en un contexto en el que las cifras oficiales de las reservas de divisas del país siguen rodeadas de un creciente escepticismo entre los inversores.

Niveles técnicos

Hasta ahora, el par está ganando un 0.07% en 18.1741 y se enfrenta al objetivo inmediato de 18.1973 (máximo de 2022 el 29 de agosto) secundado por 18.2582 (máximo histórico del 20 de diciembre) y luego 19.00 (nivel redondo). Por otro lado, una ruptura de 17.7586 (mínimo mensual del 9 de agosto) allanaría el camino hacia 17.5781 (SMA de 55 días) y, finalmente, 17.1903 (mínimo semanal del 15 de julio).

La presidenta del Banco de la Reserva Federal de Cleveland, Loretta Mester, ha dicho este martes que no prevé que la Fed recorte los tipos de interés el próximo año, según informa Reuters.

Otros comentarios

"Tenemos que elevar el tipo de interés oficial a algo más del 4% a principios del próximo año; manténgalo ahí".

"Los tipos reales tendrán que entrar en territorio positivo; manténganse ahí durante algún tiempo".

"Reducir la inflación será doloroso a corto plazo; requiere mucha fortaleza".

"Veo la tasa de desempleo algo por encima del 4% a finales del próximo año".

"El tamaño de las subidas de tipos en cada reunión depende de las perspectivas de inflación".

"No he incorporado la recesión en mis perspectivas de base para la economía estadounidense".

"Los riesgos de recesión en los próximos uno o dos años han aumentado".

"Espero que la inflación se sitúe en el rango del 5-6% para este año, y que luego vuelva a bajar en los próximos 2 años".

"Las presiones salariales muestran pocos indicios de disminuir".

"Sin ventas de activos, la reducción del balance podría tardar unos 3 años".

"Es demasiado pronto para concluir que la inflación ha tocado techo".

Reacción del mercado

Estos comentarios no parecen tener un impacto significativo en la valoración del dólar. En el momento de redactar este artículo, el índice del dólar subió un 0.15%, hasta 109.00.

- Reporte de empleo ADP estrena nueva serie y metodología.

- Informe muestra suba en puestos de trabajo del sector privado de 132.000 en agosto.

- El dólar pierde fuerza luego de los datos y retrocede en el mercado.

El renovado reporte de empleo de ADP, mostró un incremento en los puestos de trabajo del sector privado de 132.000 en agosto, por debajo de los 288.000, del consenso del mercado.

ADP presentó una nueva serie, con cambios en los datos tras no mostrar cifras durante un mes. En julio los puestos de trabajo se incrementaron en 270.000, que fue el mejor mes desde febrero.

Entre los datos que se incorporaron en el informe está el de salarios, que mostraron una suba del 7.6% con respecto a un año atrás.

Nela Richardson, economista jefa de ADP afirmó que los datos muestran un cambio hacia un ritmo más conservador en la creación de puestos de trabajo. “Podríamos estar ante un punto de inflación, de super-ganancias en el mercado laboral, a algo más normal”, agregó.

El dólar tuvo una caída inmediatamente después de conocerse las cifras, aunque con el correr de los minutos fue recuperando el terreno que había perdido. El DXY sube 0.15% y opera en torno a 109.00.

Más adelante el miércoles se publicará el reporte del PMI de Chicago. El jueves será el turno del reporte semanal de pedidos de subsidio de desempleo y el ISM manufacturero. El dato clave de la semana llegará el viernes con el informe oficial de empleo que incluye las nóminas no agrícolas, que se espera según el consenso del mercado tengan un incremento de 300.000.

El ministro de Asuntos Exteriores de Irán, Hossein Amirabdollahian, dijo el miércoles que Teherán está revisando cuidadosamente el texto redactado por la Unión Europea para la reactivación del pacto nuclear de 2015, según informó Reuters.

"Necesitamos garantías más sólidas de la otra parte para tener un acuerdo sostenible", añadió Amirabdollahian.

Los precios el petróleo están cayendo en forma significativa el miércoles, con pérdidas superiores al 3% ante una expectativa de un mayor superávit en el mercado para el resto del 2022.

- El clima de cautela sigue dominando los mercados financieros pese al leve rebote en los futuros.

- Los precios del petróleo caen más del 3%, también retroceden los metales.

- El dólar sube pero en forma moderada.

- Inflación en Eurozona marca nuevo récord, se vienen datos de empleo de EE.UU.

Los futuros de Wall Street operan con pequeñas ganancias el miércoles, mientras que en Europa las principales plazas están cayendo. El mal humor sigue prevaleciendo en los mercados financieros. El petróleo se desploma y el dólar está firme, pero por debajo de los máximos recientes.

Subas en futuros, pero nada para festejar

Los futuros del S&P 500 suben 0.18% en la previa del miércoles, y los del Nasdaq 0.52%. En Europa, las principales plazas operan en terreno negativo con caídas en promedio del 0.50%. Las preocupaciones por el panorama económico, junto con la suba de tasas, sigue pesando sobre los inversores.

Se conoció el miércoles que la inflación en la Eurozona marcó un nuevo máximo en agosto en 9.1%. Al mismo tiempo siguen los comentarios por subas fuertes en la tasas de interés del Banco Central Europeo. El otro tema en Europa es la crisis energética, con un nuevo paro en el transporte de gas por Nord Stream de Rusia a Alemania por tres días a raíz de operaciones de mantenimiento.

Los rendimientos de los bonos están subiendo en ambos lados del Atlántico, con varios en máximos en años. Esto refleja las expectativas del mercado que seguirán subiendo las tasas de interés.

El miércoles se publicará en EE.UU. el reporte de empleo de ADP, el primero bajo una nueva metodología. El martes el dato de avisos de trabajo subió inesperadamente a 11,2 millones en julio. El viernes será el turno del reporte oficial de empleo con las nóminas no agrícolas (consenso: +300.000).

Los precios del petróleo caen más del 3% ante los pronósticos de un mayor superávit en el mercado para el resto del 2022. Las acciones energéticas están cayendo en forma significativa afectadas por la baja del precio del petróleo. Exxon Mobil pierde 2.34% y Chevron retrocede 2.06%. Entre las empresas que presentan resultados el miércoles está Okta, Barnes & Noble Education y Donalsdson.

Los metales caen fuerte nuevamente. El oro se acercó a 1700$ mientras que la plata probó niveles por debajo de 18.00$. Las criptomonedas se mantienen en terreno positivo pese al dólar más fuerte, aunque aún en zona de peligro. El Bitcoin opera sobre 20.000$ y Ethereum sube 2.30%.

Niveles técnicos

- El DXY extiende las subas del martes y recupera la zona por encima de 109.00.

- Inmediatamente al alza se encuentra el máximo del ciclo en 109.47 (29 de agosto).

El Índice del Dólar de EE.UU. cotiza más firme y extiende el rebote más allá de la barrera de 109.00 el miércoles.

El índice parece haber entrado en una fase de consolidación, con el límite inferior en los recientes mínimos cerca de 107.60 (mínimo del 26 de agosto). Por otro lado, más subas tienen como objetivo inicial el máximo de 2022 en 109.47 (29 de agosto) antes del máximo de septiembre de 2002 en 109.77 y el nivel redondo de 110.00.

Mientras tanto, de seguir por encima de la línea de soporte de seis meses en torno a 105.50, se espera que el DXY mantenga la postura positiva a corto plazo.

En cuanto al escenario a largo plazo, la visión alcista del dólar se mantiene mientras esté por encima de la media móvil simple de 200 días en 100.87.

DXY gráfico de día

- Un dólar más fuerte empuja al EUR/USD debajo de la paridad nuevamente.

- Panorama intradiario favorece al dólar, aunque el precio sigue en el rango reciente.

- Rendimientos de bonos europeos y estadounidenses siguen subiendo.

El EUR/USD no pudo superar 1.0050 y cambió de dirección, cayendo hasta 0.9970, el nivel más bajo en dos días. El par permanece debajo de la paridad con un sesgo negativo de muy corto plazo ante un dólar más fuerte.

Inflación en EZ y empleo en EE.UU.

El miércoles se conoció que la inflación en la Eurozona alcanzó un nuevo máximo histórico, con la tasa anual subiendo a 9.1% en agosto, mayor al 9% esperado. Esto contribuyó a sumar a las expectativas de una suba más agresiva de tasas de interés por parte del Banco Central Europeo, cuando se reúna la próxima semana. El índice subyacente pasó de 4% a 4.3%. Lo anterior generó que sigan subiendo los rendimientos de los bonos europeos y por ende, dando apoyo al euro. También continúan los comentarios a favor de subas por parte de funcionarios del BCE, como el de Nagel.

En EE.UU. se publicará el reporte de empleo de ADP de agosto, el primero con una nueva metodología. El dato servirá de previa para el informe oficial de empleo de agosto, con las nóminas no agrícolas. El miércoles además saldrá el PMI de Chicago y expondrán en público Raphael Bostic de la Reserva Federal de Atlanta, Loretta Mester de la Fed de Cleveland y Lorie Logan de la Fed de Dallas.

Un factor negativo para el euro es la crisis energética en Europa. Gazprom, la empresa rusa frenó los envíos de gas natural a la francesa Engie SA por un desacuerdo por los pagos. La rusa informó además que frenará los envíos a Alemania por el gasoducto Nord Stream por tres días por tareas de mantenimiento.

Euro pierde momento, pero no el soporte

La recuperación del EUR/USD desde los mínimos en años no consiguió confirmarse sobre 1.0050. De quebrar claramente ese nivel el euro podría extender el recorrido alcista, con un objetivo en la media móvil de 20 días en 1.0105.

El sesgo alcista que traía el EUR/USD ha perdido fuerza el miércoles con la caída debajo de la media de 20 horas que pasa por 0.9995. A la baja, el siguiente soporte se ve en 0.9950, que protege la siguiente zona de 0.9900.

Niveles técnicos

- El EUR/JPY inicia un descenso correctivo justo por encima de 139.00.

- Parece probable un mayor avance una vez que se supere 140.00.

El EUR/JPY se encuentra bajo presión bajista tras tres sesiones consecutivas con ganancias el miércoles.

La continuación de la tendencia alcista hace que la atención se centre ahora en el nivel clave de 140.00. Más allá de esta zona, el cruce podría intentar otra prueba del máximo semanal en 142.32 (21 de julio), que se considera la última defensa del máximo de 2022 en 144.27 (28 de junio).

Mientras esté por encima de la media móvil simple de 200 días en 134.37, las perspectivas del par deberían seguir siendo constructivas.

EUR/JPY gráfico de día

- Expectativa de mayor superávit en el mercado petrolero y aversión al riesgo tiran abajo los precios.

- Barril de WTI pasó de máximos en casi un mes a mínimos en más de una semana en pocas horas.

Los precios del petróleo están cayendo en forma significativa por segunda jornada en forma consecutiva y están en mínimos en una semana. El martes habían trepado al nivel más alto desde el 1 de agosto.

El barril de WTI (plataformas de trading) opera en 88.20$, el nivel más bajo desde el 22 de agosto. Desde el pico del martes, el precio cedió nueve dólares. Este brusco retroceso no solo puso un fin abrupto al rebote, sino que deja expuesto nuevamente el piso de agosto en torno a 85.00$.

El miércoles se conoció que la junta ministerial de la Organización de Países Exportadores de Petróleo y sus aliados estima un mayor superávit para el 2022. El pronóstico de incrementó en 100.000 barriles por día a 900.000. En reporte indica que en para octubre la estimación pasó de un superávit de 600.000 de octubre pasó a 1,4 millones en noviembre.

Contribuyendo al débil momento del precio del petróleo se agrega la aversión al riesgo en los mercados. Los principales índices de Wall Street están con una tendencia negativa desde hace días y operan en mínimos en semanas. Más tarde el miércoles, la Agencia de Información de Energía publicará el dato de inventarios.

Niveles técnicos

- El EUR/USD está sometido a una modesta presión por debajo de la paridad.

- Se mantiene una sólida contención en torno a la zona de 0.9900.

El EUR/USD pierde algo de terreno tras los máximos de dos días del martes en la banda de 1.0050/55.

Una mayor consolidación parece el escenario más probable en el EUR/USD por el momento, siempre dentro del rango de 1.0100-0.9900. Se espera que el par mantenga este tema sin cambios en las próximas dos sesiones, o al menos hasta la publicación clave de las Nóminas no Agrícolas de EE.UU. (viernes).

La ruptura del máximo semanal en 1.0090 (26 de agosto) podría desencadenar nuevas ganancias hasta 1.0202 (máximo del 17 de agosto) antes de llegar a la SMA de 55 días, hoy en 1.0222. Por otra parte, la pérdida del mínimo anual en 0.9899 (23 de agosto) podría volver a poner en el punto de mira el mínimo de diciembre de 2002 en 0.9859.

A largo plazo, se espera que la visión bajista del par prevalezca mientras cotice por debajo de la SMA de 200 días en 1.0807.

EUR/USD Gráfico diario

- El oro volvió a estar bajo presión bajista en la sesión europea del martes.

- El rendimiento de los bonos del Tesoro de EE.UU. a 10 años está subiendo, pesando sobre el XAU/USD.

- El Índice del Dólar gana terreno antes de los datos de empleo.

Después de haber pasado la sesión asiática fluctuando en un canal relativamente estrecho por encima de los 1.720 dólares, el oro giró hacia el sur durante el horario de comercio europeo y cayó a su nivel más bajo en seis semanas en la zona de 1.17100 dólares.

El aumento de los rendimientos en EE.UU. y la fortaleza del dólar pesan sobre el oro

La renovada fortaleza del dólar en medio del agrio estado de ánimo de los mercados parece pesar sobre el XAU/USD el miércoles. Los futuros de los índices bursátiles estadounidenses cayeron en territorio negativo en la sesión europea, sugiriendo que los flujos de refugio están empezando a dominar la acción del mercado. A su vez, el Índice del dólar subió por encima de 109.00.

Mientras tanto, el rendimiento del Bono del Tesoro de EE.UU. a 10 años sube casi un 1% en el día, hasta el 3.138%, lo que no permite al oro sacudirse la presión bajista.

Además, los inversores están cada vez más preocupados por las perspectivas de la demanda de oro, ya que China se aferra a su política de cero cotizaciones e impone nuevas restricciones en varias ciudades.

En la segunda mitad del día, ADP informará sobre el empleo en el sector privado en agosto. Los responsables de la Fed han dicho en repetidas ocasiones que evaluarán los datos antes de decidir la magnitud de la subida de tasas de septiembre. La herramienta FedWatch de CME Group muestra que los mercados están valorando actualmente una probabilidad del 71.5% de una subida de tasas de 75 puntos básicos en la próxima reunión del FOMC. Un dato de ADP más fuerte de lo esperado podría permitir que las apuestas de línea dura de la Fed sigan impulsando la valoración del dólar antes del esperado informe de Nóminas no Agrícolas (NFP) del viernes.

Los participantes del mercado también prestarán mucha atención al comportamiento de los principales índices de Wall Street tras la campana de apertura. A menos que se produzca una mejora notable en el ánimo de riesgo, es probable que el dólar conserve su fortaleza durante la sesión americana.

Oro Niveles Técnicos

El Banco Central Europeo (BCE) "necesita urgentemente actuar con decisión la próxima semana", dijo el miércoles el miembro del Consejo de Gobierno del banco central y jefe del banco central alemán, Joachim Nagel.

"Necesitamos una fuerte subida de tasas en septiembre", añadió Nagel.

Por otra parte, el canciller alemán, Olaf Scholz, dijo que el gobierno presentará pronto el próximo paquete de ayuda.

El índice de precios al consumo (IPC) preliminar de la zona euro ha subido al 9.1%, nuevo máximo histórico. El indicador crece dos décimas desde el 8.9% registrado en julio, y supera las expectativas del mercado del 9%.

En cuanto a los principales componentes de la inflación de la zona del euro, Eurostat revela que se espera que la energía tenga la tasa anual más alta en agosto (38.3%), seguido de alimentos, alcohol y tabaco (10.6%), los bienes industriales no energéticos (5.0%) y los servicios (3.8%).

La inflación mensual ha aumentado un 0.5%, por encima del 0.1% previo pero por debajo del 1.1% estimado.

El IPC subyacente interanual ha crecido al 4.3%, nuevo máximo desde la creación de la zona euro, situándose por encima del 4% del mes anterior y del 4.1% previsto por el mercado.

Reacción EUR/USD

Justo antes del dato, el EUR/USD cayó a un mínimo diario por debajo de la paridad en 0.9974. Al momento de escribir, mientres se digieren las altas cifras de inflación, el par cotiza sobre 0.9982, perdiendo un 0.32% diario.

El Índice del dólar (DXY) alcanzó la semana pasada un nuevo máximo de 20 años. Aunque desde entonces ha retrocedido ligeramente, la recuperación del índice en lo que va de año sigue siendo superior al 13%. En opinión de los economistas de UBS, es probable que el dólar siga subiendo a corto plazo.

El dólar debería alcanzar su máximo en los próximos seis meses

"Creemos que es probable que el dólar siga subiendo a corto plazo y hemos revisado recientemente nuestras previsiones de divisas para reflejar un dólar más fuerte a corto plazo".

"Para finales de año, esperamos que el EUR/USD y el GBP/USD alcancen los 0.96 y 1,.12, respectivamente. También prevemos que el USD/CNY llegue a 7.00 en los próximos meses".

"Pero a medio plazo, pensamos que un USD muy valorado debería alcanzar su máximo en los próximos seis meses, con los mercados atentos a cualquier giro en la postura de la Fed, la crisis energética de Europa y los problemas de crecimiento de China."

En opinión de los estrategas de divisas de UOB Group, Lee Sue Ann y Quek Ser Leang, el GBP/USD aún corre el riesgo de sufrir un retroceso más profundo a corto plazo.

Perspectiva 24 horas: "Nuestras expectativas de que la libra cotizara lateralmente ayer fueron incorrectas, ya que se desplomó hasta un mínimo de 1.1622 durante la sesión de Nueva York. Aunque la rápida caída parece haber sido exagerada, la debilidad de la libra no se ha estabilizado. En otras palabras, el cruce podría debilitarse aún más, pero la posibilidad de romper 1.1610 no es alta por ahora. No se espera que el siguiente soporte en 1.1580 se vea amenazado. La resistencia está en 1.1688, pero sólo una ruptura de 1.1715$ indicaría que la debilidad de la libra se ha estabilizado".

Próximas 1-3 semanas: "El lunes (29 de agosto, par en 1.1690), observamos que el impulso a la baja ha mejorado rápidamente y mantuvimos la opinión de que la libra podría debilitarse hacia 1.1630. Ayer (30 de agosto), el GBP cayó hasta un mínimo de 1.1622. El impulso bajista ha seguido mejorando, aunque no mucho, y el riesgo para el par sigue siendo a la baja. El siguiente nivel a vigilar está en 1.1580. Al alza, una ruptura de 1.1755 (el nivel de 'resistencia fuerte' estaba ayer en 1.1800) indicaría que es poco probable que la libra se debilite más."

Esto es lo que hay que saber para operar hoy miércoles 31 de agosto:

Los mercados permanecen relativamente apagados a mitad de semana mientras los inversores esperan los datos de inflación de la zona euro. En la segunda mitad del día, el nuevo informe de empleo de ADP para el sector privado será el protagonista de la agenda económica estadounidense. A primera hora de la mañana en Europa, los futuros de los índices bursátiles estadounidenses suben más de un 0.5% y el rendimiento de los bonos del Tesoro estadounidense a 10 años se mantiene estable en torno al 3.1%. Después de haber cerrado el martes el segundo día consecutivo prácticamente sin cambios, el Índice del Dólar sigue moviéndose lateralmente por debajo de 109.00.

Previsión del empleo ADP de EE.UU.: Tres razones para esperar que los datos de agosto hagan subir al dólar

A primera hora del día, los datos de China mostraron que el PMI manufacturero de NBS subió a 49.4 en agosto desde los 49 de julio. Además, el PMI no manufacturero se situó en 52.6, superando las expectativas del mercado de 52.2. A pesar de los datos optimistas, el índice compuesto de Shanghai perdió casi un 1% en el día. Los inversores están cada vez más preocupados por una desaceleración duradera de la economía china después de que las autoridades decidieran imponer restricciones más duras relacionadas con el coronavirus en ciudades como Shenzen, Chengdu y Dalian.

El EUR/USD logró mantenerse por encima de la paridad y registró pequeñas ganancias diarias el martes. Se espera que el Índice Armonizado de Precios al Consumo (IPC) anual de la zona euro aumente hasta el 9% en la estimación preliminar de agosto, desde el 7.9% de julio. Varios responsables de las políticas del Banco Central Europeo (BCE) se mostraron dispuestos a considerar una subida de tasas de 75 puntos básicos en septiembre y contribuyeron a que la moneda común se mantuviera firme frente a sus rivales. Mientras tanto, con el cierre del gasoducto Nord Stream por mantenimiento durante tres días, los flujos de gas hacia Europa se detuvieron por completo y los futuros del gas natural subieron hasta un 5% en la mañana europea. En el momento de redactar este artículo, el par EUR/USD cotiza ligeramente al alza y se sitúa en 1.0020.

Previa inflación de la Eurozona: Un IPC alto cimentará una subida de tipos del BCE de 75 puntos básicos la próxima semana

Con la caída de los precios del petróleo crudo de casi un 5% el martes, el par USD/CAD cobró impulso alcista y subió hasta la zona de 1.3100 antes de entrar en una fase de consolidación por debajo de ese nivel el miércoles. Statistics Canada publicará los datos del Producto Interior Bruto (PIB) del segundo trimestre más tarde en la sesión, que se espera que muestren que la economía canadiense se expandió a una tasa anualizada del 4.5% en el segundo trimestre.

El GBP/USD registró el martes su cierre diario más bajo desde marzo de 2020, en 1.1655. El par borró una parte de sus pérdidas diarias a principios del miércoles, pero sigue comerciando por debajo de 1.1700.

El USD/JPY comenzó a estirarse a la baja tras el intento fallido del martes de romper por encima de 139.00. El par cotiza en territorio negativo por debajo de 138.50 en la mañana europea. "El Banco de Japón decidió mantener su sesgo de política flexible en la reunión de julio, espera discutir en la reunión de política de septiembre si debe seguir haciéndolo en base a los datos disponibles en ese momento", dijo Junko Nakagawa, miembro de la junta de política monetaria del BOJ, a principios del día.

El oro perdió casi un 0.8% el martes, ya que el rendimiento de los bonos del Tesoro estadounidense a 10 años se mantuvo cómodamente por encima del 3%. El XAU/USD está teniendo dificultades para invertir su dirección y ahora registra pequeñas pérdidas diarias en torno a los 1.720$.

El Bitcoin no pudo aprovechar las ganancias del lunes y perdió más de un 2% el martes. No obstante, el BTC/USD se mantiene por encima de los 20.000$ en lo que va de miércoles. A pesar de haber cerrado en rojo el martes, Ethereum recuperó su impulso alcista y fue visto por última vez subiendo casi un 4% en el día cerca de los 1.600$.

El EUR/USD ha conseguido recuperar la paridad de nuevo. Las conversaciones sobre la subida de tasas de 75 puntos básicos del Banco Central Europeo (BCE) y la evolución positiva de la energía en Europa han apoyado a la moneda única. Sin embargo, los economistas de Crédit Suisse mantienen su objetivo de 0.9700 para el EUR/USD a finales del tercer trimestre.

Evolución positiva de los mercados europeos de la energía

"Reconocemos que si el BCE va en serio con las subidas de tasas de 75 puntos básicos, y si la UE va en serio con la resolución de las dificultades energéticas, entonces dos de nuestras razones clave para ser bajistas en el EUR/USD (la dinámica del diferencial de tasas y el malestar energético de Europa) quedan un poco debilitadas."

"Aun así, lo que no cambia es el impacto de la relación de intercambio de los todavía elevados precios del gas en la posición de la cuenta corriente de la zona del euro. Ni el riesgo de nuevos cortes de suministro de gas ruso en los próximos meses. Ni el riesgo de una mayor aversión al riesgo en los precios del euro tras las elecciones italianas del 25 de septiembre si un nuevo gobierno de derechas tiene dificultades para negociar el presupuesto con la UE."

"Así pues, aunque nuestro objetivo de 0.9700 para el EUR/USD a finales del tercer trimestre puede tardar más en cumplirse, todavía no tenemos prisa por cambiar nuestro mensaje bajista principal."

El PMI manufacturero NBS de China subió a 49.4 puntos en agosto desde los 49 de julio, mejorando los 49.2 estimados por el mercado, obteniendo así su mejor resultado en dos meses, aunque sigue en territorio de contracción.

El PMI no manufacturero descendió a 52.6 desde 53.8, su resultado más débil en dos meses, aunque ha mejorado las expectativas del mercado de 52.2.

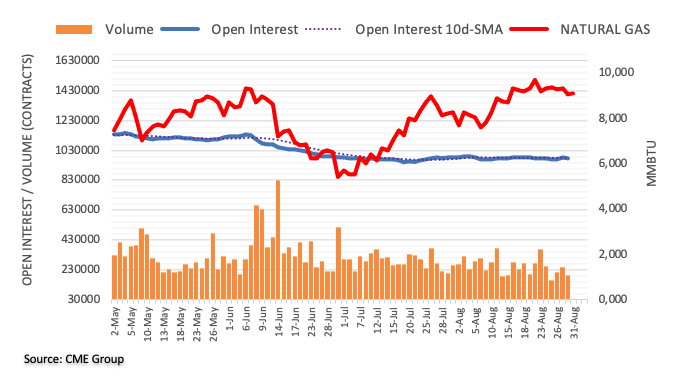

Las lecturas preliminares de CME Group para los mercados de futuros de gas natural indicaron que los inversores recortaron sus posiciones de interés abierto en unos 1.400 contratos el martes, revirtiendo parcialmente la acumulación del día anterior. El volumen siguió el mismo camino y cayó en alrededor de 57.500 contratos después de dos aumentos diarios consecutivos.

El gas natural parece apuntalado en torno a los 9.00$

Precios del gas natural se desvaneció parte de la subida vista a principios de la semana el martes. El retroceso diario, sin embargo, se debió a la reducción del interés abierto y del volumen y abre la puerta a un posible rebote a muy corto plazo. Mientras tanto, la materia prima sigue apoyada en la zona de 9.00 dólares por MMBtu.

La ministra francesa de Energía, Agnès Pannier-Runacher, declaró el miércoles que Rusia está utilizando el gas como arma de guerra "tal y como habíamos previsto".

Declaraciones destacadas

Rusia está reduciendo aún más los suministros franceses basándose en esa suposición.

Francia ha estado lista y preparada para un escenario así.

El país ya está reduciendo su exposición a las importaciones de gas ruso al 9%, frente al doble que tenía antes del conflicto entre Rusia y Ucrania.

Estos comentarios se producen después de que Engie SA, compañía multinacional francesa de servicios públicos, dijera el martes que la rusa Gazprom les ha informado de una reducción de las entregas de gas a partir de hoy debido a desacuerdos entre las partes sobre la aplicación de varios contratos.

Sin embargo, más tarde, el gigante ruso del gas, Gazprom, anunció que suspenderá totalmente los suministros de gas natural a Engie a partir del 1 de septiembre hasta que reciba todos los pagos por el gas en su totalidad.

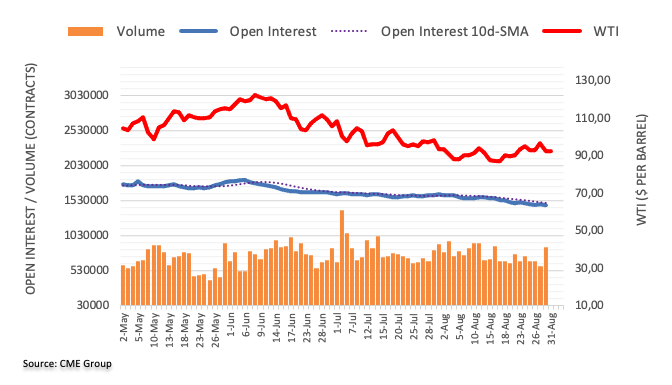

Según los datos preliminares de CME Group para los mercados de futuros del petróleo crudo, el interés abierto retomó la tendencia a la baja y se redujo en casi 8.000 contratos el martes. Por otro lado, el volumen subió bruscamente en unos 266.500 contratos, permaneciendo entrecortado una sesión más.

El WTI parece tener soporte en los 85.00$

El fuerte retroceso del martes en los precios del barril de WTI estuvo acompañado de un descenso en el interés abierto, lo que deja las perspectivas de una corrección más profunda algo reducidas. Mientras tanto, los precios del petróleo crudo siguen apoyados en torno a los mínimos en agosto, cerca de los 85.00 dólares por barril.

Junko Nakagawa, miembro de la junta de política monetaria del Banco de Japón, declaró el miércoles que "el BoJ decidirá el destino del programa de alivio de la pandemia restante en su reunión de septiembre, con la vista puesta en el impacto de la pandemia en las condiciones financieras".

Declaraciones destacadas

La respuesta política del BoJ ha tenido los resultados deseados.

La inflación al consumo de Japón ha superado el 2%, pero no bastará con alcanzar el 2%.

Lo que el BoJ pretende es un ciclo positivo en el que los salarios y la inflación aumenten de forma sostenible impulsados por el incremento de los beneficios corporativos y la mejora del mercado laboral.

El BoJ debe continuar con la flexibilización monetaria para alcanzar el objetivo de inflación de forma sostenida y estable, respaldada por un ciclo económico positivo.

La economía japonesa, principalmente el consumo, sigue repuntando a medida que el impacto de la pandemia disminuye.

La producción y las exportaciones de Japón muestran su debilidad debido a la escasez de piezas y a las limitaciones de la oferta mundial.

Los precios de venta en Japón no suben tan rápido como los costes de las materias primas.

Japón seguirá viendo subir los precios de la energía, los alimentos y los bienes industriales por el momento.

Es probable que la inflación japonesa se acelere moderadamente como tendencia.

Hay incertidumbre sobre si el consumo puede sostener un aumento moderado aunque los precios suban.

Hay que vigilar atentamente el impacto de la inflación en el gasto de los hogares.

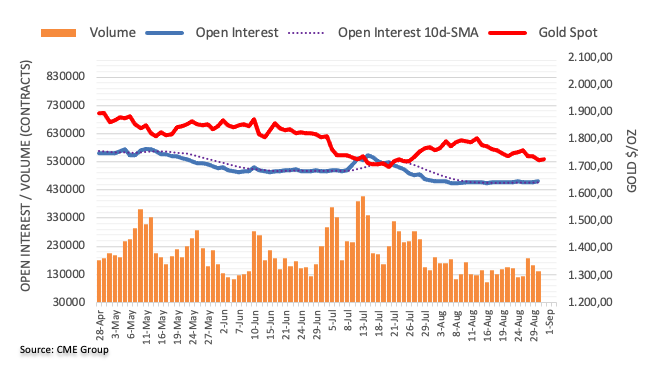

El interés abierto en los mercados de futuros del oro extendió la tendencia alcista el martes, esta vez en alrededor de 1.600 contratos según las impresiones avanzadas de CME Group. El volumen, en cambio, cayó por segunda sesión consecutiva, ahora en unos 22.500 contratos.

El oro sigue apuntando a los 1.711$ antes de descender a 1.700$

Los precios del oro siguieron cayendo el martes en medio de un aumento del interés abierto, lo que indica que la tendencia a la baja aún tiene recorrido. Por el contrario, hay un soporte inicial en los 1.711$ (mínimo semanal del 27 de julio) antes del nivel redondo clave de los 1.700$.

El estratega de divisas Quek Ser Leang, de UOB Group's Global Economics & Mercados Research, señaló que una prueba del soporte principal en 0.9670 parece poco probable por el momento.

Perspectiva 24 horas: "El 6 de julio de 2022 (cuando el EUR/USD cotizaba en 1.0265), destacamos en nuestra actualización del gráfico del día que la ruptura del soporte crítico en 1.0350, junto con el sólido impulso a la baja, probablemente condujera a una mayor debilidad del EUR/USD. Añadimos que el siguiente nivel clave a vigilar estaba en 1.0000 y que sólo una ruptura de la resistencia de la línea de tendencia descendente y de la media móvil exponencial de 55 días indicaría que la tendencia bajista del EUR/USD de principios de año se había estabilizado".

"Nuestra opinión de que el EUR/USD se debilitaría resultó ser correcta, ya que cayó hasta un mínimo de 0.9950 a mediados de julio antes de rebotar. El rebote se situó ligeramente por encima de la media móvil exponencial de 55 días, pero no rompió la resistencia de la línea de tendencia descendente (máximo de 1.0368 a mediados de agosto). El EUR/USD bajó rápidamente desde 1.0368 y la semana pasada, alcanzó el mínimo de 0.9950. A pesar de romper el nivel de soporte, el EUR/USD no ha podido avanzar mucho a la baja (el mínimo ha sido 0.9899)."

"Dicho esto, el riesgo para el EUR/USD sigue siendo a la baja, pero el impulso bajista empieza a frenarse. El siguiente nivel de soporte a tener en cuenta se encuentra en la parte inferior de lo que parece ser una formación de canal descendente. En este momento, la posibilidad de que el EUR/USD descienda hasta la parte inferior del canal (actualmente en 0.9670) no es alta. A más corto plazo, 0.9900 es ya un fuerte nivel de soporte. En términos de resistencia, la media móvil exponencial de 55 días, la parte superior del canal descendente y la parte inferior de la nube Ichimoku diaria se encuentran cerca de 1.0220. Una ruptura de este nivel de resistencia clave (y formidable) disminuiría en gran medida las probabilidades de una mayor debilidad del EUR/USD en estos dos meses."

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.