- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El precio del cobre presenta una pérdida del 3.61% al cierre de la sesión americana.

- La falta de estímulos adicionales por parte de China afecta la demanda del metal en el corto plazo.

El cobre inició la sesión europea registrando un máximo del día en 4.41 $, sin embargo, los vendedores llevaron el metal a alcanzar un mínimo de tres meses en 4.24 $. Al momento de escribir, el cobre cotiza en 4.25 $, perdiendo un 3.61% en el día.

El precio del cobre se desploma tras la falta de estímulos por parte de China

El presidente de China, Xi Jinping, se abstuvo de señalar estímulos adicionales para impulsar el consumo interno y la industria manufacturera tras concluir el Tercer Pleno del Partido Popular.

En este contexto, el precio del cobre firma una racha de cuatro sesiones consecutivas a la baja, afectado por la falta de apoyo político a la economía china y los altos inventarios en los almacenes.

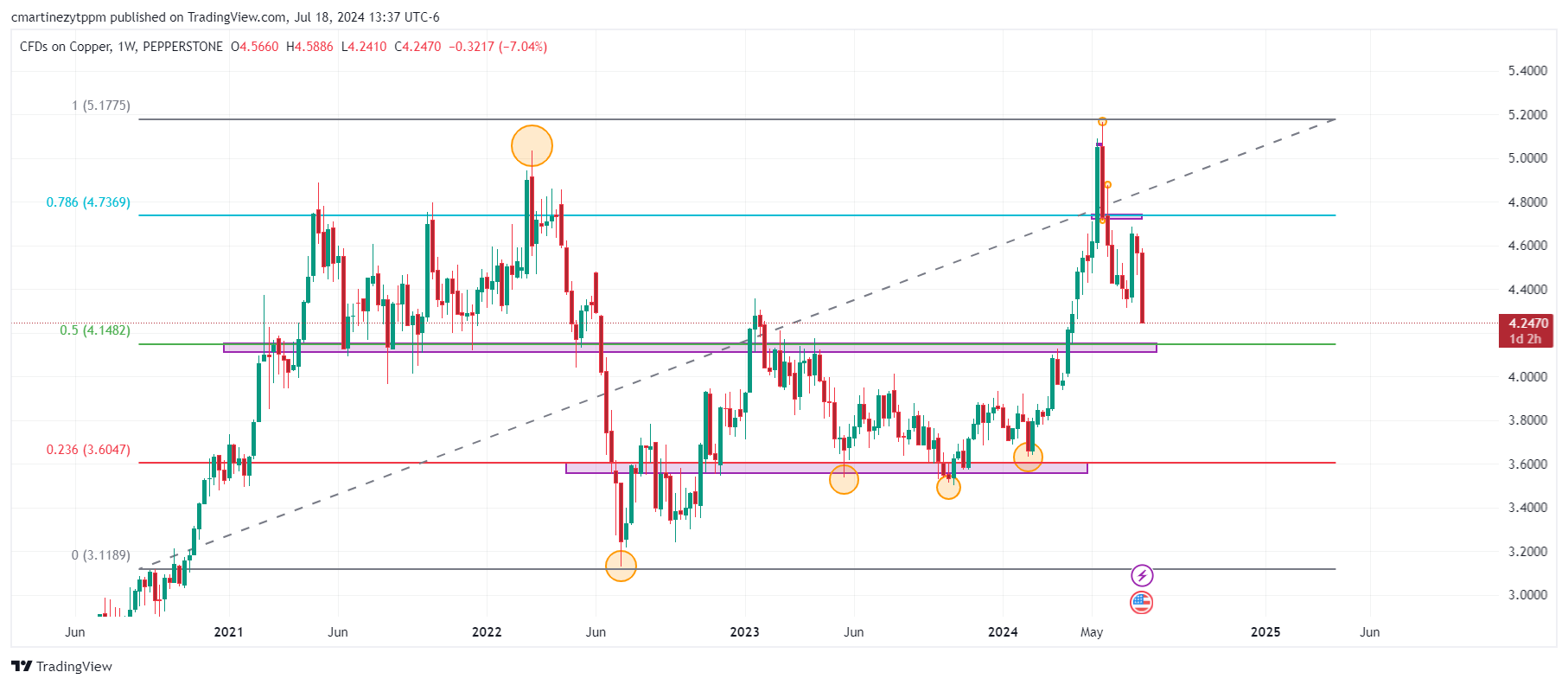

Niveles técnicos en el cobre

El cobre ha perforado con fuerza un soporte clave en 4.14 $, mínimo del 27 de junio. El siguiente soporte se encuentra en 4.10 $, dado por el retroceso al 50% de Fibonacci. La resistencia más cercana se ubica en 4.68 $, máximo del 1 de julio.

Gráfico semanal del cobre

- El Oro cae más de un 0.50% ante la anticipación de un recorte de tasas de la Fed en septiembre.

- Las solicitudes de desempleo en EE.UU. superan las previsiones, sugiriendo una desaceleración económica y favoreciendo tasas más bajas.

- El Índice del Dólar estadounidense sube un 0.43% a 104.18; los rendimientos de los bonos del Tesoro a 10 años aumentan 2.5 puntos básicos a 4.187%.

Los precios del Oro continuaron cayendo el jueves, aunque se mantuvieron en niveles familiares de 2.450$ por onza troy, a medida que crecía la especulación de que la Reserva Federal reduciría los costos de los préstamos en la reunión de septiembre. Al momento de escribir, el XAU/USD cotiza en 2.443$ con pérdidas del 0.20% mientras el Dólar se recupera, respaldado por los elevados rendimientos de los bonos del Tesoro de EE.UU.

Los datos de empleo de EE.UU. revelados por la Oficina de Estadísticas Laborales (BLS) mostraron que más personas de lo esperado están solicitando beneficios por desempleo, lo que indica una desaceleración económica. Esto, sumado a la serie de datos de la semana pasada que muestran que la inflación apunta hacia el objetivo del 2% de la Fed, está comenzando a captar la atención de los responsables de la política monetaria.

El número de estadounidenses que presentaron nuevas solicitudes de beneficios por desempleo aumentó más de lo esperado la semana pasada, pero no ha habido un cambio material en el mercado laboral, según datos publicados por el Departamento de Trabajo el jueves.

Por último, los funcionarios de la Reserva Federal expresaron que el banco central podría estar "más cerca" de reducir los costos de los préstamos ya que los riesgos del doble mandato se han equilibrado más. Sin embargo, el Fondo Monetario Internacional (FMI) dijo el jueves que la Fed no debería recortar las tasas de interés hasta finales de 2024.

Dado el contexto, los precios del Oro registraron un máximo histórico de 2.483$, pero los compradores no lograron mantener las ganancias ya que los inversores tomaron beneficios. Esto, junto con la retórica del ex presidente de EE.UU. Donald Trump de imponer al menos un 60% de aranceles a los productos de China, impulsó los flujos hacia el Dólar estadounidense.

El Índice del Dólar estadounidense, que rastrea el desempeño de la moneda frente a otras seis divisas, sube un 0.43% a 104.18. Los rendimientos de los bonos del Tesoro de EE.UU. también están subiendo en toda la curva de rendimientos, con el rendimiento de los bonos del Tesoro a 10 años rindiendo 4.187%, un aumento de más de dos puntos y medio básicos (pbs).

Resumen diario de los mercados: El Oro retrocede mientras los compradores toman un respiro cerca de 2.500$

- Los datos del Índice de Precios al Consumo (IPC) de EE.UU. más débiles de lo esperado impulsaron los precios del oro por encima de 2.400$, ya que la mayor probabilidad de recortes de tasas de la Fed llevó a la caída de los rendimientos de los bonos del Tesoro de EE.UU.

- Las Solicitudes Iniciales de Desempleo en EE.UU., según el BLS, mostraron que el número de estadounidenses que solicitaron beneficios por desempleo en la semana que finalizó el 13 de julio aumentó a 243.000, por encima de los 230.000 estimados, superando la lectura de la semana anterior de 223.000.

- El contrato de futuros de la tasa de fondos federales de diciembre de 2024 implica que la Fed flexibilizará la política en 52 puntos básicos (pbs) hacia finales de año, frente a los 50 del viernes pasado.

Análisis técnico del Oro: El XAU/USD cae por debajo de 2.460$ mientras los compradores toman un respiro

El precio del Oro está experimentando un retroceso, lo que sugiere que los operadores están tomando beneficios después de repuntar más del 8% durante las últimas tres semanas. El impulso sigue siendo alcista a medio plazo, pero el Índice de Fuerza Relativa (RSI) apunta a la baja, lo que indica que los compradores están tomando un respiro antes de elevar el metal precioso a precios más altos.

A corto plazo, el XAU/USD se dirige a la baja, y si logra un cierre diario por debajo de 2.450$, eso allanará el camino para desafiar los 2.400$. Más pérdidas se encuentran por debajo, y el XAU/USD podría caer al máximo del 5 de julio en 2.392$, seguido por la marca psicológica de 2.350$.

De lo contrario, si el XAU/USD conquista los 2.490$, eso podría allanar el camino para imprimir un nuevo máximo histórico de 2.500$.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

El BCE mantuvo sus tasas de política sin cambios, como se esperaba, mientras que la presidenta Lagarde tampoco logró sorprender a los mercados. El Dólar, mientras tanto, recuperó algo de oxígeno fresco gracias a los rendimientos más altos antes de los discursos de la Fed el viernes.

Esto es lo que necesitas saber el viernes 19 de julio:

Un rebote decente animó al índice del Dólar estadounidense (DXY) a coquetear una vez más con la región de 104.00 en medio de un repunte en los rendimientos de EE.UU. a lo largo de la curva. Ante la ausencia de publicaciones de datos en el calendario de EE.UU. el 19 de julio, el foco de atención estará en los discursos de Daly, Bowman, Williams y Bostic de la Fed.

La reanudación de la presión vendedora motivó al EUR/USD a devolver parte de las ganancias recientes y retroceder al vecindario de 1.0900. El 19 de julio se publicarán los resultados de la cuenta corriente de la eurozona, y el BCE publicará su Encuesta de Pronosticadores Profesionales (SPF).

En línea con el resto del complejo de riesgo, el GBP/USD abandonó el área de picos recientes y retrocedió a la zona sub-1.3000. Las ventas minoristas en el Reino Unido estarán en el centro de atención el 19 de julio junto con el endeudamiento neto del sector público y la confianza del consumidor de GfK.

La mejora en el sentimiento en torno al Dólar y los rendimientos más altos en EE.UU. impulsaron al USD/JPY a recuperar algo de tracción alcista y superar la marca de 157.00. La tasa de inflación de Japón estará en el centro del debate el 19 de julio, seguida por las cifras semanales de inversión extranjera en bonos.

El AUD/USD cayó por cuarta sesión consecutiva siguiendo la tendencia bajista aún incesante en el complejo de materias primas y las persistentes preocupaciones de demanda provenientes de China. No hay publicaciones de datos programadas en Australia el 19 de julio.

Los precios del WTI lograron subir un poco y añadir a las ganancias del miércoles en medio de persistentes preocupaciones de demanda, la desaceleración de la economía estadounidense y las perspectivas de recortes de tasas de interés por parte de la Fed.

Los precios del oro se mantuvieron a la defensiva y retrocedieron aún más después de alcanzar un récord cercano a la marca de 2.490$ por onza troy el miércoles. La plata siguió el mismo camino y se basó en las pérdidas del miércoles, rompiendo por debajo del nivel clave de 30.00$ por onza.

- El USD/CLP mantiene la tendencia alcista y firma su cuarta sesión consecutiva al alza.

- Las pérdidas en el cobre continúan, su precio alcanza niveles no vistos desde el 9 de abril.

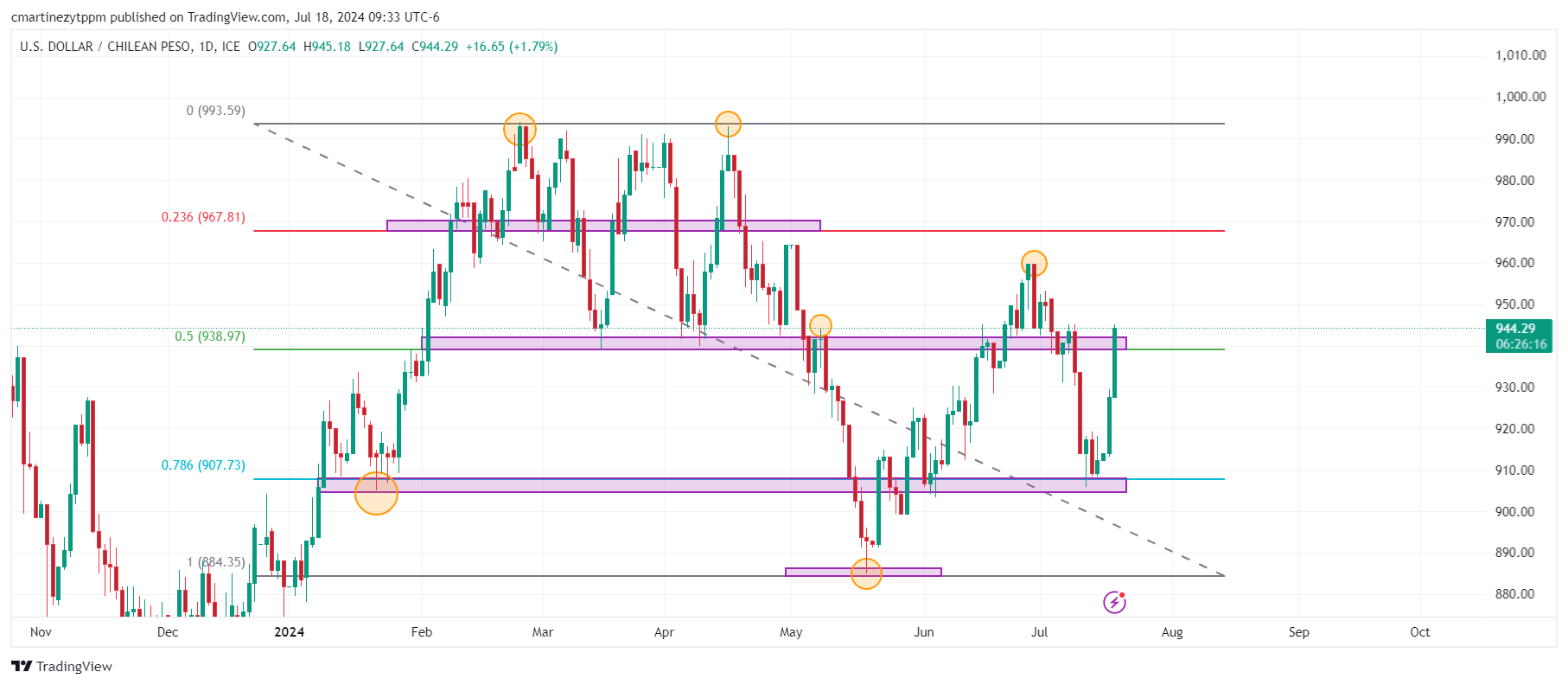

El USD/CLP registró un mínimo del día en 927.64, encontrando compradores agresivos que llevaron el par a un máximo del día en 945.18. Actualmente, el precio del Dólar estadounidense frente al Peso chileno cotiza en 944.29, ganando un 1.60%, diario.

El Peso chileno pierde terreno tras fuerte caída en los precios del cobre

El USD/CLP ha reaccionado al alza tras probar un soporte clave en 905.00, alcanzando un máximo de dos semanas en 945.18. Esta depreciación está siendo impulsada por la caída en los precios del cobre, el cual ha alcanzado mínimos de tres meses en 4.27 $, el día de hoy.

El cobre acumula una pérdida semanal de un 6.40%, en lo que representa la semana con el peor rendimiento del año. El pesimismo en la demanda del metal por China, su principal consumidor, persiste. Las amenazas de prohibiciones e imposición de barreras comerciales por parte de Estados Unidos y Europa magnifican la presión vendedora en los precios del metal.

Niveles técnicos en el USD/CLP

El USD/CLP mantiene la tendencia alcista, estableciendo un primer soporte en el corto plazo en 940.00, en confluencia con el retroceso al 50%. El siguiente soporte se encuentra en 908.00, mínimo del 11 de julio. La resistencia más cercana se ubica en 967.00, en convergencia con el retroceso al 23.6% de Fibonacci.

Gráfico diario del USD/CLP

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

El Dólar estadounidense ha subido con fuerza este jueves frente al Peso colombiano, elevándose a máximos de nueve días en 4.034,00 después de haber probado un mínimo diario en 3.975,43.

El USD/COP cotiza al momento de escribir sobre 4.014,30, ganando un 0.38% en el día.

El Peso colombiano pierde terreno por tercer día consecutivo

- El Peso colombiano está cayendo por tercer día consecutivo esta semana, alcanzando frente al Dólar estadounidense su precio más bajo desde el pasado 9 de julio.

- En EE.UU., el índice manufacturero de la Reserva Federal de Philadelphia ha subido más de 12 puntos en julio, disparándose a 13.9 puntos desde los 1.3 de junio, alcanzando su nivel más alto en tres meses. La cifra ha mejorado notablemente las expectativas del mercado, que esperaban un leve aumento a 2.9 puntos.

- Mañana viernes, Colombia publicará sus cifras de balanza comercial de mayo, después que en abril mostrara un déficit de 1.122,8 millones de dólares.

Indicador económico

Balanza comercial

La balanza comercial, publicada por el Departamento Administrativo Nacional de Estadística (DANE), es la diferencia que existe entre el total de las exportaciones e importaciones de un país.

Leer más.El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El USD/MXN sube a máximos del día en 17.81.

- El Dólar estadounidense avanza hacia tras el buen dato del índice manufacturero de la Fed de Philadelphia.

- El foco gira a los discursos de miembros de la Fed.

El USD/MXN abrió jueves alrededor de un mínimo diario de 17.70. En la mañana europea, el par ha ido ganando terreno hasta alcanzar máximos del día en 17.81 en la apertura de Wall Street. Al momento de escribir, el Dólar estadounidense cotiza frente al Peso mexicano sobre 17.76, ganando un 0.37% en lo que llevamos de jornada.

El Dólar estadounidense se aprecia tras el buen dato manufacturero de EE.UU. y el enfriamiento del mercado laboral

El índice manufacturero de la Reserva Federal de Philadelphia ha subido más de 12 puntos en julio, disparándose a 13.9 puntos desde los 1.3 de junio, alcanzando su nivel más alto en tres meses. La cifra ha mejorado notablemente las expectativas del mercado, que esperaban un leve aumento a 2.9 puntos.

Por otra parte, las solicitudes semanales de subsidio por desempleo en EE.UU. han aumentado en 20.000, elevándose a 243.000 desde las 223.000 anteriores, superando las 230.000 esperadas por el mercado.

El Índice del Dólar (DXY) se ha movido al alza tras estos datos mixtos, elevándose a máximos del día en 103.92. Mientras, la herramienta FedWatch de CME Group ha elevado al 93.5% las posibilidades de un recorte de tasas de interés de la Fed en septiembre.

Por lo que respecta a la influencia de la posible victoria de Donald Trump en las elecciones presidenciales estadounidenses sobre la economía mexicana y su divisa, el ex presidente criticó ayer que China estuviera construyendo "enormes plantas de automóviles" en México, asegurando que "algo realmente malo está pasando allá".

USD/MXN Niveles de precio

Si el avance alcista continúa encontrará resistencia inicial en la zona psicológica de 18.00 antes de avanzar hacia los alrededores de 18.50, donde están los máximos del mes de julio probados el día 2.

A la baja, el USD/MXN se topará con un soporte en 17.60, mínimo de la semana pasada tocado el viernes, antes de descender hacia 17.23, donde está la media móvil de 100 en gráficos de un día.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- Los precios de la Plata suben un 0.30%, cotizando a 30.35$ después de una fuerte caída del 3%.

- La perspectiva técnica sigue siendo alcista, respaldada por la SMA de 50 días en 30.16$ y el RSI por encima de la línea neutral de 50.

- Resistencia clave en 30.50$ y 31.00$; niveles de soporte en la SMA de 50 días y 29.48$, con una barrera psicológica crítica en 29.00$.

El precio de la Plata subió al inicio de la sesión norteamericana, pero se mantuvo por debajo de la cifra psicológica de 30.50$ después de registrar pérdidas de más del 3% el miércoles. El aumento de los rendimientos del Tesoro estadounidense y la fortaleza del Dólar estadounidense pesaron sobre el metal precioso, que cotiza a 30.35$ y registra ganancias del 0.30%.

Plata Análisis del Precio: Perspectiva técnica

El metal gris sigue sesgado al alza, limitado a la baja por la media móvil de 50 días (SMA) en 30,16 $. El RSI se mantiene por encima de la línea neutral de 50, lo que indica que el impulso favorece a los compradores; por lo tanto, se prevé un mayor alza.

Para una continuación alcista, el XAG/USD debe superar los 30.50$ para que los compradores puedan probar la marca de 31.00$. Con una mayor fortaleza, la próxima resistencia de la Plata sería el máximo del 17 de julio en 31.42$ , antes de probar el máximo del 12 de julio en 31.75$.

Si el metal gris se debilita aún más, el primer soporte del XAG/USD sería la SMA de 50 días antes de probar el mínimo diario del 3 de julio en 29.48$. Una ruptura de este último expondrá la cifra psicológica de 29.00$.

Plata Acción del Precio – Gráfico Diario

El Franco suizo (CHF) se benefició significativamente el miércoles tanto frente al Dólar estadounidense (USD) como al Euro (EUR), señalan los analistas de FX de Commerzbank Ulrich Leuchtmann y Michael Pfister.

El SNB prefiere un Franco más débil

"El movimiento es algo sorprendente. En el pasado, siempre se decía que el CHF se fortalecería cuando el USD se fortaleciera. Ayer fue al revés. La única manera en que puedo explicar esto es que cuando el mercado está preocupado por la independencia de la Reserva Federal (Fed), prefiere buscar otras divisas que se perciben como refugios seguros y donde se esperan menos recortes de tasas."

"Sin embargo, las cosas ahora se están poniendo interesantes porque el SNB y el Ministerio de Finanzas de Japón están actualmente siguiendo políticas de intervención opuestas. Japón quiere un Yen más fuerte, mientras que en Suiza el SNB prefiere un Franco más débil. Por lo tanto, sería cauteloso al apostar por una fortaleza excesiva del CHF."

"Es poco probable que el SNB intervenga en niveles justo por debajo de 0.97 en EUR/CHF. Pero ¿Si se dirige más hacia 0.95? Entonces el riesgo de intervención ciertamente aumenta."

El índice manufacturero de la Reserva Federal de Philadelphia ha subido más de 12 puntos en julio, disparándose a 13.9 puntos desde los 1.3 de junio, alcanzando su nivel más alto en tres meses. La cifra ha mejorado notablemente las expectativas del mercado, que esperaban un leve aumento a 2.9 puntos.

La actividad manufacturera en la región se expandió en general, según las empresas que respondieron a la Encuesta sobre perspectivas de las empresas manufactureras de julio. El indicador de actividad general de la encuesta subió y los índices de envíos y nuevos pedidos pasaron a ser positivos. El índice de empleo también pasó a ser positivo, lo que sugiere un aumento general de los niveles de empleo. Ambos índices de precios continuaron indicando aumentos generales de precios. La mayoría de los indicadores de actividad futura aumentaron, lo que sugiere expectativas más generalizadas de crecimiento general durante los próximos seis meses.

Dólar reacción

El Índice del Dólar (DXY) apenas se ha movido tras este buen dato y el de solicitudes de subsidio de desempleo semanales, que ha empeorado expectativas. El billete verde se mantiene alrededor de 103.79, ganando un 0.05% en el día.

- Las solicitudes iniciales de subsidio por desempleo aumentaron en 243.000 frente a la semana anterior.

- Las solicitudes continuas de subsidio por desempleo aumentaron en casi 1.870.000.

Los ciudadanos estadounidenses que solicitaron beneficios del seguro de desempleo aumentaron en 243.000 en la semana que terminó el 13 de julio, según el Departamento de Trabajo de EE. UU. (DoL) el jueves. Las cifras superaron las estimaciones iniciales (230.000) y fueron más altas que el aumento semanal anterior de 223.000 (revisado desde 239.000).

Más detalles de la publicación revelaron que la tasa de desempleo asegurado ajustada estacionalmente fue del 1,2% y la media móvil de 4 semanas fue de 234.750, un aumento de 1.000 desde el promedio revisado de la semana anterior.

Además, las solicitudes continuas aumentaron en 20.000 a 1.867.000 en la semana que terminó el 6 de julio.

(Esta historia fue corregida el 18 de julio a las 12:45 GMT para decir que las solicitudes continuas aumentaron en 20.000, no disminuyeron).

- El precio del WTI pierde terreno mientras el Dólar estadounidense se mantiene firme debido a la mejora de los rendimientos.

- El petróleo crudo podría limitar su caída ya que los operadores esperan que la Fed reduzca las tasas en septiembre.

- El gobernador de la Fed, Christopher Waller, declaró que el banco central de EE.UU. está 'más cerca' de un recorte de tasas.

El precio del petróleo West Texas Intermediate (WTI) retrocede debido a la mejora del Dólar estadounidense (USD). El precio del WTI cotiza en torno a 81,20 $ por barril durante las horas europeas del jueves. Sin embargo, el precio del WTI ganó terreno durante la sesión asiática del jueves, impulsado por una caída mayor de lo esperado en los inventarios de crudo en Estados Unidos, el mayor consumidor de petróleo del mundo.

La Administración de Información Energética (EIA) de EE.UU. publicó el miércoles el cambio en los inventarios de petróleo crudo de EE.UU., informando una disminución de 4,87 millones de barriles para la semana que finalizó el 12 de julio. Esta caída supera la disminución esperada de 0,80 millones de barriles y la disminución previa de 3,443 millones de barriles.

Además, las crecientes expectativas de que la Reserva Federal (Fed) reduzca las tasas de interés en septiembre podrían mejorar las condiciones económicas en Estados Unidos. El menor costo de los préstamos ayudaría a aumentar las actividades económicas, impulsando así la demanda de petróleo.

El miércoles, el gobernador de la Fed, Christopher Waller, dijo que el banco central de EE.UU. está 'más cerca' de un recorte de tasas de interés. Mientras tanto, el presidente de la Fed de Richmond, Thomas Barkin, declaró que la desaceleración de la inflación había comenzado a ampliarse y le gustaría ver que continúe, según Reuters.

El precio del petróleo crudo podría enfrentar desafíos debido a la desaceleración de la economía china en el segundo trimestre, lo que reduce la demanda en el mayor país importador de petróleo del mundo. Los motores de crecimiento de China siguen siendo desiguales y las tensiones comerciales están escalando, con EE.UU. y la UE imponiendo nuevos aranceles a los vehículos eléctricos (EV) chinos.

El petróleo WTI FAQs

El petróleo WTI es un tipo de petróleo crudo que se vende en los mercados internacionales. WTI son las siglas de West Texas Intermediate, uno de los tres tipos principales que incluyen el Brent y el crudo de Dubai. El WTI también se conoce como "ligero" y "dulce" por su relativamente baja gravedad y contenido en azufre, respectivamente. Se considera un petróleo de alta calidad que se refina fácilmente. Se obtiene en Estados Unidos y se distribuye a través del centro de Cushing, considerado "el cruce de oleoductos del mundo". Es una referencia para el mercado del petróleo y el precio del WTI se cotiza con frecuencia en los medios de comunicación.

Como todos los activos, la oferta y la demanda son los principales factores que determinan el precio del petróleo WTI. Como tal, el crecimiento global puede ser un impulsor del aumento de la demanda y viceversa en el caso de un crecimiento global débil. La inestabilidad política, las guerras y las sanciones pueden alterar la oferta y repercutir en los precios. Las decisiones de la OPEP, grupo de grandes países productores de petróleo, es otro factor clave del precio. El valor del Dólar estadounidense influye en el precio del petróleo crudo WTI, ya que el petróleo se comercia principalmente en dólares estadounidenses, por lo que un Dólar más débil puede hacer que el petróleo sea más asequible y viceversa.

Los informes semanales sobre los inventarios de petróleo publicados por el Instituto Americano del Petróleo (API) y la Agencia de Información de Energía (EIA) influyen en el precio del petróleo WTI. Los cambios en los inventarios reflejan la fluctuación de la oferta y la demanda. Si los datos muestran un descenso de los inventarios, puede indicar un aumento de la demanda, lo que haría subir el precio del petróleo. Un aumento de los inventarios puede reflejar un incremento de la oferta, lo que hace bajar los precios. El informe del API se publica todos los martes y el de la EIA al día siguiente. Sus resultados suelen ser similares, con una diferencia de un 1% entre ellos el 75% de las veces. Los datos de la EIA se consideran más fiables, ya que se trata de una agencia gubernamental.

La OPEP (Organización de Países Exportadores de Petróleo) es un grupo de 13 naciones productoras de petróleo que deciden colectivamente las cuotas de producción de los países miembros en reuniones bianuales. Sus decisiones suelen influir en los precios del petróleo WTI. Cuando la OPEP decide reducir las cuotas, puede restringir la oferta y hacer subir los precios del petróleo. Cuando la OPEP aumenta la producción, se produce el efecto contrario. La OPEP+ es un grupo ampliado que incluye a otros diez países no miembros de la OPEP, entre los que destaca Rusia.

Los precios de la Plata (XAG/USD) subieron el jueves, según datos de FXStreet. La Plata se cotiza a 30,59 $ por onza troy, un 0,95% más que los 30,30 $ que costaba el miércoles.

Los precios de la Plata han aumentado un 28,55% desde el comienzo del año.

| Unidad de medida | Precio de la Plata hoy en USD |

|---|---|

| Onza troy | 30,59 |

| 1 gramo | 0,98 |

La relación Oro/Plata, que muestra el número de onzas de Plata necesarias para igualar el valor de una onza de Oro, se situó en 80,64 el jueves, por debajo de 81,16 el miércoles.

(Se utilizó una herramienta de automatización para crear esta publicación.)

- El precio de la Plata sube cerca de 30,50 $ con el enfoque en el resultado del tercer Pleno de China el viernes.

- Se anticipa ampliamente que la Fed comenzará a reducir las tasas de interés en septiembre.

- La inflación subyacente anual de EE.UU. se desaceleró por tercer mes consecutivo.

El precio de la Plata (XAG/USD) sube cerca de 30,50 $ en la sesión europea del jueves. El metal blanco se recupera antes del resultado de la reunión del tercer pleno de China el viernes. Los inversores esperan que el Partido Comunista de China tome medidas para impulsar el crecimiento económico a través de la expansión de la política fiscal y monetaria.

La segunda economía más grande del mundo, que es un importante consumidor de Plata, la cual tiene aplicaciones en varios sectores, está luchando contra un débil crecimiento del Producto Interior Bruto (PIB). La economía china se expandió a un ritmo más lento del 0,7%, desde las estimaciones del 1,1% y la publicación anterior del 1,5%, revisada a la baja desde el 1,6%.

Mientras tanto, las firmes expectativas de que la Reserva Federal (Fed) comenzará a reducir las tasas de interés a partir de la reunión de septiembre han mantenido al Dólar estadounidense (USD) y a los rendimientos de los bonos a la defensiva. Los rendimientos más bajos de los activos que devengan intereses reducen el coste de oportunidad de mantener una inversión en activos que no generan rendimiento, como la Plata.

Por el contrario, el Índice del Dólar (DXY) sube a 103,80 y los rendimientos de los bonos del Tesoro estadounidense a 10 años suben a 4,17% pero se mantienen cerca de mínimos de varios meses.

La mayor especulación sobre recortes de tasas de la Fed en septiembre fue impulsada por la disminución de las presiones inflacionarias y el enfriamiento de las condiciones del mercado laboral. La inflación subyacente anual de Estados Unidos (EE.UU.), que excluye los precios volátiles de los alimentos y la energía, se desaceleró por tercer mes consecutivo en junio. En el mismo mes, la inflación general mensual se redujo por primera vez en más de cuatro años.

Análisis técnico de la Plata

El precio de la Plata se mantiene lateral en un rango entre 30,40 $-30,80 $ durante más de una semana. La perspectiva a corto plazo del precio de la Plata sigue siendo firme ya que el activo mantiene la ruptura de la formación de canal descendente en un marco de tiempo de cuatro horas.

La media móvil exponencial (EMA) de 100 períodos cerca de 30,50 $ sigue proporcionando soporte a los alcistas del precio de la Plata.

El Índice de Fuerza Relativa (RSI) de 14 períodos oscila dentro del rango de 40.00-60.00, exhibiendo indecisión entre los participantes del mercado.

Gráfico de cuatro horas de la Plata

Esto es lo que necesitas saber el jueves 18 de julio:

La acción en los mercados de cambio de divisas sigue agitada en la sesión europea temprana del jueves, ya que los participantes del mercado se preparan para eventos clave. El Banco Central Europeo (BCE) anunciará decisiones de política monetaria y la presidenta del BCE, Christine Lagarde, hablará sobre las perspectivas de la política en la conferencia de prensa posterior a la reunión. En la agenda económica de EE.UU. se publicarán la Encuesta de Manufactura de la Fed de Filadelfia y los datos semanales de solicitudes iniciales de subsidio por desempleo. Los inversores también estarán atentos a los comentarios de los funcionarios de la Reserva Federal (Fed).

Dólar estadounidense PRECIO Esta semana

La tabla inferior muestra el porcentaje de cambio del Dólar estadounidense (USD) frente a las principales monedas esta semana. Dólar estadounidense fue la divisa más débil frente al Yen japonés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.20% | -0.08% | -1.30% | 0.22% | 0.68% | 0.61% | -1.24% | |

| EUR | 0.20% | 0.15% | -0.92% | 0.62% | 0.92% | 1.01% | -0.84% | |

| GBP | 0.08% | -0.15% | -0.97% | 0.46% | 0.76% | 0.81% | -0.99% | |

| JPY | 1.30% | 0.92% | 0.97% | 1.52% | 1.76% | 1.88% | -0.14% | |

| CAD | -0.22% | -0.62% | -0.46% | -1.52% | 0.39% | 0.39% | -1.46% | |

| AUD | -0.68% | -0.92% | -0.76% | -1.76% | -0.39% | 0.09% | -1.74% | |

| NZD | -0.61% | -1.01% | -0.81% | -1.88% | -0.39% | -0.09% | -1.85% | |

| CHF | 1.24% | 0.84% | 0.99% | 0.14% | 1.46% | 1.74% | 1.85% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar estadounidense de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Yen japonés, el cambio porcentual que se muestra en el cuadro representará el USD (base)/JPY (cotización).

El Dólar estadounidense (USD) volvió a estar bajo presión de venta a mitad de semana tras los comentarios moderados de los responsables de la Fed. El Índice del USD perdió casi un 0,5% y registró su cierre diario más bajo desde finales de marzo el miércoles. A primera hora del jueves, el índice se mantiene firme y fluctúa en un canal estrecho por encima de 103,50. El rendimiento del bono del Tesoro estadounidense a 10 años se mantiene por debajo del 4,2% y los futuros de los índices bursátiles de EE.UU. cotizan modestamente al alza en el día.

Durante las horas de negociación asiáticas, los datos de Australia mostraron que la tasa de desempleo subió al 4,1% en junio desde el 4% en mayo. El cambio en el empleo fue de +50.200 en el mismo período, con un aumento de 43.300 en el empleo a tiempo completo. AUD/USD subió ligeramente tras los datos del mercado laboral y se vio por última vez operando en territorio positivo cerca de 0,6740.

La Oficina de Estadísticas Nacionales del Reino Unido informó temprano el jueves que la tasa de desempleo ILO se mantuvo estable en el 4,4% en los tres meses hasta mayo. En el mismo período, la inflación salarial anual, medida por la variación de las ganancias medias incluyendo bonificaciones, disminuyó al 5,7% desde el 6%. Después de tocar un nuevo máximo de 2024 de 1,3045 el miércoles, GBP/USD se mantiene en una fase de consolidación y fluctúa alrededor de 1,3000 en la mañana europea.

USD/JPY cayó más del 1% el miércoles y continuó bajando en la sesión asiática del jueves. Después de tocar su nivel más débil desde principios de junio en 155,35, el par protagonizó un rebote y se vio por última vez operando plano en el día por encima de 156,00. Kazushige Kamiyama, un alto funcionario del Banco de Japón (BoJ) y gerente de la sucursal de Osaka del banco central, dijo el jueves que el BoJ quiere mantener un entorno monetario acomodaticio tanto como sea posible, según la agencia de noticias Jiji. A primera hora del viernes, se observarán los datos del Índice Nacional de Precios al Consumo de Japón para obtener un nuevo impulso.

EUR/USD extendió su rally semanal y alcanzó su nivel más alto desde mediados de marzo cerca de 1,0950 el miércoles. El par protagoniza una corrección a la baja el jueves y cotiza modestamente a la baja en el día alrededor de 1,0930. Se espera que el BCE mantenga sin cambios la configuración de la política monetaria tras la reunión de julio.

Oro giró hacia el sur y cerró el día en territorio negativo el miércoles después de establecer un nuevo máximo histórico por encima de 2.380 $. XAU/USD recuperó su tracción a primera hora del jueves y subió por encima de 2.470 $.

El BCE FAQs

El Banco Central Europeo (BCE), con sede en Frankfurt (Alemania), es el banco de reserva de la zona euro. El BCE fija los tipos de interés y gestiona la política monetaria de la región.

El principal mandato del BCE es mantener la estabilidad de los precios, lo que significa mantener la inflación en torno al 2%. Su principal herramienta para lograrlo es subir o bajar los tipos de interés. Unos tipos de interés relativamente altos suelen traducirse en un Euro más fuerte, y viceversa.

El Consejo de Gobierno del BCE adopta las decisiones de política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las adoptan los directores de los bancos nacionales de la zona del euro y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

En situaciones extremas, el Banco Central Europeo puede poner en marcha una herramienta política denominada Quantitative Easing (relajación cuantitativa). El QE es el proceso por el cual el BCE imprime Euros y los utiliza para comprar activos (normalmente bonos del Estado o de empresas) a bancos y otras instituciones financieras. El resultado suele ser un Euro más débil..

El QE es un último recurso cuando es improbable que una simple bajada de los tipos de interés logre el objetivo de estabilidad de precios. El BCE lo utilizó durante la Gran Crisis Financiera de 2009-11, en 2015 cuando la inflación se mantuvo obstinadamente baja, así como durante la pandemia de coronavirus.

El endurecimiento cuantitativo (QT) es el reverso del QE. Se lleva a cabo después del QE, cuando la recuperación económica está en marcha y la inflación empieza a aumentar. Mientras que en el QE el Banco Central Europeo (BCE) compra bonos del Estado y de empresas a las instituciones financieras para proporcionarles liquidez, en el QT el BCE deja de comprar más bonos y deja de reinvertir el principal que vence de los bonos que ya posee. Suele ser positivo (o alcista) para el Euro.

Los precios del Oro subieron en India el jueves, según datos recopilados por FXStreet.

El precio del Oro se situó en 6.636,30 rupias indias (INR) por gramo, en comparación con las 6.608,96 INR que costaba el miércoles.

El precio del Oro aumentó a 77.404,45 INR por tola desde los 77.085,63 INR por tola del día anterior.

| Unidad de medida | Precio del Oro en INR |

|---|---|

| 1 Gramo | 6.636,30 |

| 10 Gramos | 66.362,95 |

| Tola | 77.404,45 |

| Onza Troy | 206.412,00 |

FXStreet calcula los precios del Oro en India adaptando los precios internacionales (USD/INR) a la moneda local y las unidades de medida. Los precios se actualizan diariamente según las tasas del mercado tomadas en el momento de la publicación. Los precios son solo de referencia y las tasas locales podrían divergir ligeramente.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

(Se utilizó una herramienta de automatización para crear esta publicación.)

- El precio del oro se aprecia debido a la alta probabilidad de una decisión de recorte de tasas por parte de la Fed en septiembre.

- El gobernador de la Fed, Christopher Waller, declaró que el banco central está 'acercándose' a un recorte de tasas de interés.

- El oro puede limitar su alza a medida que los rendimientos del Tesoro de EE.UU. rebotan.

El precio del oro (XAU/USD) sube a cerca de 2.470 $ por onza troy el jueves, manteniéndose cerca de máximos históricos en medio de un creciente optimismo de que la Reserva Federal (Fed) reducirá las tasas en septiembre. Las tasas de interés más bajas hacen que los activos sin rendimiento como el oro sean más atractivos para los inversores.

Los funcionarios de la Reserva Federal han expresado una creciente confianza en que el ritmo de los aumentos de precios ahora se está alineando de manera más consistente con los objetivos de los responsables de la política monetaria. El miércoles, el gobernador de la Fed, Christopher Waller, dijo que el banco central de EE.UU. está 'acercándose' a un recorte de tasas de interés. Mientras tanto, el presidente de la Fed de Richmond, Thomas Barkin, declaró que la disminución de la inflación había comenzado a ampliarse y que le gustaría ver que continúe," según Reuters.

Según la herramienta FedWatch del CME Group, los mercados ahora indican una probabilidad del 93,5% de un recorte de tasas de 25 puntos básicos en la reunión de la Fed de septiembre, frente al 69,7% de la semana anterior.

El Índice del Dólar estadounidense (DXY), que mide el valor del Dólar estadounidense (USD) frente a las otras seis principales divisas, rebota debido a la mejora de los rendimientos del Tesoro de EE.UU. El DXY cotiza alrededor de 103.80, con rendimientos de los bonos del Tesoro de EE.UU. a 2 y 10 años situándose en 4,45% y 4,17%, respectivamente, al momento de escribir. Este escenario puede limitar el alza de los precios del oro.

Resumen diario de los mercados: El oro sube debido al sentimiento moderado en torno a la Fed

- El New York Times informó el miércoles que el expresidente Donald Trump, en una reunión con los republicanos de la Cámara el mes pasado, expresó su apoyo a las reducciones de impuestos, tasas de interés más bajas y aranceles más altos. Estas medidas podrían ser potencialmente inflacionarias para la economía y debilitar el Dólar, lo que a su vez podría aumentar la demanda de oro denominado en dólares.

- Durante una entrevista con Bloomberg News el martes, Donald Trump advirtió al presidente de la Fed, Jerome Powell, contra la reducción de las tasas de interés de EE.UU. antes de la votación presidencial de noviembre. Sin embargo, Trump también indicó que si es reelegido, permitiría que Powell completara su mandato si continuaba "haciendo lo correcto" en la Reserva Federal.

- El martes, la miembro de la Junta de Gobernadores de la Reserva Federal (Fed), Dra. Adriana Kugler, reconoció que las presiones inflacionarias han disminuido, pero enfatizó que la Fed aún necesita datos adicionales para justificar un recorte de tasas. Kugler indicó que si los próximos datos no confirman que la inflación se está moviendo hacia el objetivo del 2%, podría ser apropiado mantener las tasas actuales por un tiempo más, según Reuters.

- Las ventas minoristas de EE.UU. para junio se mantuvieron mayormente en línea con las expectativas. Las ventas minoristas en los Estados Unidos se mantuvieron estables en 704,3 mil millones de dólares en junio, después de un aumento del 0,3% (revisado desde el 0,1%) en mayo, y están en línea con las expectativas del mercado.

- El presidente de la Fed, Jerome Powell, mencionó el lunes que las tres lecturas de inflación de EE.UU. de este año "aumentan algo la confianza" de que la inflación está en camino de cumplir con el objetivo de la Fed de manera sostenible, lo que sugiere que un cambio hacia recortes de tasas de interés podría no estar lejos.

Análisis técnico: XAU/USD aspira a los 2.500$

El precio del oro cotiza alrededor de 2.470 $ el jueves. El análisis del gráfico diario muestra que el par XAU/USD se consolida dentro de un canal ascendente, lo que indica un sesgo alcista. Sin embargo, el Índice de Fuerza Relativa (RSI) de 14 días se posiciona ligeramente por debajo del nivel 70, lo que sugiere una confirmación de una tendencia alcista pero también indica una situación de sobrecompra del activo. Se puede esperar una corrección a corto plazo.

El par XAU/USD prueba el límite superior del canal ascendente alrededor del nivel de 2.470 $. Una ruptura por encima de este nivel podría llevar al par a probar el nivel psicológico de 2.500 $.

A la baja, la media móvil exponencial (EMA) de nueve días en el nivel de 2.424 $ podría actuar como soporte inmediato, seguido por el límite inferior del canal ascendente en el nivel de 2.410 $. Una ruptura por debajo de este último podría ejercer presión a la baja sobre el par XAU/USD para navegar el área alrededor del soporte de retroceso de 2.290 $.

XAU/USD: Gráfico Diario

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El precio de la Plata atrae a algunos compradores durante la sesión asiática del jueves, aunque carece de continuación.

- La ruptura sostenida del día anterior a través de un rango operativo de corto plazo favorece a los bajistas.

- Cualquier movimiento al alza subsiguiente podría atraer a nuevos vendedores y permanecer limitado cerca del nivel de 31.00$.

El precio de la Plata (XAG/USD) se mueve al alza durante la sesión asiática del jueves y se aleja de un mínimo de dos semanas, en torno al nivel psicológico de 30.00$ tocado el día anterior. El metal blanco cotiza actualmente en torno a la región de 30.40$, con una subida de casi el 0,35% en el día, aunque carece de convicción alcista.

Desde una perspectiva técnica, el reciente fracaso en construir el impulso más allá de la zona de resistencia de 31.40$ y la ruptura del día anterior a través de un rango operativo de corto plazo podrían verse como un nuevo desencadenante para los bajistas. Dicho esto, los osciladores neutrales en el gráfico diario justifican cautela y hacen prudente esperar alguna venta de continuación por debajo del nivel de 30.00$ antes de posicionarse para cualquier movimiento de depreciación adicional.

El XAG/USD podría entonces debilitarse aún más por debajo de la zona horizontal de 29.70$ y probar el siguiente soporte relevante cerca de la región de 29.15$. Esto es seguido de cerca por el nivel de 29.00$, que si se rompe decisivamente expondrá el mínimo mensual de junio, en torno a la zona de 28.60$-28.55$. El metal blanco podría eventualmente caer a la media móvil simple (SMA) de 100 días, actualmente situada cerca del nivel redondo de 28.00$.

Por el contrario, cualquier movimiento al alza subsiguiente probablemente enfrentará una fuerte resistencia antes del nivel de 31.00$. Una fuerza sostenida más allá tiene el potencial de llevar al XAG/USD de vuelta hacia la zona de resistencia de 31.40$. Algunas compras de continuación, que conduzcan a un movimiento subsiguiente más allá del pico mensual, en torno a la zona de 31.80$, deberían permitir a los alcistas retomar el nivel de 32.00$ y desafiar el máximo anual, cerca de la zona de 32.50$ tocada en mayo.

Plata gráfico de 4 horas

- El Yen japonés baja ligeramente mientras el Dólar estadounidense se recupera.

- El JPY podría limitar su caída ya que los operadores esperan más intervenciones por parte de las autoridades japonesas.

- El Dólar podría limitar su alza debido a las crecientes expectativas de que la Fed reduzca las tasas en septiembre.

El Yen japonés (JPY) retrocede sus recientes ganancias el jueves. Sin embargo, el JPY se había fortalecido frente al Dólar estadounidense (USD) después de una supuesta intervención por parte de las autoridades japonesas que llevó al par USD/JPY a un mínimo de un mes de 155,36. Los operadores permanecen atentos a la posibilidad de más intervenciones.

Reuters citó a Kyodo News, informando que el principal diplomático de divisas de Japón, Masato Kanda, dijo el miércoles que tendría que responder si los especuladores causan movimientos "excesivos" en el mercado de divisas y que no había límite en la frecuencia con la que las autoridades podrían intervenir.

El Dólar estadounidense recibe soporte de una ligera mejora en los rendimientos del Tesoro de EE.UU. Sin embargo, el Dólar podría limitar su alza debido a la alta probabilidad de una decisión de recorte de tasas por parte de la Reserva Federal (Fed) en su reunión de política monetaria de septiembre.

El gobernador de la Fed, Christopher Waller, dijo el miércoles que el banco central de EE.UU. está 'acercándose' a un recorte de tasas de interés. Mientras tanto, el presidente de la Fed de Richmond, Thomas Barkin, declaró que la disminución de la inflación había comenzado a ampliarse y le gustaría ver que continúe," según Reuters.

Según la herramienta FedWatch del CME Group, los mercados ahora indican una probabilidad del 93,5% de un recorte de tasas de 25 puntos básicos en la reunión de la Fed de septiembre, frente al 69,7% de hace una semana.

Resumen diario de los motores del mercado: El Yen japonés baja ligeramente mientras el Dólar estadounidense se recupera

- El saldo total de la balanza comercial de mercancías de Japón para el año que terminó en junio subió a un superávit de ¥224 mil millones frente al déficit esperado de ¥240 mil millones y ¥-1.220,1 mil millones anterior.

- Las exportaciones interanuales de Japón en junio crecieron un 5,4%, por debajo del pronóstico del 6,4% y una caída más pronunciada desde el aumento del 13,5% del período anterior. Mientras tanto, el crecimiento de las importaciones colapsó al 3,2%, muy por debajo del pronóstico del 9,3% en comparación con el 9,5% anterior.

- Durante una entrevista con Bloomberg News el martes, Donald Trump advirtió al presidente de la Fed, Jerome Powell, contra la reducción de las tasas de interés de EE.UU. antes de las elecciones presidenciales de noviembre. Sin embargo, Trump también indicó que si es reelegido, permitiría que Powell completara su mandato si continuaba "haciendo lo correcto" en la Reserva Federal.

- Los datos publicados el martes mostraron que el Banco de Japón (BoJ) intervino en el mercado de cambio de divisas en días consecutivos el jueves y viernes pasados. Los datos del saldo de la cuenta corriente del BoJ, publicados el martes, indican una esperada salida de liquidez de aproximadamente ¥2,74 billones (17,3 mil millones $) del sistema financiero el miércoles debido a varias transacciones del sector gubernamental, según Nikkei Asia.

- El martes, la miembro de la Junta de Gobernadores de la Reserva Federal (Fed), Dra. Adriana Kugler, reconoció que las presiones inflacionarias han disminuido, pero enfatizó que la Fed aún necesita datos adicionales para justificar un recorte de tasas. Kugler indicó que si los próximos datos no confirman que la inflación se está moviendo hacia el objetivo del 2%, podría ser apropiado mantener las tasas actuales por un tiempo más, según Reuters.

- Las ventas minoristas de EE.UU. para junio se mantuvieron mayormente en línea con las expectativas. Las ventas minoristas en Estados Unidos se mantuvieron estables en 704,3 mil millones $ en junio, después de un aumento del 0,3% (revisado desde el 0,1%) en mayo, y están en línea con las expectativas del mercado.

- El presidente de la Fed, Jerome Powell, mencionó el lunes que las tres lecturas de inflación de EE.UU. de este año "aumentan algo la confianza" de que la inflación está en camino de cumplir con el objetivo de la Fed de manera sostenible, lo que sugiere que un cambio hacia recortes de tasas de interés podría no estar muy lejos.

Análisis Técnico: USD/JPY se mantiene por encima de 156,00

El USD/JPY cotiza alrededor de 156,30 el jueves. El análisis del gráfico diario muestra que el par se encuentra por debajo de su media móvil exponencial (EMA) de 9 días, lo que sugiere un impulso bajista a corto plazo. Esto indica que podría ser prudente esperar antes de comprar hasta que la tendencia muestre señales de reversión. Además, el indicador de momentum, el Índice de Fuerza Relativa (RSI) de 14 días, está por debajo del nivel 50, sugiriendo una confirmación de un sesgo bajista.

El par USD/JPY podría encontrar soporte clave alrededor del mínimo de junio en 154,55. Una ruptura por debajo de este nivel podría ejercer presión sobre el par para navegar la región alrededor del mínimo de mayo en 151,86.

Al alza, se observa una resistencia inmediata alrededor de la media móvil exponencial (EMA) de nueve días en 158,27. Una ruptura por encima de este nivel podría llevar al par USD/JPY a volver a visitar la resistencia de retroceso alrededor del nivel psicológico de 162,00.

USD/JPY: Gráfico Diario

Yen japonés PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Yen japonés (JPY) frente a las principales monedas hoy. Yen japonés fue la divisa más débil frente al Dólar australiano.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.04% | 0.04% | 0.11% | -0.02% | -0.10% | 0.08% | 0.11% | |

| EUR | -0.04% | 0.00% | 0.05% | -0.05% | -0.15% | 0.04% | 0.07% | |

| GBP | -0.04% | -0.00% | 0.06% | -0.07% | -0.15% | 0.05% | 0.08% | |

| JPY | -0.11% | -0.05% | -0.06% | -0.13% | -0.21% | -0.05% | 0.02% | |

| CAD | 0.02% | 0.05% | 0.07% | 0.13% | -0.09% | 0.10% | 0.13% | |

| AUD | 0.10% | 0.15% | 0.15% | 0.21% | 0.09% | 0.19% | 0.25% | |

| NZD | -0.08% | -0.04% | -0.05% | 0.05% | -0.10% | -0.19% | 0.03% | |

| CHF | -0.11% | -0.07% | -0.08% | -0.02% | -0.13% | -0.25% | -0.03% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Yen japonés de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el JPY (base)/USD (cotización).

El Yen japonés FAQs

El Yen japonés (JPY) es una de las divisas más negociadas del mundo. Su valor viene determinado en líneas generales por la marcha de la economía japonesa, pero más concretamente por la política del Banco de Japón, el diferencial entre los rendimientos de los bonos japoneses y estadounidenses o el sentimiento de riesgo entre los operadores, entre otros factores.

Uno de los mandatos del Banco de Japón es el control de divisas, por lo que sus movimientos son clave para el Yen. El BoJ ha intervenido directamente en los mercados de divisas en ocasiones, generalmente para bajar el valor del Yen, aunque se abstiene de hacerlo a menudo debido a las preocupaciones políticas de sus principales socios comerciales. La actual política monetaria ultralaxa del BoJ, basada en estímulos masivos a la economía, ha provocado la depreciación del Yen frente a sus principales pares monetarios. Este proceso se ha exacerbado más recientemente debido a una creciente divergencia de políticas entre el Banco de Japón y otros bancos centrales principales, que han optado por aumentar bruscamente los tipos de interés para luchar contra niveles de inflación de décadas.

La postura del Banco de Japón de mantener una política monetaria ultralaxa ha provocado un aumento de la divergencia política con otros bancos centrales, en particular con la Reserva Federal estadounidense. Esto favorece la ampliación del diferencial entre los bonos estadounidenses y japoneses a 10 años, lo que favorece al Dólar frente al Yen.

El Yen japonés suele considerarse una inversión de refugio seguro. Esto significa que en tiempos de tensión en los mercados, los inversores son más propensos a poner su dinero en la moneda japonesa debido a su supuesta fiabilidad y estabilidad. En épocas turbulentas, es probable que el Yen se revalorice frente a otras divisas en las que se considera más arriesgado invertir.

- El WTI carece de convicción alcista y está influenciado por una combinación de factores.

- Una modesta recuperación del USD y los problemas económicos de China actúan como un obstáculo.

- La configuración mixta justifica cierta cautela antes de abrir posiciones direccionales.

Los precios del petróleo crudo West Texas Intermediate (WTI) de EE.UU. se basan en el sólido rebote del día anterior desde el soporte de la media móvil simple (SMA) de 50 días y suben a un nuevo pico semanal durante la sesión asiática del jueves. Sin embargo, la materia prima lucha por capitalizar el movimiento y actualmente se negocia alrededor de la región de 81,65 $, casi sin cambios en el día.

El Dólar estadounidense (USD) atrae a algunos compradores y revierte parte de la caída del día anterior a un mínimo de casi cuatro meses, lo que, a su vez, se considera un factor clave que actúa como un obstáculo para los precios del petróleo crudo denominados en USD. Además de esto, los signos de desaceleración del crecimiento económico en China, el mayor importador de petróleo del mundo, contribuyen a limitar el precio del crudo. Sin embargo, la caída se mantiene amortiguada a raíz de una caída semanal mayor de lo esperado en las reservas de crudo de EE.UU.

Los datos publicados por la Administración de Información de Energía (EIA) el miércoles mostraron una tercera disminución semanal consecutiva en los inventarios de crudo de EE.UU., con una caída de 4,9 millones de barriles en comparación con una caída de 4,4 millones reportada por el Instituto Americano del Petróleo. Además, el intento de recuperación del USD corre el riesgo de desvanecerse rápidamente en medio de las apuestas de que la Reserva Federal (Fed) recortará las tasas en septiembre. Esto, a su vez, apoya las perspectivas de una subida significativa en los precios del petróleo crudo.

Incluso desde una perspectiva técnica, el fracaso para encontrar aceptación por debajo de la SMA de 100 días y el rebote nocturno desde el soporte clave de la SMA de 50 días sugiere que el camino de menor resistencia para la materia prima es al alza. Dicho esto, los osciladores mixtos en el gráfico diario justifican cierta cautela antes de confirmar que la reciente caída desde la vecindad del nivel de 84,00 $, o el pico de más de dos meses alcanzado el 5 de julio, ha terminado y posicionarse para nuevas ganancias.

El petróleo WTI FAQs

El petróleo WTI es un tipo de petróleo crudo que se vende en los mercados internacionales. WTI son las siglas de West Texas Intermediate, uno de los tres tipos principales que incluyen el Brent y el crudo de Dubai. El WTI también se conoce como "ligero" y "dulce" por su relativamente baja gravedad y contenido en azufre, respectivamente. Se considera un petróleo de alta calidad que se refina fácilmente. Se obtiene en Estados Unidos y se distribuye a través del centro de Cushing, considerado "el cruce de oleoductos del mundo". Es una referencia para el mercado del petróleo y el precio del WTI se cotiza con frecuencia en los medios de comunicación.

Como todos los activos, la oferta y la demanda son los principales factores que determinan el precio del petróleo WTI. Como tal, el crecimiento global puede ser un impulsor del aumento de la demanda y viceversa en el caso de un crecimiento global débil. La inestabilidad política, las guerras y las sanciones pueden alterar la oferta y repercutir en los precios. Las decisiones de la OPEP, grupo de grandes países productores de petróleo, es otro factor clave del precio. El valor del Dólar estadounidense influye en el precio del petróleo crudo WTI, ya que el petróleo se comercia principalmente en dólares estadounidenses, por lo que un Dólar más débil puede hacer que el petróleo sea más asequible y viceversa.

Los informes semanales sobre los inventarios de petróleo publicados por el Instituto Americano del Petróleo (API) y la Agencia de Información de Energía (EIA) influyen en el precio del petróleo WTI. Los cambios en los inventarios reflejan la fluctuación de la oferta y la demanda. Si los datos muestran un descenso de los inventarios, puede indicar un aumento de la demanda, lo que haría subir el precio del petróleo. Un aumento de los inventarios puede reflejar un incremento de la oferta, lo que hace bajar los precios. El informe del API se publica todos los martes y el de la EIA al día siguiente. Sus resultados suelen ser similares, con una diferencia de un 1% entre ellos el 75% de las veces. Los datos de la EIA se consideran más fiables, ya que se trata de una agencia gubernamental.

La OPEP (Organización de Países Exportadores de Petróleo) es un grupo de 13 naciones productoras de petróleo que deciden colectivamente las cuotas de producción de los países miembros en reuniones bianuales. Sus decisiones suelen influir en los precios del petróleo WTI. Cuando la OPEP decide reducir las cuotas, puede restringir la oferta y hacer subir los precios del petróleo. Cuando la OPEP aumenta la producción, se produce el efecto contrario. La OPEP+ es un grupo ampliado que incluye a otros diez países no miembros de la OPEP, entre los que destaca Rusia.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.