- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El precio de la Plata bajó un 2.05%, continúa la caída de tres días en medio de la toma de beneficios.

- Los técnicos sugieren más ventas a medida que el RSI cae por debajo de 50.

- Soportes clave: 29.00$, mínimo del 26 de junio de 28.57$, SMA de 100 días en 28.23$.

- Para un giro alcista, el XAG/USD debe superar los 29.50$, con resistencia en 30.17$ y 31.00$.

El precio de la Plata extendió sus pérdidas a tres días consecutivos, al final de la sesión norteamericana, desplomándose más del 5% semanalmente debido a la toma de beneficios por parte de los inversores, según Jim Wyckoff de Kitco. El metal gris presenció su meteórico ascenso de once días, terminando mientras el XAG/USD cotiza por debajo de 29.20$, perdiendo un 2.05%.

Plata Análisis del Precio: Perspectiva técnica

Aunque el XAG/USD mantiene un sesgo alcista, los compradores podrían encontrar difícil ganar tracción. La caída vertical del RSI que atravesó la línea neutral de 50 muestra que el momentum indica que se avecina una mayor presión de venta.

En caso de mayor debilidad, el primer soporte del XAG/USD sería la cifra psicológica de 29,00$. Una vez despejado, el siguiente soporte sería el mínimo del 26 de junio en 28.57$, seguido por la SMA de 100 días en 28.23$.

Para una continuación alcista, el XAG/USD debe subir por encima de 29.50$ para que los compradores puedan probar la marca de 30.00$. En caso de mayor fortaleza, la siguiente resistencia de la Plata sería la SMA de 50 días en 30.17$ antes de desafiar el nivel 31.00$.

Plata Acción del Precio – Gráfico Diario

- El AUD/USD registró una caída significativa el viernes y opera por debajo de 0.6700.

- Los datos de empleo continúan dando forma a las posibles decisiones del RBA y la Reserva Federal.

- La caída del Dólar australiano está limitada por la postura de línea dura del RBA, que no ha mostrado signos de adoptar recortes.

En la sesión del viernes, el Dólar australiano (AUD) registró pérdidas considerables frente al USD, cayendo un 0.30% hasta 0.6690. Esta caída en el AUD/USD se debe principalmente al fortalecimiento del Dólar estadounidense (USD) en medio de un aumento de la aversión al riesgo. Sin embargo, las cifras de cambio de empleo más altas de lo esperado en Australia, que indican un mercado laboral ajustado, podrían frenar la caída del AUD al aumentar las preocupaciones sobre una posible subida de tasas de interés por parte del Banco de la Reserva de Australia (RBA) y, por lo tanto, limitar la caída del par.

A pesar de algunos signos de fragilidad en la economía australiana, la inflación persistentemente alta está llevando al RBA a retrasar los recortes de tasas, lo que podría limitar cualquier caída adicional del AUD. El RBA sigue siendo uno de los últimos bancos centrales dentro de los países del G10 que se espera que comiencen los recortes de tasas, un compromiso que podría reforzar la posición del AUD.

Resumen diario de los mercados: El Dólar australiano lucha mientras los mercados evalúan las cifras de empleo

- En un tranquilo viernes, los mercados continúan digiriendo las cifras de empleo del jueves de Australia, que resultaron mixtas.

- Se anunció un aumento sustancial de 50,2K en los cambios de empleo, superando las previsiones del mercado de 20.000 y el récord de mayo de 39.500.

- En el lado negativo, la tasa de desempleo aumentó marginalmente del 4.0% al 4.1%, lo que podría proporcionar cierto alivio a la postura de línea dura del RBA.

- El mercado actualmente predice aproximadamente un 50% de probabilidad de que el RBA suba las tasas en septiembre o noviembre.

- Por el contrario, la probabilidad de que la Reserva Federal implemente un recorte de tasas en septiembre es de aproximadamente el 90% según la herramienta CME FedWatch.

Análisis técnico del AUD/USD: El AUD/USD desciende y pierde la SMA de 20 días

Después de las fuertes ganancias a principios de julio, los indicadores técnicos como el RSI y el MACD han señalado un debilitamiento del momentum, sugiriendo que el par ha entrado en un período de corrección. El viernes, el par cedió el soporte crucial de la media móvil simple (SMA) de 20 días en 0.6700, lo que debería generar algunas preocupaciones para los operadores.

Parece que el par podría fluctuar entre el rango de 0.6650-0.6780 en las próximas sesiones mientras el mercado se ajusta.

El Dólar australiano

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

- El Oro cae a 2.399$, bajando un 1.50%, después de alcanzar un máximo de 2.447$.

- Las preocupaciones sobre el crecimiento económico de China y las perspectivas electorales de Trump impulsan al Dólar.

- El Índice del Dólar estadounidense sube a 104.34, un 0.18%; los rendimientos del Tesoro de EE.UU. suben, con la nota a 10 años en 4.233%.

El precio del Oro se hunde más del 1.50% el viernes y ronda los 2.400$ mientras los operadores toman ganancias antes del fin de semana. El metal dorado podría terminar la semana con pérdidas cercanas al 1% después de alcanzar un máximo histórico de 2.483$ y cotizar en torno a la zona de 2.300$. El XAU/USD opera en 2.399$ después de alcanzar un máximo de 2.447$.

El sentimiento de los operadores está oscilando debido a varios factores. La economía de China está creciendo menos de lo esperado, y un creciente rumor de que el expresidente Donald Trump podría ganar las elecciones del 5 de noviembre impulsó al Dólar, que está listo para terminar la semana con ganancias de más del 0.26%, según el Índice del Dólar estadounidense (DXY).

Además de eso, surgieron informes de que el presidente de EE.UU., Joe Biden, podría retirarse de la carrera, ya que altos demócratas dijeron que las encuestas tras el ataque de asesinato de Trump muestran que no puede vencerlo.

Mientras tanto, los responsables de la política monetaria de la Reserva Federal continuaron adoptando una postura ligeramente moderada, pero no lograron socavar al Dólar estadounidense. No obstante, el Fondo Monetario Internacional (FMI) dijo el jueves que la Fed no debería recortar las tasas de interés hasta finales de 2024.

El Índice del Dólar estadounidense, que rastrea el desempeño de la moneda frente a otras seis divisas, sube un 0.18% a 104.34. Los rendimientos de los bonos del Tesoro de EE.UU. también están subiendo en toda la curva de rendimientos, con la nota del Tesoro a 10 años rindiendo un 4.233%, subiendo más de tres puntos básicos (pbs).

Resumen diario de los mercados: El precio del Oro cae por debajo de 2.400$

- Los datos del Índice de Precios al Consumo (IPC) de EE.UU. más débiles de lo esperado impulsaron los precios del Oro por encima de 2.400$, ya que la mayor probabilidad de recortes de tasas de la Fed llevó a la caída de los rendimientos de los bonos del Tesoro de EE.UU.

- Los datos de esta semana presentaron una lectura mixta de las ventas minoristas, una desaceleración en la producción industrial y un aumento de los estadounidenses que solicitan beneficios por desempleo, reforzando la retórica de la Fed de que su doble mandato se ha vuelto más equilibrado.

- El contrato de futuros de la tasa de fondos federales de diciembre de 2024 implica que la Fed flexibilizará la política en 50 puntos básicos (pbs) hacia finales del año, frente a los 50 del viernes pasado.

- Los inversores se centrarán en los discursos de los responsables de la política monetaria de la Fed: el presidente de la Fed de Nueva York, John Williams, y el presidente de la Fed de Atlanta, Raphael Bostic, están programados para hablar durante la sesión de Nueva York.

Análisis técnico del Oro: El XAU/USD cae por debajo de 2.400$ mientras los compradores se mantienen al margen

Los precios del Oro están experimentando un retroceso, señalando que los operadores continuaron tomando ganancias después de un repunte del 8% experimentado desde el 27 de junio. Aunque el Índice de Fuerza Relativa (RSI) sigue siendo alcista, en el corto plazo el momentum favorece a los vendedores. El RSI ha experimentado una caída vertical, aunque sin llegar a perforar la línea neutral de 50.

Por lo tanto, el primer soporte del XAU/USD sería el máximo del 5 de julio en 2.392$, seguido por la media móvil simple (SMA) psicológica de 50 días en 2.357$. El siguiente soporte sería 2.350$, seguido por la SMA de 100 días en 2.312$.

De lo contrario, si el XAU/USD se mantiene por encima de 2.400$ y recupera 2.450$, eso podría allanar el camino para desafiar el máximo histórico de 2.483$ antes de alcanzar 2.500$.

El Oro

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

El Dólar estadounidense pierde terreno frente al Peso colombiano alcanzando un máximo del día en 4.061, encontrando vendedores que llevaron el par a un mínimo de la sesión en 3.997. Actualmente, el USD/COP cotiza en 4.016, perdiendo 0.20%, diario.

Colombia presenta un decremento en su déficit comercial correspondiente a mayo

- El Departamento Administrativo Nacional de Estadística (DANE) dio a conocer la Balanza Comercial en mayo, presentando un déficit de 798.5 $ M, desde los 1.122.8 $ M registrados en abril.

- Los inversores estarán atentos a la Tasa de desempleo y a la decisión de Tipo de interés a darse a conocer a finales de julio.

- El USD/COP opera a la baja, cortando una racha alcista de tres jornadas consecutivas.

Las expectativas de demanda incrustadas en el complejo están disminuyendo rápidamente, señala Daniel Ghali, Estratega Senior de Commodities de TDS.

Beijing tomará un enfoque más contundente para impulsar la demanda interna

"Nuestro indicador en tiempo real de las expectativas de demanda incrustadas en el complejo está disminuyendo rápidamente, incluso cuando la conferencia de prensa que siguió al Tercer Pleno reveló que Beijing tomará medidas más contundentes para impulsar la demanda interna en las próximas semanas, con un enfoque en los sectores de consumo y vivienda."

"Los primeros indicios de tal estímulo pueden llegar en la lectura de la reunión del Politburó del Estado de julio, presidida por el presidente Xi a finales de julio, con las principales agencias estatales siguiendo poco después. Por el momento, es probable que las señales de demanda arrastren el complejo de metales básicos a la baja, particularmente porque el riesgo de prima de suministro es poco probable que ofrezca una compensación esta vez."

"La actividad de venta de los Asesores de Comercio de Commodities (CTA) puede ser más pronunciada en el aluminio, con algoritmos potencialmente vendiendo hasta un -30% de su tamaño máximo si la tendencia bajista se extiende durante la próxima semana."

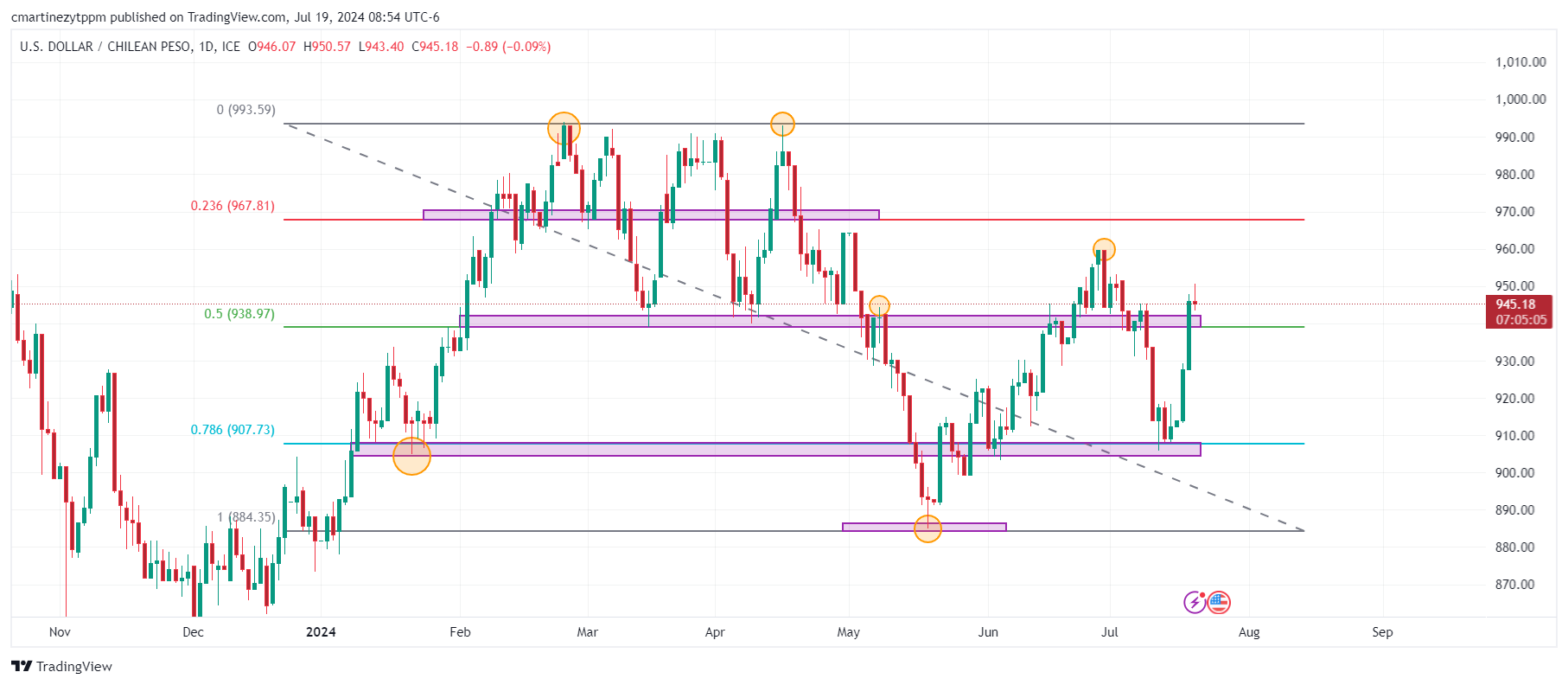

- El USD/CLP cierra la semana con una ganancia de un 4.07%.

- El precio del cobre cae por quinta sesión, alcanzando mínimos de tres meses.

- Las instituciones bancarias en Chile se mantienen en alerta el fallo que ocasionó un apagón mundial.

El USD/CLP registró un mínimo del día en 945.18, encontrando compradores que llevaron el par a un máximo del día en 950.17. Al momento de escribir, el precio del Dólar estadounidense frente al Peso chileno cotiza en 943.40, perdiendo un 0.28%, diario.

El Peso chileno concluye una semana de pérdidas arrastrado por la caída de los precios del cobre

El USD/CLP registra una ganancia de un 4.07% semanal, lastrado por la fuerte caída que ha tenido el precio del cobre. El metal presenta una pérdida de un 7.03% en esta semana, dado por la escasez de estímulos a la economía china y los altos inventarios en los almacenes.

Desde la Asociación de Bancos e Instituciones Financieras de Chile (ABIF), monitorean a detalle la afectación que ha tenido la plataforma Falcon desarrollada por CrowdStrike, debido a una actualización que entró en conflicto con los sistemas de Windows y ocasionó una falla global en bancos y compañías financieras.

La ABIF asegura que cada banco aplicó las acciones necesarias para que sus sistemas estén en perfectas condiciones, minimizando así, cualquier posible interrupción en el servicio.

Niveles técnicos en el USD/CLP

El USD/CLP mantiene la tendencia alcista, formando un primer soporte en el corto plazo en 940.00, en confluencia con el retroceso al 50%. El siguiente soporte se encuentra en 908.00, mínimo del 11 de julio. La resistencia más cercana se ubica en 960.00, máximo del 27 de junio.

Gráfico diario del USD/CLP

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El S&P 500 corta una recha de dos semanas consecutivas alcistas y pierde un 1.23%, semanal.

- CrowdStrike Holdings presentó una falla en su plataforma Falcon que ocasionó interrupciones del servicio a nivel global.

- La agenda contempla los discursos de John C. Williams y Raphael Bostic, miembros de la Reserva Federal.

El índice bursátil registró un máximo durante la sesión europea en 5.559, encontrando vendedores que llevaron el índice a un mínimo diario en 5.523. Al momento de escribir, el índice cotiza en 5.550, perdiendo marginalmente un 0.13%, en el día.

El S&P 500 es arrastrado por CrowdStrike Holdings después de presentar fallas en su servicio a nivel mundial

La empresa de ciberseguridad CrowdStrike Holdings, que ofrece soluciones en defensa informática detectó una falla en su plataforma Falcon que ha afectado principalmente a aerolíneas y bancos, a nivel mundial. Los valores de la compañía cotizan en 298.55 $, con una pérdida de un 12.85%, diario.

Los inversores estarán atentos a los discursos que ofrecerán en el transcurso del día de hoy tanto el presidente de la Reserva Federal (Fed) de Nueva York, John C. Williams, como Raphael W. Bostic, presidente de la Fed de Atlanta. Se espera que brinden señales más claras sobre la postura de la política monetaria en el corto plazo ante el aumento de probabilidades de un recorte de tipos en la próxima reunión en septiembre.

Niveles a considerar en el S&P 500

Observamos un primer soporte en 5.500, dado por el retroceso al 23.6% de Fibonacci. El siguiente soporte se encuentra en 5.543, mínimo del 25 de junio. La resistencia más cercana está en 5.620, en convergencia con el retroceso al 78.6% de de Fibonacci.

Gráfico de 4 horas del S&P 500

El precio del Oro subió a un récord esta semana, impulsado por las expectativas de recortes tempranos de tasas de interés por parte de la Reserva Federal (Fed), señala Carsten Fritsch, estratega de commodities de Commerzbank.

El precio del Oro está bien soportado en niveles récord

"Según los futuros de la tasa de fondos federales, el mercado espera un primer recorte de tasas en septiembre, casi otro en noviembre y un total de casi tres recortes de tasas para fin de año. Esto ahora parece muy ambicioso. Nuestros economistas no esperan el primer recorte de tasas de la Fed hasta diciembre. En consecuencia, creemos que el precio del Oro ya se ha adelantado demasiado."

"Desde ayer, el precio ha caído nuevamente alrededor de 60$. Sin embargo, el precio del Oro ahora está siendo soportado por compras significativas de inversores en ETF, lo que argumenta en contra de una mayor caída del precio. Según Bloomberg, ha habido entradas de ETF de 20 toneladas en los últimos seis días de negociación. Desde principios de mes, las entradas en los ETF de Oro rastreados por Bloomberg han totalizado 33 toneladas."

"Las entradas ahora también se extienden a los ETF listados en EE.UU., que aún registraron salidas en junio. El precio del Oro en euros se mantuvo justo por debajo del nivel récord de abril. Similar al precio del Oro en dólares estadounidenses, ha retrocedido desde este nivel desde ayer."

- El precio de la Plata se desploma cerca de 29,00 $ ante la ausencia de grandes medidas económicas de estímulo por parte de China.

- El Dólar estadounidense más alto debido a las expectativas de victoria de Trump en las elecciones presidenciales de EE.UU. ha pesado sobre el precio de la Plata.

- El precio de la Plata se desploma tras una ruptura decisiva por debajo de la línea de tendencia ascendente.

El precio de la Plata (XAG/USD) se desplomó cerca de 29,00 $ en la sesión americana del viernes. El metal blanco enfrenta una intensa venta masiva ya que el resultado de la tercera reunión plenaria de China tuvo menos medidas de estímulo para abordar los desafíos económicos y se centró más en el "desarrollo de alta calidad".

La segunda economía más grande del mundo lucha por mantener el impulso de crecimiento económico debido a la baja demanda del mercado interno y externo. Por lo tanto, los inversores esperaban grandes y audaces medidas fiscales del Partido Comunista de China para mejorar las perspectivas de crecimiento.

La ausencia de fuertes medidas fiscales para impulsar la producción industrial ha pesado sobre el precio de la Plata. La aplicación de la Plata, como metal, tiene aplicación en varios sectores como vehículos eléctricos, aparatos médicos y bienes duraderos de consumo.

Mientras tanto, una fuerte recuperación del Dólar estadounidense (USD) debido a la creciente especulación sobre la victoria de Donald Trump en las próximas elecciones presidenciales de Estados Unidos (EE.UU.) también ha pesado sobre el precio de la Plata. El Índice del Dólar (DXY), que rastrea el valor del Dólar frente a seis divisas principales, avanza cerca de 104,30 después de recuperarse de un mínimo de casi cuatro meses de 103,65. El atractivo mejorado del Dólar estadounidense hace que el precio de la Plata sea una apuesta cara para los inversores.

Sin embargo, se anticipa ampliamente que la Reserva Federal (Fed) comience a reducir las tasas de interés a partir de la reunión de septiembre. Las expectativas aumentaron debido a la moderación de las presiones inflacionarias y la relajación de la fortaleza del mercado laboral.

Análisis técnico de la Plata

El precio de la Plata extiende su racha de pérdidas por tercera sesión de negociación el viernes. El metal blanco se debilita después de un quiebre a la baja por debajo de la línea de tendencia ascendente trazada desde el mínimo del 28 de febrero en 22,28 $. El activo ha caído por debajo de las Medias Móviles Exponenciales (EMAs) de 20 y 50 días, que se negocian alrededor de 30,20 $ y 29,66 $, respectivamente, lo que sugiere que la tendencia a corto plazo se ha vuelto bajista.

A la baja, el máximo del 4 de diciembre de 2023 en 25,90 $ será una zona de soporte importante para el precio de la Plata.

El Índice de Fuerza Relativa (RSI) de 14 días oscila en el rango de 40,00-60,00, lo que sugiere una tendencia lateral.

Plata gráfico diario

Se espera que el Comité Conjunto de Monitoreo Ministerial de la OPEP+ (JMMC) reitere y confirme las decisiones de la reunión de la OPEP+ de principios de junio en su próxima reunión a principios de agosto, señala el estratega de materias primas de Commerzbank, Carsten Fritsch.

La retirada de los recortes voluntarios de producción sigue en vigor

"Se espera que el JMMC de la OPEP+ confirme las decisiones de la reunión de la OPEP+ de principios de junio en su próxima reunión a principios de agosto. Esto fue informado por Reuters, citando fuentes no identificadas."

"Esto significa que la retirada gradual de los recortes voluntarios de producción planeada para octubre seguirá en vigor. Sin embargo, estos están sujetos a la condición de que el mercado pueda absorber el suministro adicional, como enfatizó esta semana el viceprimer ministro ruso Novak."

Los precios de la Plata (XAG/USD) cayeron el viernes, según datos de FXStreet. La Plata se cotiza a 29,18 $ por onza troy, una caída del 2,14% desde los 29,82 $ que costaba el jueves.

Los precios de la Plata han aumentado un 22,64% desde el comienzo del año.

| Unidad de medida | Precio de la Plata hoy en USD |

|---|---|

| Onza troy | 29,18 |

| 1 gramo | 0,94 |

La relación Oro/Plata, que muestra el número de onzas de Plata necesarias para igualar el valor de una onza de Oro, se situó en 82,64 el viernes, frente a 82,00 el jueves.

(Se utilizó una herramienta de automatización para crear esta publicación.)

- El Dólar estadounidense sube aún más ya que los participantes del mercado ven a Donald Trump ganando las elecciones presidenciales este año.

- Los inversores esperan que la Fed recorte las tasas de interés dos veces este año.

- Williams y Bostic, de la Fed, están programados para hablar el viernes.

El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a seis divisas principales, extiende su alza a cerca de 104.30 en la sesión europea del viernes después de una fuerte recuperación desde un mínimo de casi cuatro meses de 103.65 esta semana. El atractivo del Dólar estadounidense (USD) mejora en medio de la creciente especulación de que el Partido Republicano de Estados Unidos (EE.UU.) llegará al poder en las elecciones presidenciales programadas para finales de este año.

El intento de asesinato de Donald Trump y las expectativas de que el presidente de EE.UU., Joe Biden, podría abandonar su candidatura a la reelección han aumentado la posibilidad de que los republicanos salgan victoriosos en las elecciones.

Donald Trump es conocido por abogar por políticas comerciales estrictas, que reducen la oferta del Dólar estadounidense en los mercados globales y fortalecen su atractivo.

Mientras tanto, los rendimientos de los bonos del Tesoro a 10 años de EE.UU. también se han recuperado a cerca de 4.21%. Sin embargo, la perspectiva general para el Dólar estadounidense y los rendimientos de los bonos sigue siendo incierta ya que los inversores ven como seguro que la Reserva Federal (Fed) comenzará a reducir las tasas de interés en septiembre.

La disminución de las presiones inflacionarias y los riesgos al alza para la fortaleza del mercado laboral de EE.UU. han impulsado las apuestas por recortes de tasas de la Fed. Según la herramienta CME FedWatch, los datos de precios de futuros de fondos federales a 30 días muestran que los operadores han descontado un movimiento de recorte de tasas en septiembre y otro en noviembre o diciembre.

En la sesión del viernes, los funcionarios de la Fed, el presidente del Banco de la Fed de Nueva York, John Williams, y el presidente del Banco de la Fed de Atlanta, Raphael Bostic, están programados para hablar. Los inversores buscarán pistas sobre si las expectativas de dos recortes de tasas son apropiadas.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El precio del Oro cae aún más cerca de 2.410$ mientras la incertidumbre política en EE.UU. impulsa el atractivo del Dólar estadounidense.

- El presidente de EE.UU., Joe Biden, podría abandonar su candidatura a la reelección debido a condiciones médicas.

- Se anticipa ampliamente que la Fed comenzará a reducir las tasas de interés en septiembre.

El precio del Oro (XAU/USD) extiende su racha de pérdidas por tercer día de negociación, cayendo cerca de 2.410$ en la sesión europea del viernes. El metal precioso enfrenta toma de beneficios después de subir a nuevos máximos históricos por encima de 2.480$ el martes. El metal amarillo también se ha visto afectado por una recuperación decente del Dólar estadounidense (USD) y los rendimientos de los bonos en medio de la creciente especulación de que el Partido Republicano será victorioso en las elecciones presidenciales de Estados Unidos (EE.UU.) a finales de este año.

Las expectativas de que Donald Trump regrese como presidente de EE.UU. aumentaron después de un ataque de asesinato contra él. Mientras tanto, las crecientes perspectivas de que el presidente de EE.UU., Joe Biden, podría abandonar su candidatura a la reelección debido a condiciones médicas también han alimentado las posibilidades de que Trump tenga una victoria en las elecciones presidenciales. Trump es conocido por favorecer políticas comerciales proteccionistas, lo que mejora el atractivo del Dólar estadounidense.

El Índice del Dólar estadounidense (DXY), que sigue el valor del USD frente a seis monedas principales, se recupera cerca de 104.30. Un Dólar estadounidense más alto hace que la inversión en Oro sea una apuesta cara para los inversores. Los rendimientos de los bonos del Tesoro de EE.UU. a 10 años saltan al 4,21%. Los rendimientos más altos de los activos que devengan intereses aumentan el coste de oportunidad de mantener una inversión en activos sin rendimiento, como el Oro.

Movimientos diarios y motores del mercado: El precio del Oro cae bruscamente mientras la perspectiva a corto plazo sigue firme

- El precio del Oro cae aún más cerca de 2.410$ en medio de una fuerte recuperación del Dólar estadounidense. Sin embargo, el atractivo a corto plazo del Oro sigue firme ya que los inversores ven como ciertas las expectativas de que la Reserva Federal (Fed) comenzará a reducir las tasas de interés en septiembre.

- Las expectativas de que la Fed inicie un movimiento hacia la normalización de la política en septiembre aumentaron a medida que los responsables de la política monetaria ganaron una leve confianza en que la inflación ha vuelto a su camino hacia el objetivo del banco central del 2%. Sin embargo, los funcionarios aún quieren ver más datos de inflación suave para ganar mayor confianza en la reducción de las tasas de interés.

- La especulación del mercado sobre recortes de tasas de la Fed fue impulsada por la lectura del Índice de Precios al Consumo (IPC) de junio, que señaló que el proceso de desinflación se ha reanudado después de estancarse en la primera mitad del año. El IPC general y subyacente anual, que excluye los precios volátiles de alimentos y energía, se desaceleró a un ritmo más rápido de lo esperado. Mientras tanto, la inflación general mensual se desinfló por primera vez en más de cuatro años.

- Aparte de la relajación de las presiones sobre los precios, el enfriamiento de las condiciones del mercado laboral de EE.UU. también ha elevado las perspectivas de recortes de tasas de la Fed. La tasa de desempleo subió al 4,1% en junio, la más alta desde noviembre de 2021. El jueves, las personas que solicitaron beneficios por desempleo por primera vez fueron más altas de lo esperado para la semana que terminó el 12 de julio. Las solicitudes iniciales de desempleo fueron de 243.000, superiores a las estimaciones de 230.000 y a la publicación anterior de 223.000.

- Debido a la ausencia de datos de primer nivel de EE.UU. el viernes, los inversores se centrarán en los discursos de los responsables de la política monetaria de la Fed: el presidente del Banco de la Fed de Nueva York, John Williams, y el presidente del Banco de la Fed de Atlanta, Raphael Bostic, hablarán durante la sesión de Nueva York. Los inversores se centrarán en las pistas sobre cuándo la Fed comenzará a reducir las tasas de interés.

Análisis Técnico: El precio del Oro mantiene las EMAs clave

El precio del Oro cae aún más cerca de 2.410$ en la sesión europea del viernes. El metal precioso se debilita después de no poder mantenerse por encima de la cifra crucial de 2.450$. La perspectiva a corto plazo del precio del Oro sigue firme ya que las medias móviles exponenciales (EMAs) de corto a largo plazo están inclinadas al alza.

La línea de tendencia ascendente trazada desde el mínimo del 14 de febrero en 1.984,30$ será un soporte importante para los alcistas del Oro.

El Índice de Fuerza Relativa (RSI) de 14 días cae a 58,00, lo que sugiere que el impulso alcista se ha estancado. Sin embargo, el sesgo alcista permanece intacto.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

Los precios del Oro cayeron en India el viernes, según datos recopilados por FXStreet.

El precio del Oro se situó en 6.520,12 Rupias Indias (INR) por gramo, una caída en comparación con los 6.574,43 INR que costaba el jueves.

El precio del Oro disminuyó a 76.048,16 INR por tola desde los 76.682,83 INR por tola del día anterior.

| Unidad de medida | Precio del Oro en INR |

|---|---|

| 1 Gramo | 6.520,12 |

| 10 Gramos | 65.202,19 |

| Tola | 76.048,16 |

| Onza Troy | 202.801,10 |

FXStreet calcula los precios del Oro en India adaptando los precios internacionales (USD/INR) a la moneda local y las unidades de medida. Los precios se actualizan diariamente según las tasas del mercado tomadas en el momento de la publicación. Los precios son solo de referencia y las tasas locales podrían divergir ligeramente.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

(Se utilizó una herramienta de automatización para crear esta publicación.)

Esto es lo que necesita saber para operar hoy viernes 19 de julio:

El Dólar estadounidense (USD) se benefició del mal humor de los mercados el jueves, con el Índice del USD ganando más del 0,4% en el día y borrando sus pérdidas semanales. El Índice del USD se mantiene estable el viernes mientras los inversores esperan los comentarios finales de los funcionarios de la Reserva Federal antes de que comience el período de silencio el sábado. Durante las horas de negociación en Estados Unidos, la Oficina de Estadísticas de Canadá publicará las ventas minoristas de mayo.

Dólar estadounidense PRECIO Esta semana

La tabla inferior muestra el porcentaje de cambio del Dólar estadounidense (USD) frente a las principales monedas esta semana. El Dólar estadounidense fue la divisa más fuerte frente al Dólar australiano.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.19% | 0.46% | -0.44% | 0.51% | 1.34% | 1.32% | -0.64% | |

| EUR | -0.19% | 0.31% | -0.45% | 0.52% | 1.18% | 1.32% | -0.63% | |

| GBP | -0.46% | -0.31% | -0.55% | 0.20% | 0.87% | 0.96% | -0.98% | |

| JPY | 0.44% | 0.45% | 0.55% | 0.96% | 1.57% | 1.74% | -0.41% | |

| CAD | -0.51% | -0.52% | -0.20% | -0.96% | 0.75% | 0.80% | -1.17% | |

| AUD | -1.34% | -1.18% | -0.87% | -1.57% | -0.75% | 0.14% | -1.83% | |

| NZD | -1.32% | -1.32% | -0.96% | -1.74% | -0.80% | -0.14% | -1.97% | |

| CHF | 0.64% | 0.63% | 0.98% | 0.41% | 1.17% | 1.83% | 1.97% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar estadounidense de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Yen japonés, el cambio porcentual que se muestra en el cuadro representará el USD (base)/JPY (cotización).

Tras la reunión de julio, el Banco Central Europeo (BCE) anunció que mantuvo sin cambios los tipos de interés oficiales, tal y como se esperaba. Durante la conferencia de prensa posterior a la reunión, Christine Lagarde, presidenta del BCE, reiteró el enfoque dependiente de los datos para la política y señaló que esperan alcanzar el objetivo de inflación del 2% en la segunda mitad del próximo año. El viernes, algunos comentarios mixtos de los responsables del BCE parecen estar dificultando que el Euro se mantenga firme frente a sus rivales. Al momento de la publicación, el EUR/USD opera con una ligera caída en el día por debajo de 1.0900. Mientras tanto, Destatis de Alemania anunció que el Índice de Precios de Producción subió un 0,2% en términos mensuales en junio después de mantenerse sin cambios en mayo.

La Oficina Nacional de Estadísticas del Reino Unido informó el viernes que las ventas minoristas disminuyeron un 1,2% en términos mensuales en junio. Esta lectura siguió al aumento del 2,9% registrado en mayo y fue peor que la expectativa del mercado de una disminución del 0,4%. Después de perder un 0,5% el lunes, el GBP/USD continúa bajando el viernes cotizando en estos momentos por debajo de 1.2950.

Los datos de Japón mostraron que el Índice de Precios al Consumidor (IPC) Nacional subió un 2,8% anual en junio, igualando el aumento de mayo. El IPC subyacente, que excluye la volatilidad de los precios de los alimentos y la energía, subió un 2,6% en el mismo período, en comparación con la expectativa del mercado del 2,7%. Tras la fuerte caída del miércoles, el USD/JPY ganó tracción y cerró en territorio positivo el jueves. El par fluctúa en un rango estrecho por debajo de 157.50 en la mañana europea.

El Oro extendió su corrección a la baja y cerró en territorio negativo por segundo día consecutivo el jueves. El XAU/USD se mantiene bajo presión bajista al comienzo de la sesión europea del viernes y se vio por última vez perdiendo más del 1% en el día por debajo de 2.420 $.

La Fed FAQs

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

- La Libra esterlina corrige aún más frente al Dólar estadounidense tras la publicación del informe de ventas minoristas del Reino Unido para junio, que resultó más débil de lo esperado.

- Persisten las dudas sobre si el BoE comenzará a reducir las tasas de interés a partir de agosto.

- La incertidumbre sobre las elecciones presidenciales de EE.UU. mejora el atractivo del Dólar estadounidense como refugio seguro.

La Libra esterlina (GBP) extiende su corrección frente a la mayoría de sus pares en la sesión londinense del viernes. La moneda británica cae aún más ya que la Oficina Nacional de Estadísticas (ONS) del Reino Unido ha informado de datos de ventas minoristas más débiles de lo esperado para junio.

El informe mostró que las ventas minoristas mensuales se contrajeron a un ritmo más rápido del 1,2%. Los economistas estimaron una caída del 0,4% frente al crecimiento del 2,9% en mayo. Anualmente, los ingresos en las tiendas minoristas disminuyeron un 0,2%, cuando se esperaba que crecieran a un ritmo similar. Todos los minoristas vieron una fuerte caída en los ingresos por ventas, excepto aquellos que ofrecen combustible automotriz.

Los datos de ventas minoristas son una medida clave del gasto del consumidor, y una fuerte caída en los mismos sugiere que los hogares luchan por soportar la carga de las tasas de interés más altas del Banco de Inglaterra (BoE). Sin embargo, los individuos pueden no encontrar alivio de las obligaciones de interés más altas en medio de la incertidumbre sobre los recortes de tasas del BoE en agosto.

Los funcionarios del BoE dudan en favorecer un movimiento hacia la normalización de la política debido al persistente IPC subyacente de EE.UU. en medio de una inflación obstinada en el sector de servicios.

Mientras tanto, la desaceleración esperada en los datos de ganancias promedio de los tres meses que terminan en mayo, una medida clave del crecimiento salarial que impulsa la inflación de servicios, no logra elevar las expectativas de recortes de tasas del BoE en agosto, ya que el ritmo actual sigue siendo más alto de lo necesario para controlar las presiones de precios.

Resumen diario de los mercados: La Libra cotiza en lateral y el Dólar avanza

- La Libra esterlina se debilita cerca de 1.2930 frente al Dólar estadounidense (USD) ya que este último rebota fuertemente después de marcar un nuevo mínimo de casi cuatro meses. El Índice del Dólar estadounidense (DXY), que sigue el valor del USD frente a seis monedas principales, se recupera desde 103.65 y extiende su recuperación cerca de 104.30.

- El atractivo del Dólar estadounidense como refugio seguro mejora en medio de la creciente especulación de que el presidente de Estados Unidos (EE.UU.), Joe Biden, podría abandonar su candidatura a la reelección. Esto ha generado riesgos al alza para la incertidumbre política.

- Sin embargo, es poco probable que el movimiento de recuperación del Dólar estadounidense dure mucho, ya que los operadores ven como un hecho que la Reserva Federal (Fed) reducirá las tasas de interés en septiembre. También se espera que la Fed recorte las tasas de interés dos veces este año en lugar de una, como señalaron los responsables de la política monetaria en el último gráfico de puntos.

- En la sesión del viernes, los responsables de la política monetaria, el presidente del Banco de la Fed de Nueva York, John Williams, y el presidente del Banco de la Fed de Atlanta, Raphael Bostic, están programados para dar un discurso. Los inversores se centrarán en las pistas sobre cuándo la Fed comenzará a recortar las tasas de interés.

- Mientras tanto, la confianza de los funcionarios de la Fed en que la inflación ha vuelto al camino del 2% ha mejorado debido al crecimiento más lento de lo esperado en la inflación de EE.UU. y a la relajación de las condiciones del mercado laboral. Las lecturas recientes del IPC del mes de junio mostraron que la inflación general y subyacente anual se desaceleraron a un ritmo más rápido de lo esperado y la inflación general mensual disminuyó por primera vez en más de cuatro años.

Análisis Técnico: La Libra esterlina cae cerca de 1.2930

La Libra esterlina corrige bruscamente cerca de 1.2930 frente al Dólar estadounidense. El par GBP/USD se debilita ya que el alza se detiene después de marcar un nuevo máximo anual en 1.3044 el miércoles. El Cable ha formado un patrón de vela japonesa de cinturón bajista en un marco de tiempo diario, un movimiento que generalmente viene después de un fuerte repunte. Sin embargo, esto por sí solo es incapaz de confirmar una reversión bajista.

La media móvil exponencial (EMA) de 20 días con pendiente ascendente cerca de 1.2850 sugiere que la tendencia alcista está intacta. El Índice de Fuerza Relativa (RSI) de 14 días declina después de volverse ligeramente sobrecomprado y se espera que encuentre soporte cerca de 60.00.

Al alza, el máximo de dos años cerca de 1.3140 será una zona de resistencia clave para el Cable. Mientras que el máximo del 8 de marzo cerca de 1.2900 será un soporte clave para los alcistas de la Libra esterlina, que solía ser una resistencia.

La Libra esterlina FAQs

La Libra esterlina (GBP) es la moneda más antigua del mundo (886 d.C.) y la moneda oficial del Reino Unido. Es la cuarta unidad de divisas más negociada del mundo, con un 12% de todas las transacciones y una media de 630.000 millones de dólares al día, según datos de 2022.

Sus pares de divisas clave son el GBP/USD, también conocido como "Cable", que representa el 11% del mercado de divisas, el GBP/JPY, o el "Dragón", como lo conocen los operadores (3%), y el EUR/GBP (2%). La libra esterlina es emitida por el Banco de Inglaterra (BoE).

El factor más importante que influye en el valor de la Libra esterlina es la política monetaria que decide el Banco de Inglaterra. El Banco de Inglaterra basa sus decisiones en la consecución de su objetivo principal de "estabilidad de precios", es decir, una tasa de inflación estable en torno al 2%. Su principal herramienta para lograrlo es el ajuste de los tipos de interés.

Cuando la inflación es demasiado alta, el Banco de Inglaterra intenta contenerla subiendo los tipos de interés, lo que encarece el acceso al crédito para particulares y empresas. Esto suele ser positivo para el GBP, ya que unos tipos de interés más altos hacen del Reino Unido un lugar más atractivo para que los inversores mundiales aparquen su dinero.

Cuando la inflación es demasiado baja, es señal de que el crecimiento económico se está ralentizando. En este escenario, el BoE considerará bajar los tipos de interés para abaratar el crédito, de modo que las empresas pidan más prestado para invertir en proyectos que generen crecimiento.

Los datos publicados calibran la salud de la economía y pueden influir en el valor de la Libra esterlina. Indicadores como el PIB, los PMI manufactureros y de servicios, y el empleo pueden influir en la dirección de la Libra esterlina.

Una economía fuerte es buena para la Libra esterlina. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Inglaterra a subir los tipos de interés, lo que fortalecerá directamente a la Libra esterlina. De lo contrario, si los datos económicos son débiles, es probable que la libra esterlina caiga.

Otro dato significativo para la libra esterlina es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un periodo determinado.

Si un país produce exportaciones muy solicitadas, su divisa se beneficiará exclusivamente de la demanda adicional creada por los compradores extranjeros que desean adquirir estos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa para una balanza negativa.

- El precio del WTI amplía sus pérdidas mientras el Dólar estadounidense mejora debido al aumento del sentimiento de aversión al riesgo.

- Los operadores de petróleo luchan con señales mixtas sobre las preocupaciones de la demanda global y las crecientes expectativas de que la Fed reduzca las tasas.

- El aumento de los rendimientos del Tesoro de EE.UU. apoya la fortaleza del Dólar.

El precio del petróleo West Texas Intermediate (WTI) sigue disminuyendo, impulsado por una venta masiva de activos de riesgo y un Dólar estadounidense (USD) más fuerte. Durante la sesión asiática del viernes, el WTI cotiza alrededor de 80,60$ por barril. Los inversores lidian con señales mixtas sobre la demanda de crudo, en medio de preocupaciones por una posible desaceleración económica global y crecientes expectativas de que la Reserva Federal pronto podría reducir las tasas de interés.

Las solicitudes iniciales de subsidio por desempleo en EE.UU. aumentaron más de lo esperado, según mostraron los datos del jueves, añadiendo 243K nuevos solicitantes de beneficios por desempleo para la semana que terminó el 12 de julio, en comparación con los 230K esperados, y superando los 223K revisados de la semana anterior. Los datos laborales débiles, que aumentan las expectativas del mercado de un recorte de tasas de la Reserva Federal (Fed) en septiembre, podrían impulsar más gasto en petróleo.

El miércoles, el gobernador de la Fed, Christopher Waller, dijo que el banco central de EE.UU. está 'acercándose' a un recorte de tasas de interés. Mientras tanto, el presidente de la Fed de Richmond, Thomas Barkin, declaró que la disminución de la inflación había comenzado a ampliarse y le gustaría ver que continúe, según Reuters.

Los precios del petróleo crudo pueden enfrentar desafíos debido a la desaceleración de la economía china en el segundo trimestre, lo que impacta la demanda del mayor país importador de petróleo del mundo. El jueves, los líderes chinos indicaron que Pekín mantendría sus políticas económicas actuales, pero proporcionaron pocos detalles específicos.

La Tercera Sesión Plenaria de China concluyó el jueves sin medidas concretas para revitalizar la economía tambaleante, sin lograr aliviar las preocupaciones de demanda del principal importador de petróleo. Un alto funcionario chino de asuntos económicos señaló que la recuperación económica de China no es lo suficientemente robusta y enfatizó la necesidad de una implementación más efectiva de las políticas macroeconómicas, según Reuters.

El petróleo WTI FAQs

El petróleo WTI es un tipo de petróleo crudo que se vende en los mercados internacionales. WTI son las siglas de West Texas Intermediate, uno de los tres tipos principales que incluyen el Brent y el crudo de Dubai. El WTI también se conoce como "ligero" y "dulce" por su relativamente baja gravedad y contenido en azufre, respectivamente. Se considera un petróleo de alta calidad que se refina fácilmente. Se obtiene en Estados Unidos y se distribuye a través del centro de Cushing, considerado "el cruce de oleoductos del mundo". Es una referencia para el mercado del petróleo y el precio del WTI se cotiza con frecuencia en los medios de comunicación.

Como todos los activos, la oferta y la demanda son los principales factores que determinan el precio del petróleo WTI. Como tal, el crecimiento global puede ser un impulsor del aumento de la demanda y viceversa en el caso de un crecimiento global débil. La inestabilidad política, las guerras y las sanciones pueden alterar la oferta y repercutir en los precios. Las decisiones de la OPEP, grupo de grandes países productores de petróleo, es otro factor clave del precio. El valor del Dólar estadounidense influye en el precio del petróleo crudo WTI, ya que el petróleo se comercia principalmente en dólares estadounidenses, por lo que un Dólar más débil puede hacer que el petróleo sea más asequible y viceversa.

Los informes semanales sobre los inventarios de petróleo publicados por el Instituto Americano del Petróleo (API) y la Agencia de Información de Energía (EIA) influyen en el precio del petróleo WTI. Los cambios en los inventarios reflejan la fluctuación de la oferta y la demanda. Si los datos muestran un descenso de los inventarios, puede indicar un aumento de la demanda, lo que haría subir el precio del petróleo. Un aumento de los inventarios puede reflejar un incremento de la oferta, lo que hace bajar los precios. El informe del API se publica todos los martes y el de la EIA al día siguiente. Sus resultados suelen ser similares, con una diferencia de un 1% entre ellos el 75% de las veces. Los datos de la EIA se consideran más fiables, ya que se trata de una agencia gubernamental.

La OPEP (Organización de Países Exportadores de Petróleo) es un grupo de 13 naciones productoras de petróleo que deciden colectivamente las cuotas de producción de los países miembros en reuniones bianuales. Sus decisiones suelen influir en los precios del petróleo WTI. Cuando la OPEP decide reducir las cuotas, puede restringir la oferta y hacer subir los precios del petróleo. Cuando la OPEP aumenta la producción, se produce el efecto contrario. La OPEP+ es un grupo ampliado que incluye a otros diez países no miembros de la OPEP, entre los que destaca Rusia.

- El precio de la Plata cae por tercer día consecutivo el viernes y se sitúa en mínimos de más de dos semanas.

- La situación técnica favorece a los bajistas y respalda las perspectivas de una nueva caída.

- Un movimiento por encima del soporte convertido en resistencia de 30.30$-30.40$ anulará el sesgo negativo.

El precio de la Plata (XAG/USD) sigue bajo cierta presión vendedora por tercer día consecutivo el viernes y toca un mínimo de dos semanas y media durante la sesión asiática. El metal blanco cotiza actualmente en torno a la región de 29.55$-29.60$, con una caída del 0,80% en el día y la configuración técnica respalda las perspectivas de un nuevo movimiento bajista a corto plazo.

En el contexto del reciente fracaso en mantener el impulso más allá de la zona de resistencia de 31.40$, el quiebre de esta semana a través del soporte de un rango operativo de corto plazo se consideró un nuevo desencadenante para los bajistas. Además, los osciladores en el gráfico diario acaban de empezar a ganar tracción negativa y sugieren que el camino de menor resistencia para el XAG/USD sigue siendo a la baja.

Por lo tanto, una caída subsiguiente hacia probar el siguiente soporte relevante cerca de la región de 29.15$, en ruta hacia el nivel de 29.00$, parece una posibilidad clara. Algunas ventas de seguimiento por debajo de este último podrían exponer el mínimo mensual de junio, alrededor de la zona de 28.60$-28.55$. El XAG/USD podría eventualmente caer a la media móvil simple (SMA) de 100 días, actualmente situada cerca del nivel de 28.00$.

Por otro lado, cualquier intento de recuperación podría enfrentar algún obstáculo cerca del pico de la sesión asiática, alrededor de la región de 29.80$. Esto es seguido de cerca por el nivel psicológico de 30.00$, por encima del cual un movimiento de cobertura de cortos podría elevar el XAG/USD de nuevo al punto de quiebre del soporte del rango operativo de 30.30$-30.40$, ahora convertido en resistencia. El impulso podría extenderse hacia la cifra redonda de 31.00$.

Una fuerza sostenida más allá de este último anulará cualquier sesgo negativo a corto plazo y elevará el XAG/USD de nuevo hacia la zona de resistencia de 31.40$. Algunas compras de seguimiento, que conduzcan a un movimiento subsiguiente más allá del pico mensual, alrededor de la zona de 31.80$, deberían permitir a los alcistas retomar el nivel de 32.00$ y desafiar el máximo anual, cerca de la zona de 32.50$ tocada en mayo.

Plata gráfico de 4 horas

- El Dólar australiano se deprecia por quinta sesión consecutiva el viernes.

- La caída del AUD puede estar limitada debido a una posible subida de tipos de interés por parte del RBA.

- El Dólar estadounidense puede tener dificultades ya que los datos laborales débiles fortalecen las expectativas de un recorte de tasas de la Fed en septiembre.

El Dólar australiano (AUD) extiende su racha de pérdidas por quinta sesión consecutiva el viernes. Esta caída en el par AUD/USD se puede atribuir al fortalecimiento del Dólar estadounidense (USD) debido al aumento de la aversión al riesgo. Sin embargo, la caída del AUD puede estar limitada por las cifras de cambio de empleo más altas de lo esperado, que indican condiciones laborales ajustadas y aumentan las preocupaciones sobre una posible subida de tipos de interés por parte del Banco de la Reserva de Australia (RBA).

La Oficina de Estadísticas de Australia mostró el jueves que el cambio de empleo aumentó en 50.200 en junio desde mayo, superando las previsiones del mercado de 20.000. Estos datos cambiaron ligeramente las expectativas de los inversores hacia una posible subida de tipos por parte del Banco de la Reserva de Australia en agosto, con los swaps implicando una probabilidad del 20%, frente al 12% anterior, según Reuters. Sin embargo, la tasa de desempleo aumentó al 4,1% desde el 4,0%, contrario a las previsiones de un resultado estable.

El Dólar estadounidense se ve respaldado por un aumento en los rendimientos del Tesoro de EE.UU. Sin embargo, el alza del billete verde puede estar limitada debido a los datos laborales débiles, que fortalecen las expectativas del mercado de una decisión de recorte de tasas por parte de la Reserva Federal (Fed) en septiembre.

Según la herramienta FedWatch del CME Group, los mercados ahora indican una probabilidad del 93,5% de un recorte de tasas de 25 puntos básicos en la reunión de la Fed de septiembre, frente al 85,1% de una semana antes.

Resumen diario de los motores de los mercados: El Dólar australiano cae debido al aumento de la aversión al riesgo

- Reuters citó a Sean Langcake, jefe de previsión macroeconómica de Oxford Economics Australia, diciendo, "El ritmo actual de crecimiento del empleo sugiere que la demanda es resistente y las presiones de costos se mantendrán. Creemos que el RBA mantendrá el rumbo y mantendrá las tasas sin cambios, pero agosto es ciertamente una reunión en vivo."

- El resumen de Westpac de una nota sobre la inflación en Australia y el RBA indica que se espera que Australia siga la misma tendencia general de desinflación que otros países, dado que enfrentan choques económicos en gran medida similares.

- Las solicitudes iniciales de subsidio por desempleo en EE.UU. aumentaron más de lo esperado, según mostraron los datos del jueves, añadiendo 243.000 nuevos solicitantes de beneficios por desempleo para la semana que terminó el 12 de julio, en comparación con los 230.000 esperados, y superando las 223.000 revisadas de la semana anterior.

- El miércoles, el gobernador de la Fed, Christopher Waller, dijo que el banco central de EE.UU. está 'acercándose' a un recorte de tasas de interés. Mientras tanto, el presidente de la Fed de Richmond, Thomas Barkin, declaró que la disminución de la inflación había comenzado a ampliarse y le gustaría ver que continúe," según Reuters.

- Durante una entrevista con Bloomberg News el martes, Donald Trump advirtió al presidente de la Fed, Jerome Powell, contra recortar las tasas de interés de EE.UU. antes de las elecciones presidenciales de noviembre. Sin embargo, Trump también indicó que si es reelegido, permitiría que Powell completara su mandato si continuaba "haciendo lo correcto" en la Reserva Federal.

- El lunes, el presidente de la Fed, Powell, declaró que las tres lecturas de inflación de EE.UU. de este año "aumentan algo la confianza" de que la inflación está en camino de cumplir con el objetivo de la Fed de manera sostenible, lo que sugiere que un cambio hacia recortes de tasas de interés puede ser inminente.

- El tercer pleno del 20º Congreso Nacional del Partido Comunista Chino continúa hoy, celebrándose del 15 al 18 de julio. Standard Chartered espera recortes del Banco Popular de China, tanto en tasas como en el ratio de requisitos de reserva (RRR), ya que el crecimiento del PIB se desaceleró en el segundo trimestre. Los motores de crecimiento de China siguen siendo desiguales, y las tensiones comerciales están aumentando, con EE.UU. y la UE imponiendo nuevos aranceles a los vehículos eléctricos (EV) chinos.

Análisis Técnico: El Dólar australiano ronda el nivel de 0.6700

El Dólar australiano cotiza alrededor de 0.6710 el viernes. El análisis del gráfico diario muestra que el par AUD/USD ha caído por debajo de un canal ascendente, lo que indica un debilitamiento del sesgo alcista. Aunque el Índice de Fuerza Relativa (RSI) de 14 días está ligeramente por encima del nivel 50, una caída por debajo de este nivel indicaría el inicio de un momentum bajista.

El soporte inmediato para el par AUD/USD se observa en el nivel psicológico de 0.6700. Una caída por debajo de este nivel podría presionar al par para explorar el soporte de retroceso alrededor de 0.6590.

Al alza, el par AUD/USD podría probar el límite inferior del canal ascendente cerca de la media móvil exponencial (EMA) de nueve días en 0.6726. Un retorno al canal ascendente podría reforzar el sesgo alcista y potencialmente llevar al par a 0.6800 antes del límite superior del canal en 0.6840.

AUD/USD: gráfico diario

Dólar australiano PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Dólar australiano (AUD) frente a las principales monedas hoy. Dólar australiano fue la divisa más débil frente al Dólar canadiense.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.07% | 0.02% | 0.03% | 0.00% | 0.06% | 0.23% | 0.11% | |

| EUR | -0.07% | -0.05% | -0.03% | -0.09% | -0.01% | 0.18% | 0.05% | |

| GBP | -0.02% | 0.05% | 0.00% | -0.05% | 0.04% | 0.23% | 0.09% | |

| JPY | -0.03% | 0.03% | 0.00% | -0.03% | 0.04% | 0.22% | 0.10% | |

| CAD | -0.00% | 0.09% | 0.05% | 0.03% | 0.06% | 0.25% | 0.11% | |

| AUD | -0.06% | 0.01% | -0.04% | -0.04% | -0.06% | 0.19% | 0.05% | |

| NZD | -0.23% | -0.18% | -0.23% | -0.22% | -0.25% | -0.19% | -0.14% | |

| CHF | -0.11% | -0.05% | -0.09% | -0.10% | -0.11% | -0.05% | 0.14% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar australiano de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el AUD (base)/USD (cotización).

El Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

- El precio del Oro corrige aún más desde el máximo histórico en medio de algunas compras de USD de continuación.

- Las expectativas de recorte de tasas de la Fed en septiembre deberían limitar las pérdidas del USD y ayudar a limitar las pérdidas del XAU/USD.

- La situación técnica respalda la posibilidad de que se produzcan compras en niveles más bajos cerca de 2.400 $.

El precio del Oro (XAU/USD) prolonga su caída correctiva desde el pico histórico alcanzado a principios de esta semana y baja por tercer día consecutivo el viernes. El Dólar estadounidense (USD) se basa en la sólida recuperación del día anterior desde un mínimo de más de cuatro meses, liderada por la caída del euro tras el BCE, y se considera un factor clave que ejerce presión a la baja sobre la materia prima. La caída también podría atribuirse a la toma de beneficios, especialmente después del reciente repunte de más del 6,5% desde principios de este mes.

Mientras tanto, los datos de solicitudes iniciales de subsidio de desempleo publicados en EE.UU. el jueves proporcionaron más evidencia de que el mercado laboral se está debilitando. Esto, junto con señales de alivio de las presiones inflacionarias, prepara el escenario para un recorte de tasas de interés en septiembre por parte de la Reserva Federal (Fed), lo que, a su vez, debería actuar como un viento de cola para el precio del Oro sin rendimiento. Además de esto, las tensiones geopolíticas y la demanda de los bancos centrales deberían ayudar a limitar la caída del metal precioso, lo que sugiere que cualquier otra caída podría verse como una oportunidad de compra.

Resumen diario de los mercados: El precio del Oro se ve presionado por una mayor recuperación del USD; las expectativas de recorte de tasas de la Fed limitan las pérdidas

- El Dólar estadounidense se basa en la fuerte recuperación del día anterior desde su nivel más bajo desde el 21 de marzo y arrastra el precio del Oro a la baja por tercer día consecutivo el viernes.

- La Oficina de Estadísticas Laborales de EE.UU. (BLS) informó el jueves que el número de estadounidenses que solicitaron beneficios por desempleo en la semana que terminó el 13 de julio aumentó a 243.000.

- Detalles adicionales del informe revelaron que el promedio móvil de 4 semanas aumentó al nivel más alto en más de 2 años y medio, lo que apunta a un mercado laboral más flexible.

- Esto, junto con la disminución de la inflación, allana el camino para el inicio inminente del ciclo de recortes de tasas de la Reserva Federal, compensando los datos optimistas de manufactura de EE.UU.

- De hecho, el índice manufacturero de la Fed de Filadelfia se mantuvo en territorio positivo por sexto mes consecutivo y subió a 13,9 desde 1,3 en el mes anterior.

- No obstante, la herramienta FedWatch del CME Group indica que los mercados están valorando en un 100% la posibilidad de un recorte de tasas en septiembre y dos recortes adicionales para fin de año.

- Mientras tanto, el expresidente Donald Trump dijo que Taiwán debería pagar a EE.UU. por la defensa, lo que genera dudas sobre el compromiso de EE.UU. de defender a Taiwán en caso de un ataque de China.

- Esto se suma a las tensiones geopolíticas derivadas de los conflictos en Oriente Medio y la prolongada guerra entre Rusia y Ucrania, lo que debería prestar apoyo al XAU/USD.

Análisis Técnico: El precio del Oro necesita romper el soporte de 2.390-2.385 $ para que los bajistas tomen el control a corto plazo