- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El Oro avanza bruscamente, ganando más del 1% en medio de indicadores económicos estadounidenses debilitados.

- Datos más débiles de empleo y vivienda de EE.UU. aumentan las expectativas de dos recortes de tasas de 25 pb por parte de la Fed en 2024.

- El aumento de las tensiones geopolíticas en Oriente Medio y el pacto entre Corea del Norte y Rusia aumentan el atractivo del Oro como refugio seguro.

Los precios del Oro avanzaron bruscamente más del 1% el jueves durante la sesión norteamericana, ya que los rendimientos de los bonos del Tesoro de EE.UU. avanzaron para respaldar al Dólar. Los datos de Estados Unidos fueron más débiles de lo esperado, lo que aumentó la confianza de los operadores en que la Reserva Federal (Fed) relajará la política al menos dos veces en 2024. El XAU/USD cotiza en 2.356$ al momento de escribir.

Los últimos datos económicos de EE.UU. continuaron mostrando que la economía se está desacelerando, lo que llevó a los inversores a prever dos recortes de tasas de interés de 25 puntos básicos (pb). Un informe de empleo en EE.UU. peor de lo esperado reveló que el número de estadounidenses que solicitaron beneficios por desempleo superó las estimaciones.

Los datos de vivienda en EE.UU. decepcionan a los mercados, ya que los permisos de construcción y los inicios de viviendas se enfriaron.

Mientras tanto, el presidente de la Fed de Minneapolis, Neel Kashkari, declaró que probablemente tomará uno o dos años reducir la inflación subyacente al 2%. Añadió que la trayectoria de las tasas de interés dependerá de las condiciones económicas, enfatizando, "Estamos logrando la desinflación a pesar del notable crecimiento económico."

El aumento de los riesgos geopolíticos ayudó a la tendencia alcista del metal dorado. Las tensiones en Oriente Medio están aumentando, ya que Israel amenaza con lanzar un ataque contra Hezbolá en Líbano. Eso, junto con el pacto recientemente firmado entre Rusia y Corea del Norte, podría aumentar el atractivo del metal amarillo, que se cotiza cerca de un nivel de resistencia crucial.

La herramienta CME FedWatch muestra que las probabilidades de un recorte de tasas de 25 pb para septiembre se sitúan en el 58%, frente al 62% de hace un día. Mientras tanto, el contrato de futuros de los fondos federales de diciembre de 2024 implica que la Fed recortará 36 pb hacia finales del año.

Movimientos diarios y motores del mercado: El precio del Oro sube en medio de altos rendimientos en EE.UU. y un Dólar fuerte

- El Índice del Dólar estadounidense imprime ganancias de 0,405, subiendo a 105,64, un obstáculo para los precios del Oro.

- Los rendimientos de los bonos del Tesoro de EE.UU. saltaron, el rendimiento de la nota del Tesoro a 10 años subió más de cuatro puntos básicos a 4.257%.

- Las solicitudes iniciales de desempleo en EE.UU. para la semana que terminó el 15 de junio aumentaron a 238.000, superando las estimaciones de 235.000 pero por debajo de la lectura anterior de 243.000.

- Los permisos de construcción en EE.UU. disminuyeron un 3.6% en mayo, cayendo de 1.44 millones a 1,386 millones. Los inicios de viviendas para el mismo período cayeron un 5.5%, de 1.352 millones a 1.277 millones.

- Los funcionarios de la Fed aconsejaron paciencia en los recortes de tasas de interés y enfatizaron que seguirían siendo dependientes de los datos. Aunque el informe del IPC de la semana pasada fue positivo, los responsables de la política reiteraron que necesitan ver más informes como los datos de mayo.

- A pesar de que el informe del IPC de EE.UU. muestra que el proceso de desinflación continúa, el presidente de la Fed, Jerome Powell, comentó que siguen siendo "menos confiados" sobre el progreso en la inflación.

Análisis técnico: El precio del Oro desafía el patrón de hombro-cabeza-hombro, sube por encima de 2.350$

Los compradores de Oro están probando el patrón de cabeza y hombros, arrastrando el metal dorado por encima del cuello del patrón. Un cierre diario por encima de la confluencia de este último y las medias móviles simples (SMA) de 50 días en torno a 2.343$ podría negar el patrón bajista del gráfico y abrir la puerta a más ganancias.

En ese caso, el Oro podría extender sus ganancias por encima de los 2.350$, exponiendo niveles de resistencia clave adicionales. El siguiente sería el máximo del ciclo del 7 de junio de 2.387$, antes de desafiar la cifra de 2.400$.

Por el contrario, si el XAU/USD cae por debajo de los 2.343$, eso mantendría intacto el patrón de hombro-cabeza-hombro del gráfico, y el Oro podría dirigirse a la baja. Si el XAU/USD cae por debajo de 2.300$, el siguiente soporte sería el mínimo del 3 de mayo de 2.277$, seguido del máximo del 21 de marzo de 2.222$. Más pérdidas se encuentran por debajo, con los vendedores apuntando al objetivo del patrón de hombro-cabeza-hombro desde 2.170$ hasta 2.160$.

El Oro

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

El Dólar estadounidense recuperó una fuerte tracción alcista y mantuvo la acción del precio en el espacio de riesgo deprimido en medio de la especulación sobre recortes de tasas de interés y la publicación de datos débiles en EE.UU. Además, el BoE y el Norges Bank mantuvieron sus tasas de política sin cambios frente a un sorprendente recorte por parte del SNB.

Esto es lo que necesitas saber el viernes 21 de junio:

El índice del USD (DXY) subió a máximos de cuatro días cerca de 105.70 respaldado por el rebote en los rendimientos de EE.UU. a lo largo de la curva y el estado de ánimo de aversión al riesgo dominante en la galaxia FX. El 21 de junio, los PMIs avanzados de manufactura y servicios de S&P Global serán el centro de atención, seguidos por el índice líder del CB y las ventas de viviendas existentes.

El EUR/USD dejó atrás parte del reciente avance de tres sesiones y revisó los límites del soporte de 1.0700 en medio de una fuerte presión de venta. La reunión del EcoFin está programada para el 20 de junio, seguida por los PMI preliminares de manufactura y servicios de HCOB en Alemania y la Eurozona.

El GBP/USD siguió a sus pares de riesgo y retrocedió a mínimos de varios días bien al sur del soporte de 1.2700 tras un firme Dólar y la postura moderada del BoE. Los PMI avanzados preliminares de manufactura y servicios de S&P Global se publicarán el 21 de junio, junto con la confianza del consumidor de GfK, el endeudamiento neto del sector público y las ventas minoristas.

El USD/JPY mantuvo su robusto sesgo alcista y desafió nuevos máximos cerca de la barrera de 159.00 en medio de un Dólar más fuerte y rendimientos más altos. Los PMIs avanzados de manufactura y servicios de Jibun Bank se publicarán el 21 de junio, seguidos por la tasa de inflación.

El AUD/USD enfrentó una renovada presión a la baja y retrocedió desde los máximos semanales recientes, revisitando la zona de 0,6650. En Australia, se esperan los PMI preliminares de manufactura y servicios de Judo Bank el 21 de junio.

Los precios del WTI avanzaron a nuevos máximos y se acercaron a 82.00$ por barril respaldados por renovadas tensiones geopolíticas y una caída semanal en los inventarios de petróleo crudo de EE.UU.

Los precios del oro lograron ganar nuevo impulso y avanzar a máximos de dos semanas alrededor de 2.365$ por onza troy. La Plata subió más del 3% para superar 30.00$ por onza y alcanzar un nuevo máximo de dos semanas.

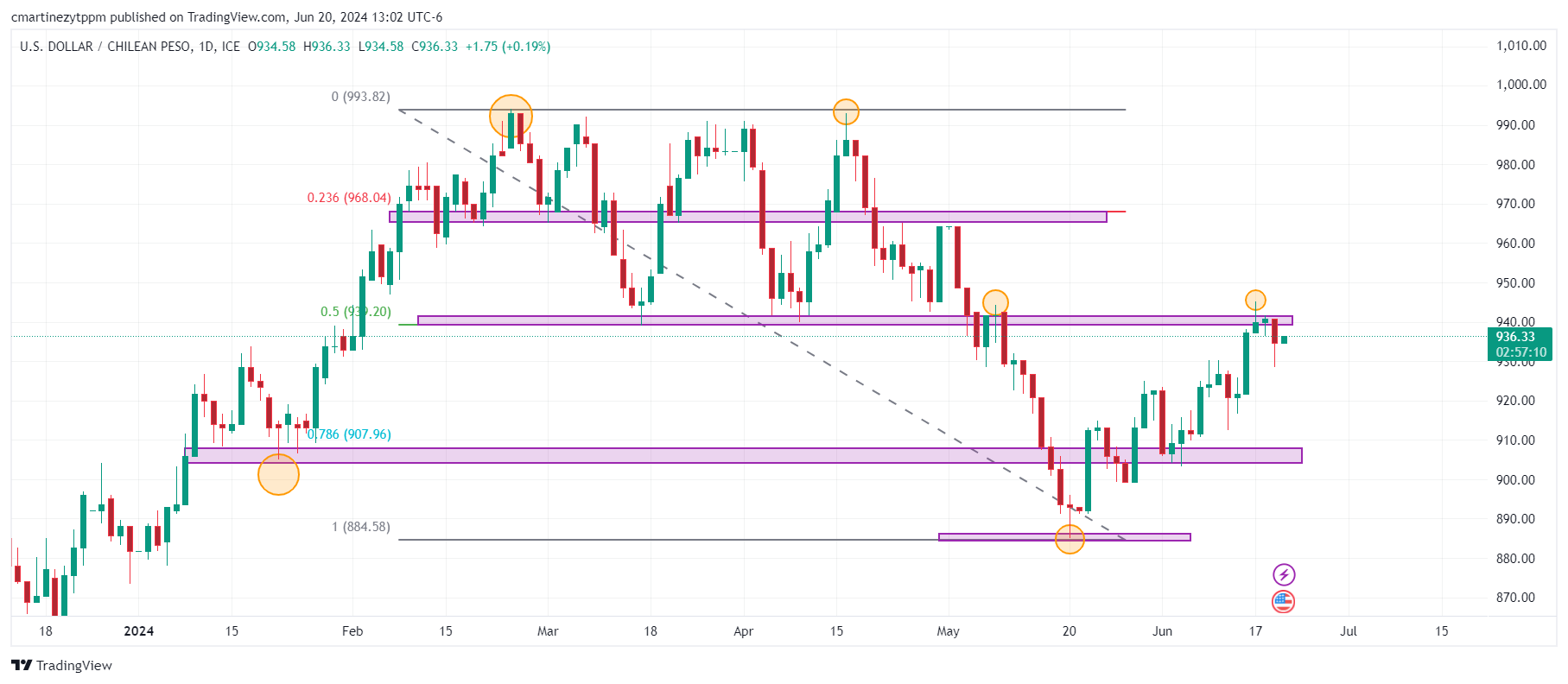

- El USD/CLP ha establecido una consolidación en el corto plazo entre 945.18 y 928.51 durante las últimas cuatro sesiones.

- El cobre cotiza en máximos de cinco días, confirmando el cambio de la tendencia bajista en el corto plazo.

El USD/CLP ha tenido una jornada tranquila después de que el Banco Central de Chile bajara la tasa de referencia a 5.75% desde un 6.00% el día de ayer, registrando un mínimo durante la sesión americana en 934.58 y un máximo diario en 936.33. Al momento de escribir, el precio del Dólar estadounidense frente al Peso chileno cotiza en 936.33 ganando un 0.19% en el día.

El precio del cobre sube y alcanza máximos de cinco días

El Banco Central de China ha reforzado su política monetaria expansiva provocando un incremento en la demanda del metal en el corto plazo. El precio del cobre ha repuntado después de haber efectuado una toma de liquidez debajo del nivel clave de 4.43 $, alcanzando un mínimo no visto desde mediados de abril en 4.35 $. Actualmente, el cobre opera en 4.51, ganando un 1.7% diario.

Niveles técnicos en el USD/CLP

La primera zona de soporte la encontramos en 905.00, dado por el retroceso al 78.6% de Fibonacci. El siguiente soporte se ubica en 885.00 $, mínimo de la sesión del 20 de mayo. La zona de resistencia más cercana se mantiene en 940.00, en convergencia con el 50% de retroceso de Fibonacci.

Gráfico diario del Peso chileno

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

El precio del Dólar estadounidense ha registrado un máximo del día en 4.191 frente al Peso colombiano. El USD/COP ha establecido un rango entre 4.072 y 4191 durante las últimas seis sesiones. Actualmente, opera en 4.167 ganando marginalmente un 0.09%.

- Con base en la información del Departamento Administrativo Nacional de Estadística, la Balanza comercial registró un déficit de 1.122 millones de dólares en abril, el más grande desde marzo del 2023.

- El 28 de junio se dará a conocer la tasa de desempleo correspondiente a mayo. La lectura de abril registró un 10.6%, marcando una tendencia de cuatro periodos a la baja. De igual forma, el Banco de la República de Colombia publicará su decisión de Tasas de interés, la cual se ubica actualmente en 11.75%.

- El Índice del Dólar (DXY) ha repuntado a 105.61, ganando 0.35%, ganando terreno frente a las monedas de países emergentes.

Niveles técnicos en el USD/COP

Observamos un primer soporte en el área de 4.100, en convergencia con el retroceso al 50% de Fibonacci. El siguiente soporte se encuentra en 3.900, en confluencia con el retroceso al 23.6% de Fibonacci. La resistencia más cercana se sitúa en 4.300, máximo de la sesión del 12 de octubre.

Gráfico diario del USD/COP

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Peso mexicano se mantiene estable frente al Dólar estadounidense junto con sólidos datos de ventas minoristas de abril.

- La incertidumbre política sobre las reformas judiciales de AMLO limita mayores ganancias, con anuncios clave esperados de la presidenta electa Sheinbaum.

- El sector de la vivienda en EE.UU. se debilita y emergen datos de empleo más suaves.

- Neel Kashkari, presidente de la Fed de Minneapolis, sugiere que la desinflación podría tardar uno o dos años.

El Peso mexicano se aferró a las ganancias frente al Dólar estadounidense el jueves después de que los datos económicos mostraran que la economía del país sigue siendo robusta. Sin embargo, la incertidumbre política sobre una reforma judicial pendiente limita el avance de la moneda de mercado emergente. El USD/MXN se opera en 18.40, prácticamente sin cambios.

La agenda económica de México reveló sólidas ventas minoristas en abril, superando las estimaciones y las cifras de marzo. Más tarde el jueves, la presidenta electa Claudia Sheinbaum revelará los nombres de seis miembros del gabinete que han colaborado con ella desde el 1 de octubre.

Mientras tanto, el ruido político sobre las reformas del presidente Andrés Manuel López Obrador (AMLO) presentadas al congreso había disminuido, como lo refleja la estabilización del USD/MXN en torno a 18,40-18,50. No obstante, esta consolidación podría ser la calma antes de la tormenta, ya que el nuevo congreso mexicano comenzará el 1 de septiembre.

Al otro lado de la frontera, el sector de la vivienda en EE.UU. continuó deteriorándose, mientras que los datos de empleo fueron más suaves de lo esperado. Los miembros de la Reserva Federal continuaron cruzando las noticias, con el presidente de la Fed de Minneapolis, Neel Kashkari, hablando.

Kashkari declaró que probablemente tomará uno o dos años reducir la inflación subyacente al 2%. Añadió que el camino de las tasas de interés dependerá de la economía, enfatizando, "Estamos logrando desinflación a pesar del notable crecimiento económico."

Movimientos diarios y motores del mercado: El Peso mexicano se mantiene plano a pesar de registrar fuertes ventas minoristas

- Las ventas minoristas mexicanas en abril aumentaron del 0% al 0.5%, por encima de las estimaciones de -0,3% mensual. Saltaron de -1.7% a 3.2%, más del doble de las proyecciones de los analistas para los 12 meses hasta abril.

- El USD/MXN se estabiliza tras la intervención verbal de la semana pasada por parte de la gobernadora de Banxico, Victoria Rodríguez Ceja, quien dijo que el banco central está atento a la volatilidad en el tipo de cambio del peso mexicano y podría actuar para restaurar el "orden" en los mercados.

- La volatilidad en el tipo de cambio USD/MXN podría impedir que Banxico recorte las tasas de interés por segunda vez en el año en la próxima reunión del 27 de junio. Un recorte de tasas podría debilitar el Peso mexicano y exponer el máximo del USD/MXN en lo que va del año en 18.99.

- Las solicitudes iniciales de subsidio por desempleo en EE.UU. para la semana que terminó el 15 de junio subieron a 238.000, superando las estimaciones de 235.000 pero por debajo de la lectura anterior de 243.000.

- Los permisos de construcción en EE.UU. cayeron un 3.6% en mayo, de 1.44 millones a 1.386 millones. Los inicios de construcción para el mismo período cayeron de 1.352 millones a 1.277 millones, una caída del 5.5%.

- La herramienta CME FedWatch muestra probabilidades de un recorte de tasas de la Fed de 25 puntos básicos en un 58%, por debajo del 62% del miércoles.

Análisis técnico: El Peso mexicano se consolida en torno a 18.30-18.50

El USD/MXN cambió su sesgo al alza a pesar de consolidarse dentro del rango de 18.30-18.50 durante los últimos cuatro días. El momentum apoya a los compradores ya que el Índice de Fuerza Relativa (RSI) se mantiene alcista.

Para una continuación alcista, el USD/MXN debe superar los 18,50 si los compradores quieren volver a probar el máximo del año en curso de 18,99. Una ruptura de este último expondrá el máximo del 20 de marzo de 2023 de 19.23. Si ese precio se supera, esto patrocinará un aumento a 19.50, antes del nivel psicológico clave 20,00.

Por el contrario, si los vendedores empujan los precios por debajo del máximo del 19 de abril de 18.15, el par exótico se mantendrá dentro del rango de 18.00-18.15.

El Peso mexicano FAQs

El Peso mexicano es la moneda de curso legal de México. El MXN es la moneda más operada en América Latina y la tercera más negociada del continente americano. El Peso mexicano es la primera moneda del mundo que utilizó el signo $, previo a la utilización posterior del Dólar. El Peso mexicano o MXN se divide en 100 centavos.

Banxico es el Banco de México, el banco central del país. Creado en 1925, provee la moneda nacional, el MXN, y tiene como objetivo prioritario preservar su valor a lo largo del tiempo. Además, el Banco de México administra las reservas internacionales del país, actúa como prestamista de última instancia a la banca y asesora económica y financieramente al gobierno. Banxico utiliza las herramientas y técnicas de la política monetaria para cumplir con su objetivo.

Cuando la inflación es elevada, el valor del Peso mexicano (MXN) tiene a disminuir. Esto implica un aumento en el coste de vida de los mexicanos que afecta su capacidad de inversión y ahorro. A nivel general, la inflación afecta a la economía mexicana porque México importa una cantidad importante de productos de consumo final, como gas, combustible, alimentos, ropa, etc, y una gran cantidad de insumos de producción. Por otra parte, a mayor inflación y deuda menos atractivo es el país para los inversores.

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

El Banco de Inglaterra (BoE) dejó la tasa bancaria sin cambios en 5.25% como se esperaba ampliamente, pero entregando un ligero giro moderado, señala la analista de Danske Bank, Kirstine Kundby-Nielsen.

El BoE entrega un giro moderado, insinuando un recorte en agosto

"En la reunión de política monetaria de hoy, el BoE dejó la tasa bancaria sin cambios en 5.25% como se esperaba ampliamente."

"Como esperábamos, el BoE mantuvo gran parte de su guía anterior pero entregó un ligero giro moderado, sentando las bases para un recorte en agosto."

"Tras la publicación del comunicado, el EUR/GBP subió debido al giro moderado del comunicado. Por extensión y combinado con la incertidumbre política en Francia, esto también actúa como un riesgo a la baja para nuestra previsión del EUR/GBP de 0.88 en 6-12 meses."

- El USD/MXN reacciona a la baja, cotizando en 18.38 $ y perdiendo 0.25% en el día.

- Las ventas minoristas subieron un 0.5% mensual en abril, superando el consenso del mercado que esperaba una caída el 0.3%.

- En la lectura interanual, las ventas minoristas registraron un incremento del 3.2%, frente a una caída del 1.7% en marzo.

El USD/MXN inició la sesión europea al alza registrando un máximo del día en 18.46, encontrando vendedores que llevaron el par a un mínimo del día en 18.36. Al momento de escribir, el precio del Dólar estadounidense frente al Peso mexicano cotiza en 18.38, perdiendo 0.25% en el día.

Las ventas minoristas registran su mejor nivel en cinco meses

Con base en la información del Instituto Nacional de Estadística y Geografía (INEGI), las ventas minoristas de México subieron un 0.5% mensual en abril, superando las expectativas del mercado que esperaba una caída de 0.3%.

En la lectura interanual, se ha registrado un incremento del 3.2%, frente al 1.5% estimado por los analistas. Esta es la mayor subida desde el 19 de enero del 2024.

Niveles técnicos en el USD/MXN

El USD/MXN se ha consolidado en el corto plazo dentro del área de 18.40 – 18.38, el soporte más cercano lo encontramos en el área de 17.65, dado por el retroceso al 50% de Fibonacci. El siguiente soporte está en 17.00, en convergencia con el retroceso al 23.6% de Fibonacci. La zona de resistencia más cercana se encuentra en 19.00 máximo alcanzado el 12 de junio.

Gráfico semanal del Peso mexicano

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Dólar estadounidense apenas logra mantener las ganancias anteriores con los datos de vivienda decepcionando las estimaciones.

- Las solicitudes de subsidio de desempleo nuevamente por debajo de lo esperado.

- El índice del Dólar estadounidense recorta ganancias y cae por debajo de 105.50

El Dólar estadounidense (USD) está viendo cómo se recortan sus ganancias anteriores de la sesión asiática después de datos más débiles de solicitudes de subsidio de desempleo y datos aún peores de vivienda. Otro punto de datos del sector de vivienda que apunta a una desaceleración o debilitamiento en el sector. Añadiendo el aumento en las solicitudes continuas, donde se esperaba una disminución, y nuevamente el Dólar estadounidense no está realmente convenciendo aquí en términos de datos de rendimiento.

En el frente de datos económicos de EE.UU., solo los oradores de la Reserva Federal de EE.UU. están por delante. Aunque no se espera mucho porque los mensajes recientes ya fueron bastante de línea dura. ¿Cuánta más dureza se puede añadir? Hay un límite y parece que ese límite se ha alcanzado; con los mercados hartos de recibir el mismo mensaje de línea dura durante semanas de los funcionarios de la Fed.

Movimientos diarios del mercado: Los datos de vivienda nuevamente decepcionan las estimaciones

- Una sesión oscilante desencadenó movimientos sustanciales en el espacio Forex:

- El Banco Popular de China (PBoC) ha dejado su fijación diaria, debilitándose a un nuevo mínimo para 2024 frente al Dólar estadounidense.

- El Dólar neozelandés (NZD/USD) avanzó sustancialmente frente al Dólar después de que la economía del país se expandiera un 0.2% en el primer trimestre, lo que significa que el país ha salido de su breve recesión técnica.

- Las acciones asiáticas cayeron con preocupaciones de que la economía china podría estar peor de lo que los mercados anticipaban, viendo las acciones del PBoC para devaluar su moneda.

- Un gran lote de datos fue publicado a las 12:30 GMT:

- permisos de construcción y comienzos de vivienda de mayo:

- Los permisos de construcción decepcionan las estimaciones y cayeron de 1.44 millones a 1.386 millones.

- Los comienzos de vivienda también disminuyeron, no cumpliendo con las estimaciones optimistas, al pasar de 1.352 millones a 1.277 millones.

- Las solicitudes semanales de subsidio de desempleo:

- Las solicitudes Iniciales pasaron de 243.000 revisadas a 238.000.

- Las solicitudes continuas aumentaron de 1.813 millones a 1.828 millones de personas sin empleo.

- La encuesta de manufactura de la Fed de Filadelfia para junio también no cumplió con las expectativas y llegó a 1.3, bajando desde 4.5 y decepcionando el consenso de 5.

- permisos de construcción y comienzos de vivienda de mayo:

- Dos miembros de la Reserva Federal de EE.UU. a tener en cuenta este jueves:

- A las 12:45 GMT, el presidente del Banco de la Reserva Federal de Minneapolis, Neel Kashkari, participó en una charla como parte de una conferencia anual de la Asociación de Banqueros de Michigan.

- Cerca de las 20:00 GMT, el presidente del Banco de la Reserva Federal de Richmond, Thomas Barkin, participa en una conversación y sesión de preguntas y respuestas sobre las perspectivas económicas en la Asociación de Gestión de Riesgos de Richmond.

- Las acciones aún están en buen tono para romper la negatividad de la sesión de negociación asiática. Las acciones europeas se mantienen en ganancias mientras que los futuros de EE.UU. suben cerca del 0.50% antes de la campana de apertura de EE.UU.

- Los futuros de CME Fedwatch para septiembre están respaldando aún más una reducción de tasas, con probabilidades ahora en 59.5% para una reducción de 25 puntos básicos. Una pausa en las tasas tiene una probabilidad del 34.1%, mientras que una reducción de tasas de 50 puntos básicos tiene una escasa posibilidad del 6.4%.

- El rendimiento de los bonos del Tesoro a 10 años de EE.UU. cotiza en 4.26%, subiendo desde el 4.24% a principios de este jueves.

Análisis Técnico del Índice del Dólar DXY: Nuevamente los datos no confirman

El Índice del Dólar estadounidense (DXY) está librando una dura batalla, con un poco de agradecimiento a la incertidumbre asiática después de que el PBoC dejara su fijación más fuerte del Yuan. Con las preocupaciones crecientes de que podría estar gestándose algo en China con más política monetaria por venir, algún soporte latente para el DXY podría persistir y limitar cualquier caída sustancial.

En el lado positivo, no hay grandes cambios en los niveles que los operadores deben vigilar. El primero es 105.52, una barrera que se mantuvo durante la mayor parte de abril. El siguiente nivel a observar es 105.88, que provocó un rechazo a principios de mayo y probablemente desempeñará su papel como resistencia nuevamente. Más arriba, el mayor desafío sigue siendo 106.51, el máximo del año hasta la fecha desde el 16 de abril.

En el lado negativo, la trifecta de Medias Móviles Simples (SMA) sigue actuando como soporte. Primero está la SMA de 55 días en 105.14, salvaguardando la cifra de 105.00. Un poco más abajo, cerca de 104.61 y 104.48, tanto la SMA de 100 días como la de 200 días están formando una doble capa de protección para soportar cualquier caída. Si esta área se rompe, busque 104.00 para salvar la situación.

La crisis bancaria

La crisis bancaria de marzo de 2023 se produjo cuando tres bancos con sede en EE.UU. con una fuerte exposición al sector tecnológico y a las criptomonedas sufrieron un aumento en los retiros que reveló graves debilidades en sus balances, lo que resultó en su insolvencia.

El banco de más alto perfil fue el Silicon Valley Bank (SVB), con sede en California, que experimentó un aumento en las solicitudes de retiro debido a una combinación de clientes que temían las consecuencias de la debacle de FTX y a que se ofrecían rendimientos sustancialmente más altos en otros lugares.

Para poder realizar los reembolsos, el Silicon Valley Bank tuvo que vender sus tenencias de bonos del Tesoro, principalmente de EE.UU. Sin embargo, debido al aumento de los tipos de interés provocado por las rápidas medidas de endurecimiento de la Reserva Federal, los bonos del Tesoro habían disminuido sustancialmente. La noticia de que SVB había sufrido una pérdida de 1.800 millones de dólares por la venta de sus bonos desató el pánico y precipitó una corrida a gran escala en el banco que terminó con la Corporación Federal de Seguro de Depósitos (FDIC) teniendo que hacerse cargo del mismo. La crisis se extendió al First Republic, con sede en San Francisco, que acabó siendo rescatada gracias a un esfuerzo coordinado de un grupo de grandes bancos estadounidenses. El 19 de marzo, Credit Suisse en Suiza quebró después de varios años de malos resultados y tuvo que ser absorbido por USB.

La crisis bancaria fue negativa para el Dólar estadounidense (USD) porque cambió las expectativas sobre el curso futuro de las tasas de interés. Antes de la crisis, los inversores esperaban que la Reserva Federal (Fed) siguiera subiendo los tipos de interés para combatir una inflación persistentemente elevada; sin embargo, una vez que quedó claro cuánta presión esto estaba ejerciendo sobre el sector bancario al devaluar las tenencias bancarias de bonos del Tesoro estadounidense, la expectativa era que la Reserva Federal detuviera o incluso revirtiera su trayectoria política. Dado que las tasas de interés más altas son positivas para el Dólar estadounidense, éste cayó al descartar la posibilidad de un giro en la política monetaria.

La crisis bancaria fue un evento alcista para el precio del Oro. En primer lugar, se benefició de la demanda debido a su condición de activo de refugio seguro. En segundo lugar, llevó a los inversores a esperar que la Reserva Federal (Fed) pusiera en pausa su agresiva política de subidas de tipos, por temor al impacto en la estabilidad financiera del sistema bancario: las expectativas de tipos de interés más bajos redujeron el coste de oportunidad de mantener Oro. En tercer lugar, el Oro, que se cotiza en Dólares estadounidenses (XAU/USD), subió de valor porque el Dólar estadounidense se debilitó.

- Las solicitudes iniciales de subsidio por desempleo aumentaron en 238.000 frente a la semana anterior.

- Las solicitudes continuas de subsidio por desempleo aumentaron en más de 1.80 millones.

Los ciudadanos estadounidenses que solicitaron beneficios del seguro de desempleo aumentaron en 238.000 en la semana que terminó el 15 de junio, según el Departamento de Trabajo de EE.UU. (DoL) el jueves. Las cifras superaron las estimaciones iniciales (235.000) y fueron un poco menores que el aumento semanal anterior de 243.000 (revisado desde 242.000).

Además, las solicitudes continuas aumentaron en 15.000 a 1.828 millones en la semana que terminó el 8 de junio.

Reacción del mercado

El Índice del Dólar estadounidense (DXY) cotiza con ganancias decentes cerca de la región de 105.40, revirtiendo parcialmente el reciente retroceso de varias sesiones tras la publicación de las solicitudes semanales.

Los precios del Oro subieron en India el jueves, según datos recopilados por FXStreet.

El precio del Oro se situó en 6.294,29 rupias indias (INR) por gramo, frente a las 6.257,45 INR que costaba el miércoles.

El precio del Oro aumentó a 73.415,39 INR por tola desde los 72.985,62 INR por tola del día anterior.

| Unidad de medida | Precio del oro en INR |

|---|---|

| 1 Gramo | 6.294,29 |

| 10 Gramos | 62.942,92 |

| Tola | 73.415,39 |

| Onza Troy | 195.776,20 |

FXStreet calcula los precios del Oro en India adaptando los precios internacionales (USD/INR) a la moneda local y las unidades de medida. Los precios se actualizan diariamente según las tasas de mercado tomadas en el momento de la publicación. Los precios son solo de referencia y las tasas locales podrían divergir ligeramente.

Motores de los mercados mundiales: El precio del Oro en Comex se sitúa en máximos semanales a pesar del rebote del USD

- La incertidumbre sobre el momento en que la Reserva Federal comenzará a recortar los tipos de interés mantiene a los operadores al margen y conduce a una acción de precios limitada en un rango en torno al precio del Oro.

- La Fed proyectó solo un recorte de tasas de interés este año en comparación con los tres proyectados en marzo, lo que actúa como un viento favorable para los rendimientos de los bonos del Tesoro de EE.UU. y limita el alza del metal amarillo sin rendimiento.

- Los datos de ventas minoristas de EE.UU. publicados el martes apuntaron a una actividad económica mediocre, lo que, junto con precios al consumidor y productor más débiles en EE.UU., debería permitir a la Fed relajar la política monetaria pronto.

- La actual fijación de precios del mercado indica una mayor probabilidad del primer recorte de tasas en septiembre y la posibilidad de un recorte más en noviembre o diciembre, ofreciendo algo de soporte al XAU/USD.

- Los ataques de drones ucranianos a la infraestructura energética rusa y la advertencia de Israel de que una guerra total con Hezbolá respaldada por Irán se avecina pronto apuntan a un riesgo geopolítico creciente en Europa y Oriente Medio.

- A esto se suman las preocupaciones de que un nuevo gobierno en Francia podría debilitar la disciplina fiscal, lo que actúa como un viento favorable para los activos refugio y debería ayudar a limitar cualquier caída significativa de la materia prima.

- Los inversores ahora esperan la decisión del Banco Nacional Suizo (SNB) y la crucial reunión de política monetaria del Banco de Inglaterra (BoE), que podrían infundir volatilidad y proporcionar algún impulso al metal.

- Los operadores también tomarán pistas de la agenda económica de EE.UU., que incluye la publicación de las solicitudes iniciales de subsidio de desempleo semanales, el índice manufacturero de la Fed de Filadelfia, permisos de construcción e inicios de viviendas.

El Oro

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

(Se utilizó una herramienta de automatización para crear esta publicación.)

- La demanda de Oro aumenta a medida que los inversores buscan seguridad ante la escalada de riesgos geopolíticos.

- La amenaza de Israel de una "guerra total" con Líbano y la firma de una alianza entre Rusia y Corea del Norte están intensificando las preocupaciones.

- El XAU/USD se recupera y alcanza un nivel crucial, poniendo en duda su patrón bajista en curso.

El precio del Oro (XAU/USD) despierta de su letargo el jueves, ganando un animado medio por ciento para cotizar en 2.330$, y se encuentra en una encrucijada técnica que podría definir la tendencia direccional para el resto del verano.

El ánimo del mercado es plácido al entrar en la sesión europea, con las bolsas asiáticas mostrando ganancias leves o pérdidas moderadas. Dicho esto, el Oro ve ganancias por la demanda de seguridad a medida que el nivel de amenaza geopolítica global se intensifica y las potencias mundiales mueven sus piezas de ajedrez en el tablero estratégico mundial.

El Oro gana a medida que el nivel de amenaza geopolítica sube un peldaño

El Oro de refugio seguro ve un aumento en la demanda a medida que los inversores observan con preocupación los eventos geopolíticos intensificándose en el escenario mundial.

En el Medio Oriente, las tensiones entre Israel y Líbano alcanzaron el punto de ebullición el miércoles después de que funcionarios israelíes advirtieran que habían aprobado planes para que el Comando Norte lanzara una "guerra total" con Hezbollah en Líbano.

La amenaza surgió en respuesta a la publicación de imágenes de drones por parte del jefe de Hezbollah, Hassan Nasrallah, mostrando nueve minutos de imágenes aéreas de los muelles en la ciudad portuaria israelí de Haifa, que son operados por empresas extranjeras de China e India, informó Aljazeera News.

Un asalto frontal completo por parte de Israel representaría una escalada significativa del conflicto en la región, algo que los diplomáticos estadounidenses están trabajando para evitar. Líbano ha estado involucrado en escaramuzas fronterizas e intercambios de ataques con misiles con Israel desde el inicio de la invasión de Gaza por parte de Israel.

Rusia y China hacen movimientos estratégicos

El Oro también ve ganancias a medida que los inversores notan eventos preocupantes más al este. El miércoles, el presidente ruso Vladimir Putin firmó un pacto con el líder norcoreano Kim Jong Un que asegura que cualquiera de los dos países apoyará al otro en caso de ser atacado.

Malasia también anunció el miércoles sus planes de unirse a la federación comercial BRICS antes de una reunión entre su primer ministro Anwar Ibrahim y el primer ministro Li Qiang de China. En mayo, Tailandia también anunció planes para unirse a los BRICS.

El creciente poder de los BRICS como contrapeso a la dominación occidental y estadounidense preocupa a algunos estrategas globales, ya que pone en riesgo la fluidez del comercio mundial.

Análisis Técnico: El Oro alcanza una encrucijada técnica

El Oro sube hasta un nivel clave de resistencia en una línea de tendencia y la media móvil simple (SMA) de 50 días, situada en torno a los 2.340$. El XAU/USD ha alcanzado una encrucijada técnica que podría determinar la tendencia direccional durante algún tiempo.

Una ruptura decisiva por encima del conjunto de resistencias invalidaría el patrón bajista de cabeza y hombros (H&S) que se ha estado formando en el gráfico diario.

Una ruptura decisiva sería una acompañada por una larga vela diaria alcista verde que atravesara limpiamente la resistencia y cerrara cerca de su máximo, o tres velas alcistas consecutivas que rompieran por encima del nivel.

Tales rupturas invalidarían el patrón de hombro-cabeza-hombro bajista e indicarían una continuación de la tendencia alcista más amplia del Oro, probablemente hacia un objetivo inicial en los 2.380$ (máximo del 7 de junio).

Gráfico Diario del XAU/USD

Sin embargo, una falla en romper por encima continuaría apoyando la posibilidad de que el Oro esté formando un patrón de reversión patrón hombro-cabeza-hombro. Dichos patrones tienden a ocurrir en los picos del mercado y señalan un cambio de tendencia.

El patrón gráfico hombro-cabeza-hombro del Oro ha completado un hombro izquierdo y derecho (etiquetados como "S") y una "cabeza" (etiquetada como "H"). La llamada "línea de cuello" del patrón parece estar en el nivel de soporte de 2.279$ (línea roja).

Una ruptura decisiva por debajo de la línea de cuello validaría el patrón hombro-cabeza-hombro y activaría objetivos bajistas. El primer objetivo más conservador sería 2.171$, calculado tomando el ratio de Fibonacci de 0.618 de la altura del patrón y extrapolándolo hacia abajo desde la línea de cuello. El segundo objetivo sería en 2.106$, la altura completa del patrón extrapolada hacia abajo.

Una ruptura por encima de 2.345$, sin embargo, pondría en duda el patrón hombro-cabeza-hombro y podría señalar una continuación al alza, hacia un objetivo inicial en el pico de 2.450$.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

Tras la decisión del Banco Nacional Suizo (SNB) de reducir la tasa de política monetaria por segunda reunión consecutiva, el presidente Thomas Jordan habla sobre las perspectivas de inflación y política durante la conferencia de prensa posterior a la reunión el jueves.

Comentarios clave

La presión de la inflación subyacente ha disminuido.

El Franco suizo ha aumentado significativamente en las últimas semanas.

La inflación suiza se ve impulsada por los precios de los servicios domésticos.

Continuaremos monitoreando de cerca la evolución de la inflación, ajustando la política si es necesario.

El SNB está dispuesto a ser activo en los mercados de divisas según sea necesario.

Los riesgos políticos aumentan la incertidumbre sobre la inflación.

La apreciación del Franco es debido a las incertidumbres políticas.

No damos ninguna orientación futura sobre las tasas de interés.

Ajustaremos la tasa de política monetaria para asegurar que la tasa de inflación se mantenga dentro del rango de estabilidad de precios.

Seguiremos adelante observando la presión inflacionaria.

El tipo de cambio juega un papel muy importante, tiene influencia en las perspectivas de inflación.

Hay una apreciación del Franco suizo, que tiene un impacto en las condiciones monetarias.

Las intervenciones en el mercado de divisas pueden ser en ambas direcciones.

El Franco juega un papel importante en las condiciones monetarias.

Tomamos en cuenta el tipo de cambio al calcular nuestras previsiones de inflación.

Nuestro principal instrumento es la tasa de política del SNB y puede, cuando sea necesario, ser activo en el mercado de divisas.

La inflación es el mandato del SNB, el enfoque está en la estabilidad de los precios.

Los miembros de la junta del Banco Nacional Suizo (SNB) decidieron recortar la Tasa de Depósito a la vista de referencia en 25 puntos básicos (pbs) del 1.50% al 1.25%, tras su evaluación trimestral de la política monetaria el jueves.

La decisión estuvo en línea con las expectativas del mercado.

El SNB anunció una sorpresiva reducción de tasas de 25 pbs en marzo al 1.50%, lo que lo convirtió en el primer banco central importante en revertir la política monetaria más estricta.

Resumen del comunicado de política monetaria del SNB

El impulso en los mercados hipotecario e inmobiliario en los últimos trimestres ha sido más débil que en años anteriores.

También está dispuesto a ser activo en el mercado de cambio de divisas según sea necesario.

La utilización de la capacidad de producción total fue normal.

Un nuevo aumento de las tensiones geopolíticas podría resultar en un desarrollo más débil de la actividad económica global.

Capaz de mantener condiciones monetarias apropiadas.

Ajustará su política monetaria si es necesario para asegurar que la inflación se mantenga dentro del rango consistente con la estabilidad de precios a mediano plazo.

La política monetaria sigue siendo restrictiva en muchos países.

La inflación en Suiza está siendo impulsada actualmente sobre todo por los precios más altos de los servicios domésticos.

El crecimiento económico global fue sólido en el primer trimestre de 2024.

La previsión para Suiza, al igual que para la economía global, está sujeta a una incertidumbre significativa. Los desarrollos en el extranjero representan el principal riesgo.

El SNB ve la inflación de 2025 en el 1.1% (la previsión anterior era del 1.2%).

El SNB ve el crecimiento suizo de 2024 en alrededor del 1% (la previsión anterior era de alrededor del 1.0%).

El SNB ve la inflación del primer trimestre de 2027 en el 1.0%.

El SNB ve la inflación de 2024 en el 1.3% (la previsión anterior era del 1.4%).

El SNB ve la inflación de 2026 en el 1.0% (la previsión anterior era del 1.1%).

Esto es lo que necesita saber para operar hoy jueves 20 de junio:

La acción del precio fue moderada el miércoles porque los mercados de EE.UU. estuvieron cerrados en observancia del festivo federal del 19 de junio. Los anuncios de política monetaria del Banco Nacional Suizo (SNB) y del Banco de Inglaterra (BoE) podrían aumentar la volatilidad durante las horas de negociación europeas del jueves. Más tarde en el día, la agenda económica de EE.UU. incluirá los datos semanales de Solicitudes de Subsidio por Desempleo y los Permisos de Construcción para mayo. Los inversores también seguirán atentos a los comentarios de los funcionarios de la Reserva Federal (Fed).

El Índice del Dólar estadounidense (DXY) registró pequeñas pérdidas el miércoles. Con el rendimiento de los bonos del Tesoro estadounidense a 10 años subiendo el jueves, el Índice DXY recuperó una parte de las pérdidas de esta semana. Mientras tanto, los futuros de los índices bursátiles de EE.UU. operan mixtos en la mañana europea. Los futuros del Nasdaq suben más del 0,5% mientras que los futuros del Dow operan marginalmente a la baja en el día.

Precio del Dólar estadounidense esta semana

La tabla inferior muestra el porcentaje de cambio del Dólar estadounidense (USD) frente a las principales monedas esta semana. El Dólar estadounidense fue la divisa más débil frente al Dólar australiano.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.25% | -0.15% | 0.49% | -0.20% | -0.78% | -0.02% | -0.77% | |

| EUR | 0.25% | 0.12% | 0.76% | 0.05% | -0.62% | 0.29% | -0.51% | |

| GBP | 0.15% | -0.12% | 0.74% | -0.08% | -0.76% | 0.14% | -0.62% | |

| JPY | -0.49% | -0.76% | -0.74% | -0.60% | -1.26% | -0.37% | -1.20% | |

| CAD | 0.20% | -0.05% | 0.08% | 0.60% | -0.63% | 0.19% | -0.54% | |

| AUD | 0.78% | 0.62% | 0.76% | 1.26% | 0.63% | 0.97% | 0.13% | |

| NZD | 0.02% | -0.29% | -0.14% | 0.37% | -0.19% | -0.97% | -0.74% | |

| CHF | 0.77% | 0.51% | 0.62% | 1.20% | 0.54% | -0.13% | 0.74% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar estadounidense de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Yen japonés, el cambio porcentual que se muestra en el cuadro representará el USD (base)/JPY (cotización).

Se espera ampliamente que el BoE deje sin cambios los ajustes de política monetaria tras la reunión de junio. No habrá conferencia de prensa, y el banco central podría abstenerse de hacer cambios significativos antes de las elecciones del 4 de julio. El GBP/USD se mantiene bajo una modesta presión bajista y cotiza ligeramente por encima de 1.2700 al inicio de la sesión europea.

Se prevé que el SNB reduzca la tasa de política en 25 puntos básicos (pbs) hasta el 1,25%. El USD/CHF cayó bruscamente al comienzo de la semana y tocó su nivel más bajo desde mediados de marzo por debajo de 0,8830. El par ha estado consolidándose ligeramente por debajo de 0,8850 desde entonces.

El EUR/USD registró pequeñas ganancias el miércoles pero perdió tracción tras encontrar resistencia cerca de 1,0750. El par cotiza en territorio negativo alrededor de 1,0730 en la mañana europea del jueves. La Comisión Europea publicará más tarde en el día los datos preliminares de Confianza del Consumidor para junio.

El USD/JPY registró ganancias por quinto día consecutivo el miércoles. El par continúa subiendo el jueves y cotiza ahora por encima de 158,00.

El Oro no logró hacer un movimiento notable en ninguna dirección el miércoles y cerró el día prácticamente sin cambios. El XAU/USD gana impulso alcista en la mañana europea y cotiza ahora por encima de 2.340$.

Los bancos centrales FAQs

Los bancos centrales tienen un mandato clave que consiste en garantizar la estabilidad de los precios en un país o región. Las economías se enfrentan constantemente a la inflación o la deflación cuando los precios de determinados bienes y servicios fluctúan. Una subida constante de los precios de los mismos bienes significa inflación, una bajada constante de los precios de los mismos bienes significa deflación. Es tarea del banco central mantener la demanda en línea ajustando su tasa de interés. Para los bancos centrales más grandes, como la Reserva Federal de EE.UU. (Fed), el Banco Central Europeo (BCE) o el Banco de Inglaterra (BoE), el mandato es mantener la inflación cerca del 2%.

Un banco central dispone de una herramienta importante para subir o bajar la inflación: modificar su tipo de interés de referencia. En momentos precomunicados, el banco central emitirá un comunicado con su tasa de interés de referencia y dará razones adicionales de por qué la mantiene o la modifica (la recorta o la sube). Los bancos locales ajustarán sus tasas de ahorro y préstamo en consecuencia, lo que a su vez dificultará o facilitará que los ciudadanos obtengan ganancias de sus ahorros o que las compañías pidan préstamos e inviertan en sus negocios. Cuando el banco central sube sustancialmente las tasas de interés, se habla de endurecimiento monetario. Cuando reduce su tasa de referencia, se denomina relajación monetaria.

Un banco central suele ser políticamente independiente. Los miembros del consejo de política del banco central pasan por una serie de paneles y audiencias antes de ser nombrados para un puesto en el consejo de política. Cada miembro de ese consejo suele tener una convicción determinada sobre cómo debe controlar el banco central la inflación y la consiguiente política monetaria. Los miembros que desean una política monetaria muy flexible, con tipos bajos y préstamos baratos, para impulsar sustancialmente la economía, al tiempo que se conforman con una inflación ligeramente superior al 2%, se denominan "palomas". Los miembros que prefieren tipos más altos para recompensar el ahorro y quieren controlar la inflación en todo momento se denominan "halcones" y no descansarán hasta que la inflación se sitúe en el 2% o justo por debajo.

Normalmente, hay un presidente que dirige cada reunión, tiene que crear un consenso entre los halcones o las palomas y tiene la última palabra cuando hay que dividir los votos para evitar un empate a 50 sobre si debe ajustarse la política actual. El presidente pronunciará discursos, que a menudo pueden seguirse en directo, en los que comunicará la postura y las perspectivas monetarias actuales. Un banco central intentará impulsar su política monetaria sin provocar violentas oscilaciones de las tasas, las acciones o su divisa. Todos los miembros del banco central canalizarán su postura hacia los mercados antes de una reunión de política monetaria. Unos días antes de que se celebre una reunión de política monetaria y hasta que se haya comunicado la nueva política, los miembros tienen prohibido hablar públicamente. Es lo que se denomina periodo de silencio.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.