- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

El universo FX operó lateralmente el martes, mientras los inversores permanecían principalmente enfocados en el momento de los recortes de tasas de la Fed. Lo siguiente a destacar será la publicación de los datos de inflación del Reino Unido antes de la reunión del BoE, mientras que los PMI preliminares cerrarán la semana.

Esto es lo que necesitas saber el jueves 20 de junio:

El índice DXY terminó la sesión casi sin cambios en medio de una actividad reducida en respuesta al feriado del Día de la Emancipación. Las solicitudes semanales de hipotecas de la MBA están programadas para el 20 de junio, seguidas por los permisos de construcción, los inicios de viviendas, el índice manufacturero de la Fed de Filadelfia, las habituales solicitudes iniciales de subsidio de desempleo y el discurso de Barkin de la Fed.

El EUR/USD avanzó modestamente y logró volver a probar la zona de 1.0750 en medio de la acción de precios irresoluta del Dólar estadounidense. El 20 de junio, la Comisión Europea publicará su indicador avanzado de confianza del consumidor.

El GBP/USD subió aún más y mantuvo el optimismo bien en su lugar tras los resultados del IPC del Reino Unido y antes del evento del BoE del jueves. Se espera que el BoE mantenga su tasa de política sin cambios el 20 de junio.

El USD/JPY subió por quinta sesión consecutiva, aunque no logró volver a probar o superar la barrera de 158.00. Se esperan las cifras semanales de inversión en bonos extranjeros el 20 de junio.

El AUD/USD ganó impulso adicional y sumó a las ganancias del martes, reorientando su atención hacia el obstáculo de 0.6700. En Australia, la próxima publicación destacada serán los PMIs preliminares de manufactura y servicios de Judo Bank el 20 de junio.

Los precios del WTI alcanzaron un nuevo máximo por encima de 81.00$ por barril, aunque ese movimiento inicial se moderó posteriormente, dejando la mercancía ligeramente a la defensiva por el día.

Los precios del Oro navegaron en un rango ajustado alrededor de 2.330$ por onza troy en medio de la sesión inconclusa del Dólar y la inactividad en los mercados monetarios de EE.UU. La Plata, en cambio, subió a máximos de cinco días y se acercó al nivel clave de 30.00$ por onza.

- El Banco Central de Chile (BCCH) ha recortado 25 puntos básicos su tasa de referencia, en sintonía con las expectativas del mercado.

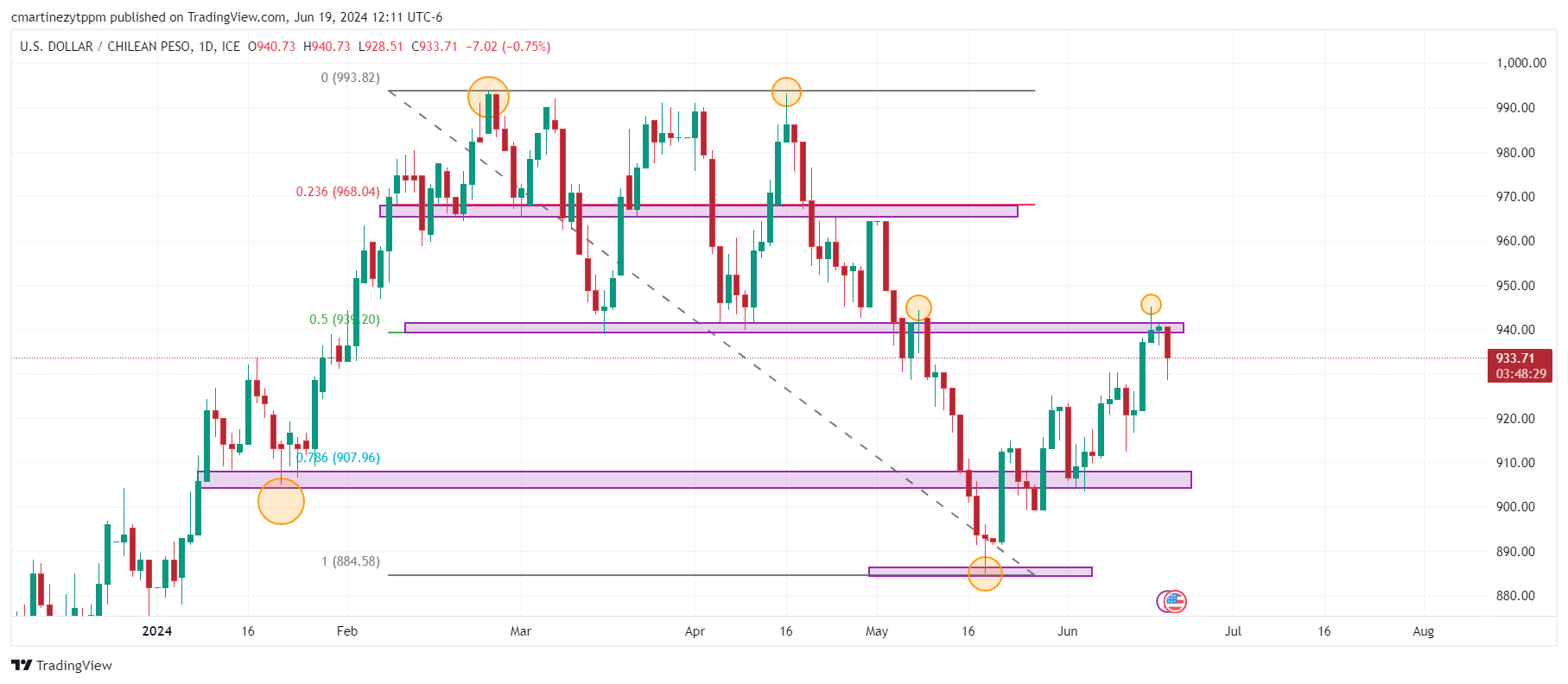

- El USD/CLP rechaza la resistencia clave de mediano plazo en 940.00.

El USD/CLP marcó un máximo diario durante la sesión europea en 940.73, rechazando el nivel por parte de los vendedores que llevaron el par a un mínimo en 928.51 en el día. Al momento de escribir, el precio del Dólar estadounidense frente al Peso chileno cotiza en 931.97 perdiendo 0.93% en el día.

El Banco Central de Chile baja su tasa de referencia por octava ocasión consecutiva

El tipo de interés del BCCH se ubica en 5.75% después de un recorte de 25 puntos básicos, cumpliendo el consenso del mercado. Esta es la octava disminución de forma consecutiva que el Banco Central de Chile realiza desde el 19 de junio del 2023, cuando la tasa de referencia se encontraba en 11.25%.

El USD/CLP ha reaccionado a la baja tras la decisión del Banco Central de Chile, apreciándose a mínimos de tres días.

Niveles técnicos en el USD/CLP

La primera zona de soporte la encontramos en 905, dado por el retroceso al 78.6% de Fibonacci. El siguiente soporte se ubica en 905.00, en confluencia con el retroceso al 78.6% de Fibonacci. La zona de resistencia más cercana se mantiene en 940.00, en convergencia con el 50% de retroceso de Fibonacci.

Gráfico diario del Peso chileno

La semana pasada, finalmente se publicó el resultado de la investigación antisubvenciones de la Comisión de la UE sobre los vehículos eléctricos (EV) chinos. Los aranceles de la UE sobre los vehículos chinos aumentarán del 10% al 27-48% dependiendo de la marca del automóvil, señala Allan Von Mehren, Analista Jefe de Danske Bank.

Es poco probable que haya una guerra comercial

"Los aranceles de la UE sobre los vehículos chinos aumentarán del 10% al 27-48% dependiendo de la marca del automóvil. El aumento de los aranceles creará una barrera más alta para los EV chinos, pero es probable que aún puedan competir."

"China denunció la medida como "un acto flagrante de proteccionismo" y esta semana contraatacó con una investigación antidumping sobre las importaciones de carne de cerdo de la UE, que dice están apoyadas por subsidios con la UE exportando su sobrecapacidad a China. Así, devuelve las acusaciones de la UE de que China está exportando su sobrecapacidad a Europa."

"Si bien las tensiones comerciales entre la UE y China están claramente en aumento, todavía se encuentran en sectores bastante limitados y, en nuestra opinión, no son lo suficientemente grandes como para ser una guerra comercial. También dudamos que evolucione hacia una guerra comercial más amplia, ya que ni la UE ni China tienen interés en esto dadas las vulnerabilidades económicas en ambas áreas. Además, la UE está dividida sobre el tema, especialmente con las empresas automotrices alemanas pronunciándose en contra de los aranceles."

La administración Biden está sopesando nuevas sanciones tecnológicas a China para restringir su desarrollo de IA, señalan el Analista Jefe de Danske Bank, Allan Von Mehren, y la Analista Jefe Minna Kuusisto.

EE.UU. restringirá a China el uso de tecnología de IA de vanguardia

"La administración Biden considera nuevas sanciones contra la industria de desarrollo de IA de China. Las medidas sobre la mesa se refieren a una arquitectura de chips de vanguardia conocida como GAA (gate all-around), que ayuda a mejorar el rendimiento de los chips y reduce el consumo de energía. Es probable que EE.UU. continúe tomando medidas para frenar el desarrollo de IA y chips de China en el futuro."

"La pregunta es ¿cómo responderá China? Podría ponerse más seria con los controles de exportación, por ejemplo, de minerales de tierras raras. Pero queda por ver cuánto se vengará China."

- El precio de la Plata mantiene el soporte crucial de 29.00$ mientras aumentan las apuestas por un recorte de tasas de la Fed.

- Las expectativas de un recorte de tasas de la Fed aumentan a medida que se reanuda el progreso en el proceso de desinflación en EE.UU.

- Los inversores centran su atención en los PMI preliminares de S&P Global de EE.UU. para junio.

El precio de la Plata (XAG/USD) gana terreno por encima del soporte crucial de 29.00$ en la sesión americana del lunes. El metal blanco encuentra compradores en medio de la creciente especulación de que la Reserva Federal (Fed) comenzará a reducir las tasas de interés a partir de la reunión de septiembre.

Las expectativas de que la Fed comience a desmantelar su marco de política monetaria restrictiva aumentan debido a una caída del Índice de Precios al Consumo (IPC) de Estados Unidos (EE.UU.) mayor de lo esperado y un crecimiento de las ventas minoristas en mayo más lento de lo previsto. Los datos de mayo mostraron que el progreso en el proceso de desinflación se ha reanudado, y los consumidores redujeron significativamente el gasto discrecional, ya que la alta inflación y las tasas de interés de la Reserva Federal (Fed) han reducido el poder adquisitivo de los hogares.

Mientras tanto, el sentimiento del mercado permanece tranquilo ya que los mercados de EE.UU. están cerrados el miércoles por el Día de la Emancipación. El Índice del Dólar DXY baja hasta cerca de 105.20.

Esta semana, los inversores se centrarán en los datos preliminares del PMI de S&P Global de EE.UU. para junio, que se publicarán el viernes. Se espera que la agencia muestre una caída en el PMI compuesto debido a la debilidad tanto en el sector manufacturero como en el sector servicios.

Análisis técnico de la Plata

El precio de la plata se negocia en un patrón de gráfico de Canal Descendente en el que cada retroceso es considerado una oportunidad de venta por los participantes del mercado. El XAG se negocia cerca de la EMA de 200 periodos, que se encuentra alrededor de 29.40$, lo que sugiere una consolidación por delante.

El RSI de 14 periodos oscila en el rango de 40.00-60.00, indicando indecisión entre los participantes del mercado.

Gráfico de cuatro horas de la plata

El Dólar estadounidense ha subido este miércoles a máximos de dos días en 4.165 frente al Peso colombiano. Previamente, el USD/COP tocó mínimos del día en 4.121,97.

El USD/COP cotiza al momento de escribir sobre 4.155,15, ganando un 0.18% en el día.

El Indicador de Seguimiento de la Economía de Colombia muestra una expansión del 5.5%

- El martes Colombia publicó el Indicador de Seguimiento a la Economía de abril, mostrando una subida del 5.5% mensual, mientras que a nivel anual creció un 4.0%, mejorando las expectativas del mercado.

- Los mercados estadounidenses están cerrados hoy 19 de junio por el feriado del Día de la Liberación.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Dólar estadounidense se mantiene plano el miércoles a pesar de las débiles ventas minoristas de EE.UU.

- Los mercados enfrentan un día de negociación relativamente tranquilo, con los mercados estadounidenses cerrados por el festivo del Día de la Liberación.

- El Índice del Dólar estadounidense se mantiene por encima de 105.00, aunque los datos de EE.UU. de esta semana podrían desencadenar una ruptura.

El Dólar estadounidense (USD) se mantiene plano el miércoles, con los mercados estadounidenses cerrados por del Día de la Liberación. Los mercados de bonos de EE.UU. están cerrados y las acciones estadounidenses solo verán movimiento en los mercados de futuros. Los operadores podrán dejar que se asienten las cosas después del informe de ventas minoristas desalentador de mayo, publicado el martes.

En cuanto a los datos económicos de EE.UU., hay dos puntos de datos para digerir en un día de negociación muy ligero. La Asociación de Banqueros Hipotecarios publicará su número de Solicitudes de Hipotecas para la semana del 14 de junio. El número tiene cierta importancia porque estuvo en contracción durante algunas semanas consecutivas hasta que la semana anterior registró un sorprendente aumento del 15,6%.

Motores del mercado: Día libre en los mercados estadounidenses

- Aunque los mercados estadounidenses están cerrados el miércoles, hay algunos titulares clave para informar:

- El frente de oposición de Japón pidió al primer ministro japonés Fumio Kishida que convoque elecciones anticipadas, informó Bloomberg.

- EE.UU. ha dado luz verde a un acuerdo de armas con Taiwán, lo que ha provocado la furia de China sobre el asunto, informó Baha news.

- Francia, Italia, Bélgica y otros cinco países europeos serán reprendidos y multados por sus déficits que infringen las reglas financieras de la UE, según Bloomberg.

- A las 11:00 GMT, la Asociación de Banqueros Hipotecarios publicará su encuesta de Solicitudes de Hipotecas. El número de la semana pasada rompió la senda de contracción con un sorprendente 15,6%.

- A las 14:00 GMT, la Asociación Nacional de Constructores de Viviendas publicará su Índice del Mercado de la Vivienda de junio. El número anterior fue 45, y se espera nuevamente que se mantenga estable en este nivel.

- Los mercados de renta variable no están funcionando bien nuevamente, con todos los índices en Europa en rojo. Los futuros de EE.UU. están marginalmente en verde.

- La herramienta CME FedWatch muestra una probabilidad del 32,8% de que la tasa de interés de la Fed se mantenga en el nivel actual en septiembre. Las probabilidades de un recorte de tasas de 25 puntos básicos se sitúan en el 60,0%, mientras que una muy escasa probabilidad del 7,2% se prevé para un recorte de tasas de 50 puntos básicos.

- El bono de referencia a 10 años del Tesoro de EE.UU. se negocia en su nivel más bajo en un mes, en 4,22%. No se esperan más movimientos hoy ya que los mercados de bonos están cerrados.

Análisis Técnico del Índice del Dólar estadounidense: ¿Cuánto tiempo falta hasta que la realidad se imponga?

El Índice del Dólar estadounidense (DXY) está tratando de mantenerse firme, aunque está comenzando a perder su brillo. Con la agitación política europea comenzando a disminuir, los datos de EE.UU. vuelven a primer plano. Con los datos de ventas minoristas de EE.UU. desalentadores para mayo publicados el martes, los siempre resilientes alcistas del Dólar también deben comenzar a dudar de sus creencias. Bajo estas condiciones económicas actuales, el Dólar sigue estando un poco sobrevalorado y necesita otra corrección para volver a su valor justo.

Al alza, no hay grandes cambios en los niveles que los operadores deben vigilar. El primero es 105,52, una barrera que se mantuvo durante la mayor parte de abril. El siguiente nivel a observar es 105,88, que provocó un rechazo a principios de mayo y probablemente volverá a desempeñar su papel como resistencia. Más arriba, el mayor desafío sigue siendo 106,51, el máximo del año hasta la fecha desde el 16 de abril.

A la baja, la trifecta de Medias Móviles Simples (SMA) sigue actuando como soporte. Primero está la SMA de 55 días en 105,12, salvaguardando la cifra de 105,00. Un poco más abajo, cerca de 104,59 y 104,47, tanto la SMA de 100 días como la de 200 días están formando una doble capa de protección para soportar cualquier caída. Si esta área se rompe, busque 104,00 para salvar la situación.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

Los precios de la Plata (XAG/USD) se mantuvieron prácticamente sin cambios el miércoles, según datos de FXStreet. La Plata se cotiza a 29,55 $ por onza troy, estable desde el martes.

Los precios de la plata han aumentado un 16,02% desde el comienzo del año.

| Unidad de medida | Precio de hoy |

|---|---|

| Precio de la Plata por onza troy | 29,55 $ |

| Precio de la Plata por gramo | 0,95 $ |

La relación Oro/Plata, que muestra el número de onzas troy de plata necesarias para igualar el valor de una onza troy de oro, se situó en 78,93 el miércoles, frente a 78,86 el martes.

Los inversores pueden utilizar esta relación para determinar la valoración relativa del oro y la plata. Algunos pueden considerar una relación alta como un indicador de que la plata está infravalorada – o el oro sobrevalorado – y podrían comprar plata o vender oro en consecuencia. Por el contrario, una relación baja podría sugerir que el oro está infravalorado en relación con la plata.

(Se utilizó una herramienta de automatización para crear esta publicación.)

Esto es lo que necesitas saber para operar hoy miércoles 19 de junio:

La Libra esterlina se aferra a pequeñas ganancias a primera hora del miércoles mientras los inversores evalúan los datos de inflación de mayo antes de los anuncios de política monetaria del Banco de Inglaterra (BoE) el jueves. El calendario económico no ofrecerá publicaciones de datos de alto nivel y los mercados financieros en EE.UU. permanecerán cerrados por el feriado del 19 de junio.

La Oficina Nacional de Estadísticas (ONS) del Reino Unido informó que la inflación, medida por la variación del Índice de Precios al Consumo (IPC), se redujo al 2% anual en mayo desde el 2.3% en abril. Este dato estuvo en línea con las expectativas del mercado. El IPC subyacente, que excluye los precios volátiles de alimentos y energía, aumentó un 3.5% en el mismo período, mientras que el Índice de Precios al Por Menor aumentó un 3%. A pesar de las lecturas de inflación más suaves, el GBP/USD subió y cotiza cerca de 1.2720.

Reino Unido: La inflación cae al 2,0% interanual en mayo, volviendo al objetivo del BoE

Libra esterlina PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Libra esterlina (GBP) frente a las principales monedas hoy. Libra esterlina fue la divisa más fuerte frente al Dólar neozelandés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.09% | -0.11% | -0.09% | 0.01% | -0.23% | 0.10% | -0.08% | |

| EUR | -0.09% | -0.21% | -0.17% | -0.09% | -0.31% | 0.03% | -0.17% | |

| GBP | 0.11% | 0.21% | 0.02% | 0.12% | -0.11% | 0.23% | 0.05% | |

| JPY | 0.09% | 0.17% | -0.02% | 0.10% | -0.13% | 0.21% | 0.02% | |

| CAD | -0.01% | 0.09% | -0.12% | -0.10% | -0.24% | 0.08% | -0.08% | |

| AUD | 0.23% | 0.31% | 0.11% | 0.13% | 0.24% | 0.36% | 0.17% | |

| NZD | -0.10% | -0.03% | -0.23% | -0.21% | -0.08% | -0.36% | -0.19% | |

| CHF | 0.08% | 0.17% | -0.05% | -0.02% | 0.08% | -0.17% | 0.19% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Libra esterlina de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el GBP (base)/USD (cotización).

El Dólar estadounidense (USD) luchó por ganar fuerza el martes tras la publicación de datos macroeconómicos mixtos y comentarios de funcionarios de la Reserva Federal (Fed). Las ventas minoristas en EE.UU. aumentaron menos de lo esperado en mayo, pero la producción industrial creció a un ritmo más rápido de lo previsto. El índice del USD registró pequeñas pérdidas en el día pero se mantuvo cómodamente por encima de 105.00. A primera hora del miércoles, el índice del USD fluctúa en un canal estrecho alrededor de 105.30.

El EUR/USD subió a un máximo diario por encima de 1.0760 pero no logró reunir impulso alcista. El par se mantiene bajo una modesta presión bajista y cotiza por debajo de 1.0750 en la mañana europea del miércoles.

Las actas de la reunión de política monetaria de abril del Banco de Japón mostraron que los responsables de la política monetaria discutieron cómo la reciente depreciación del Yen japonés podría afectar la inflación subyacente. Más temprano en el día, los datos de Japón mostraron que las exportaciones crecieron un 13.5% anual en mayo, mientras que las importaciones aumentaron un 9.5%. Después de cerrar los últimos cuatro días de negociación en territorio positivo, el USD/JPY baja y cotiza por debajo de 158.00 en la mañana europea del miércoles.

El Oro registró pequeñas ganancias el martes ya que el rendimiento de los bonos del Tesoro estadounidense a 10 años no logró consolidar el rebote del lunes. El XAU/USD se mantiene en una fase de consolidación alrededor de 2.330 $ en la sesión europea temprana.

La inflación FAQs

La inflación mide la subida de los precios de una cesta representativa de bienes y servicios. La inflación general suele expresarse como variación porcentual intermensual e interanual. La inflación subyacente excluye elementos más volátiles, como los alimentos y el combustible, que pueden fluctuar debido a factores geopolíticos y estacionales. La inflación subyacente es la cifra en la que se centran los economistas y es el nivel objetivo de los bancos centrales, que tienen el mandato de mantener la inflación en un nivel manejable, normalmente en torno al 2%.

El Índice de Precios al Consumo (IPC) mide la variación de los precios de una cesta de bienes y servicios a lo largo de un periodo de tiempo. Suele expresarse en porcentaje de variación intermensual e interanual. El IPC subyacente es el objetivo de los bancos centrales, ya que excluye la volatilidad de los alimentos y los combustibles. Cuando el IPC subyacente supera el 2%, los tipos de interés suelen subir, y viceversa cuando cae por debajo del 2%. Dado que unos tipos de interés más altos son positivos para una divisa, una inflación más alta suele traducirse en una divisa más fuerte. Lo contrario ocurre cuando la inflación cae.

Aunque pueda parecer contrario a la intuición, una inflación elevada en un país hace subir el valor de su divisa y viceversa en el caso de una inflación más baja. Esto se debe a que el banco central normalmente subirá las tasas de interés para combatir la mayor inflación, lo que atrae más entradas de capital mundial de inversores que buscan un lugar lucrativo donde aparcar su dinero.

Antiguamente, el Oro era el activo al que recurrían los inversores en épocas de alta inflación porque preservaba su valor, y aunque los inversores a menudo siguen comprando Oro por sus propiedades de refugio en épocas de extrema agitación en los mercados, este no es el caso la mayor parte del tiempo. Esto se debe a que cuando la inflación es alta, los bancos centrales suben las tasas de interés para combatirla. Unas tasas de interés más altas son negativas para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a un activo que devenga intereses o de colocar el dinero en una cuenta de depósito en efectivo. Por el contrario, una menor inflación tiende a ser positiva para el Oro, ya que reduce las tasas de interés, haciendo del metal brillante una alternativa de inversión más viable.

Los precios del Oro se mantuvieron prácticamente sin cambios en India el miércoles, según datos recopilados por FXStreet.

El precio del Oro se situó en 6.250,22 Rupias Indias (INR) por gramo, prácticamente estable en comparación con las 6.248,45 INR que costaba el martes.

El precio del Oro se mantuvo prácticamente estable en 72.901,34 INR por tola desde 72.880,70 INR por tola el día anterior.

| Unidad de medida | Precio del Oro en INR |

|---|---|

| 1 Gramo | 6.250,22 |

| 10 Gramos | 62.502,20 |

| Tola | 72.901,34 |

| Onza Troy | 194.403,70 |

FXStreet calcula los precios del Oro en India adaptando los precios internacionales (USD/INR) a la moneda local y las unidades de medida. Los precios se actualizan diariamente según las tasas del mercado tomadas en el momento de la publicación. Los precios son solo de referencia y las tasas locales podrían divergir ligeramente.

Movimientos en los mercados mundiales: El precio del Oro en Comex se mantiene en rango mientras los operadores esperan más señales de la política de la Fed

- Los inversores siguen inciertos sobre la senda de recortes de tasas de la Reserva Federal, lo que, a su vez, no proporciona ningún impulso significativo al precio del Oro en Comex y lleva a una acción de precios limitada en un rango.

- La Fed la semana pasada redujo su proyección para el número de recortes de tasas en 2024 a uno desde tres en marzo, aunque los datos macroeconómicos entrantes de EE.UU. mantienen vivas las esperanzas para el primer recorte de tasas en septiembre.

- Las apuestas fueron impulsadas por datos más suaves de precios al consumidor y productor de EE.UU. publicados la semana pasada, lo que sugiere que la inflación está disminuyendo, y las decepcionantes cifras de ventas minoristas de EE.UU. el martes.

- El Departamento de Comercio informó que las ventas minoristas de EE.UU. aumentaron un 0,1% mensual en mayo frente a la caída revisada a la baja del 0,2% del mes anterior y el aumento del 0,2% anticipado.

- El dato más suave apuntó a signos de agotamiento entre los consumidores estadounidenses y que la actividad económica estaba desacelerándose, fortaleciendo el caso para que la Fed reduzca los costos de endeudamiento antes de lo esperado.

- En una entrevista con Fox Business, el presidente de la Fed de Nueva York, John Williams, señaló que los datos recientes de inflación han sido alentadores y agregó que espera que la inflación continúe disminuyendo.

- El presidente de la Fed de Richmond, Thomas Barkin, dijo que los datos de inflación de mayo fueron alentadores, pero es difícil saber cuánto señal tomar de la inflación del año pasado, este trimestre o las últimas semanas.

- Mientras tanto, la presidenta de la Fed de Boston, Susan Collins, dijo que la inflación sigue siendo obstinadamente alta, y tomará más tiempo de lo que muchos esperaban inicialmente para llevar el crecimiento de los precios de vuelta al objetivo del 2%.

- La gobernadora de la Fed, Adriana Kugler, señaló que las condiciones económicas se están moviendo en la dirección correcta, y es probable que sea apropiado comenzar a relajar la política en algún momento más tarde este año si la economía evoluciona como se espera.

- La presidenta de la Fed de Dallas, Lorie Logan, reiteró que aunque se ha hecho un progreso tremendo, la inflación sigue siendo demasiado alta y necesitará ver 'varios meses más' para tener confianza en que se dirige al 2%.

- El presidente de la Fed de St. Louis, Alberto Musalem, señaló que el mercado laboral sigue siendo particularmente ajustado y que podrían pasar meses o trimestres enteros antes de que las políticas arrastren la inflación de vuelta a los niveles objetivo.

- Los alcistas del Dólar estadounidense permanecen a la defensiva tras la caída nocturna de los rendimientos de los bonos del Tesoro de EE.UU., brindando algo de soporte al metal amarillo sin rendimiento en medio de la ausencia de datos económicos relevantes.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

(Se utilizó una herramienta de automatización para crear esta publicación.)

- El IPC anual del Reino Unido subió un 2,0% en mayo frente al 2,0% estimado.

- La inflación británica se mantiene en el 0,3% mensual en mayo, cumpliendo con las previsiones.

- El GBP/USD se mantiene por encima de 1.2700 tras los datos de inflación del IPC del Reino Unido.

El Índice de Precios al Consumo (IPC) del Reino Unido subió a una tasa anual del 2,0 % en mayo, habiendo aumentado un 2,3 % en abril, según los datos publicados el miércoles por la Oficina Nacional de Estadísticas (ONS).

La lectura coincidió con las expectativas del mercado de un crecimiento del 2,0 % y volvió al objetivo del Banco de Inglaterra (BoE) por primera vez desde julio de 2021.

El IPC subyacente (excluyendo los elementos volátiles de alimentos y energía) avanzó un 3,5% interanual en mayo, en comparación con el aumento del 3,9% de abril, alineándose con la previsión. Este es su nivel más bajo desde octubre de 2021.

El IPC de servicios del Reino Unido en mayo subió un 5,7% interanual, un poco más lento que el aumento del 5,9% visto en abril.

Mientras tanto, el Índice de Precios al Consumo del Reino Unido subió un 0,3% mensual en mayo, al mismo ritmo que en abril, aunque no alcanzó la cifra esperada del 0,4%.

Reacción del GBP/USD a los datos de inflación del IPC del Reino Unido

Los datos del IPC del Reino Unido han impulsado a la Libra esterlina, elevando el GBP/USD a 1.2730, su nivel más alto en tres días. El par cotiza ahora sobre este nivel, ganando un 0.17% diario.

GBP/USD: gráfico de 15 minutos

Libra esterlina PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Libra esterlina (GBP) frente a las principales monedas hoy. Libra esterlina fue la divisa más fuerte frente al Dólar neozelandés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.00% | -0.05% | -0.03% | -0.02% | -0.21% | 0.08% | -0.06% | |

| EUR | -0.01% | -0.06% | -0.02% | -0.03% | -0.22% | 0.10% | -0.06% | |

| GBP | 0.05% | 0.06% | 0.02% | 0.03% | -0.16% | 0.14% | 0.01% | |

| JPY | 0.03% | 0.02% | -0.02% | 0.00% | -0.17% | 0.13% | -0.00% | |

| CAD | 0.02% | 0.03% | -0.03% | -0.01% | -0.18% | 0.13% | -0.02% | |

| AUD | 0.21% | 0.22% | 0.16% | 0.17% | 0.18% | 0.32% | 0.19% | |

| NZD | -0.08% | -0.10% | -0.14% | -0.13% | -0.13% | -0.32% | -0.14% | |

| CHF | 0.06% | 0.06% | -0.01% | 0.00% | 0.02% | -0.19% | 0.14% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Libra esterlina de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el GBP (base)/USD (cotización).

La inflación FAQs

La inflación mide la subida de los precios de una cesta representativa de bienes y servicios. La inflación general suele expresarse como variación porcentual intermensual e interanual. La inflación subyacente excluye elementos más volátiles, como los alimentos y el combustible, que pueden fluctuar debido a factores geopolíticos y estacionales. La inflación subyacente es la cifra en la que se centran los economistas y es el nivel objetivo de los bancos centrales, que tienen el mandato de mantener la inflación en un nivel manejable, normalmente en torno al 2%.

El Índice de Precios al Consumo (IPC) mide la variación de los precios de una cesta de bienes y servicios a lo largo de un periodo de tiempo. Suele expresarse en porcentaje de variación intermensual e interanual. El IPC subyacente es el objetivo de los bancos centrales, ya que excluye la volatilidad de los alimentos y los combustibles. Cuando el IPC subyacente supera el 2%, los tipos de interés suelen subir, y viceversa cuando cae por debajo del 2%. Dado que unos tipos de interés más altos son positivos para una divisa, una inflación más alta suele traducirse en una divisa más fuerte. Lo contrario ocurre cuando la inflación cae.

Aunque pueda parecer contrario a la intuición, una inflación elevada en un país hace subir el valor de su divisa y viceversa en el caso de una inflación más baja. Esto se debe a que el banco central normalmente subirá las tasas de interés para combatir la mayor inflación, lo que atrae más entradas de capital mundial de inversores que buscan un lugar lucrativo donde aparcar su dinero.

Antiguamente, el Oro era el activo al que recurrían los inversores en épocas de alta inflación porque preservaba su valor, y aunque los inversores a menudo siguen comprando Oro por sus propiedades de refugio en épocas de extrema agitación en los mercados, este no es el caso la mayor parte del tiempo. Esto se debe a que cuando la inflación es alta, los bancos centrales suben las tasas de interés para combatirla. Unas tasas de interés más altas son negativas para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a un activo que devenga intereses o de colocar el dinero en una cuenta de depósito en efectivo. Por el contrario, una menor inflación tiende a ser positiva para el Oro, ya que reduce las tasas de interés, haciendo del metal brillante una alternativa de inversión más viable.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.