- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

Lo que debe tener en cuenta el miércoles 7 de diciembre:

Los mercados financieros mantuvieron su aversión al riesgo, lo que ayudó al avance del dólar estadounidense el martes. La divisa estadounidense cedió algo de terreno durante la primera mitad del día, pero cobró impulso tras la apertura de Wall Street, ya que los índices estadounidenses cayeron por cuarta sesión consecutiva.

La divisa americana terminó la jornada en máximos históricos semanales, especialmente frente a sus rivales de alto rendimiento. El par EUR/USD ronda los 1.460, mientras que el GBP/USD cotiza en la zona de 1.2140.

Los mercados financieros reflejan una mayor incertidumbre sobre las futuras actuacionesde la Reserva Federal estadounidense. El banco central ha insinuado una reducción del ritmo de ajuste cuantitativo a partir de este mismo mes, a pesar de la resistencia económica y de los signos de relajación de la inflación. Tanto los responsables políticos como los inversores temen que el agresivo ritmo de endurecimiento provoque una recesión duradera.

Por su parte, Constantinos Herodotou, miembro del Consejo de Gobierno del Banco Central Europeo, afirmó que el banco central volvería a subir las tasas, pero advirtió de que están cerca de la tasa neutral.

Las tensiones entre Europa y Rusia se recrudecen, ya que esta última estudia reducir la producción de petróleo al tiempo que fija un suelo para las ventas de crudo en respuesta a la decisión del G-7 de limitar los precios.

Precios del petróleo crudo a la baja, con el barril de WTI cambiándose actualmente a 74$ por barril. El par USD/CAD avanzó hacia la zona de precios de 1.3660, donde cotiza actualmente.

El par AUD/USD terminó la jornada en torno a 0,6680, siguiendo la estela de los valores y a pesar de la postura de línea agresiva del RBA. El CHF y el JPY, monedas refugio, recortaron las ganancias iniciales frente al dólar y el par terminó la jornada prácticamente sin cambios.

Al contado, el oro intentó recuperar terreno, pero cerró el martes sin cambios en torno a los 1.770$ la onza troy.

Australia publicará su Producto Interior Bruto del tercer trimestre a primera hora del miércoles, y se espera que la economía haya crecido a un ritmo anualizado del 6.3%.

- Los alcistas del WTI podrían estar a punto de pasar a la acción tras el fuerte movimiento bajista.

- La preocupación por la Recesión en EE.UU. está afectando a los mercados financieros y creando un estado de aversión al riesgo.

El crudo West Texas Intermediate ha bajado más de un 4% en lo que va de día, volviendo a caer en la tendencia bajista y en la parte delantera de lo que momentáneamente era una línea de tendencia contraria. En el momento de escribir estas líneas, el WTI cotiza a 73,80$, cerca de los mínimos del día, tras haber caído desde 77.86$.

La preocupación por la Recesión ha vuelto a aparecer en los mercados financieros, donde los inversores se muestran reticentes al riesgo tras la publicación de los primeros datos de la semana en EE.UU., que avivaron el discurso de línea dura de la Reserva Federal. El lunes, el Instituto de Gestión de Suministros (ISM) anunció que su PMI no manufacturero había subido hasta 56.5 el mes pasado, desde 54.4 en octubre, lo que indica que el sector servicios, que representa más de dos tercios de la actividad económica de EE.UU., siguió resistiendo ante la subida de los tipos de interés. Los datos superaron las previsiones que apuntaban a una caída del PMI no manufacturero hasta 53.1 puntos.

La preocupación por una fuerte subida de los costes de endeudamiento ha impulsado al dólar este año, presionando negativamente a los mercados de Acciones y de Bonos, con el S&P 500 bajando un 17.5%.

Por su parte, la Administración de Información de Energía (EIA) elevó su previsión de inventarios mundiales de petróleo para 2023 en su publicación de diciembre, el Short-Term Energía Outlook (STEO), aumentando su previsión en 0.2 millones de barriles tras esperar una caída de 0.3 millones de barriles en su publicación de noviembre. La EIA también recortó su previsión para el precio medio del petróleo crudo Brent el año que viene a 92.00$, por debajo de su estimación de noviembre de 95.00$, ante la expectativa de una recesión en Estados Unidos.

Mientras tanto, la agencia tuvo en cuenta la prohibición de la Unión Europea de importar petróleo ruso por vía marítima y el límite de 60$ a los precios del crudo ruso que entró en vigor a principios de esta semana tras la decisión adoptada el viernes. Se espera que el límite limite la oferta, ya que Rusia busca compradores alternativos.

Análisis técnico del WTI

Unanálisis previo, que favorecía el alza del mercado siempre y cuando el precio se mantuviera en la parte posterior de la línea de tendencia contraria, reconocía una ruptura por debajo de 76.40$ que estaría poniendo en serios aprietos a los alcistas comprometidos según los siguientes gráficos diarios y de 4 horas:

Mientras tanto, hay perspectivas de una corrección en esta coyuntura:

- El precio de la plata cae por debajo de 22.14$ en medio de la fortaleza general del USD.

- Análisis del precio de la Plata: Una ruptura por debajo de 22.00$ agravaría la prueba de la ruptura de un triángulo simétrico en torno a 21.80$.

El precio de la plata cayó desde los máximos diarios alcanzados en 22,59, probando los mínimos de la semana actual de 22.14$ debido a las especulaciones de que la Reserva Federal (Fed) seguiría endureciendo las condiciones monetarias, a pesar de que los riesgos de recesión están sesgados al alza. Por lo tanto, el dólar estadounidense se vio impulsado por los flujos de refugio, en detrimento de los metales preciosos. En el momento de escribir estas líneas, el par XAG/USD cotiza en 22.19$.

Análisis del precio de la Plata: XAG/USD Perspectiva técnica

Desde que cayera más de un 3.80% el lunes, el XAGU/USD sigue presionado a la baja, registrando nuevos mínimos de dos días por debajo de 22.17$, lo que agravaría una caída hacia la línea de tendencia superior de un triángulo simétrico roto el jueves pasado. Cabe destacar que el Índice de Fuerza Relativa (RSI) y la Tasa de Cambio (RoC), muestran que la presión de compra de metales blancos se está desvaneciendo, y a menos que los compradores intervengan alrededor de 22.00$, se justifica una mayor acción bajista.

Por lo tanto, el primer soporte del XAG/USD sería la cifra de 22.00$. Una ruptura por debajo dejará al descubierto la Media móvil exponencial (EMA) de 20 días en 21.53$, seguido de la EMA de 200*días, que marca la tendencia, en 21.03$. Por otro lado, la primera resistencia del XAG/USD sería el nivel psicológico de 23.00$. Una ruptura de este último expondría el máximo del 5 de diciembre en 23.51$, seguido de la marca de 24.00$

Niveles técnicos clave de la plata

- El dólar no logra sacar provecho de un Estado de aversión al riesgo provocado por la caída del rendimiento de los bonos estadounidenses.

- Los datos económicos estadounidenses publicados recientemente mantendrían a la Reserva Federal endureciendo su política monetaria.

- Análisis del precio del USD/JPY: Sesgo alcista, pero podría consolidarse en torno a 135.00/136,00.

El USD/JPY se mantiene presionado en la sesión norteamericana, estimulado por el reducido apetito por el riesgo producido por los datos económicos de los últimos tres días de los Estados Unidos (EE.UU.) que sugieren la necesidad de un mayor endurecimiento por parte de la Reserva Federal (Fed). No obstante, el USD/JPY recortó terreno y cotiza en 136.61, debido en parte a la caída de los rendimientos del Tesoro estadounidense.

Antes de la apertura de Wall Street, el Departamento de Comercio de EE.UU. (DoC) reveló que la Balanza comercial de Estados Unidos se amplió a 78.200 millones de dólares en comparación con los 74.100 millones de dólares de septiembre, por debajo de las estimaciones de 80.000 millones de dólares. Profundizando en los datos, las Exportaciones aumentaron en 256.6B$ por debajo de los datos de septiembre, mientras que las Importaciones saltaron 334.8B$ por encima de los 332.6B$ del mes anterior.

Mientras tanto, los datos revelados desde el viernes pasado muestran que el mercado laboral en los EE.UU. sigue siendo ajustado, mientras que las Ganancias Horarias Promedio jimping 5,1% YoY añadido a las presiones inflacionarias. Aparte de los datos de empleo, el Instituto de Gestión de Suministros de EE.UU. (ISM) reveló que el índice PMI de servicios subió un 56.6, mejor que el 53.3 esperado.

Por otra parte, el sentimiento de los inversores se ha moderado desde principios de semana debido a su valoración de la reacción de la Reserva Federal (Fed) a los datos. El discurso del miércoles del presidente de la Reserva Federal , Jerome Powell, pivotando hacia subidas de tasas menos agresivas en el tamaño de 50 puntos básicos, estimuló una recuperación de los activos percibidos como de riesgo. Sin embargo, los datos de la semana pasada ponen a Powell en una encrucijada, ya que el jueves se publicará el Índice de Precios al Producción (IPP), seguido del Sentimiento del Consumidor de la Universidad de Michigan (UoM) y la semana que viene el Índice de Precios al Consumo (IPC) antes de la reunión de diciembre. Cualquier indicio de que la inflación sigue siendo elevada podría volver a poner en juego una agresiva subida de 75 puntos básicos.

Por lo tanto, el USD/JPY no pudo mantener la recuperación del martes debido a la caída de los rendimientos de los bonos estadounidenses. El rendimiento del Tesoro estadounidense a 10 años bajó dos puntos y medio, hasta el 3.550%.

Análisis del precio del USD/JPY: Perspectiva técnica

Desde la perspectiva del gráfico diario, el USD/JPY tiene un sesgo neutral alcista. Desde la ruptura el viernes pasado de la media móvil exponencial (EMA) de 200 días, el par recuperó algo de terreno, aunque está poniendo a prueba la línea de tendencia inferior de una línea de tendencia de soporte ascendente anterior, en torno a 137.40 puntos. Los niveles clave de soporte del USD/JPY se encuentran en 136.00, seguidos por el máximo diario del 2 de diciembre en 135.98, seguidos por la EMA de 200 días en 135.01. Por otro lado, la primera resistencia del USD/JPY sería el nivel psicológico clave 137.00. Romper por encima expondrá la línea de tendencia alcista trazada desde agosto de 2022 en torno a 137.40, seguida del máximo diario del 1 de diciembre en 138.12.

- El Banco de Canadá anunciará su política monetaria el miércoles.

- El dólar canadiense es la moneda del G10 que peor comportamiento ha tenido este martes.

- El USD/CAD sube por cuarto día consecutivo y se encamina a su cierre más alto en un mes.

El USD/CAD siguió subiendo durante la sesión americana en medio de la aversión al riesgo y la caída de los precios del petróleo crudo, a la espera de la decisión del Banco de Canadá. El par subió hasta 1.3670, alcanzando el nivel más alto desde el 4 de noviembre, y luego retrocedió hacia 1.3620.

La debilidad del Loonie impulsa al USD/CAD

En el momento de escribir estas líneas, el par USD/CAD ronda los 1.3645, a punto de registrar la cuarta subida consecutiva y el cierre diario más alto en un mes. El martes, el dólar canadiense fue el que peor se comportó dentro del G10.

La caída de los precios del petróleo crudo (WTI bajó un 1.80%, en nuevos mínimos semanales) y de las acciones pesa sobre el dólar canadiense. El Dow Jones retrocede un 0.53% y el Nasdaq cae un 1.58%. El crudo y los índices de acciones se suman a las pérdidas de ayer.

El miércoles, el Banco de Canadá anunciará su decisión sobre política monetaria. Se espera una subida de tasas de 50 puntos básicos, hasta el 4.25%. Algunos analistas ven una subida de tasas menor. Se espera que la volatilidad en torno a la decisión aumente significativamente en los cruces del CAD.

"Es improbable que el BOC ofrezca mucho para mover la aguja del CAD. El bajo rendimiento del CAD en los cruces se ha producido rápidamente y parece tácticamente estirado. Se puede argumentar a favor de una reversión, pero buscaremos desvanecerla estratégicamente dados los lastres idiosincrásicos", dijeron los analistas de TD Securities.

Niveles técnicos

Esto es lo que necesita saber para operar hoy martes 6 de diciembre:

La caída generada por el ISM continuó durante la sesión asiática, pero las acciones siguen apuntaladas por nuevas noticias de reapertura de China. Sin embargo, el dólar estadounidense mantuvo la mayor parte de sus ganancias y el mercado de bonos sigue revalorizándose. El martes por la mañana, el petróleo se mantiene moderado tras la fuerte caída del lunes. En general, se mantiene la presión sobre los precios, pero el apilamiento de petroleros en Turquía seguramente frenará los descensos por ahora. El Banco de la Reserva de Australia subió 25 puntos básicos, tal y como se esperaba, pero parece que está adoptando una postura más agresiva. La situación depende de los datos, pero ahora todo parece apuntar al alza. Los rendimientos de los bonos están más tranquilos esta mañana, y en realidad esperamos una negociación más agitada con énfasis en los temas de aversión al riesgo hasta el FOMC de la próxima semana.

El dólar se mantiene estable en 105.15 para el índice DXY, mientras que el petróleo baja a 75.67$. El oro ha subido ligeramente a 1.777$ y el Bitcoin a 16.990$.

Mercados europeos:

- Eurostoxx: plano

- FTSE: -0.2%

- Dax: -0.3%

Futuros de EE.UU.:

- Dow Jones: -0.1%

- Nasdaq y S&P 500: planos

Noticias de Wall Street

El Banco de la Reserva de Australia sube los tipos de interés.

Decisión del BoC mañana.

Herballife (HLF) baja por la oferta de bonos convertibles.

GitLab (GTLB) sube por los buenos resultados.

Signet Jewlers (SIG) sube por sus buenos resultados.

Titulares de Reuters

La Junta de Supervisión de Meta Platforms (META) recomendó a la empresa que reformara su sistema para eximir de sus normas a los usuarios de alto perfil.

NRG Energy Inc (NRG) y Vivint Smart Home Inc: La empresa de generación de energía NRG comprará Vivint por 2.800 millones de dólares en efectivo.

American Airlines Group Inc (AAL), Delta Air Lines (DAL) Inc & United Airlines Holdings (UAL) Inc: La oferta de Delta de dar a los pilotos un aumento salarial acumulativo del 34% en un nuevo contrato de cuatro años ha impulsado las esperanzas de aumentos similares en sus rivales United Airlines, American Airlines.

American Express Co (AXP): El regulador australiano de valores llevó a la unidad local de American Express (AmEx) a los tribunales alegando que dos de sus tarjetas de crédito de marca compartida con el minorista David Jones se emitieron y distribuyeron sin asegurarse de que los clientes las entendieran.

BioNTech SE (BNTX), Moderna Inc (MRNA) y Pfizer Inc (PFE): Pfizer y su socio alemán, BioNTech contraatacaron a Moderna el lunes en una demanda de patentes sobre sus vacunas rivales COVID-19, solicitando la desestimación de la demanda en el tribunal federal de Boston y una orden de que las patentes de Moderna son inválidas y no infringidas.

Deutsche Bank AG (DB): Deutsche Bank y Rabobank fueron acusados por los reguladores antimonopolio de la UE de participar en un cártel de bonos del Estado.

Goldman Sachs Group Inc (GS): La empresa planea gastar decenas de millones de dólares para comprar o invertir en empresas de criptomonedas después de que el colapso de FTX golpeara las valoraciones.

Microsoft Corp y Sony Group Corp (MSFT): La compañía ha ofrecido a Sony un contrato de 10 años para que cada nuevo lanzamiento de "Call of Duty" esté disponible en PlayStation el mismo día que llegue a Xbox, según un artículo de opinión publicado el lunes en el Wall Street Journal por un ejecutivo de Microsoft.

Textron Inc (TXT): El Ejército de EE.UU. adjudicó el lunes el contrato para su helicóptero de nueva generación a la unidad Bell de Textron.

Taiwan Semiconductor Manufacturing Co Ltd (TSM): El Presidente Joe Biden visitará la planta de Arizona de TSMC, mientras el fabricante de chips taiwanés está a punto de triplicar con creces su inversión prevista en la fábrica hasta los 40.000 millones de dólares, una de las mayores inversiones extranjeras de la historia de EE.UU..

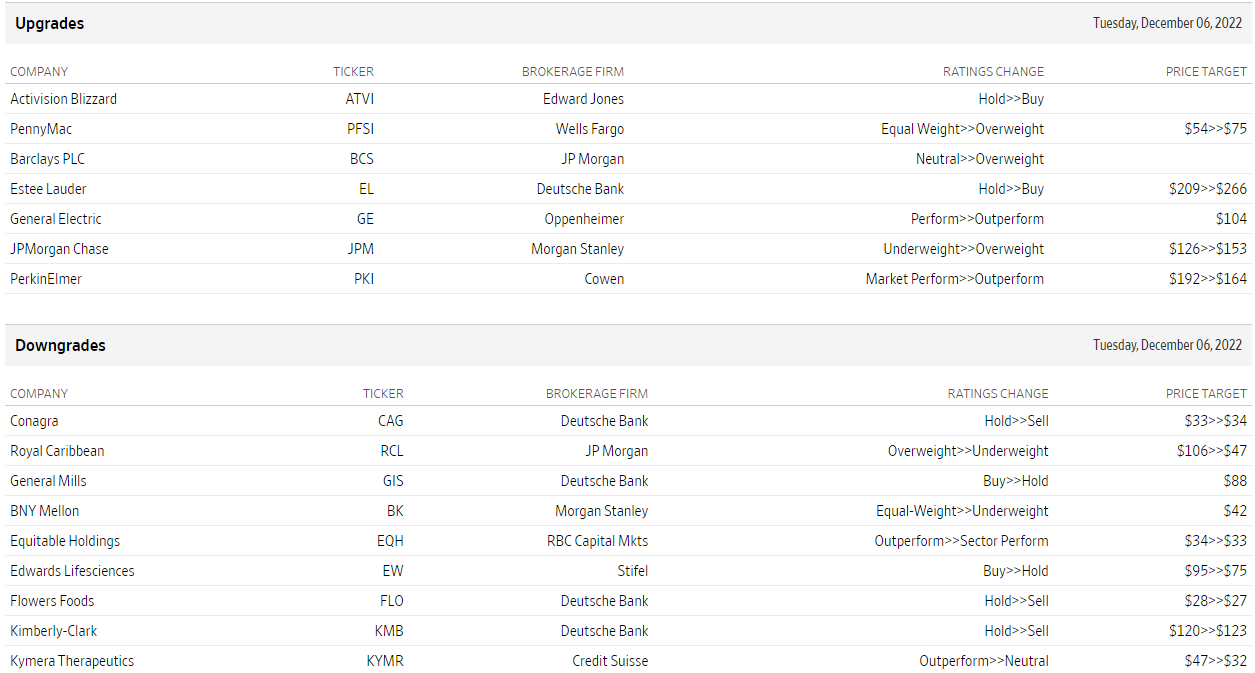

Mejoras y rebajas

Fuente: WSJ.com

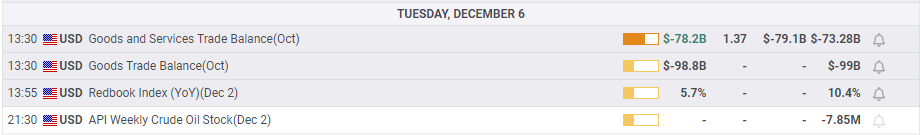

Datos económicos

Los economistas de Brown Brothers Harriman & Co. (BBH) sugieren que el reciente giro moderado de la Reserva Federal podría seguir pesando sobre el dólar estadounidense, aunque el trasfondo fundamental favorece a los alcistas.

Declaraciones destacadas:

"El DXY cotiza cerca de 105.15, pero ha mantenido la mayor parte de las ganancias de ayer. Aunque seguimos creyendo que el panorama fundamental favorece al dólar, reconocemos que es probable que la debilidad del dólar a corto plazo continúe tras el inesperado giro moderado de Powell. Si los datos estadounidenses siguen siendo moderados, como el ISM de servicios, esa narrativa moderada de la Fed podría empezar a resquebrajarse."

"Después del discurso de Powell la semana pasada, la narrativa giró hacia dovish. Después de AHE y PMI de servicios, esa narrativa está girando de nuevo hacia el lado agresivo. Imaginamos que habrá algunos susurros sobre 75 bp de la Fed la próxima semana, pero creemos que dependerá en gran parte de los datos del IPC que salgan el día antes de la decisión."

"Dicho esto, creemos que fue un error por parte de Powell eliminar los 75 pb de la mesa la semana pasada. El WIRP todavía sugiere que una subida de 50 pb el 14 de diciembre está totalmente descontada, con sólo un 5% de probabilidades de un movimiento mayor de 75 pb. El mercado de swaps está descontando una tasa de política máxima del 5,0%, pero las probabilidades de un pico más alto del 5.25% se han moderado de nuevo."

"Tanto el AHE como el IPC subyacente se han mantenido estables cerca del 5% durante la mayor parte de este año, a pesar de la caída del IPC y del IPP. Creemos que volver a situar el IPC subyacente en el objetivo de la Fed del 2% será mucho más difícil de lo que los mercados están valorando. No creemos que dos subidas más de 50 pb lo consigan, no cuando el mercado laboral sigue tan firme y el consumo se mantiene".

- El precio del oro registra nuevas ofertas ante la aparición de ciertas ventas en torno al dólar estadounidense.

- La caída de los rendimientos de los bonos del Tesoro de EE.UU. pesa sobre el dólar y beneficia a los metales sin rendimiento.

- La subida parece limitada en medio de la incertidumbre sobre futuras subidas de tasas por parte de la Reserva Federal.

El precio del oro recupera la tracción positiva el martes y revierte una parte del retroceso del día anterior desde un máximo de cinco meses. La constante subida intradía se prolonga durante las primeras horas de la sesión norteamericana y eleva el XAU/USD a un nuevo máximo diario, en torno a la zona de 1.780$-1.781$ en la última hora.

El debilitamiento del dólar estadounidense da soporte al precio del Oro

El dólar estadounidense lucha por aprovechar el sólido rebote de la noche desde su nivel más bajo desde finales de junio y atrae a algunos vendedores cerca de una media móvil simple (SMA) de 200 días técnicamente significativa. Mientras los inversores buscan claridad sobre la senda de subida de tipos de la Reserva Federal, una nueva caída en los rendimientos de los bonos del Tesoro de EE.UU. pesa sobre el dólar. Esto, a su vez, se considera un factor clave que impulsa los flujos hacia el precio del Oro denominado en dólares.

Tras el optimista informe mensual sobre el empleo publicado el viernes en Estados Unidos, el PMI de servicios ISM publicado el lunes, mejor de lo esperado, apuntaba a una economía resistente. Los datos macroeconómicos positivos de Estados Unidos hacen temer que la Reserva Federal suba las tasas más de lo previsto. Sin embargo, los inversores parecen convencidos de que el banco central estadounidense ralentizará el ritmo de su ciclo de endurecimiento de la política monetaria y prevén una subida de tasas de 50 puntos básicos en diciembre.

La atención sigue centrada en los datos/acontecimientos clave de la próxima semana

Por lo tanto, la atención de los mercados seguirá centrada en la reunión de política monetaria del Comité Federal de Mercado Abierto (FOMC) de los días 13 y 14 de diciembre. De cara al riesgo de acontecimientos clave, los inversores se enfrentarán a la publicación de las últimas cifras de inflación al consumo de EE.UU. para noviembre, que podrían influir en las perspectivas de política a corto plazo de la Reserva Federal. Esto, a su vez, desempeñará un papel clave en el impulso del precio del Oro sin rendimiento y ayudará a determinar el siguiente tramo de un movimiento direccional.

El temor a la recesión refuerza el valor refugio del XAU/USD

Mientras tanto, la creciente preocupación por una recesión económica mundial más profunda eclipsa el optimismo generado por la relajación de las restricciones COVID-19 en China. Esto se refleja en la cautela imperante en los mercados de acciones y debería seguir prestando cierto soporte a la cotización del Oro. Sin embargo, los operadores podrían abstenerse de realizar apuestas agresivas y preferir mantenerse al margen ante la ausencia de datos macroeconómicos estadounidenses de importancia para el mercado.

Perspectivas técnicas del precio del oro

Desde un punto de vista técnico, los repetidos fracasos a la hora de encontrar aceptación o aprovechar el impulso más allá de la importantísima SMA de 200 días favorecen a los osos del XAU/USD. Dicho esto, la aparición de nuevas compras el martes justifica cierta cautela antes de confirmar un máximo a corto plazo para el precio del Oro y el posicionamiento para un retroceso correctivo más profundo.

Mientras tanto, un movimiento posterior por encima de la resistencia horizontal de 1.782$-1.783$ podría elevar el precio del Oro de nuevo a la DMA de 200, más cerca de 1.800$. El siguiente obstáculo importante se sitúa cerca de la zona de 1.810$, o el máximo multimensual alcanzado el lunes, por encima del cual el precio del Oro parece dispuesto a apreciarse aún más. El impulso podría entonces acelerarse hacia el obstáculo intermedio 1.830$ de camino a la zona de oferta de entre 1.843$ y 1.845$.

Por otro lado, el mínimo en torno a la zona de 1.769-1.768$ se convierte ahora en un soporte inmediato que hay que defender antes de la ruptura de la resistencia horizontal de 1.761$-1.760$. Una ruptura convincente por debajo anularía cualquier perspectiva positiva a corto plazo y cambiaría el sesgo a favor de los bajistas. El precio del oro podría entonces volverse vulnerable y acelerar la caída hacia la zona de 1.738-1.737$ antes de caer al nivel de 1.725$.

Niveles clave del oro a vigilar

- El GBP/USD atrae algunas compras cerca de la SMA de 200 días, aunque carece de seguimiento.

- El fracaso nocturno cerca de la resistencia del canal de tendencia justifica la cautela de los alcistas.

- Una ruptura sostenida por debajo de 1.2100 allanaría el camino para pérdidas más profundas.

El par GBP/USD encuentra cierto soporte cerca de la importante SMA de 200 días y frena el retroceso del día anterior desde su nivel más alto desde el 17 de junio. Sin embargo, el par lucha por conseguir una tracción significativa y oscilan entre tibias ganancias y pequeñas pérdidas en torno a 1.2200 a mediados de la sesión europea.

El dólar estadounidense se esfuerza por aprovechar el sólido movimiento de recuperación nocturno desde mínimos de más de cinco meses y resulta ser un factor clave que presta soporte al par GBP/USD. Dicho esto, las expectativas de que la Fed suba las tasas de interés más de lo previsto actúan como un viento de cola para el dólar. Esto, unido a las sombrías perspectivas de la economía británica, impide que el par suba significativamente.

Desde un punto de vista técnico, el fracaso de la noche anterior cerca de una resistencia marcada por el extremo superior de un canal ascendente de más de dos meses podría considerarse la primera señal de agotamiento alcista. Sin embargo, la falta de ventas de seguimiento justifica cierta cautela antes de confirmar que el par GBP/USD podría haber formado un máximo a corto plazo y posicionarse para cualquier caída correctiva significativa.

Mientras tanto, el mínimo en giro diario, en torno a la zona de 1.2160-1.2155, podría actuar como soporte inmediato antes de la DMA de 200, actualmente en torno a la región de 1.2135. A esta zona le sigue el nivel 1.2100, que si se rompe con decisión hará que el par GBP/USD sea vulnerable para debilitarse aún más hasta la señal psicológica de 1.2000. La trayectoria bajista podría extenderse hasta el soporte horizontal de 1.1935-1.1930.

Por otro lado, cualquier movimiento positivo intradía significativo podría enfrentarse a un obstáculo cerca de la zona de 1.2250-1.2255, por encima de la cual el par GBP/USD podría recuperar 1.2300. Algunas compras de seguimiento deberían permitir a los alcistas volver a los máximos de varios meses, en torno a la zona de 1.2345 tocada el lunes. El par podría alcanzar la barrera del canal de tendencia, actualmente en torno a 1.2400.

GBP/USD gráfico diario

Niveles clave a vigilar

- Superávit de balanza comercial alcanza 1.210 millones en octubre.

- USD/CAD se mantiene alcista sobre 1.3830 tras los datos.

El reporte de comercio exterior de Canadá mostró un superávit de CAD 1.210 millones en octubre, mayor a los 1.000 millones esperados y superior a los 1.140 millones del mes anterior.

Las exportaciones pasaron de 66.370 a 67.040 millones en octubre, mientras que las importaciones de 65.230 a 65.820 millones.

El USD/CAD se mantuvo en zona de mínimos en días sobre 1.3630. En el mismo momento también se conocieron cifras de comercio exterior de Estados Unidos.

- USD/MXN completó dos días de fuertes subas el lunes y el martes corrige a la baja.

- Zona de 19.80 contuvo el avance, sigue el tono alcista.

- Peso mexicano sigue estando entre las monedas de peor rendimiento.

El USD/MXN volvió a subir el lunes, teniendo el avance más pronunciado en meses y llegó hasta 19.86, el máximo en un mes. Luego retrocedió para cerrar el día en 19.72. El martes sigue con el retroceso y opera en torno a 19.67.

El peso mexicano está entre las monedas que más terreno pierde contra el dólar en los últimos días, reflejando no solo la fortaleza de la moneda estadounidense sino también debilidad en el lado del peso mexicano.

Los factores negativos para la divisa mexicana incluyen cuestiones técnicas. El quiebre de USD/MXN sobre 19.50/60 aceleró aún más las subas. La zona de 19.80 contuvo el avance, ya que si bien operó por encima, no hubo un cierre diario sobre estos niveles. De darse uno, la debilidad del MXN sería de esperar que se prolongue llevando al par rumbo a 20.00.

En la dirección contraria, ahora 19.60 asoma como un soporte clave. De quebrar por debajo el peso mexicano podría recuperar momento y aliviar las presiones alcistas actuales.

Las subas se dieron ante datos económicos de EE.UU. que llevan a pensar en una continuidad en la suba de tasas en EE.UU. y una fuerte caída en el precio del petróleo. A lo anterior se suma que el USD/MXN estaba corrigiendo al alza, tras haber caído la semana pasada a mínimos desde febrero de 2020 cerca de 19.00.

Niveles técnicos

- Tras un desplome mayor a 40$, el oro sube modestamente el martes.

- El dólar opera sin cambios relevantes y los futuros de Wall Street con leves pérdidas.

El oro está subiendo en formo modesta el martes, borrando una parte muy pequeña de las pérdidas del lunes. El XAU/USD está operando en zona de máximos diarios en torno a 1775$, tras haber tocado fondo el lunes en 1765$, el mínimo desde el miércoles.

El panorama del metal amarillo de muy corto plazo cambio el lunes con el desplome desde máximos en meses sobre 1810$. La caída desde el pico fue superior a los 40$ e implicó un golpe a las expectativas alcistas. La zona de 1785$ vuelve a ser una resistencia a considerar. Mientras que en la dirección contraria, entre 1760$ y 1765$, se puede ver una banda de soporte, que de ceder llevaría a una extensión de la corrección bajista, con el próximo soporte en 1747$.

Sin datos, foco en renta fija y variable

El calendario económico para EE.UU. en el resto del día está liviano, destacándose el reporte de comercio exterior de octubre y el índice Redbook. No se espera un impacto de estos datos. El foco ya se va centrando en lo que será la próxima semana la reunión de la Fed del 13 y 14. El 13 además se publicará el dato de inflación de noviembre.

Para las próximas horas, los operadores estarán atentos a lo que pase en Wall Street y con las materias primas en general. Los futuros de los principales índices de la bolsa estadounidense están apenas en terreno negativo. El mercado de bonos se muestra en calma sin grandes cambios.

Niveles técnicos

Constantinos Herodotou, Gobernador del Banco Central de Chipre y miembro del Consejo de Gobierno del Banco Central Europeo (BCE), ha abordado los temas de la inflación y las tasas de interés en su discurso del martes.

Declaraciones destacadas

"Habrá otra subida de tipos, pero estamos muy cerca de la tasa neutral".

"No vemos un "aterrizaje brusco" en la economía de la Eurozona ".

"No hay desanclaje material de las expectativas de inflación".

You-Na Park-Heger, analista de Commerzbank, ofrece sus reflexiones sobre la decisión del Banco de la Reserva de Australia (RBA) sobre las tasas de interés y su impacto en el dólar australiano (AUD).

Declaraciones destacadas

"El Banco de la Reserva de Australia (RBA) ha subido hoy su tipo de interés oficial en 25 puntos básicos, hasta el 3.1%, tal y como se esperaba. También señaló que es probable que la política monetaria siga endureciéndose. Así pues, no se cumplieron las expectativas de que el RBA diera una señal de pausa. En este sentido, la decisión fue algo más de línea dura de lo esperado".

"Sin embargo, el dólar australiano no pudo beneficiarse realmente. Esto se debe a que la declaración adjunta respalda la valoración básica en el mercado de que el RBA se tomará pronto una pausa. Que esto ocurra un poco más tarde de lo previsto no debería suponer demasiada diferencia para el mercado de divisas. En este sentido, la política monetaria australiana debería seguir sin ofrecer demasiado soporte al AUD".

- El USD/JPY ha tocado un máximo de tres días el martes, aunque carece de seguimiento o convicción alcista.

- Las expectativas por un mayor endurecimiento de la política monetaria por parte de la Fed beneficias al dólar y dan soporte al par.

- Los comentarios del gobernador del BoJ sobre la salida de la política monetaria ultra-flexible limitan la subida del par.

El par USD/JPY tiene dificultades para capitalizar sus modestas ganancias intradía y atrae a algunos vendedores cerca de la región de 137.50, o un máximo de tres días tocado este martes. El par retrocede por debajo del nivel de 137.00 durante la primera mitad de la sesión europea, aunque la caída parece amortiguada en medio de una modesta fortaleza del dólar estadounidense.

De hecho, el índice del dólar, que mide el comportamiento del dólar frente a una cesta de divisas, está tratando de aprovechar el sólido rebote del día anterior desde mínimos de más de cinco meses, lo que actúa como viento de cola para el par USD/JPY. Los datos macroeconómicos de EE.UU. sugieren que la economía sigue resistiendo a pesar del aumento de los costes de endeudamiento y alimentan las especulaciones de que la Fed podría subir los tipos de interés más de lo previsto. Esto, a su vez, se considera un factor clave que presta cierto soporte al dólar.

Por otra parte, el yen japonés se ve perjudicado por unos datos nacionales desalentadores, según los cuales el salario real japonés registró en octubre su mayor caída en más de siete años. No obstante, los comentarios del gobernador del Banco de Japón, Haruhiko Kuroda, sobre la salida de la política monetaria ultra-flexible ayudaron a limitar las pérdidas del yen. Kuroda también reconoció el riesgo al alza de las presiones inflacionistas, lo que a su vez frena a los alcistas a la hora de abrir posiciones agresivas y limita el par USD/JPY, al menos por el momento.

Los factores fundamentales mencionados hacen que sea prudente esperar a que se produzcan fuertes compras antes de confirmar que el par ha tocado fondo a corto plazo y posicionarse para nuevas subidas. A falta de publicaciones económicas de relevancia en Estados Unidos, los operadores se guiarán por la dinámica de los precios del dólar. Además, el sentimiento de riesgo en general influirá en la demanda de refugio del JPY y contribuirá a generar oportunidades a corto plazo en torno al par USD/JPY.

USD/JPY niveles técnicos

- El USD/CAD no logra una dirección intradía firme y permanece atrapado en un rango el martes.

- Un modesto repunte en los precios del petróleo crudo beneficia al CAD y actúa como un viento en contra para el par.

- La caída se mantiene amortiguada ante la aparición de algunas compras en torno al dólar estadounidense.

El par USD/CAD oscila en un rango estrecho el martes y consolida la fuerte recuperación del día anterior de alrededor de 220 pips desde niveles inferiores a 1.3400. El par se mantiene estable cerca de los máximos de una semana durante la sesión europea, y los alcistas esperan ahora una fortaleza sostenida más allá del nivel de 1.3600.

Los precios del petróleo crudo se mueven al alza y recuperan parte de la caída del día anterior de casi el 6.5%, en medio de la esperanza de una recuperación de la demanda de combustible ante la relajación de las restricciones del COVID-19 en China. Esto, a su vez, beneficia al CAD, divisa vinculada a las materias primas, y actúa como viento en contra para el par USD/CAD. Sin embargo, la tendencia bajista se ve amortiguada por la aparición de algunas compras en torno al dólar estadounidense, reforzadas por las expectativas a que la Reserva Federal podría subir los tipos de interés más de lo previsto.

El Instituto de Gestión de Suministros (ISM) informó que el PMI de servicios de EE.UU. aumentó inesperadamente a 56.5 en noviembre desde 54.4 en el mes anterior. Este dato se suma al optimista informe mensual sobre el empleo en EE.UU., publicado el viernes, y sugiere que la economía mantuvo su resistencia a pesar del aumento de los costes de financiación. Los sólidos datos macroeconómicos estadounidenses confirman la previsión del presidente de la Fed, Jerome Powell, de que la tasa de interés máxima será más alta de lo esperado.

Mientras tanto, el trasfondo fundamental mixto justifica cierta cautela antes de abrir posiciones direccionales agresivas en torno al par USD/CAD. Los operadores también podrían preferir mantenerse al margen y esperar la última actualización de la política monetaria del Banco de Canadá (BoC) el miércoles. Mientras tanto, el martes se publicarán los datos de la balanza comercial de Estados Unidos y Canadá. Además, el dólar y la dinámica de los precios del petróleo deberían proporcionar cierto impulso.

USD/CAD niveles técnicos

Estos son los principales titulares de la declaración de política monetaria del RBA de diciembre, vía Reuters, tal y como la presentó el Gobernador Phillip Lowe.

El Consejo está resuelto a volver a situar la inflación en el objetivo y hará lo necesario para lograrlo.

El Consejo espera seguir aumentando las tasas de interés en el futuro.

La inflación en Australia es demasiado alta.

El Consejo sigue de cerca la economía mundial, el gasto de los hogares y el comportamiento de los salarios y la fijación de precios.

La magnitud y el calendario de las futuras subidas dependerán de los datos y las perspectivas de la inflación y el mercado laboral.

Se espera un nuevo aumento de la inflación en los próximos meses.

La economía australiana sigue creciendo con solidez.

El Consejo no sigue un rumbo preestablecido.

El mercado laboral sigue muy tenso.

Se espera que el gasto de los hogares se ralentice en los próximos meses.

El camino para lograr el necesario descenso de la inflación y conseguir un aterrizaje suave de la economía sigue siendo estrecho.

La prioridad del Consejo es restablecer una inflación baja y devolver la inflación al rango del 2-3% con el tiempo.

Esto es lo que necesita saber para operar hoy martes 6 de diciembre:

Tras el decisivo rebote del lunes, el índice del dólar DXY se aferra a unas modestas ganancias diarias a primera hora del martes, mientras los inversores adoptan una postura prudente. El rendimiento de los bonos del Tesoro de EE.UU. a 10 años se mantiene en territorio positivo en torno al 3.6% en la mañana europea y los futuros de los índices bursátiles de EE.UU. cotizan sin cambios en el día. La balanza comercial de bienes de octubre será el único dato de la agenda económica de EE.UU. a lo largo del día. El PMI de noviembre de Canadá y la subasta GDT de Nueva Zelanda también serán objeto de atención en busca de nuevos impulsos.

Los datos publicados por el ISM revelaron el lunes que la actividad empresarial en el sector de servicios de EE.UU. se expandió a un ritmo más fuerte en noviembre, con el PMI de servicios subiendo a 56.5 desde el 54.4 de octubre. Este dato superó las expectativas del mercado, que lo situaban en 53.1, y ayudó al dólar a superar a sus rivales en la segunda mitad del día. No obstante, la herramienta FedWatch del Grupo CEM muestra que los mercados siguen valorando en casi un 80% la probabilidad de una subida de tipos de interés de la Fed de 50 puntos básicos (pb) en diciembre.

Durante la sesión asiática, el Banco de la Reserva de Australia (RBA) ha anunciado que había subido su tasa de interés en 25 puntos básicos, hasta el 3.1%, como se esperaba. En su declaración de política monetaria, el RBA señaló que los responsables de la política monetaria esperan seguir subiendo las tasas. En cuanto a la evolución de los precios, el RBA señaló además que se prevé que la inflación aumente en los próximos meses. Tras la brusca caída del lunes, el AUD/USD logró un rebote y ahora cotiza en territorio positivo por encima de 0.6700.

Presionado por la renovada fortaleza del dólar estadounidense y el ambiente de aversión al riesgo en los mercados, el EUR/USD terminó la jornada del lunes en territorio negativo por debajo de 1.0500. El par se mantiene relativamente tranquilo cerca del nivel de cierre del lunes a primera hora del martes. Los datos de Alemania han revelado que los pedidos de fábrica aumentaron un 0.8% en octubre, superando las expectativas del mercado de una disminución del 0.2%.

El GBP/USD perdió más de 50 pips el lunes y parece haber entrado en una fase de consolidación en torno a 1.2200 en la mañana europea del martes. El PMI de construcción de S&P Global aparecerá en la agenda económica del Reino Unido, pero es poco probable que tenga un impacto significativo en el rendimiento de la libra esterlina frente a sus rivales.

Con el rendimiento de los bonos a 10 años de EE.UU. ganando más de un 2% el lunes, el precio del oro se volvió hacia abajo y borró una gran parte de las ganancias de la semana pasada. En el momento de escribir, el XAU/USD se mueve lateralmente en torno a los 1.770$.

El USD/JPY ganó más de 100 pips el lunes y siguió subiendo en la sesión asiática del martes. El par sube ahora un 0.5% en el día en 137.35. A primera hora del día, el gobernador del Banco de Japón, Haruhiko Kuroda, explicó que considerarán la posibilidad de salir de la política ultra-flexible una vez que se cumpla el objetivo de inflación del 2%.

El Bitcoin tuvo dificultades para ganar tracción el lunes y registró pequeñas pérdidas diarias. El BTC/USD sigue moviéndose lateralmente cerca de los 17.000$ a primera hora del martes. El Ethereum cayó más de un 1% el lunes y ahora consolida sus pérdidas en torno a los 1.250$.

El economista jefe del Banco Central Europeo (BCE), Phillip Lane, ha expresado su opinión sobre las perspectivas de la inflación y los tipos de interés el martes.

Declaraciones destacadas

No está claro si se ha alcanzado el pico de inflación o si aún está por llegar el próximo año.

No se puede excluir que haya algo de inflación a principios del próximo año.

Se debe tener en cuenta las subidas de tasas anteriores al considerar las próximas.

Se puede esperar más subidas de tasas pero "ya se ha hecho mucho".

El gobernador del Banco de Japón, Haruhiko Kuroda, ha hecho algunos comentarios sobre la salida de su política monetaria ultra-flexible durante su comparecencia del martes.

Comentarios adicionales

El BoJ ha reconocido los riesgos inflacionistas al alza.

Es probable que los salarios aumenten en las negociaciones salariales del próximo año, reflejando el aumento subyacente de la inflación y elevando las expectativas de inflación a medio y largo plazo.

Es probable que el aumento de la productividad laboral conduzca a un mayor crecimiento de los salarios reales a largo plazo.

Aunque los salarios suban un 3%, el BoJ mantendrá su actual política de flexibilización hasta que la inflación alcance el 2%.

Es prematuro revelar opciones sobre cómo deshacerse de los valores en cartera de ETF del BoJ.

Si se alcanza el objetivo de precios del BoJ, es probable que el consejo de administración del banco central debata el destino de los valores en cartera como parte de su estrategia de salida de la política ultra-flexible.

Cuando el BoJ venda ETFs, lo hará de forma que minimice las pérdidas del BoJ y evite causar trastornos en los mercados.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.