- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El USDJPY terminará la semana con pérdidas superiores al 5%.

- Desde el punto de vista del gráfico diario, el USDJPY tiene un sesgo neutral a la baja si el par principal se mantiene por debajo de la EMA de 100 días.

El USDJPY amplió su caída libre y se desplomó otros 200 puntos más el viernes, por debajo de la media móvil exponencial (EMA) de 100 días en 140,76. Las especulaciones de que la Reserva Federal podría ralentizar el ritmo de subidas de tasas y la caída de los rendimientos del Tesoro estadounidense son los dos factores principales que pesan sobre el dólar estadounidense (USD). Por ello, el USDJPY cotiza en 138,54, por debajo de su precio de apertura en un 1,73%.

Análisis del precio del USDJPY: Perspectiva técnica

El USDJPY muestra que la acción del precio del jueves rompió una línea de tendencia de soporte de un mes de duración, exacerbando una caída hacia la EMA de 100 días en 140,74. El viernes, el USDJPY alcanzó un máximo diario en torno a 142,50 antes de caer bruscamente, ya que los compradores no lograron superar el mínimo de oscilación del 22 de septiembre en 140,34, lo que cambió el sesgo del par de neutral a neutral a la baja. El Índice de Fuerza Relativa (RSI) cayó hacia el territorio bajista, entrando en condiciones de sobreventa.

A pesar de que el USDJPY superó los niveles de soporte claves, se necesita una ruptura de la EMA de 200 días para que los compradores del yen japonés (JPY) puedan estar a cargo. De lo contrario, el USDJPY podría estar sujeto a la presión de compra.

Por lo tanto, el primer soporte del USDJPY sería la figura de 138.00. Si se rompe por debajo, se expondrá el nivel psicológico de 137.50, seguido de la compra de una línea de tendencia alcista de seis meses que pasa por 136.50, antes de 136.00.

Por otro lado, la primera resistencia del USDJPY sería el máximo diario del 14 de julio en 139.38, seguido del nivel psicológico de 140.00, pantes de la EMA de 100 días.

Niveles técnicos clave del USDJPY

- La recuperación de la plata fracasa en los 22.05$ y retrocede hasta los 21.50$.

- El metal precioso ha alcanzado una importante resistencia cerca de 22.00$.

- Con el RSI en niveles de sobrecompra, es probable que se produzca cierta consolidación.

La tendencia alcista de los preciosde la plata desde los mínimos de principios de noviembre en la zona de 19.00$ se ha detenido el viernes en los máximos de cinco meses de 22.05$, antes de retroceder a la zona media de 21$. En el gráfico semanal, sin embargo, el par está en camino de registrar una recuperación de casi el 5%.

El metal precioso ha alcanzado un importante obstáculo de resistencia en las inmediaciones de 22$, donde el nivel de retroceso de Fibonacci del 50% de la tendencia bajista de abril a septiembre y los máximos del 16, 17 y 21 de junio están frenando a los alcistas.

Más allá de eso, el par ha alcanzado niveles de sobrecompra en los gráficos horarios y diarios, lo que sugiere que una cierta consolidación o incluso un retroceso moderado es todavía consistente con la posibilidad de una mayor apreciación.

Al alza, por encima de los 22$ mencionados, el par podría dirigirse a los máximos del 3 y 6 de junio, en 22.50$, antes de apuntar al retroceso del 61.8% de la tendencia bajista mencionada, en 23$.

Los intentos bajistas se mantienen hasta ahora por encima de la MA de 200 días, ahora en 21.45$, con los siguientes niveles de soporte potenciales en 20.95$ (mínimo del 10 de octubre) y 20.35$ (mínimo del 7 de noviembre).

Gráfico diario de XAGUSD

Niveles técnicos a vigilar

- El WTI recortó parte de sus pérdidas semanales, reforzado por la debilidad del dólar.

- La disminución de la inflación en Estados Unidos ha debilitado al dólar, mientras los operadores se preparan para una Fed menos agresiva.

- Las refinerías chinas pidieron a Saidu Aramco que redujera los volúmenes de petróleo crudo de diciembre, limitando la recuperación del WTI.

El Western Texas Intermediate (WTI), la referencia del petróleo estadounidense, recupera algo de terreno durante la sesión norteamericana tras el informe sobre la inflación en Estados Unidos (EE.UU.) que informó de la relajación de los precios. Otro factor que impulsó el apetito por el Petróleo es la flexibilización de las restricciones de Covid-19 por parte de China, que apuntaló los precios del petróleo. En el momento de redactar este informe, el WTI cotiza en 88.29$ por barril, con una ganancia del 2.37%.

El sentimiento sigue siendo positivo, ya que la información del Índice de Precios al Consumo (IPC) de EE.UU., más fría de lo esperado, mostró que la economía estadounidense está sintiendo el impacto de la política monetaria de la Reserva Federal (Fed). La inflación general se situó en el 7.7% interanual y el IPC subyacente cayó al 6.3% interanual, ambos por debajo de las expectativas. Tras la publicación, se acumularon las especulaciones de que la Fed podría aumentar gradualmente la tasa de los Fondos Federales (FFR) en lugar de subir las tasas en 75 puntos básicos. El reflejo es que las probabilidades de una subida de tipos de la Fed de 50 puntos básicos en diciembre saltaron del 50% al 85%.

Por lo tanto, el dólar se debilitó en general, ya que el Índice del Dólar se desplomó un 3.76% en la semana, socavado por los rendimientos del Tesoro estadounidense, que se desplomaron casi 30 puntos básicos.

Por otra parte, las autoridades chinas anunciaron que las cuarentenas para los viajeros entrantes se reducirían de dos a cinco días, una señal aplaudida por los inversores.

Según Reuters, varias refinerías chinas pidieron a Saudi Aramco que redujera los volúmenes de petróleo crudo cargados en diciembre, lo que significa que la economía china está dando cuenta de una desaceleración, ya que está luchando por evitar una recesión.

Análisis del precio del WTI: Perspectiva técnica

El WTI tiene un sesgo neutral, como muestra el gráfico diario. Cabe destacar que el máximo diario del viernes en 90.08$ puso a prueba una línea de tendencia descendente de un mes de antigüedad trazada desde los máximos de septiembre. Sin embargo, el WTI fue rechazado rápidamente y retrocedió por encima del máximo diario de noviembre en 87.31$. El Índice de Fuerza Relativa (RSI) en territorio alcista sugiere que los precios del Petróleo podrían aumentar. Sin embargo, el WTI necesita superar la señal de 90.00$, junto a la Media móvil exponencial (EMA) de 100 días en 91.07$, para que el sesgo sea neutral a alcista.

- El dólar cae a mínimos de seis semanas en 1.3255.

- El CAD amplía las ganancias por la subida de los precios del petróleo y el apetito de riesgo.

- El sentimiento de los consumidores estadounidenses se deterioró más allá de lo esperado en noviembre.

El USD ha ampliado sus pérdidas frente a su homólogo canadiense el viernes, alcanzando un nuevo mínimo de seis semanas en 1.3255. El par se mantiene a la defensiva después de haberse depreciado casi un 2% en los dos últimos días, con intentos de subida limitados por debajo de 1.3300 hasta ahora.

El dólar canadiense sube por el apetito de riesgo y la subida de los precios del petróleo

Los precios del Petróleo se apreciaron casi un 3% el viernes, con el petróleo WTI de referencia en EE.UU. luchando por volver a superar la señal de los 88.00$, después de haber rebotado en los 84.00$ el jueves. Esto ha apuntalado el avance del Loonie, ya que Canadá es uno de los principales productores de crudo del mundo.

El jueves, los datos sobre la inflación en EE.UU., más suaves de lo esperado, con un IPC anual que se redujo al 7.7% en octubre desde el 8.2% de septiembre, afectaron al dólar en general. Estas cifras se han sumado a la evidencia de que las presiones sobre los precios están empezando a ceder, lo que ha llevado a los inversores a anticipar un cambio de la Reserva Federal hacia una subida de tasas más lenta.

Los datos de la Inflación en EE.UU. han impulsado el apetito por el riesgo, enviando a los bonos del Tesoro de EE.UU. y al dólar. El índice del dólar, que mide el valor del dólar frente a una cesta de divisas, se ha desplomado un 3.3% en los dos últimos días y ha alcanzado niveles inferiores a 107.00 por primera vez desde mediados de agosto.

En un calendario macroeconómico muy escaso, con la celebración del Día del Veterano en EE.UU., el índice preliminar del Sentimiento del Consumidor de Michigan se ha deteriorado más de lo esperado, lastrado por la preocupación por la inflación y la subida de los tipos de interés.

Niveles técnicos a vigilar

- La libra esterlina extendió sus ganancias hacia 1.1790 tras un informe sobre la inflación en EE.UU. poco convincente.

- El dólar se desploma con fuerza, como muestra el Índice del dólar, que cae un 1.20%, por debajo de 107.000.

- El sentimiento de los consumidores en Estados Unidos empeoró al aumentar las expectativas de inflación.

La libra esterlina sube en la sesión americana, tras un informe de inflación más suave en Estados Unidos, que aumentó las especulaciones de que la Reserva Federal podría subir los tipos a un ritmo más lento. Además, se relajaron las restricciones de Covid-19 en China, una señal que podría reforzar la segunda economía mundial. En el momento de escribir estas líneas, el GBPUSD cotiza a 1.1795., por encima de su precio de apertura en un 0.65%.

Wall Street se aferra a las ganancias del jueves, reflejo de un sentimiento optimista. El Sentimiento del Consumidor de la Universidad de Michigan (UoM) para noviembre cayó a su nivel más bajo en cuatro meses, de 59.5 a 54.7, mientras que las expectativas de inflación aumentaron. Los estadounidenses esperan que la inflación en un año suba al 5.1%, y para cinco o diez años, los consumidores prevén que la inflación alcance un máximo del 3%. Joanne Hsu, directora de la encuesta, dijo: "La continua incertidumbre sobre las expectativas de inflación sugiere que ese afianzamiento en el futuro es todavía posible".

Aparte de esto, el último informe del Índice de Precios al Consumo (IPC) de EE.UU. sigue pesando sobre el dólar, ya que el IPC general y el IPC subyacente de octubre cayeron por debajo de las expectativas. Por lo tanto, aumentaron las especulaciones de que la Reserva Federal subiría las tasas en menor medida. Un reflejo de ello es la herramienta CMEWatchTool de la Fed, que muestra que los operadores esperan que la Fed suba las tasas en 50 puntos básicos en su reunión de diciembre, ya que las posibilidades se sitúan en el 85.4%, sin cambios desde el jueves.

Por otra parte, varios funcionarios de la Reserva Federal comentaron que era "apropiado" ralentizar el ritmo de las subidas de los tipos de interés. Sin embargo, la mayoría de ellos comentaron que la Fed sigue endureciendo la política monetaria, ya que la presidenta de la Fed de Dallas, Lorie Logan, dijo que "un ritmo más lento no debe ser tomado como una política más fácil".

Mientras tanto, el índice del dólar, un indicador del valor del dólar frente a una cesta de pares, cae más de un 1%, por debajo de la señal de 107.000, por primera vez desde el 18 de agosto, un viento de cola para el GBPUSD.

Por otra parte, en el Reino Unido, el Producto Interior Bruto (PIB) del tercer trimestre se contrajo más de lo previsto en septiembre, lo que indica el inicio de una prolongada recesión proyectada por el Banco de Inglaterra (BoE). El PIB británico cayó un 0.6% entre agosto y septiembre, más que la contracción del 0.4% estimada por los analistas.

Los últimos datos supondrían un trasfondo accidentado para el nuevo Canciller, Jeremy Hunt, que se espera que endurezca la política fiscal mientras el Reino Unido lucha contra las presiones inflacionistas, que llevan 40 años en el mercado. El presupuesto de Rishi Sunak contempla subidas de impuestos y un recorte del gasto público de hasta 55.000 millones de libras al año.

Últimamente, cruzando los cables, la secretaria del Tesoro de EE.UU. y ex presidenta de la Reserva Federal, Janet Yellen, dijo que la lectura de la inflación de octubre era positiva. Sin embargo, advirtió que el IPC básico fue más bajo, pero los precios de la vivienda siguen siendo altos.

Niveles técnicos clave del GBPUSD

- El dólar estadounidense amplía sus pérdidas el viernes, aunque los valores bajan.

- El yen japonés se encuentra entre los mejores resultados del día y de la semana.

- El USDJPY se dirige a una pérdida semanal cercana a los 900 puntos.

El USDJPY está probando niveles por debajo de 139.00 durante la sesión americana del viernes, manteniendo importantes pérdidas semanales. Durante los dos últimos días, el par ha perdido más de 700 puntos.

El IPC de octubre en EE.UU. provocó fuertes movimientos en los mercados que favorecieron al yen. El viernes, el USDJPY subió hasta 142.40/50, para volver a girar a la baja rompiendo por debajo de 140.00.

Una semana terrible para el dólar, las perspectivas siguen siendo negativas

El desplome del dólar y la bajada de los rendimientos en EE.UU. hicieron que el USDJPY bajara durante la semana de 147.15 a niveles por debajo de 139.00, cayendo casi un 6% en la peor semana en años. El par vuelve a niveles de agosto y claramente por debajo de la media móvil de 20 semanas por primera vez desde enero de 2021.

El DXY amplía las pérdidas semanales a última hora del viernes al caer un 1.12%, hasta 106.70, el mínimo desde mediados de agosto. Ni siquiera la caída de los precios de las acciones, ni la mala lectura del Sentimiento del Consumidor de Estados Unidos están ayudando al dólar.

La semana que viene, la atención seguirá puesta en la tendencia del dólar. En Estados Unidos se publicará el Índice de Precios de Producción el martes y las Ventas Minoristas el miércoles. En Japón, el IPC nacional se publicará el viernes y se espera un aumento del 3.0% al 3.7%. "En una señal de que la inflación se está volviendo más amplia, se espera que la inflación subyacente sin energía se sitúe en el 2.4% interanual frente al 1.8% de septiembre. Sin embargo, el BOJ no muestra signos de giro bajo el mandato del gobernador Kuroda. La próxima reunión de política monetaria será el 19 y 20 de diciembre y no se espera ningún cambio entonces", afirman los analistas de Brown Brothers Harriman.

Niveles técnicos

- El euro sigue recuperando terreno y alcanza nuevos máximos históricos por encima de 1,0300.

- Las esperanzas de una subida de tasas más suave por parte de la Fed han afectado al dólar.

- El EUR/USD podría llegar a 1.05 pero se ve en 0.97 en tres meses — Nordea.

El euro se mantiene fuertemente ofertado por segundo día consecutivo ante la debilidad del dólar. El par ha superado el nivel de 1.0300 para alcanzar nuevos máximos históricos de tres meses y acercarse al máximo de agosto en 1.0365.

Los datos de la inflación en EE.UU. hacen que el dólar se desplome

La divisa común ha subido más de un 3% en los dos últimos días, con el dólar estadounidense golpeado por una publicación de la inflación estadounidense más suave de lo esperado, y va camino de cerrar su mejor rendimiento semanal en más de dos años.

Los precios al consumo se aceleraron a un ritmo anual del 7.7% en octubre, por debajo del aumento del 8.2% registrado en septiembre y de la lectura del 8% prevista por el mercado. Estas cifras sugieren que las presiones inflacionistas están empezando a ceder, lo que despeja el camino para que la Reserva Federal de EE.UU. levante el pie del acelerador de la subida de tasas durante el próximo mes.

Las esperanzas de una cierta relajación de la Fed han impulsado el apetito por el riesgo, lo que ha favorecido a los mercados de acciones, provocando fuertes caídas del dólar y de los bonos del Tesoro estadounidense.

Además, las noticias que informan de que las autoridades chinas han decidido relajar sus estrictas restricciones del COVID-19 y acortar los periodos de cuarentena han aliviado los temores sobre una nueva serie de cierres el próximo invierno y han impulsado aún más el sentimiento de los mercados.

El EURUSD podría llegar a 1.05 pero se ve en 0.97 en tres meses — Nordea

Sin embargo, los analistas de Nordea Bank se muestran escépticos sobre la sostenibilidad de la actual tendencia alcista del euro: Aunque el EURUSD podría subir hasta principios de diciembre, seguimos viendo un EURUSD más bajo en 0.97 en tres meses (...) La lucha de la Fed contra la inflación aún no ha terminado dado el alto crecimiento de los salarios y la rigidez del mercado laboral (...) Los diferenciales de interés entre el EUR y el USD probablemente se muevan a favor de un EURUSD más bajo.

Niveles técnicos a vigilar

- Los precios del oro avanzaron con firmeza tras la publicación de un Índice de Precios al Consumo de Estados Unidos suave en octubre.

- El dólar estadounidense amplía sus pérdidas semanales y baja un 3.31%.

- Los responsables de la Reserva Federal acordaron ralentizar el ritmo de subidas de tasas y aclararon que no están relajando la política.

El precio del oro avanza con firmeza en la sesión norteamericana, aferrándose a las ganancias del jueves. Factores como un informe más suave del Índice de Precios al Consumo (IPC) de EE.UU. y la relajación de algunas restricciones de Covid-19 por parte de China fueron aplaudidos por los inversores, tal y como muestran los futuros de las acciones de EE.UU. que cotizan al alza. En el momento de redactar este informe, el XAUUSD cotiza en 1.761$, por encima de su precio de apertura, tras alcanzar un mínimo diario de 1.747$.

El oro gana con las especulaciones sobre una Fed menos agresiva, aumentadas

Las acciones estadounidenses están preparadas para una apertura al alza, como muestra el mercado de futuros. La agitación de las criptomonedas mantiene al Nasdaq presionado, ya que FTX comenzó el proceso del capítulo 11, pero un informe optimista sobre la inflación en EE.UU. aumentó las especulaciones sobre una Reserva Federal (Fed) menos agresiva. El informe sobre la inflación de octubre en EE.UU. mostró que el IPC general y el subyacente, aunque por encima del objetivo de la Fed, disminuyeron en comparación con las cifras del mes pasado. El IPC estadounidense subió un 7.7% interanual, por debajo de las estimaciones del 7.9%, y el IPC subyacente, que excluye los artículos volátiles y se resiste a la tendencia a la baja del IPC, cayó al 6.3% interanual, por debajo del 6.5% esperado.

El oro reaccionó positivamente al informe y terminó la sesión del jueves en 1.757$, con una ganancia del 2.86%. Por el contrario, los rendimientos de los bonos del Tesoro de EE.UU. se desplomaron, y el rendimiento del Tesoro de EE.UU. a 10 años cayó 28 puntos básicos, cerrando en el 3.829%. Cabe destacar que el mercado de bonos de EE.UU. permanecerá cerrado el viernes por la celebración del Día del Veterano.

Tras la publicación de los datos, varios funcionarios de la Reserva Federal comentaron que era "apropiado" ralentizar el ritmo de subidas de los tipos de interés. Sin embargo, la mayoría de ellos comentaron que la Fed sigue endureciendo la política monetaria, ya que la presidenta de la Fed de Dallas, Lorie Logan, dijo que "un ritmo más lento no debe ser tomado como una política más fácil".

Mientras tanto, la herramienta FedWatch de CME muestra que los inversores esperan que la Fed suba las tasas en 50 puntos básicos en su reunión de diciembre, ya que las probabilidades se sitúan en el 85,4%, sin cambios desde el jueves.

Últimamente, cruzando los cables de noticias, la secretaria del Tesoro de EE.UU. y ex presidenta de la Reserva Federal, Janet Yellen, dijo que la lectura de la inflación de octubre era positiva. Sin embargo, advirtió que el IPC básico fue más bajo, pero los precios de la vivienda siguen siendo altos.

En el calendario estadounidense, a las 15:00 GMT se conocerá el Sentimiento del Consumidor de la Universidad de Michigan (UoM), que se situará en 59,5, y se actualizarán las expectativas de inflación.

Análisis del precio del oro: Perspectiva técnica

El XAUUSD está probando el máximo diario del 25 de agosto en 1765,48$. Después de alcanzar un máximo diario de 1.766,62$, el metal amarillo se deslizó por debajo de este último, y el oro se mantiene por encima del máximo del jueves de 1.757,26$. Cabe destacar que el Índice de Fuerza Relativa (RSI), en territorio alcista, sugiere que habrá más subidas. Sin embargo, mientras los operadores se preparan para el fin de semana, el XAUUSD podría consolidarse en el rango de 1.757$ a 1.766$.

El primer nivel de resistencia del XAUUSD sería 1.765,48$. Romper por encima expondrá la figura de 1.800$, seguida por la Media Móvil Exponencial (EMA) de 200 días. A la baja, el primer soporte del XAUUSD sería el máximo del jueves en 1.757,26 $, seguido del nivel psicológico de 1.750$ y el mínimo del 22 de agosto en 1.727,80 $.

- El índice se funde por debajo de la barrera de los 107.00, nuevo mínimo de 3 meses.

- El apetito por los activos de mayor riesgo sigue aumentando el viernes.

- A continuación se publicará el informe preliminar sobre el sentimiento de los consumidores en Michigan.

La presión vendedora cobra más fuerza y arrastra al dólar a nuevos mínimos de 3 meses en la zona de 106.70 cuando se mide por el índice del dólar (DXY) al final de la semana.

El índice del dólar se hunde, mientras el apetito de riesgo resurge

El sentimiento en torno al dólar continúa deteriorándose el viernes, lo que ha obligado al índice a retroceder a niveles que se negociaron por última vez a mediados de agosto, cerca de 106.70. El índice del dólar estadounidense (DXY) ya ha perdido casi un 4% desde los máximos del jueves cerca del barrio de 111.00 hasta la zona actual de mínimos de varias semanas.

El creciente apetito por el complejo de riesgo sigue apuntalando el intenso sesgo vendedor del dólar, en línea con las crecientes especulaciones de que la Reserva Federal podría ralentizar el ritmo de sus futuras subidas de los tipos de interés. Una decisión sobre esto último podría muy bien estar sobre la mesa en el evento del FOMC de diciembre.

En cuanto a los datos, la única publicación importante será el Sentimiento del Consumidor de Michigan preliminar para el mes de noviembre.

Qué hay que tener en cuenta en torno al dólar

El índice prolonga la fuerte caída tras las cifras de inflación de EE.UU. y en el trasfondo de un sentimiento más firme en la galaxia vinculada al riesgo.

Mientras tanto, la revalorización por parte de los inversores de un probable pivote en la política de la Fed surge ahora como una nueva y bastante fiable fuente de debilidad para el dólar, en línea con un descenso correctivo de los rendimientos estadounidenses en toda la curva.

Niveles relevantes del índice USD

Ahora, el índice retrocede un 1.06% a 106.78 y la quiebre de 104.78 (SMA de 200 días) abriría la puerta a 104.63 (mínimo mensual del 10 de agosto) y finalmente a 103.67 (mínimo semanal del 27 de junio). Por otra parte, la siguiente barrera alcista se sitúa en 109.06 (SMA de 100 días), seguida de 110.99 (SMA de 55 días) y, a continuación, 113.14 (máximo mensual del 3 de noviembre).

La responsable de la política monetariadel Banco de Inglaterra (BOE), Silvana Tenreyro, explicó el viernes que su principal razón para un nuevo endurecimiento de la política monetaria la semana pasada fue la gestión del riesgo, según informó Reuters.

Puntos clave

"Es demasiado pronto para juzgar si el mercado laboral se relajará como prevé el BOE".

"Espero que esta justificación de la gestión del riesgo sea más débil en los próximos meses".

"Esperaría que la tasa de los bancos mantenida en el 3% durante 2023 redujera la producción aún más por debajo del potencial".

"La política tendría que aflojar, quizás en 2024, para tratar de evitar que la inflación caiga por debajo del objetivo".

Reacción de los mercados

El GBPUSD mantiene su impulso alcista tras estos comentarios y la última vez que se le vio subir un 0.55% en el día fue en 1.1780.

El GBPUSD consigue nuevas compras por encima de 1.1700 gracias a los datos del Producto Interior Bruto (PIB) del Reino Unido. Sin embargo, los economistas de ING siguen creyendo que el contexto nacional sigue siendo difícil para la libra esterlina.

La caída económica no es tan grave como se temía, por ahora

"Las cifras del PIB del segundo trimestre mostraron una contracción menor de la esperada (-0.2% intertrimestral), aunque ello se debió principalmente a la revisión al alza de las cifras de agosto. Por cierto, las cifras de septiembre se han visto muy afectadas por el día festivo del funeral de la Reina. Aun así, nuestro economista británico espera una contracción en todos los trimestres hasta el segundo trimestre de 2023, y gran parte de la atención se centrará, obviamente, en las medidas anunciadas la próxima semana por el Tesoro".

"El panorama interno para la libra esterlina sigue siendo incierto en el mejor de los casos, y creemos que esto pone al GBPUSD en riesgo de correcciones bastante rápidas en caso de que se evapore el soporte de un dólar más débil".

- El descenso del DXY se acelera y prueba los mínimos de tres meses.

- El siguiente soporte a tener en cuenta es el promedio de 200 días.

El Índice del Dólar (DXY) sigue cuesta abajo tras el dato de inflación de EE.UU. hasta las proximidades a la zona de 107.00, o nuevos mínimos de varias semanas.

Teniendo en cuenta la reciente acción de los precios, el dólar parece preparado para extender el actual tono bajista en el horizonte de corto plazo. Dicho esto, el próximo objetivo relevante se sitúa en la crítica media móvil simple de 200 días, hoy en 104.78.

Mientras esté por encima de este último, se espera que el índice mantenga su postura constructiva.

DXY gráfico de día

- El USDCAD cae a su nivel más bajo desde el 20 de septiembre y se ve presionado por una combinación de factores.

- La recuperación de los precios del petróleo crudo apuntala al CAD y arrastra al par a la baja en medio de una venta sostenida del USD.

- Las expectativas a favor de una subida de tasas de la Fed menos agresiva, la caída de los rendimientos de los bonos estadounidenses y el sentimiento favorable al riesgo pesan sobre el dólar.

El par USDCAD no logra aprovechar su modesta subida intradía hasta niveles justo por encima 1.3350 y atrae nuevas ventas en el último día de la semana. El par cae a su nivel más bajo desde el 20 de septiembre, en torno a la zona de 1.3284 durante la primera mitad de la sesión europea y se ve presionado por una combinación de factores.

Los precios del petróleo crudo se recuperaron más de un 3% el viernes como reacción a la noticia de que China, el principal importador de petróleo del mundo, suavizó algunas de las estrictas restricciones del COVID. Esto, a su vez, apuntala al CAD, divisa vinculada a las materias primas, y arrastra al par USDCAD a la baja por segundo día consecutivo, marcando también el quinto día de movimiento negativo en los seis anteriores. Aparte de esto, el sesgo de venta que prevalece en torno al dólar estadounidense (USD) se considera otro factor que ejerce presión a la baja sobre el par.

De hecho, el índice del dólar, que mide la evolución del billete verde frente a una cesta de divisas, alcanza su nivel más bajo en dos meses y medio, en medio de las expectativas de un endurecimiento menos agresivo de la política de la Fed. Las cifras más suaves de la inflación al consumo en EE.UU., publicadas el jueves, indican que lo peor del repunte de los precios tras la pandemia ha pasado. Los datos reafirman las expectativas a favor de menores subidas de tasas de la Fed en los próximos meses, lo que lleva a un nuevo descenso de los rendimientos de los bonos estadounidenses y pesa sobre el dólar.

Además, el sentimiento de riesgo, representado por una fuerte recuperación en los mercados de acciones, pasa factura al dólar de refugio seguro. Dicho esto, las condiciones de sobreventa en los gráficos intradía ofrecen cierto soporte al par USDCAD y ayudan a limitar la caída, al menos por el momento. Los operadores ahora esperan la agenda económica de los Estados Unidos, con la publicación del Índice Preliminar de Sentimiento del Consumidor de los Estados Unidos de Michigan para algunas oportunidades a corto plazo más tarde durante la sesión americana.

USDCAD niveles técnicos

- El oro sigue con el rally acumulando suba semanal de casi 100$.

- El dólar se mantiene bajo presión tras el dato de inflación.

- El tono positivo en los mercados sigue e impulsa a materias primas.

El oro extendió el recorrido alcista y llegó hasta 1766$, el nivel más elevado desde mediados de agosto. El avance del metal amarillo está impulsado por la baja en los rendimientos de los bonos del Tesoro y del dólar.

Mejor semana en meses

El jueves se conoció que el Índice de Precios al Consumidor de Estados Unidos subió 7.7% en octubre con respecto a un año atrás, debajo del 8.2% de septiembre y menor al 8% esperado. El dato representó un alivio en la inflación y generó optimismo, además de reducir las expectativas de la continuidad de una Reserva Federal muy agresiva.

Tras el reporte se reanudó la baja del dólar, y se dispararon los bonos del Tesoro, todo lo que es positivo para el oro. Además los mercados de renta variable reaccionaron positivamente. Todo el contexto es ideal para los alcistas del oro. El viernes se publicará el reporte de confianza del consumidor de la Universidad de Michigan.

Los indicadores técnicos de corto plazo muestran sobrecompra en el XAUUSD pero no hay señales de corrección y se está intentado confirmar sobre 1760$. La próxima resistencia se ve en 1780/82$. A la baja ahora 1750$ asoma como un soporte de relevancia seguido luego de 1730$.

Niveles técnicos

El gobernador del Banco deInglaterra (BoE), Andrew Bailey, dijo el viernes que "es probable que se produzcan más subidas de las tasas de interés en los próximos meses".

Declaraciones destacadas

"Es probable que los esfuerzos para controlar la inflación tarden entre 18 meses y dos años".

"Es sensato que las empresas dirijan las subidas salariales hacia los peor pagados".

Reacción del mercado

El GBPUSD mantiene su rango en torno a 1.1730 a pesar de las declaraciones de Bailey, ganando un 0.15% en el día.

En su publicación trimestral del viernes, la Comisión Europea prevé que el Producto Interior Bruto (PIB) de la eurozona crezca un 3.2% en 2022, se ralentice a un crecimiento del 0.3% en 2023 y se acelere al 1.5% en 2024.

Datos destacados

Se prevé que el desempleo en la eurozona sea del 6.8% de la población activa en 2022, suba al 7.2% en 2023 y vuelva a caer al 7.0% en 2024.

Previsiones de inflación en la zona euro del 8.5% en 2022, que se reducirá al 6.1% en 2023 y al 2.6% en 2024.

Se estima que el déficit presupuestario agregado de la zona euro caiga al 3.5% del PIB en 2022, suba al 3.7% en 2023 y vuelva a caer al 3.3% en 2024.

Previsión de que la deuda pública agregada de la zona euro caiga al 93.6% del PIB en 2022, al 92.3% en 2023 y al 91.4% en 2024.

Prevé que el PIB trimestral de la zona euro se contraiga en el cuarto trimestre de 2022 y en el primero de 2023, y que vuelva a crecer en el segundo trimestre de 2023.

El comisario europeo de Economía, Paolo Gentiloni, ha declarado: "Nos acercamos al final de un año en el que Rusia ha vuelto a proyectar la oscura sombra de la guerra sobre nuestro continente."

"La economía de la UE ha mostrado una gran resistencia a las sacudidas que ha provocado. Sin embargo, el aumento de los precios de la energía y la inflación galopante están pasando factura y nos enfrentamos a un periodo muy difícil, tanto desde el punto de vista social como económico", dijo.

Reacción del mercado

Las previsiones trimestrales no lograron mover la necesidad en torno al euro, ya que el EUR/USD sigue rondando los 1.0260, con una subida diaria del 0.50%.

El ministro de Economía del Reino Unido, Jeremy Hunt, ha dicho el viernes: "No me hago ilusiones ya que hay un camino duro por delante, que requerirá decisiones extremadamente difíciles para restaurar la confianza y la estabilidad económica".

Comentarios adicionales

No somos inmunes al desafío global de la alta inflación y el lento crecimiento, impulsado en gran medida por la guerra ilegal de Putin en Ucrania y su utilización como arma del suministco de gas.

Para lograr un crecimiento sostenible a largo plazo, tenemos que controlar la inflación, equilibrar las cuentas y conseguir que la deuda caiga, no hay otra manera.

Hay un desfase muy importante en nuestras finanzas nacionales.

Cuanto antes nos ocupemos de las finanzas públicas, antes podremos ayudar a las familias y a las empresas.

Lo mejor que puedo hacer como canciller es elaborar un plan para reducir la inflación y los tipos de interés.

- El NZDUSD revierte una caída intradía y sube a un máximo de casi dos meses el viernes.

- El USD consolida la caída posterior al IPC de EE.UU. y sigue prestando cierto soporte al par.

- El apetito por el riesgo prevaleciente proporciona un impulso adicional al NZD, sensible al riesgo.

- La falta de continuación de las compras más allá de la SMA de 100 días justifica la precaución de los alcistas.

El par NZDUSD atrae algunas compras cerca de la región de 0.5985 el viernes y alcanza un máximo de casi dos meses al inicio de la sesión europea. El par cotiza actualmente justo por debajo de 0.6050 y busca aprovechar el impulso más allá de la SMA de 100 días.

El dólar estadounidense tiene dificultades por registrar una recuperación significativa y se debilita cerca de su nivel más bajo desde el 26 de agosto, lo que a su vez ofrece cierto soporte al par NZDUSD. Las cifras más suaves de la inflación de los consumidores estadounidenses publicadas el jueves reafirmaron las expectativas del mercado de que la Reserva Federal ralentizará el ritmo de su política de endurecimiento. Esto se puso de manifiesto en la fuerte caída de los rendimientos de los bonos del Tesoro de EE.UU. y sigue pesando sobre el dólar.

Las perspectivas de menores subidas de los tipos de interés por parte del banco central estadounidense impulsaron el apetito de los inversores por los activos de mayor riesgo. Ello se desprende de la fuerte subida de los mercados de acciones, que podría citarse como otro factor que pesa sobre el dólar de refugio seguro, y que actúa como viento de cola para el kiwi, que es sensible al riesgo. Dicho esto, la preocupación por los vientos en contra derivados de la política de cero-covid de China podría frenar el optimismo.

Además, los mercados siguen valorando la posibilidad de una subida de tipos de la Fed de 50 puntos básicos en la próxima reunión de política monetaria de diciembre. Esto, a su vez, podría ayudar a aliviar la presión bajista que rodea al dólar y limitar la subida del par NZDUSD, al menos por ahora. Por otra parte, la falta de un fuerte seguimiento de las compras justifica cierta cautela por parte de los alcistas. Sin embargo, el par sigue en camino de registrar ganancias por cuarta semana consecutiva.

Los participantes del mercado esperan ahora la agenda económica de EE.UU., destacando la publicación del Índice Preliminar de Sentimiento del Consumidor de EE.UU. de Michigan más tarde durante la sesión americana. Esto, junto con los rendimientos de los bonos estadounidenses y el sentimiento de riesgo del mercado en general, influirá en la dinámica de los precios del dólar y proporcionará cierto impulso al par NZDUSD.

NZDUSD niveles técnicos

Los economistas de Barclays Research esperan que el USDJPY gire hasta el nivel de 130 en el transcurso de 2023 debido a dos razones.

La Fed comenzará a recortar las tasas a partir de septiembre de 2023

"A medio plazo, esperamos que el USDJPY revierta su recuperación hacia los 130 en 2023 debido al endurecimiento de la divergencia de la política monetaria y a la mejora de la cuenta corriente".

"Esperamos que la Fed comience a recortar los tipos a partir de septiembre de 2023 tras mantener su rango objetivo en el 5.00-5.25% durante seis meses, lo que provocará un endurecimiento de los diferenciales de tasas de política monetaria entre Estados Unidos y Japón. Nuestra hipótesis de base es que no se produzcan cambios en la política del BoJ hasta 2024, pero el riesgo puede ser que se produzca un movimiento más temprano si mejora la dinámica salarial/inflación nacional, se mantiene el crecimiento mundial o surgen temores sobre los límites de la intervención en divisas."

"El descenso de los precios mundiales de las materias primas (especialmente el petróleo y los alimentos) y la reapertura de las fronteras de Japón al turismo extranjero deberían empezar a revertir el impacto negativo de la relación de intercambio en la cuenta corriente en 2022. El limitado apetito por la inversión sin cobertura de divisas, así como la moderación de los flujos de M&A hacia el exterior por parte de los corporativos, sugieren que la oferta-demanda de divisas se inclinará a favor del JPY en 2023."

Esto es lo que necesita saber para operar hoy viernes 11 de noviembre:

El sentimiento optimista de los mercados se mantiene intacto en la última jornada de la semana, mientras los inversores celebran los suaves datos de inflación de EE.UU. y la noticia de que China está suavizando las restricciones relacionadas con la Covid. El índice del dólar sigue bajando por debajo de 108.00 tras haber perdido más de un 2% el jueves y los índices bursátiles mundiales suben. Los mercados de bonos en EE.UU. permanecerán cerrados con motivo de la festividad del Día de los Veteranos, pero Wall Street operará en su horario habitual. En la agenda económica de EE.UU. se publicará la encuesta de sentimiento del consumidor (preliminar) de la Universidad de Michigan correspondiente al mes de noviembre, y los inversores estarán atentos a las intervenciones de los bancos centrales de cara al fin de semana.

La Oficina de Estadísticas Laborales de EE.UU. anunció el jueves que la inflación en el país, medida por el Índice de Precios al Consumo (IPC), descendió al 7.7% anual en octubre, desde el 8.2% de septiembre. El IPC subyacente, que excluye los precios volátiles de los alimentos y la energía, cayó al 6.3% desde el 6.6% en el mismo periodo. Con ambos datos por debajo de las expectativas del mercado, la probabilidad de una subida de tipos de la Fed de 50 puntos básicos en diciembre, según la herramienta FedWatch del CME Group, subió por encima del 80%, desde el 50% de principios de semana. Por su parte, los principales índices de acciones de EE.UU. registraron impresionantes ganancias, el dólar sufrió fuertes pérdidas y el rendimiento de los bonos del Tesoro de EE.UU. a 10 años, de referencia, cayó hacia el 3.8%, perdiendo casi un 7% en el día.

Ver: Análisis de la inflación en EE.UU.: La subida es dura cuando hay niebla, el dólar está a punto de bajar (hasta el próximo IPC)

A primera hora del día, la Comisión Nacional de Salud de China anunció que ha decidido reducir los tiempos de cuarentena exigidos a los viajeros y a las personas que hayan tenido un contacto estrecho con los casos identificados de Covid. El índice compuesto de Shanghai subió casi un 2% en el día y el índice Hang Seng de Hong Kong subió un 6.8%. Como reflejo del apetito por el riesgo en los mercados, los futuros de los índices bursátiles estadounidenses suben entre un 0.5% y un 0.7%.

La Oficina de Estadísticas Nacionales del Reino Unido (ONS) informó el viernes de que el Producto Interior Bruto (PIB) creció a una tasa anualizada del 2.4% en el tercer trimestre, frente a la expectativa del mercado del 2.1%. Otros datos del Reino Unido mostraron que la Producción Industrial creció un 0,2% mensual en septiembre. El GBPUSD ignoró en gran medida los últimos datos y ahora se mueve de forma lateral ligeramente por encima de 1.1700.

El EURUSD registró impresionantes ganancias el jueves y continuó subiendo durante las horas de comercio asiático del viernes. El par cotiza ahora en su nivel más alto desde mediados de agosto, ligeramente por encima de 1.0200.

El USDJPY perdió más de 400 pips el jueves y tocó su nivel más bajo en siete semanas, cerca de 140.00, antes de protagonizar un rebote el viernes. En el momento de escribir, el USDJPY sube un 0.5% en el día en 141.65.

Impulsado por la caída de los rendimientos de los bonos del Tesoro de EE.UU., el precio del oro subió casi un 3% el jueves y registró una de sus mayores ganancias diarias del año. El XAUSD cotiza actualmente por encima de los 1.750$ y ha subido casi un 5% desde el comienzo de la semana.

El Bitcoin ganó un 10% el jueves después de haber perdido más de un 20% en la primera mitad de la semana. El BTCUSD, sin embargo, parece tener dificultades para tomar impulso alcista a principios del viernes, ya que los mercados se mantienen atentos a los acontecimientos que rodean el drama de FTX. En el momento de escribir, el Bitcoin baja casi un 2% en el día en 17.250$. El Ethereum cotiza en territorio negativo en torno a los 1.250$ a primera hora del viernes tras una subida del 17% del jueves.

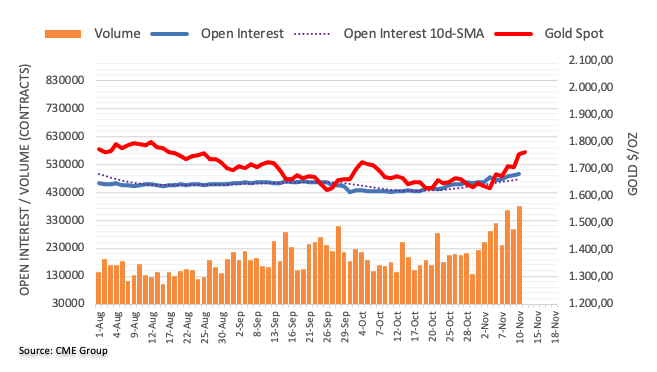

El interés abierto en los mercados de futuros del oro subió por cuarta sesión consecutiva el jueves, esta vez en unos 4.700 contratos según las lecturas preliminares de CME Group. El volumen hizo lo propio y aumentó en unos 81.700 contratos.

El oro busca ahora la señal de los 1.800$

Los precios de la onza troy de oro avanzaron notablemente el jueves en medio de un aumento del interés abierto y el volumen, exponiendo la continuación de la tendencia alcista en el muy corto plazo y con el objetivo inmediato en la crítica zona de 1.800 dólares.

La recuperación del dólar estadounidense se tambaleó durante el horario asiático este viernes, tras un tuit del corresponsal jefe de economía del Wall Street Journal (WSJ) y observador de la Reserva Federal (Fed) de EE.UU., Nick Timiraos.

Timiraos tuiteó: "Goldman Sachs informa de que su estimación intradiaria de las condiciones financieras de EE.UU. a partir de su índice de condiciones financieras se redujo hoy en más de 50 puntos básicos tras la recuperación provocada por el IPC de octubre. Es el tercer mayor descenso diario registrado".

El tuit de la Reserva Federal de EE.UU., citando a Goldman Sachs, sugiere que la relajación del índice de condiciones financieras podría atemperar las expectativas de la Fed de una menor subida de tipos de interés, desconcertando de nuevo a los mercados.

Los alcistas del dólar carecen de un impulso de recuperación, mientras los inversores digieren los últimos titulares del WSJ. El indicador cotiza casi sin cambios en el día a 108.22, en el momento de escribir este artículo, tras haber estancado su rebote cerca de 108.45.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.