- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

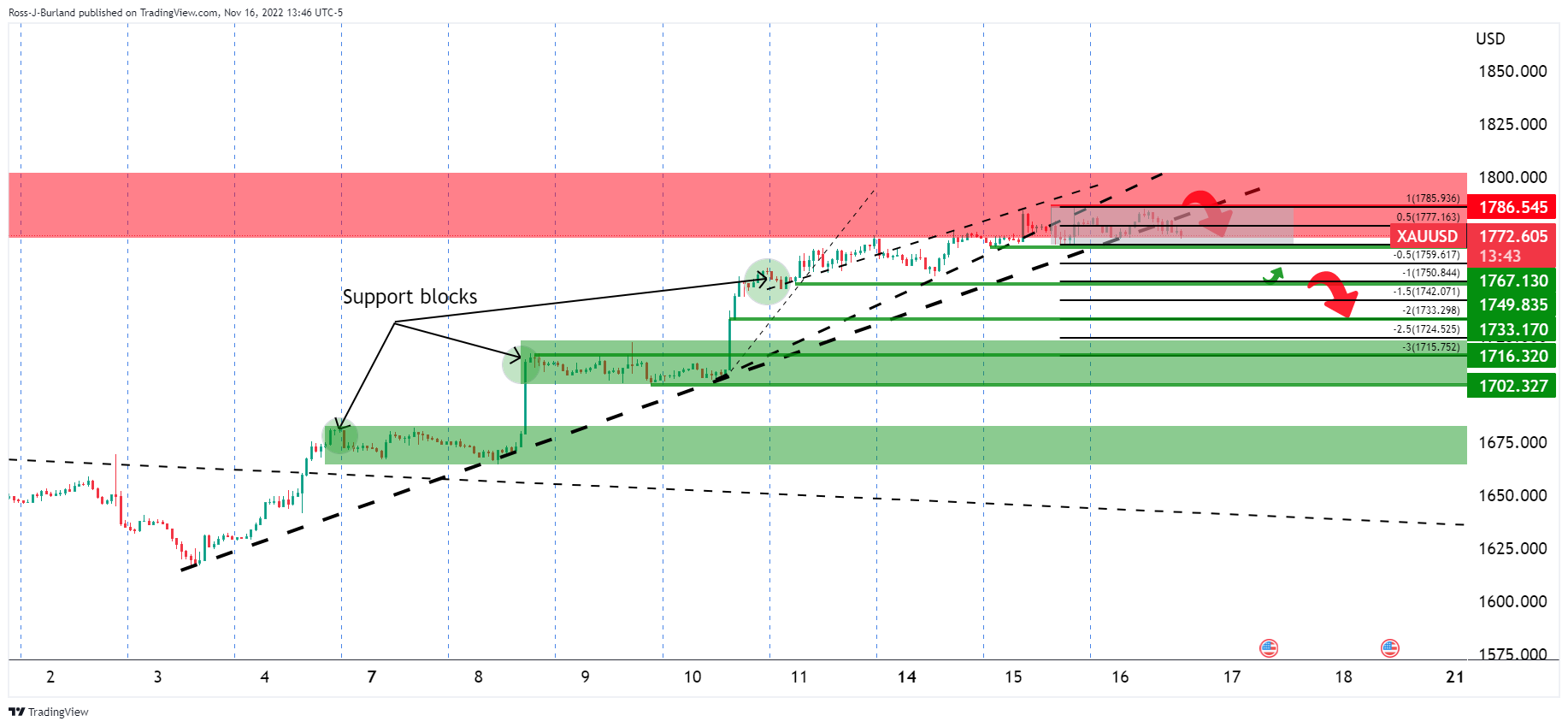

- El precio del oro se alejó de los soportes de la línea de tendencia y se cierne sobre los mínimos del martes.

- La ampliación del 100% del rango de consolidación actual se sitúa en 1.750$ como objetivo inicial.

El oro actualmente opera en 1.774,20$, subiendo un 09.23%. Se estancó el miércoles, cae através de una estructura bajista como los mínimos de ayer en los 1.767,13$. El metal amarillo ha viajado entre un ajustado rango de consolidación de 1.773,99$ y 1.785,09$ en lo que va de día. El metal precioso se encuentra cerca de un máximo de tres meses y se mantiene alentado por un dólar más suave, ya que los inversores esperan que la Reserva Federal pueda suavizar sus agresivas subidas de los tipos de interés tras una ronda de datos que apuntan a una desaceleración de la inflación.

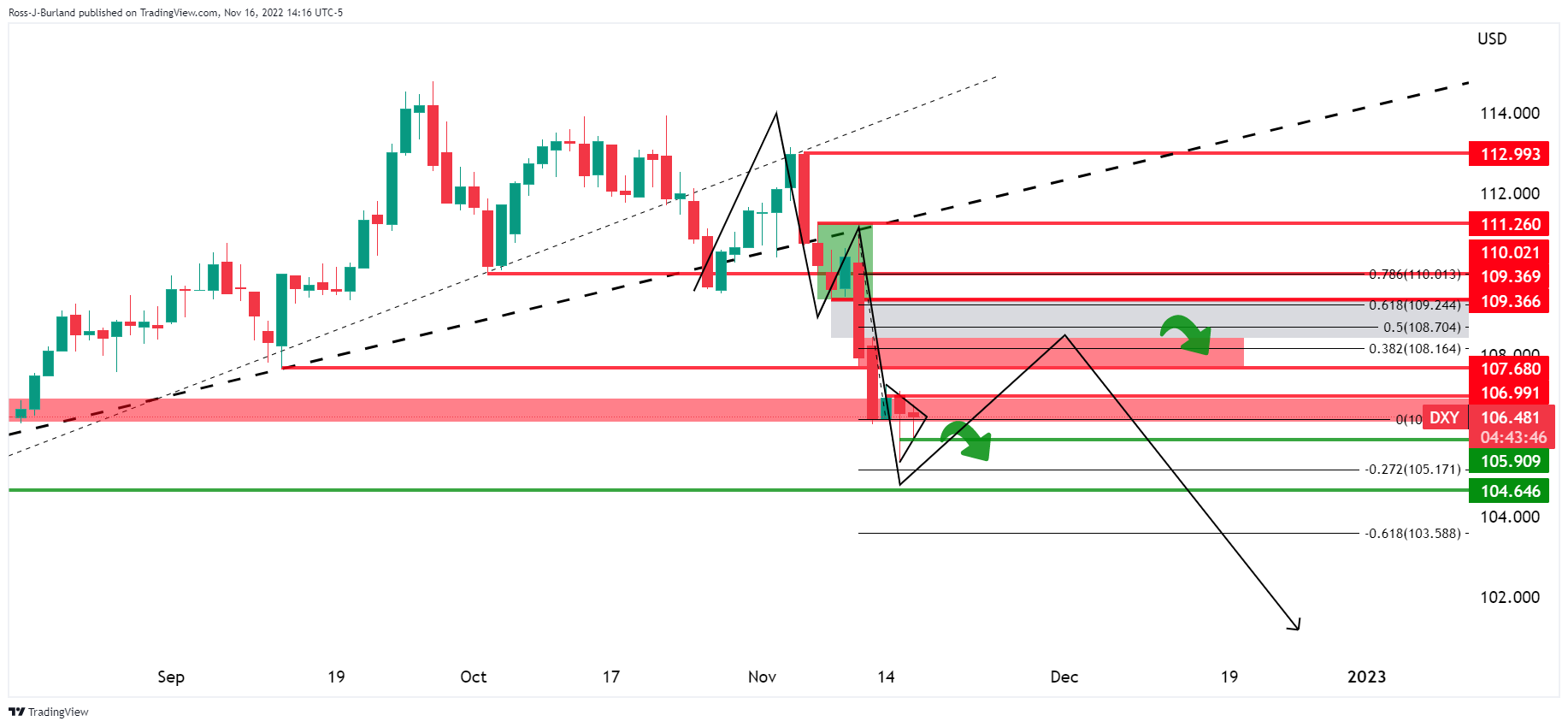

El dólar - refugio seguro se debilitó aún más el miércoles, a pesar de que las Ventas Minoristas de EE.UU. fueron más fuertes de lo esperado y ensombrecieron las perspectivas de inflación. La semana pasada, el Índice de Precios al Consumo de EE.UU. decepcionó las expectativas, al igual que el Índice de Precios de Producción, lo que pesó sobre el dólar. El DXY, un índice que mide el dólar estadounidense frente a una cesta de divisas principales, ha caído alrededor de un 7% en noviembre, sufriendo la mayor parte de la caída el viernes pasado debido a los datos de inflación. En consecuencia, el oro se ha beneficiado de un entorno de rendimientos de EE.UU. debilitados, ya que los rendimientos a 10 años se situaron cerca de su nivel más bajo desde el 5 de octubre. El aumento de las tasas reduce el atractivo del oro.

Las tensiones en Polonia se han enfriado

Además de la Fed, la geopolítica vuelve a cobrar protagonismo y a mover la aguja en los mercados financieros, que han estado en un segundo plano durante algún tiempo. Los lingotes alcanzaron su nivel más alto desde el 15 de agosto, tras informarse de que un misil mató a dos personas en Polonia, cerca de la frontera con Ucrania. Se está llevando a cabo una investigación, pero las tensiones eran elevadas. Sin embargo, hasta ahora, Estados Unidos no ha visto nada que contradiga la evaluación preliminar de Polonia de que un misil que cayó dentro de sus fronteras el martes fue probablemente el resultado de un misil de defensa aérea ucraniano. Así lo afirmó la portavoz del Consejo de Seguridad Nacional de Estados Unidos, Adrienne Watson, quien comentó la situación el miércoles.

"Sean cuales sean las conclusiones finales, está claro que la parte responsable en última instancia de este trágico incidente es Rusia, que lanzó una andanada de misiles sobre Ucrania con la intención específica de apuntar a la infraestructura civil", dijo. El enfriamiento de las tensiones ha frenado el apetito tanto por el oro como por el dólar.

Los riesgos de Posicionamiento todavía están sesgados al alza en el oro, dijeron los analistas de TD Securities. ''Una serie de umbrales clave de reversión de la tendencia asociados con un flujo sustancial de cobertura corta se encuentra justo por encima de 1.800$/oz. A su vez, el comercio de dolor en el metal amarillo tiene espacio para extenderse aún más, lo que sugiere que el rendimiento de la paciencia es elevado para aquellos que buscan moderar la reciente recuperación''.

Análisis técnico del oro

Si el Oro no sube desde aquí, de manera inminente, las presiones dejarán vulnerables los niveles de Fibonacci del 38,2% y de reversión media del 50% en torno a los 1.750 $. Sin embargo, mientras que en el lado de atrás de las líneas de tendencia rotas, el sesgo es ponderado al alza con los $1,800 en la mira.

Si se produce una corrección mientras tanto, podría desarrollarse de la siguiente manera en el gráfico horario:

El precio se ha deslizado fuera de los soportes de la línea de tendencia y se cierne sobre los mínimos del martes como la estructura que los osos necesitan romper. La ampliación del 100% del rango actual de consolidación se sitúa en la señal de 1.750 dólares como objetivo inicial.

- El USDJPY está enroscado y podría estar a punto de continuar a la baja.

- Los alcistas del dólar estadounidense apuntan a una corrección hacia los 108,00, DXY.

El USDJPY está relativamente lateralizado en la sesión tras caer desde un máximo de 140.29 a un mínimo de 138.72, y ahora vuelve a cotizar en 139.30. El dólar ha estado bajo presión, cayendo desde los niveles actualmente elevados por el sentimiento de que la Reserva Federal se verá obligada a pausar sus subidas de tasas. A medida que los diferenciales de tasas de interés con otros países se estrechan, se espera que el dólar continúe cayendo. Este sentimiento está alimentando la oferta en el yen, como lo ilustra el siguiente análisis técnico:

Gráfico diario del USDJPY

El precio ha roto las líneas de tendencia de soporte anteriores y ahora se encuentra con un nuevo soporte dinámico y se está enrollando en un triángulo de continuación bajista.

Gráfico H4 del USDJPY

En el gráfico de 4 horas podemos ver los niveles importantes y los desequilibrios del precio en caso de que se produzca una ruptura al alza.

Si ampliamos el gráfico, lo veremos con más claridad.

Gráfico diario del DXY

El dólar también se encuentra enrollado y es bajista mientras está por debajo de la resistencia. Por otro lado, la formación en M es alcista, por lo que se espera que el precio vuelva a dirigirse hacia la línea de cuello, al menos para probar el 38.2% del nivel Fibonacci.

Lo que hay que tener en cuenta el jueves 17 de noviembre:

El dólar estadounidense cobró algo de fuerza en la última sesión de comercio del día, terminando el día mezclado en todo el tablero de divisas. El dólar se benefició del empeoramiento del sentimiento tras los acontecimientos del martes en la guerra entre Ucrania y Rusia, pero también de algunas noticias macroeconómicas frescas.

El ex presidente Donald Trump anunció que buscará otro mandato en el cargo, lanzando su candidatura presidencial para 2024. La noticia no fue una sorpresa, pero aún así generó inquietudes en medio de sus opiniones sobre la relación de EE.UU. con China y otros temas polémicos.

Donald Trump aspira a un nuevo mandato, con la esperanza de convertirse en el primer presidente de EE.UU. en 130 años que vuelve a presentarse tras ser rechazado por los votantes. Además, los republicanos están cerca de ganar el control de la Cámara de Representantes, sumando 8 escaños para un total de 217, a sólo uno del total necesario para crear una mayoría.

El Reino Unido publicó el Índice de Precios al Consumo anualizado, que se situó en el 11,1% en octubre, frente al 10,1% del mes anterior, la lectura más alta en más de cuatro décadas.

Los rendimientos del Tesoro estadounidense reflejan la renovada preocupación por el crecimiento. El rendimiento de los bonos del Tesoro a 2 años ha subido ligeramente, hasta el 4.37%, mientras que el rendimiento de los bonos del Tesoro a 10 años se sitúa en el 3.70%, lo que supone un descenso de unos 9 puntos básicos en el día. En EE.UU. se publicó un informe optimista sobre las Ventas Minoristas, que subieron un 1.3% intermensual en octubre, mejor de lo previsto. El dato hizo bajar los valores en medio de la especulación de que la inflación podría reanudar su avance, lo que obligaría a la Reserva Federal de EE.UU. a mantener la agresiva senda de endurecimiento. La misma razón respaldó el aumento de los rendimientos en el extremo más corto de la curva.

Además, los funcionarios de los bancos centrales volvieron a la carga. El vicepresidente del Banco Central Europeo (BCE), Luis de Guindos, dijo que el BCE continuaría con la normalización de la política y seguiría con la política monetaria restrictiva, aunque el miembro del Consejo de Gobierno Ignazio Visco añadió que las razones para un enfoque menos agresivo del BCE están ganando terreno.

Por otro lado, la presidenta de la Reserva Federal (Fed) de EE.UU., Esther George, afirmó que la Fed debería ralentizar el ritmo de subidas de tipos, señalando que podría ser necesaria una contracción económica para reducir la inflación del sector servicios.

Por último, surgieron tensiones en China, ya que el país sigue informando de un aumento de los contagios de coronavirus. Los cierres regionales se extendieron por todo el país e incluso provocaron protestas en las calles, lo que probablemente empeoró la situación.

Wall Street pasó el día a la baja, siguiendo el ejemplo de sus homólogos en el extranjero. Las pérdidas, sin embargo, han sido limitadas.

Australia publicará el jueves lascifras de empleo de octubre . Se espera que el país haya añadido 15.000 nuevos puestos de trabajo en el mes, mientras que se prevé que la tasa de desempleo suba, hasta el 3.6% desde el 3.5% actual.

El par EURUSD cotiza en torno a 1.0370, mientras que el GBPUSD se mantiene estable en torno a 1.1890. Las divisas vinculadas a las materias primas fueron las que más sufrieron, con el AUDUSD bajando a la zona de 0.6720 y el USDCAD cotizando a 1,3230. Hubo poca acción en torno a las divisas refugio, con el USDCHF y el USDJPY limitados a rangos intradía ajustados y estableciéndose en 0.9440 y 139.60, respectivamente.

El oro consolidó las ganancias y se mantuvo en niveles conocidos, cotizando ahora en torno a los 1.773$ la onza troy, mientras que los precios del petróleo crudo bajaron, con el barril de WTI operando en 85.50$.

¿Le ha gustado este artículo? Ayúdanos con tus comentarios respondiendo a esta encuesta:

Estados Unidos no ha visto nada que contradiga la evaluación preliminar de Polonia de que un misil que cayó dentro de sus fronteras el martes fue muy probablemente el resultado de un misil de defensa aérea ucraniano, dijo el miércoles la portavoz del Consejo de Seguridad Nacional de Estados Unidos, Adrienne Watson.

"Sean cuales sean las conclusiones finales, está claro que la parte responsable en última instancia de este trágico incidente es Rusia, que lanzó una andanada de misiles sobre Ucrania con la intención específica de apuntar a la infraestructura civil."

Declaraciones destacadas

- Estados Unidos no ve nada que contradiga la evaluación preliminar del presidente polaco La explosión fue probablemente el resultado de un misil de defensa aérea ucraniano.

- El portavoz de EE.UU. dice que, sean cuales sean las conclusiones finales, está claro que Rusia es la responsable última

- Ucrania tiene todo el derecho a defenderse.

Los comentarios siguen a la investigación de Polonia sobre la noticia del martes de que al menos dos personas murieron después de que los misiles rusos cayeran en el estado de la OTAN, Polonia, en la frontera con Ucrania. El acontecimiento pesó en el apetito por el riesgo en Wall Street en los inicios de la sesión asiática del miércoles.

- El peso mexicano vuelve a estar firme frente al dólar.

- El USDMXN mantiene un sesgo bajista, incapaz de recuperar los 19.50.

- El fuerte soporte en 19.30 prevalece, por ahora.

El USDMXN está cayendo modestamente el miércoles, ya que el dólar estadounidense sigue siendo débil en general en medio de las expectativas de una Reserva Federal menos agresiva. El par se mantiene cerca de los niveles más bajos desde marzo de 2020. Ha tocado fondo en 19.28 y está rondando los 19.30.

El martes, el USDMXN alcanzó un máximo de 19.47 y luego retrocedió. Los rebotes del dólar siguen siendo limitados, incapaces de recuperar la zona de 19.50. Un cierre diario por encima de 1.960 aliviaría la presión bajista.

El peso mexicano está probando el soporte crítico de 19.25/30 a corto plazo. Un cierre diario por debajo abriría las puertas a más pérdidas con un objetivo inicial en 19.15 y el siguiente soporte clave en 19.00/05. El RSI se mantiene ligeramente por encima de 30, mientras que el Impulso está girando hacia el sur de nuevo.

Gráfico diario del USDMXN

-638042126135891479.png)

- Las Ventas Minoristas de EE.UU. suben más de lo esperado en octubre.

- Sesión tranquila en los mercados financieros el miércoles.

- USDJPY sube ligeramente, moviéndose entre 139.00 y 140.00.

El USDJPY se mueve en torno a 139.40, modestamente al alza en el día, tras la publicación de los datos económicos de EE.UU., en una sesión relativamente tranquila. El par continúa estabilizándose tras los fuertes movimientos de la semana pasada.

Dólar mixto tras los datos

Los datos de EE.UU. resultan entre mixtos y positivos. Las Ventas Minoristas en octubre subieron un 1.3%, la mejor lectura en ocho meses. La producción industrial cayó un 0.1%, frente a las expectativas de un aumento del 0.2; las cifras de septiembre se revisaron a la baja, del 0.4% al 0.1%.

Las cifras impulsaron al dólar, pero sólo modestamente. El DXY sigue en territorio negativo pero por encima de 106,00. Mientras que el rendimiento de los bonos estadounidenses a 2 años se mantiene estable en el 4.36%, el rendimiento a 10 años opera en 3.73%, el nivel más bajo desde el 22 de octubre. El USDJPY repuntó hasta 140.00 tras las ventas minoristas, pero luego bajó hasta los 139.03.

En Japón, los pedidos de maquinaria cayeron en septiembre inesperadamente un 4.6%. "Los analistas de Brown Brother Harriman afirman que esto se produce después de que los datos del PIB del tercer trimestre sean más débiles de lo esperado y, por supuesto, es un mal presagio para el crecimiento en el futuro, por lo que no es de extrañar que los responsables políticos de Japón sigan siendo cautos a la hora de retirar los estímulos demasiado pronto.

Bajista pero consolidando

El USDJPY se está moviendo lateralmente después de haber podido recuperar la zona de 138.50. Una consolidación por debajo aumentaría la presión bajista. Al alza, la resistencia inmediata se sitúa en torno a 140.00 y luego en la zona de 140.60. Una consolidación por encima abriría las puertas a una prueba de 141.00 y probablemente a una mayor ganancia.

La consolidación en curso se produce tras una fuerte caída la semana pasada que cambió el sesgo a corto plazo de alcista a bajista.

Niveles técnicos

El presidente de la Reserva Federal de Nueva York, John Williams, dijo el miércoles que la política monetaria no es la mejor herramienta para hacer frente a los riesgos de estabilidad financiera, según informó Reuters.

Declaraciones destacadas

"La estabilidad de precios es esencial para que la economía estadounidense funcione bien".

"Los bancos centrales de todo el mundo están tomando medidas enérgicas para restablecer la estabilidad de precios".

"Es importante reforzar la resistencia del mercado del tesoro".

Reacción de los mercados

El Índice del dólar sigue borrando sus pérdidas diarias tras estos comentarios y perdió un 0.17% en el día en 106.38.

El gobernardor del Banco de Inglaterra, Andrew Bailey hizo comentarios de la política monetaria en su testimonio del miércoles ante el Comité Selecto del Tesoro del Reino Unido.

Declaraciones destacadas

"El mercado laboral del Reino Unido sigue muy ajustado, como muestran los últimos datos".

"Sigue siendo probable que subamos más las tasas de interés".

"La mayor parte de la prima de riesgo específica del Reino Unido en los mercados ha desaparecido, pero no es cero".

Reacción de los mercados

La libra esterlina está perdiendo algo de interés tras estos comentarios. En el momento de redactar este artículo, el par GBPUSD cotiza en 1.1865, subiendo un 0.05% en el día.

- Una serie de datos económicos de Estados Unidos reforzaron al dólar y limitaron la caída del USDCAD.

- El Índice de Precios al Consumo de Canadá para el mes de octubre se mantuvo sin cambios, lo que debilitó al Loonie.

- Análisis del precio del USDCAD: El patrón hombro-cabeza-hombro sigue en su lugar, pero los vendedores necesitan romper la EMA de 100 días.

El USDCAD sigue moderado después de que los datos económicos de Estados Unidos mostraran la resistencia de los consumidores, mientras que la inflación de Canadá pareció hacer una pausa después de un informe. Además, un impulso de aversión al riesgo, espoleado por un informe de ventas estadounidense optimista, limitó la caída del USDCAD. En el momento de redactar este informe, el USDCAD cotiza en 1.3304, subiendo un 0.21% desde su precio de apertura.

Las Ventas Minoristas de EE.UU. mostraron que el gasto del consumidor aumentó

Los futuros de las acciones estadounidenses apuntan a una apertura a la baja. El Departamento de Comercio de EE.UU. informó que las Ventas Minoristas de octubre en los EE.UU. aumentaron al máximo en ocho meses, con lecturas que alcanzaron el 1.3% MoM frente al 1% esperado por los analistas. Al profundizar en el informe, las Ventas Minoristas en el grupo de control, utilizado para calcular el Producto Interior Bruto (PIB), se expandieron un 0.7% intermensual frente al 0.3% de consenso.

Aunque los funcionarios de la Reserva Federal han expresado su deseo de moderar las subidas de los tipos de interés, la resistencia de los consumidores estadounidenses complicaría su labor. No obstante, hay que recordar la última declaración de política monetaria de la Fed, en la que afirmaron que "el Comité tendrá en cuenta el ajuste acumulado de la política monetaria", por lo que será mejor que los operadores estén atentos a la reacción de los responsables de la Fed ante el informe de Ventas Minoristas.

Otros datos de EE.UU. revelados durante el día fueron que la Producción Industrial ( PI) se desplomó desde el 0,1% de septiembre hasta el -0.1% intermensual, por debajo de las estimaciones de un aumento del 0.2%. Según el informe, "la utilización de la capacidad disminuyó 0.2% en octubre hasta el 79.9%, una tasa que está 0.3% porcentuales por encima de su media a largo plazo (1972-2021)".

El Índice de Precios al Consumo de Canadá se mantuvo sin cambios afectando al loonie

En el lado canadiense, el Índice de Precios al Consumo (IPC) de Canadá se mantuvo en el 6.9% interanual en octubre, debido principalmente a los altos precios de la gasolina y a la subida de los tipos de interés del Banco de Canadá (BoC). En el mismo informe, la cifra del IPC subyacente, que excluye elementos volátiles como los alimentos y la energía, aumentó un 5.3% interanual. Los analistas de CIBC comentaron que la tasa de inflación de Canadá se disparó en octubre, pero sólo hubo un indicio de mejores noticias en el detalle subyacente, ya que los precios fuera de los alimentos y la energía registraron un aumento desestacionalizado más moderado.

Dada la cantidad de datos revelados, el USDCAD se mantuvo casi sin cambios, en torno a su precio de apertura. Sin embargo, cabe señalar que el sesgo del USDCAD es neutral a la baja, pero se enfrenta a un sólido soporte en la Media móvil exponencial (EMA) de 100 días en 1.3238.

Análisis del precio del USDCAD: Perspectiva técnica

El patrón gráfico de cabeza y hombros se mantiene mientras las tasas de cambio del USDCAD continúen operando por debajo de la línea del cuello, que se encuentra alrededor de 1.3500. El Índice de Fuerza Relativa (RSI) muestra que los compradores están empezando a cobrar impulso, ya que ha detenido su caída y su pendiente ha girado al alza. Sin embargo, hasta que no cruce la línea media de 50, los vendedores siguen al mando. Los niveles de soporte clave del USDCAD se encuentran en la EMA de 100 días, seguida del nivel psicológico de 1.3200. Una vez superado, se agravaría la caída hacia el objetivo del patrón hombro-cabeza-hombro en torno a 1.3030. De lo contrario, si los compradores del USDCAD recuperan el control, se prevé una nueva prueba de 1.3400.

Los economistas de Crédito Suisse apuntan ahora al USDJPY en 138.00 para el final del cuarto trimestre. Sin embargo, se prevé un movimiento hacia la señal de 133.10.

Niveles en torno a 143.00 actuarán como resistencia por ahora

"Aunque el mercado ya ha hecho un gran trabajo al valorar sólo una subida de 50 puntos básicos de la Fed en diciembre, los operadores temen que la tasa final pueda bajar aún más desde los niveles actuales, en torno al 4.85%, hacia el 4.50%, si se produce una segunda sorpresa sucesiva a la baja del IPC subyacente de EE.UU. el mes que viene. Esto deja expuesta aún una mayor vulnerabilidad de posicionamiento en las próximas semanas y nos lleva a fijar nuestro objetivo para el USDJPY a finales del cuarto trimestre en 138.00".

"Suponemos que esto deja abierta la puerta a un movimiento hacia 133.10, el retroceso del 38.2% de la recuperación del USDJPY de 2021-22, que también se encuentra cerca de su media móvil simple de 200 días."

"Sospechamos que los niveles alrededor de 143.00 actuarán como resistencia por ahora".

- El índice consigue rebotar alejándose desde mínimos cercanos a 105.80.

- Las ventas minoristas crecieron más de lo previsto en octubre.

- La Producción Industrial decepcionó al consenso el mes pasado.

Tras una caída anterior a la zona de 105.80, el índice del dólar estadounidense (DXY) repuntó y volvió a superar el nivel 106.00 el miércoles.

El índice del USD rebota tras los datos positivos

A pesar del rebote desde los mínimos, el índice sigue atrincherado en el territorio negativo en medio de la persistente revalorización de los inversores de los próximos pasos de la Reserva Federal en lo que respecta a las futuras subidas de los tipos de interés.

De momento, los participantes del mercado siguen inclinándose por una subida de tipos de 50 puntos básicos en la cita del 14 de diciembre, según la herramienta FedWatch, calibrada por CME Group.

En el ámbito de los datos estadounidenses, las solicitudes de hipotecas de la MBA aumentaron un 2.7% en la semana hasta el 11 de noviembre, mientras que las Ventas Minoristas aumentaron un 1.3% en octubre frente al mes anterior y la Producción Industrial se contrajo inesperadamente un 0.1% intermensual también en octubre.

Más adelante en la sesión, el índice NAHB, los inventarios empresariales y los flujos TIC cerrarán el calendario diario económico.

Además, J. Williams de la Fed de Nueva York (votante permanente, centrista) y C. Waller del FOMC (votante permanente, paloma) también hablarán junto con otro testimonio de S. Barr del FOMC.

Lo que hay que tener en cuenta en torno al dólar

La acción de los precios en torno al dólar sigue deprimida y relega al índice a navegar en la zona de mínimos en torno a la zona de 106.00.

Mientras tanto, se espera que el dólar siga bajo el microscopio en medio de la persistente revalorización por parte de los inversores de una probable ralentización de la senda de tasas de la Fed en los próximos meses.

Niveles relevantes del índice USD

Ahora, el índice retrocede un 0.41% a 106.13 y una ruptura de 104.34 (mínimo mensual del 15 de noviembre) abriría la puerta a 104.94 (SMA de 200 días) y finalmente a 104.63 (mínimo mensual del 10 de agosto). Por otro lado, la siguiente barrera alcista se sitúa en 109.11 (SMA de 100 días), seguida de 110.87 (SMA de 55 días) y, a continuación, 113.14 (máximo mensual del 3 de noviembre).

- La producción industrial en EE.UU. se contrajo modestamente en octubre.

- El Índice del Dólar se mantiene en territorio negativo por encima de 106.00.

La producción industrial de Estados Unidos se contrajo un 0.1% en octubre, según anunció el miércoles la Reserva Federal. Esta lectura siguió al aumento del 0.1% de septiembre y fue peor que la expectativa del mercado de una expansión del 0.2%.

"La utilización de la capacidad disminuyó 0.2 puntos porcentuales en octubre, hasta el 79.9%, una tasa que está 0.3 puntos porcentuales por encima de su media a largo plazo (1972-2021)", se lee además en la publicación.

Esto es lo que hay que saber para operar hoy miércoles 16 de noviembre:

Los mercados de acciones continuaron al alza ayer martes, pero se tambalearon por la noticia del impacto de un misil en Polonia. Creo que es justo decir que todos nosotros nos tambaleamos cuando leímos esa noticia, pero parece que ha sido rápidamente barrida. Los mercados han continuado al alza esta mañana. Sin embargo, la recuperación se está ralentizando, ya que los rendimientos de los bonos está repuntando ligeramente.

Las acciones también se verán afectadas por el golpe que supone la decepción de Target (TGT). Los valores han caído un 14% en el momento de escribir estas líneas y están eclipsando por completo las buenas noticias de Walmart (WMT) ayer y de Lowe's (LOW) esta mañana.

Los miembros del BCE y de la Fed intercambiaron posicionamientos de halcón y paloma, mientras que Esther George, de la Fed, hablaba de una ralentización de las subidas de tasas, según The Wall Street Journal. Por su parte, Madis Müller, del BCE, se mostró partidario de una importante subida de tasas en diciembre.

Las divisas siguen centradas en la caída del dólar, y el breve rebote por el ataque a Polonia se ha extinguido esta mañana. El Índice del dólar ha vuelto a los 106 puntos. El petróleo sigue sumido en pensamientos contradictorios. La desaceleración de China parece estar ganando por el momento, ya que cae a 86.80 dólares. El Oro está plano en 1.781$, y el Bitcoin baja a 16.600$.

Los mercados europeos están mixtos, con el FTSE y el Eurostoxx subiendo un 0.4%, mientras que el Dax cae al -1%.

Los futuros estadounidenses están planos para todos: Nasdaq, S&P y Dow.

Noticias principales de Wall Street

Target (TGT) advierte de que las ventas navideñas son muy bajas y sus acciones se desploman.

Lowe's (LOW) eleva su previsión de beneficios por la subida de precios y la estabilidad de la demanda.

Estee Lauder (EL): La compañía dice que ha acordado la compra de la marca de moda estadounidense Tom Ford.

Apple (AAPL) se prepara para comenzar a abastecerse de chips para sus dispositivos en una planta en construcción en Arizona, Estados Unidos.

Intel Corp (INTC): Un jurado federal de Texas declaró el martes que Intel debe pagar a VLSI Technology LLC 948.8 millones de dólares por infringir una patente de VLSI para chips informáticos. Un portavoz de Intel dijo que la compañía "está muy en desacuerdo" con el veredicto y planea apelar.

Grab (GRAB) supera los resultados de las líneas superiores e inferiores

Las ganancias de Nvidia (NVDA) se publican después del cierre.

Tencent (TCEHY) decepciona en sus ganancias.

Carnival Cruises (CCL) baja por la oferta de deuda convertible.

Advance Auto Parts (AAP) baja en sus ganancias.

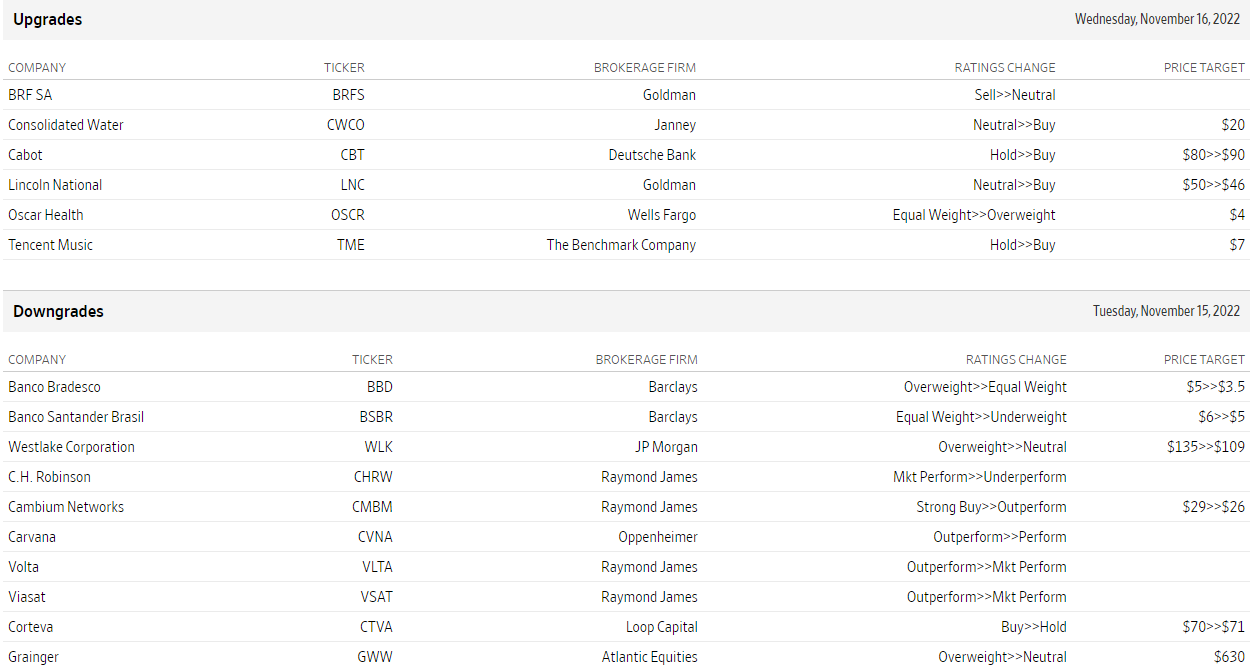

Subidas y bajadas

Fuente WSJ.com

- El oro se mantiene cerca de su nivel más alto desde mediados de agosto en medio de un dólar más débil.

- Las apuestas por subidas de tipos de interés menos agresivas por parte de la Reserva Federal pesan sobre el dólar.

- La caída de los rendimientos de los bonos estadounidenses debilita aún más al dólar y beneficia a las materias primas.

- La recuperación del sentimiento de riesgo parece limitar las ganancias del XAUSD.

El oro atrae algunas compras de caídas cerca de la zona de los 1.770 dólares el miércoles y vuelve a acercarse a su nivel más alto desde mediados de agosto, alcanzado el día anterior. El XAUUSD se mantiene por encima del nivel de los 1.780$ durante las primeras horas de la sesión norteamericana, aunque una ligera recuperación del sentimiento de riesgo impide que siga subiendo.

La venta del dólar ofrece soporte al oro

El dólar estadounidense no consigue aprovechar el rebote de la noche desde el mínimo de tres meses y se encuentra con una nueva oferta que, a su vez, ofrece cierto soporte al oro denominado en dólares. Los Mercados parecen ahora convencidos de que la Reserva Federal (Fed) subirá las tasas de interés a un ritmo más lento en los próximos meses, en medio de señales de alivio de las presiones inflacionarias. Las especulaciones se vieron alimentadas por la sorprendente caída de la inflación al consumo en EE.UU. durante el mes de octubre. Además, el Índice de Precios de Producción (IPP) del martes refuerza el discurso de la inflación máxima y sigue pesando sobre el dólar.

La caída de los rendimientos de los bonos estadounidenses beneficia aún más al XAUUSD

Mientras tanto, la revalorización del ritmo del ciclo de subida de tipos de la Fed mantiene deprimidos los rendimientos de los bonos del Tesoro estadounidense. De hecho, el rendimiento de los bonos del Tesoro estadounidense a 10 años languidece cerca de su nivel más bajo desde el 5 de octubre. Esto se considera otro factor que socava el dólar y que da un soporte adicional al metal amarillo. Sin embargo, la subida intradía carece de convicción alcista. Esto, a su vez, hace que sea prudente esperar a que se produzcan algunas compras de seguimiento antes de que los operadores comiencen a posicionarse para cualquier extensión de una fuerte tendencia alcista de dos semanas.

El tono positivo del riesgo y las ventas minoristas estadounidenses limitan las ganancias de los metales.

Las declaraciones del presidente de los Estados Unidos, Joe Biden, este mismo miércoles aliviaron la preocupación por una explosión en Polonia. Además, las primeras informaciones indicaban que el misil que impactó en Polonia podría haber sido disparado por Ucrania contra un misil ruso. Los nuevos titulares infunden cierta estabilidad en los mercados financieros, lo que, a su vez, actúa como viento en contra para el oro, que es un refugio seguro. Además, las cifras de ventas minoristas en EE.UU., mejores de lo esperado, proporcionan un respiro muy necesario al dólar y contribuyen a limitar el XAUUSD. No obstante, el trasfondo fundamental sugiere que un retroceso correctivo podría seguir viéndose como una oportunidad de compra.

Perspectiva técnica del oro

Desde el punto de vista técnico, la zona de 1.785$ a 1.786$ parece haberse convertido en una resistencia inmediata. Una fuerza sostenida más allá debería permitir al oro recuperar la señal psicológica de los 1.800$. Dicha zona coincide con la importante SMA de 200 días y debería actuar como punto de referencia para determinar el siguiente tramo de un movimiento direccional para el XAUUSD.

Por otro lado, las caídas hacia la zona de 1.770-1.765$ podrían seguir atrayendo a algunos compradores. Esto debería ayudar a limitar la caída del oro cerca del nivel de 1.755$. El fracaso en la defensa de dichos niveles de soporte podría provocar algunas ventas técnicas y acelerar la caída correctiva hacia el punto de ruptura de la fuerte resistencia horizontal de 1.734$-1.732$, ahora convertido en soporte.

- Inflación anual se mantiene en 6.9%, la subyacente cae a 5.8%.

- Índice de Precios al Consumidor sube 0.7% en octubre.

- El USDCAD sin cambios significativos, se mantiene en torno a 1.3750.

El Índice de Precios al Consumidor (IPC) en Canadá registró un avance en octubre del 0.7%, en línea con las expectativas. La tasa anual se mantuvo en 6.9%, que es la lectura más baja desde abril del 2022.

El IPC subyacente del Banco de Canadá registró una suba del 0.4% en octubre, por debajo del consenso del mercado de 0.7%, e igualó el avance de septiembre. Con respecto a 12 meses atrás, se esperaba un incremento desde 6% a 6.3%, pero se dio una caída a 5.8%.

El USDCAD subió inicialmente pero luego regresó a la zona de 1.3750. El loonie no se vio afectado por las cifras en forma significativa. En el mismo momento se publicaron datos de ventas minoristas de Estados Unidos, que resultaron mejores a lo esperado.

- Ventas minoristas suben en octubre 1.3% por encima del 1% esperado.

- Sin tener en cuente vehículos la suba fue de 1.3%, mayor al 1% del consenso.

- El dólar sube a lo largo del mercado tras los datos.

Las ventas minoristas en octubre en Estados Unidos subieron 1.3% en octubre, superando las expectativas de un incremento del 1%. Es el dato más alto en ocho meses. En septiembre habían permanecido sin cambios.

Sin tener en cuenta vehículos, las ventas minoristas, treparon 1.3%, más que la suba del 1% del consenso del mercado. Las ventas del grupo de control del sector minorista, que se utiliza en la medición del PIB, subieron 0.7%, más que el 0.3% esperado.

Más adelante el miércoles es publicarán datos de producción industrial de octubre, que se espera muestre un incremento del 0.2%. Estas cifras se sumarán a las de inflación minorista y mayorista que se conocieron recientemente y que mostraron una desaceleración. La próxima reunión de la Reserva Federal será el 13 y 14 de diciembre.

El dólar subió en el mercado luego del dato, recortando pérdidas diarias. El impacto, por el momento, está siendo moderado. El EURUSD opera en la zona de 1.0400 y el USDJPY en 139.75.

El responsable de la política económica del Banco Central Europeo (BCE), Pablo Hernández de Cos, dijo el miércoles que el repunte de la inflación está siendo muy persistente y que además se ha ampliado, según informó Reuters.

Declaraciones clave

"Todavía nos queda camino por recorrer con las subidas de tipos, el nivel específico que deben alcanzar los tipos de interés para ser coherentes con este objetivo es incierto".

"Las subidas de tipos de interés preceden a la reducción de nuestro balance financiero".

"Tras permitir primero que los mercados absorban las importantes amortizaciones de la TLTRO III, la normalización del balance del BCE podría ir seguida de la finalización de la reinversión total de la cartera de apps."

"Los rendimientos ya reflejan, al menos en cierta medida, las expectativas actuales sobre la aplicación de la reducción del balance financiero."

"Necesidad de que la reducción del balance financiero en la zona del euro sea muy gradual y predecible".

"Las decisiones futuras deberían tener en cuenta la mayor probabilidad de recesión que estamos observando actualmente".

Reacción de los mercados

El EURUSD bajó ligeramente desde los máximos de la sesión tras estos comentarios y la última vez que se le vio ganó un 0.62% en el día, hasta 1.0412.

- Peso mexicano sigue firme contra el dólar.

- USDMXN sin alejarse de 19.30, mantiene sesgo bajista.

- Se vienen más datos de Estados Unidos.

El USDMXN está cayendo el miércoles y se mantiene en el rango reciente sin alejarse de 19.30, y sin regresar sobre 19.50. La persistente debilidad del dólar sigue siendo la clave para el sesgo bajista del par.

El martes el dato de inflación mayorista de EE.UU. también apuntó a una desaceleración, lo que alimentó las expectativas de que la Reserva Federal suavizaría el ritmo del ajuste monetario. Esto mantiene el dólar debilitado y al mismo tiempo, a los bonos con demanda. Los rendimientos de los bonos del Tesoro están en mínimos en días.

A lo anterior se suma un relativo buen tono en los mercados de renta variable. Si bien el miércoles los futuros de Wall Street están retrocediendo modestamente, al clima general sigue siendo positivo. También las materias primas se aferran a las ganancias recientes. El miércoles se publicarán más datos de EE.UU. con el reporte de venta minoristas de octubre.

El USDMXN está operando en la zona de mínimos del día en torno a 19.32, tras haber operado horas atrás en el área de 19.40. El sesgo negativo se mantiene fuerte. Una confirmación por debajo de 19.30, habilitaría más caídas, con el siguiente soporte en 19.15.

En la dirección contraria, el USDMXN enfrenta una resistencia alrededor de 19.50. De afirmarse por encima, el dólar podría ganar momento, aunque recién un cierre sobre 19.60 le daría más apoyo.

Niveles técnicos

- El DXY prolonga la caída del martes y vuelve a perder 106.00.

- El siguiente soporte a tener en cuenta se encuentra es la media de 200 días, cerca de 105.00.

El Índice del Dólar (DXY) sigue bajo presión y mantiene el comercio en la zona de mínimos en torno a 106.00 a mediados de semana.

Si la tendencia a la venta adquiere mayor ritmo, el índice podría ir a probar la media móvil simple (SMA) de 200 días, hoy en 104.94. La pérdida de esta importante zona de soporte podría volver a poner en el radar una posible caída hasta el mínimo de agosto en 104.63 (10 de agosto).

Por debajo de la SMA de 200 días, las perspectivas del dólar deberían cambiar a negativas.

DXY gráfico de día

- El USDCAD vuelve a acercarse a un mínimo de casi dos meses en medio de un nuevo sesgo de venta en torno al dólar.

- Un tono de riesgo positivo y las expectativas por subidas de tasas de la Fed menos agresivas pesan sobre el dólar.

- Un repunte intradía de los precios del petróleo beneficia al CAD y también ejerce presión sobre el par

- Ahora los operadores esperan al informe del IPC canadiense y los datos de las ventas minoristas de EE.UU.

El USDCAD tiene dificultades para aprovechar su modesta subida intradía justo por encima del nivel de 1.3300 y se mueve a la baja por segundo día consecutivo el miércoles. El par sigue bajo presión durante la primera mitad de la sesión europea y actualmente coquetea con el soporte de la SMA de 100 días, en torno a la zona de 1.3230, un mínimo de casi dos meses tocado el martes.

Una buena recuperación del sentimiento de riesgo global provoca nuevas ventas en torno al dólar estdounidense de refugio seguro, lo que a su vez se considera un factor clave que ejerce presión a la baja sobre el par USDCAD. Los inversores se volvieron optimistas después de que las primeras conclusiones sugirieran que el misil que impactó en Polonia el martes podría haber sido disparado por Ucrania contra un misil ruso. Esto, junto con la firmeza de las expectativas de que la Reserva Federal suavice su postura agresiva, sigue pesando sobre el dólar.

Aparte de esto, un rebote intradía en los precios del petróleo crudo beneficia al CAD, divisa vinculada a las materias primas, y también contribuye al tono de ventas que rodea al par USDCAD. Dicho esto, la preocupación por el menor consumo de combustible en China, en medio del aumento de los casos de COVID-19, podría actuar como viento en contra del oro negro. Esto podría ayudar a limitar las pérdidas para el par USDCAD antes de la publicación de las últimas cifras de inflación de los consumidores de Canadá y los datos de las ventas minoristas mensuales de Estados Unidos, que se publicarán más tarde durante la sesión americana.

Incluso desde una perspectiva técnica, el par USDCAD, hasta ahora, ha estado mostrando cierta resistencia cerca de la SMA de 100 días. Esto hace que sea prudente esperar a que se produzcan ventas por debajo de los mínimos en torno a 1.3225 antes de posicionarse en busca de nuevas pérdidas. Dicho esto, el patrón de hombro-cabeza-hombro que se formó entre septiembre y noviembre aún no ha caído ni siquiera hasta su objetivo conservador en 1.3205, y aún está lejos de alcanzar el objetivo final en torno a 1.3020, por lo que esto sugiere la posibilidad de más caídas.

Mientras tanto, cualquier intento de recuperación podría enfrentarse a un obstáculo en torno al nivel de 1.3300 y seguir limitado cerca de la zona de 1.3335. Este último nivel debería actuar como un punto clave, que si se supera podría desencadenar una recuperación a corto plazo.

USDCAD niveles técnicos

El Índice del Dólar DXY ha corregido casi el 40% de la recuperación de 2021-2022 en pocas semanas. En opinión de Kit Juckes, estratega jefe de divisas globales de Société Générale, el DXY parece abocado a alcanzar un pico antes de caer por debajo de 100.

El DXY parece que se dirigirá a un rango de 90-100

"Los fundamentos del cambio de tendencia son la creciente creencia de que es más probable un aterrizaje suave para la mayoría de las economías que uno duro, que los riesgos geopolíticos de cola son cada vez menores y que la inflación está, en la mayoría de los casos, en proceso de alcanzar un máximo".

"Sigo pensando que el peligro de un aterrizaje brusco en EE.UU. es cada vez mayor, pero también se está alejando más en el futuro de lo que sugieren las previsiones. El aterrizaje forzoso europeo parece menos probable desde que se anunciaron los paquetes de apoyo a la energía. Pero el efecto del dólar a medio plazo es el mismo: el DXY parece que se dirigirá a un rango de 90-100, donde estuvo en 2018/19. Pero, ¿podrá hacerlo sin múltiples correcciones? Una serie de picos como los de 2000-2002, parece más probable que una imitación del Matterhorn".

- Los metales ganan momento ante un dólar débil y baja en rendimientos de bonos del Tesoro.

- El oro se acerca a los máximos del presente año.

El oro ganó momento en las últimas horas y subió sobre 1780$, acercándose a los máximos recientes y mantiene el tono alcista intacto. El dólar débil y una baja en las últimas horas en los rendimientos de los bonos del Tesoro impulsaron la suba del XAUUSD.

El DXY está cayendo 0.60% y opera debajo de 106.00. Mientras que los rendimiento del bono a 10 años rinde 3.78%. Los datos de inflación del martes reafirmaron las expectativas del mercado y la perspectiva de varios funcionarios de la Reserva Federal, de que el banco central aliviará el ritmo y la magnitud de las subas en las tasas de interés. El miércoles se publicarán datos de ventas minoristas en EE.UU. que pueden tener un impacto en el mercado.

Las bajas en los rendimientos junto con el dólar débil llevaron al oro desde mínimos diarios en 1770$, hasta 1785$, apenas por debajo el máximo en varios meses alcanzados el martes.

El tono alcista en los metales se mantiene en pie. La plata también sube y llegó a operar sobre 22.00$, antes de retroceder a 21.90$. El martes el precio llegó hasta 22.24$ y luego cayó hasta encontrar soporte en 21.40$.

Niveles técnicos

- El USDJPY no logra por capitalizar sus modestas ganancias intradía en medio de un renovado sesgo de venta del USD.

- El fracaso antes de la confluencia 140.80-141.00 favorece a los bajistas.

- La aceptación por debajo del 61.8% de Fibonacci debería allanar el camino para nuevas pérdidas a corto plazo.

El par USDJPY gana algo de tracción positiva el miércoles y se aleja de su nivel más bajo desde el 29 de agosto, en torno a la zona de 137.65 tocada el día anterior. Sin embargo, la subida intradía flaquea cerca de la conocida zona de 140.30, arrastrando al par de vuelta a 139.50 durante la primera mitad de la sesión europea.

El movimiento de recuperación del dólar del día anterior, desde un mínimo de tres meses, se desvanece con bastante rapidez en medio de la disminución de los temores a una nueva escalada de las tensiones entre Rusia y Occidente. Los primeros resultados sugieren que el misil que impactó en Polonia el martes podría haber sido disparado por Ucrania contra un cohete ruso. Esto, junto con el aumento de las expectativas por menores subidas de tasas por parte de la Reserva Federal, sigue actuando como viento en contra del dólar.

Dicho esto, un modesto repunte en los rendimientos de los bonos del Tesoro de EE.UU. podría ayudar a limitar cualquier nueva caída del dólar. Además, los signos de estabilidad en los mercados financieros parecen pesar sobre el yen japonés de refugio seguro y da cierto soporte al par USDJPY, al menos por el momento. Dicho esto, la falta de compras de continuación justifica cierta precaución para los alcistas y antes de posicionarse para cualquier recuperación significativa.

Incluso desde el punto de vista técnico, la ruptura por debajo de la confluencia de 141.00-140.85 favorece a los bajistas. La zona comprende la SMA de 100 días y el 50% de retroceso de Fibonacci de la recuperación de agosto-octubre, que ahora debería limitar las subidas del par USDJPY. Sin embargo, algunas compras de continuación más allá del nivel de 141.00 podrían desencadenar una recuperación y al par de nuevo hacia el nivel redondo de 142.00.

Por otro lado, cualquier caída posterior por debajo del nivel de 139.00 podría seguir encontrando un buen soporte cerca del 61.8% de Fibonacci, alrededor de la región de 138.70. Una ruptura convincente por debajo de la zona de 138.50-138.45 hará que el par USDJPY sea vulnerable y exponga el nivel de 138.00. Más abajo, el par podrían intentar volver a probar los mínimos en torno a la zona de 137.65.

Gráfico diario del USDJPY

-638041873378764853.png)

USD/JPY niveles clave a vigilar

- El EURGBP encuentra un soporte decente por delante del nivel de 0.8700 y recupera la tracción positiva el miércoles.

- La reciente acción del precio en rango constituye la formación de un patrón rectangular en el gráfico diario.

- La configuración técnica favorece a los alcistas y apoya las perspectivas de una eventual ruptura al alza.

El cruce EURGBP atrae nuevas compras el miércoles y revierte parte de la caída del día anterior hasta el fuerte soporte horizontal de 0.8710-0.8700. El cruce se aferra a sus modestas ganancias intradía durante la primera parte de la sesión europea y actualmente cotiza en torno a la zona de 08750.

El rendimiento relativamente bajo de la moneda común se debe a que se ha informado de que el misil que impactó en Polonia podría haber sido disparado por las fuerzas ucranianas contra un misil ruso. Esto, junto con una nueva venta de dólares, impulsa al Euro y ayuda al cruce EURGBP a recuperar la tracción positiva. La libra esterlina, por su parte, recibe el soporte de unas cifras de inflación al consumo en el Reino Unido más altas de lo esperado, lo que aumenta la presión sobre el Banco de Inglaterra para que siga subiendo los costes de los préstamos.

Sin embargo, la preocupación por una recesión económica más profunda actúa como un viento en contra de la libra esterlina y apoya las perspectivas de un nuevo movimiento de apreciación intradía para el cruce EURGBP. Sin embargo, los inversores podrían abstenerse de abrir posiciones agresivas y preferir mantenerse al margen antes de las audiencias del informe de política monetaria del Banco de Inglaterra que se celebran este miércoles. Esto, a su vez, justifica cierta cautela por parte de los alcistas antes de posicionarse para una extensión de la reciente recuperación desde la EMA de 200 días.

Incluso desde una perspectiva técnica, el cruce EURGBP ha estado oscilando en un rango conocido durante las últimas dos semanas aproximadamente. Esto apunta a la indecisión sobre el siguiente movimiento direccional y constituye la formación de un rectángulo. Mientras tanto, los osciladores alcistas en el gráfico diario apoyan las perspectivas de una eventual ruptura al alza. Dicho esto, seguirá siendo prudente esperar a una fuerza sostenida más allá de la barrera del rango antes de hacer nuevas apuestas alcistas.

Dicha barrera está fijada cerca de la zona de 0.8820-0.8825, por encima de la cual es probable que el cruce EURGBP acelere el impulso hacia la zona de resistencia de 0.8850-0.8860. Unas compras de seguimiento deberían permitir a los alcistas recuperar el nivel de 0.8900. El movimiento positivo subsiguiente tiene el potencial de elevar losal EURGBP hacia una resistencia intermedia en torno a 0.8945-0.8950 en el camino hacia la siguiente barrera importante cerca de 0.9000.

Gráfico diario del EURGBP

-638041850206762785.png)

EUR/GBP niveles clave a vigilar

"Es muy difícil tener estabilidad financiera sin estabilidad de precios", ha dicho el miércoles el vicepresidente del Banco Central Europeo (BCE), Luis de Guindos, según informa Reuters.

"Creo que el principal riesgo ahora para la estabilidad financiera, para el crecimiento, es tener una inflación en niveles muy altos", ha añadido de Guindos.

El vicepresidente del BCE señaló además que la reducción del balance financiero debe llevarse a cabo con prudencia, señalando que comenzarán con un endurecimiento cuantitativo pasivo.

No se puede descartar un descenso adicional del USDJPY por el momento, comentan la economista Lee Sue Ann y el estratega de Mercados Quek Ser Leang de UOB Group.

Perspectiva 24 horas: "El USD cotizó de forma volátil, ya que osciló de forma salvaje entre 137.37 y 140.62 antes de establecerse en 139.29 (-0.42%). Las acciones de precios agitados han dado lugar a una perspectiva mixta y el USD podría seguir comerciando de manera volátil, se espera que sea entre 138.35 y 140.35."

Próximas 1 a 3 semanas: "Nuestro último relato fue el del lunes (14 de noviembre, par en 139.05), en el que esperábamos una mayor debilidad del USD, aunque a un ritmo más lento. Indicamos que se espera que el nivel de 138.00 ofrezca un soporte sólido. Sin embargo, ayer el dólar cayó brevemente por debajo de 138.00 (mínimo de 137.67) antes de rebotar con fuerza. No se descarta una mayor debilidad, pero el sólido soporte de 137.60 podría no aparecer tan pronto, si es que lo hace. Al alza, una ruptura de 140.80 (el nivel de resistencia fuerte estaba ayer en 141.00) indicaría que es poco probable que el USD se debilite más."

Associated Press (AP) tuiteó, citando las primeras conclusiones de funcionarios estadounidenses no identificados, que Ucrania podría haber disparado un misil contra un misil ruso.

Anteriormente, el presidente de Estados Unidos, Joe Biden, convocó una reunión "de emergencia" de los líderes del Grupo de los Siete y de la OTAN en Indonesia para realizar consultas sobre el ataque que mató a dos personas en el este de Polonia, cerca de la frontera con Ucrania.

Biden dijo: Hay información preliminar que lo refuta. Es poco probable en las líneas de la trayectoria que se haya disparado desde Rusia, pero ya veremos".

La Directora General de la Organización Mundial del Comercio (OMC), Ngozi Okonjo-Iweala, ha firmado el miércoles en un comunicado que "los riesgos para las previsiones del comercio mundial de 2023 son a la baja debido a las incertidumbres que rodean a la crisis de Ucrania, el aumento de los costes de los alimentos y la energía, y la inflación".

Comentarios adicionales

"Existe un riesgo real de recesión en algunas economías principales, con consecuencias significativas para las economías emergentes y pobres."

"Siempre es excelente cuando las dos mayores economías del mundo hablan entre sí. - en referencia a la reunión Biden-Xi".

"EE.UU. está discutiendo informalmente con los miembros de la OMC sobre la reforma del sistema de solución de diferencias, con la esperanza de lograr un avance el próximo año."

La declaración de los líderes del G20, publicada el miércoles, afirmaba que "los bancos centrales del G20 están firmemente comprometidos con el logro de la estabilidad de precios, en línea con sus respectivos mandatos".

Comentarios adicionales

Los bancos centrales seguirán calibrando adecuadamente el ritmo de endurecimiento de la política monetaria en función de los datos y comunicándolo claramente, limitando al mismo tiempo los efectos de contagio entre países.

La independencia de los bancos centrales es crucial para lograr la estabilidad de los precios y reforzar la credibilidad de la política monetaria.

Los países deben adoptar medidas temporales y específicas para ayudar a mantener el poder adquisitivo de los más vulnerables y amortiguar el impacto de las subidas de los precios de los productos básicos.

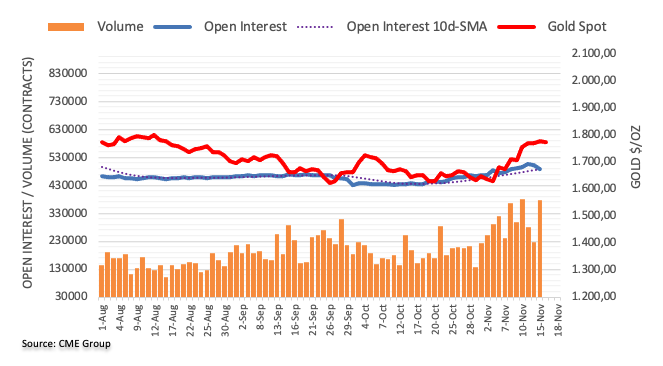

Los datos preliminares del CME Group para los mercados de futuros del oro señalaron que el interés abierto se redujo por segunda sesión consecutiva el martes, esta vez en unos 14.800 contratos. El volumen, en cambio, aumentó en unos 150.500 contratos después de dos caídas diarias consecutivas.

Oro: La siguiente resistencia es la SMA de 200 días

Los precios de la onza troy del oro superaron el martes el nivel de 1.780$ gracias a la reducción del interés abierto. Dicho esto, las perspectivas de nuevas subidas parecen algo limitadas a muy corto plazo, mientras que la SMA de 200 días, hoy en 1.802$, sigue limitando la tendencia alcista por el momento.

Tras su reunión en la Cumbre del G20, el gobernador del Banco Popular de China (PBoC), Yi Gang, ha dicho que "las conversaciones con la secretaria del Tesoro de EE.UU., Yellen, son directas y constructivas".

Anteriormente, funcionarios del Tesoro de EE.UU. dijeron que Yellen estaba dispuesta a discutir los planes de China para aliviar sus restricciones de Covid y cómo va a hacer frente a los problemas de su sector inmobiliario cuando se reúnan.

De momento, no se sabe nada de Yellen.

El Fondo Monetario Internacional (FMI), en su revisión anual, ha dcho que "Australia debería seguir endureciendo la política monetaria y fiscal para contener la inflación, incluso cuando su economía se desacelere fuertemente el próximo año en medio de una serie de riesgos a la baja, incluyendo la caída de los precios de vivienda".

El FMI prevé que el crecimiento económico de Australia se ralentizará hasta sólo el 1.7% en 2023-2024, citando la subida de los tipos de interés, la persistencia de la inflación, el debilitamiento de la demanda de exportaciones y el descenso de los precios de la vivienda.

El planificador estatal chino, la Comisión Nacional de Desarrollo y Reforma (CNDR), ha anunciado el miércoles que aprobó 97 proyectos de inversión en activos fijos por un total de 1.4 billones de yuanes de enero a octubre.

Otros datos

Aprobados 8 proyectos de inversión en activos fijos por un total de 9.000 millones de yuanes en octubre.

Las políticas para estabilizar el crecimiento tendrán efecto sobre todo en el cuarto trimestre.

Se ampliará activamente la inversión efectiva y se acelerará la recuperación del consumo en sectores clave.

Esto es lo que necestita saber para operar hoy miércoles 16 de noviembre:

La escalada de las tensiones geopolíticas ayudó al dólar estadounidense de refugio seguro a encontrar demanda a última hora del martes y permitió que el índice del dólar DXY borrara la mayor parte de sus pérdidas diarias. Mientras los participantes del mercado evalúan las últimas noticias, los futuros de los índices bursátiles estadounidenses y los principales pares de divisas permanecen relativamente tranquilos. El Banco Central Europeo (BCE) publicará su Informe de Estabilidad Financiera más tarde en la sesión y el gobernador del Banco de Inglaterra (BoE), Andrew Bailey, testificará ante el Comité Selecto del Tesoro del Reino Unido. En la segunda mitad de la jornada, los datos de las ventas minoristas y la producción industrial de octubre figurarán en la agenda económica estadounidense. Por último, los inversores prestarán mucha atención a las cifras del Índice de Precios al Consumo (IPC) de octubre de Canadá.

Ver: Previa ventas minoristas de octubre en EE.UU.: Es poco probable que el dólar encuentre un respiro

Las noticias sobre el impacto de dos misiles de fabricación rusa en Polonia, cerca de la frontera con Ucrania, y la muerte de dos personas provocaron una huida hacia la seguridad. Sin embargo, los últimos acontecimientos sugieren que los misiles que impactaron en Polonia pueden haber sido disparados por las fuerzas ucranianas para contrarrestar otros misiles rusos entrantes. Los funcionarios rusos calificaron el incidente polaco como un intento de provocar un choque militar directo entre la OTAN y Rusia.

Mientras tanto, la Comisión Nacional de Salud de China (NHC) dijo el martes que han confirmado 17.772 nuevos casos de Covid en todo el país, su total más alto desde abril de 2021. La NHC agregó que Guangzhou, una ciudad de 19 millones, representó más de un cuarto de los casos.

El EURUSD subió el martes a su nivel más alto desde finales de junio, en 1.1480, pero cedió casi todas sus ganancias para cerrar en 1.0350. El par sube a primera hora del miércoles, pero sigue comerciando por debajo de 1.0400. El martes, los datos publicados por Eurostat revelaron que la economía de la zona euro creció a una tasa anualizada del 2.1% en el tercer trimestre, tal y como se esperaba.

La Oficina de Estadísticas Nacionales del Reino Unido (ONS) ha informado el miércoles que el Índice de Precios al Consumo (IPC) anual subió al 11.1% en octubre desde el 10.1% de septiembre. Esta lectura superó las expectativas del mercado del 10.7%. Además, el IPC subyacente, que excluye los precios volátiles de los alimentos y la energía, se mantuvo sin cambios en el 6.5%, frente a la estimación de los analistas del 6.4%. A pesar de las altas cifras de inflación, la libra esterlina tuvo dificultades para encontrar demanda y el GBPUSD cotiza ahora en un estrecho rango diario por debajo de 1.1900.

El USDCAD fluctúa en un rango estrecho por debajo de 1.3300 a primera hora del miércoles. En su última reunión de política monetaria, el Banco de Canadá (BoC) subió su tasa de interés en 50 puntos básicos (pb), sorprendiendo a los mercados que habían previsto una subida de 75 pb. Se prevé que el IPC anual de Canadá se mantenga sin cambios en el 6.9% en octubre.

El USDJPY cayó el martes a su nivel más bajo desde finales de agosto, por debajo de 138.00, pero el miércoles recuperó la tracción. El par opera ahora en territorio positivo ligeramente por debajo de 140.00.

El oro subió el martes a su nivel más alto en tres meses, en 1.786$, pero cerró el día por debajo de 1.780$. Con el rendimiento de los bonos del Tesoro de EE.UU. a 10 años subiendo más de un 1% en la mañana europea, el XAUUSD baja aunque consigue mantenerse por encima de los 1.770$ por el momento.

El Bitcoin registró modestas ganancias diarias el martes, pero parece haber perdido su impulso alcista a principios del miércoles. En el momento de escribir, el BTCUSD cotiza sin cambios en el día, ligeramente por debajo de los 16.900$. El Ethereum sigue cotizando en un rango estrecho en torno a los 1.250$ por segundo día consecutivo el miércoles.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.