- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El USDJPY cayó por debajo de la EMA de 100 días y registró un mínimo en torno a 137.65.

- El USDJPY ha estado construyendo un suelo alrededor de la zona de 137.60-140.80 durante los últimos cinco días consecutivos.

- El Índice de Fuerza Relativa saliendo de las condiciones de sobreventa sugiere una probable corrección al alza.

El USDJPY se consolidó por debajo de la Media Móvil Exponencial (EMA) de 100 días, tras caer desde los máximos alcanzados en octubre en 151.94. Aun así, desde entonces, el dólar estadounidense (USD) se ha depreciado casi un 8% frente al yen japonés (JPY) en casi un mes. En el momento de escribir este informe, el USDJPY cotiza a 140.15, subiendo un 0.49% desde el precio de apertura, después de haber alcanzado un mínimo diario de 138.87.

Análisis del precio del USDJPY: Perspectiva técnica

Durante la semana, el USDJPY se mantiene atrapado en un estrecho rango de 137.50-140.80 hasta ahora, después de sumergirse hacia un nuevo mínimo en tres meses en torno a 137.65, alcanzado el 15 de noviembre, formó un martillo. Desde entonces, el USDJPY registró dos días exitosos sin alcanzar mínimos por debajo de 138.70 y subió hacia la Media móvil exponencial (EMA) de 100 días en 140.89. Sin embargo, a menos que los compradores del USD recuperen esta última, el sesgo principal seguiría siendo neutral a la baja.

Dicho esto, el primer soporte del USDJPY sería el mínimo diario del 16 de noviembre en 138.72. Una ruptura de este último expondría niveles de soporte clave como el mínimo semanal en 137.65. Una vez superado, el siguiente soporte sería una línea de tendencia alcista de hace tres meses que pasa por 137.48, seguida inmediatamente por la media móvil exponencial (EMA) de 200 días.

Por otro lado, la primera resistencia del USDJPY sería la EMA de 100 días en 140.89. Una ruptura por encima expondrá el máximo diario del 11 de noviembre en 142.48, seguido de la EMA de 50 días en 145.13.

Niveles técnicos clave del USDJPY

Según una encuesta de Reuters, el Banco de la Reserva de Nueva Zelanda subirá los tipos de interés en 75 puntos básicos la próxima semana.

Las elevadas expectativas de inflación reforzaron los argumentos a favor de una subida de tipos más agresiva por parte del Banco de Reserva de Nueva Zelanda.

La última encuesta de los bancos centrales mostró que las expectativas de inflación subieron en toda la curva y el mercado está valorando la subida de los tipos, esperando un incremento mayor de 75 puntos básicos la semana que viene, después de haber realizado una subida de medio punto porcentual en octubre.

Mientras tanto, los funcionarios del R BNZ han sido muy claros últimamente, explicando que la alta inflación y un mercado laboral ajustado en el país exigen que se enfríe la demanda, aunque señalaron los riesgos a la baja de la economía mundial.

- El dólar se vio apuntalado por los responsables de la Reserva Federal, que se mostraron de línea agresiva.

- Los datos económicos de EE.UU. fueron mixtos, ya que el mercado de la vivienda se desplomó, mientras que las solicitudes de subsidio de desempleo se desaceleraron.

- Banco Nacional Suizo Maechler: "Continuaremos con las subidas de tipos si las proyecciones de inflación se mantienen por encima del objetivo".

- El USDCHF sigue siendo bajista, aunque una ruptura de 0.9600 exacerbaría una recuperación hacia la DMA de 200.

El USDCHF extendió su recuperación semanal, a cuatro días consecutivos, después de registrar un nuevo mínimo en torno a 0.9356 el lunes. Sin embargo, los comentarios de línea agresiva de los miembros de la Reserva Federal de los Estados Unidos (Fed) cambiaron el sentimiento en beneficio del dólar estadounidense (USD). Por ello, el USDCHF cotiza a 0.9518, subiendo un 0.86% desde su precio de apertura.

Fundamentalmente, nada ha cambiado. La Reserva Federal continuaría con su trayectoria alcista, subiendo los tipos, después de que el presidente de la Fed de Saint Louise, James Bullard, dijera que los tipos no son "suficientemente restrictivos", ya que prevé que la tasa de los fondos federales (FFR) alcance un máximo en torno al rango del 5% al 7%. El miércoles, la presidenta de la Fed de San Francisco, Mary Daly, dijo que la pausa en las subidas "estaba fuera de la mesa".

En cuanto a los datos, el mercado de la vivienda siguió debilitándose, a pesar de que las especulaciones sobre una posible pausa de la Fed aumentaron debido a que la renta variable estadounidense emparejó algunas de sus pérdidas del año. Las viviendas iniciadas se desplomaron un 4.2% en octubre, en ritmo mensual, por debajo de la contracción del 1.3% de septiembre. Los permisos de construcción siguieron el mismo camino, cayendo un 2.4%, por debajo del aumento del 1.4 de septiembre.

A última hora, las solicitudes iniciales de subsidio de desempleo en EE.UU. de la última semana se redujeron a 222.000, por debajo de las estimaciones de 225.000. Al mismo tiempo, las solicitudes de continuación avanzaron 13.000, hasta 1.51 millones, dando señales de que el mercado laboral se está relajando.

Por otra parte, el gobernador del Banco Nacional de Suiza (SNB), Andrea Maechler, hizo declaraciones. Dijo que la inflación en Suiza ya no es "impulsada por el shock" y agregó que el SNB continuará elevando las tasas si las proyecciones de inflación se mantienen por encima del objetivo del banco central.

Análisis del precio del USDCHF: Perspectiva técnica

Dicho esto, el USDCHF se ha recuperado de las pérdidas de la semana pasada y ha subido en la semana un 1.13%. Sin embargo, el USDCHF tiene un sesgo bajista una vez que superó la Media Móvil Exponencial (EMA) de 200 días en 0.9623. Aun así, podría estar sujeto a una corrección, ya que el Índice de Fuerza Relativa (RSI) salió de las condiciones de sobreventa, exacerbando una recuperación por encima de 0.9500.

Dicho esto, la primera resistencia del USDCHF sería 0.9600, por delante de la EMA de 200 días en 0.9623. Por otro lado, los soportes clave del USDCHF son la figura psicológica de 0.9500, seguida del mínimo diario del 13 de septiembre en 0,9479, antes del mínimo del 11 de agosto en 0.9370.

Lo que hay que tener en cuenta el viernes 18 de noviembre:

El ánimo de los mercados siguió siendo amargo, lo que ayudó al dólar a recuperar parte del terreno perdido a principios de semana. Sin embargo, el Dólar registró avances desiguales y modestos en todo el tablero de divisas, ya que pesaron más las especulaciones de que la Reserva Federal de EE.UU. girará pronto.

En general, el sentimiento negativo podría atribuirse a las renovadas preocupaciones relacionadas con la guerra entre Ucrania y Rusia y a las tensiones con los países occidentales tras los últimos acontecimientos en Polonia. El presidente ucraniano, Volodymyr Zelenskyy, dijo que Ucrania no era culpable del ataque con misiles que impactó en una ciudad polaca, matando a dos personas. La OTAN cree que Rusia fue la responsable, a pesar de que el misil provenía probablemente de la defensa de Ucrania.

Mientras tanto, en China, el brote de coronavirus se agrava. El país informa de un aumento de los casos a diario, aunque al mismo tiempo, el gobierno flexibilizó algunas restricciones para los contactos cercanos y los viajeros. No obstante, los posibles problemas de la cadena de suministro vuelven a estar sobre la mesa, con todo lo que ello significa para la economía mundial.

Los Valores en Asia y Europa cerraron en rojo, provocando importantes pérdidas en Wall Street. Sin embargo, los índices estadounidenses se recuperaron antes del cierre y terminaron la jornada con pocos cambios.

Los rendimientos de los bonos del Estado dieron más soporte al dólar. Al final del día, el rendimiento del bono del Tesoro a 10 años opera en 3.76%, mientras que el de 2 años se encuentra en un 4.46%. El avance es más notorio en el extremo más corto de la curva, una advertencia para quienes apuestan contra la divisa estadounidense.

La presidenta de la Cámara de Representantes de EE.UU., Nancy Pelosi, anunció el jueves que no se presentará a la reelección en su puesto de liderazgo en el Congreso como principal demócrata de la Cámara de Representantes, después de que las elecciones de mitad de mandato mostraran que los republicanos se hicieron con el control de la Cámara.

El EURUSD terminó el día en la zona de precios de 1.0360, recuperándose de nuevo desde las proximidades del umbral de 1.0300, una señal de que los alcistas no se dan por vencidos. La inflación de la UE se revisó a la baja del 10.7% al 10.6% en octubre, lo que sigue siendo un récord.

El gobierno del Reino Unido presentó un plan fiscal tras el obstinado fracaso del minipresupuesto de la ex primera ministra Liz Truss. El ministro de Finanzas, Jeremy Hunt, esbozó recortes de gastos y subidas de impuestos por valor de 55.000 millones de libras: "Necesitamos que la política fiscal y la monetaria trabajen juntas", dijo, "lo que significa que el Gobierno y la banca trabajen al unísono. Significa, en particular, dar al mundo confianza en nuestra capacidad para pagar nuestras deudas". El GBPUSD se hundió hasta 1.1762, pero recuperó unos 100 puntos antes del cierre.

El par AUDUSD cotiza en torno a 0.6690, a la baja, mientras que el USDCAD ronda los 1.3300. La fuerte caída de los precios del petróleo crudo pesó parcialmente sobre el Loonie, ya que el WTI se negocia a 82.20 dólares el barril.

El oro amplió su descenso semanal y se situó en 1.760 dólares la onza troy.

El escándalo de las criptomonedas relacionado con el colapso de FTX sigue extendiéndose como un incendio entre las bolsas. El mercado sólo ha visto la punta del iceberg, aunque el mercado se mantiene bastante estable tras el impacto inicial.

¿Te ha gustado este artículo? Ayúdanos con algún comentario respondiendo a esta encuesta:

- Los comentarios de los funcionarios de la Reserva Federal, de carácter más agresivo, socavan los precios del oro.

- Las solicitudes de subsidio de desempleo en Estados Unidos disminuyeron con respecto a los datos de la semana pasada.

- El mercado de la vivienda en EE.UU. sigue deteriorándose mientras la Reserva Federal endurece su política monetaria.

- El oro desciende por debajo de los 1753$, lo que allanaría el camino hacia la DMA de 100.

El precio del oro cae, buscando una prueba de los mínimos semanales en torno a los 1.753$, tras los comentarios de la Reserva Federal (Fed), en medio de una serie de datos económicos de los Estados Unidos (EE.UU.) publicados que apuntalaron el dólar estadounidense (USD). Además, el aumento de los rendimientos de los bonos del Tesoro de EE.UU. pesó sobre el metal amarillo. En el momento de redactar este informe, el XAUUSD negocia en 1.759,40$, perdiendo un 0.80%, tras alcanzar un máximo diario de 1.774,81$s.

Los comentarios de la Reserva Federal, de tono agresivo, socavaron el XAUUSD.

El sentimiento se agrió cuando los responsables de la política de la Fed hicieron hincapié en la necesidad de atajar la inflación, encabezados por el presidente de la Fed de Saint Louise, James Bullard. Bullard dijo: "Incluso bajo estas generosas suposiciones, la tasa de política no está todavía en una zona que pueda considerarse suficientemente restrictiva" En su presentación, mostró gráficos que mostraban que las tasas podrían ser "suficientemente restrictivas" en torno al 5% o el 7% y pidió a sus colegas que subieran más las tasas si querían alcanzar el objetivo del 2% de la Fed.

Las solicitudes iniciales de subsidio de desempleo en EE.UU. retroceden

En lo que respecta a los datos, el calendario económico de los Estados Unidos estará lleno de datos, encabezados por las solicitudes de subsidio de desempleo y los datos sobre la vivienda. Las solicitudes iniciales de subsidio de desempleo de la semana que finalizó el 12 de noviembre cayeron 222.000, por debajo de las estimaciones de 225.000 y de las 226.000 de la semana anterior. Por el contrario, las Solicitudes de Continuación subieron 13.000, hasta 1.51 millones, en la semana terminada el 5 de noviembre, aumentando por quinta semana consecutiva, una tendencia al alza que firma que los estadounidenses están sin trabajo durante más tiempo.

El mercado inmobiliario estadounidense sigue enfriándose

En el segmento del mercado de la vivienda, las viviendas iniciadas en octubre cayeron un 4.2%, por debajo de la contracción del 1.3% de septiembre, ya que las nuevas subidas de los tipos de interés por parte de la Fed siguen echando agua fría a un mercado de la vivienda ya maltrecho. Los permisos de construcción disminuyeron un 2.4%, mientras que los datos del mes anterior fueron revisados al alza hasta un aumento del 1.4%.

El índice del dólar, un indicador del valor del dólar frente a una cesta de pares, se mantiene por encima de su precio de apertura en un 0.62%, en 106.948, rompiendo dos días de pérdidas consecutivas. El rendimiento de los bonos del Tesoro de EE.UU. a 10 años, un viento en contra para el metal no rentable, salta nueve puntos básicos, hasta el 3.781%, después de haber tocado un mínimo semanal del 3.671%.

Análisis del precio del oro: Perspectiva técnica

Desde el punto de vista técnico, el XAUUSD sigue teniendo un sesgo neutro-ascendente, luchando por superar la barrera de los 1.787$. El XAUUSD cae hacia el mínimo semanal de 1.753$, exponiendo al metal amarillo a la presión de venta. El Índice de Fuerza Relativa (RSI), saliendo de las condiciones de sobreventa, cimenta el caso de los vendedores para empujar los precios a la baja. Por lo tanto, el primer soporte del XAUUSD sería el mínimo semanal en 1.753$, seguido por el máximo del 12 de septiembre en 1.735,10$, e inmediatamente seguido por la media móvil exponencial de 100 días (EMA).

- De línea agresiva, los comentarios de los funcionarios de la Reserva Federal apuntalaron el dólar.

- Los datos económicos de EE.UU. fueron mixtos, ya que las solicitudes de subsidio de desempleo cayeron, mientras que los datos sobre la vivienda dibujan un escenario sombrío.

- El Índice de Precios al Consumo canadiense del miércoles no logró apuntalar al Loonie.

- Análisis del precio del USDCAD: El patrón de cabeza y hombros está intacto a menos que las tasas de cambio superen 1.3500.

El Loonie (CAD) se debilitó frente al dólar estadounidense (USD) después de que los responsables de la política de la Reserva Federal expresaran que la inflación sigue siendo demasiado alta y que las tasas deben estar por encima de 5%, lo que socava el sentimiento de los inversores. Factores como el sólido informe de ventas minoristas del miércoles en los Estados Unidos (EE.UU.) y el hecho de que las solicitudes de subsidio de desempleo del jueves cayeran por debajo de las estimaciones justifican un mayor ajuste de la Fed. En el momento de redactar este informe, el USDCAD cotiza a 1.3355.

Los comentarios de la Reserva Federal, de tono agresivo, socavaron el XAUUSD

Las acciones estadounidenses se vieron sacudidas por la reiteración de los funcionarios de la Fed de la necesidad de atajar la inflación, encabezada por el presidente de la Fed de San Luis, James Bullard. Bullard comentó que la política de tasas no es "suficientemente restrictiva" y dijo que la tasa de los Fondos Federales (FFR) se situaría en la zona entre el 5% y el 7%, lo que asustó a los inversores una vez que el titular h. La presidenta de la Fed de Cleveland, Loretta Mester, se hizo eco de sus comentarios, afirmando que la inflación es demasiado elevada.

El mercado inmobiliario estadounidense se deterioró aún más, mientras que las solicitudes iniciales de subsidio de desempleo cayeron

El calendario económico de EE.UU. estuvo cargado, con una contracción del 4.2% intermensual de las viviendas iniciadas en octubre, por debajo de la contracción del 1.3% del mes pasado, achacada al endurecimiento de las condiciones monetarias por parte de la Reserva Federal. Los permisos de construcción del mismo periodo se redujeron un 2.4% intermensual, frente al aumento del 1.4% de septiembre.

Más tarde, las solicitudes iniciales de subsidio de desempleo en EE.UU. para la semana terminada el 12 de noviembre cayeron 222.000, decepcionando las estimaciones de 225.000 y de las 226.000 de la semana anterior. Por el contrario, las Solicitudes de Continuación subieron 13.000, hasta 1.51 millones, en la semana terminada el 5 de noviembre, aumentando por quinta semana consecutiva, una tendencia al alza que firma que los estadounidenses están sin trabajo durante más tiempo.

Aparte de esto, el Índice del dólar, un indicador del valor del dólar frente a una cesta de seis divisas, subió un 0.78% desde su precio de apertura, en 107.109, apuntalado por los altos rendimientos del Tesoro de EE.UU., con el rendimiento a 10 años de EE.UU. subiendo nueve puntos básicos, en el 3.771%, después de tocar un mínimo semanal del 3.671%.

El IPC de Canadá no logró apuntalar al Loonie

Una agenda económica canadiense ausente dejó al Loonie a la deriva de la dinámica del dólar estadounidense y del informe del Índice de Precios al Consumo (IPC) del miércoles. El IPC canadiense se mantuvo sin cambios en el 6.9% interanual en octubre, debido al aumento de los precios de la energía y los alimentos. La inflación subyacente subió, lo que sugiere que el Banco de Canadá (BoC) no desacelerará su ritmo de endurecimiento. Según los analistas de TD Valores Bursátiles, "no creemos que este informe sea suficiente para inclinar la balanza hacia una subida de 50 puntos básicos en diciembre y seguimos esperando una subida de 25 puntos básicos en la próxima reunión".

Análisis del precio del USDCAD: Perspectiva técnica

El gráfico diario del USDCAD muestra una tendencia neutral. Los operadores deberían tener en cuenta que el patrón gráfico de cabeza y hombros está intacto a menos que el USDCAD supere la señal de 1.3500. Sin embargo, si los compradores del USD superan la cifra psicológica de 1.3400, es probable que se vuelva a probar el escote en torno a 1.3500. Sin embargo, en el momento de escribir este artículo, el USDCAD retrocedió después de probar la señal de 1.3400. La resistencia clave del USDCAD se encuentra en 1.3400, seguida de la línea de cuello en 1.3500. Por otro lado, el primer soporte del USDCAD sería 1,3300, seguido de la sólida zona de demanda en la Media móvil exponencial (EMA) de 100 días en 1.3243, seguida de 1.3200.

- El índice amplía el rebote superando la barrera de los 107.00.

- El aumento de los rendimientos en EE.UU. también apuntala el repunte del dólar.

- El índice de la Fed de Filadelfia empeoró hasta -19.4 para el mes en curso.

El dólar recupera el vigor y avanza hasta la zona por encima de la barrera de 107.00, cerca de los máximos semanales, cuando se mide por el índice del USD (DXY) el jueves.

Índice del USD: el alza se ve reforzada por el aumento de los rendimientos

El índice atrae un renovado interés de compra y avanza hasta los máximos de varios días al norte de la barrera de los 107.00 tras un tono suave en el espacio vinculado al riesgo, mientras que la ayuda adicional también procede del mercado de deuda estadounidense.

En este último, los rendimientos a lo largo de la curva parecen haber despertado y consiguen dejar atrás varias sesiones en rojo, especialmente en el vientre y el extremo largo de la curva, todo ello con el trasfondo de una especulación algo consolidada sobre un pivote de la Fed en su política monetaria.

En la agenda de EE.UU., las solicitudes iniciales de subsidio de desempleo aumentaron en 222.000 en la semana hasta el 12 de noviembre, las viviendas iniciadas se contrajeron un 4.2% intermensual en octubre, o 1.425 millones de unidades, y los permisos de construcción preliminares se contrajeron un 2.4% respecto al mes anterior, o 1.526 millones de unidades.

Además, el siempre relevante Índice de Manufactura de la Fed de Filadelfia se deterioró a -19.4 para el mes en curso.

Qué hay que tener en cuenta en torno al dólar

El índice recuperó el impulso alcista y traspasó la barrera clave de los 107.00 el jueves.

Mientras tanto, se espera que el dólar siga bajo la lupa en medio de la persistente revalorización por parte de los inversores de una probable ralentización de la senda de tasas de la Fed en los próximos meses.

Niveles relevantes del índice USD

Ahora, el índice está ganando un 0.63% en 106.95 y se enfrenta a la siguiente resistencia en 109.13 (SMA de 100 días), secundada por 110.81 (SMA de 55 días) y luego 113.14 (máximo mensual del 3 de noviembre). Por otro lado, el quiebre de 105.34 (mínimo mensual del 15 de noviembre) abriría la puerta a 105.00 (SMA de 200 días) y finalmente a 104.63 (mínimo mensual del 10 de agosto).

El oro sigue bajo cierta presión de venta por segundo día consecutivo el jueves. En opinión de los estrategas de TD Securities, el comercio doloroso podría extenderse aún más.

Escaso margen para la cobertura de posiciones cortas adicionales

"Seguimos viendo riesgos de que el comercio de dolor en los metales preciosos pueda extenderse aún más, ya que los riesgos de posicionamiento siguen sesgados al alza para el oro".

"Una serie de umbrales clave de reversión de tendencia asociados a un flujo sustancial de cobertura corta permanecen justo al norte de la señal de 1.800$, lo que apunta a un listón bajo para la cobertura de cortos adicional".

"El rendimiento de la paciencia es elevado para aquellos que buscan desvanecer la reciente recuperación".

- Inicios de viviendas bajan a 1,42 millones contra 1,41 millones esperados.

- Permisos para la construcción pasan de 1,56 millones a 1,52.

- El dólar recorta ganancias momentáneamente tras datos.

Los inicios de viviendas en octubre registraron una caída del 4.2% desde el dato revisado de 1.488.000 (anual) de septiembre a 1.425.000, cifra superior a los 1.410.000 del consenso del mercado.

Los permisos para la construcción en octubre se redujeron 2.4%, desde 1.564.000 a 1.526.000, mayor a los 1.512.000 esperados.

Junto con estas cifras se conoció una baja inesperada en el índice Philly Fed y el reporte de pedidos de subsidio de desempleo. El dólar retrocedió en el mercado tras los datos recortando ganancias intradiarias, pero luego de unos minutos ya había recuperado el terreno perdido. Más adelante el jueves se publicará el reporte del sector manufacturero de la Fed de Kansas.

- Pedidos iniciales de subsidio de desempleo se mantiene en la zona de 200.000.

- Pedidos continuados suben a máximos en meses.

- El dólar recorta ganancias tras datos económicos de EE.UU.

El Departamento del Trabajo de Estados Unidos informó que los pedidos iniciales de subsidio de desempleo se redujeron en 4.000 en la semana terminada el 12 de noviembre a 222.000, por debajo de los 225.000 esperados.

Los pedidos continuados de subsidio de desempleo tuvieron un incremento de 13.000 a 1.507.000 en la semana terminada el 5 de noviembre, cifra levemente suprior a los 1.500.000 del consenso del mercado. Se trata del nivel más alto desde abril de este año.

Junto con estas cifras se conoció una baja inesperada en el índice Philly Fed. El dólar retrocedió en el mercado tras los datos recortando ganancias intradiarias. Más adelante el jueves se publicará el reporte del sector manufacturero de la Fed de Kansas.

- El dólar sube a lo largo del mercado antes de la sesión americana.

- USDJPY avanza pero aún se mantiene dentro del rango de los últimos días.

- Fuerte caída en la previa de la apertura de Wall Street.

El USDJPY está teniendo el mejor día en lo que va del mes y opera en zona de máximos en dos días en torno a 140.30, antes de la sesión americana. El avance está impulsado por una suba general del dólar mientras que las acciones caen fuertemente.

En la previa de la apertura los futuros de los principales índices de Wall Street caen más del 1%. Los rendimientos de los bonos del Tesoro tomaron ritmo en la última hora y suben, dando más apoyo al rally del dólar en general. El mal clima en los mercados no está favoreciendo al yen en general, que cae contra el dólar y opera sin grandes cambios frente al resto de sus rivales.

El jueves se publicarán datos económicos de EE.UU. que incluyen el reporte semanal de pedidos de subsidio de desempleo, el Philly Fed y cifras de inicios de viviendas y permisos de construcciones.

Pese a subir más de 100 pips el jueves, el USDJPY aún se mantiene en sentido lateral en el corto plazo, moviéndose entre 140.50/141.00 (debajo de la media de 100 días, actualmente en 140.80) y con soportes sobre 138.50/139.00.

Niveles técnicos

El ministro de Finanzas del Reino Unido, Jeremy Hunt, está presentando el presupuesto de otoño al Parlamento.Inicialmente afirmó que tendrán que tomar decisiones difíciles para enfrentar la inflación. Más adelante anticipó que subirán el salario mínimo en 9.7%.

Hunt también afirmó que se limitará el aumento de los alquileres de las viviendas públicas a un máximo del 7%. Habrá aumentos en los beneficios por discapacidad de acuerdo con la inflación. El incremento en los beneficios en general totalizará 11.000 millones de libras.

El gasto en defensa será de la menos 2% del PIB, explicó Hunt. Anunció además un aumento en el presupuesto escolar de 2.300 millones extras por años. Demorarán la implementación de la reforma social por dos años.

"El ratio de impuestos como porcentaje del PIB subirá en solo 1% en los próximos cinco años", proclamó Hunt.

La libra está retrocediendo en el mercado. El GBPUSD descendiendo rumbo a 1.1800, mientras que el EURGBP opera en máximos diarios sobre 0.8750.

- Futuros de Wall Street en rojo, los del Nasdaq pierden más del 1%.

- El dólar gana momento el jueves y recupera terreno.

- Petróleo y metales caen alejándose de los máximos recientes.

Los mercados están operando mayormente en rojo el jueves, en una jornada de correcciones en general. El dólar gana momento, mientras que las materias primas caen.

Índices bursátiles se alejan de los máximos recientes

Los mercados en Europa están cayendo. El FTSE 100 cede 0.65%, el DAX pierde 0.18% y el CAC 40 retrocede 0.86%. El S&P 500 cerró con una baja del 0.83% el miércoles y en la previa del jueves cae 0.74%. El Dow Jones cae 0.68% y el Nasdaq 0.77%.

Entre las novedades positivas, se reanudó el acuerdo por cuatro meses que permite a Ucrania exportar granos.

El miércoles se conoció una suba mayor a la esperada en las ventas minoristas de EE.UU. de octubre. La tasa de créditos hipotecarios en cayó debajo del 7% la semana pasada, una de las bajas más significativas desde julio. El jueves se publicará el reporte semanal de pedidos de subsidio de desempleo, el Philly Fed, y datos del sector inmobiliario.

El ministro de Finanzas del Reino Unido, Jeremy Hunt está presentando el presupuesto de otoño, por lo que se esperan horas de volatilidad para los cruces de la libra esterlina. En la Eurozona, la lectura final de inflación de octubre mostró una suba interanual del 10.6%.

Entre las empresas que presentarán resultados el jueves están Alibaba, Applied Materials y Burberry.

Corrección general apuntala al dólar

Tras los datos del miércoles y las declaraciones de funcionarios de la Fed, el dólar recuperó fuerza y más recientemente, la corrección luego de la caída de la semana pasada tomó más ritmo.

El DXY sube 0.53% y se acerca a 107.00, tras dos días de caídas. Los rendimientos de los bonos del Tesoro operan sin cambios significativos. El bono a 2 años rinde 4.36% y el de 10 años 3.73%.

La tendencia alcista del dólar el jueves, junto con las bajas en las bolsas, están poniendo presión a las materias primas. El cobre pierde casi 1%, la plata 1.75% y el oro está probando el soporte de corto plazo de 1760$. Incluso las commodities agrícolas caen, con el índice de precios de granos cediendo 0.85%. Los precios del petróleo pierden más del 1% con el barril de WTI operando por debajo de 84.50$.

Las criptomonedas operan mixtas, con el mercado aún revuelto por la situación de FTX y las repercusiones en otros exchanges menores. El Bitcoin se mantiene lateral en torno a 16.500$ y Ethereum por debajo de 1.200$.

Niveles técnicos

- Metales en retroceso ante suba del dólar a lo largo del mercado.

- Oro se aleja de máximos recientes sobre 1780$ y prueba 1760$.

- Futuros de Wall Street en rojo, corrección general en curso.

El oro está cayendo por segundo día en forma consecutiva, y se aleja del máximo en tres meses que alcanzó el martes en 1786$. El XAUUSD quebró por debajo de 1770$ el jueves y descendió hasta 1761$, el mínimo desde el lunes.

La fortaleza del dólar junto con una baja en los mercados de renta variable, mientras los bonos del Tesoro operan estables, hacen una combinación de factores negativos para el oro.

El retroceso por el momento del XAUUSD frenó sobre 1760$, que es el soporte crítico de muy corto plazo. De perder ese nivel, sería de esperar más presión bajista, con un objetivo en 1750$. Un regreso sobre 1770$ podría modificar la tendencia intradiaria.

La plata también se ve afectada el jueves y cae 1.75% en lo que va del jueves. El XAGUSD cayó hasta 20.87$, el mínimo en una semana antes de rebotar y recortar pérdidas subiendo sobre 21.00$.

El calendario económico muestra por delante datos de EE.UU. con el reporte de pedidos de subsidio de desempleo, la encuesta manufacturera Philly Fed, inicios de viviendas y permisos de construcciones. Expondrán en público los funcionarios de la Reserva Federal Bownman y Jefferson.

Niveles técnicos

- El USDCAD gana terreno por segundo día consecutivo y se apoya en una combinación de factores.

- El debilitamiento de los precios del petróleo pesa sobre el CAD y actúa como viento de cola en el par en medio de un repunte de la demanda del dólar.

- Los operadores esperan ahora las publicaciones macroeconómicas de EE.UU. y las declaraciones de la Fed para obtener un nuevo impulso.

El par USDCAD aprovecha el buen rebote del día anterior desde el soporte de la SMA de 100 días y sube por segundo día consecutivo el jueves. El par mantiene su tono de compras a lo largo de la primera mitad de la sesión europea y actualmente cotiza en torno a 1.3360, apenas unos pips por debajo del máximo semanal de 1.3377 alcanzado anteriormente en el día.

Los precios del petróleo crudo siguen bajo presión cerca del mínimo mensual, lo que a su vez pesa sobre el CAD, divisa vinculada a las materias primas, y actúa como viento de cola para el par USDCAD en medio de un modesto repunte de la demanda del dólar estadounidense. Un nuevo brote de COVID-19 en China aumenta la preocupación por la desaceleración de la demanda de combustible en el mayor importador de petróleo crudo del mundo. Esto, en mayor medida, eclipsa las preocupaciones sobre la escasez de suministros mundiales y sigue pesando sobre el oro negro.

Por otra parte, el dólar atrae algunos flujos de refugio seguro tras un nuevo movimiento a la baja en los mercados de acciones. Además, los datos optimistas de las ventas minoristas de EE.UU. del miércoles podrían haber obligado a los inversores a reducir sus expectstivas por una política menos agresiva de la Fed. Esto se desprende de un aumento en los rendimientos de los bonos del Tesoro de EE.UU., que se considera otro factor que beneficia al dólar y ofrece soporte adicional al par USDCAD.

Aparte de los factores fundamentales mencionados, el fracaso del día anterior cerca de la SMA de 100 días, técnicamente significativa, hace que los operadores aligeren sus apuestas bajistas en torno al par USDCAD. Los alcistas, sin embargo, podrían esperar a que se produzca una continuación más allá de la zona de 1.3360 antes de posicionarse para obtener más ganancias intradía. La agenda económica de Estados Unidos incluye el índice de manufactura de la Fed de Filadelfia y las habituales solicitudes semanales de subsidio de desempleo.

Los operadores seguirán los discursos de los miembros más influyentes del FOMC. Esto, junto con los rendimientos de los bonos estadounidenses y el sentimiento de riesgo más amplio, impulsará la demanda del dólar y proporcionará cierto impulso al par USDCAD. Aparte de esto, la dinámica de los precios del petróleo también debería contribuir a producir oportunidades a corto plazo en torno al par.

USDCAD niveles técnicos

El canciller Jeremy Hunt será sometido a un escrutinio especial cuando pronuncie hoy su declaración ante la Cámara de los Comunes. Aunque la declaración de otoño podría recuperar la confianza de los mercados, los argumentos negativos para el GBP siguen siendo válidos, informan los economistas de Commerzbank.

El margen de Hunt para hacer frente a la inminente recesión con medidas fiscales es muy limitado

"Hunt tendrá que intentar hoy principalmente justificar el avance de la confianza que los operadores de Gilts y libras esterlinas han mostrado en él. Y eso significa a su vez: El margen de Hunt para hacer frente a la recesión que se avecina con medidas fiscales es muy limitado."

"Una recesión que no se pueda amortiguar con medidas fiscales será más profunda. Y eso, a su vez, es probable que dificulte aún más al Banco de Inglaterra la lucha contra la inflación al mismo tiempo."

La continuación de la tendencia a la baja del USDJPY no debería descartarse a corto plazo, según sugieren la economista Lee Sue Ann y el estratega de mercados Quek Ser Leang de UOB Group.

Comentarios destacados

Vista de 24 horas: "Ayer destacamos que el USDJPY "podría seguir comerciando de manera volátil entre 138.35 y 140.35". Posteriormente, el USDJPY cotizó dentro de un rango más estrecho de lo esperado (138.72/140.29). La acción del precio es probablemente parte de una consolidación y esperamos que el USDJPY cotice dentro de un rango de 138.90/140.20 hoy".

Próximas 1-3 semanas: "No hay mucho que añadir a nuestra actualización de ayer (16 de noviembre, USDJPY en 139.35). Como hemos destacado, no se descarta una mayor debilidad del USDJPY, pero el sólido soporte de 137.60 podría no aparecer tan pronto, si es que lo hace. Al alza, la ruptura de 140.80 (sin cambios en el nivel de "fuerte resistencia" de ayer) indicaría que es improbable que el USDJPY se debilite más."

Los datos de empleo en Australia han superado las expectativas en los titulares y en la tasa de desempleo. Por ello, los economistas del banco ANZ esperan que el RBA aplique una subida de 25 puntos básicos el próximo mes.

Fuertes estadísticas de empleo en Australia

"Un sólido resultado del mercado laboral en octubre, combinado con los sólidos datos salariales del tercer trimestre de ayer, apunta a otra subida de 25 puntos básicos por parte del RBA en su reunión de diciembre".

"El empleo subió en 32.000 personas, impulsado por un salto en el empleo a tiempo completo (+47.000). Esto superó el aumento estimado de 23.000, reflejando una mayor inmigración."

"El desempleo y el subempleo bajaron 0.1 puntos cada uno, hasta el 3.4% y el 5.9% respectivamente, lo que sitúa la subutilización en el 9.3%, la más baja de los últimos 40 años.

- El EURGBP cae a un mínimo de una semana el jueves, aunque muestra resistencia por debajo del nivel de 0.8700.

- La formación de un rectángulo justifica cierta cautela antes de abrir posiciones direccionales agresivas.

- Los inversores esperan ahora el plan financiero del gobierno británico para determinar la trayectoria a corto plazo.

El cruce EURGBP se ve sometido a cierta presión de venta el jueves y amplía el retroceso del día anterior de más de 50 pips desde la zona de 0.8775. La caída arrastra al cruce a un mínimo de una semana durante la primera mitad de la sesión europea, aunque los alcistas muestran cierta resistencia por debajo del nivel de 0.8700.

La relativa superación de la libra esterlina se produce en medio de la creciente aceptación de que el Banco de Inglaterra seguirá subiendo los costes de los préstamos para combatir la obstinada inflación. Estas expectativas se vieron reafirmadas por la publicación de una inflación al consumo en el Reino Unido más alta de lo esperado, que se aceleró en octubre hasta un máximo de 41 años. Esto, a su vez, se considera un factor clave que ejerce cierta presión a la baja sobre el cruce EURGBP.

Sin embargo, la caída se mantiene amortiguada, ya que los operadores parecen reacios y prefieren mantenerse al margen antes del plan financiero del gobierno británico. Además, las conversaciones para un endurecimiento más agresivo de la política por parte del Banco Central Europeo, junto con el predominante sesgo de venta del dólar, apuntalan al Euro. La combinación de los factores mencionados contribuye a limitar las pérdidas del cruce EURGBP.

Desde un punto de vista técnico, la reciente acción del precio en el rango que se ha observado en las últimas dos semanas constituye la formación de un patrón de rectángulo en los gráficos de corto plazo. Esto señala una fase de consolidación y apunta a la indecisión sobre el siguiente movimiento direccional para el EURGBP. Además, los indicadores técnicos neutrales en el gráfico diario no han apoyado una dirección firme a corto plazo.

Por lo tanto, será prudente esperar a una ruptura sostenida a través del rango antes de confirmar la trayectoria a corto plazo para el cruce EURGBP. Mientras tanto, la zona de 0.8700-0.8690 podría seguir protegiendo la caída inmediata. Una ruptura convincente por debajo marcará una ruptura bajista y arrastrará al par hacia la media móvil simple de 100 días, actualmente en torno a la zona de 0.8610-0.,8600.

Por otro lado, la zona de 0.8775-0.8780 podría seguir actuando como un fuerte obstáculo inmediato. Unas compras de continuacioón podrían llevar al EURGBP más allá del nivel de 0.8800, para probar la resistencia del rango, en torno a la zona de 0.8820-0.8825. Una fuerza sostenida más allá de esta última región se considerará un nuevo desencadenante para los alcistas y sentará las bases para un nuevo movimiento de apreciación a corto plazo.

El cruce EURGBP podría entonces acelerar el impulso hacia la zona de resistencia de 0.8850-0.8860. El posterior movimiento positivo tiene el potencial de elevar al par hasta el nivel de 0.8900. El impulso podría extenderse hacia una resistencia intermedia en torno a 0.8945-0.8950 en camino hacia el siguiente obstáculo importante cerca del nivel psicológico de 0.9000.

EURGBP gráfico de 4 horas

-638042729900913481.png)

EURGBP niveles clave

- Inflación anual en octubre llega a 10.6%.

- EURUSD se mantiene debilitado el jueves.

El Índice de Precios al Consumidor (IPC) subió a 10.6% en octubre, desde el 9.95 de septiembre. El dato implica una revisión a la baja con respecto a la lectura preliminar de 10.7%, aunque en todo caso marca un máximo histórico en la lectura definitiva de hoy. La inflación mensual ha cumplido expectativas y ha crecido al 1.5% desde el 1.2% del mes anterior, su nivel más alto en siete meses.

El IPC subyacente, que excluye rubros volátiles como alimentación y energía, se mantuvo en 5% (anual) tras confirmar el avance de 0.6% en octubre.

El euro no se vio afectado por los datos que no generaron sorpresa. El EURUSD opera a la baja y marcó nuevos mínimos recientemente cerca de 1.0350.

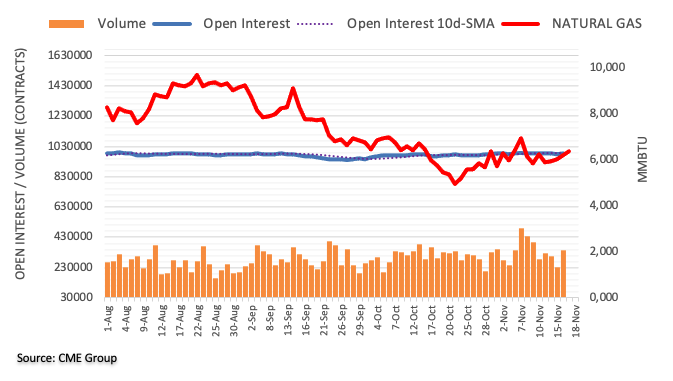

Los datos preliminares del CME Group para los mercados de futuros del gas natural señalan que el interés abierto aumentó en unos 3.700 contratos tras tres retrocesos diarios consecutivos el miércoles. En la misma línea, el volumen subió en torno a 114.300 contratos tras dos caídas diarias consecutivas.

El Gas Natural mantiene el objetivo en la SMA de 200 días

Las ganancias del miércoles en los precios del gas natural se produjeron en un trasfondo de aumento del interés abierto y del volumen, lo que indica que la continuación del rebote parece estar en marcha por el momento. En este sentido, el próximo objetivo alcista para la materia prima aparece en la SMA de 200 días, hoy en torno a los 6.85$ por MMBtu.

El índice del dólar (DXY) ha cotizado lateralmente desde el comienzo de la semana. En opinión de los economistas de Commerzbank, es probable que la caída del USD haya llegado a su fin.

Los niveles en torno a 1.04 son el nuevo nivel de confort en el EURUSD

"Se puede considerar que la caída del USD ha terminado. Es posible que algunas personas no se hayan dado cuenta de que ha terminado y sólo estén manteniendo posiciones cortas en dólares porque piensan que otros participantes del mercado seguían vendiendo el billete verde (¡nunca hay que subestimar la estupidez!), pero es poco probable."

"Los niveles en torno a 1.04 son el nuevo nivel de confort en el EURUSD. Me parece que el escenario de una inflación que los bancos centrales no pueden controlar parece haber sido puesto en precio como resultado."

"Es posible que más adelante se produzca una mayor debilidad del dólar, una vez que la inflación empiece a cambiar a nivel mundial y parezca más probable un retorno más o menos rápido a los objetivos de inflación (o al menos cerca de estos niveles)."

"Mientras tanto, se ha convertido en un hecho generalmente aceptado que tanto la Fed como el BCE probablemente reduzcan la velocidad de sus subidas de tasas clave. Si esto ocurriera, tendría lugar a ambos lados del Atlántico y, por tanto, casi de forma sincronizada, por lo que la ralentización debería ser más o menos neutral para el EURUSD."

Esto es lo que necesita saber para operar hoy jueves 17 de noviembre:

Aunque las tensiones geopolíticas parecen haber aumentado, los inversores se mantienen cautos a primera hora del jueves y los principales pares de divisas cotizan en rangos ajustados. El Índice del Dólar se mantiene estable por encima de 106.00 y el rendimiento de los bonos del Tesoro de EE.UU. a 10 años se mantiene tranquilo en torno al 3.7%. Eurostat publicará el Índice de Precios al Consumo Armonizado (IPCA) final de octubre y el canciller británico, Jeremy Hunt, presentará el presupuesto de otoño al Parlamento. En la segunda mitad del día, la agenda económica de EE.UU. incluirá las cifras de viviendas iniciadas en octubre, los permisos de construcción y las solicitudes iniciales de subsidio de desempleo semanales. En la segunda mitad del día, varios responsables de la política monetaria del FOMC también pronunciarán discursos.

A pesar de que los datos de ventas minoristas en EE.UU. fueron mejores de lo esperado, los flujos monetarios de refugio seguro siguieron dominando los mercados financieros el miércoles. Aunque los principales índices de Wall Street se volvieron hacia abajo después de la campana de apertura, el dólar estadounidense no logró beneficiarse del sentimiento del mercado, ya que los inversores siguieron valorando en el precio una menor subida de tasas en diciembre. Según la herramienta FedWatch del CME Group, la probabilidad de una subida de 50 puntos básicos de la Reserva Federal se sitúa actualmente en el 85%.

Durante la sesión asiática, los datos de Australia han mostrado que la tasa de desempleo bajó al 3.4% en octubre desde el 3.5% de septiembre. Este dato superó las expectativas del mercado, que esperaban un 3.6%. Otros detalles del informe sobre el empleo revelaron que el cambio de empleo fue de +32.200, en comparación con la estimación de los analistas de 15.000. El AUDUSD bajó hasta la zona de 0.6700 como reacción inicial, pero ha conseguido borrar gran parte de sus pérdidas diarias de cara a la sesión europea.

Statistics Canada informó el miércoles de que el Índice de Precios al Consumo (IPC) anual se mantuvo sin cambios en el 6.9%, como se esperaba. El USDCAD no mostró una reacción inmediata a los datos de inflación, pero la caída de los precios del petróleo crudo permitió al par cerrar en territorio positivo por encima de 1.3300. En el momento de escribir, el par cotiza sin cambios en el día, en torno a 1.3330.

Durante su comparecencia ante el Comité Selecto del Tesoro del Reino Unido, el gobernador del Banco de Inglaterra (BoE), Andrew Bailey, dijo que probablemente seguirán subiendo las tasas, pero señaló que estaban observando signos de que el choque de la cadena de suministro estaba empezando a desaparecer. El GBPUSD terminó registrando pequeñas ganancias diarias el miércoles antes de entrar en una fase de consolidación cerca de 1.1900 el jueves. El canciller británico, Jeremy Hunt, dijo que necesitan subidas de impuestos y recortes de gastos para capear el temporal económico. Se espera que Hunt anuncie un paquete de subidas de impuestos por valor de 25.000 millones de libras y recortes de gastos por valor de 35.000 millones de libras en el presupuesto de otoño.

El EURUSD se mantiene tranquilo por debajo de 1.0400 a primera hora del jueves. El vicepresidente del Banco Central Europeo (BCE), Luis de Guindos, dijo el miércoles que la "reducción del balance debe aplicarse con prudencia" y añadió que estaban planeando comenzar con un endurecimiento cuantitativo pasivo.

El USDJPY tiene dificultades para hacer un movimiento decisivo en cualquier dirección y se mueve lateralmente en un rango estrecho por debajo de 140.00. El gobernador del Banco de Japón (BoJ), Haruhiko Kuroda, ha dicho anteriormente en el día que esperaban que el crecimiento del IPC cayera por debajo del 2% en el próximo año fiscal con los factores de "empuje de costes" disminuyendo.

El oro rompió una racha de cuatro días de ganancias el miércoles y sigue bajando a primera hora del jueves. El XAUUSD cotiza por debajo de los 1.770$ mientras el rendimiento de los bonos a 10 años de EE.UU. se mantiene estable.

El Bitcoin continúa con su tendencia a la baja cerca de los 16.500$ y el Ethereum pierde más de un 1% y se sitúa en torno a los 1.200$.

A la luz de la reciente acción del precio, el GBPUSD podría intentar consolidarse a corto plazo, según la economista Lee Sue Ann y el estratega de mercados Quek Ser Leang del Grupo UOB.

Comentarios destacados

Vista de 24 horas: "Ayer destacamos que es poco probable que el GBPUSD se fortalezca más" y esperamos que "cotice lateralmente entre 1.1800 y 1.1950". Posteriormente, el GBPUSD cotizó dentro de un rango más estrecho de lo esperado (1.1834/1.1942). El tono subyacente se ha fortalecido un poco y el par podría subir hoy. Sin embargo, es probable que cualquier avance se limite a una prueba de 1.1970. No se espera que el máximo del martes en 1.2027 sea desafiado. El soporte se encuentra en 1.1850, pero sólo una ruptura de 1.1800 indicaría que la leve presión alcista actual ha disminuido".

Próximas 1 a 3 semanas: "Ayer (16 de noviembre, GBPUSD en 1.1880), indicamos que el GBPUSD podría consolidarse durante un par de días antes de volver a subir. Añadimos que "la posibilidad de una ruptura clara de la próxima resistencia principal en 1.2100 no parece ser alta ahora". Nuestra opinión no ha cambiado. Cabe señalar que 1.2027 es ya un nivel de resistencia bastante sólido. A la baja, una ruptura de 1.1750 (sin cambios en el nivel de "soporte fuerte" de ayer) indicaría que la recuperación del GBPUSD está lista para tomarse una pausa".

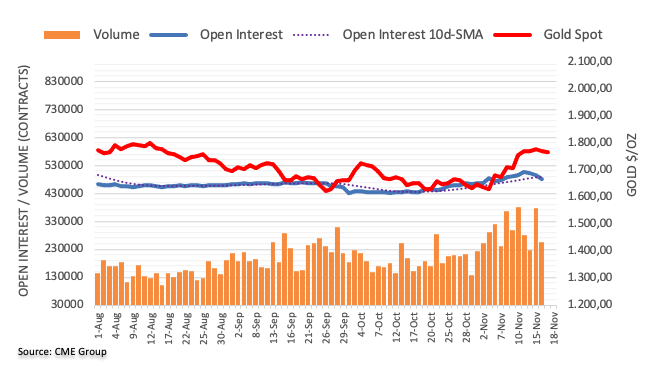

El interés abierto en los mercados de futuros del oro se redujo en más de 16.000 contratos el miércoles, extendiendo la tendencia a la baja por tercera sesión consecutiva, según las lecturas preliminares del CME Group. El volumen siguió el mismo camino y cayó en alrededor de 123.200 contratos.

Oro: Siguiente objetivo al alza en la SMA de 200 días

Los precios del oro corrigieron desde sus recientes máximos y registraron humildes pérdidas el miércoles. Sin embargo, el retroceso se produjo tras una marcada caída del interés abierto y del volumen, lo que reduce las perspectivas de un mayor retroceso a muy corto plazo. La continuación de la reciente subida debería encontrar el siguiente obstáculo en el nivel de los 1.800$ por onza troy, que coincide con la igualmente relevante SMA de 200 días (1.802$).

"Los reguladores chinos pidieron a los bancos que informaran sobre su capacidad para cumplir con las obligaciones a corto plazo después de que una rápida venta de bonos desencadenara una avalancha de retiradas de inversores de productos de renta fija, según personas familiarizadas con el asunto", ha informado Bloomberg durante la madrugada del jueves.

La noticia también ha mencionado que las consultas regulatorias no programadas coincidieron con el mayor desplome de la deuda pública a corto plazo de China desde mediados de 2020.

Bloomberg también ha mencionado que la caída, estimulada por un cambio hacia activos de mayor riesgo, incluyendo las acciones, llevó a los inversores minoristas a retirar dinero de los productos de gestión de la riqueza, alimentando una espiral de caídas de precios y acelerando las retiradas. "Las pérdidas también se extendieron a los bonos corporativos de mayor calificación, avivando un aumento récord de los rendimientos esta semana", añade la noticia.

"La estabilidad del mercado financiero es el factor más importante a tener en cuenta en el momento de la salida", ha mencionado a primera hora del jueves el director ejecutivo del Banco de Japón (BOJ), Shinichi Uchida.

El alto funcionario del BoJ también ha mencionado que una subida de tasas antes del ajuste del balance financiero es posible en una salida.

A primera hora del día, el gobernador del BoJ, Haruhiko Kuroda, también ha defendido la política de dinero fácil del banco central japonés al afirmar: "(Es) importante continuar con la relajación monetaria para apoyar la economía".

Además, el vicegobernador Hiroshi Nakaso ha mencionado que los bancos centrales deben eliminar las medidas de apoyo de emergencia una vez superadas las crisis financieras, para evitar provocar un riesgo moral en el mercado. "Los inversores han llegado a asumir que los bancos centrales siempre acudirán al rescate cuando los mercados financieros se desestabilicen debido al masivo soporte monetario desplegado durante la crisis de COVID-19", ha declarado Nakaso del BoJ en un seminario organizado por la Universidad de Tokio y el Fondo Monetario Internacional.

El gobernador del Banco de Japón, Haruhiko Kuroda, ha declarado el jueves que el crecimiento del IPC caerá por debajo del 2% el próximo año fiscal, a medida que los factores de empuje de los costes vayan disminuyendo.

Comentarios adicionales

Las recientes subidas de precios se deben a factores de empuje de los costes.

Es posible alcanzar el objetivo de una inflación estable y sostenible, aunque pueda llevar tiempo.

Es importante continuar con la relajación monetaria para dar soporte a la economía.

Se coordinará estrechamente con el gobierno para llevar a cabo una política adecuada.

La mejora de la productividad laboral es más importante que nunca para aumentar el crecimiento del PIB per cápita.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.