- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El precio del oro se hundió a un nuevo mínimo de dos años y medio en 1.638,90$.

- Los PMI globales revelados en la UE, el Reino Unido y los EE.UU. desataron los temores de recesión de los inversores, aumentando el apetito por el dólar estadounidense como refugio.

- Análisis del precio del oro: Una ruptura por debajo de los 1.638$ enviará al XAU/USD hacia los 1.600$.

El precio del oro cae a un nuevo mínimo de dos años y medio, afectado por el estado de ánimo de aversión al riesgo y los flujos hacia el dólar estadounidense, que alcanzó nuevos máximos de dos décadas. En general, la fortaleza del dólar estadounidense y el aumento de los rendimientos de los bonos del Tesoro de EE.UU. son dos razones para la caída del complejo de metales preciosos, principalmente del metal amarillo. En el momento de redactar este informe, el XAU/USD cotiza a 1.643,50$ la onza troy.

Las acciones estadounidenses cayeron, ya que Wall Street cerró el viernes con fuertes pérdidas de entre el 1,62% y el 1,80%. El tipo de interés del rendimiento de los bonos del Tesoro a 10 años de EE.UU. retrocedió hasta el 3.829% y terminará la semana por debajo del umbral del 3.70%. Asimismo, el rendimiento de los bonos del Tesoro estadounidense a 10 años protegidos contra la inflación (TIPS) pesó sobre el metal no rentable, que terminará en el 1.33%.

Mientras tanto, el billete verde sigue refrescando los máximos de los últimos 20 años, con el índice del dólar estadounidense en 112.990, con una subida del 1.55%, después de haber alcanzado el máximo anual en 113,228.

La decisión de la Reserva Federal del miércoles, que elevó los tipos de interés en un 0.75% y abrió la puerta a otra subida de 120 puntos básicos, reavivó los temores de recesión en Estados Unidos. Una serie de medidas de la actividad empresarial mundial reveladas durante la jornada prevén una recesión en la zona euro y el Reino Unido. En el caso de EE.UU., los PMI globales de S&P, mejoraron, aunque las lecturas de Servicios y Compuesto se mantuvieron en territorio de recesión.

Fuentes citadas por Reuters comentaron: "El oro y los otros metales de semi-inversión como la plata y el platino probablemente seguirán bajo presión hasta que el mercado alcance su máximo."

Por otra parte, el XAU/USD comenzó a cotizar en torno a la zona de los 1.670$ y subió hasta el máximo diario de 1.675,93$. Más tarde, los precios del metal amarillo se desplomaron hacia el nuevo mínimo del día en 1.638,90$.

Análisis del precio del oro (XAU/USD): Perspectiva técnica

La cuña descendente que surgió en el gráfico diario del XAU/USD se invalidó cuando el precio cayó por debajo de la línea de tendencia inferior. Cabe destacar que, aunque el RSI está a punto de indicar que el oro está sobrevendido, la tendencia bajista del metal amarillo sigue intacta. Por lo tanto, el primer soporte del XAU/USD sería el mínimo anual en 1.638,90$. Una vez superado, el siguiente soporte del XAU/USD sería el nivel psicológico de 1.600$, seguido de los mínimos de marzo de 2020 en 1.451,41$.

Niveles técnicos

Según los analistas de Wells Fargo, la fortaleza del dólar estadounidense podría persistir más de lo estimado tras los acontecimientos de esta semana, que incluyen subidas de tasas de muchos bancos centrales y la caída de los mercados bursátiles.

Declaraciones destacadas:

"Las conclusiones de la bonanza de los bancos centrales de esta semana son claras para nosotros. Con el FOMC volviéndose aún más agresivo, junto con los bancos centrales extranjeros que probablemente no puedan seguir el ritmo de la Fed, el dólar estadounidense debería seguir fortaleciéndose. En este momento, prevemos una amplia fortaleza del dólar frente a la mayoría de las divisas del G10 y de los mercados emergentes hasta finales de este año."

"Ahora creemos que los riesgos para nuestra opinión sobre el dólar se inclinan hacia más alzas. Dadas las perspectivas de línea dura de la Fed sobre los tipos de interés, la fortaleza del dólar podría persistir hasta principios de 2023. La incesante subida del dólar debería ser más fuerte frente a las divisas de los mercados emergentes, pero las divisas sensibles al riesgo, como el dólar australiano y el neozelandés, también podrían experimentar nuevos descensos."

"Al llegar esta semana, creíamos que el dólar estadounidense seguiría fortaleciéndose hasta finales de este año. Tras los acontecimientos de esta semana, hemos aumentado nuestra convicción en esa opinión, y ahora creemos que la fortaleza del dólar podría continuar hasta principios de 2023."

Según los analistas de Danske Bank, el dólar estadounidense seguirá subiendo frente al euro en los próximos meses. Prevén que el par EUR/USD se sitúe en 0.96 en un plazo de tres meses y en 0.95 en un año.

Declaraciones destacadas:

"El gran impacto negativo de los términos de intercambio en Europa frente a EE.UU., un mayor debilitamiento cíclico entre los socios comerciales, el endurecimiento coordinado de las condiciones financieras mundiales, la ampliación de la fortaleza del dólar y el riesgo a la baja de la zona del euro nos hace mantener nuestro enfoque en el movimiento del EUR/USD aún más bajo (con el objetivo de 0.95), una opinión que no es compartida por el consenso."

"El riesgo clave para que el EUR/USD se desplace hacia 1.15 es ver cómo se desvanecen las presiones globales sobre la inflación y aumenta la producción industrial. Sin embargo, lo "transitorio" ha perdido sustancialmente credibilidad y la producción industrial europea sigue siendo débil. Esta situación continuará a medida que los PMI de manufactura se sitúen por debajo de 50. Los riesgos al alza también incluyen una renovada atención a la flexibilización de la política de crédito china y un repunte del capex mundial, pero ninguno de ellos parece materializarse, por el momento."

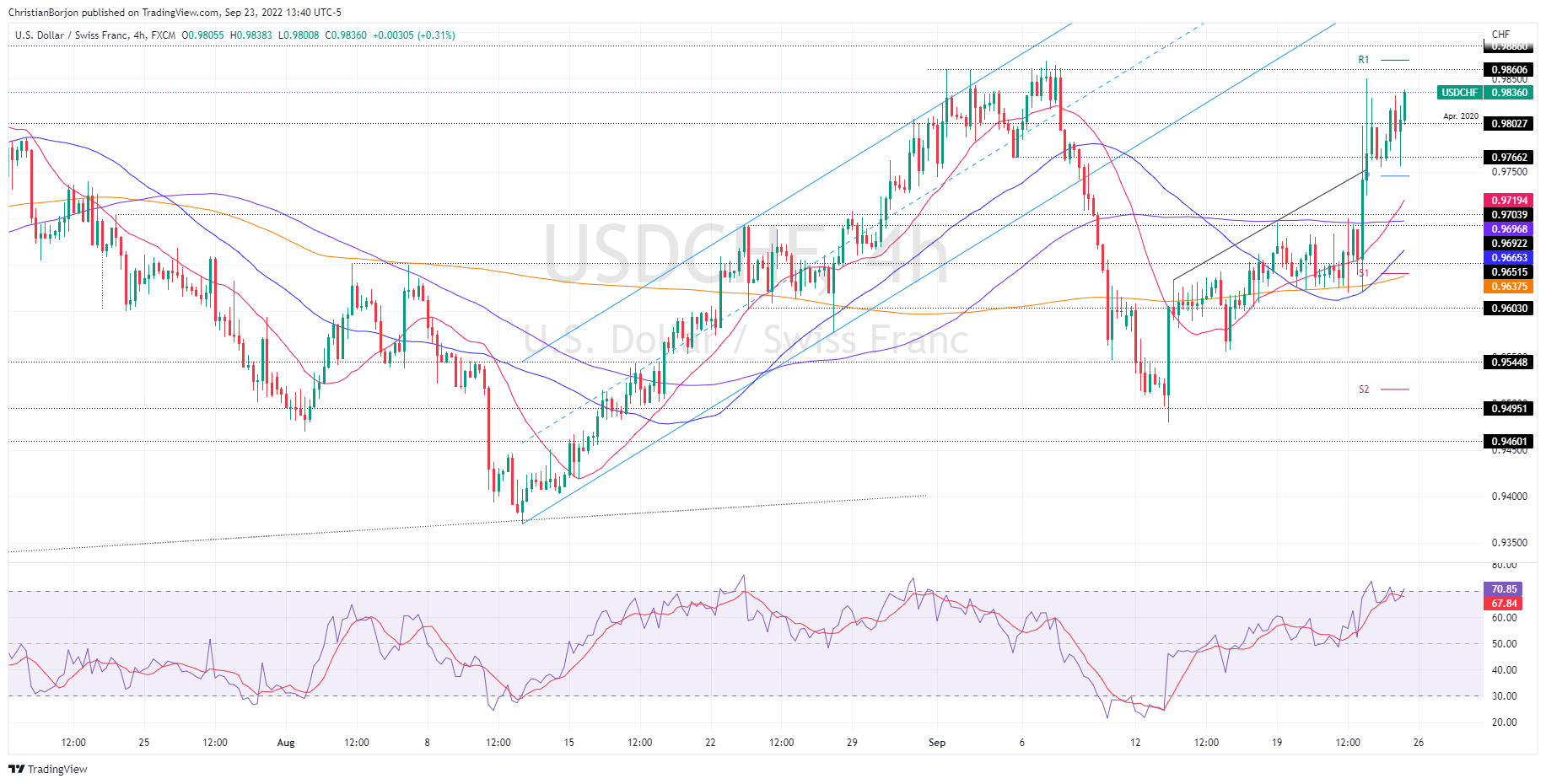

- El USD/CHF amplía sus ganancias semanales hasta el 1.98% tras las decisiones de política monetaria de la Fed y el SNB.

- Los pares principales rompen por encima del rango 0.9600-0.9700, registrando un nuevo máximo semanal en 0.9851.

- El camino de menor resistencia para el USD/CHF es el de la subida; una vez que supere 0.9851, se prevé una nueva prueba de 0.9900.

El USD/CHF avanzó durante la sesión norteamericana del viernes, ganando un 0.60%, gracias a un impulso de aversión al riesgo espoleado por los temores de una desaceleración económica mundial y por la agresividad de la Fed, ya que el banco central de EE.UU. lucha por moderar la inflación desde los máximos de 40 años. En el momento de redactar este informe, el USD/CHF cotiza a 0.9836.

Análisis del precio del USD/CHF: Perspectiva técnica

El frenesí de los bancos centrales fue testigo de la subida de tasas de la Fed y del Banco Nacional Suizo (SNB). Aunque el SNB terminó el periodo de tasas negativas, no fue suficiente, según los participantes del mercado, que compraron el USD/CHF, elevando el par hacia nuevos máximos históricos en torno a 0.9851. Sin embargo, los compradores del USD/CHF no han podido superar el máximo de la semana pasada en 0,9869, lo que podría abrir la puerta a nuevas ganancias.

A corto plazo, el gráfico de 4 horas del USD/CHF, pasó de ser neutral a tener un sesgo neutral-ascendente una vez que el par se recuperó por encima de 0,9800, después de haber cotizado lateralmente, en la zona de 0,9600-0,9700 durante toda la semana. Aunque el Índice de Fuerza Relativa (RSI) entró en condiciones de sobrecompra, el sesgo alcista del USD/CHF sigue intacto.

Por lo tanto, la primera resistencia del USD/CHF es el máximo semanal en 0.9851. Romper por encima expondrá el pivote diario R1 en 0,9870, seguido de la señal psicológica de 0.9900.

Por otro lado, el primer soporte del USD/CHF será el punto pivote diario en 0.9766. Si se rompe este último, el par desciende hacia la EMA 20 en 0.9719, antes de la cifra de 0.9700.

Niveles técnicos clave del USD/CHF

El presidente del Banco Nacional Suizo (SNB), Thomas Jordan, dijo el viernes que no se pueden descartar nuevas subidas de tasas, según informó Reuters.

Declaraciones destacadas

"La inflación suiza ha subido mucho más de lo esperado, considerablemente por encima del objetivo de estabilidad de precios".

"Los bancos centrales están dispuestos a actuar en los mercados de divisas ".

"El aumento de los precios afecta a partes de la economía que antes no se veían afectadas".

"Garantizar la estabilidad de precios exige toda la atención del banco central".

Reacción del mercado

El par USD/CHF bajó modestamente tras estos comentarios y subió un 0.42% en el día, situándose en 0.9808.

El Banco Central Europeo(BCE) debe seguir subiendo las tasas y detener la compra de bonos una vez que haya terminado su trabajo, dijo el viernes el miembro del Consejo de Gobierno del Banco Central Europeo (BCE) y jefe del banco central alemán, Joachim Nagel, según Reuters.

"La lucha contra la inflación conlleva cargas", añadió Nagel. "Es probable que frene el crecimiento temporalmente, pero no hacer nada y dejar que las cosas sigan su curso no es una opción".

Reacción de los mercados

ElEUR/USD no mostró ninguna reacción inmediata a estos comentarios y la última vez que se le vio perdió un 1.2% en el día fue en 0.9720.

- El WTI cae más de un 7.50% semanal, registrando un nuevo mínimo de 8 meses.

- Los PMI globales de S&P en septiembre aumentaron los temores de una recesión mundial, pesando sobre el WTI.

- Análisis del precio del WTI: Una ruptura por debajo de los 78.00$ podría allanar el camino para una caída hasta los 70.00$.

El petróleo de referencia en EE.UU., también conocido como WTI, cae por debajo de los 80.00$ por barril el viernes, en medio de un dólar estadounidense boyante, con el índice del dólar subiendo a niveles vistos por última vez en mayo de 2002, un viento en contra para la materia prima denominada en dólares. Por tanto, el WTI cotiza a 78.80$, por debajo de su precio de apertura en casi un 6%, después de haber alcanzado un máximo diario de 83.90$.

A lo largo de la semana, el WTI ya ha bajado un 8%, ampliando su descenso a la cuarta semana consecutiva. El miércoles, la decisión de la Reserva Federal de EE.UU. de aumentar las tasas y enfatizar la necesidad de nuevas subidas está pesando sobre el oro negro. Ello, junto con el frenesí de otros bancos centrales por subir las tasas, suscitó el temor a la recesión en todo el mundo. Por tanto, la demanda de petróleo disminuiría.

Fuentes citadas por Reuters dijeron: "El mercado del crudo está bajo una fuerte presión de venta, ya que el dólar estadounidense mantiene una fuerte trayectoria alcista en medio de una mayor reducción del apetito por el riesgo".

Mientras tanto, el sentimiento se ha agriado, reforzando el dólar. Las acciones estadounidenses caen entre un 2.13% y un 3.44%, ampliando sus pérdidas semanales. Por el contrario, el Índice del dólar, un indicador del valor del dólar frente a una cesta de pares, está subiendo un 1.39% a 112.808, actualizando máximos de dos décadas.

A los temores de recesión se sumó un tramo de los PMI globales de S&P, revelados durante la jornada. Los PMI del Reino Unido y de la zona del euro, se situaron por debajo de las estimaciones y se prepararon para entrar en recesión, con la mayoría de los índices situados en territorio de contracción. Por el contrario, los PMIs de EE.UU., fueron mixtos, aunque los tres componentes mejoraron, manteniendo las esperanzas de que la economía de EE.UU. pueda esquivar una recesión.

Además, según informó un funcionario estadounidense, el acuerdo nuclear con Irán se ha estancado porque Teherán insiste en el cierre de las investigaciones del organismo de control nuclear de la ONU.

Análisis del precio del WTI: Perspectiva técnica

El gráfico diario del WTI muestra el precio del petróleo deslizándose por debajo de la línea de tendencia inferior de una cuña descendente, que suele ser una señal alcista. Por lo tanto, el petróleo crudo estadounidense podría dirigirse a volver a probar el mínimo del 1 de enero, y también del año pasado, en 65.94$. Sin embargo, el Índice de Fuerza Relativa (RSI) se encuentra en 33.25, en territorio negativo, pero no en condiciones de sobreventa. Por lo tanto, una ruptura por debajo de los 75.00$ podría allanar el camino hacia los 70$ por barril, de camino a los 65.94$.

- El dólar gana frente al yen aunque los mercados caigan.

- El aumento de los rendimientos del Tesoro compensa la aversión al riesgo.

- El USD/JPY recupera lentamente el terreno tras la caída de la intervención.

El USD/JPY sube el viernes en medio de las tensiones en los mercados financieros. El par encontró soporte por encima de 142.50 y está probando los máximos diarios cerca de la zona de 143.20. La subida del dólar en general sigue siendo sólida y firme.

Normalmente, cuando los mercados caen bruscamente, el yen es el que mejor se comporta, pero no es el caso del viernes. El dólar es el que mejor se comporta. Confirmó las ganancias tras las cifras del PMI S&P Global de septiembre, que fueron mejores de lo esperado. El DXY se acerca a 113.00, con una subida del 1.30%, mientras que el EUR/USD y la GBP/USD cotizan en nuevos mínimos del ciclo.

¿Otra ganancia semanal?

El USD/JPY está a punto de terminar la semana con una modesta ganancia y lejos de un techo. La intervención de las autoridades japonesas para impulsar el yen explica el alejamiento de los recientes máximos multianuales. El par alcanzó un máximo de 145.89 antes de retroceder.

El motor principal de la subida sigue siendo la divergencia de la política monetaria entre el Banco de Japón y la Reserva Federal. El jueves, el Banco de Japón mantuvo sin cambios su política acomodaticia, mientras que la Reserva Federal subió los tipos de interés en 75 puntos básicos.

"La reacción inmediata al anuncio de la intervención facilitó un fuerte repunte de la divisa japonesa y devolvió al yen desde niveles mínimos frente al dólar. Sin embargo, consideramos que la intervención del Banco de Japón es sólo un respiro temporal para el yen. En nuestra opinión, mientras las trayectorias de la política monetaria entre la Fed y el BoJ sigan siendo divergentes y los diferenciales de los tipos de interés se amplíen, el sesgo sigue siendo que el yen siga debilitándose y vuelva a tocar mínimos en un futuro próximo", dijeron los analistas de Wells Fargo.

Niveles técnicos

- El USD/CAD continúa operando en territorio positivo por encima de 1.3500 el viernes.

- Los datos de Canadá mostraron que las ventas minoristas disminuyeron fuertemente en julio.

- El dólar conserva su fuerza en medio de la aversión al riesgo antes del fin de semana.

El par USD/CAD retrocedió hacia 1.3500 durante el horario europeo, pero logró cobrar impulso alcista en la segunda mitad del día. En el momento de redactar este artículo, el par había subido un 0.6% en el día y se situa en 1.3565, en camino de alcanzar su cierre semanal más alto desde junio de 2020.

La fortaleza generalizada del dólar el viernes ayudó a que el USD/CAD ganara tracción. Impulsado por los flujos de refugio, el índice del dólar estadounidense, que sigue la evolución del dólar frente a una cesta de seis divisas principales, subió por encima de 112.00 por primera vez en dos décadas. Con los principales índices de Wall Street perdiendo más de un 1% después de la campana de apertura, el dólar sigue superando a sus rivales y no permite que el USD/CAD escenifique una corrección a la baja.

Mientras tanto, los datos publicados por Statistics Canada revelaron que las ventas al por menor se contrajeron un 2.5% en términos mensuales en julio, frente a la expectativa del mercado de un descenso del 2%. Además de los datos decepcionantes de Canadá, los precios del petróleo bajaron más de un 5% en el día, lo que pesó aún más en el loonie, sensible a las materias primas.

Los decepcionantes datos del PMI de la zona del euro y del Reino Unido, publicados a primera hora del día, reavivaron la preocupación por la desaceleración de la economía mundial, lo que llevó a los inversores a valorar el empeoramiento de las perspectivas de la demanda energética. Al cierre de esta edición, el barril de West Texas Intermediate cotiza en su nivel más bajo desde enero, cerca de 79$

Niveles técnicos

- El USD/JPY recupera algo de tracción positiva el viernes en medio de la compra agresiva del USD.

- El dólar alcanza un nuevo máximo de 20 años en medio de las apuestas por una subida de tipos más rápida por parte de la Fed.

- La divergencia de políticas entre la Fed y el Banco de Japón apoya las perspectivas de nuevas ganancias a corto plazo.

El par USD/JPY atrae algunas compras cerca de la zona de 141.75 el viernes y se basa en el rebote nocturno desde un mínimo de dos semanas. El par actualizó máximos diarios durante la primera mitad de la sesión europea, aunque retrocedió rápidamente hasta 143.00 en la última hora.

La reacción instintiva de la noche a la intervención de las autoridades japonesas para frenar la rápida caída del yen resultó ser efímera en medio de un fuerte sentimiento alcista en torno al dólar estadounidense. De hecho, el índice del dólar, que mide el comportamiento del USD frente a una cesta de divisas, alcanza un nuevo máximo de 20 años y sigue recibiendo el apoyo de las crecientes apuestas por una subida más agresiva de los tipos de la Fed. Esto resulta ser un factor clave que proporciona un modesto impulso al par USD/JPY.

Vale la pena recordar que la Fed adoptó un tono más agresivo el miércoles y señaló que llevará a cabo subidas de tipos más agresivas para frenar la inflación persistentemente alta. Esto sigue favoreciendo la subida de los rendimientos de los bonos del Tesoro de EE.UU. y continúa actuando como un viento de cola para el dólar. El rendimiento de los bonos del Tesoro a 2 años, sensible a los tipos de interés, alcanzó un nuevo máximo de 15 años y el rendimiento de los bonos del Tesoro a 10 años, saltó el jueves a su nivel más alto desde 2011.

Por otro lado, el Banco de Japón defendió agresivamente su techo de la curva de rendimiento y reafirmó su compromiso con los tipos de interés ultrabajos el jueves. Esto se traduce en la ampliación del diferencial de tipos entre Estados Unidos y Japón, lo que pesa sobre el yen japonés y ofrece un soporte adicional al par USD/JPY. No obstante, el entorno de apetito de riesgo predominante ayuda a limitar las pérdidas del yen, que es un refugio seguro, y limita las subidas del par, al menos por el momento.

Dicho esto, la divergencia de políticas entre la Fed y el Banco de Japón, que ha sido un factor clave en la caída del yen de más del 25% frente al dólar desde principios de 2022, sugiere que el camino de menor resistencia para el par USD/JPY es al alza. Los participantes en el mercado esperan ahora los datos del PMI de EE.UU. para obtener algún impulso antes del discurso del presidente de la Fed, Jerome Powell. Los operadores seguirán las indicaciones de los rendimientos de los bonos estadounidenses y el sentimiento de riesgo más amplio para aprovechar las oportunidades a corto plazo.

Niveles técnicos

- Ventas minoristas en Canadá caen en julio 2.5%.

- El dólar opera en máximos desde 2020 contra el loonie.

Las ventas minoristas en Canadá cayeron 2.5% en julio, más que el descenso esperado del 2% y le siguen a una suba del 1% de junio. Sin tener en cuenta vehículos las ventas tuvieron un retroceso del 3.1%, contra el consenso del -1.2%.

La estimación preliminar de agosto apunta a una suba del 0.4%.

El USD/CAD se mantuvo sin cambios tras el reporte operando sobre 1.3500, en terreno positivo para el día aunque alejado de los máximos. El dólar opera con solidez ante una fuerte baja de precios de los mercados financieros.

- El oro está bajo presión ante desplome en las bolsas y suba en rendimientos de bonos.

- Metal amarillo intenta recuperar terreno, la clave está en 1655$.

- El dólar salta a máximos en 20 años, presionando aún más al oro.

El oro no pudo aguantar sobre 1655$ y quebró por debajo cayendo hasta 1641$, el nuevo mínimo desde mediados de 2020. Desde el piso rebotó y está operando en torno a 1650$, bajo presión.

La combinación de un dólar fuerte y suba de rendimientos de bonos del Tesoro, en un contexto de pesimismos en los mercados, está impactando negativamente sobre el oro. Los mercados de renta variable se están desplomando, pero pese a esto, los bonos soberanos también lo hacen.

El único refugio que asoma en el horizonte es el dólar. El DXY subió sobre 112.00 llegando a máximos en 20 años. El bono a 10 años del Tesoro rinde 3.75%, tras haber llegado horas atrás a superar 3.80%.

El desplome en los bonos pesa sobre el oro que cae 1.30%, mientras que la plata se desploma 2.65%. Los futuros de Wall Street pierden más del 1% y en Europa las principales plazas retroceden más del 2%.

El oro, de permanecer debajo de 1655$, seguirá apuntando a la baja. Los soportes se ven en 1640$, seguido de 1625$ y 1610$. En la dirección contraria, un regreso sobre 1660$ aliviaría las presiones bajistas, mientras que recién de afirmarse sobre 1680$ se podría esperar un rebote más sustentable.

Niveles técnicos

- Fuerte caída en las bolsas a lo largo del mundo.

- Desplome incluye a las materias primas y fortalece al dólar, que aparece como único refugio.

- Pese a aversión al riesgo, los bonos soberanos también fuerte caídas significativas.

Los mercados es están desplomando el viernes con los futuros de Wall Street perdieron más del 1% y en Europa las principales plazas pierden más del 2%. Los precios de las materias primas también se desploman. El dólar en máximos en 20 años.

Todo cae menos el pesimismo

En Europa, el FTSE 100 cae 2.20%, el DAX 2.53% y el CAC 40 2.25%. El S&P 500 perdió el jueves 0.84% y el viernes en la previa pierde 1.35%. Varios indicadores del mercado estadounidense están en mínimos desde marzo de 2021.

Al mal humor que ya traían los inversores ante un complicado panorama económico, se sumaron los malos datos de PMI de Europa que decepcionaron. Al mismo tiempo los rendimientos de los bonos soberanos no dejan de avanzar. La combinación de tasas más altas y expectativas de recesión están presionando a todo a la baja. El PMI compuesto de la Eurozona pasó de 48.9 a 48.2, el de Alemania de 46.9 a 45.9 y el de Francia (fue la excepción positiva) subió desde 50.4 a 51.2.

En Canadá se conocerán cifras de ventas minoristas y en EE.UU. se publicará el dato de PMI. El jefe de la Reserva Federal, Jerome Powell, expondrá en público y en el mismo evento también lo harán la gobernadora Michelle Bowman y la vicepresidenta Lael Brainard. Entre las empresas que presenta resultados el viernes están Carnival Corp, Smiths y Medmen.

Los precios de las materias primas también lo sufren. Los precios del petróleo caen casi 4%, el oro pierde 1.40% y la plata un 3%. Ni las commodities agrícolas se salvan. Las criptomonedas también están en rojo: el Bitcoin pierde 1.75% y está debajo de 19.000$ y Ethereum cede 2.95%.

Los bonos de gobierno caen también, sin ofrecer refugio. El bono a 10 años de EE.UU. está en 3.80%, máximo desde 2010, y el de 2 años en 4.25%, 2007. El desplome de los títulos británicos es aún más significativa y van camino a tener el peor día en décadas.

El dólar sigue reinando

El contexto de suba en los rendimientos y aversión al riesgo está favoreciendo ampliamente al dólar que marcó máximos en varios años frente a varios de sus rivales. El DXY superó 112.00, mientras que el EUR/USD cayó por debajo de 0.9800.

La libra tiene una jornada particular y es por lejos de las de peor rendimiento, afectada no solo por la aversión al riesgo sino también por el anuncio de presupuesto de Kwasi Kwarteng, el encargado de Hacienda de la administración de Liz Truss. El plan incluye recorte de impuestos y un endeudamiento mayor por delante. El GBP/USD tiene una caída superior al 2%, llegando por debajo de 1.1050. El EUR/GBP está en máximos en más de un año sobre 0.8800.

El dólar está siendo el único refugio de renombre, seguido por el yen. El USD/JPY sube modestamente, con el soporte en el diferencial de rendimientos que pesá más que la aversión al riesgo. El jueves Japón anunció una intervención en los mercados que hizo alejar al par del pico sobre 145.00.

Las monedas ligadas a commodities también están en nuevos mínimos, aunque con caídas más moderadas. Las de mercados emergentes también están bajo presión y casi ninguna consigue sortear la fortaleza del dólar.

Niveles técnicos

- Fuerte baja en los mercados presiona a la baja al petróleo.

- Suba del dólar también juega en contra del crudo.

- La caída es generalizada en las materias primas.

El pesimismo entre los inversores ante la expectativa de una recesión global está tirando abajo a los mercados y también a los precios del petróleo. El barril de WTI cae más del 3%.

El precio del barril WTI (plataformas de trading) está en 80.60$, el nivel más bajo desde enero de 2022. De esta forma, está perdiendo el soporte en torno 82.00$, habilitando más debilidad por delante. El precio va camino a la cuarta caída semanal en forma consecutiva.

Los comentarios sobre recortes en la producción de petróleo y el incremento en las tensiones geopolíticas no están frenando la baja de los precios. El pesimismo en torno a la actividad económica para el futuro inmediato es más fuerte. Los datos de PMI de Europa decepcionaron contribuyendo al mal humor.

A la expectativa de una menor demanda se suma el viernes el rally del dólar a lo largo del mercado y la fuerte baja en los mercados de renta variable. Los futuros de Wall Street caen más del 1%.

Los rojos en los mercados son generalizados y también incluyen a los metales. El oro pierde 1.60% y el plata 2.88%. El cobre retrocede 3.75%.

Niveles técnicos

- El oro se encuentra con nuevas ventas el viernes y se ve presionado por la compra sostenida en torno al dólar.

- Las expectativas de subida de tipos agresiva de la Fed y el elevado rendimiento de los bonos estadounidenses siguen beneficiando al dólar.

- Los temores de recesión pesan en el sentimiento de los inversores y podrían ofrecer soporte al XAU/USD.

El oro atrae nuevas ventas cerca de la zona de 1.675-1.676$ el viernes y cae a un nuevo mínimo diario durante la primera mitad de la sesión europea. El XAU/USD se sitúa actualmente justo por debajo del nivel de los 1.665$ y permanece atrapado en un rango conocido que mantiene desde principios de esta semana.

El dólar estadounidense alcanza un nuevo máximo de 20 años el último día de la semana y se considera un factor clave que ejerce presión a la baja sobre el oro, denominado en dólares. Además, las perspectivas de un endurecimiento más agresivo de la política monetaria de la Fed contribuyen a alejar los flujos monetarios del metal amarillo, que no ofrece rendimientos.

De hecho, los mercados han estado valorando otra subida de tipos de interés de la Fed de 75 puntos básicos en noviembre. Las expectativas se vieron reafirmadas por el llamado gráfico de puntos de la Fed, que revela que los responsables de la política monetaria esperan que la tasa de préstamo de referencia supere el 4% a finales de 2022. A partir de ahí, los funcionarios de los bancos centrales prevén nuevas subidas en 2023.

Las perspectivas agresivas en torno a la Fed siguen dando soporte a los elevados rendimientos de los bonos del Tesoro estadounidense. El rendimiento del bono gubernamental estadounidense a dos años, sensible a las tasas, alcanzó un nuevo máximo en 15 años y el bono del Tesoro a 10 años de referencia saltó el jueves a su nivel más alto desde 2011. Esto, a su vez, debería seguir actuando como un viento de cola para el dólar.

Mientras tanto, la aceleración de las subidas de tipos de interés por parte de los principales bancos centrales ha avivado la preocupación por una recesión económica mundial más profunda. Esto, junto con los vientos en contra derivados de la política de covid cero de China y el riesgo de una nueva escalada de la guerra en Ucrania, han alimentado los temores de recesión y han pesado en el sentimiento de los inversores.

Así lo demuestra la actual caída de los mercados bursátiles, que podría dar soporte al oro como refugio seguro, y ayudar a limitar pérdidas más profundas. Incluso desde el punto de vista técnico, la reciente evolución de los precios en un rango limitado apunta a la indecisión de los operadores, lo que justifica cierta cautela antes de abrir posiciones direccionales agresivas.

Los participantes del mercado esperan ahora la publicación de los datos preliminares del PMI de EE.UU., que se darán a conocer a primera hora de la sesión americana. Sin embargo, la atención se centrará en el discurso del presidente de la Fed, Jerome Powell, en un evento en Washington, que influirá en el dólar y producirá algunas oportunidades significativas en torno al oro.

Oro niveles técnicos

El índice PMI manufacturero de Reino Unido ha sorprendido en la lectura preliminar de septiembre, elevándose 1.2 puntos desde los 47.3 de agosto los 48.5 actuales. El resultado mejora las expectativas del mercado, que esperaba un repunte más leve hasta 47.5. A pesar de la mejora, este es el segundo mes consecutivo en que el indicador está en territorio de contracción.

El PMI de servicios ha caído a 49.2 desde los 50.9 anteriores, empeorando los 50 puntos estimados por el consenso. Este es el peor resultado visto por el indicador en 21 meses.

Aunque modesto, el ritmo de contracción fue el más rápido desde enero de 2021, con las empresas comentando a menudo el impacto negativo de los elevados costes y de unas perspectivas económicas más débiles sobre la producción y el gasto de los clientes.

El empleo siguió siendo un punto brillante, que continuó aumentando fuertemente en general en septiembre, a pesar de que la tasa de creación de empleo se mantuvo sin cambios desde el mínimo de 17 meses de agosto.

Sin embargo, los signos de capacidad sobrante se hicieron cada vez más evidentes, ya que la acumulación de trabajo se redujo a un ritmo más rápido. Aunque tanto los costes de los insumos como los gastos de producción aumentaron a un ritmo más suave, los incrementos siguen siendo los más pronunciados de la historia de la encuesta.

- El USD/CAD se mueve al alza el viernes y se ve apoyado por una combinación de factores.

- El debilitamiento de los precios del petróleo crudo pesa sobre el CAD y actúa como viento de cola para el par en medio de un dólar alcista.

- Los operadores están atentos a las ventas minoristas canadienses y a los PMIs de los Estados Unidos para obtener algo de impulso antes del discurso de Powell.

El par USD/CAD atrae nuevas compras en el último día de la semana y vuelve a superar el nivel psicológico de 1.3500 al inicio de la sesión europea. Sin embargo, el par se mantiene por debajo del nivel más alto desde julio de 2020 tocado el jueves en 1.3544.

A pesar de la preocupación por la escasez de la oferta mundial, el deterioro de las perspectivas de la demanda de combustible sigue pesando sobre los precios del petróleo crudo y pesa sobre el CAD, divisa vinculada a las materias primas. Aparte de esto, el fuerte sentimiento alcista que rodea al dólar estadounidense, reforzado por las expectativas agresivas en torno a la Fed, actúa como un viento de cola para el par USD/CAD.

Vale la pena recordar que el banco central de EE.UU. señaló el miércoles que probablemente llevará a cabo subidas de tipos más agresivas para limitar la inflación. Esto sigue siendo un soporte para la actual subida de los rendimientos de los bonos del Tesoro de EE.UU., que, junto con el entorno de riesgo predominante, está beneficiando al dólar como refugio seguro.

El sentimiento de los mercados sigue siendo frágil ante la preocupación de que el rápido aumento de los costes de los préstamos provoque una recesión económica mundial más profunda. Además, la preocupación de que la política china de covid cero haga mella en la demanda de combustible ejerce presión sobre los precios del petróleo. Dicho esto, los riesgos geopolíticos parecen dar cierto soporte al oro negro.

Sin embargo, el trasfondo fundamental sugiere que el camino de menor resistencia para el par USD/CAD es al alza. Incluso desde el punto de vista técnico, la ruptura esta semana de una resistencia marcada por el extremo superior de un canal ascendente de varios meses apoya las perspectivas de una extensión del movimiento alcista a corto plazo.

Los participantes del mercado esperan ahora la publicación de los datos mensuales de las ventas minoristas de Canadá, que, junto con los datos preliminares del PMI de EE.UU., podrían dar cierto impulso al par USD/CAD. Además, los operadores seguirán el discurso del presidente de la Fed, Jerome Powell, que podía provocar oportunidades a corto plazo.

USD/CAD niveles técnicos

- El USD/JPY tiene dificultades para ganar tracción el viernes y permanece atapado en un rango.

- La intervención del gobierno en el mercado de divisas apuntala al JPY y limita la subida del par.

- El aumento de los rendimientos de los bonos de EE.UU. y la divergencia de la política monetaria entre la Fed y el BoJ continúa ofreciendo soporte.

El par USD/JPY lucha por aprovechar el rebote tardío del día anterior, desde los mínimos de dos semanas, y oscila en un rango durante la primera mitad del viernes. El par se encuentra actualmente en territorio neutral, en torno a la zona de 142.25 y está influenciado por una combinación de factores divergentes.

El yen japonés sigue recibiendo soporte del hecho de que las autoridades intervinieron en el mercado por primera vez desde 1998 para frenar la rápida caída de la moneda nacional. Además, la aversión al riesgo predominante, en medio de los crecientes temores de recesión, está apuntalando al yen como refugio seguro y actuando como viento en contra para el par USD/JPY. Dicho esto, la fortaleza del dólar estadounidense contribuye a limitar la caída, al menos por el momento.

De hecho, el índice del dólar, que mide la evolución del billete verde frente a una cesta de divisas, se mantiene cerca de los máximos de 20 años en medio de la postura agresiva adoptada por la Reserva Federal. Vale la pena recordar que el banco central de EE.UU. señaló el miércoles que probablemente llevará a cabo subidas de tipos más agresivas para limitar la inflación. Esto sigue favoreciendo una nueva subida de los rendimientos de los bonos del Tesoro de EE.UU. y continúa dando soporte al dólar.

Por otro lado, el Banco de Japón (BoJ) defendió agresivamente su techo de la curva de rendimientos y reafirmó el jueves su compromiso con los tipos de interés ultrabajos. Esto se traduce en la ampliación del diferencial de tasas entre EE.UU. y Japón y apoya las perspectivas de aparición de nuevas compras en torno al par USD/JPY. Cabe mencionar que la divergencia de políticas entre la Fed y el BoJ ha sido un factor clave en la caída del yen de más del 25% frente al dólar desde principios de 2022.

Sin embargo, el trasfondo fundamental sugiere que el camino de menor resistencia para el par USD/JPY es al alza. Los Participantes del mercado esperan ahora la publicación de los datos preliminares del PMI de EE.UU. para obtener un nuevo impulso. Esto, junto con los rendimientos de los bonos estadounidenses y el discurso del presidente de la Fed, Jerome Powell, influirá en el dólar. Aparte de esto, el sentimiento de riesgo más amplio podría contribuir a producir oportunidades a corto plazo en el último día de la semana.

USD/JPY niveles técnicos

Esto es lo que hay que saber para operar hoy viernes 23 de septiembre:

Los mercados parecen haberse enfriado a primera hora del viernes tras las alocadas fluctuaciones del jueves por la intervención de Japón en el mercado de divisas, la subida de tasas del Banco Nacional Suizo (SNB) y el Banco de Inglaterra (BoE). El Índice del Dólar se mueve con altibajos por encima de 111.00 y los futuros de los índices bursátiles estadounidenses cotizan planos a primera hora de la mañana europea. S&P Global publicará el informe preliminar del PMI de manufacturas y servicios de Alemania, la zona euro, el Reino Unido y, por último, Estados Unidos antes del fin de semana.

En un dramático giro de los acontecimientos, el principal diplomático japonés en materia de divisas, Masato Kanda, anunció el jueves que habían intervenido en el mercado de divisas. En una rueda de prensa posterior a esta acción, el Ministro de Finanzas japonés, Shunichi Suzuki, dijo que estaban preocupados por los movimientos excesivos de las divisas, pero se abstuvo de comentar la magnitud de la intervención. Mientras tanto, Kanda añadió que se pueden tomar nuevas medidas en el mercado de divisas cualquier día y en cualquier lugar, incluso en días festivos. Los mercados japoneses están cerrados el viernes por la festividad del Equinoccio de otoño. El par USD/JPY cayó a un mínimo de dos semanas de 140.35 tras este acontecimiento, pero logró un rebote a última hora de la sesión americana. No obstante, el par acabó perdiendo 200 puntos el jueves antes de entrar en una fase de consolidación ligeramente por encima de 142.00 a primera hora del viernes.

Tras su reunión de política monetaria de septiembre, el SNB decidió subir su tasa de interés en 75 puntos básicos, hasta el 0.5%. Al comentar las perspectivas de la política monetaria, el presidente Thomas Jordan señaló que las tasas negativas seguirán siendo un instrumento importante y se utilizarán en caso necesario. El CHF sufrió fuertes pérdidas frente a sus principales rivales y el USD/CHF alcanzó su nivel más alto desde principios de septiembre, en 0.9850, antes de retroceder por debajo de 0.9800 a lo largo del día. Al cierre de esta edición, el par se movía lateralmente en torno a 0.9780.

El jueves, el Banco de Inglaterra elevó su tasa de interés en 50 puntos básicos, hasta el 2.25%, tal y como se esperaba. La reacción inicial de los mercados hizo que la libra esterlina perdiera interés, ya que los mercados de futuros daban por buena la posibilidad de una subida de 75 puntos básicos. Cinco miembros del Comité de Política Monetaria votaron a favor de la subida de 50 puntos básicos, mientras que Haskel, Mann y Ramsden votaron a favor de subir los tipos al 2.5%; Dhingra, del Comité de Política Monetaria, votó a favor del 2%. En cuanto a las medidas fiscales introducidas por la Primera Ministra británica Liz Truss, el BoE argumentó en su declaración de política monetaria que la garantía de los precios de la energía puede reducir el riesgo de que persistan las presiones internas sobre los precios y los salarios, pero reconoció que el riesgo sigue siendo importante. Aunque el GBP/USD logró mantenerse por encima de 1.1300 durante la mayor parte del día, se vio sometido a fuertes presiones bajistas en la sesión americana y descendió hacia 1.1200. En el momento de redactar este informe, el par cotiza con pocos cambios en el día, ligeramente por debajo de 1.1250.

El EUR/USD no pudo recuperar 0.9900 y borró todas sus ganancias anteriores para cerrar el día ligeramente por debajo de 0.9850 el jueves. El par se mantiene relativamente tranquilo por encima de 0.9800 a primera hora del viernes.

El oro logró captar parte de las salidas de las divisas principales, ya que los inversores buscaron una alternativa más segura durante la alocada acción del jueves. Sin embargo, con el rendimiento de los bonos del Tesoro de EE.UU. a 10 años ganando más de un 5% y superando el 3.7%, el XAU/USD luchó por conservar su impulso alcista. El par fue visto por última vez subiendo y bajando por encima de los 1.670 dólares.

El Bitcoin rompió una racha de dos días de pérdidas y ganó un 5% el jueves antes de entrar en una fase de consolidación en torno a los 19.500$ a primera hora del viernes. El Ethereum subió casi un 7% el jueves y ya ha subido más de un 1% en lo que va de día, cotizando por encima de los 1.300$.

- El EUR/USD apunta al sur, hacia 0,9800, mientras los alcistas del dólar recuperan el aplomo.

- Los rendimientos del Tesoro se aferran a las recientes ganancias por las perspectivas agresivas de la Fed.

- La quiebra del triángulo ascendente de un día sugiere más caídas para el EUR/USD.

El EUR/USD está sobrevolando la zona 0.9800 en la pre-apertura europea, ya que el dólar estadounidense está rompiendo su consolidación al alza. El par ha caído a un mínimo intradiario en 0.9818 después de haber tocado previamente un techo diario en 0.9852.

Los inversores se preparan para una serie de publicaciones preliminares de las economías de la zona euro y de EE.UU. que pueden ofrecer un nuevo impulso en el trading, mientras que el polvo se asienta sobre las consecuencias de la Fed. El discurso del presidente de la Fed, Jerome Powell, previsto para la sesión estadounidense, también acaparará la atención, ya que será su primera aparición tras la decisión de subida de tasas del miércoles.

Mientras tanto, los rendimientos del Tesoro de EE.UU. se mantienen en su reciente alza, apuntalando a los alcistas del dólar, al tiempo que ejercen presión a la baja sobre los pares principales. Además, el euro también sigue siendo vulnerable, a raíz de la nueva amenaza rusa.

El miércoles, el presidente ruso Vladimir Putin anunció una movilización militar parcial en Ucrania, lo que hizo mella en el sentimiento de los mercados y reforzó las ofertas de refugio para el dólar.

La crisis ruso-ucraniana y el consiguiente corte del flujo de gas de Moscú a Europa han colocado al viejo continente al borde de la recesión. Los próximos PMI de manufactura y servicios de la Eurozona podrían arrojar nueva luz sobre la salud de la región.

EUR/USD: Perspectiva técnica

Si observamos el gráfico diario del EUR/USD, la ruptura del triángulo ascendente confirmada, tras la decisión de la Fed del miércoles, mantiene la exposición a la baja hacia 0.9750, el nivel psicológico. Pero los osos necesitan una ruptura sostenida por debajo del nivel de 0.9800 antes de esto.

El Índice de Fuerza Relativa (RSI) de 14 días sigue siendo bajista mientras se sitúa justo por encima del territorio de sobreventa, añadiendo credibilidad al próximo movimiento a la baja.

EUR/USD: Gráfico diario

Por otro lado, el máximo del jueves en 0.9907 será la primera resistencia crítica en caso de que el par intente una recuperación.

Más arriba, el cierre diario por encima de la confluencia de la Media Móvil Diaria (DMA) bajista y el soporte triangular convertido en resistencia en torno a 0.9970 pondrá a prueba a los compradores.

EUR/USD: Niveles adicionales a considerar

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.