- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El dólar estadounidense sigue ofreciéndose, excepto contra el franco suizo, ya que el USD/CHF sube.

- USD/CHF: Un cierre diario por encima de 0.9425 allanará el camino hacia una prueba de 0.9500.

El dólar estadounidense (USD) se recupera ligeramente frente al franco suizo (CHF) tras la publicación de las actas de la reunión de noviembre de la Reserva Federal (Fed), que muestran el deseo de los responsables políticos de moderar las subidas de los tipos de interés. Por lo tanto, el USD/CHF se hundió el miércoles, pero la historia fue diferente el jueves. En el momento de redactar este artículo, el USD/CHF cotiza a 0.9434, después de estar en mínimos diarios en 0.9387.

Análisis del precio del USD/CHF: Perspectiva técnica

El gráfico diario del USD/CHF muestra la acción del precio del jueves formando un martillo, una vela que aparece como un patrón de reversión. Sin embargo, como sucede con la mayoría de las herramientas de análisis técnico, esto es sólo una pieza del rompecabezas, ya que necesitará más confirmación a partir del viernes. El Índice de Fuerza Relativa (RSI) muestra que los vendedores están al mando, pero su pendiente apunta al alza, lo que indica que podrían estar perdiendo impulso. Si el USD/CHF logra un cierre diario por encima de los 0.9425 del miércoles, eso podría abrir la puerta a una nueva prueba de los 0.9500. De lo contrario, los vendedores superan a los compradores y podrían presionar al par hacia 0.9400 antes de probar el mínimo de noviembre en 0.9356.

A corto plazo, el gráfico de 4 horas del USD/CHF muestra a la principal con un sesgo bajista una vez que superó una línea de tendencia alcista el 22 de noviembre, lo que agravó la caída por debajo de 0,9500. En su camino hacia un nuevo mínimo semanal por debajo de 0,9400, el USD/CHF superó la media móvil exponencial (EMA) de 50 junto con el punto pivote diario en 0.9460. Sin embargo, el pivote diario del USD/CHF S1 en 0.9381 sondeó un soporte rígido para romperlo, y el par subió de nuevo por encima de 0.9400.

Por lo tanto, la primera resistencia del USD/CHF sería el pivote diario en 0.9460, seguido de la EMA 50 en 0.9484, antes de la señal psicológica de 0.9500. Como escenario alternativo, el primer soporte del USD/CHF sería 0.9400, seguido del nivel del pivote S1 en 0.9381, antes del nivel mínimo de noviembre en 0.9356.

Niveles técnicos clave del USD/CHF

- El dólar se debilitó en todos los ámbitos tras las Minutas de la Fed, que fueron moderadas.

- Los datos económicos mixtos de Estados Unidos mantienen al dólar bajo presión.

- Análisis del precio del XAG/USD: Se mantiene al alza después de conquistar la DMA de 200, apuntando a 22.00$.

El precio de la plata retrocede tras alcanzar un máximo semanal de 21.67$, después de subir con fuerza el miércoles, tras la publicación de las Minutas de la reunión de noviembre de la Reserva Federal (FED), que debilitaron al dólar estadounidense (USD). Además, factores como la crisis del Covid-19 de China no lograron desencadenar una huida hacia la seguridad del metal blanco. e el XAG/USD cotice a 21.47$ la onza troy.

El jueves, Wall Street permanecerá cerrado por la festividad de Acción de Gracias. Las actas de la última reunión de la Reserva Federal mostraron que "una mayoría sustancial de los participantes juzgaron que una desaceleración en el ritmo de aumento sería probablemente apropiada pronto", dando luz verde a los inversores que buscan activos de mayor riesgo. Sin embargo, la cautela está justificada, ya que los responsables políticos expresaron su "incertidumbre" acerca de hasta dónde deben llegar los tipos, tras subrayar que la inflación en Estados Unidos (EEUU) sigue siendo "demasiado alta".

En cuanto a la agenda económica estadounidense del miércoles, los PMI globales del S&P fueron testigos de que la mayoría de los índices se movieron hacia territorio de contracción, otro viento en contra para el dólar, mientras que las solicitudes iniciales de subsidio de desempleo de la última semana saltaron por encima de las previsiones, lo que indica que el mercado laboral se está relajando.

En el lado positivo, los pedidos de bienes duraderos de octubre aumentaron sorprendentemente, mientras que el Sentimiento del Consumidor de la Universidad de Michigan (UoM) de noviembre mostró que los estadounidenses son optimistas sobre la economía. El sondeo de la Universidad de Michigan actualizó las expectativas de inflación, con un descenso a un año del 5%, mientras que para un horizonte de 5 a 10 años, se mantuvieron sin cambios en el 3%.

Volviendo a la acción de los precios, el Índice del Dólar (DXY), un indicador del valor del dólar frente a sus pares, cae un 0.21% a 105.875, extendiendo sus pérdidas a tres días. Los rendimientos del Tesoro de EE.UU., principalmente el rendimiento de los bonos del Tesoro a 10 años, siguieron su ejemplo y cayeron tres puntos básicos, hasta el nivel 3.663%.

Previsión del precio de la plata (XAG/USD): Perspectiva técnica

Aunque el precio de la Plata retrocedió desde los máximos semanales, se mantiene por encima de la Media Móvil Exponencial (EMA) de 200 días, que marca la tendencia y se sitúa en los 21.37$, buscada como soporte por los compradores del metal blanco. El sesgo del XAG/USD sigue siendo alcista, y podría reanudar su tendencia alcista si los compradores recuperan los 22.00$. Si se da este escenario, la siguiente resistencia del XAG/USD sería el máximo del 15 de noviembre en 22.24$, seguido del máximo del 6 de junio en 22.51$. De lo contrario, el primer soporte del XAG/USD sería la EMA de 200 días en 21.37$, seguido del nivel psicológico clave de 21.00$.

Lo que hay que tener en cuenta el viernes 25 de noviembre:

El dólar amplió su caída semanal el jueves, estableciéndose cerca de sus mínimos frente a la mayoría de sus rivales principales. La actividad se redujo tras el cierre de Londres, ya que los mercados estadounidenses estaban cerrados por la festividad de Acción de Gracias.

En general, el ambiente fue optimista, ya que los índices asiáticos y europeos cerraron en verde. Sin embargo, algunos titulares preocupantes podrían provocar pronto un vuelco en el sentimiento de los inversores. Por un lado, las tensiones entre Rusia y la UE continúan y van camino de intensificarse, ya que la presidenta de la Comisión Europea, Ursula von der Leyen, anunció que están trabajando a toda velocidad en un noveno paquete de sanciones a Moscú.

Por otra parte, China informó de un récord de contagios de coronavirus en el país, mientras que un canal de noticias estatal informó de que Pekín y otras ciudades vuelven a estar bloqueadas. Los Mercados financieros podrían volverse reacios al riesgo por la preocupación de que las restricciones chinas puedan interrumpir el comercio mundial, desencadenar nuevos problemas en la cadena de suministro y provocar otra espiral inflacionista.

El EUR/USD ronda los 1.0400, mientras que el GBP/USD cotiza en la zona de 1.2110. El AUD/USD amplió su recuperación semanal y se sitúa en torno a 0.6760, mientras que el USD/CAD se relajó hasta la zona de precios de 1.3330. Por último, el USD/JPY se inclinó hacia el sur y cotiza en torno a 138.40.

Al contado, el oro se consolida en torno a los 1.755$ la onza troy, y el WTI se sitúa en 78$ el barril.

¿Te ha gustado este artículo? Ayúdanos con tus comentarios respondiendo a esta encuesta:

- Las Minutas de la Reserva Federal de noviembre, de tono moderado, pesaron sobre el dólar estadounidense y reforzaron el dólar canadiense.

- Los PMI globales del S&P de EE.UU. cayeron en territorio de recesión, lo que significa que la economía estadounidense se está desacelerando rápidamente.

- Análisis del precio del USD/CAD: Tendencia a la baja, con la vista puesta en el objetivo de hombro cabeza y hombros en 1.3030.

El dólar canadiense (CAD) continuó su avance frente al dólar estadounidense (USD), por cortesía de varios factores, principalmente las actas de la Reserva Federal (Fed) de EE.UU., percibidas como ligeramente moderadas, con la junta directiva dispuesta a frenar el ritmo de subidas de tasas. Esto, junto con un panorama económico sombrío en los Estados Unidos (EE.UU.) con los PMIs entrando en el territorio de la recesión, pesó sobre el USD. En el momento de redactar este informe, el USD/CAD cotiza en 1.3338, perdiendo un 0.17% desde su precio de apertura.

El dólar sigue siendo débil, mientras que los funcionarios de la Fed están dispuestos a moderar las subidas

El sentimiento sigue siendo optimista, en medio de condiciones de comercio de bajo volumen, en la observancia de la fiesta de Acción de Gracias en los Estados Unidos. El miércoles, el Comité de Mercado Abierto de la Reserva Federal (FOMC), dio a conocer las actas de noviembre, en las que se expresa que "una mayoría sustancial de los participantes juzgó que una desaceleración en el ritmo de aumento probablemente pronto sería apropiada", dando luz verde a los inversores que buscan activos de mayor riesgo. No obstante, los operadores deben ser conscientes de que los responsables de la política monetaria expresaron su "incertidumbre" sobre el nivel que deben alcanzar las tasas y que dependerá de los datos.

En las mismas actas se informó de que los riesgos de recesión han aumentado, con una probabilidad del 50% de que la economía estadounidense entre en recesión, ya que los funcionarios reconocieron que los riesgos de crecimiento están sesgados a la baja.

Aparte de esto, una serie de datos económicos mixtos de Estados Unidos el miércoles fueron testigos de que los índices globales de manufactura, servicios y compuestos de S&P para noviembre entraron en el territorio de la recesión. Más tarde, el Sentimiento del Consumidor de la Universidad de Michigan (UOM) se mantuvo positivo en 56.9, por debajo de la lectura preliminar pero por encima de las estimaciones. Las expectativas de inflación se mantuvieron principalmente sin cambios.

Anteriormente, las solicitudes iniciales de subsidio de desempleo de la última semana superaron las estimaciones, mostrando que el mercado laboral se está relajando. Al mismo tiempo, los pedidos de bienes duraderos de EE.UU. superaron las previsiones, lo que señala la resistencia de los consumidores en un periodo de alta inflación y de aumento de los costes de los préstamos.

Mientras tanto, el Índice del dólar (DXY), un indicador del valor del dólar frente a una cesta de pares, ha bajado un 0.23%, hasta 105.857, cerrando la media móvil exponencial (EMA) de 200 días en 105.72. Si se rompe la EMA de 200 días, se agravará la prueba de la cifra de 100.000.

Cambiando nuestro enfoque hacia Canadá, el gobernador del Banco de Canadá (BoC), Tiff Macklem, compareció en el parlamento, testificando sobre el Informe de Política Monetaria de octubre. Macklem no comentó nada nuevo. Subrayó la necesidad de equilibrar el riesgo de un exceso y un defecto de ajuste. Dijo que esperan que los tipos sigan subiendo y añadió que la inflación en Canadá sigue siendo alta y se está ampliando, lo que refleja el aumento de los precios de los bienes y servicios

Análisis del precio del USD/CAD: Perspectiva técnica

El USD/CAD reanudó su tendencia a la baja después de poner a prueba la línea de cuello de cabeza y hombros el lunes, aunque el fracaso en romperla mantuvo el patrón gráficos en juego. Las consecuencias de la publicación de las actas de la Fed de noviembre dejaron al USD/CAD cotizando por debajo de 1.3400. Sin embargo, la falta de liquidez debido a las vacaciones en EE.UU. mantuvo al USD/CAD cotizando de forma lateral. Sin embargo, el camino de menor resistencia del USD/CAD es a la baja.

Por lo tanto, el primer soporte del USD/CAD es 1.3300. La ruptura por debajo expondrá la Media Móvil Exponencial (EMA) de 100 días en 1.3264, seguida de 1.3200.

- El dólar se debilitó debido al tono moderado de las actas de la última reunión de la Reserva Federal.

- Los PMI globales de EE.UU. cayeron a territorio de contracción, lo que supuso un viento en contra para el dólar.

- Según la Encuesta de sentimiento de los consumidores de la Universidad de Michigan, las expectativas de inflación en Estados Unidos se mantuvieron sin cambios.

- Análisis del precio del oro: Con tendencia al alza, necesita superar los 1.800$ para prolongar la tendencia alcista.

El precio del oro avanzó de manera constante el jueves en medio de condiciones de liquidez escasas, debido a la celebración de la fiesta de Acción de Gracias en los Estados Unidos, con Wall Street y el mercado de bonos cerrados. Factores como el hecho de que los responsables de la Reserva Federal (Fed) hayan acordado moderar las subidas de los tipos de interés y un ambiente de riesgo mantienen al dólar a la defensiva. Por lo tanto, el XAU/USD cotiza a 1.756$ la onza troy en el momento de redactar este informe.

Las Minutas de la Reserva Federal son un viento en contra para el dólar estadounidense

El miércoles, la Reserva Federal dio a conocer sus últimas actas, en las que se muestra que los funcionarios están dispuestos a empezar a subir las tasas en menor medida, después de elevar la tasa de los Fondos Federales (FFR) en 75 puntos básicos en cuatro ocasiones en 2022. Aunque las actas son ligeramente moderadas, los inversores deben saber que los funcionarios de la Reserva Federal no están seguros de hasta dónde llegarán las tasas, y la mayoría de los responsables de la política monetaria expresan que el 5% podría ser el máximo para algunos participantes.

El S&P Global PMI de EE.UU. cayó a territorio de recesión, provocando la debilidad del dólar

El miércoles, los PMI globales de S&P revelados para Estados Unidos mostraron que la economía se está ralentizando más rápido de lo esperado, con los índices de manufactura, servicios y compuestos situándose en territorio de contracción. Chris Williamson, economista jefe de S&P Global Market Intelligence, dijo que "las condiciones empresariales en todo Estados Unidos empeoraron en noviembre" y añadió que "según los resultados preliminares de la encuesta PMI, la producción y la demanda cayeron a tasas crecientes, lo que es coherente con la contracción de la economía a una tasa anualizada del 1%".

El sentimiento de los consumidores estadounidenses siguió siendo positivo

Al mismo tiempo, el Sentimiento del Consumidor de la Universidad de Michigan (UOM) para noviembre, en su lectura final, se situó en 56,9, por encima de las expectativas pero por debajo de la lectura preliminar de 59.9. El mismo informe actualizó las expectativas de inflación de los estadounidenses, con una estimación de aumento a un año que alcanzó el 4.9%, mientras que las estimaciones a 5-10 años se mantuvieron sin cambios en el 3%.

Los datos económicos mixtos de EE.UU. presionaron al dólar

Anteriormente, en la agenda económica de EE.UU. se publicaron las solicitudes iniciales de subsidio de desempleo de la última semana, que saltaron por encima de las expectativas, mostrando que el mercado laboral se está relajando. Al mismo tiempo, los pedidos de bienes duraderos de Estados Unidos para el mes de octubre aumentaron un 1% intermensual, frente a las estimaciones del 0.4%, ya que la resistencia de los consumidores impidió que la actividad de manufactura se ralentizara.

Aparte de esto, los rendimientos del Tesoro de EE.UU. ampliaron sus pérdidas, y el rendimiento de los bonos del Tesoro a 10 años cayó seis puntos básicos, hasta el 3.70%, un viento de cola para el precio del Oro, lo que socava el dólar. Mientras tanto, el Índice del dólar (DXY), un indicador del valor del dólar frente a una cesta de rivales, se tambalea un 0.36%, hasta 105.705.

Análisis del precio del oro (XAU/USD): Perspectiva técnica

Desde el punto de vista del gráfico diario, el XAU/USD tiene un sesgo neutral al alza. Sin embargo, el Oro se mantiene por debajo de la Media Móvil Exponencial (EMA) de 200 días, utilizada como confirmación del sesgo alcista/bajista a largo plazo. Por lo tanto, si los compradores del XAU quieren recuperar el control, tienen que superar los 1800 dólares, para que puedan suponer una amenaza para que el XAU/USD suba hacia el máximo del 17 de junio en 1.857$, antes de la cifra psicológica de 1900$. De lo contrario, el XAU/USD estará expuesto a la presión de venta, abriendo la puerta a una caída hacia la EMA de 100 días en 1.711,51$, antes de 1.700$.

La responsable de política monetaria del Banco de Inglaterra (BOE), Catherine Mann, dijo el jueves que la dinámica de los precios y los salarios en el Reino Unido no era coherente con el objetivo de inflación del 2%, pero señaló que no estaban observando una espiral de precios y salarios, según informó Reuters.

"El BoE ha comunicado eficazmente que las tasas deben subir y que las expectativas del mercado antes de la reunión de noviembre eran demasiado altas", añadió Mann.

Reacción de los mercados

El GBP/USD conserva su impulso alcista y cotiza cerca de 1.2150 tras estos comentarios, subiendo un 0.8% en el día.

- El índice DXY sucumbe a la presión vendedora y rompe el nivel de 106.00.

- Un retroceso más profundo abre la puerta al mínimo de noviembre cerca de 105.30.

El índice DXY mantiene la tendencia bajista en la segunda mitad de la semana, cayendo por debajo del soporte de 106.00.

En caso de que la presión vendedora se acelere, el dólar podría ceder más terreno y apuntar al mínimo de noviembre en 105.34 (15 de noviembre). Esta zona de disputa parece apuntalada por la proximidad de la siempre relevante SMA de 200 días, hoy en 105.27

Mientras esté por encima de la SMA de 200 días, las perspectivas del índice DXY deberían seguir siendo constructivas.

Índice DXY gráfico diario

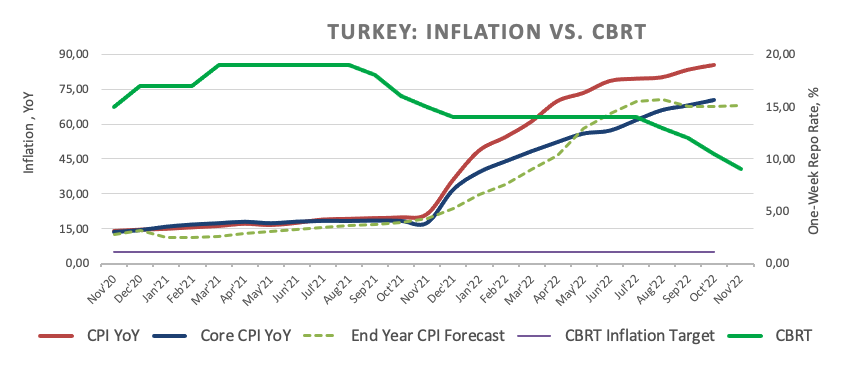

- El USD/TRY revierte la reciente debilidad tras el movimiento del CBTR.

- El banco central recortó la tasa de interés en 150 puntos básicos, como se esperaba.

- El CBTR dijo que el ciclo de flexibilización ha terminado.

La lira turca cede parte de sus ganancias anteriores y hace que el USD/TRY avance hasta la zona de 18.6300 el jueves.

El USD/TRY sube tras el recorte de tasas del CBTR

El USD/TRY deja de lado dos retrocesos diarios consecutivos y recupera el impulso alcista gracias a la reanudación de la nota bajista en torno a la lira turca. La presión se sintió después de que el banco central de Turquía (CBTR) recortara la tasa de interés de referencia (repo a una semana) en 150 puntos básicos, hasta 9.00%, en la jornada del jueves, coincidiendo con las estimaciones.

El banco central anunció que el ciclo de flexibilización iniciado en agosto ha terminado. Cabe recordar que el CBTR redujo la tasa de interés del 14,00% en julio al 9.00% en noviembre, cumpliendo así la promesa del presidente Erdogan de tener una tasa de interés de un solo dígito para finales de año.

No hubo cambios en la declaración del CBTR, que sigue contemplando el objetivo de inflación en el 5%.

En cuanto a la inflación, los precios al consumo, reflejados en el Índice de Precios al Consumidor general, aumentaron más del 85% hasta octubre, y el Gobierno espera que se reduzca hasta el 65% para finales de año.

Anteriormente, se conoció que la capacidad de utilización en la industria en Turquía se redujo al 75.9% en noviembre y la confianza en la industria manufacturera bajó a 97.9 en el mismo mes.

Qué hay que tener en cuenta en torno a la TRY

El USD/TRY se mantiene estable y lateral por encima/alrededor de la región de 18.6000 en medio de una intervención omnipresente en los mercados de divisas.

Hasta ahora, se espera que la acción de los precios en torno a la lira turca siga oscilando sobre el comportamiento de los precios de la energía y las materias primas -que están directamente correlacionados con los acontecimientos de la guerra en Ucrania-, las amplias tendencias de apetito por el riesgo y la trayectoria de las tasas de la Reserva Federal.

Los riesgos adicionales a los que se enfrenta la divisa turca también proceden del patio interior, ya que la inflación no da señales de apaciguarse y las tasas de interés reales siguen bien afianzadas en el territorio negativo. Además, la lira va a seguir sufriendo en el trasfondo de los planes de Ankara de dar prioridad al crecimiento mediante la transformación del déficit por cuenta corriente en superávit, siempre siguiendo una receta de tipos de interés más bajos.

Niveles clave del USD/TRY

Hasta ahora, el par está ganando 0.13% en 18.6262 y se enfrenta al siguiente obstáculo en 18.6503 (máximo histórico del 3 de noviembre), seguido de 19.00. A la baja, una ruptura por debajo de 18.3642 (mínimo mensual del 7 de noviembre) expondría a 18.2077 (media móvil simple de 100 días) y finalmente 17.8590 (mínimo semanal del 17 de agosto).

- El dólar debilitado tras las minutas de la Reserva Federal.

- Volatilidad y volumen a la baja por el feriado en EE.UU.

- USD/MXN sigue en amplio rango de consolidación, debajo de la media de 20 días.

El USD/MXN está subiendo en forma modesta el jueves y se mantiene por debajo de 19.40. Desde hace horas se mueve en clama, convalidando la caída de las sesiones anteriores, en un contexto de debilidad del dólar.

Wall Street hoy permanecerá cerrado por el feriado en EE.UU. del Día de Acción de Gracias, lo que puede favorecer una extensión de los recorridos limitados en el par y en el mercado en general.

El dólar se mantiene debilitado producto de las minutas de la Reserva Federal, que mostraron que el banco central seguirá subiendo la tasa de interés aunque posiblemente a un ritmo más suave. Esto hizo subir a los bonos del Tesoro y presionó a la baja al dólar.

El USD/MXN sigue en un amplio rango de consolidación, con los riesgos sesgados a la baja. Las subas se encuentran con una amplia banda de resistencia entre 19.50 y 19.60. Un cierre por encima, dejará al dólar fortalecido para un avance mayor. En la dirección contraria, el soporte clave aparece en 19.25/30, que de ceder activaría más bajas con un objetivo inicial en 19.15. Debajo el siguiente soporte de relevancia es 19.00/05.

Niveles técnicos

Isabel Schnabel, miembro del Consejo de Gobierno del Banco Central Europeo (BCE), dijo el jueves que probablemente tendrán que subir más los tipos de interés hasta llegar a un territorio restrictivo, según informó Reuters.

Comentarios destacados

"En el entorno actual, existe el riesgo de que las políticas monetaria y fiscal tiren en direcciones opuestas".

"Seguimos dispuestos a contrarrestar la fragmentación de los mercados financieros que no está justificada".

"Los datos entrantes hasta ahora sugieren que el margen de maniobra para ralentizar el ritmo de los ajustes de los tipos de interés sigue siendo limitado".

"El nuevo entorno macroeconómico requiere una combinación diferente de políticas monetarias y fiscales".

"El mayor riesgo para los bancos centrales sigue siendo una política falsamente calibrada sobre el supuesto de un rápido descenso de la inflación".

Reacción de los mercados

Estos comentarios no provocaron una reacción notable del mercado y el EUR/USD se cotiza al momento de escribir en 1.0410, subiendo un 0.15% diario.

Un mayor descenso podría arrastrar al USD/JPY a volver a probar la zona de 137.70 en las próximas semanas, según señalan la economista Lee Sue Ann y el estratega de mercados Quek Ser Leang de UOB Group.

Comentarios destacados

Vista de 24 horas: "Aunque esperábamos un USD/JPY más bajo ayer, no esperábamos una ruptura del fuerte soporte en 140.30. Sin embargo, el USD/JPY rompió 140.30 y se desplomó hasta un mínimo de 139.15. El impulso a la baja indica un nuevo descenso. El nivel a vigilar está en 138.50, seguido de 137.70. Es improbable que este último nivel aparezca hoy. La resistencia está en 139.80, seguida de 140.30".

Próximas 1-3 semanas: "Después de que el USD/JPY se disparara por encima de 142.00, indicamos el martes (22 de noviembre, USD/JPY en 141.80) que se está creando un impulso alcista. Sin embargo, opinamos que el USD/JPY tiene que romper y mantenerse por encima de 142.50 antes de que sean probables nuevas ganancias. El USD/JPY no desafió 142.50, sino que cayó por debajo de nuestro nivel de "fuerte soporte" de 140.30 ayer. La brusca y rápida caída ha desplazado el riesgo a la baja hacia 137.70. Por el contrario, es probable que la "fuerte resistencia" de 140.80 sea desafiada, al menos durante los próximos 1 o 2 días."

- Minutas de la Fed hieren al dólar e impulsan a los metales.

- Baja en rendimientos de bonos del Tesoro da apoyo extra el metal amarillo.

- Área de 1750$ es el nuevo soporte de corto plazo.

El oro se vio favorecido por las minutas de la Reserva Federal publicadas el miércoles, que lo llevaron a quebrar por encima de 1750$. Recientemente el XAU/USD llegó hasta 1758$, el nivel más elevado desde el pasado viernes.

El precio se mantiene en la zona de máximos con un tono alcista intacto, aunque las subas se han topado con resistencia debajo de 1760$. En caso de superar dicho nivel, la próxima resistencia de relevancia se puede ubicar en 1768$ y luego seguirá 1775$.

En la dirección contraria, el primero soporte se ve en 1750$. Por debajo sigue 1745$, en donde una confirmación por debajo podría cambiar el tono de muy corto plazo a negativo, exponiendo el siguiente soporte en 1735$.

El dólar sigue débil

El avance del XAU/USD comenzó el miércoles tras la publicación de datos económicos de EE.UU. y tomó más firmeza luego de las minutas de la Reserva Federal. El documento fue “menos hawkish” lo que generó una reacción negativa en el dólar y una baja en los rendimientos de los bonos del Tesoro. El documento mostró que los funcionarios de la Fed podrían encaminarse a una suba menor de 50 puntos básicos en la próxima reunión el 13 y 14 de diciembre.

El índice del dólar (DXY) cae 0.17% el jueves, perdiendo terreno por tercer día en forma consecutiva. El volumen de operaciones en las próximas horas podría tender a la baja considerando que es feriado en EE.UU. por el día de Acción de Gracias.

Niveles técnicos

El miembro del Consejo de Gobierno del Banco Central Europeo (BCE), Gabriel Makhlouf, ha declarado el jueves que "los mercados inmobiliarios de todo el mundo están respondiendo a la subida de los tipos de interés, lo que supone un primer indicio de reducción de la demanda".

Comentarios adicionales

"Las vulnerabilidades acumuladas durante el periodo de tasas bajas hacen que el impacto total de las perturbaciones sea difícil de prever".

"Sin duda, vemos riesgos de nuevas caídas de los precios de los activos y posibles episodios de perturbación de los mercados al abordar la inflación".

El tono moderado de las minutas del Comité Federal de Mercado Abierto (FOMC) pesó sobre el dólar. Los economistas de Commerzbank esperan que el EUR/USD cotice entre 1.04 y 1.05.

El dólar vuelve a estar bajo presión

"Debería haber estado claro para muchos desde la última reunión de la Fed a principios de noviembre y las cifras de inflación de EE.UU. de octubre que la Fed bajaría una marcha en algún momento con respecto al ritmo de las subidas de los tipos de interés. Pero está claro que muchos parecían necesitar el recordatorio de las minutas de la Fed para volver a recordarlo. Pero tal vez algunos también se arrepintieron de entrar en el largo fin de semana de Acción de Gracias en los Estados Unidos con un dólar "demasiado fuerte"."

"Obviamente, es más probable que el nuevo nivel de confort (es decir, el nuevo precio de equilibrio para el dólar) se sitúe entre 1.04 y 1.05 ante el trasfondo de menores subidas de tasas de la Fed en un futuro próximo. Por eso, la breve recuperación del dólar ya ha terminado".

El subgobernador del Banco de Inglaterra (BoE), Dave Ramsden, ha dicho en una comparecencia programada para el jueves que "mi tendencia es hacia un mayor endurecimiento, pero depende de la economía".

Comentarios adicionales

Soy muy consciente de que nuestras acciones se están sumando a las dificultades causadas a los hogares por la situación actual.

El Comité de Política Monetaria debe tomar las medidas necesarias en materia de política monetaria para que la inflación vuelva a alcanzar el 2%.

Estoy a favor de un enfoque vigilante y receptivo a la hora de fijar la política.

Aunque mi inclinación es hacia un mayor endurecimiento, si la economía evoluciona de forma diferente consideraría la posibilidad de reducir la tasa de los bancos.

Es alentador que las encuestas y las expectativas de inflación basadas en los mercados hayan disminuido.

El endurecimiento fiscal en el Reino Unido tendrá poco impacto en las previsiones.

Tengo menos confianza en que el desempleo se acerque al 5% en 2023.

La declaración de otoño del Gobierno presionará a la baja la actividad y la inflación.

Espero que sean necesarias nuevas subidas de la tasa bancaria.

Es posible que la inflación baje más rápidamente en 2023.

El impacto de la subida de los tipos de interés podría tardar más en producirse y tener un mayor impacto.

El Índice del dólar DXY se mantiene a la baja y continúa con su tendencia bajista a pesar de la escasa actividad comercial durante el día de Acción de Gracias. Sin embargo, los economistas de ING no esperan que el índice DXY cotice de forma sostenible por debajo del nivel de 105.

El dólar está bien relacionado con la Fed

"El grado de cautela manifestado por los funcionarios de la Fed tras las cifras más suaves del IPC significa que los mercados pueden ser reacios a seguir revisando a la baja sus expectativas de un pico en las tasas a corto plazo. Esto significa que todavía parece improbable un tráfico unidireccional en el mercado de divisas, en el que el dólar mantenga una tendencia a la baja durante más tiempo."

"El dólar ha absorbido ya una buena cantidad de aspectos negativos en lo que respecta a la historia de la Fed y, en nuestra opinión, aún puede beneficiarse del deterioro de las perspectivas fuera de EE.UU. (especialmente en Europa y China) en los próximos meses."

"Aunque no excluimos que la contracción del dólar lleve al índice DXY por debajo de 105.00, nos cuesta ver que los niveles inferiores a 105.00 se mantengan durante mucho tiempo".

Tras la publicación de la encuesta empresarial alemana IFO, el economista del instituto, Klaus Wohlrabe, ha firmado que "la economía alemana está enviando señales de esperanza".

Comentarios adicionales

El 59.3% de las compañías encuestadas se quejaron de cuellos de botella en la oferta en noviembre, frente al 63.8% en octubre.

El 46.8% de las compañías encuestadas quiere subir los precios en los próximos tres meses; la presión para aumentar los precios se reduce continuamente.

Las expectativas de exportación de la industria aumentaron apenas en territorio positivo.

Los sectores de la venta minorista y la hostelería muestran pequeños signos de esperanza, el soporte estatal ayuda.

El indicador IFO de clima de negocio de Alemania ha subido en noviembre 1.8 puntos hasta 86.3 frente a los 84.5 de octubre (cifra revisada al alza desde 84.3), mejorando los 85 puntos estimados. Este es el mejor rsultado registrado en los últimos tres meses.

El IFO de expectativas ha crecido 4.4 puntos, elevándose a 80 desde los 75.6 previos, superando los 77 puntos previstos por el consenso. Esta también es la mejor cifra vista en tres meses.

Finalmente, el IFO de valoración actual ha caído un punto, deslizándose a 93.1 desde los 94.1 del mes anterior y decepcionando los 93.8 puntos esperados por el mercado.

EUR/USD reacción

El euro ha repuntado cerca de 20 pips con los datos, elevándose hacia la zona 1.0424 después que en la hora previa a la publicación el par tocará un mínimo diario en 1.0400. En la sesión asiática, el EUR/USD llegó a 1.0448, su nivel más alto en 9 días. Al momento de escribir, el par cotiza sobre 1.0422, ganando un 0.19% diario.

El Ministro de Comercio chino, Wang Wentao, ha expresado su preocupación por las restricciones comerciales de EE.UU. contra China durante las conversaciones mantenidas la semana pasada con la Representante de Comercio de EE.UU., Katherine Tai.

Wang ha dicho que "espera que las relaciones económicas y comerciales entre China y EE.UU. vuelvan a ser saludables y estables".

Las conclusiones preliminares publicadas a principios de esta semana por el Fondo Monetario Internacional (FMI) mostraban que se prevé que la economía china crezca un 3.2% en 2022, para luego aumentar un 4.4% en los dos años siguientes, mientras el crecimiento del país sigue bajo presión tras una "impresionante" recuperación del impacto inicial de la pandemia.

Gita Gopinath, primera subdirectora gerente del FMI, dijo: "Con la estrategia de "cero-covid", China ha capeado bien el impacto inicial de la pandemia, lo que ha permitido a la economía recuperarse rápidamente de los cierres de principios de 2020 y ampliar significativamente la oferta mundial de productos médicos y bienes duraderos en un momento crítico para la economía mundial."

Comentarios adicionales

"Sin embargo, el crecimiento de China se ha ralentizado desde entonces y sigue bajo presión en medio de los recurrentes brotes de covid, los profundos desafíos en el sector inmobiliario y la desaceleración de la demanda mundial."

"El endurecimiento de la normativa en el sector inmobiliario, aunque bienintencionado para frenar el elevado apalancamiento, ha agravado las graves tensiones financieras de los promotores, lo que ha provocado una rápida desaceleración de las ventas de viviendas y de la inversión, junto con un fuerte descenso de los ingresos por venta de terrenos de los gobiernos locales."

"En este trasfondo, se proyecta un crecimiento del 3.2% para 2022, que aumentará al 4.4% en 2023 y 2024, bajo el supuesto de que la actual estrategia de cero-covid se levantará de forma gradual y segura en la segunda mitad de 2023."

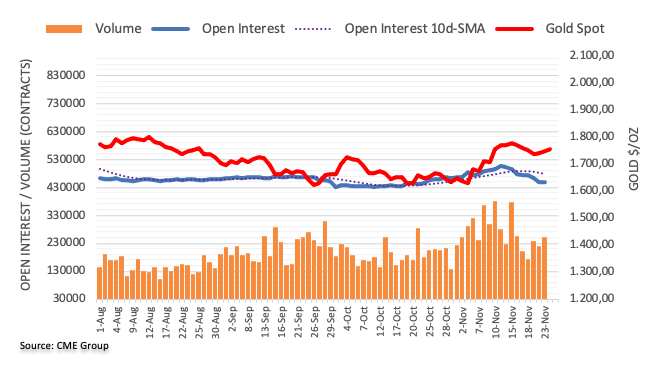

Los datos preliminares del CME Group para los mercados de futuros del oro señalaron que el interés abierto extendió la caída una sesión más el miércoles, esta vez en alrededor de 1.300 contratos. El volumen, en cambio, se mantuvo agitado y subió en torno a 32.300 contratos.

El oro se enfrenta a una sólida resistencia en torno a los 1.750$

Los precios del oro avanzaron notablemente el miércoles y volvieron a visitar brevemente la zona de los 1.750$. Sin embargo, el repunte diario se produjo gracias a la reducción del interés abierto y dejó entrever la posibilidad de una corrección a corto plazo en el rebote actual. A la baja, el mínimo semanal de 1.727$ (23 de noviembre) debería ofrecer un soporte inicial por el momento.

Los analistas de Goldman Sachs creen que el Banco Popular de China (PBoC) recortará el coeficiente de reserva obligatoria (RRR) en 25 puntos básicos (pb) en los próximos días.

Comentarios destacados

"Consideramos que esta reunión (la del miércoles) es la respuesta al aumento de las presiones bajistas sobre el crecimiento debido a la ampliación de las restricciones del Covid, a raíz del aumento de las cifras de casos locales de coronavirus".

"La insinuación de los recortes del RRR es coherente con nuestra expectativa de que los responsables políticos podrían aplicar un recorte de 25 puntos básicos en el RRR antes de fin de año para promover el crecimiento económico."

"El debate sobre el recorte de beneficios de los bancos en beneficio de la reducción del coste de financiación de las PYMES implica que los responsables políticos podrían considerar también recortes de los tipos de interés, aunque, según este fondo, podría no tratarse de recortes amplios de los tipos de interés, sino más bien de una reducción selectiva de los mismos a través de una orientación implícita a los bancos o de la reducción de las tasas de représtamo a las PYMES."

"Los decepcionantes datos de crédito de octubre, en medio de una floja demanda de crédito, y el gran volumen de vencimiento del Mecanismo de Préstamo a Medio Plazo (MLF) en los próximos meses, también podrían haber contribuido a la decisión de recortar el RRR. Esperamos que el PBoC lleve a cabo el recorte del RRR en los próximos días tras la insinuación del Consejo de Estado".

"A pesar de estas medidas de soporte, seguimos pronosticando un débil crecimiento de la actividad en lo que queda de año y en la primera mitad del próximo, basándonos en nuestra expectativa de que China no empezará a reabrirse hasta el segundo trimestre de 2023."

Debido a los riesgos del covid, Nomura rebaja las previsiones de crecimiento del PIB de China para 2022 y 2023.

Nomura ha rebajado la previsión de crecimiento del PIB de China para 2022 al 2.8% desde el 2.9%, mientras que la de 2023 se ha reducido al 4% desde el 4.3%.

El economista jefe para China de Nomura, Ting Lu, dijo: "En términos de PIB, casi el 20% de la economía china se vio afectada negativamente por los controles de Covid hasta el lunes, cerca del máximo del 21.2% registrado a mediados de abril durante el cierre de Shanghái."

Comentarios adicionales

"Recientemente, Pekín ha mostrado los primeros signos de disposición a la reapertura, y ha puesto en marcha algunas medidas de ajuste, pero la reapertura puede ser un proceso prolongado y con molestias."

"Muchos cierres o controles se aplican sin anuncio público. "

"Creemos que [el municipio suroccidental de] Chongqing está experimentando actualmente el cierre local más severo de China, basándonos en nuestra observación de numerosas métricas de movilidad."

Esto es lo que necesita saber para operar hoy jueves 24 de noviembre:

Presionado por la publicación de datos macroeconómicos decepcionantes y por el tono moderado de las minutas del FOMC, el dólar estadounidense sufrió fuertes pérdidas frente a sus rivales y el Índice del Dólar DXY perdió casi un 1% el miércoles. El DXY se mantiene a la baja a primera horadel jueves y sigue bajando a pesar de las escasas operaciones de los días festivos. Los mercados bursátiles y de bonos en Estados Unidos permanecerán cerrados por la festividad del Día de Acción de Gracias. En la agenda económica europea se publicarán las encuestas de sentimiento IFO y el Banco Central Europeo publicará las actas de su reunión de política monetaria.

Los datos publicados por S&P Global revelaron el miércoles que la actividad empresarial del sector privado estadounidense se contrajo fuertemente en noviembre. Al comentar los datos, "las condiciones empresariales en todo EE.UU. empeoraron en noviembre", señaló Chris Williamson, economista jefe de negocios de S&P Global Market Intelligence. "Según los resultados preliminares de la encuesta PMI, la producción y la demanda cayeron a tasas crecientes, consistentes con la contracción de la economía a una tasa anualizada del 1%".

La oleada de ventas del dólar, provocada por las sombrías encuestas de los PMI, se intensificó más tarde, después de que las minutas de la última reunión de la Reserva Federal de EE.UU. revelaran que la mayoría de los responsables de la política monetaria apoyaban la reducción del ritmo de las subidas de tasas en breve. Según la herramienta FedWatch del CME Group, la probabilidad de una subida de tipos de la Fed de 50 puntos básicos en diciembre se sitúa actualmente en el 76%. El rendimiento de los bonos del Tesoro estadounidense a 10 años cayó casi un 2% y cerró la jornada por debajo del 3.7%. Mientras tanto, los principales índices de Wall Street cerraron al alza, reflejando el impacto positivo de la publicación de la Fed en el sentimiento de riesgo.

El EUR/USD aprovechó la presión de venta generalizada que rodea al dólar y alcanzó un nuevo máximo semanal por encima de 1.0400. El par sigue subiendo hacia 1.0450 a primera hora del jueves.

El GBP/USD ganó casi 200 pips el miércoles y rompió por encima de 1.2000. El par cotiza ahora en su nivel más alto desde mediados de agosto, cerca de .2100.

El USD/JPY cayó fuertemente por segundo día consecutivo el miércoles y borró todas sus ganancias semanales. El par sigue presionando a la baja a primera hora del jueves y fluctúa por debajo de 139.00.

El precio del oro se aprovechó de la caída de los rendimientos de los bonos del Tesoro de EE.UU. y cerró por encima de los 1.750$ el miércoles. El XAU/USD avanza hacia los 1.760$ en la mañana europea.

El sentimiento positivo para el riesgo ayudó al Bitcoin a encontrar demanda y BTC/USD gana ahora casi un 1% en el día en torno a los 16.700 $. Del mismo modo, el Ethereum ya ha subido más de un 2% en el día, a 1.200$, después de haber ganado un 4% el miércoles.

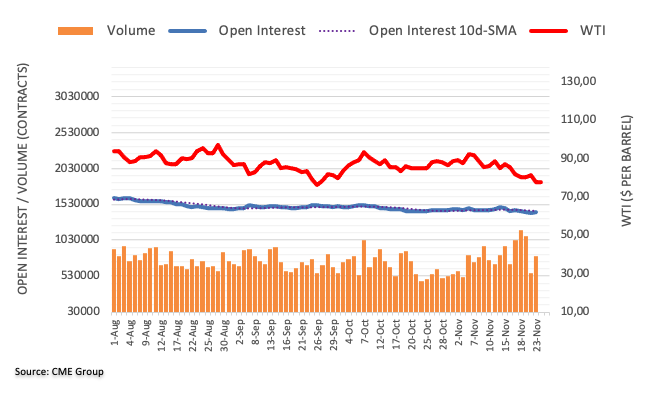

Teniendo en cuenta las cifras avanzadas de CME Group para los mercados de futuros del petróleo crudo, los operadores añadieron alrededor de 7.100 contratos a sus posiciones de interés abierto y revirtieron al mismo tiempo tres retrocesos diarios consecutivos. El volumen siguió el ejemplo y subió en más de 242.000 contratos después de dos caídas diarias consecutivas.

WTI apunta ahora al mínimo de 2022 cerca de 74.00 dólares

Precios del WTI cayeron fuertemente y rompieron la zona clave de 80.00 dólares por barril el miércoles. El fuerte retroceso se vio reforzado por el aumento del interés abierto y del volumen y señala que se avecina una mayor debilidad a muy corto plazo. Dicho esto, el WTI podría retroceder y volver a tocar el mínimo de los últimos años en 74.30 dólares (3 de enero).

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.