- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 02-11-2022

Председатель FOMC Джером Пауэлл комментирует перспективы монетарной политики после решения ФРС повысить учетную ставку на 75 базисных пунктов до диапазона 3,75-4% по итогам ноябрьского заседания.

Ключевые цитаты

"Мы внимательно следим за экономическими событиями за рубежом".

"Мы находимся в частых контактах с нашими зарубежными коллегами".

"В эти выходные у меня запланирована встреча со многими представителями центральных банков".

"Очевидно, что сейчас сложное время в мировой экономике".

"Мы видим, что у Китая есть проблемы в связи с политикой нулевой терпимости к covid".

"Сильный доллар является проблемой для некоторых стран".

"Мы учитываем все это в наших моделях".

"В США сильная экономика".

"Мы знаем, что нам нужно использовать наши инструменты для снижения инфляции, мир не станет лучше, если мы этого не сделаем".

"Стабильность цен в США - это благо для мировой экономики".

Председатель FOMC Джером Пауэлл комментирует перспективы монетарной политики после решения ФРС повысить учетную ставку на 75 базисных пунктов до диапазона 3,75-4% по итогам ноябрьского заседания.

Ключевые цитаты

"Если мы переусердствуем с ужесточением, то сможем использовать наши инструменты для соответствующего реагирования".

"Мы хотим быть уверены, что не совершим ошибку, не ужесточив политику в достаточной степени или не смягчив ее слишком рано".

"Если мы не ужесточим политику в достаточной мере, инфляция может укорениться".

"Сейчас, когда мы переходим на территорию ужесточения, будет уместно больше думать о запаздывании политики".

"Сейчас очень преждевременно думать о паузе, очень преждевременно даже говорить об этом".

"Мы представим в декабре обновленное представление о том, куда должны будут двигаться ставки ".

Председатель FOMC Джером Пауэлл комментирует перспективы монетарной политики после решения ФРС повысить учетную ставку на 75 базисных пунктов до диапазона 3,75-4% по итогам ноябрьского заседания.

Ключевые цитаты

"Финансовые условия довольно сильно ужесточились".

"Краткосрочные инфляционные ожидания выросли с прошлого заседания, но мы не считаем их столь показательными".

"Тем не менее, это очень тревожно".

"У нас нет четко сформулированного способа определить, когда инфляция становится укоренившейся".

"Мы должны использовать наши инструменты решительно, но обдуманно".

"Вот почему нам нужно взять инфляцию под контроль".

"Считается, что лаги в политике длинные и изменчивые, но в последнее время лаги предположительно становятся короче".

"Финансовые условия теперь реагируют задолго до принятия конкретных мер политики".

"Многие экономисты считают, что после изменения финансовых условий эффект наступает быстрее, чем раньше".

Председатель FOMC Джером Пауэлл комментирует перспективы монетарной политики после решения ФРС повысить учетную ставку на 75 базисных пунктов до диапазона 3,75-4% по итогам ноябрьского заседания.

Ключевые цитаты

"Скорость сейчас становится менее важной".

"Время для замедления темпов повышения ставки может наступить уже в декабре-феврале".

"Мы обсудим этот вопрос на следующем заседании, решение пока не принято".

"Наша главная цель - сохранить ограничительный характер ставок".

"Более важным, чем темпы повышения ставок, будет то, насколько высокими они должны быть".

"Не думаю, что мы переусердствовали".

"На этом заседании мы обсуждали вопрос о замедлении темпов повышения ставок".

"Необходимость в повышении ставок все еще существует, нам еще есть, чем заняться".

"Мы хотим достичь реальных положительных ставок, нам нужны реальные положительные ставки вдоль всей кривой".

Председатель FOMC Джером Пауэлл комментирует перспективы монетарной политики после решения ФРС повысить учетную ставку на 75 базисных пунктов до диапазона 3,75-4% по итогам ноябрьского заседания.

Ключевые цитаты

"Мы считаем, что продолжающееся повышение ставок будет уместным для того, чтобы политика стала достаточно ограничительной".

"Финансовые условия значительно ужесточились".

"Потребуется время, чтобы в полной мере проявился сдерживающий эффект от ограничительной денежно-кредитной политики".

"В какой-то момент станет целесообразным замедлить темпы повышения ставок".

"Существует значительная неопределенность вокруг этого уровня процентных ставок".

"Нам еще предстоит пройти определенный путь".

"Данные указывают на то, что конечный уровень процентных ставок будет выше, чем ожидалось ранее".

"Принимаем решительные меры по сдерживанию спроса".

Председатель FOMC Джером Пауэлл комментирует перспективы монетарной политики после решения ФРС повысить учетную ставку на 75 базисных пунктов до диапазона 3,75-4% по итогам ноябрьского заседания.

Ключевые цитаты

"Активность в жилищном секторе ослабла".

"Замедление роста производства также оказывает давление на инвестиции в основной капитал".

"Количество вакансий все еще очень высоко".

"Рынок труда чрезвычайно дефицитен, он все еще не сбалансирован".

"Спрос на нем существенно превышает предложение".

"Инфляция все еще значительно выше нашего целевого уровня".

"Последние данные по инфляции оказались сильнее, чем ожидалось".

"Долгосрочные инфляционные ожидания все еще хорошо закреплены".

"Однако это не повод для самоуспокоенности, мы прекрасно понимаем, что высокая инфляция создает значительные трудности".

Председатель FOMC Джером Пауэлл комментирует перспективы монетарной политики после решения ФРС повысить учетную ставку на 75 базисных пунктов до диапазона 3,75-4% по итогам ноябрьского заседания.

Ключевые цитаты

"Твердо привержены делу снижения инфляции".

"Без ценовой стабильности не добиться устойчивого сильного рынка труда".

"Мы целенаправленно меняем политический курс".

"Нам, вероятно, потребуется ограничительная политика в течение некоторого времени".

"Экономика США значительно замедлилась по сравнению с прошлым годом".

"Рост потребительских расходов замедлился, отчасти из-за ужесточения финансовых условий и снижения реальных доходов".

- ФРС повысила процентную ставку на 75 базисных пунктов, как и ожидалось.

- Доллар США ослаб, так как FOMC заявил, что будет учитывать кумулятивный объем ужесточения.

- EUR/USD набирает обороты, в случае роста выше 0,9950 может быть протестирован паритет.

Пара EUR/USD выросла после решения ФРС повысить процентные ставки на 75 базисных пунктов, как и ожидалось, на фоне падения доллара США. Пара выросла с 0,9970 до 0,9945 в течение нескольких минут после заявления FOMC.

FOMC заявил, что "будет принимать во внимание кумулятивный объем ужесточения монетарной политики и запаздывающие эффекты монетарной политики". ЦБ также сообщил, что необходимо продолжать повышать ставки до тех пор, пока они не станут "достаточно ограничительными".

Сигналы от ФРС подтолкнули доходность в США к снижению и отправили доллар США в южном направлении. Индекс доллара США перешел в красную зону, тестируя минимумы понедельника, в то время как цены на золото и серебро подскочили.

На момент написания пара EUR/USD растет, торгуясь на двухдневных максимумах выше 0,9950. Следующий сильный барьер расположен в районе паритета, за ним следует отметка 1.0055, а затем в поле зрения попадет максимум прошлой недели на 1.0090. С другой стороны, непосредственная поддержка сейчас находится на уровне 0,9915. Прорыв ниже 0,9850, вероятно, приведет к новым потерям.

Технические уровни

Федеральная резервная система США по итогам ноябрьского заседания по денежно-кредитной политике в среду объявила о повышении учетной ставки по федеральным фондам на 75 б.п. до диапазона 3,75-4%. Это решение совпало с ожиданиями рынка.

Реакция рынка

Доллар вновь оказался под давлением продаж, и индекс доллара США просел ниже отметки 111,00.

Основные тезисы заявления по монетарной политике

"При определении темпов повышения ставок будет учитываться кумулятивный объем ужесточения, запаздывание политики, а также экономические и финансовые события".

"ФРС ожидает, что продолжающееся повышение процентных ставок будет уместным для достижения политики, достаточно жесткой для того, чтобы со временем вернуть инфляцию к отметке 2%".

"Инфляция остается на высоком уровне".

"Рост числа рабочих мест был значительным, уровень безработицы остается низким".

"Последние индикаторы указывают на умеренный рост расходов и производства".

"Ситуация в Украине создает дополнительное повышательное давление на инфляцию и оказывает давление на глобальную экономическую активность."

"Готовы корректировать политику по мере необходимости".

"FOMC уделяет большое внимание инфляционным рискам".

"Голосование по сегодняшнему решению было единогласным".

По итогам завершившегося заседания по монетарной политике Федрезерв США принял решение повысить ставку по федеральным фондам на 75 б.п. до целевого диапазона 3.75-4%. Этот вердикт совпал с прогнозами рынка.

Аналитики MUFG Bank прогнозируют курс NZD/USD на уровне 0,5600 к концу года и на уровне 0,5700 к концу первого квартала следующего года. Они отмечают, что повышение уровня терминальной ставки Резервного банка Новой Зеландии (РБНЗ) помогает поддержать NZD, но предупреждают о сохранении понижательных рисков в краткосрочной перспективе.

Ключевые тезисы:

"Новозеландский доллар укрепился в октябре как против доллара США, так и против австралийского доллара, поскольку РБНЗ продолжает лидировать по кумулятивному объему ужесточения денежно-кредитной политики. Несмотря на лидерство в ужесточении политики, не было никаких намеков на замедление изменения позиции. Это помогло вызвать пересмотр ожиданий в отношении конечного уровня ставки в Новой Зеландии".

"Данные по инфляции за 3 квартал усилили необходимость дальнейшего ужесточения политики. Индекс потребительских цен (CPI) в третьем квартале оказался сильнее, чем ожидалось, и еще до публикации данных по инфляции глава ЦБ Орр в заявлении, совпавшем с публикацией годового отчета, заявил, что "предстоит еще много работы" и что повышение учетной ставки является наилучшим вариантом действий."

"Очевидно, что растет риск того, что РБНЗ переусердствует, исходя из потенциала разрушительной коррекции на рынке жилья". Данные МВФ показывают, что Новая Зеландия более уязвима, чем большинство стран."

"Мы ожидаем восстановление NZD/USD в следующем году, поскольку ФРС делает паузу, но если РБНЗ повысит ставки больше, чем ожидается, это может привести к сокращению масштабов восстановления NZD".

В четверг Банк Англии объявит свое решение по монетарной политике. Участники рынка в основном ожидают повышения ставки на 75 базисных пунктов. Аналитики TD Securities тоже прогнозируют повышение ставки на 75 базисных пунктов. По их мнению, это может оказать незначительное влияние на рынки.

Ключевые тезисы:

"Несмотря на период повышенной неопределенности в политике, решение MPC на этой неделе все больше становится проходным событием. Мы, наряду с широким консенсусом, ожидаем повышения ставки на 75 б.п., при одном проголосовавшем за повышение на 50 б.п.".

"Рынки хорошо заложили в цены повышение ставки на 75 б.п. Мы сомневаемся, что Банк Англии сможет обеспечить большую определенность в преддверии релиза бюджета. Таким образом, мы ожидаем, что влияние на курс фунта окажет решение ФРС в среду вечером, а не Банк Англии".

"Осторожный тон, вероятно, окажет давление на британский фунт, отразив фон низких реальных ставок и слабого экономического роста. Мы предпочитаем продавать фунт на росте".

Экономисты Credit Suisse придерживаются целевого диапазона 5,00-5,50 на 4-й квартал для USD/BRL после победы Лулы во втором туре голосования.

Риски асимметричных ожиданий в отношении выбора кабинета министров

"Мы придерживаемся нашего целевого диапазона 5,00-5,50 для USD/BRL на четвертый квартал".

"Учитывая, что премия за риск спорных выборов, по всей видимости, вычтена из цен, мы отмечаем риски асимметричных ожиданий в отношении выбора кабинета министров Лулы. В отсутствие широкого разворота в перспективах доллара США, это говорит против устойчивого прорыва USD/BRL ниже 5,00 до тех пор, пока не будет достигнута большая ясность в отношении политического и состава кабинета."

В течение октября австралийский доллар еще больше снизился по отношению к доллару США - с 0,6443 до 0,6395. Экономисты MUFG ожидают сохранения понижательного давления на австралийский доллар, но отмечают, что курс AUD/USD может начать восстанавливаться в первом квартале 2023 года.

Ближайший прогноз по австралийскому доллару остается негативным

"Рецессия в Европе стала данностью, а ситуация со слабым ростом в Китае вряд ли кардинально изменится, поэтому ближайшие перспективы AUD остаются негативными".

"Если предположить, что в первом квартале наступит пауза в глобальной монетарной политике, то курс AUD/USD может начать восстанавливаться".

- Минэнерго США: запасы нефти неожиданно сократилисьСША, Минэнерго: запасы нефти за нед. на 28 октября -3,115 млн бар. против прогноза +367 тыс. и пред. +2,588 млн

- Запасы бензина -1,257 млн против прогноза -1,358 млн и пред. -1,478 млн – на 8-летнем минимуме

- Запасы дистиллятов +427 тыс. против прогноза -560 тыс. и пред. +170 тыс. – прирост 3-ю неделю подряд

- Запасы в Кушинге+1,267 млн против пред. +667 тыс.

- Загрузка производственных мощностей НПЗ +1,7% против прогноза +0,5%

- Производство 11,9 млн бар/д против пред. 12,0 млн бар/д – на минимальных с июня значениях

Опубликованный накануне аналогичный отчет Института нефти API также показал сокращение запасов нефти на 6,530 млн против прогноза роста на +267 тыс. (самое масштабное сокращение с июня), так что сегодняшний результат уже не стал слишком большой неожиданностью для черного золота.

Цены на нефть WTI начали небольшой рост из области $88.00 в ответ на данные релиза, но в целом держатся почти во внутридневном флэте.

Отчет Управления энергетической информацией Минэнерго США о недельном изменении коммерческих запасов нефти и нефтепродуктов. Данные способны вызвать сильную волатильность рынка, так как цены на нефть влияют на мировые экономики и некоторые валюты, такие как канадский доллар. В целом, валютный рынок реагирует на данные не слишком активно, чего нельзя сказать о фьючерсах на WTI.

В среду, 2 ноября, в 21.00 мск. Федеральная резервная система США объявит решение по денежно-кредитной политике, и по мере приближения этого события аналитики крупнейших банков делятся своими прогнозами.

Как ожидается, ФРС намерена повысить ставки на 75 б.п. в четвертый раз подряд. В результате ставка по федеральным фондам окажется в диапазоне 3,75-4% по сравнению с текущим 3-3,25%.

CIBC

"Мы считаем, что ФРС повысит ставку на 75 б.п., и хотя для достижения прогнозируемого нами потолка остается еще 50 б.п., мы не ожидаем от центральных банкиров "голубиных" намеков в день столь агрессивного повышения".

Citibank

"Повышение ставки на 75 б.п. на этой неделе выглядит как решенный вопрос, но за ним может последовать замедление до 50 б.п. в декабре, при этом ключевой фразой будет зависимость от поступающих данных. Более того, председатель Пауэлл, вероятно, подчеркнет, что замедление темпов ужесточения не означает неизбежной паузы и что ставки будут продолжать повышаться до тех пор, пока не станут достаточно ограничительными для снижения инфляции".

Rabobank

"Последние данные подтвердили наше мнение о том, что инфляция носит устойчивый характер. Поскольку ФРС явно отдает приоритет ценовой стабильности, а не полной занятости, это подтолкнет FOMC к повышению ставок больше, чем они ожидают в настоящее время. Мы прогнозируем, что на ноябрьском заседании FOMC повысит целевой диапазон ставки по федеральным фондам на 75 б.п. до 3,75-4,00%. В следующем году мы ожидаем, что верхняя граница целевого диапазона достигнет 5,00%, и мы не ожидаем, что ФРС изменит свое решение до 2024 года".

Экономистs UOB Group счита.т, что Банк Англии повысит учетную ставку до 4,25% к концу 2022 года.

Основные тезисы

"В результате резкого разворота политики Банк Англии возобновил покупку облигаций в конце сентября. Между тем, назначение Риши Сунака на пост премьер-министра было встречено ралли в британских облигациях. Тем не менее, у ЦБ сейчас мало выбора, кроме как более агрессивное повышение ставок".

"Мы ожидаем, что процентные ставки в Великобритании будут находиться на более высоких уровнях в течение более длительного времени, и теперь прогнозируем, что к концу года Банк Англии повысит ставки до 4,25%".

- EUR/USD разворачивается после снижения в течение двух сессий подряд.

- Пока не следует исключать возобновления падения.

EUR/USD отскочила к области 0,9915, где столкнулась с первоначальным сопротивлением.

Неспособность пары развить отскок должна сделать ее уязвимой для дальнейшей просадки в краткосрочной перспективе, при этом следующая значимая поддержка появится в районе недельного минимума 0.9704 (от 21 октября).

В более долгосрочной перспективе медвежий прогноз по паре должен оставаться неизменным, пока она находится ниже 200-дневной SMA на уровне 1,0481.

Дневной график EUR/USD

Золото укрепляет свою "двойную вершину". Стратеги Credit Suisse ожидают дальнейшего ослабления.

Убедительное недельное закрытие выше $1,687 необходимо для ослабления давления

"Золото торгуется ниже $1,691/76, что укрепило существующую большую "двойную вершину". Поэтому, учитывая наличие вершины, мы ожидаем, что пара XAU/USD вновь окажется под давлением. Мы отмечаем, что следующая поддержка находится на $1,614, затем на $1,560 и, в конечном итоге, в районе нашей основной цели на $1,451/40".

"Только убедительное недельное закрытие выше 55-дневной средней на $1,687 ослабит давление на драгоценный металл, а следующее сопротивление располагается на еще более важной 200-дневной средней, в настоящее время на $1,808, которая, как мы ожидаем, сдержит рост цены".

- Индекс DXY теряет хватку и торгуется вблизи области 111.00.

- Возобновление бычьего настроя должно нацелить рынок на 114,00.

Индекс DXY продолжает падение вторника и угрожает бросить вызов ключевому району 111.00 в преддверии заседания FOMC в среду.

Несмотря на текущие колебания цены, бычьи перспективы доллара в ближайшей перспективе остаются неизменными, пока он находится выше 9-месячной линии поддержки, сегодня вблизи 108,80. Близость 100-дневной SMA также усиливает эту область.

Ближайшая цель быков находится в зоне 114,00 перед максимумом 2022 года на 114,78 (от 28 сентября).

В более долгосрочной перспективе ожидается, что DXY сохранит конструктивный настрой, пока находится выше 200-дневной SMA на уровне 104,30.

Дневной график DXY

Пара USD/JPY "всего" на 1,5% сильнее пика, который был отмечен чуть ниже 146,00 22 сентября, когда началась интервенция. Экономисты Credit Suisse ожидают, что пара поднимется выше 150.

Банк Японии увеличил темпы интервенций в октябре

"Данные Министерства финансов Японии, опубликованные 31 октября, показали, что Япония потратила около 6,3 трлн. японских иен ($42,4 млрд.) на валютные интервенции в октябре, по сравнению с 2,8 трлн. иен ($19,0 млрд.) в сентябре. Наше мнение неизменно заключается в том, что такая стратегия не может обеспечить устойчивое укрепление иены, а также может оказаться дорогостоящей с точки зрения сокращения резервов и потребовать более длительного периода интервенций, чем Япония хочет в идеале. Но на данный момент наш долгосрочный целевой уровень по USD/JPY на 150.00 все еще кажется уместным."

"Японские СМИ предполагают, что главный зонтичный профсоюз Rengo будет просить о повышении заработной платы на 5% в следующем году, по сравнению с 4%, которые он хотел получить в этом году (фактически было достигнуто 2%). Поскольку долгосрочные инфляционные ожидания также растут, похоже, что Курода все еще видит в этом уникальную возможность изменить инфляционное мышление Японии и не хочет ее упускать. Мы подозреваем, что со временем это приведет к устойчивой торговле USD/JPY выше 150.00, и мы считаем, что снижение USD/JPY до недавних минимумов в районе 145.25 является хорошей точкой входа для долгосрочных игроков."

Рынок ожидает, что FOMC даст четкие указания, что он готов ослабить темпы ужесточения денежно-кредитной политики. Тем не менее, экономисты MUFG Bank не уверены, что председатель Пауэлл будет готов дать такие указания.

Пауэлл может не оправдать ожидания рынка

"Но будет ли глава ФРС Пауэлл готов дать четкие указания? Мы считаем, что это будет сложно сделать. Хотя FOMC может быть готов предложить замедлить темпы ужесточения, скорее всего, завления о намерениях относительно паузы будут ограниченными, и, скорее всего, ФРС даст понять, что будет продолжать действовать, пока не появятся более четкие доказательства снижения фактического базового инфляционного давления".

"Поскольку рынок труда демонстрирует ограниченные признаки ослабления (число открытых вакансий в сентябре совершило отскок), ФРС может быть вынуждена разочаровать тех, кто ожидает "голубиного" настроя сегодня вечером, что должно помочь доллару получить новую поддержку".

Избиратели США придут на промежуточные выборы 8 ноября. Экономисты ANZ Bank отмечают, что рынки обычно положительно реагируют на систему сдержек и противовесов, ассоциируемую с Конгрессом, который не полностью согласен с президентом.

Рынок облигаций будет приветствовать разделенный Конгресс

"Доллар США и фондовые рынки обычно завершают месяц ростом после промежуточных выборов".

"Рынкам нравится система сдержек и противовесов, связанная с разделением Конгресса и президента. На этот раз это будет актуально, учитывая опасения по поводу более сильного инфляционного давления, вызванного политикой, которое может исходить от Конгресса, контролируемого демократами".

"В этой связи рынок облигаций должен приветствовать подобный разделенный Конгресс из-за опасений по поводу дальнейшего инфляционного давления".

Индекс доллара США (DXY) усиливает коррекцию вторника и снижается в направлении 111,00. Только падение ниже 109,30/00 откроет возможности для дальнейших потерь, считают экономисты Société Générale.

Июльский пик на 109,30/109,00 является решающей поддержкой

"Дневной RSI все еще защищает нижнюю границу своей бычьей территории, что указывает на преобладание восходящего импульса".

"Пик июля на 109,30/109,00 является решающей поддержкой в ближайшей перспективе; только прорыв ниже будет означать углубление нисходящего тренда."

"Не исключен отскок к 112,80 и октябрьскому максимуму на 113,50/113,90. Восстановление выше этого уровня необходимо для подтверждения следующего этапа восходящего тренда."

- Занятость в частном секторе США в октябре выросла больше, чем ожидалось.

- Индекс доллара США остается на отрицательной территории ниже 111,50.

Данные, опубликованные Automatic Data Processing (ADP), показали в среду, что занятость в частном секторе США выросла на 239 000 в октябре. Этот показатель оказался лучше ожиданий рынка 193 000. Сентябрьский показатель 208 000 был пересмотрен в сторону понижения до 192 000.

Комментируя данные, Нела Ричардсон, главный экономист ADP, сказала: "Это действительно сильный показатель, учитывая зрелость экономического восстановления, но найм не был широкомасштабным".

"Производители товаров, которые чувствительны к процентным ставкам, отступают, а те, кто меняет работу, требуют меньшую прибавку к зарплате", - добавила Ричардсон. "Хотя мы видим первые признаки сокращения спроса под влиянием политики ФРС, это затрагивает только определенные сегменты рынка труда".

Реакция рынка

Индекс доллара США не показал немедленной реакции на эти данные и на момент написания потерял внутри дня 0,22%, снизившись к отметке 111,30.

- EUR/JPY развивает откат вторника ниже отметки 146.00.

- Дальнейшая боковая торговля выглядит предпочтительной в ближайшей перспективе.

В среду EUR/JPY продолжила оставаться под давлением и прорвалась ниже уровня поддержки 146.00.

В свете текущей ценовой динамики кросс может предпринять попытку некоторой краткосрочной консолидации перед потенциальным возобновлением восходящего тренда. Непосредственным барьером для роста остается максимум 2022 года на 148,40 (от 21 октября) перед вершиной декабря 2014 года на 149,78 (от 8 декабря).

В краткосрочной перспективе ожидается, что восходящий импульс сохранится, пока кросс находится выше минимумов октября в районе 141,00.

В более долгосрочной перспективе, конструктивный прогноз останется неизменным, пока рынок остается выше ключевой 200-дневной SMA на 137,53.

Дневной график EUR/JPY

Цена золота в настоящее время торгуется на уровне $1 650, недалеко от годового минимума. Следующий шаг Федеральной резервной системы по процентным ставкам определит дальнейшее направление движения желтого металла, пишут стратеги Commerzbank.

Спрос на золото резко вырос в третьем квартале

"Ожидания относительно будущего курса денежно-кредитной политики США и связанного с ним тренда доллара, предположительно, будут диктовать направление цены на золото в краткосрочной перспективе".

"Всемирный совет по золоту (WGC) сообщил, что спрос на золото в третьем квартале неожиданно вырос по сравнению с предыдущим годом. Ключевым фактором этого стали рекордно высокие закупки со стороны центральных банков и других учреждений. Однако спрос на ювелирные изделия и спрос на слитки и монеты также значительно вырос по сравнению с прошлым годом. Это более чем компенсировало высокий отток средств из ETF. Тем не менее, последние остаются значительным фактором давления на рынок золота: в октябре отток продолжился".

В среду, 2 ноября, в 21.00 мск. Федеральная резервная система США объявит решение по денежно-кредитной политике, и по мере приближения этого события аналитики крупнейших банков делятся своими прогнозами.

Как ожидается, ФРС намерена повысить ставки на 75 б.п. в четвертый раз подряд. В результате ставка по федеральным фондам окажется в диапазоне 3,75-4% по сравнению с текущим 3-3,25%.

ING

"Заседание FOMC ФРС в среду должно привести к четвертому подряд повышению ставки на 75 б.п., учитывая, что годовые темпы базовой инфляции идут скорее вверх, чем вниз, экономика вернулась к росту (сильный отчет по ВВП за третий квартал), а рынок труда остается устойчивым, поскольку количество вакансий превышает количество безработных американцев на четыре миллиона".

SocGen

"Широко ожидается, что FOMC проведет очередное повышение ставки на 75 б.п. В центре нашего внимания на пресс-конференции будут намерения ЦБ в отношения дальнейшего повышения ставки. Представители ФРС не собираются брать на себя такие обязательства. Они стремятся сохранить гибкость. Однако после четырех резких повышений ставки чиновники ФРС должны захотеть оценить реакцию экономики".

NAB

"Мы ожидаем, что председатель ФРС Пауэлл на пресс-конференции после заседания FOMC в среду не отступит от своих слов о том, что ФРС будет продолжать ужесточать политику до тех пор, пока не будет выполнена работа по борьбе с инфляцией, на фоне большого количества вопросов о том, когда ФРС может изменить свою позицию, в том числе при каких условиях. Мы ожидаем еще одного повышения целевого диапазона на 75 б.п. до 3,75-4,0%".

Экономисты UOB Group оценивают результаты последнего заседания РБА (1 ноября).

Основные выводы

"Резервный банк Австралии (РБА) принял решение о повышении официальной денежной ставки (OCR) на 25 б.п. до 2,85%".

"Следующее заседание состоится 6 декабря, и это будет последнее заседание в 2022 году. Мы прогнозируем еще одно повышение ставки на 25 б.п., что приведет к повышению OCR до 3,10%. После этого мы ожидаем паузу в текущем цикле повышения ставок".

"Тем не менее, РБА предупредил, что будет внимательно следить за дальнейшими экономическими данными. В связи с этим, 15 ноября будут опубликованы данные по росту заработной платы за 3 квартал 2022 года. РБА также опубликует в ближайшую пятницу (4 ноября) заявление по денежно-кредитной политике (SoMP), которое даст нам больше дополнительной информации".

В среду, 2 ноября, в 21.00 мск. Федеральная резервная система США объявит решение по денежно-кредитной политике, и по мере приближения этого события аналитики крупнейших банков делятся своими прогнозами.

Как ожидается, ФРС намерена повысить ставки на 75 б.п. в четвертый раз подряд. В результате ставка по федеральным фондам окажется в диапазоне 3,75-4% по сравнению с текущим 3-3,25%.

ANZ

"ФРС планирует повысить ставку на 75 б.п., доведя верхнюю границу целевого диапазона до 4,0%, по сравнению с 0,25% в марте. Это самый агрессивный цикл ужесточения за последние четыре десятилетия. Мы сохраняем наш прогноз по конечной ставке на уровне 5%, но перенесли его со второго квартала на первый квартал 2023 года. Наш текущий прогноз предусматривает повышение ставки на 50 б.п. в декабре, а затем повышение на 25 б.п. в феврале и марте следующего года. Этот прогноз зависит от поступающих данных. Риск для нашего прогноза заключается в том, что базовая инфляция в сфере услуг не начнет замедляться в 4-м квартале, что сохраняет риски для ставки повышательными".

Commerzbank

"Ожидается, что ФРС объявит об очередном значительном повышении ставки на 75 б.п. Однако в последующие недели ФРС, вероятно, будет все больше готовить участников рынка к меньшим шагам по повышению ставок. В конце концов, постепенно наступает пик повышения ставок, к которому ФРС будет приближаться медленнее, чтобы не было слишком резкого перехода от фазы повышения ставок к фазе сохранения высоких ставок".

Danske Bank

"Мы ожидаем, что ФРС повысит ставку на 75 базисных пунктов. Недавние слабые макроэкономические данные и статья в WSJ, в которой говорится о том, что близится умеренность в темпах повышения ставки, вызвали "разворотное" ралли на рынках - мы считаем, что для этого еще слишком рано. Высокая базовая инфляция, лишь незначительное ужесточение реальных финансовых условий и растущие инфляционные ожидания оставляют ФРС мало пространства для маневров".

Пара GBP/USD продолжает колебаться в районе 1,15. Однако позитивный для доллара США вердикт FOMC и "голубиный" сюрприз от Банка Англии могут привести к снижению курса пары до 1,13, сообщают экономисты ING.

EUR/GBP может вернуться в область 0,8650-0,8700

Мы продолжаем подчеркивать риски "голубиного" сюрприза (повышение ставки на 50 б.п.) со стороны Банка Англии завтра. Сочетание позитивного Fдля доллара США вердикта FOMC и негативного для фунта настроя Банка Англии означает, что фунт может протестировать 1.1300 к концу недели".

"EUR/GBP может вернуться в область 0.8650-0.8700 в ближайшие дни".

Отчет ADP по занятости в США

В среду в США в 15.15 мск. будет опубликован отчет ADP по занятости в частном секторе. Прогнозы указывают на увеличение числа рабочих мест в частном секторе на 193 тыс. в октябре, по сравнению с 208 тыс. в предыдущем месяце. Эти данные могут повлиять на ожидания в отношении официального отчета по занятости, известного как NFP, который выйдет в пятницу, и любое позитивное число подтвердит устойчивость рынка труда в США.

Как данные могут повлиять на EUR/USD?

Более сильный, чем ожидалось, отчет может оказать некоторую поддержку доллару США и вызвать новые продажи пары EUR/USD. Тем временем любое разочарование усилит опасения по поводу углубления экономического спада и ухудшит настроение инвесторов, что, в свою очередь, должно послужить попутным ветром для "безопасного" доллара как валюты-убежища. Тем не менее, непосредственная реакция рынка, скорее всего, останется ограниченной, поскольку внимание по-прежнему приковано к ожидаемому решению FOMC, которое будет объявлено позднее в ходе американской сессии.

Тем временем Эрен Сенгезер из FXStreet предлагает краткий технический обзор пары EUR/USD и описывает важные технические уровни:

"Индикатор относительной силы (RSI) на четырехчасовом графике движется в боковом направлении вблизи отметки 50, подчеркивая нерешительность EUR/USD. 0,9880 (61,8% коррекция Фибоначчи последнего восходящего тренда) выступает в качестве первоначальной поддержки перед 0,9850 (100-периодная SMA) и 0,9820 (200-периодная SMA). Дневное закрытие ниже этого уровня может рассматриваться как значительное медвежье развитие и привлечь медведей.

0,9900 (психологический уровень) выступает в качестве промежуточного сопротивления перед 0,9920 (50% коррекция Фибоначчи) и 0,9960 (38,2% коррекция Фибоначчи). Если паре удастся преодолеть эти препятствия на "голубином" сюрпризе ФРС, она может снова нацелиться на 1,0000".

Об отчете по занятости ADP США

Изменение уровня занятости, публикуемое Automatic Data Processing, Inc, является показателем изменения числа занятых в США. В целом, рост этого показателя положительно влияет на потребительские расходы, стимулируя экономический рост. Поэтому высокие показатели традиционно считаются позитивными, или "бычьими", для доллара США, а низкие показатели - негативными, или "медвежьими".

Экономисты UOB Group анализируют последнее решение ЕЦБ по процентной ставке (27 октября).

Основные выводы

"Европейский центральный банк (ЕЦБ) принял решение повысить три ключевые процентные ставки на 75 б.п., а глава ЕЦБ Кристин Лагард заявила, что "этим третьим подряд повышением основных процентных ставок Управляющий совет добился существенного прогресса в отказе от аккомодации денежно-кредитной политики", добавив, что "ожидает дальнейшего повышения процентных ставок, чтобы обеспечить своевременное возвращение инфляции к среднесрочному целевому уровню в 2%", но "будет основывать будущий курс процентной ставки на меняющихся перспективах инфляции и экономики, следуя своему подходу, согласно которому решение принмиается на каждом текущем заседании"."

"Тем временем инфляция в Еврозоне подскочила до исторического максимума, а экономика ослабла. Согласно предварительным оценкам, ВВП вырос на 0,2% кв/кв, что слабее, чем 0,8% кв/кв во втором квартале 2022 года. В годовом сравнении ВВП вырос на 2,1% г/г в 3кв22, по сравнению с 4,1% г/г во 2кв22. Между тем, индекс потребительских цен в октябре оказался выше ожиданий и составил 10,7% г/г, продолжив рост с уровня 10,0% г/г в сентябре. Базовый индекс потребительских цен оказался на уровне 5,0% г/г, что также выше показателя предыдущего месяца в 4,8% г/г".

"Теперь мы ожидаем, что ЕЦБ повысит ставку в общей совокупности на 75 б.п. (50 б.п. на следующем, последнем, заседании в этом году 15 декабря, затем 25 б.п. на заседании 2 февраля), после чего сделает паузу. Это позволит довести ставку рефинансирования до 2,50% и ставку по депозитам до 2,00% к концу года; и до 2,75% и 2,25%, соответственно, к концу первого квартала 23 года".

После роста на 4% на прошлой неделе индекс S&P 500 вырос на 9% с минимума 12 октября. Тем не менее, экономисты из UBS не ожидают устойчивого ралли в акциях ввиду существующих рисков.

Ключевые тезисы

- Несмотря на то, что некоторые чиновники ФРС комментируют возможность снижения темпов повышения ставок, мы считаем, что ожидать поворота ФРС еще слишком рано. Инфляция остается слишком высокой, мы считаем, что ФРС видит угрозу авторитету, и ожидаем, что она будет продолжать активно повышать ставки до тех пор, пока официальные данные не покажут, что инфляция снижается. Даже когда ФРС, наконец, прекратит повышать ставки, стоит помнить, что монетарная политика, скорее всего, останется на ограничительном уровне в течение некоторого времени.

- Рост прибыли на акцию (EPS) S&P 500 в 3 квартале в годовом исчислении ниже наших первоначальных ожиданий в 3-5%. На основании того, что компании, входящие в S&P 500, с суммарной рыночной капитализации 70% отчитались о доходах, рост, скорее всего, будет в диапазоне 1-3%.

- Мы считаем, что в ближайшие кварталы давление на корпоративные прибыли будет только усиливаться. В результате мы ожидаем, что в следующем году прибыль на акцию S&P 500 упадет на 4% до $215. В случае полномасштабной рецессии прибыль на акцию может упасть примерно до 200 долларов США.

Сегодня для EUR/USD все зависит от решения FOMC. Экономисты ING отмечают, что пара может понести дальнейшие потери при прорыве ниже уровня 0,98.

Ожидается 0,9800

"Мы отмечает риски снижения для пары до выходных.

Уровень 0,9800 может оказаться решающим, так как он был важным якорем перед восходящей коррекцией на прошлой неделе.

Прорыв ниже 0,9800 до конца недели, вероятно, будет означать возврат рынков к уровням, предшествовавшим коррекции, и сигнализировать о возвращении к более структурному медвежьему тону по паре, что может открыть дальнейшее пространство для снижения."

Ключевым фактором, определяющим направление движения британского фунта в ближайшей перспективе, является решение Банка Англии (BoE) по ставке в четверг. Если он решит повысить ставку всего на 50 б.п., фунту предстоит долгое падение, пишут экономисты Credit Suisse.

Ключевые тезисы

- Все еще возможно, что Банк Англии вернется к снижению темпов повышения ставки. ЦБ предпочитает оставаться консервативным до тех пор, пока у него не будет четкого представления о том, какой будет новая фискальная политика. Если это приведет лишь к повышению ставки на 50 б.п., фунту предстоит еще долгое падение, и в этот день возможно движение к 1.1200.

- Даже если Банк Англии и повысит ставку на 75 б.п., у нас сохраняется подозрение, что он компенсирует это голубиным тоном в отношении масштабов будущих повышений. В этом случае мы можем представить, что конечная ставка опустится к 4.50%, что опять же оставит GBP с недостаточной премией за ставку, чтобы быть привлекательным, учитывая хрупкий прогноз платежного баланса Великобритании.

Пара GBP/USD движется в боковом канале около отметки 1.1500 после нестабильной динамики во вторник, поскольку рынки готовятся к коррекции на решении ФРС США.

Как пишет аналитик FXStreet Эрен Сензегер, "более высокие, чем ожидалось, сентябрьские данные по количеству открытых вакансий JOLTS и немного оптимистичный индекс PMI в производственном секторе от ISM за октябрь помогли доллару избавиться от медвежьего давления во вторник, не позволив GBP/USD набрать бычий импульс.

В начале среды GBP/USD не может сделать решительный шаг ни в одну из сторон, поскольку британский индекс FTSE 100 и фьючерсы на фондовые индексы США торгуются практически без изменений в течение дня, отражая осторожную позицию рынка.

ФРС находится на пути к очередному повышению учетной ставки на 75 базисных пунктов в ноябре. Само по себе это решение вряд ли вызовет значительную реакцию, поскольку участники рынка по-прежнему сосредоточены на коммюнике центрального банка США по поводу декабрьского шага политики.

Повышенные ожидания относительно менее значительного повышения ставки ФРС на 50 базисных пунктов в декабре не позволили индексу доллара США продолжить свое ралли в последние пару недель. Если председатель FOMC Джером Пауэлл ФРС отметит, что вопрос о повышении ставки на 50 б.п. на последнем в этом году заседании будет рассмотрен, основные индексы Уолл-стрит могут резко вырасти и спровоцировать распродажу доллара в конце американской сессии.

Однако подход ФРС, зависящий от данных, предполагает, что политики, возможно, захотят увидеть следующие данные по инфляции и занятости, прежде чем принять решение о менее агрессивном ужесточении. Таким образом, Пауэлл может разочаровать трейдеров, подтвердив, что в зависимости от поступающих данных возможно еще одно повышение ставки на 75 базисных пунктов. При таком сценарии GBP/USD, скорее всего, развернется на юг, по крайней мере, до объявления решения Банка Англии в четверг".

Аналитик FXStreet Эрен Сензегер прокомментировал ситуацию в паре GBP/USD:

"Пара GBP/USD движется в боковом канале около отметки 1.1500 после нестабильной динамики во вторник, поскольку рынки готовятся к коррекции на решении ФРС США.

Краткосрочная техническая картина не дает подсказок о направлении движения, так как GBP/USD колеблется между 20-периодной и 50-периодной SMA на четырехчасовом графике, а индикатор относительной силы (RSI) движется в боковом направлении вблизи отметки 50.

1.1500 (23,6% коррекция Фибоначчи последнего восходящего тренда, психологический уровень) выступает в качестве ключевого разворотного уровня. Если этот уровень будет пробит, GBP/USD может снизиться к 1.1435 (38,2% коррекция Фибоначчи) и 1.1400 (психологический уровень).

С другой стороны, 1.1530 (20-периодная SMA) формирует промежуточное сопротивление перед 1.1550 (статический уровень) и 1.1600 (психологический уровень)".

Дальнейшее повышение курса USD/CNH вряд ли превысит уровень 7,3745 в ближайшие недели, отметили экономист Ли Сью Энн и рыночный стратег Квек Сер Леанг из UOB Group.

Ключевые тезисы

Прогноз на 24 часа: "Вчера мы высказали мнение, что "стремительный рост доллара США еще может продолжиться, но, учитывая условия перекупленности, устойчивый рост выше уровня 7.3500 маловероятен". В то время как доллар США впоследствии вырос до 7,3550, он неожиданно резко упал до 7,2600, после чего отскочил и закрылся на отметке 7,3034 (-0,46%). Неровное движение, вероятно, является частью широкого бокового диапазона, и мы ожидаем, что сегодня доллар будет торговаться в диапазоне 7,2500/7,3400".

Прогноз на 1-3 недели: "Вчера (01 ноября, цена спот на 7.3335) мы отметили, что восходящий импульс улучшился, и USD может подняться выше 7.3500, но максимум прошлой недели вблизи 7.3745 пока вряд ли появится в поле зрения. Впоследствии доллар США поднялся до 7,3550, после чего резко упал обратно. Хотя восходящий импульс не усилился, до тех пор, пока не будет пробит уровень 7.2400 (вчерашний уровень "сильной поддержки", без изменений), у доллара все еще есть шанс подняться выше. Тем не менее, прорыв уровня 7.3745 представляется маловероятным".

Рынки остаются относительно спокойными в преддверии решения Федеральной резервной системы США по процентной ставке. Но более важным вопросом для рынков является то, может ли ФРС сигнализировать о снижении темпов повышения ставок на последующих заседаниях. Меньшие шаги по повышению ставок повредят доллару США, считают экономисты Commerzbank.

Ключевые тезисы

- Если завтра в СМИ появятся заголовки: "ФРС сигнализирует о замедлении повышения ставок", это будет негативным фактором для доллара США. С другой стороны, если заголовки будут гласить: "ФРС сигнализирует о повышении ключевой ставки до 6%", это будет позитивным фактором для доллара. Потому что в конечном итоге валютный рынок должен быть больше заинтересован в масштабах.

- Так как трудно добиться правильной коммуникации, у меня есть ощущение, что более вероятен негативный сценарий по доллару США. Но я понимаю, что заявления о вероятности не слишком полезны.

Недавний откат доллара США не следует рассматривать как начало разворота тренда. По мнению экономистов из UBS, пара EUR/USD упадет до минимума 0,90, а затем отскочит до 0,96 в конце марта 2023 года.

Сила доллара сохранится

"Мы считаем, что еще слишком рано говорить о пике доллара США. Инфляция в США остается слишком высокой, ФРС видит, что ее собственный авторитет находится под угрозой, и мы считаем, что она будет продолжать агрессивное повышение ставок до тех пор, пока официальные показатели инфляции не возьмут передышку.

Мы видим, что доллар США продолжит укрепляться в четвертом квартале, прежде чем достигнет вершины в первом квартале следующего года, и именно тогда, как мы ожидаем, инвесторы начнут оценивать завершение цикла повышения ставок ФРС.

Мы полагаем, что в ближайшие месяцы курс EUR/USD опустится ниже 0.90 годов, а затем отскочит до 0,96 в конце марта 2023 года, если, как мы ожидаем, ФРС даст сигнал о паузе".

Дальнейшая боковая торговля для USD/JPY в ближайшем будущем, вероятно, будет проходить в пределах 145.50 и 149.60, пишут экономист Ли Сью Энн и рыночный стратег Квек Сер Леанг из UOB Group.

Ключевые тезисы

- Прогноз на 24 часа: "Наше мнение о том, что доллар США продолжит расти, вчера оказалось неверным, так как он торговался в диапазоне 146.98-148.82, а затем закрылся на 148.28. Дальнейшие колебания цены кажутся вероятными, несмотря на то, что немного смягчившийся основной тон предполагает более низкий диапазон 146.60/148.60".

- Прогноз на следующие 1-3 недели: "В понедельник (31 октября, спот на 148.00) мы отметили, что доллар США, похоже, перешел в фазу консолидации и, скорее всего, будет торговаться между 145.50 и 149.60. На данный момент наша точка зрения не изменилась".

Слабость японской йены по отношению к доллару США в этом году хорошо задокументирована. Экономисты Rabobank все еще ожидают, что пара USD/JPY протестирует уровень 150 в ближайшие недели.

Доллар США вряд ли потеряет значительную силу в течение нескольких месяцев

"Сочетание аккомодационной политики Банка Японии и шока от условий торговли оказывало сильное давление на японскую йену в этом году и будет продолжать оказывать.

Маловероятно, что Минфин рассчитывал на то, что своими валютными интервенциями он сможет повернуть вспять стоимость обменного курса USD/JPY. Скорее, его действия направлены на то, чтобы отпугнуть спекулянтов и замедлить темпы падения японской йены.

Рыночные спекуляции относительно возможности поворота ФРС будут приветствоваться японскими политиками постольку, поскольку это повлияло на устойчивость доллара США. Тем не менее, учитывая текущие факторы, препятствующие росту мировой экономики, мы не ожидаем, что доллар США значительно укрепится в течение нескольких месяцев.

Мы по-прежнему видим риск дальнейшего тестирования уровня 150 USD/JPY на 1-3-месячном горизонте".

- Уровень безработицы в Германии остался неизменным на уровне 5,5% в октябре.

- EUR/USD удерживает рост около 0,9900 после смешанных данных по Германии.

Уровень безработицы в Германии остался неизменным на уровне 5,5% в октябре, согласно последним данным, опубликованным Destatis в среду. Консенсус-прогноз рынка предполагал 5,5%.

Изменение уровня безработицы за отчетный период выросло на 8 тыс. человек по сравнению с 14 тыс. в августе, но при этом превзошло ожидания в 15 тыс. человек.

Между тем, окончательный индекс PMI для производственной сферы Германии от S&P Global/ BME за октябрь был пересмотрен в сторону понижения до 45,1 против 45,7 ожиданий.

Реакция рынка

Пара EUR/USD сохраняет тенденцию к росту после выхода данных и на момент написания торговалась на уровне 0,9901, прибавив 0,29% на дневной основе.

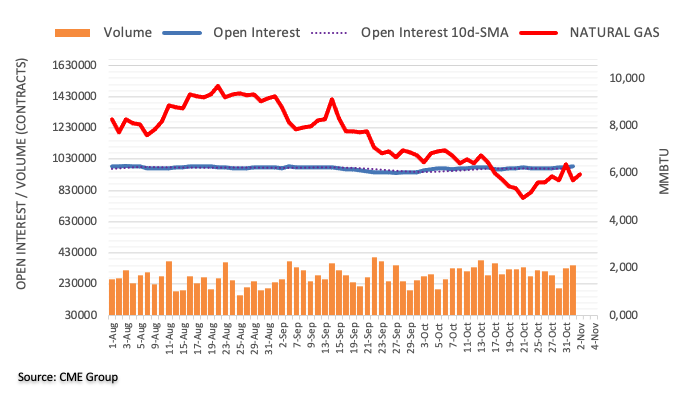

Согласно предварительным данным CME Group, во вторник показатель открытого интереса по фьючерсам на природный газ вновь вырос, теперь примерно на 7,6 тыс. контрактов, согласно предварительным данным CME Group.. В то же время торговые объемы выросли второй день подряд, теперь примерно на 18,7 тыс. контрактов.

Природный газ может вернуться к октябрьскому минимуму на уровне $5,20

Заметное снижение цен на природный газ во вторник происходило на фоне роста открытого интереса и объемов, что намекает на то, что в ближайшей перспективе возможны дальнейшие потери. При таком сценарии следующая поддержка, на которую стоит обратить внимание, находится на минимуме октября вблизи уровня $5,20 за MMBtu (24 октября).

Сегодня, как ожидается, Федеральная резервная система США повысит свою учетную ставку на 75 базисных пунктов (б.п.). Все, что окажется ниже этого результата, станет серьезным негативным фактором для доллара США, сообщают экономисты Credit Suisse.

Чем больше факторов ФРС называет в качестве возможных причин для замедления повышения ставки, тем хуже это для доллара.

"Рынок уже полностью ожидает повышения ставки на 75 б.п., поэтому все, что окажется ниже этого результата, будет крайне негативным для доллара.

Даже если ставка составит 75 б.п., то чем больше переменных ФРС выставляет на обсуждение как заслуживающие беспокойства (например, международные условия) и чем больше причин ФРС называет в качестве возможных причин для замедления темпов повышения ставки, тем хуже это для доллара. В крайнем случае, это может привести к новому тестированию октябрьских максимумов EUR/USD вблизи 1.0100, хотя мы ожидаем, что это движение замедлится, учитывая неизбежный риск, связанный с пятничными данными по занятости в октябре.

Положительный сюрприз FOMC по доллару США потребует от ФРС послать сигнал о том, что она полностью сосредоточена на усмирении текущей высокой инфляции и пока не видит выгоды в замедлении темпов повышения ставок. При таком сценарии мы можем представить, что EUR/USD нацелится на 0,9750, а снижение за пределы этой отметки будет сдерживаться близостью октябрьских данных по занятости в пятницу".

Согласно опубликованному в среду опросу деловых кругов DIHK, немецкие компании готовятся к очередному экономическому спаду в ближайшие 12 месяцев.

Дополнительные тезисы

Опрос DIHK более чем 24 000 компаний показал, что они опасаются, что худшее еще впереди.

52% компаний ожидают ухудшения ситуации в бизнесе в ближайшие 12 месяцев.

Только около 8% ожидают улучшения, это худший показатель с начала проведения опроса в 1985 году.

ВВП Германии должен составить +1,2% в 2022 году; около -3% в 2023 году.

Реакция рынка

Евро не беспокоят мрачные экономические прогнозы Германии, так как пара EUR/USD продолжает получать выгоду от продолжительного снижения доллара США в преддверии решения ФРС о повышении ставки. В последний раз пара торговалась на уровне 0,9900, поднявшись на 0,28% за день.

Экономисты Bank of America Global Research ожидают, что политическое решение FOMC окажет поддержку доллару США. Поэтому они прогнозируют EUR/USD на уровне 0,95 к концу года.

Заявление ФРС продолжит оказывать поддержку доллару США

"Мы ожидаем, что ФРС повысит целевой диапазон ставки по федеральным фондам на 75 б.п. в ноябре до 3,75-4,0%. На наш взгляд, ноябрьское заседание ФРС не будет посвящено ноябрьскому решению по ставке. Вместо этого, на заседании обсуждается будущее политическое руководство по ставке и то, чего ожидать в декабре и далее.

Мы ожидаем, что председатель Пауэлл откроет дверь длясокращения темпов повышения ставки в декабре, упомянув о прошедших дебатах на своей пресс-конференции. Однако он, вероятно, сохранит возможность выбора, подчеркнув, что ФРС будет по-прежнему зависеть от данных и что решение не принято.

Мы ожидаем, что заявление ФРС продолжит оказывать поддержку доллару США в ближайшей перспективе.

Поскольку доллар США находится на 40-летних максимумах, мы ожидаем, что EUR/USD закончит год на уровне 0,95 и задержится около этого уровня в начале следующего года".

Пара EUR/USD перешла в фазу консолидации ниже 0,9900 в среду, поскольку инвесторы ожидают заявлений Федеральной резервной системы, прежде чем делать ставки на дальнейшее направление движения пары.

Как пишет аналитик FXStreet Эрен Сензегер, "во вторник данные из США показали, что в последний рабочий день сентября число вакансий JOLTS выросло до 10,7 млн, превысив рыночный прогноз в 10 млн. В сочетании с немного лучшим, чем ожидалось, отчетом по индексу PMI в производственном секторе от ISM за октябрь, доллару удалось удержать свои позиции во второй половине дня во вторник и заставить пару EUR/USD сдать завоеванные за день позиции..

Прогнозируется, что Федеральная резервная система США повысит ставку на 75 базисных пунктов (б.п.) до диапазона 3,75%-4% по итогам двухдневного заседания. Инвесторы, однако, хотят знать, предпочтет ли ФРС меньшее повышение ставки на 50 б.п. в декабре.

Согласно инструменту FedWatch от CME Group, рынки закладывают в цены менее чем 50%-ную вероятность еще двух повышений ставки на 75 б.п. на последних двух заседаниях FOMC в этом году.

В случае если председатель FOMC Джером Пауэлл подтвердит, что он намерен смягчить ужесточение на фоне повышенных рисков, связанных с перспективами роста, доллар, вероятно, столкнется с сильным давлением продаж, а доходность в США резко снизится. При таком сценарии EUR/USD может набрать бычий импульс.

С другой стороны, Пауэлл может заверить, что повышение ставки на 75 б.п. будет обсуждаться, и подтвердить, что они будут по-прежнему зависеть от данных и ожидать последовательного снижения инфляции, прежде чем снять ногу с педали газа. Если Пауэлл вновь намекнет на агрессивное ужесточение ФРС, доллар США может продолжить опережать своих основных конкурентов и заставить EUR/USD развернуться на юг".

Аналитик FXStreet Эрен Сензегер прокомментировал ситуацию в паре EURUSD:

"Пара EUR/USD перешла в фазу консолидации ниже 0,9900 в среду, поскольку инвесторы ожидают заявлений Федеральной резервной системы, прежде чем делать ставки на дальнейшее направление движения пары.

Индикатор относительной силы (RSI) на четырехчасовом графике движется в боковом направлении вблизи отметки 50, подчеркивая нерешительность EUR/USD. 0,9880 (61,8% коррекция Фибоначчи последнего восходящего тренда) выступает в качестве первоначальной поддержки перед 0,9850 (100-периодная SMA) и 0,9820 (200-периодная SMA). Дневное закрытие ниже этого уровня может рассматриваться как значительное медвежье развитие и привлечь медведей.

0,9900 (психологический уровень) выступает в качестве промежуточного сопротивления перед 0,9920 (50% коррекция Фибоначчи) и 0,9960 (38,2% коррекция Фибоначчи). Если паре удастся преодолеть эти препятствия на "голубином" сюрпризе ФРС, она может снова нацелиться на 1,0000".

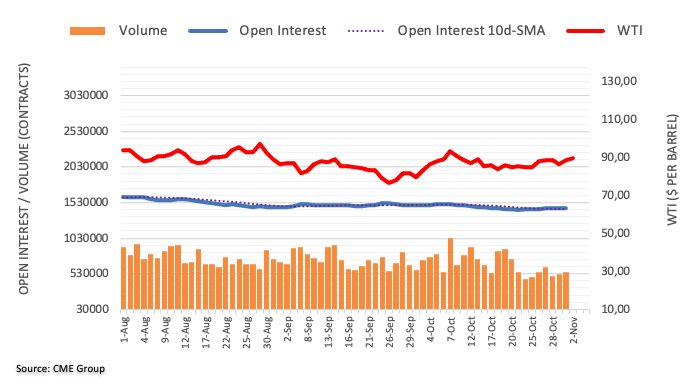

Согласно предварительным данным CME Group, во вторник показатель открытого интереса по фьючерсам на нефть продолжил восходящий тренд предыдущих дней и снова повысился, на сей раз - на 5,5 тыс. контрактов. В то же время торговые объемы выросли вторую сессию подряд, примерно на 19,1 тыс. контрактов.

WTI может ускорить рост выше $90,00

Вторничное повышение цен на WTI сопровождалось ростом открытого интереса и объемов, и это говорит о том, что продолжение подъема на данный момент выглядит вполне реальным. Тем не менее, цены на сырую нефть могут возобновить рост при закрытии выше ключевой отметки $90,00 за баррель.

По мнению экономиста Ли Сью Энн из UOB Group и рыночного стратега Квек Сер Леанг,GBP/USD в краткосрочной перспективе будет двигаться в диапазоне 1,1330-1,1635.

Ключевые тезисы

Прогноз на 24 ч аса: "Наши ожидания дальнейшего снижения фунта стерлингов вчера оказались неверными, поскольку он вырос до 1,1566, упал до 1,1437, а затем отскочил и закрылся на отметке 1,1485 (+0,16%). Резкие, но кратковременные колебания привели к смешанному прогнозу. Фунт может продолжить торговаться нестабильно, вероятно, между 1.1430 и 1.1550".

Прогноз на 1-3 недели: "Мы продолжаем придерживаться того же мнения, что и вчера (01 ноября, цена спот на 1.1470), где GBP, похоже, перешел в фазу консолидации и, вероятно, будет торговаться между 1.1330 и 1.1635 на данный момент."

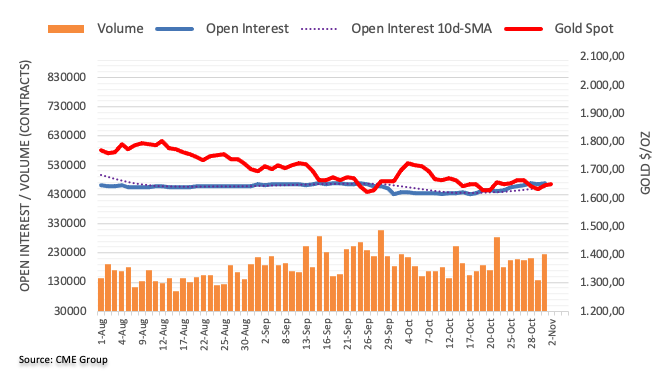

Согласно предварительным данным CME Group, во вторник показатель открытого интереса по фьючерсам на золото вырос более чем на 3 тыс. контрактов, возобновив восходящий тренд после отката в понедельник. Торговые объемы тем временем последовали этому примеру и выросли примерно на 85,8 тыс. контрактов, продолжая неустойчивую динамику, наблюдавшуюся в последнее время.

Золото: Следующая остановка на уровне $1,675

Умеренный подъем цен на золото во вторник сопровождался ростом открытого интереса и объема, что говорит в пользу дальнейшего восстановления в ближайшей перспективе. На фоне этого ближайшей целью для драгоценного металла остается недельный максимум на уровне $1,675 за тройскую унцию (26 октября).

Цена золота держится за недавний восстановительный рост вблизи $1 650 в день заседания Федеральной резервной системы (ФРС) США. Быки XAUUSD могут нацелиться на $1,675 на "голубином" сигнале ФРС, сообщает Дхвани Мехта из FXStreet.

Золото может возобновить свой более широкий нисходящий тренд на "ястребином" сюрпризе

"Цена XAUUSD ожидает устойчивого прорыва выше максимума предыдущего дня $1,657, чтобы бросить вызов медвежьей 21-дневной скользящей средней (DMA) на $1,660. Если ФРС примет "голубиное" решение о повышении ставки, то быки по золоту могут направить свои силы к максимуму конца октября на уровне $1 675.

Возобновление снижения возможно, если председатель ФРС Джером Пауэлл подтвердит необходимость более агрессивного повышения ставок для сдерживания инфляции. Однако это кажется отдаленной возможностью (на мой взгляд).

В случае "ястребиного" сюрприза цена на золото может возобновить свой более широкий нисходящий тренд, при этом первоначальная поддержка ожидается на минимумах недавнего диапазона в районе $1 638. Следующий предел снижения находится на круглой отметке $1 620, ниже которой может возникнуть угроза октябрьскому минимуму на $1 617".

Недельный импульс для EUR/USD начинает разворачиваться вверх. Таким образом, аналитики Credit Suisse ожидают, что пара протестирует зону сопротивления 1,0198/1,0201, потенциально 1,0350/90.

Движение ниже 0,9704 необходимо для подтверждения основного нисходящего тренда

"Мы видим возможности для более глубокого восстановления до 1.0198/1.0201, потенциально 1.0350/90, но эта последняя область, как ожидается, окажется серьезным препятствием.

Уровень ниже 0.9704 необходим для подтверждения основного нисходящего тренда, чтобы вернуться к уровню поддержки 0.9592/37, а затем поддержка будет на уровне 0.9331/03.

Недельный индикатор MACD вырос, что добавляет веса нашему мнению о более длительной консолидации и, возможно, более глубоком восстановлении."

Вот что вам нужно знать в среду, 2 ноября:

В то время как Федеральная резервная система США готовится объявить решение по процентной ставке, рынки остаются относительно спокойными, а инвесторы уходят в сторону. Участники рынка будут внимательно следить за пресс-конференцией главы FOMC Джерома Пауэлла на фоне ожиданий возможного сигнала к меньшему повышению ставки в декабре. В преддверии важного мероприятия ФРС в США будут опубликованы данные по занятости в частном секторе от ADP. В европейские торговые часы немецкий Destatis опубликует данные по уровню безработицы за октябрь.

Ожидается, что по итогам двухдневного заседания ФРС повысит учетную ставку на 75 базисных пунктов (б.п.). Во вторник данные из США показали неожиданный рост числа вакансий JOLTS в сентябре, а ISM сообщил, что производственная активность продолжила расти в октябре, индекс PMI для производственной сферы составил 50,2. Хорошие данные из США помогли доллару найти спрос, и индекс доллара США (DXY), который упал до дневного минимума 110,70, завершил день на уровне 111,00. Между тем, доходность 10-летних казначейских облигаций США поднялась выше 4% в конце вторника, а затем перешла в фазу консолидации в среду. Фьючерсы на фондовые индексы США торгуются без изменений ранним европейским утром, отражая осторожный настрой рынка.

Пара EUR/USD упала ниже 0,9900 в американские торговые часы во вторник, но смогла ограничить свои потери. Президент Бундесбанка Йоахим Нагель заявил в интервью немецкой газете, что Европейскому центральному банку (ЕЦБ) еще далеко до завершения повышения ставок, и сказал, что они могут начать сокращать портфель облигаций в начале 2023 года. В начале среды пара торгуется в относительно узком канале чуть ниже 0,9900.

GBP/USD во вторник закрылась без изменений около 1,1500 и продолжает колебаться около этого уровня в начале среды. В Великобритании не будет никаких важных макроэкономических данных, и рыночная оценка доллара, вероятно, будет определять движения пары.

Пара USD/JPY торгуется на отрицательной территории вблизи 147,50 в среду, несмотря на последние комментарии главы Банка Японии Харухико Куроды. Курода заявил, что нет необходимости менять политику смягчения или корректировать кривую доходности.

Золото воспользовалось снижением доходности казначейских облигаций США во вторник и зарегистрировало сильный дневной прирост, а в среду перешло в фазу консолидации выше $1 650.

Биткоин не может сделать решительный шаг ни в одну из сторон и третий день подряд движется в боковом направлении выше $20 000 в среду . Ethereum продолжает боковое движение на уровне около $1 500, поскольку криптоинвесторы воздерживаются от крупных ставок в преддверии заявлений ФРС.

По мнению экономиста Ли Сью Энн из UOB Group и рыночного стратега Квек Сер Леанг, EUR/USD рискует продолжить снижение в ближайшие несколько недель.

Ключевые тезисы

Прогноз на 24 часа: "Мы ожидали, что вчера евро "нырнет" ниже 0,9840. Однако он вырос до 0,9953, резко и быстро упал до 0,9851, после чего закончил день с незначительными изменениями на отметке 0,9874 (-0,09%). Основной тон по-прежнему остается мягким, и мы продолжаем видеть возможности для снижения евро ниже 0,9840. Учитывая слабый нисходящий импульс, основная поддержка на уровне 0,9800 вряд ли появится в поле зрения. Склонность к снижению сохранится до тех пор, пока евро не поднимется выше 0,9925 (незначительное сопротивление находится на уровне 0,9900)".

Прогноз на 1-3 недели: "Наш вчерашний прогноз (01 ноября, цена спот на 0,9885) остается в силе. Как было отмечено, нисходящий импульс демонстрирует предварительные признаки развития, и откат от максимума прошлой недели 1,0093 может продолжиться. На данном этапе преждевременно ожидать продолжительного снижения ниже 0,9800. С другой стороны, прорыв уровня 1.0000 (уровня "сильного сопротивления" без изменения со вчерашнего дня) будет свидетельствовать о том, что нарастание нисходящего импульса сошло на нет".

- Пара NZD/USD привлекает новых покупателей в среду после выхода в основном благоприятных данных по занятости в стране.

- Надежды на то, что ФРС будет менее "ястребиной", удерживают долларовых быков в обороне и также способствуют подъему.

- Инвесторы теперь ожидают решения FOMC, прежде чем делать новые направленные ставки.

Пара NZD/USD набирает положительную динамику третий день подряд в среду и сохраняет тенденцию к росту до начала европейской сессии. Пара в настоящее время находится в районе 0,5870-0,5875, хотя и остается ниже самого высокого уровня с 21 сентября, достигнутого накануне.

Новозеландский доллар получает некоторую поддержку от в основном позитивного отчета по занятости в стране, который показал, что уровень безработицы в третьем квартале оставался на рекордно низком уровне 3,3%. Кроме того, число занятых выросло больше, чем ожидалось, на 1,3% за отчетный период против ожиданий роста на 0,5%. Это, наряду с появлением свежих продаж доллара США, как считается, действует как попутный ветер для пары NZD/USD.

Предположения о том, что Федеральная резервная система займет менее ястребиную позицию на фоне признаков замедления экономики США, оказались ключевым фактором, который продолжает оказывать давление на доллар США. Ожидания были подтверждены результатами исследования деловой активности в производственном секторе США от ISM, которые показали, что индекс оплаченных цен сократился впервые с мая 2020 года. Это указывает на ослабление инфляционного давления и может заставить ФРС замедлить темпы цикла повышения ставок.

Таким образом, внимание будет приковано к результатам двухдневного заседания FOMC по денежно-кредитной политике, которые будут объявлены позднее в ходе американской сессии. Ожидается, что центральный банк США в четвертый раз подряд повысит ставку на 75 базисных пунктов. Инвесторы, тем временем, будут внимательно изучать сопроводительное заявление и комментарии председателя ФРС Джерома Пауэлла на пресс-конференции после заседания в поисках подсказок о будущем повышении ставок.

Прогноз будет играть ключевую роль в влиянии на динамику цены доллара США в ближайшей перспективе и поможет определить следующий этап направленного движения для пары NZD/USD. В преддверии ключевого события центрального банка трейдеры могут воздержаться от агрессивных ставок, предполагая, что отчет ADP по занятости в частном секторе США может не придать импульса. Это, в свою очередь, заставляет проявлять некоторую осторожность перед позиционированием на дальнейшее укрепление единой валюты.

Технические уровни для наблюдения

По данным DTCC, сегодня в Нью-Йорке в 17.00 мск. произойдет экспирация следующих опционов:

- EUR/USD: EUR

- 0.9700 1.1 млрд

- 0.9725 702 млн

- 0.9790-00 1.12 млрд

- 0.9820-25 1.0 млрд

- 0.9850-60 755 млн

- 0.9870 290 млн

- 0.9900 862 млн

- 1.0000 2.05 млрд

- 1.0050 438 млн

- 1.0075 647 млн

- GBP/USD: суммы в фунтах

- 1.1470 303 млн

- 1.1500 210 млн

- USD/JPY: суммы в долларах США

- 146.00 290 млн

- 147.00 380 млн

- 148.00 230 млн

- 150.00 1.0 млрд

- USD/CHF: суммы в долларах США

- 0.9760 800 млн

- 0.9880 200 млн

- 1.0000 330 млн

- AUD/USD: суммы в AUD

- 0.6350 241 млн

- 0.6485 721 млн

- USD/CAD: суммы в долларах США

- 1.3700 515 млн

- EUR/JPY: суммы в евро

- 141.10 738 млн

- AUD/NZD: суммы в AUD

- 1.0900 400 млн

- EUR/JPY пробивает линию поддержки пятинедельной давности в ходе трехдневного нисходящего тренда.

- MACD дает самый большой медвежий сигнал за месяц.

- Дневное закрытие ниже сентябрьского пика становится необходимым для того, чтобы свести на нет бычий настрой.

EUR/JPY падает на полпроцента, так как медведи держат бразды правления в районе 145,80, снижаясь третий день подряд до раннего утра среды в Европе.

Последняя слабость пары может быть связана со способностью продавцов преодолеть восходящую линию поддержки от 26 сентября, которая теперь является сопротивлением в районе 146,15. Силу нисходящему тренду также придает самый сильный медвежий сигнал MACD с 03 октября.

Тем не менее, для дальнейшего снижения пары EUR/JPY необходимо дневное закрытие ниже сентябрьского пика 145,63, чтобы продавцы не теряли надежды. Также в качестве фильтра для снижения выступает уровень 21-DMA вокруг 145,15.

В случае, если пара останется медвежьей ниже 145,15, нельзя исключать вероятность ее движения на юг к области 144,10-00, где находятся вершины, отмеченные с 20 октября.

В качестве альтернативы для восстановления необходимо дневное закрытие выше линии поддержки и сопротивления в районе 146,15.

Даже в этом случае линия нисходящего тренда от 21 октября, близкая к 147.50 на момент публикации, будет выступать в качестве последней защиты медведей.

Если цены на EUR/JPY продолжат укрепляться выше 147.50, в фокусе окажется предыдущий месячный максимум 148.40 и верхняя линия 3,5-месячного бычьего канала в районе 149.10.

EUR/JPY: Дневной график

Тенденция: Ожидается дальнейшее снижение

- Цена на золото консолидирует восстановление, поскольку доллар США поворачивает на юг вместе с доходностью казначейских облигаций.

- Появляется типичное беспокойство, поскольку инвесторы ожидают пресс-конференции главы ФРС Пауэлла.

- Ситуация может измениться в пользу покупателей XAU/USD на вероятной "голубиной" позиции ФРС.

Цена на золото пользуется возобновлением ослабления доллара США, поскольку доходность казначейских облигаций снижается на фоне типичной рыночной тревоги перед заседанием ФРС.

Азиатские акции показали смешанную динамику, поскольку ралли, возглавляемое китайскими технологическими акциями, сошло на нет, а опасения по поводу роста возобновились на фоне продления локдауна во многих городах страны. Между тем, доходность 10-летних трежерис в США возвращается к ключевому уровню 4,0%, что позволяет цене золота оставаться на плаву.

Все внимание теперь приковано к ожидаемому решению ФРС о повышении ставки на 75 б.п., а пресс-конференция председателя Джерома Пауэлла будет в центре внимания, поскольку инвесторы с нетерпением ждут любых намеков на меньшее повышение ставки в декабре. В преддверии мероприятия ФРС также будут следить за данными по изменению занятости ADP в США, так как они могут предложить временные торговые возможности. Между тем, трейдеры могут воспользоваться данными по занятости от ADP, ожидая пятничного релиза по занятости в несельскохозяйственном секторе.

С технической точки зрения, несмотря на то, что 14-дневный индекс относительной силы (RSI) затаился ниже средней линии, "голубиное" повышение ставки ФРС может переломить ситуацию против медведей, позволив быкам XAU/USD убедительно отбить медвежью 21-дневную скользящую среднюю (DMA) на $1,660. Быки по золоту могут направиться к максимуму конца октября на $1,675, набирая силу, чтобы бросить вызов отметке $1,700.

Однако в случае "ястребиного" сюрприза цена на золото может возобновить свой более широкий нисходящий тренд с первоначальной поддержкой на минимумах недавнего диапазона в районе $1 638. Следующий предел снижения находится на круглой отметке $1 620, ниже которой может возникнуть угроза октябрьскому минимуму на $1 617.

Цена на золото: Дневной график

Цена золота: Дополнительные технические уровни для рассмотрения

- Акции Азиатско-Тихоокеанского региона колеблются на фоне позитивных с точки зрения риска заголовков из Китая и тревоги перед ФРС.

- NZX 50 меняет тенденцию на фоне роста ставок на РБНЗ в пользу "ястребов".

- Доходность растет, так как сильные данные из США говорят в пользу "ястребиного" настроя ФРС, но повышение ставки на 75 б.п. уже заложено в цены.

- Ключи к декабрьскому повышению ставки ФРС будут иметь решающее значение во время сегодняшнего заседания FOMC.

Азиатские фондовые трейдеры сохраняют осторожный оптимизм, даже несмотря на то, что в начале среды быки испытывают тревогу перед ФРС. Основные причины могут быть связаны с последними заголовками из Китая и разговорами о том, что Федеральная резервная система (ФРС) США замедлит повышение ставок с декабря.

Председатель Народного банка Китая (PBOC) И Ган недавно выступил и заявил, что экономика Китая в целом остается на верном пути. "Мы надеемся, что рынок жилья сможет достичь мягкой посадки", - добавил политик. Кроме того, чиновник из Китайской комиссии по регулированию банковской и страховой деятельности (CBIRC) также помог улучшить настроение, заявив, что сектор недвижимости сейчас "стабилен".

В этом же ряду можно отметить выступление главы Банка Японии (BOJ) Харухико Куроды в защиту политики "легких денег".

На фоне этих игр индекс акций Азиатско-Тихоокеанского региона без Японии MSCI вырос на 2,0%, в то время как Nikkei 225 остается неактивным на уровне 27 660. Китайские фондовые индексы также выросли на 1,0% и более, что, в свою очередь, помогло австралийскому индексу ASX 200 продемонстрировать небольшой рост, несмотря на негативные данные по Австралии. В других местах новозеландский индекс NZX 50 упал на 0,80% после того, как данные по занятости в стране за третий квартал (Q3) оказались достаточно сильными для того, чтобы Резервный банк Новой Зеландии (РБНЗ) продолжал держать "ястребов" на столе.

На более широком фронте доходность 10-летних казначейских облигаций США остается вблизи отметки 4,05%, так как трейдеры по-прежнему разделились во мнениях относительно следующего шага центрального банка США, учитывая повышение ставки на 75 б.п. и надежды в пользу легкого повышения ставок с декабря. В то время как фьючерс на S&P 500, отражая настроение, сломал двухдневный нисходящий тренд и продемонстрировал внутридневной прирост на 0,20% к моменту публикации.

Следует отметить, что более твердые данные по США и недавние опасения по поводу Тайваня присоединяются к готовности политиков ФРС к повышению ставки на 75 б.п., что бросает вызов настроениям на рынке, даже если индекс доллара США (DXY) остается под давлением. На фоне этих игр цены на золото и сырую нефть остаются более устойчивыми.

В дальнейшем трейдеры будут обращать внимание на то, насколько хорошо ФРС сможет защитить "ястребов", даже если повышение ставки на 75 б.п. уже заложено в цену. Также будут внимательно следить за подсказками для декабрьского повышения ставки в поисках четких ориентиров.

Глава Банка Японии (BOJ) Харухико Курода выступает в среду, комментируя перспективы денежно-кредитной политики.

Ключевые тезисы

Нет необходимости менять текущую политику смягчения.

Нет необходимости повышать процентные ставки.

Не вижу необходимости корректировать кривую доходности.

Изменения в денежно-кредитной политике будут необходимы, если появятся перспективы того, что инфляция достигнет 2%, сопровождаемые повышением заработной платы.

Глава Народного банка Китая (НБК) Йи Ган заявил в среду, что центральный банк "сможет поддерживать нормальную денежно-кредитную политику и положительные процентные ставки как можно дольше".

"Ожидается, что потенциальный экономический рост Китая будет удерживаться в разумных пределах", - добавил Йи Ган.

Дополнительные комментарии

Будет усилена адресная поддержка ключевых и слабых секторов.

Усовершенствовать рыночную систему плавающего валютного курса, эффективно управлять и направлять ожидания рынка.

Углубить финансовые реформы в сфере предложения.

Реакция рынка

Пара USD/CNY в последний раз торговалась на уровне 7,2730, не изменившись за день.

Министр финансов Японии Шуничи Сузуки заявил в среду, что они "готовы немедленно заняться валютным рынком, если мы посчитаем, что имеют место спекулятивные движения".

Дополнительные комментарии

Не буду говорить, когда мы вмешаемся, так как это будет означать раскрытие нашей тактики перед рынками.

Слабая иена имеет как положительные, так и отрицательные аспекты.

Необходимо обратить внимание на то, что слабая иена повышает стоимость импорта.

Реакция рынка

На момент публикации, пара USD/JPY восстанавливается после дневного минимума 147.18, торгуясь на уровне 147.54, все еще снижаясь на 0.50% за день.

Брендан Карр, член Федеральной комиссии по связи США (FCC), должен посетить Тайвань со 2 по 4 ноября.

Это произошло после того, как во вторник Карр призвал Комитет по иностранным инвестициям в США (CFIUS) запретить TikTok, ссылаясь на предполагаемую неспособность компании защитить данные американских пользователей.

Напомним, что визит спикера Палаты представителей США Нэнси Пелоси и других делегатов на Тайвань в начале этого года не очень понравился Китаю.

Глава Банак Японии (BOJ) Харухико Курода дао интервью агентству Reuters, сделав несколько комментариев по поводу стоимости обменного курса.

Ключевые тезисы

Недавнее ослабление иены повышает неопределенность перспектив и является негативным фактором для экономики Японии.

Доллар набирает силу по отношению почти ко всем другим валютам.

Не думаю, что сила доллара продлится бесконечно.

Похожие материалы

- Курода: целесообразно продолжать смягчение денежно-кредитной политики для поддержания экономики на данный момент

Управляющий центральным банком Китая И Ган заявил, что инфляция остается сдержанной, и он ожидает, что потенциальные темпы роста Китая останутся в разумном диапазоне.

Ключевые тезисы

Денежно-кредитная политика является стимулирующей для поддержки экономики.

Говорит, что обменный курс юаня останется стабильным.

Говорит, что реформы и политика открытых дверей будут продолжаться.

Говорит, что будет продолжать улучшать условия ведения бизнеса

Говорит, что поддержка капитальных расходов и инфраструктуры отражена в данных за четвертый квартал

''Мы надеемся, что рынок жилья сможет достичь мягкой посадки''.

Между тем, доллар США просел на азиатской сессии, и пара USD/CNH снизилась примерно на 0,24%, потеряв максимум 7,3124 и достигнув минимума 7,2851.

Управляющий Банка Японии Харухико Курода выступил сегодня:

Ключевые замечания

Инфляция, вызванная ростом расходов на импорт, вероятно, начнет ослабевать в следующем году.

Пересмотр в сторону повышения квартального отчета Банка Японии за октябрь отражает наше мнение о том, что цены, вероятно, будут постепенно расти, сопровождаемые повышением заработной платы.

На данный момент целесообразно продолжать смягчение денежно-кредитной политики для поддержки экономики.

Наиболее подходящей политикой сейчас является оказание понижательного давления на всю кривую доходности с помощью контроля кривой доходности.

Сделать контроль кривой доходности более гибким - это вариант будущей политики, но не то, что нужно делать сейчас.

Недавнее ослабление иены чрезмерное, одностороннее и нежелательное.

Протокол заседания Банка Японии

Несколько членов комитета заявили, что необходимо быть бдительными к тому, как ужесточение денежно-кредитной политики некоторыми центральными банками может повлиять на глобальные рынки.

Члены согласились с тем, что экономика Японии набирает обороты.

Несколько членов отметили, что слабая иена может навредить домохозяйствам, малым фирмам и непроизводственным предприятиям.

Один из членов сказал, что в долгосрочной перспективе слабая иена будет способствовать росту внутренней экономической активности.

Некоторые члены считают, что необходимо расширять въездной туризм, капитальные вложения, повышать заработную плату, чтобы максимально использовать преимущества слабой иены.

Один из членов сказал, что различные показатели трендовой инфляции растут.

Несколько членов отметили, что поведение корпораций при установлении цен может меняться.

Один из участников отметил, что ожидает сохранения цен на широкий спектр товаров.

По словам одного из членов, без каких-либо предварительных идей необходимо смиренно наблюдать за риском резкого превышения инфляцией ожиданий, в том числе из-за влияния FX.

Несколько членов отметили, что Япония все еще далека от достижения ценового ориентира Банка Японии стабильным и устойчивым образом.

Один из членов сказал, что хотя Банк Японии должен следить за побочными эффектами смягчения денежно-кредитной политики, нет необходимости немедленно менять политику.

Один из членов сказал, что недавние быстрые спекулятивные движения валютных курсов нежелательны для японской экономики.

Несколько членов отметили, что Банк Японии должен донести до общественности, что его денежно-кредитная политика не направлена непосредственно на изменения валютных курсов.

Один из членов сказал, что Банк Японии должен сообщить о стратегии выхода из мягкой политики, когда наступит подходящий момент.

По мнению одного из членов, эффект смягчения монетарной политики Банка Японии может усилиться, если естественная процентная ставка в Японии вырастет

USD/JPY H1 график

Цена закрепилась ниже трендовых линий и горизонтального сопротивления после недавнего прорыва структуры.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 19.622 | 2.58 |

| Золото | 1647.76 | 0.93 |

| Палладий | 1876.22 | 1.58 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | 91.46 | 27678.92 | 0.33 |

| Hang Seng | 768.25 | 15455.27 | 5.23 |

| KOSPI | 41.61 | 2335.22 | 1.81 |

| ASX 200 | 113.4 | 6976.9 | 1.65 |

| FTSE 100 | 91.66 | 7186.16 | 1.29 |

| DAX | 85 | 13338.74 | 0.64 |