- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 31-10-2022

Аналитики Rabobank отмечают, что в условиях, когда Федеральная резервная система явно отдает приоритет ценовой стабильности, а не полной занятости, ставки будут выше, чем ожидается в настоящее время. Они ожидают, что в среду FOMC повысит целевой диапазон ставки по федеральным фондам на 75 б.п. до 3,75-4,00%. Они не ожидают, что ФРС изменит свою политику до 2024 года.

Ключевые тезисы:

"Следующее заседание FOMC состоится 1 и 2 ноября. Учитывая высокие показатели инфляции, опубликованные в октябре, ожидается, что FOMC сделает еще один гигантский шаг в размере 75 б.п. в ноябре. Поскольку это приведет к верхней границе целевого диапазона до 4,00%, а в сентябре FOMC имел в виду конечную ставку в 4,6%, они, вероятно, замедлят цикл повышения ставки на следующем заседании в декабре.

Мы ожидаем повышения ставки на 50 б.п. в декабре, а затем два повышения по 25 б.п. в феврале и марте, что приведет к повышению верхней границы целевого диапазона до 5,00%. Мы ожидаем, что ФРС будет удерживать ставку без изменений до конца 2023 года".

- Японская иена падает в понедельник на фоне роста доходности.

- Интервенция: может ли она быть продолжительной?

- USD/JPY будет торговаться с бычьим уклоном в краткосрочной перспективе.

Пара USD/JPY растет в понедельник второй день подряд и достигла шестидневного максимума на уровне 148,83, после чего отступила к области 148,50. Иена находится среди худших показателей даже на фоне снижения фондовых рынков в США.

Рост доходности в США продолжает оставаться ключевым фактором для USD/JPY. 10-летняя доходность США держится выше 4,00%, а 2-летняя снова приближается к 4,50%.

Внутри дня пара движется с бычьим уклоном. Следующее сопротивление наблюдается в районе 149,10. С другой стороны, уровни поддержки находятся на 148,25 и 147,80.

Важные дни впереди

Экономические данные, опубликованные в понедельник в США, показали неожиданное снижение индекса PMI Чикаго, а также индекса деловой активности в производственном секторе ФРБ Далласа. Несмотря на эти цифры, доллар остался в плюсе по отношению к большинству валют. Во вторник выйдет индекс деловой активности в производственном секторе от ISM.

FOMC завершит свое двухдневное заседание в среду. Ожидается, что ФРС повысит ключевую процентную ставку на 75 базисных пунктов. В пятницу выйдет отчет по занятости в несельскохозяйственном секторе. Эти события, вероятно, будут поддерживать повышенную волатильность в течение следующих сессий.

Данные, опубликованные в Японии, пролили свет на недавнюю интервенцию властей с целью сдержать ослабление иены. После того, как в сентябре было потрачено около 20 миллиардов долларов, в октябре общая сумма составила более 40 миллиардов. "В целом, эти интервенции составляют почти 6% от общих иностранных резервов, поэтому очевидно, что такие темпы не могут поддерживаться на регулярной основе. Скорее, мы думаем, что Банк Японии продолжит проводить интервенции спорадически и тихо, чтобы держать рынки в напряжении. Учитывая, что в прошлую пятницу Банк Японии вновь выступил с "голубиным" заявлением, мы считаем, что пара USD/JPY останется покупаемой на текущих уровнях", - говорят аналитики Brown Brother Harriman.

Технические уровни

- USD/MXN с медвежьим уклоном, пока ниже 19,95.

- Консолидация ниже 19.80 указывает на дальнейшую слабость.

- Немедленное сопротивление на уровне 19,95, затем 20,00; рост ограничен ниже 20,15.

Пара USD/MXN растет в понедельник, но она отошла от максимумов и откатилась назад. Пара торговалась на мгновение выше 19,90, затем опустилась ниже 19,85, и сейчас она снова нацеливается на ключевую поддержку в районе 19,80.

Критическая область поддержки в районе 19,80 до сих пор держалась хорошо и вызвала отскок, но она все еще подвержена давлению и подвергается сомнению. Закрытие ниже дневного уровня укрепит медвежий настрой, открывая ключевой уровень 19,50 (промежуточная поддержка на 19,70).

Непосредственным уровнем сопротивления стал 19,95, за которым следует 20,00 - область, в которой также находятся 20- и 55-дневные простые скользящие средние. Прорыв выше откроет ключевое сопротивление 20,15/20,20. Его прорыв предполагает дальнейший рост с целью 20,45.

Дневной график USD/MXN

-638028268926843569.png)

После падения конца октября индекс доллара США растет третий день подряд на фоне начала важной недели центральных банков. Если Федеральная резервная система не изменит свою позицию, доллар останется устойчивым, сообщают экономисты MUFG Bank.

Рынок ставок США ожидает, что ФРС сообщит о предстоящем снижении темпов повышения ставок

"Если ФРС замедлит темпы повышения ставок в декабре, это не обязательно будет означать, что общий объем ужесточений в текущем цикле ужесточения будет меньше, хотя это и будет первоначальным предположением. Может случиться так, что ФРС замедлит темпы повышения ставок, но в конечном итоге продолжит повышать ставки еще дольше. Однако рынок ставок в США ожидает, что, поскольку ФРС замедлит темпы повышения ставок в конце этого года, она быстро завершит цикл повышения ставок в первом полугодии следующего года, оставив конечную ставку на уровне 4,75%.

После коррекции вниз в течение последней недели/месяца ФРС должна дать четкий сигнал о том, что она планирует замедлить повышение ставок и более осторожно высказываться о необходимости дальнейшего ужесточения, чтобы вызвать дальнейшее снижение доллара США на предстоящей неделе".

После заседания Европейского центрального банка (ЕЦБ) на прошлой неделе евро остался на слабых уровнях. По мнению экономистов MUFG Bank, выход более сильных данных по активности и инфляции в еврозоне предотвратит резкую распродажу евро, поскольку ожидания ужесточения политики ЕЦБ оказались под вопросом.

Выход экономических данных сохраняет давление на ЕЦБ в отношении ужесточения политики

"Последние экономические данные из еврозоны действительно подчеркнули, что ЕЦБ по-прежнему сталкивается с трудностями при определении политики, поскольку инфляция продолжает удивлять значительным повышением. Это будет продолжать оказывать давление на ЕЦБ, требуя более значительного повышения ставок, поскольку ставки остаются относительно низкими и значительно ниже инфляции.

Активность в экономике еврозоны в третьем квартале, похоже, сохранилась лучше, чем ожидалось. Хотя более резкое замедление все еще вероятно в зимний период, данные по активности за 3-й квартал принесли определенный комфорт.

Сочетание более сильных данных по инфляции и активности должно помочь приглушить спекуляции о еще большем "голубином" повороте со стороны ЕЦБ в ближайшее время, и тем самым снизить риск более резкой распродажи евро".

Старший экономист UOB Group Элвин Лью анализирует последние предварительные данные по ВВП США за третий квартал.

Основные тезисы

"Предварительная оценка ВВП США за 3 квартал удивила ростом: рост на 2,6% кв/кв SAAR (против прогноза Bloomberg +2,4%) стал первым положительным показателем кв/кв в этом году после неизменного снижения на 0,6% во 2 квартале. Подъем ВВП в 3 квартале был обусловлен устойчивыми расходами на личное потребление, продолжающимся ростом чистого экспорта, подъемом нежилых инвестиций в основной капитал (деловые расходы), а также расходов федерального правительства, штатов и местных органов власти, что компенсировало продолжающееся снижение частных запасов и более глубокое падение инвестиций в основной капитал жилищного сектора.

Но с учетом 2,6% скачка роста в 3 квартале, даже с учетом значительного сокращения на 3,6% в 4 квартале, наш прогноз роста ВВП на полный год теперь будет выше - 1,6% (по сравнению с предыдущим прогнозом в 1,0%). В 2023 году мы по-прежнему ожидаем, что экономика США впадет в неглубокую рецессию из-за сочетания высокой инфляции, замедления глобального роста с рецессией в Европе и, что немаловажно, влияния агрессивного повышения ставок ФРС. Мы сохраняем наш прогноз по сокращению ВВП США на 0,5% в 2023 году. При этом риск более глубокой рецессии будет расти одновременно с более продолжительным и резким циклом ужесточения ФРС.

Прогноз по ВВП США - Последний отчет по ВВП не изменил наш прогноз по повышению ставки на 75 б.п. на заседании FOMC в ноябре. Устойчивый компонент PCE и восстановление деловых расходов в 3 квартале подтверждают, что ФРС продолжит повышать ставку "больше, чем обычно", чтобы усмирить растущую инфляцию. Вопрос в том, будет ли более пессимистичный прогноз на 2023 год достаточным, чтобы убедить ФРС снизить темпы ужесточения после ноября".

- Индекс деловой активности в производственном секторе ФРБ Далласа за октябрь не оправдал ожиданий рынка.

- Индекс доллара США цепляется за сильные дневные достижения вблизи отметки 111,50.

Головной индекс общей деловой активности в производственном секторе Техаса от Федерального резервного банка Далласа снизился до -19,4 в октябре с -17,2 в сентябре. Показатель оказался слабее, чем ожидаемые рынком -15.

Дальнейшие подробности опроса показали, что индекс объема производства в обрабатывающей промышленности упал до 6 с 9,3, индекс занятости улучшился до 17,1 с 15, а индекс перспектив компаний вырос до -9,1 с -10,7.

Реакция рынка

После выхода отчета доллар сохраняет свою силу, и индекс доллара США за день вырос на 0,75%, достигнув отметки 111,50.

Повороты центральных банков создают интересную динамику для FX, объясняя недавнее снижение USD/CAD. Но аппетит к риску остается доминирующим драйвером канадского доллара, сообщают экономисты HSBC.

Повороты центральных банков создают интересную динамику

"Для валютного рынка повороты центральных банков являются основным фактором влияния и вызывают интересные вопросы. С одной стороны, индивидуальные изменения в сторону менее "ястребиной" позиции продолжают ассоциироваться с ослаблением национальной валюты. Но с другой стороны, коллективный переход к более медленному ужесточению, похоже, повышает склонность к риску, что, наоборот, благоприятствует многим валютам, в которых центральные банки изменили свою позицию.

В конечном итоге, аппетит к риску остается доминирующим фактором для CAD. Поскольку ФРС США и Банк Англии все еще настроены на ужесточение, перспективы экономического роста и склонность к риску будут еще некоторое время оказывать давление на CAD".

Рыночный стратег Квек Сер Леанг из отдела исследований глобальной экономики и рынков UOB Group ожидает, что курс USD/IDR пока останется в диапазоне 15,450-15,640.

Ключевые котировки

"Наши ожидания, что USD/IDR пробьет отметку 15 750 на прошлой неделе, не оправдались, так как она торговалась в относительно узком диапазоне между 15 510 и 15 621. Мы рассматриваем спокойное движение цены как часть фазы консолидации и ожидаем, что USD/IDR будет торговаться между 15 450 и 15 640 на этой неделе.

В перспективе USD/IDR должен пробиться четко выше 15 640, прежде чем станет вероятным устойчивый рост".

Золото завершило неделю на отрицательной территории ниже $1 650. XAU/USD нуждается в "голубиной" позиции ФРС, чтобы отбросить медведей, сообщает Эрен Сенгезер из FXStreet.

Сильная публикация NFP поможет доллару

"Широко ожидается, что ФРС повысит учетную ставку на 75 б.п. до диапазона 3,75%-4%. Рынки оценивают 51,5% вероятность того, что ФРС повысит ставку на 125 б.п. к концу 2022 года. Позиционирование рынка показывает, что у доллара есть больше возможностей для снижения в случае, если инвесторы убеждены, что ФРС предпочтет повышение ставки на 50 б.п. в декабре. При таком сценарии пара XAU/USD, вероятно, наберет бычий импульс на фоне снижения доходности в США. С другой стороны, рисковые трейдеры, вероятно, будут разочарованы, если центральный банк США не продемонстрирует намерения изменить политику, и будут искать убежище в долларе. Это, вероятно, станет значительным "медвежьим" событием для золота и откроет дверь для продолжительного снижения.

В пятницу Бюро трудовой статистики США опубликует отчет о занятости за октябрь. Инвесторы прогнозируют, что число занятых в несельскохозяйственном секторе (NFP) вырастет на 200 тысяч. Реакция рынка на последние несколько публикаций NFP была однозначной: сильные данные помогали доллару опережать своих конкурентов и наоборот. Подобная реакция может наблюдаться и перед выходными".

Пара EUR/USD торгуется в районе 0,9920, теряя позиции в начале недели после закрытия пятницы на уровне 0,9965. Как пишет главный аналитик FXStreet Валерия Беднарик, "финансовые рынки начали понедельник на фоне слабых китайских данных, свидетельствующих о дальнейшем сокращении экономики в октябре: индекс PMI производственной сферы NBS упал до 49,2 в октябре, а индекс PMI сферы услуг снизился до 48,7. Опасения рынков усугубило решение Китая ввести строгий запрет на въезд в Ухань в связи с ростом числа случаев заболевания коронавирусом.

Между тем, тревожные данные из ЕС ударили по единой валюте. Розничные продажи в Германии в сентябре выросли на 0,9% за месяц, хотя и снизились на 0,9% по сравнению с годом ранее. Экономика ЕС выросла на 0,2% за три месяца по сентябрь, согласно предварительной оценке валового внутреннего продукта за 3 квартал, в то время как рост в годовом исчислении составил 2,1%, что ниже предыдущего показателя в 4,1%. Наконец, предварительная оценка индекса потребительских цен в ЕС за октябрь составила 10,7%, что является новым рекордно высоким показателем и выше ожидаемых 10,2%.

В США сегодня спокойный день с точки зрения данных, но неделя насыщенная, поскольку Федеральная резервная система США примет решение по монетарной политике в среду, а в пятницу в стране будет опубликован отчет по занятости".

Главный аналитик FXStreet Валерия Беднарик комментирует ситуацию в паре EURUSD:

"Пара EUR/USD достигла дна на отметке 0,9913, недалеко от текущего уровня. Медвежий потенциал кажется ограниченным из-за осторожной позиции, но быки занимают выжидательную позицию. Дневной график показывает, что пара отступила дальше после тестирования медвежьей 100-дневной SMA, в то время как 20-дневная SMA продолжает двигаться на север ниже текущего уровня. Технические индикаторы, тем временем, остаются в пределах положительных уровней, отражая продолжающееся снижение, а не предполагая дальнейшего падения.

В ближайшей перспективе, согласно 4-часовому графику, шансы склоняются в сторону снижения. Пара развивает импульс ниже флэтовой 20-дневной SMA, а 100- и 200-дневные SMA также не имеют четкой направленности, сходясь в районе 0,9830. Технические индикаторы никуда не движутся на фоне ограниченной внутридневной волатильности, но находятся в пределах отрицательных уровней. Продолжение снижения ниже 0,9900 должно открыть дверь для более резкого падения в ближайшие пару сессий.

Уровни поддержки: 0,9900 0,9865 0,9830

Уровни сопротивления: 0,9965 1,0010 1,0055"

Евро остается тяжелым, несмотря на более высокие, чем ожидалось, данные по предварительной инфляции в Еврозоне. Экономисты BBH ожидают, что пара EUR/USD бросит вызов минимуму 21 октября в районе 0,9705 при движении ниже 0,9855.

Октябрьский индекс потребительских цен Еврозоны оказался высоким

"Прорыв ниже 0,9855 необходим для тестирования минимума 21 октября вблизи 0,9705.

Основной показатель составил 10,7% г/г против ожидавшихся 10,3% и 9,9% в сентябре, а базовый показатель оказался на уровне ожиданий - 5,0% г/г против 4,8% в сентябре. Эти данные будут оказывать давление на ЕЦБ, заставляя его продолжать агрессивное ужесточение, даже когда еврозона скатывается в рецессию. В результате ожидания ужесточения ЕЦБ остаются повышенными. Проблема в том, что еврозона уже скатывается в рецессию, когда ЕЦБ агрессивно ужесточает политику".

Инфляция в еврозоне в октябре снова выросла до 10,7% в годовом исчислении. По мнению экономистов Commerzbank, это также усиливает давление на Европейский центральный банк (ЕЦБ) с целью дальнейшего резкого повышения ключевых ставок.

Темпы инфляции растут и растут

"Уровень инфляции в еврозоне в октябре еще больше вырос и составил 10,7%, что оказалось значительно выше ожиданий. Цены растут сильнее по всем направлениям. Уровень инфляции без учета волатильных цен на энергоносители, продукты питания, алкоголь и табак вырос на 0,2 пункта до 5,0%.

Сегодняшние данные повышают вероятность того, что ЕЦБ вновь повысит ключевые процентные ставки на 75 базисных пунктов в декабре, тем более что экономика еврозоны в третьем квартале все же выросла на 0,2% по сравнению со вторым кварталом."

- EUR/USD продолжает снижение к 0,9900.

- Многомесячная линия поддержки вблизи 0,9900 ограничивает снижение.

EUR/USD испытывает дальнейшее давление и торгуется ближе к области 0,9900 в понедельник.

Область 0.9900, где сходятся 8-месячная линия поддержки и 55-дневная SMA, на данный момент является довольно приличной зоной сопротивления. Находясь выше этой области, пара может попытаться еще раз посетить октябрьскую вершину в районе 1.0100 (27 октября).

В долгосрочной перспективе медвежий взгляд на пару должен оставаться неизменным, пока она находится ниже 200-дневной SMA на уровне 1.0495.

Дневной график EUR/USD

USD/JPY набрала более 100 пунктов в пятницу после очередного "голубиного" решения Банка Японии. Экономисты BBH ожидают, что пара достигнет цели 152 при прорыве 149,35.

Данные указывают на то, что Банк Японии не сможет сохранить высокие темпы интервенций

"Прорыв выше 149,35 приведет к тестированию максимума USD/JPY вблизи 152 от 21 октября.

Согласно отчетам, Банк Японии недавно потратил 6,35 трлн японских йен на поддержку иены. В общей сложности, эти интервенции составляют почти 6% от его общих валютных резервов, поэтому очевидно, что такие темпы не могут поддерживаться на регулярной основе. Скорее, мы думаем, что Банк Японии продолжит проводить интервенции спорадически и тихо, чтобы держать рынки в напряжении.

Учитывая то, что в прошлую пятницу Банк Японии выступил с очередным "голубиным" заявлением, мы считаем, что USD/JPY по-прежнему стоит покупать на текущих уровнях".

- Индекс доллара DXY расширяет восходящий импульс к северу от отметки 111.00.

- Дальнейший отскок по-прежнему нацелен на область 114.00 и выше.

В начале недели DXY поднялся до свежих максимумов за 4 последние сессии в районе 111,30.

Похоже, что индекс нащупал сильную поддержку в районе 109,50 (от 27 октября). Продолжение отскока может нацелиться на область месячных максимумов в районе 114,00.

Ожидается, что в ближайшей перспективе тенденция к росту сохранится, пока индекс находится выше 8-месячной линии поддержки в районе 108,50. Близость 100-дневной SMA также укрепляет эту область.

В более долгосрочной перспективе ожидается, что DXY сохранит боевой настрой, пока находится выше 200-дневной SMA на уровне 104,15.

Дневной график DXY

По мнению рыночного стратега Квек Сер Леанг из отдела исследований глобальной экономики и рынков UOB Group, в ближайшей перспективе вероятна дальнейшая боковая торговля в паре USD/MYR, скорее всего, между 4,6950 и 4,7400.

Ключевые тезисы

"Курс USD/MYR прервал 8-недельную полосу побед и в прошлую пятницу закрылся с понижением на 0,34%. Ценовая динамика, вероятно, находится на ранней стадии фазы консолидации".

"Другими словами, USD/MYR, вероятно, будет торговаться на этой неделе в боковике, как ожидается - в диапазоне 4,6950/4,7400".

- EUR/JPY продолжает пятничный рост и приближается к многосессионным максимумам.

- Следующей целью быков является пик 2022 года на 148,40.

EUR/JPY продолжает развивать отскок и в начале недели поднимается к области 147,70.

Учитывая текущую ценовую динамику, у кросса все еще есть шансы на дальнейшее укрепление в краткосрочной перспективе. При этом непосредственным барьером для быков теперь является максимум 2022 года на 148,40 (от 21 октября), а также вершина декабря 2014 года на 149,78 (от 8 декабря).

В краткосрочной перспективе ожидается сохранение восходящего импульса, пока кросс торгуется выше минимумов октября в районе 141,00.

В более долгосрочной перспективе, пока цена находится выше ключевой 200-дневной SMA на 137,36, конструктивный прогноз по паре останется неизменным.

Дневной график EUR/JPY

Рыночный стратег Квек Сер Леанг из отдела исследований глобальной экономики и рынков UOB Group отмечает, что в краткосрочной перспективе пару USD/THB ждет дополнительная консолидация.

Ключевые тезисы

"Мы ожидали, что на прошлой неделе USD/THB будет "торговаться в боковом диапазоне между 37,90 и 38,46". Однако курс USD/THB опустился до минимума 37,64, а затем восстановился. Несмотря на снижение, нисходящий импульс не слишком усилился, и USD/THB вряд ли будет слабеть дальше".

"Мы по-прежнему ожидаем, что на этой неделе USD/THB будет торговаться в боковике, хотя, скорее всего, в более низком диапазоне 37,55/38,30".

Норвежская крона укрепилась на прошлой неделе в тандеме с падением доллара США и повышением тяги к риску на финансовых рынках. Тем не менее, экономисты Nordea считают, что до конца года курс EUR/NOK будет торговаться на уровне 10,75.

Больше боли впереди

"Исторически сложилось так, что период до конца года остается сложным для NOK с точки зрения сезонности. Мы думаем, что, учитывая макроэкономический фон, EUR/NOK будет торговаться на уровне 10,75".

"USD/NOK может вырасти до 11,50, если/когда EUR/USD снова развернется к 0,95".

Пара EUR/USD торгуется ниже паритета. Экономисты ING ожидают, что самая популярная в мире валютная пара повторно протестирует уровень 0,95 в случае прорыва ниже 0,9910/00 на этой неделе.

Еврозона и евро продолжат испытывать трудности

"В условиях, когда глобальный экономический рост находится под давлением ужесточения ставок и неэффективной китайской экономики, мы считаем, что еврозона и евро будут продолжать оставаться под давлением. Вот почему максимум прошлого четверга 1,0089 в паре EUR/USD мог быть значимым уровнем".

"Закрытие под областью 0,9900/9910 на этой неделе поддержало бы наш предпочтительный прогноз по EUR/USD, согласно которому пара повторно протестирует минимумы вблизи 0,95".

Экономика еврозоны выросла за три месяца по сентябрь 2022 года на 0,2% в квартальном исчислении против предыдущего значения 0,8%, подтвердив прогноз 0,2%, как показали предварительные данные, опубликованные в понедельник.

В годовом исчислении ВВП блока увеличился на 2,1% в третьем квартале против 4,1% во втором квартале 2021 года, совпав с ожиданиями прироста на 2,1%.

Читайте также: Предварительная инфляция в Еврозоне в октябре выросла на 10,7% г/г против ожидаемых 9,8%

Реакция рынка

Пара EUR/USD на момент написания торговалась на уровне 0,9939, снизившись на 0,25% внутри дня. Евро не смог извлечь выгоду из горячих данных по инфляции в еврозоне и совпавших с ожиданиями данных по ВВП, так как внимание рынка по-прежнему сосредоточено на заседании ФРС на этой неделе.

О предварительном ВВП еврозоны

Валовой внутренний продукт, публикуемый Евростатом, представляет собой показатель общей стоимости всех товаров и услуг, произведенных в еврозоне. ВВП считается общим показателем экономической активности и здоровья еврозоны. Обычно растущий тренд оказывает положительное влияние на евро, в то время как нисходящий тренд считается негативным (или медвежьим).

Гармонизированный индекс потребительских цен Еврозоны (HICP) в годовом исчислении вырос на 10,7% в октябре по сравнению с 9,9% в сентябре, как показали последние данные, опубликованные Евростатом в понедельник. Рыночный прогноз предполагал результат 9,8%.

Базовые показатели инфляции выросли до 5,0% г/г в октябре по сравнению с ожидаемыми 4,9% и результатом 4,8%, зафиксированным в сентябре.

В месячном исчислении рост HICP на старом континенте ускорился до 1,5% в октябре по сравнению с прогнозом 0,6% и предыдущим значением 1,2%. Базовый индекс HICP вырос на 0,6% в этом месяце против ожиданий 1,2% и пред. 1,0%.

Данные по еврозоне были опубликованы через день после того, как Германия опубликовала данные по инфляции за октябрь, которая выросла на 11,6% г/г и превзошла прогнозы после роста на 10,9% в сентябре.

Показатели HICP в блоке имеют большое значение, поскольку помогают инвесторам оценить перспективы курса Европейского центрального банка (ЕЦБ) на нормализацию денежно-кредитной политики. Целевой показатель инфляции ЕЦБ составляет 2%.

На прошлой неделе пара USD/CNY выросла почти на 220 пунктов до уровня выше 7,26, несмотря на ослабление доллара. Юань останется под давлением на фоне снижения индексов PMI в Китае, считают экономисты Commerzbank.

Сюрприз в виде снижения индексов PMI

"Официальный индекс PMI для производственной сферы упал до 49,2 в октябре (консенсус-прогноз Bloomberg: 49,8) против 50,1 в сентябре. Официальный индекс PMI непроизводственной сферы, включающий услуги и строительство, также резко упал до 48,7 в октябре, что намного слабее консенсус-прогноза 50,1 и результата 50,6 в сентябре".

"Активность частного сектора, особенно в сфере услуг, останется под давлением в ближайшей перспективе, так как политика нулевой терпимости к Covid и спад в сфере недвижимости сохраняются. Фискальное стимулирование посредством инвестиций в инфраструктуру и активная деятельность в поддерживаемых государством стратегических отраслях, таких как производство электромобилей и высокотехнологичного оборудования, в некоторой степени компенсируют слабость экономического роста."

"CNY может оставаться под давлением, так как индексы PMI продолжают указывать на слабость экономики".

Пара USD/CNH в краткосрочной перспективе будет торговаться в расширенном диапазоне, вероятно, между 7.2200 и 7.3500, пишут рыночный стратег Квек Сер Леанг и экономист Ли Сью Энн из UOB Group.

Ключевые тезисы

- Прогноз на 24 часа: "Наши ожидания прошлой пятницы того, что доллар США будет консолидироваться и торговаться в диапазоне, оказались неверными, так как он поднялся до максимума на 7.2840. Сегодня в начале азиатских торгов доллар США торгуется на уверенной ноте и может подняться выше. Однако восходящий импульс не сильный, и любое продвижение вряд ли сможет пробить уровень 7.3100 (есть еще одно сопротивление на уровне 7.2980). Поддержка находится на 7.2720 и 7.2620".

- Прогноз на следующие 1-3 недели: "В нашем последнем обзоре от прошлого четверга (27 октября, спот на 7.1870) мы указали, что откат в USD имеет возможность расшириться до 7.1500, а, возможно, и до 7.1300. Затем доллар упал до 7.1662, после чего сильно отскочил. Усиление понижательного давления быстро сошло на нет, и маловероятно, что USD откатится дальше. Отсюда доллар может некоторое время торговаться между 7.2200 и 7.3500".

Главный европейский экономист Goldman Sachs Свен Яри Стен в своей последней аналитической записке пишет, что экономический спад в Великобритании, вероятно, будет более глубоким, чем прогнозировалось ранее.

Ключевые цитаты

- В стране, вероятно, произойдет четырехквартальное кумулятивное падение валового внутреннего продукта (ВВП) на 1.6%.

- Серьёзный экономический вызов, с которым столкнулась Великобритания, фактически представляет собой сочетание кризиса стоимости жизни, высокой инфляции, наступления рецессии и последующего преодоления последствий этого фискального разворота для государственных финансов.

- В совокупности мы ожидаем, что реальный ВВП снизится примерно на [1.5%]... это относительно мало по сравнению с пандемией COVID-19 или финансовым кризисом, и больше похоже на неглубокие рецессии.

- Причина этого заключается в том, что все еще существует фискальная поддержка в виде ограничения цен на энергоносители, и у домохозяйств есть избыточные сбережения, на которые они делают ставку и которые они могут использовать для компенсации части шока.

- Риск все еще сохраняется в сторону более резкого спада.

- Хотя энергетические рынки, возможно, стабилизировались, все еще существует риск того, что запасы газа закончатся и зимой может произойти нормирование, хотя этот риск в Великобритании ниже, чем в еврозоне.

Индекс доллара США развивает пятничный рост и удерживается на положительной территории вблизи отметки 1110.00. Экономисты ING ожидают, что DXY повторно протестирует максимумы позднее в этом году.

Ключевые тезисы

- Похоже, что месячная коррекция доллара на 4.5% могла закончиться в прошлый четверг, и события этой недели могут стать катализатором для возвращения доллара к максимумам.

- В нашем базовом сценарии мы видим, что доллар вновь протестирует максимумы позднее в этом году.

- Прорыв уровня 111.00/10 по DXY сегодня может открыть движение к области 111.80.

По мнению валютных стратегов UOB Group, в ближайшие недели USD/JPY будет колебаться в диапазоне 145,50-149,60.

Ключевые тезисы

24-часовой прогноз: "Сильный рост доллара США до максимума 147,87 в прошлую пятницу стал для нас неожиданностью (мы прогнозировали боковую торговлю). В начале азиатских торгов доллар США продолжил рост и, вероятно, будет расти дальше. Однако прорыв сильного сопротивления на 148,80 маловероятен (незначительное сопротивление находится также на 148,40). С другой стороны, прорыв ниже 147,35 (второстепенная поддержка находится на 147,70) будет свидетельствовать о том, что текущее восходящее давление ослабло".

Следующие 1-3 недели: "Наш прогноз, представленный в прошлый четверг (27 октября, цена спот на 146.05), предполагал, что нисходящий импульс постепенно усиливается и что доллар может опуститься еще ниже. Впоследствии доллар упал до 145,10, но затем энергично отскочил, и нарастание нисходящего импульса быстро сошло на нет. Похоже, что доллар перешел в фазу консолидации и, скорее всего, будет торговаться между 145,50 и 149,60".

Управляющие денежными средствами агрессивно покрывали свои короткие позиции по золоту, поскольку разговоры о развороте ФРС привели к снижению ставок и доллара. Тем не менее, экономисты TD Securities ожидают, что желтый металл будет снижаться, поскольку ФРС будет действовать агрессивно на этой неделе.

Ключевые тезисы

- Несмотря на то, что цена росла, а рынки размышляли о том, что инфляция в недалеком будущем начнёт снижение, и надеялись, что центральный банк США резко снизит темпы ужесточения, длинные позиции не увеличились ни на йоту. Это говорит нам о том, что хотя трейдеры не ожидают ускорения роста ставок сверх того, что сейчас заложено в цену, в то же время они не видят голубиного наклона в ближайшее время.

- Цены на золото, скорее всего, будут снижаться. В среду ФРС будет действовать агрессивно и, скорее всего, заявит о продолжении тенденции к ужесточению. Если только не возникнут какие-то опасения по поводу финансовой стабильности, центральный банк США вряд ли перейдет к голубиному курсу. Это означает, что цены и длина должны снизиться.

По данным DTCC, сегодня в Нью-Йорке в 17.00 мск. произойдет экспирация следующих опционов:

- EUR/USD: суммы в EUR

- 0.9750 892 млн

- 0.9895-00 621 млн

- 0.9945-50 257 млн

- 0.9995-00 2.83 млрд

- GBP/USD: суммы в фунтах

- 1.1650 392 млн

- 1.1680 205 млн

- USD/JPY: суммы в долларах США

- 148.00 470 млн

- AUD/USD: суммы в AUD

- 0.6470 355 млн

- USD/CAD: суммы в долларах США

- 1.3525 311 млн

- 1.3600 390 млн

- 1.3625 317 млн

- 1.3690 250 млн

- EUR/CHF: суммы в евро

- 0.9650 518 млн

Управление национальной статистики Великобритании (ONS) заявило в понедельник, что предельные цены на энергоносители для потребителей и финансируемые правительством скидки на счета для предприятий приведут к снижению официальных показателей инфляции, сообщает Reuters.

Основные тезисы

- Гарантия цен на энергию (EPG) для домохозяйств и программа скидок на счета за энергию для предприятий снизят удельные цены на энергию, которые учитываются в индексах инфляции.

- Следовательно, индекс потребительских цен будет ниже во время действия этих схем, чем если бы EPG не была введена.

- Аналогично, схема оплаты счетов за электроэнергию для предприятий поможет снизить показатель затрат в индексе цен производителей.

Реакция рынка

Фунт получает незначительную поддержку от отчета ONS, так как GBP/USD торгуется на -0.50% на 1.1550.

Опрос, проведенный влиятельным немецким экономическим институтом IFO, показал, что "гораздо меньше немецких предприятий считают, что их выживание находится под угрозой, чем в разгар пандемии COVID-19".

"7,5% считают, что их экономическое выживание находится под угрозой", - говорится в результатах опубликованного сегодня опроса.

Клаус Вольрабе, руководитель отдела опросов IFO, сообщил, что "в разгар пандемии эти цифры были гораздо выше - 21,8%. В условиях резкого экономического спада компании демонстрируют высокую устойчивость".

"Текущий уровень инфляции вызывает серьезную озабоченность у розничных торговцев", - добавил Волрабе.

Реакция рынка

Опудликованные данные практически не повлияли на евро, пара EUR/USD потеряла внутри дня 0,41% и на момент написания статьи торговалась в районе 0,9920.

Дальнейшее укрепление AUD/USD исключено при прорыве ниже 0.6370, считают рыночный стратег Квек Сер Леанг и экономист Ли Сью Энн из UOB Group.

Ключевые тезисы

- Прогноз на 24 часа: "В прошлую пятницу мы ожидали, что AUD будет торговаться в диапазоне между 0.6405 и 0.6505. Однако AUD опустился до минимума на 0.6389. Нисходящий импульс немного улучшился, и сегодня AUD, вероятно, будет снижаться, но прорыв уровня 0.6370 маловероятен. Сопротивление находится на 0.6430, но только прорыв 0.6460 будет свидетельствовать о том, что текущее слабое понижательное давление ослабло".

- Прогноз на следующие 1-3 недели: "Мы позитивно оценили AUD в начале прошлой недели. По мере роста AUD в нашем последнем прогнозе от прошлого четверга (27 октября, спот на 0.6480) мы указали, что краткосрочные условия перекупленности могут привести к 1-2 дням консолидации, но позже AUD, вероятно, укрепится до 0.6555. Однако последние пару дней AUD снижался, и восходящий импульс начинает ослабевать. Отсюда, прорыв уровня 0.6370 (без изменений уровня сильной поддержки с прошлой пятницы) будет указывать на то, что AUD вряд ли укрепится до 0.6555".

Аналитики Natixis попытались определить страны, которые значительно пострадают от стагнации внутреннего спроса в Китае. Это страны, которые хараткеризуются высокими показателями экспорта в Китай.

Какие страны пострадают от стагнации внутреннего спроса в Китае?

"Важно понимать, что Китай больше не будет движущей силой мировой экономики, учитывая демографический спад и избыток сбережений из-за неадекватной пенсионной системы."

"Больше всего пострадают те страны, где драйверами роста был экспорт в Китай, в частности - Латинская Америка, Германия, страны ОПЕК, Африка, Россия и большинство стран Азии."

Цена на золото остается в устоявшемся диапазоне между двумя ключевыми уровнями коррекции Фибоначчи на дневном таймфрейме. Поэтому XAU/USD, похоже, будет колебаться между этими ключевыми уровнями в преддверии заседания ФРС, считает Двани Мехта из FXStreet.

XAU/USD зажата между двумя ключевыми барьерами

"Цель быков на уровне $1,674 продолжает ограничивать попытки роста. Этот барьер является уровнем Фибо 50,0% коррекции октябрьского снижения с $1 730. В то же время, поддержка остается в районе уровня Фибо 78,6% коррекции того же падения, на отметке $1 640".

"Трейдеры ожидают решения ФРС для устойчивого выхода из текущего диапазона, но понижательные риски выглядят убедительными, так как 14-дневный индекс относительной силы (RSI) торгуется очень невыразительно, находясь ниже уровня 50,00. Это говорит о том, что медведи, скорее всего, сохранят контроль над ситуацией".

"С точки зрения роста, непосредственное сопротивление наблюдается на психологическом уровне $1,650, в случае прорыва выше которого может быть брошен вызов 21-дневной скользящей средней (DMA) на $1,667. Тем временем ниже уровня Фибо 78,6% на радарах продавцов будет находиться минимум предыдущей недели на отметке $1 638 и месячный минимум на $1,617".

В конце концов, бывший президент Лула получил лишь незначительное большинство по сравнению с действующим Болсонару. Бразильский реал в этом году удивительно хорошо вырос по сравнению с другими валютами развивающихся рынков, но экономисты Commerzbank считают, что в настоящее время потенциал роста BRL ограничен.

Ключевые тезисы

- Помимо инфляционных рисков, одной из причин, по которой центральный банк не торопился со снижением ставок, вероятно, была политическая неопределенность. До сих пор оба кандидата очень расплывчато комментировали возможные бюджетные планы. По этой причине реал, вероятно, очень осторожно отреагирует на победу Лулы.

- Однако некоторые опасаются, что при Луле важные фискальные реформы не будут реализованы. Пока не появятся конкретные планы, у реального, скорее всего, будет лишь ограниченный потенциал оценки.

GBP/USD консолидируется выше важного уровня 1,15, сохраняя набранные недавно очки. Тем не менее, экономисты ING ожидают, что пара вернется ниже отметки 1,15.

В четверг Банк Англии может нанести некоторый ущерб фунту

"Важным событием на этой неделе станет заседание Банка Англии в четверг. Рынок уверенно ожидает повышения ставки на 75 б.п., но мы считаем, что риск более умеренного повышения ставки на 50 б.п. недооценен, в то время как Банк Англии готовится к предстоящей рецессии".

"Предстоящее ужесточение фискальной и более "голубиная", чем ожидалось, монетарная политика могут оказаться "медвежьей" комбинацией для стерлинга".

"Мы являемся долларовыми быками и, следовательно, на фоне стечения обстоятельств на этой неделе мы бы отдали предпочтение паре GBP/USD, которая вернется под отметку 1.1500. Это также указывает на то, что текущая просадка EUR/GBP ниже 0,8600 окажется недолгой".

Евростат опубликует Гармонизированный индекс потребительских цен (HICP) за октябрь в понедельник, 31 октября, в 13:00 по Москве, и по мере того, как мы приближаемся к времени публикации, ниже предоставлены ожидания, прогнозируемые экономистами и исследователями банков в отношении предстоящая инфляционная печать ЕС.

Для еврозоны в целом общая инфляция ожидается на уровне 9.8% в годовом исчислении против 9.9% в сентябре, а базовая ожидается на уровне 4.8% в годовом исчислении против 4.8% в сентябре. В месячном исчислении HICP ожидается на уровне 0.6% против 1.2%, запланированных в сентябре, в то время как базовый HICP прогнозируется на уровне 1.2% против предыдущего показателя в 1%.

Комментарий аналитиков TDS

Мы ожидаем еще одного значительного скачка инфляции в еврозоне с общим уровнем на 10.8% и базовым уровнем на 5% на фоне неожиданного роста в Германии, Италии и Франции. Мы полагаем, что цены на энергоносители будут основным фактором роста, хотя рост цен как на услуги, так и на основные товары, вероятно, также будет оказывать повышательное давление. Перспективы инфляции остаются весьма неопределенными, особенно из-за предполагаемых фискальных субсидий.

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую ситуацию по EUR/USD, в начале новой недели пара перешла в фазу консолидации, поскольку инвесторы воздерживаются от крупных ставок в преддверии выхода ключевых макроэкономических данных и заседания ФРС США.

«Несмотря на резкое снижение, наблюдавшееся во второй половине недели, пара смогла продемонстрировать прирост внутри недели, но в итоге закрылась ниже ключевой отметки паритета. В начале понедельника

Мрачный прогноз роста экономики от Европейского центрального банка (ЕЦБ) и осторожные комментарии главы ЦБ Кристин Лагард относительно будущих ужесточений привели к потере интереса к единой валюте в конце прошлой недели. После объявления решения ЕЦБ несколько представителей Банка выступили с комментариями по поводу дальнейших перспектив политики, продемонстрировав различия во мнениях между членами Управляющего совета.

В интервью голландской телепрограмме Buitenhof в выходные Клаас Кнот отметил, что в декабре ЦБ снова сделает "значительный шаг по ставке", и добавил, что, скорее всего, ставка будет повышена на величину от 50 до 75 базисных пунктов. С другой стороны, политик ЕЦБ и глава Банка Франции Франсуа Виллеруа де Гало утверждал в пятницу, что они не обязаны идти на еще одно повышение ставки на 75 базисных пунктов на следующем заседании.

Позднее сегодня Евростат опубликует данные по росту валового внутреннего продукта (ВВП) за третий квартал и инфляции за октябрь. Согласно прогнозам, рост экономики еврозоны составит 2,1% после прироста на 4,1%, зафиксированного во втором квартале. Тем временем базовый гармонизированный индекс потребительских цен (HICP) в октябре, как ожидается, останется неизменным на уровне 4,8% в годовом исчислении. Негативные показатели ВВП, скорее всего, обусловят дальнейшее ослабление евро по отношению к своим конкурентам. С другой стороны, рост годового базового показателя HICP может помочь единой валюте сохранить устойчивость против доллара США. Тем не менее, EUR/USD может оказаться трудно сделать решительный шаг в любом из направлений, после того, как угаснет начальная реакция пары на данные по еврозоне».

Евростат опубликует Гармонизированный индекс потребительских цен (HICP) за октябрь в понедельник, 31 октября, в 13:00 по Москве, и по мере того, как мы приближаемся к времени публикации, ниже предоставлены ожидания, прогнозируемые экономистами и исследователями банков в отношении предстоящая инфляционная печать ЕС.

Для еврозоны в целом общая инфляция ожидается на уровне 9.8% в годовом исчислении против 9.9% в сентябре, а базовая ожидается на уровне 4.8% в годовом исчислении против 4.8% в сентябре. В месячном исчислении HICP ожидается на уровне 0.6% против 1.2%, запланированных в сентябре, в то время как базовый HICP прогнозируется на уровне 1.2% против предыдущего показателя в 1%.

Комментарий аналитиков Commerzbank

В еврозоне уровень инфляции, вероятно, вырос с 9.9% в сентябре до 10.0% в октябре. Правда то, что цены на энергоносители в октябре выросли примерно вдвое меньше, чем в октябре 2021 года, что само по себе снижает уровень инфляции на 0.4 процентных пункта. Но этот эффект, вероятно, будет более чем компенсирован сильным ростом цен на продукты питания и небольшим увеличением уровня инфляции без учета энергии, продуктов питания и напитков с 4.8% до 4.9%.

Несмотря на резкое снижение, наблюдавшееся во второй половине недели, пара EUR/USD смогла продемонстрировать недельную прибыль, но в итоге закрылась ниже паритета. В начале понедельника пара перешла в фазу консолидации, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

- На четырехчасовом графике уровень Фибо 50% коррекции последнего восходящего тренда выступает в качестве ключевой поддержки на 0.9920 перед 0.9900 (50-SMA). Четырехчасовое закрытие ниже последней может открыть дверь для продолжительного снижения к 0.9835 (200-SMA).

- С другой стороны, 0.9960 (Фибо 38.2% коррекции) образует промежуточное сопротивление перед 1.0000 (психологический уровень, 20-SMA; Фибо 23.6% коррекции) и 1.0050 (статический уровень).

- Между тем, индикатор относительной силы (RSI) опустился ниже 50, что говорит об отсутствии интереса покупателей.

Высокие темпы инфляции в еврозоне почти совсем не влияют на евро. Экономисты Commerzbank ожидают, что пара EUR/USD снова будет демонстрировать тенденцию к снижению.

Даже самый незначительный инфляционный шок может вызвать неблагоприятную динамику

"Поскольку инфляционные ожидания уже отвязались от целевого уровня 2%, я опасаюсь, что даже самый незначительный инфляционный шок может вызвать неблагоприятную динамику. Это еще более вероятно, если рынок предположит, что ЕЦБ не будет достаточно сильно повышать процентные ставки в ответ на рост инфляции, поскольку он принимает во внимание состояние экономики."

"Рано или поздно евро, вероятно, снова возьмет курс на ослабление, особенно по отношению к доллару США, поскольку рынок считает ФРС гораздо более решительной в вопросе борьбы с инфляцией."

Что вам нужно знать 31 октября:

В последний торговый день октября настроение на рынке ухудшается, а инвесторы готовятся к ключевым заседаниям центральных банков и выходу важных данных в конце недели. Индекс доллара США развивает пятничные достижения и держится на положительной территории вблизи 1110.00, фьючерсы на фондовые индексы США несут умеренные потери, а доходность 10-летних казначейских облигаций США спокойно держится выше 4%. В понедельник Евростат опубликует предварительную оценку роста валового внутреннего продукта (ВВП) за третий квартал и данные по инфляции за октябрь. Позже в течение дня участники рынка будут внимательно следить за индексом PMI от ISM Chicago и обзором производственной активности в Техасе от ФРБ Далласа.

Ранее в этот день данные из Китая показали, что индекс PMI для производственной и непроизводственной сферы NBS в октябре упал на территорию сокращения, составив 49.2 и 48.7 соответственно. В дополнение к разочаровывающим данным по индексу PMI, карантинные меры во многих городах Китая заставили инвесторов искать убежище, а индекс Shanghai Composite потерял почти 1%. В начале азиатской сессии во вторник РБА объявит решение по процентной ставке. Несмотря на негативные изменения, наблюдаемые в тяге к риску, пара AUD/USD торгуется в узком канале чуть выше 0.6400.

Пара EUR/USD не смогла пробиться выше паритета в пятницу и начала новую неделю в относительно спокойной манере. На момент написания статьи пара двигалась в боковике в районе 0.9950.

Пара GBP/USD регистрирует рост третью неделю подряд и в начале понедельника перешла в фазу консолидации вблизи 1.1600. Банк Англии объявит о решении по политике в конце недели, а премьер-министр Великобритании Риши Сунак представит фискальный план 17 ноября.

После пятничного решения Банка Японии оставить политику без изменений, пара USD/JPY выросла более чем на 100 пунктов. Пара колеблется в относительно узком диапазоне вблизи 148,00 перед началом европейской сессии в понедельник.

Золото понесло большие потери в пятницу, так как доходность 10-летних казначейских облигаций США прервала трехдневную полосу потерь и достигла 4%. В понедельник пара XAU/USD консолидирует потери около $1640.

Биткоин колебался в выходные, но сумел завершить неделю выше ключевого уровня $20 000. Ethereum набрал более 15% на прошлой неделе и в начале понедельника затих выше $1 500 в ожидании следующего значительного катализатора.

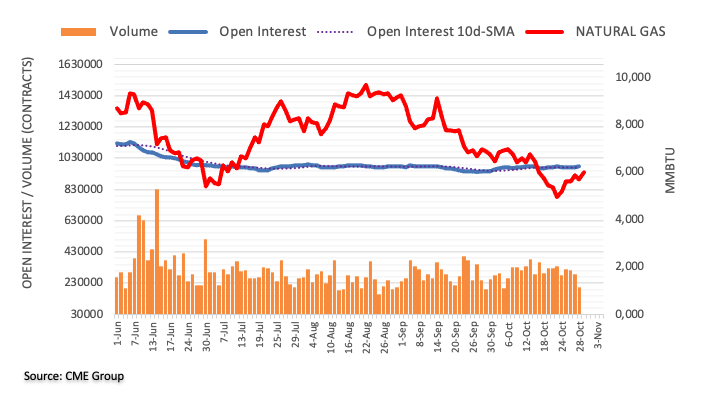

Согласно предварительным данным CME Group, в пятницу показатель открытого интереса по фьючерсам на природный газ продолжил рост 3-х предыдущих дней и на этот раз повысился порядка на 2,7 тыс. контрактов. В то же время торговые объемы напротив, сократились третий день подряд, теперь примерно на 82,6 тыс. контрактов.

Природный газ продолжает нацеливаться на 200-дневную SMA

В пятницу цены цены на природный газ продемонстрировали отрицательную динамику. Это, на фоне повышения показателя открытого интереса, указывает на потенциал продолжения падения цены в ближайшей перспективе. Впрочем, сильное сокращение объемов также может оказать поддержку бычьим попыткам с целью на 200-дневной SMA вблизи $6,74.

Золото не смогло закрыть дневные торги выше 20-дневной SMA, несмотря на то, что дважды тестировало этот уровень ранее в начале недели. Как отмечает Эрен Сенгезер из FXStreet, ближайшие технические перспективы свидетельствуют об отсутствии интереса со стороны покупателей.

Падение ниже $1 620 может вызвать техническую распродажу

"Индикатор относительной силы (RSI) на дневном графике повернул на юг и снизился к отметке 40 после того, как встретил сопротивление на уровне 50. Это говорит о том, что продавцы стремятся сохранить контроль над динамикой золота".

"С точки зрения снижения, отметка $1 620 выступает в качестве критической поддержки. Прорыв ниже этого уровня может вызвать техническую распродажу и привести к падению XAU/USD к $1,600 и $1,575".

"Если XAU/USD закроется выше $1,670 (20-дневная SMA) и сумеет стабилизироваться, то его целью могут стать уровни $1,680 (50-дневная SMA), $1,700 и $1,720".

- Розничные продажи в Германии в сентябре составили -0.9% г/г против -0.4% ожидаемых.

- Розничные продажи в Германии выросли на 0.9% м/м в сентябре против -0.3% ожидаемых.

Розничные продажи в Германии выросли на 0.9% м/м в сентябре против -0.3% ожидаемых и -1.3% предыдущих, показали официальные данные Destatis в понедельник.

В годовом исчислении розничные продажи в блоке составили -0.9% в сентябре против ожидавшихся -0.4% и падения на 4.3% в августе.

Реакция рынка

Евро сокращает потери на смешанных данных из Германии. На момент написания статьи евро торгуется на 0.9950 (-0.11%).

Посол США по энергетике Амос Хохштейн заявил в понедельник, что цены на энергоносители должны устанавливаться таким образом, чтобы обеспечить экономический рост.

Он добавил, что необходимо больше инвестиций в нефтегазовый сектор прямо сейчас и завтра.

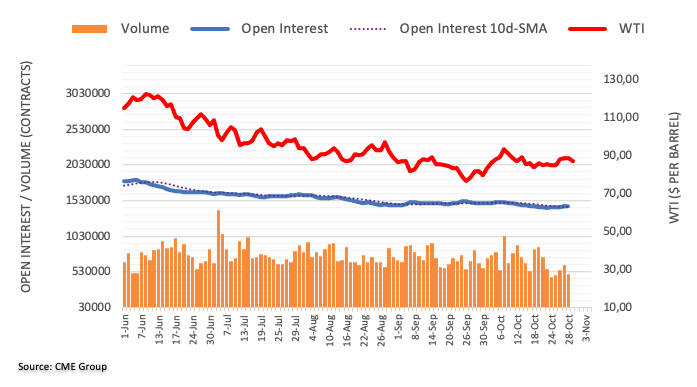

Учитывая данные CME Group по фьючерсным рынкам сырой нефти, трейдеры добавили около 2.3 тыс. контрактов к открытым позициям в конце прошлой недели (пятый последовательный дневной рост). Объемы, напротив, отменили три дневных отката подряд и сократились примерно на 115.3 тыс. контрактов.

В пятницу цены на WTI умеренно снизились на фоне роста открытых позиций, что способствует дальнейшему снижению в ближайшей перспективе. Тем не менее, область минимумов прошлой недели вблизи $82.00 пока выглядит как первоначальный рубеж.

В ходе воскресного телефонного разговора министр иностранных дел Китая Ван И призвал госсекретаря США Энтони Блинкена прекратить сдерживать развитие Китая.

Китай подтвердил телефонный разговор между госсекретарем США Блинкеном и министром иностранных дел Китая Ван И в понедельник.

Ключевые цитаты

США должны устранить ограничения на экспорт и инвестиции.

Американская сторона должна прекратить практику сдерживания и подавления Китая и не создавать новых препятствий в отношениях между двумя странами.

«Экономисты Goldman Sachs заявили, что ФРС может поднять процентные ставки до 5% к марту 2023 года, что на 25 базисных пунктов выше более ранних прогнозов банка, сообщает Bloomberg News в воскресенье», — сообщает Reuters.

Ключевые цитаты

- Главный исполнительный директор Goldman Sachs Дэвид Соломон на прошлой неделе заявил, что ФРС может повысить ставки выше 4.5-4.75%, если не увидит реальных изменений в поведении.

- Экономисты Goldman добавили, что путь к повышению к 5% включает повышение на 75 базисных пунктов на этой неделе, на 50 базисных пунктов в декабре и на 25 базисных пунктов в феврале и марте, говорится в отчете.

- В Goldman назвал три причины ожидания повышения ФРС после февраля: неудобно высокая инфляция, необходимость охладить экономику по мере окончания ужесточения монетарной политики и роста доходов с поправкой на цены, а также недопущение преждевременного смягчения финансовых условий.

- Ожидается, что центральный банк повысит ставки на 75 базисных пунктов четвертый раз подряд по завершении следующего заседания по вопросам политики 1-2 ноября.

- Делать ставку на менее ястребиную позицию ФРС в этом году было рискованно. Акции неоднократно отскакивали от минимумов в ожидании так называемого разворота ФРС только для того, чтобы снова быть раздавленными новыми свидетельствами устойчивой инфляции или стремлением центрального банка сохранить темпы повышения ставок.

Дальнейший рост GBP/USD, похоже, продолжается, хотя рыночный стратег Квек Сер Леанг и экономист Ли Сью Энн из UOB Group отмечают, что вероятный тест уровня 1.1760, похоже, потерял импульс.

Ключевые тезисы

- Прогноз на 24 часа: "В прошлую пятницу мы отметили, что ценовая динамика, вероятно, является частью консолидации, и мы ожидали, что GBP будет торговаться в диапазоне 1.1485/1.1625. Наше мнение о консолидации не было ошибочным, несмотря на то, что GBP торговался в более узком диапазоне, чем ожидалось (1.1504/1.1622). Основной тон несколько укрепился, и сегодня мы склоняемся в сторону повышения. Однако устойчивый рост выше 1.1645 маловероятен (следующее сопротивление находится на 1.1700). С другой стороны, прорыв отметки 1.1525 (незначительная поддержка находится на 1.1560) будет свидетельствовать об ослаблении текущего слабого восходящего давления".

- Прогноз на следующие 1-3 недели: "В начале прошлой недели мы позитивно оценили GBP. В нашем последнем прогнозе от прошлого четверга (27 октября, спот на 1.1630) мы указали, что GBP все еще силен, и отметили, что следующий уровень для мониторинга находится на 1.1760. С тех пор британский фунт не смог добиться значительных успехов. Однако пока мы продолжаем придерживаться позитивного взгляда на GBP, и только прорыв уровня 1.1440 (без изменений уровня сильной поддержки с прошлой пятницы) будет свидетельствовать о том, что GBP не будет продвигаться дальше. Тем не менее, восходящий импульс ослабевает, и шансы на то, что фунт достигнет главного сопротивления на уровне 1.1760, уменьшаются".

Официальный индекс PMI для непроизводственной сферы и индекс деловой активности в производственной сфере были опубликованы:

- Официальный индекс PMI в сфере услуг Китая за октябрь упал до 48.7 против 50.6 в сентябре.

- Официальный композитный индекс PMI Китая за октябрь 49.0.

- Официальный индекс PMI в обрабатывающей промышленности Китая за октябрь составил 49.2 (опрос Рейтер 50.0) против 50.1 в сентябре.

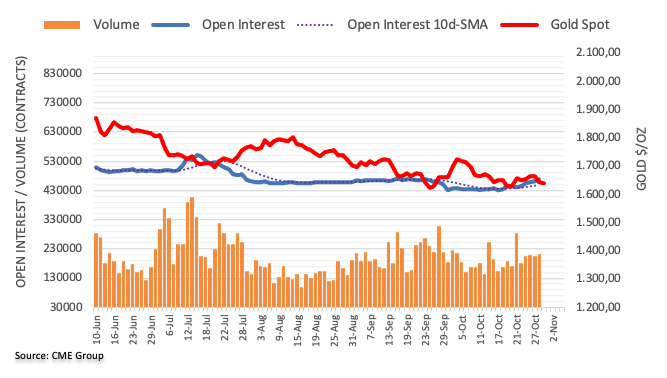

Открытые позиции на рынке фьючерсов на золото выросли в пятницу (пятую ессию подряд), на этот раз примерно на 7.5 тыс. контрактов, согласно данным CME Group. Объемы последовали примеру и выросли примерно на 8.3 тыс. контрактов, компенсировав предыдущий дневной откат.

Пятничное падение цен на золото происходило на фоне роста открытых позиций и объемов и открывает дверь для более глубокого отката в ближайшей перспективе. На фоне этого драгоценный металл пока остается подкрепленным в районе $1615.

Аналитики Goldman Sachs в своём отчёте пересмотрели в сторону повышения прогнозы по паре GBP/USD, но по-прежнему ожидают в дальнейшем слабой активности.

Ключевые тезисы

- После того, как в течение нескольких недель фискальная и монетарная политика были в центре бурления финансового рынка, не согласуясь друг с другом и с макроэкономическим фоном, теперь они, похоже, движутся в более слаженном и согласованном направлении.

- Рынки отреагировали на это изменение стратегии значительным снижением премии за риск по активам Великобритании. Мы считаем это уместным, но также думаем, что экономика Великобритании остается в сложном положении.

- С текущих уровней риски по британскому фунту все еще кажутся перекошенными в сторону понижения, учитывая то, как много заложено в цену для Банка Англии. Когда речь идет об отмене фискальной поддержки во время сложного экономического спада, может оказаться, что " проще сказать, чем сделать".

- Принимая все это во внимание, мы пересматриваем наши прогнозы по стерлингу в сторону роста, но все же ожидаем дальнейшего снижения курса GBP. Теперь мы прогнозируем, что EUR/GBP будет торговаться на уровне 0.88, 0.87 и 0.86 через 3, 6 и 12 месяцев соответственно (с 0.92, 0.90 и 0.88 ранее). Это предполагает, что GBP/USD будет торговаться на уровне $1.10, $1.11 и $1.22 (против $1.05, $1.08 и $1.19 ранее).

Рыночный стратег Квек Сер Леанг и экономист Ли Сью Энн из UOB Group считают, что перспективы дальнейшего укрепления пары EUR/USD теперь снизились.

Ключевые тезисы

- Прогноз на 24 часа: "В прошлую пятницу мы придерживались мнения, что евро, скорее всего, будет консолидироваться и торговаться между 0.9925 и 1.0050. Хотя евро консолидировался, как и ожидалось, он торговался в более узком диапазоне, чем ожидалось (0.9925/0.9997), а затем закрылся практически без изменений на 0.9963 (+0.01%). Ценовая динамика по-прежнему выглядит как часть консолидации, и мы ожидаем, что сегодня евро будет торговаться в боковике между 0.9920 и 1.0020".

- Прогноз на следующие 1-3 недели: "Наш прогноз от прошлой пятницы (28 октября, спот на 0.9970) остается в силе. Как было отмечено, резкий откат в прошлый четверг привел к быстрой потере импульса, и шансы на дальнейшее укрепление евро уменьшились. Однако только прорыв уровня 0.9880 (без изменения уровня сильной поддержки) будет свидетельствовать о том, что укрепление евро, начавшееся в начале прошлой недели, подошло к концу".

- Медь держится вблизи внутридневного дна, снижаясь третий день подряд.

- Явный прорыв недельной линии поддержки присоединяется к проблемам с COVID в Китае, а снижение индекса PMI оказывает давление на цены.

- DXY начинает ключевую неделю на более прочной основе на фоне ястребиных ставок на действия ФРС.

Медь остается медвежьей третий день подряд, а продавцы приближаются к $3.4000 на европейской сессии понедельника, находясь вблизи $3.4030 к моменту публикации. Таким образом, красный металл отражает бегство от риксков на рынке, а также укрепление доллара США в преддверии ключевых заседаний центральных банков.

Россия в субботу приостановила свое участие в Черноморском соглашении на неопределенный срок, поскольку не может гарантировать безопасность гражданских судов, путешествующих на основании соглашения после нападения на Черноморский флот, сообщает Reuters.

С другой стороны, официальный индекс PMI для производственной сферы Китая от NBS за октябрь снизился до 49.2 против ожидаемых 50.0 и 50.1. Кроме того, индекс PMI непроизводственной сферы также упал до 48.7 против 51.9 по прогнозам рынка и 50.6 ранее. "Промышленная активность в Китае неожиданно снизилась в октябре, как показал официальный опрос в понедельник, на фоне снижения мирового спроса и строгих ограничений COVID-19, которые ударили по производству", - сообщило Reuters после выхода данных.

В качестве альтернативы, в отчете Reuters говорится о том, что падение производства меди в Чили пытается защитить покупателей металла на фоне проблем с ковидом в Китае. "Производство меди в Чили, крупнейшем в мире производителе этого металла, упало на 2.6% в годовом исчислении до 439 277 тонн в сентябре, сообщило статистическое агентство страны INE в пятницу", - говорится в новости.

На этом фоне доходность 10-летних трежерис колеблется около 4.00% после того, как был прерван 10-недельный восходящий тренд, в то время как фьючерсы на акции США несут незначительные потери, даже учитывая то, чо Dow Jones готовится к самому большому месячному скачку с 1976 года.

В перспективе к данным по занятости в несельскохозяйственном секторе (NFP) присоединятся цифры по активности в Китае и США, которые будут направлять краткосрочных трейдеров по меди. Однако основное внимание будет уделено речи ФРС, так как медведи DXY могут подскочить, если политики намекнут на более медленное повышение ставок, начиная с декабря.

Технический анализ

Успешный прорыв линии восходящего тренда недельной давности, которая сейчас находится на $3.4500, направит цены на медь к месячному минимуму в районе $3.30.

- Смазанная тяга к риску сместила актив в боковик.

- Актив болтается вокруг 20-MA, которая выступает в качестве основной области колебаний.

- Прорыв паритета приведет к тому, что актив вмажется в двухмесячный максимум на 1.0200.

Пара EUR/USD незначительно снизилась после того, как в начале европейской сессии ей не удалось преодолеть ближайший барьер на 0.9965. Актив движется в боковике на фоне неоднозначной динамики индекса доллара США (DXY).

Тяга к риску демонстрирует смешанную реакцию. Повышающиеся фьючерсы на S&P500 обеспечивают надежную подушку безопасности, в то время как беспокойство в преддверии принятия решения ФРС по процентной ставке сдерживает рост.

На четырехчасовом графике актив стал свидетелем мощного ралли после прорыва вверх "Симметричного треугольника", однако за ралли последовало коррекционное движение. Актив находится немного ниже 20-MA, которая выступает в качестве сильной поддержки для актива.

Между тем, индекс относительной силы (RSI) (14) опустился в диапазон 40.00-60.00. Восходящий импульс начнет развиваться, как только актив вернется в бычью зону в диапазоне 60.00-80.00.

Если актив пробьется выше максимума 20 сентября на 1.0051, быки по общему валютному рынку направят его к минимуму 3 августа на 1.0123, а затем к двухмесячному максимуму на 1.0200.

С другой стороны, быки по доллару встрепенуться, если актив упадет ниже минимума 25 октября на 0.9848. Это может потянуть актив к минимумам 20 октября на 0.9755 и 21 октября на 0.9705.

EUR/USD: четырехчасовой график

Рост розничных продаж в Австралии за сентябрь показал следующие результаты:

0.6% против ожидаемого 0.6% и 0.6% ранее.

Китай по-прежнему представляет значительные возможности для глобальных инвесторов, несмотря на падение рынка на прошлой неделе, вызванное перестановками в руководстве Коммунистической партии, которые происходят дважды за десятилетие. По мнению JPMorgan, препятствия, тормозящие вторую по величине экономику мира, со временем исчезнут, сообщает South China Morning Post (SCMP).

Исполнительный директор JP Morgan Мэри Каллахан Эрдос заявила: «Когда инвесторы сталкиваются с неопределенностью, им нужно иметь терпение и опыт, чтобы понять, как работает Китай».

Ключевые тезисы

Учитывая макроэкономический фон и геополитические проблемы во всем мире, откроется множество возможностей.

Если их портфель предполагает глобальное распределение, и они не имели доступа к определенным регионам мира, таким как Азия, особенно к Китю, то это гораздо более удачная точка входа, чтобы начать входить в рынок, чем три дня или три месяца назад.

Итоги партийного съезда заставили некоторых инвесторов задать вопросы, которых у них, возможно, не было раньше.

Будут сильные препятствия, которые могут нанести большой ущерб, но в конце концов и это пройдет.

Государственный департамент США заявил в понедельник, что госсекретарь Энтони Блинкен и министр иностранных дел Китая Ван И обсудили важность поддержания открытых линий связи и ответственного управления американо-китайскими отношениями.

В воскресном телефонном разговоре с Ваном Блинкен обсудил конфликт России против Украины и угрозы, которые она представляет для глобальной безопасности и экономической стабильности, сообщили в Госдепе.

Реакция рынка

Несмотря на возобновившиеся опасения по поводу карантина из-за коронавируса и разочаровывающие данные по производству и услугам в Китае, пара AUD/USD держится на почти дневных максимумах на 0.6425, отчасти извлекая выгоду из новостей из США и Китая, в то время как откат доллара США также помогает оззи. Спот торгуется с повышением +0.19%.

В ходе последних торгов Народный банк Китая (PBOC) установил курс юаня (CNY) на 7.1768 против последнего закрытия на 7.2500. Это самый слабый уровень с 14 февраля 2008 года.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 19.26 | -1.58 |

| Золото | 1645.11 | -1.02 |

| Палладий | 1896.75 | -2.19 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | -240.04 | 27105.2 | -0.88 |

| Hang Seng | -564.88 | 14863.06 | -3.66 |

| KOSPI | -20.38 | 2268.4 | -0.89 |

| ASX 200 | -59.4 | 6785.7 | -0.87 |

| FTSE 100 | -26 | 7047.7 | -0.37 |

| DAX | 32.1 | 13243.33 | 0.24 |

| CAC 40 | 29.02 | 6273.05 | 0.46 |

| Dow Jones | 828.52 | 32861.8 | 2.59 |

| S&P 500 | 93.76 | 3901.06 | 2.46 |

| NASDAQ Composite | 309.78 | 11102.45 | 2.87 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.6412 | -0.62 |

| EURJPY | 146.986 | 0.8 |

| EURUSD | 0.9966 | -0 |

| GBPJPY | 171.295 | 1.21 |

| GBPUSD | 1.16147 | 0.4 |

| NZDUSD | 0.58088 | -0.28 |

| USDCAD | 1.3606 | 0.3 |

| USDCHF | 0.99597 | 0.57 |

| USDJPY | 147.481 | 0.79 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.