- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 28-10-2022

- Пара USD/CAD собирается закончить волатильную неделю без изменений.

- Доллар США набрал обороты в пятницу, несмотря на тягу к риску.

- Впереди критическая неделя заседания FOMC и с отчетами по занятости.

Пара USD/CAD растет второй день подряд и все дальше отходит от одномесячного минимума, достигнутого в четверг ниже 1.3500. Пара держится выше 1.3600 и собирается завершить неделю без изменений.

Ближе к концу недели пара USD/CAD болтается в районе 1.3620/30, на самом высоком уровне за последние два дня. Отскок от уровня ниже 1.3500 отражает трудности для дальнейшего роста луни и в то же время показывает то, что доллар еще не готов к более глубокой коррекции в преддверии важной недели.

Во второй раз за октябрь USD/CAD удалось удержаться выше 1.3500. Отскок до сих пор был ограниченным. Следующее сопротивление находится на 1.3650, а выше внимание переключится на 20-SMA на 1.3697.

Ежемесячные данные по ВВП Канады оказались выше ожиданий, увеличившись на 0.1% (консенсус: 0%). "ВВП зарегистрировался немного выше ожиданий в августе. Этот рост возглавила сфера услуг, а также розничная и оптовая торговля. Увеличение расходов на розничную торговлю, вероятно, будет кратковременным, поскольку потребители сталкиваются с падением покупательной способности и ростом процентных ставок", - пояснили аналитики Национального банка Канады.

После неожиданного голубиного повышения ставки Банком Канады в среду внимание вновь вернулось к экономическим показателям. На следующей неделе в пятницу выйдет отчет по занятости в Канаде. Кроме того, в США будут опубликованы данные по занятости за октябрь.

Ключевым событием в США станет заседание FOMC. Ожидается, что в среду центральный банк объявит о повышении ставки на 75 базисных пунктов. Участники рынка будут искать подсказки о следующих шагах ФРС, и эти ожидания, вероятно, определят направление движения доллара США.

На следующей неделе состоится заседание комитета по монетарной политике Банка Англии. Аналитики Rabobank ожидают повышения ставки на 75 базисных пунктов до 3.00% с 2.25%. Они объясняют, что это будет самое значительное повышение ставки в этом цикле. Они ожидают, что ставки достигнут пика на уровне 4.75%.

Ключевые тезисы

- После мини-бюджетной катастрофы конца сентября мы изменили наш прогноз для ноябрьского заседания MPC с +50 до +100 б.п.. Мы пересмотрели наш прогноз до +75 б.п., так как большинство политических и финансовых потрясений на рынке утихло. Это также является консенсусом среди экономистов.

- Центральному банку необходимо показать рынкам, что он осознает, что доверие к институтам в Великобритании подорвано, но необходимости в кризисном управлении больше нет. Тем не менее, повышение ставки на 75 б.п. все равно будет самым крупным для Великобритании в этом цикле. Мы считаем, что оно также будет единовременным, что позволит центральному банку вернуться к более постепенному темпу повышения ставок на 50 б.п., а затем на 25 б.п. этой зимой.

- В то время как инфляция в ближайшие месяцы должна оставаться на уровне около 10%, перспективы роста заметно ослабли. Даже несмотря на то, что августовский отчет о монетарной политике уже был мрачным, прогнозируя пятнадцатимесячную рецессию, мы ожидаем, что мрачности станет больше, а не меньше.

В Канаде августовский ВВП вырос на 0.1%, согласно данным, опубликованным в пятницу, что немного превысило рыночный консенсус-прогноз, предполагавший низкое значение, в то время как предварительная оценка за сентябрь указывала на увеличение на 0.1%. Аналитики CIBC отмечают, что хотя в третьем квартале рост был довольно скромным, в четвертом квартале и в начале 2023 года потребуется дальнейшее замедление темпов роста, чтобы помочь вернуть инфляцию к целевому уровню. Необходимость дальнейшего замедления поддерживает мнение о том, что хотя Банк Канады близок к завершению цикла повышения ставок, он еще не закончил его.

Ключевые тезисы

- С учетом пересмотра сегодняшние данные немного сильнее, чем мы ожидали, и рост в третьем квартале примерно соответствует прогнозу Банка Канады, но немного выше нашей оценки. Хотя мы пересмотрим наши общие ожидания роста на 2022 год в сторону незначительного повышения, это не меняет нашего мнения о том, что экономика застопорится в ближайшие месяцы, и отсутствие импульса в конце третьего квартала соответствует этому.

- Учитывая, что последние цифры роста лишь немного ниже оценки потенциального роста, нам потребуется дальнейшее замедление экономики, чтобы вернуть инфляцию к целевому уровню. Это подтверждает мысль о том, что хотя мы приближаемся к концу цикла повышения ставок, нам еще предстоит сделать немного. Мы по-прежнему ожидаем, что Банк Канады повысит ставку еще на 50 б.п., после чего сделает паузу.

По мнению аналитиков Danske Bank, давление на длинные доходности должно ослабнуть, а ставки центральных банков и инфляция приближаются к поворотной точке. Они ожидают, что рынки будут все чаще оценивать инфляцию как находящуюся под контролем, на фоне ухудшения перспектив роста. Поэтому они по-прежнему считают, что доходность достигнет пика в 2022 году (если уже не достигли уже в октябре), а в 2023 году длинная доходность немного снизится.

Ключевые тезисы

- Доходность 10-летних казначейских облигаций США на прошлой неделе ненадолго коснулась 4.30%, а немецких бундов - 2.5%, что означает, что мы фактически преодолели наш предыдущий 3-месячный прогноз. Однако в последние дни доходность снова снизилась, не в последнюю очередь после заседания ЕЦБ. Таким образом, главный вопрос заключается в том, достигли ли мы пика длинных доходностей на данный момент.

- Мы делаем предварительный вывод, что пик доходности, вероятно, был достигнут в октябре и что длинные ставки могут отступить в 2023 году, поскольку инфляционные ожидания немного снизятся, а ожидаемая рецессия развернется. Тем не менее, тенденция к повышению ставок центральных банков, как ЕЦБ, так и ФРС, сохраняется. В ближайшие месяцы мы ожидаем, что доходность длинных облигаций будет особенно зависеть от того, как будут развиваться инфляционные показатели. Мы также будем держать ухо востро в ожидании заявлений от ЕЦБ о предстоящем прекращении реинвестирования (QT).

- Многое указывает на то, что мы вступаем в период, когда рынок начинает оценивать пик инфляции и в то же время начинает присматриваться к верхней границе ставок центрального банка. Ожидается, что ЕЦБ в последний раз поднимет ставку в феврале, а ФРС - уже в декабре.

Данные, опубликованные в пятницу, показали, что реальные расходы в сентябре выросли на 0.3%, а августовские цифры были пересмотрены в сторону повышения с 0.1% до 0.3%; базовый PCE поднялся до 5.1%. Аналитики Wells Fargo отмечают, что в сентябре потребители в восьмой раз за девять месяцев потратили больше денег, чем заработали после поправки на инфляцию. Они утверждают, что эти расходы вызваны неустойчивым сокращением сбережений и чрезмерной зависимостью от кредитов, и они подозревают, что это не закончится хорошо, если реальный располагаемый доход не увеличится.

Ключевые тезисы

- Базовый дефлятор PCE составил 5.1% в сентябре, увеличившись с 4.9% ранее и повторив аналогичный рост базовой инфляции CPI. Ключевым отличием является то, что сегодняшние данные не ознаменовали собой новый максимум цикла для базовой инфляции PCE. Этот рубеж был достигнут в феврале, когда он составил 5.4%. Тем не менее, ускорение темпов базовой инфляции более или менее делает практически гарантированным еще одно повышение ставки на 75 б.п. на заседании FOMC в ближайшую среду, 2 ноября. Это может стать последним повышением ставки на 75 базисных пунктов в этом цикле, если инфляция заметно замедлится, как мы ожидаем, что позволит перейти к замедлению ужесточения.

- Если рост реального располагаемого личного дохода продолжит восстанавливаться, домохозяйства получат более устойчивый источник покупательной способности. Наши базовые ожидания заключаются в том, что хотя инфляция и разгоняется, это будет долгий и ухабистый путь вниз, что вновь окажет понижательное давление на рост реального располагаемого дохода в ближайшие месяцы. Кроме того, поскольку большинство показателей спроса на рабочую силу почти достигли максимума, рост заработной платы вскоре должен замедлиться, а поскольку она является самым крупным источником дохода для большинства домохозяйств, снижение роста заработной платы отразится на росте номинального личного дохода. Таким образом, домохозяйства, вероятно, продолжат откладывать меньше ежемесячного дохода на потребление.

- Пара EUR/USD стремится к недельному росту, но не достигла пока максимумов.

- Доллар США в пятницу не имеет четкого направления в преддверии заседания ФРС.

- Уолл-стрит демонстрирует значительный рост.

Пара EUR/USD держится около 0.9950. Недавно евро поднялся до 0.9990, но быстро откатился назад, приблизившись к дневным минимумам, поскольку доллар США движется в боковике.

Доллар торгуется без четкого направления, даже после выхода данных по США в пятницу и в преддверии критической недели. DXY вырос на 0.25% (в основном благодаря ралли USD/JPY ), а доходность в США не достигла максимумов. На Уолл-стрит цены на акции растут в среднем более чем на 1.25%.

На недельной основе пара EUR/USD собирается завершить торги с приростом в 100 пунктов, но тот факт, что она отступила более чем на 150 пунктов от максимума, является негативным знаком для евробыков. Пара достигла пика вблизи 20-SMA, а затем начала движение вниз.

Данные, опубликованные в пятницу, показали новый рекордно высокий уровень инфляции в Германии в сентябре: годовой показатель достиг 10.4%. "Облегчения не предвидится, и уровень инфляции, скорее всего, снизится в следующем году. Цены на энергоносители вряд ли будут расти так же сильно, как в этом году, в том числе благодаря вмешательству правительства. Однако базовое ценовое давление, скорее всего, останется сильным. Сегодняшние данные по ценам подтверждают наши ожидания двузначного показателя инфляции в еврозоне в октябре", - заявили аналитики Commerzbank.

В США дефлятор Core PCE в сентябре составил 5.1%, что немного ниже рыночного консенсуса в 5.2%. Это не новый максимум, но все еще остается высоким. Участники рынка продолжают прогнозировать повышение ставки на 75 базисных пунктов на заседании FOMC на следующей неделе.

Экономический календарь на следующую неделю также включает инфляцию в Еврозоне и официальный отчет по занятости в США. Волатильность представляется оправданной.

Пара USD/CAD отскочила от уровня поддержки на 1.35. Для дальнейшего роста паре необходимо преодолеть зону 1.3650, сообщают экономисты Scotiabank.

Ключевые тезисы

- USD/CAD надавил на ключевой уровень поддержки 1.3505 в четверг, но, не сумев добиться устойчивого прорыва ниже, пара отскочила.

- Рост USD, однако, был ограничен, и в начале торгов появились признаки того, что USD с трудом находит дополнительную поддержку в области 1.36.

- Для продолжения внутридневного восстановления доллара США необходим рост до 1.3650. Закрытие сегодня для доллара выше эьлшл уровня может усилить краткосрочный восходящий импульс.

Возникает потенциально токсичный коктейль для рынка жилья. Экономисты ABN Amro считают, что на этот раз коррекция цен, а также последствия для роста и инфляции будут более умеренными.

Ключевые тезисы

- Падение реальных доходов и быстрый рост процентных ставок означают резкий конец жилищного бума, который усугубляется надвигающейся рецессией. Наш базовый сценарий предполагает умеренную коррекцию, но в конечном итоге цены на жилье могут упасть на 20-30%.

- Последствия глубокой коррекции рынка жилья для роста будут наиболее сильными в Великобритании и более слабыми в еврозоне и США. Влияние на инфляцию будет наибольшим в США.

- Даже если произойдет серьезная коррекция, сильные финансовые буферы не позволят ей стать системной. Заметным исключением является Китай, где проблемы в основном вызваны самими собой и имеют другую природу.

EUR/CHF не будет обращать внимания на события в Швейцарии. Таким образом, направление пары EUR/USD будет определять следующее движение EUR/CHF, сообщают экономисты HSBC.

Ключевые тезисы

- EUR/CHF будет определяться парой EUR/USD, и у внутренних факторов Швейцарии будет мало возможностей для влияния на кросс.

- Швейцарский национальный банк (SNB), возможно, обращает внимание на слабость CHF, но недавняя динамика была скромной и недостаточной для принятия мер. Следующее заседание ШНБ состоится 15 декабря, и рынок полностью настроен на повышение ставки на 50 б.п., а 3 ноября стоит следить за публикацией октябрьского CPI Швейцарии.

- Мы ожидаем, что и EUR/USD, и EUR/CHF снизятся на одинаковый уровень, так что это означает, что USD/CHF может двигаться в боковике в ближайшие недели.

- Продажи домов в США в сентябре снизились более быстрыми темпами, чем ожидалось.

- Индекс доллара США торгуется без изменений в течение дня ниже 111/00 после предыдущего ралли.

Ожидаемые продажи жилья в США в сентябре снизились на 10.2% в месячном исчислении, показали данные Национальной ассоциации риэлторов, опубликованные в пятницу. Эти данные последовали за августовским снижением на 1.9% и оказались намного хуже ожиданий рынка по снижению на 5%.

В годовом исчислении ожидаемые продажи жилья упали на 31%, по сравнению с прогнозом аналитиков о снижении на 10.5%.

Реакция рынка

Доллар остается под умеренным медвежьим давлением после этих данных, и индекс доллара США на момент публикации торговался практически без изменений на 110.62.

GBP/USD консолидируется, а правительство пытается восстановить доверие к бюджету. Экономисты из Scotiabank считают, что пара может вернуться в область 1.20.

Ключевые тезисы

- Мы по-прежнему считаем, что фунт пережил худшее из недавних потрясений, и восстановление доверия к государственным финансам может помочь фунту вернуться в зону 1.20 после прорыва выше 1.14. Но до отложенного обновления фискальных показателей еще далеко, а пока фунт подвержен колебаниям более широкого тона доллара СШ".

- Мы придерживаемся бычьих взглядов на перспективы британского фунта выше уровня 1.14 и ожидаем твердой поддержки на провалах в область диапазона 1.14.

- Внутридневной рост до 1.1610 должен привести к возобновлению роста фунта.

EUR/USD отскочила от минимума 0,99. Преодоление зоны 1,0100 может сделать возможным дальнейший рост, сообщают экономисты Scotiabank.

Подтекст остается позитивным

"Несмотря на дрейф евро в конце недели от области 1,01, общий фон здесь остается позитивным.

Пара повторно протестировалиа ключевую поддержку в области 0,99 - бывшее сопротивление тренда, а теперь поддержка - и удержалась выше нее.

У евро все еще есть над чем работать, чтобы продолжить ралли, но возвращение к 1,01+ в ближайшие несколько дней должно позволить развить рост для продвижения к 1,03".

- В августе экономика Канады выросла на 0,1% в месячном исчислении.

- USD/CAD держится за скромный дневной прирост выше 1,3600 после выхода данных.

Реальный валовой внутренний продукт (ВВП) Канады в августе вырос на 0,1% в месячном исчислении, сообщило Статистическое управление Канады в четверг. Данное показание последовало за июльским ростом на 0,1% и оказалось немного лучше ожиданий рынка в 0%.

"Пересмотренная информация указывает на то, что реальный ВВП вырос на 0,1% в сентябре, - говорится далее в публикации. - Рост в подсекторе добычи нефти и газа, производственном секторе и государственном секторе был частично компенсирован снижением в строительстве".

Реакция рынка

Эти данные не помогли луни набрать силу, и USD/CAD на момент написания торговался на положительной территории чуть выше 1,3600.

По мнению аналитиков Natixis, чтобы добиться дезинфляции, ЕЦБ придется повышать процентные ставки гораздо больше, чем ФРС.

Ключевые тезисы

- Более высокая общая (а в будущем и базовая) инфляция в еврозоне. Высокий уровень базовой инфляции показывает, что инфляция в еврозоне является эндогенной и больше не связана только с ценами на сырье.

- Более сильный рост заработной платы в еврозоне, чем в США, из-за большего давления на рынок труда.

- Гораздо более высокие цены на энергоносители в еврозоне, чем в США, что является следствием конфликта в Украине.

- Гораздо больший рост цен на импорт в еврозоне, чем в США, в частности, из-за обесценивания евро.

- Гораздо более экспансивная фискальная политика в еврозоне, чем в США, благодаря расходам на повышение покупательной способности.

Пара USD/JPY вновь приблизилась к 147.00 после того, как вчера достигла минимума на 145.11 после того, как Банк Японии (BoJ) объявил, что оставил настройки политики без изменений. Тем не менее, снижение доходности за пределами Японии оказывает некоторое облегчение иене, сообщают экономисты MUFG Bank.

Ключевые тезисы

- Продолжение смягчения политики Банка Японии оставляет иену уязвимой для дальнейшего ослабления и сохраняет необходимость прямого вмешательства для снижения темпов продажи иены.

- Японские власти, по крайней мере, получают временное облегчение от снижения доходности за пределами Японии на прошлой неделе, что помогает сдерживать спекулятивные продажи иены наряду с риском интервенции. После пика, достигнутого в конце прошлой недели, доходность за пределами Японии резко снизилась, чему отчасти способствовали растущие спекуляции по поводу голубиного поворота в политике центрального банка на фоне усиливающихся опасений относительно резкого замедления/жесткой посадки мировой экономики

- Мягкая политика Банка Японии продолжает стимулировать слабую иену, но риски снижения начинают ослабевать, так как мировая доходность почти достигла пика в ближайшей перспективе.

Инфляция в США, измеряемая индексом цен расходов на личное потребление (PCE), в сентябре не изменилась и составила 6,2% в годовом исчислении, сообщило Бюро экономического анализа США в пятницу.

Базовый индекс цен PCE, который является предпочтительным показателем инфляции Федеральной резервной системы, вырос до 5,1% в годовом исчислении с 4,9% в августе, по сравнению с прогнозом аналитиков в 5,2%, и увеличился на 0,5% в сентябре.

Дальнейшие подробности публикации показали, что личные расходы выросли на 0,6% в сентябре, а личные доходы увеличились на 0,4%.

Реакция рынка

Индекс доллара США отступил от дневных максимумов, отреагировав на данные, и на момент написания вырос на 0,15%, достигнув отметки 110,76.

Золото торгуется на уровне чуть ниже $1 660. Если рынок в некоторой степени переоценит будущие повышения ставок, желтый металл может преуспеть, считают стратеги из Commerzbank.

Насыщенная неделя для золота

"Мы не видим практически никакого потенциала для восстановления цены на золото до тех пор, пока не будет видно конца агрессивного повышения ставок. Поэтому заседание ФРС на следующей неделе, вероятно, окажет важное влияние на динамику цен на золото.

В целом ожидается еще одно выраженное повышение ставки на 75 б.п. после того, как в сентябре инфляция в США снова оставалась упрямо высокой, а базовая инфляция поднялась до 40-летнего максимума в 6,6%. Тем не менее, если представители ЦБ намекнут, что в будущем они будут повышать ключевую ставку менее агрессивными темпами - например, в ответ на охлаждение экономики - цена на золото может получить некоторую поддержку".

- Инфляция в Германии в октябре выросла более быстрыми темпами, чем ожидалось.

- EUR/USD торгуется на отрицательной территории около 0,9950 после выхода горячих данных по CPI Германии.

Годовая инфляция в Германии, измеряемая индексом потребительских цен ( CPI), выросла до 10,4% в октябре с 10% в сентябре, сообщило в пятницу немецкое агентство Destatis. Это значение оказалось выше рыночных ожиданий в 10,1%.

Между тем, Гармонизированный индекс потребительских цен (HICP), который Европейский центральный банк (ЕЦБ) предпочитает использовать для измерения инфляции, подскочил до 11,6% с 10,9%, по сравнению с прогнозом аналитиков в 10,9%.

В месячном исчислении CPI и HICP составили 0,9% и 1,1%, соответственно, превысив прогнозы рынка.

Реакция рынка

Пара EUR/USD не продемонстрировала немедленной реакции на эти данные и на момент написания потеряла 0,08% к 0,9955.

Экономисты HSBC ожидают, что индекс доллара США (DXY) протестирует уровень 115.

ФРС проведет широко ожидаемое повышение ставки на 75 б.п.

"Мы ожидаем, что восходящий тренд доллара США продолжится, и DXY, вероятно, попытается преодолеть верхнюю границу своего недавнего торгового диапазона 110-115.

Ключевым моментом для доллара США является заседание Федерального комитета по открытым рынкам (FOMC) 1-2 ноября. Федеральная резервная система (ФРС), вероятно, обеспечит широко ожидаемое повышение ставки на 75 б.п. и, как ожидается, будет утверждать, что результат зависит от данных в своем заявлении о намерениях, при этом рынок в настоящее время оценивает 88%-ную вероятность последующего повышения ставки на 75 б.п. в декабре (Bloomberg, 20 октября 2022 года).

Мы считаем, что напряженность на рынке труда (вероятно, отраженная в отчете о занятости в США за октябрь, который будет опубликован 4 ноября) будет продолжать усиливать опасения по поводу инфляционного давления, обусловленного услугами, даже в условиях замедления базовой инфляции цен на товары. Возобновившийся с середины сентября рост цен на бензин, а также цен на продукты питания и другие энергоносители оказывает повышательное давление на CPI США. Инфляция за октябрь будет опубликована 10 ноября".

- EUR/USD опускается ниже паритета.

- Возобновление тенденции к снижению нацеливает пару на октябрьскую вершину вблизи 1.0100.

В пятницу EUR/USD продлевает коррекционное снижение до диапазона 0,9930/25.

В случае, если быки вернут себе преимущество, преодоление зоны 1.0100 может вызвать более серьезное восстановление в краткосрочной перспективе. Тем не менее, ближайший барьер теперь ожидается на сентябрьской вершине 1.0197 (12 сентября) перед августовским пиком 1.0368 (10 августа).

В более долгосрочной перспективе медвежий взгляд на пару должен оставаться неизменным, пока она находится ниже 200-дневной SMA на уровне 1.0502.

Дневной график EUR/USD

Пара EUR/USD поднялась выше паритета. Тем не менее, экономисты ABN Amro ожидают, что пара закончит год на уровне 1,00.

Евро останется под давлением по отношению к доллару США в этом году

"Энергетический кризис и рецессия в еврозоне в сочетании с более агрессивной траекторией повышения ставок в США по сравнению с еврозоной, вероятно, будут держать евро под давлением по отношению к доллару США в этом году.

Когда финансовые рынки снова немного успокоятся, снижение спроса на доллар в качестве "тихой гавани" может привести к восстановлению EUR/USD.

Наш прогноз по EUR/USD на конец 2022 года составляет 1,00".

Экономист UOB Group Ли Сью Энн предполагает, что РБА сохранит тенденцию к ужесточению на заседании 1 ноября.

Ключевые тезисы

"Последний федеральный бюджет, представленный 25 октября, продемонстрировал сильную фискальную дисциплину, что крайне важно и соответствует усилиям РБА по сдерживанию инфляции. Примечательно, что как общая, так и базовая инфляция в 3кв 2022 года оказалась выше ожиданий. Но мы считаем, что в отсутствие дальнейших значительных глобальных потрясений пик инфляции, скорее всего, придется на 4 квартал 2022 года.

На этом заседании мы планируем повышение официальной денежной ставки (OCR) на 25 б.п. до 2,85%.

- DXY прибавляет к важному продвижению четверга и возвращается к отметке 111.00.

- Продолжение восстановления должно нацелиться на 114,00.

В конце недели DXY поднялся до 3-дневных максимумов чуть выше барьера 111,00.

Несмотря на то, что доллар остается под давлением, вероятность дальнейшего роста сохраняется, пока он находится выше 8-месячной линии поддержки вблизи 108,50. Близость 100-дневной SMA также усиливает эту область. На фоне этого следующее значимое препятствие находится на октябрьских максимумах в районе 114,00.

В долгосрочной перспективе ожидается, что DXY сохранит конструктивную позицию, находясь выше 200-дневной SMA на уровне 104,07.

Дневной график DXY

Доллар США демонстрирует умеренный отскок после сильной распродажи. Участники рынка становятся все более уверенными в том, что ФРС, по крайней мере, замедлит темпы повышения ставок. Экономисты MUFG Bank считают, что ФРС должна разочаровать эти ожидания, чтобы дать дополнительное топливо для доллара.

Все внимание на заседание FOMC на следующей неделе

" Индекс доллара США нашел поддержку в нижней части своего недавнего торгового диапазона между 110,00 и 115,00. Однако возможности для роста доллара США в преддверии заседания FOMC на следующей неделе должны оставаться ограниченными, учитывая, что участники рынка все еще нервничают из-за возможного "голубиного" изменения политики ФРС, которое может быстро вырвать ковер из-под ног доллара.

Для того чтобы доллар США начал более сильное ралли, ФРС должна будет разочаровать ожидания рынка относительно замедления темпов повышения ставок в конце этого года".

- EUR/JPY вновь обретает самообладание и отвоевывает часть позиций, утраченных в четверг.

- Сопротивление ожидается на максимуме 2022 года на 148.40.

EUR/JPY возобновит рост и преодолеет барьер 147,00 в конце недели.

Учитывая текущее ценовое движение, у кросса все еще есть шансы на дальнейшее продвижение в краткосрочной перспективе. При этом непосредственным барьером для роста теперь является максимум 2022 года на 148,40 (21 октября), а также вершина декабря 2014 года на 149,78 (8 декабря).

В краткосрочной перспективе ожидается сохранение восходящего импульса выше минимумов октября в районе 141,00.

В долгосрочной перспективе,выше ключевой 200-дневной SMA на 137,27, конструктивный прогноз останется неизменным.

Дневной график EUR/JPY

Совет директоров Банка России по итогам сегодняшнего заседания принял решение сохранить ключевую ставку на уровне 7,50% годовых.

В сопроводительном заявлении ЦБ отметил:

- Текущие темпы прироста потребительских цен в целом остаются низкими, что способствует дальнейшему замедлению годовой инфляции.

- Инфляционные ожидания населения и компаний находятся на повышенном уровне и несколько выросли по сравнению с летними месяцами.

- Прогноз по инфляции на конец 2022 года уточнен до 12,0–13,0% с учетом переноса сроков индексации тарифов ЖКХ.

- По оценкам ЦБ, частичная мобилизация будет сдерживающим фактором для динамики потребительского спроса и инфляции в ближайшие месяцы.

- В последующем ее эффекты будут проинфляционными за счет усиления ограничений аспекта предложения.

- Банк России будет принимать дальнейшие решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, процесса структурной перестройки экономики, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков.

- По прогнозу ЦБ с учетом проводимой денежно-кредитной политики годовая инфляция снизится до 5,0–7,0% в 2023 году и вернется к 4% в 2024 году.

В начале следующей недели агентства Reuters и Bloomberg опубликуют свои отчеты по добыче ОПЕК в октябре. Снижение предложения будет способствовать росту цен на нефть, при этом нефть марки Brent будет торговаться в районе 96 долларов, сообщают стратеги Commerzbank.

Рынок нефти, скорее всего, сузится

"Объем добычи, вероятно, снизится незначительно, в соответствии с решением ОПЕК+, прежде чем в ноябре он будет сокращен значительно сильнее. Отклонение от согласованного целевого уровня добычи, вероятно, останется значительным, учитывая, что многие страны ОПЕК уже в течение нескольких месяцев существенно отстают от своих целевых показателей.

В результате рынок нефти, скорее всего, станет более дефицитным, тем более что нефтяное эмбарго ЕС, которое вступит в силу в начале декабря, должно также сократить поставки нефти из России.

Мы считаем, что нефть Brent получает хорошую поддержку на текущем уровне около 96 долларов за баррель".

Пара EUR/USD торгуется немного ниже паритета. Экономисты HSBC ожидают, что самая популярная в мире валютная пара бросит вызов уровню 0,95.

Нежелание рисковать может потянуть евро вниз

"Мы ожидаем, что евро ослабнет против доллара США, бросив свежий вызов уровню 0,95 в ближайшие месяцы.

Повышенный риск рецессии в регионе, который создает эта инфляционная битва, также может привести к снижению курса евро. Бегство от рисков - еще одна сила, которая может потянуть евро вниз.

Смотрите: EUR/USD будет снижаться в направлении 0,90 - Danske Bank

Правительство "продолжает ожидать, что Банк Японии (BOJ) будет проводить соответствующую денежно-кредитную политику", - заявил в пятницу министр финансов Японии Шуничи Сузуки.

Дополнительные тезисы

Необходимо помнить о соблюдении фискальной дисциплины.

Британский опыт показал, что если доверие к фискальному управлению утрачено, правительства могут подвергнуться атаке со стороны рынков.

Важно продумать стратегию выхода из фискального стимулирования в будущем.

Обеспечение стабильных источников финансирования важно для увеличения оборонного бюджета.

Правительство пополнило бюджетные резервы, чтобы реагировать на неопределенности, такие как риск замедления мировой экономики.

Правительство и Банк Японии занимают общую позицию в отношении экономики.

Пара USD/JPY продолжает ралли в ходе европейской сессии в четверг, так как статус-кво Банка Японии по настройкам денежно-кредитной политики в сочетании с "голубиной" риторикой управляющего ЦБ Харухико Куроды активизировали продажи иены.

Пара выросла на 1% внутри дня и торгуется на уровне 147,71, стремясь восстановиться над 148,00. Таким образом, пара демонстрирует уверенное возвращение из зоны поддержки 146,00, которая была протестирована на заявлениях центрального банка.

Между тем, премьер-министр Японии Фумио Кисида заявил в пятницу, что "с помощью пакета мер стимулирования правительство будет стремиться снизить инфляцию ИПЦ в Японии на 1,2% или более".

Дополнительные цитаты

"Примем меры, чтобы Япония не столкнулась с инфляцией в размере 10%, которая наблюдается в США и европейских странах".

"Будет стремиться к сотрудничеству с деловым лобби Keidanren и профсоюзным зонтиком rengo, чтобы обеспечить достаточный рост заработной платы для компенсации ускоряющейся инфляции".

Министр финансов страны Шуничи Судзуки заявил, что власти намерены принять дополнительный бюджет до конца года.

Он добавил, что "фискальная ситуация в Японии стала более тяжелой из-за раундов стимулирования, направленных на борьбу с последствиями ковида".

Технические уровни USD/JPY

Окончательный индекс потребительского доверия в Еврозоне в октябре составил -27,6 против -28,8, зафиксированных ранее, согласно последним данным Европейской комиссии. Данные превысили ожидания рынка в -27,6.

Между тем, индикатор экономических настроений за октябрь снизился до 92,5 против 92,5 ожиданий и 93,6 предыдущего значения.

Настроения в промышленности ухудшились до -1,2 пункта с -0,3 в октябре, а в сфере услуг, крупнейшем секторе экономики, до 1,8 с 4,4 в сентябре.

Реакция рынка

EUR/USD держится в диапазоне около 0,9950, не обращая внимания на смешанные данные по настроениям в Еврозоне. На момент публикации пара теряет 0,10% от цены открытия

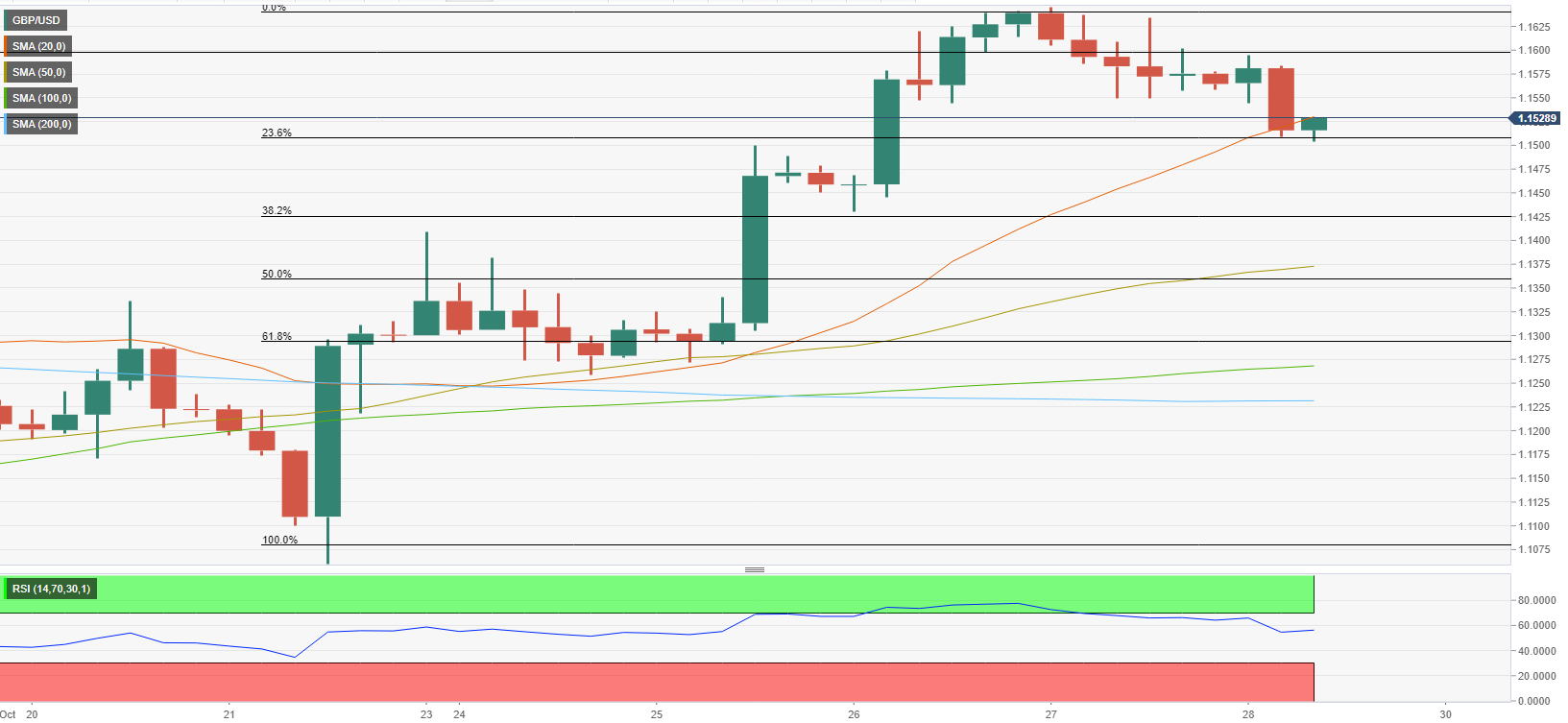

Пара GBP/USD продолжает снижаться к 1.1500 в начале пятницы после того, как прервала двухдневную серию побед на фоне возобновления роста доллара в четверг. Как пишет аналитик FXStreet Эрен Сензегер, "хотя пара держится на положительной территории на недельной основе, она может столкнуться с дополнительным давлением продаж и продолжить сдавать позиции в случае, если покупатели не смогут защитить 1.1500.

Возобновление укрепления доллара в четверг заставило GBP/USD развернуться на юг. Первоначальная оценка Бюро экономического анализа США (BEA) показала, что в третьем квартале экономика США выросла на 2,6% в годовом исчислении, превысив ожидания рынка в 2,4%. Кроме того, негативные изменения в настроениях по поводу рисков оказали дополнительное давление на доллар в американские торговые часы.

Между тем, "голубиный" тон президента Европейского центрального банка (ЕЦБ) Кристин Лагард на пресс-конференции после решения банка повысить ключевые ставки на 75 б.п. помог британскому фунту перехватить часть оттока капитала из евро. Поскольку пара EUR/GBP в четверг третий раз подряд закрылась на отрицательной территории, GBP/USD удалось ограничить свои потери.

Во второй половине дня БЭА опубликует данные по индексу цен расходов на личное потребление (PCE) за сентябрь. Согласно прогнозам, годовой базовый индекс цен PCE, который является предпочтительным показателем инфляции для ФРС, вырастет до 5,2% с 4,9% в августе. Если эти данные окажутся выше ожиданий, доллар может укрепиться, поскольку инвесторы пересмотрят шансы на повышение ставки ФРС на 50 б.п. в декабре. С другой стороны, мягкие данные могут привлечь долларовых медведей и открыть дверь для отскока GBP/USD в преддверии выходных".

Несмотря на резкие развороты политического курса, британский фунт по-прежнему сталкивается со структурными и циклическими проблемами. Поэтому экономисты HSBC ожидают снижения GBP/USD в ближайшие недели.

Потребуются дальнейшие жесткие фискальные решения

"Серия U-образных разворотов фискальной политики, наряду с временной поддержкой рынка государственных облигаций Великобритании (известных как "гилты") со стороны Банка Англии, обеспечили передышку для британского фунта на данный момент. Однако, учитывая фискальные, монетарные и политические проблемы Великобритании, британский фунт, вероятно, столкнется с дальнейшим понижательным давлением в ближайшие недели."

"От британского правительства потребуются дальнейшие жесткие фискальные решения, так как отношение долга к ВВП будет расти, а бюджетный дефицит может составить около 6% от ВВП".

"Что касается заседания Банка Англии 3 ноября, то британский фунт может пострадать от тона Банка Англии, который предположит, что экономические перспективы могут быть еще слабее, чем ожидалось ранее, и что рынок слишком ястребино настроен в отношении повышения ставок".

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую техническую ситуацию по GBP/USD, в четверг пара прервала двухдневную серию роста на фоне возобновления роста доллара и сегодня продолжает снижаться в направлении 1.1500.

«Хотя пара держится на положительной территории на недельном таймфрейме, она может столкнуться с дополнительным давлением продаж в случае, если покупатели не смогут защитить 1.1500.

Отметка 1.1500 (уровень Фибоначчи 23,6% коррекции последнего восходящего тренда, психологический уровень, бывшее сопротивление, 20-периодная SMA) выступает в качестве ключевой поддержки для GBP/USD в ближайшей перспективе. В случае если пара опустится ниже этого уровня и начнет использовать его в качестве сопротивления, могут наблюдаться дополнительные потери. В идеале, индикатор относительной силы (RSI) на четырехчасовом графике должен опуститься ниже 50, чтобы подтвердить изменение тренда на медвежий. Ниже уровня 1.1500 в качестве следующих поддержек могут рассматриваться уровни 1.1425 (38,2% коррекции Фибоначчи) и 1.1370 (50-периодная SMA, 50% коррекции Фибоначчи).

С точки зрения роста, 1.1600 (статический уровень, психологический уровень) является следующим препятствием для пары перед следующими барьерами на 1.1650 (статический уровень, многонедельный максимум, установленный в четверг) и 1.1700 (психологический уровень). Если уровень 1.1500 останется нетронутым, покупатели могут сохранить контроль над движением пары».

Пара EUR/USD изменила направление движения и опустилась ниже ключевой отметки паритета, поскольку инвесторы оценивают решения и сообщения Европейского центрального банка (ЕЦБ) по денежно-кредитной политике. Как пишет аналитик FXStreet Эрен Сензегер, "техническая картина указывает на медвежий крен, а непоследовательные комментарии политиков ЕЦБ практически не помогают единой валюте оставаться устойчивой по отношению к доллару.

Как и ожидалось, ЕЦБ повысил ключевую ставку на 75 базисных пунктов (б.п.) по итогам октябрьского заседания. Во время пресс-конференции президент ЕЦБ Кристин Лагард воздержалась от предоставления каких-либо подробностей относительно возможного количественного ужесточения. Хотя Лагард отметила, что им предстоит еще многое сделать в отношении нормализации политики, она не стала называть конкретный размер повышения ставки в декабре и заявила, что спекулировать на нейтральной ставке бесполезно.

Со ссылкой на осведомленные источники, агентство Reuters сообщило после мероприятия ЕЦБ, что три члена Совета управляющих проголосовали за повышение ставки на 50 б.п. на этом заседании, что отражает разногласия среди политиков.Управляющий Банка Франции Франсуа Вильруа де Гальо заявил в пятницу, что "нет никаких обязательств повышать ставки на 75 б.п. на декабрьском заседании". Однако член Совета управляющих ЕЦБ отметил, что следующее повышение ставки "должно быть существенным".

Между тем, данные из Германии показали, что валовой внутренний продукт в третьем квартале вырос на 1,2% в годовом исчислении, превзойдя рыночный прогноз роста на 0,8%. Тем не менее, неопределенность вокруг прогноза ЕЦБ по ставке не позволила евро извлечь выгоду из этих данных.

Во второй половине дня Бюро экономического анализа США выпустит данные по индексу цен расходов на личное потребление (PCE) за сентябрь. Ожидается, что базовая инфляция PCE вырастет до 5,2% с 4,9% в августе. Мягкие данные по инфляции могут затруднить дальнейшее укрепление доллара в преддверии долгожданного заседания ФРС на следующей неделе, и наоборот".

Аналитик FXStreet Эрен Сензегер комментирует технические перспективы пары EURUSD:

"Пара EUR/USD изменила направление движения и опустилась ниже ключевой отметки паритета, поскольку инвесторы оценивают решения и сообщения Европейского центрального банка (ЕЦБ) по денежно-кредитной политике. Техническая картина указывает на медвежий крен, а непоследовательные комментарии политиков ЕЦБ практически не помогают единой валюте оставаться устойчивой по отношению к доллару.

50% коррекция Фибоначчи восходящего тренда недельной давности формирует первоначальную поддержку на уровне 0.9920 перед 0.9900 (психологический уровень, 50-периодная SMA на четырехчасовом графике) и 0.9850 (61.8% коррекция Фибоначчи).

С другой стороны, 23,6% коррекция Фибоначчи и 20-периодная SMA усиливают сопротивление на уровне 1,0000. Если EUR/USD вернется к этому уровню и подтвердит его в качестве поддержки, она может снова нацелиться на 1,0050 (статический уровень, бывшее сопротивление) и 1,0100.

Стоит отметить, что индикатор относительной силы (RSI) сейчас находится немного ниже 50, а последняя четырехчасовая свеча пары закрылась ниже 20-периодной SMA, что указывает на медвежий уклон в краткосрочной перспективе".

ЦБ Дании повысил свою ключевую ставку на 60 б.п. до 1,25%. Спред с ключевой ставкой ЕЦБ теперь составляет -0,25%, что, по мнению экономистов Danske Bank, будет достаточно для ослабления датской кроны и прекращения необходимости валютных интервенций.

ЦБ повысил ставку "только" на 60 б.п., чтобы положить конец укреплению датской кроны

"Как мы и ожидали, ЦБ Дании выбрал меньшее повышение ставки, чем ЕЦБ - ЕЦБ вчера повысил ключевую ставку на 75 б.п., а Банк Дании - только на 60 б.п.. Это увеличивает спред с ключевой ставкой ЕЦБ до -0,25%. Решение ЦБ было принято после масштабной валютной интервенции".

"Мы ожидаем, что этой корректировки будет достаточно, чтобы обусловить рост EUR/DKK и положить конец необходимости дальнейших продаж в рамках валютных интервенций и новых корректировок спреда процентных ставок."

"Мы ожидаем, что пара EUR/DKK поднимется к верхней границе торгового диапазона этого года, т.е. примерно до 7,4450, и что далее ЦБ Дании последует за ЕЦБ в соотношении 1:1, т.е. повысит ставку до 2,25% в феврале".

Доллар удерживает позиции против своих конкурентов в начале пятницы. Сегодня главным событием, вероятно, станут данные по ценам в США, включая публикацию индекса стоимости занятости за 3-й квартал. Экономисты ING считают, что любой приятный сюрприз со стороны показателей повысит курс доллара.

Доллар будет привлекать покупателей на падениях

"Самой горячей темой будут данные по ценам в США. Мы увидим индекс стоимости занятости за 3-й квартал этого года. Консенсус-прогноз ожидает, что в сегодняшнем релизе индекс ослабнет до 1,2% кв/кв. Любой сюрприз в сторону повышения может подтолкнуть вверх ценообразование в отношении конечного уровня ставки ФРС (сейчас 4,75% против недавнего максимума 5,00%). Это будет позитивным фактором для доллара".

"Может быть, область 110 все-таки в конечном итоге окажется поддержкой для DXY".

- ВВП Германии в 3 квартале составил 0,3% кв/кв против прогноза -0,2%.

- В годовом исчислении ВВП Германии составил 1,1% в 3-м квартале против ожиданий 0,7%.

- Пара EUR/USD проигнорировала позитивные данные по росту экономики Германии за 3-й квартал.

Экономика Германии выросла на 0,3% в третьем квартале 2022 года по сравнению с прогнозом -0,2% и 0,1% во втором квартале, как показал предварительный отчет, опубликованный Destatis в пятницу.

Между тем, годовой показатель ВВП вырос на 1,1% в третьем квартале против предыдущего значения 1,8% и совпал с ожиданиями рынка в 0,7%.

Последствия для FX

Евро/доллар осталась равнодушна к результатам, которые оказались выше прогнозов, так как настроения на рынке остаются негативными, что стимулирует спрос на безопасное убежище в виде доллара США.

На момент написания пара торговалась на уровне 0,9940, снизившись на 0,20% внутри дня.

Пара EUR/USD остается относительно спокойной, держась ниже паритета. Экономисты ING ожидают снижения пары к зоне 0,9910/20.

Голубиное повышение ставки на 75 б.п.?

ЕЦБ повысил ставки на 75 б.п., но в некотором смысле это можно было бы назвать "голубиным" повышением. Безусловно, рынки процентных ставок приняли к сведению упоминание о "существенном прогрессе, достигнутом в сворачивании монетарной аккомодации" и вычли из цен 30 б.п. от конечного уровня ставки ЕЦБ, который теперь оценивается как 2,50%. Мы по-прежнему считаем, что это слишком высокий уровень".

"На сегодня пара EUR/USD может немного колебаться, поскольку "ястребы" ЕЦБ информируют СМИ о том, что заявление центрального банка было не таким уж "голубиным", как это интерпретировал рынок. Но мы считаем, что доллар должен сохранять поддержку до заседания FOMC на следующей неделе и склонны ожидать сегодня снижения EUR/USD к области 0.9910/20 - это вершина медвежьего трендового канала, который был недавно пробит."

Пара NZD/USD закрепилась выше отметки 0,58. Однако экономисты HSBC ожидают, что в ближайшие недели пара будет снижаться.

Ущерб для экономики может проявиться со временем

"Ожидается, что пара NZD/USD снизится в ближайшие недели на фоне бегства от риска".

"После публикации серии положительных данных по расходам, миграции и инфляции в Новой Зеландии, рынок не видит рисков "жесткой посадки" экономики так ярко, как раньше. Тем не менее, рынок в настоящее время закладывает в цены дополнительное повышение ставки на 200 б.п. к середине 2023 года, поэтому ущерб для экономики может проявиться со временем."

По мнению валютных стратегов UOB Group, в краткосрочной перспективе пара USD/CNH может снизиться в район 7.1500.

Ключевые тезисы

Прогноз на 24 часа: "Сильный отскок доллара до 7,2686 стал для нас неожиданностью (мы ожидали дальнейшего ослабления доллара). Мы рассматриваем ценовое движение как часть продолжающейся консолидации и ожидаем, что доллар будет торговаться в диапазоне 7.2150/7.2650".

Следующие 1-3 недели: "Мы продолжаем придерживаться того же мнения, что и вчера (27 октября, цена спот на 7.1870). Как было отмечено, недавнее укрепление доллара США закончилось. Крупный откат в среду имеет возможность продолжения до 7.1500, возможно, 7.1300. Однако прорыв выше 7.2850 (нашего уровня "сильного сопротивления") укажет на то, что этот откат не получит дальнейшего развития".

В преддверии важных событийных следующей недели, таких как заседания ФРС и Банка Англии по ставкам, стерлинг будет топтаться в диапазонах. Экономисты ING внимательно следят за возможным прорывом ниже 1,15 в паре GBP/USD.

Подведение итогов в преддверии заседания Банка Англии на следующей неделе

"Интригует то, что ценообразование относительно итогов заседания Банка Англии на следующей неделе начинает дрейфовать ниже уровня повышения ставки на 75 б.п. до 3,00%. Напомним, что в разгар фиаско фискальной политики рынок в течение короткого времени закладывал в цены повышение банковской ставки до 3,90% на заседании на следующей неделе".

"Мы считаем, что шансы на повышение ставки Банком Англии на 50 б.п. выше, чем сейчас закладывает в цены рынок - и это негативный фактор для стерлинга".

"Посмотрим, сможет ли GBP/USD сегодня прорваться обратно под 1.1500, в то время как ослабший евро, вероятно, определит диапазон EUR/GBP где-то в районе 0.8600-0.8700".

Вот что вам нужно знать в пятницу, 28 октября:

В начале пятницы доллар удерживает позиции, завоеванные против своих конкурентов, при этом индекс доллара США консолидируется после энергичного восстановления четверга выше отметки 110,50. В европейской экономической повестке дня сегодня будут представлены данные по валовому внутреннему продукту Германии за 3-й квартал и инфляции за октябрь, а также результаты исследования настроений потребителей и деловых кругов еврозоны. Во второй половине дня новый импульс рынку могут придать ценовой индекс расходов на личное потребление (PCE), который является предпочтительным индикатором инфляции для ФРС, и данные по продажам домов в США за сентябрь.

В четверг первая оценка Бюро экономического анализа США показала, что рост экономики США в третьем квартале составил 2,6%, по сравнению с рыночными ожиданиями в 2,4%, что помогло доллару укрепиться. Между тем, Европейский центральный банк (ЕЦБ) принял решение повысить ключевую ставку на 75 базисных пунктов, как и ожидалось. Во время пресс-конференции президент ЕЦБ Кристин Лагард воздержалась от подтверждения еще одного повышения ставки, но заявила, что ЦБ пока не закончил нормализацию политики. ЕЦБ также отметил в своем сопроводительном заявлении, что снижение курса евро способствовало росту инфляции, но в итоге пара EUR/USD прервала пятидневную серию роста. В начале пятницы пара остается относительно спокойной, торгуясь ниже паритета.

В азиатские торговые часы в пятницу Банк Японии объявил, что сохранил без изменений настройки монетарной политики, оставив ставки на уровне -0,1% при сохранении целевой доходности 10-летних облигаций на уровне 0,00%. В своем ежеквартальном отчете Банк Японии отметил, что риски для экономических перспектив смещены в сторону понижения на фоне повышенного беспокойства по поводу динамики валютных курсов и мировых цен на сырьевые товары. Комментируя движение японской иены, глава Банка Японии Курода повторил, что он не будет колебаться в вопросе дальнейшего смягчения денежно-кредитной политики, если это будет необходимо. Пара USD/JPY не смогла сделать решительный шаг ни в одну из сторон и на момент написания торговалась с небольшими внутридневными изменениями на уровне 146,50.

Хотя британскому фунту удалось сохранить относительную устойчивость против доллара США, пара GBP/USD в четверг закрылась на отрицательной территории. В начале пятницы пара торгуется со скромными внутридневными потерями выше отметки 1,1500.

Золото продемонстрировало отскок, несмотря на укрепление доллара в американские торговые часы в четверг, так как доходность 10-летних казначейских облигаций США упала ниже 4%. Пара XAU/USD, однако, не смогла развить в начале пятницы достигнутые в четверг успехи и на момент написания торговалась на отрицательной территории ниже $1,660.

Ухудшение настроений на рынке повлияло на биткоин, и курс BTC/USD потерял более 2%, после чего в начале пятницы перешел в фазу консолидации на уровне чуть выше $20 000. После роста более чем на 10% в начале недели, Ethereum развернулся на юг и упал на 3,4% в четверг. На момент написания курс ETH/USD колебался в узком диапазоне в районе $1 500.

Глава Банка Японии Харухико Курода проводит в пятницу конференцию после принятия решения по монетарной политике, комментируя динммику обменного курса валюты и перспективы инфляции.

Дополнительные тезисы

Трудно сказать, как шаги правительства по стимулированию экономики повлияют на валюты.

Считает, что меры по стимулированию экономики окажут давление на цены, но будут способствовать экономическому росту.

Не думает, что регулирование кривой доходности вызывает ослабление иены.

Будем продолжать обращать внимание на снижение функционирования рынка облигаций.

Замедление темпов роста зарубежной экономики скажется на японском экспорте и промышленном производстве.

Ожидает, что японская экономика продолжит рост, несмотря на замедление темпов роста зарубежной экономики.

Банк Японии проводит в пятницу конференцию после принятия решения по монетарной политике, подтверждая, что "не будет колебаться в дальнейшем смягчении денежно-кредитной политики, если это будет необходимо".

Дополнительные цитаты

Необходимо быть бдительными к движениям на финансовых и валютных рынках и их влиянию на экономику Японии и цены.

Никаких комментариев по поводу валютных интервенций, так как они находятся в юрисдикции Министерства финансов.

Ослабление иены было односторонним.

Быстрое движение иены негативно, нежелательно для экономики Японии, так как затрудняет бизнес-планирование для компаний.

Необходимо достичь целевого уровня инфляции в 2% в тандеме с ростом заработной платы.

Очень важно, чтобы валюта двигалась стабильно, отражая фундаментальные показатели.

Рост инфляции ИПЦ обусловлен ростом цен на импорт, вызванным инфляцией сырьевых товаров и слабой иеной.

Будем стремиться к достижению стабильной, устойчивой инфляции, включающей рост заработной платы.

Инфляция, вызванная ростом издержек, будет ослабевать после нового года.

Заработная плата постепенно растет, и ожидается, что в следующем году она будет расти и дальше.

Но даже с учетом этого, рост ИПЦ, вероятно, будет ограничен примерно на уровне 1,6% в следующем году и в последующие годы.

Ожидается, что переговоры по заработной плате весной следующего года приведут к более высокому росту зарплат, в том числе из-за растущей инфляции цен.

В следующем финансовом году рост цен не достигнет 2%.

Экономика Японии все еще находится на пути к восстановлению после пандемии.

Целесообразно продолжать смягчение денежно-кредитной политики для поддержки восстановления экономики.

Реакция рынка

USD/JPY проигнорировала комментарии главы ЦБ Куроды. На момент написания статьи пара торгуется на уровне 146,38, с внутридневным повышением на 0,05%.

Представитель Европейского центрального банка (ЕЦБ) и глава Банка Франции Франсуа Виллеруа де Гало заявил в пятницу, что у регулятора "нет обязательства повышать ставки на 75 б.п. на декабрьском заседании".

Дополнительные цитаты

"Центральный банк вернет инфляцию к уровню 2% через 2-3 года".

"Нужно действовать быстро в вопросе нормализации ставок, но сохранять осторожность в вопросе количественного ужесточения QT".

Пара EUR/USD торгуется чуть ниже паритета. Экономисты Danske Bank ожидают, что пара направится вниз в направлении нижней части диапазона 0,90-0,91.

Инфляционные риски являются повышательными, экономические риски - понижательными

"После повышения ставки ЕЦБ на 75 б.п. и публичного признания регулятором стагфляционных рисков (повышательные риски для экономики и повышательные - для инфляции ИПЦ), рынок, вероятно, сохранит негативный настрой в отношении EUR/USD".

"Эта тема стагфляции и то, что более высокие европейские процентные ставки остаются негативным фактором для валюты, хорошо согласуются с нашим давним позитивным взглядом на USD, и мы неоднократно наблюдали такую реакцию рынка. В этой связи мы продолжаем прогнозировать курс EUR/USD нижней части диапазона 0,90-0,91".

По данным DTCC, сегодня в Нью-Йорке в 17.00 мск. произойдет экспирация следующих опционов:

- EUR/USD: суммы в EUR

- 0.9800 918 млн

- 1.0000 1.86 млрд

- 1.0200 912 млн

- GBP/USD: суммы в фунтах

- 1.1210 758 млн

- USD/JPY: суммы в долларах США

- 147.00 630 млн

- 151.00 540 млн

- AUD/USD: суммы в AUD

- 0.6720 438 млн

- USD/CNY: суммы в USD

- 7.00 3.95 млрд

- 7.20 1.23 млрд

Представитель Европейского центрального банка (ЕЦБ) Гедиминас Шимкус намекнул на возможность повышения ставки на 75 б.п. на следующем заседании.

Дополнительные цитаты

"Мы приближаемся к территории нейтральной ставки".

"Не факт, что 75 базисных пунктов - это новая норма".

"Ожидается, что прогнозы по инфляции будут пересмотрены в сторону повышения".

"Я ожидаю, что прогнозы ЕЦБ по инфляции будут повышены в декабре".

"Обсуждение количественного ужесточения QT в декабре должно касаться даты его начала и объемов".

Реакция рынка

Пара EUR/USD остается невозмутимой на фоне вышеупомянутых комментариев, торгуясь около 0,9970, с внутридневным повышением на 0,06%.

В краткосрочной перспективе давление на USD/JPY может усилиться, считают валютные стратеги UOB Group.

Ключевые тезисы

24-часовой прогноз: "Вчера мы придерживались мнения, что "ослабление доллара США, вероятно, продолжится, но устойчивое падение ниже 145.00 маловероятно". Хотя наше мнение не было ошибочным, так как доллар упал до 145,10, мы не ожидали сильного отскока от минимума (максимум был достигнут на 146,92). Похоже, что отскок стал чрезмерным, и доллар вряд ли продвинется дальше. На сегодня USD, скорее всего, будет торговаться в боковом диапазоне 145,55/147,05".

Следующие 1-3 недели: "Вчера (27 октября, цена спот на 146.05) мы отметили, что нисходящий импульс постепенно усиливается, и что доллар может опуститься немного ниже, но шансы на устойчивое снижение под 144.00 невелики. Наша точка зрения не изменилась. С другой стороны, прорыв нашего "сильного сопротивления" на 148,80 (уровень не изменился по сравнению со вчерашним днем) будет свидетельствовать о том, что наращивание импульса сошло на нет".

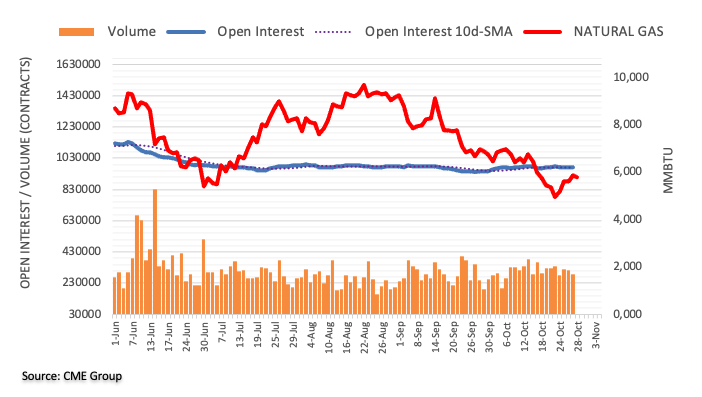

Согласно предварительным данным CME Group, в четверг показатель открытого интереса по фьючерсам на природный газ продолжил рост 2-х предыдущих дней и на этот раз повысился всего на 54 контракта. В то же время торговые объемы напротив, сократились второй день подряд, теперь примерно на на 25 тыс. контрактов.

Природный газ продолжает получать отпор со стороны 200-дневной SMA

В четверг на рынке было зарегистрировано сильное повышение цен на природный газ. Такая динамика на фоне незначительного повышения показателя открытого интереса указывает на потенциал продолжения роста цены в ближайшей перспективе. На этом фоне следующей целью рынка является 200-дневная SMA, которая сегодня находится в районе отметки $6,73 и по-прежнему пока продолжает ограничивать рост.

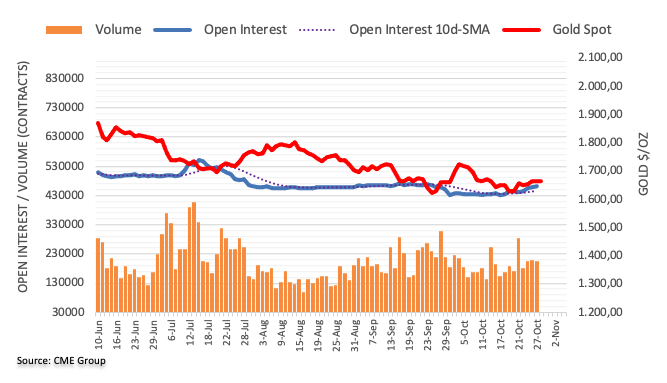

С технической точки зрения в ситуации по золоту, похоже, ничего не изменилось, поскольку цена продолжает топтаться под 21-дневной скользящей средней (DMA) на уровне $1 669. Закроется ли желтый металл выше этой отметки? Двани Мехта из FXStreet анализирует техническую картину по XAU/USD.

21DMA кажется крепким орешком для быков по XAU/USD

"14-дневный индекс относительной силы (RSI) остается ниже уровня 50,00, и это говорит о том, что медведи, скорее всего, сохранят контроль над ситуацией".

"Быкам нужно недельное закрытие выше 21DMA, чтобы реанимировать импульс восстановления от месячных минимумов. Тогда в игру вступит максимум понедельника на $1,671. Следующие значимые барьеры находятся на максимуме от 13 октября на $1,683 и отметке $1,700".

"Отскок от 21DMA снова расчистит медведям путь к минимуму среды на $1,650, а в случае прорыва ниже него рынком будет повторно протестирован недельный минимум на $1,638. Последняя линия обороны для покупателей ожидается на месячном минимуме $1,617".

AUD/USD может вступить в фазу консолидации перед вероятным подъемом к области 0.6550, полагают стратеги UOB Group.

Ключевые тезисы

Прогноз на 24 часа: "Вчера мы отметили, что "стремительный рост, похоже, является чрезмерным, и AUD вряд ли значительно продвинется дальше", и мы ожидали, что AUD будет "торговаться в диапазоне между 0.6440 и 0.6520". Наше мнение не было ошибочным, хотя AUD торговался в более широком диапазоне, чем ожидалось (0,6428/0,6522). Сегодня вероятна дальнейшая торговля в диапазоне, предположительно - между 0.6405 и 0.6505".

Следующие 1-3 недели: "К нашему вчерашнему прогнозу (27 октября, цена спот на 0.6480) нечего добавить. Как было отмечено, краткосрочные условия перекупленности могут привести к 1-2 дням консолидации. До тех пор, пока наша "сильная поддержка" на 0.6470 (уровень не изменился со вчерашнего дня) не будет пробита, AUD, вероятно, будет укрепляться дальше в направлении 0.6555".

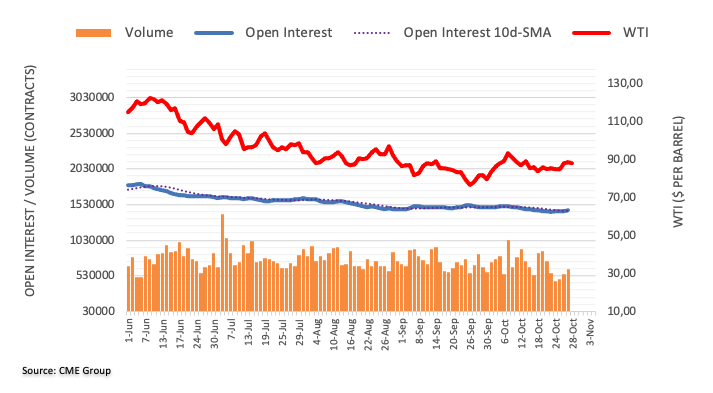

Согласно предварительным данным CME Group, в четверг показатель открытого интереса по фьючерсам на нефть продолжил восходящий тренд трех предыдущих дней и снова повысился, на сей раз - порядка на 12,4 тыс. контрактов. В то же время торговые объемы тоже последовали этому примеру, уже третью сессию подряд, и увеличились примерно на 63,1 тыс. контрактов.

WTI по-прежнему нацелена на область $90,00 и выше

В четверг цены на нефть WTI продолжили внутринедельное восстановление, зарегистрировав небольшой прирост. Такая умеренная динамика на фоне повышения показателей открытого интереса и объемов указывает на потенциал некоторой консолидации цены в самой ближайшей перспективе. Ближайшее сопротивление и цель быков находится на отметке $90,00 за баррель и выше.

Согласно предварительным данным CME Group, в четверг показатель открытого интереса по фьючерсам на золото продолжил рост 4-ю сессию подряд и на сей раз повысился примерно на 4 тыс. контрактов. Торговые объемы тем временем, напротив, прервали 2-дневную полосу роста и сократились порядка на 4,1 тыс. контрактов.

Золото готово к дополнительной консолидации

В четверг золото провело неубедительную сессию. Такая динамика, вкупе с повышением показателя открытого интереса, указывает на потенциал дальнейшего продолжения консолидации цены в районе текущих уровней в самой ближайшей перспективе. Область $1,615/20 может обеспечивать достойную поддержку в случае периодических приступов ослабления драгметалла.

По мнению валютных стратегов UOB Group, дальнейший рост GBP/USD может бросить вызов области 1.1760 в ближайшие несколько недель.

Ключевые тезисы

24-часовой прогноз: "Наши вчерашние ожидания относительно дальнейшего роста GBP не оправдались, так как он торговался между 1.1550 и 1.1645. Движение цены, вероятно, является частью фазы консолидации, и мы ожидаем, что GBP будет торговаться в диапазоне 1.1485/1.1625".

Следующие 1-3 недели: "Вчера (27 октября, цена спот на 1.1630) мы придерживались мнения, что GBP все еще силен и, вероятно, будет укрепляться дальше. Мы указали, что следующий значимый уровень находится на 1.1760. На данный момент наша точка зрения не изменилась, но краткосрочные условия перекупленности могут сначала привести к консолидации пары в течение нескольких ближайших дней. В целом, только прорыв ниже 1.1440 (нашего уровня "сильной поддержки" со вчерашнего дня) будет свидетельствовать о том, что укрепление фунта, начавшееся ранее на этой неделе, закончилось".

Рыночные стратеги UOB Group считают, что перспективы дополнительного роста EUR/USD, похоже, теряют импульс.

Ключевые тезисы

24-часовой прогноз: "Наше мнение о том, что "ралли евро продолжится", оказалось неверным, так как он резко отступил от максимума на 1.0093. Движение цены, вероятно, является частью фазы консолидации, и мы ожидаем, что сегодня евро будет торговаться между 0,9925 и 1,0050".

Следующие 1-3 недели: "После сильного взлета евро мы указали вчера (27 октября, цена спот 0,9960), что евро, скорее всего, будет расти дальше, и следующий значимый уровень находится на отметке 1,0200. Мы не ожидали резкого отката цены к 0,9956. Откат привел к быстрой потере импульса, и шансы на дальнейшее укрепление евро уменьшились. Однако только прорыв ниже 0,9880 (наш "сильный уровень поддержки", скорректированный от предыдущего 0,9950) будет свидетельствовать о том, что укрепление евро, начавшееся ранее на этой неделе, подошло к концу."

В квартальном отчете Банка Японии были подчеркнуты риски для японской экономики и цен на фоне глобальной инфляции и динамики валютного рынка.

Основные тезисы

Экономика Японии, вероятно, восстановится, так как последствия пандемии и ограничения предложения ослабевают.

Неопределенность в отношении экономики Японии крайне высока.

Риски для ценовых перспектив смещены в сторону повышательных.

Риски для экономических перспектив смещены в сторону понижательных.

Необходимо быть бдительным к движениям на финансовых и валютных рынках и их влиянию на экономику Японии и цены.

Экономика Японии набирает обороты.

Инфляционные ожидания в Японии растут.

Потребление растет умеренными темпами.

Базовая потребительская инфляция в Японии составляет порядка 3% из-за роста цен на энергоносители, продукты питания, товары длительного пользования.

Зарубежные экономики демонстрируют признаки замедления из-за глобального инфляционного давления, повышения процентных ставок центральными банками.

Экономика Японии будет восстанавливаться благодаря ожидаемому росту отложенного спроса, несмотря на препятствия в виде замедления роста экономики за рубежом.

Корпоративные прибыли, вероятно, останутся на высоком уровне благодаря отложенному спросу, положительному влиянию слабой иены.

Базовая потребительская инфляция, вероятно, замедлит темпы роста к середине следующего финансового года.

Банк будет пересматривать покупки etf.

Необходимо уделять должное внимание развитию событий на финансовых и валютных рынках и их влиянию на экономику Японии и цены.

О рисках: динамика валютных курсов, международных цен на сырьевые товары рассматривается как риск для цен.

О рисках: в базовом сценарии ожидается, что темпы мировой инфляции будут постепенно снижаться, а зарубежные экономики продолжат умеренный рост.

О рисках: на мировых финансовых рынках и рынках капитала существует обеспокоенность по поводу того, возможно ли одновременно сдерживать инфляцию и поддерживать экономический рост.

Инфляция будет постепенно ускорять темпы роста как тренд.

Медианный прогноз индекса базовой инфляции ИПЦ на 2022 финансовый год составляет +1,8 против +1,3% в июле.

Медианный прогноз базового ИПЦ на 2023 финансовый год +1,6% против +1,4% в июле.

Медианный прогноз базового ИПЦ на 2024 финансовый год +1,6% против +1,5% в июле.

В своем последнем обзоре экономики Китая Международный валютный фонд (МВФ) снизил прогноз по ВВП второй по величине экономики мира с 4,4% до 3,2% в этом году.

Основные тезисы

"Фонд ожидает роста ВВП Китая на уровне 4,4% в 2023 году и 4,5% в 2024 году".

В быстром и широкомасштабном замедлении экономики Китая виноваты строгие ограничения по COVID-19 и ухудшение ситуации на рынке недвижимости

"С ростом числа застройщиков недвижимости, объявивших дефолт по своим долгам за последний год, доступ сектора к рыночному финансированию становится все более проблематичным."

"Риски для банковской системы со стороны сектора недвижимости растут из-за ее значительной подверженности ситуации в данном секторе".

Резервный банк Австралии (РБА) во вторник повысит процентные ставки на более скромные 25 базисных пунктов второй месяц подряд и, вероятно, сделает то же самое еще раз в декабре, несмотря на самую высокую инфляцию за последние три десятилетия, как показал последний опрос Reuters.

"В результате таких шагов РБА, который начал свою относительно позднюю кампанию по повышению ставок четырьмя последовательными повышениями на 50 б.п., будет идти не в ногу с другими ведущими мировыми ЦБ, которые в основном продолжают повышать ставки более значительными темпами", - комментирует агентство.

В пятницу члены правления Банка Японии на очередном заседании приняли решение не корректировать параметры денежно-кредитной политики, оставив ставки на уровне -10 б.п. при сохранении целевого уровня доходности 10-летних гособлигаций на уровне 0,00%.

Краткое содержание заявления

ЦБ принимает решение по контролю за кривой доходности (YCC) единогласным голосованием

ЦБ оставляет без изменений заявления о намерениях по процентным ставкам, заявляя, что ожидает сохранения краткосрочных и долгосрочных ставок на "текущем или более низком" уровне.

ЦБ оставляет без изменений заявления о намерениях в отношении дальнейшего курса монетарной политики, заявляя, что в случае необходимости будет без колебаний предпринимать дополнительные шаги по ее смягчению с учетом влияния пандемии на экономику.

Реакция рынка

USD/JPY отреагировала ростом на решение ЦБ о сохранении статуса-кво и протестировала область 147.00. В настоящее время пара торгуется на уровне 146,22, растеряв все внутридостижения.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 19.596 | 0.27 |

| Золото | 1662.67 | -0.09 |

| Палладий | 1943.49 | -0.97 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | -86.6 | 27345.24 | -0.32 |

| Hang Seng | 110.27 | 15427.94 | 0.72 |

| KOSPI | 39.22 | 2288.78 | 1.74 |

| ASX 200 | 34.2 | 6845.1 | 0.5 |

| FTSE 100 | 17.59 | 7073.69 | 0.25 |

| DAX | 15.42 | 13211.23 | 0.12 |

| CAC 40 | -32.28 | 6244.03 | -0.51 |

| Dow Jones | 194.17 | 32033.28 | 0.61 |

| S&P 500 | -23.3 | 3807.3 | -0.61 |

| NASDAQ Composite | -178.32 | 10792.67 | -1.63 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.64518 | -0.55 |

| EURJPY | 145.726 | -1.24 |

| EURUSD | 0.99625 | -1.14 |

| GBPJPY | 169.146 | -0.56 |

| GBPUSD | 1.15649 | -0.44 |

| NZDUSD | 0.5826 | -0 |

| USDCAD | 1.3565 | 0.03 |

| USDCHF | 0.99066 | 0.46 |

| USDJPY | 146.272 | -0.11 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.