- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 03-11-2022

В четверг Банк Англии повысил процентные ставки на 75 базисных пунктов до 3%. Аналитики Rabobank ожидают повышения на 50 б.п. в декабре и конечной ставки в 4,75%.

Ключевые тезисы:

"В мире ведутся дебаты о текущих темпах повышения процентных ставок, пике, на котором центральные банки решат, что сделано достаточно, и повороте, который в какой-то момент последует. Вчера ФРС дала понять, что намерена снизить темпы,и достичь более высокого пика в течение более длительного периода времени. Банк Англии вместо этого сигнализирует, что ускорит темпы, до более низкого пика, на более короткий период времени. Мы не совсем верим в это и ожидаем, что центральный банк повысит ставки на 50 б.п. в декабре и в конечном итоге до 4,75% в следующем году. Это еще больше усилит рецессию, но ситуация с инфляцией в Великобритании все больше напоминает смесь ситуации в США и еврозоне.

Для подавления инфляции может потребоваться рецессия. Рынок тоже не верит в это: инвесторы по-прежнему рассчитывают на пик в 4,7%, но "инфляционная беспечность" центрального банка оказывает давление на обратный конец кривой гилтов и ускоряет падение фунта до уровня чуть ниже 1,12".

В пятницу будет опубликован официальный отчет по занятости в США. Аналитики TD Securities ожидают увеличения числа рабочих мест на 220 тысяч, что немного выше рыночного консенсуса в 200 тысяч.

Ключевые тезисы:

"Мы ожидаем, что в октябре рост числа рабочих мест продолжится (TD: 220 тыс.), но отразит умеренное замедление по сравнению с 263 тыс. в сентябре. Мы ожидаем, что октябрьское замедление в создании рабочих мест также отразится в скачке уровня безработицы до 3,7% после нового снижения до 3,5% в сентябре. Мы также прогнозируем, что рост заработной платы ускорится до 0,4% м/м, но замедлится до 4,7% г/г.

Доллар США должен торговаться в зависимости от данных, хотя нашего прогноза выше консенсуса, вероятно, недостаточно, чтобы оправдать серьезное давление на рост. Однако мы считаем, что есть некоторый предел для снижения, так как CPI будет в центре внимания на следующей неделе."

- Японская иена в числе лидеров в четверг.

- Доллар США сокращает рост на американской сессии после публикации данных ISM.

- USDJPY не может отойти от отметки 148,00.

Пара USDJPY сбавила обороты в ходе американской сессии и упала с 148,44 до 147,60. Снижение произошло после того, как доллар потерял импульс после выхода индекса деловой активности в сфере услуг ISM.

Данные по США ниже ожиданий

В преддверии выхода отчета по занятости в несельскохозяйственном секторе, который должен быть опубликован в пятницу, отчет по сектору услуг ISM показал цифры ниже ожиданий по всем показателям. Головной показатель упал с 56,7 до 54,4, против консенсус-прогноза рынка 55,5. Индекс занятости упал до 49,1, против ожидаемого значения 51,6.

После выхода отчета и после первого часа торгов на Уолл-стрит, где цены на акции сократили потери, доллар потерял импульс. Доходность американских облигаций снизилась, что способствовало отступлению USDJPY.

Диапазон преобладает

Падение с уровня 148,45 продолжилось до 147,59, где пара нашла поддержку и направилась к 148,00. На данный момент пара находится в районе 147,85, недалеко от уровня, на котором она закрылась в среду.

USDJPY продолжает торговаться в боковом диапазоне между 147,00 и 149,00. Прорыв выше 149.00 должен привести к дальнейшему росту, в то время как консолидация ниже 147.00 откроет доступ к минимуму прошлой недели в районе 145.00.

Технические уровни

Пара GBPUSD опустилась ниже отметки 1,12. Экономисты TD Securities ожидают, что пара бросит вызов уровню 1,10.

"Банк Англии не оказывает GBP никаких услуг и явно менее решительно настроен на борьбу с инфляцией, чем ФРС. Со сменой правительства, способствующей снижению премии за риск в Великобритании, более широкие силы, большая часть которых ориентирована на США, становятся все более важными для британского фунта . Эти силы, вероятно, будут все сильнее будут поддерживать доллар США, если данные не станут более слабыми.

Мы считаем, что в ближайшем будущем нас ждет возвращение к отметке 1,10.

На данный момент мы считаем, что вновь обретенная сила доллара США станет важным фактором, сдерживающим рост EURGBP. Но все ставки будут сделаны, если 0.8730 не устоит, и в этом случае 0.88+ станет достижимым".

Экономисты Wells Fargo теперь прогнозируют чуть меньшее ужесточение со стороны Банка Англии, чем ранее. Следовательно, пара GBPUSD упадет до 1,06 к концу первого квартала 2023 года.

Ставка достигнет пика на уровне 3,75%

"Мы ожидаем повышения ставки на 50 б.п. в декабре и окончательного повышения на 25 б.п. в феврале следующего года. В этом случае ставка достигнет пика на уровне 3,75%, что все еще значительно ниже пика в 4,65%, прогнозируемого участниками рынка.

Сочетание затяжной экономической рецессии и центрального банка, который не оправдывает ожиданий рынка по повышению ставки, являются ключевыми факторами, обуславливающими наш взгляд на возобновление слабости фунта в начале 2023 года, с целевым курсом GBPUSD 1,0600 к концу первого квартала следующего года".

Доллар США укрепляется по всем направлениям. Кит Юкс, главный глобальный валютный стратег Société Générale, считает, что ожидания роста будут большим драйвером для доллара США и менее благоприятны для него.

Драйверы экономического роста исчезают

"Перспективы роста экономики США имеют большее значение для доллара в будущем, чем то, куда дальше пойдет доходность американских облигаций. До сих пор ставки в США росли дальше и быстрее, чем в других странах, на фоне экономических преимуществ. Финансовое возрождение привело к тому, что США преуспели, а географическое положение (далеко от Киева) и статус второго по величине в мире производителя энергии обеспечили подушку безопасности, в то время как другие страны пострадали от резкого роста цен на газ.

Но движущие силы экономического превосходства исчезают. Это означает, что мы близки к завершению длительного ралли доллара и переходим к фазе безтрендовой торговли, которая, вероятно, продлится некоторое время, прежде чем экономические перспективы других стран улучшатся, и тогда доллар начнет падать обратно."

Британский фунт остается под сильным давлением продаж. Экономисты Rabobank ожидают, что британский фунт останется уязвимым в ближайшие месяцы.

EURGBP поднимется до 0,90 в шестимесячной перспективе

"К моменту следующего заседания Банка Англии, вероятно, рецессионные условия в экономике Великобритании станут еще более очевидными. Это говорит о том, что нет никаких гарантий того, что британский фунт хорошо отреагирует на повышение ставок, учитывая огромные препятствия, стоящие на пути роста"

Хотя фунт больше не находится в ненужном кризисе, спровоцированном неудачно выбранным временем и непродуманным мини-бюджетом, основываясь на фундаментальном фоне Великобритании, мы продолжаем характеризовать фунт как уязвимый, как мы это делали на протяжении многих месяцев.

Мы сохраняем наш шестимесячный прогноз по GBPUSD на 1,06.

Мы видим потенциал для роста EURGBP до 0,90 в шестимесячной перспективе".

S&P 500 продемонстрировал агрессивный откат от кластера сопротивлений на уровне 3902/12. Аналитики Credit Suisse ожидают повторного тестирования ключевой поддержки от 200-недельной средней на уровне 3620/19.

Сила оказалась временным ралли медвежьего рынка

"S&P 500 стал свидетелем агрессивной распродажи на повышенном объеме с максимума конца сентября, нисходящей 63-дневной средней и 50% коррекции падения с сентября на уровне 3902/12. Масштабы отката и прорыв краткосрочной поддержки на уровне 3804 подтверждают наше основное мнение о том, что недавняя сила была лишь коррекционным ралли на медвежьем рынке, а важный пик сейчас сформирован, хотя мы увидим дальнейшее подтверждение этого отката, если он продолжится после выхода отчета по заработной плате в эту пятницу.

Поддержка ожидается на 38,2% коррекции ралли октября/ноября на уровне 3751, ниже которого ожидается падение к поддержке на минимуме конца октября 3652/47, а затем повторный тест ключевой 200-недельной средней на уровне 3620/19.

Сопротивление первоначально наблюдается на уровне 3802/04, а 3840 в идеале будет перекрывать его, чтобы снизить непосредственный риск. Однако зона 3894/3912, очевидно, останется основным барьером".

- Индекс PMI в сфере услуг ISM США снизился до 54,4 в октябре.

- Индекс доллара США держится на положительной территории чуть ниже отметки 113,00.

Деловая активность в секторе услуг США продолжала расти в октябре, хотя и более медленными темпами, чем в сентябре. Индекс PMI для сферы услуг от ISM снизился до 54,4 с 56,7. Показатель оказался ниже ожидаемого рынком значения 55,5.

Дальнейшие подробности публикации показали, что индекс оплаченных цен вырос до 70,7 с 68,7, индекс занятости упал до 49,1 с 53, а индекс новых заказов снизился до 56,5 с 60,6.

Комментируя результаты исследования, Энтони Ньевес, председатель комитета по исследованию деловой активности Института управления поставками, сказал: "По-прежнему существуют проблемы с наймом квалифицированных работников, и из-за неопределенности экономических условий некоторые компании воздерживаются от заполнения открытых вакансий. Проблемы с цепочкой поставок и логистикой сохраняются, но они не такие обременительные, как в начале года".

Реакция рынка

Этот отчет, похоже, не оказывает существенного влияния на динамику доллара США по отношению к своим основным конкурентам. На момент написания статьи индекс долла ра США вырос на 0,7% за день и составил 112,90.

Пара USDJPY достигла отметки 150 впервые с 1990 года на мнении, что ФРС может повысить ставки до более чем 5% в следующем году. Экономисты банка MUFG ожидают, что пара достигнет пика на уровне 155.

Пик укрепления доллара по отношению к иене не за горами

"Если рынок заложитв цены повышение ставки по федеральным фондам до 5% в следующем году, мы ожидаем, что доходность 2-летних UST снова поднимется до уровня около 5%. Это предполагает, что курс USDJPY может вырасти на пять иен с текущего уровня 148"

Мы прогнозируем потолок USDJPY в ближайшей перспективе на уровне 155, учитывая, что она уже однажды преодолела отметку 150, все еще болтается около 148, а также учитывая скорость ее роста за последние шесть с лишним месяцев.

Максимум 2 апреля 1990 года на отметке 160,35 может быть достигнут, если ФРС активизирует общение с рынком и появится возможность установить конечную ставку на уровне 5,5%-6%, но в настоящее время мы этого не ожидаем."

- EURUSD корректируется дальше вниз и в четверг вернется к отметке 0,9730.

- Дальнейшее ослабление может привести к пересмотру зоны 0.9700 в ближайшей перспективе.

EURUSD пробивает уровень поддержки 0.9800 и устанавливает новые двухнедельные минимумы в районе уровня 0.9730 в четверг.

Учитывая текущее ценовое движение, в краткосрочной перспективе не следует исключать дальнейшего снижения. На фоне этого пара может опуститься до недельного минимума 0,9704 (21 октября), а затем до месячного минимума 0,9631 (13 октября).

В ближайшей перспективе возможны дальнейшие потери, пока EURUSD движется ниже 9-месячной линии сопротивления, которая сегодня находится вблизи 0,9880.

В долгосрочной перспективе медвежий взгляд на пару должен оставаться неизменным, пока она находится ниже 200-дневной SMA на уровне 1,0474.

Дневной график EURUSD

- Составной индекс PMI США S&P продолжил снижаться в октябре.

- Индекс доллара США удерживает позиции в районе 113,00.

Деловая активность в частном секторе США в октябре продолжала сокращаться ускоренными темпами, составной индекс PMI от S&P Global снизился до 48,2 с 49,5 в сентябре. Показатель оказался немного лучше, чем предварительная оценка и ожидание рынка в 47,3.

Между тем, индекс PMI сферы услуг S&P Global снизился до 47,8 с 49,3, по сравнению с предварительной оценкой 46,6.

Комментируя результаты исследования, Сиан Джонс, старший экономист S&P Global Market Intelligence, отметил: "Несмотря на смягчение ситуации, дальнейший рост цен, выплачиваемых потребителями, создает препятствия для компаний в условиях и без того сложного спроса и создает тревожную картину по мере приближения к концу года".

Реакция рынка

Индекс долла ра США не продемонстрировал немедленной реакции на этот отчет и на момент написания вырос на 0,75%, достигнув отметки 112,95.

- DXY продолжает рост среды и возвращает себе отметку 113.00.

- Далее идет октябрьский пик в районе зоны 114.00.

DXY растет в ответ на попутный ветер, вызванный FOMC, и в четверг возвращается к барьеру 113.00 и выше.

Похоже, что восстановление доллара продолжится в ближайшей перспективе, причем ближайшей целью всегда будет октябрьский максимум в районе 114.00 (21 октября). После ее преодоления индекс может оспорить пик 2022 года в районе 114,80, зафиксированный 28 сентября.

Текущая бычья позиция остается неизменной до тех пор, пока 9-месячная линия поддержки в районе 108,80 ограничивает падение. Последняя, похоже, подкреплена близостью 100-дневной SMA.

В долгосрочной перспективе ожидается, что DXY сохранит конструктивную позицию, пока находится выше 200-дневной SMA на уровне 104,38.

Дневной график DXY

Управляющий Банка Англии (BoE) Эндрю Бейли выступает с речью о перспективах политики и отвечает на вопросы прессы после решения банка повысить учетную ставку на 75 базисных пунктов до 3%.

Основные тезисы

"Возможно, у нас самый большой риск повышения прогнозов по инфляции за всю историю MPC.

Мы действительно считаем, что рыночная кривая слишком высока.

Где находится равновесие между постоянной ставкой и рыночной ставкой, мы не можем предсказать.

Политика Великобритании была поставлена под сомнение.

Это будет иметь некоторый долгосрочный эффект.

Нам придется много работать, чтобы исправить это".

EURUSD завершила формирование крупной медвежьей модели "внешний день". Аналитики Credit Suisse ожидают, что пара возобновит основной нисходящий тренд.

Сопротивление на уровне 0,9977 теперь идеально подходит для этого.

"Резкий разворот вниз после заседания FOMC привел к тому, что пара EURUSD завершила формирование крупной медвежьей модели "внешний день", что не только добавило веса нашему основному мнению о том, что консолидация с конца сентября была временной паузой в основном нисходящем тренде, но и четко подтвердило немедленный негативный настрой в этом диапазоне.

Закрытие ниже восходящего тренда с конца сентября на уровне 0,9766 должно привести к сохранению негативного тона для тестирования недавнего бычьего минимума "внешнего дня" на уровне 0,9708/04. Ниже минимума октября 0.9636/34, вероятно, необходимо подтверждение возобновления основного медвежьего тренда для возврата к минимуму прошлого года 0.9537 и в конечном итоге, как мы считаем, к 0.9338/30.

Сопротивление первоначально наблюдается на уровне 0,9840, затем на 55-дневной средней на 0,9890, которую мы считаем идеальным уровнем закрытия. Однако для подтверждения позитивного тона необходимо вернуться выше 0,9977".

Управляющий Банка Англии (BoE) Эндрю Бейли выступает с речью о перспективах политики и отвечает на вопросы прессы после решения банка повысить учетную ставку на 75 базисных пунктов до 3%.

Основные тезисы

"Легкого исхода не будет.

Существует путь вниз для ипотечных ставок.

Сейчас трудное время.

В Британии была премия за риск по ставкам.

Мы видим, как эта премия сокращается

Ликвидность рынка еще не вернулась к тому уровню, на котором мы были".

Управляющий Банка Англии (BoE) Эндрю Бейли выступает с речью о перспективах политики и отвечает на вопросы прессы после решения банка повысить учетную ставку на 75 базисных пунктов до 3%.

Основные тезисы

"Ставки по ипотечным кредитам с фиксированным сроком погашения не должны были расти, как это произошло.

Этот спад ослабляет внутреннее инфляционное давление.

MPC не будет идти по пути, который, по нашему мнению, приведет к инфляции намного ниже целевого уровня.

MPC не следует за рынком

Публикация прогнозов постоянной ставки не означает, что MPC также ожидает сохранения банковской ставки на постоянном уровне.

Независимо от пути банковской ставки, MPC оценивает риск для прогнозов инфляции с перекосом в сторону повышения".

- Первичные заявки на пособие по безработице в США снизились на 1 000 за неделю, закончившуюся 29 октября.

- После выхода данных индекс доллара США зафиксировал сильный дневной рост выше 113,00.

На неделе, завершившейся 29 октября, было зарегистрировано 217 000 первичных заявок на пособие по безработице, показали еженедельные данные Министерства труда США (DOL), опубликованные в четверг. Эти данные последовали за данными предыдущей недели в 218 000 (пересмотренными с 217 000) и оказались немного лучше ожиданий рынка в 220 000.

Дальнейшие подробности публикации показали, что предварительный уровень безработицы с учетом сезонной корректировки составил 1%, а скользящее среднее значение за 4 недели - 218 750, что на 500 меньше среднего значения за предыдущую неделю без пересмотра.

"Предварительное число застрахованных безработных с поправкой на сезонность за неделю, закончившуюся 22 октября, составило 1 485 000, что на 47 000 больше, чем на предыдущей неделе (1 438 000)", - говорится в публикации Министерства труда.

Реакция рынка

Индекс доллара США сохраняет свой бычий импульс и торгуется на уровне 113,05 после выхода данных, повышаясь на 0,85% на дневной основе.

Управляющий Банка Англии (BoE) Эндрю Бейли выступает с речью о перспективах политики и отвечает на вопросы прессы после решения банка повысить учетную ставку на 75 базисных пунктов до 3%.

Основные тезисы

"Если мы не будем действовать решительно сейчас, потом будет сложнее.

Возможно, банковскую ставку придется повышать и дальше.

Мы считаем, что банковская ставка должна быть повышена на меньшую величину, чем оценивается на рынках"

Мы повышаем банковскую ставку, потому что инфляция слишком высока.

Низкая и стабильная инфляция является основой стабильной экономики".

Доллар США продолжает торговаться на более высоких уровнях после того, как ФРС вновь развеяла надежды на "голубиный" поворот в политике. По мнению экономистов MUFG Bank, повышение ожиданий в отношении терминальной ставки в рамках цикла повышения ФРС продолжит укреплять доллар США до конца года.

ФРС переходит к планам более медленного, но более продолжительного цикла повышения ставок

"Рынок ставок в США сейчас оценивает повышение ставок на 62 б.п. на декабрьском заседании FOMC, так как он пытается понять будет ли ФРС проводить последнее повышение ставки на 75 б.п. или перейдет к повышению на 50 б.п..

" обновленном программном заявлении также добавлено, что ФРС будет принимать во внимание "совокупное ужесточение денежно-кредитной политики, отставание, с которым денежно-кредитная политика влияет на экономическую активность и инфляцию, а также экономические и финансовые события".

Эти комментарии сигнализируют о том, что ФРС переходит к планам более медленного, но более продолжительного цикла повышения ставок. Рост рыночных ожиданий в отношении конечной ставки ФРС поддерживает наш прогноз еще большего укрепления доллара США в конце года".

Отвечая на решение Банка Англии (BoE), министр финансов Великобритании Джереми Хант сказал: "Сегодня банк принял меры в соответствии со своей целью вернуть инфляцию к целевому уровню".

Дополнительные комментарии

"Приоритетом номер один для правительства является сдерживание инфляции.

Легких вариантов не существует, и нам придется принимать сложные решения по налогам и расходам".

По итогам ноябрьского заседания Банк Англии (BoE) объявил о повышении учетной ставки на 75 базисных пунктов (б.п.) до 3%. Политики проголосовали 7-2 за это решение. Один политик проголосовал за повышение на 25 базисных пунктов, а другой - на 50 базисных пунктов.

Ключевые тезисы

- Большинство членов MPC считает, что может потребоваться дальнейшее повышение банковской ставки, хотя и до более низкого пика, чем 5.2%, как того ожидают рынки.

- Если прогноз предполагает усиление инфляционного давления, MPC при необходимости отреагирует решительно.

- Очень сложные перспективы для экономики Великобритании.

- Финансовые условия существенно ужесточились с августа.

- Прогноз Банка Англии, основанный на фискальной политике правительства до 17 октября, предполагает, что энергетическая поддержка будет продолжаться примерно на половине текущей шкалы в течение 18 месяцев после апреля 2023 года.

- Рыночные ставки предполагают большее ужесточение Банка Англии, чем в августе, показывают банковскую ставку на уровне 3.0% в четвертом квартале 2022 года, 5.2% в четвертом квартале 2023 года, 4.7% в четвертом квартале 2024 года (август: 2.4% в четвертом квартале 2022 года, 2.9% в четвертом квартале 2023 года, 2.4% в четвертом квартале 2024 г.).

Реакция рынка

Британский фунт снова оказался под медвежьим давлением. На момент написания пара GBPUSD торговалась -1.6% на 1.1208.

EURUSD продолжает коррекционное снижение и возвращается к области 0,9750. Экономисты BBH ожидают, что самая популярная валютная пара в мире сможет преодолеть минимум 13 октября в районе 0,9635.

Ожидания ужесточения политики ЕЦБ немного снизились

"EURUSD находится на пути к тестированию минимума 21 октября вблизи 0,9705, а затем минимума 13 октября вблизи 0,9635.

Учитывая, что большая часть еврозоны уже погрузилась в рецессию, сможет ли ЕЦБ повышать ставку так агрессивно, как ожидалось? Похоже, что рынок начинает сомневаться в этом".

После широко ожидаемого повышения ставки на 75 б.п. в четвертый раз подряд глава ФРС Пауэлл подчеркнул вероятную необходимость дальнейшего повышения ставок, даже если темпы инфляции замедлятся. Экономисты HSBC считают, что сочетание элементов (повышение пиковых ставок и отказ от паузы) благоприятствует продолжению ралли доллара США.

Ключевые тезисы

- Динамика факторов, стимулирующих бычий тренд доллара США с середины 2021 года (т.е. повышение ожиданий пиковой ставки ФРС, замедление глобального роста и бегство от риска), явно ослабевает. Однако переломный момент еще не наступил. Поэтому, хотя уместно ожидать пик доллара США, но пока этого ещё не случилось .

- ФРС провела четвертое повышение ставки на 75 б.п. в этом цикле и дала понять, что еще есть над чем работать. Данные определят, сколько еще работы предстоит сделать.

- Мы ожидаем еще два повышения ставки в декабре 2022 года и феврале 2023 года, каждое на 50 б.п., до пикового целевого диапазона по федеральным фондам в 4.75-5.00%. Риски по-прежнему смещены в сторону повышения, а не снижения ставок, так как базовая инфляция в США, вероятно, останется повышенной в течение следующего года. Мы также не ожидаем снижения ставок в 2023 или 2024 годах.

Доллар США растет после того, как ФРС снова повысила ставки на 75 базисных пунктов. Экономисты из ING считают, что пара EURUSD готова бросить вызов 0.95.

Ключевые тезисы

- Ожидания того, что в начале следующего года ставка будет доведена до 5%, что еще больше инвертирует кривую доходности, положительно сказываются на долларе.

- Мы считаем, что баланс рисков склоняется в пользу укрепления доллара, особенно против европейских валют, где мы ожидаем роста в ближайшие кварталы существенно ниже консенсуса.

- В ближайшие месяцы пара EURUSD может устремиться к 0.95, а USDJPY может повторно протестировать уровень 150.

- Интерес к carry trade может появиться в Латинской Америке. Здесь подразумеваемая доходность мексиканского песо с поправкой на риск на 50% выше, чем у бразильского реала, а USDMXN может снова протестировать минимумы года на 19.42, если какие-либо ключевые данные из США разочаруют.

Банк Англии (BoE) огласит решение по денежно-кредитной политике в 15:00 по Москве. Экономисты MUFG Bank ожидают, что британский фунт продолжит ослабление после объявления.

Ключевые тезисы

- Мы ожидаем, что обновленные прогнозы Банка Англии по инфляции будут продолжать сигнализировать о том, что инфляция, как ожидается, упадет значительно ниже целевого уровня к концу прогнозного периода при учете ожиданий рынка в отношении ставки Банка Англии на ближайшие годы.

- Доходность по-прежнему остается значительно выше, чем во время последнего обновления прогнозов инфляции в августе, когда ожидалось, что ставка Банка Англии достигнет пика ближе к 3.00%. Резкое повышение доходности в Великобритании с августа усилит понижательные риски для роста в Великобритании и поможет сдержать инфляционные риски в среднесрочной перспективе.

- Мы ожидаем, что Банк Англии даст понять, что сегодняшнее повышение ставки вряд ли станет первым в серии более значительных повышений, и что ожидания рынка в отношении дальнейших повышений, вероятно, все еще слишком агрессивны. Это должно стимулировать ослабление фунта и усилить движение вниз в кабеле.

EURNOK вырос до 10.37 после того, как Norges Bank, который на предыдущих заседаниях по ставкам выбирал повышение на 50 базисных пунктов, сегодня повысил ставку на 25 базисных пунктов. Экономисты Société Générale анализируют техническую картину пары.

Ключевые тезисы

- Norges Bank повысил учетную ставку на 25 б.п. до 2.50%. Аналогичное повышение ставки ожидается в декабре. В заявлении банка говорится, что есть признаки охлаждения в некоторых областях экономики, а перспективы более низких, чем ожидалось, цен на грузоперевозки и энергоносители могут сдержать инфляцию в будущем. Повышение ставок на 225 б.п. с декабря прошлого года начинает оказывать ужесточающее воздействие на экономику, и это требует постепенного подхода.

- Наметился краткосрочный откат; не исключен возврат к 200-DMA в районе 10.05. Это первый уровень поддержки. Если пара не сможет защитить эту MA, то вероятен более глубокий нисходящий тренд к 9.91 и нижней полосе канала 9.72/9.70.

- Краткосрочное сопротивление находится на 10.56 (Фибо 76.4% коррекции недавнего отката).

Доллар США торгуется на более сильных уровнях после заседания FOMC. Тем не менее, экономисты Commerzbank будут ждать данных по занятости, которые должны выйти завтра, прежде чем начинать радоваться по поводу доллара.

Ключевые тезисы

- Вчерашнее заседание FOMC было позитивным для доллара, и он оправданно торгуется на более сильных уровнях. Тем не менее: в конечном счете, важно то, как сейчас развиваются экономика и инфляция. Если появятся признаки того, что экономика США (и, в частности, рынок труда) начнет значительно ослабевать, настроения могут быстро ухудшиться. В этом случае опасения ЦБ по поводу закрепления высоких темпов инфляции станут менее актуальными.

- Я бы подождал завтрашних данных по рынку труда, прежде чем начинать радоваться по поводу доллара.

Ожидается, что Банк Англии повысит ставку на 75 базисных пунктов. Фунт, вероятно, ослабнет еще больше, если политические решения Банка Англии подчеркнут расхождение с ФРС, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

- Ястребиные высказывания председателя FOMC Джерома Пауэлла во время пресс-конференции дали толчок доллару в среду и заставили GBP/USD закрыться на отрицательной территории. Хотя заявление ФРС возродило оптимизм в отношении менее агрессивного ястребиного прогноза, отметив, что отставание в политике будет учитываться при определении темпов повышения ставок, Пауэлл подтвердил рынкам необходимость дальнейшего ужесточения политики.

- Пауэлл заявил, что ожидает пересмотра конечной ставки в сторону повышения в декабрьском точечном графике, и отметил, что сейчас очень преждевременно даже думать о приостановке повышения ставок. В свою очередь, индекс долла ра США резко вырос, а основные индексы Уолл-стрит понесли значительные потери.

- Позже на сессии Банк Англии, согласно прогнозам, повысит учетную ставку на 75 б.п. до 3%. Разделение голосов будет иметь важное значение, так как инвесторы захотят узнать, предпочли ли некоторые политики меньшее повышение в ожидании обнародования фискального плана. В случае единогласного решения о повышении ставки на 75 б.п., первоначальная реакция может дать толчок британскому фунту. С другой стороны, если трое или четверо политиков выберут 50 б.п., GBP/USD может продолжить снижение.

- Глава Банка Англии Бейли ответит на вопросы на пресс-конференции с 15:30 по Москве. Его высказывания о перспективах роста и инфляции также могут повлиять на оценку британского фунта. Если Бейли увидит более глубокую рецессию на фоне сокращения расходов и повышения налогов, рынки могут оценить это как голубиный крен в дальнейшей политике, что нанесёт ущерб стерлингу.

- Опрос индекса PMI для сферы услуг ISM будет представлен в экономической повестке дня в США позже, но действия GBP/USD, вероятно, будут определяться прогнозами ФРС и Банка Англии.

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую техническую ситуацию по GBP/USD, пара упала к 2-недельным минимумам около 1,1250, а широкомасштабное укрепление доллара продолжает оказывать на нее давление. Далее сегодня на динамику фунта могут повлиять решения Банка Англии по монетарной политике, особенно если они продемонстрируют расхождение с курсом ФРС.

«GBP/USD торгуется в непосредственной близости от отметки 1.1250, где расположена 200-периодная SMA на четырехчасовом графике. Если пара опустится ниже этого уровня и начнет использовать его в качестве сопротивления, возможны дополнительные потери в направлении 1.1200 (психологический уровень) и 1.1100 (психологический уровень).

С другой стороны, отметка 1.1300 (коррекция Фибоначчи 61,8%) выступает в качестве первого сопротивления перед 1.1350 (коррекция Фибоначчи 50%, 100-периодная SMA) и 1.1435 (коррекция Фибоначчи 38,2%)».

Экономисты UOB Group отмечают, что в ближайшей перспективе сохраняются возможности для дальнейшего роста USD/CNH.

Ключевые тезисы

Прогноз на 24 часа: "Вчера мы отметили, что "неустойчивое движение, вероятно, является частью широкого бокового диапазона, и мы ожидаем, что USD будет торговаться в диапазоне 7.2500/7.3400". Доллар США ненадолго упал до минимума 7,2614 в ходе торгов в Нью-Йорке, а затем резко вырос до максимума на 7,3480. Быстрый рост может продолжиться, но прорыв уровня 7.3600 маловероятен. Поддержка находится на 7.3200, а затем на 7.3000.

Следующие 1-3 недели: "Наше вчерашнее обновление (02 ноября, цена спот на 7.3020) остается в силе. Как было отмечено, восходящий импульс не усилился, однако до тех пор, пока не будет пробит уровень 7.2400 (наш уровень "сильной поддержки"), у доллара все еще есть шанс направиться выше на север. Тем не менее, прорыв отметки 7.3745 представляется маловероятным".

Экономисты ING ожидают, что Банк Англии (BoE) удивит повышением ставки всего на 50 базисных пунктов. Поэтому пара GBP/USD может упасть до области 1.1250.

Ключевые тезисы

- Банк Англии повысит ставку только на 50 базисных пунктов. Консенсус-прогноз повышения ставки на 75 б.п. приведет к тому, что индекс потребительских цен Великобритании не достигнет целевого уровня в 2% в 2025 году. Другими словами, у Банка Англии нет необходимости увеличивать темпы ужесточения прямо сейчас.

- Рынок валютных опционов прикрепляет диапазон в 150 пунктов GBP/USD к риску сегодняшнего события. Это может привести к тому, что GBP/USD вернется к области 1.1250, если мы окажемся правы с нашим прогнозом касательства Банка Англии. EUR/GBP также может вернуться к 0.87.

- Стерлинг также выглядит проблемным с точки зрения: а) международной инвестиционной среды (американские акции вчера продали 2.5% на перспективе повышения ставок ФРС на более длительный срок) и б) того, что формируется как довольно жесткое фискальное событие в Великобритании 17 ноября, так как новое правительство борется за устранение дефицита заемных средств.

После резкого скачка к паритету при первоначальной реакции на заявление ФРС, пара EUR/USD совершила резкий разворот и в среду закрылась глубоко на отрицательной территории. Пара не смогла совершить значимый отскок и продолжила падение в начале четверга, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

- Федеральная резервная система США повысила учетную ставку на 75 базисных пунктов, но это решение само по себе было проигнорировано участниками рынка, поскольку его уже ожидали. В программном заявлении центральный банк США отметил, что при определении темпов повышения ставки политики будут принимать во внимание совокупное ужесточение, отставание политики, экономическая и финансовая ситуация. Этот комментарий вызвал распродажу доллара, так как он был расценен как убедительный признак того, что ФРС может выбрать менее значительное повышение ставки в декабре.

- Однако в ходе пресс-конференции председатель FOMC Джером Пауэлл отметил, что ожидает пересмотра конечной ставки в сторону повышения в декабрьском "Кратком обзоре экономических прогнозов". Председатель пояснил, что их послание рынкам заключается в том, что для них важнее достижение верхней границы учетной ставки, а не размер или скорость повышения ставок.

- Комментарии Пауэлла привели к тому, что американские фондовые индексы понесли большие потери, и дали толчок доходности казначейских облигаций. В свою очередь, доллар развернулся вверх и начал расти.

- Фьючерсы на фондовые индексы США торгуются со скромным понижением в начале четверга, и очередная распродажа на Уолл-стрит после первого звонка может заставить пару EUR/USD продолжить падение. На повестке дня в США будут еженедельные первичные заявки на пособие по безработице и отчет по индексу PMI в сфере услуг ISM за октябрь, но инвесторы, скорее всего, останутся сосредоточенными на влиянии события ФРС на рынки.

- Между тем, глава ЕЦБ Кристин Лагард отметила, что они должны быть внимательны к побочным эффектам политики ФРС, но этот комментарий, похоже, не помогает евро найти спрос.

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую техническую ситуацию по EUR/USD, в среду пара закрылась глубоко на отрицательной территории после первоначального рывка к паритету, а сегодня продолжила падение. Краткосрочная техническая картина демонстрирует, что продавцы продолжают доминировать.

«Пара EUR/USD продолжает торговаться ниже линии нисходящего тренда от 27 октября, а индикатор относительной силы (RSI) остается вблизи отметки 30. Если пара начнет техническую коррекцию, она, вероятно, столкнется с первоначальным сопротивлением на уровне 0.9800 (психологический уровень) и 0.9820 (200-периодная SMA). Только закрытие на четырехчасовом графике выше последней отметки может отпугнуть продавцов и открыть дверь для продолжительного восстановления в направлении 0,9860 (линия нисходящего тренда, 100-периодная SMA).

С точки зрения снижения, отметка 0,9740 (психологический уровень) выступает в качестве промежуточной поддержки перед 0,9700 (психологический уровень, статический уровень) и 0,9630 (минимум 13 октября)».

Пара USD/JPY в конце среды совершила отскок и в итоге закрыла день без изменений в районе 148. Экономисты TD Securities считают, что риск интервенции высок выше уровня 150.

Ключевые тезисы

- Сочетание активности BOJ/MOF в отношении интервенций и предположений о том, что изменения в YCC возможны, если инфляция и зарплаты улучшатся, является заметным сдвигом в риторике и может помочь паре начать процесс формирования вершины.

- Повышение терминала ФРС является проблемой, но мы считаем, что MOF/BOJ - это канарейка в угольной шахте. Учитывая, что у валютной интервенции в целом плохая репутация, зачем прибегать к ней, если вы не ожидаете собственных изменений в политике.

- Мы считаем, что риск интервенции очень высок, если USD/JPY будет выше 150.

Пару USD/JPY ждет дальнейшая консолидация в диапазоне 145.50-149.60 в краткосрочной перспективе, комментируют экономист Ли Сью Энн и рыночный стратег Квек Сер Леанг из UOB Group.

Ключевые тезисы

- Прогноз на 24 часа: "Вчера доллар упал до минимума на 145.66 на американской сессии, а затем развернулся и закрылся на 147.90. Волатильная динамика привела к неоднозначному прогнозу, и дальнейшее колебаниемежду 146.40 и 148.40 не удивит".

- Прогноз на следующие 1-3 недели: "В понедельник (31 октября, спот на 148.00) мы отметили, что доллар США, похоже, перешел в фазу консолидации и, скорее всего, будет торговаться между 145.50 и 149.60. На данный момент наша точка зрения не изменилась".

Представитель Европейского центрального банка (ЕЦБ) и глава центрального банка Германии Йоахим Нагель заявил в четверг, что центральный банк "не должен воздерживаться от дальнейшего повышения ставок, мы должны снизить инфляцию в среднесрочной перспективе".

Дальнейшие комментарии

Не буду спекулировать, когда закончится цикл повышения процентных ставок в еврозоне, мы находимся в иной ситуациипо сравнению с США.

ЕЦБ не должен воздерживаться от дальнейшего повышения ставок, мы должны снизить инфляцию в среднесрочной перспективе.

Мы не должны воздерживаться от повышения ставок, поскольку усиливается политическое давление.

Еврозона находится в гораздо лучшем положении, чем после финансового кризиса.

Реакция рынка

Пара EUR/USD остается под давлением на фоне общего укрепления доллара США. На момент написания статьи пара торгуется с внутридневным понижением на 0,50%, на уровне 0,9765.

Чиновник ЕЦБ Марио Чентено заявил в четверг, что центральный банк уже осуществил большую часть необходимых повышений ставок для сдерживания инфляции в Еврозоне.

Дополнительные тезисы

Значительная часть повышений ставок уже осуществлена.

Инфляция в Еврозоне должна достичь своего пика в этом квартале.

Сохранение высокой инфляции будет иметь еще большие издержки для рецессии.

Пара EUR/USD опустилась ниже 0,98. Экономисты ING ожидают, что завтра пара может бросить вызов уровню 0,9650, если данные по занятости и заработной плате в США не замедлятся так сильно, как ожидалось.

EUR/USD может торговаться сегодня в диапазоне 0,9760-0,9850

"Мы считаем, что если данные по занятости и заработной плате в США не замедлят рост, как ожидается, то завтра пара может легко устремиться к отметке 0,9650".

"В Европе сегодня много выступающих от Европейского центрального банка. "Голуби" пытаются донести мысль о том, что предстоящая рецессия сделает часть работы по снижению инфляции от максимумов".

"EUR/USD может торговаться сегодня в диапазоне 0,9760-0,9850".

Глава ЕЦБ Кристин Лагард в этот четверг, по сообщениям Reuters, принимает участие в панельной дискуссии "Устойчивость и деньги: формирование экономики будущего" на конференции Банка Латвии по экономике.

Ключевые тезисы

Рецессии будет недостаточно, чтобы урегулировать инфляцию.

Мы должны быть внимательны к побочным эффектам от политики ФРС.

Инфляционные ожидания в настоящее время широко закреплены.

Реакция рынка

Евро оказался под дополнительным понижательным давлением, а пара EUR/USD направилась ближе к 0.9750 (-0.52%).

Норвежский банк должен провести очередное повышение ставки. Экономисты ING отмечают, что пара EUR/NOK может прорваться ниже отметки 10,20, однако потенциал роста кроны ограничен.

Повышение ставки на 50 б.п. может оказать дополнительную помощь кроне

"Мы отмечаем, что сегодня консенсус-прогноз разделился на 25 б.п. и 50 б.п.: мы ожидаем повышения на полпункта, так как сюрприз в виде повышения сентябрьского индекса инфляции ИПЦ (6,9% в годовом исчислении), возможно, затмил опасения по поводу замедления экономической активности. Мы считаем, что это может оказать дополнительную поддержку кроне, которая уже выигрывает от хорошей динамики нефти и сокращения ежедневных покупок валюты Центробанком в ноябре".

"EUR/NOK может прорваться ниже 10,20 в ближайшей перспективе, но мы подозреваем, что ухудшение настроений в отношении риска в конце года может ограничить дальнейшее укрепление NOK".

Пара USD/CAD выглядит готовой к дальнейшему росту выге 1.3700. Экономисты TD Securities ожидают, что пара протестирует уровень 1.38.

- Ключевые тезисы

- 1.37 - ключевой уровень, так как он обозначает сопротивление нисходящего тренда от максимумов 13 октября.

- Повышение терминала ФРС означает, что у Банка Англии теперь есть большая проблема. Пастет риск увеличения разницы между терминальной ставкой и ФРС, что означает риск большего ущерба для секторов экономики, чувствительных к процентным ставкам.

- В краткосрочной перспективе следует ожидать расширения верхней границы до 1.38+, так как риск здесь выглядит сомнительным.

Как и ожидалось, FOMC принял решение о повышении целевого диапазона по ставке федеральных резервов на 75 б.п. до 3.75-4.00%. Экономисты Danske Bank скорректировали свой прогноз по ФРС и ожидают повышения ставки на 50 б.п. в феврале в дополнение к еще одному повышению на 75 б.п. в декабре.

Ключевые тезисы

- ФРС повысила ставки на 75 б.п., как и ожидалось в целом. Пауэлл выступил с ястребиным посланием, подчеркнув необходимость дальнейшего ужесточения финансовых условий. Мы не видим значительного прогресса ФРС в достижении своих целей за последний месяц.

- Мы корректируем наш прогноз по ФРС и теперь видим конечную ставку на уровне 5.00-5.25% после повышения на 75 б.п. в декабре и на 50 б.п. в феврале.

- Рынки восприняли заявление FOMC как голубиное, но во время пресс-конференции движение ослабло, и пара EUR/USD опустилась ниже предзаседательных уровней, а доходность 2-летних UST выросла примерно на 6 б.п. Мы сохраняем наш прогноз по EUR/USD на уровне 0.93 на 12 месяцев.

Член исполнительного совета Европейского центрального банка (ЕЦБ) Фабио Панетта заявил в четверг: "Мы должны вернуть инфляцию к целевому уровню 2% как можно скорее, но не в скором времени".

Дополнительные цитаты

Среднесрочная перспектива инфляции отражает явные повышательные риски.

Необходима дальнейшая корректировка политики.

Мы должны тщательно выверять нашу денежно-кредитную политику, чтобы обеспечить устойчивое возвращение инфляции к целевому уровню, одновременно направляя ожидания рынка и ограничивая избыточную волатильность.

Наша позиция не должна основываться на одностороннем взгляде на риски.

Мы должны избегать чрезмерного внимания к краткосрочным событиям и полностью учитывать риски.

Нейтральная процентная ставка служит здесь ограниченным ориентиром.

Мы также должны быть готовы к решению проблем, связанных с залоговым обеспечением.

Вместо концепции нейтральной ставки я предпочитаю концепцию ставки, согласованной с целями ЦБ .

Поддержание достаточного объема ликвидности в системе поможет обеспечить бесперебойное функционирование денежного рынка.

Готовы к своевременному вмешательству для противодействия необоснованным дисфункциям рынка, если они возникнут.

Более значительное, чем ожидалось, повышение ставок может усилить волатильность и оказать более сильное воздействие в текущей конъюнктуре с высоким уровнем заемных средств.

Мы должны уделять пристальное внимание тому, чтобы не усиливать риск затяжной рецессии.

Наша учетная ставка остается подходящим инструментом нормализации.

Если эти более значительные, чем ожидалось, повышения будут истолкованы как сигнал к повышению уровня конечной ставки, мы можем оказать более сильное воздействие на условия финансирования.

Мы имеем сравнительно ограниченное представление о последствиях сокращения размера нашего баланса.

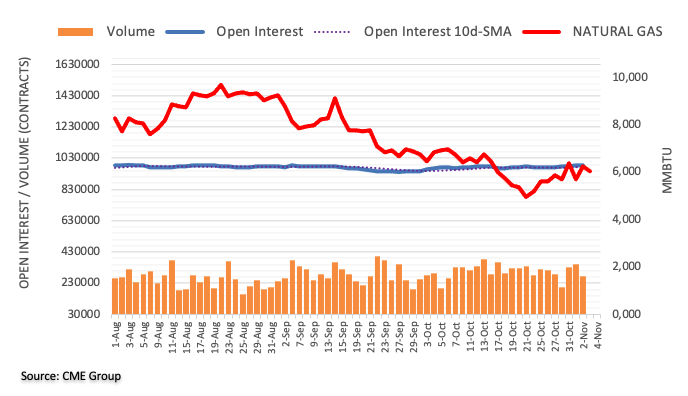

Данные CME Group по фьючерсным рынкам природного газа показали, что в среду открытые позиции сократились примерно на 3.4 тыс. контрактов впервые с 25 октября. В том же направлении объемы развернули два дневных роста подряд и снизились примерно на 74.4 тыс. контрактов.

Сильный рост цен на природный газ в среду сопровождался снижением открытых позиций и объемов, что указывает на то, что продолжение подъема в ближайшей перспективе выглядит маловероятным. На фоне этого 200-SMA на $6.75 за MMBtu продолжает ограничивать периодические попытки быков.

По данным DTCC, сегодня в Нью-Йорке в 17.00 мск. произойдет экспирация следующих опционов:

- EUR/USD: EUR

- 0.9750 1.09 млрд

- 0.9775 614 млн

- 0.9800 211 млн

- 0.9850-55 1.03 млрд

- 0.9880-90 990 млн

- 0.9900-05 2.2 млрд

- 0.9950-55 849 млн

- 0.9970 351 млн

- 0.9985-95 718 млн

- 1.0000-10 1.96 млрд

- GBP/USD: Фунт

- 1.1290-1.1300 870 млн

- 1.1440-50 352 млн

- 1.1500 404 млн

- USD/JPY: суммы в долларах США

- 146.37 218 млн

- 147.00 226 млн

- 147.50-60 1.25 млрд

- 148.00 316 млн

- 149.00 480 млн

- 150.00 765 млн

- USD/CHF: суммы в долларах США

- 0.9975 325 млн

- 1.0000 283 млн

- 1.0025 355 млн

- AUD/USD: суммы AUD

- 0.6300-10 562 млн

- 0.6325 520 млн

- 0.6445-50 443 млн

- USD/CAD: суммы в долларах США

- 1.3605-10 481 млн

- 1.3740-55 753 млн

- EUR/GBP: суммы в евро

- 0.8825 584 млн

- 0.8700 491 млн

- EUR/JPY: суммы в евро

- 144.00 504 млн

- 147.00 250 млн

Пара GBP/USD торгуется на отрицательной территории в районе 1,1350. По мнению экономистов Commerzbank, решающее значение для стерлинга будет иметь то, что Банк Англии даст рынкам понять о скорости будущего повышения ставок.

Банк Англии намерен повысить ключевую ставку на 75 б.п.

"Ожидается, что Банк Англии повысит ключевую ставку на 75 б.п., что станет самым большим шагом с конца 80-х годов; это будет соответствовать самому высокому росту уровня инфляции с тех пор (инфляция достигла 10,1% в сентябре)".

"В целом ожидается, что Банк Англии будет проявлять осторожность и представит сегодняшний шаг как исключение, а не как новую норму. С учетом экономических рисков - не в последнюю очередь из-за предполагаемой более ограничительной фискальной политики - это кажется вероятным и с нашей точки зрения. В таком случае, рынок вряд ли отреагирует с большим удивлением".

"Мы ожидаем более сильной реакции рынка, если Банк Англии выскажется более "ястребино", чем ожидалось. Это было бы неплохим стратегическим шагом для укрепления доверия рынка к его борьбе с инфляцией. Однако, учитывая восстановление на рынке облигаций, а также на валютном рынке, он может не увидеть особой необходимости в этом, что, впрочем, может аукнуться ему в долгосрочной перспективе."

По мнению экономистов UOB Group, в ближайшие недели пара NZD/USD будет двигаться в диапазоне 0,5740-0,5900.

Ключевые тезисы

24-часовой прогноз: "NZD кратковременно вырос до 0,5942 в ходе торгов в Нью-Йорке, после чего упал и закрылсся на 0,5819 (-0,35%). NZD торговался с ослабленным настроем в начале азиатских торгов, и сегодня склонность к ослаблению NZD сохраняется. Тем не менее, основная поддержка на 0,5740 вряд ли окажется под угрозой. Сопротивление находится на уровне 0.5840, а затем на 0.5870".

Следующие 1-3 недели: "Наш прогноз от прошлого четверга (27 октября, цена спот на 0.5835) предполагал, что NZD может вырасти, но для дальнейшего устойчивого роста необходимо закрытие выше 0.5880. NZD не закрылся выше 0,5880, и вчера (02 ноября) он упал до минимума на 0,5815, а затем продолжил снижение на утренних торгах в Азии. Повышательное давление ослабло, и мы ожидаем, что в настоящее время NZD будет торговаться между 0,5740 и 0,5900".

Что нужно знать в четверг, 3 ноября:

После крайне волатильной рыночной активности в среду во время заседания ФРС доллар, похоже, стабилизируется в начале четверга, а индекс долла ра США движется боком в узком диапазоне выше 112.00. Фьючерсы на фондовые индексы США торгуются с небольшим повышением после сильных потерь в середине недели, а доходность 10-летних казначейских облигаций США держится выше 4%. Банк Англии (BoE) обнародует решения по монетарной политике, а управляющий Эндрю Бейли прокомментирует перспективы на пресс-конференции с 15:30 по Москве. Позднее в этот день в США выйдут данные по торговому балансу за сентябрь, еженедельные данные по первичным заявкам на пособие по безработице и индекс PMI в сфере услуг от ISM.

Как и ожидалось, по итогам ноябрьского заседания ФРС приняла решение повысить ставку на 75 базисных пунктов до диапазона 3.75-4%. В программном заявлении в ФРС отметили, что при определении темпов повышения ставки политики будут учитывать совокупное ужесточение, отставание политики, экономические и финансовые изменения. Этот комментарий вызвал сильную распродажу доллара, но высказывания председателя FOMC Джерома Пауэлла во время пресс-конференции позволили валюте вновь обрести силу.

Пауэлл сказал, что пока очень преждевременно даже думать о приостановке повышения ставок, и заявил, что ожидает, что декабрьский точечный график покажет более высокую конечную ставку, чем сентябрьский прогноз. Председатель объяснил, что более медленное повышение ставок может произойти уже в декабре или феврале, но заверил рынки, что ЦБ продолжит ужесточать политику, чтобы не позволить инфляции закрепиться.

Пара EUR/USD развернулась после продвижения к паритету в конце американской сессии в среду и в итоге показала самое низкое дневное закрытие за две недели. В последний раз пара торговалась в узком канале на 0.9800.

Прогнозируется, что Банк Англии повысит учетную ставку на 75 б.п. до 3%. Однако решение премьер-министра Великобритании Риши Сунака отложить объявление о фискальной политике ставит банк в затруднительное положение. Бейли наверняка спросят о том, как бюджет Сунака может повлиять на дальнейшую политику, и его комментарии могут существенно повлиять на динамику британского фунта. Пара GBP/USD потеряла более 150 пунктов в среду и на момент публикации торговалась на отрицательной территории в районе 1.1350.

Пара USD/JPY совершила отскок во время выступления Пауэлла в конце среды и в итоге закрыла день без изменений около 148.00. В начале четверга пара остается относительно спокойной в ожидании следующего катализатора.

Под давлением решительного отскока, наблюдавшегося в доходности казначейских облигаций США во время пресс-конференции Пауэлла, золото зафиксировало в среду большие потери. Пара XAU/USD остается под медвежьим давлением и торгуется на самом низком уровне с 20 октября, около $1630.

Биткоин потерял более 1% в среду, но сумел удержаться выше $20 000. Ethereum сблизился с $1 500, но нашел поддержку вблизи этого уровня.

В среду пара EUR/USD показала самое низкое дневное закрытие за две недели. Экономисты TD Securities ожидают, что в случае падения ниже 0,9750/0,9800 пара попытается преодолеть отметку 0,96.

ЕЦБ будет сложнее бороться с уровнем конечной ставки ФРС

"Прорыв выше сопротивления нисходящего тренда (построенного от февральских максимумов) в EUR/USD - это ложный рассвет".

"Мы отмечаем ключевую поддержку в области 0.9750/0.9800, где проходит линия дневного восходящего тренда от октябрьского минимума. Прорыв этой поддержки легко введет в игру область 0,96".

"ЕЦБ будет трудно бороться с более высоким уровнем конечной ставки ФРС. Мы сильно сомневаемся, что ЕЦБ сможет поднять свои собственные оценки конечной ставки настолько высоко".

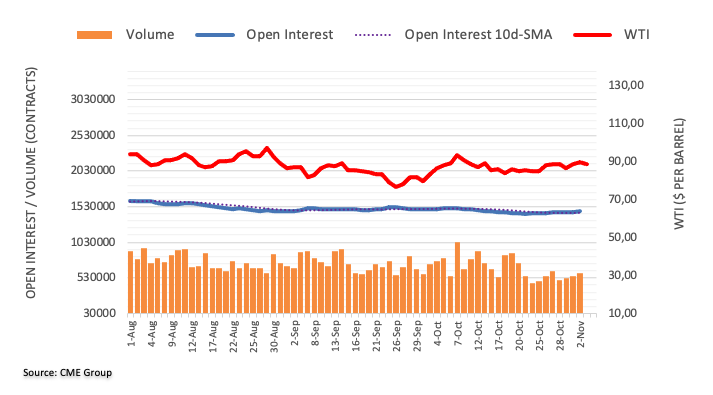

Согласно предварительным данным CME Group, в среду показатель открытого интереса по фьючерсам на нефть продолжил восходящий тренд предыдущих дней и снова повысился, на сей раз порядка на 3,1 тыс. контрактов. В то же время торговые объемы продолжили рост третью сессию подряд и теперь увеличились примерно на 35,2 тыс. контрактов.

WTI: в центре внимания находится октябрьский максимум на уровне $93,62

Цены на нефть марки WTI продолжили внутринедельное восстановление и в среду ненадолго превысили ключевую отметку $90,00 за баррель. Такая динамика на фоне повышения показателей открытого интереса и объемов указывает на потенциал продолжения роста цены в самой ближайшей перспективе. Это открывает перед рынком возможности для вероятного преодоления октябрьского максимума на уровне $93,62 в ближайшем будущем.

Экономисты Commerzbank сохраняют оптимизм в отношении перспектив норвежской кроны.

Веские причины для сильной кроны

"Если посмотреть на условия торговли для Норвегии, то следует ожидать значительного укрепления кроны по отношению к евро, не в последнюю очередь потому, что условия торговли еврозоны развиваются в диаметрально противоположном направлении по сравнению с условиями торговли Норвегии. В конце концов, еврозона является импортером энергии, в то время как Норвегия экспортирует энергию, причем в немалых масштабах".

"Ситуация также выглядит благоприятно для валюты и в сфере монетарной политики. Согласно опросу Bloomberg, аналитики разделились во мнениях относительно сегодняшнего решения ЦБ Норвегии по ставке. Одни ожидают повышения ставки на 50 базисных пунктов, другие - меньшего шага в 25 базисных пунктов. Но даже если ЦБ будет повышать ставки немного медленнее, норвежские реальные процентные ставки все равно останутся намного выше, чем в еврозоне, не в последнюю очередь потому, что инфляция в Норвегии примерно на 3 процентных пункта ниже".

По мнению экономистов UOB Group, нисходящий тренд в паре GBP/USD должен набрать обороты, как только будет преодолен уровень 1.1330.

Ключевые тезисы

24-часовой прогноз: "Вчера мы ожидали, что GBP будет "торговаться в неустойчивой манере между 1.1430 и 1.1550". Наше мнение о том, что торговля будет волатильной, не было ошибочным, даже несмотря на то, что GBP торговался в гораздо более широком диапазоне, чем ожидалось (1.1388/1.1565). Слабое дневное закрытие на уровне 1.1390 (-0,83%) указывает на понижательные риски для GBP на сегодня. Тем не менее, устойчивое падение ниже основного уровня поддержки 1.1330 маловероятно (следующая поддержка находится на 1.1260). Сопротивление отмечено на уровне 1.1430, за которым следует 1.1480".

Следующие 1-3 недели: "Наш последний прогноз от вторника (01 ноября, цена спот на 1.1470) предполагал, что GBP "похоже, перешел в фазу консолидации и, скорее всего, будет какое-то время торговаться между 1.1330 и 1.1635". Вчера (02 ноября) фунт резко упал до 1.1388, и краткосрочный нисходящий импульс начинает усиливаться. Тем не менее, GBP должен пробиться ниже 1.1330, прежде чем станет вероятным устойчивое снижение. Вероятность прорыва GBP ниже 1.1330 будет сохраняться до тех пор, пока пара не поднимется выше нашего уровня "сильного сопротивления" (в настоящее время 1.1525) в ближайшую пару дней".

Цена на золото приходит в себя после волатильных торгов, обусловленных заседанием Федрезерва. Как долго пара XAUUSD сможет отстаивать уровень поддержки $1 630? Двани Мехта из FXStreet анализирует перспективы желтого металла.

Решение Банка Англии о повышении ставки вызовет новую волатильность

"Дневное закрытие ниже зоны спроса на $1,630 необходимо для укрепления нисходящего тренда в направлении круглой отметки $1,620. В случае прорыва ниже нее в игре снова окажется октябрьский минимум на $1,617".

"На неожиданно ястребином заявлении Банка Англии пара GBP/USD может устроить ралли, обвалив американскую валюту. Возобновление слабости доллара США может способствовать отскоку цены XAUUSD."

"Медвежья 21-дневная скользящая средняя (DMA) на уровне $1,656 снова привлечет покупателей в случае устойчивого прорыва выше барьера $1,640 и психологического уровня $1,650".

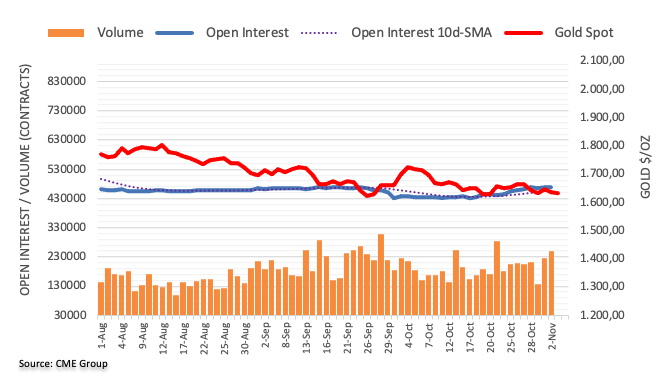

Согласно предварительным данным CME Group, в среду показатель открытого интереса по фьючерсам на золото вырос вторую сессию подряд и на сей раз повысился всего на 155 контрактов. Торговые объемы тем временем последовали этому примеру и тоже увеличились вторую сессию подряд, теперь порядка на 26,3 тыс. контрактов.

Золото: Намечается падение до $1,615

В среду на рынке произошел заметный откат цен на золото. Такая динамика, вкупе с повышением показателей открытого интереса и объемов, указывает на потенциал дальнейшего продолжения снижения цены в самой ближайшей перспективе. Область $1,615 (минимум 2022 года) пока продолжает сдерживать нисходящий тренд.

По мнению экономистов UOB Group, дальнейшее снижение курса может привести EUR/USD к уровню 0,9755 в ближайшие несколько недель.

Ключевые тезисы

24-часовой прогноз: "Евро взлетел до максимума на 0,9975, а затем рухнул, завершив день на слабой ноте на уровне 0,9817 (-0,58%). Резкое и стремительное падение набрало обороты, и евро, вероятно, опустится ниже уровня поддержки 0,9800. Учитывая условия перепроданности, прорыв следующей поддержки на 0,9755 маловероятен. Нисходящее давление будет сохраняться до тех пор, пока евро не поднимется выше 0,9880 (незначительное сопротивление также находится на уровне 0,9850)".

Следующие 1-3 недели: "Наш последний прогноз (01 ноября, цена спот 0,9885) предполагал, что "откат евро может продолжиться, но устойчивое снижение ниже 0,9800 пока маловероятно". Вчера евро резко упал и закрылся на отметке 0,9817 (-0,58%). Нисходящий импульс усилился, и падение евро может продолжиться до следующей важной поддержки на 0,9755. В целом, только прорыв выше 0,9920 (наш "сильный уровень сопротивления", вчера находился на отметке 1,0000) укажет на то, что евро не готов к дальнейшему снижению. В перспективе, если евро прорвется ниже 0,9755, следующим значимым уровнем будет 0,9705".

Экономисты TD Securities обсуждают решение Банка Англии по процентной ставке и его последствия для пары GBP/USD.

Ястребиный сценарий (10%): Повышение на 100 б.п.

"MPC беспокоится о вероятном более устойчивом профиле инфляции, предпочитая как можно быстрее перейти к ограничительной политике. Суть послания заключается в ускорении темпов, а не в повышении уровня терминальной ставки. GBP/USD на уровне 1.1581".

Базовый вариант (60%): Осторожное повышение ставки на 75 б.п.

"MPC принимает решение соотношенем голосов 8-1 о повышении банковской ставки на 75 б.п., но тон ЦБ остается несколько осторожным, с акцентом на неопределенность ситуации. Прогнозы будут вызывать недоумение, поскольку рыночное ценообразование в вопросе кривой доходности уже устарело. MPC, скорее всего, постарается не давать никаких намеков на нейтральные или конечные уровни ставки, но это может произойти в декабре или позже. GBP/USD на уровне 1,1466".

Голубиный сценарий (30%): Повышение ставки на 50 б.п.

"Учитывая, что картина кономического роста все еще слабая, а фискальная политика, вероятно, еще больше усугубит эту понижательную тенденцию, MPC выбирает осторожность (не в пример своей недавней стратегии), делая выбор в пользу меньшего повышения ставки. 3-летний прогноз по инфляции повышается, может даже наблюдаться отрицательная инфляция. GBP/USD на уровне 1.1380".

Представитель Европейского центрального банка (ЕЦБ) Мартинс Казакс в своем заявлении в четверг сказал: "Совершенно очевидно, что нам необходимо повысить процентные ставки".

"Инфляция в Еврозоне очень высокая", - добавил Казакс.

Реакция рынка

Общеевропейская валюта не была впечатлена этими комментариями, и на момент написания торговалась на уровне 0,9815, во внутридневном флэте.

Министр энергетики ОАЭ Сухейль аль-Мазруи заявил в четверг, что нефть находится в "режиме спада".

Он добавил, что "спрос со временем будет падать".

Реакция рынка

WTI ощущает новое давление продаж на фоне последних комментариев министра энергетики ОАЭ. Американская нефть вновь столкнулась с сопротивлением в районе отметки $89 и на момент написания статьи развернулась на юг, в направлении $88,65. Черное золото растеряло набранные ранее очки.

Аналитики Societe Generale делятся своими прогнозами о том, чего они ожидают от "суперчетверга" Банка Англии.

Ключевые цитаты

"Мы сохраняем наш прогноз о повышении ставки на 75 б.п. на пути к пиковому уровню 4,5%, который может быть достигнут на заседании в марте 2023 года".

"Теперь, когда рынки успокоились, а пенсионные фонды, похоже, справились со своими проблемами с обеспечением после успешной интервенции Банка, представляется вероятным, что активные продажи облигаций начнутся 1 ноября (дважды пересмотренная дата)".

"Пересмотренная схема план исключает продажи на длинном конце кривой из-за влияния эмиссии пенсионных фондов на эту часть кривой".

Индекс PMI деловой активности в сфере услуг Китая от Caixin/ S&P Global за октябрь составил 48,4 против 49,3 месяцем ранее, что свидетельствует об устойчивом замедлении активности в сфере услуг страны в отчетном месяце.

Данные октябрьского исследования свидетельствуют о том, что продолжающиеся усилия по остановке распространения COVID-19 нарушили деловые операции и негативно повлияли на спрос.

Ван Чжэ, старший экономист Caixin Insight Group, прокомментировал: "В связи с ужесточением мер по профилактике и сдерживанию распространения Covid в условиях спорадических вспышек во многих районах, активность в сфере услуг остается в зоне сокращения второй месяц подряд".

Торговый баланс, опубликованный Австралийским бюро статистики, продемонстрировал следующие результаты:

- Австралия, сентябрь, св. баланс товаров/услуг AUD+12,444 млн (прогноз Reuters : A$+8,850 млн).

- Австралия, сентябрь, св. экспорт товаров/услуг +7% м/м.

- Импорт товаров/услуг в Австралии за сентябрь 0% м/м, с учетом сезонных колебаний.

Пара AUD/USD, тем временем, остается под давлением, так как доллар США возвращается на положительную территорию по всем направлениям после демонстрации ястребиного настроя FOMC в среду.

О торговом балансе Австралии

Торговый баланс, публикуемый Австралийским бюро статистики, представляет собой разницу в стоимости импорта и экспорта австралийских товаров. Показатели по экспорту могут дать важное отражение роста австралийской экономики, в то время как импорт дает представление о внутреннем спросе.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 19.216 | -2.01 |

| Золото | 1635.07 | -0.68 |

| Палладий | 1846.84 | -1.36 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | -15.53 | 27663.39 | -0.06 |

| Hang Seng | 371.9 | 15827.17 | 2.41 |

| KOSPI | 1.65 | 2336.87 | 0.07 |

| ASX 200 | 9.8 | 6986.7 | 0.14 |

| FTSE 100 | -42.06 | 7144.14 | -0.59 |

| DAX | -82 | 13256.74 | -0.61 |

| CAC 40 | -51.37 | 6276.88 | -0.81 |

| Dow Jones | -505.44 | 32147.76 | -1.55 |

| S&P 500 | -96.41 | 3759.69 | -2.5 |

| NASDAQ Composite | -366.05 | 10524.8 | -3.36 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.63494 | -0.69 |

| EURJPY | 145.002 | -0.95 |

| EURUSD | 0.98158 | -0.6 |

| GBPJPY | 168.22 | -1.2 |

| GBPUSD | 1.13896 | -0.83 |

| NZDUSD | 0.58216 | -0.35 |

| USDCAD | 1.37056 | 0.55 |

| USDCHF | 1.00271 | 0.3 |

| USDJPY | 147.705 | -0.35 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.