- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 08-11-2022

- USDCAD падает почти на 0,80% во вторник на фоне широкого ослабления доллара США.

- Промежуточные выборы в США и выходящий в четверг индекс потребительских цен (CPI) в США заставляют инвесторов прислушиваться к настроениям на рынке.

- Анализ цены USDCAD: Графическая модель "голова и плечи" направит пару к 1.3030, чуть ниже 200-дневной EMA.

USDCAD упала ниже 50-дневной экспоненциальной скользящей средней (EMA), так как доллар США неожиданно ослаб по всем фронтам в связи с началом промежуточных выборов в США, что обычно положительно сказывается на американских акциях и рисковых активах в ущерб безопасному статусу доллара. Поэтому пара USDCAD торгуется на уровне 1,3390, ниже цены открытия на 0,72% ,после достижения дневного максимума 1,3526.

Доллар США распродается, в то время как рисковые активы продолжают расти

Уолл-стрит продолжает расти после смешанного открытия. Американский доллар пошатнулся, о чем свидетельствует индекс доллара США, снизившийся на 0,55%, до 109,60, который вот-вот достигнет нового 8-недельного минимума. Доходность казначейских облигаций США также движется на юг, так как 10-летние облигации США увеличили свои потери почти на семь б.п., до 4,149%. Промежуточные выборы в США захватили все заголовки, в то время как трейдеры ожидают октябрьского индекса потребительских цен (CPI) в поисках подсказок о том, что может предпринять Федеральная резервная система на следующем заседании.

На прошлой неделе данные по занятости в США превысили прогнозы, но отчет был неоднозначным. Хотя в экономике появилось больше рабочих мест, уровень безработицы вырос с сентябрьских 3,5% до 3,7%, а заработная плата снизилась. Тем не менее, инвесторы восприняли отчет как первый признак того, что рынок труда, наконец, смягчается.

Что касается канадской экономики, то последний отчет по занятости превысил ожидания на 10 тыс. человек, увеличившись на 108 тыс. человек, а средняя почасовая заработная плата выросла на 5,5% г/г, превысив 5,2% в предыдущем месяце, что усиливает повышательное давление на инфляцию, что откроет дверь для дальнейшего ужесточения политики Банка Канады.

На что обратить внимание

В среду канадский экономический календарь пуст. На американском фронте новостные ленты предложат выступления представителей ФРС во главе с Джоном Уильямсом и Томасом Баркингом. Из данных будут опубликованы данные по оптовым запасам и заявкам на ипотечные кредиты MBA.

Анализ цены USDCAD: Технический прогноз

USDCAD имеет нейтральный настрой, хотя на дневном графике появилась формация "голова и плечи", открывающая дверь для дальнейших потерь. Кроме того, трейдеры должны знать, что USDCAD опустилась ниже линии шеи "голова и плечи", подтверждая паттерн графика, который, если судить по расстоянию между максимумом 2022 года и линией шеи, упадет к 1.3033. Поэтому первой поддержкой для USDCAD станет уровень 1.3300, за которым последует 100-дневная экспоненциальная скользящая средняя (EMA) на уровне 1.3212, а затем психологический уровень 1.3100.

- Австралиец поднимается выше и достигает одномесячных максимумов выше 0,6300.

- Доллар США падает, поскольку все внимание приковано к промежуточным выборам.

- AUDUSD: Прорыв 0,6550 может привести пару к 0,6680/6750 - SocGen.

На американской сессии во вторник австралийский доллар поднялся выше на фоне повсеместного падения доллара США. Пара преодолела область сопротивления 0,6480 и достигла уровня выше 0,6500 впервые с начала октября.

Доллар падает на фоне сосредоточенности рынка на выборах в США

До сих пор устойчивый доллар США потерял импульс на утренних торгах в США, направившись вниз по всему спектру рынка, поскольку рынок сосредоточился на промежуточных выборах в США. Хотя окончательные результаты могут занять еще несколько дней, первые опросы предвещают победу республиканцев, что может завести Конгресс США в тупик.

Такой сценарий осложнит план Байдена по принятию мер фискального стимулирования, запланированных на следующий год, что даст дополнительные основания для ФРС ослабить цикл резкого ужесточения денежно-кредитной политики.

Согласно данным Национального австралийского банка, в октябре условия ведения бизнеса в Австралии ухудшились меньше, чем ожидалось, хотя деловое доверие застопорилось, достигнув самого низкого уровня с января.

В США индекс делового оптимизма NFIB снизился до 91,3 в октябре с 92,1 в предыдущие месяцы. Однако главным событием недели в календаре США станут октябрьские данные по CPI, которые могут дать дальнейшее представление о декабрьском решении по монетарной политике.

AUDUSD: Выше 0,6550 пара может достичь 0,6680/6750 - SocGen

С технической точки зрения, аналитики Société Générale видят дальнейшее укрепление пары, если будет пробит уровень сопротивления 0.6550: "Пара развивается в рамках перевернутой модели "голова и плечи", что указывает на потенциальный отскок (...) Линия шеина уровне 0.6550 является первым уровнем сопротивления. Если он будет преодолен, может возникнуть краткосрочное восходящее движение в направлении июльского минимума 0,6680/0,6750."

Технические уровни для наблюдения

- USDMXN остается медвежьим, несмотря на экстремальную перепроданность.

- Следующая цель находится в области поддержки 19,20/25.

- Восстановление выше 19,50 ослабит медвежье давление.

Пара USDMXN торгуется на уровне 19,46, после того как она достигла самого низкого внутридневного уровня с марта 2020 года. Ранее во вторник он поднялся до отметки 19,50, но затем развернулся вниз на фоне резкого снижения доллара США по всему миру, в день выборов в США и в преддверии данных по инфляции в США и Мексике. В четверг Банксико примет решение по монетарной политике.

USDMXN комфортно чувствует себя ниже отметки 19,50, сохраняя сильный негативный уклон и открывая двери для новых потерь, несмотря на то, что технические индикаторы на дневном графике демонстрируют перепроданность. Ниже 19,42 следующий барьер находится в районе 19,20/25, достижение которого может спровоцировать отскок.

Чтобы ослабить медвежье давление, доллару необходимо закрепиться выше 19,50, что указывает на предстоящую консолидацию, вероятнее всего, между 19,50 и 19,70. Если движение продолжится до уровней выше 19,80, это будет означать возвращение в диапазон 19,80-20,00.

Дневной график USDMXN

-638035197698031137.png)

- Евро отскакивает вверх и достигает сессионного максимума 1,0050.

- Доллар США отступает, поскольку все внимание приковано к выборам в США.

- EURUSD нацелена на 1,0100 - SocGen.

Во вторник на торгах в США евро поднялся выше и достиг сессионных максимумов на уровне 1,0550, при этом доллар США неожиданно снизился по всем направлениям. Однако с более широкой точки зрения пара двигалась без четкого направления, по обе стороны от уровня паритета, при этом инвесторы заняли более осторожную позицию.

Доллар падает, поскольку все внимание приковано к промежуточным выборам в США

Во вторник аппетит к риску ослаб, поскольку рынки ожидают результатов промежуточных выборов в США. Окончательные результаты выборов, вероятно, будут известны в течение нескольких дней, но первые опросы говорят о победе республиканцев, что приведет к застою в Конгрессе.

Предвидимая победа республиканцев, вероятно, осложнит утверждение мер налогово-бюджетного стимулирования, которые планируется начать в следующем году, что ослабит давление на ФРС в плане повышения процентных ставок.

В этом году доллар США вырос по отношению к евро более чем на 10%, чему способствовал агрессивный цикл ужесточения кредитно-денежной политики Федеральной резервной системы. Поскольку развитие событий на рынке подпитывает спекуляции о завершении этого цикла, доллар США может начать сдавать позиции.

EURUSD: цель - 1,0100 - SocGen

Валютные аналитики Société Générale считают, что пара стремится к октябрьскому пику на уровне 1.0100: "Дневной MACD демонстрирует положительную дивергенцию с июля и сейчас вышел на положительную территорию, что указывает на постепенное ослабление нисходящего импульса. Однако паре необходимо закрепиться выше уровня 1.0100, чтобы подтвердить продолжительный отскок в направлении 1.0190 и графических уровней 1.0290/1.0360".

Технические уровни для наблюдения

В этом году движение пары EURUSD к паритету, а затем ниже него, стало первым случаем за последние 20 лет, когда валютная пара торговалась на этих уровнях. Экономисты Rabobank ожидают, что в ближайшие месяцы курс EURUSD будет двигаться в районе 0,95.

Фундаментальные факторы по-прежнему располагают к дальнейшему понижательному давлению на евро

"Фундаментальные факторы по-прежнему располагают к дальнейшему понижательному давлению для валютной пары в ближайшие месяцы, что означает, что мы будем рассматривать ралли как возможность для продажи.

В частности, мы не считаем, что евро оценен с учетом влияния зимы 2023 года и того, что длительный период дорогих энергоносителей может означать для немецкой бизнес-модели, торгового баланса и текущего счета Европы и стоимости евро.

Мы пересмотрели в сторону понижения наш прогноз по EURUSD на 12 месяцев до 0,95 с 1,05. Мы ожидаем, что в ближайшие месяцы курс EURUSD будет колебаться вокруг этого уровня".

- Доллар резко снижается на неожиданном движении, доходность в США также снижается.

- В США проходит голосование по выборам нового состава Конгресса и губернаторов.

- USDJPY может совершить самое низкое дневное закрытие за месяц.

Пара USDJPY ускорила снижение во вторник на фоне широкого снижения доллара США, а также на фоне ралли в казначейских облигациях. Пара достигла дна на отметке 145,47, достигнув самого низкого внутридневного уровня с 27 октября. Она болтается вблизи минимумов, испытывая давление, и начинает поглядывать на критический уровень поддержки 145,00.

И вдруг... свободное падение

Это была спокойная сессия, рынки ждали итогов голосования, когда доллар резко развернулся вниз без особого повода. Индекс DXY стал отрицательным и пробил отметку ниже 110,00. Он падает уже третий день подряд и теперь стремится к октябрьским минимумам.Доходность 10-летних трежерис упала с отметки 4,20% до 4,15%, а двухлетняя ставка США упала с 4,71% до 4,67%, самого низкого уровня с пятницы.

В США проходят промежуточные выборы, на которых, согласно последним опросам, республиканцы одерживают победу, что может дать им полный контроль над Конгрессом. Люди голосуют, чтобы избрать треть Сената, все места в Палате представителей и более 30 губернаторов. Программа администрации Байдена находится под угрозой.

Что касается экономических данных США, опубликованных во вторник, индекс делового оптимизма NFIB снизился в октябре до 91,3 с 92,1. В азиатские часы выйдут данные по инфляции в Китае, а в четверг - CPI США, отчет, который повлияет на ожидания относительно монетарной политики ФРС.

Падение USDJPY вернуло в поле зрения область 145.00. Прорыв ниже этой области может привести к новым потерям, так как до 143.80 нет серьезной поддержки. Указанная область также может вызвать отскок доллара США. Это критический уровень. С другой стороны, медвежье давление ослабнет, если пара поднимется выше 147,00.

Волатильная неделя завершилась закрытием EURNOK ниже отметки 10,20. Экономисты Société Générale ожидают, что пара продолжит снижаться при падении ниже 200-дневной скользящей средней (DMA) на уровне 10,05.

Краткосрочное сопротивление наблюдается на уровне 10,54/10,56

"Наметился краткосрочный откат; не исключен возврат к 200-DMA вблизи 10,05. Если пара не сможет защитить эту MA, вероятен более глубокий нисходящий тренд к 9,91 и нижней полосе канала на 9,72/9,70.

Краткосрочное сопротивление находится на уровне 10,54/10,56, 76,4% коррекции недавнего отката".

Доллар США держится в диапазоне в преддверии промежуточных выборов, но графики указывают на медвежье давление, сообщают экономисты Scotiabank.

Вашингтонский тупик окажет поддержку акциям

"Несмотря на то, что результаты выборов - особенно тех, которые являются более спорными или где подсчет голосов может занять некоторое время, - рискуют оказаться разрушительными, рынки, похоже, делают ставку на то, что тупик в Вашингтоне (при условии, что республиканцы возьмут под контроль Конгресс) окажет поддержку акциям.

Мы отмечаем, что сезонные тенденции обычно негативны для доллара США в 4 квартале. В конце года наблюдается некоторое давление со стороны офшорного финансирования в долларах США (на основе кросс-валют), однако за последние пару недель напряженность несколько снизилась, что говорит о том, что ликвидность в долларах США, хотя и немного сузилась на фоне роста процентных ставок в США, на данный момент не является особенно проблематичной. Если тяга к риску наберет обороты к концу года, доллар США может ослабнуть.

С технической точки зрения, мы отмечаем усиление давления на более широкий показатель динамики доллара США (DXY, индекс доллара Bloomberg), что поддерживает ближайшие перспективы дальнейшей консолидации или откровенного снижения".

Непонятное послание Банка Англии не принесло пользы фунту на прошлой неделе. Экономисты Société Générale ожидают, что британский фунт останется под давлением в ближайшее время.

Прогноз по ВВП Великобритании на 3 квартал - сокращение на 0,5%

"Явное снижение ожиданий по рыночной ставке со стороны главы Банка Англии Бэйли расходится с ситуацией в США, где глава ФРС Пауэлл повысил ожидания по конечной ставке. Это расхождение и разница в темпах роста должны сдерживать бычью коррекцию GBPUSD в краткосрочной перспективе.

Если на этой неделе CPI в США не преподнесет медвежий сюрприз, инвесторы могут решить не сокращать шорты по фунту поскольку ВВП Великобритании за 3-й квартал, согласно прогнозам, сократится на 0,5%. Это станет сигналом к началу двухлетней рецессии".

- Цена золота ползет вверх на фоне отсутствия экономических данных из США, поскольку инвесторы ожидают выборов в США и октябрьского индекса потребительских цен.

- Доходность казначейских облигаций США снижается в течение дня, в то время как ожидания повышения ставки ФРС на 50 б.п. превысили 50%.

- Анализ цен на золото: Нейтральная тенденция к росту, и в краткосрочной перспективе может быть протестирована отметка $1700.

С началом североамериканской сессии цена на золото остается сдержанной, продолжая расти благодаря снижению доллара США, так как промежуточные выборы в США усилили склонность к риску, в то время как рост доходности казначейских облигаций США является встречным ветром для сегмента драгоценных металлов. Таким образом, XAUUSD торгуется на уровне $1694,60, чуть выше 50-дневной экспоненциальной скользящей средней (EMA), снижаясь на 0,04%.

Цена на золото восстанавливает свои позиции, хотя и колеблется, поскольку трейдеры ожидают промежуточных выборов в США

Настроения смешанные, поскольку американские акции колеблются на открытии торгов в Нью-Йорке. Отсутствие значимых экономических данных, помимо промежуточных выборов в США, на кону которых стоят Палата представителей и Сенат, привлекает внимание. Кроме того, октябрьские данные по инфляции в США, которые будут опубликованы в четверг, станут для инвесторов барометром того, какое решение примет Федеральная резервная система на декабрьском заседании.

Помимо этого, доходность казначейских облигаций США, в основном доходность 10-летних трежерис, отступает от недельного максимума 4,24% до 4,161%. Между тем, ожидания относительно декабрьского заседания ФРС по-прежнему склоняются в сторону повышения ставки на 50 б.п., как показывает CME FedWatch Tool - 52%. Шансы на повышение ставки на 75 б.п. составляют 48%, не изменившись по сравнению с показателем днем ранее.

Индекс доллара США остается положительным с небольшим отрывом в 0,07%, на уровне 110,144, хотя следует отметить, что он упал с дневных максимумов на уровне 110,610.

Экономическая статистика США показала, что индекс Redbook оказался на 7,6% ниже предыдущего значения, а индекс экономического оптимизма IBD/IPP за ноябрь упал с 41,6 до 40,4.

Анализ цены золота (XAUUSD): Техническая перспектива

XAUUSD неожиданно подскочил за последние 5 минут, зафиксировав дневной максимум на отметке $1698, не дотянув до прорыва $1700, что может открыть дверь до 100-дневной экспоненциальной скользящей средней (EMA) на уровне $1716,96. Если XAUUSD преодолеет последнюю, это откроет путь к 200-дневной EMA на уровне $1805.

С другой стороны, ключевые уровни поддержки находятся на 50-дневной EMA на $1672, перед дневным минимумом 8 ноября на $1664,80 и на уровне $1650.

Центральные банки, похоже, отказываются от агрессивного повышения ставок, что может привести к ралли на фондовых рынках в конце года, по мнению экономистов Charles Schwab.

Ралли "Санты" может ожидать рынки по мере приближения конца года

"Рынки, похоже, в течение большей части 2022 года ориентировались на центральные банки. Хотя переход к снижению ставок не кажется вероятным в ближайшей перспективе, если центральные банки подадут сигнал о снижении темпов повышения ставок или о паузе, акции могут вздохнуть с облегчением.

Отказ от агрессивного повышения ставок может способствовать росту фондовых рынков. С тех пор как в начале октября стали появляться признаки замедления повышения ставок, индекс международных акций MSCI EAFE поднялся почти на 10%. Фондовые рынки за пределами США, которые в этом году опережают индекс S&P 500, включают многие страны, где центральные банки отходят от повышения ставок.

Нет никаких гарантий, что центральные банки продолжат снижать темпы повышения ставок или приостановят их, но если они это сделают, то, возможно, ралли "Санты" будет в запасе для рынков по мере приближения конца года".

- GBPUSD с медвежьим внутридневным уклоном, фунт должен укрепиться выше 1.1550.

- DXY вырос впервые после двух дней падения в день выборов в США.

- Американцы голосуют за новый состав Конгресса и губернаторов.

Во вторник пара GBPUSD достигла нового дневного минимума на уровне 1,4128, а затем снова поднялась выше 1,1450. В течение дня она остается на отрицательной территории, отступая после того, как не смог лаудержаться выше 1.1500.

Ключевым фактором отступления кабеля является укрепление доллара США, даже на фоне снижения доходности в США. В США проходят промежуточные выборы. Согласно последним опросам, республиканцы имеют все шансы на победу. Американцы голосуют за избрание трети Сената, всех мест в Палате представителей и более 30 губернаторов. Результаты выборов, вероятно, будут иметь значительные последствия для программы администрации Байдена.

В условиях осторожного тона на фоне выборов в США ценовое двимжение на финансовых рынках остается ограниченным. Доходность в США незначительно снижается, в то время как DXY набирает 0,12%, поднимаясь после двух дней резкого падения.

Что касается экономических данных США, опубликованных во вторник, индекс делового оптимизма NFIB снизился до 91,3 в октябре с 92,1. На этой неделе ключевым отчетом станет индекс потребительских цен в четверг, который может оказать решающее влияние на рынки и ожидания относительно монетарной политики Федеральной резервной системы.

Ранее сегодня главный экономист Банка Англии Хью Пилл заявил, что центральному банку необходимо повышать ставки и дальше, чтобы ужесточить денежно-кредитную политику. "В какой-то момент нам нужно задуматься о более широких экономических перспективах".

Медвежий внутридневной тренд, выше 1.1400

Пара GBPUSD движется с медвежьим внутридневным уклоном, но пока она остается выше важной области поддержки между 1.1400 и 1.1420. Прорыв вниз может привести к новым потерям в направлении 20-процентной скользящей средней на 4-часовом графике на уровне 1.1350.

С другой стороны, прорыв выше 1.1550 укрепит перспективы фунта, нацелив его на 1.1600 и, возможно, на тест месячного максимума в зоне 1.1650.

Технические уровни

GBPUSD консолидируется ниже основного сопротивления 1,1550. Экономисты из Scotiabank ожидают, что фунту будет сложно добиться дальнейшего роста.

Краткосрочная поддержка на уровне 1.1425/35 выглядит твердой

"Повышение ставок плюс некоторое - вероятно, значительное - сокращение бюджетных расходов, о котором канцлер объявит на следующей неделе, предполагает еще более сильные препятствия для роста (помимо кризиса стоимости жизни) для экономики Великобритании в ближайшие месяцы.

Фунт может с трудом продлить рост против слабого доллара США и, похоже, останется слабым в кроссах, по крайней мере, до тех пор, пока не станут известны масштабы планов министра финансов Ханта.

Краткосрочная поддержка на уровне 1.1425/35 внутри дня выглядит твердой .

"Основное сопротивление находится выше рынка на уровне 1.1550/60 - недавние пики и основное трендовое сопротивление от максимума начала 2022 года. Это может сдержать рост GBP в краткосрочной перспективе - если только доллар США не ослабнет более значительно."

Пара AUDUSD развернулась на юг после того, как не смогла преодолеть барьер 0,6500. Австралийцу необходимо преодолеть отметку 0,6550, чтобы увидеть отскок в направлении 0,6680/0,6750, сообщают аналитики Société Générale.

Краткосрочный отскок не исключен

"Пара развивается в рамках перевернутой модели "голова и плечи", что указывает на потенциальный отскок.

Линия шеи на уровне 0,6550 является первым уровнем сопротивления. Если он будет преодолен, может возникнуть краткосрочное движение вверх в направлении июльского минимума 0,6680/0,6750.

Уровень правого плеча на 0,6270 является важной поддержкой".

- В паре EURUSD во вторник наблюдается временное ослабление недавнего сильного роста.

- Рост может ускориться после достижения 100-дневной SMA на уровне 1.0040.

На данный момент EURUSD встречает сильное сопротивление в диапазоне 1.0030/40, область, совпадающая со 100-дневной SMA.

Если паре удастся преодолеть чисто пробить эту область, она сможет преодолеть октябрьский максимум 1.0093 (27 октября), а затем и сентябрьскую вершину 1.0197 (12 сентября).

Пока пара находится выше линии 9-месячного сопротивления, расположенной сегодня вблизи отметки 0,9850, вероятен дополнительный рост.

В долгосрочной перспективе медвежий взгляд на пару должен оставаться неизменным, пока она находится ниже 200-дневной SMA на уровне 1,0455.

Дневной график EURUSD

Цена на золото поднялась до $1 680 после публикации данных по рынку труда США в пятницу. Как отмечают стратеги Commerzbank, ослабление доллара США толкает вверх желтый металл, но отток средств из ETF продолжает оказывать давление на цену.

Последний всплеск, вероятно, связан с покрытием спекулятивных коротких позиций

"Золото подорожало на 2,2% по итогам недельных торгов. Подъему способствовало снижение курса доллара США. Это примечательно, учитывая новый резкий рост занятости в США в октябре, а также значительный пересмотр в сторону повышения показателя предыдущего месяца. Похоже, что участники рынка больше сосредоточились на более резком, чем ожидалось, росте уровня безработицы в США.

Последний всплеск золота, скорее всего, был связан с покрытием спекулятивных коротких позиций. Всего несколькими днями ранее, по данным CFTC, они составляли 40 000 контрактов, что лишь незначительно ниже максимума конца сентября. В отличие от этого, золотые ETF зарегистрировали значительный отток средств в конце прошлой недели, который усилился после заседания ФРС. Таким образом, росту цен на золото не хватает одной важной фундаментальной поддержки".

EURUSD торгуется вблизи паритета. Экономисты из Scotiabank ожидают, что при прохождении отметки 1.0005/10 пара незначительно вырастет до 1.0050.

Политики ЕЦБ подчеркивают важность контроля над инфляцией

"Комментарии ведущих политиков ЕЦБ (Виллеруа, Лагард, Нагель) за последний день или около того подчеркивали важность скорейшего возвращения инфляции под контроль, что свидетельствует о широком консенсусе между "ястребами" и более центристскими политиками, по крайней мере, в отношении необходимости быстрого введения дополнительного ужесточения. Это должно помочь поддержать евро.

Умеренный рост евро, по крайней мере, выше 1.0005/10 в направлении 1.0050, вероятно, возобновится.

Ключевое краткосрочное сопротивление - 1.0090 (максимум конца октября) и 1.0195 (максимум начала сентября). Поддержка - 0,9955/60".

Пара EURUSD не смогла удержать порог 1,0000 и отступила от двухнедельного максимума 1,10034 в европейские часы торгов на фоне возобновившегося спроса на доллар. Как пишет главный аналитик FXStreet Валерия Беднарик, "пара торгуется чуть ниже этого уровня, направляясь к открытию торгов в США, где большинство фондовых рынков не смогли добиться роста. Кислое настроение стало результатом осторожности, поскольку инвесторы ожидают результатов промежуточных выборов в США и обновления индекса потребительских цен, запланированного на следующий четверг.

Результат промежуточных выборов в США может оказать долгосрочное влияние на американский доллар, особенно если демократы не смогут сохранить контроль над обеими палатами. Республиканцам не нужно многого, чтобы захватить контроль над Конгрессом. В этом случае они могут выступить против масштабных расходов президента Джо Байдена, что усилит риск экономического спада. Акции, вероятно, рухнут, но не похоже, что доллар сможет извлечь из этого большую выгоду.

Евро упал, несмотря на обнадеживающие местные данные. Розничные продажи в Европейском Союзе в сентябре выросли на 0,4% за месяц, как и ожидалось, а годовой показатель составил -0,6%, что лучше, чем ожидалось -1,3%. В США опубликован индекс делового оптимизма NFI, который снизился в октябре до 91,3 с 92,1 в сентябре. После открытия Уолл-стрит в стране выйдет ноябрьский индекс экономического оптимизма IBD/TIPP".

Главный анаоитик FXStreet Валерия Беднарик комментирует технические перспективы пары:

"Дневной график пары EURUSD показывает, что она встретила продавцов в районе слабо выраженной медвежьей 100-дневной скользящей средней, которая держится в районе 1,0050. В то же время 20-дневная скользящая средняя продолжает расти ниже текущего уровня. Индикатор моментума сохраняет бычий уклон значительно выше своей средней линии, а индикатор RSI консолидируется около отметки 56. В целом, риск остается смещенным в сторону повышения, но паре необходимо пробить упомянутую 100-дневную SMA, которая оказывает сопротивление с июня 2021 года, чтобы получить более четкий бычий путь.

В ближайшей перспективе, согласно 4-часовому графику, пара, похоже, готова скорректироваться ниже, но сохраняет бычий настрой. Пара развивает импульс выше всех своих скользящих средних, причем 20-дневная SMA выше более длинных. Технические индикаторы, однако, отходят от уровня перекупленности, набирая нисходящую силу значительно выше своих средних линий. Корректирующее снижение может распространиться на ценовую зону 0,9880 без существенного влияния на бычьи шансы.

Уровни поддержки: 0,9970 0,9920 0,9880

Уровни сопротивления: 1.0050 1.0090 1.0135"

Во вторник, 8 ноября, американцы придут на избирательные участки, но может пройти несколько дней, прежде чем мы узнаем результаты промежуточных выборов. Инвесторы должны быть готовы, так как неожиданные результаты могут вызвать волатильность на рынке, сообщают экономисты Morgan Stanley.

Неожиданный результат для демократов может означать волатильность

"Ожидается, что республиканцы получат большинство, по крайней мере, в одной из палат Конгресса. Поэтому результат, при котором демократы расширят свое большинство в Конгрессе, будет противоречить ожиданиям. Следовательно, более благоприятный, чем ожидалось, исход выборов для демократов означает, что рынки могут приписать большую вероятность дальнейшей фискальной экспансии - при том, что Конгресс и ФРС фактически тянут в противоположных направлениях в отношении инфляции. В краткосрочной перспективе это может означать повышение доходности казначейских облигаций и укрепление доллара, что отражает потенциал для повышения пиковой ставки по федеральным фондам".

Победа республиканцев может привнести новые риски

"Республиканское лидерство может принести новые риски в виде выбора государственной политики США. Если экономические перспективы в 2023 году неожиданно ухудшатся, призрак Закона о бюджетном контроле может оказать давление на рынки риска, такие как акции растущих компаний и высокодоходные корпоративные облигации. В то же время казначейские векселя могут оказаться под давлением в этот раз одновременно с количественным ужесточением, что окажет дополнительное давление на ликвидность рынка".

Инвесторам следует остерегаться ранних результатов

"Ранние результаты должны выглядеть благоприятными для республиканцев, но, как и в 2020 году, со временем преимущество может исчезнуть. Рассмотрим сенатскую гонку в Пенсильвании. Если предположить, что бюллетени по почте будут поданы в тех же пропорциях и с тем же партийным перекосом, что и в 2020 году, то, по нашим оценкам, кандидат от республиканцев может выиграть очное голосование на 29% и все равно проиграть после подсчета всех бюллетеней. Таким образом, нам придется воздержаться от суждений - возможно, на несколько дней - о том, какая партия, похоже, будет контролировать Конгресс".

USDKRW опустилась ниже отметки 1400. Аналитики Société Générale ожидают, что пара продолжит снижение к уровню поддержки 1372.

Продолжительная консолидация, вероятно, будет развиваться ниже 1413

"USDKRW пробила нижнюю полосу недавнего краткосрочного консолидационного канала и 50-дневную скользящую среднюю с медвежьим гэпом на открытии недели , обозначающим краткосрочный нисходящий тренд.

Ожидается, что откат продолжится в направлении потенциальной поддержки 1372, представляющей собой линию тренда, соединяющую май и август, и 1366/1358, 23,6% коррекции от 2021 года.

В случае если пара не сможет восстановить недавний гэп в районе 1413, вероятно развитие длительной консолидации."

- Пара AUDUSD смогла восстановить дневные потери, но далее потеряла импульс к восстановлению.

- Доллар США удерживает свои позиции на фоне осторожных настроений на рынке.

- Инвесторы будут внимательно следить за Уолл-стрит в отсутствие выхода важных данных.

Пара AUDUSD оказалась под медвежьим давлением и упала до свежего дневного минимума ниже 0,6450 во время азиатских торгов во вторник. Хотя паре удалось восстановить свои дневные потери на европейской сессии, она потеряла импульс к восстановлению, не достигнув отметки 0,6500. На момент написания статьи курс AUDUSD практически не изменился за день и составил 0,6478.

Внимание на акции США

Ранее в этот день данные из Австралии показали, что индекс деловых условий Национального австралийского банка снизился до 22 в октябре с 25 в сентябре. Кроме того, индекс делового доверия упал до 0 с 5. В сочетании с разочаровывающими данными по настроениям, рыночная среда, сдерживающая риск, заставила AUDUSD продолжить снижение.

Тем временем, индекс доллара США держится на положительной территории вблизи отметки 110,50 после того, как в понедельник были зафиксированы незначительные потери. Тем не менее, фьючерсы на фондовые индексы США растут от 0,35% до 0,6% за день, и позитивное открытие Уолл-стрит может позволить тяге к риску доминировать на финансовых рынках.

Индекс делового оптимизма NFIB в США снизился до 91,3 в октябре с 92,1 в сентябре, но эти данные не вызвали заметной реакции рынка.

Позже в ходе сессии единственными данными, которые будут представлены на экономическом рынке США, станет индекс экономического оптимизма IBD/TIPP за ноябрь. В США также пройдут промежуточные выборы, но их результаты, скорее всего, будут подведены ближе к концу недели.

Технические уровни AUDUSD, за которыми следует следить

За месяц сектор драгоценных металлов упал на 1,7%, причем золото и серебро двигались в противоположных направлениях. Стратеги Société Générale отмечают, что рост доходности снижает привлекательность желтого металла.

Золото потеряло позиции, а серебро продемонстрировало умеренный рост

"Золото (-1,9%) в этом месяце еще больше отступило. Вскоре появилось понижательное давление в виде упрямо напряженного рынка труда США и более высокой, чем ожидалось, инфляции в США. Это привело к снижению цен на золото, поскольку рост инфляции указывает на растущую необходимость дальнейшего повышения целевой ставки ФРС США в этом году и, возможно, в следующем. Кроме того, стабильный рынок труда в США может помочь ФРС повысить ставки без ущерба для экономики в краткосрочной перспективе, что сделает эту политику более приемлемой.

Рост доходности снизит привлекательность драгоценных металлов, не генерирующих проценты.

Единственное облегчение, потенциально препятствующее дальнейшему отступлению цен на золото, было вызвано снижением потребительского доверия в США и незначительным снижением 10-летних реальных ставок в США, которые за месяц просели на 14 б.п..

Серебро (+0,4%) продемонстрировало умеренный рост, несмотря на энергичное начало месяца. Остальная часть месяца была отмечена регулярным упорядоченным отступлением."

- DXY удается отскочить от минимумов вблизи отметки 110.00.

- Далее находится октябрьский минимум в районе 109,50.

DXY восстанавливает равновесие после падения до новых минимумов в зоне 110.00 во вторник.

Не следует исключать дальнейшего ослабления доллара, несмотря на текущий отскок. Тем не менее, ожидается, что индекс столкнется с первоначальным сопротивлением на октябрьском минимуме 109,53 (27 октября) до 9-месячной линии поддержки чуть ниже 109,00.

Последняя, похоже, подкреплена близостью 100-дневной SMA. Выше этой области краткосрочная позиция доллара должна оставаться позитивной.

В долгосрочной перспективе ожидается, что DXY сохранит конструктивный настрой, находясь выше 200-дневной SMA на уровне 104,59.

Дневной график DXY

- Восстановление EURJPY пока что наталкивается на сложное препятствие в районе 147.00.

- Следующей точкой роста для EURJPY является максимум 2022 года на 148.40.

Восходящий импульсEURJPY, похоже, встретил серьезное сопротивление в районе 147.00 на этой неделе.

Несмотря на краткосрочный тренд, продолжение восстановления выглядит предпочтительным в ближайшей перспективе, и кросс может нацелиться на вершину 2022 года на 148.40 (21 октября) перед круглым уровнем на 150.00.

В краткосрочной перспективе ожидается сохранение восходящего импульса выше минимумов октября в районе 141.00.

В долгосрочной перспективе, выше ключевой 200-дневной SMA на 137.87, конструктивный прогноз останется неизменным.

Дневной график EURJPY

Индекс доллара США упал к нижней границе своего недавнего торгового диапазона между 110,00 и 115,00 в начале этой недели . Сегодня промежуточные выборы в США привлекут внимание рынка, но их непосредственное влияние будет незначительным, сообщают экономисты MUFG Bank. Вместо этого на доллар США, скорее всего, повлияет отчет по индексу потребительских цен (CPI) в четверг.

Промежуточные выборы в США и отчет по CPI США в центре внимания на этой неделе

"В ближайшие дни внимание участников рынка переключится на результаты промежуточных выборов в США, хотя мы не ожидаем, что они окажут немедленное влияние на динамику доллара США.

Более непосредственным фактором, определяющим политику ФРС и определяющим динамику доллара США, будет публикация последнего отчета по CPI США в четверг. Неспособность доллара США восстановить восходящий импульс после недавнего обновления "ястребиной" политики ФРС предполагает, что он будет более чувствителен к более мягким данным по инфляции в этом месяце, что может спровоцировать прорыв ниже нижней границы недавнего диапазона между 110,00-115,00".

Пара EURUSD сейчас близка к октябрьскому пику на уровне 1.0100. Экономисты Société Générale сообщают, что для продолжения отскока самой популярной валютной паре необходимо преодолеть этот уровень.

Критическая поддержка находится на уровне 0,9730

"Дневной MACD демонстрирует положительную дивергенцию с июля и сейчас вышел на положительную территорию, что свидетельствует о постепенном ослаблении нисходящего импульса. Однако паре необходимо закрепиться выше уровня 1.0100, чтобы подтвердить продолжительный отскок в направлении 1.0190 и графических уровней 1.0290/1.0360.

Недавний разворотный минимум на уровне 0,9730 является решающей поддержкой".

Промежуточные выборы в США наконец-то состоялись. Экономисты Deutsche Bank подчеркивают, что индекс S&P 500 всегда был выше через год после голосования.

Результаты выборов будут экстраполированы на президентские выборы 2024 года.

"Без преувеличения можно сказать, что промежуточные выборы являются одним из лучших исторических сигналов на покупку акций. На самом деле, на 19 промежуточных выборах со времен Второй мировой войны индекс S&P 500 всегда был выше через год после голосования. Приходилось ли любому из этих циклов противостоять макро-цунами, которое грядет в следующие 12 месяцев - спорный вопрос, но это показывает базовые технические показатели.

Если республиканцы вернут себе контроль над одной из палат Конгресса (или над обеими), результатом, скорее всего, станет законодательный тупик на ближайшие два года, и мы не видим в этих условиях принятия каких-либо важных законов по экономической политике до выборов 2024 года. Однако, если мы получим разделенное правительство, мы можем увидеть более активные действия в одной области - это потолок долга, поскольку есть шанс, что контролируемый республиканцами Конгресс использует необходимость повышения потолка в качестве рычага, чтобы провести некоторые из своих политических приоритетов.

Что бы ни произошло сегодня, результаты выборов будут экстраполированы на президентские выборы 2024 года. Однако важно помнить, что 2 года - это очень долгий срок в политике, и многие президенты возвращались после очень плохих промежуточных результатов и побеждали на перевыборах."

Бразильский реал значительно вырос после президентских выборов, на которых победил левый политик Лула да Силва. Хотя USDBRL может отступить еще больше, экономисты из Commerzbank сохраняют осторожность и ожидают, что пара удержится выше уровня 5,00.

Надежда умирает последней

"Нельзя исключать, что BRL может снова укрепиться, если новости, например, о назначении адекватных с точки зрения рынка членов кабинета министров, дадут валютному рынку новую надежду на то, что новое правительство не будет так сильно давить на государственные финансы. Надежда умирает последней, в конце концов".

"Мы сохраняем осторожность и считаем, что USDBRL пока должен оставаться выше отметки 5,00".

Сегодня в центре внимания находятся промежуточные выборы в США. Экономисты Danske Bank не ожидают, что результаты выборов окажут существенное влияние на рынок в ближайшей перспективе.

Промежуточные выборы в США

"Республиканцы имеют все шансы получить контроль над Палатой представителей и Сенатом, хотя гонка в Сенате остается очень напряженной".

"Если республиканцы победят в Сенате с небольшим перевесом или если демократам удастся сохранить Сенат, реакция рынка должна быть довольно сдержанной, поскольку властям будет трудно провести серьезные изменения в фискальной политике".

"Сценарием (умеренного) риска для рынков будет явная победа республиканцев и в Сенате, так как это может увеличить риск более экспансивной (и инфляционной) фискальной политики в условиях надвигающейся рецессии."

- Розничные продажи в Еврозоне составили 0,4% м/м в сентябре против прогноза 0,4%.

- Розничные продажи в блоке составили -0,6% г/г в сентябре против ожиданий -1,3%.

Розничные продажи в Еврозоне выросли на 0,4% м/м в сентябре против прогноза 0,4% и прошлого результата 0%, как показали официальные данные Евростата во вторник.

В годовом исчислении розничные продажи в блоке составили -0,6% в сентябре против -1,4% в августе и консенсус-прогноза -1,3%.

Реакция валют

Евро поддержал благоприятные данные по Еврозоне на фоне возобновившегося ослабления доллара США по всему спектру рынка. На момент написания статьи курс пары составляет 0,9999, -0,18% внутри дняь.

О розничных продажах в Еврозоне

Розничные продажи, публикуемые Евростатом, являются показателем изменения объема продаж в розничном секторе Еврозоны. Он демонстрирует эффективность розничного сектора в краткосрочной перспективе. Эти изменения широко отслеживаются как индикатор потребительских расходов. Обычно положительные показатели экономического роста являются "бычьими" для евро, в то время как низкие показатели рассматриваются как негативные, или "медвежьи", для евро.

Доллар США остается относительно спокойным после падения в понедельник. Инвесторы внимательно следят за промежуточными выборами в США. EURUSD необходимо стабилизироваться выше паритета, чтобы сохранить бычий уклон, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

- Пара EURUSD потеряла бычий импульс и снизилась ниже паритета в начале вторника после того, как в понедельник поднялась до самого высокого уровня за 10 дней на 1.0035. Доллар США (USD) сохраняет устойчивость против конкурентов, а инвесторы сохраняют осторожность в день промежуточных выборов в Соединенных Штатах (США).

- Ожидается, что республиканцы получат большинство в Палате представителей Соединенных Штатов (США), заняв еще пять мест. Однако борьба за Сенат США, скорее всего, будет более напряженной. В случае если республиканцы возьмут Конгресс США, на фондовых рынках США может наблюдаться ралли риска, поскольку такой исход не позволит демократам проводить экспансионистскую фискальную политику, которая может еще больше подстегнуть инфляцию. При таком сценарии доллару США (USD) будет сложно продолжать опережать конкурентов, по крайней мере, в ближайшей перспективе, что поможет EURUSD устремиться вверх.

- С другой стороны, раскол правительства, при котором демократы сохранят большинство в Сенате США, может заставить инвесторов искать бежать от рисков, так как это усилит неопределенность по поводу фискальной политики. Хотя нелегко сказать, как результаты промежуточных выборов в США могут повлиять на политику ФРС, реакция Уолл-стрит может дать некоторые указания относительно дальнейшего направления движения доллара США (USD).

- Чиновники ЕЦБ дали ястребиные комментарии по поводу перспектив политики Еврозоны, и евро (EUR) может устоять, если инвесторы убедятся в том, что ЕЦБ будет придерживаться позиции агрессивного ужесточения.

- Вице-президент Европейского центрального банка (ЕЦБ) Луис де Гиндос заявил во вторник, что ЕЦБ продолжит повышать ставки до уровня, обеспечивающего возвращение инфляции к целевым уровням ценовой стабильности. Де Гиндос далее отметил, что количественное ужесточение в Еврозоне должно начаться рано или поздно, и добавил, что ожидает нисходящего тренда инфляции в первой половине 2023 года. Между тем, чиновник ЕЦБ и президент Бундесбанка Йоахим Нагель подтвердил, что значительное повышение ставок в Европе все еще необходимо, и заявил, что ЕЦБ не должен слишком рано отказываться от нормализации политики. EURUSD не показала немедленной реакции на эти комментарии, но евро может набрать силу, если другие политики возьмут аналогичный тон.

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую техническую ситуацию по EURUSD, пара утратила бычий импульс и снизилась ниже уровня паритета в начале вторника. Для того чтобы сохранить бычий уклон, евро необходимо стабилизироваться выше паритета.

«Несмотря на последний откат, технический прогноз по EURUSD на ближайшую перспективу показывает, что пара остается бычьей. Индикатор относительной силы (RSI) на четырехчасовом графике держится выше уровня 50, а 20-периодная простая скользящая средняя (SMA) сформировала бычье пересечение со 100-периодной SMA.

Если EURUSD удастся стабилизироваться выше 1.0000 (психологический уровень, статический уровень), то следующим сопротивлением станет 1.0035 (статический уровень) перед 1.0100 (психологический уровень, статический уровень).

В случае снижения первая поддержка вступит в игру на 0,9965 (статический уровень) перед 0,9900 (психологический уровень, 50-периодная SMA, 100-периодная SMA) и 0,9870 (статический уровень)».

Луни продолжает испытывать трудности по мере приближения к концу года. Экономисты Национального банка Канады ожидают, что USDCAD закончит год на 1.39, а в следующем году снова опустится до 1.30 к концу второго квартала 2023 года.

Ключевые тезисы

- Поскольку инфляция в Канаде замедляется быстрее, чем в США, а Банк Канады вряд ли обгонит ФРС в ближайшие месяцы, мы не видим возможностей для значительного укрепления канадского доллара по отношению к доллару США до разворота FOMC, который мы ожидаем в первом полугодии 2023 года.

- Мы считаем возможным значительное укрепление канадского доллара по отношению к доллару США, что отражает улучшенный профиль экономического роста Канады, обусловленный повышением иммиграционных целей.

- Если в ближайшие месяцы будет обеспечен существенный прогресс в области инфляции, а денежно-кредитная политика США станет менее жесткой, прежде чем будет нанесен слишком большой ущерб мировой экономике, перспективы CAD могут оказаться гораздо менее проблематичными, чем некоторые сейчас опасаются.

- Мы по-прежнему ожидаем USDCAD на 1.39 в конце 4 квартала 2022 года и на уровне 1.30 в конце 2 квартала 2023 года.

Главный экономист Банка Англии Хью Пилл продолжает выступать на панельной дискуссии в рамках европейской конференции UBS "Глобальные проблемы денежно-кредитной политики " в Лондоне.

Ключевые цитаты

Дефицит рабочей силы на рынке труда Великобритании остается очень сильным, несмотря на замедление экономики.

Банк Англии будет делать все необходимое, чтобы вернуть инфляцию к 2% на устойчивой основе.

Мы не должны быть зицикленными на инфляции, мы должны избегать контрподуктивных сбоев в реальной экономике.

Скептически относится к тому, что опережающее повышение ставок имеет большой эффект на ожидания.

Нельзя получить в реальном мире "безупречную дезинфляцию" без последствий.

Мы понимаем, что Банк Англии могут обвинить в рецессии, но она обусловлена другими факторами.

Приближаются выборы в Конгресс США. Будет ли их результат иметь значение для доллара? Стратеги Commerzbank так не считают.

Ключевые тезисы

- Четыре аргумента говорят о том, что валютные трейдеры вряд ли сделают значительную переоценку доллара, если демократы потеряют большинство в одной из двух палат. Во-первых, потеря большинства в Палате представителей не слишком сильно изменит политическое пространство Байдена для маневра. Во-вторых, фискальное пространство для маневра в настоящее время настолько ограничено, что новых фискальных "базук" ожидать не приходится. В-третьих, рецессия, которую ожидают многие в США, будет вызвана скорее монетарной политикой ФРС, чем бюджетной политикой Конгресса. В-четвёртых, по другим вопросам, связанным с валютой (таким как торговая политика), различия между демократами и республиканцами в настоящее время довольно незначительны.

- Из итогов выборов, конечно, можно сделать выводы, которые могут иметь значение для курса доллара в долгосрочной перспективе, например, что они говорят о вероятном исходе президентских выборов в 2024 году. Но, честно говоря, мы получим гораздо больше актуальной информации об этом в ближайшие два года. У рынка форекс нет причин делать ставку на это уже сейчас.

Главный экономист Банка Англии Хью Пилл выступает на панельной дискуссии на Европейской конференции UBS под названием "Глобальные проблемы денежно-кредитной политики " в Лондоне.

Ключевые цитаты

Повышение цен на газ - большой шок для экономики Великобритании.

Существует опасность самореализующейся динамики в связке "заработная плата-издержки".

Мы не можем объявить о победе над инфляционными эффектами второго раунда, но мы входим в рецессию.

Мы попытались скорректировать ожидания, дать более реалистичный взгляд на то, куда движется банковская ставка.

Андреа Энриа, председатель Наблюдательного совета Европейского центрального банка (ЕЦБ), заявила во вторник: "Банковский сектор еврозоны останется в целом устойчивым к хрестоматийному шоку от повышения процентной ставки на 200 б.п. базисных пунктов".

"Существует тревожный диссонанс между позитивными ожиданиями в отношении банков и уникальным сочетанием рисков, с которыми мы сталкиваемся", - добавила она.

Читайте также

-

Нагель, ЕЦБ: крупные повышения ставок необходимы

Пара EURUSD вчера снова поднялась выше паритета. Однако экономисты ING не ожидают, что пара закрепится выше 1.00.

Ключевые тезисы

- В еврозоне мы продолжали слышать призывы к ужесточению политики, при этом глава ЕЦБ Кристин Лагард и член Управляющего совета Франсуа Вильруа де Гало сохранили ястребиный тон. Однако мы сомневаемся, что на данном этапе это окажет идиосинкразическую поддержку евро.

- В то время как отчет по инфляции в США и промежуточные выборы являются двумя ключевыми факторами риска для доллара, макрофакторы продолжают указывать на ослабление EURUSD, и мы сомневаемся, что в условиях экономической неопределенности в еврозоне в преддверии зимы и на фоне ястребиной позиции ФРС проциклическая EURUSD легко останется выше паритета в ближайшие недели.

2022 год был разочаровывающим для валютных прогнозистов и новозеландского доллара в целом. Сила доллара США продолжает преобладать, но экономисты ANZ считают, что в 2023 году дела у новозеландсого доллара пойдут лучше.

Доминирование доллара США будет постепенно ослабевать

"Заглядывая в будущее, хотя невозможно предсказать, когда мы увидим снижение геополитических рисков, мы ожидаем, что доминирование доллара США будет постепенно ослабевать по мере созревания экономического цикла в США".

"Поскольку ожидается, что РБНЗ повысит ставку на 75 б.п. на следующих двух заседаниях, а ФРС замедлит темпы повышения, у новозеландского доллара есть возможность восстановить утраченные позиции".

"Внешние дисбалансы Новой Зеландии велики. Это обычно рассматривается рынками скорее как фактор риска, а не как причина для агрессивных продаж новозеландского доллара, но тот факт, что дефицит сократится в 2023 году по мере восстановления международного туризма (с почти нулевой базы), уменьшает негатив в уравнении для новозеландского доллара".

"Еще одной струной в луке новозеландского доллара является разрыв между его текущим уровнем и справедливой стоимостью, которую мы видим на уровне около 0,65. По нашим прогнозам, этот разрыв будет медленно сокращаться в ближайшие кварталы, и к концу 2024 года NZD достигнет справедливой стоимости".

Министерство финансов Японии (МФЯ) объявило во вторник, что кабинет министров страны одобрил второй дополнительный бюджет на этот финансовый год для финансирования пакета мер экономического стимулирования, подкрепленного дополнительным новым долгом, сообщает Reuters.

Дополнительный бюджет составляет 29.1 триллиона йен (JPY), сообщает МФ Японии.

Министр финансов Японии Сунъити Судзуки сказал, что правительство быстро подготовится к представлению дополнительного бюджета на утверждение парламента.

Дополнительные тезисы

- Это действительно стимулирующие бюджетные расходы, которые сделают фискальное положение Японии еще более тяжелым.

- Не следует продлевать масштабные расходы, нужно осознавать риск оттока богатства через торговый дефицит.

- Нужно искать выход из массированного стимулирования бюджета.

Реакция рынка

Пара USDJPY торгуется нейтрально на 146.62. Инвесторы оценивают последние новости о стимулировании экономики Японии.

Представитель Европейского центрального банка (ЕЦБ) и глава центрального банка Германии Йоахим Нагель выступает на симпозиуме Бундесбанка "Диалог с банковским надзором" во Франкфурте.

Ключевые цитаты

Крупные повышения ставок необходимы.

Сокращение баланса является частью нормализации политики ЕЦБ.

Инфляция в Германии в 2023 году, вероятно, составит в среднем 7% или более.

Объем производства в Германии может сильно сократиться в 4 квартале 2022 года и 1 квартале 2023 года.

ЕЦБ не должен слишком рано отказываться от нормализации.

Необходимо больше повышений ставок, чтобы снизить инфляцию.

Реакция рынка

Евро не впечатлен "ястребиными" комментариями Нагеля, и пара EURUSD держится в диапазоне в районе 0,9990, снизившись на 0,28% внутри дня.

Председатель Швейцарского национального банка (ШНБ) Томас Джордан выступает со вступительным словом на конференции по глобальным рискам, неопределенности и волатильности в Цюрихе.

Ключевые цитаты

"Наши решения по денежно-кредитной политике не основываются исключительно на нашем прогнозе инфляции".

"Политические решения должны быть основаны на твердой приверженности цели ценовой стабильности".

"Мы также экспериментируем с моделями машинного обучения, которые обучаются с использованием большого набора экономических и альтернативных индикаторов".

"Неопределенность не должна означать нерешительность".

"Мы не стремимся к тонкой настройке инфляции в этом диапазоне 0 -2%".

"Когда мы сталкиваемся с большими потрясениями, которые повышают риск устойчивого отклонения инфляции в сторону от этого диапазона, необходимы решительные действия".

Реакция рынка

Пара USD/CHF защищает отметку 0,9900 на фоне вышеупомянутых комментариев, торгуясь на уровне 0,9911, с внутридневным повышением на 0,31% внутри дня.

Доллар США вчера еще больше снизился. Является ли ослабление доллара США теперь устойчивым? Экономисты Commerzbank считают, что для этого еще слишком рано.

В ожидании данных по инфляции в США

"ФРС в очередной раз дала понять, что будет активно бороться с высокой инфляцией. Однако, конечно, также трудно представить, что ФРС станет еще более "ястребиной" и тем самым даст новый позитивный импульс для доллара США. В связи с этим, наверное, неудивительно, что доллар США немного скорректировался в последние дни".

"Валютный рынок должен с нетерпением ожидать данных по инфляции из США. Если они преподнесут сюрприз в сторону повышения, то в спину доллара США может снова подуть попутный ветер, поскольку в этом случае возникнут предположения, что ФРС, возможно, снова повысит ставку на 75 б.п. в декабре. Однако данные будут опубликованы только в четверг".

"После коррекции последних нескольких дней можно предположить, что валютный рынок в преддверии данных по инфляции скорее останется на месте".

Вице-президент Европейского центрального банка (ЕЦБ) Луис де Гиндос подтвердил во вторник, что регулятор будет продолжать повышать ставки до уровня, обеспечивающего возвращение инфляции к уровням, соответствующим определению ЕЦБ ценовой стабильности, как сообщает Reuters.

Основные тезисы

"Этот уровень будет зависеть от данных, которые мы получаем, от динамики инфляции, экономических условий, спроса и цен на энергоносители".

"На нашем следующем заседании мы будем основывать наше решение на новых прогнозах, которые будут опубликованы в декабре, и на предварительной оценке Евростатом инфляции за ноябрь, среди прочих показателей."

"Мое мнение таково, что инфляция в ближайшие несколько месяцев будет держаться вокруг нынешнего уровня в 10,7%. Она начнет снижаться в первой половине следующего года, но в среднем общая и базовая инфляция останутся очень высокими."

"Я думаю, что в первой половине следующего года тенденция будет понижательной, даже если в среднем инфляция останется высокой".

"На мой взгляд, существует высокая вероятность того, что квартальный рост экономики в четвертом квартале этого года будет отрицательным. Отрицательный квартальный рост, вероятно, сохранится и в первом квартале 2023 года."

"Мы начнем количественное ужесточение рано или поздно, наверняка в 2023 году".

"Мы будем действовать с большой осмотрительностью и осторожностью".

"За последние шесть месяцев финансовая стабильность довольно сильно ухудшилась".

"Однако положение банков сейчас гораздо более благоприятное, чем десять лет назад".

Реакция рынка

Пара EURUSD не показала немедленной реакции на эти комментарии и на момент написания потеряла 0,25% внутри дня, торгуясь на отметке 0,9995.

Евро завершил октябрь на пенни выше, чем месяц назад. Экономисты National Bank of Canada ожидают, что единая валюта останется уязвимой в ближайшие два квартала.

Прогноз для экономики Еврозоны негативный

"Мы по-прежнему ожидаем, что единая валюта будет отражать слабые перспективы в течение следующих двух кварталов, но не сбрасываем со счетов возможность разворота курса ФРС ранее второй половины следующего года, что может создать почву для умеренного роста EURUSD".

"Если предположить некоторые улучшения на инфляционном и геополитическом фронтах, это может оставить некоторое пространство для укрепления евро на более поздних этапах нашего прогнозного горизонта".

Вот что вам нужно знать во вторник, 8 ноября:

В понедельник доллар США не мог привлечь спрос, поскольку на финансовых рынках преобладал интерес к риску. Основные индексы Уолл-стрит зарегистрировали сильный внутридневной прирост, а индекс доллара США зафиксировал самое низкое дневное закрытие с 27 октября, после чего перешел в фазу консолидации на уровне около 110,50 в начале вторника. Позже в ходе европейской сессии Евростат опубликует данные по розничным продажам за сентябрь. В США будут опубликованы индекс делового оптимизма NFIB за октябрь и индекс экономического оптимизма IBD/TIPP за ноябрь. Кроме того, инвесторы будут внимательно следить за промежуточными выборами в США.

Республиканцам необходимо пять мест для получения большинства в Палате представителей и одно место для контроля над Сенатом. Итоги вряд ли будут подведены к концу дня, а некоторые эксперты считают, что может пройти несколько дней, прежде чем мы получим окончательный результат. Тем временем, фьючерсы на фондовые индексы США торгуются без изменений внутри дня, отражая осторожный настрой рынка. Доходность 10-летних казначейских облигаций США держится на уровне чуть выше 4%.

Пара EURUSD в понедельник поднялась до 10-дневного максимума на 1,0035, но в начале вторника отступила ниже отметки 1,0000. В понедельник представитель Европейского центрального банка Мартинс Казакс отметил, что инфляция в еврозоне все еще остается проблемой, и подтвердил, что они продолжат повышать ставки. "Никто на данный момент не может точно знать, где именно будет конечная ставка", - добавил Казакс.

Пара GBPUSD воспользовалась общим давлением продаж на доллар США и продвинулась к отметке 1,1550 в конце понедельника. Пара изменила свое направление и упала ниже 1,1470 в первые часы европейской сессии во вторник.

В ходе азиатской сессии Резервный банк Новой Зеландии сообщил, что ожидаемая инфляция в четвертом квартале выросла до 3,62% с 3,07% в предыдущем квартале. Эти данные не помогли новозеландскому доллару сохранить силу, и пара NZDUSD на момент написания потеряла внутри дня 0,5% и торговалась на отметке 0,5900.

Пара AUDUSD развернулась на юг после того, как не смогла преодолеть барьер 0,6500. Индексы делового доверия и условий ведения бизнеса от National Australia Bank за октябрь снизились до 0 с 4 и до 22 с 25, соответственно, что помешало австралийскому доллару привлечь покупателей.

После резкого падения в пятницу, которое было спровоцировано оптимистичным отчетом по занятости в Канаде, USDCAD зафиксировала небольшие потери в понедельник. Пара остается относительно спокойной вблизи отметки 1,3500 в начале вторника. Между тем, баррель нефти West Texas Intermediate торгуется на отрицательной территории в районе $91,50, не позволяя USDCAD набрать медвежий импульс.

Золото не смогло удержаться выше $1,680 в понедельник, так как доходность 10-летних американских казначейских облигаций выросла более чем на 1%. Пара XAUUSD торгуется сегодня с небольшим внутридневным понижением в районе $1 670.

Биткоин продолжил падение, поскольку в игру вступили продавцы, когда коин опустился ниже ключевой отметки $20 000. Хотя BTCUSD удалось отыграть небольшую часть внутридневного падения, он по-прежнему торгуется ниже $20 000, потеряв за день почти 4%. Курс Ethereum упал под нижнюю границу двухнедельного диапазона на уровне $1 500 и на момент написания торговался с внутридневной просадкой на 5% в районе отметки $1 480.

В прошлую пятницу курс USDCAD опустился ниже отметки 1,35. Однако экономисты Commerzbank скептически относятся к тому, сможет ли луни и дальше укрепляться по отношению к доллару США.

Процентные ставки Банка Канады достигнут пика на уровне 4,6%

"В то время как рынок ожидает, что процентные ставки Банка Канады достигнут пика на уровне 4,6%, его аналогичные ожидания в отношении пика по ставкам ФРС находятся на уровне чуть менее 5,3%. Дифференциал ожиданий в отношении повышения ставок может снова сократиться, если Банк Канады выступит с "ястребиной" позицией, но в настоящее время это кажется нам менее вероятным".

"И если рынок действительно заложит в цены более высокие темпы повышения ставок со стороны Банка Канады, опасения по поводу более выраженных последствий для рынка жилья и повышения вероятности (более глубокой) рецессии также должны оказать свое влияние. Последнее вряд ли было бы позитивным для CAD".

"Более того, USD остается предпочтительной валютой для рынка в случае роста бегства от риска благодаря своей роли "тихой гавани"."

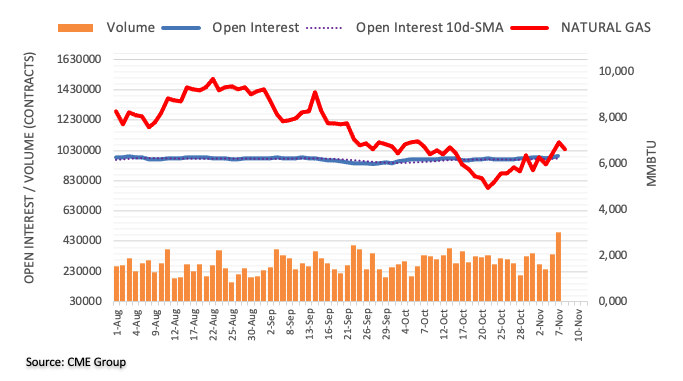

Согласно предварительным данным CME Group, в понедельник показатель открытого интереса по фьючерсам на природный газ прервал продолжил рост предыдущего дня и на этот раз повысился порядка на 6,2 тыс. контрактов. В то же время торговые объемы тоже увеличились второй день подряд, теперь примерно на 144,3 тыс. контрактов.

Природный газ: быков сдерживает район $7,20

В начале недели цены на природный газ выросли и вернулись к области выше отметки $7,00, но затем потеряли большую часть набранных очков и завершили сессию с незначительным повышением. Такая динамика на фоне повышения показателей открытого интереса и объемов указывает на потенциал консолидации цены в ближайшей перспективе. Ближайшее сопротивление по-прежнему представлено максимумом октября вблизи отметки $7,20 за MMBtu (от 6 октября).

Цена на золото вступила в фазу консолидации, но только что утратила медвежью 50-дневную скользящую среднюю (DMA) на уровне $1 673. Таким образом, рывок вверх к $1 700 теперь менее вероятен, считает Двани Мехта из FXStreet.

Индекс RSI держится во флэте над средней линией

"Пока держится 50DMA на уровне $1,673, бычий потенциал золота остается неизменным, а повторное тестирование пятничного максимума на $1,683, вероятно, проложит рынку путь к барьеру $1,700".

"14-дневный индекс относительной силы (RSI) остается во флэте, держась над срединной линией и поддерживая недавнее ралли золота".

"В случае прорыва ниже 50DMA продавцы нацелятся на бывшее сопротивление треугольника, превратившееся в поддержку на $1,658. Далее к югу на помощь быкам может прийти горизонтальная 21DMA на $1 653".

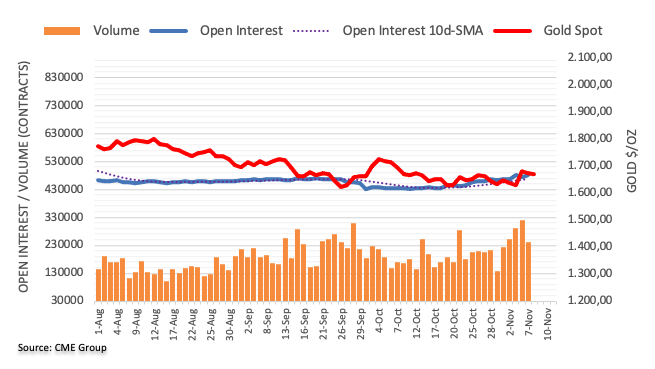

Согласно предварительным данным CME Group, в понедельник показатель открытого интереса по фьючерсам на золото вырос примерно на 5,1 тыс. контрактов. Торговые объемы тем временем, напротив, прервали 4-дневную полосу роста и сократились порядка на 78 тыс. контрактов.

Золото: рост сдерживается уровнем $1 680

В понедельник золото скорректировалось вниз после энергичного подъема, зафиксированного в конце прошлой недели. Такая динамика, вкупе с повышением показателя открытого интереса, указывает на потенциал дальнейшего продолжения коррективного снижения цены в самой ближайшей перспективе. Между тем, недавние максимумы в районе $1 680 за тройскую унцию, как ожидается, будут сдерживать периодические попытки роста.

По данным DTCC, сегодня в Нью-Йорке в 17.00 мск. произойдет экспирация следующих опционов:

- EUR/USD: суммы в EUR

- 0.9950 603 млн

- 0.9975 601 млн

- 0.9985 489 млн

- 1.0000 922 млн

- 1.0025 474 млн

- 1.0050 468 млн

- GBP/USD: суммы в фунтах

- 1.1500 603 млн

- AUD/USD: суммы в австралийских долларах

- 0.6275 714 млн

- 0.6485 1.7 млрд

- USD/CAD: суммы в долларах США

- 1.3750 325 млн

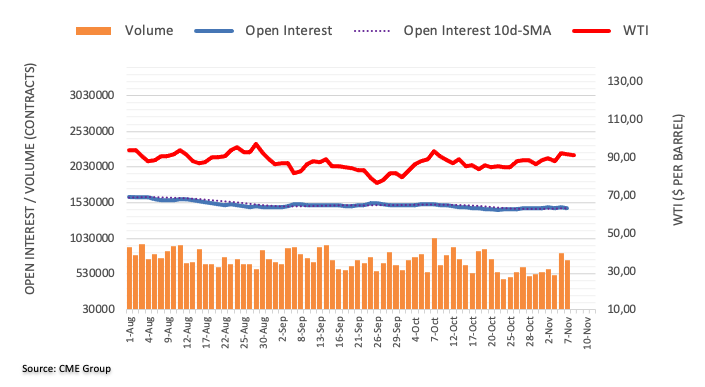

Согласно предварительным данным CME Group, в понедельник показатель открытого интереса по фьючерсам на нефть развернулся после роста и на сей раз понизился порядка на 12,4 тыс. контрактов. Торговые объемы тем временем оставались волатильными и резко сократились примерно на 105,7 тыс. контрактов.

WTI: следующее сопротивление - 200-дневная SMA

Цены на нефть WTI начали неделю с падения. Такая динамика, вкупе с понижением показателей открытого интереса и объемов, указывает на весьма ограниченный потенциал дальнейшего продолжения снижения цены в самой ближайшей перспективе. Тем временем ожидается, что дальнейшие попытки роста будут направлены на 200-дневную SMA, которая сегодня находится на уровне $98,44.

- EURUSD обновила внутридневной минимум, теряя набранные недавно очки.

- Перекупленный RSI и медвежий MACD спровоцировали последний откат.

- Ближайшая линия поддержки и золотое пересечение поддерживают надежды покупателей.

EURUSD обновила внутридневной минимум вблизи уровня паритета 1.0000 перед началом европейской сессии вторника. При этом основная валютная пара отступает от самых высоких за последние восемь дней уровней и несет первые внутридневные потери за последние три дня.

Последняя ослабление цены может быть связано с перекупленностью RSI (14) и медвежьими сигналами MACD, что, в свою очередь, предполагает дальнейшее снижение пары.

Однако восходящая линия поддержки от конца пятницы, проходящая вблизи 0,9985 на момент публикации, ограничивает немедленное снижение пары EURUSD.

Ниже этой отметки медведям бросит вызов уровень Фибоначчи 61,8% коррекции снижения с 26 октября по 03 ноября вблизи 0,9955.

Однако стоит отметить, что 50-HMA пробила 200-HMA снизу вверх и уже сформировала "золотой крест", указывающий на дальнейший восходящий импульс пары.

Таким образом, покупатели EURUSD будут сохранять надежду на рост, если только цена не опустится ниже 200-HMA в районе 0,9915.

Для активизации быков паре необходимо поглотить недельный максимум в районе 1.0030.

Даже в этом случае максимумы, отмеченные в октябре и сентябре, соответственно вблизи 1.0095 и 1.0200, могут бросить вызов дальнейшему восходящему движению EURUSD.

EURUSD: часовой график

Тенденция: Ожидается ограниченное снижение

Во вторник агентство Bloomberg сообщило, что премьер-министр Японии Фумио Кисида намерен утвердить 198 миллиардов долларов США в дополнительном бюджете для реализации плана экономического стимулирования.

Между тем, агентство Reuters, ознакомившись с черновым проектом плана расходов, сообщило, что Япония намерена потратить 1,4 триллиона японских йен (JPY) (9,55 млрд. долларов США) в виде дополнительных фискальных кредитов во втором дополнительном бюджете, который будет составлен в этом месяце.

Кроме того, во вторник глава налоговой комиссии младшего партнера правящей партии по коалиции - партии Комэйто - заявил, что правительство "может принять решение о повышении налогов на сверхбогатых людей с годовым доходом более 1 млрд японских йен ($6,8 млн)".

Реакция рынка

USDJPY продолжает отскок в направлении 147,00 на новостях о стимулировании экономики. На момент написания статьи пара торгуется на уровне 146,78, прибавив 0,11% внутри дня.

Аналитики Goldman Sachs отметили: "Мы по-прежнему отмечаем 35%-ную вероятность того, что экономика США вступит в рецессию в ближайшие 12 месяцев".

Дополнительные цитаты

"Это более чем в два раза превышает безусловную вероятность в любой данный 12-месячный период, потому что:

- инфляция намного выше целевого уровня,

- ФРС агрессивно ужесточает политику

- и мы живем в исключительно неопределенном мире с точки зрения как внутренней политики США, так и геополитики".

"Тем не менее, наша 35%-ная вероятность рецессии намного ниже консенсуса 60-70%, выявленного в последнем опросе прогнозистов Wall Street Journal, потому что мы по-прежнему прогнозируем очень правдоподобный четырехэтапный путь от экономики с высокой инфляцией в настоящий момент к экономике с низкой инфляцией в будущем без рецессии".

"Эти шаги включают:

a) снижение темпов экономического роста до уровня ниже тренда, но положительного,

б) восстановление баланса на рынке труда с ограниченным ростом безработицы,

в) снижение темпов роста заработной платы до более устойчивого уровня,

и г) возвращение инфляции PCE на путь снижения до 2%".

Инфляционные ожидания в Новой Зеландии растут вдоль всей кривой в четвертом квартале 2022 года, как показал во вторник последний обзор денежно-кредитных условий, проведенный Резервным банком Новой Зеландии (РБНЗ).

Двухлетние инфляционные ожидания, рассматриваемые как временной интервал, когда действия политики РБНЗ отразятся на ценах составили 3,62% против 3,07% ранее.

Средние однолетние инфляционные ожидания в четвертом квартале подскочили до 5,08% против 4,86% в третьем квартале этого года.

Потенциально, рост инфляционных ожиданий возрождает надежды на "ястребиное" повышение ставки РБНЗ в следующем месяце.

Впрочем, рост инфляционных ожиданий не смог привести сегодня в движение новозеландский доллар (NZD).

В ходе сегодняшних торгов Народный банк Китая установил курс юаня (CNY) на отметке 7,2150 против предполагаемого 7,2173 и предыдущего 7,2292.

О фиксинге

Китай строго контролирует курс материкового юаня.

Оншорный юань (CNY) отличается от офшорного (CNH) торговыми ограничениями, последний контролируется не так жестко.

Каждое утро Народный банк Китая устанавливает так называемую дневную среднюю точку фиксации, основываясь на уровне закрытия юаня за предыдущий день и котировках, полученных от межбанковского дилера.

Согласно агентству Reuters, Банк Японии должен продолжать изучать, как будущий отход от ультранизких процентных ставок может повлиять на финансовые рынки, как заявил один из членов ЦБ, чье высказывание было зафиксировано в резюме мнений, высказанных на октябрьском заседании ЦБ по вопросам монетарной политики.

Хотя нет необходимости немедленно корректировать денежно-кредитную политику, центральный банк должен обратить внимание на побочные эффекты длительного смягчения, согласно другому мнению, приведенному в опубликованном резюме.

Ключевые тезисы

Инфляция в Японии, вероятно, останется достаточно высокой, поскольку есть признаки начала роста цен на услуги.

В следующем финансовом году потребительская инфляция, вероятно, замедлится до уровня ниже 2% из-за влияния замедления роста мировой экономики.

Компании, вероятно, начинают отказываться от своей деловой практики, основанной на предположении, что цены не будут сильно расти.

Нельзя исключать вероятность того, что цены резко превысят прогнозы.

Устойчивый, стабильный рост заработной платы имеет решающее значение для достижения целевого ценового уровня Банка Японии.

Инфляция может превысить ожидания, но нет полной уверенности в том, что такой рост цен будет устойчивым.

Есть признаки усиления эффекта от смягченной монетарной политики Банка Японии, так как долгосрочные инфляционные ожидания умеренно растут, что приводит к снижению реальных процентных ставок.

Рост номинальной заработной платы имеет решающее значение для устойчивого достижения целевого ценового уровня Банка Японии на отметке 2%.

Необходимо быть бдительным к влиянию ужесточения глобальных финансовых условий.

Уровни валют определяются фундаментальными показателями.

Нет необходимости немедленно корректировать денежно-кредитную политику, но следует помнить о побочных эффектах текущей политики.

Необходимо продолжать следить за тем, как будущий выход из смягченной политики Банка Японии может повлиять на рынки, есть ли у участников рынка достаточные резервы.

Инфляционные ожидания в США выросли за последние два дня, продолжая отскок от самых низких за три недели уровней в преддверии релиза ключевых данных по индексу потребительских цен (CPI) за октябрь, которые будут опубликованы в четверг.

Согласно данным ФРБ Сент-Луиса, инфляционные ожидания в США, измеряемые на основании показателя breakeven rate (средней ожидаемой инфляции на горизонте обращения 10- и 5-летних трежерис), достигли недельных максимумов на 2,53% и 2,61%, согласно последним данным.

Следует отметить, однако, что недавний неоднозначный отчет по занятости в США и осторожные комментарии чиновников Федеральной резервной системы (ФРС) США отражают спекуляции на тему разворотной точки политики, что в свою очередь оказывает давление на доллар США в преддверии выхода ключевых данных по инфляции.

На этом фоне Уолл-стрит закрылась в понедельник с повышением, доходность казначейских облигаций США также выросла. Однако индекс доллара США (DXY) остался под давлением.

Президент ФРБ Ричмонда Томас Баркин заявил следующее:

- Мы будем упорствовать до тех пор, пока инфляция не снизится.

- Мы отмечаем многообещающие признаки инфляции.

- ФРС имело бы смысл начать ужесточение раньше.

В пятницу он заявил, что готов действовать более "обдуманно" в отношении рассмотрения темпов повышения ставок ФРС в будущем, но сказал, что ставки могут продолжать повышаться дольше и до более высокой конечной точки, чем ожидалось ранее.

В интервью для CNBC, Баркин сказал:

"Когда вы ставите ногу на тормоз, вы думаете о рулевом управлении совсем по-другому. Вы прокачиваете тормоза, а иногда действуете немного более обдуманно, и я готов к этому. И я думаю, что следствием этого, вероятно, будет более медленный темп повышения ставок, более длительный путь их повышения и потенциально более высокая конечная точка".

Агентство Reuters сообщает о результатах опроса Ipsos, согласно которому рейтинг общественного одобрения деятельности президента США Джо Байдена упал до 39%. Это происходит в преддверии промежуточных выборов, которые состоятся на этой неделе, где на кону будет стоять контроль над обеими палатами Конгресса и десятками губернаторских должностей.

Опросы предполагают республиканское большинство в Палате представителей и Сенате, а также низкий рейтинг одобрения деятельности президента Байдена в связи с текущей ситуацией в экономике, инфляции и с высокой преступностью.

Аналитики Goldman Sachs (GS) понизили свои прогнозы по EURUSD. Теперь инвестиционный банк теперь ожидает, что основная валютная пара достигнет отметки 0,9400 в течение трех месяцев против 0,9700, ожидавшихся ранее.

Называя причины, в GS отметили, что для валютных рынков главным итогом заседания FOMC на прошлой неделе должно стать то, что ФРС признала, что "ограничительные" меры - это движущаяся цель, а баланс последних данных говорит о том, что эта цель все еще перемещается выше.

"Это важно, потому что политики в других юрисдикциях и близко не подошли к такому тону. В последние недели мы утверждали, что есть все основания для дивергенции политики в пользу доллара", - добавляют эксперты.

Кроме того, американский банк также отмечает: "После ряда важных политических решений в последние недели мы считаем, что из рискованного сценария это превратилось в наиболее вероятный путь, что является одной из причин, по которой мы понизили краткосрочный прогноз по EURUSD".

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 20.799 | 1.31 |

| Золото | 1675.2 | 0.01 |

| Палладий | 1895.21 | 2.06 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | 327.9 | 27527.64 | 1.21 |

| Hang Seng | 434.77 | 16595.91 | 2.69 |

| KOSPI | 23.36 | 2371.79 | 0.99 |

| ASX 200 | 41.2 | 6933.7 | 0.6 |

| FTSE 100 | -34.81 | 7299.99 | -0.47 |

| DAX | 73.67 | 13533.52 | 0.55 |

| CAC 40 | 0.17 | 6416.61 | 0 |

| Dow Jones | 423.78 | 32827 | 1.31 |

| S&P 500 | 36.25 | 3806.8 | 0.96 |

| NASDAQ Composite | 89.27 | 10564.52 | 0.85 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.64789 | 0.86 |

| EURJPY | 146.949 | 0.94 |

| EURUSD | 1.00206 | 1.12 |

| GBPJPY | 168.831 | 1.57 |

| GBPUSD | 1.1513 | 1.81 |

| NZDUSD | 0.59401 | 1 |

| USDCAD | 1.34911 | -0.28 |

| USDCHF | 0.98855 | -0.99 |

| USDJPY | 146.646 | -0.22 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.