- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 08-07-2022

Данные, опубликованные в пятницу, показали, что в июне в экономике США прибавилось 372 тыс. рабочих мест без учета с/х сектора, что превзошло ожидания. По мнению аналитиков Wells Fargo, "значительное увеличение числа рабочих мест должно развеять разговоры о том, что экономика уже находится в рецессии". Они считают, что отчет о занятости за июнь подкрепляет аргументы в пользу повышения ставки на 75 б.п. на заседании FOMC 27 июля.

Ключевые тезисы:

"Если экономика и находится в рецессии, то работодатели, похоже, этого не замечают. Несмотря на заявления о том, что экономика, возможно, уже находится в рецессии из-за возможности двух подряд отрицательных кварталов роста ВВП (мы не разделяем эту точку зрения), рынок труда продолжает двигаться вперед, поддерживая совокупный доход и ограничивая разрушительные последствия высокой инфляции для расходов.

Число занятых в несельскохозяйственном секторе в июне увеличилось на 372 тыс. человек. Даже с учетом чистого пересмотра в сторону понижения на 74 тыс. за последние два месяца, это все равно означает, что количество рабочих мест в экономике опережает ожидаемое прогнозистами число рабочих мест перед сегодняшним отчетом. Уровень заработной платы сейчас на 0,3% ниже своего пика, который был достигнут в период, предшествовавший кризису, при этом последние три месяца рост был удивительно устойчивым в узком диапазоне 368-384 тысяч.

Инфляция остается первостепенной задачей для ФРС, но рынок труда также является важной частью головоломки, определяющей дальнейший путь политики, поскольку опасения по поводу роста усиливаются. Сегодняшний отчет указывает на то, что рынок труда остается чрезвычайно сильным. Хотя размер следующего шага FOMC в основном зависит от июньского отчета по CPI в предстоящую среду, июньский отчет по занятости укрепляет аргументы в пользу очередного повышения ставки на 75 б.п. на заседании 27 июля".

Согласно модели GDPNow Федерального резервного банка Атланты, во втором квартале ожидается сокращение экономики США на 1,2% по сравнению с прогнозом от 7 июля -1,9%.

"После утреннего отчета Бюро трудовой статистики США о ситуации с занятостью и отчета Бюро переписи населения США об оптовой торговле, прогнозы роста реальных расходов на личное потребление и реальных валовых частных внутренних инвестиций во втором квартале повысились с 1,3% и -14,9% соответственно до 1,9% и -13,7% соответственно", - пояснил ФРБ Атланты в своей публикации.

Реакция рынка

Индекс доллара США не показал немедленной реакции на этот отчет и на момент написания торговался без изменений от цены открытия вблизи отметки 107,00.

Чистое изменение занятости в Канаде в июне было отрицательным (-43 nsc/) против ожиданий роста на 23 тыс. Аналитики CIBC отмечают, что другие детали отчета удерживают Банк Канады на пути к повышению ставки на 75 базисных пунктов на следующей неделе.

Ключевые тезисы:

"В то время, когда умеренно плохие новости могут стать хорошей новостью, данные по занятости в Канаде за июнь оказались не настолько плохими, чтобы вызвать вздох облегчения у тех, кто обеспокоен инфляционным перегревом. Сокращение на 43 000 рабочих мест, конечно, стало перерывом в череде большого числа рабочих мест, начиная с февраля, но других признаков, таких как быстрый рост заработной платы в годовом исчислении, увеличение количества отработанных часов и новый низкий уровень безработицы, должно быть достаточно, чтобы Банк Канады повысил ставки на 75 базисных пунктов на следующей неделе.

Беспокойство Банка Канады по поводу нехватки рабочей силы на рынке труда не ослабнет, учитывая, что уровень безработицы снизился на два тика до нового минимума цикла в 4,9%. Это отражает снижение уровня участия в рабочей силе, так как меньшее количество неработающих активно ищут работу.

Экономический рост во втором квартале по-прежнему должен быть в пределах 4%, и даже с учетом снижения уровня занятости, другие признаки в сегодняшних данных указывают на необходимость дальнейшего ужесточения денежно-кредитной политики. Мы остаемся при своем мнении о повышении ставки на 75 базисных пунктов на следующей неделе, при этом ставка овернайт достигнет максимума в 3% в этом году".

Бывший министр финансов Великобритании Риши Сунак объявил в пятницу, что он будет участвовать в гонке за пост премьер-министра Бориса Джонсона.

"Я выдвигаю свою кандидатуру, чтобы стать следующим лидером Консервативной партии и вашим премьер-министром", - написал Сунак в Твиттере. "Давайте восстановим доверие, восстановим экономику и воссоединим страну".

Реакция рынка

Это объявление, похоже, не оказало заметного влияния на динамику британского фунта по отношению к своим конкурентам. На момент написания статьи пара GBP/USD демонстрировала скромный дневной прирост на уровне 1,2035.

- Улучшение настроений в отношении рисков оказывает влияние на доллар США.

- Доходность в США выросла после выхода лучшего, чем ожидалось, отчета по занятости.

- Пара NZD/USD восстанавливается после 2-летних минимумов и готовится закрыть неделю в плюсе.

Пара NZD/USD торгуется выше 0,6200, на самом высоком уровне за последние три дня. Пара выросла более чем на 70 пунктов от дневного минимума, чему способствовало повсеместное ослабление доллара США.

Тяга к риску, NZD растет

Улучшение настроений в отношении риска вызвало разворот доллара США. Акции на Уолл-стрит растут после негативного открытия. Dow Jones поднимается на 0,37%, а Nasdaq - на 0,43%. Доходность в США находится на недельных максимумах, доходность 10-летних трежерис составляет 3,07%.

Что касается экономических данных, опубликованных в пятницу, отчет о занятости в США за июнь показал, что экономика прибавила 372 тысячи рабочих мест против ожиданий в 268 тысяч. Уровень безработицы остался на прежнем уровне 3,6%, в соответствии с рыночным прогнозом.

Пара NZD/USD достигла дна на отметке 0,6130 после выхода NFP, а затем отскочила более чем на 70 пунктов. Она установила новый дневной максимум на отметке 0,6206. На момент написания статьи он остается вблизи вершины с положительным импульсом.

На 4-часовом графике пара пробилась выше краткосрочной линии нисходящего тренда и сопротивления 0,6190. Если она останется выше, то вероятен дальнейший рост. Следующее сопротивление находится на уровне 0,6220, а затем 0,6250. Падение ниже 0,6190 вновь приведет к снижению до 0,6130.

-637928902299599288.png)

Пара NZD/USD собирается завершить неделю со скромным ростом и далеко от двухлетнего минимума, достигнутого во вторник на уровне 0,6123. В следующую среду Резервный банк Новой Зеландии объявит свое решение по монетарной политике. Ожидается повышение ставки с 2% до 2,50%.

Технические уровни

Высокая инфляция является угрозой номер один для экономики США, заявил в пятницу президент ФРБ Нью-Йорка Джон Уильямс, сообщает Reuters.

Дополнительные тезисы

Мы на 100% привержены достижению целей.

Мы должны быть решительными и не можем опускать руки.

Стабильность цен абсолютно необходима для сильной экономики.

ФРС твердо намерена вернуть инфляцию к целевому уровню 2%.

Я ожидаю, что в следующем году уровень безработицы будет несколько выше 4%.

ВВП вырастет менее чем на 1% в этом году, а в следующем году восстановится до 1,5%.

Некоторые признаки замедления роста числа рабочих мест, но рынок труда остается невероятно жестким

Мы будем зависеть от данных, и будем гибкими в нашем политическом подходе.

Высокая инфляция невероятно вредна; я решительно нацелен на восстановление ценовой стабильности.

Может потребоваться некоторое время, чтобы довести инфляцию до 2%, возможно, это будет ухабистая дорога.

Реакция рынка

Индекс доллара США не проявил немедленной реакции на эти комментарии и на момент написания немного снизилс к отметке 106,95.

Сильный и превышающий консенсус-прогноз отчет по заработной плате служит напоминанием о том, что США по-прежнему твердо стоят на ногах. Укрепление доллара на этой неделе произошло на фоне падения евро, и эта тенденция, по мнению стратегов TD Securities, продолжится.

Не та рецессия, которую вы ищете

"Хороший отчет по занятости ставит под сомнение пересчет кривой федеральных фондов после июньского заседания и недавние разговоры о рецессии. Хотя мы считаем последнюю вероятной в ближайшие 12 месяцев, время ее наступления может быть более отдаленным, чем сейчас думает рынок. Следовательно, мы считаем, что рынок слишком преждевременно делает ставку на более низкий и более ранний конец цикла ужесточения.

"Экономика стоит на месте, особенно по сравнению с некоторыми из своих коллег по Б7 (например, Еврозоной), и будет очень трудно вытеснить доллар США - особенно с учетом того, что евро остается очень слабым.

Пара EUR/USD подошла опасно близко к паритету; и хотя мы ожидали, что это обеспечит некоторую естественную защиту (особенно в опционном пространстве), макроэкономические ветры в Европе огромны, а платежный баланс переживает эпическое ухудшение, которое, вероятно, продолжится. И без компенсации евро доллар остается королем валютного рынка".

Пара USD/CAD довольно хорошо держится на фоне сильного отчета по занятости в несельскохозяйственном секторе США и разочаровывающего отчета по занятости в Канаде. Тем не менее, экономисты TD Securities считают, что пара находится в процессе формирования более высокого основания, и прорыв вверх выше ключевого уровня сопротивления 1.3080 неизбежен.

Разочаровывающее число рабочих мест не идет на пользу канадскому доллару

"Разочаровывающее число рабочих мест не идет на пользу CAD, особенно на фоне гораздо более сильного отчета по занятости в США. Совокупность данных поддерживает рост USD/CAD, но мы не уверены, что в ближайшей перспективе он пробьет уровень сопротивления 1,3080. Должно упасть больше костяшек домино, прежде чем это произойдет. Но будьте уверены, это произойдет.

Мы считаем, что USD/CAD формирует более высокое основание, и полагаем, что держать риск на инфляцию в США и индекс общих инфляционных ожиданий ФРС (CIE) на следующей неделе - это игра с огнем (ожидается, что CPI США будет таким же сильным, как и в последнем отчете, в то время как CIE, вероятно, вырос)."

Мы занимаем длинную позицию по USD/CAD и ставим цель 1,35".

- Ценовое движение EUR/USD остается подавленным в пятницу.

- Дальнейшее ослабление может привести к тестированию зоны паритета в ближайшее время.

EUR/USD падает и отскакивает от минимумов свежего цикла в районе 1.0070 в пятницу.

Медвежья позиция пары сохраняется на данный момент. Против этого существует незначительный уровень поддержки 1.0060 (минимум 11 декабря 2002 года). Потеря этого уровня может привести к посещению паритета впервые с декабря 2002 года.

В долгосрочной перспективе медвежий взгляд на пару будет преобладать до тех пор, пока она торгуется ниже 200-дневной SMA на уровне 1.1071.

Дневной график EUR/USD

В интервью CNBC в пятницу президент ФРБ Атланты Рафаэль Бостик заявил, что он "полностью поддерживает" еще одно повышение ставки на 75 базисных пунктов в июле, как сообщает Reuters.

Дополнительные тезисы

Этот отчет о рабочих местах показывает, что экономика сильна.

На рынке труда все еще много динамики.

Экономика начинает замедляться.

Мы возьмем инфляцию под контроль.

Эти данные по числу рабочих мест показывают лишь незначительные признаки замедления.

Мы должны увидеть более устойчивое, более значительное замедление.

Начинаем двигаться в правильном направлении, но нужно увидеть гораздо больше.

Мне пришлось адаптироваться к тому, куда, по моему мнению, должна двигаться политика, мы должны действовать агрессивно.

Огромный импульс в экономике показывает, что 75 б.п. не будут означать длительного ущерба для экономики

Мы займем выжидательную позицию, будем наблюдать и адаптироваться

Возможно, рынок труда догоняет объемы производства, но это не обязательно означает рецессию.

Реакция рынка

Доллар сохраняет свою силу после этих комментариев, индекс доллара США держится на положительной территории выше 107,00.

- DXY продолжает рост и устанавливает новые максимумы цикла вблизи 107.80.

- Ближайшее незначительное препятствие возникает на уровне 108.00.

DXY быстро оставил позади небольшую коррекцию четверга и достиг новых максимумов цикла вблизи 107,80 в конце недели.

В краткосрочной перспективе доллар ожидает дальнейшее повышение. Преодоление максимума 2022 года на 107,78 (8 июля) должно открыть дорогу к круглому уровню 108,00, предшествующему вершине октября 2002 года на 108,74.

До тех пор, пока 5-месячная линия в районе 102,75 удерживает снижение, ближайшие перспективы индекса должны оставаться конструктивными.

Кроме того, более широкий "бычий" взгляд остается в силе, пока он находится выше 200-дневной SMA на уровне 98,45.

Однако следует отметить, что индекс торгуется на территории перекупленности, и поэтому он может продлить коррекционное снижение, первоначально до области 105,80 (максимум 15 июня).

Дневной график DXY

- Уровень безработицы в Канаде неожиданно снизился в июне.

- USD/CAD торгуется на положительной территории выше 1.3000 после выхода отчета по занятости в Канаде.

Уровень безработицы в Канаде снизился до 4,9% в июне с 5,1% в мае, несмотря на снижение чистого изменения занятости на 43,2 тыс. человек, показали данные, опубликованные Статистическим управлением Канады в пятницу. Инвесторы ожидали, что уровень безработицы останется неизменным на уровне 5,1%.

Уровень участия снизился до 64,9% с 65,3% за тот же период, что объясняет снижение уровня безработицы, несмотря на падение занятости. Наконец, средняя почасовая заработная плата в июне выросла на 5,57% в годовом исчислении по сравнению с 4,45% в мае.

Реакция рынка

Пара USD/CAD набрала обороты после выхода отчета и на момент написания выросла на 0,5%, достигнув отметки 1,3030.

Число занятых в несельскохозяйственном секторе США выросло на 372 000 в июне, показали данные, опубликованные Бюро статистики труда США в пятницу. Эти данные последовали за майским увеличением на 384 000 (пересмотрено с 390 000) и оказались лучше ожиданий рынка в 268 000.

Дальнейшие подробности публикации показали, что годовая инфляция заработной платы, измеряемая средним почасовым заработком, снизилась до 5,1% с 5,3% в мае, а участие в рабочей силе снизилось до 62,2% с 62,3.

- Уровень безработицы 3.6% против 3.6% по прогнозам, пред 3.6%

- Доля экономически активного населения 62.2% против пред. 62.3% (63.4% до пандемии)

- Средняя почасовая зарплата +0.3% м/м, +5.1% г/г против +0.3%, +5.0% по прогнозам (пред. 5.2%)

- Средняя продолжительность рабочей недели 34.5 против пред. 34.6

Реакция рынка

В результате первоначальной реакции доллар укрепился против своих основных конкурентов, и индекс доллара США на момент написания вырос на 0,32% от цены открытия и составил 107,38.

- EUR/JPY торгуется во флэте в области 138,00.

- Следующей поддержкой является 100-дневная SMA.

EUR/JPY достигла многонедельных минимумов в области 136.80, хотя затем ей удалось восстановить самообладание.

Кросс остается под давлением, особенно после прорыва ниже 4-месячной линии поддержки, сегодня в районе 139,65. Тем не менее, дальнейший нисходящий тренд может вернуть его к 100-дневной SMA на 136,00, а затем к незначительной поддержке на 133,92 (минимум 19 мая).

В долгосрочной перспективе конструктивная позиция по кроссу по-прежнему поддерживается 200-дневной SMA на 133,07.

Дневной график EUR/JPY

Обзор данных по занятости в Канаде

В эту пятницу в 15.30 мск. Статистическое управление Канады опубликует данные по занятости за июнь. Ожидается, что за отчетный месяц канадская экономика прибавила 22,5 тыс. рабочих мест, что на 39,8 тыс. меньше, чем в мае. Между тем, ожидается, что уровень безработицы в июне остался на прежнем уровне 5,1%.

Аналитики Citibank были настроены несколько более оптимистично и предложили краткий предварительный обзор отчета: "Мы ожидаем солидный рост занятости на 45 тысяч в июне, аналогичный росту в мае, но с двусторонними рисками. Однако траектория роста заработной платы, вероятно, будет более важной для определения.

начнет ли Банк Канады смягчать агрессивное повышение ставок позднее в этом году или останется более "ястребиным" в соответствии с ФРС".

Как данные могут повлиять на USD/CAD?

Данные, скорее всего, будут омрачены одновременным выходом отчета по занятости в США, который известен как NFP. Тем не менее, значительное расхождение с ожидаемыми показателями должно повлиять на канадский доллар и придать значимый импульс паре USD/CAD.

В преддверии выхода ключевых данных цены спот восстановили положительную динамику на фоне продолжения недавнего "бычьего" роста доллара США. Тем не менее, некоторый последующий рост цен на сырую нефть поддержал привязанного к сырьевым товарам луни и ограничил рост пары USD/CAD.

Более сильные внутренние данные должны оказать дополнительную поддержку канадскому доллару и оказать некоторое понижательное давление на пару. При этом дневной минимум в районе 1,2955-1,2950 может продолжать выступать в качестве непосредственной поддержки, ниже которой пара USD/CAD может опуститься к отметке 1,2900. Последняя должна стать сильным основанием для пары, прорыв которого сведет на нет все ближайшие позитивные перспективы и вызовет агрессивные технические продажи.

И наоборот, более слабый, чем ожидалось, отчет будет достаточным для того, чтобы пара USD/CAD смогла развить сильное ралли этой недели, начавшееся вблизи 50-дневной SMA. Быки, однако, могут подождать устойчивого движения за пределы области 1.3075-1.3085, прежде чем делать новые ставки. Тогда спотовые цены будут стремиться преодолеть промежуточный барьер в районе 1,3155-1,3160 и восстановить отметку 1,3200, а затем подняться к зоне сопротивления 1,3270.

Обзор ежемесячного отчета по занятости в США

В пятницу на повестке дня экономической активности в США стоит публикация ежемесячных данных по занятости за июнь, за которыми пристально следят. Широко известный отчет NFP запланирован на 15.30 мск. и, как ожидается, покажет, что за отчетный месяц в экономике появилось 268 тыс. рабочих мест, по сравнению с 390 тыс. в мае. Уровень безработицы, однако, как ожидается, останется неизменным на 3,6% в июне. Помимо этого, инвесторы будут следить за средним почасовым заработком, который может дать новое представление о возможности дальнейшего роста инфляционного давления.

Аналитики ING представили краткий обзор отчета и пояснили: "Мы считаем, что рост занятости может быть в пределах 250-300 тысяч, что должно быть достаточно для поддержания уровня безработицы на отметке 3,6% и дальнейшего роста заработной платы. Для того чтобы мы всерьез задумались об изменении нашего июльского прогноза ФРС, необходимо, чтобы рост заработной платы снизился, уровень безработицы вырос на пару десятых, а рост заработной платы показал признаки стагнации. Даже в этом случае нам, вероятно, придется увидеть неожиданно сильное снижение инфляции на следующей неделе".

Как данные могут повлиять на EUR/USD?

Перед выходом ключевых данных доллар США подскочил до нового двадцатилетнего максимума на фоне растущей уверенности в том, что ФРС сохранит агрессивный курс на ужесточение политики. Это, в свою очередь, опустило пару EUR/USD ниже отметки 1,0100 впервые с декабря 2002 года. На фоне "ястребиного" протокола заседания FOMC, опубликованного ранее на этой неделе, более сильные данные по NFP подтвердят ставки на более быстрое повышение ставок ФРС и еще больше поднимут курс доллара.

Напротив, более слабые данные могут усилить опасения по поводу возможной глобальной рецессии и не вызовут значительного коррекционного отката доллара. Это, наряду с энергетическим кризисом в Европе, который может быстрее и глубже втянуть экономику Еврозоны в рецессию, говорит о том, что путь наименьшего сопротивления для пары EUR/USD лежит в сторону снижения.

По мнению Эрена Сенгезера, редактора FXStreet: "Пара EUR/USD остается крайне перепроданной в ближайшей перспективе, а индикатор относительной силы (RSI) на четырехчасовом графике остается значительно ниже 30. Нисходящий регрессивный канал, сформировавшийся в конце июня, остается нетронутым, и техническая коррекция пары, вероятно, встретит сопротивление на верхней границе этого канала на уровне 1.0150".

Далее Эрен обозначил важные технические уровни для торговли EUR/USD: "При четырехчасовом закрытии выше этого уровня пара может продлить свое восстановление к 1.0200 (психологический уровень, статический уровень, 20-периодная SMA). С точки зрения снижения, промежуточная поддержка, похоже, сформировалась на уровне 1.0070 (статический уровень), прежде чем пара сможет нацелиться на паритет".

Пресс-секретарь премьер-министра Великобритании Бориса Джонсона заявил в пятницу, что последние политические события не повлияют на продвижение законопроекта о протоколе по Северной Ирландии, как сообщает Reuters.

"Правительство продолжит двигаться вперед по уже согласованной политике, такой как иммиграционные рейсы в Руанду", - добавил пресс-секретарь. Отвечая на вопрос о фискальной политике, он отметил, что "ответственное правительство действительно должно реагировать на возникающие проблемы".

Реакция рынка

После этих комментариев рынки по-прежнему с опаской относятся к рисковым активам, и британский индекс FTSE 100 на момент написания потерял 0,45%.

В четверг евро получил очень незначительную поддержку от восстановления настроений в еврозоне (EuroStoxx вырос на 2%). По мнению экономистов ING, EUR/USD остается под угрозой скорого падения до паритета, так как опасения по поводу газового кризиса в ЕС сохраняются.

Евро по-прежнему выглядит уязвимым

"Опасения по поводу газового кризиса в ЕС остаются повышенными, так как газопровод "Северный поток 1" должен быть закрыт на 10 дней ежегодного технического обслуживания в понедельник, и некоторые опасаются, что Россия может не возобновить потоки по окончании этого периода.

Мы ожидаем услышать больше информации о слабости евро от членов ЕЦБ, но преобладание внешних понижательных рисков все еще предполагает несколько ограниченную способность "ястребиной" риторики поднять валюту.

Риски падения EUR/USD до паритета в ближайшие дни остаются относительно высокими, при этом дальнейшее развитие событий на рынке газа и данные по CPI США, вероятно, будут основными факторами, наряду с обычным сочетанием настроений относительно риска и разницы в политике ФРС и ЕЦБ."

Похоже, что тенденция к росту USD/CNH несколько ослабла, и в течение следующих нескольких недель пара может торговаться между 6,6600 и 6,7400.

Ключевые тезисы

Прогноз на 24 часа: "Наши ожидания, что доллар США будет "торговаться в боковом диапазоне между 6,7050 и 6,7250", оказались неверными, так как он упал до минимума на 6,6919. Хотя нисходящий импульс не сильно улучшился, доллар может снизиться, однако прорыв ниже 6.6820 маловероятен. Сопротивление находится на уровне 6.7040, за которым следует 6.7140".

Следующие 1-3 недели: "Два дня назад (06 июля, цена спот на 6.7140) мы подчеркнули, что краткосрочный восходящий импульс начинает усиливаться и риск прорыва 6.7400 увеличился. Однако доллар США не смог продвинуться на север, и нарастание импульса сошло на нет. Другими словами, USD, вероятно, продолжит консолидироваться и торговаться между 6,6600 и 6,7400."

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую ситуацию по EUR/USD, пара достигла сегодня самого низкого почти за два десятилетия уровня ниже отметки 1,0100 и не демонстрирует признаков убедительного восстановления.

«Рыночная среда, благоприятствующая риску, помогла доллару вновь набрать силу после двухдневной фазы консолидации. Индекс доллара США, который отслеживает динамику доллара по отношению к корзине из шести основных конкурентов, поднялся до самого высокого с конца 2002 года уровня выше 107,00.

Между тем, член Управляющего совета Европейского центрального банка (ЕЦБ) Игнацио Виско заявил в пятницу, что банк может рассмотреть возможность более значительного повышения ставок в сентябре после ужесточения на 25 базисных пунктов в июле.

Несмотря на ухудшение перспектив инфляции в еврозоне, политики ЕЦБ высказываются довольно осторожно в отношении перспектив ставок, поскольку им также приходится думать о возможности перехода экономики еврозоны в рецессию.

Во второй половине дня Бюро трудовой статистики США опубликует отчет по занятости за июнь. Инвесторы ожидают, что число занятых в несельскохозяйственном секторе (NFP) вырастет на 268 000 после более значительного, чем прогнозировалось, увеличения на 390 000 в мае. Помимо основного показателя NFP, участники рынка обратят пристальное внимание на инфляцию заработной платы.

Сильные данные по NFP в сочетании с высокой инфляцией заработной платы могут оказать поддержку доллару, поскольку это напомнит инвесторам о расхождениях в курсах политики ЕЦБ и ФРС США. С другой стороны, разочаровывающие данные могут спровоцировать распродажу доллара, но слабость валюты, скорее всего, будет кратковременной, поскольку при таком сценарии инвесторы будут искать безопасные убежища».

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую техническую ситуацию по EUR/USD, пара впервые почти за 20 лет опустилась ниже 1,0100, и на данном этапе уже не стало бы сюрпризом достижение единой валютой паритета против доллара.

«EUR/USD остается крайне перепроданным в ближайшей перспективе - индикатор относительной силы (RSI) на четырехчасовом графике держится значительно ниже 30. Нисходящий регрессивный канал, сформировавшийся в конце июня, остается нетронутым, и техническая коррекция пары, вероятно, встретит сопротивление у верхней границы этого канала на уровне 1.0150. При закрытии четырехчасовой свечи выше этого уровня пара может продолжить восстановление в направлении 1.0200 (психологический уровень, статический уровень, 20-периодная SMA).

Тем временем промежуточная поддержка, похоже, сформировалась на 1.0070 (статический уровень), она преграждает рынку путь к ключевому уровню паритета».

USD/JPY нырнула к психологическому уровню 135,50 после того, как вещательная компания NHK сообщила о кончине бывшего премьер-министра Японии Синдзо Абэ.

Впрочем, это падение было быстро купировано покупками, так как инвесторы уже ожидали плохих новостей после рокового инцидента, произошедшего в начале пятницы.

Бывший премьер-министр Абэ был смертельно ранен во время предвыборной речи в Наре. Он был немедленно доставлен в больницу, но через час японские СМИ сообщили, что он не подает признаков жизни.

USD/JPY: 15-минутный график

Член Совета управляющих Европейского центрального банка (ЕЦБ) Игнацио Виско заявил в пятницу, что "повышение ставки более чем на 25 б.п. может быть целесообразным в сентябре, если среднесрочные инфляционные ожидания не улучшатся".

Ключевые цитаты

Темпы дальнейшего "постепенного, но продолжительного" ужесточения будут зависеть от поступающих данных и того, как они повлияют на перспективы инфляции.

В июне на рынки повлияли необоснованные ожидания "особенно агрессивного" курса монетарной политики.

Пик спреда по 10-летним облигациям в 250 б.п., достигнутый в начале июня, не соответствует фундаментальным экономическим показателям Италии.

В настоящее время нет признаков "опасной ценовой спирали заработной платы".

Закрепленные инфляционные ожидания поддерживают мнение о том, что нормализация денежно-кредитной политики может быть постепенной.

Реакция рынка

Пара EUR/USD продолжает восстанавливаться от свежего 20-летнего минимума 1.0072, сумев привлечь немного спроса. На момент написания пара торговалась на уровне 1,0116, снизившись на 0,41% от цены открытия.

Новый день - и новый большой скачок цен на природный газ на европейском континенте. Экономисты MUFG Bank ожидают, что пара EUR/USD упадет ниже уровня паритета.

Газовые риски ухудшают перспективы экономики

"Перспективы роста экономики сейчас стали главной заботой для рынков, а риск газового кризиса усугубляет ухудшение этих перспектив".

"Устаревшие опасения ЕЦБ по поводу реакции рынка на более значительное повышение ставки, а также риски снижения темпов экономического роста будут оказывать понижательное давление на EUR/USD, при этом все более вероятным будет выглядеть тест уровня паритета в ближайшее время".

Вот что вам нужно знать в пятницу, 8 июля:

После нестабильной динамики рынка в четверг инвесторы, похоже, стали осторожнее в преддверии выхода в пятницу июньского отчета по занятости в США. Индекс доллара США продолжает расти выше отметки 107,00, фьючерсы на фондовые индексы США просели на 0,4-0,6%, а доходность 10-летних облигаций США держится вблизи 3% после двухдневного роста. В преддверии выходных на европейском экономическом рынке не будет опубликовано никаких важных данных. Статистическое управление Канады представит отчет по уровню безработицы за июнь.

В четверг основные индексы Уолл-стрит закрылись с уверенным повышением, поскольку на рынках преобладал интерес к риску. Однако растущие опасения по поводу того, что Китай снова перейдет в режим локдауна, а также обеспокоенность наступлением рецессии не позволяют сформироваться устойчивому ралли рисковых активов.

Пара EUR/USD опустилась ниже отметки 1,0100 во время европейских торгов в пятницу и коснулась самого низкого почти за 20 лет уровня. Пара смогла отыграть небольшую часть внутридневных потерь, но продолжает торговаться глубоко на отрицательной территории. Июньское заседание Европейского центрального банка (ЕЦБ) по вопросам политики показало, согласно опубликованному в четверг протоколу, что члены Совета управляющих согласились с тем, что пересмотренный среднесрочный прогноз по инфляции требует дальнейших шагов по нормализации денежно-кредитной политики.

В начале пятницы пара GBP/USD оказалась под сильным медвежьим давлением и упала ниже отметки 1,1950. В четверг премьер-министр Великобритании Борис Джонсон объявил о своей отставке. В тот же день представитель Банка Англии (BOE) Кэтрин Манн заявила, что неопределенность в отношении процесса инфляции усиливает аргументы в пользу опережающего повышения процентных ставок.

USD/JPY продолжает двигаться в боковом диапазоне ниже отметки 136,00 после резкого падения, вызванного первоначальной реакцией на сообщения о том, что бывший премьер-министр Японии Синдзо Абэ получил огнестрельное ранение в пятницу во время предвыборной кампании в городе Нара.

Золото закрылось в четверг практически без изменений и в пятницу остается относительно спокойным, торгуясь вблизи $1,740 .

Биткоин воспользовался позитивной рыночной средой, благоприятствующей риску, и в начале пятницы поднялся до самого высокого за три недели уровня выше отметки $22 000, после чего растерял значительную часть внутридневного прироста. Ethereum закрыл предыдущие два дня на положительной территории и поднялся выше $1 200 в пятницу.

После короткой фазы консолидации в азиатские торговые часы в пятницу, пара EUR/USD попала под сильное медвежье давление утром в Европе и коснулась самого слабого с декабря 2002 года уровня ниже 1 .0100. Теперь пара находится менее чем в 100 пунктах от паритета.

Рыночная среда, не благоприятствующая сегодня рисковым активам, похоже, оказывает поддержку доллару США и заставляет пару продолжать снижаться. Фьючерсы на фондовые индексы США торгуются с понижением от 0,2% до 0,3%, а индекс доллара США вырос на 0,65% до 107,75.

USD/CAD продолжает восстановление выше 1,30. Экономисты OCBC Bank считают, что пара может продолжить рост до области 1.3030/3100.

Внимание на отчет по занятости в Канаде

Хотя CAD должен выиграть от "ястребиной" позиции Банка Канады, в ближайшей перспективе динамика пары в основном зависит от доллара США; текущее ралли может подтолкнуть пару выше, в направлении 1.3030/3100, в то время как поддержка находится на уровне 1.2919".

"На внутреннем рынке Канады в пятницу выходит отчет по рынку труда, это ключевой релиз перед заседанием ЦБ на следующей неделе".

Пара AUD/USD торгуется немного выше уровня 0,68. Прорыв выше сопротивления на 0,6885 откроет перед быками возможности для продвижения к 0,6920/60, считают экономисты OCBC Bank.

Резервный банк Австралии, скорее всего, не сможет обеспечить ожидаемое повышение ставок

"Тренд на короткие позиции по паре сохраняется, учитывая опасения по поводу рецессии в мировой экономике и то, что РБА, вероятно, будет недостаточно активно повышать ставки".

"Прорыв выше 0,6885 может расчистить путь к 0,6920/60, в то время как уровень 0,6762 является непосредственной поддержкой перед 0,6670".

Пара USD/JPY колеблется в диапазоне. Как отмечают аналитики OCBC Bank, уровень 137.00 остается ключевым в верхней части графика.

135.00 является важным уровнем поддержки

"Слабые перспективы роста мировой экономики должны удерживать пару от ралли в ближайшей перспективе".

"Уровень 137,00 остается ключевым для наблюдения в верхней части графика, в то время как 135,00 является важным уровнем в преддверии выхода отчета NFP по занятости в США."

Экономисты Citibank сохраняют общий медвежий настрой по паре EUR/USD, хотя отмечают возможность для краткосрочных пиковых скачков цены.

Риски краткосрочной коррекции растут

"Мы предупреждаем, что риски краткосрочной коррекции растут на фоне агрессивной распродажи и медвежьих настроений. Мы по-прежнему сохраняем медвежий настрой по EUR/USD".

"Закрытие ниже уровня поддержки 1.0341-1.0350 (минимумы 2017 и 2022 годов соответственно) по итогам недели, если оно произойдет, может означать продолжение снижения в направлении ниже уровня паритета, с промежуточной поддержкой на 1.0073-1.0108 (долгосрочный уровень Фибоначчи76,4% и минимум июля 1999 года)".

Ситуация в Европе выглядит совершенно иначе, чем в США. Инфляционные ожидания здесь заметно растут. Несомненно, такой сценарий будет негативным для евро, считают экономисты Commerzbank.

Является ли евро "непокупаемым"?

"В условиях, когда цены на газ находятся на астрономическом уровне, существует риск того, что к нынешнему инфляционному шоку добавится еще один. Не требуется особых спекуляций, чтобы понять, что такое развитие событий будет негативным для евро. ЕЦБ будет способен только на самую экстренную борьбу с инфляцией. Достаточную лишь для того, чтобы предотвратить спираль обесценивания евро и ускорения инфляции. Некоторые могут даже опасаться, что он не сможет добиться даже этого".

"Когда я читаю, что некоторые аналитики называют евро "непокупаемым", у меня создается впечатление, что уровни и настроения по евро зашли слишком далеко. Но даже при таком сценарии нет оснований для значительного восстановления евро - пока над нами висит дамоклов меч газового кризиса."

Недавнее ухудшение экономических данных усилило опасения по поводу надвигающейся на США рецессии. Стратеги из TD Securities теперь считают, что вероятность рецессии в течение следующих 12 месяцев составляет 60%.

Остановит ли рецессия повышение ставок ФРС?

"Мы по-прежнему считаем, что в настоящее время экономика США не находится в состоянии рецессии, даже если рост ВВП во 2-м квартале окажется отрицательным. Однако риски рецессии в 2022 году возросли после последних данных, и теперь мы отмечаем 60%-ную вероятность наступления рецессии в течение следующих 12 месяцев."

"Сейчас мы ожидаем дальнейшего замедления роста ВВП к концу года и в начале 2023 года. При этом мы полагаем, что ФРС продолжит "оперативно" ужесточать политику, чтобы к концу года превысить нейтральный уровень ставки, несмотря на усиливающуюся вероятность рецессии, и мы по-прежнему считаем, что конечная ставка по федеральным фондам составит 4%".

USD/JPY в краткосрочной перспективе все еще будет оставаться в диапазоне 134,75-137,00, полагают валютные стратеги UOB Group.

Ключевые тезисы

24-часовой прогноз: "Вчера мы отметили, что "текущая ценовая динамика, похоже, является частью фазы консолидации", и мы ожидали, что доллар США будет "торговаться в диапазоне 135,30/136,30". Наше мнение о консолидации не было ошибочным, хотя доллар торговался в более узком диапазоне, чем ожидалось (135,52/136,22). Дальнейшая консолидация остается вероятной, но слегка укрепившийся базовый настрой в паре предполагает более высокий диапазон 135,50/136,50".

Следующие 1-3 недели: "Мы продолжаем придерживаться того же мнения, что и во вторник (05 июля, цена спот на 135,95). Как было подчеркнуто, текущее движение представляется нам частью широкой фазы консолидации, и пока что доллар США, вероятно, будет торговаться между 134,75 и 137,00".

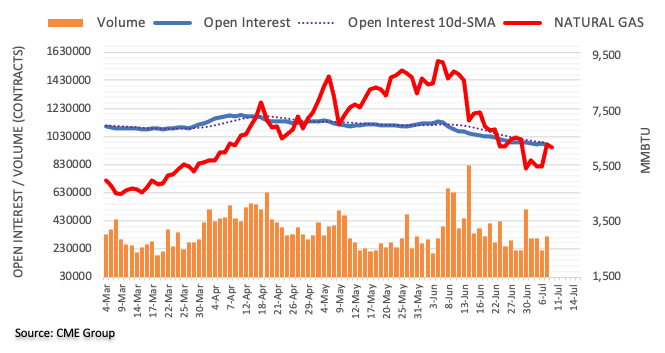

Согласно предварительным данным CME Group, в четверг показатель открытого интереса по фьючерсам на природный газ снизился порядка на 5 тыс. контрактов. В то же время торговые объемы оставались нестабильными и на сей раз увеличились примерно на 100+ тыс. контрактов.

Природный газ получает поддержку в районе $5,30

В четверг цены на природный газ совершили энергичный отскок. Такая динамика на фоне понижения показателя открытого интереса указывает на довольно ограниченный потенциал дальнейшего укрепления цен в самой ближайшей перспективе. В краткосрочной перспективе не следует исключать нового тестирования области поддержки в районе $5,30.

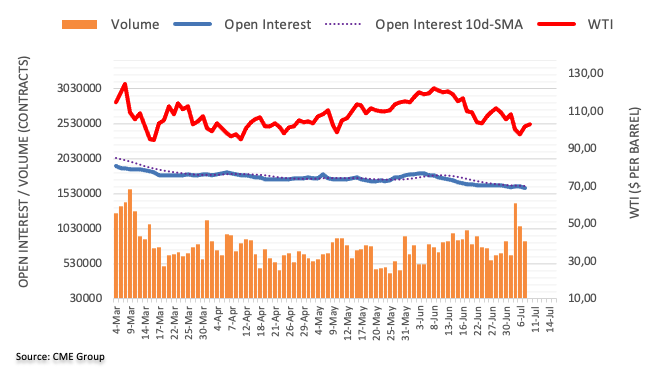

Согласно предварительным данным CME Group, в четверг показатель открытого интереса по фьючерсам на нефть снизился порядка на 22,6 тыс. контрактов. В то же время торговые объемы продолжили просадку предыдущего дня и сократились примерно 212,5 тыс. контрактов.

WTI может вернуться к 200-дневной SMA вблизи $93,60

В четверг цены на нефть WTI частично отыграли недавний резкий откат. Такая динамика на фоне понижения показателей открытого интереса и объемов указывает на потенциал дальнейшего развития нисходящего тренда в самой ближайшей перспективе. Следующая значимая поддержка и цель медведей располагается на уровне $93,64 (200-дневная SMA).

Министр иностранных дел России Сергей Лавров заявил в пятницу, что Россия готова вести переговоры по зерну с Украиной и Турцией.

Стоит отметить, что, согласно Reuters, экспорт зерна из Украины упал на 68,5% в годовом исчислении до 163 000 тонн в первые шесть дней июля - первого месяца сезона 2022/23, как сообщило Министерство сельского хозяйства Украины.

Российский дипломат сделал эти комментарии во время участия во встрече стран Б20 в Индонезии.

Последствия для FX

Новость в идеале должна была бы улучшить настроение рынка, но нервозность перед выходом NFP в сочетании с геополитическими новостями из Японии и проблемами рецессии привели к тому, что фьючерсы на S&P 500 оказались под давлением вблизи отметки 3 890, снизившись на 0,40% внутри дня и прервав пятидневный восходящий тренд.

По мнению валютных стратегов UOB Group, GBP/USD, похоже, перешла в фазу консолидации.

Ключевые тезисы

Прогноз на 24 часа: "Вчера мы отметили, что "отскок на фоне перепроданности говорит о том, что слабость GBP стабилизировалась". Мы добавили, что "GBP вряд ли будет снижаться дальше", и ожидали, что пара будет "торговаться между 1,1870 и 1,1980". Однако британский фунт взлетел до максимума 1,2030 и закрылся с боевым настроем на отметке 1,2027 (+0,88%). Хотя стремительный рост, похоже, является чрезмерным, GBP может сначала подняться до 1.2065, прежде чем станет вероятен откат. Фунт вряд ли сможет преодолеть следующее сопротивление на 1.2130. Поддержка находится на уровне 1.1985, за которым следует 1.1940".

Следующие 1-3 недели: "В прошлую среду (29 июня, цена спот на 1.2185) мы сменили свой настрой по GBP на медвежий. После снижения в течение более чем недели, вчера (07 июля) фунт энергично отскочил, поднявшись до максимума на 1.2030. Хотя наш "сильный уровень сопротивления" на 1.2030 не был пробит (максимум Нью-Йорка - 1.2030), понижательное давление более или менее ослабло. Другими словами, фаза слабости фунта стерлингов исчерпала себя. Текущее движение, вероятно, является ранней стадией фазы консолидации, и GBP, скорее всего, будет торговаться между 1.1900 и 1.2165".

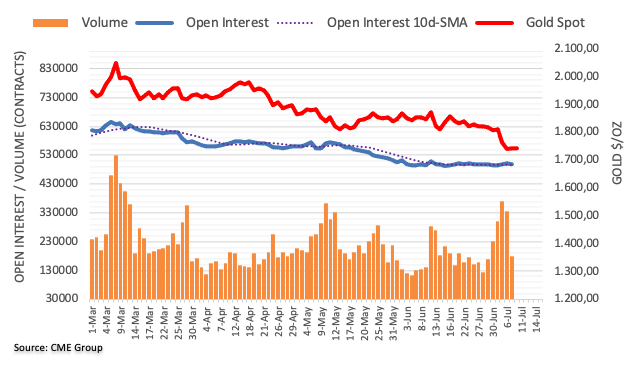

Согласно предварительным данным CME Group, в четверг показатель открытого интереса по фьючерсам на золото прервал рост в течение двух сессий подряд и на сей раз понизился примерно на 4,2 тыс. контрактов. Торговые объемы тем временем продолжили просадку вторую сессию подряд и на сей раз сократились порядка на 155,6 тыс. контрактов.

Золото: следующей целью быков является 200-дневная SMA

Цены на тройскую унцию золота в четверг закрылись с незначительным повышением и вблизи недавних минимумов. Актив консолидируется в нижней части диапазона. Такая динамика, вкупе с понижением показателей открытого интереса и объемов, указывает на крайне ограниченный потенциал дополнительного углубления коррекции в самой ближайшей перспективе. С точки зрения роста, для ослабления понижательного давления драгоценный металл должен восстановиться над ключевой 200-дневной SMA.

Пара EUR/USD останется под давлением и в ближайшие несколько недель может вернуться к уровню 1,0100, считают валютные стратеги UOB Group.

Ключевые тезисы

24-часовой прогноз: "Вчера мы подчеркнули, что евро "может упасть до 1.0145, прежде чем станет вероятной стабилизация". Мы добавили: "Евро вряд ли сможет преодолеть следующую важную поддержку на уровне 1.0100". Наше мнение не было ошибочным, так как евро упал до минимума 1.0142, а затем немного восстановился. Хотя нисходящий импульс начинает угасать, слабость евро еще не стабилизировалась. Другими словами, сохраняется пространство для дальнейшего ослабления пары, хотя основная поддержка на уровне 1.0100 вряд ли окажется под угрозой (еще одна поддержка проходит на 1.0125). С другой стороны, прорыв уровня 1.0220 (незначительное сопротивление находится также на 1.0195) будет свидетельствовать о стабилизации слабости евро".

Следующие 1-3 недели: "Нам нечего добавить к нашему вчерашнему обновлению (07 июля, цена спот на 1.0185). Как было отмечено, дальнейшее ослабление евро все еще представляется вероятным, хотя условия перепроданности могут замедлить темпы дальнейшего снижения. В целом, только прорыв выше 1.0270 (наш "сильный уровень сопротивления", вчера был на отметке 1.0310) будет означать, что понижательные риски для евро, замеченные неделю назад, исчерпали себя. Следующая поддержка ниже 1.0100 находится на довольно критическом психологическом уровне 1.0000".

Согласно последнему опросу экономистов, проведенному агентством Reuters, Резервный банк Новой Зеландии (РБНЗ) готов к третьему подряд повышению ставки на 50 б.п. на заседании, которое состоится в следующую среду.

Основные выводы

Большинство, 15 из 22, теперь ожидают, что официальная денежная ставка РБНЗ (OCR) достигнет уровня 3,50% или выше к концу этого года, что в целом соответствует рыночным оценкам.

Более 90% экономистов, 20 из 22, прогнозируют, что РБНЗ повысит ставку на 50 базисных пунктов до 2,50% на заседании 13 июля, и только двое прогнозируют повышение на 25 базисных пунктов.

Если мнение большинства возобладает, это будет означать самое агрессивное ужесточение денежно-кредитной политики с момента введения центральным банком ставки OCR в марте 1999 года.

Более 70% респондентов, 16 из 22, прогнозируют еще одно повышение ставки на полпункта на августовском заседании, что приведет к ее совокупному повышению до 3,00% - в три раза выше уровня, на котором она находилась до пандемии.

Согласно последним медианным прогнозам, весь следующий год уровень ставки будет составлять 3,50%. Это меньше, чем собственные прогнозы РБНЗ по повышению ставок до 4,00% к середине следующего года.

Согласно опросу, инфляция в стране в среднем составит 6,0% в этом году и снизится до 2,8% в 2023 году.

Ожидается, что рост экономики Новой Зеландии составит 2,3% в 2022 и 2023 годах, что является заметным понижением оценок по сравнению с прогнозами 3,1% и 2,7%, сделанными в апреле. Лишь несколько экономистов прогнозируют откровенную рецессию в следующем году.

Репортер Белого дома для Bloomberg News сообщил в Твиттере, что президент США Джо Байден планирует встретиться со своими старшими советниками в пятницу, чтобы обсудить дальнейшие действия по китайским торговым тарифам.

Согласно сообщению в Твиттере: "@POTUS созывает встречу со старшими советниками, чтобы обсудить дальнейшие действия по китайским тарифам. Он рассматривает возможность сокращения некоторых из тарифов в объеме 300 млрд долларов, введенных Трампом, и намеревается обсудить вопрос о том, следует ли начать новое расследование китайских субсидий, которое может привести к новым тарифам в будущем".

Согласно данным ФРБ Сент-Луиса, инфляционные ожидания в США, измеряемые на основании показателя breakeven rate (средней ожидаемой инфляции на горизонте обращения 10-летних трежерис), отскочили от минимальных с сентября 2021 года уровней.

К концу североамериканской торговой сессии в четверг показатель достиг отметки 2,33%, откатившись от многомесячного минимума предыдущего дня 2,29%.

Недавно улучшившиеся инфляционные ожидания не смогли победить опасения рецессии, о чем сигнализирует сохраняющаяся инверсия кривой доходности 2-летних и 10-летних казначейских долговых обязательств. При этом доходность 2-летних облигаций США нахлдится в районе 3,02%, а 10-летних - колеблется около 3,0%.

Повышение инфляционных ожиданий может помочь доллару США оставаться устойчивым.

Стоит отметить, что индекс доллара США (DXY) накануне отступил от 20-летнего максимума, хотя в целом его дневные потери были очень незначительными.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Brent | 106.26 | 4.21 |

| Серебро | 19.229 | 0.11 |

| Золото | 1739.97 | -0.01 |

| Палладий | 1996.04 | 4.7 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | 382.88 | 26490.53 | 1.47 |

| Hang Seng | 56.92 | 21643.58 | 0.26 |

| KOSPI | 42.26 | 2334.27 | 1.84 |

| ASX 200 | 53.5 | 6648 | 0.81 |

| FTSE 100 | 81.28 | 7189.08 | 1.14 |

| DAX | 248.7 | 12843.22 | 1.97 |

| CAC 40 | 94.32 | 6006.7 | 1.6 |

| Dow Jones | 346.87 | 31384.55 | 1.12 |

| S&P 500 | 57.54 | 3902.62 | 1.5 |

| NASDAQ Composite | 259.5 | 11621.35 | 2.28 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.68395 | 0.86 |

| EURJPY | 138.165 | -0.2 |

| EURUSD | 1.01602 | -0.27 |

| GBPJPY | 163.512 | 0.93 |

| GBPUSD | 1.2022 | 0.84 |

| NZDUSD | 0.61747 | 0.41 |

| USDCAD | 1.29691 | -0.52 |

| USDCHF | 0.97354 | 0.33 |

| USDJPY | 136.024 | 0.1 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.