- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 13-10-2016

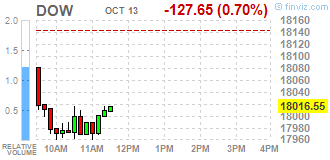

Основные фондовые индексы США незначительно снизились сегодня, так как неожиданное падение китайского экспорта в сентябре на 10% усилило опасения относительно ухудшения ситуации в глобальной экономике, в то время как Федеральная резервная система рассматривает возможность повышение ставки.

(время/страна/показатель/период/предыдущее значение/прогноз)

01:30 Китай Индекс цен производителей, г/г Сентябрь -0.8% -0.3%

01:30 Китай Индекс потребительских цен, г/г Сентябрь 1.3% 1.6%

07:15 Швейцария Индекс цен производителей и импорта,г/г Сентябрь -0.4% -0.2%

09:00 Еврозона Сальдо торгового баланса, без сезонных поправок Август 25.3 15.3

12:30 США Индекс активности в производственном секторе от ФРБ Нью-Йорка Октябрь -1.99

12:30 США Розничные продажи Сентябрь -0.3% 0.6%

12:30 США Розничные продажи, г/г Сентябрь 1.9%

12:30 США Индекс цен производителей, м/м Сентябрь 0.0% 0.2%

12:30 США Индекс цен производителей, г/г Сентябрь 0.0% 0.6%

12:30 США Индекс цен производителей, базовое значение, м/м Сентябрь 0.1% 0.1%

12:30 США Индекс цен производителей, базовое значение, г/г Сентябрь 1.0% 1.2%

12:30 США Речь члена Комитета по открытым рынкам ФРС Э. Розенгрена

14:00 США Индекс потребительских настроений от Reuters/Michigan (предварительные данные) Октябрь 91.2 91.9

14:00 США Товарно-материальные запасы Август 0.0% 0.2%

17:30 США Речь председателя ФРС Джанет Йеллен

Большинство компонентов индекса DOW в минусе (19 из 30). Больше остальных выросли акции Merck & Co., Inc. (MRK, +2.05%). Аутсайдером являются акции The Goldman Sachs Group, Inc. (GS, -1.18%).

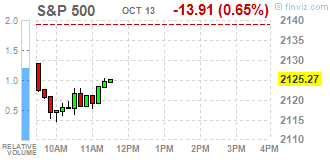

Почти все сектора индекса S&P в минусе. Лидером является сектор коммунальных услуг (+1.4%). Больше всего упал сектор конгломератов (-0.7%).

"Хотя ситуация на рынке жилой недвижимости представляет риски для австралийского доллара, мы продолжаем думать, что в предстоящем году курс валюты будет определяться в основном зарубежными событиями. Бум жилищного строительства в Австралии, скорее всего, ослабнет в предстоящем году и окажет давление на темпы экономического роста страны. Скорее всего, этого будет недостаточно, чтобы снизить привлекательную доходность австралийского доллара. Кроме того, экономика продолжит демонстрировать более высокие показатели в сравнении с другими странами G10. Введение мер по сдерживанию иностранных инвестиций в австралийский рынок жилой недвижимости может привести к сокращению притока прямых иностранных инвестиций в Австралию и таким образом ослабить курс австралийского доллара. Потенциальный системный риск для четырех крупных банков является одним из основных понижательных рисков для австралийского доллара, если оценивать со стороны рынка жилой недвижимости. Безусловно, стоит иметь в виду возможность проявления такого риска", - заявили эксперты.

"Детали протокола сентябрьского совещания FOMC в значительной степени соответствовали ожиданиям и, на наш взгляд, содержали относительно мало новой информации. Мы считаем, что основными целями FOMC было пояснить причины отсрочки повышения ставки на заседании в сентябре, продолжая при этом сигнализировать, что в краткосрочной перспективе, скорее всего, последуют действия. FOMC сделал это через подчеркивания разногласий по поводу того, сколько "слабостей" осталось на рынке труда, и в то же время указал, что решение было "на волоске". Между тем, в протоколе отмечалось, что несколько членов ожидали повышение ставок "в относительно короткие сроки" в зависимости от обстоятельств. Наш базовый сценарий остается прежним, а именно повышение ставки в декабре, но протоколы заседания выявили широко распространенный раздор в FOMC по целому ряду вопросов. Учитывая этот момент, а также предполагая, что поступающие данные будут положительными, но с некоторыми изъянами, мы полагаем, что повышение ставки в декабре не гарантировано на 100%", - отметили аналитики.

/обновлено, добавлена информация после 2 абзаца/

КАЗАНЬ, 13 октября. /ТАСС/. Банк России будет усиливать поведенческий надзор за банкирами, сообщил на форуме FINOPOLIS 2016 зампред ЦБ РФ Василий Поздышев.

"ЦБ надзирает не только за банкам, но и за банкирами. С технологическим усложнением банковской деятельности, финансовой деятельности, эта поведенческая часть будет иметь все большее значение", - сказал он.

Поздышев уточнил, что поведенческая часть обычно не поминается в контексте банковского надзора в силу ее деликатного характера, однако она очень важна, так как банк - это в первую очередь инструмент достижения целей его владельцев. "Я много раз слышал сегодня слово "песочница", и я чувствую желание (собравшихся - прим. ред.), что в песочницу надо пускать всех. Мы будем пускать в нашу песочницу только тех, кто "вымыл руки", - отметил зампред ЦБ.

- Все заседания ФРС являются "живыми"

- Харкер выступил за повышение ставок в сентябре

- Как и прежде, выступаю за медленное, постепенное повышение ставок

- Экономике США может пойти на пользу увеличение иммиграции

- Харкер ожидает одного повышения ставок в этом году и двух повышений - в следующем году

- Ставка по федеральным фондам ФРС в долгосрочной перспективе, вероятно, будет находиться около 3%

- Харкер не видит сейчас большого системного риска

- Я немного обеспокоен ситуацией в секторе коммерческой недвижимости

КАЗАНЬ, 13 октября. /Корр. ТАСС Алексей Угаров/. Банк России к ноябрю создаст проект трехлетней стратегии повышения в России доступности финансовых услуг, сейчас для жителей сельской местности банковские услуги часто являются малодоступными. Об этом сегодня сообщил начальник Главного управления рынка микрофинансирования и методологии финансовой доступности Банка России Михаил Мамута на форуме в Казани.

"Банк России принял решение о разработке трехлетней стратегии повышения доступности финансовых услуг во взаимосвязи с вопросами защиты прав потребителей и финансовой грамотности", - сказал Мамута. Он отметил, что проект стратегии активно создается в эти дни в партнерстве с государственными органами, бизнесом и общественными организациям. "Планируем, что к ноябрю месяцу у нас будет готов первый драфт (первоначальный вариант - прим. ТАСС) и в следующем году мы разработаем дорожную карту, которая позволит нам в течение двух-трех лет создать совершенную и справедливую систему доступа к финансовым услугам, которая была бы удобна для потребителей", - подчеркнул Мамута.

По словам начальника главного управления ЦБ, сегодня в России предоставление финансовых услуг сильно развито в крупных городах, в то время как в сельских территориях доступа к финансовым услугам практически нет. "Огромная территория, неравномерно развита инфраструктура, с чем ничего невозможно поделать, потому что открывать офисы в деревнях может только Почта банк, да и то под большим вопросом", - пояснил Мамута. "Поэтому мы делаем акцент на потенциал цифровых финансовых услуг", - добавил он.

В Казани сегодня открылся форум инновационных финансовых технологий "Finopolis - 2016", в работе которого принимают участие представители банковского сообщества, в том числе председатель Банка России Эльвира Набиуллина и председатель правления Сбербанка Герман Греф.

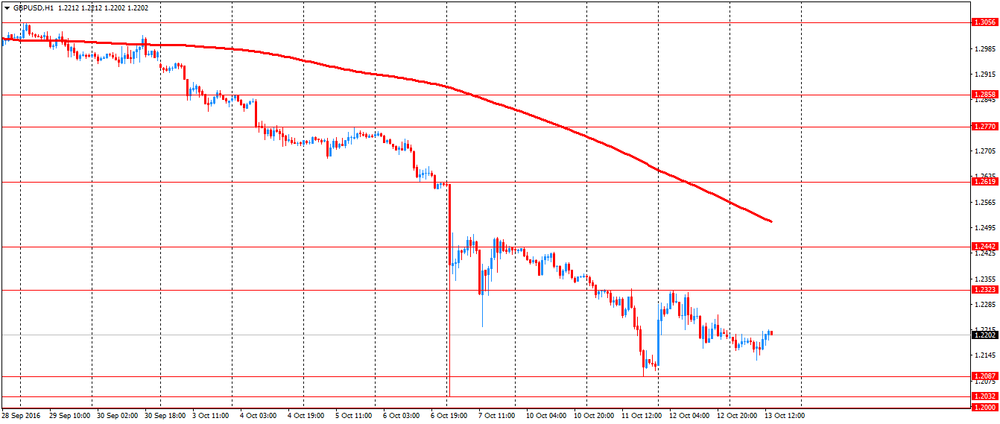

"После нескольких недель жесткой риторикой, которая направляла фунт в торговую среду, схожую с развивающимися рынками, правительство может стремиться стабилизировать рынки - в настоящее время риторика и предложения становятся более "мягкими". Тем не менее, есть тонкая грань, поскольку Консервативная партия Терезы Мэй хочет чистого раскола с Европой. Кроме того, давая слишком много еще до того, как была инициирована статья 50 договора с ЕС, преимущество переговоров сдвигается в сторону ЕС. Следовательно, отскок фунта должен быть ограничен и вскоре может последовать очередное снижение. Несмотря на более сбалансированный тон, звучащий из Даунинг-стрит относительно будущих связей Великобритании со своии основным экспортным партнером, по-прежнему сохраняется очень много неопределенности. Мы полагаем, что эта неопределенность подрывает инвестиции в основные активы, снижая потенциал роста экономики Великобритании. Что касается фунта, недавняя коррекция имеет потенциал роста к $1.2685, принимая во внимание текущий новостной поток. В случае, если британское правительство предпримет дополнительные шаги, оставляя рынки с впечатлением, что возвращение доступа к рынку ЕС является одной из главных задач правительства, пара GBP/USD может взять курс на отметку $1.3450", - заявили эксперты.

- Казначейство США разместило 30-летние облигации на сумму 11,993 млрд. долларов

- Доходность 30-летних облигаций составила 2,470% против 2,475% на предыдущем аукционе

- Отношение спроса и предложения составило 2,44 по сравнению с 2,13 за последнее размещение

- Непрямые покупатели, в число которых входят иностранные центральные банки, выкупили 65,39% от объёма размещения по сравнению с 57,93% на предыдущем аукционе

- Прямые покупатели (в основном национальные банки и инвестиционные фонды) выкупили 6,13% от объёма размещения по сравнению с 4,58% на предыдущем аукционе

Европейские фондовые индексы завершили торги в красной зоне, зафиксировав третье сессионное падение подряд, что было вызвано возобновлением опасений по поводу здоровья мировой экономики в ответ на неожиданное снижение объема китайского экспорта.

- Экономике США может пойти на пользу увеличением миграции

- Снижение рабочей силы главным образом вызвано демографическими факторами

- Есть свидетельства того, что денежно-кредитная политика стала менее эффективной

- Ультранизкие процентные ставки создали "некоторые дисбалансы"

- Низкие ставки сказались на капиталовложениях

- Политика ФРС не влияет на экономические фундаментальные показатели

- Много препятствий для использования отрицательных ставок

- Никогда нельзя исключать возможности использования никаких инструментов политики

- Не хотелось бы нормализовать ставки так, чтобы это вредило экономике

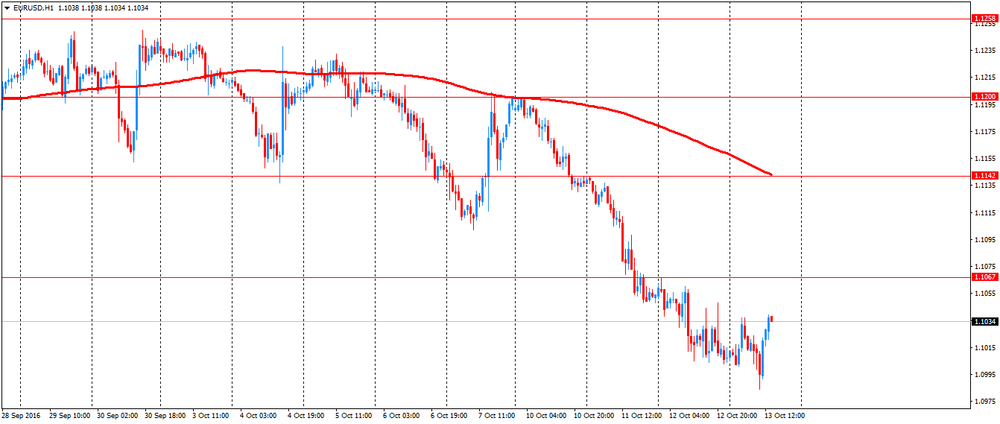

"После прорыва важной поддержки на уровне $1.1130 пара EUR/USD быстро упала до $1.10, и даже ненадолго опустилась ниже данной отметки. Этот уровень ($1.10) может быть больше психологической, чем технической поддержкой, но закреплении пары ниже $1.10 может открыть путь для падению до $1.08, что будет рассматриваться как большой шаг в контексте недавнего диапазона. Соотношение ставок/доходность в реальном или номинальном выражении, на самом деле не обеспечивают достаточно веских оснований для масштабного ослабления евро, и в то время не будет препятствовать снижению пары EUR/USD в сторону $1.08. Чтобы предотвратить падение пары будет необходимо что-то более фундаментальное. Вместе с тем, в ближайшее время инвесторы будут внимательно следить за обзором DBRS по кредитному рейтингу Португалии (21 октября) и итальянским референдумом, который запланирован на 3 декабря", - сообщили эксперты.

МОСКВА, 13 октября. /ТАСС/. Биржевые индексы РФ завершили торги снижением котировок. Так, индекс ММВБ (MICEX) по итогам сегодняшних торгов на Московской бирже опустился на 0,85%, до 1976,37 пункта, РТС - на 0,8%, до 987,99 пункта.

Снижение российских акций происходило несмотря на дорожающую нефть. Так, стоимость фьючерса на нефть марки Brent с поставкой в декабре 2016 г. на бирже ICE в Лондоне выросла по сравнению с предыдущим закрытием на 0,48% - до 52,06 доллара за баррель.

"Вероятно, что в пятницу российский фондовый рынок продолжит снижаться после данных Минэнерго США по запасам нефти. Индекс ММВБ в пятницу может упасть до 1964 пунктов, и индекс РТС снизится до 971 пункта, при снижении цен на нефть на 0,5%", - прогнозирует директор аналитического департамента ИК "Golden Hills - КапиталЪ АМ" Михаил Крылов.

Нефтяные котировки сегодня снижались после публикации данных по запасам нефти в США, однако к закрытию российского рынка акций Brent начала дорожать. Коммерческие запасы нефти в США, по данным министерства энергетики страны, выросли за неделю - с 30 сентября по 7 октября - на 4,9 млн баррелей, до 474 млн баррелей. При этом аналитики ожидали роста запасов на 0,65 млн баррелей, свидетельствует опрос агентства Bloomberg.

"Рынок акций удерживает ключевой уровень поддержки 1970 пунктов ММВБ, однако выглядит уязвимо при усилении коррекции на мировых площадках. Мы считаем, что для пробоя этой отметки пока недостаточно оснований и надеемся на удержание этого уровня в ходе пятничной сессии", - отмечает старший управляющий по исследованиям и анализу отраслей и рынков капитала "Промсвязьбанка" Илья Фролов.

Результаты исследований, опубликованные Bloomberg, показали: индекс потребительского доверия США умеренно улучшился по итогам прошлой недели, чему способствовало повышение всех трех компонентов показателя.

Согласно данным, за неделю, завершившуюся 9 октября, индекс потребительского комфорта вырос до 42,1 пункта с 41,4 пункта неделей ранее (по 2 октября). Однако, несмотря на улучшение, показатель по-прежнему остается ниже среднего значения 2016 года (43,3 пункта). Долгосрочное среднее значение, которое рассчитывается с конца 1985 года, составляет 41,7 пункта.

Что касается компонентов индекса, повышение зафиксировали три из трех показателей. Датчик личных финансов увеличился с 53,8 пункта до 54,5 пункта. Среднее значение текущего года составляет 56,1 пункта. Что касается датчика покупательского климата, который показывает, хорошее ли сейчас время, чтобы приобретать товары и услуги, он вырос до 38,9 пункта с 38,3 пункта. Среднее значение с начала 2016 года составило 39,4 пункта. Тем временем, индекс, оценивающий мнение в отношении экономики в целом, поднялся на 0,7 пункта, до 32,8 пункта (минимум с мая). Среднее значение данного показателя с начала года составило 34,2 пункта.

Также стало известно, что датчик настроений среди республиканцев опустился до 39,3 пункта с 41,0 пункта неделей ранее. Тем временем, показатель настроений среди демократов вырос до 49,2 пункта с 48,8 пункта (минимум за два месяца). В итоге, разница между республиканцами и демократами расширилась до 9,9 пункта, что почти соответствует среднему значению 2016 года. Показатель настроений среди американцев, зарабатывающих более $100 000 в год, вырос до 69,8 пункта, что является самым высоким значением с апреля. В противоположность этому, показатель настроений среди американцев, зарабатывающих $50 000 - $ 99 999 в год, упал до 48,6 пункта, достигнув минимума с мая.

МОСКВА, 13 октября. /ТАСС/. Аналитическое кредитное рейтинговое агентство (АКРА) считает достижимой цель Банка России по снижению инфляции до 4% к концу 2017 года. Об этом заявила журналистам в рамках форума "Россия зовет!" глава агентства Екатерина Трофимова.

Как сообщалось, Центробанк в рамках политики инфляционного таргетирования намерен достичь инфляции в России в 4% к концу 2017 года. Это основная цель политики регулятора.

"Достижение целевого показателя в 4% вполне достижимо, особенно в определенные периоды", - отметила Трофимова.

Согласно прогнозу АКРА, в 2016 году годовая инфляция составит 6,6%, в 2017 году - 6% с выходом на 5% на горизонте 2018-2020 годов.

"Я называю годовой показатель, но там есть волатильность. Инфляция сезонно традиционно тормозится летом или по началу осени. Интересно, что по индексу цен производителей, условно - инфляции для промышленности, наш прогноз по 2016 году - 4% по сравнению с 11% в 2015 году. И там уже выход на уровень где-то 4,5% в 2018-2020 годах", - отметила Трофимова.

Фьючерсы на нефть немного подешевели, отступив от максимумов этой недели, что было вызвано публикацией смешанных данных по запасам нефтепродуктов в США.

Основные фондовые индексы США демонстрируют негативную динамику, так как неожиданное падение китайского экспорта в сентябре на 10% усилило опасения относительно ухудшения ситуации в глобальной экономике, в то время как Федеральная резервная система (ФРС) рассматривает возможность повышение стоимости заимствований.

В центре внимания находится отчет Министерства труда, который показал, что число американцев, подавших заявки на получение пособия по безработице, составило 43-летний минимум на прошлой неделе, указывая на устойчивую силу рынка труда, что могло бы проложить путь для повышения процентных ставок ФРС в декабре. Согласно данным, первичные обращения на государственные пособия по безработице не изменились и с учетом сезонных колебаний составили 246000 за неделю, завершившуюся 8 октября. Это самый низкий показатель с ноября 1973 года. Обращения за предыдущую неделю были пересмотрены, и показали на 3000 меньше полученных заявок, чем сообщалось ранее. Это была 84-я неделя подряд, когда первичные обращения оставались ниже порога 300 000, что связано с надежными условиями на рынке труда. Это самый длинный период с 1970 года.

Кроме того, как стало сеодня известно, согласно отчету, опубликованному Министерством труда, цены на импорт в США показали скромный рост в сентябре месяце. В докладе говорится, что цены на импорт повысились на 0,1% в сентябре после падения на 0,2% в августе. Незначительное увеличение цен на импорт отражает скачок цен на импорт топлива, который вырос до 1,1% в сентябре после того, как прибавил 2,4% в августе.

Большинство компонентов индекса DOW в минусе (28 из 30). Больше остальных выросли акции Wal-Mart Stores Inc. (WMT, +1.38%). Аутсайдером являются акции Chevron Corporation (CVX, -2.29%).

Почти все индексы S&P в минусе. Лидером является сектор коммунальных услуг (+0.8%). Больше всего упал сектор основных материалов (-1.7%).

На текущий момент:

Dow 17914.00 -139.00 -0.77%

S&P 500 2117.25 -14.25 -0.67%

Nasdaq 100 4778.25 -35.25 -0.73%

Oil 49.81 -0.37 -0.74%

Gold 1259.00 +5.20 +0.41%

U.S. 10yr 1.74 -0.04

Котировки золота умеренно выросли, получив поддержку от ослабления доллара США и усиления спроса на активы-убежища в ответ на падение мировых фондовых рынков.

Технологические гиганты присоединятся к малоизвестной китайской компании, чтобы заложить сверхбыстрый интернет-кабель между Лос-Анджелесом и Гонконгом. 12800-километровый Pacific Light Cable Network будет использовать новую волоконно-оптическую технологию для поддержки региона с самым высоким маршрутным потенциалом, в соответствии с заявлением TE SUBCOM, дочерней компанией швейцарского поставщика технологий TE Connectivity в США, с которой заключен контракт на строительство сети. В TE отмечают, что рассчитывают запустить систему в 2018 году.

В финансирование проекта наряду с технологическими гигантами из США примет участие новая компания из Гонконга под названием Pacific Light Data Communication Co.

"Конечно, это приятно, что глобальные технологические компании, такие как Google и Facebook стали соинвесторами в проекте", - отметил председатель китайской компании, Вэй Юнканг, говорится в заявлении.

Финансовые условия сделки не разглашаются.

Pacific Light Data является новичком в отрасли, не имея опыта построения сетей. Г-н Вэй ранее в этом году заплатил $11,3 млн, чтобы выкупить интерес в проекте по построению сети у компании China Soft Power Technology Holdings Ltd, председателем которой является сын г-на Вэя.

China Soft Power, холдинговая компания, которая указана как работающая в Гонконге, но зарегистрирована на Бермудских островах, сообщила инвесторам 7 октября, что ожидает "зафиксировать значительное снижение чистого убытка" за шесть месяцев, закончившихся 30 сентября. Компания сообщила об убытке в размере 1,2 млрд гонконгских долларов ($154,7 млн) при незначительной выручке за финансовый год, закончившийся 31 марта.

Google, Facebook и Microsoft Corp. (MSFT) инвестировали сотни миллионов долларов в подводные кабеля, которые несут большую часть мирового интернет-трафика, чтобы гарантировать, что они имеют достаточную пропускную способность сети для дешевой передачи информации между их центрами обработки данных. Данные инвестиции оттеснили телефонные компании, которые доминировали на этом капиталоемком рынке более века.

Google не новичок на рынке Тихого океана. Pacific Light будет его третьей публично раскрытой инвестицией в маршрутизацию данных через океан. Facebook ранее в этом году объявил о планах по строительству нового трансатлантического кабеля с Microsoft и испанской телекоммуникационной компанией Telefonica SA.

Facebook и Google изо всех сил стараются войти на материковую часть Китая, где флагманские сайты обеих компаний, как правило, блокируются национальным брандмауэром страны. Однако Гонконг является крупным региональным сетевым хабом за пределами этого брандмауэра.

"Если вы можете получить хороший надежный кабель в Гонконге, это действительно ставит контент-провайдеров в очень хорошее положение, чтобы обслуживать эти прибыльные рынки Юго-Восточной Азии", - сказал Майкл Редди, директор международных исследований консалтинговой индустрии Terabit Consulting.

На текущий момент акции Alphabet (GOOG) котируются по $775,94 (-1,30%), а Facebook (FB) по $127,15 (-1,47%)

Пятница будет весьма информативным днем недели. В 01:30 GMT Китай опубликует индекс цен производителей и индекс потребительских цен за сентябрь. Первый индекс показывает изменение цен на товары, приобретенные и проданные производителями. В связи с тем, что он анализирует изменения цены, которые происходят до того, как товар достигает розничного уровня, он дает предварительную оценку инфляционного давления, с которым столкнутся потребители, покупая готовые товары. Второй индикатор отслеживает изменение розничных цен на товары и услуги, входящие в потребительскую корзину. В расчет индикатора включены цены на продукты питания, одежду, расходы на образование, здравоохранение, транспорт, коммунальные платежи, досуг. Индикатор рассчитывается ежемесячно и является основным показателем уровня инфляции в любой стране, в том числе, и в Китае. Ожидается, что цены производителей снизились на 0,3% годовых, а цены потребителей увеличились на 1,6% годовых.

В 09:00 GMT еврозона заявит об изменении сальдо торгового баланса за август. Показатель отражает совокупность всех торговых операций Еврозоны, за исключением факторов, которые относятся к сезонным. Сальдо торгового баланса - это разницу между объемом произведенной и вывезенной из страны продукции (экспорт) и объемом продукции, ввезенной в страну (импорт). Позитивное сальдо называется профицитом, негативное дефицитом. Согласно прогнозам, профицит сократился до 15,3 млрд. евро по сравнению с 25,3 млрд. евро в июле.

В 12:30 GMT США сообщит об изменении розничных продаж за сентябрь, а также выпустит индекс цен производителей за сентябрь. Первый показатель отражает изменение объема продаж в сфере розничной торговли. Характеризует уровень потребительских расходов и спроса. Кроме основного значения также рассчитывается значение без учета продаж автомобилей, поскольку их величина является очень изменчивой. Показатель без учета автомобилей предоставляет боле объективную информацию. Данный показатель является одним из наиболее важных индикаторов состояния американской экономики, так как ее ВВП на 80% обеспечивают конечные потребители. Ожидается, что продажи выросли на 0,6%, а индекс цен производителей увеличился на 0,2%.

В 14:00 GMT США представит индекс потребительских настроений от Reuters/Michigan за октябрь, а также заявит об объеме товарно-материальных запасов за август. Первый показатель представляет собой результаты опроса потребителей на предмет уверенности в текущей экономической ситуации. В опросе участвует около 500 респондентов. С помощью данного отчета выясняется желание потребителей тратить свои деньги. Индекс является опережающим индикатором потребительского настроения. Второй индикатор отражает изменение объема запасов произведенных товаров, комплектующих и полуфабрикатов на складах. При расчете индикатора учитывается статистика по запасам и продажам на всех ступенях производственного процесса (производство, оптовая торговля, розничная торговля). Относительно данного показателя существует следующая закономерность: увеличение запасов в течение нескольких месяцев может свидетельствовать о наличии застойных явлений в экономике. Согласно прогнозам, индекс настроений вырос до 91,9 с 91,2, а запасы увеличились на 0,2%.

Цены на продукты питания в Новой Зеландии упали с учетом сезонных колебаний на 0,2 процента по сравнению с прошлым месяцем в сентябре, заявило в четверг Статистическое управление Новой Зеландии.

Это превзошло прогнозы снижения на 0,7 процента вслед за ростом на 1,2 процента в августе.

Цены на фрукты и овощи упали на 5,1 процента по сравнению с прошлым месяцем, а цены на мясо, птицу и рыбу упали на 0,9 процента.

На ежегодной основе, цены на продовольственные товары выросли на 0,1 процента после роста на 0,5 процента в предыдущем месяце.

Цены на фрукты и овощи выросли на 1,7 процента годовых, а цены на мясо, птицу и рыбу упали на 2,9 процента.

Цены на импорт в США показали скромный рост в сентябре месяце, согласно отчету, опубликованному Министерством труда в четверг.

В докладе говорится, что цены на импорт повысились на 0,1 процента в сентябре после падения на 0,2 процента в августе.

Незначительное увеличение цен на импорт отражает скачок цен на импорт топлива, который вырос до 1,1 процента в сентябре после того, как прибавил 2,4 процента в августе.

1,2-процентный скачок цен на нефть способствовал росту цен на топливо наряду с увеличением на 0,8 процента цен на природный газ.

За исключением отскока цен на топливо, Министерство труда сообщило, что цены на импорт не записали никаких изменений в сентябре после того, как ушли вниз на 0,1 процента в предыдущем месяце.

Более высокие цены на капитальные товары, продукты питания, корма и напитки, а также автомобильные транспортные средства были компенсированы за счет снижения цен на нетопливные промышленные товары и материалы.

В то же время, Министерство труда также сообщило, что экспортные цены выросли на 0,3 процента в сентябре после падения на 0,8 процента в августе. Цены на экспорт, как ожидалось, вырастут на 0,1 процента.

Большее, чем ожидалось, увеличение экспортных цен было вызвано тем, что цены на несельскохозяйственный экспорт выросли на 0,4 процента в сентябре после падения на 0,6 процента в августе.

Рост цен на несельскохозяйственные промышленные товары и материалы и готовую продукцию способствовал увеличению.

С другой стороны, в докладе говорится, что цены на экспорт сельскохозяйственной продукции снизились на 1,0 процент в сентябре после падения на 3,5 процента в августе.

Министерство труда заявило о заметном снижении цен на орехи, соевые бобы, кукурузу, что более чем компенсировало более высокие цены на овощи и фрукты.

По сравнению с тем же месяцем прошлого года, цены на импорт снизились на 1,1 процента в сентябре, а экспортные цены снизились на 1,5 процента.

EUR/USD: 1.0850 (EUR 350m) 1.0900 (726m) 1.1000 (275m) 1.1030 (453m) 1.1140(352m) 1.1150 (569m) 1.1160 (279m) 1.1200 (549m) 1.1215 (328m) 1.1230 (248m)

USD/JPY: 101.00 (USD 1.17bln) 102.50 (457m) 103.00 (250m) 103.40-50 (604m) 104.10 (662m)

GBP/USD 1.2500 (GBP 212m)

USD/CHF 0.9715 (930m)

EUR/GBP 0.9000 (EUR 360m)

EUR/JPY 115.00 (EUR 864m)

USD/CAD: 1.3200 (USD 2.4bln) 1.3300.05 (420m) 1.3450 (250m)

NZD/USD 0.7150 (NZD 623m)

AUD/JPY 78.40 (AUD 324m)

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.75% (-3 б.п.).

Нефть (WTI) $50.18 (0.00%)

Золото $1259.50 (+0.45%)

Индекс потребительского доверия в Новой Зеландии вырос в октябре, показали в четверг результаты последнего опроса от ANZ.

Индекс потребительского доверия подскочил на 1,6 процента по сравнению с прошлым месяцем до 122,9 баллов. Это следует за ростом на 2,8 процента в сентябре до 121,0.

Значение индекса было самым высоким показателем с середины прошлого года, сообщил ANZ, добавив, что рост был обусловлен оптимизмом в отношении направления развития экономики.

Перед открытием рынка фьючерс S&P находится на уровне 2116.25 (-0.72%), фьючерс NASDAQ снизился на 0.72% до уровня 4779.00. Внешний фон негативный. Основные фондовые индексы Азии завершили сессию преимущественно в минусе. Основные фондовые индексы Европы на текущий момент демонстрируют негативную динамику.

Nikkei 16,774.24 -65.76 -0.39%

Hang Seng 23,031.30 -375.75 -1.61%

Shanghai 3,061.35 +2.85 +0.09%

FTSE 6,945.99 -78.02 -1.11%

CAC 4,385.52 -66.72 -1.50%

DAX 10,383.41 -139.66 -1.33%

Ноябрьские нефтяные фьючерсы Nymex WTI в данный момент котируются по $50.12 за баррель (-0.12%)

Золото торгуется по $1258.30 за унцию (+0.36%)

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют негативную динамику, так как неожиданное падение китайского экспорта в сентябре на 10% г/г усилило опасения относительно ухудшения ситуации в глобальной экономики, в то время как Федеральная резервная система (ФРС) рассматривает возможность повышение стоимости заимствований.

Напомним, опубликованный накануне протокол последнего заседания ФРС показал, что на сентябрьском заседании руководители ЦБ подготовили почву для повышения процентные ставки "относительно скоро". Вместе с тем им было нелегко преодолеть внутренние разногласия по поводу сроков очередного повышения. "Некоторые из участников заседания сочли, что было бы уместно повысить целевой диапазон процентных ставок относительно скоро, если рынок труда продолжит укрепляться, а экономическая активность - расти".

В фокусе внимания находится отчет Министерства труда, который показал, что число американцев, подавших заявки на получение пособия по безработице, составило 43-летний минимум на прошлой неделе, указывая на устойчивую силу рынка труда, что могло бы проложить путь для повышения процентных ставок ФРС в декабре. Согласно данным, первичные обращения на государственные пособия по безработице не изменились и с учетом сезонных колебаний составили 246000 за неделю, завершившуюся 8 октября. Это самый низкий показатель с ноября 1973 года. Обращения за предыдущую неделю были пересмотрены, и показали на 3000 меньше полученных заявок, чем сообщалось ранее. Это была 84-я неделя подряд, когда первичные обращения оставались ниже порога 300 000, что связано с надежными условиями на рынке труда. Это самый длинный период с 1970 года.

Важных сообщений корпоративного характера, способных оказать влияние на динамику широкого рынка, на премаркете отмечено не было. Инвесторы ожидают публикации квартальных отчетов крупных американских корпораций. В частности, в пятницу свои результаты представят JPMorgan Chase & Co. (JPM) и Citigroup Inc. (C). Согласно опросу аналитиков, проведенному FactSet, прибыль компаний из индекса S&P 500, как ожидается, в третьем квартале снизилась шестой квартал подряд.

Число американцев, подавших заявки на получение пособия по безработице, составило 43-летний минимум на прошлой неделе, указывая на устойчивую силу рынка труда, что могло бы проложить путь для повышения процентных ставок ФРС в декабре.

Первичные обращения на государственные пособия по безработице не изменились и с учетом сезонных колебаний составили 246000 за неделю, завершившуюся 8 октября. Это самый низкий показатель с ноября 1973 года, сообщило в четверг Министерство труда.

Обращения за предыдущую неделю были пересмотрены, и показали на 3000 меньше полученных заявок, чем сообщалось ранее.

Это была 84-я неделя подряд, когда первичные обращения оставались ниже порога 300 000, что связано с надежными условиями на рынке труда. Это самый длинный период с 1970 года, когда рынок труда был значительно меньше.

Протоколы заседания ФРС от 20-21 сентября, опубликованные в среду, показали, что несколько чиновников считали, что было бы целесообразно увеличить процентные ставки "в относительно короткие сроки", если экономика продолжит набирать силу.

Центральный банк США повысил ключевую процентную ставку овернайт в декабре прошлого года и оставил ее устойчивой в основном из-за опасений по поводу низкой инфляции.

Экономисты прогнозировали, что первичные обращения за пособием по безработице вырастут до 254 000 за последнюю неделю. Аналитик Департамент труда заявил, что не было никаких специальных факторов, влияющих на данные на прошлой неделе и только данные в Луизиане и Вирджинии были оценены.

Четырехнедельная скользящая средняя обращений, которая считается более точным показателем тенденций на рынке труда, так как сглаживает еженедельную волатильность, упала на 3500 до 249 250 на прошлой неделе, это также самый низкий уровень с ноября 1973 года.

В то время как темпы роста занятости замедлились до среднемесячного показателя 178 000 рабочих мест до сих пор в этом году после того, как прибавляли в среднем 229 000 позиций за месяц в 2015 году, они по-прежнему значительно выше уровня примерно 100 000, который председатель Федеральной резервной системы Йеллен назвала достаточным, чтобы поглотить новых участников в рынок рабочей силы.

Отчет в четверг также показал, число повторных заявок на пособия по безработице снизилось на 16 000 до 2,05 млн за неделю, завершившуюся 1 октября, это самый низкий уровень с июня 2000 года.

Четырехнедельная средняя повторных заявок снизилась на 25 750 до 2,07 млн. Это был самый низкий показатель с июля 2000 года.

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

| ALCOA INC. | AA | 26.6 | -0.51(-1.8812%) | 50318 |

| ALTRIA GROUP INC. | MO | 62.47 | -0.07(-0.1119%) | 56397 |

| Amazon.com Inc., NASDAQ | AMZN | 828.5 | -5.59(-0.6702%) | 20017 |

| American Express Co | AXP | 60.05 | -0.64(-1.0545%) | 694 |

| AMERICAN INTERNATIONAL GROUP | AIG | 59.8 | -0.64(-1.0589%) | 4000 |

| Apple Inc. | AAPL | 116.5 | -0.84(-0.7159%) | 197860 |

| AT&T Inc | T | 39.07 | -0.26(-0.6611%) | 810 |

| Boeing Co | BA | 132.25 | -0.91(-0.6834%) | 2047 |

| Caterpillar Inc | CAT | 86.5 | -1.08(-1.2332%) | 6443 |

| Chevron Corp | CVX | 101.47 | -0.68(-0.6657%) | 790 |

| Cisco Systems Inc | CSCO | 30.01 | -0.33(-1.0877%) | 6934 |

| Citigroup Inc., NYSE | C | 48.06 | -0.64(-1.3142%) | 31139 |

| Deere & Company, NYSE | DE | 86.04 | -0.90(-1.0352%) | 300 |

| Exxon Mobil Corp | XOM | 86.45 | -0.68(-0.7804%) | 7983 |

| Facebook, Inc. | FB | 128.15 | -0.90(-0.6974%) | 84457 |

| FedEx Corporation, NYSE | FDX | 172.68 | -0.86(-0.4956%) | 1350 |

| Ford Motor Co. | F | 11.89 | -0.07(-0.5853%) | 69313 |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 9.6 | -0.45(-4.4776%) | 337936 |

| General Electric Co | GE | 28.77 | -0.13(-0.4498%) | 7425 |

| General Motors Company, NYSE | GM | 31.45 | -0.23(-0.726%) | 2664 |

| Google Inc. | GOOG | 783.35 | -2.79(-0.3549%) | 23911 |

| Intel Corp | INTC | 36.84 | -0.29(-0.781%) | 3867 |

| International Business Machines Co... | IBM | 153.16 | -1.13(-0.7324%) | 988 |

| Johnson & Johnson | JNJ | 117.38 | -0.59(-0.5001%) | 135398 |

| JPMorgan Chase and Co | JPM | 67.43 | -0.70(-1.0274%) | 40288 |

| Merck & Co Inc | MRK | 61.85 | 0.19(0.3081%) | 10540 |

| Microsoft Corp | MSFT | 56.71 | -0.40(-0.7004%) | 340100 |

| Nike | NKE | 52 | -0.44(-0.8391%) | 1999 |

| Pfizer Inc | PFE | 32.57 | -0.50(-1.5119%) | 20293 |

| Procter & Gamble Co | PG | 88.1 | -0.47(-0.5307%) | 711 |

| Starbucks Corporation, NASDAQ | SBUX | 52.75 | -0.41(-0.7713%) | 1919 |

| Tesla Motors, Inc., NASDAQ | TSLA | 200.04 | -1.47(-0.7295%) | 5673 |

| Twitter, Inc., NYSE | TWTR | 17.85 | -0.20(-1.108%) | 136555 |

| Verizon Communications Inc | VZ | 50.29 | -0.01(-0.0199%) | 1333 |

| Visa | V | 81.55 | -0.70(-0.8511%) | 27610 |

| Wal-Mart Stores Inc | WMT | 67 | -0.46(-0.6819%) | 6209 |

| Walt Disney Co | DIS | 90.78 | -0.63(-0.6892%) | 12278 |

| Yahoo! Inc., NASDAQ | YHOO | 41.9 | -0.46(-1.0859%) | 6199 |

| Yandex N.V., NASDAQ | YNDX | 20.12 | -0.04(-0.1984%) | 1925 |

Индекс цен на новое жилье (NHPI) в Канаде вырос на 0,2% в августе по сравнению с июлем. В то время как цены выросли в восьми регионах переписи, увеличение было в основном связано с ценами на новое жилье в комбинированном районе Торонто и Ошаве.

В месячном выражении объединенный регион Торонто и Ошава (+ 0,7%) был главным фактором национального увеличения в августе, отметив самый большой месячный рост цен среди переписи городских районов, охваченных исследованием. Строители сообщили, что рыночные условия и более высокие затраты на материалы были в качестве основных причин роста цен.

Цены также значительно увеличились в Китченер-Кембридж-Ватерлоо (+ 0,5%) и комбинированном регионе Большого Садбери и Тандер Бей (+ 0,4%). Строители в Китченер-Кембридж- Ватерлоо привели более высокие розничные цены в качестве основной причины для усиления. В комбинированном районе Большого Садбери и Тандер Бей, более высокие затраты на материалы и разрешения на строительство являются основными причинами роста цен.

Цены на новое жилье в Сент-Джон, Фредериктон и Монктон выросли на 0,2%, после того, как были неизменными в течение шести месяцев подряд.

В августе цены были неизменными в 7 из 21 обследованных городских районов.

Цены на новое жилье снизились на 0,5% в Регине, в результате новых рекламных пакетов для стимулирования продаж. Цены в Саскатуне снизились на 0,2% третий месяц подряд, причем строители назвали рыночные условия в качестве причины снижения в августе.

NHPI увеличился на 2,7% за 12-месячный период, заканчивающийся в августе.

Объединенный столичный регион Торонто и Ошава (+ 7,0%) был главным фактором усиления, разместив самый большой за 12 месяцев рост цен в августе.

Другие заметные годовые приросты наблюдались в Ванкувере (+ 5,4%), Санкт Катарин-Ниагара (+ 4,3%) и Виктория (+ 3,8%). Цены выросли в Виктории в течение последних семи месяцев.

Среди 21 обследованных городских районов, 5 записали снижение цен по сравнению с прошлым годом в августе. Саскатун (-3,4%) и Калгари (-0,7%) разместили наибольшее снижение четвертый месяц подряд.

Повышение рейтингов:

Аналитики BofA/Merrill повысили рейтинг акций Merck (MRK) до уровня Buy с Neutral

Снижение рейтингов:

Аналитики Jefferies понизили рейтинг акций Pfizer (PFE) до уровня Hold с Buy

Прочее:

Аналитики Cowen повысили целевую стоимость акций Alcoa (AA) до $30 с $10

Согласно сообщению агентства Bloomberg, Deutsche Bank инициирует заморозку набора кадров в рамках всего банка, так как генеральный директор Джон Краен (John Cryan) стремится снизить издержки и укрепить доверие инвесторов. Об этом агентству сообщили осведомленные источники.

В разосланном директорам подразделений сообщении центральный офис, который дислоцируется в Франкфурте, уведомляет, что приостановка приёма на работу нового персонала вступает в силу немедленно. Решение распространяется на все подразделения, за исключением некоторых управлений контроля, таких как комплайенс.

Акции DB на премаркете снизились до уровня $13.22 (-2.79%).

Были опубликованы следующие данные:

(время/страна/показатель/период/предыдущее значение/прогноз)

06:00 Германия Индекс потребительских цен, м/м (окончательные данные) Сентябрь 0.0% 0.1% 0.1%

06:00 Германия Индекс потребительских цен, г/г (окончательные данные) Сентябрь 0.4% 0.7% 0.7%

Доллар США снизился против основных валют, так как неожиданно слабые данные по торговому балансу Китая оказали негативное влияние на рыночные настроения. Хуже ожиданий оказалось как общее сальдо, так и данные по экспорту и импорту, при этом сокращение экспорта составило 10% против ожидавшихся 3%. Столь слабые данные по экспорту усилили опасения относительно ухудшения ситуации в глобальной экономики. На этом фоне могут несколько ослабнуть ожидания относительно ужесточения денежно-кредитной политики ФРС на заседании в декабре, что может временно приостановить наблюдаемое в последнее время укрепление американской валюты.

Также в центре внимания участников рынков находится опубликованный накануне протокол сентябрьского заседания FOMC. Хотя документ не был перенасыщен новой информацией, в нем было отмечено, что члены комитета в сентябре ожидали довольно скорого повышения ставок, при этом в целом тон обнародованного документа был достаточно нейтральным. На текущий момент фьючерсы на федеральные фонды оценивают вероятность повышения ставок на заседании в декабре в 69,5% (64,0% до диапазона 0,50%-0,75% и 5,5% до диапазона 0,75%-1,00%).

Сегодня рынки в первую очередь будут отслеживать данные по обращениям за пособиями по безработице в США, которые будут опубликованы в 12:30 GMT, а также статистику по запасам сырой нефти, выходящую в 15:00 GMT.

Поддержку евро оказали данные по инфляции в Германии. Немецкий индекс потребительских цен ускорился до 16-месячного максимума в сентябре, показали в четверг окончательные данные Destatis.

Потребительские цены продвинулись на 0,7 процента в годовом исчислении в сентябре, в соответствии с предварительной оценкой и быстрее, чем рост на 0,4 процента в предыдущем месяце.

Последний показатель инфляции был самым высоким с мая 2015 года, когда он был на том же уровне.

С месячном выражении потребительские цены выросли на 0,1 процента в сентябре после того, как остались неизменными месяц назад. Месячная инфляция также соответствует предварительной оценке, опубликованной 29 сентября.

Гармонизированный индекс потребительских цен, или ГИПЦ, продвинулся на 0,5 процента годовых в сентябре, после роста на 0,3 процента в августе. Индекс, таким образом, достиг самого высокого уровня в этом году.

Мера инфляции по стандартам ЕС осталась неизменной в сентябре с августа. Таким образом, статистическое бюро подтвердило как годовые, так и месячные показатели ГИПЦ.

Фунт вырос против доллара США, восстановив все позиции, утраченные в начале дня. Небольшое влияние оказали данные от RICS, указавшие, что индекс цен на жилье в Британии вырос в сентябре на 17% по отношению к этому же месяцу годом ранее. Помимо этого, августовское значение в +12% было пересмотрено в сторону повышения до +13%. Стоит отметить, что большинство аналитиков ожидало увидеть прирост показателя всего на +14%.

В фокусе также остаются сообщения, что вчера правительство Великобритании отвергло обвинения в том, что не дает законодателям достаточно прав в формировании планов выхода из ЕС, заявив, что выступает за пристальное изучение, но должно защищать свою переговорную позицию. Сегодня в суде будет рассматриваться вопрос о том, кто - правительство или парламент - имеет право инициировать процесс выхода из ЕС.

В целом, фунт продолжает оставаться под давлением из-за опасений по поводу Брекзита. Недавно президент Франции Франсуа Олланда присоединился к негативно настроенным представителям ЕС, призвав вести жесткие переговоры с Британией по выходу из ЕС. Мнение со стороны Франции важно, потому что позиция ЕС в основном определяется Германией и Францией.

EUR/USD: в течение европейской сессии пара упала до $1.0984, а затем выросла до $1.1039

GBP/USD: в течение европейской сессии пара выросла до $1.2216

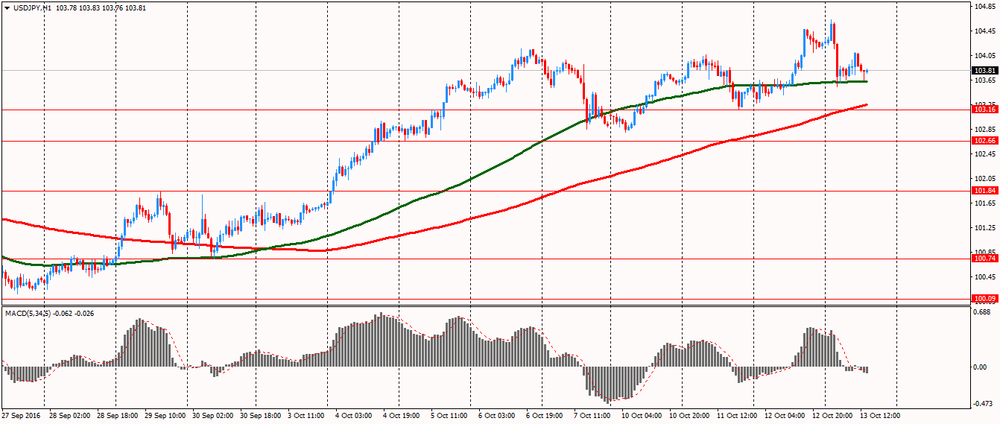

USD/JPY: в течение европейской сессии пара упала до Y103.64

В 12:30 GMT Канада выпустит индекс цен на новое жилье за август, а США - первичные обращения за пособием по безработице. В 15:00 GMT в США выйдет изменение запасов нефти по данным министерства энергетики.

EUR/USD

Ордера на продажу: 1.1025-30 1.1050 1.1070 1.1085 1.1100 1.1130 1.1150 1.1180 1.1200

Ордера на покупку: 1.1000 1.0965 1.0950 1.0920 1.0900

GBP/USD

Ордера на продажу: 1.2200 1.2220-25 1.2250-55 1.2285 1.2300 1.2325-30 1.2350 1.2380 1.2400 1.2430 1.2445-50 1.2480 1.2500

Ордера на покупку: 1.2100 1.2085 1.2050 1.2000 1.1980 1.1945-50 1.1900

EUR/GBP

Ордера на продажу: 0.9075-80 0.9100 0.9155 0.9200 0.9220 0.9250

Ордера на покупку: 0.9030 0.9000 0.8985 0.8960-65 0.8900 0.8850-55 0.8835 0.8800-10

EUR/JPY

Ордера на продажу: 114. 75-80 115.00 115.50 115.80 116.00 116.25-30 116.50 117.00

Ордера на покупку: 114.20 114.00 113.70 113.50 113.00 112.60 112.00

USD/JPY

Ордера на продажу: 104.00 104.20 104.30 104.45-50 104.80 105.00

Ордера на покупку: 103.50 103.35 103.20 103.00 102.80-85 102.70 102.50

AUD/USD

Ордера на продажу: 0.7550 0.7580 0.7600 0.7630 0.7650 0.7685 0.7700

Ордера на покупку: 0.7500 0.7485 0.7450 0.7420-25 0.7400

МОСКВА, 13 октября. /ТАСС/. Объем ипотечного кредитования в России за 9 месяцев увеличился на 40%, заявил глава правления Агентства по ипотечному жилищному кредитованию (АИЖК) Александр Плутник на форуме "Россия зовет!".

"За девять месяцев ипотека в России выросла на 40 процентов. Мы видим все возможности для роста ипотечного сегмента в следующем году. И верим, и знаем точно, что он будет", - сказал он.

Фондовые индексы Западной Европы снижаются из-за неожиданного падения импорта в Китае, негативно сказавшегося на акциях производителей сырья.

Сводный индекс крупнейших предприятий региона Stoxx Europe 600 понизился в ходе торгов на 1% - до минимальных за 3 месяца 335,18 пункта.

Согласно данным таможенного управления КНР, экспорт товаров и услуг в сентябре упал на 5,6% в годовом выражении в пересчете на юани, тогда как аналитики ожидали роста показателя на 2,5%. Импорт вырос всего на 2,2% вместо ожидавшихся 5,5%. В частности, импорт рафинированной меди в Китай снизился в прошлом месяце шестой раз подряд, до минимальных с февраля 340 тыс. тонн.

Акции BHP Billiton подешевели сегодня на 4,2%, Rio Tinto - на 4,5%.

Кроме того, негативными факторами для европейского рынка акций выступают опасения за прибыль компаний в 3-м квартале и ожидания повышения ставки Федеральной резервной системой в 2016 году.

Как говорится в протоколе сентябрьского заседания Федрезерва, многие члены руководства центробанка считают разумным подъем ключевой ставки в ближайшее время. Трейдеры оценивают вероятность повышения ставки на ноябрьском заседании в 17%, на декабрьском - в 68%.

Тем временем аналитики в среднем прогнозируют снижение прибыли компаний, входящих в расчет индекса Stoxx 600, на 4,2% в 3-м квартале.

Акции Tesco Plc дешевеют на 2,5% на новости, что из ассортимента интернет-магазина британской сети супермаркетов исчезли многие товары производства Unilever. Ранее сообщалось, что две компании конфликтуют по поводу ценовой политики.

Цена бумаг ритейлера Sports Direct опустилась на 0,5% после того, как финдиректор компании Мэтт Пирсон объявил об отставке.

ProSiebenSat.1 Media увеличил капитализацию на 1% благодаря повышению прогноза выручки на 2016 и 2018 годы.

Котировки бумаг Booker Group Plc повысились на 1,4% на заявлении о том, что компания сумеет достичь запланированных финпоказателей по итогам текущего года.

Акции Siemens AG ослабли на 1,5% после того, как немецкая компания сообщила о партнерстве с IBM с целью оптимизации процедур обслуживания пациентов больниц.

Французский автопроизводитель Renault SA обвалился на 1,6% после того, как ему пришлось отозвать в Индии 50000 экземпляров модели Kwid из-за неисправности топливной системы.

Акции Rolls-Royce выросли на 0,9% после того, как автопроизводитель объявил во вторник о намерении запустить новую модель в Северной Америке, наиболее примечательной особенностью которой будет искусственный интеллект под именем Элеонор.

На текущий момент

FTSE 6974.75 -49.26 -0.70%

DAX 10381.45 -141.62 -1.35%

CAC 4389.49 -62.75 -1.41%

В целом банковское кредитование в Японии выросло на 2,2 процента годовых в сентябре, заявил в четверг Банк Японии, и достигло 502,016 трлн иен.

Это следует за увеличением на 2,0 процента в августе.

За исключением трастов, банковские кредиты выросли на 2,2 процента годовых до 436,393 трлн иен - снова после роста на 2,0 процента в предыдущем месяце.

Кредитование от трастов выросло на 2,3 процента до 65,623 трлн иен, по сравнению с 2,2 процента месяцем ранее.

За третий квартал 2016 года, в целом кредитование и кредитование без учета трастов продвинулись на 2,1 процента годовых - без изменений в обоих случаях по сравнению с предыдущими тремя месяцами.

Рост ВВП Германии замедлится во второй половине года по сравнению с первой, поскольку перспективы экспорта ухудшились на фоне растущих геополитических рисков. Об этом заявили в Министерстве экономики Германии.

По словам министерства, существует неопределенность относительно будущих экономических отношений Германии с Великобританией после выхода этой страны из ЕС, но данная неопределенность вряд ли приведет к шоку в немецкой экономике.

Ожидается, что частное потребление и рынок труда останутся сильными, добавляют в ведомстве.

На прошлой неделе правительство Германии повысило прогноз роста ВВП страны в 2016 году до 1,8%.

Немецкий индекс потребительских цен ускорился до 16-месячного максимума в сентябре, показали в четверг окончательные данные Destatis.

Потребительские цены продвинулись на 0,7 процента в годовом исчислении в сентябре, в соответствии с предварительной оценкой и быстрее, чем рост на 0,4 процента в предыдущем месяце.

Последний показатель инфляции был самым высоким с мая 2015 года, когда он был на том же уровне.

С месячном выражении потребительские цены выросли на 0,1 процента в сентябре после того, как остались неизменными месяц назад. Месячная инфляция также соответствует предварительной оценке, опубликованной 29 сентября.

Гармонизированный индекс потребительских цен, или ГИПЦ, продвинулся на 0,5 процента годовых в сентябре, после роста на 0,3 процента в августе. Индекс, таким образом, достиг самого высокого уровня в этом году.

Мера инфляции по стандартам ЕС осталась неизменной в сентябре с августа. Таким образом, статистическое бюро подтвердило как годовые, так и месячные показатели ГИПЦ.

МОСКВА, 13 октября. /ТАСС/. Индекс ММВБ на открытии торгов Московской биржи в четверг снизился на 0,3%, до 1987,99 пункта.

МОСКВА, 13 октября. /ТАСС/. Курс доллара к рублю на Московской бирже на открытии торгов в четверг вырос по сравнению с уровнем закрытия предыдущих торгов на 22 копейки и составил 63,24 рубля.

МОСКВА, 13 октября. /ТАСС/. Минэкономразвития прогнозирует, что продажи автомобилей в России не превысят 2 млн автомобилей в год до 2020 года, сообщает сегодня газета "Ведомости" со ссылкой на доклад министерства.

В Минэкономразвитии считают, что в среднесрочной перспективе разрыв между емкостью авторынка в России и созданными в стране мощностями будет составлять примерно 1 млн машин в год. Таким образом, не меньше трети мощностей будет простаивать.

Причиной тому, что наращивание экспорта будет несущественным, является уход некоторых игроков с рынка и сокращение модельного ряда автомобилей.

"К 2020 г. он (экспорт) может вырасти на 200-300 тыс. автомобилей в год", - сообщил газете директор департамента развития секторов экономики МЭР Александр Масленников.

Подобная ситуация влечет за собой последствия в виде повышения цен среди отечественных производителей и покрытия убытков за счет прибыли от продаж на рынках других стран среди международных автоконцернов, считают в Минэкономразвития.

ПЕКИН, 13 октября. /Корр. ТАСС Роман Баландин/. Объем товарооборота между Россией и Китаем за первые три квартала текущего года увеличился на 0,4% в годовом выражении до 50,27 млрд долларов. Об этом говорится в обнародованном сегодня докладе Главного таможенного управления КНР.

По данным ведомства, китайский экспорт в РФ за тот же период вырос на 7,1% до 26,98 млрд долларов, импорт снизился на 6,4% до 23,3 млрд долларов.

Торговый оборот между Китаем и Россией по итогам 2015 года сократился на 27,8% до 422,7 млрд юаней (64,2 млрд долларов). При этом объем экспорта китайских товаров в РФ упал в прошлом году на 34,4% до 216,2 млрд юаней (32,9 млрд долларов), а импорт российской продукции в Китай снизился на 19,1% до 206,5 млрд юаней (31,4 млрд долларов).

ОМСК, 13 октября. /Корр. ТАСС Алексей Петров/. Вопросы продвижения на сибирский рынок передового природоохранного оборудования и ресурсосберегающих технологий обсудят участники Сибирского промышленно-экономического форума "ЭКОБУМ", который открывается сегодня в Омске.

"В первый день форума состоится секция национальной конференции "Экологические проблемы региона и пути их решения". На второй день пройдет конференция "Омск как транспортно-логистический узел Великого Шелкового пути и Северного Морского пути", - сообщили ТАСС в областном Экспоцентре, где будет работать форум.

Также участники форума обсудят инновационные направления в области обращения с отходами или ликвидации экологического ущерба, технологии получения экологически безопасных сельскохозяйственных продуктов, перспективы развития сельского, экологического и бизнес туризма в Омской области и аспекты охраны водных ресурсов.

Организаторами форума, который пройдет с 13 по 15 октября, выступили министерство природных ресурсов и экологии Омской области и Агентство развития и инвестиций Омской области.

По итогам сегодняшних торгов основные фондовые индексы Азиатско-Тихоокеанского региона торговались в минус, на фоне выхода данных о неожиданном сокращении китайского экспорта в сентябре. По данным таможенного управления КНР, экспорт товаров и услуг в сентябре упал на 5,6% в годовом исчислении в пересчете на юани, хотя аналитики ожидали роста показателя на 2,5%. Импорт вырос всего на 2,2% ожидали 5,5%. На фоне этого профицит внешнеторгового баланса Китая в прошлом месяце упал до $41,99 млрд по сравнению с $52,05 млрд в августе. Читать далее...

Согласно мнению аналитиков крупнейшего в Японии банка Tokyo-Mitsubishi UFJ, дальнейшее продвижение пары USD/JPY вверх будет ограничен уровнем сопротивления Y105. «Рост курса доллара наверняка негативно отразится на акциях США из-за снижения корпоративной прибыли. Это также ударит по ценам на нефть и приведет к нежеланию участников рынка рисковать» - отмечают эксперты Tokyo-Mitsubishi UFJ.

D/W

Deutsche Bank выплатит США 9,5 млн долларов штрафа

Крупнейшее в Германии кредитное учреждения Deutsche Bank согласилось выплатить США 9,5 млн долларов штрафа, наложенного на него американскими властями за разглашение непубличной информации своих аналитиков. Об этом в среду, 12 октября, сообщается на сайте американского регулятора рынка ценных бумаг SEC. По мнению регулятора, Deutsche Bank опубликовал ненадлежащей отчет об исследовании и не смог должным образом хранить и предоставлять определенные электронные записи, а также раскрыл мнения, анализы, оценки и рекомендации по торговле раньше положенного срока.

ОПЕК пригласила Россию на встречу 28 октября

Организация стран - экспортеров нефти (ОПЕК) пригласила Россию и другие нефтедобывающие страны на встречу 28-29 октября в Вене для выработки основных механизмов взаимодействия. Об этом в среду, 12 октября, заявил министр энергетики и промышленности Катара Мухаммед бен Салех ас-Сада после переговоров с российским коллегой Александром Новаком в Стамбуле. На этой встрече будет обсуждаться то, как "в интересах всех" сбалансировать рынок. Кроме того, будут разработаны технические механизмы сотрудничества, указал катарский министр.

газета. ru

Гендиректор Wells Fargo уходит в отставку

Генеральный директор Wells Fargo Джон Стампф покидает свой пост, пишет The Wall Street Journal со ссылкой на информированный источник. Также Стампф уходит с поста председателя совета директоров банка.Новым гендиректором станет президент и операционный директор Wells Fargo Тимоти Слоун.

В Британии не готовы назвать детализированные условия Brexit

Министр по вопросу выхода Великобритании из ЕС Дэвид Дэвис заявил, что страна все еще не готова обозначить подробный список требований, который будет выдвинут ЕС на переговорах о Brexit, передает Reuters.

Путин не видит препятствий для заморозки нефтедобычи странами ОПЕК

Президент России Владимир Путин заявил, что не видит проблем для достижения договоренности внутри ОПЕК по заморозке добычи нефти, передает корреспондент «Газеты.Ru».

Некоторые финансовые обозреватели деловых изданий Новой Зеландии утверждают в своих статьях и заметках, что на ноябрьском заседание Резервный банк Новой Зеландии примет решение снизить ставки. Все ссылаются на выступление представителя РБНЗ Макдермотта во вторник, где банкир отметил низкий уровень инфляции. Заместитель управляющего Резервного банка Новой Зеландии Макдермотт подчеркнул, что потребуется дальнейшее смягчение монетарной политики РБНЗ, чтобы стимулировать возобновление инфляционных ожиданий. На заявлении Макдермотта подразумеваемая вероятность понижения РБНЗ процентных ставок в ноябре выросла с 66% до 76%.

Сегодня утром в Нью-Йорке фьючерсы на нефть Brent упали в цене на -0,76% до $49,80. В то же время фьючерсы на нефть марки WTI снизились в цене на -0,58% до $51,48 за баррель. Таким образом, черное золото торгуется в плюс на фоне выхода данных по торговле Китая и увеличения запасов нефти в США, по отраслевым оценкам.

Американский институт нефти объявил, что запасы сырой нефти в США выросли на прошлой неделе на 2,7 млн баррелей после уменьшения на 7,6 млн неделей ранее. Это увеличение положило конец трем подряд неделям существенного уменьшения запасов. Запасы в нефтехранилище в Кушинге уменьшились на 1,35 млн баррелей, запасы дистиллятов упали на 4,5 млн, а запасы бензина выросли на 700 тыс.

Профицит торгового баланса Китая составил в сентябре $41,99 млрд, когда аналитики ожидали, что он составит $53 млрд.

ОПЕК собиралась в среду провести переговоры с не входящими в организацию производителями нефти, чтобы обсудить подробности соглашения по ограничению объема производства хотя бы на следующий полгода. Россия уже поддержала идею. Но аналитики все равно опасаются, что план провалится, если Россия будет оставаться под вопросом.

EUR/USD: 1.0850 (EUR 350m) 1.0900 (726m) 1.1000 (275m) 1.1030 (453m) 1.1140(352m) 1.1150 (569m) 1.1160 (279m) 1.1200 (549m) 1.1215 (328m) 1.1230 (248m)

USD/JPY: 101.00 (USD 1.17bln) 102.50 (457m) 103.00 (250m) 103.40-50 (604m) 104.10 (662m)

GBP/USD 1.2500 (GBP 212m)

USD/CHF 0.9715 (930m)

EUR/GBP 0.9000 (EUR 360m)

EUR/JPY 115.00 (EUR 864m)

USD/CAD: 1.3200 (USD 2.4bln) 1.3300.05 (420m) 1.3450 (250m)

NZD/USD 0.7150 (NZD 623m)

AUD/JPY 78.40 (AUD 324m)

В 07:00 GMT Годовой отчет РБА 2016

В 19:15 GMT Член FOMC Патрик Т. Харкер выступит с речью

В 20:01 GMT США проведет аукцион по размещению 30-летних бондов

В 21:00 GMT США опубликует ежемесячный отчет об исполнении бюджета

EUR/USD

Уровни сопротивления (открытый интерес **, контрактов):

$1.1233 (3128)

$1.1167 (1288)

$1.1118 (574)

Цена на момент написания обзора: $1.1015

Уровни поддержки (открытый интерес**, контрактов):

$1.0974 (3976)

$1.0950 (4740)

$1.0922 (8024)

Комментарии:

- общий открытый интерес по CALL опционам с датой экспирации 4 ноября составляет 34707 контракта, при этом максимальное количество контрактов привязано к страйку $1,1300 (3750);

- общий открытый интерес по PUT опционам с датой экспирации 4 ноября составляет 44978 контрактов, при этом максимальное количество контрактов привязано к страйку $1,1000 (8024);

- соотношение PUT/CALL согласно данным за 12 октября составило 1,30 против 1,32 для предыдущего торгового дня

GBP/USD

Уровни сопротивления (открытый интерес **, контрактов):

$1.2408 (646)

$1.2312 (1012)

$1.2217 (307)

Цена на момент написания обзора: $1.2175

Уровни поддержки (открытый интерес**, контрактов):

$1.2088 (1451)

$1.1991 (419)

$1.1894 (372)

Комментарии:

- общий открытый интерес по CALL опционам с датой экспирации 4 ноября составляет 27282 контракта, при этом максимальное количество контрактов привязано к страйку $1,2800 (2211);

- общий открытый интерес по PUT опционам с датой экспирации 4 ноября составляет 27391 контрактов, при этом максимальное количество контрактов привязано к страйку $1,2250 (1479);

- соотношение PUT/CALL согласно данным за 12 октября составило 1,00 против 1,01 для предыдущего торгового дня.

----------------------------------------------------------------------------------------------------------------------------

* - для расчета уровней используется бюллетень Чикагской товарной биржи (CME).

** - Открытый интерес учитывает общее количество опционных контрактов, которые открыты на текущий момент.

Были опубликованы следующие данные:

00:00 Австралия Инфляционные ожидания потребителей Октябрь 3.3% 3.7%

02:00 Китай Сальдо торгового баланса, млрд Сентябрь 346 300 278.4

Новозеландский доллар вырос во второй половине торговой сессии на позитивных данных по потребительскому доверию, ценам на жилье и государственному бюджету Новой Зеландии. Сегодня министр финансов Новой Зеландии Билл Инглиш заявил о существенном положительном сальдо государственного бюджета за финансовый год, который завершился 30 июня. Положительное сальдо государственного бюджета Новой Зеландии составило 1,8 млрд новозеландских долларов против 414 млн новозеландских долларов в предыдущем финансовом году. Читать далее.. .

После публикации последнего протокола сентябрьского заседания ФРС стало понятно, что внутри комитета по открытым рынкам есть существенные разногласия относительно сроков повышения ставок.

Одна группа голосующих говорит о рисках того, что происходит перегрев экономики - занятость населения выросла к максимуму шести последних лет. Вторые утверждают, что рынок труда не такой и сильный, поскольку безработица в течение прошлого года практически не изменилась.

Согласно мнению Danske Bank, ФРС до конца 2016 года не будет повышать ставки, т.к. ФРС ждет сильных данных по ВВП за 3 квартал, в то время как аналитики банка ждут слабых данных. «Экономические данные в краткосрочной перспективе будут слабыми. Этот факт, плюс нестабильность на рынке труда и низкие инфляционные ожидания приведут к тому, что Федрезерв будет выдерживать паузу в цикле повышения ставок» - считают в Danske Bank.

Согласно опубликованным сегодня данным Королевского Института дипломированных оценщиков в Великобритании, индекс цен на жилье вырос в сентябре на +17% по отношению к этому же месяцу годом ранее. Помимо этого, августовское значение в +12% было пересмотрено в сторону повышения до +13%. Стоит отметить, что большинство аналитиков ожидало увидеть прирост показателя всего на +14%. Таким образом данные превзошли позитивные прогнозы экспертов и выросли второй месяц подряд после пяти месяцев снижения. Многие поговаривают о том, что рынок жилья пережил свой первый шок, вызванный выходом Великобритании из ЕС.

Однако, не обошлось и без ложки дегтя. Цены в Лондоне снизились уже третий месяц подряд из-за неопределенности о том, что решение покинуть Европейский Союз означает для столицы и ее огромной индустрии связанной с финансовыми услугами. Также на покупателей негативным образом влияет повышение налога с продаж для владельцев недвижимости.

Основные фондовые индексы Азиатско-Тихоокеанского региона торгуются в красной зоне, после того, как данные по торговле Китая показали резкое снижение экспорта, увеличивая новые опасения по поводу здоровья второй по величине экономики в мире. Как стало известно, Торговый баланс Китая в сентябре составил 278,35 млрд юаней (41,99 млрд долл), что ниже предыдущего значения 346 млрд юаней (52,05 млрд долл) и прогноза экономистов 300 млрд юаней. Импорт Китая в юанях, в годовом исчислении, в сентябре увеличился на 2,2%, однако рост оказался ниже предыдущего значения 10,8% и ожиданий экономистов 5,5%. Объем экспорта в юанях снизился на -5,6%, в годовом исчислении, после роста на 5,9% годом ранее. Экономисты прогнозировали рост показателя на ожидалось 2,5%

Торги на крупнейшей в Азии токийской фондовой бирже начались с роста котировок, однако за тем показатели начали снижаться на фоне резкого укрепления иены в ходе сегодняшней азиатской сессии. Доллар подешевел 0,5% до Y103.80, отойдя от вчерашнего максимума Y104.50, который был самым высоким уровнем с конца июля нынешнего года.

Акции Toyota Motor Corp и Suzuki Motor Corp выросли на 0,2 % и 2%, соответственно, после того, как оба автопроизводителя зачвили в среду, что они планируют изучить возможное сотрудничество, ссылаясь на технические проблемы и необходимость идти в ногу с глобальной автомобильной промышленностью.

Акции Hoya Corp упали на 1,9% после того, как японский производитель оптических устройств, заявил о приобретении Optics по цене около 476 $ млн.

Nikkei 225 16,774.26 -65.74 -0.39%

Shanghai Composite 3,054.19 -4.31 -0.14%

S&P/ASX 200 5,423.10 -51.52 -0.94%

Доллар США утратил завоеванные ранее позиции по отношению к иене опустившись к внутридневному минимуму Y103,55 после роста к десятинедельному максимуму Y104,65 ранее в ходе сессии на фоне фиксации прибыли инвесторами. Вчера пар USD/JPY выросла на публикации протоколов сентябрьского заседания ФРС. На заседании, прошедшем 20 и 21 сентября, руководители ФРС США заложили основу для довольно скорого повышения процентных ставок. Однако мнения руководителей ФРС разделились в отношении сроков следующего повышения ставок.

Некоторые участники заседания посчитали, что было бы целесообразно в ближайшее время повысить целевой диапазон ставок по федеральным фондам, если ситуация на рынке труда продолжит улучшаться, а экономическая активность усилится. Другие же чиновники предложили подождать более убедительных свидетельств того, что инфляция движется в сторону целевого уровня ФРС, который составляет 2%.

На заседании в сентябре ФРС воздержалась от повышения ставок, хотя заявила о возможном повышении до конца года. В последний раз ФРС повысила ставки в декабре 2015 года после того, как сохраняла их около нуля в течение нескольких лет, последовавших за финансовым кризисом 2008-го года. В этом году ФРС проведет еще два заседания, посвященных вопросам денежно-кредитной политике, в ноябре и декабре. Инвесторы ожидают, что следующее повышение ставок произойдет в декабре, то есть после президентских выборов в США.

Австралийский доллар снижается в ходе азиатской сессии, на фоне укрепления доллара США и негативных данных по внешней торговле Китая. Как стало сегодня известно, торговый баланс Китая в сентябре составил 278,35 млрд юаней (41,99 млрд долл), что ниже предыдущего значения 346 млрд юаней (52,05 млрд долл) и прогноза экономистов 300 млрд юаней. Импорт Китая в юанях, в годовом исчислении, в сентябре увеличился на 2,2%, однако рост оказался ниже предыдущего значения 10,8% и ожиданий экономистов 5,5%. Объем экспорта в юанях снизился на -5,6%, в годовом исчислении, после роста на 5,9% годом ранее. Экономисты прогнозировали рост показателя на ожидалось 2,5%

Общий объем импорта Китая за период с января по сентябрь этого года сократился на -1,9% в годовом выражении, после роста на 1,5% годом ранее. Общий объем экспорта в сентябре сократился, в годовом исчислении, на -10,0%, после снижения -2,8% ранее.

В отчете Главной таможенной администрацией КНР говориться, что Китай продолжает сталкиваться с относительно большими трудностями, однако, опережающие индикаторы показывают, что давление на экспорт, вероятно, ослабнет в четвёртом квартале. Также в ведомстве уверены, что Китай будет проводить политику стабилизации роста внешней торговли.

Торговый баланс Китая в сентябре составил 278,35 млрд юаней (41,99 млрд долл), что ниже предыдущего значения 346 млрд юаней (52,05 млрд долл) и прогноза экономистов 300 млрд юаней.

Данные по торговому балансу, публикуемые Народным банком Китая, отражают разницу экспорта и импорта товаров и услуг. Положительное значение говорит о профиците торгового баланса, отрицательное - о его дефиците. Публикация данных может вызвать всплеск волатильности юаня. Поскольку экономика Китая имеет сильное влияние на мировой ВВП, данный индикатор также оказывает воздействие и на рынок Forex.

Импорт Китая в юанях, в годовом исчислении, в сентябре увеличился на 2,2%, однако рост оказался ниже предыдущего значения 10,8% и ожиданий экономистов 5,5%. Объем экспорта в юанях снизился на -5,6%, в годовом исчислении, после роста на 5,9% годом ранее. Экономисты прогнозировали рост показателя на ожидалось 2,5%

Общий объем импорта Китая за период с января по сентябрь этого года сократился на -1,9% в годовом выражении, после роста на 1,5% годом ранее. Общий объем экспорта в сентябре сократился, в годовом исчислении, на -10,0%, после снижения -2,8% ранее.

В отчете Главной таможенной администрацией КНР говориться, что Китай продолжает сталкиваться с относительно большими трудностями, однако, опережающие индикаторы показывают, что давление на экспорт, вероятно, ослабнет в четвёртом квартале. Также в ведомстве уверены, что Китай будет проводить политику стабилизации роста внешней торговли.

Ожидания по инфляции потребительских цен, публикуемые институтом Мельбурна, в сентябре выросли до 3,7% против роста на 3,3% ранее в августе. Данный индикатор отражают ожидания потребителей в отношении будущей инфляции на ближайшие 12 месяцев. Чем выше ожидания, тем более значимый эффект они произведут на вероятность повышения ставки РБА. Позитивный настрой потребителей сохраняется несмотря на два снижения процентных ставок Резервного банка Австралии в этом году, а также рост экономической и политической нестабильности в мире.

Индекс деловой активности в производственном секторе Новой Зеландии в сентябре составил 57,7 пункта, после роста до 55,2 в августе. Уровень активности в секторе стал самым сильным с января 2016 года. Производственный PMI считается важным индикатором общих экономических условий Новой Зеландии. Результат выше 50 свидетельствует о росте активности и является позитивным фактором для новозеландской валюты

Два ключевых подиндексы производство (61,3) и новые заказы (60,9) выросли выше значения 60, в то время как занятость (50,3) немного выросла в сентябре, показав сокращение в августе.

Общее улучшение производственного PMI Новой Зеландии было отражено по доле положительных откликов, которые в сентябре составили 63,8% по сравнению с 58,4% за август.

Доллар США умеренно подорожал против евро, вплотную приблизившись до психологической отметки $1.1000. Поддержку валюте оказала публикация протокола сентябрьского заседания ФРС. На заседании, прошедшем 20 и 21 сентября, руководители ФРС США заложили основу для довольно скорого повышения процентных ставок. Однако мнения руководителей ФРС разделились в отношении сроков следующего повышения ставок.

Некоторые участники заседания посчитали, что было бы целесообразно в ближайшее время повысить целевой диапазон ставок по федеральным фондам, если ситуация на рынке труда продолжит улучшаться, а экономическая активность усилится. Другие же чиновники предложили подождать более убедительных свидетельств того, что инфляция движется в сторону целевого уровня ФРС, который составляет 2%.

На заседании в сентябре ФРС воздержалась от повышения ставок, хотя заявила о возможном повышении до конца года. В последний раз ФРС повысила ставки в декабре 2015 года после того, как сохраняла их около нуля в течение нескольких лет, последовавших за финансовым кризисом 2008-го года. В этом году ФРС проведет еще два заседания, посвященных вопросам денежно-кредитной политике, в ноябре и декабре. Инвесторы ожидают, что следующее повышение ставок произойдет в декабре, то есть после президентских выборов в США.

Небольшое давление на доллар оказал обзор вакансий и текучести рабочей силы (JOLTS), опубликованный Бюро статистики труда США. В нем сообщалось, что в августе число вакансий уменьшилось до 5,443 млн. Показатель за июль был пересмотрен до 5,831 млн. с 5,871 млн. Аналитики ожидали снижение до 5,72 млн. Уровень вакансий составил 3,6 процента против 3,9 процента в июле. Количество вакансий уменьшилось в частном секторе (-348 000) и в правительственном сегменте (-39 000). Что касается отраслей, наибольшее изменение вакансий отмечалось в сфере профессиональных и деловых услуг (-223 000), производстве товаров длительного пользования (-29 000), а также в секторе искусства, развлечения, и отдыха (-28 000). Кроме того, найм составил 5,210 млн. против 5,258 млн. в июле. Уровень найма остался в августе на уровне 3,6 процента. Найм почти не изменился в частном секторе и в правительственной сфере. Также найм мало изменился во всех отраслях промышленности.

Фунт снизился против доллара, утратив более половины позиций, заработанных в начале сессии. Причиной такой динамики является повсеместное укрепление американской валюты, а также частичная фиксация прибыли инвесторами перед выходом протокола последнего заседания ФРС. Вместе с тем, фунт продолжает получать поддержку от сообщений о возможно более мягком сценарии Брекзита. Агентство Bloomberg заявило, что премьер-министр Британии Тереза Мэй согласилась провести голосование в парламенте относительно ее планов по выводу страны из ЕС, что может ограничить ее способность добиться выполнения "жесткого сценария" выхода, при котором Британия утратит свободный доступ на общий европейский рынок в обмен на ограничения миграции. По оценкам экспертов, если будет выбран жесткий Брекзит, ВВП может упасть на 9,5%.

Инвесторы также позитивно восприняли вчерашние данные, опубликованные Советом ипотечных кредиторов (CML). Как стало известно, в августе домовладельцы заимствовали 12,2 млрд фунтов стерлингов для покупки домов, что на 14 процентов выше относительно июля и на 11 процентов больше в годовом исчислении. Заимствования первичных покупателей увеличились на 13 процентов с июля до 5,1 млрд фунтов стерлингов и поднялись на 24 процентов по сравнению с аналогичным периодом прошлого года. Вторичные покупатели жилья заимствовали 7,1 млрд фунтов стерлингов, что на 15 процентов выше с июля и на 3 процента по сравнению с прошлым годом. "Активность на рынке жилья восстановилась после падения в июле, что отражает устойчивость активности первичных покупателей", - сказал Пол Сми, генеральный директор CML.

(сырье/цена закрытия/изменение, %)

Oil 50.01 -0.34%

Gold 1,256.80 +0.24%

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei 225 16,840.00 -184.76 -1.09%

Shanghai Composite 3,059.13 -6.12 -0.20%

S&P/ASX 200 5,474.62 0.00 0.00%

FTSE 100 7,024.01 -46.87 -0.66%

CAC 40 4,452.24 -19.50 -0.44%

Xetra DAX 10,523.07 -54.09 -0.51%

S&P 500 2,139.18 +2.45 +0.11%

Dow Jones Industrial Average 18,144.20 +15.54 +0.09%

S&P/TSX Composite 14,618.97 +69.37 +0.48%

(пара/цена закрытия/изменение, %)

EUR/USD $1,1007 -0,43%

GBP/USD $1,2196 +0,66%

USD/CHF Chf0,9905 +0,22%

USD/JPY Y104,24 +0,67%

EUR/JPY Y114,74 +0,25%

GBP/JPY Y127,11 +1,32%

AUD/USD $0,7564 +0,38%

NZD/USD $0,7047 -0,07%

USD/CAD C$1,3267 +0,11%

(время/страна/показатель/период /предыдущее значение/прогноз)

00:00 Австралия Инфляционные ожидания потребителей Октябрь 3.3%

02:00 Китай Сальдо торгового баланса, млрд Сентябрь 52.05 53

04:30 Япония Индекс деловой активности в секторе услуг Август 0.3% -0.2%

06:00 Германия Индекс потребительских цен, м/м (окончательные данные) Сентябрь 0.0% 0.1%

06:00 Германия Индекс потребительских цен, г/г (окончательные данные) Сентябрь 0.4% 0.7%

12:30 Канада Индекс цен на новое жилье, м/м Август 0.4% 0.3%

12:30 США Повторные заявки на пособие по безработице 2058

12:30 США Первичные обращения за пособием по безработице, тыс. 249 254

15:00 США Изменение запасов нефти по данным министерства энергетики, млн баррелей Октябрь -2.976 1.5

18:00 США Федеральный бюджет, млрд -107 25

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.