- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 13-12-2011

Решение Комитета по открытым рынкам ФРС, которое полностью совпало с прогнозами, оказало давление на фондовые рынки США, которые снизились в область нулевой отметки и поддержало доллар, который вырос против основных валют.

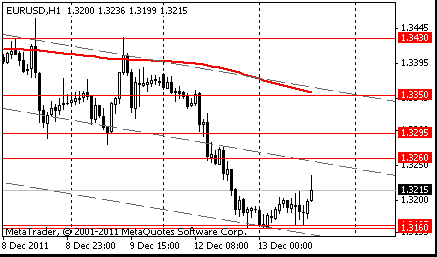

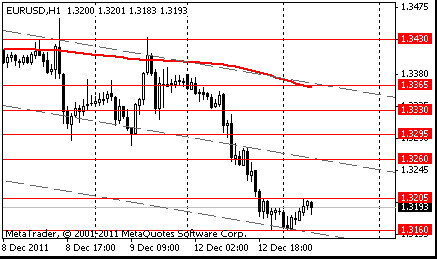

EUR/USD снизился преодолел поддержку в области $1,3050 и показал минимумы в районе1,3020. Однако, пока пара не смогла закрепится ниже $1,3050.

Сегодняшнее решение было принято решение проголосовал 9 против 1.

Особое мнение высказал Эванс, выступая за дополнительное смягчение.

Кроме ставки, комитет также оставил без изменения объем и структуру операций “твист” ($400 млрд).

Что касается ставок, то было отмечено, что они останутся исключительно низкими по меньшей мере до середины 2013 года.

Также было отмечено незначительно улучшение ситуации на рынке труда, однако было сказано, что безработица все еще на высоком уровне.

Долгосрочные инфляционные ожидания были отмечены как стабильны: “Инфляция стала более умеренной по сравнению с более ранним периодом года.”

Серьезные риски члены комитета видят в напряженности на мировом финансовом рынке. На этом фоне ожидается более умеренных темпов роста в ближайшие кварталы.

Часть аналитиков говорит, что мы услышим что-то вроде “экономика находится в относительно вялом состояние и что ФРС готова сделать все необходимое для того, чтобы экономика снова не попала обратно в рецессию". Некоторое отмечаю сохранение шансов на сигналы относительно нового раунда количественного смягчения, ссылаясь на слабые данные по розничным продажам, которые были опубликованы сегодня.

Вероятнее всего, глава ФРС повторит свои предыдущие обещания удерживать ставки на низком уровне. Также могут прозвучать слова относительно того, что федрезерв продолжить внимательно следить за дальнейшим развитием ситуации.

Причиной новой волны негатива стали сообщения в СМИ о том, что канцлер Германии Ангела Меркель подтвердила, что она выступает против повышения максимального объема Европейского механизма стабильности (ESM). В данный момент объем средств ESM составляет 500 млрд евро.

Данные сообщения нивелировали позитивное влияние от прошедших сегодня аукционов по гособлигациям и облигациям Европейского фонда финансовой стабильности (EFSF) в Европе. В частности, по последнему было зафиксировано высокий спрос на данные ценные бумаги со стороны инвесторов (объем спроса на облигации EFSF в три раза превышал объем предложения).

Негативное влияние на динамику евро также оказии новости о том, что международное рейтинговое агентство Fitch понизило прогнозы по кредитным рейтингам четырех стран Европейского союза (Чехии, Болгарии, Литвы и Латвии) с позитивного на стабильный.

Рынок сфокусирован на заседании Комитета по открытым рынкам ФРС.

Хотя каких-либо важных решений от федрезерва на текущем заседании не ожидается, интерес представляет итоговое заявление центробанка на фоне некоторого улучшения макроэкономических данных США в последнее время и сохранения высокой неопределенности относительно дальнейшего развития ситуации в Европе.

Часть аналитиков говорит, что мы услышим что-то вроде “экономика находится в относительно вялом состояние и что ФРС готова сделать все необходимое для того, чтобы экономика снова не попала обратно в рецессию". Некоторое отмечаю сохранение шансов на сигналы относительно нового раунда количественного смягчения, ссылаясь на слабые данные по розничным продажам, которые были опубликованы сегодня.

Вероятнее всего, глава ФРС повторит свои предыдущие обещания удерживать ставки на низком уровне. Также могут прозвучать слова относительно того, что федрезерв продолжить внимательно следить за дальнейшим развитием ситуации.

На текущий момент:

Dow 12,089.81 +68.42 +0.57%Nasdaq2,617.03 +4.77 +0.18%

S&P 1,242.38 +5.91 +0.48%

Рынок сфокусирован на заседании Комитета по открытым рынкам ФРС.

Хотя каких-либо важных решений от федрезерва на текущем заседании не ожидается, интерес представляет итоговое заявление центробанка на фоне некоторого улучшения макроэкономических данных США в последнее время и сохранения высокой неопределенности относительно дальнейшего развития ситуации в Европе.

Часть аналитиков говорит, что мы услышим что-то вроде “экономика находится в относительно вялом состояние и что ФРС готова сделать все необходимое для того, чтобы экономика снова не попала обратно в рецессию". Некоторое отмечаю сохранение шансов на сигналы относительно нового раунда количественного смягчения, ссылаясь на слабые данные по розничным продажам, которые были опубликованы сегодня.

Вероятнее всего, глава ФРС повторит свои предыдущие обещания удерживать ставки на низком уровне. Также могут прозвучать слова относительно того, что федрезерв продолжить внимательно следить за дальнейшим развитием ситуации.

Определенную поддержку индексам оказывают итогам проведенных сегодня аукционов по гособлигациям и облигациям Европейского фонда финансовой стабильности (EFSF) в Европе. В частности, по последнему было зафиксировано высокий спрос на данные ценные бумаги со стороны инвесторов (объем спроса на облигации EFSF в три раза превышал объем предложения).

Основные сектора индекса S&P торгуются разно направлено. Больше всех вырос сектор конгломератов (+0,7%), максимальный минус у сервисного сектора (-0,2%).

Большинство компонентов индекса DOW находятся в плюсе во главе с акциями Pfizer Inc. (PFE, +2,45%). Поддержку акциям последней оказало решение компании повысить на 10% дивиденды и увеличить до $10 млрд долларов объем программы выкупа акций. Максимальные потери сегодня демонстрирую акции Intel (INTC, -1,52%) продажи которых продолжаются после вчерашнего понижения прогноза на 4-й квартал.

FTSE 5,490 +62.29 +1.15%

CAC 3,079 -10.87 -0.35%

DAX 5,774 -11.17 -0.19%

На текущий момент январские фьючерсы Nymex WTI котируются по цене $99.96 за баррель (+2,24%), отступив от достигнутого сегодня максимума в области $101,25 за баррель.

Столь значительный рост на фоне царящего негатива на рынках стал причиной сообщений о том, что Иран планирует начать военные учения в Ормузском проливе (стратегически важный для экспорта нефти пролив, соединяющий Оманский залив на юго-востоке с Персидским заливом на юго-западе). После данных сообщений выросли опасения относительно перебоев с поставками нефти.

Позитивно на динамике цен на нефть также отражается то, что, учитывая слабые данные по розничным продажам, некоторые участники рынка полагаю, что на по итогам сегодняшнего заседания Комитета по открытым рынкам ФРС будут озвучены новые сигналы относительно третьего раунда количественного смягчения в США.

На текущий момент золото котируется по $1662,50 за унцию (-0,34%). Сессионный максимум бьл на уровне $1681,70, сессионный минимум - $1654,40.

Давление на золото по прежнему оказывают его продажи со стороны банков, которые таким образом пытаются улучшить ситуацию с ликвидностью на фоне растущего напряжения с финансированием в банковском секторе.

Участники рынка ожидают итогов заседания Комитета по открытым рынкам ФРС. Большинство аналитиков сходятся во мнении, что на сегодняшнем заседании не будет принято важных решений.

Тем не менее, интерес вызывает итоговое заявление федрезерва на фоне некоторого улучшения макроэкономических данных США в последнее время и сохранения высокой неопределенности относительно дальнейшего развития ситуации в Европе.

С технической точки зрения, поддержку ценам на золото может оказать область $1650. Если данный уровень будет преодолен, снижение цен на золото может продлиться до $1500 за унцию.

В среду в 01:30 GMT состоится выступление заместитель главы РБА Р. Баттелино.

В 02:00 GMT будет представлен ряд китайских данных, среди которых будет статистика по изменение объема прямых иностранных инвестиций и индексу опережающих индикаторов.

Пересмотренные данные по изменению объема промышленного производства в Японии выйдут в 04:30 GMT. Ожидается, что по итогам октября показатель останется на уровне +2,4% м/м.

В 09:00 GMT начнется встреча ОПЕК.

Данные по рынку труда Великобритания за ноябрь выйдут в 09:30 GMT.

В 10:00 GMT выйдет статистика по изменению объема промышленного производства в ЕС за октябрь. Ожидается рост производства на 0,1% м/м после снижения 2.0% м/м в сентябре.

Во второй половине дня выйдут данные по индексу ведущих индикаторов Канады в 13:30 GMT.

Позже станет известна статистика по запасам сырой нефти от министерства энергетики США.

День завершит выход отчета Tankan от Банка Японии в 23:50 GMT.

Сопротивление 3:1267/70 (область максимумов 5-8 декабря и максимума 14 ноября)

Сопротивление 2:1254 (максимум 12 декабря)

Сопротивление 1:1244 (сессионный максимум)

Текущая цена: 1231,75

Поддержка 1: 1221 (минимум 9-12 декабря, 38,2% 1147-1267)

Поддержка 2: 1208 (50,0% 1147-1267)

Поддержка 3: 1193 (61,8% 1147-1267)

При снижении пара поглотила большие стопы по длинным позициям в области $1,3140, что позволило курсу достигнуть области $1,3100.

Ниже ордера на покупку отмечены в области $1,3080 и ниже в районе $1,3060/50.

Ордера на продажу $1.5775/80, $1.5730/35, $1.5700/10, $1.5610/15

Ордера на покупку $1.5540/35, $1.5530/25, $1.5470/65

- инфляционное давление является более сбалансированным, чем считает Комитет по денежно-кредитной политике;

- темпы снижения инфляции после 1-го квартала будет иметь ключевое значение для политики;

- есть много признаков того, что количественное смягчение работает;

- ожидает, что к марту следующего года инфляция снизится к 3% в годовом исчислении;

- нет причин полагать, что влияние количественного смягчения ослабеет.

- инфляционное давление является более сбалансированным, чем считает Комитет по денежно-кредитной политике;

- темпы снижения инфляции после 1-го квартала будет иметь ключевое значение для политики;

- есть много признаков того, что количественное смягчение работает;

- ожидает, что к марту следующего года инфляция снизится к 3% в годовом исчислении;

- нет причин полагать, что влияние количественного смягчения ослабеет.

USD/JPY Y77.30, Y77.20, Y77.10, Y76.85

AUD/USD $1.0050, $1.0115, $1.0135, $1.0230, $1.0250, $1.0295, $1.0300

EUR/GBP stg0.8580

GBP/USD $1.5750, $1.5500

EUR/JPY Y104.50

EUR/CHF Chf1.2300

Участники рынка ожидают итогов сегодняшнего заседания Комитета по открытым рынкам ФРС.

При этом, не ожидается каких-либо важных решений от федрезерва на текущем заседании на фоне некоторого улучшения макроэкономических данных США в последнее время с одной стороны и сохранения опасений относительно ухудшения ситуации в Европе с другой стороны. На этом фоне пока не стоит ожидать дополнительных сигналов относительно нового раунда количественного смягчения в США.

Вероятнее всего, глава ФРС повторит свои предыдущие обещания удерживать ставки на низком уровне. Также могут прозвучать слова относительно того, что федрезерв продолжить внимательно следить за дальнейшим развитием ситуации.

Позитивно на динамике фьючерсов отразились итоги первого аукциона по продажи облигаций Европейского фонды финансовой стабильности (EFSF), который зафиксировал высокий спрос на данные ценные бумаги со стороны инвесторов (объем спроса на облигации EFSF в три раза превышал объем предложения).

Рост фьючерсов ограничили опубликованные данные по розничным продажам, которые оказались хуже прогнозов (+0.2% против прогноза +0.5%.

Нефть (январский фьючерс Nymex WTI) котируется по цене $98.62 за баррель (+0.9%).

До начала регулярной сессии цена золота снизилась до уровня $1667,10 за тройскую унцию (-0,1%).

06:30 Франция Индекс потребительских цен, м/м Ноябрь 0.2% 0.2% 0.3%

06:30 Франция Индекс потребительских цен, г/г Ноябрь 2.3% 2.4% 2.7%

06:45 Швейцария Экономические прогнозы SECO I кв

09:30 Великобритания Индекс потребительских цен, м/м Ноябрь 0.1% 0.2% 0.2%

09:30 Великобритания Индекс потребительских цен, г/г Ноябрь 5.0% 4.8% 4.8%

09:30 Великобритания Индекс потребительских цен, базовое значение, г/г Ноябрь 3.4% 3.3% 3.2%

09:30 Великобритания Индекс розничных цен, м/м Ноябрь 0.0% 0.2% 0.2%

09:30 Великобритания Индекс розничных цен, г/г Ноябрь 5.4% 5.1% 5.2%

09:30 Великобритания Индекс розничных цен, базовое значение, г/г Ноябрь 5.6% 5.3% 5.3%

10:00 Германия Индекс настроений в деловой среде от института ZEW Декабрь -55.2 -55.7 -53.8

10:00 Еврозона Индекс настроений в деловой среде от института ZEW Декабрь -59.1 -60.3 -54.1

Участники рынка ожидаю итогов сегодняшнего заседания Комитета по открытым рынкам ФРС.

При этом, не ожидается каких-либо важных решений от федрезерва на текущем заседании на фоне некоторого улучшения макроэкономических данных США в последнее время с одной стороны и сохранения опасений относительно ухудшения ситуации в Европе с другой стороны. На этом фоне пока не стоит ожидать дополнительных сигналов относительно нового раунда количественного смягчения в США.

Вероятнее всего, глава ФРС повторит свои предыдущие обещания удерживать ставки на низком уровне. Также могут прозвучать слова относительно того, что федрезерв продолжить внимательно следить за дальнейшим развитием ситуации.

Поддержку евро оказали итогам первого аукциона по продажи облигаций Европейского фонды финансовой стабильности (EFSF), который зафиксировал высокий спрос на данные ценные бумаги со стороны инвесторов (объем спроса на облигации EFSF в три раза превышал объем преблоожения).

Позитивно на динамике единой валюты также оказал отчет от немецкого института ZEW, который зафиксировал рост уверенности в деловых кругах крупнейшей экономики еврозоны и ЕС в целом в первые за последние 10 месяцев.

EUR/USD: пара показала максимум в $1,3240 но позже вернулась обратно в район $1.3200.

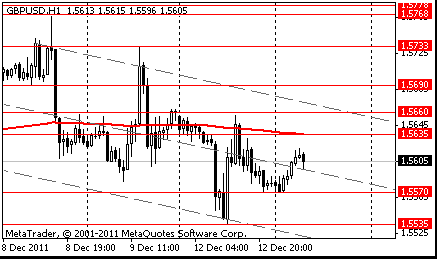

GBP/USD: пара торговалась в рамках $1.5560-$1.5630.

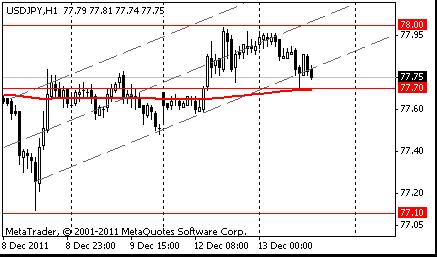

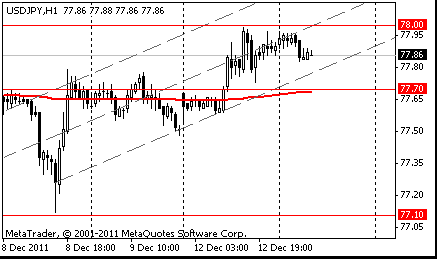

USD/JPY: пара торговалась в рамках Y77.70-Y78.00.

В 15:00 GMT выйдут данные по изменению объема запасов на коммерческих складах в США за октябрь. Основным событием дня станет публикация решения FOMC по ставке по федеральным фондам (19:15 GMT). Навряд ли федрезерв изменит ставку, внимание больше привлечет сопроводительное заявление, которое станет доступно в это же время. День завершат данные в 23:30 GMT по индексу уверенности потребителей от Westpac в Австралии за декабрь.

EUR/USD

Ордера на продажу сосредоточенны на уровнях $1.3360/65, $1.3330/35, $1.3300/05, $1.3280, $1.3250

Ордера на покупку сосредоточенны на уровнях $1.3150/60, $1.3100/10

Сопротивление 3: Y79.00 (максимум 1 ноября)

Сопротивление 2: Y78.30 (максимум 29 ноября)

Сопротивление 1: Y78.00 (максимум 12 декабря)

Текущая цена: Y77.75

Поддержка 1:Y77.70 (MA (233) H1)

Поддержка 2:Y77.10 (минимум 8 декабря)

Поддержка 3:Y76.60 (минимум 18 ноября)

Сопротивление 2: Chf0.9440 (максимумов 2 февраля)

Сопротивление 1: Chf0.9385/90 (область сессионного максимума)

Текущая цена: Chf0.9351

Поддержка 1: Chf0.9340 (23.6% FIBO Chf0.9390-Chf0.9180)

Поддержка 2: Chf0.9310 (38.2% FIBO Chf0.9390-Chf0.9180)

Поддержка 3: Chf0.9285 (50.0% FIBO Chf0.9390-Chf0.9180)

Сопротивление 2: $1.5660 (максимум 12 декабря)

Сопротивление 1: $1.5630 (сессионный максимум, MA(233) H1)

Текущая цена: $1.5603

Поддержка 1: $1.5565 (сессионный минимум)

Поддержка 2: $1.5535 (минимум 12 декабря)

Поддержка 3: $1.5495 (минимум европейской сессии 29 ноября)

Сопротивление 2:$1.3295 (50.0% FIBO $1.3160-$1.3430)

Сопротивление 1:$1.3260 (38.2% FIBO $1.3160-$1.3430)

Текущая цена: $1.3215

Поддержка 1: $1.3160 (сессионный минимум)

Поддержка 2: $1.3125 (минимум 5 января)

Поддержка 3: $1.3085 (минимум 13 января)

На текущий момент:

FTSE 100 5,455 +27.55 +0.51%

CAC 40 3,097 +7.57 +0.25%

Xetra DAX 5,830 +44.88 +0.78%

Акции европейского банковского сектора потеряли 0,5% процента, после того как группа промышленников понизила прогноз до "нейтрального" с "бычьего", сообщают в Nomura Holdings. BNP Paribas SA, крупнейший банк Франции (BNP), потерял 2,4% процента. Societe Generale SA, второй по величине банк (GLE), упал на 3,5% процента до 17,96 евро.

Commerzbank AG (CBK) упал на 4,3% процента? после того, как появились сообщения о том, что Германия близка к соглашению о вливании новой порции денег в этот банк. Министерство финансов Германии эту информацию опровергло, но, несмотря на это котировки акций Commerzbank рухнули на 3,8%.

- Замедление производственности труда связано с жесткими условиями кредитования

- Нет причин полагать, что влияние колличественного смягчения ослабнет

- Испания разместила 12-мес. векселя с доходностью 4,05%, отношение заявок к покрытию составило 3,2

- Испания разместила 18-мес. векселя с доходностью 4,27%, отношение заявок к покрытию составило 5,0

- Доходность по казначейским векселям Испании снизилась к предыдущему аукциону

USD/JPY Y77.30, Y77.20, Y77.10, Y76.85

AUD/USD $1.0050, $1.0115, $1.0135, $1.0230, $1.0250, $1.0295, $1.0300

EUR/GBP stg0.8580

GBP/USD $1.5750, $1.5500

EUR/JPY Y104.50

EUR/CHF Chf1.2300

Nikkei 225 8,553 -101.01 -1.17%

Hang Seng 18,431 -145.13 -0.78%

S&P/ASX 200 4,193 -59.45 -1.40%

Shanghai Composite 2,249 -42.95 -1.87%

На торгах в Азии во вторник фондовые индексы снизились на фоне новой волны усиления опасений относительно последнего плана европейских властей в отношении сдерживания долгового кризиса в регионе. Вместе с тем несколько азиатских фондовых индексов выросли с достигнутых ранее минимумов, так как многие инвесторы заняли выжидательную позицию в преддверии заседания Комитета по операциям на открытом рынке Федеральной резервной системы /ФРС/ США, которое пройдет позднее во вторник.

Кэмерон объяснил свое вето по договору в ЕС

Британский премьер-министр Дэвид Кэмерон сказал, что искренне пытался достичь соглашения с ЕС в отношении новых финансовых правил стран Евросоюза, однако воспользовался правом вето для защиты национальных интересов Великобритании. Обращаясь к членам британского парламента, Кэмерон подчеркнул, что отправился на переговоры в Брюссель с добрыми намерениями и его требования носили умеренный, разумный и обоснованный характер.

Президент Франции: из-за Британии появилось две Европы

Президент Франции Николя Саркози заявил, что в результате решения британского премьер-министра Дэвида Кэмерона заблокировать новый бюджетный договор ЕС появилось "две Европы". Саркози добавил, что он совместно с канцлером Германии Ангелой Меркель сделал все возможное, чтобы Британия стала частью нового договора, подписанного странами ЕС на прошлой неделе.

DW

Агентство Moody's недовольно итогами саммита ЕС

Недовольство итогами прошедшего в Брюсселе саммита Евросоюза выразило рейтинговое агентство Moody's. По мнению экспертов, лишь некоторые из принятых мер можно считать новыми, остальные повторяют прежние заявления. Рейтинговое агентство Moody's выразило недовольство итогами недавнего саммита Европейского Союза в Брюсселе. Как сообщает в понедельник, 12 декабря, агентство dpa, в представленном докладе отмечается, что участники встречи в верхах не наметили решительных мер, призванных в краткосрочной перспективе способствовать стабилизации финансовых рынков. По мнению экспертов, лишь некоторые из принятых решений можно считать новыми, большинство же повторяют прежние заявления.

РБК-Daily

Греция заставит заплатить за кризис клиентов швейцарских банков

Греция и Швейцария намерены вскоре подписать соглашение о налогообложении греческих вкладов в швейцарских банках. Об этом журналистам сообщил министр финансов страны Эвангелос Венизелос на пресс-конференции в Афинах, передает Associated Press. По словам главы Минфина, подписание со швейцарскими властями соглашения о налогообложении вкладов греков в банках этой страны – "вопрос дней". "Тот, кто может вернуть деньги в страну, должен сделать это и не спрашивать постоянно правительство о том, какими будут его шаги, – сказал Э.Венизелос. – Каждый должен спрашивать самого себя".

США сумели слегка сократить дефицит бюджета

Дефицит федерального бюджета США в ноябре 2011г. составил 137,3 млрд долл. против 150,4 млрд долл. годом ранее. Такие данные распространило сегодня Министерство финансов Соединенных Штатов. Аналитики прогнозировали, что дефицит бюджета США в минувшем месяце составит 139 млрд долл. Расходы бюджета в ноябре 2011г. составили 289,7 млрд долл., доходы - 152,4 млрд долл. Нынешний месяц - второй в 2011-2012 финансовом году в США.

Fitch ухудшило прогноз мировой экономики на 2012г.

Международное рейтинговое агентство Fitch Ratings понизило прогноз по росту мировой экономики в 2012г. с 2,7 до 2,4%. Такая информация содержится в ежеквартальном отчете Fitch. Кроме того, специалисты агентства также незначительно понизили прогноз по данному показателю на 2013г. Согласно обновленным данным, мировая экономика за данный период вырастет на 3%, а не на 3,1%, как сообщалось ранее.

00:30 Австралия Индекс настроений в деловых кругах от National Australia Bank Ноябрь 2 2

00:30 Австралия Изменение объема закладок новых домов III кв -4.7% -0.7% -6.8%

Австралийский доллар снизился на азиатской сессии во вторник, так как рынки демонстрировали растущее разочарование результатами последнего саммита ЕС. Также ожидается рост показателя розничных продаж в США, который будет опубликован сегодня позднее. Вероятно, показатель увеличится на 0,6% процента, после 0,5% процента роста в октябре, согласно предварительному исследованию экономистов Bloomberg.

Доллар вырос к двухмесячному максимуму против евро, как три европейские страны сегодня будут размещать долговые векселя. Ожидаются негативные распродажи на фоне возможного снижения агентством Standard & Poor’s высших рейтингов ведущих стран еврозоны.

Рейтинговые агентства подвергли резкой критике результаты встречи европейских лидеров, усилив скептицизм относительно того, что достигнутого соглашения будет достаточно для сдерживания долгового кризиса в еврозоне. В Fitch Ratings прогнозируют "значительный" экономический спад в Европе и говорят, что кризис, вероятно, продолжится в 2012 году. В Moody's Investors Service отметили, что кризис остается в "критической и волатильной фазе".

Фунт вырос после того, как сегодня королевский институт сообщил, что индекс цены на жилье в Великобритании поднялся в ноябре с четырех месячного минимума на фоне роста спроса. Уровень RICS в Лондоне вырос до минус 17 процентных пунктов с минус 24 пунктов в октябре.

Многие инвесторы заняли выжидательную позицию в преддверии заседания Комитета по операциям на открытом рынке Федеральной резервной системы США, которое пройдет позднее во вторник.

EUR/USD: с начала азиатских торгов пара востанавливается.

GBP/USD: с начала азиатских торгов пара растет.

USD/JPY: с начала азиатских торгуется с понижением.

Во вторник в 06:30 GMT во Франции выйдет индекс потребительских цен за ноябрь. Позже, в 06:45 GMT Швейцария представит экономический прогноз от SECO на 1-й квартал следующего года. В этот день также выйдет индекс потребительских цен в Великобритании (09:30 GMT). В ноябре ожидается снижение темпов инфляции до 4,8% г/г с 5,0% г/г в октябре. Вместе с индексов потребительских цен также выйдет индекс розничных цен. В 10:00 GMT внимание участников рынка привлечет выход индекс настроений в деловой среде от института ZEW за декабрь. Ожидается ухудшение показателя до -55,7 пункта с предыдущего значения -55,2 пункта. Во второй половине дня стоит обратить внимание на данные по розничной торговле в США (13:30 GMT). В 15:00 GMT выйдут данные по изменению объема запасов на коммерческих складах в США за октябрь. Основным событием дня станет публикация решения FOMC по ставке по федеральным фондам (19:15 GMT). Навряд ли федрезерв изменит ставку, внимание больше привлечет сопроводительное заявление, которое станет доступно в это же время. День завершат данные в 23:30 GMT по индексу уверенности потребителей от Westpac в Австралии за декабрь.

Начав сессию ростом, основные фондовые индексы азиатско-тихоокеанского региона не сумели закрепить свои достижения и отступили.

Позитивный старт торгов обеспечили итоги прошедшего экономического саммита ЕС. Напомним, что на нем было достигнуто «принципиальное» соглашение относительно ужесточения фискальной дисциплины в регионе. Тем не менее, внести существенные изменения в основной договор ЕС так и не получилось, поскольку предлагаемые изменения не были поддержаны 4 из 27 стран-участниц ЕС. Изменения не поддержали Великобритания, Венгрия, Швеция и Чехия.

На саммите также было подтверждено то, что страны ЕС предоставят 200 млрд евро МВФ, которые будут использованы для реализации антикризисных мер.

Однако, позитивные настроения участников рынка были омрачены планам рейтингового агенства Moody's пересмотреть рейтинги всех стран ЕС в 1-м квартале 2012 года.

На этом фоне выросли опасения относительно того, что регион ждет новая волна роста доходности гособлигаций, что повышает шансы усугубления текущего кризиса.

Не смотря на кардинальное изменение настроений инвесторов, рост сегодня смогли продемонстрировать акции экспортеров. Поддержку акциям последних оказали пятничные данные по уверенности потребителей в США, которые оказались лучше прогнозов. Для многих компаний североамериканский рынок является основным рынком сбыта. На этом фоне акции Canon Inc +1,6%, акции Sony Corp +1,3%, акции Samsung Electronics+2,9%.

Основные фондовые индексы Европы по итогам сессии понедельника существенно снизились, полностью перекрыв при этом достижения пятницы.

Причиной продаж сегодня стало решение международного рейтингового агентства Moody’s, которое, не смотря на прошедший экономический саммит ЕС и достигнутые на нем договоренности, по прежнему намерено пересмотреть рейтинги всех стран ЕС в 1-м квартале 2012 года.

В агентстве отметили, что достигнутые на прошлой неделе договоренности предоставили мало инструментов для разрешения долговых проблем региона.

На фоне перспектив снижения рейтингов в минусе сегодня день завершили все 18 западноевропейские фондовые площадки.

Значительные потери сегодня понесли акции страховых компаний. Так, акции Axa упали на 6,5%, акции Allianz SE снизились на 6,5%, Assicurazioni Generali SpA потеряли 3,9%. Рейтинговое агентство S&P поместило рейтинги данных компаний в список на пересмотр после того, как в данный список были занесены рейтинги ряда европейских стран.

Снижение цен на сырьевые материалы стало причиной снижения цен акций горнодобывающих компаний: акции Xstrata -5,6%, акции Kazakhmys Plc -6,7%, акции BHP Billiton Ltd -3,3%. В свою очередь, снижение цен на сырьевые материалы стало результатом данных, которые зафиксировали снижение экспорта Китая.

Снижение прогноза на 4-й квартал компанией американской Intel стало причиной падения котировок акций европейских компаний высокотехнологичного сектора: STMicroelectronics NV -3,0%, Infineon Technologies AG -2,4%.

Основные фондовые индексы Wall Street сумели отступить от достигнутых в течении сессии понедельника минимумов, однако не смотря на это закрылись в существенном минусе.

Заявление рейтингового агентства Moody также оказало давление на американские фондовые индексы.

Отметим, что в конце ноября Moody's заявило, что базовый сценарий для региона не предусматривает серии дефолтов. Однако, было отмечено, вероятность серии дефолтов государств ЕС уже нельзя исключать.

Другое рейтинговое агентство S&P также ничего позитивного не выразило. представитель S&P отметил, что саммит ЕС продемонстрировал некоторый прогресс, но не более. При этом, в агентстве полагают, что ЕС находится под угрозой серьёзного кредитного кризиса.

Напомним, S&P 5 декабря поместило долгосрочные суверенные кредитные рейтинги 15 из 17 стран еврозоны на пересмотр с возможным понижением, отметив при этом, что решение по рейтингам будет принято как можно скорее после завершения экономического саммита ЕС.

Все сектора индекса S&P завершили торги в красной зоне, больше всех снизился сектор базовых материалов (-2,7%), что обусловлено снижением цен на сырьевые материалы. В частности, нефтяные фьючерсы снизились на 1,5%, золото потеряло 2,7%, серебро снизилось на 2,7%, на 2,9% снизилась цена меди.Среди компонентов индекса DOW скромный рост по итогам сессии сумели показать только акции Walt Disney Co. (DIS, +0.25%) и McDonald's Corp. (MCD, +0.46%). Поддержку акциям последней оказали опубликованные на прошлой неделе данные, которые зафиксировали более значительный чем прогнозировалось рост продаж компании за ноябрь.

Максимальные потери в составе индекса DOW показали акции Bank of America Corporation (BAC, -4,72%), и акции Intel (INTC, -4,04%).

Давление на акции BAC оказали опасения относительно возможного понижения кредитных рейтингов ряда европейских стран, что может усилить долговой кризис в ЕС, увеличив тем самым потенциальные потери финансовых институтов.

Что касается INTC, то продажи были обусловлены снижением прогноза на 4-й квартал. Компания ожидает получить по итогам последних 3-х месяцев 2011 года $13.4-$14 млрд выручки при предыдущем прогнозе $14.2-$15.2 млрд.

Евро упал по отношению к доллару до самого низкого уровня за последние два месяца после того, как агентство Moody's сообщило о намерении пересмотреть кредитные рейтинги европейских стран, умерив таким образом энтузиазм, вызванный соглашением, заключенным на саммите ЕС в пятницу.

Moody's сообщило, что по-прежнему намеревается пересмотреть кредитные рейтинги европейских стран, так как соглашение, достигнутое на саммите ЕС в Брюсселе, предполагает всего лишь "немного новых мер".

Падение евро продолжилось на фоне снижения спроса на итальянские облигации. Вчера Италия продала 7 млрд. евро ($ 9,3 млрд) со сроком один год, под 5.95% процента доходности, по сравнению со средней доходностью в 2.70% процента по итогам последних пяти лет. Ценные бумаги упали даже после того, как Европейский центральный банк, как сообщается, купил часть долга страны. Италия должна будет погасить около 53 миллиардов евро в первом квартале 2012 года, что составляет около трети общего объема облигаций с таким же сроком погашения в регионе. Таким образом евро упал более чем на 1.5% процента, до $1.3160. Это самый низкий уровень с 4 октября.

Доллар и иена продолжают укрепляться против большинства основных валют, так как инвесторы переходят в более безопасные активы на опасениях, что предложенные меры не в состоянии остановить европейские расходы по займам.

EUR/USD: вчера пара упала на две фигуры.

GBP/USD: вчера пара снизилась.

USD/JPY: вчера пара выросла.

Во вторник в 06:30 GMT во Франции выйдет индекс потребительских цен за ноябрь. Позже, в 06:45 GMT Швейцария представит экономический прогноз от SECO на 1-й квартал следующего года. В этот день также выйдет индекс потребительских цен в Великобритании (09:30 GMT). В ноябре ожидается снижение темпов инфляции до 4,8% г/г с 5,0% г/г в октябре. Вместе с индексов потребительских цен также выйдет индекс розничных цен. В 10:00 GMT внимание участников рынка привлечет выход индекс настроений в деловой среде от института ZEW за декабрь. Ожидается ухудшение показателя до -55,7 пункта с предыдущего значения -55,2 пункта. Во второй половине дня стоит обратить внимание на данные по розничной торговле в США (13:30 GMT). В 15:00 GMT выйдут данные по изменению объема запасов на коммерческих складах в США за октябрь. Основным событием дня станет публикация решения FOMC по ставке по федеральным фондам (19:15 GMT). Навряд ли федрезерв изменит ставку, внимание больше привлечет сопроводительное заявление, которое станет доступно в это же время. День завершат данные в 23:30 GMT по индексу уверенности потребителей от Westpac в Австралии за декабрь.

- Замедление экономики не сравнится со спадом в 2008 году

- Замедление будет медленным, если кризис в ЕС не усугубится

- Понижаем прогноз для роста ВВП в 2011 году до 1,8% с 1,9%

- Понижаем прогноз для роста ВВП в 2012 году до 0,5% с 0,9%

- Рост ВВП ускорится до 1,9% в 2013 году

- Снижаем прогноз для инфляции до -0,3% с 0,3% в 2012 году

- В 2013 году инфляция будет на уровне 0,3%

- В 2013 году безработица будет на уровне 3,6% против 3,1% в 2011 году

Сопротивление 3: Y79.00 (максимум 1 ноября)

Сопротивление 2: Y78.30 (максимум 29 ноября)

Сопротивление 1: Y78.00 (максимум 12 декабря)

Текущая цена: Y77.87

Поддержка 1:Y77.70 (MA (233) H1)

Поддержка 2:Y77.10 (минимум 8 декабря)

Поддержка 3:Y76.60 (минимум 18 ноября)

Сопротивление 2: Chf0.9440 (максимумов 2 февраля)

Сопротивление 1: Chf0.9390 (сессионный максимум)

Текущая цена: Chf0.9370

Поддержка 1: Chf0.9340 (23.6% FIBO Chf0.9390-Chf0.9180)

Поддержка 2: Chf0.9310 (38.2% FIBO Chf0.9390-Chf0.9180)

Поддержка 3: Chf0.9285 (50.0% FIBO Chf0.9390-Chf0.9180)

Комментарии: пара торгуется в восходящем тренде. В фокусе сопротивление Chf0.9390.

Сопротивление 2: $1.5660 (максимум 12 декабря)

Сопротивление 1: $1.5635 (MA (233) H1)

Текущая цена: $1.5606

Поддержка 1: $1.5570 (сессионный минимум)

Поддержка 2: $1.5535 (минимум 12 декабря)

Поддержка 3: $1.5495 (минимум европейской сессии 29 ноября)

Комментарии: пара находится в нисходящем тренде. В фокусе поддержка $1.5570.

Сопротивление 2:$1.3260 (38.2% FIBO $1.3160-$1.3430)

Сопротивление 1:$1.3205 (сессионный максимум)

Текущая цена: $1.3193

Поддержка 1: $1.3160 (сессионный минимум)

Поддержка 2: $1.3125 (минимум 5 января)

Поддержка 3: $1.3085 (минимум 13 января)

Комментарии: пара торгуется в нисходящем тренде. В фокусе поддержка $1.3160.

Change % Change Last

Nikkei 8,654 +117.36 +1.37%

Hang Seng 18,576 -10.57 -0.06%

S&P/ASX 4,253 +49.83 +1.19%

Shanghai Composite 2,292 -23.73 -1.02%

FTSE 5,428 -101.35 -1.83%

CAC 3,090 -82.76 -2.61%

DAX 5,785 -201.28 -3.36%

Dow 12,021.54 -162.72 -1.34%

Nasdaq 2,612.26 -34.59 -1.31%

S&P 500 1,236.49 -18.70 -1.49%

10 Year Yield 2.01% -0.04

1 Euro $1.3186 +0.0113 +1.52%

Commodities

Oil $98.01 +0.24 +0.25%

Gold $1,669.10 +0.90 +0.05%

(время/страна/показатель/период/предыдущее значение/прогноз)

00:01 Великобритания Баланс цен на жилье от RICS Ноябрь -24% -25%00:30 Австралия Индекс настроений в деловых кругах от National Australia Bank Ноябрь 2

00:30 Австралия Изменение объема закладок новых домов III кв -4.7% -0.7%

06:30 Франция Индекс потребительских цен, м/м Ноябрь 0.2% 0.2%

06:30 Франция Индекс потребительских цен, г/г Ноябрь 2.3% 2.4%

06:45 Швейцария Экономические прогнозы SECO I кв

09:30 Великобритания Индекс потребительских цен, м/м Ноябрь 0.1% 0.2%

09:30 Великобритания Индекс потребительских цен, г/г Ноябрь 5.0% 4.8%

09:30 Великобритания Индекс потребительских цен, базовое значение, г/г Ноябрь 3.4% 3.3%

09:30 Великобритания Индекс розничных цен, м/м Ноябрь 0.0% 0.2%

09:30 Великобритания Индекс розничных цен, г/г Ноябрь 5.4% 5.1%

09:30 Великобритания Индекс розничных цен, базовое значение, г/г Ноябрь 5.6% 5.3%

10:00 Германия Индекс настроений в деловой среде от института ZEW Декабрь -55.2 -55.7

10:00 Еврозона Индекс настроений в деловой среде от института ZEW Декабрь -59.1 -60.3

13:30 США Розничные продажи Ноябрь 0.5% 0.6%

13:30 США Розничные продажи за исключением автомобилей Ноябрь 0.6% 0.5%

15:00 США Товарно-материальные запасы Октябрь 0.0% 0.5%

19:15 США Решение по учетной ставке ФРС 0.00%-0.25% 0.00%-0.25%

23:30 Австралия Индекс уверенности потребителей от Westpac Декабрь 103.4

Закрытие фондовых индексов:

Начав сессию ростом, основные фондовые индексы азиатско-тихоокеанского региона не сумели закрепить свои достижения и отступили.

Заявление рейтингового агентства Moody также оказало давление на американские фондовые индексы.

Отметим, что в конце ноября Moody's заявило, что базовый сценарий для региона не предусматривает серии дефолтов. Однако, было отмечено, вероятность серии дефолтов государств ЕС уже нельзя исключать.

Другое рейтинговое агентство S&P также ничего позитивного не выразило. представитель S&P отметил, что саммит ЕС продемонстрировал некоторый прогресс, но не более. При этом, в агентстве полагают, что ЕС находится под угрозой серьёзного кредитного кризиса.

Напомним, S&P 5 декабря поместило долгосрочные суверенные кредитные рейтинги 15 из 17 стран еврозоны на пересмотр с возможным понижением, отметив при этом, что решение по рейтингам будет принято как можно скорее после завершения экономического саммита ЕС.

Среди компонентов индекса DOW скромный рост по итогам сессии сумели показать только акции Walt Disney Co. (DIS, +0.25%) и McDonald's Corp. (MCD, +0.46%). Поддержку акциям последней оказали опубликованные на прошлой неделе данные, которые зафиксировали более значительный чем прогнозировалось рост продаж компании за ноябрь.

Максимальные потери в составе индекса DOW показали акции Bank of America Corporation (BAC, -4,72%), и акции Intel (INTC, -4,04%).

Давление на акции BAC оказали опасения относительно возможного понижения кредитных рейтингов ряда европейских стран, что может усилить долговой кризис в ЕС, увеличив тем самым потенциальные потери финансовых институтов.

Что касается INTC, то продажи были обусловлены снижением прогноза на 4-й квартал. Компания ожидает получить по итогам последних 3-х месяцев 2011 года $13.4-$14 млрд выручки при предыдущем прогнозе $14.2-$15.2 млрд.

(время/страна/показатель/период/предыдущее значение/прогноз)

00:01 Великобритания Баланс цен на жилье от RICS Ноябрь -24% -25%00:30 Австралия Индекс настроений в деловых кругах от National Australia Bank Ноябрь 2

00:30 Австралия Изменение объема закладок новых домов III кв -4.7% -0.7%

06:30 Франция Индекс потребительских цен, м/м Ноябрь 0.2% 0.2%

06:30 Франция Индекс потребительских цен, г/г Ноябрь 2.3% 2.4%

06:45 Швейцария Экономические прогнозы SECO I кв

09:30 Великобритания Индекс потребительских цен, м/м Ноябрь 0.1% 0.2%

09:30 Великобритания Индекс потребительских цен, г/г Ноябрь 5.0% 4.8%

09:30 Великобритания Индекс потребительских цен, базовое значение, г/г Ноябрь 3.4% 3.3%

09:30 Великобритания Индекс розничных цен, м/м Ноябрь 0.0% 0.2%

09:30 Великобритания Индекс розничных цен, г/г Ноябрь 5.4% 5.1%

09:30 Великобритания Индекс розничных цен, базовое значение, г/г Ноябрь 5.6% 5.3%

10:00 Германия Индекс настроений в деловой среде от института ZEW Декабрь -55.2 -55.7

10:00 Еврозона Индекс настроений в деловой среде от института ZEW Декабрь -59.1 -60.3

13:30 США Розничные продажи Ноябрь 0.5% 0.6%

13:30 США Розничные продажи за исключением автомобилей Ноябрь 0.6% 0.5%

15:00 США Товарно-материальные запасы Октябрь 0.0% 0.5%

19:15 США Решение по учетной ставке ФРС 0.00%-0.25% 0.00%-0.25%

23:30 Австралия Индекс уверенности потребителей от Westpac Декабрь 103.4

Dow 12,005.87 -178.39 -1.46%

Nasdaq 2,611.16 -35.69 -1.35%

S&P 1,235.95 -19.24 -1.53%

Все сектора индекса S&P по прежнему в минусе, и по прежнему больше всех потери несет сектор базовых материалов (-3,5%), что обусловлено снижением цен на сырьевые материалы. В частности, нефтяные фьючерсы в данный момент снижаются на 1,5%, золото потеряло 2,8%, серебро снизилось на 3,0%, на 2,9% снизилась цена меди.

Среди компонентов индекса DOW скромный рост по прежнему демонстрирую только поддержанные новостями акции McDonald's Corp. (MCD, +0,05%)

Аутсайдер сменился в составе индекса DOW сменился: акции Bank of America Corporation (BAC) снижаются на 4,90%, акции Intel (INTC) упали на -4,5%. Давление на акции финансовых компаний оказывают опасения относительно возможного понижения кредитных рейтингов ряда европейских стран, что может усилить долговой кризис в ЕС, увеличив тем самым потенциальные потери финансовых институтов.

На прошлой неделе S&P поместило долгосрочные суверенные кредитные рейтинги 15 из 17 стран еврозоны на пересмотр с возможным понижением, отметив при этом, что решение по рейтингам будет принято как можно скорее после завершения экономического саммита ЕС.

Если S&P последует за Moody’s, отложив решение до 1-го квартала 2012 года, это может оказать позитивное влияние на фондовые рынки, оказав при этом давление на доллар.

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.