- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 21-12-2011

Стране необходимо реализовывать реформы

Возможно, придется пересмотреть цели финансово-бюджетной политики, если ситуация в Европе ухудшится

Евро упал против большинства основных валют-партнеров на фоне опасений, что мер Европейского центрального банка для поддержки банковского сектора будет недостаточно, чтобы сдержать ухудшение кризиса суверенного долга региона. Единая валюта нивелировала ранние достижения после того, как банки еврозоны привлекли на первом безлимитном трехлетнем аукционе ЕЦБ 489,191 миллиарда евро, спрос 523 банков был удовлетворен полностью, ставка аукциона не уточняется. Кроме того, ЕЦБ провел аукцион на срок 98 дней, где 72 банка привлекли 29,741 миллиарда евро. Их спрос был удовлетворен полностью, ставка не уточняется, средства будут выданы 22 декабря, возврату подлежат 29 марта 2012 года. При этом, доходность двухлетних облигаций итальянского правительства выросла на 0,07 процентного пункта по сравнению с закрытием вторника и составила 4,93%. Аналогичный показатель для государственных бондов Испании поднялся на 0,04 процентного пункта и составил 3,30%.

Индекс доллара, отслеживающий колебание американской валюты по отношению к валютам шести основных торговых партнеров США, вырос на 0,2% до 79,980.

Швейцарский франк снизился по отношению к доллару и евро после того, как министр финансов Швейцарии сообщил, что «франк очень сильно переоценен и паритет покупательной способности евро/франка находится на уровне 1.35/1.40». При этом, добавил, что рецессия в Швейцарии маловероятна, а ограничение роста курса франка было необходимо.

Японская иена снизилась по отношению к доллару в то время, как глава кабинета министров Японии Фудзимура сообщил, что ожидается временное замедление темпов экономического роста в Японии. «Правительство тщательно отслеживает фундаментальные показатели, поскольку замедление мировой экономики, европейский долговой кризис и сильная йена могут навредить японской экономике».

Уверен, что ЕЦБ продолжит помогать еврозоне

Европейские фондовые индексы упали впервые за три дня, так как положительный эффект от аукциона европейского центробанка, проведенного ранее в среду, полностью исчерпал себя за несколько часов — к вечеру ведущие европейские фондовые индексы прочно закрепились в минусе, а доходность по гособлигациям проблемных стран еврозоны снова начала расти. Кредитные организации еврозоны привлекли на первом безлимитном трехлетнем аукционе ЕЦБ 489,191 миллиарда евро, спрос 523 банков был удовлетворен полностью, ставка аукциона не уточняется. Кроме того, ЕЦБ провел аукцион на срок 98 дней, где 72 банка привлекли 29,741 миллиарда евро. Их спрос был удовлетворен полностью, ставка не уточняется, средства будут выданы 22 декабря, возврату подлежат 29 марта 2012 года. Эксперты отмечают, что меры ЕЦБ не являются панацеей: структурные проблемы, из-за которых затягивается выход зоны евро из долгового кризиса, невозможно решить только за счет инструментов монетарной политики.

При этом, доходность двухлетних облигаций итальянского правительства выросла на 0,07 процентного пункта по сравнению с закрытием вторника и составила 4,93%. Аналогичный показатель для государственных бондов Испании поднялся на 0,04 процентного пункта и составил 3,30%. Такая тенденция на долговом рынке объясняется также тем, что участники рынка закрывают длинные позиции.

Национальные фондовые индексы упали в 14 из 18 западноевропейских рынках. Индекс Великобритании FTSE 100 упал на 0,6%, а французский CAC 40 отступил на 0,8%, а немецкий DAX снизился на 1%.

Акции компании SAP, крупнейшего в мире производителя программного обеспечения для бизнеса и управления, упали больше всего за два года, на 6,1%, в то время, как его конкурент из США корпорация Oracle сообщила о продажах и прибылях, которые не дотянули до оценок аналитиков. Другие представители отрасли, Software и Cap Gemini потеряли по 4,9% каждый.

UniCredit, крупнейший банк Италии, упал на 4,4%, а акции французского Societe Generale снизились на 3,4%.

Konecranes, финский производитель контейнерных кранов, убавил из своего актива 3,6% после сообщения о реструктуризации и планах сокращения 100 рабочих мест.

Фондовые индексы США демонстрируют умеренно негативную динамику на фоне опубликованных неблагоприятных данных по рынку жилья. Оказалось, что в ноябре на вторичном рынке было продано 4,42 млн домов при средних прогнозах 5,05 млн, при этом октябрьские данные были серьезным образом пересмотрены в сторону понижения - с 4,97 млн до 4,25 млн. Кроме того, национальная ассоциация риэлторов сообщила, что продажи жилья на вторичном рынке с 2007 г. ежемесячно пересматривались в сторону понижения в среднем на 14%, что демонстрирует глубину кризиса на жилищном рынке. Наконец, сегодня появились сведения о том, что в третьем квартале количество случаев потери права выкупа по ипотеке возросло на 21% по сравнению со вторым кварталом.

Dow 12,003.41 -100.17 -0.83%, Nasdaq 2,544.94 -58.79 -2.26%, S&P 500 1,229.71 -11.59 -0.93%

В составе индекса Dow Jones Industrial Average в минусе торгуется меньше половины бумаг, в т.ч. Cisco Systems, Intel, HP, IBM и Caterpillar. С повышением более чем на 1% торгуются Pfizer, Exxon Mobil, Chevron, Kraft Foods.

В отраслевом разрезе индекса широкого рынка Standard & Poor’s 500 наиболее предпочтительно смотрятся сектора энергоносителей и потребительских товаров; хуже рынка выглядят хай-тек и сектор конгломератов.

Второй по величине в мире разработчик программного обеспечения Oracle обвалился на 14% на фоне опубликованной квартальной отчетности - прибыль за вычетом некоторых статей во втором фискальном квартале с окончанием 30 ноября составила 54 цента на акцию при средних прогнозах 57 центов на акцию, а выручка составила $8,81 млрд по сравнению с прогнозными $9,23 млрд.

Сеть аптек Walgreen проседает на 5,1% после того, как отчиталась о снижении квартальной прибыли в связи с тем, что часть ее клиентов перешла к конкуренту Express Scripts.

Производитель смартфонов Research In Motion продвинулся на 9,3% на фоне появившихся в Wall Street Journal слухов о том, что Microsoft и Nokia рассматривали вариант совместного предложения о покупке компании.

Стоимость золота понижается в связи с укреплением курса доллара, вызванным результатами первого трехлетнего безлимитного аукциона Европейского центробанка. Укрепление курса доллара связано с ростом опасений за еврозону после трехлетнего безлимитного аукциона ЕЦБ, в ходе которого банки еврозоны привлекли 489,191 миллиарда евро. Ранее регулятор в качестве антикризисной поддержки банковской системы еврозоны использовал максимум годовые аукционы. Курс доллара к корзине шести валют стран — основных торговых партнеров США вырос на 0,13% — до 79,92 пункта.

Февральский фьючерс на золото в ходе электронных торгов в Нью-Йорке на бирже Comex подешевел до 1607,70 доллара за тройскую унцию.

Нефть продолжает свой недельный рост, при чем по итогам торгов вторника нефть прибавила в цене белее чем 3%. Сегодня вышли данные по изменению запасов сырой нефти в США за прошедшую неделю. Запасы нефти за неделю, по данным EIA, снизились на 10,570 млн баррелей, ожидалось -2,290 млн баррелей, предыдущее изменение -1,932 млн баррелей. В то же время, запасы бензина за неделю снизились на 0,412 млн баррелей, ожидалось +1,240 млн баррелей, предыдущее изменение +3,824 млн баррелей, а запасы дистиллятов за неделю, по данным EIA, снизились на 2,353 млн баррелей, ожидалось -0,420 млн баррелей, предыдущее изменение -0,480 млн баррелей.

Нефть WTI подорожала с начала торгов более заметно, чем нефть Brent, что отчасти вызвано завершением накануне для фьючерса Light Sweet контрактного периода по январю, в результате чего основной интерес по сделкам сосредоточился в среду на февральском контракте. Стоимость февральских фьючерсов на американскую легкую нефть марки WTI (Light Sweet Crude Oil) на торгах в Нью-Йорке выросла до 99,25 доллара за баррель.

День начнется публикацией ежемесячного отчета Банка Японии в 05:00 GMT.

Продолжат день британские данные в 09:30 - сальдо расчетного счета платежного баланса за 3-й квартал и окончательные данные по изменению объема ВВП за аналогичный период.

Во второй половине дня нас ожидает плотный блок статистики из США. В 13:30 GMT выйдут традиционные данные по количеству первичных обращений за пособиями по безработице. В это же время выйдут окончательные данные по ВВП за 3-й квартал, прогнозируется значение на уровне пересмотренных данных (+2.0%). В 14:55 GMT будет представлен индикатор уверенности потребителей от университета Мичигана за декабрь (прогнозируется пересмотр предварительных данных до 68.1 пункта с 67.7 пункта).

Сопротивление 3:1254 (максимум 12 декабря)

Сопротивление 2:1248 (сессионный максимум)

Сопротивление 1:1236 (внутри дневной максимум)

Текущая цена: 1232,25

Поддержка 1: 1226 (сессионный минимум, максимум 16 декабря)

Поддержка 2: 1219 (максимум 19 декабря)

Поддержка 3: 1200 (пробитая ранее линия сопротивления от 8 декабря)

USD/JPY Y77.50, Y77.80, Y78.00, Y78.30

AUD/USD $1.0150, $1.0000, $0.9935

EUR/CHF Chf1.2125

EUR/GBP stg0.8380

GBP/USD $1.5650, $1.5600, $1.5900

В центре внимания участников рынка находится сообщение о новых операциях ЕЦБ по рефинансированию сроком на три года (LTRO).

Участники рынка ожидали, что объем заявок, поданных европейскими банками, будет высоким и оставит около 300 млрд евро.

Однако, фактический объем оказался значительно выше. ЕЦБ предоставил банкам 489 млрд евро.

Тем не менее, не смотря на столь значительный объем предоставляемых банкам средст, участники рынка полагают, что этого будет не достаточно для выхода из сложившегося в регионе кризиса.

Негатива добавили статистические данные, которые подтвердили, что экономика Италии уже находится в рецессии. Согласно окончательным данным, ВВП Италии сократился в 3 квартале на 0,2% кв/кв. На прошлой неделе министр промышленности Италии заявил, что Италия уже находится в рецессии.

После начала торгов влияние на их ход могут оказать данные по продажам жилья на вторичном рынке (15:00 GMT, прогноз 5.04 млн в ноябре) и данные по запасам сырой нефти от министерства энергетики (15:30 GMT).

Основные фондовые индексы мира завершили сессию или еще торгуются разно направлено:Nikkei 8,460 +123.50 +1.48%

Hang Seng 18,416 +336.25 +1.86%

FTSE 5,399 -20.18 -0.37%

CAC 3,043 -12.30 -0.40%

DAX 5,839 -8.00 -0.14%

Нефть (февральский фьючерс Nymex WTI) котируется по цене $97.92 за баррель (+0,7%).

До начала регулярной сессии цена золота находится на уровне $1617,70 за тройскую унцию (0,0%).

Аналитики Sterne Agee понизили рейтинг акций JPMorgan (JPM) до “нейтрально” с “покупать”.

EUR/USD

Ордера на продажу $1.3225/50, $1.3210/15, $1.3200, $1.3170, $1.3150, $1.3115/25

Ордера на покупку $1.3020, $1.2980, $1.2955, $1.2545

09:30 Великобритания Протоколы заседания Банка Англии

09:30 Великобритания Потребность государственного сектора в наличности, млрд Ноябрь -0.6 10.3 10.5

09:30 Великобритания Чистые заимствования гос. сектора, млрд. Ноябрь 6.5 19.6 18.1

В первой половине европейской сессии евро вырос против основных валют на фоне роста оптимизма относительно новых операций ЕЦБ по рефинансированию сроком на три года (LTRO).

Участники рынка ожидали, что объем заявок, поданных европейскими банками, будет высоким и оставит около 300 млрд евро.

Однако, фактический объем оказался значительно выше. ЕЦБ предоставил банкам 489 млрд евро. Евро рост перед оглашением результатов заявок на программу LTRO, участники рынка “покупали слухи”, после чего началась “продажа фактов”, на фоне чего единая валюта полностью потеряла все сегодняшние достижения против доллара.

Давление на евро также оказали статистические данные, которые подтвердили, что экономика Италии уже находится в рецессии. Согласно окончательным данным, ВВП Италии сократился в 3 квартале на 0,2% кв/кв. На прошлой неделе министр промышленности Италии заявил, что Италия уже находится в рецессии.

В центре внимания участников рынка также находился опубликованный протокол последнего заседания Банка Англии, который показал, что решение о сохранении основной учетной ставки на уровне 0,5% и целевого уровня программы покупки активов на уровне 275 млрд фунтов было принято единогласно. Опубликованный протокол подтвердил ожидания участников рынка относительно того, что британский центробанк увеличит свою программу покупки активов в феврале, когда завершится текущий этап покупок.

EUR/USD: пара показала максимум в области $1,3200, после чего упала в район сессионного минимума $1.3070.

GBP/USD: пара протестировала сопротивление в области $1,5770/80 после чего упала ниже $1.5700.

USD/JPY: пара оставалась в рамках Y77,65-Y77,90.

Данные США этого дня будут представлены статистикой по продаж жилья на вторичном рынке (15:00 GMT, прогноз 5.04 млн в ноябре) и данные по запасам сырой нефти от министерства энергетики (15:30 GMT). В 21:45 GMT в Новой Зеландии выйдут данные по ВВП за 3-й квартал.

Завершит среду выступление главы Банка Японии Масааки Сиракавы в 23:00 GMT.

Сопротивление 3: Y79.00 (максимум 1 ноября)

Сопротивление 2: Y78.30/45 (область максимумов 1-4 ноября)

Сопротивление 1: Y78.15 (максимум 14-15 и 19 декабря)

Текущая цена: Y77.81

Поддержка 1:Y77.60 (минимум 13 и 16 декабря)

Поддержка 2:Y77.50 (минимум 9 декабря)

Поддержка 3:Y77.10 (минимум 8 декабря)

Сопротивление 3: Chf0.9400 (максимум 19 декабря)

Сопротивление 2: Chf0.9380 (максимум 20 декабря)

Сопротивление 1: Chf0.9335 (область сессионного максимума и линии поддержки от

1 декабря)

Текущая цена: Chf0.9313

Поддержка 1: Chf0.9240 (сессионный минимум)

Поддержка 2: Chf0.9180 (область минимумов 8-9 декабря)

Поддержка 3: Chf0.9110 (минимумов 2 декабря)

Комментарии: пара снизилась ниже линии поддержки от 1 декабря и сейчас пытается закрепится ниже нее. Преодоление данной линии поддержки открывает дорогу к области минимумов декабря в районе Chf0,9060. Однако, на пути к данной области расположены несколько сильных уровней поддержки. Также не стоит забывать, что рост франка усиливает вероятность действия со стороны швейцарского нацбанка, направленных на сдерживание роста национальной валюты.

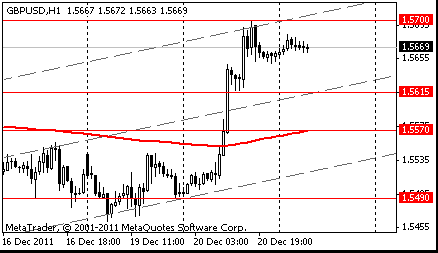

Сопротивление 3: $1.5930 (максимум 15 ноября)

Сопротивление 2: $1.5890 (максимум 18 ноября)

Сопротивление 1: $1.5770/80 (область сессионного максимума и максимумов 30 ноября и 8 декабря)

Текущая цена: $1.5681

Поддержка 1: $1.5660 (сессионный минимум)

Поддержка 2: $1.5620 (минимум американской сессии 20 декабря)

Поддержка 3: $1.5560 (максимум 16 декабря, МА(200) для Н1)

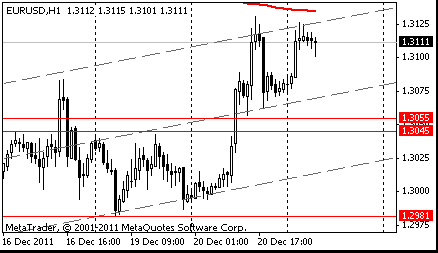

Сопротивление 2:$1.3200 (область сессионного максимума)

Сопротивление 1:$1.3150 (линия сопротивления от 27 октября)

Текущая цена: $1.3090

Поддержка 1: $1.3070 (сессионный минимум

Поддержка 2: $1.3040 (ранее сопротивление, максимум 19 декабря)

Поддержка 3: $1.2980 (минимум 19 декабря)

В начале сессии росту способствовали позитивные макроэкономические данные, свидетельствующие об улучшении ситуации в американской экономике. Так, согласно отчету Министерства торговли США, объем строительства новых домов в США в ноябре 2011 г. по сравнению с предыдущим месяцем повысился на 9,3% и составил 685 тыс. единиц, достигнув максимального уровня более чем за полтора года. Показатель также оказался значительно выше прогноза аналитиков, которые ожидали, что он составит 635 тыс. домов.

Позже рост индексов ускорился после сообщения о том, что ЕЦБ предоставил 489 млрд евро в рамках новой операции по рефинансированию сроком на 3 года (операции LTRO).

На текущий момент:FTSE 5,442 +22.06 +0.41%

CAC 3,077 +21.90 +0.72%

DAX 5,883 +35.92 +0.61%

Сегодня лидером является банковский сектор. Акции Barclays, HSBC и Deutsche Bank подорожали на 2,5%, 0,24% и 2,7% соответственно. Акции банка UniCredit поддержали тенденцию к значительному росту в банковском секторе, повысившись в цене на 2,4%.

Пара снизилась ниже отметки $1,3100 от достигнутых максимумов в районе $1,3200. Рост был обусловлен сообщением о предоставлении ЕЦБ 489 млрд евро в рамках новой операции по рефинансированию сроком на 3 года. Средний прогноз по заявкам на кредиты в рамках программы LTRO (долгосрочные операции по рефинансированию) составлял 300 млрд евро.

Евро рост перед оглашением результатов заявок на программу LTRO, участники рынка “покупали слухи”, после чего началась “продажа фактов”.

Евродоллар упал в область сессионного минимума $1,3070, ниже потери могут увеличится до $1,3040 (максимум 16 декабря).

USD/JPY Y77.50, Y77.80, Y78.00, Y78.30

AUD/USD $1.0150, $1.0000, $0.9935

EUR/CHF Chf1.2125

EUR/GBP stg0.8380

GBP/USD $1.5650, $1.5600, $1.5900

Nikkei 225 8,460 +123.50 +1.48%

Hang Seng 18,416 +336.25 +1.86%

S&P/ASX 200 4,140 +86.42 +2.13%

Shanghai Composite 2,191 -24.78 -1.12%

Азиатские фондовые индексы резко повысились на торгах в среду – в частности, наблюдается активный рост котировок акций экспортеров. Благоприятные данные по рынку жилья США и успешный аукцион испанских долговых обязательств позволили отодвинуть на задний план недавний поток негативных новостей из Европы. По итогам торгов на Уолл-стрит во вторник Dow Jones Industrial Average набрал 2,87%, показав самый сильный рост почти за четыре недели и задав позитивный тон для азиатской торговой сессии. На этом фоне курсы региональных валют и евро резко повысились.

- Решение о сохранении лимита для количественного смягчения на прежнем уровне

- Волатильность рынка затрудняет оценку эффекта количественного смягчения

- Прогнозируется некоторое восстановление во второй половине следующего года

- Влияние на инфляцию со стороны налогово-бюджетного плана будет умеренным

- Некоторые члены комитета считают, что в дальнейшем может потребоваться продолжение количественного смягчения

Fitch понизило рейтинг крупнейшего итальянского банка

Международное рейтинговое агентство Fitch во вторник, 20 декабря, понизило рейтинг крупнейшего итальянского банка UniCredit SpA. Долгосрочный рейтинг UniCredit был понижен с "А" до "А-", а краткосрочный - с "F1" до "F2". Как говорится в сообщении агентства, понижение рейтинга UniCredit отражает финансовые трудности, с которыми столкнулась мировая банковская система и которые особенно сильно задели европейские банки. Пересмотр рейтинга UniCredit был произведен в рамках пересмотра рейтингов и прогнозов крупнейших банков Европы. Прогноз по кредитному рейтингу UniCreit SpA остается негативным. Вместе с понижением рейтинга UniCredit агентство Fitch также сообщило об изменении прогноза в отношении рейтингов четырех крупнейших французских банков и пересмотре прогноза крупнейших банков Италии и Испании.

Цены на нефть значительно выросли на позитиве из ЕС и США

Мировые цены на нефть по итогам торгов во вторник, 20 декабря, значительно выросли на фоне позитивных макроэкономических данных из США и ЕС. Так, официальная цена нефти Brent на электронной товарной бирже InterContinental Exchange Futures Europe (IСE Futures Europe) по итогам торгов 20 декабря 2011г. повысилась на 3,09 долл. и составила 106,73 долл./барр. Официальная цена нефти WTI (Light Sweet) на срочной товарной бирже New York Mercantile Exchange (NYMEX) в Нью-Йорке по итогам торгов 20 декабря 2011г. повысилась на 3,34 долл. и составила 97,22 долл./барр.

DW

Еврокомиссия одобрила дробление и продажу немецкого банка WestLB

Третий по величине из земельных банков Германии - WestLB - в ближайшее время будет раздроблен и распродан в течение первой половины 2012 года. Еврокомиссия одобрила предложенный Берлином план реструктуризации WestLB. Банк земли Северный Рейн - Вестфалия WestLB будет раздроблен и продан по частям. Во вторник, 20 декабря, Европейская комиссия после продолжавшейся почти год детальной проверки разрешила провести коренную реструктуризацию третьего по величине земельного банка в Германии. Соответствующий план был представлен Брюсселю в начале 2011 года. Если бы комиссия ЕС отклонила его, то WestLB пришлось бы возвращать финансовые средства в размере 3,4 миллиарда евро, полученные от государства во время мирового кризиса в 2008 году, передает агентство AFP.

04:00 Япония Решение по ставкам Банка Японии - 0.00%-0.10% 0.00%-0.10% 0.00%-0.10%

Австралийский и Новозеландский доллары достигли недельных максимумов на фоне роста азиатских акций, что повышает спрос на рисковые активы. Благоприятно на рост валют повлияло улучшения отношения инвесторов к риску после выхода экономических данных США и Европы, которые оказались лучше ожиданий.

Согласно срединному прогнозу 13 экономистов, опрошенных Dow Jones Newswires, ВВП в 3-м квартале вырос на 0,6% по сравнению с предыдущим кварталом и на 2,2% по сравнению с тем же периодом предыдущего года. Рынок проигнорировал опубликованные в 21.45 по Гринвичу данные по текущему счету в 3-м квартале, показавшие более высокий дефицит по сравнению с прогнозом.

Согласно данным статистического агентства Новой Зеландии, дефицит текущего счета в 3-м квартале составил 4,6 млрд новозеландских долларов по сравнению с дефицитом в 844 млн новозеландских долларов во 2-м квартале. Дефицит оказался выше срединного прогноза 11 экономистов, опрошенных Dow Jones Newswires, согласно которому он должен был составить 3,8 млрд новозеландских долларов.

Также поддержку азиатским валютам оказали позитивные данные по американскому жилищному строительству, которые сигнализируют восстановление экспорта. Строительство нового жилья в США выросло на 9 процентов в ноябре, превысив самые высокие оценки экономистов. Позитивом послужило еще то, что сегодня китайский премьер Вэнь Цзябао пообещал принять меры, чтобы поддержать экспорт, в том числе оказать поддержку малым компаниям.

Евро вырос против доллара США на фоне растущего оптимизма в отношении новых операций Европейского центрального банка по рефинансированию сроком на три года, результаты которых станут известны позднее в среду. В IG Markets дают следующий прогноз для внимательно отслеживаемых операций ЕЦБ по долгосрочному рефинансированию: "Мы ожидаем, что объем заявок, поданных европейскими банками, будет высоким… Ожидаем влияния на динамику курсов, когда ЕЦБ объявит общий объем заимствований. Значение выше консенсус-прогноза (примерно 300 млрд евро на данный момент) приведет к дальнейшему закрытию коротких позиций и, возможно, срабатыванию стоп-приказов выше 1,3150".

EUR/USD: с начала азиатских торгов пара растет.

GBP/USD: с начала азиатских торгов пара растет.

USD/JPY: с начала азиатских торгов пара снижается.

В среду в 09:30 GMT Банк Англии опубликует протокол последнего заседания по денежно-кредитной политике. В это же время выйдет статистика по объему заемных средств государственного сектора Великобритании. Ожидается рост объема до уровня 13.5 млрд фунтов в ноябре против 3.4 млрд в октябре. День продолжат данные по розничным продажам в Канаде за октябрь (13:30 GMT, прогноз +0.4% и +0.4% без учета автомобилей)

Индекс настроений в деловых кругах Бельгии выйдет в 14:00 GMT (прогноз -11.1 в декабре против -12.2 в ноябре). Далее последует индикатор потребительской уверенности Еврозоны за декабрь (15:00 GMT).

Данные США этого дня будут представлены статистикой по продаж жилья на вторичном рынке (15:00 GMT, прогноз 5.04 млн в ноябре) и данные по запасам сырой нефти от министерства энергетики (15:30 GMT). В 21:45 GMT в Новой Зеландии выйдут данные по ВВП за 3-й квартал.

Завершит среду выступление главы Банка Японии Масааки Сиракавы в 23:00 GMT.

По итогам сессии вторника основные фондовые индексы Азии завершили сессию на смешанной территории. Оптимизм был, прежде всего, обусловлен заявлением представителя ФРС Джеффри Лэкера об ожиданиях, по меньшей мере, 2%-ного роста американской экономики в следующем году. Следует также отметить, что в ходе вчерашних переговоров министры финансов европейских стран пришли к соглашению касательно предоставления Международному валютному фонду дополнительных средств в размере 150 млрд евро, что стало еще одним положительным фактором для участников торговой сессии. В то же время, на последнем заседании Резервного банка Австралии было отмечено, что долговой кризис в Европе, принявший затяжной характер, все еще оказывает существенное давление на азиатский регион, хотя экономический рост стран Азии продолжает оставаться "стабильным". Ранее, 6 декабря банк принял решение понизить ключевую процентную ставку с 4,50% до 4,25%, сославшись на то, что угроза для мировой экономики вследствие эскалации кризисной ситуации в еврозоне превосходит оптимизм, связанный с ожиданиями ускоренного развития горнодобывающей промышленности в стране. Кроме того, пессимизма добавили новости из Китая. Так, в СМИ поступила информация о том, что рынок недвижимости в стране продолжит падение в первом полугодии 2012 года.

По итогам сессии китайский Shanghai Composite убавил из своего актива 0,1%, в то время как австралийский S&P/ASX 200 просел на 0,2%, при этом гонконгский Hang Seng и японский Nikkei 225 стали тяжелее на 0,1% и 0,5% соответственно.

Голландская компания James Hardie Industries, специализирующаяся на продаже облицовочных материалов для домов и крупнейшим рынком сбыта которой являются США, нарастила рыночную капитализацию на 2,4% на торгах в Сиднее, тогда как бумаги пятого по величине продаж в мире производителя мобильных телефонов LG Electronics подорожали на 1,7%.

Котировки японского производителя фотоаппаратов Olympus подскочили на 16% на новостях о его намерении нанять финансовых консультантов для сопровождения сделки по продаже привилегированных акций на сумму 100 млрд йен компаниям, среди которых называют Sony и Siemens.

Рыночная капитализация гонконгской компании Noble Group, занимающейся торговлей сырьем и являющейся крупнейшим акционером четвертого по величине в Китае производителя угля Yanzhou Coal Mining, увеличилась на 5% после сообщения о планах последней приобрести австралийскую фирму Gloucester Coal, по меньшей мере, за $2 млрд.

Акции гонконгского ритейлера одежды Hang Ten Group Holdings "позеленели" на 56% после получения предложения о поглощении со стороны компании Li & Fung Retailing на сумму HK$2,65 млрд ($341 млн).

Тем временем, бумаги китайских девелоперов закрылись в минусе: China Overseas Land - на 3,5%, China Resources Land - на 2,1%, а Guangzhou R&F Properties - на 1%.

Европейские фондовые индексы выросли, получив поддержку от неожиданного успеха размещения испанских гособлигаций и второго месячного роста индекса делового климата Германии. Индекс делового климата Германии, рассчитываемый немецким экономическим институтом Ifo, повысился в декабре 2011 года до 107,2 пункта, по сравнению с ноябрьским значением 106,6 пункта. Еще одним фактором поддержки настроений инвесторов являются ожидания того, что банки возьмут большие объемы трехлетних кредитов ЕЦБ в конце недели и вложатся в скупку периферийных долгов, используя их в качестве залога. Банки еврозоны могут скупить до 250 миллиардов евро.

Национальные фондовые индексы выросли в каждом западном европейском рынке, за исключением Исландии. Индекс Франции CAC 40 добавил 2,7%, в Германии DAX подскочил на 3,1%, а индекс Великобритании FTSE 100 вырос на 1%.

Наибольший успех продемонстрировали акции банковского сектора. Так, котировки итальянского UniCredit, французского BNP Paribas и испанского Intesa Sanpaolo поднялись более чем на 5%.

Фармацевтическая компания Bayer добавила в свой актив 5% после заявления о том, что четыре препарата станут бестселлерами и принесут 5 миллиардов евро годовой выручки.

Представитель химической отрасли Arkema нарастил рыночную капитализацию на 9,1% на фоне слухов о поглощении компании.

Фондовые индексы США продемонстрировали динамичный рост на фоне опубликованной макроэкономической статистики. Число начатых строительств домов в ноябре увеличилось на 9,3% до 0,685 млн и достигло максимума с апреля 2010 г., значительно превысив среднерыночные ожидания. При этом количество разрешений на строительство домов за тот же месяц возросло с 0,628 млн до 0,685 млн и также существенно опередило прогнозы.

Dow 12,101.92 +335.66 +2.85%, Nasdaq 2,603.37 +80.23 +3.18%, S&P 500 1,241.21 +35.86 +2.98%

По итогам сегодняшней сессии показали рост более 2% все основные сектора индекса S&P. Возглавил повышение сектор основных материалов (+4%). Индекс Dow Jones Industrial Average укрепился полным составом. В лидерах роста оказались компании, наиболее зависимые от экономического роста – производитель горнодобывающей техники Caterpillar (САТ, +5,2%) и алюминиевый гигант Alcoa (AA, +4,3%).

Финансовый сектор после вчерашней распродажи показал внушительный рост. Акции Morgan Stanley закончили торги с повышением на 4,5% (днем ранее был зафиксирован провал на 5,5%). Bank of America (BAC) прибавил 3,8% после потери 4,1% в понедельник. JPMorgan Chase & Co. (JPM) и Citigroup добавили в свой актив 5,4% и 5,0% соответственно.

Инвестбанк Jefferies продвинулся на 23,5% на фоне того, что опубликованная компанией финансовая отчетность превзошла прогнозы Уолл-Стрит.

Представитель пищевой промышленности ConAgra Foods поднялся на 4,1% - квартальная отчетность компании также оказалась лучше ожиданий аналитиков.

Сотовый оператор Sprint Nextel ушел в плюс на 10,5% благодаря новостям о том, что его конкурент, телекоммуникационный гигант AT&T, отозвал свое предложение о покупке T-Mobile. Сопротивление со стороны регулятивных органов США оказалось серьезным, и затраты на борьбу за заключение этой сделки превысили разумные пределы.

Вчера Евро вырос до недельного максимума против доллара на фоне резкого падения доходности краткосрочных гособлигаций Испании наряду с хорошей статистикой Германии в разгар кризиса региона. Испания в общем привлекла E5.64млрд. евро против цели 3.5млрд.-4.5млрд. евро. Индекс экономических ожиданий в Германии по данным Института экономических исследований IFO в декабре повысился до 98.4 пунктов (ожидалось снижение до 97.0 пунктов) с 97.3 пунктов в ноябре.

Американская валюта упала против всех 16 валют-партнеров на фоне обнадеживающей макроэкономической статистики, что укрепило инвесторов в надежде на быстрое восстановление экономики. Как сообщило сегодня Министерство Торговли США, число новостроек в целом по стране подпрыгнуло в ноябре на 9,3% до 685 тысяч в годовом выражении против 627 тысяч (согласно пересмотренным на 1 тыс. в меньшую сторону сведениям) месяцем ранее. Это максимальное число новостроек с апреля 2010-го года.

Иена ослабла по отношению к большинству своих основных конкурентов после того, как правительственные документы показали, что Минфин страны планирует увеличить лимит для финансирования валютных интервенций до 195 трлн иен ($ 2,5 трлн), это будет первое увеличение с 30 сентября.

EUR/USD: вчера пара выросла на фигуру.

GBP/USD: вчера пара выросла на полторы фигуры.

USD/JPY: вчера пара снижалась.

В среду в 09:30 GMT Банк Англии опубликует протокол последнего заседания по денежно-кредитной политике. В это же время выйдет статистика по объему заемных средств государственного сектора Великобритании. Ожидается рост объема до уровня 13.5 млрд фунтов в ноябре против 3.4 млрд в октябре. День продолжат данные по розничным продажам в Канаде за октябрь (13:30 GMT, прогноз +0.4% и +0.4% без учета автомобилей)

Индекс настроений в деловых кругах Бельгии выйдет в 14:00 GMT (прогноз -11.1 в декабре против -12.2 в ноябре). Далее последует индикатор потребительской уверенности Еврозоны за декабрь (15:00 GMT).

Данные США этого дня будут представлены статистикой по продаж жилья на вторичном рынке (15:00 GMT, прогноз 5.04 млн в ноябре) и данные по запасам сырой нефти от министерства энергетики (15:30 GMT). В 21:45 GMT в Новой Зеландии выйдут данные по ВВП за 3-й квартал.

Завершит среду выступление главы Банка Японии Масааки Сиракавы в 23:00 GMT.

Сопротивление 3: Y79.00 (максимум 1 ноября)

Сопротивление 2: Y78.30/45 (область максимумов 1-4 ноября)

Сопротивление 1: Y78.15 (максимум 15 декабря)

Текущая цена: Y77.81

Поддержка 1:Y77.50/60 (область минимумов 9-16 декабря)

Поддержка 2:Y77.10 (минимум 8 декабря)

Поддержка 3:Y76.60 (минимум 18 ноября)

Сопротивление 3: Chf0.9415 (максимум 16 декабря)

Сопротивление 2: Chf0.9380 (максимум 20 декабря)

Сопротивление 1: Chf0.9340 (MA (233) H1)

Текущая цена: Chf0.9288

Поддержка 1: Chf0.9270 (минимум 20 декабря)

Поддержка 2: Chf0.9225 (минимум 7 декабря)

Поддержка 3: Chf0.9180 (минимум 9 декабря)

Комментарии: пара находится в нисходящем тренде. В фокусе поддержка Chf0.9270.

Сопротивление 3: $1.5780 (максимум 30 ноября)

Сопротивление 2: $1.5735 (максимум 9 декабря)

Сопротивление 1: $1.5700 (максимум 20 декабря)

Текущая цена: $1.5670

Поддержка 1: $1.5615 (минимум американской сессии 20 декабря)

Поддержка 2: $1.5570 (MA (233) H1)

Поддержка 3: $1.5490 (минимум 20 декабря)

Комментарии: пара находится в восходящем тренде. В фокусе сопротивление $1.5700.

Сопротивление 2:$1.3190 (50.0% FIBO $1.2945-$1.3430)

Сопротивление 1:$1.3145 (MA (233) H1)

Текущая цена: $1.3111

Поддержка 1: $1.3045/55 (область максимумов 14-19 декабря)

Поддержка 2: $1.2980 (минимум 19 декабря)

Поддержка 3: $1.2944 (минимум 14 января)

Комментарии: пара торгуется в рамках восходящего тренда. В фокусе сопротивление $1.3145.

Nikkei 225 8,336 +40.36 +0.49%

Hang Seng 18,080 +9.99 +0.06%

S&P/ASX 200 4,053 -7.27 -0.18%

Shanghai Composite 2,216 -2.30 -0.10%

FTSE 100 5,420 +54.61 +1.02%

CAC 40 3,055 +81.19 +2.73%

DAX 5,847 +176.32 +3.11%

Dow 12,101.92 +335.66 +2.85%

Nasdaq 2,603.37 +80.23 +3.18%

S&P 500 1,241.21 +35.86 +2.98%

10 Year Yield 1.92% +0.11 --

Oil $97.12 -0.10 -0.10%

Gold $1,617.00 -0.60 -0.04%

(время/страна/показатель/период/предыдущее значение/прогноз)

04:00 Япония Решение по ставкам Банка Японии 0.00%-0.10% 0.00%-0.10%

09:30 Великобритания Протоколы заседания Банка Англии

09:30 Великобритания Потребность государственного сектора в наличности, млрд Ноябрь -0.6 10.3

09:30 Великобритания Чистые заимствования гос. сектора, млрд. Ноябрь 6.5 19.6

13:30 Канада Розничные продажи, м/м Октябрь +1.0% +0.4%

13:30 Канада Розничные продажи за исключением авто Октябрь +0.5% +0.4%

14:00 Бельгия Индекс настроений в деловых кругах Декабрь -12.2 -11.1

15:00 Еврозона Индекс уверенности потребителей Декабрь -20.4 -21.0

15:00 США Продажи жилья на вторичном рынке, млн. Ноябрь 4.97 5.04

15:30 США Изменение запасов нефти, млн. баррелей 16.12.2011 -1.9

21:45 Новая Зеландия ВВП, кв/кв III кв +0.1% +0.6%

21:45 Новая Зеландия ВВП, г/г III кв +1.5% +2.2%

23:00 Япония Речь главы Банка Японии М. Сиракавы

Закрытие фондовых индексов:

По итогам сессии вторника основные фондовые индексы Азии завершили сессию на смешанной территории. Оптимизм был, прежде всего, обусловлен заявлением представителя ФРС Джеффри Лэкера об ожиданиях, по меньшей мере, 2%-ного роста американской экономики в следующем году. Следует также отметить, что в ходе вчерашних переговоров министры финансов европейских стран пришли к соглашению касательно предоставления Международному валютному фонду дополнительных средств в размере 150 млрд евро, что стало еще одним положительным фактором для участников торговой сессии. В то же время, на последнем заседании Резервного банка Австралии было отмечено, что долговой кризис в Европе, принявший затяжной характер, все еще оказывает существенное давление на азиатский регион, хотя экономический рост стран Азии продолжает оставаться "стабильным". Ранее, 6 декабря банк принял решение понизить ключевую процентную ставку с 4,50% до 4,25%, сославшись на то, что угроза для мировой экономики вследствие эскалации кризисной ситуации в еврозоне превосходит оптимизм, связанный с ожиданиями ускоренного развития горнодобывающей промышленности в стране. Кроме того, пессимизма добавили новости из Китая. Так, в СМИ поступила информация о том, что рынок недвижимости в стране продолжит падение в первом полугодии 2012 года.

По итогам сессии китайский Shanghai Composite убавил из своего актива 0,1%, в то время как австралийский S&P/ASX 200 просел на 0,2%, при этом гонконгский Hang Seng и японский Nikkei 225 стали тяжелее на 0,1% и 0,5% соответственно.

Голландская компания James Hardie Industries, специализирующаяся на продаже облицовочных материалов для домов и крупнейшим рынком сбыта которой являются США, нарастила рыночную капитализацию на 2,4% на торгах в Сиднее, тогда как бумаги пятого по величине продаж в мире производителя мобильных телефонов LG Electronics подорожали на 1,7%.

Котировки японского производителя фотоаппаратов Olympus подскочили на 16% на новостях о его намерении нанять финансовых консультантов для сопровождения сделки по продаже привилегированных акций на сумму 100 млрд йен компаниям, среди которых называют Sony и Siemens.

Рыночная капитализация гонконгской компании Noble Group, занимающейся торговлей сырьем и являющейся крупнейшим акционером четвертого по величине в Китае производителя угля Yanzhou Coal Mining, увеличилась на 5% после сообщения о планах последней приобрести австралийскую фирму Gloucester Coal, по меньшей мере, за $2 млрд.

Акции гонконгского ритейлера одежды Hang Ten Group Holdings "позеленели" на 56% после получения предложения о поглощении со стороны компании Li & Fung Retailing на сумму HK$2,65 млрд ($341 млн).

Тем временем, бумаги китайских девелоперов закрылись в минусе: China Overseas Land - на 3,5%, China Resources Land - на 2,1%, а Guangzhou R&F Properties - на 1%.

Национальные фондовые индексы выросли в каждом западном европейском рынке, за исключением Исландии. Индекс Франции CAC 40 добавил 2,7%, в Германии DAX подскочил на 3,1%, а индекс Великобритании FTSE 100 вырос на 1%.

Наибольший успех продемонстрировали акции банковского сектора. Так, котировки итальянского UniCredit, французского BNP Paribas и испанского Intesa Sanpaolo поднялись более чем на 5%.

Фармацевтическая компания Bayer добавила в свой актив 5% после заявления о том, что четыре препарата станут бестселлерами и принесут 5 миллиардов евро годовой выручки.

Представитель химической отрасли Arkema нарастил рыночную капитализацию на 9,1% на фоне слухов о поглощении компании.

Финансовый сектор после вчерашней распродажи показал внушительный рост. Акции Morgan Stanley закончили торги с повышением на 4,5% (днем ранее был зафиксирован провал на 5,5%). Bank of America (BAC) прибавил 3,8% после потери 4,1% в понедельник. JPMorgan Chase & Co. (JPM) и Citigroup добавили в свой актив 5,4% и 5,0% соответственно.

Инвестбанк Jefferies продвинулся на 23,5% на фоне того, что опубликованная компанией финансовая отчетность превзошла прогнозы Уолл-Стрит.

Представитель пищевой промышленности ConAgra Foods поднялся на 4,1% - квартальная отчетность компании также оказалась лучше ожиданий аналитиков.

Сотовый оператор Sprint Nextel ушел в плюс на 10,5% благодаря новостям о том, что его конкурент, телекоммуникационный гигант AT&T, отозвал свое предложение о покупке T-Mobile. Сопротивление со стороны регулятивных органов США оказалось серьезным, и затраты на борьбу за заключение этой сделки превысили разумные пределы.

04:00 Япония Решение по ставкам Банка Японии 0.00%-0.10% 0.00%-0.10%

09:30 Великобритания Протоколы заседания Банка Англии

09:30 Великобритания Потребность государственного сектора в наличности, млрд Ноябрь -0.6 10.3

09:30 Великобритания Чистые заимствования гос. сектора, млрд. Ноябрь 6.5 19.6

13:30 Канада Розничные продажи, м/м Октябрь +1.0% +0.4%

13:30 Канада Розничные продажи за исключением авто Октябрь +0.5% +0.4%

14:00 Бельгия Индекс настроений в деловых кругах Декабрь -12.2 -11.1

15:00 Еврозона Индекс уверенности потребителей Декабрь -20.4 -21.0

15:00 США Продажи жилья на вторичном рынке, млн. Ноябрь 4.97 5.04

15:30 США Изменение запасов нефти, млн. баррелей 16.12.2011 -1.9

21:45 Новая Зеландия ВВП, кв/кв III кв +0.1% +0.6%

21:45 Новая Зеландия ВВП, г/г III кв +1.5% +2.2%

23:00 Япония Речь главы Банка Японии М. Сиракавы

Global Hunter Securities понизил рейтинг до Neutral с Accumulate Targacept (TRGT)

Standpoint Research повысил рейтинг до Buy с Hold Perry Ellis (PERY)

Feltl & Co.повысил рейтинг до Strong Buy с Buy ResMed (RMD)

Oppenheimer повысил рейтинг до Outperform с Perform F5 Networks (FFIV)

Ежегодный отчет по рейтингу Британии сам по себе не предполагает никаких конкретных действий

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.