- Аналитика

- Новости и инструменты

- Новости рынков

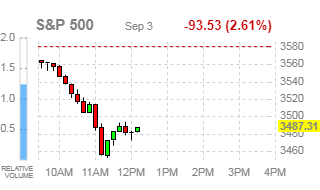

Новости и прогнозы: фондовый рынок от 03-09-2020

Основные фондовые индексы США значительно упали, так как инвесторы распродавали акции компаний технологического сектора, которые существенно подорожали с момента начала восстановления рынка акций в конце марта, а вышедшие макроэкономические данные возобновили опасения относительно темпов восстановления экономики.

Почти все компоненты DOW в минусе (29 из 30). Аутсайдер - Apple Inc. (AAPL; -7.40%). В плюсе только акции American Express Co. (AXP; +0.10%).

Все сектора S&P в минусе. Наибольшее снижение показывает технологический сектор (-5.99%).

Информационно-аналитический отдел TeleTrade

Европейские рынки закрылись со снижением в четверг, так как инвесторы переваривали ключевые экономические данные со всего мира.

Основные фондовые индексы США значительно снижаются, так как инвесторы распродают акции компаний технологического сектора, которые существенно подорожали с момента начала восстановления рынка акций в конце марта, а вышедшие макроэкономические данные возобновили опасения относительно темпов восстановления экономики.

Акции Apple (AAPL) упали более чем на 5.5%. Акции Facebook (FB), Amazon (AMZN) и Netflix (NFLX) подешевели на 4.6%-4.8%. Стоимость акций Microsoft (MSFT) снизилась на 5%, а Alphabet (GOOG) - на 4.4%. Технологический сектор S&P 500 торгуется с понижением на 5.1%, что может стать самым большим однодневному падением с 11 июня, когда он упал на 5.8%.

Отчет ISM показал, что в августе активность в секторе услуг США росла третий месяц подряд, но темпы роста замедлились, что говорит о том, что страна по-прежнему борется с высокими показателями заражения Covid-19, поскольку сектор услуг более подвержен социальному дистанцированию, чем промышленность. Согласно отчету, индекс PMI в секторе услуг упал в августе до 56.9 с июльского значения 58.1. Экономисты ожидали, что индекс составит 57.0. Августовское значение превышает точку "безубыточности" в 50 пунктов, которая отделяет расширение активности от сокращения, но сигнализирует о замедлении сильных темпов роста, продемонстрированных как в июне, так и в июле.

В свою очередь, в Министерстве труда сообщили, что число американцев, подавших новые заявки на пособие по безработице, на прошлой неделе упало больше, чем ожидалось, но оставалось чрезвычайно высоким на фоне признаков того, что восстановление рынка труда замедляется. Согласно отчету, первичные обращения за пособием по безработице составили 881 000 с учетом сезонных колебаний за неделю, закончившуюся 29 августа, по сравнению с 1.011 млн. на предыдущей неделе. Экономисты прогнозировали 950 000 заявок.

Теперь рынки готовятся к публикации ежемесячного отчета о занятости в США, который выйдет завтра. Согласно опросу экономистов Reuters, количество рабочих мест в несельскохозяйственном секторе, вероятно, увеличилось на 1.4 млн. в прошлом месяце после увеличения на 1.763 млн. в июле. В результате количество рабочих мест вне сельского хозяйства останется примерно на 11.5 млн. ниже уровня до пандемии.

Между тем, отчет от Министерства торговли, который показал, что торговый дефицит США в июле увеличился гораздо больше, чем ожидалось. Согласно отчету, торговый дефицит увеличился до $63.6 млрд. в июле с пересмотренных $53.5 млрд. в июне. Экономисты ожидали, что торговый дефицит увеличится до $58.0 млрд с 50.7 млрд , первоначально заявленных в предыдущем месяце.

Большинство компонентов DOW в минусе (25 из 30). Аутсайдер - Apple Inc. (AAPL; -5.46%). Лидер роста - American Express Co. (AXP; +1.17%).

10 из 11 секторов S&P в минусе. Наибольшее снижение показывает технологический сектор (-5.07%). Рост демонстрирует только энергетический сектор (+0.12%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Индекс | Значение | Изменение, пункты | Изменение в % |

Нефть | 41.17 | -0.34 | -0.82% |

Золото | 1932.70 | -12.00 | -0.62% |

Dow | 28479.00 | -611.00 | -2.10% |

S&P 500 | 3477.00 | -102.25 | -2.86% |

Nasdaq 100 | 11856.25 | -555.25 | -4.47% |

10-летние облигации США | 0.627 | -0.024 | -3.69% |

Информационно-аналитический отдел TeleTrade

Как отмечает Barron’s, акции Walmart (WMT) прибавили в стоимости на этой неделе, когда компания объявила о своем новом сервисе подписки, Walmart+, который будет доступен 15 сентября. Аналитики также возрадовались этому известию, как и инвесторы.

Это не удивительно, учитывая, что сообщения о сервисе подписки Walmart считались положительными для акций ритейлера с момента их появления, и аналитики утверждали, что это позволит компании конкурировать с Amazon.com (AMZN), в том числе в ключевых областях, таких как продовольственные товары.

Тем не менее, теперь, когда уже есть более подробная информация о программе, аналитики подчеркивают, что им нравится в Walmart+.

"Поскольку услуга предоставляется с дисконтом по сравнению с Prime ($98 против $118 для Prime), она может понравиться более широкой аудитории как на нижнем уровне экономического спектра (она дешевле), так и на более высоком уровне (для тех, кто еще не является клиентами Walmart, это доступный способ получить доступ к преимуществам, предлагаемым WMT+, даже в дополнение к членству Prime)," – отметил Пол Лехуэс (Paul Lejuez) из Citigroup, который рекомендует "Покупать" акции WNT с целевой стоимостью в $155/акцию.

Лехуэсу также нравится, что опасения по поводу задержек с запуском сервиса исчезнут, и этот сервис использует базу магазинов компании, чего у Amazon нет.

Чак Гром (Chuck Grom) из Gordon Haskett полагает, что этот сервис поможет Walmart "продолжить построение своей цифровой экосистемы". Он ранжирует акции WMT на уровне "Accumulate" с целевой стоимостью в $145/акцию, но отмечает, что не факт, что запуск Walmart+ обеспечит компании выигрыш, учитывая, что с подписными сервисами от Amazon до Netflix (NFLX) и Spotify Technology (SPOT) потребители "сегодня, пожалуй, перегружены ежемесячной подпиской".

Кристофер Мандевиль (Christopher Mandeville) из Jefferies заявляет, что программа в целом соответствует ожиданиям, но все еще предоставляет компании множество возможностей. "Мы считаем, что сейчас подходящее время для Walmart, чтобы извлечь выгоду из растущего спроса на электронную коммерцию, используя свое присутствие в торговли бакалейными товарами и превосходные возможности омниканальности, чтобы добиться прогресса в создании блестящей экосистемы, которую могла бы завершить потенциальная сделка с TikTok". Он подтвердил рекомендацию "Покупать" и целевую стоимость в $157/акцию для WMT.

Бен Бьенвену (Ben Bienvenu) из Stephens’, у которого для акций WMT рейтинг "Overweight" и целевая стоимость в $160/акцию, считает, что Walmart+ повысит лояльность клиентов, а также обеспечит компании больший денежный поток (счет членских взносов), что поможет ей достичь целей по более быстрой доставке. "Walmart+ - еще одна стрела в колчане компании, поскольку руководство работает над тем, чтобы привлечь больше внимания своих потребителей".

На текущий момент акции WMT котируются по $143.96 (-2.52%).

Информационно-аналитический отдел TeleTrade

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 0.64% (-1 б.п.).

Нефть (WTI) $40.50 (-2.43%)

Золото $1,944.60 (-0.01%)

Перед открытием рынка фьючерс S&P находится на уровне 3,562.25 (-0.47%), фьючерс NASDAQ снизился на 1.19% до уровня 12,263.75. Внешний фон умеренно позитивный. Основные фондовые индексы Азии завершили сессию разнонаправленно Основные фондовые индексы Европы на текущий момент демонстрируют рост.

Индекс/сырье | Текущее значение | Изменение, пункты | Изменение в % |

Nikkei | 23,465.53 | +218.38 | +0.94% |

Hang Seng | 25,007.60 | -112.49 | -0.45% |

Shanghai | 3,384.98 | -19.82 | -0.58% |

S&P/ASX | 6,112.60 | +49.40 | +0.81% |

FTSE | 5,968.47 | +27.52 | +0.46% |

CAC | 5,109.27 | +77.53 | +1.54% |

DAX | 13,363.00 | +119.57 | +0.90% |

Октябрьские нефтяные фьючерсы Nymex WTI | $40.60 | -2.19% | |

Золото | $1,940.70 | -0.21% |

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют негативную динамику, поскольку инвесторы решили сделать паузу после значительного роста Уолл-стрит ранее на этой неделе. В фокусе внимания находятся еженедельные данные по обращениям за пособием по безработице в США.

Отчет Министерства труда показал, что число американцев, подавших новые заявки на пособие по безработице, на прошлой неделе упало больше, чем ожидалось, но оставалось чрезвычайно высоким на фоне признаков того, что восстановление рынка труда замедляется. Согласно отчету, первичные обращения за пособием по безработице составили 881 000 с учетом сезонных колебаний за неделю, закончившуюся 29 августа, по сравнению с 1.011 млн. на предыдущей неделе. Экономисты прогнозировали 950 000 заявок.

Теперь рынки готовятся к публикации ежемесячного отчета о занятости в США, который выйдет завтра. Согласно опросу экономистов Reuters, количество рабочих мест в несельскохозяйственном секторе, вероятно, увеличилось на 1.4 млн. в прошлом месяце после увеличения на 1.763 млн. в июле. В результате количество рабочих мест вне сельского хозяйства останется примерно на 11.5 млн. ниже уровня до пандемии.

Инвесторы также получили отчет от Министерства торговли, который показал, что торговый дефицит США в июле увеличился гораздо больше, чем ожидалось. Согласно отчету, торговый дефицит увеличился до $63.6 млрд. в июле с пересмотренных $53.5 млрд. в июне. Экономисты ожидали, что торговый дефицит увеличится до $58.0 млрд с 50.7 млрд , первоначально заявленных в предыдущем месяце.

Среди сообщений корпоративного характера стоит отметить новость о том, что Facebook (FB) намерена запретить политическую рекламу на своей платформе за неделю до президентских выборов. Акции FB упали более чем на 1% на премаркете после заявления компании.

После начала торгов влияние на их ход могут оказать данные по индексу деловой активности в сфере услуг от ISM, которые выйдут в 14:00 GMT.

После закрытия торговой сессии ожидается публикация квартальной отчетности Broadcom (AVGO). Аналитики прогнозируют, что по итогам отчетного периода компания покажет прибыль на уровне $5.24 в расчете на акцию при выручке в $5.763 млрд.

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

3M Co | MMM | 169.52 | 0.01(0.01%) | 5977 |

ALCOA INC. | AA | 14.66 | -0.01(-0.07%) | 2842 |

ALTRIA GROUP INC. | MO | 43.9 | 0.14(0.32%) | 25762 |

Amazon.com Inc., NASDAQ | AMZN | 3,497.39 | -34.06(-0.96%) | 69319 |

American Express Co | AXP | 105.46 | 1.06(1.02%) | 8191 |

AMERICAN INTERNATIONAL GROUP | AIG | 29.99 | 0.16(0.54%) | 2019 |

Apple Inc. | AAPL | 127.9 | -3.50(-2.67%) | 3488998 |

AT&T Inc | T | 29.72 | 0.02(0.07%) | 62335 |

Boeing Co | BA | 175.31 | 0.53(0.30%) | 124450 |

Caterpillar Inc | CAT | 149 | -0.27(-0.18%) | 11817 |

Chevron Corp | CVX | 82.84 | -0.35(-0.42%) | 14106 |

Cisco Systems Inc | CSCO | 42.1 | -0.32(-0.75%) | 131038 |

Citigroup Inc., NYSE | C | 52.4 | 0.45(0.87%) | 112958 |

Deere & Company, NYSE | DE | 216 | -1.11(-0.51%) | 899 |

E. I. du Pont de Nemours and Co | DD | 60.32 | 0.16(0.27%) | 2803 |

Exxon Mobil Corp | XOM | 39.07 | -0.12(-0.31%) | 96523 |

Facebook, Inc. | FB | 297.73 | -4.77(-1.58%) | 164311 |

FedEx Corporation, NYSE | FDX | 229.8 | 2.54(1.12%) | 11231 |

Ford Motor Co. | F | 6.9 | -0.05(-0.72%) | 136072 |

Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 16.05 | -0.22(-1.35%) | 25918 |

General Electric Co | GE | 6.4 | -0.04(-0.62%) | 359353 |

General Motors Company, NYSE | GM | 31.25 | 0.29(0.94%) | 95335 |

Goldman Sachs | GS | 211.55 | 1.51(0.72%) | 16711 |

Google Inc. | GOOG | 1,710.00 | -18.28(-1.06%) | 17097 |

Hewlett-Packard Co. | HPQ | 19.77 | -0.07(-0.35%) | 3694 |

HONEYWELL INTERNATIONAL INC. | HON | 172.99 | 0.52(0.30%) | 5900 |

Intel Corp | INTC | 52.2 | -0.05(-0.10%) | 281291 |

International Business Machines Co... | IBM | 127.89 | -0.29(-0.23%) | 11085 |

International Paper Company | IP | 38.21 | -0.63(-1.62%) | 1002 |

Johnson & Johnson | JNJ | 154.39 | 0.56(0.36%) | 10003 |

JPMorgan Chase and Co | JPM | 103.3 | 1.65(1.62%) | 120282 |

McDonald's Corp | MCD | 217 | 0.77(0.36%) | 4657 |

Merck & Co Inc | MRK | 86.98 | 0.05(0.06%) | 5007 |

Microsoft Corp | MSFT | 229.9 | -1.75(-0.76%) | 261245 |

Nike | NKE | 117.42 | 0.62(0.53%) | 6263 |

Pfizer Inc | PFE | 37.37 | 0.17(0.46%) | 43525 |

Procter & Gamble Co | PG | 140.64 | 0.13(0.09%) | 11151 |

Starbucks Corporation, NASDAQ | SBUX | 88.28 | -0.07(-0.08%) | 20947 |

Tesla Motors, Inc., NASDAQ | TSLA | 419.2 | -28.17(-6.30%) | 2079676 |

The Coca-Cola Co | KO | 51.28 | 0.09(0.18%) | 40752 |

Twitter, Inc., NYSE | TWTR | 42.95 | -0.72(-1.65%) | 94669 |

UnitedHealth Group Inc | UNH | 320.81 | 0.57(0.18%) | 3344 |

Verizon Communications Inc | VZ | 60.4 | -0.13(-0.21%) | 9330 |

Visa | V | 215.35 | -1.13(-0.52%) | 14192 |

Wal-Mart Stores Inc | WMT | 146 | -1.68(-1.14%) | 101853 |

Walt Disney Co | DIS | 135.4 | 0.01(0.01%) | 28278 |

Yandex N.V., NASDAQ | YNDX | 66.7 | -0.88(-1.30%) | 129227 |

Аналитики Deutsche Bank повысили рейтинг акций Bank of America (BAC) до уровня Buy с Hold; целевая стоимость повышена до $29

Аналитики Berenberg повысили рейтинг акций FedEx (FDX) до уровня Buy с Hold; целевая стоимость $280

Аналитики Deutsche Bank повысили рейтинг акций JPMorgan Chase (JPM) до уровня Buy с Hold; целевая стоимость повышена до $115

Европейские фондовые индексы резко выросли , поскольку евро продлил свой убыточный период до самого длинного с июня, а французское правительство заявило, что представит пакет стимулов на 100 млрд евро, что составляет 4% ВВП Франции, чтобы дать толчок экономике, сильно пострадавшей от пандемии Covid. -19.

Между тем инвесторы не обращали внимания на пару разочаровывающих экономических отчетов.

В августе активность в сфере услуг в еврозоне практически не увеличилась, но индекс PMI оказался выше предварительного значения, что указывает на улучшение условий. Индекс менеджеров по закупкам в секторе услуг Еврозоны от IHS Markit в августе составил 50,5 против 54,7 в июле. Это немного больше, чем у 50,1.

Отдельно следует отметить, что розничные продажи еврозоны в июле неожиданно упали из-за слабого оборота непродовольственных товаров, как показали данные Евростата.

Розничные продажи снизились на -1,3% в месячном исчислении после роста на 5,3% в июне. Это было первое падение за три месяца и не оправдало ожиданий роста на 1,5%.

В годовом исчислении рост розничных продаж замедлился до 0,4% с 1,3% в июне. Экономисты прогнозировали ежегодный рост на 3,5%.

В другом отчете, тщательно отслеживаемый опрос показал, что в августе в секторе услуг Великобритании наблюдался самый резкий рост деловой активности за более чем пять лет.

Индекс менеджеров по закупкам (PMI) IHS Markit для сектора услуг составил 58,8 в августе, по сравнению с 56,5 в июле, что резко превышает рекордный минимум 13,4 в апреле.

Акции SAP SE выросли на 0,5%. Управление по конкуренции и рынкам начало расследование слияния в отношении ожидаемого приобретения Sinch подразделения SAP Digital Interconnect Unit у SAP.

Акции Siemens Healthineers упали на -3,6% после получения 2,73 млрд евро ($3,22 млрд) от продажи акций для финансирования запланированного поглощения компании Varian из США.

Акции Capgemini SE выросли на 2,4%. Поставщик консалтинговых и ИТ-услуг прогнозировал рост выручки при постоянном обменном курсе на уровне от 12,5% до 14,0% на 2020 год.

Акции Melrose Industries выросли на 11,5%. После сообщения об убытке до налогообложения в размере 685 млн фунтов стерлингов за шесть месяцев, закончившихся 30 июня 2020 года, специалист по финансовым операциям отметил, что его объемы торгов в летние месяцы оказались выше ожиданий Совета, особенно на автомобильном рынке и на ключевых рынках Nortek .

На текущий момент:

Индекс | Цена | Изменение, пункты | Изменения в % |

FTSE | 5 987,72 | + 46,77 | + 0,79% |

DAX | 13 405,85 | + 162,42 | + 1,23% |

CAC | 5 120,33 | + 88,59 | + 1,76% |

Информационно-аналитический отдел TeleTrade

Фондовые индексы Азиатско-Тихоокеанского региона закрылись в основном с ростом, хотя рынки Китая и Гонконга упали после того, как Соединенные Штаты заявили, что теперь они потребуют от высокопоставленных китайских дипломатов получения одобрения Госдепартамента перед посещением университетских городков США или встречами с местными официальными лицами.

Госдепартамент заявил, что также примет меры, чтобы обеспечить "правильную идентификацию всех аккаунтов китайских посольств и консульств в социальных сетях".

Этот шаг стал ответом на то, что Вашингтон назвал ограничениями Пекина в отношении американских дипломатов, базирующихся в Китае. Китай заявил, что примет «законные ответы» в зависимости от ситуации.

На экономических новостях, сектор услуг в Китае продолжал расширяться в августе, хотя и несколько более медленными темпами, показало последнее исследование Caixin с индексом PMI в сфере услуг 54,0 по сравнению с 54,1 в июле.

Японские акции достигли шестимесячного максимума после того, как главный секретарь кабинета министров Ёсихидэ Суга объявил о своей кандидатуре на выборах лидера правящей Либерально-демократической партии, официально приняв участие в конкурсе за пост следующего премьер-министра страны.

Акции Heavyweight Fast Retailing выросли на 3,6% после сообщения о сильных внутренних продажах в августе. Компания Shin-etsu Chemical, производитель полупроводниковых пластин, прибавила 3,7%, а производитель игр Nintendo - 1,6%.

Инвесторы не обращали внимания на данные, показывающие, что сектор услуг в Японии сокращался в августе несколько более быстрыми темпами.

Австралийские рынки заметно выросли, причем лидерами роста стали финансовые и медицинские компании в надежде на дополнительные стимулы со стороны США.

Акции четырех основных банков Австралии выросли на 0,8–1,8%. Акции компаний здравоохранения, таких как CSL, Cochlear и Resmed, выросли на 1-3%.

Золотодобывающие компании закрылись в целом со снижением после того, как цены на золото упали более чем на 1,5% за ночь на фоне восстановления доллара. Акции Newcrest Mining упали на -0,8%, а Regis Resources - на -1,3%.

Что касается экономических новостей, то сектор услуг Австралии вернулся в зону спада в августе на фоне повторных мер изоляции в Виктории после всплеска новых случаев заражения Covid-19, показали окончательные данные опроса IHS Markit.

Индекс менеджеров по закупкам сектора услуг от Банка Содружества упал до 49,0 с 58,2 в июле. Предварительное значение было 48,1.

Другой отчет показал, что в июле в стране был зарегистрирован профицит торгового баланса с учетом сезонных колебаний в размере A$4,607 млрд, что меньше ожиданий в размере A$5,4 млрд по сравнению с A$8,202 млрд в июне. PMI строительного сектора упал до 37,9 в августе с 42,7 в предыдущем месяце.

Индекс | Цена закрытия | Изменение, пункты | Изменения в % |

NIKKEI | 23 465,53 | +218,38 | +0,94% |

SHANGHAI | 3 384,98 | -19,82 | -0,58% |

HSI | 25 007,6 | -112,49 | -0,45% |

ASX 200 | 6 112,6 | +49,4 | +0,81% |

KOSPI | 2 395,9 | +31,53 | +1,33% |

NZX 50 | 12 055,05 | +152,07 | +1,28% |

Информационно-аналитический отдел TeleTrade

Индекс | Цена открытия | Изменение, пункты | Изменения в % |

FTSE | 5 993,47 | + 52,52 | + 0,88% |

DAX | 13 390,54 | + 147,11 | + 1,11% |

CAC 40 | 5 109,11 | + 77,37 | + 1,54% |

Информационно-аналитический отдел TeleTrade

DAX +0.6%

FTSE +0.3%

IBEX +0.6%

Европейские фондовые индексы, вероятно, откроются в четверг небольшим подъемом на фоне снижения курса евро из-за сообщений о том, что чиновники и бизнес из ЕС начинают испытывать дискомфорт из-за недавнего повышения курса единой валюты.

Информационно-аналитический отдел TeleTrade

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | 109.08 | 23247.15 | 0.47 |

| Hang Seng | -64.76 | 25120.09 | -0.26 |

| KOSPI | 14.82 | 2364.37 | 0.63 |

| ASX 200 | 109.8 | 6063.2 | 1.84 |

| FTSE 100 | 78.9 | 5940.95 | 1.35 |

| CAC 40 | 93.64 | 5031.74 | 1.9 |

| Dow Jones | 454.84 | 29100.5 | 1.59 |

| S&P 500 | 54.19 | 3580.84 | 1.54 |

| NASDAQ Composite | 116.77 | 12056.44 | 0.98 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.