- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 05-02-2016

Европейские фондовые индексы снизились после роста в первой половине торгов на фоне данных, свидетельствовавших о замедлении роста занятости в США в январе после скачка в конце прошлого года. Читать далее

Основные фондовые индексы Уолл-стрит резко снижаются в пятницу после данных по рынку труда за январь.

Так, рынок труда США существенно замедлился в январе после значительно роста в предыдущем месяце, что отражало потенциальную осторожность работодателей. Об этом сообщалось в отчете Министерства труда. Согласно данным, с учетом сезонных колебаний занятость в несельскохозяйственном секторе увеличилась лишь на 151 000 человек. Тем временем, уровень безработицы несколько снизился - до 4,9% с 5,0% в прошлом месяце. Стоит подчеркнуть, в последний раз безработица опускалась ниже отметки 5% в ноябре 2007 года. Экономисты ожидали, что занятость возрастет на 190 000 человек, а уровень безработицы останется без изменений. Также стало известно, что в ноябре и декабре работодатели добавили на 2,000 рабочих мест меньше, чем предполагалось ранее. усиления заработной платы Декабрьский показатель был пересмотрен до 262 000 с первоначальных 292000, а ноябрьский результат - до 280 000 с 252 000.

Кроме того, как сообщило Министерство торговли, отрицательное сальдо торгового баланса США расширилось по итогам декабря, указав при этом, что глобальный экономический спад оказывает давление на внутренний спрос. Согласно отчету, с учетом сезонных колебаний дефицит торгового баланса вырос на 2,7% по сравнению с предыдущим месяцем, составив $43,36 млрд. Экспорт упал на 0,3%, а импорт увеличился на 0,3%. Экономисты ожидали, что дефицит увеличится до $43,0 млрд. против $42,23 млрд. в предыдущем месяце (пересмотрено с $42.37 млрд.)

Стоимость нефти колеблются, завершая нестабильную неделю, когда цены порой менялись на 10% в течение дня. "Нестабильность останется высокой, и на рынок будут влиять доллар США, различные новости и макроэкономические показатели", - говорится в отчете банка Morgan Stanley.

Большинство компонентов индекса DOW в минусе (24 из 30). Аутсайдером являются акции NIKE, Inc. (NKE, -4,62%). Больше остальных выросли акции Verizon Communications Inc. (VZ, +0,99%).

Все сектора индекса S&P также демонстрируют снижение. Больше всего упал технологический сектор (-3,0%).

На текущий момент:

Dow 16137.00 -191.00 -1.17%

S&P 500 1878.00 -29.75 -1.56%

Nasdaq 100 4042.50 -113.25 -2.73%

Oil 31.69 -0.03 -0.09%

Gold 1155.70 -1.80 -0.16%

U.S. 10yr 1.88 +0.02

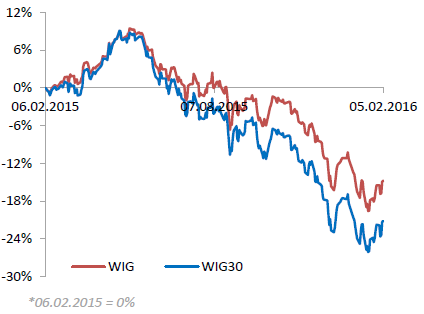

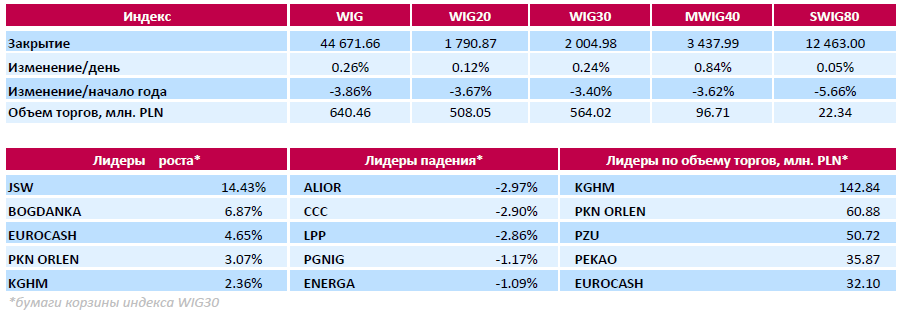

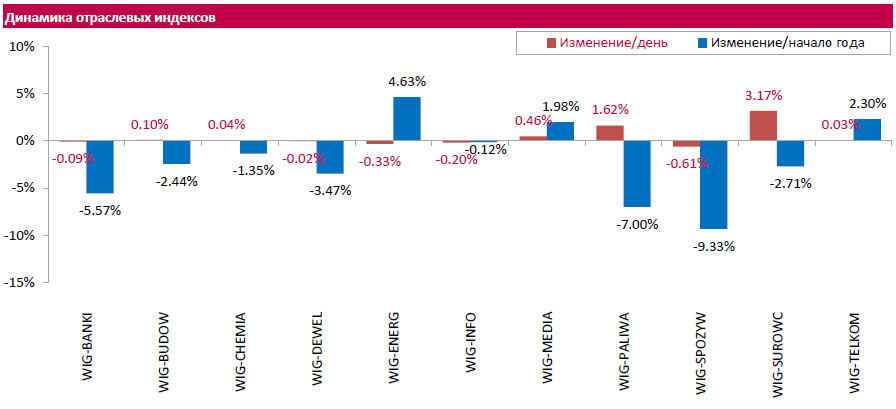

В пятницу польский рынок акций закрылся ростом. Значение индекса широкого рынка WIG повысилось на 0.26%. В отраслевом разрезе сектора индекса WIG показали смешанную динамику. Наибольший рост показал сырьевой сектор - 3.17%. В то же время максимальное падение зафиксировала пищевая промышленность - 0.61%.

Индекс компаний большой капитализации WIG30 вырос на 0.24%. Среди бумаг индексной корзины наибольший рост показали акции угольных компаний JSW (WSE: JSW) и BOGDANKA (WSE: LWB), взлетевшие на 14.43% и 6.87% соответственно на фоне сообщения о том, что Китай планирует устранить перепроизводство в угольной промышленности страны, которая находится в тяжелом состоянии из-за сокращающегося спроса и падающих цен. Как заявил Государственный совет КНР, страна сократит производство угля на 500 млн. тонн (или на 20%) в ближайшие 3-5 лет. Кроме того, заметно выросли бумаги FMCG ритейлера EUROCASH (WSE: EUR), нефтеперерабатывающей компании PKN ORLEN (WSE: PKN) и производителя меди KGHM (WSE: KGH) - на 4.65%, 3.07% и 2.36% соответственно. Напротив, в числе крупнейших аутсайдеров дня оказались бумаги банка ALIOR (WSE: ALR) и ритейлеров CCC (WSE: CCC) и LPP (WSE: LPP), которые подешевели на 2.97%, 2.9% и 2.86% соответственно.

Walt Disney Co. (DIS) сообщит о своих финансовых результатах за первый квартал 9 февраля после закрытия рынка.

Один из крупнейших финансовых конгломератов индустрии развлечений в мире собирается сообщить о смешанных показателях за отчетный период. С одной стороны, результаты будут опубликованы после феноменально успешных Star Wars: The Force Awakens. С другой стороны, рынок по-прежнему обеспокоен, что абоненты отказываются от проводного телевидения, что может негативно повлиять на будущую прибыльность средств массовой информации компании.

На что стоит обратить внимание в предстоящем докладе:

Сети средств массовой информации: результаты и комментарии о кабельном сервисе.

Рынок вновь будет сосредоточен на медиа сетях Disney, самом большом и прибыльном сегменте компании, и особенно на ее жемчужине - ESPN. В то время как спортивные трансляции остаются невероятно успешными, количество подписчиков кабельных пакетов сокращается. В то же время, затраты на обеспечение прав на трансляцию спортивных мероприятий растут. В то же время, прибыль подразделения по-прежнему остается завидной, не смотря на то, что бизнес компании остается под давлением.

Disney опубликовал количество абонентов ESPN, отметив, что оно упало с 99 млн в конце 2013 финансового года до 92 миллионов в конце 2015 финансового года. Ежегодные потери абонентской базы канала составляют около 3,6%.

Отказ от проводных продуктов оказывет негативное влияние на прибыльность комапнии. В конце концов, медийные сети сгенерировали 44% выручки Disney и колоссальные 53% операционного дохода в 2015 финансовом году. Вполне возможно, что рынок недооценивает способность Disney преодолеть эту проблему. Компания мастерски использует свою интеллектуальную собственность, которая зачастую приводит к неожиданно новым источникам дохода. Кроме того, на горизонте Disney имеет значительные катализаторы роста, некоторые из которых могут оказаться более мощными, чем ожидалось.

Звездные войны - Пробуждение силы

Это будет первый квартал, на который окажет влияние последний эпизод Звездных войн. Ожидается, что благодаря успеху фильма в сегментах развлечений и потребительских товаров будет наблюдаться заметный рост.

Фильм Звездные войны, который стартовал в прокате в США 18 декабря, продолжает бить кассовые рекорды. Всего через 20 дней после его выпуска, он стал самым кассовым фильмом всех времен (исключая инфляцию), превысив результаты Аватара $760,50 млн. Во всем мире по состоянию на 25 января фильм собрал $1,94 млрд.

Инвесторы также ожидают огромный скачок в результатах сегмента потребительских товарах. Товары на тематику Звездных воин улетали с полок сагазинов перед сезоном праздников. Игрушки Hasbro (HAS) на тематику фильма были среди самых продаваемых товаров в Черную пятницу и Кибер понедельник.

Звездные войны еще далеки от завершения, впереди еще два фильма, которые закончат трилогию, которая началась с Пробуждения силы. Новые фильмы планируют выпустить в 2017 и 2019 годах.

Парки и курорты: прибыль и улучшенный прогноз для Shanghai Disneyland.

Парки и курорты - второй по величине сегмент Disney по доходам. Парки в США достигли рекордных результатов на протяжении 2015 года, в то время как посетители парков в среднем стали тратить в них больше денег.

Огромным катализатором роста в ближайшые годы является Диснейленд в Шанхае. Новый массовый китайский парк планируют открыть 16 июня. При этом, некоторые аналитики ожидают, что парк посетят до 25 млн посетителей в первый полный год работы - число, которое затмит посещаемость Волшебного Королевства в Орландо.

Дисней считает этот проект долгосрочной ставкой на Китай. Генеральный директор Боб Айгер сказал, что компания не обеспокоена тем, что парк открывается в тот момент, когда экономический рост Китая замедлился до 25-летнего минимума. В то время как рост замедлился, он все еще составил 6,9% в прошлом году.

На текущий момент акции Walt Disney Co. (DIS) котируются по $93,74 (-1,77%)

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.88% (+4 б.п.).

Нефть (WTI) $31.34 (-1.23%)

Золото $1146.90 (-0.93%)

Перед открытием рынка фьючерс S&P находится на уровне 1902.75 (-0.26%), фьючерс NASDAQ снизился на 0.28% до уровня 4144.00.

Внешний фон нейтральный. Основные фондовые индексы Азии завершили сессию преимущественно в минусе. Основные фондовые индексы Европы на текущий момент двигаются разнонаправленно.

Nikkei 16,819.59 -225.40 -1.32%

Hang Seng 19,288.17 +105.08 +0.55%

Shanghai Composite 2,763.95 -17.07 -0.61%

FTSE 5,901.15 +2.39 +0.04%

CAC 4,237.05 +8.52 +0.20%

DAX 9,388.1 -5.26 -0.06%

Мартовские нефтяные фьючерсы Nymex WTI в данный момент котируются по $31.82 за баррель (+0.32%)

Золото торгуется по $1155.40 за унцию (-0.18%)

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют умеренное снижение после публикации смешанных данных по рынку труда США. Ожидается, что вышедшие данные могут существенно повлиять на оценку перспектив денежно-кредитной политики ФРС.

Как сообщило Министерство труда, рынок труда США существенно замедлился в январе после значительно роста в предыдущем месяце, что отражало потенциальную осторожность работодателей. Согласно данным минтруда, с учетом сезонных колебаний занятость в несельскохозяйственном секторе увеличилась лишь на 151 000 человек. Тем временем, уровень безработицы несколько снизился - до 4,9% с 5,0% в прошлом месяце. Стоит подчеркнуть, в последний раз безработица опускалась ниже отметки 5% в ноябре 2007 года. Экономисты ожидали, что занятость возрастет на 190 000 человек, а уровень безработицы останется без изменений.

Также стало известно, что в ноябре и декабре работодатели добавили на 2,000 рабочих мест меньше, чем предполагалось ранее. усиления заработной платы Декабрьский показатель был пересмотрен до 262 000 с первоначальных 292000, а ноябрьский результат - до 280 000 с 252 000.

Кроме того, в Министерства труда сообщили, за последние три месяца средний темп роста занятости составил 231 000 по сравнению с среднемесячным ростом на 228 000 в 2015 году. Средняя почасовая заработная всех работников частного сектора выросла на 12 центов в январе до $25,39. В годовом выражении заработная плата выросла на 2,5%. Аналитики отмечают, что падение уровня безработицы, в сочетании с ускорением заработной платы, частично нивелирует слабые темпы роста занятости. Широкая мера безработицы, которая включает американцев, работающих на неполный рабочий день и тех, которые не ищут работу, осталась неизменной - на уровне 9,9%. Уровень участия в рабочей силе немного вырос в январе - до 62,7% с 62,6% в декабре, хотя и остался вблизи 40-летнего минимума.

Также сегодня вышли данные по торговому балансу США, которые зафиксировали умеренный рост дефицита в декабре. Как отметило Министерство торговли США, глобальный экономический спад оказывает давление на внутренний спрос. Согласно отчету, с учетом сезонных колебаний дефицит торгового баланса вырос на 2,7% по сравнению с предыдущим месяцем, составив $43,36 млрд. Экспорт упал на 0,3%, а импорт увеличился на 0,3%. Экономисты ожидали, что дефицит увеличится до $43,0 млрд. против $42,23 млрд. в предыдущем месяце (пересмотрено с $42.37 млрд.)

По итогам 2015 года торговый дефицит США вырос на 4,6% по сравнению с 2014 годом. Объем экспорта снизился на 4,8% годовых, а импорт сократился на 3,1%. Уменьшенные объемов торговли говорит о том, что мировая экономика замедлялась в прошлом году. Эта слабость также может отмечаться и в 2016 году, отражая финансовые колебания на рынке и снижение цен на сырьевые товары.

Между тем, в Министерство торговли заявили, что объем экспорта товаров в декабре был самым низким с февраля 2011 года. Поставки продуктов питания, гражданских самолетов и нефтепродуктов сократились в течение месяца. Падение экспорта отчасти было связано с укреплением доллара, что делает американские товары и услуги более дорогими за рубежом.

Также в отчете отмечалось, что низкие цены на сырье и резкое увеличение внутреннего производства нефти в течение большей части прошлого года замедлило рост импорта. Объем импорта сырой нефти незначительно вырос по сравнению с ноябрем, но снизился на $120,5 млрд. в 2015 году. Эта цифра больше, чем общее снижение импорта товаров в прошлом году. Средняя цена барреля сырой импортируемой нефти снизилась до $36,60 в декабре с $ 82,92 годом ранее.

Среди сообщений корпоративного характера стоит отметить обнародование компаний LinkedIn (LNKD) прогнозов основных финансовых показателей на 2016 финансовый год, которые оказались значительно хуже ожиданий аналитиков: чистая прибыль ожидается в размере $3.05-3.20 на акцию против прогноза аналитиков $3.73, выручка - на уровне $3.6-3.65 млрд. против прогноза аналитиков $3.91 млрд. Акции LNKD на премаркете обвалились на 34%. Пессимистические прогнозы LinkedIn оказывают давление на технологический сегмент.

(компания / тикер / цена / изменение, % / проторгованый объем)

| Barrick Gold Corporation, NYSE | ABX | 11.25 | 0.63% | 26.8K |

| The Coca-Cola Co | KO | 42.57 | 0.09% | 2.0K |

| International Paper Company | IP | 35.1 | 0.09% | 5.8K |

| Goldman Sachs | GS | 156.5 | 0.01% | 0.1K |

| AT&T Inc | T | 36.53 | 0.00% | 0.1K |

| Visa | V | 73.68 | 0.00% | 1.0K |

| Cisco Systems Inc | CSCO | 23.54 | 0.00% | 3.6K |

| Home Depot Inc | HD | 121.11 | 0.00% | 4.8K |

| International Business Machines Co... | IBM | 127.65 | 0.00% | 1.5K |

| McDonald's Corp | MCD | 120.66 | 0.00% | 0.5K |

| Microsoft Corp | MSFT | 52 | 0.00% | 1.8K |

| Procter & Gamble Co | PG | 80.7 | 0.00% | 2.2K |

| Verizon Communications Inc | VZ | 50.43 | 0.00% | 1.9K |

| Wal-Mart Stores Inc | WMT | 66.42 | 0.00% | 0.3K |

| Walt Disney Co | DIS | 95.43 | 0.00% | 9.0K |

| Google Inc. | GOOG | 708.01 | 0.00% | 31.0K |

| Hewlett-Packard Co. | HPQ | 9.86 | 0.00% | 5.1K |

| Yahoo! Inc., NASDAQ | YHOO | 29.15 | 0.00% | 9.1K |

| Citigroup Inc., NYSE | C | 40.75 | -0.10% | 179.1K |

| Exxon Mobil Corp | XOM | 79.72 | -0.14% | 5.3K |

| Chevron Corp | CVX | 84.52 | -0.32% | 43.2K |

| Nike | NKE | 59.95 | -0.37% | 1.6K |

| Apple Inc. | AAPL | 96.22 | -0.39% | 33.7K |

| JPMorgan Chase and Co | JPM | 58.15 | -0.43% | 6.2K |

| Pfizer Inc | PFE | 28.87 | -0.45% | 0.1K |

| ALTRIA GROUP INC. | MO | 59.17 | -0.52% | 2.9K |

| Starbucks Corporation, NASDAQ | SBUX | 57.98 | -0.53% | 1k |

| General Electric Co | GE | 29.02 | -0.55% | 0.7K |

| Boeing Co | BA | 122.9 | -0.57% | 3.7K |

| Ford Motor Co. | F | 11.46 | -0.61% | 75.1K |

| Caterpillar Inc | CAT | 65.5 | -0.70% | 0.4K |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 5.68 | -0.70% | 106.9K |

| General Motors Company, NYSE | GM | 28.44 | -0.70% | 3.4K |

| American Express Co | AXP | 53.98 | -0.74% | 2.0K |

| Intel Corp | INTC | 29.55 | -0.74% | 81.0K |

| ALCOA INC. | AA | 8.24 | -0.84% | 7.4K |

| Twitter, Inc., NYSE | TWTR | 16.7 | -1.24% | 32.8K |

| Facebook, Inc. | FB | 109.1 | -1.26% | 60.3K |

| Amazon.com Inc., NASDAQ | AMZN | 529.21 | -1.31% | 0.6K |

| Johnson & Johnson | JNJ | 102.5 | -1.35% | 0.1K |

| AMERICAN INTERNATIONAL GROUP | AIG | 53.28 | -1.37% | 1.3K |

| Tesla Motors, Inc., NASDAQ | TSLA | 171 | -2.47% | 1.4K |

Повышение рейтингов:

Аналитики UBS повысили рейтинг акций Goldman Sachs (GS) до уровня Buy с Neutral

Аналитики UBS повысили рейтинг акций JPMorgan Chase (JPM) до уровня Buy с Neutral

Аналитики Susquehanna повысили рейтинг акций Coca-Cola (KO) до уровня Neutral

Снижение рейтингов:

Прочее:

Как сообщает Reuters, ссылаясь на источники, знакомые с ситуацией, американская финансовая компания State Street Corp. находится на финальной стадии переговоров о приобретении 115-миллиардного бизнеса GE по управлению активами.

Согласно сообщению, сделка может состояться уже в этом месяце.

Акции GE на премаркете выросли до уровня $29.25 (+0.24%).

Европейские фондовые индексы умеренно растут, чему способствует восстановление нефтяных котировок и ожидания публикации отчета по рынку труда США, который может повлиять на перспективы повышения процентной ставки ФРС. Индекс крупнейших предприятий региона Stoxx Europe 600 поднялся на 0,4 процента.

Напомним, сегодня в 13:30 GMT выйдут данные по числу рабочих мест вне сельского хозяйства США. Аналитики прогнозируют, что уровень безработицы в январе остался на отметке 5%, а число рабочих мест выросло на 190 тыс. после роста на 292 тыс. месяцем ранее. ФРС использует этот показатель как ориентир при определении состояния экономики США и для принятия решений по дальнейшему повышению ставок. В последнее время слабые экономические показатели заставили инвесторов пересмотреть свои прогнозы касательно роста ставок в этом году. Между тем, вчера президент ФРБ Далласа Кэплан заявил, что признаки ужесточения финансовых условий и слабости экономики США означают, что ФРС придется внимательно подходить к своим краткосрочным планам по повышению процентных ставок. "ЦБ заинтересован в том, чтобы повысить ставки до нормальных уровней с исторической точки зрения, однако этот процесс нельзя форсировать, и достижение конечной цели займет некоторое время", - сказал Кэплан. Фьючерсы на процентные ставки ФРС показывают всего лишь 8%-ю вероятность повышения ставки ЦБ в марте. На прошлой неделе эта вероятность оценивалась в 34%.

Небольшое влияние на ход торгов также оказали комментарии представителя ЕЦБ Язбека. Он отметил, что в случае необходимости ЕЦБ готов увеличить стимулирование в марте. Однако, Язбек добавил, что только одни действия ЦБ не могут разрешить все проблемы экономики еврозоны. По мнению Язбека, не следует слишком поспешно реагировать на события, которые могут оказаться временными. Комментарии Язбека говорят о разногласиях внутри правления ЕЦБ относительно того, как следует реагировать на падение цен на нефть и волатильность рынков.

В фокусе также оказалась статистика по Германии. Предварительные данные, опубликованные Статистическим ведомством Destatis, показали, что производственные заказы в Германии снизились в декабре больше, чем ожидалось. Заказы сократились на 0,7 процента после повышения на 1,5 процента в ноябре. Это было первое снижение за три месяца. Эксперты ожидали, что заказы уменьшаться на 0,5 процента. Внутренние заказы снизились на 2,5 процента, а внешние заказы выросли на 0,6 процента по сравнению с предыдущим месяцем. Новые заказы со стороны еврозоны снизились на 6,9 процента, а заказы из других стран увеличились на 5,5 процента. Спрос на промежуточные товары упал на 2 процента, а заказы на капитальные товары упали на 0,5 процента. С другой стороны, заказы на потребительские товары увеличились на 4,3 процента. На ежегодной основе, новые заказы упали на 2,7 процента, что оказалось больше, чем ожидали эксперты (-1,4 процента).

Котировки BNP Paribas SA выросли на 5%. Прибыль французского кредитора в 4-м квартале сократилась вдвое, но доходы увеличились на 3% до 10,45 млрд. евро, что почти совпало с ожиданиями экспертов.

Акции ArcelorMittal SA подешевели на 6,5%. Крупнейший в мире производитель стали заявил, что разместит акции на сумму $3 млрд., чтобы улучшить свою балансовую отчетность. Стоит подчеркнуть, из-за падения цен на железную руду и глобальное перепроизводство компания завершила 2015 год с чистым убытком в размере $7,9 млрд.

Стоимость Volvo AB - крупнейших производителей грузовиков в мире - увеличилась на 2,4% после того, как компания сообщила, что в 4-м квартале вернулась на прибыльный уровень.

Капитализация Hexagon AB выросли 6,6% на фоне сильных финансовых показателей за четвертый квартал и увеличения суммы дивидендов.

На текущий момент:

FTSE 100 5,927.43 +28.67 +0.49%

CAC 40 4,250.88 +22.35 +0.53%

DAX 9,411.55 +18.19 +0.19%

Большинство фондовых площадок Азиатско-Тихоокеанского региона закрылись в небольшом минусе. Торги в Токио завершились падением на фоне роста курса иены, которая значительно укрепилась против доллара. Участники рынка считают, что ФРС смягчит темпы повышения ключевой ставки на фоне неопределенной ситуации в экономике США. Читать далее ...

Основные фондовые индексы Азиатско-Тихоокеанского региона торгуются разнонаправленно на спекуляции ожиданий относительно того, что Федеральная резервная система США в следующие месяцы воздержится от повышения процентных ставок. Доллар США значительно снизился по отношению к основным валютам и вызвав огромный рост цен на нефть.

Котировки на Токийской фондовой бирже снижаются в результате резкого укрепления иены, а также на фоне опасений инвесторов по поводу состояния экономики США после публикации слабых данных по промышленным заказам.

В начале торгов на фоне укрепления иены снижаются акции компаний-экспортеров. Акции автоконцерна Toyota Motor Corp. упали в цене на 2.3%.

Рыночная стоимость производителя электроники Toshiba снизилась на 9.2%, после публикации данных о росте убытков компании.

Торги на фондовом рынке Китая начались с роста котировок, однако сейчас цены на акции немного снизились Спад активности на биржах Китая эксперты связывают и с приближением нового года по лунному календарю.

Nikkei 225 16,692.07 -352.92 -2.07 %

Hang Seng 19,292.04 +108.95 +0.57 %

S&P/ASX 200 4,955.7 -24.66 -0.50 %

Shanghai Composite 2,777.88 -3.14 -0.11 %

Topix 1,360.54 -28.27 -2.04 %

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei 225 17,044.99 -146.26 -0.85 %

Hang Seng 19,183.09 +191.50 +1.01 %

Shanghai Composite 2,781.8 +42.55 +1.55 %

FTSE 100 5,898.76 +61.62 +1.06 %

CAC 40 4,228.53 +1.57 +0.04 %

Xetra DAX 9,393.36 -41.46 -0.44 %

S&P 500 1,915.45 +2.92 +0.15 %

NASDAQ Composite 4,509.56 +5.32 +0.12 %

Dow Jones 16,416.58 +79.92 +0.49 %

Основные фондовые индексы США закрылись с небольшим повышением в четверг. Как отмечают трейдеры, инвесторы сворачивали ставки на падение некоторых из самых пострадавших за этот год секторов. Рост возглавили акции крупных банков, промышленных компаний и компаний из сектора материалов, которые пока резко снизились в этом году.

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.