- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 06-07-2020

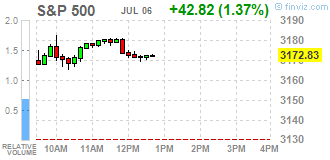

Основные фондовые индексы США заметно выросли, так как неожиданный рост активности в секторе услуг США и оптимизм в отношении оживления экономики Китая перевесили опасения по поводу скачка случаев инфицирования COVID-19 в нескольких штатах США и возможного возобновления карантинных мер для сдерживания распространения вируса.

Почти все компоненты DOW в плюсе (25 из 30). Аутсайдер - Walmart Inc. (WMT; -0.73%). Лидер роста - The Goldman Sachs Group (GS; +4.75%).

Почти все сектора S&P в плюсе. Исключение - сектор коммунальных услуг (-1.15%). Больше всего вырос циклический потребительский сектор (+3.02%).

Информационно-аналитический отдел TeleTrade

Европейские фондовые индексы умеренно выросли, так как инвесторы сосредоточились на перспективах восстановления экономики и прогрессе в области потенциальных коронавирусных препаратов, отмахнувшись от опасений дальнейшего ускорения пандемии.

Основные фондовые индексы США демонстрируют солидное повышение, так как неожиданный рост активности в секторе услуг США в прошлом месяце и оптимизм в отношении оживления экономики Китая перевесили опасения по поводу скачка случаев инфицирования COVID-19 в нескольких штатах США и возможного возобновления карантинных мер для сдерживания распространения вируса.

Отчет Института управления поставками (ISM) показал, что активность в сфере услуг США резко возросла в июне, почти вернувшись к уровню, наблюдаемому до пандемии COVID-19. Согласно отчету, индекс непроизводственной активности подскочил до 57.1 в прошлом месяце - самого высокого уровня с февраля - с 45.4 в мае. Он отскочил от значения 41.8 в апреле, которое было самым низким с марта 2009 года. Значение выше 50 указывает на рост в секторе услуг, на который приходится более двух третей экономической активности США. Экономисты прогнозировали рост индекса в июне до 49.5.

В свою очередь, отчет IHS Markit также обнаружил, что деловая активность в секторе услуг США заметно выросла в июне, но, тем не менее, остается на территории сокращения. Согласно отчету, итоговый индекс деловой активности в сфере услуг США, с учетом сезонных колебаний составил 47.9 в июне, что значительно выше 37.5 в мае и выше предварительного показателя 46.7. Это был самый высокий показатель с февраля и сигнализировал о заметно более мягких темпах сокращения деловой активности в американском секторе услуг, поскольку многие компании начали вновь открываться после ослабления ограничений COVID-19. Экономисты прогнозировали, что индекс останется неизменным на уровне 46.7.

Индекс Шанхайской фондовой биржи - Shanghai Composite Index - взлетел в понедельник на 5.7%, что стало самым большим однодневным скачком за последние пять лет, благодаря статьи в The Securities Times, влиятельном государственном издании Китая, в которой говорилось, что содействие “здоровому” бычьему рынку после пандемии сейчас как никогда важно для китайской экономики.

Усилению оптимизма на рынке американских акций также способствовали сообщения о сделках слияния и поглощения (M&A). Так, Berkshire Hathaway Уоррена Баффета (BRK-B; +2.0% в моменте) договорилась о покупке активов по транспортировке и хранению природного газа у компании Dominion Energy (D; -10.4%), а также ее долгов, примерно за $10 млрд., тогда как Uber (UBER; + 7.1%) договорилась о покупке Postmates за $2.7 млрд.

В то же время всплеск новых случаев заболевания коронавирусом в таких штатах, как Флорида, Техас и Калифорния, а также опасения возможного возобновления карантинных мер сдерживают дальнейший рост рынка. Согласно данным Университета Джонса Хопкинса, общее количество подтвержденных случаев инфицирования COVID-19 в мире возросло до 11 457 993, в том числе 2 888 729 в США, - самый высокий показатель среди стран. В последние несколько дней в Соединенных Штатах регистрируют более 50 000 новых случаев заболевания COVID-19 за сутки, что заставило многие штаты свернуть свои планы по возобновлению экономической активности, угрожая сорвать восстановление национальной экономики.

Почти все компоненты DOW в плюсе (29 из 30). Исключение - Walmart Inc. (WMT; -0.29%). Лидер роста - The Goldman Sachs Group (GS; +4.27%).

Почти все сектора S&P в плюсе. Исключение - сектор коммунальных услуг (-1.41%). Больше всего вырос циклический потребительский сектор (+2.83%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Индекс | Значение | Изменение, пункты | Изменение в % |

Нефть | 40.47 | -0.18 | -0.44% |

Золото | 1791.70 | +1.70 | +0.09% |

Dow | 26034.00 | +275.00 | +1.07% |

S&P 500 | 3161.50 | +32.50 | +1.04% |

Nasdaq 100 | 10563.25 | +207.50 | +2.00% |

10-летние облигации США | 0.692 | +0.023 | +3.44% |

Информационно-аналитический отдел TeleTrade

Как отмечает Barron’s, акции компании Tesla (TSLA) снова демонстрируют рост, поскольку аналитики Уолл-стрит "играют в чехарду", повышая свои оценки их целевой стоимости, акций, чтобы не отставать от динамики пионера в производстве электромобилей.

Аналитик JMP Securities Джо Оша (Joe Osha) повысил свою оценку целевой стоимости акций Tesla с $1050/акцию до $1500, что стало новой максимальной оценкой на Уолл-стрит, "затмив" целевую стоимость аналитика Wedbush Дэна Айвза (Dan Ives) в $1250/акцию, установленную в прошлую пятницу. В своем аналитическом отчете Оша обосновал возможность выхода компанией на уровень продаж в $100 млрд. к 2025 году. В 2020 году продажи Tesla, как ожидается, составят около $27 млрд.

Оценка Айвза оставалась максимальной самый короткий период времени. Его целевая стоимость превысила оценку аналитика Jefferies Филиппа Ушуа (Philippe Houchois) в $1200/акцию, установленную 18 июня, которая, тогда превзошла оценку аналитика New Street Research Пьера Феррагу (Pierre Ferragu) в $1100/акция, установленную 1 июня.

Аналитикам трудно не отставать от динамики акций. С начала года акции Tesla взлетели почти на 190% по сравнению с ценой закрытия четверга, 2 июня. Это значительно опережает результаты S&P 500, Dow Jones Industrial Average а также акций компаний-аналогов автомобильного сектора, за тот же период. Более того, акции Tesla выросли более чем на 40% за прошедший месяц.

Айвз повысил свою целевую цену после того, как Tesla сообщила о гораздо лучших, чем ожидалось, объемах поставок автомобилей во втором квартале. Tesla поставила более 90 000 автомобилей в пострадавшем от пандемии квартале. Самая высокая оценка аналитиков, по данным FactSet, предполагала около 86 000 автомобилей. Айвз назвал цифру "полным успехом".

Оша также сослался на более сильные, чем ожидалось, данные по поставкам во втором квартале, когда сообщил о повышении своей целевой стоимости акций Tesla. Оша оценивает рейтинг акций Tesla на уровне, эквивалентом "Покупать". Айвз, с другой стороны, продолжает оценивать эти акции как "Держать", поскольку их текущая стоимость фактически соответствует его оценке целевой стоимости.

Акции Tesla закрылись выше отметки в $1200 в прошлый четверг - последнюю торговую сессию в США перед праздничными выходными.

Аналитик J.P. Morgan Райан Бринкман (Ryan Brinkman), однако, не так оптимистичен, как эти двое. Он оценивает акции как эквивалент "Продавать", но, тем не менее, в понедельник он незначительно повысил свою оценку их целевой стоимости – с $275/акцию до $295. Бринкман также отметил лучшие показатели поставок, но сказал, что оценка остается очень высокой.

Целевая стоимость Бринкмана предполагает рыночную капитализацию Tesla в размере около $54 млрд., что превышает рыночную капитализацию компании-аналога сегмента люксовых автомобилей BMW и компании-аналога в США General Motors (GM). Целевая стоимость Оши дает рыночную капитализацию Tesla почти в $280 млрд. Между оценками аналитиков очень большой разрыв.

Бринкмана считают одним из самых больших "медведей" в акциях Tesla, основываясь на оценках целевой стоимости, но многие из его коллег, похоже, тоже бьются над оценкой акций этого автопроизводителя. Средняя целевая стоимость аналитиков составляет около $775/акцию, что более чем на 40% ниже текущего уровня.

Аналитик Deutsche Bank Эммануэль Роснер (Emmanuel Rosner) также повысил прогноз целевой стоимости акций Tesla в понедельник - с $900/акцию до $1000. Он сохранил рейтинг акции на уровне "Держать".

Только примерно каждый четвертый аналитик, покрывающий акции Tesla, оценивает их как "Покупать", тогда как в среднем для акций индексной корзины Dow доля рейтинга "Покупать" составляет 55%.

На текущий момент акции TSLA котируются по $1331.41 (+10.16%).

Информационно-аналитический отдел TeleTrade

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 0.70% (+3 б.п.).

Нефть (WTI) $40.34 (-0.76%)

Золото $1,796.50 (+0.36%)

Перед открытием рынка фьючерс S&P находится на уровне 3,169.50 (+1.30%), фьючерс NASDAQ повысился на 1.26% до уровня 10,485.75. Внешний фон позитивный. Основные фондовые индексы Азии завершили сессию преимущественно в плюсе. Основные фондовые индексы Европы на текущий момент демонстрируют рост.

Индекс/сырье | Текущее значение | Изменение, пункты | Изменение в % |

Nikkei | 22,714.44 | +407.96 | +1.83% |

Hang Seng | 26,339.16 | +966.04 | +3.81% |

Shanghai | 3,332.88 | +180.07 | +5.71% |

S&P/ASX | 6,014.60 | -43.30 | -0.71% |

FTSE | 6,259.26 | +101.96 | +1.66% |

CAC | 5,086.59 | +79.45 | +1.59% |

DAX | 12,741.14 | +212.96 | +1.70% |

Августовские нефтяные фьючерсы Nymex WTI | $40.57 | -0.20% | |

Золото | $1,796.50 | +0.36% |

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют позитивную динамику, так как значительный рост на азиатских фондовых рынках и сообщения о M&A-сделках в США перевесили опасения по поводу скачка случаев инфицирования коронавирусом в нескольких штатах США, включая Флориду, Техас и Калифорнию, и возможности возобновления карантинных мер для сдерживания распространения вируса.

Катализатором роста акций в Азии стала статья в The Securities Times, влиятельном государственном издании Китая, в которой говорилось, что содействие “здоровому” бычьему рынку после пандемии сейчас как никогда важно для китайской экономики.

В США усилению оптимизма способствовали сообщения о сделках слияния и поглощения (M&A). Так, Berkshire Hathaway Уоррена Баффета (BRK-B; +2.2% на премаркете) договорилась о покупке активов по транспортировке и хранению природного газа у компании Dominion Energy (D; -2.6%), а также ее долгов, примерно за $10 млрд., тогда как Uber (UBER; + 7.2%) договорилась о покупке Postmates за $2.7 млрд.

Однако, дальнейший рост рынка продолжают сдерживать беспокойства по поводу ситуации с коронавирусом. Согласно данным Университета Джонса Хопкинса, общее количество подтвержденных случаев инфицирования COVID-19 в мире возросло до 11 457 993, в том числе 2 888 729 в США, - самый высокий показатель среди стран. В последние несколько дней в Соединенных Штатах регистрируют более 50 000 новых случаев заболевания COVID-19 за сутки, что заставило многие штаты свернуть свои планы по возобновлению экономической активности, угрожая сорвать восстановление национальной экономики.

Важных статистических данных, которые смогли бы оказать влияние на настроения участников рынка, перед открытием не публиковалось.

После начала торгов влияние на их ход могут оказать данные по индексам деловой активности для сферы услуг от Markit и ISM, которые выйдут в 13:45 GMT и 14:00 GMT, соответственно.

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

3M Co | MMM | 159.68 | 2.64(1.68%) | 2550 |

ALCOA INC. | AA | 11.25 | 0.28(2.55%) | 10649 |

ALTRIA GROUP INC. | MO | 39.89 | 0.49(1.24%) | 32459 |

Amazon.com Inc., NASDAQ | AMZN | 2,932.00 | 41.70(1.44%) | 50385 |

American Express Co | AXP | 96.65 | 2.32(2.46%) | 10954 |

AMERICAN INTERNATIONAL GROUP | AIG | 30.84 | 0.92(3.07%) | 11060 |

Apple Inc. | AAPL | 369.32 | 5.21(1.43%) | 248371 |

AT&T Inc | T | 30.53 | 0.45(1.50%) | 164240 |

Boeing Co | BA | 184.9 | 4.09(2.26%) | 469495 |

Caterpillar Inc | CAT | 130.4 | 2.68(2.10%) | 7223 |

Chevron Corp | CVX | 89.55 | 1.24(1.40%) | 10634 |

Cisco Systems Inc | CSCO | 46.1 | 0.47(1.03%) | 26214 |

Citigroup Inc., NYSE | C | 51.6 | 1.05(2.08%) | 112380 |

E. I. du Pont de Nemours and Co | DD | 54.55 | 0.83(1.55%) | 926 |

Exxon Mobil Corp | XOM | 44.85 | 0.77(1.75%) | 114857 |

Facebook, Inc. | FB | 236.05 | 2.63(1.13%) | 142913 |

FedEx Corporation, NYSE | FDX | 157.98 | 2.50(1.61%) | 11748 |

Ford Motor Co. | F | 6.15 | 0.10(1.65%) | 347383 |

Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 11.98 | 0.48(4.17%) | 181160 |

General Electric Co | GE | 6.96 | 0.14(2.05%) | 333910 |

General Motors Company, NYSE | GM | 25.87 | 0.63(2.50%) | 26212 |

Goldman Sachs | GS | 201.44 | 4.04(2.05%) | 19844 |

Google Inc. | GOOG | 1,485.00 | 20.30(1.39%) | 3916 |

Hewlett-Packard Co. | HPQ | 17.21 | 0.14(0.82%) | 1617 |

Home Depot Inc | HD | 251.9 | 3.40(1.37%) | 6882 |

HONEYWELL INTERNATIONAL INC. | HON | 148.65 | 3.63(2.50%) | 2475 |

Intel Corp | INTC | 58.77 | -0.36(-0.61%) | 171966 |

International Business Machines Co... | IBM | 121.8 | 2.10(1.75%) | 5934 |

International Paper Company | IP | 36 | 0.65(1.84%) | 790 |

Johnson & Johnson | JNJ | 142.52 | 1.55(1.10%) | 27056 |

JPMorgan Chase and Co | JPM | 94.5 | 1.84(1.99%) | 278163 |

McDonald's Corp | MCD | 186 | 2.48(1.35%) | 8604 |

Merck & Co Inc | MRK | 79.91 | 1.13(1.43%) | 9904 |

Microsoft Corp | MSFT | 209.2 | 2.94(1.43%) | 195906 |

Nike | NKE | 99.96 | 1.53(1.55%) | 19586 |

Pfizer Inc | PFE | 34.9 | 0.39(1.13%) | 221356 |

Procter & Gamble Co | PG | 121.97 | 1.09(0.90%) | 19012 |

Starbucks Corporation, NASDAQ | SBUX | 74.85 | 1.07(1.45%) | 14305 |

Tesla Motors, Inc., NASDAQ | TSLA | 1,276.26 | 67.60(5.59%) | 471497 |

The Coca-Cola Co | KO | 45.49 | 0.61(1.36%) | 49926 |

Twitter, Inc., NYSE | TWTR | 31.46 | 0.59(1.91%) | 69854 |

UnitedHealth Group Inc | UNH | 303 | 4.74(1.59%) | 5110 |

Verizon Communications Inc | VZ | 55.33 | 0.54(0.99%) | 21588 |

Visa | V | 199.26 | 3.59(1.83%) | 73094 |

Wal-Mart Stores Inc | WMT | 120.05 | 0.84(0.70%) | 24075 |

Walt Disney Co | DIS | 113.9 | 1.72(1.53%) | 50217 |

Yandex N.V., NASDAQ | YNDX | 50.8 | 0.68(1.36%) | 4640 |

Аналитики JMP Securities повысили целевую стоимость акций Tesla (TSLA) до $1500 с $1050

Аналитики Imperial Capital снизили рейтинг акций Netflix (NFLX) до уровня In-line; целевая стоимость $489

Аналитики Goldman снизили рейтинг акций Intel (INTC) до уровня Sell c Neutral; целевая стоимость $54

Европейские фондовые индексы торгуются с ростом после того, как китайские рынки взлетели в надежде, что вторая по величине экономика в мире приведет к восстановлению после кризиса с коронавирусом.

Индекс Shanghai Composite подскочил на 5,71%, отмечая самый большой рост с 2015 года.

Множество позитивных данных, опубликованных сегодня, также вселили надежды на быстрое восстановление экономики.

Акции энергетического сектора торгуются в зеленой зоне: BP Plc поднялся на 2,3%, а Royal Dutch Shell прибавил 2,1%.

Бумаги Persimmon выросли в цене на 6,6%, Taylor Wimpey - на 5,9%, а Barratt Developments - на 8,4% на сообщениях о том, что министр финансов Великобритании Риши Сунак планирует поднять порог налога на недвижимость.

Банковская группа Lloyds увеличила капитализацию на 1,6%. Робин Буденберг CBE был выбран, чтобы сменить лорда Блэквелла на посту председателя.

Автопроизводители BMW, Daimler, Volkswagen, Renault и Peugeot торгуются с ростом в диапазоне 2-3% на фоне признаков того, что восстановление экономики после кризиса с коронавирусом набирает обороты.

Что касается данных, доверие инвесторов в Еврозоне в июле улучшилось, показали результаты исследования, проведенного компанией Sentix, занимающейся поведенческими исследованиями. Индекс доверия инвесторов улучшился до -18,2 в июле с -24,8 в июне.

В мае активность в сфере розничных продаж также сильно выросла в зоне евро, так как в большинстве стран были сняты ограничения на блокировку.

Данные Евростата показали, что продажи в 19 странах Еврозоны в мае выросли на 17,8% по сравнению с апрелем.

Опрос показал, что строительная отрасль Великобритании в июне снова начала расти. Тщательно отслеживаемый индекс менеджеров по закупкам (PMI) IHS Markit / CIPS вырос в прошлом месяце до 55,3 с 28,9 в мае.

Официальные данные показали, что производственные заказы в Германии в мае выросли на 10,4% по сравнению с предыдущим месяцем, полностью изменив резкое пересмотренное падение на 26,2% в апреле. Экономисты прогнозировали ежемесячный рост на 15%.

На текущий момент:

Индекс | Цена | Изменение, пункты | Изменения в % |

FTSE | 6 277,11 | + 119,81 | + 1,95% |

DAX | 12 741,44 | + 213,26 | + 1,7% |

CAC | 5 094,9 | + 87,76 | + 1,75% |

Информационно-аналитический отдел TeleTrade

Фондовые индексы Азиатско-Тихоокеанского региона закрылись в основном с ростом, поскольку признаки экономического восстановления в Китае, а также надежды на более активные меры стимулирования помогли компенсировать опасения по поводу резкого роста числа случаев Covid-19 в некоторых штатах США и других частях мира.

Всемирная организация здравоохранения заявила, что в субботу во всем мире было подтверждено более 200 000 случаев заболевания коронавирусом , что является самым высоким показателем за один день с начала пандемии.

Китайские акции продемонстрировали значительный рост на фоне позитивных комментариев к рынку со стороны государственных средств массовой информации. Securities Times заявляет, что содействие «здоровому» бычьему рынку после пандемии теперь важнее для экономики, чем когда-либо.

Базовый индекс Shanghai Composite вырос на 5,71%, а гонконгский индекс Hang Seng - на 3,81%.

Инвесторы отмахнулись от последнего опроса IHS Markey, который показал, что частный сектор в Гонконге продолжил сокращаться в июне.

Японские акции достигли почти месячного максимума, поскольку надежды на быстрое восстановление в Китае помогли инвесторам снять опасения по поводу растущего числа случаев коронавируса в США и Токио.

Токио сообщил о 102 новых случаях коронавируса сегодня, отмечая пятый день подряд более 100 инфекций.

Акции Nissan Motor выросли в цене на 5,2% после того, как автопроизводитель в прошлом месяце объявил об оживленных продажах в Китае.

Бумаги SoftBank Group подорожали на 2,4% до 14-месячного максимума в надежде на выкуп акций.

Австралийские рынки закрылись со скромным снижением, поскольку инвесторы были обеспокоены ростом числа случаев Covid-19 как на местном, так и на глобальном уровне. Поздний всплеск коронавирусной инфекции заставил Австралию изолировать штат Виктория от остальной части страны с полуночи вторника.

Крупные четыре банка закрылись со снижением в диапазоне -0,2%-0,5% в преддверии политического заседания Резервного банка Австралии во вторник. Аналитики ожидают, что центральный банк сохранит ставку наличности на уровне 0,25%.

Горнодобывающие гиганты BHP и Rio Tinto потеряли -1,7% и -1% соответственно, в то время как энергетические компании Beach Energy и Santos подешевели более чем на -1% каждая.

Индекс | Изменение, пункты | Цена закрытия | Изменения в % |

NIKKEI | +407,96 | 22 714,44 | +1,83% |

SHANGHAI | +180,07 | 3 332,88 | +5,71% |

HSI | +966,04 | 26 339,16 | +3,81% |

ASX 200 | -43,3 | 6 014,6 | -0,71% |

KOSPI | +35,52 | 2 187,93 | +1,65% |

NZX 50 | +97,51 | 11 656,21 | +0,84% |

Информационно-аналитический отдел TeleTrade

В мире, измененном коронавирусом, Китай нуждается в дальнейшем росте рынка акций, чтобы финансировать быстро развивающуюся цифровую экономику и укрепить свою руку в усилении соперничества за власть, заявили в понедельник государственные СМИ.

Экономика Китая восстанавливается, в то время как его рынки капитала проходят реформу и привлекают деньги из дома и за рубежом, создавая условия для здорового бычьего рынка, говорится в редакционной статье официального журнала China Securities Journal.

Комментарий газеты, аффилированной с государственным информационным агентством "Синьхуа", указывает на правительственную поддержку дальнейшего роста фондового рынка после недавнего сильного отскока. Китайский индекс CSI 300 подскочил более чем на 4% в понедельник утром до нового пятилетнего максимума.

Активная работа на рынке капитала может помочь китайской экономике «создавать новые возможности в условиях кризиса и открыть новые возможности в меняющемся мире», говорится в редакционной статье.

Китай активизирует реформы рынка капитала на фоне технической напряженности с Соединенными Штатами, в то время как отношения обострились из-за коронавируса.

С изменением глобальной цепочки поставок и усилением соперничества за власть Китаю будет помогать зрелый финансовый рынок,говорится в редакционной статье.

Страна представила систему регистрации на основе регистрации в американском стиле для новых листингов на своем STAR Market в стиле Nasdaq, запущенную год назад, и повторяет реформу на стартовом Совете Shenzhen ChiNext.

Новый механизм и другие меры по реформированию заложили основу для "здорового бычьего" рынка, который также подпитывается доказательствами сильного экономического подъема страны, говорится в редакционной статье.

Информационно-аналитический отдел TeleTrade со ссылкой на Reuters

Индекс | Изменение, пункты | Цена открытия | Изменения в % |

FTSE | + 112,52 | 6 269,82 | + 1,83% |

DAX | + 229,57 | 12 757,75 | + 1,83% |

CAC 40 | + 93,98 | 5 101,12 | + 1,88% |

Информационно-аналитический отдел TeleTrade

DAX +2.3%

IBEX +2.1%

FTSE +1.7%

Европейские фондовые индексы, вероятно, откроются в понедельник с повышением, так как опубликованные накануне макроэкономические данные обнадеживают инвесторов. Помимо этого, предварительные результаты тестов по вакцине от коронавируса вселяют надежду на то, что мировая экономика оправится от ожидаемого спада в этом году.

Информационно-аналитический отдел TeleTrade

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | 160.52 | 22306.48 | 0.72 |

| Hang Seng | 248.93 | 25373.12 | 0.99 |

| KOSPI | 17.04 | 2152.41 | 0.8 |

| ASX 200 | 25.2 | 6057.9 | 0.42 |

| FTSE 100 | -83.06 | 6157.3 | -1.33 |

| DAX | -80.28 | 12528.18 | -0.64 |

| CAC 40 | -42.24 | 5007.14 | -0.84 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.