- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 09-06-2015

Основные фондовые индексы США провели торги во вторник без определенной динамики, после трех сессий потерь, на растущей спекуляции, что Федеральная резервная система может повысить процентные ставки уже в сентябре.

Большинство компонентов индекса DOW торгуются в плюсе (17 из 30). Аутсайдером являются акции The Walt Disney Company (DIS,-0.76%). Больше остальных выросли акции The Procter & Gamble Company (PG, +1.78%).

Сектора индекса S&P двигаются разнонаправленно. Больше всего вырос сектор потребительских товаров (+0.1%). Аутсайдером является сектор конгломератов (-0.5%).

Снижение немецких акций способствовало спаду европейских фондовых индексов шестой день подряд. Читать далее

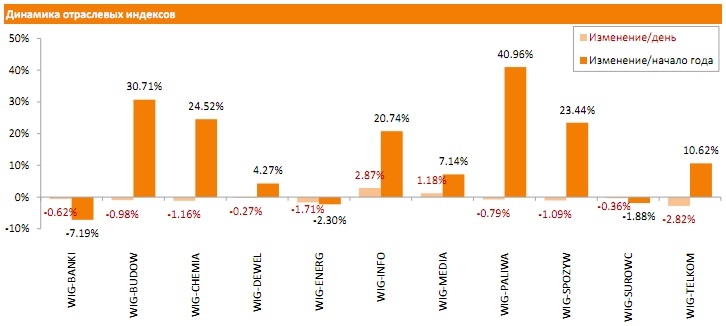

Польский рынок акций во вторник продолжил движение вниз. Индекс широкого рынка WIG снизился на 0.72%. В отраслевом разрезе индекса WIG, только два сектора показали рост, а девять - снижение. Больше всех подорожали бумаги IT-компаний - на 2.87%, тогда как акции телекоммуникационных компаний отметились максимальным снижением котировок - на 2.82%.

Среди компаний большой капитализации большинство эмитентов зафиксировали потери, толкнув индикатор данной группы бумаг WIG30 вниз на 0.78%. Больше всего потеряли в стоимости бумаги BOGDANKA (WSE: LWB) и LOTOS (WSE: LTS) - 4.67% и 3.67% соответственно. За ними следуют ORANGE POLSKA (WSE: OPL) и PGE (WSE: PGE), котировки которых упали почти на 3%. Напротив, акции BZ WBK (WSE: BZW) зафиксировали лучший результат - «плюс1.13». Также заметно подорожали бумаги MBANK (WSE: MBK) - на 0.91%.

Основные фондовые индексы США снизились в начале торгов во вторник, после трех сессий потерь, на растущей спекуляции, что Федеральная резервная система может повысить процентные ставки уже в сентябре. Впрочем, ближе к обеду фондовые индексы выровнялись около нулевых отметок.

Как стало сегодня известно, уверенность среди владельцев малого бизнеса США увеличилась по итогам мая, достигнув при этом пятимесячного максимума, чему помогло повышение суб-индекса ожидаемой прибыли, что является хорошим предзнаменованием для перспектив экономики в ближайшие месяцы. Национальная федерация независимого бизнеса (NFIB) сообщила, что индекс уверенности малого бизнеса вырос в мае на 1,4 пункта - до 98,3 пункта (максимум с декабря). Стоит подчеркнуть, в опросе приняли участие 616 компаний малого бизнеса.

Вместе с тем, отчет, опубликованный Департаментом торговли США, показал, что оптовые запасы в США выросли по итогам апреля, превысив прогнозное значение и ускорив темпы по сравнению с предыдущим месяцем. Согласно данным, товарные запасы на складах оптовой торговли повысились в апреле на 0,4 процента (до 576,9 млрд.) против роста на 0,2 процента в марте (пересмотрено с +0,1 процента). Экономисты ожидали, что оптовые запасы увеличатся на 0,2 процента. В годовом выражении запасы выросли на 4,5 процента.

Большинство компонентов индекса DOW торгуются в плюсе (20 из 30). Аутсайдером являются акции Apple Inc. (AAPL, -1.20%). Больше остальных выросли акции Caterpillar Inc. (CAT, +1.08%).

Сектора индекса S&P двигаются разнонаправленно. Больше всего вырос сектор основных материалов (+0,4%). Аутсайдером является сектор конгломератов (-0.5%).

На текущий момент:

Dow 17766.00 -2.00 -0.01%

S&P 500 2078.75 +0.50 +0.02%

Nasdaq 100 4417.00 -15.25 -0.34%

10-year yield 2.44% +0.05

Oil 59.90 +1.76 +3.03%

Gold 1176.10 +2.50 +0.21%

В понедельник прошла Большая Всемирная конференция разработчиков Apple. В комментариях после события, аналитики Уолл-стрит придумал фразу, описывающую мероприятие, назвав его "эволюционным", но не "революционным".

В понедельник, Apple представила обновления в основном для существующих продуктов, не объявляя о новых или новаторских продуктах.

На событии, прошедшем в Сан-Франциско, Apple представила Mac OS X Capitan, операционную систему IOS 9 для айфонов, а также обновления программного обеспечения для Apple Watch и абонентское обслуживание под названием Apple Music. Apple не собиралась объявлять ничего экстраординарного, именно так и произошло.

"Презентации были в значительной степени ожидаемыми. Мы бы охарактеризовали обновления Mac OS и IOS больше "эволюционными", чем "революционными", хотя мы рассцениваем выпуск watch OS как важный толчок к доработке устройства", - написал аналитик Goldman Sachs.

Аналитики Deutsche Bank были впечетлены новой ОС Apple Watch. По их мнению, Apple Music также является интересным приложением, но в ходе презентации не было сказано ничего, что бы могло существенно повлиять на динамику акций компании.

В ходе мероприятия были озвучены некоторые ключевые цифры, которые аналитики сочли полезными, в том числе почти 1 млрд пользовательской базы (против 800 млн в апреле 2014 года), почти миллион мест, где поддерживается Apple Pay, и 100 млрд загрузок на App Store с $30 млрд платежей для разработчиков.

Самой большой новостью стал запуск Apple Music, и Morgan Stanley оценивает сколько прибыли может добавить инициатива компании в наступающем году:

"Миллиард человек будут иметь доступ к Apple Music через iPhone, IPAD, IPod Touch, Mac и PC, начиная с 30 июня. Каждый 1% клиентской базы, который будет использовать Apple Music, приравнивается к росту выручки на 0,5% и росту прибыли на акцию на $0.02 в 2016 году. Цель Apple - 10% внедрения, в соответствии с данными Associated Press".

Вместе с тем, PiperJaffray считает, что Apple Music добавит менее 1% выручки в 2016 году, но их общая оценка Apple - бычья.

На текущий момент акции Apple (AAPL) торгуются по $125,65 (-1.68%).

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 2.41% (+3 б.п.).

Нефть (WTI) $59.80 (+2.86%)

Золото $1179.80 (+0.54%)

Перед открытием рынка фьючерс S&P находится на уровне 2076.25 (-0.10%), фьючерс NASDAQ упал на 0.30% до уровня 4419.00.

Внешний фон негативный. Основные фондовые индексы Азии завершили сессию ниже нулевой отметки. Основные фондовые индексы Европы на текущий момент снижаются.

Nikkei 20,096.3 -360.89 -1.8%

Hang Seng 26,989.52 -326.76 -1.2%

Shanghai Composite 5,113.53 -18.35 -0.4%

FTSE 6,769.71 -20.33 -0.3%

CAC 4,846.01 -11.65 -0.2%

DAX 10,973.94 -90.98 -0.8%

Июльские нефтяные фьючерсы Nymex WTI в данный момент котируются по $59.35 за баррель (+2.06%)

Золото торгуется по $1178.20 за унцию (+0.40%).

Фьючерсы на основные фондовые индексы США на премаркете снижаются, указывая на негативный старт торгов.

Давление на фьючерсы оказывает негативный внешний фон, все основные фондовые индексы в Азии и Европе завершили сессию или еще торгуются в минусе.

Негативная динамика фьючерсов также обусловлена ожиданиями относительно скорого начала процесса повышения ставок федрезервом, которые обострились после пятничных данных по рынку труда.

Среди сообщений корпоративного характера, которые привлекли внимание участников рынка на премаркете, стоит отметить новости о том, что Fiat Chrysler (FCAM) намерена склонить General Motors (GM) к слиянию. Об этом сообщило издание WSJ. Согласно информации издания, глава автоконцерна Fiat Chrysler Серджио Маркионне призвал акционеров корпорации General Motors (GM) поспособствовать слиянию двух автомобильных компаний. В конце мая другое издание, NYTimes, сообщало о том, что Fiat Chrysler желает приобрести General Motors, при этом руководству GM даже было отправлено соответствующее предложение, но оно не было поддержано. Акции GM и FCAM на премаркете демонстрируют рост около 0,5%.

После начала торгов влияние на их ход могут оказать данные по уровню вакансий и текучести рабочей силы в США, которые будут опубликованы в 14:00 GMT.

(компания / тикер / цена / изменение, % / проторгованый объем)

| Walt Disney Co | DIS | 109.31 | +0.02% | 1.7K |

| Johnson & Johnson | JNJ | 97.99 | +0.03% | 1.1K |

| Hewlett-Packard Co. | HPQ | 32.70 | +0.03% | 2.7K |

| American Express Co | AXP | 78.85 | +0.05% | 3.3K |

| Pfizer Inc | PFE | 34.00 | +0.06% | 1.0K |

| Verizon Communications Inc | VZ | 47.47 | +0.06% | 0.9K |

| Wal-Mart Stores Inc | WMT | 72.65 | +0.06% | 6.0K |

| ALCOA INC. | AA | 12.26 | +0.08% | 22.6K |

| Procter & Gamble Co | PG | 77.80 | +0.12% | 0.2K |

| Yandex N.V., NASDAQ | YNDX | 17.26 | +0.12% | 16.4K |

| Boeing Co | BA | 140.85 | +0.15% | 0.2K |

| Chevron Corp | CVX | 100.60 | +0.18% | 6.3K |

| McDonald's Corp | MCD | 95.50 | +0.19% | 27.3K |

| E. I. du Pont de Nemours and Co | DD | 69.55 | +0.20% | 5.1K |

| Exxon Mobil Corp | XOM | 85.04 | +0.22% | 1.1K |

| Barrick Gold Corporation, NYSE | ABX | 11.54 | +0.70% | 12.3K |

| Home Depot Inc | HD | 110.73 | +0.73% | 2.7K |

| General Motors Company, NYSE | GM | 35.28 | +0.83% | 5.6K |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 19.59 | +0.98% | 9.8K |

| Goldman Sachs | GS | 209.79 | 0.00% | 0.6K |

| The Coca-Cola Co | KO | 40.16 | -0.00% | 3.0K |

| UnitedHealth Group Inc | UNH | 116.90 | -0.01% | 0.2K |

| Visa | V | 67.66 | -0.03% | 1.1K |

| Twitter, Inc., NYSE | TWTR | 36.45 | -0.03% | 30.2K |

| Caterpillar Inc | CAT | 86.09 | -0.07% | 0.1K |

| JPMorgan Chase and Co | JPM | 66.84 | -0.07% | 8.7K |

| Ford Motor Co. | F | 14.89 | -0.07% | 34.3K |

| AMERICAN INTERNATIONAL GROUP | AIG | 59.48 | -0.09% | 3.4K |

| Citigroup Inc., NYSE | C | 55.60 | -0.09% | 2.9K |

| International Business Machines Co... | IBM | 165.18 | -0.10% | 1.5K |

| AT&T Inc | T | 34.55 | -0.12% | 5.2K |

| Amazon.com Inc., NASDAQ | AMZN | 423.00 | -0.12% | 0.4K |

| General Electric Co | GE | 27.20 | -0.15% | 6.3K |

| Yahoo! Inc., NASDAQ | YHOO | 41.94 | -0.17% | 2.6K |

| Cisco Systems Inc | CSCO | 28.22 | -0.19% | 2.3K |

| Intel Corp | INTC | 31.24 | -0.19% | 5.4K |

| Facebook, Inc. | FB | 80.51 | -0.20% | 24.8K |

| Tesla Motors, Inc., NASDAQ | TSLA | 255.74 | -0.21% | 19.6K |

| Microsoft Corp | MSFT | 45.63 | -0.22% | 8.2K |

| ALTRIA GROUP INC. | MO | 48.20 | -0.25% | 1.6K |

| Starbucks Corporation, NASDAQ | SBUX | 51.40 | -0.25% | 0.6K |

| Apple Inc. | AAPL | 126.95 | -0.67% | 241.3K |

Повышение рейтингов:

Снижение рейтингов:

Прочее:

Аналитики Wunderlich присвоили акциям Microsoft (MSFT) рейтинг "держать", целевая стоимость $52

Аналитики Macquarie присвоили акциям Wal-Mart (WMT) рейтинг "нейтрально", целевая стоимость $76

Об этом сообщает издание WSJ. Как сообщает издание, глава автоконцерна Fiat Chrysler Серджио Маркионне призвал акционеров корпорации General Motors (GM) поспособствовать слиянию двух автомобильных компаний. В конце мая другое издание, NYTimes, сообщало о том, что Fiat Chrysler желает приобрести General Motors, при этом руководству GM даже было отправлено соответствующее предложение, но оно не было поддержано.

Акции GM на премаркете выросли до уровня $35.25 (+0.74%).

Акции FCAM на премаркете пока не торгуются.

Европейские фондовые индексы торгуются в минусе, что связано с падением акций горнодобывающих компаний на фоне данных по Китаю, а также опасениями в отношении Греции. Напомним, сегодня Национальное бюро статистики Китая сообщило: индекс потребительских цен в мае вырос на 1,2% по сравнению с тем же периодом предыдущего года после роста на 1,5% в апреле. Потребительская инфляция в Китае в мае достигла самого низкого уровня за четыре месяца, что дает центральному банку больше пространства для дальнейшего смягчения денежно-кредитной политики на фоне замедления экономического роста. Центральный банк Китая в мае понизил ключевую процентную ставку третий раз за шесть месяцев в попытке поддержать слабеющую экономику. Еще одни слабые данные повышают вероятность дальнейших мер смягчения, сказали экономисты. Рост индекса CPI оказался ниже среднего роста на 1,3%, прогнозируемого 13 экономистами. Индекс CPI в мае снизился на 0,2% по сравнению с апрелем, когда его снижение также составило 0,2%. Индекс цен производителей в мае упал на 4,6% по сравнению с тем же периодом предыдущего года, как и в апреле. Экономисты прогнозировали падение индекса на 4,5% в мае. Индекс снижался 39-й месяц подряд. По сравнению с предыдущим месяцем индекс PPI снизился на 0,1%, тогда как в апреле он упал на 0,3%.

В фокусе также остаются переговоры Греции с кредиторами о предоставлении финпомощи. Переговоры возобновились в понедельник в Брюсселе после отсутствия прогресса по итогам прошлой недели, но пока не принесли значимых результатов. Согласно сообщениям СМИ, Греция и кредиторы обсуждают возможность продления срока действия программы помощи до марта 2016 года, чтобы облегчить достижение компромисса в отношении условий выделения средств.

Между тем, ранее сегодня один из представителей ЕС подтвердил, что Еврокомиссия получила новое предложение от Греции, согласно которому, Афинам требуются средства от ESM для погашения задолженности ЕЦБ. Но представитель кредиторов, рассмотрев предложение Греции, назвал его «недостаточным и всего лишь перефразированной копией старого».

Небольшое влияние также оказали данные по еврозоне. Как стало известно, рост ВВП еврозоны составил в I квартале 0,4% в квартальном исчислении и 1% - в годовом. Показатели полностью совпали с первой оценкой и прогнозами аналитиков. Совокупный рост ВВП Евросоюза за отчетный период также оказался на уровне 0,4% за квартал, а в годовом исчислении +1,5%.

Индекс ASE Греции вырос на 2,3 процента (максимум среди всех западноевропейских рынках), еще больше отступив от самого низкого уровня, который был зафиксирован 24 апреля.

Акции Amadeus - испанской туристической интернет-компании - упали на 6,5% на сообщениях, что Air France-KLM думает о том, чтобы взимать сбор за бронирование билетов на чужих сайтах.

Стоимость HSBC Holdings подскочили на 0,4% после сообщения банка о планах по сокращению 25000 рабочих мест в 2017 году, чтобы снизить ежегодные расходы примерно на $5 млрд для восстановления роста прибыли.

Котировки Syngenta AG снизились на 0,95% после того, как компания Monsanto Co. сообщила в понедельник, что она уплатит неустойку $2 млрд за срыв сделки, если ее предложение о поглощении швейцарской компании не будет принято.

Бумаги Neopost SA упали на 2,7% после сообщения о снижении квартальной выручки.

Стоимость Deutsche Telekom AG уменьшилась на 2,8%, так как главный исполнительный директор заявил, что не заинтересован в слиянии T-Mobile US Inc с Dish Network Corp.

Акции Reed Elsevier Plc выросли на 2,1% после того, как аналитики Barclays Plc повысили рейтинг акций компании до уровня "покупать".

На текущий момент:

FTSE 100 6,744.1 -45.94 -0.68%

CAC 40 4,804.12 -53.54 -1.10%

DAX 10,890.68 -174.24 -1.57%

По итогам сегодняшних торгов большинство основных фондовых индексов Азиатско-Тихоокеанского региона закрылись в минусе на опасениях в отношении Греции, экономики КНР. Внимание инвесторов по-прежнему направлено на переговоры Греции с кредиторами о предоставлении стране финансовой помощи. Переговоры возобновились в понедельник в Брюсселе после отсутствия прогресса по итогам прошлой недели, но пока не принесли значимых результатов. Читать далее ...

Основные фондовые индексы Азиатско-Тихоокеанского региона торгуются в красной зоне на фоне ситуации с выплатой долгов Грецией.

Акции на крупнейшей в Азии Токийской фондовой бирже торгуются в минусе чему способствует неопределенная ситуация с греческой задолженностью и укрепление курса иены по отношению к доллару США.

Ранее The Wall Street Journal сообщила, что международная "тройка" кредиторов - Еврокомиссия, ЕЦБ и МВФ еще на прошлой неделе предложила Греции продлить программу оказания Афинам финансовой помощи до конца марта 2016 года. Однако, по ее данным, Греция по- прежнему не согласна с условиями предоставления помощи, что может подорвать эти планы.

В начале торгов на 1,7% подешевели акции автопроизводителя Nissan Motor Co.

На торги фондовых рынков Гонконга и Шанхая повлияли опубликованные данные по индексу потребительских цен и цен производителей Китая. Согласно представленным сегодня данным, индекс потребительских цен Китая в мае вырос на 1,2% по сравнению с тем же периодом предыдущего года после роста на 1,5% в апреле. Рост индекса CPI оказался ниже среднего роста на 1,3%, прогнозируемого 13 экономистами.Потребительская инфляция в Китае в мае достигла самого низкого уровня за четыре месяца. Индекс цен производителей в мае упал на 4,6% по сравнению с тем же периодом предыдущего года, как и в апреле. Экономисты прогнозировали падение индекса на 4,5% в мае. Индекс снижался 39-й месяц подряд.

Nikkei 225 20,292.94 -164.25 -0.80 %

Hang Seng 27,032.95 -283.33 -1.04 %

S&P/ASX 200 5,487.6 -10.86 -0.20 %

Shanghai Composite 5,066.24 -65.64 -1.28 %

Topix 1,647.17 -14.82 -0.89 %

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei 225 20,457.19 -3.71 -0.02%

Hang Seng 27,316.28 +56.12 +0.21%

Shanghai Composite 5,131.88 +108.79 +2.17%

FTSE 100 6,790.04 -14.56 -0.21%

CAC 40 4,857.66 -63.08 -1.28%

Xetra DAX 11,064.92 -132.23 -1.18%

S&P 500 2,079.28 -13.55 -0.65%

NASDAQ Composite 5,021.63 -46.83 -0.92%

Dow Jones 17,766.55 -82.91 -0.46%

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.