- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 10-03-2015

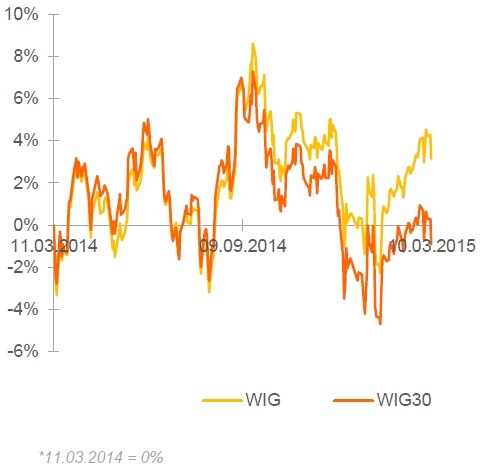

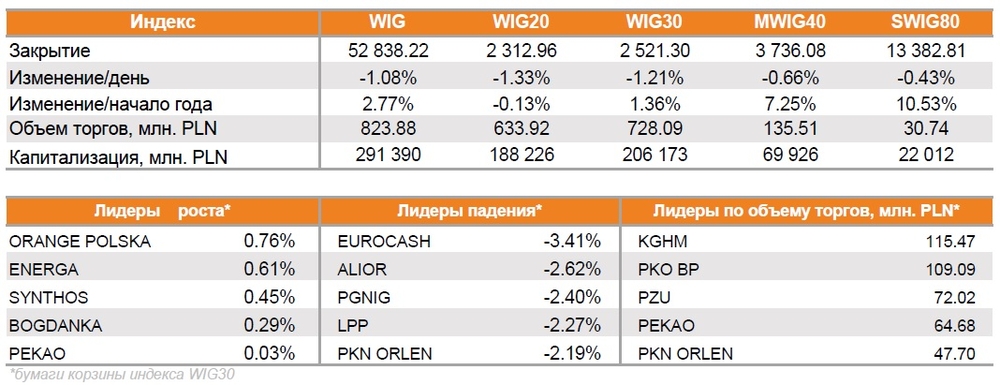

Негативный настрой, царящий на мировых площадках во вторник, передался и польскому рынку: индекс широкого рынка WIG просел на 1.08%.

Менее успешно закончил день индикатор наиболее ликвидных компаний WIG30, упав на 1.21%. 23 из 30 бумаг корзины WIG30 закрылись в красной зоне. Широкая группа индексных бумаг просела более чем на 2%, среди которых выделим EUROCASH (WSE: EUR) - падение на 3.41%, ALIOR (WSE: ALR) - падение на 2.62%, PGNIG (WSE: PGN) - падение на 2.40% и LPP (WSE: LPP) - падение на 2.27%. В тоже время положительный результат удалось зафиксировать ORANGE POLSKA (WSE: OPL) - «+0.76%», ENERGA (WSE: ENG) - «+0.61», SYNTHOS (WSE: SNS) - «+0.45%», BOGDANKA (WSE: LWB) - «+0.29%» и PEKAO (WSE: PEO) - «+0.03%».

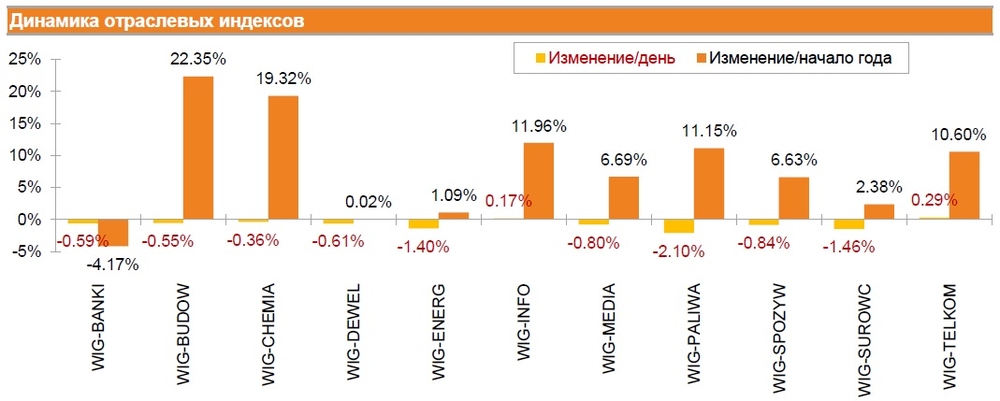

В отраслевом разрезе рост зафиксировали лишь бумаги компаний телекоммуникационного и IT секторов - соответствующие индексы WIG-TELKOM и WIG-INFO повысились на 0.29% и 0.17%. В тоже время наибольшее падение продемонстрировал индекс компаний топливной промышленности WIG-PALIWA, потерявший 2.10%.

В среду определять тон торгов акциями на польском рынке будут настроения на мировых рынках.

Американские фондовые индексы упали более чем на 1,6%, что связано с укреплением доллара США в ожидании повышения процентных ставок ФРС.

Почти все компоненты индекса DOW торгуются в минусе (29 из 30). Аутсайдером являются акции Intel Corporation (INTC, -3.38%). Растут только акции E. I. du Pont de Nemours and Company (DD, +0.11%)

Все сектора индекса S&P также в минусе. Аутсайдером является сектор основных материалов (-2.0%).

Европейские фондовые индексы закрылись в минусе, отметив второе сессионное снижение подряд, что связано с падением акций нефтяных и газовых компаний, опасениями касательно более раннего повышения ставки Федеральной резервной системой, а также неопределенностью по Греции.

Apple (AAPL) наконец-то озвучил цены на свои долгожданные Apple Watch, после чего аналитики банков и инвестиционных компаний одни за одним пытаются предсказать что это означает для компании из Купертино.

Новые ориентиры для компании были определены преимущественно сегодня ночью - и вместе с ними аналитики дали свои прогнозы продаж часов от Apple.

7,5 млн. Barclays является одним из самых консервативных, предсказывая 7,5 млн проданных Apple Watch в 2015 финансовом году, и, в то же время, 31,6 млн в 2016 году.

7,7 млн. Эту цифру дает Goldman Sachs, прогнозируя скачок продаж до 21,7 млн в 2016, и до 26,9 млн в 2017 году.

8 млн. Piper Jaffray признает, что это небольшие продажи, но отмечает, что наиболее важным временем для Apple Watch будет 2-х летний период с момента начала продаж. Компания предсказывает декабрь 2016 года как первый "прорывной" квартал. По прогнозам Piper Jaffray, устройство может достичь от 40 до 50 млн продаж к 2017 календарному году.

9,1 млн. JP Morgan прогнозирует наибольшие 8-значные продажи среди представленных компаний в 2015 финансовом году, ожидая роста до 47,2 млн в 2016 году.

10 млн. JMP Securities предполагает продажи 10 млн Apple Watch в 2015 году.

11,8 млн. Stifel ожидает почти 12 млн проданных копий часов к концу 2015 года.

16 млн. Jeffries считает, что "это первый раз, как и с Ipod, когда Apple, возможно, ввела новую категорию продукта без значительного повышения технических возможностей и отсутствия сильной конкуренции, особенно со стороны Samsung".

16,5 млн. Baird немного более амбициозные, чем Jeffries, предсказывают продажи 16,5 млн часов в 2015 календарном году.

17 млн. Citi считает, что новые SmartWatch от Apple будут проданы в количестве 17 млн устройств в первый год продажи.

20 млн продаж ожидает Credit Suisse.

20,6 млн. Cantor Fitzgerald ожидает, что Apple Watch станет лучшим продаваемым продуктом от Apple за первые 12 месяцев в истории компании. За первый год было продано 19,5 млн Ipad-ов, продажи Apple Watch ожидаются на уровне 20,6 млн.

31 млн. Это очень высокая оценка для первого года продажи устройства на рынке исходит от Cowen, но на нее следует смотреть с опаской. Это прогнозирование продаж основано на предположении, что Apple запустят вторую версию часов этой осенью. Но в настоящее время нет предпосылок для такого запуска, и это противоречит тому, что мы знаем о 12 месячных рабочих циклах Apple.

Если усреднить эти оценки - в том числе предположение Cowen - мы получаем 14,6 млн продаж в первый год реализации устройства. Без учета Cowen, это цифра опускается до 13,1 млн.

На текущий момент акции Apple (AAPL) торгуются по $124,88 (-1.78%).

- Казначейство США разместило 3-летние облигации на сумму 23,812 млрд. долларов

- Доходность 3-летних облигаций составила 1,104% против 1,050% на предыдущем аукционе.

- Отношение спроса и предложения составило 3,33 по сравнению с 3,34 за последнее размещение.

- Непрямые покупатели, в число которых входят иностранные центральные банки, выкупили 51,42% от объёма размещения по сравнению с 48,90% на предыдущем аукционе.

- Прямые покупатели (в основном национальные банки и инвестиционные фонды) выкупили 8,04% от объёма размещения по сравнению с 7,16% на предыдущем аукционе.

Американские фондовые индексы упали более чем на 1% во вторник, переходя из положительной динамики в отрицательную с начала года на фоне продолжения укрепления доллара США.

Кроме того, как стало сегодня известно, в США товарные запасы на складах оптовой торговли неожиданно выросли в январе, в то время как продажи записали свой самый большой спад с 2009 года, толкнув количество месяцев, которое потребуется, чтобы очистить склады, до самого высокого уровня более чем за 5,5 лет. Министерство торговли заявило во вторник, что оптовые запасы увеличились на 0,3%. Товарные запасы на складах оптовой торговли были пересмотрены до уровня без изменений в декабре. Экономисты прогнозировали, что оптовые запасы останутся без изменений в январе, после ранее озвученного декабрьского усиления на 0,1%.

Вместе с тем, данные, представленные Национальной федерацией малого бизнеса индекса (NFIB), показали, что оптимизм среди владельцев малого бизнеса немного улучшился в феврале, но поиск квалифицированных работников оставался ключевой проблемой. Согласно отчету, по итогам февраля индекс оптимизма вырос до 98,0 пункта против 97,9 пункта в январе и 100,4 пункта в декабре (максимум с октября 2006 года). Стоит подчеркнуть, последнее значение совпало с прогнозами экспертов.

Все компоненты индекса DOW торгуются в минусе (30 из 30). Аутсайдером являются акции United Technologies Corporation (UTX, -2.43%).

Сектора индекса S&P также в минусе. Аутсайдером является сектор основных материалов (-1.8%).

На текущий момент:

Dow 17739.00 -231.00 -1.29%

S&P 500 2051.00 -26.75 -1.29%

Nasdaq 100 4344.75 -68.75 -1.56%

10-year yield 2.14% -0.06

Oil 48.89 -1.11 -2.22%

Gold 1158.70 -7.80 -0.67%

- Казначейство США разместило 4-недельные долговые обязательства на сумму 39,713 млрд. долларов

- Доходность 4-недельных долговых обязательств составила 0,015% против 0,005% на предыдущем аукционе.

- Отношение спроса и предложения составило 3,43 по сравнению с 4,05 за последнее размещение.

- Непрямые покупатели, в число которых входят иностранные центральные банки, выкупили 15,42% от объёма размещения по сравнению с 27,48% на предыдущем аукционе.

- Прямые покупатели (в основном национальные банки и инвестиционные фонды) выкупили 6,06% от объёма размещения по сравнению с 7,03% на предыдущем аукционе.

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 2.14% (-5 б.п.).

Золото $1166.50 (-0.04%)

Нефть (WTI) $49.20 (-1.56%)

Перед открытием рынка фьючерс S&P находится на уровне 2061.75 (-0.77%), фьючерс DOW упал на 0.81% до уровня 17824.00.

Внешний фон нейтральный. Основные фондовые индексы Азии завершили сессию разнонаправленно, основные фондовые индексы Европы на текущий момент демонстрируют смешанную динамику.

Nikkei 18,665.11 -125.44 -0.67%

Hang Seng 23,896.98 -226.07 -0.94%

Shanghai Composite 3,287.1 -15.31 -0.46%

FTSE 6,780.25 -96.22 -1.40%

CAC 4,882.67 -54.53 -1.10%

DAX 11,442.08 -140.03 -1.21%

Апрельские нефтяные фьючерсы Nymex WTI в данный момент котируются по $49.82 за баррель (-0.50%)

Золото торгуется по $1167.40 за унцию (+0.09%).

Фьючерсы на основные фондовые индексы США на премаркете несут потери. Причиной снижения являются опасения относительно возможного ухудшения ситуации в Европе из-за неспособности властей Греции и международных кредиторов достигнуть компромисса в вопросе предоставления финансовой помощи и укрепление доллара США.

Угрозы Греции провести досрочные парламентские выборы или референдум о выходе из еврозоны, если не будет одобрен план финансовой помощи, на ЕС не подействовали. На прошедшей вчера встрече министров финансов стран еврозоны (Еврогруппа) предоставленный Грецией план реформ (обязательное условие предоставления финансовой помощи) не был одобрен, так как предложения Афин оказались далекими от первоначально согласованных. В итоге предоставление стране финансовой помощи снова находится под вопросом. И тем не менее Греция сумела погасить в срок первую часть задолженности перед международным кредитором: в пятницу была погашена первая часть займа МВФ в сумме 1,5 млрд. евро.

Доллар продолжает укрепляться на фоне ожиданий скорого начала процесса повышения ставок федрезервом США. На текущий момент практически нет сомнения в том, что первого повышения ставки стоит ожидать на заседании FOMC в июне. Накануне президент ФРБ Далласа Ричард Фишер заявил, что ФРС не должна откладывать повышение ставок, поскольку отсрочка в этом процессе создает риск того, что политика федрезерва вызовет рецессию. Фишер выразил уверенность в том, что глава ФРС Джанет Йеллен не будет ждать слишком долго, прежде чем повысить ставки. Ожидания начала процесса ужесточения денежно-кредитной политики продолжат толкать доллар к новым максимумам.

Важных сообщений корпоративного характера, способных оказать влияние на динамику широкого рынка, на премаркете отмечено не было. После начала торгов влияние на их ход могут оказать данные по уровню вакансий и текучести рабочей силы, которые выйдут в 16:00 GMT. Ожидается, что в январе значение показателя будет на уровне 5030 тыс. против 5028 тыс. в декабре.

(компания / тикер / цена / изменение, % / проторгованый объем)

| Barrick Gold Corporation, NYSE | ABX | 10.85 | +0.46% | 16.4K |

| Hewlett-Packard Co. | HPQ | 33.10 | +0.46% | 58.3K |

| UnitedHealth Group Inc | UNH | 114.76 | -0.12% | 0.1K |

| E. I. du Pont de Nemours and Co | DD | 78.23 | -0.43% | 2.1K |

| Wal-Mart Stores Inc | WMT | 82.50 | -0.46% | 2.2K |

| Merck & Co Inc | MRK | 56.99 | -0.47% | 2.9K |

| Twitter, Inc., NYSE | TWTR | 47.34 | -0.53% | 20.9K |

| Home Depot Inc | HD | 113.98 | -0.59% | 1.8K |

| Yandex N.V., NASDAQ | YNDX | 14.59 | -0.61% | 10.0K |

| Apple Inc. | AAPL | 126.35 | -0.62% | 424.2K |

| ALTRIA GROUP INC. | MO | 53.48 | -0.65% | 2.2K |

| AT&T Inc | T | 33.13 | -0.66% | 18.8K |

| Nike | NKE | 96.79 | -0.66% | 1.0K |

| McDonald's Corp | MCD | 97.05 | -0.68% | 1.8K |

| The Coca-Cola Co | KO | 41.10 | -0.70% | 1.9K |

| AMERICAN INTERNATIONAL GROUP | AIG | 55.59 | -0.71% | 0.3K |

| Exxon Mobil Corp | XOM | 84.55 | -0.72% | 29.2K |

| Amazon.com Inc., NASDAQ | AMZN | 375.69 | -0.76% | 7.1K |

| General Motors Company, NYSE | GM | 37.35 | -0.82% | 16.0K |

| Visa | V | 269.00 | -0.89% | 1.3K |

| Johnson & Johnson | JNJ | 99.76 | -0.89% | 1.2K |

| Procter & Gamble Co | PG | 82.33 | -0.91% | 0.2K |

| Facebook, Inc. | FB | 78.72 | -0.91% | 30.2K |

| Pfizer Inc | PFE | 33.71 | -0.94% | 5.5K |

| 3M Co | MMM | 164.75 | -0.97% | 0.4K |

| General Electric Co | GE | 25.39 | -0.98% | 16.4K |

| Google Inc. | GOOG | 563.25 | -0.98% | 0.6K |

| Yahoo! Inc., NASDAQ | YHOO | 42.55 | -1.00% | 6.7K |

| Verizon Communications Inc | VZ | 47.74 | -1.02% | 8.5K |

| Starbucks Corporation, NASDAQ | SBUX | 92.07 | -1.04% | 2.8K |

| Ford Motor Co. | F | 15.86 | -1.06% | 4.6K |

| American Express Co | AXP | 79.65 | -1.07% | 5.4K |

| Cisco Systems Inc | CSCO | 29.04 | -1.09% | 5.3K |

| Chevron Corp | CVX | 102.80 | -1.11% | 3.3K |

| Deere & Company, NYSE | DE | 90.98 | -1.13% | 3.9K |

| Walt Disney Co | DIS | 104.05 | -1.15% | 0.2K |

| International Business Machines Co... | IBM | 158.90 | -1.16% | 1.5K |

| JPMorgan Chase and Co | JPM | 60.77 | -1.19% | 0.1K |

| ALCOA INC. | AA | 13.53 | -1.24% | 48.4K |

| Goldman Sachs | GS | 185.39 | -1.35% | 1.4K |

| Microsoft Corp | MSFT | 42.27 | -1.35% | 2.9K |

| Citigroup Inc., NYSE | C | 52.23 | -1.36% | 19.9K |

| Caterpillar Inc | CAT | 79.70 | -1.37% | 6.3K |

| Boeing Co | BA | 152.60 | -1.39% | 1K |

| Tesla Motors, Inc., NASDAQ | TSLA | 188.21 | -1.40% | 4.3K |

| International Paper Company | IP | 54.24 | -1.47% | 1.1K |

| Intel Corp | INTC | 32.15 | -1.74% | 5.2K |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 19.11 | -2.60% | 6.4K |

Фондовые индексы стран Западной Европы снижаются в ожидании итогов переговоров между Грецией и ее кредиторами.

Ситуация вокруг Греции продолжает вызывать озабоченность инвесторов. Даже при невысоких ожиданиях от прошедшего в понедельник, 9 марта, заседания Еврогруппы (министры финансов стран еврозоны), результаты переговоров оказались разочаровывающими. Было лишь решено начать технические переговоры по долгам Афин, у которых уже кончаются средства, в среду в Брюсселе. "Трения, к сожалению, сохраняются", - отметил аналитик CMC Markets Майкл Хьюсан.

По оценкам специалистов, рынки пока осторожностью подходят к начатой в понедельник Европейским центральным банком программе количественного смягчения (QE) на сумму 1 трлн евро. При том, что ЕЦБ и ряд центробанков стран еврозоны проводили операции на рынке облигаций, "объемы были относительно небольшими - от 25 до 50 млн евро, - так как, похоже, центробанки предпринимают пока пробные шаги", отметил экономист ABN Amro Ник Кунис.

Сегодня были опубликованы данные по промпроизводству Франции, которые оказались хуже прогнозов. Французское промышленное производство выросло в январе по сравнению с предыдущим месяцем меньше, чем ожидали экономисты, показали во вторник данные статистического бюро Insee. Промышленное производство выросло на 0,4% за месяц, меньше, чем ожидания 0,8% роста. Это был второй раз подряд рост производства. Тем не менее, темпы роста были слабее, чем пересмотренное расширение на 1,4% в декабре. С другой стороны, производство в обрабатывающей промышленности отметило неожиданное снижение на 0,1%, сменив пересмотренный рост на 1,1% в декабре. Экономисты ожидали 0,1% роста в январе.

Котировки акций Credit Suisse Group AG подскочили на 7,1% на новости о том, что швейцарский банк в конце июня возглавит нынешний главный исполнительный директор британского страховщика Prudential Plc Тиджан Тиам.

В то же время цена бумаг Prudential опустилась на этой новости на 2,7%.

Также снижается стоимость акций нефтяных компаний, включая Tullow Oil Plc (-3,6%), Premier Oil Plc (-2,7%) и Seadrill Ltd (-2,6%).

В свою очередь капитализация Hannover Re выросла на 3,3% после того, как перестраховочная компания объявила о выплате специальных дивидендов. Кроме того, ее прибыль в четвертом квартале оказалась лучше ожиданий аналитиков.

Котировки французской электроэнергетической компании EDF выросли на 3,3%, поскольку министр экономики Франции сообщил, что правительство не планирует объединять EDF с убыточным производителем ядерной энергии Areva.

На текущий момент:

FTSE 100 6,820.04 -56.43 -0.82 %

CAC 40 4,906.97 -30.23 -0.61 %

DAX 11,504.62 -77.49 -0.67 %

По итогам сегодняшних торгов большинство основных фондовых индексов Азиатско-Тихоокеанского региона закрылись на отрицательной территории, при этом китайский рынок опустился до минимума за последние семь недель. Китайский рынок двигался вниз вслед за котировками акций финансовых компаний из-за негативной статистики. Читать далее ...

Основные фондовые индексы Азиатско-Тихоокеанского региона торгуются в красной зоне. Ростом основных показателей открылись сегодня торги на крупнейшей в Азии Токийской фондовой бирже на фоне снижения курса иены до трехмесячного минимума. Котировки в Токио пошли вверх вслед за фондовым рынком США, который в понедельник продемонстрировал крупный рост, несмотря на опасения, что Федеральная резервная системы может форсировать повышение учетной ставки. Однако в ходе торгов цена на акции японских компаний начала падать.

Бумаги Nippon Paper Industries Co. упали на 3,3%, после того как SMBC Nikko Securities Inc., из-за вялого внутреннего спроса и ослабления иены, снизил прогноз прибыли.

Рыночная стоимость Laox Co. снизилась на 18%, после объявления о планах по продаже акций.

Fuji Heavy Industries Ltd., который получает более половины своих продаж в Северной Америке, увеличил капитализацию на 2,3%.

В Китае акции торгуются в минусе. На динамику торгов повлияли данные по индексу потребительских цен и цен производителей. Инфляция потребительских цен в Китае ускорилась в феврале, ослабив опасения по поводу риска дефляции. Согласно опубликованным данным, индекс потребительских цен Китая вырос в феврале на 1,4% по сравнению с аналогичным периодом предыдущего года. В январе годовая инфляция достигла 5-летнего минимума 0,8%. Показатель индекса цен производителей составил -4.8%, что ниже прогноза экономистов -4.3%.

На текущий момент:

Nikkei 225 18,743.66 -46.89 -0.25 %

Hang Seng 24,015.6 -107.45 -0.45 %

S&P/ASX 200 5,815.9 -5.45 -0.09 %

Shanghai Composite 3,298.81 -3.60 -0.11 %

Topix 1,524.6 -7.16 -0.47 %

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei 225 18,790.55 -180.45 -0.95%

Hang Seng 24,123.05 -40.95 -0.17%

Shanghai Composite 3,302.16 +60.98 +1.88%

FTSE 100 6,876.47 -35.33 -0.51%

CAC 40 4,937.2 -27.15 -0.55%

Xetra DAX 11,582.11 +31.14 +0.27%

S&P 500 2,079.43 +8.17 +0.39%

NASDAQ Composite 4,942.44 +15.07 +0.31%

Dow Jones 17,995.72ь+138.94 +0.78%

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.