- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 13-05-2016

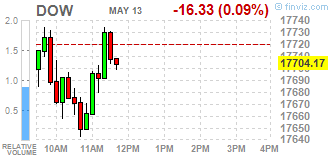

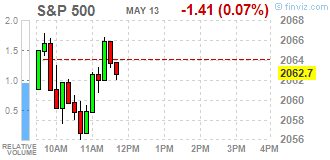

Основные фондовые индексы США завершили сегодняшние торги ниже нуля

По итогам торговой недели: DOW -1.14%, S&P -0.52%, Nasdaq -0.36%

В понедельник фондовые площадки США закрылись разнонаправленно на фоне роста акций сектора здравоохранения и снижения энергетического сектора. Стоимость нефти значительно упала на фоне сообщений об ослаблении лесных пожаров в Канаде, а также данных, указавших на рост запасов нефти в терминале Кушинга. Давление на котировки также оказывает тот факт, что число длинных спекулятивных позиций по нефти WTI остается на самом высоком уровней с лета, а количество аналогичных позиций по нефти Brent достигло почти рекордного уровня. В фокусе также был сезон отчетности. Более 85% компаний из S&P500 уже отчитались по итогам последнего квартала. Из них примерно три четверти показали превысившие действовавшие прогнозы аналитиков результаты по прибыли и свыше половины зафиксировали превзошедшие ожидания аналитиков данные по продажам.

Во вторник основные фондовые индексы США прибавили более процента на фоне отскока на фондовых рынках Азии и Европы, а также роста стоимости нефти. Кроме того, как сообщило Министерство торговли, товарные запасы на складах оптовой торговли увеличились в марте на 0,1%, достигнув уровня $583.6 млрд. Последнее изменение полностью совпало с прогнозами. Тем временем, показатель за февраль был пересмотрен до -0,6% с -0,5%. По сравнению с мартом 2015 года запасы увеличились на 0,3%. Вместе с тем, обзор вакансий и текучести рабочей силы (JOLTS), опубликованный Бюро статистики труда США, показал, что по итогам марта число вакансий выросло до 5,757 млн по сравнению с 5,608 млн в феврале (пересмотрено с 5,445 млн). Аналитики ожидали снижение до 5,412 млн Уровень вакансий составил 3,9%.

В среду фондовые индексы США снизились примерно на процент на фоне слабых квартальных отчетов компаний Walt Disney, Macy's и Fossil, которые отразились на всем секторе потребительских товаров. Цена нефтяных фьючерсов резко выросла, чему способствовали данные от Минэнерго США, которые указали на неожиданное снижение запасов нефти. Отчет Минэнерго США показал, что на неделе 30 апреля - 6 мая запасы сырой нефти упали на 3,4 млн баррелей, до 540 млн баррелей. Аналитики в среднем ожидали повышение на 0,5 млн. баррелей. Небольшое влияние оказали данные по США. Министерстве финансов сообщило что профицит бюджета в апреле составил почти 106 млрд долларов. Экономисты прогнозировали в апреле профицит 112 млрд долларов. Доходы госсектора сократились на 7% годовых в связи с уменьшением налоговых поступлений. Расходы в апреле выросли на 5% годовых.

В четверг фондовые индексы США завершили торги смешано, пострадав от падения акций компании Apple до почти двухлетнего минимума. Давление на котировки также оказали данные по рынку труда США. Министерство труда сообщило, что число американцев, впервые подавших заявки на пособие по безработице, неожиданно выросли на прошлой неделе, достигнув самого высокого уровня более чем за год, что может вызвать обеспокоенность по поводу здоровья на рынке труда в результате замедления темпов прироста числа рабочих мест в апреле. Первичные обращения на государственные пособия по безработице увеличились на 20000 и достигли 294 000 за неделю, завершившуюся 7 мая, это самый высокий уровень с конца февраля 2015 года.

В пятницу основные фондовые индексы США продемонстрировали умеренное снижение на фоне негативной динамики нефтяного рынка. В центре внимания также оказались данные по розничным продажам США, которые контрастируют с опубликованными ранее слабыми отчетами операторов универмагов. Как стало известно, розничные продажи в США в апреле записали свой самый большой прирост в течение года, так как американцы активизировали покупки автомобилей и ряд других товаров,предполагая, что экономика восстановила импульс после того, как рост почти застопорился в первом квартале. Министерство торговли сообщило, что розничные продажи выросли на 1,3% в прошлом месяце, это наибольший прирост розничных продаж с марта 2015 г. Показатель за март был пересмотрен до -0,3% с -0,4%.

Кроме того, как показали окончательные результаты исследований, представленные Thomson-Reuters и Мичиганским институтом, в мае американские потребители чувствовали себя более оптимистично в отношении экономики, чем в предыдущем месяце. Согласно данным, в мае индекс потребительских настроений вырос до 95,8 пункта по сравнению с окончательным чтением за апрель 89,0 пункта. Согласно оценкам, данный индекс должен был составить 91,0 пункта.

В отраслевом разрезе большинство секторов индекса S&P за период 9 - 13 мая включительно показали падение. Наибольшее снижение зафиксировал сектор конгломератов (-2,3%). Максимальное повышение продемонстрировал сектор коммунальных услуг (+0,7%)

Что касается компонентов индекса DOW, за прошедшую неделю повышение показали 21 из 30 акций, входящих в состав индекса. Наибольший отрицательный результат за неделю продемонстрировали акции Apple Inc. (AAPL, -3.11%). Лидером были акции Microsoft Corporation (MSFT, +3.14%).

Европейские фондовые рынки умеренно выросли, восстановившись после падения в начале сессии, так как лучшие, чем ожидалось данные по США повысили оптимизм относительно состояния крупнейшей в мире экономики.

Основные фондовые индексы США около нуля в пятницу.

Розничные продажи в США в апреле записали свой самый большой прирост в течение года, так как американцы активизировали покупки автомобилей и ряд других товаров,предполагая, что экономика восстановила импульс после того, как рост почти застопорился в первом квартале. Министерство торговли сообщило в пятницу, что розничные продажи выросли на 1,3% в прошлом месяце, это наибольший прирост розничных продаж с марта 2015 г. Данные за март были пересмотрены, и показали снижение на 0,3% вместо падения на 0,4%, о котором ранее сообщалось.

Вместе с тем, цены, которые предприятия США получают за свои товары и услуги, выросли в прошлом месяце, это возможный признак укрепляющейся инфляции по всей экономике. Индекс цен производителей (конечного спроса) увеличился с учетом сезонных колебаний на 0,2% в апреле по сравнению с предыдущим месяца после снижения на 0,1% в марте. Об этом Министерство труда заявило в пятницу. Экономисты ожидали рост на 0,3%.

Кроме того, как показали окончательные результаты исследований, представленные Thomson-Reuters и Мичиганским институтом, в мае американские потребители чувствовали себя более оптимистично в отношении экономики, чем в предыдущем месяце. Согласно данным, в мае индекс потребительских настроений вырос до 95,8 пункта по сравнению с окончательным чтением за апрель 89,0 пункта. Согласно средним оценкам, данный индекс должен был составить 91,0 пункта.

Стоит также отметить, что производственные запасы в США выросли больше, чем ожидалось в марте, так как автомобильные запасы отметили свой самый большой рост с 2013 года, предполагая, что слабая оценка экономического роста в первом квартале может быть пересмотрена в сторону повышения. Министерство торговли сообщило в пятницу, что запасы увеличились на 0,4% в марте, наибольший рост с июня, после непересмотренного спада на 0,1% в феврале.

Компоненты индекса DOW двигаются разнонаправленно (15 против 15). Аутсайдером являются акции Wal-Mart Stores Inc. (WMT, -2,27). Больше остальных выросли акции Apple Inc. (AAPL, +1,37%).

Cектора индекса S&P также демонстрируют разнонаправленную динамику. Больше всего упал финансовый сектор (-0,4%). Лидером является сектор конгломератов (+0,7%).

На текущий момент:

Dow 17657.00 -11.00 -0.06%

S&P 500 2059.50 +0.75 +0.04%

Nasdaq 100 4353.00 +18.25 +0.42%

Oil 46.22 -0.48 -1.03%

Gold 1271.20 0.00 0.00%

U.S. 10yr 1.74 -0.02

Корпорация Apple (AAPL) инвестирует $1 млрд в Didi - китайского конкурента Uber. Стартап из КНР получит мощного союзника чтобы нанести удар по Uber Technologies Inc., который также пытается построить свой бизнес в стране.

Производитель IPhone поможет Didi создать платформу, которая обрабатывает более 11 миллионов поездок в день и обслуживает около 300 миллионов пользователей по всему Китаю, сообщил Didi в своем заявлении в пятницу. Финансирование Didi в настоящее время достигло $3 млрд, а компания оценивается примерно в $26 млрд.

Uber тратит миллионы, чтобы создать конкуренцию Didi в Китае, но до сих пор его бизнес в стране занимает лишь часть от местного конкурента, который охватывает больше городов с большим парком автомобилей. Обе компании борятся за долю рынка, привлечение капитала, набор водителей и субсидирование тарифов.

"Didi хороший партнер и хороший оператор, который может обеспечить дополнительное сотрудничество с Alibaba и Tencent", - отметил Чи Цанг, аналитик HSBC Securities Asia Ltd.

Перед решением Apple, Didi оценивался примерно в $25 млрд, а вливания в компанию составили $2 млрд. Didi уже получил поддержку от Alibaba Group Holding Ltd. и Tencent Holdings Ltd., двух крупнейших интернет-компаний страны.

Didi, формально известный как Xiaoju Kuaizhi Inc., был создан в прошлом году, путем объединения отдельных приложений, поддерживаемых Tencent и Alibaba. В настоящее время компания работает в 400 китайских городах с 14 миллионами зарегистрированных водителей, предлагающих услуги такси и частных.

Конкурент Uber поставил перед собой цель работать в 100 городах Китая в этом году. Компания считает, что может поддержать развитие в Китае за счет $1 млрд годовой прибыли от своих 30-ти крупнейших мировых рынков.

Uber боролся с правовыми вопросами с момента своего основания. В Калифорнии компания согласилась выложить целых $100 миллионов для водителей, услуги в Швеции закрыли на фоне борьбы с регуляторами. Компания постоянно сталкивается спротестами водителей такси, когда выходит на новый рынок.

На фоне замедления основного бизнеса смартфонов, Apple находится под давлением, и пытается найти другие рынки для расширения своей деятельности. Главный исполнительный директор компании Тим Кук отметил высокодоходные услуги и предположил, что использует часть из $200 млрд денежный средств, имеющихся в наличии компании, для инвестиций.

"Didi служит примером инновации, происходящих в сообществе разработчиков ОС IOS в Китае", - сказал Кук в заявлении китайской компании. "Мы очень впечатлены бизнесом,который они создали и их отличной командой работой".

На текущий момент акции Apple (AAPL) котируются по $91,27 (+1,03%)

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.74% (-1 б.п.).

Нефть (WTI) $46.18 (-1.11%)

Золото $1269.20 (-0.16%)

Перед открытием рынка фьючерс S&P находится на уровне 2054.50 (-0.21%), фьючерс NASDAQ снизился на 0.10% до уровня 4330.25.

Внешний фон позитивный. Основные фондовые индексы Азии завершили торговую сессию в минусе. Основные фондовые индексы Европы на текущий момент демонстрируют смешанную динамику.

Nikkei 16,412.21 -234.13 -1.41%

Hang Seng 19,719.29 -196.17 -0.99%

Shanghai Composite 2,827.37 -8.49 -0.30%

FTSE 6,091.39 -12.80 -0.21%

CAC 4,300.31 +7.04 +0.16%

DAX 9,903.57 +41.45 +0.42%

Июньские нефтяные фьючерсы Nymex WTI в данный момент котируются по $46.06 за баррель (-1.35%)

Золото торгуется по $1267.00 за унцию (-0.33%)

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют незначительное снижение, сократив темпы падения после публикации сильных данных по розничным продажам.

В Министерстве торговли сообщили, что розничные продажи в апреле показали свой самый большой прирост в течение года, так как американцы активизировали покупки автомобилей и ряд других товаров, предполагая, что экономика восстановила импульс после того, как рост почти застопорился в первом квартале. По данным министерства, розничные продажи выросли на 1,3% в прошлом месяце, это наибольший прирост розничных продаж с марта 2015 г. Данные за март были пересмотрены, и показали снижение на 0,3% вместо падения на 0,4%, о котором ранее сообщалось. Без учета автомобилей, бензина, строительных материалов и услуг на продукты питания, розничные продажи подскочили на 0,9% в прошлом месяце после пересмотренного в сторону усиления 0,2% в марте. Экономисты прогнозировали рост розничных продаж на 0,7% и основных розничных продаж на 0,3% в прошлом месяце.

Также стало известно, что цены производителей выросли в прошлом месяце. Это возможный признак укрепляющейся инфляции по всей экономике. Согласно данным Министерства труда, индекс цен производителей увеличился с учетом сезонных колебаний на 0,2% в апреле по сравнению с предыдущим месяца после снижения на 0,1% в марте. Экономисты ожидали рост на 0,3%. Без учета продуктов питания и цен на энергоносители, индекс вырос на 0,1% в апреле, соответствуя ожиданиям. За исключением продуктов питания, энергии и торговых услуг, цены выросли на 0,3% в прошлом месяце. Индекс цен производителей не изменился в апреле по сравнению с годом ранее после ежегодного снижения в марте на 0,1%. За исключением продуктов питания и энергоносителей, цены выросли на 0,9% по сравнению с годом. Цены без учета продуктов питания, энергии и услуг в области торговли также выросли на 0,9% по сравнению с апрелем 2015 года.

Важных сообщений корпоративного характера, способных оказать влияние на динамику широкого рынка, на премаркете отмечено не было.

После начала торгов влияние на их ход могут оказать данные по индексу потребительских настроений от Reuters/Michigan (14:00 GMT) и товарно-материальным запасам (14:00 GMT).

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

| 3M Co | MMM | 169.95 | -0.20(-0.1175%) | 2258 |

| ALCOA INC. | AA | 9.4 | -0.04(-0.4237%) | 15163 |

| Amazon.com Inc., NASDAQ | AMZN | 717.05 | -0.88(-0.1226%) | 39550 |

| Apple Inc. | AAPL | 90.07 | -0.27(-0.2989%) | 183615 |

| AT&T Inc | T | 39.46 | -0.09(-0.2276%) | 3574 |

| Barrick Gold Corporation, NYSE | ABX | 18.07 | -0.05(-0.2759%) | 104630 |

| Boeing Co | BA | 134.37 | -0.05(-0.0372%) | 1454 |

| Caterpillar Inc | CAT | 71.28 | -0.42(-0.5858%) | 975 |

| Chevron Corp | CVX | 101.85 | -0.27(-0.2644%) | 7540 |

| Cisco Systems Inc | CSCO | 26.6 | -0.07(-0.2625%) | 102 |

| Citigroup Inc., NYSE | C | 43.95 | -0.05(-0.1136%) | 9680 |

| Deere & Company, NYSE | DE | 83.41 | -0.74(-0.8794%) | 330 |

| E. I. du Pont de Nemours and Co | DD | 64.3 | 0.02(0.0311%) | 685 |

| Exxon Mobil Corp | XOM | 89.38 | -0.29(-0.3234%) | 7466 |

| Facebook, Inc. | FB | 120.2 | -0.08(-0.0665%) | 89987 |

| Ford Motor Co. | F | 13.35 | 0.00(0.00%) | 10809 |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 11 | -0.03(-0.272%) | 125464 |

| General Electric Co | GE | 30.05 | -0.04(-0.1329%) | 6060 |

| General Motors Company, NYSE | GM | 30.9 | -0.28(-0.898%) | 33363 |

| Home Depot Inc | HD | 133.38 | -0.81(-0.6036%) | 10015 |

| Intel Corp | INTC | 29.7 | -0.06(-0.2016%) | 1202 |

| Johnson & Johnson | JNJ | 113.5 | -0.73(-0.6391%) | 3748 |

| McDonald's Corp | MCD | 129.74 | -0.38(-0.292%) | 6009 |

| Nike | NKE | 57.79 | -0.20(-0.3449%) | 1700 |

| Pfizer Inc | PFE | 33.14 | -0.05(-0.1506%) | 1451 |

| Tesla Motors, Inc., NASDAQ | TSLA | 207.3 | 0.02(0.0097%) | 5526 |

| The Coca-Cola Co | KO | 45.69 | -0.14(-0.3055%) | 6198 |

| Twitter, Inc., NYSE | TWTR | 14.09 | 0.01(0.071%) | 31490 |

| UnitedHealth Group Inc | UNH | 129.64 | -0.10(-0.0771%) | 4213 |

| Verizon Communications Inc | VZ | 51 | -0.47(-0.9132%) | 5350 |

| Visa | V | 77.45 | -0.44(-0.5649%) | 5519 |

| Wal-Mart Stores Inc | WMT | 66.47 | -0.38(-0.5684%) | 4240 |

| Walt Disney Co | DIS | 101.1 | -0.61(-0.5997%) | 5943 |

| Yahoo! Inc., NASDAQ | YHOO | 36.95 | -0.08(-0.216%) | 2320 |

| Yandex N.V., NASDAQ | YNDX | 19.25 | -0.33(-1.6854%) | 351 |

Повышение рейтингов:

Снижение рейтингов:

Аналитики BTIG Research понизили рейтинг акций Johnson & Johnson (JNJ) до Neutral с Buy

Прочее:

Компания Apple объявила о намерении инвестировать $1 млрд. в китайскую компанию DiDi Chuxing Technology Co., крупнейший в стране сервис по заказу такси.

Благодаря этой инвестиции Apple станет стратегическим инвестором DiDi и присоединится к Tencent (TCEHY), Alibaba (BABA) и другим компаниям, оказывающим поддержку DiDi в создании компьютерно-управляемой платформы использования транспортных средств, которая позволит обслуживать сотни миллионов китайских водителей и пассажиров.

Акции AAPL на премаркете снизились до уровня $90.06 (-0.31%).

Европейские фондовые индексы демонстрируют негативную динамику третьи торги подряд вслед за снижением котировок акций нефтяных компаний и автопроизводителей.

Сводный индекс крупнейших предприятий региона Stoxx Europe 600 опустился на 0,56% - до 331,25 пункта. Снижение индикатора с начала текущей недели составляет 0,2%.

Давление на индексы также оказали данные по ВВП еврозоны. Экономика еврозоны расширилась меньше, чем первоначально предполагалось, в первом квартале, показали в пятницу пересмотренные оценки Евростата.

Валовой внутренний продукт вырос на 0,5 процента в первом квартале по сравнению с предыдущим кварталом, когда он вырос на 0,3 процента. Евростат предполагал ранее 0,6 процента роста в течение первых трех месяцев 2016 года.

В годовом исчислении рост ВВП снизился незначительно до 1,5 процента с 1,6 процента. Годовой темп роста за первый квартал был пересмотрен в сторону понижения с 1,6 процента.

В то же время, экономика 29 стран ЕС зарегистрировала последовательный рост на 0,5 процента и 1,7 процента ежегодного расширения. Обе цифры роста были сохранены без изменений по сравнению с предыдущим выпуском.

Цена акций Volkswagen AG снизилась при открытии рынка на 1,4% на данных о том, что доля германской компании на европейском автомобильном рынке упала в апреле до минимума за пять месяцев.

Бумаги Royal Dutch Shell Plc подешевели на 1,4%. Компания объявила о том, что закрыла все нефтяные и газовые скважины на своей платформе Brutus в Мексиканском заливе из-за утечки нефти.

Капитализация BP Plc опустилась на 0,4% и Total SA - на 0,9% вслед за снижением цен на нефть.

В то же время рыночная стоимость Bouygues SA увеличилась на 3,5% после того, как французский телекоммуникационный и строительный конгломерат подтвердил прогноз прибыли на текущий год.

На текущий момент

FTSE 6065.91 -38.28 -0.63%

DAX 9823.16 -38.96 -0.40%

CAC 40 4268.54 -24.73 -0.58%

По итогам сегодняшних торгов основные фондовые индексы Азиатско-Тихоокеанского региона закрылись в минусе на фоне снижения цен на нефть и противоречивых сигналов из корпоративного сектора. Читать далее...

Основные фондовые индексы Азиатско-Тихоокеанского региона торгуются в минусе несмотря на позитивное закрытие фондового рынка США.

Китайские акции начали день на положительной территории, но быстро отступили, с CSI 300 снизился на 0,2%, а Shanghai Composite на 0,1%. На рынке опасаются, что Пекин может начать сужаться свои планы по стимулированию экономики из-за опасений по поводу чрезмерной задолженности.

Торги на Токийской фондовой бирже открылись сегодня небольшим ростом основных котировок на фоне небольшого ослабления курса иены по отношению к доллару. Однако в ходе торгов цены на акции упали и сейчас торгуются в красной зоне, что связано с ожиданиями окончания сезона публикации корпоративной отчетности. Кроме того, вызывает беспокойство ситуация с колебаниями курса иены.

Стоимость бумаг автоконцерна Nissan Motor подскочила на 4,8%, в то время как акции Mitsubishi Motors Corp, находящейся в центре скандала с занижением данных о расходе топлива, упали на 4,7%, после того, как Nissan объявил о намерении приобрести 34% акций компании.

Nikkei 225 16,466.64 -179.70 -1.08 %

Hang Seng 19,742.26 -173.20 -0.87 %

S&P/ASX 200 5,329.2 -30.10 -0.56 %

Shanghai Composite 2,834.66 -1.20 -0.04 %

Topix 1,326.67 -10.60 -0.79 %

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei 225 16,646.34 +67.33 +0.41 %

Hang Seng 19,915.46 -139.83 -0.70 %

S&P/ASX 200 5,359.3 -12.99 -0.24 %

Shanghai Composite 2,836.74 -0.30 -0.01 %

FTSE 100 6,104.19 -58.30 -0.95 %

CAC 40 4,293.27 -23.40 -0.54 %

Xetra DAX 9,862.12 -113.20 -1.13 %

S&P 500 2,064.11 -0.35 -0.02 %

NASDAQ Composite 4,737.33 -23.35 -0.49 %

Dow Jones Industrial Average 17,720.5 +9.38 +0.05 %

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.