- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 14-07-2014

Компоненты индекса DOW торгуются преимущественно в плюсе (5 в минусе против 25 в плюсе). Наибольшее падение демонстрирует Merck & Co. Inc. (MRK, -0.48%). Лидируют акции Visa, Inc. (V, +1.98%).

На текущий момент почти сектора индекса S&P торгуются в плюсе. Больше всех вырос технологический сектор (+0.9%). Падение демонстрирует только сектор коммунальных услуг (-0.7%).

Фондовые индексы США в плюсовой зоне после крупнейшего еженедельного падения S&P 500 за три месяца. Катализатором сегодняшнего движения является отчет корпорации Citigroup Inc (С), который оказался лучше прогнозов.

Как стало известно, по итогам девяти месяцев 2014 финансового года, которые начались 1 октября 2013 г., отрицательное сальдо госбюджета США снизилось на 28% и составил $365,9 млрд. по сравнению с $509,8 млрд за сопоставимый период годом ранее, сообщило Министерство финансов страны. Таким образом, дефицит в текущем фингоду является минимальным за последние шесть лет. Поступления в бюджет с октября по июнь выросли на 8,2% - до $2,259 трлн. Расходы увеличились на 1,1%, достигнув $2,624 трлн.

Из европейских новостей стоит отметить заявление главы Бундесбанка и члена правления ЕЦБ Йенса Вайдмана о том, что Европейскому Центробанку следует ужесточить монетарную политику как можно быстрее, так как процентные ставки являются слишком низкими для Германии. Напомним, ЕЦБ в прошлом месяце снизил процентные ставки до рекордно низкого уровня в рамках пакета мер, направленных на ускорение восстановления экономики еврозоны.

Компоненты индекса DOW торгуются преимущественно в плюсе (4 в минусе против 26 в плюсе). Наибольшее падение демонстрирует The Home Depot, Inc. (HD, -0.36%). Лидируют акции Visa, Inc. (м +2.10%).

На текущий момент сектора индекса S&P торгуются преимущественно в плюсе.Больше всех вырос финансовый сектор (+0.8%). Самое большое падение демонстрирует сектор коммунальных услуг (-0.5%).

На текущий момент:

Dow 17,066.21 +122.40 +0.72%

Nasdaq 4,438.98 +23.49 +0.53%

S&P 500 1,977.38 +9.81 +0.50%

10 Year Yield 2.55% +0.03 --

Gold $1,306.10 -31.30 -2.34%

Oil $100.77 -0.06 -0.06%

Европейские фондовые индексы выросли после того, как Stoxx Europe 600 Index зафиксировал свое крупнейшего еженедельное падение с марта.

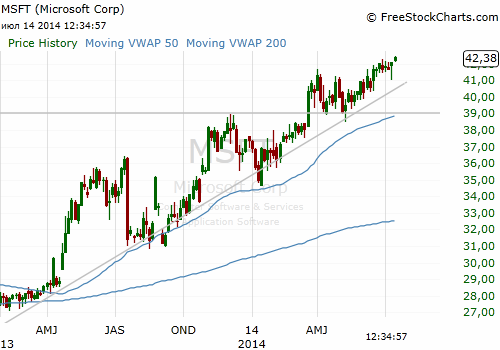

Microsoft (MSFT) был создан как монополия, и продолжал оставаться ключевым игроком на рынке операционных систем долгое время. Только сейчас, кажется, расстановка сил меняется. Продукция Apple (AAPL) в настоящее время захватила огромную долю рынка мобильных ОС. Microsoft имеет слабую долю на рынке смартфонов из-за того, что каждый телефон, выходящий под ОС от Microsoft, кажется неуклюжим и неоригинальным. Но не стоит забывать, что Microsoft имеет рыночную капитализацию в размере $ 347 млрд и обширный запас патентов. Рассмотрим, есть ли возможность для дальнейшего роста Microsoft - при том росте, который компания уже показала.

Очевидно, что Microsoft не растет так быстро, как это было раньше, но она по-прежнему растет.

Выручка Microsoft продолжает идти вверх, с небольшими перерывами. Темпы роста выручки, однако, говорят о другом. В некоторые кварталы Microsoft разочаровывает инвесторов , а в некоторые - демонстрирует былые внушительные результаты. Этот вид волатильности роста выручки происходит из-за того, что Microsoft продает продукты непоследовательно. Ситуация такова, что сегодня существуют альтернативы продукции Microsoft. Там, где есть Windows 8, есть Apple, OSX Leopard. Там, где есть Windows Phone, есть сотни конкурентов. Microsoft не может действовать как монополист, как это было раньше - для этого нужно вводить новшества. Стоит отметить, что Microsoft по-прежнему имеет невероятную маржу в 27,74%. В технологическом секторе - все, кто достигает успеха, имеют высокую доходность, но 27% - это очень высокая маржа, особенно если учесть, что Microsoft является одной из самых больших компаний в мире.

Любые опасения по поводу финансовых показателей Microsoft являются необоснованными - компания работает очень хорошо. То, что стоит знать, так это где будет хорошая точка для покупки акций компании. Одним из показателей хорошей точки является историческое соотношение цены к прибыли (P/E). Microsoft имеет относительно низкий P/E около 16х. Это всего лишь один фактор из тысячи, но особенно важный для профессионалов в области инвестиций.

Microsoft присутствует на различных рынках. Рынок смартфонов заслуживает особого внимания. Смартфоны стали распространенным аспектом современной культуры - устройство, которое имеет большой экран, как правило, имеет больше возможностей. К сожалению, Microsoft неустойчив на рынке смартфонов. Возможно даже, что Microsoft уже проиграл на этом рынке. С тем количеством капитала, который у них есть, однако, компания может продолжать пытаться внедрять инновации и сорвать куш на рынке смартфонов. Этого еще не произошло, и пока Microsoft имеет ужасающе низкую долю на рынке смартфонов. Кроме того, рынок планшетов также очень интересен мировым IT и софт-компаниям. Но тут дела Microsoft далеки от идеала, доминирующим игроком является Google (GOOG) (GOOGL).

Где Microsoft все еще лидирует, так это на рынке программного обеспечения. Фирма по-прежнему является самым большим в мире производителем программного обеспечения, во главе с мощными приложениями, такими, как Microsoft Excel.

Microsoft по-прежнему предлагает для предприятий и потребителей продукцию уровня мирового класса, некоторые из них не имеют аналогов. Однако на рынке мобильных устройств Microsoft пропустил вперед более гибких конкурентов. Тем не менее, Microsoft имеет массовый характер и гигантскую массу денег, патенты, а также человеческий потенциал. Они могут продолжать разрабатывать новые линии продуктов и источников дохода без какого-либо беспокойства, просто потому, что операционные системы и программное обеспечение держат их на плаву. Принимая все это во внимание, Microsoft может расширить свои исследования и разработки, достичь новых рубежей, и, вместе с тем, продолжать продавать программное обеспечение. В таком случае, достижение новых вершин остается только делом времени.

На текущий момент акции Microsoft (MSFT) котируются по $42.35 (+0,62%)

- Казначейство США разместило 6-месячные долговые обязательства на сумму 22,25 млрд. долларов

- Доходность 6-месячных долговых обязательств составила 0,060% против 0,060% на предыдущем аукционе.

- Отношение спроса и предложения составило 4,93 по сравнению с 4,86 за последнее размещение.

- Непрямые покупатели, в число которых входят иностранные центральные банки, выкупили 37,13% от объёма размещения по сравнению с 35,46% на предыдущем аукционе.

- Прямые покупатели (в основном национальные банки и инвестиционные фонды) выкупили 5,19% от объёма размещения по сравнению с 9,72% на предыдущем аукционе.

- Казначейство США разместило 3-месячные долговые обязательства на сумму 24,46 млрд. долларов

- Доходность 3-месячных долговых обязательств составила 0,025% против 0,030% на предыдущем аукционе.

- Отношение спроса и предложения составило 4,82 по сравнению с 4,62 за последнее размещение.

- Непрямые покупатели, в число которых входят иностранные центральные банки, выкупили 27,43% от объёма размещения по сравнению с 14,83% на предыдущем аукционе.

- Прямые покупатели (в основном национальные банки и инвестиционные фонды) выкупили 5,67% от объёма размещения по сравнению с 7,48% на предыдущем аукционе.

Перед открытием рынка фьючерс S&P находится на уровне 1970.75 (+0.42%), фьючерс NASDAQ вырос на 0.47% до уровня 3916.00.

Внешний фон позитивный. Азиатские фондовые индексы завершили сессию ростом, основные фондовые индексы Европы на текущий также демонстрируют положительную динамику.

Nikkei 15,296.82 +132.78 +0.88%

Hang Seng 23,346.67 +113.22 +0.49%

Shanghai Composite 2,066.65 +19.69 +0.96%

FTSE 6,745.58 +55.41 +0.83%

DAX 9,754.34 +88.00 +0.91%

Августовские нефтяные фьючерсы Nymex WTI в данный момент котируются по $100.67 за баррель (-0.12%)

Цены на золото торгуются в области $1314.00 за унцию (-1.75%).

Фьючерсы на основные фондовые индексы США на премаркете растут, указывая на положительный старт торгов. Поддержку индексам оказывают надежды инвесторов на сильные квартальные отчеты компаний, сезон публикации которых стартовал на прошлой неделе.

Сегодня до открытия отчиталась компания Citigroup (C). Согласно предоставленным данным, прибыль финансового конгломерата по итогам 2-го квартала составила $1.24 в расчете на одну акцию против среднего прогноза аналитиков на уровне $1,07. Выручка за отчетный период составила $19.34 млрд (-5,6% г/г) против среднего прогноза $18.84 млрд.

Также сегодня стало известно, что Citigroup согласилась выплатить финансовым регуляторам США штраф в размере $7 млрд. в обмен на прекращение расследования, связанного с продажей банком высокорисковых ипотечных бумаг инвесторам перед кризисом 2008 года. Ранее сообщалось о том, что сумма штрафа может превысить $10 млрд.

На фоне данных сообщений акции С на премаркете выросли в цене почти на 4%.

На текущей неделе свои финансовые отчеты опубликует много компаний, среди которых будут Google, Intel, IBM, Goldman и много других.

Важных макроэкономических отчетов до начала торгов опубликовано не было. После начала регулярной сессии статистических данных также не предвидится. Ожидания на сессию являются положительными.

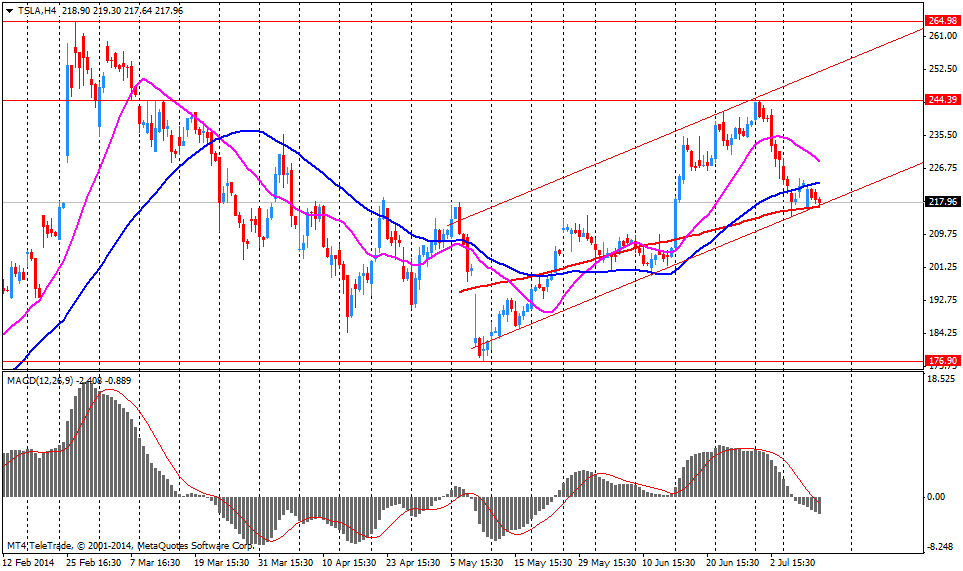

Поддержку акциям компании оказывают сообщения с Китая, где правительство обнародовало накануне новую директиву, согласно которой китайские государственные органы обязаны обновить свой автопарк, заполнив его до 2016 года на 30% экологически чистыми автомобилями.

Акции TSLA на премаркете выросли до уровня $220.00 (+0.86%).

(компания / тикер / цена / изменение, % / проторгованый объем)

| McDonald's Corp | MCD | 100.49 | +0.12% | 0.2K |

| Microsoft Corp | MSFT | 42.15 | +0.14% | 2.8K |

| Cisco Systems Inc | CSCO | 25.57 | +0.20% | 0.6K |

| International Business Machines Co... | IBM | 188.39 | +0.21% | 2.1K |

| Verizon Communications Inc | VZ | 50.44 | +0.24% | 46.7K |

| AT&T Inc | T | 35.85 | +0.25% | 24.5K |

| E. I. du Pont de Nemours and Co | DD | 65.07 | +0.28% | 0.3K |

| Home Depot Inc | HD | 79.84 | +0.29% | 0.2K |

| Exxon Mobil Corp | XOM | 102.14 | +0.39% | 2.8K |

| Chevron Corp | CVX | 129.00 | +0.41% | 0.4K |

| Johnson & Johnson | JNJ | 105.64 | +0.51% | 0.1K |

| General Electric Co | GE | 26.69 | +0.53% | 43.8K |

| United Technologies Corp | UTX | 114.75 | +0.54% | 0.6K |

| Walt Disney Co | DIS | 87.39 | +0.58% | 0.1K |

| Caterpillar Inc | CAT | 110.63 | +0.61% | 0.2K |

| Intel Corp | INTC | 31.44 | +0.61% | 24.7K |

| Visa | V | 218.49 | +0.69% | 2.8K |

| Boeing Co | BA | 129.13 | +0.81% | 0.9K |

| Goldman Sachs | GS | 166.89 | +1.27% | 6.9K |

| JPMorgan Chase and Co | JPM | 56.53 | +1.31% | 40.5K |

| Merck & Co Inc | MRK | 58.42 | -0.03% | 0.2K |

| Procter & Gamble Co | PG | 80.96 | -0.25% | 1.2K |

Повышение рейтингов:

Аналитики Barclays повысили рейтинг акций Apple (AAPL) до "лучше рынка" с "на уровне рынка", целевая стоимость повышена до $110 с $95

Снижение рейтингов:

Аналитики Pacific Crest понизили рейтинг акций eBay (EBAY) до "на уровне рынка" с "лучше рынка"

Аналитики JP Morgan понизили рейтинг акций Wells Fargo (WFC) до "нейтрально" с "лучше рынка", целевая стоимость понижена до $52 с $54.50

Прочее:

Согласно предоставленным данным, прибыль компании по итогам 2-го квартала составила $1.24 в расчете на одну акцию против среднего прогноза аналитиков на уровне $1,07. Выручка за отчетный период составила $19.34 млрд (-5,6% г/г) против среднего прогноза $18.84 млрд.

Также сегодня стало известно, что Citigroup согласилась выплатить финансовым регуляторам США штраф в размере $7 млрд. в обмен на прекращение расследования, связанного с продажей банком высокорисковых ипотечных бумаг инвесторам перед кризисом 2008 года. Ранее сообщалось о том, что сумма штрафа может превысить $10 млрд.

Акции C на премаркете выросли до уровня $48.82 (+3.87%).

15 июля

До начала торгов:

Goldman Sachs (GS). Cредний прогноз: EPS $3.06, выручка $7963.65 млн.

Johnson & Johnson (JNJ). Cредний прогноз: EPS $1.54, выручка $18930.50 млн.

JPMorgan Chase (JPM). Cредний прогноз: EPS $1.30, выручка $23665.70 млн.

После окончания торгов:

Intel (INTC). Cредний прогноз: EPS $0.53, выручка $13719.05 млн.

Yahoo! (YHOO). Cредний прогноз: EPS $0.38, выручка $1083.15 млн.

16 июля

До начала торгов:

Bank of America (BAC). Cредний прогноз: EPS $0.23, выручка $21673.63 млн.

После окончания торгов:

eBay (EBAY). Cредний прогноз: EPS $0.69, выручка $4384.78 млн.

17 июля

До начала торгов:

Morgan Stanley (MS). Cредний прогноз: EPS $0.56, выручка $8175.11 млн.

UnitedHealth (UNH). Cредний прогноз: EPS $1.24, выручка $31965.13 млн.

После окончания торгов:

Google (GOOG). Cредний прогноз: EPS $6.25, выручка $15494.69 млн.

IBM (IBM). Cредний прогноз: EPS $4.31, выручка $24098.29 млн.

Schlumberger (SLB). Cредний прогноз: EPS $1.36, выручка $11943.70 млн.

Европейские фондовые индексы растут после самого резкого недельного падения с марта. В ходе торгов дорожают акции британско-ирландской фармкомпании Shire Plc и многих банков региона.

В понедельник рынки ждут выступления председателя Европейского центрального банка Марио Драги в Европарламенте, а в четверг - окончательных данных об изменении потребительских цен в еврозоне за июнь.

По оценкам опрошенных экономистов, в четверг статуправление Евросоюза подтвердит, что инфляция в еврозоне осталась в июне на уровне 0,5% годовых. Это совпадает с мартовским уровнем, который был самым слабым с ноября 2009 года.

Рост индексов сдерживают данные о промпроизводстве еврозоны. В еврозоне промышленное производство сократилось в мае второй раз в этом году согласно оценкам, опубликованным Евростат в понедельник.

Промышленное производство упало на 1,1 процента в месячном измерении, нивелировав рост на 0,7 процента в апреле. Выпуск, согласно ожиданиям, должен был вырасти на 0,3 процента.

Производство потребительских товаров длительного и недлительного пользования упало на 1,8 процента и 2,2 процента соответственно. В свою очередь, производство промежуточных товаров упало на 2,4 процента, а выпуск капитальных товаров снизился незначительно - на 0,5 процента. Частично возместило снижение производство энергии, выросшее на 3 процента.

В годовом исчислении объем промышленного производства вырос более медленными темпами в 0,5 процента после роста на 1,4 процента в апреле. Годовая ставка меньше ожиданий экономистов роста на 1,1 процента.

Цена акций Shire увеличилась на 3,3% после того, как руководство компании сообщило о готовности рекомендовать акционерам принять предложение американской AbbVie Inc. о поглощении за $51,5 млрд.

Рыночная стоимость португальского Banco Espiriton Santo SA, проблемы которого на прошлой неделе почти спровоцировали панику на европейских рынках, подскочила на 5,6%. Банк назначил новым гендиректором Витора Бенто, поскольку ЦБ Португалии рекомендовал ему как можно быстрее завершить изменения в руководстве.

Курс акций SEB AB вырос на 1,4% благодаря превысившей ожидания рынка прибыли. Чистая прибыль шведского банка в апреле-июне увеличилась до 4,17 млрд шведских крон ($614 млн) при консенсус-прогнозе в 4 млрд крон.

В целом банки демонстрируют лучшую динамику среди 19 отраслевых групп Stoxx 600.

Котировки ценных бумаг Airbus Group NV поднялись на 0,9%, так как компания намерена продолжить реализацию проекта по модернизации лайнеров A330. Модели A330-800neo и A330-900neo будут оснащены моторами Trent 7000 производства Rolls-Royce Holdings.

Акции британского ритейлера Tesco Plc подорожали на 1,4%, так как брокер Cantor Fitzgerald LP рекомендовал инвесторам покупать их, подняв рейтинг с "продавать".

На текущий момент:

FTSE 100 6,736.09 +45.92 +0.69%

CAC 40 4,342.26 +25.76 +0.60%

DAX 9,745.04 +78.70 +0.81%

По итогам сегодняшних торгов основные фондовые индексы Азиатско-Тихоокеанского региона закрылись на положительной территории вслед за акциями компаний в сферах связи и здравоохранения. Читать далее ...

Азиатские фондовые индексы впервые за пять дней показывают положительную динамику.

На торгах в Токио акции телекоммуникационной компании SoftBank Corp. выросли на 1,4%, зафиксировав самый большой прирост среди 10 отраслевых групп на региональном индексе.

Акции японского фармацевтического производителя Sumitomo Dainippon Pharma Co. выросли на 4%, после подписания договора на поставку одного из препаратов в Канаду.

Бумаги Hyundai Hysco Co. упали в цене на 3,2%, так как правительство США ввело пошлину на поставку стальных труб из Южной Кореи и из восьми других стран региона.

На текущий момент:

Nikkei 225 15,221.56 +57.52 +0.38%

Hang Seng 23,347.26 +113.81 +0.49%

Shanghai Composite 2,049.02 +2.06 +0.10%

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei 225 15,164.04 -52.43 -0.34%

Hang Seng 23,233.45 -5.54 -0.02%

Shanghai Composite 2,046.96 +8.62 +0.42%

FTSE 100 6,690.17 +17.80 +0.27%

CAC 40 4,316.5 +15.24 +0.35%

Xetra DAX 9,666.34 +7.21 +0.07%

S&P 500 1,967.57 +2.89 +0.15%

NASDAQ 4,415.49 +19.29 +0.44%

Dow Jones 16,943.81 +28.74 +0.17%

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.