- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 17-04-2019

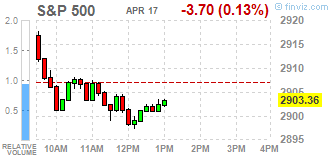

Основные фондовые индексы США немного снизились, так как продолжающееся падение акций здравоохранительного сектора компенсировало превысившие ожидания экономические данные из Китая и преимущественно позитивную отчетность компаний.

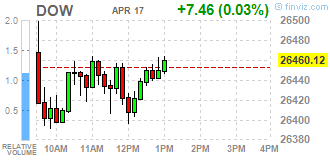

Большинство компонентов DOW в плюсе (19 из 30). Лидер роста - Intel Corp. (INTC; +3.44%). Аутсайдер - Merck & Co., Inc. (MRK, -4.40%).

Сектора S&P торгуются разнонаправленно. Больше всего вырос сектор потребительских товаров (+0.6%). Наибольшее снижение показывает здравоохранительный сектор (-2.8%).

Информационно-аналитический отдел TeleTrade

Основные фондовые индексы США демонстрируют незначительные изменения, так как продолжающееся падение акций здравоохранительного сектора компенсировало превысившие ожидания экономические данные из Китая и преимущественно позитивную отчетность компаний.

Как стало известно, ВВП Китая в первом квартале вырос на 6.4% в годовом исчислении, чему способствовал рост промышленного производства и розничных продаж в марте. Экономистов ожидали более слабый рост - на 6.3%. Сильные китайские экономические показатели ослабили опасения, что мировая экономика замедляется.

PepsiCo (PEP; +3.3% в моменте) сообщила о скорректированной квартальной прибыли в $0.97 центов на акцию, что оказалось на 5 центов на акцию выше прогноза аналитиков. Выручка компании также превзошла прогнозы благодаря увеличению продаж закусок и низкокалорийной газированной воды. Органические продажи PepsiCo выросли на 5.2%, - это самый быстрый рост за последние три года.

В Morgan Stanley (MS; +2.3%) сообщили о получении прибыли на уровне $1.33 в расчете на одну акцию, что оказалось выше прогнозируемых аналитиками $1.17. Выручка компании также превзошла ожидания рынка. Генеральный директор Джеймс Горман отметим, что компания смогла обеспечить солидную прибыль, несмотря на вялое начало года, последовавшее за турбулентным четвертым кварталом 2018 года.

Однако акции не всех компаний отреагировали положительно на их квартальные отчеты. IBM (IBM; -3.8%) заявила о прибыли на уровне $2.25 в расчете на одну акцию, что лишь на $0.01 превысила прогноз аналитиков. В то же время выручка компании оказалась несколько ниже средней оценки рынка. Кроме того, IBM сообщила, что ожидает, что ее выручка в 2019 году будет ниже ожиданий, что будет вызвано снижением спроса на большие компьютеры и ростом курса доллара.

Netflix (NFLX; -0.8%) отчиталась о получении квартальной прибыли на уровне $0.63 в расчете на одну акцию, что оказалось выше среднего прогноза аналитиков на уровне $0.57. Выручка службы потокового видео незначительно превысил прогноз Уолл-стрит. Тем не менее Netflix обнародовала более слабый, чем ожидалось, прогноз прибыли на второй квартал на фоне опасений по поводу усиления конкуренции со стороны Walt Disney и других компаний.

В фокусе участников рынка также находится отчет Министерства торговли, который показал, что дефицит торгового баланса США в феврале снизился до восьмимесячного минимума. Согласно отчету, торговый дефицит сократился на 3.4% до $49.4 млрд - самого низкого уровня с июня 2018 года. Дефицит торгового баланса в январе оставался неизменным и составил $51.1 млрд. Экономисты прогнозировали, что дефицит торгового баланса увеличится до $53.5 млрд в феврале.

Другой отчет Министерства торговли указал, что в феврале оптовые запасы выросли меньше, чем ожидалось. Согласно отчету, оптовые запасы выросли на 0.2% в феврале после увеличения на 1.2% в январе. Экономисты ожидали, что запасы вырастут на 0.5%.

Большинство компонентов DOW в плюсе (17 из 30). Лидер роста - Intel Corp. (INTC; +3.55%). Аутсайдер - IBM (IBM; -3.81%).

Большинство секторов S&P в плюсе. Больше всего вырос сектор потребительских товаров (+0.6%). Наибольшее снижение показывает здравоохранительный сектор (-2.6%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Индекс | Значение | Изменение, пункты | Изменение в % |

Нефть | 64.15 | +0.10 | +0.16% |

Золото | 1275.50 | -1.70 | -0.13% |

Dow | 26445.00 | -2.00 | -0.01% |

S&P 500 | 2906.25 | -5.25 | -0.18% |

Nasdaq 100 | 7702.50 | +23.00 | +0.30% |

10-летние облигации США | 2.58% | -0.01 | -0.27% |

Информационно-аналитический отдел TeleTrade

Европейские фондовые индексы завершили торги на позитивной территории, чему способствовало подорожание акций автомобильного и банковского секторов. Кроме того, инвесторы оценивали новую партию корпоративной отчетности.

Акции IBM (IBM) упали на 3% во вторник после того, как компания сообщила, что в первом квартале она получила меньшую выручку, чем ожидали аналитики.

Вот основные цифры:

- По данным Refinitiv, прибыль компании по итогам отчетного периода достигла $2.25 в расчете на одну акцию, что оказалось выше среднего прогноза аналитиков на уровне $2.22.

- Квартальная выручка составила $18.18 млрд., тогда как средний прогноз аналитиков предполагал $18.46 млрд.

Согласно данным отчета, выручка IBM сократился почти на 5% по сравнению с аналогичным периодом прошлого года. Это знаменует третий квартал подряд снижения доходов в годовом исчислении. Ранее у IBM была полоса 22 кварталов снижения годовой прибыли, которая закончилась в 2017 году.

IBM подтвердила свой прогноз показателя прибыль на акцию на текущий год на уровне не ниже $13.90. По данным Refinitiv, аналитики ожидали прибыль в размере $13.91 на акцию по итогам всего года.

В первом квартале IBM сообщала, что продала свой бизнес по обслуживанию ипотечных кредитов Mr. Cooper Group, и позже сообщила, что в этом году она свернет свой бизнес по предоставлению оборотных средств определенным видам IT-компаний.

IBM изменила структуру отчетности для своего отчета о прибыли за первый квартал. У компании больше нет сегмента " Technology Services & Cloud Platforms" ("Технологические услуги и облачные платформы"). Теперь у ее есть бизнес-сегменты "Cloud & Cognitive Software" ("Облачные и виртуальные системы") и "Global Technology Services" (“Глобальные технологические услуги”. Консолидированные результаты компании остались без изменений.

Сегмент IBM Global Technology Services, самый большой операционный сегмент в новой структуре отчетности, принес выручку в размере $6.88 млрд., что на 7% меньше, чем в прошлом году. Он включает в себя инфраструктурные и облачные сервисы, а также сервисы технической поддержки.

Сегмент Cloud & Cognitive Software, который включает в себя виртуальные приложения, облачные платформы и платформы обработки данных, а также платформы обработки транзакций, получил выручку в размере $5.04 млрд., -1.5% г/г.

Выручка бизнес-сегмента Global Business Services составила $4.12 млрд., практически без изменений г/г.

На текущий момент акции IBM (IBM) котируются по $140.83 (-2.97%).

Информационно-аналитический отдел TeleTrade

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 2.60% (+1 б.п.).

Нефть (WTI) $664.30 (+0.39%)

Золото $1,277.60(+0.03%)

Перед открытием рынка фьючерс S&P находится на уровне 2,919.50 (+0.28%), фьючерс NASDAQ повысился на 0.52% до уровня 7,719.25. Внешний фон умеренно позитивный. Основные фондовые индексы Азии завершили сессию разнонаправленно. Основные фондовые индексы Европы на текущий момент преимущественно повышаются.

Индекс/сырье | Текущее значение | Изменение, пункты | Изменение в % |

Nikkei | 22,277.97 | +56.31 | +0.25% |

Hang Seng | 30,124.68 | -5.19 | -0.02% |

Shanghai | 3,263.12 | +9.52 | +0.29% |

S&P/ASX | 6,256.40 | -21.00 | -0.33% |

FTSE | 7,465.01 | -4.91 | -0.07% |

CAC | 5,553.06 | +24.39 | +0.44% |

DAX | 12,157.54 | +56.22 | +0.46% |

Майские нефтяные фьючерсы Nymex WTI | $64.33 | +0.28 | +0.44% |

Золото | 1,278.40 | +1.20 | +0.09% |

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют позитивную динамику, так как инвесторы получили позитивные экономические данные из Китая, но дальнейший рост ограничивают разочаровывающие квартальный отчет/прогнозы IBM (IBM; -4.7% на премаркете)

Как стало известно, ВВП Китая в первом квартале вырос на 6.4% в годовом исчислении, чему способствовал рост промышленного производства и розничных продаж в марте.

Заявленная IBM (IBM) прибыль на уровне $2.25 в расчете на одну акцию лишь на $0.01 превысила прогноз аналитиков на уровне. В то же время выручка компании оказалась несколько ниже средней оценки рынка. IBM также прогнозирует, что ее выручка в 2019 году будет ниже ожиданий, что будет вызвано снижением спроса на большие компьютеры и ростом курса доллара.

В то же время участники рынка позитивно отреагировали на квартальные отчеты Netflix (NFLX; +2.5%), Morgan Stanley (MS; +1.7%) и PepsiCo (PEP; +2.3%).

Netflix (NFLX) отчиталась о получении квартальной прибыли на уровне $0.63 в расчете на одну акцию, что оказалось выше среднего прогноза аналитиков на уровне $0.57. Выручка службы потокового видео лишь незначительно превысил прогноз Уолл-стрит. Тем не менее Netflix обнародовала более слабый, чем ожидалось, прогноз прибыли на второй квартал на фоне опасений по поводу усиления конкуренции со стороны Walt Disney и других компаний.

В Morgan Stanley (MS) сообщили о получении прибыли на уровне $1.33 в расчете на одну акцию, что оказалось выше прогнозируемых аналитиками $1.17. Выручка компании также превзошла ожидания рынка. Генеральный директор Джеймс Горман отметим, что компания смогла обеспечить солидную прибыль, несмотря на вялое начало года, последовавшее за турбулентным четвертым кварталом 2018 года.

PepsiCo (PEP) сообщила о скорректированной квартальной прибыли в $0.97 центов на акцию, что оказалось на 5 центов на акцию выше прогноза аналитиков. Выручка компании также превзошла прогнозы благодаря увеличению продаж закусок и низкокалорийной газированной воды. Органические продажи PepsiCo выросли на 5.2%, - это самый быстрый рост за последние три года.

В фокусе также находится отчет Министерства торговли, который показал, что дефицит торгового баланса США в феврале снизился до восьмимесячного минимума. Согласно отчету, торговый дефицит сократился на 3.4% до $49.4 млрд - самого низкого уровня с июня 2018 года. Дефицит торгового баланса в январе оставался неизменным и составил $51.1 млрд. Экономисты прогнозировали, что дефицит торгового баланса увеличится до $53.5 млрд в феврале.

После начала торгов влияние на их ход могут оказать данные по запасам нефти в США (14:30 GMT), выступления представителей ФРС Харкера и Булларда (16:30 GMT), а также публикация Бежевой книги ФРС (18:00 GMT).

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

ALCOA INC. | AA | 27.87 | 0.15(0.54%) | 4543 |

Amazon.com Inc., NASDAQ | AMZN | 1,872.48 | 9.44(0.51%) | 48874 |

Apple Inc. | AAPL | 200.11 | 0.86(0.43%) | 152060 |

AT&T Inc | T | 32.2 | -0.05(-0.16%) | 72714 |

Boeing Co | BA | 384.8 | 3.08(0.81%) | 43922 |

Caterpillar Inc | CAT | 142.43 | 0.40(0.28%) | 1878 |

Chevron Corp | CVX | 121.35 | 0.18(0.15%) | 8785 |

Cisco Systems Inc | CSCO | 57.1 | 0.15(0.26%) | 20941 |

Citigroup Inc., NYSE | C | 69.66 | 0.35(0.51%) | 19211 |

Exxon Mobil Corp | XOM | 81.6 | 0.40(0.49%) | 1379 |

Facebook, Inc. | FB | 179.64 | 0.77(0.43%) | 51220 |

Ford Motor Co. | F | 9.41 | 0.05(0.53%) | 40425 |

Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 14.34 | 0.18(1.27%) | 39653 |

General Electric Co | GE | 9.2 | 0.06(0.66%) | 186065 |

General Motors Company, NYSE | GM | 39.95 | 0.29(0.73%) | 17270 |

Goldman Sachs | GS | 202.2 | 0.36(0.18%) | 3596 |

Google Inc. | GOOG | 1,233.00 | 5.87(0.48%) | 2789 |

Hewlett-Packard Co. | HPQ | 20.51 | -0.06(-0.29%) | 3897 |

Home Depot Inc | HD | 204.93 | 0.46(0.23%) | 544 |

Intel Corp | INTC | 59.23 | 2.52(4.44%) | 845635 |

International Business Machines Co... | IBM | 141.1 | -4.04(-2.78%) | 90437 |

Johnson & Johnson | JNJ | 138.59 | 0.57(0.41%) | 7615 |

JPMorgan Chase and Co | JPM | 111.55 | 0.45(0.41%) | 5085 |

McDonald's Corp | MCD | 191.75 | 0.05(0.03%) | 313 |

Microsoft Corp | MSFT | 120.89 | 0.12(0.10%) | 82572 |

Nike | NKE | 87.98 | 0.18(0.21%) | 2914 |

Pfizer Inc | PFE | 41.03 | 0.11(0.27%) | 11919 |

Procter & Gamble Co | PG | 105.8 | 0.13(0.12%) | 5324 |

Tesla Motors, Inc., NASDAQ | TSLA | 273.45 | 0.09(0.03%) | 30956 |

Twitter, Inc., NYSE | TWTR | 34.67 | 0.21(0.61%) | 87669 |

United Technologies Corp | UTX | 135.6 | 0.26(0.19%) | 151 |

UnitedHealth Group Inc | UNH | 223.3 | 2.34(1.06%) | 28149 |

Verizon Communications Inc | VZ | 58.42 | -0.37(-0.63%) | 1705 |

Visa | V | 161 | 0.77(0.48%) | 2793 |

Wal-Mart Stores Inc | WMT | 103 | 0.07(0.07%) | 1424 |

Walt Disney Co | DIS | 130 | 0.10(0.08%) | 21295 |

Yandex N.V., NASDAQ | YNDX | 38.89 | 0.06(0.15%) | 3130 |

Аналитики Jefferies снизили рейтинг акций Bank of America (BAC) до уровня Hold с Buy; целевая стоимость $32

Согласно обнародованному отчету, прибыль компании IBM (IBM) по итогам первого квартала 2019 финансового года достигла $2.25 в расчете на одну акцию (против $2.45 в первом квартале 2018 года), что оказалось выше среднего прогноза аналитиков на уровне $2.24.

Квартальная выручка компании составила $18.182 млрд. (-4.7% г/г), тогда как средний прогноз аналитиков предполагал $18.533 млрд.

В компании также подтвердили прогноз показателя прибыль на акцию на весь 2019 ФГ на уровне не ниже $13.90 против среднего прогноза аналитиков $13.92.

Акции IBM на премаркете снизились до уровня $141.21 (-2.71%).

Информационно-аналитический отдел TeleTrade

Основные фондовые индексы Европы торгуются в основном зеленой зоне, так как инвесторы анализируют позитивные данные по ВВП Китая за первый квартал

ВВП Китая вырос в годовом исчислении на 6,4% в первом квартале 2019 года - без изменений по сравнению с четвертым кварталом и превзошел прогнозы экономистов, которые ожидали снижение роста до 6,3%.

На экономических новостях из еврозоны, инфляция потребительских цен в Великобритании в марте осталась неизменной, не поддаваясь ожиданиям умеренного ускорения. Индекс потребительских цен вырос в марте на 1,9% в годовом исчислении, как и в феврале. Экономисты ожидали, что инфляции увеличится на 2%.

Уровень базовой инфляции в марте также не изменился и составил 1,8%. Экономисты ожидали роста цен на 1,9%. Между тем, инфляция цен на жилье резко снизилась до 0,6% в феврале, что было самым низким показателем с сентября 2012 года.

Инфляция в еврозоне замедлилась в марте, а основной индекс потребительских цен снизился, сообщили в среду в статистическом бюро Европейского Союза, подтвердив свои первоначальные оценки и предоставив неприятный сигнал Европейскому центральному банку (ЕЦБ).

Евростат заявил, что инфляция в 19 странах ЕС выросла на 1,4% в марте в годовом исчислении после роста на 1,5% в феврале, что подтверждает предварительные данные. За месяц инфляция ускорилась до 1,0% в марте, как и предполагали рынки, с 0,3% в феврале.

В 19 странах ЕС экспорт вырос на 4,4% в годовом исчислении в феврале, а импорт - на 4,0%, что привело к увеличению сальдо торгового баланса до 17,9 млрд евро в феврале.

С учетом сезонных колебаний положительное сальдо торгового баланса еврозоны также увеличилось до 19,5 млрд евро в феврале с 17,4 млрд в январе, поскольку экспорт сократился на 1,4%, а импорт сократился на 2,7%.

Общеевропейский Stoxx 600 снизился на -0,1% после роста в течении пяти сессий подряд.

Горнодобывающий гигант BHP снизил капитализацию на -2,6% после сообщения о снижении добычи нефти, железной руды и металлургического угля в третьем квартале.

Холдинг ASML получил 1,4% стоимости бумаг после того, как производитель полупроводникового оборудования сообщил о своих лучших результатах за первый квартал и сохранил оптимистичный прогноз.

Поставщик Apple Dialog Semiconductor увеличил капитализацию более чем на 1% после того, как Apple Inc и Qualcomm Inc решили урегулировать спор о роялти.

Акции Швейцарской инжиниринговой компании ABB подорожали на 5,4% после обнародования результатов первого квартала и назначения временного руководителя.

Commerzbank подскочил на 2,2% стоимости бумаг на фоне сообщений о том, что голландский банк ING обратился к немецкому кредитору по поводу возможного объединения.

На текущий момент:

Индекс | Цена | Изменение, пункты | Изменения в % |

FTSE | 7469.02 | -0.90 | -0.01% |

DAX | 12124.10 | +22.78 | +0.19% |

CAC | 5541.40 | +12.73 | +0.23% |

Информационно-аналитический отдел TeleTrade

Согласно обнародованному отчету, прибыль компании Morgan Stanley (MS) по итогам первого квартала 2019 финансового года достигла $1.33 в расчете на одну акцию (против $1.45 в первом квартале 2018 года), что оказалось выше среднего прогноза аналитиков на уровне $1.17.

Квартальная выручка компании составила $10.286 млрд. (-7.1% г/г), тогда как средний прогноз аналитиков предполагал $9.963 млрд.

Акции MS на премаркете выросли до уровня $47.98 (+2.04%).

Информационно-аналитический отдел TeleTrade

Согласно обнародованному отчету, прибыль компании Netflix (NFLX) по итогам первого квартала 2019 финансового года достигла $0.63 в расчете на одну акцию (против $0.64 в первом квартале 2018 года), что оказалось выше среднего прогноза аналитиков на уровне $0.57.

Квартальная выручка компании составила $4.521 млрд. (+22.2% г/г), тогда как средний прогноз аналитиков предполагал $4.503 млрд.

Количество подписчиков компании в первом квартале увеличилось на 9.6 млн (+16% г/г), в том числе на 1.74 млн. в США и 7.86 млн за рубежом, по сравнению с прогнозируемыми 8.9 млн., в том числе 1.6 млн. в США и 7.3 млн. за рубежом.

Компания также сообщила, что во втором квартале ожидает получить прибыль на уровне $0.55 в расчете на акцию (против среднего прогноза аналитиков $1.00) и выручку в размере $4.928 млрд. (против среднего прогноза аналитиков $4.96 млрд.).

Акции NFLX на премаркете снизились до уровня $357.40 (-0.57%).

Информационно-аналитический отдел TeleTrade

Фондовые индексы Азиатско-Тихоокеанского региона закрылись разнонаправленно, несмотря на то, что оптимистичные экономические данные Китая помогли ослабить опасения по поводу замедления мировой экономики.

ВВП Китая вырос в годовом исчислении на 6,4% в первом квартале 2019 года - без изменений по сравнению с четвертым кварталом и превзошел прогнозы экономистов, которые ожидали снижение роста до 6,3%.

Розничные продажи в Китае в марте выросли на 8,7% в годовом исчислении после роста на 8,2% в феврале, опередив ожидания роста на 8,4%.

Инвестиции в основной капитал выросли на 6,3% в годовом исчислении, как и ожидалось, после роста на 6,1% в предыдущем месяце.

Японские акции выросли пятую сессию подряд, поскольку иена держалась практически на одном уровне, а данные по ВВП Китая превзошли прогнозы.

Более того, правительственный отчет показал, что японский экспорт в марте сократился на -2,4% в год, опередив ожидания снижения на -2,6% после падения на -1,2% в предыдущем месяце.

Связанная с Китаем компания Komatsu набрала 1,9% стоимости бумаг, в то время как акции экспортеров Honda Motor и Toyota подорожали на 1-2%.

В технологическом секторе производитель оборудования для чипов Advantest увеличил капитализацию на 5,5%.

Австралийские рынки немного снизились, так как горнодобывающий гигант BHP сократил свои прогнозы по добыче железной руды в 2019 финансовом году.

Акции BHP упали в цене на -2,7%, после сообщения о снижении добычи нефти, железной руды и металлургического угля в третьем квартале. Рыночная стоимость Rio Tinto упала на -4,7, а Fortescue Metals Group - на -8,3% после того, как цены на железную руду упали за ночь.

Новозеландские акции достигли нового рекорда: операторы пенсионных деревень увеличили капитализацию после того, как правительство заявило, что не будет выдвигать предложение о налоге на прирост капитала.

Акции Summerset Group Holdings подорожали на 3,9%, а Metlifecare - на 3,8%.

Индекс | Изменение, пункты | Цена закрытия | Изменения в % |

NIKKEI | +56.31 | 22277.97 | +0.25% |

SHANGHAI | +9.52 | 3263.12 | +0.29% |

HSI | -5.19 | 30124.68 | -0.02% |

ASX 200 | -21.00 | 6256.40 | -0.33% |

KOSPI | -2.74 | 2245.89 | -0.12% |

NZ50 | +73.85 | 9982.24 | +0.75% |

Информационно-аналитический отдел TeleTrade

Индекс | Изменение, пункты | Цена открытия | Изменения в % |

FTSE | -14.77 | 7455.15 | -0.20% |

DAX | +2.46 | 12103.78 | +0.02% |

САС 40 | -0.68 | 5527.99 | -0.01% |

Информационно-аналитический отдел Teletrade

FTSE -0,1%

CAC +0,1%

DAX 0,0%

На фондовых площадках Европы ожидается разнонаправленный старт торгов, вслед за ростом фьючерсов на акции США и сдержанный рост акций в Азии.

Информационно-аналитический отдел Teletrade

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | 52.55 | 22221.66 | 0.24 |

| Hang Seng | 319.15 | 30129.87 | 1.07 |

| KOSPI | 5.75 | 2248.63 | 0.26 |

| ASX 200 | 26 | 6277.4 | 0.42 |

| FTSE 100 | 33.05 | 7469.92 | 0.44 |

| DAX | 81.04 | 12101.32 | 0.67 |

| Dow Jones | 67.89 | 26452.66 | 0.26 |

| S&P 500 | 1.48 | 2907.06 | 0.05 |

| NASDAQ Composite | 24.22 | 8000.23 | 0.3 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.