- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 18-07-2016

Основные фондовые индексы Уолл-стрит незначительно прибавили в понедельник на фоне лучших, чем ожидалось, результатов квартальных отчетов.

Компоненты индекса DOW двигаются разнонаправленно (17 в плюсе, 13 в минусе). Аутсайдером являются акции Caterpillar Inc. (CAT, -1,12%). Больше остальных выросли акции E. I. du Pont de Nemours and Company (DD, +1,31%).

Все сектора индекса S&P демонстрируют позитивную динамику. Лидером является технологический сектор (+0,8%).

Основные фондовые индексы Уолл-стрит незначительно прибавили в понедельник на фоне лучших, чем ожидалось, результатов квартальных отчетов.

Как стало сегодня известно, Индекс доверия строителей на рынке вновь построенных, односемейных домов в июле упал на один пункт до 59 от июньского чтения 60 по данным индекс рынка жилья (HMI) от Национальной ассоциации строителей жилья / Wells Fargo, опубликованном сегодня. "За последние шесть месяцев, доверие строителей осталось в относительно узком положительном диапазоне, который согласуется с продолжающимся постепенным восстановлением рынка жилья, которое идет полным ходом," сказал председатель NAHB Эд Брэди. "Тем не менее, мы все еще слышим сообщения от наших членов о слабости на некоторых рынках, в значительной степени из-за регуляторных ограничений и нехватки участков и рабочей силы".

Стоимость нефти упали примерно на 2%, так как рост запасов нефти и бензина усилил опасения относительно еще одного крупного избыточного предложения. Сегодня фирма Genscape сообщила, что запасы нефти в терминале Кушинг, штат Оклахома, увеличились на 26 460 баррелей за неделю, завершившуюся 15 июля. Тем временем, эксперты Morgan Stanley заявили, что ожидают в скором времени существенное сокращение спроса на нефть со стороны НПЗ, что в итоге приведет к росту запасов и окажет существенное давление на цены. Также в Morgan Stanley отметили, что по-прежнему ожидают изменения баланса спроса и предложения в нефти к середине 2017 года.

Компоненты индекса DOW двигаются разнонаправленно (15 против 15). Аутсайдером являются акции Caterpillar Inc. (CAT, -1,43%). Больше остальных выросли акции The Home Depot, Inc. (HD, +1,15%).

Сектора индекса S&P также демонстрируют разнонаправленную динамику. Больше всего упал сектор промышленных товаров (-0,2%). Лидером является технологический сектор (+0,7%).

На текущий момент:

Dow 18440.00 +23.00 +0.12%

S&P 500 2158.50 +5.75 +0.27%

Nasdaq 100 4611.50 +32.25 +0.70%

Oil 45.93 -0.72 -1.54%

Gold 1328.50 +1.10 +0.08%

U.S. 10yr 1.58 -0.0

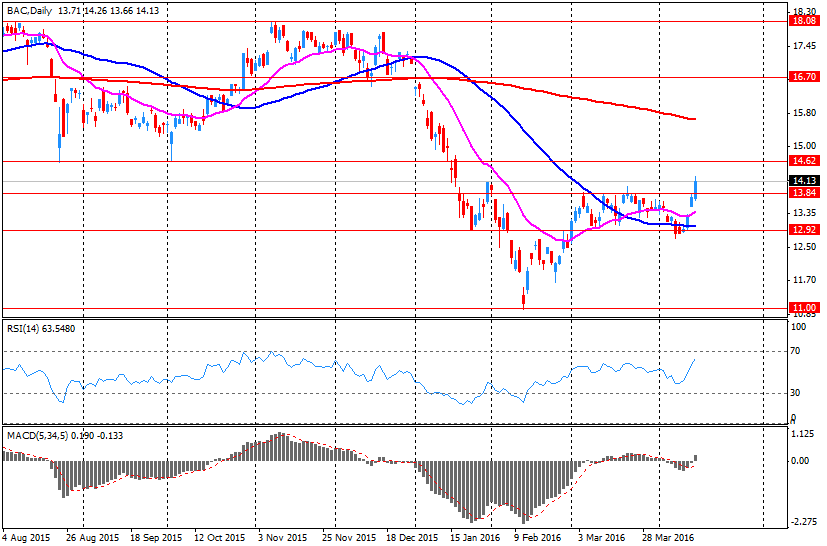

Bank of America (BAC) сообщил, что ее квартальная прибыль была замедлена низкими процентными ставками, но торговля облигациями помогла результатам превзойти все ожидания.

Кредитор сообщил о прибыли в размере $4,23 млрд, или $0,36 на акцию. Это сопоставимо с $5,13 млрд, или $0,45 на акцию за тот же период 2015 года и лучше, чем $0,36, ожидаемых аналитиками, опрошенными Thomson Reuters.

Доходы упали на 7,1% до $20,40 млрд с $21,96 млрд годом ранее. Тем не менее, доходы также превзошли ожидания: скорректированный доход составил $20,6 млрд, что выше $20,41 млрд, ожидаемых аналитиками.

Второй по величине банк в США по размеру активов, Bank of America работает над улучшением прибыли, ростом доходов акционеров и стоимости акций банка. Эта задача стала сложнее в последнее время из-за падения доходности долгосрочных облигаций, что сказывается на доходности кредитования и инвестиций в ипотечные ценные бумаги.

Bank of America, которым управляет председатель и главный исполнительный директор Брайан Мойнихан, особенно пострадал от низких процентных ставок из-за большой концентрации бизнеса в США.

Чистый процентный доход снизился на 12% до $9,21 млрд с $10,46 млрд годом ранее, показав более резкое падение, чем другие крупные банки. Голосование в Великобритании в прошлом месяце о выходе из Европейского Союза затмило надежды, что ФРС может повысить процентные ставки в этом году.

Но г-н Мойнихан сказал, что не будет ждать, пока ставки вырастут.

"Вопрос в том, можем ли мы наращивать прибыль без увеличения ставок", - сказал он на конференции с аналитиками. "Мы считаем, что мы, безусловно, можем".

По словам СЕО, чтобы сделать это, банку нужно наращивать комиссионный доход, управлять рисками и сократить издержки.

Стоит отметить, что банк уже сократил расходы на протяжении пребывания нынешнего главы в должности. Расходы снизились на 3% по сравнению с прошлым годом, до самого низкого уровеня начиная с четвертого квартала 2008 года, и г-н Мойнихан также определил цели по затратм: $53 млрд в год к 2018 году, в то время как в 2015 году расходы составляли $57 млрд, по сравнению с $75 млрд в 2014 году.

Банк сократил более 6000 рабочих мест в течение года, или около 3% от общего количества сотрудников, сказал г-н Донофрио, отметив, что массовые увольнения пришли в основном от "высокооплачиваемых управленческих" позиций.

Некоторые банкиры и торговцы в частном порядке жаловались, что сокращение затрат лишает их ресурсов, за счет которых они должны выполнять свою работу. Стивен Чубак, аналитик Nomura, допускает, что сокращение расходов больно ударит по доходам.

Г-н Мойнихан заявил, что банк не допустит экономии без роста бизнеса.

Торговый бизнес, в течение многих лет являвшийся тормозом роста прибыли банка, в этом квартале оказался в лидерах. Без учета корректировки бухгалтерского учета, торговый доход банка вырос на 12%. J.P. Morgan Chase & Co. (JPM) на прошлой неделе сообщил о росте выручки в торговле на 23%, а Citigroup Inc. (С) сообщил о росте на 15%.

На текущий момент акции Bank of America (BAC) котируются по $14,19 (+3,88%)

Европейские фондовые индексы завершили торги разнонаправлено, но отступили от минимума сессии, чему способствовал уверенный рост датчика акций технологический компаний. В целом, рынок демонстрировал относительную устойчивость, несмотря на попытку переворота в Турции.

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.56% (+2 б.п.).

Нефть (WTI) $45.19 (-1.65%)

Золото $1329.80 (+0.18%)

Перед открытием рынка фьючерс S&P находится на уровне 2157.50 (+0.22%), фьючерс NASDAQ повысился на 0.22% до уровня 4589.25.

Внешний фон нейтральный. Основные фондовые индексы Азии завершили сессию разнонаправленно. Основные фондовые индексы Европы на текущий момент демонстрируют смешанную динамику.

Nikkei Closed.

Hang Seng 21,803.18 +143.93 +0.66%

Shanghai Composite 3,043.91 -10.39 -0.34%

FTSE 6,690.58 +21.34 +0.3%

CAC 4,352.44 -20.07 -0.5%

DAX 10,048.08 -18.82 -0.2%

Августовские нефтяные фьючерсы Nymex WTI в данный момент котируются по $45.50 за баррель (-0.98%)

Золото торгуется по $1326.60 за унцию (-0.06%)

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют умеренное повышение, отыграв ранние потери, вызванные сообщением о попытке военного переворота в Турции. Давление на рынок оказывает снижение цен на нефть. Как стало известно, ключевой для нефти Босфорский пролив, на который приходится около 3 процентов мировых поставок, в основном из портов Черного и Каспийского морей, был вновь открыт для танкеров в субботу после остановки движения на несколько часов из-за пятничной попытки военного переворота.

В фокусе внимания участников рынка находятся акции Bank of America (BAC). Обнародованный компанией отчет за второй квартал показал, что прибыль компании по итогам отчетного периода достигла $0.36 в расчете на одну акцию против $0.45 во втором квартале 2015 года и среднего прогноза аналитиков на уровне $0.33. Квартальная выручка компании сократилась на 7.2% по сравнению с аналогичным периодом предыдущего года до $20.60 млрд., тогда как средний прогноз аналитиков предполагал снижение до $20.52 млрд. Акции BAC на премаркете выросли на 0.4%.

Важной макростатистики перед началом торговой сессии не публиковалось.

После начала торгов влияние на их ход могут оказать данные индексу состояния рынка жилья от NAHB, которые выйдут в 14:00 GMT.

После закрытия торговой сессии ожидается публикация квартальной отчетности компаний IBM (IBM) и Yahoo! (YHOO). Средние прогнозы:

IBM: EPS $2.89, выручка $20.06 млрд;

YHOO: EPS $0.10, выручка $0.87 млрд.

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

| Amazon.com Inc., NASDAQ | AMZN | 736.05 | 0.61(0.0829%) | 27438 |

| AMERICAN INTERNATIONAL GROUP | AIG | 54.08 | -0.36(-0.6613%) | 100 |

| Cisco Systems Inc | CSCO | 29.95 | 0.13(0.436%) | 1006 |

| Citigroup Inc., NYSE | C | 44.42 | 0.09(0.203%) | 20198 |

| Deere & Company, NYSE | DE | 83.53 | 0.12(0.1439%) | 100 |

| Exxon Mobil Corp | XOM | 94.82 | -0.30(-0.3154%) | 925 |

| Facebook, Inc. | FB | 117.2 | 0.34(0.2909%) | 52558 |

| Ford Motor Co. | F | 13.57 | -0.00(-0.00%) | 43680 |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 12.9 | -0.21(-1.6018%) | 82851 |

| General Motors Company, NYSE | GM | 30.8 | 0.03(0.0975%) | 1653 |

| Google Inc. | GOOG | 721.01 | 1.16(0.1611%) | 901 |

| JPMorgan Chase and Co | JPM | 64.2 | 0.02(0.0312%) | 3215 |

| Merck & Co Inc | MRK | 59.2 | -0.43(-0.7211%) | 437 |

| Microsoft Corp | MSFT | 53.78 | 0.08(0.149%) | 13439 |

| Nike | NKE | 57.87 | -0.00(-0.00%) | 7528 |

| Pfizer Inc | PFE | 36.67 | -0.10(-0.272%) | 8615 |

| Starbucks Corporation, NASDAQ | SBUX | 57.5 | 0.09(0.1568%) | 650 |

| Tesla Motors, Inc., NASDAQ | TSLA | 219.74 | -0.66(-0.2995%) | 16620 |

| The Coca-Cola Co | KO | 45.7 | 0.07(0.1534%) | 3380 |

| Twitter, Inc., NYSE | TWTR | 18.28 | 0.20(1.1062%) | 89329 |

| Yahoo! Inc., NASDAQ | YHOO | 37.83 | 0.11(0.2916%) | 8042 |

| Yandex N.V., NASDAQ | YNDX | 21.56 | 0.13(0.6066%) | 600 |

Повышение рейтингов:

Снижение рейтингов:

Аналитики BMO Capital понизили рейтинг акций Merck (MRK) до уровня Market Perform с Outperform; целевая стоимость $62

Прочее:

Аналитики RBC Capital Mkts повысили целевую стоимость акций Intel (INTC) до $36 с $34

Аналитики Canaccord Genuity повысили целевую стоимость акций Intel (INTC) до $40 from $38

Аналитики HSBC Securities присвоили акциям Yandex N.V. (YNDX) рейтинг Buy

Согласно обнародованному отчету, прибыль компании Bank of America по итогам второго квартала 2016 финансового года достигла $0.36 в расчете на одну акцию (против $0.45 во втором квартале 2015 года), что оказалось выше среднего прогноза аналитиков на уровне $0.33.

Квартальная выручка компании составила $20.600 млрд. (-7.2% г/г), тогда как средний прогноз аналитиков предполагал $20.518 млрд.

Акции BAC на премаркете выросли до уровня $13.70 (+0.29%).

18 июля

До начала торгов:

Bank of America (BAC). Cредний прогноз: EPS $0.33, выручка $20518.78 млн.

После окончания торгов:

IBM (IBM). Cредний прогноз: EPS $2.89, выручка $20063.32 млн.

Yahoo! (YHOO). Cредний прогноз: EPS $0.10, выручка $836.80 млн.

19 июля

До начала торгов:

Goldman Sachs (GS). Cредний прогноз: EPS $3.05, выручка $7484.56 млн.

Johnson & Johnson (JNJ). Cредний прогноз: EPS $1.68, выручка $17985.79 млн.

UnitedHealth (UNH). Cредний прогноз: EPS $1.89, выручка $45040.45 млн.

После окончания торгов:

Microsoft (MSFT). Cредний прогноз: EPS $0.58, выручка $22135.10 млн.

20 июля

После окончания торгов:

American Express (AXP). Cредний прогноз: EPS $1.72, выручка $8365.82 млн.

Intel (INTC). Cредний прогноз: EPS $0.53, выручка $13547.05 млн.

21 июля

До начала торгов:

General Motors (GM). Cредний прогноз: EPS $1.48, выручка $37185.91 млн.

Travelers (TRV). Cредний прогноз: EPS $2.07, выручка $6131.06 млн.

После окончания торгов:

AT&T (T). Cредний прогноз: EPS $0.72, выручка $40741.18 млн.

Starbucks (SBUX). Cредний прогноз: EPS $0.49, выручка $5338.87 млн.

Visa (V). Cредний прогноз: EPS $0.67, выручка $3655.01 млн.

22 июля

До начала торгов:

General Electric (GE). Cредний прогноз: EPS $0.46, выручка $31573.67 млн.

Honeywell (HON). Cредний прогноз: EPS $1.64, выручка $10136.24 млн.

Европейские фондовые индексы торгуются разнонаправленно на новостях о провале военного переворота в Турции и сделках M&A.

Инвесторы с осторожностью следят за событиями в Турции после неудавшейся попытки военного переворота в минувшие выходные.

В воскресенье правительство Турции заявило о полном восстановлении контроля над страной и экономикой после срыва предположительного военного переворота вечером в пятницу с целью свержения президента Тайипа Эрдогана.

На выходных правительство арестовало около 6000 военных и судей, которых подозревает в причастности к несостоявшемуся перевороту.

В то же время цены на нефть торгуются без единой динамики, колеблясь между ростом и снижением, на фоне признаков продолжающегося восстановления буровой активности в США.

Сводный индекс крупнейших предприятий Европы Stoxx 600 поднялся на 0,14% - до 338,39 пункта.

Котировки ценных бумаг британского разработчика архитектуры 32- и 64-разрядных микросхем ARM Holdings подскочили на 43%, так как японский мобильный оператор SoftBank покупает компанию за $32 млрд, что означает премию к цене на закрытие торгов в прошлую пятницу около 43%.

Акции нефтесервисной группы SBM Offshore, базирующейся в Нидерландах, подорожали на 12% после достижения соглашения об урегулировании расследования о взяточничестве в Бразилии.

Цена акций крупнейшего итальянского банка Unicredit SpA увеличилась на 3%, Intesa Sanpaolo - на 1,6%.

Норвежская Marine Harvest ASA, ведущий мировой производитель атлантического лосося, прибавила 2,4%. Компания ожидает снижения вылова рыбы в этом году, что, скорее всего, приведет к дальнейшему росту цен, которые в июне обновили исторический максимум.

В то же время рыночная стоимость шведской Ericsson AB уменьшилась на 2,9%. По сообщениям газеты Svenska Dagbladet, Ericsson, вероятно, завышала показатели выручки.

Курс ценных бумаг крупнейшего оператора контейнерных перевозок в Германии Hapag-Lloyd AG рухнул на 10% из-за объявления об ожидаемом сокращении прибыли по итогам 2016 года.

На текущий момент

FTSE 6692.39 23.15 0.35%

DAX 10057.54 -9.36 -0.09%

CAC 4360.68 -11.83 -0.27%

По итогам сегодняшних торгов основные фондовые индексы Азиатско-Тихоокеанского региона торговались практически в зеленой зоне. Котировки повышаются после провала переворота в Турции, в лидерах роста - бумаги финансовых и энергетических компаний. Читать далее...

Основные фондовые индексы Азиатско-Тихоокеанского региона торгуются в разнонаправленно. Рынки Японии сегодня закрыты в связи с официальным выходным в стране.

Китайские акции достигли недельного минимума. Индекс Shanghai Composite вышел на свой третий еженедельный аванс в ряд, чтобы упасть на 0,4%. Yanzhou Coal Mining Co. отступила больше всего в месяц темп снижения показателя для энергетических компаний, в то время как акции Future Land Holdings Co. упали на второй день после данных по недвижимости.

Индекс цен на жилье, публикуемый Национальным бюро статистики Китая, в июне увеличился на 7,3% после роста на 6,9%.

Nikkei 225 Closed

Hang Seng 21,676.09 +16.84 +0.08 %

S&P/ASX 200 5,456.2 +26.63 +0.49 %

Shanghai Composite 3,036.74 -17.55 -0.57 %

Topix Closed

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei 225 16,497.85 +111.96 +0.68 %

Hang Seng 21,659.25 +98.19 +0.46 %

S&P/ASX 200 5,429.57 +17.96 +0.33 %

Shanghai Composite 3,053.68 -0.33 -0.01 %

FTSE 100 6,669.24 +14.77 +0.22 %

CAC 40 4,372.51 -13.01 -0.30 %

Xetra DAX 10,066.9 -1.40 -0.01 %

S&P 500 2,161.74 -2.01 -0.09 %

NASDAQ Composite 5,029.59 -4.47 -0.09 %

Dow Jones 18,516.55 +10.14 +0.05 %

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.