- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 20-05-2016

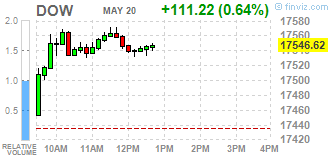

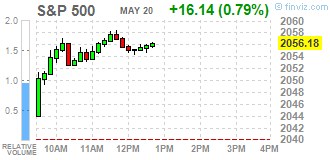

Основные фондовые индексы США умеренно выросли, проведя все торги в "зеленой зоне". По итогам торговой недели: DOW -0,20%, S&P +0,28%, Nasdaq +1,10%.

Основные фондовые индексы Уолл-стрит выросли в понедельник благодаря росту цен на нефть и отскоку акций компании Apple (AAPL). Акции Apple прибавили около 4% после того, как инвестфонд Berkshire Hathaway Уоррена Баффета сообщил о доле в производителе iPhone на общую сумму около $1 млрд. Yефть подскочила более чем на 3% до самого высокого с ноября 2015 года уровня после того, как Goldman Sachs резко повысил прогноз стоимости нефти марки WTI на второй квартал 2016 года с $35 до $45 за баррель, на третий квартал - с $40 до $49 и на четвертый квартал - с $45 до $51. На весь 2016 год оценка была повышена с $38,40 до $44,60 за баррель. Кроме того, как показали результаты исследований, опубликованные ФРБ Нью-Йорка, производственный индекс региона значительно снизился в мае, превысив прогнозы экспертов, и достигнув самого низкого уровня с февраля текущего года. Согласно данным, производственный индекс в текущем месяце упал до -9,02 пункта против +9,56 пункта в апреле. Dместе с тем, данные, представленные Национальной ассоциации строителей жилья и Wells Fargo, показали, что доверие строителей на рынке вновь построенных домов для одной семьи осталось без изменений в мае, на уровне 58 пунктов. Эксперты ожидали, что индекс вырастет до 59 пунктов.

Основные фондовые индексы Уолл-стрит снизились во вторник на фоне самого большого роста потребительских цен в апреле в США более чем за три года, что было вызвано дальнейших повышением цен на бензин. Эти данные увеличивают шансы на повышение процентной ставки в этом году. Согласно данным, с учетом сезонных колебаний индекс потребительских цен увеличился в апреле на 0,4% после роста на 0,1% в марте. Это был самый большой месячный прирост с февраля 2013 года. Кроме того, как стало известно, строительство нового жилья в США резко увеличилось по итогам апреля, превысив оценки экспертов, и усилив надежды на восстановление сектора после слабости в первом квартале. Министерство торговли сообщило, с учетом сезонных колебаний объем закладок нового жилья вырос в апреле на 6,6% по сравнению с предыдущим месяцем, достигнув годового уровня 1.172 млн. единиц. Вместе с тем, данные, представленные Федеральной резервной системой, показали, что промышленное производство значительно выросло по итогам апреля, более чем в два раза превысив прогнозы, и зафиксировав самые быстрые темпы с ноября 2014 года. С учетом сезонных колебаний промышленное производство увеличилось в апреле на 0,7%.

Основные фондовые индексы Уолл-стрит в среду снизились после того, как протоколы апрельского заседания Федеральной резервной системы США просигнализировали о том, что центральный банк может повысить процентные ставки уже в июне. Руководители Федеральной резервной системы США заявили о том, что повышение процентных ставок в июне возможно, если поступающие данные будут свидетельствовать об улучшении в ситуации в экономике. Также руководители ФРС пытались изменить ожидания участников рынка, считающих маловероятным повышение ставок в июне. Об этом свидетельствуют опубликованные в среду протоколы апрельского заседания Комитета по операциям на открытом рынке ФРС. Хотя руководители ФРС напрямую не сигнализировали о повышении ставок в июне, они не исключили никаких вариантов развития событий на июньском заседании.

Основные фондовые индексы Уолл-стрит снизились в четверг после того, как Федеральная резервная система США сигнализировала о возможности повышения процентной ставки уже в июне, а цены на нефть упали на фоне избыточного предложения. Кроме того, как сообщило Министерство труда США, число американцев, впервые подавших заявки на получение пособия по безработице, резко уменьшилось на прошлой неделе, отступив от 15-месячного максимума. Однако, последний показатель оказался немного больше прогнозов. Согласно отчету, с учетом сезонных колебаний количество первичных обращений за пособием по безработице на неделе, завершившейся 14 мая, снизилось на 16 000, до уровня 278 000. Вместе с тем, отчет, представленный ФРБ Филадельфии, показал, что индекс деловой активности в секторе производства неожиданно снизился в мае, достигнув уровня -1,8 пункта по сравнению с -1,6 пункта в марте. Экономисты ожидали повышения данного показателя до отметки +3,5 пунктов. Данные, представленные Федеральным резервным банком Чикаго, показали, что индекс экономической активности (CFNAI) улучшился до +0.10 в апреле против -0.55 в марте (пересмотрено -0,44). Стоит также отметить данные от Conference Board, которые показали, что индекс ведущих индикаторов (LEI) для США увеличился в апреле на 0,6%, до 123,9 (2010 = 100), после нулевого изменения в марте и повышения на 0,1% в феврале.

Основные фондовые индексы Уолл-стрит выросли в пятницу, технологический сектор вырос на фоне повышения прогноза производителя чипа Bellwether Applied Materials. Кроме того, как заявила Национальная ассоциация риелторов (NAR), продажи на вторичном рынке жилья США выросли по итогам апреля, превысив оценки экспертов, и записав второе повышение подряд. С учетом сезонных колебаний объем продаж жилья на вторичном рынке увеличился на 1,7%, до 5,45 млн. единиц (в пересчете на годовые темпы). Экономисты прогнозировали, что продажи вырастут на 1,3%, до 5.40 млн. единиц. Тем временем, показатель за март был пересмотрен в сторону повышения - до 5,36 млн. с 5,33 млн. По сравнению с апрелем 2015 года продажи на вторичном рынке жилья увеличились на 6,0%.

В отраслевом разрезе большинство секторов индекса S&P за период 16-20 мая включительно показали рост. Наибольший рост показал сектор конгломератов (+1,4%). Максимальное падение показал коммунальный сектор (-2,4%).

Что касается компонентов индекса DOW, то за прошедшую неделю прирост показали 12 из 30 акций, входящих в состав индекса. Наибольший отрицательный результат за неделю продемонстрировали акции McDonald's Corp. (MCD, -4.87%). Лидером были акции Wal-Mart Stores Inc. (WMT, +7.58%).

Европейские акции выросли больше всего в течение месяца, поскольку инвесторы проигнорировали опасения, что увеличение ставки Федеральной резервной системой уже в июне навредит восстановлению экономики в США. Читать далее

Основные фондовые индексы Уолл-стрит выросли в пятницу, технологический сектор вырос на фоне повышения прогноза производителя чипа Bellwether Applied Materials.

Кроме того, как заявила сегодня Национальная ассоциация риелторов (NAR), продажи на вторичном рынке жилья США выросли по итогам апреля, превысив оценки экспертов, и записав второе повышение подряд. С учетом сезонных колебаний объем продаж жилья на вторичном рынке увеличился на 1,7%, до 5,45 млн. единиц (в пересчете на годовые темпы). Экономисты прогнозировали, что продажи вырастут на 1,3%, до 5.40 млн. единиц. Тем временем, показатель за март был пересмотрен в сторону повышения - до 5,36 млн. с 5,33 млн. По сравнению с апрелем 2015 года продажи на вторичном рынке жилья увеличились на 6,0%.

Стоимость нефти снизилась, но нацелена на второй недельный рост подряд, тогда как центре внимания рынка остаются перспективы перебоев с поставками нефти. Приостановка поставок нефти в различных регионах мира в последние недели содействует росту цен на нефть, помогая сократить избыток предложения, сохраняющийся уже почти два года. Лесные пожары в Канаде привели к временному прекращению добычи на части месторождений, тогда как сокращение поставок нефти из Нигерии и Ливии также поддержало цены.

Большинство компонентов индекса DOW в плюсе (22 из 30). Аутсайдером являются акции McDonald's Corp. (MCD, -1,76%). Больше остальных выросли акции American Express Company (AXP, +2,07%).

Почти все сектора индекса S&P демонстрируют рост. Больше всего упал сектор коммунальных услуг (-0,4%). Лидером является технологический сектор (+1,3%).

На текущий момент:

Dow 17516.00 +101.00 +0.58%

S&P 500 2052.50 +13.75 +0.67%

Nasdaq 100 4374.50 +57.25 +1.33%

Oil 48.56 -0.11 -0.23%

Gold 1251.60 -3.20 -0.26%

U.S. 10yr 1.84 -0.00

Акции американской компании Yahoo! (YHOO), владеющей второй по популярности в мире поисковой системой и предоставляющей ряд сервисов, теряли 4,65% во время предрыночной торговой сессии в пятницу на фоне ожиданий, что заявленная стоимость приобретения основного бизнеса поискового гиганта будет ниже, чем ожидалось.

Ранее в феврале компания официально объявила о начале аукционной распродажи основного бизнеса: почтового сервиса Yahoo Mail, новостного собрания Yahoo News и поисковика Yahoo.

Ожидается, что участники торгов, включая Verizon Communications (VZ) и частные инвестиционные компании, такие как KKR (KKR) и TPG Capital, сделают предложение в диапазоне между $2 млрд и $3 млрд во втором раунде заявок, сообщает Wall Street Journal со ссылкой на знакомых с деталями лиц.

Этот диапазон значительно ниже, чем предыдущий: от $4 млрд до $8 млрд, за которые основной бизнес компании мог бы быть продан.

Тем не менее, некоторые предложения все еще могут быть больше, чем в нижнем диапазоне. Есть вероятность того, что некоторые компании будут заинтересованы в покупке части основного бизнеса, так как предложение будет структурированы не так как в прошлый раз, отметили в Wall Street Journal.

Крайним сроком, который Yahoo! установил для подачи предложений, является первая неделя июня.

Команда TheStreet Ratings считают, что акции компании нужно держать, присвоив им соответствующий рейтинг.

Сильные стороны Yahoo! в ее росте доходов, в основном твердом финансовом положении с разумными уровнями долга по большинству показателей и расширении прибыли. В то же время, сильным сторонам противостоят слабые, такие как ухудшение чистой прибыли, неутешительные рентабельность собственного капитала и слабый операционный денежный поток.

На текущий момент акции Home Depot (HD) котируются по $36,30 (-1,94%)

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.86% (+1 б.п.).

Нефть (WTI) $48.08 (-0.17%)

Золото $1258.10 (+0.26%)

Перед открытием рынка фьючерс S&P находится на уровне 2044.50 (+0.28%), фьючерс NASDAQ повысился на 0.42% до уровня 4335.25.

Внешний фон позитивный. Основные фондовые индексы Азии завершили торговую сессию в плюсе. Основные фондовые индексы Европы на текущий момент позитивную динамику.

Nikkei 16,736.35 +89.69 +0.54%

Hang Seng 19,852.2 +157.87 +0.80%

Shanghai Composite 2,825.94 +19.03 +0.68%

FTSE 6,134.3 +80.95 +1.34%

CAC 4,331.25 +48.71 +1.14%

DAX 9,886.06 +90.17 +0.92%

Июньские нефтяные фьючерсы Nymex WTI в данный момент котируются по $48.04 за баррель (-0.25%)

Золото торгуется по $1257.40 за унцию (+0.21%)

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют рост. Инвесторы ожыдают выхода данных по продажам жилья на вторичном рынке (14:00 GMT), чтобы получить дополнительные признаки силы американской экономики.

Важной макростатистики перед началом торговой сессии не публиковалось.

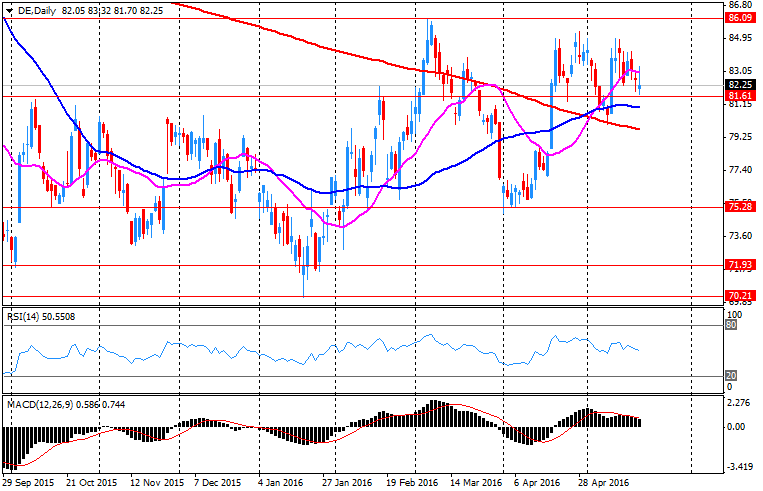

Среди сообщений корпоративного характера стоит отметить публикацию квартального отчета компании Deere (DE). Согласно обнародованному отчету, прибыль компании по итогам отчетного периода достигла $1.56 в расчете на одну акцию, что оказалось на $0.08 выше прогноза аналитиков. Квартальная выручка компании составила $7.107 млрд., что на 3.9% меньше результата за аналогичный период предыдущего года, но почти на 7% выше, чем прогнозировали аналитики. В Deere также обнародовали прогнозы выручки на текущий квартал и на весь 2016 год. Данные прогнозы оказались хуже средних прогнозов аналитиков. Так, в третьем квартале компания ожидает получить выручку на уровне $6.02 млрд. против среднего прогноза аналитиков на уровне $6.17 млрд., а по итогам года - $23.46 млрд. против среднего прогноза $23.02 млрд. Акции DE на премаркете снизились на 2.3%.

Кроме того, в фокусе внимания инвесторов находятся акции компании Yahoo! (YHOO) на фоне слухов, что потенциальные инвесторы (Verizon (VZ) и другие) могут предложить за основной бизнес компании значительно меньше, чем ожидалось ранее ($3-4 млрд. против $4-8 млрд.). Акции YHOO на премаркете упали на 2.8%.

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

| ALCOA INC. | AA | 9.21 | 0.09(0.9868%) | 37533 |

| Amazon.com Inc., NASDAQ | AMZN | 701.48 | 2.96(0.4238%) | 12366 |

| Apple Inc. | AAPL | 94.52 | 0.32(0.3397%) | 93272 |

| AT&T Inc | T | 38.59 | 0.15(0.3902%) | 4890 |

| Barrick Gold Corporation, NYSE | ABX | 18.37 | 0.22(1.2121%) | 30282 |

| Boeing Co | BA | 128.94 | 0.86(0.6715%) | 675 |

| Caterpillar Inc | CAT | 69.6 | 0.17(0.2448%) | 1820 |

| Cisco Systems Inc | CSCO | 27.74 | 0.17(0.6166%) | 8593 |

| Citigroup Inc., NYSE | C | 45.33 | 0.27(0.5992%) | 9679 |

| Deere & Company, NYSE | DE | 80.81 | -1.44(-1.7508%) | 196517 |

| Exxon Mobil Corp | XOM | 90.06 | -0.05(-0.0555%) | 5909 |

| Facebook, Inc. | FB | 117.29 | 0.48(0.4109%) | 47455 |

| Ford Motor Co. | F | 13.13 | 0.04(0.3056%) | 21487 |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 11.14 | 0.16(1.4572%) | 119182 |

| General Electric Co | GE | 29.44 | 0.08(0.2725%) | 12379 |

| General Motors Company, NYSE | GM | 30.51 | 0.19(0.6266%) | 3998 |

| Goldman Sachs | GS | 155.5 | 0.80(0.5171%) | 3887 |

| Home Depot Inc | HD | 131.7 | -0.03(-0.0228%) | 1174 |

| Intel Corp | INTC | 29.83 | 0.20(0.675%) | 3839 |

| Johnson & Johnson | JNJ | 112 | -0.05(-0.0446%) | 5498 |

| JPMorgan Chase and Co | JPM | 63.6 | 0.21(0.3313%) | 1837 |

| McDonald's Corp | MCD | 124.75 | -0.54(-0.431%) | 5924 |

| Merck & Co Inc | MRK | 54.59 | 0.01(0.0183%) | 200 |

| Microsoft Corp | MSFT | 50.45 | 0.13(0.2583%) | 3747 |

| Nike | NKE | 57.08 | 0.04(0.0701%) | 12685 |

| Pfizer Inc | PFE | 33.38 | 0.00(0.00%) | 552 |

| Starbucks Corporation, NASDAQ | SBUX | 54.91 | 0.36(0.6599%) | 7565 |

| Tesla Motors, Inc., NASDAQ | TSLA | 215.99 | 0.78(0.3624%) | 395675 |

| The Coca-Cola Co | KO | 44.34 | 0.02(0.0451%) | 841 |

| Twitter, Inc., NYSE | TWTR | 14.24 | 0.09(0.636%) | 25763 |

| Verizon Communications Inc | VZ | 49.8 | 0.17(0.3425%) | 1687 |

| Visa | V | 77.33 | 0.45(0.5853%) | 858 |

| Wal-Mart Stores Inc | WMT | 69.01 | -0.19(-0.2746%) | 9550 |

| Yahoo! Inc., NASDAQ | YHOO | 35.37 | -1.65(-4.4571%) | 7568522 |

| Yandex N.V., NASDAQ | YNDX | 18.98 | -0.01(-0.0527%) | 4800 |

Повышение рейтингов:

Снижение рейтингов:

Прочее:

Аналитики Standpoint Research присвоили акциям Johnson & Johnson (JNJ) рейтинг Sell; целевая стоимость $94

Аналитики RBC Capital Mkts повысили целевую стоимость акций Wal-Mart (WMT) до $69 с $66

Аналитики Telsey Advisory Group повысили целевую стоимость акций Wal-Mart (WMT) до $71 с $65

Согласно обнародованному отчету, прибыль компании Deere по итогам второго квартала 2016 финансового года достигла $1.56 в расчете на одну акцию (против $2.03 во втором квартале 2015 года), что оказалось выше среднего прогноза аналитиков на уровне $1.48.

Квартальная выручка компании составила $7.107 млрд. (-3.9% г/г), тогда как средний прогноз аналитиков предполагал $6.660 млрд.

В Deere сообщили, что ожидают, что выручка компании в третьем составит $6.02 млрд. (-12% г/г) против прогнозируемых аналитиками $6.17 млрд.

Компания также снизили прогноз сокращения выручки в 2016 году до -9% г/г (с -10% г/г прогнозируемых ранее) до $23.46 млрд. (против среднего прогноза аналитиков на уровне $23.02 млрд.), а также ухудшили прогноз прибыли до $1.2 млрд. с $1.3 млрд. прогнозируемых ранее.

Акции DE на премаркете снизились до уровня $81.00 (-1.52%).

Европейские фондовые индексы демонстрируют заметное повышение, чему способствует рост нефтяных котировок и корпоративные новости. Однако, дальнейший подъем сдерживает беспокойства инвесторов относительно возможного повышения процентной ставки ФРС в июне.

Нефть дорожает на новостях о перебоях в поставках сырья со стороны Нигерии, Венесуэлы и Канады, что способствует снижению предложения на рынке. Инвесторы также ждут публикации данных нефтесервисной компании Baker Hughes по числу буровых установок в США. Неделей ранее количество установок сократилось на 9 единиц, или на 2,17%, и составило 406 единиц. В годовом выражении показатель снизился на 482 единицы, или на 54,3%.

"После недавнего снижения европейских индексов, к инвесторам вновь вернулся аппетит к риску, - сказал эксперт Equinet Bank Торстен Энгельман. - Рынок демонстрирует способность справиться с повышением ставки в США. Следующая неделя ожидается относительно спокойной, так как сезон отчетности близится к концу".

В центре внимания инвесторов также оказались данные по еврозоне и заявления чиновников ЕЦБ. Европейский центральный банк заявил, что с учетом сезонных колебаний профицит счета текущих операций вырос до 27,3 млрд. евро в марте с 19,2 млрд. евро в феврале. Это был самый высокий уровень с ноября. Положительное сальдо при торговле товарами увеличилось до 31 млрд. евро с 24,2 млрд. евро, но профицит счета услуг в марте остался на уровне 6,9 млрд. евро. Размер первичных доходов вырос до 2,3 млрд. евро с 1,9 млрд. евро. В то же время, дефицит счета вторичных доходов сократился до 12,9 млрд евро с 13,9 млрд евро в предыдущем месяце.

Что касается заявлений, член Управляющего совета ЕЦБ Эркки Лииканен отметил, что ЕЦБ должен обеспечить приближение инфляции в еврозоне к целевому уровню, расположенному чуть ниже 2%, поскольку такая инфляция улучшит ситуацию в экономике еврозоны. "Если же инфляция будет нулевой или отрицательной, то она будет ухудшать экономическую ситуацию во многих аспектах. Кроме того, при отсутствии роста цен увеличивается риск дефляции", - сказал Лииканен.

Тем временем, другой член Управляющего совета ЕЦБ Йозеф Макуч заявил, что на данный момент ЕЦБ не должен рассматривать любое дальнейшее смягчение политики, но если дальнейшее стимулирование окажется необходимым, ЦБ должен уделять больше внимания нетрадиционным мерам, а не снижению процентных ставок.

Сводный индекс крупнейших предприятий региона Stoxx Europe 600 вырос на 0,9 процента. Максимальное повышение демонстрируют акции горнодобывающих и нефтегазовых компаний, чему способствует рост цен на сырьевые товары. Стоимость Anglo American и Glencore подскочила на 3,7 процента и 2,7 процента соответственно.

Котировки UniCredit - крупнейшего банка Италии по размеру активов - выросли на 3,9 процента после сообщения, что банк может продать некоторые активы, чтобы улучшить собственный капитал. "Продажа пакета акций некоторых подразделений может иметь непосредственное положительное влияние на капитал, но будет негативно влиять на рентабельность в среднесрочной и долгосрочной перспективе", - сказал аналитик ICBPI Лука Коми.

Бумаги Coca-Cola подорожали на 4,4 процента, так как аналитики Citigroup пересмотрели рейтинг акций компании до уровня "покупать".

Стоимость Richemont SA упала на 0,3 процента на фоне сообщений, что в апреле объем продаж сократился на 15 процентов, пострадав от слабого спроса на часы в Гонконге и Европе.

Капитализация Ladbrokes Plc выросла на 9,7 процента после того, как британский антимонопольный регулятор допустил возможность слияния компании с конкурентом Coral Group.

На текущий момент

FTSE 6,133.71 +80.36 +1.33%

CAC 4,332.13 +49.59 +1.16%

DAX 9,888.19 +92.30 +0.94%

По итогам сегодняшних торгов основные фондовые индексы Азиатско-Тихоокеанского региона закрылись на позитиве на фоне роста нефти. Помимо этого, на текущий момент участники рынка ожидают повышения процентных ставок Федеральной резервной системой США. Протокол заседания ФРС от 26-27 апреля указал на то, что большинство руководителей выражают готовность повысить базовую ставку на июньском заседании в том случае, если статистические данные укажут на улучшение макроэкономической ситуации в стране. Читать далее ...

Основные фондовые индексы Азиатско-Тихоокеанского региона торгуются в зеленой зоне.

Торги на крупнейшей в Азии Токийской фондовой бирже открылись сегодня минимальным снижением котировок, однако в ходе торгов цены на акции начали расти на фоне ослабления курса иены, а также в ожидании решений встречи министров финансов и главы центробанков стран G7 в японском Сендае на которой могут прозвучать важные заявления.

Министерская встреча в преддверии саммита G7 начинает работу сегодня в северо-восточном японском городе Сендай . Главы финансовых ведомств и центральных банков Великобритании, Италии, Канады, США, Франции, ФРГ и Японии обсудят широкий спектр вопросов, касающихся экономического развития, монетарной политики, перемещения денежных потоков.

Одной из главных тем повестки дня станет публикация "Панамских документов" по офшорам. Будут затронуты такие вопросы, как обеспечение прозрачной отчетности, имеющей отношение к трансграничным финансовым потокам и борьбе с уклонением от налогов.

Рыночная стоимость автопроизводителя Suzuki Motor выросла на +0,1%, оказавшегося в центре нового скандала с нарушением требований проведения испытаний машин.

Акции компании, оказавшаяся в центре аналогичного скандала, Mitsubishi Motors снизились на - 0,4%.

Nikkei 225 16,691 +44.34 +0.27 %

Hang Seng 19,935.77 +241.44 +1.23 %

S&P/ASX 200 5,354.9 +31.56 +0.59 %

Shanghai Composite 2,807.94 +1.03 +0.04 %

Topix 1,339.92 +3.36 +0.25 %

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei 225 16,646.66 +1.97 +0.01 %

Hang Seng 19,694.33 -132.08 -0.67 %

S&P/ASX 200 5,323.34 -32.82 -0.61 %

Shanghai Composite 2,807.33 -0.18 -0.01 %

FTSE 100 6,053.35 -112.45 -1.82 %

CAC 40 4,282.54 -36.76 -0.85 %

Xetra DAX 9,795.89 -147.34 -1.48 %

S&P 500 2,040.04 -7.59 -0.37 %

NASDAQ Composite 4,712.53 -26.59 -0.56 %

Dow Jones 17,435.4 -91.22 -0.52 %

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.