- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 21-05-2015

Выручка за отчетный период составила $25,45 млрд (-6.8% г/г, прогноз $25.67 млрд).

Пресс-конференция, посвященная квартальным результатам деятельности, начнется в 21:00 GMT.

По итогам сессии четверга акции HPQ выросли до уровня $33.85 (+2.36%).

Фондовые индексы США немного выросли сегодня, в то время как индекс S&P 500 закрылся около рекордных отметок. Свежая порция разочаровывающих экономических данных укрепили ожидания инвесторов, что Федеральная резервная система не будет повышать процентные ставки в ближайшее время.

Компоненты индекса DOW торгуются разнонаправленно (17 в минусе против 13 в плюсе). Аутсайдером являются акции Johnson & Johnson (JNJ, -1.13%). Больше остальных выросли акции Caterpillar Inc. (CAT, +1.67%).

Большинство секторов индекса S&P в плюсовой зоне. Больше всего вырос сектор основных материалов (+0,7%). Аутсайдером является финансовый сектор (-0.3%).

- Казначейство США разместило 10-летние TIPS (бумаги, защищенные от инфляции) на сумму 12,967 млрд. долларов

- Доходность 10-летних TIPS составила 0,358% против 0,200% на предыдущем аукционе.

- Отношение спроса и предложения составило 2,33 по сравнению с 2,43 за последнее размещение.

- Непрямые покупатели, в число которых входят иностранные центральные банки, выкупили 67,09% от объёма размещения по сравнению с 75,70% на предыдущем аукционе.

- Прямые покупатели (в основном национальные банки и инвестиционные фонды) выкупили 4,55% от объёма размещения по сравнению с 1,08% на предыдущем аукционе.

Европейские фондовые индексы закрылись в плюсе, зафиксировав при этом четвертое сессионное повышение подряд, чему помогло подорожание акций энергетических компаний и спекуляции касательно того, что Федеральная резервная система не будет спешить поднимать ставки.

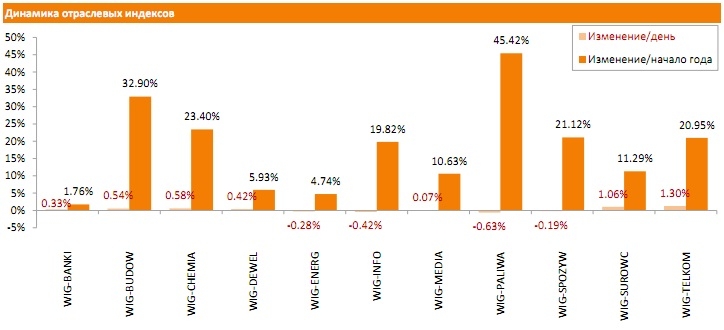

В четверг польский рынок акций зафиксировал незначительный рост. Индекс широкого рынка WIG прибавил 0.11%, а индикатор наиболее ликвидных бумаг WIG30 - 0.07%.

Лидеры роста вчерашней сессии ASSECO POLAND (WSE: ACP) и JSW (WSE: JSW) оказались в числе аутсайдеров среди бумаг корзины WIG30, зафиксировав снижение на 1.88% и 1.15% соответственно на фоне фиксации прибыли. Бумаги PKN ORLEN (WSE: PKN) также испытали давление со стороны продавцов, в результате чего их котировки откатились на 1.36% после установления нового ценового максимума днем ранее. Акции банка ING BSK (WSE: ING) показали схожий результат - «минус 1.34%». В тоже время бумаги ORANGE POLSKA (WSE: OPL) зафиксировали максимальный рост - 1.56%. За ними следуют акции PKO BP (WSE: PKO) и BOGDANKA (WSE: LWB), подорожавшие на 1.45% и 1.44% соответственно. Бумаги KGHM (WSE: KGH) прибавили в стоимости 1.11% на фоне положительной динамики цен на медь на мировых рынках.

Отраслевые индикаторы демонстрировали смешанную динамику. Наибольший рост зафиксировал индикатор телекоммуникационных компаний WIG-TELKOM, прибавив 1.30%. Напротив, индикатор бумаг нефтегазового сектора WIG-PALIWA закончил день с худшим результатом - «минус 0.63%».

Основные фондовые индексы США немного выше нуля в четверг в то время как индекс S&P 500 находится около рекордных отметок. Свежая порция разочаровывающих экономических данных укрепили ожидания инвесторов, что Федеральная резервная система не будет повышать процентные ставки в ближайшее время.

Как стало сегодня известно, первичные обращения за пособием по безработице, датчик увольнений по всей экономики, увеличились с учетом сезонных колебаний на 10 000 до 274 000 на неделе, завершившейся 16 мая, Министерство труда заявило в четверг. Экономисты ожидали 271 000 первичных обращений.

Кроме того, как показал отчет ФРС-Филадельфия, в мае индекс деловой активности ухудшился, достигнув при этом уровня 6,7 пункта по сравнению с 7,5 пункта в апреле. Стоит отметить, что многие экономисты ожидали роста данного показателя до отметки 8,0 пунктов.

Вместе с тем, продажи жилья на вторичном рынке упали в апреле после роста в предыдущем месяце, обозначив неравномерность, которая была отличительной чертой восстановления рынка жилья. Продажи жилья на вторичном рынке снизились на 3,3% в прошлом месяце с марта и с учетом сезонных колебаний достигли годового уровня 5,04 млн, Национальная ассоциация риелторов сообщила в четверг. Продажи марта были пересмотрены до 5,21 млн. от первоначально сообщаемых 5,19 млн.

Стоимость нефти значительно выросли сегодня, прибавив более 2,5%, так как разочаровывающие производственные данные по Китаю и еврозоне увеличили вероятность принятия мер по стимулированию экономики, которые могли бы помочь увеличить спрос на энергию.

Компоненты индекса DOW торгуются разнонаправленно (14 в минусе против 16 в плюсе). Аутсайдером являются акции UnitedHealth Group Incorporated (UNH, -0.75%). Больше остальных выросли акции Caterpillar Inc. (CAT, +1.34%).

Большинство секторов индекса S&P в плюсовой зоне. Больше всего вырос сектор основных материалов (+0,8%). Аутсайдером является финансовый сектор (-0.1%).

На текущий момент:

Dow 18275.00 +19.00 +0.10%

S&P 500 2128.75 +6.25 +0.29%

Nasdaq 100 4529.25 +23.75 +0.53%

10-year yield 2.21% -0.04

Oil 60.67 +1.69 +2.87%

Gold 1204.60 -4.10 -0.34%

Американская компания, владеющая крупной сетью магазинов бытовой электроники и сопутствующих товаров Best Buy Co. (BBY) сообщила о лучших, чем ожидалось, результатах за первый квартал 2015 финансового года. Хорошим результатам помогли сильные продажи телевизоров с большим экраном, телефонов и другой техники в американском регионе.

Best Buy уже публиковала хорошие отчеты в последнее время, несмотря на слабость продаж, во многом благодаря сокращению расходов. В марте ритейлер заявил, что поставил цель сократить расходы еще на $400 млн в течение ближайших трех лет.

Позже в этом же месяце компания заявила оп принятии решения преобразовать 66 магазинов Future Shop в Канаде в 65 магазинов Best Buy, сосредоточив, таким образом, усилия на своем главном бренде.

Ранее компания предупредила, что слабый спрос на рынке потребительской электроники и падение цен ударит по продажам в первом полугодии этого года, разжигая опасения инвесторов по поводу долгосрочной рентабельности компании.

Best Buy инвестирует в свои демонстрационные залы, чтобы конкурировать с дискаунтерами и веб-сайтами, которые имеют более выгодную цену на электронику для привлечения спроса в другие сегменты своего бизнеса.

За первый квартал, закончившийся 2 мая, продажи компании на внутреннем рынке без учета вновь открытых или закрытых магазинов выросли на 0,6%. Вместе с тем, без учета влияния покупок в рассрочку, продажи магазинов снизились на 0,7%.

Сопоставимые онлайн продажи в выросли на 5,3%. Best Buy инвестировал в свои веб-операции на фоне опасений, что магазины компании становятся немного большим, чем полигон для продукции, которая, в конечном счете, приобретается в Интернете.

В целом, компания сообщила о прибыли в размере $129 млн, или $0,36 на акцию, по сравнению с $461 млн, или $1,31 на акцию, за аналогичный период прошлого года.

Результаты квартала включают в себя $178 млн затрат на реструктуризацию. Налоговые расходы составили $38 млн. Без учета особых статей, прибыль в расчете на акцию составила $0,37. Выручка немного снизилась, до $8.56 млрд по сравнению с $8.64 млрд годом ранее.

Аналитики, опрошенные Thomson Reuters, ожидали прибыль $0,29 на акцию и $8.46 млрд выручки.

Международный доход компании упал на 22%, в основном из-за валютных воздействий, реструктуризации канадских магазинов и продолжающегося слабого спроса потребительской электроники Канады.

В текущем квартале, Best Buy прогнозирует нейтральную динамику доходов.

На текущий момент акции Best Buy Co. (BBY) торгуются по $35,70 (+5.68%)

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 2.22% (-3 б.п.).

Золото $1204.90 (-0.31%)

Нефть (WTI) $60.12 (+1.93%)

Перед открытием рынка фьючерс S&P находится на уровне 2119.25 (-0.15%), фьючерс NASDAQ упал на 0.26% до уровня 4494.00.

Внешний фон нейтральный. Основные фондовые индексы Азии завершили сессию преимущественно в плюсе. Основные фондовые индексы Европы на текущий момент двигаются разнонаправленно.

Nikkei 20,202.87 +6.31 +0.03%

Hang Seng 27,523.72 -61.33 -0.22%

Shanghai Composite 4,530.16 +83.88 +1.89%

FTSE 7,007.17 -0.09 0.00%

CAC 5,122.52 -10.78 -0.21%

DAX 11,826.5 -21.97 -0.19%

Июльские нефтяные фьючерсы Nymex WTI в данный момент котируются по $59.39 за баррель (+0.68%)

Золото торгуется по $1202.40 за унцию (-0.52%).

Фьючерсы на основные фондовые индексы США на премаркете удерживаются в минусе. Вышедшие данные по обращениям за пособиями по безработице указали на дальнейшее улучшение ситуации с занятостью в США, повысив вероятность скорого ужесточения денежно-кредитной политики федрезервом.

Согласно обнародованному отчету, на прошлой неделе количество первичных обращений за пособиями по безработице выросло на 10 тыс. до уровня 274 тыс. Хотя показатель оказался несколько выше среднего прогноза на уровне 271 тыс., его четырех недельное среднее упало до уровня 266.25 тыс., что является минимумов с апреля 2000 года.

Среди акций на премаркете основными драйверами являются акции Salesforce.com (CRM), которые выросли в цене более чем на 4% после публикации сильного квартального отчета, и акции Transocean (RIG), поднявшихся в цене более чем на 2% на сообщениях об урегулировании вопросов, связанных с аварией на принадлежащей ей буровой платформе в Мексиканском заливе, произошедшей в 2010 году.

(компания / тикер / цена / изменение, % / проторгованый объем)

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 21.09 | +0.05% | 7.9K |

| Yandex N.V., NASDAQ | YNDX | 18.60 | +0.05% | 14.6K |

| Johnson & Johnson | JNJ | 102.91 | +0.06% | 1.1K |

| ALTRIA GROUP INC. | MO | 51.83 | +0.06% | 0.5K |

| Walt Disney Co | DIS | 110.33 | +0.12% | 1.0K |

| Twitter, Inc., NYSE | TWTR | 36.85 | +0.19% | 2.3K |

| Chevron Corp | CVX | 105.50 | +0.24% | 5.6K |

| Nike | NKE | 105.00 | +0.37% | 0.2K |

| ALCOA INC. | AA | 13.12 | +0.38% | 14.3K |

| Yahoo! Inc., NASDAQ | YHOO | 43.15 | +0.84% | 100.9K |

| Amazon.com Inc., NASDAQ | AMZN | 427.58 | +0.88% | 11.8K |

| Hewlett-Packard Co. | HPQ | 33.39 | +0.97% | 1.5K |

| Visa | V | 69.78 | 0.00% | 0.5K |

| Exxon Mobil Corp | XOM | 87.13 | 0.00% | 12.4K |

| General Electric Co | GE | 27.64 | 0.00% | 6.1K |

| Pfizer Inc | PFE | 34.30 | 0.00% | 1.9K |

| Wal-Mart Stores Inc | WMT | 75.88 | -0.03% | 0.3K |

| Procter & Gamble Co | PG | 80.43 | -0.06% | 0.2K |

| United Technologies Corp | UTX | 118.80 | -0.06% | 0.1K |

| Ford Motor Co. | F | 15.29 | -0.07% | 4.4K |

| Apple Inc. | AAPL | 129.95 | -0.08% | 95.6K |

| Boeing Co | BA | 146.25 | -0.12% | 0.1K |

| Home Depot Inc | HD | 111.97 | -0.12% | 0.7K |

| E. I. du Pont de Nemours and Co | DD | 70.56 | -0.14% | 3.7K |

| Facebook, Inc. | FB | 80.44 | -0.14% | 20.7K |

| Starbucks Corporation, NASDAQ | SBUX | 50.95 | -0.16% | 0.6K |

| Cisco Systems Inc | CSCO | 29.57 | -0.17% | 2.3K |

| AT&T Inc | T | 34.55 | -0.20% | 0.9K |

| Caterpillar Inc | CAT | 87.75 | -0.20% | 3.3K |

| Intel Corp | INTC | 33.30 | -0.21% | 0.6K |

| Microsoft Corp | MSFT | 47.47 | -0.23% | 14.4K |

| International Business Machines Co... | IBM | 173.34 | -0.24% | 0.6K |

| Verizon Communications Inc | VZ | 49.56 | -0.26% | 6.7K |

| Citigroup Inc., NYSE | C | 54.75 | -0.26% | 2.0K |

| JPMorgan Chase and Co | JPM | 66.30 | -0.27% | 9.8K |

| McDonald's Corp | MCD | 99.83 | -0.28% | 2.2K |

| Google Inc. | GOOG | 537.72 | -0.29% | 0.4K |

| Merck & Co Inc | MRK | 60.28 | -0.30% | 0.1K |

| Tesla Motors, Inc., NASDAQ | TSLA | 243.50 | -0.35% | 3.5K |

| The Coca-Cola Co | KO | 41.20 | -0.36% | 1.4K |

| Barrick Gold Corporation, NYSE | ABX | 12.35 | -0.64% | 24.9K |

Повышение рейтингов:

Снижение рейтингов:

Прочее:

Аналитики Morgan Stanley подтвердили рейтинг акций Amazon (AMZN) на уровне "лучше рынка", целевая стоимость повышена до $520 с $450

Фондовые индексы Европы снижаются на данных о сокращении темпов роста деловой активности в Германии.

Согласно предварительным данным исследовательской организации Markit Economics, сводный индекс менеджеров по закупкам (PMI) в Германии упал в мае до 52,8 пункта - минимального уровня в 2015 году, по сравнению с 54,1 пункта месяцем ранее. Показатель оказался хуже среднего прогноза экспертов на уровне 53,8 пункта.

Производственный PMI в ФРГ в мае снизился до минимальных за три месяца 51,4 пункта с 52,1 пункта, индикатор сферы услуг - до 52,9 пункта с 54 пунктов. Оба показателя оказались хуже ожиданий рынка.

Данные из Франции указали на рост активности, как в производственном секторе, так и в сфере услуг в этом месяце.

Значение сводного PMI в 19 странах еврозоны снизилось в мае вслед за ухудшением ситуации в сфере услуг, несмотря на слабый подъем в производственном секторе.

Кроме того, внимание рынка направлено на ситуацию в Греции. В четверг в Риге начинается встреча лидеров стран еврозоны, где будет обсуждаться греческая программа реформ.

Накануне Европейский центральный банк увеличил предельный объем финансирования греческих банков в рамках программы экстренного предоставления ликвидности еще на 200 млн евро. Это минимальное повышение лимита с момента начала последней серии переговоров Греции с международными кредиторами в феврале.

Европейские акции остаются под давлением, пока Афины не теряют надежд на достижение соглашения со своими внешними кредиторами, требующими реализации реформ, прежде чем страна получит последний транш в размере 7,2 млрд евро от общего пакета помощи 240 млрд евро.

5 июня Греция обязана выплатить 305 млн евро в Международный валютный фонд и рискует объявить дефолт в случае, если соглашение не будет достигнуто до этой даты.

Акции Raiffeisen Bank International AG подешевели на 2,4% на слабой квартальной отчетности банка после того, как он сообщил, что прибыль в первом квартале обрушилась на 48% из-за валютных потерь в Украине и России.

Стоимость бумаг британской почтовой службы Royal Mail Plc опустилась на 1,3%. В компании отмечают сохранение высокой конкуренции на рынке Великобритании, а также прогнозируют ухудшение маржи прибыли германского бизнеса в этом году.

Цена акций Tesco Plc подскочила на 1,4% на информации издания MoneyToday о том, что британский ритейлер планирует начать продажу своего южнокорейского подразделения в июле.

На текущий момент:

FTSE 100 7,002.99 -4.27 -0.06 %

CAC 40 5,113.35 -19.95 -0.39 %

DAX 11,802.32 -46.15 -0.39 %

Основные фондовые индексы Азиатско-Тихоокеанского региона торгуются в плюсе. Снова наблюдается рост котировок на крупнейшей в Азии Токийской фондовой бирже, где накануне ключевой индекс Nikkei поднялся до самого высокого уровня за 15 лет.

На рынок положительное воздействие оказывают и опубликованные вчера материалы последнего заседания руководства Федеральной резервной системы США, указавшего на то, что руководители считают маловероятным повышение ставок в июне, учитывая сохраняющуюся неопределенность относительно перспектив экономического роста, и это в целом расценивается как положительный фактор для инвесторов.

Также позитивно на динамику торгов влияют последние данные статистики указавшие, что в Японии растет внутреннее потребление, инвестиции в жилье, доходы от экспорта. Это улучшает позиций как компаний, ориентированных на внешние рынки, так и тех, кто работает на покупателей внутри страны.

В ходе торгов подорожали акции ведущих автомобилестроительных и банковских корпораций. Отмечено падение цен на бумаги компаний страхового сектора.

Акции на фондовых рынках Китая торгуются разнонаправленно, чему способствовала публикация индекса деловой активности HSBC в производственном секторе Китая. Предварительный индекс HSBC менеджеров по снабжению для производственной сферы Китая в мае составил 49.1 пункта, что ниже ожиданий 49.3. Майское значение было ниже ключевого уровня 50, который отделяет значения, указывающие на рост, и те, которые указывают на снижение по сравнению с предыдущим месяцем, заявили в компании Markit, которая публикует индекс совместно с HSBC. Предварительный индекс PMI публикуется примерно за неделю до выхода окончательного индекса PMI.

Экономист Markit Аннабель Фиддес заявила, что более слабый спрос, как в стране, так и за рубежом, наряду с дальнейшими сокращениями рабочих мест указывают на то, что рост активности в секторе может быть затруднен, по крайней мере, в ближайшее время.

Nikkei 225 20,289.67 +93.11 +0.46 %

Hang Seng 27,547.18 -37.87 -0.14 %

S&P/ASX 20 5,655.5 +45.20 +0.81 %

Shanghai Composite 4,480.18 +33.89 +0.76 %

Topix 1,654.78 +11.38 +0.69 %

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei 225 20,196.56 +170.18 +0.85 %

Hang Seng 27,585.05 -108.49 -0.39 %

S&P/ASX 200 5,610.3 -5.20 -0.09 %

Shanghai Composite 4,448.29 +30.74 +0.70 %

FTSE 100 7,007.26 +12.16 +0.17 %

CAC 40 5,133.3 +16.00 +0.31 %

Xetra DAX 11,848.47 -4.86 -0.04 %

S&P 500 2,125.85 -1.98 -0.09 %

NASDAQ Composite 5,071.74 +1.71 +0.03 %

Dow Jones 18,285.4 -26.99 -0.15 %

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.