- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 24-10-2016

Основные фондовые индексы США закрылись в плюсе на фоне роста деловой активности и сильных квартальных результатов, стимулирующих доверие инвесторов.

Большинство компонентов индекса DOW демонстрируют повышение (20 из 30). Больше остальных выросли акции Microsoft Corporation (MSFT, +1.94%). Аутсайдером являются акции Chevron Corporation (CVX, -0.85%).

Большинство сектор индекса S&P в плюсе. Лидером является технологический сектор (+0.9%). Больше всего упал сектор здравоохранения (-0.2%).

Европейские фондовые индексы завершили торги разнонаправлено, поскольку распродажи "защитных" акций компенсировали повышение котировок банковского сектора и уменьшили оптимизм инвесторов по поводу корпоративной отчетности Royal Philips NV.

Основные фондовые индексы США в плюсе на фоне роста деловой активности и сильных квартальных результатов, стимулирующих доверие инвесторов.

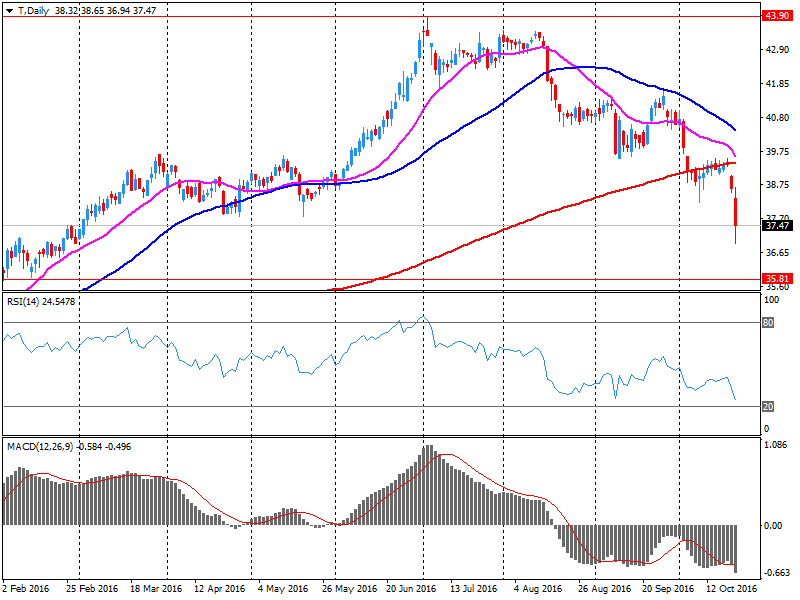

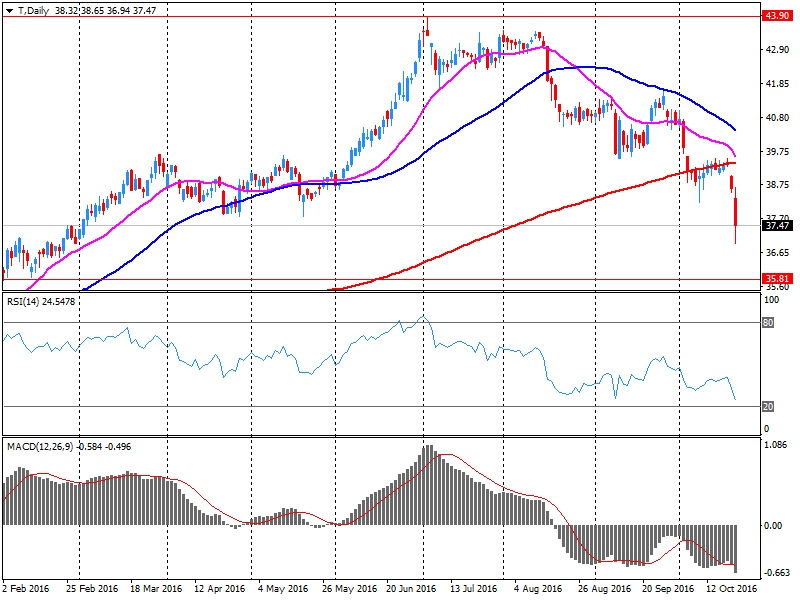

AT&T (T) снизился на 2% после того, как телекоммуникационная компания заявила о намерении купить Time Warner Inc (TWX) за $85,4 млрд. В случае одобрения регулирующими органами, это будет самая крупная сделка в мире в этом году.

Кроме того, как показали октябрьские данные, производители в США начали уверенно четвертый квартал, при этом выпуск и новые заказы выросли заметно сильнее, чем в сентябре. Отскок в условиях ведения бизнеса способствовал повышению покупок среди фирм-производителей и возобновил давление на мощности. В то же время, производители стремились увеличить свои запасы ресурсов, при этом уровень вырос в первый раз с ноября 2015 года. Производители сообщили, что поддерживаемые внутренние экономические условия остаются ключевым фактором роста, помогая компенсировать вялые экспортные продажи в октябре. С учетом сезонных колебаний, предварительный производственный индекс менеджеров по снабжению в США от Markit (PMI) подскочил до 53,2 в октябре, с трехмесячного минимума 51,5 в сентябре.

Цена на нефть теряет почти 1,5% на фоне частичной фиксации прибыли, а также признаков того, что предположение ОПЕК о сокращении добычи нефти может столкнуться с препятствиями. На выходных глава иракской государственной компании State Oil Marketing Organization (SOMO) Фалах аль-Амри сообщил, что Ирак не намерен снижать достигнутый уровень добычи нефти, который составляет сейчас 4,7 миллиона баррелей в день. Также он отметил, что объем добычи нефти в стране является вопросом ее суверенитета. Кроме того, министр нефти Ирака призвал разрешить Ираку не участвовать в сделке о заморозке уровня добычи нефти. По его словам, Ирак должен получить такие же привилегии, как Ливия и Нигерия.

Большинство компонентов индекса DOW в плюсе (24 из 30). Больше остальных выросли акции The Boeing Company (BA, +1.64%). Аутсайдером являются акции Caterpillar Inc. (CAT, -0.73%).

Большинство индексов S&P в плюсе. Лидером является технологический сектор (+0.8%). Больше всего упал сектор основных материалов (-0.3%).

На текущий момент:

Dow 18146.00 +80.00 +0.44%

S&P 500 2143.75 +9.00 +0.42%

Nasdaq 100 4893.25 +50.00 +1.03%

Oil 49.84 -1.01 -1.99%

Gold 1262.80 -4.90 -0.39%

U.S. 10yr 1.77 +0.03

Согласно опросу FactSet, ожидается, что прибыль автопроизводителя из Детройта составит $1,45 на акцию, по сравнению с $1,50 за аналогичный период прошлого года. Доход компании прогнозируется на уровне $39,29 млрд против $38,84 млрд годом ранее. Продолжение сильной ценовой политики на пикапы и внедорожники должно помочь компенсировать уменьшающийся спрос на седаны в США, в то время как прибыль в Китае должна вырасти на фоне роста бушующих продаж.

Некоторые аналитики пересматривали свои оценки на третий квартал в последние недели, ссылаясь на более сильное, чем ожидалось, производство в течение квартала. По оценкам IHS Automotive, производство GM выросло на 14% по сравнению с третьим кварталом прошлого года. Более ранняя оценка говорила о 10% роста, по данным аналитической записки J.P. Morgan Chase & Co. Банк ожидает, что GM превзойдет ожидания по прибыли с результатом в $1,59 на акцию.

GM и его конкурент Ford Motor Co. (F) по разному смотрят на состояние автомобильного рынка США в последнее время. Представители Ford ожидают, что общий объем продаж в США упадет в следующем году, и в этом месяце автопроизводитель подтвердил приостановку нескольких сборочных заводов для снижения издержек. Но руководители GM продолжают озвучивать оптимистичные ожидания о рынке США и наращивать производство. "Мы считаем, что отрасль хорошо позиционируется для дальнейшего высокого уровня потребительского спроса в обозримом будущем", - ранее в этом месяце заявил Мустафа Мохатарем, главный экономист GM.

На протяжении большей части последних двух лет, GM делает ставку на полноразмерные пикапы и внедорожники, крупнейшие генераторы дохода компании. Инвесторы хотят услышать больше о новой канадской трудовой сделке, подписанной в прошлом месяце, в результате которой должен быть увеличен выпуск пикапов и грузовиков. Контракт включает в себя планы по отгрузке некоторых незаконченных грузовиков из завода GM в Форт Уэйне, США, на свой завод в Ошаву, Канада, где они будут собраны и покрашены. Этот шаг должен позволить GM производить дополнительные 70 тыс. автомобилей в год, начиная с конца 2017 года. GM отказался от комментариев по этому вопросу, сообщает The Wall Street Journal.

Китайские продажи GM и его партнеров по совместным предприятиям бьют рекорды продаж, в частности в августе и сентябре. Но инвесторы хотят услышать о перспективах GM на крупнейшем в мире автомобильном рынке по объему продаж. Аналитики связывают сильные результаты Китайского рынка с налоговыми каникулами, истекающими в конце года. Некоторые автопроизводители беспокоятся, что конец налоговых льгот приведет к снижению продаж в 2017 году.

Инвесторы также будут ожидать обновленную информацию о воздействия голосования Великобритании по выходу из Европейского Союза. GM заявил в июле, что возможно урежет из-за этого доходы во второй половине года на целых $400 млн. Это предполагает, что компания может не дотянуть до запланированной цели в этом году.

На текущий момент акции General Motors (GM) котируются по $32,64 (+1,88%)

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.74% (0 б.п.).

Нефть (WTI) $50.12 (-1.44%)

Золото $1270.80 (+0.24%)

Перед открытием рынка фьючерс S&P находится на уровне 2145.00 (+0.48%), фьючерс NASDAQ повысился на 0.65% до уровня 4874.50. Внешний фон позитивный. Основные фондовые индексы Азии завершили сессию в плюсе. Основные фондовые индексы Европы на текущий момент демонстрируют преимущественно повышение.

Nikkei 17,234.42 +49.83 +0.29%

Hang Seng 23,604.08 +229.68 +0.98%

Shanghai 3,128.41 +37.47 +1.21%

FTSE 7,016.28 -4.19 -0.06%

CAC 4,573.24 +37.17 +0.82%

DAX 10,807.12 +96.39 +0.90%

Декабрьские нефтяные фьючерсы Nymex WTI в данный момент котируются по $50.16 за баррель (-1.36%)

Золото торгуется по $1265.50 за унцию (-0.17%)

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют позитивную динамику в первый день недели, которая обещает быть чрезвычайно насыщенной в плане публикации квартальной отчетности американских компаний. На этой неделе ожидается публикация финансовых отчетов 1/3 компаний из корзины индекса S&P 500, среди которых будут такие как Apple (AAPL), Alphabet (GOOGL), Amazon.com (AMZN), Exxon Mobil (XOM), Caterpillar (CAT), General Motors (GM), Tesla Motors (TSLA) и многие другие. Вместе с тем, из уже отчитавшихся компаний 80% показали результаты по прибыли лучше средних прогнозов аналитиков, тогда как лишь у 65% продажи оказались выше, чем прогнозировалось. Аналитики ожидают, что прибыль компаний по итогам третьего квартала незначительно сократилась, тогда как месяцем ранее прогнозировалось сокращение на 1.5%.

Повышению оптимизма участников рынка способствуют сообщения о "свежих" поглощениях в корпоративном сегменте. Как отмечает Bloomberg, акции B/E Aerospace Inc. подскочили на 16% после того, как Rockwell Collins Inc. заявила о намерении приобрести ее за $6.4 млрд. Акции TD Ameritrade Holding Corp. подорожали на 1% после того, как стало известно, что компания и ее крупнейший акционер договорились о покупке онлайн брокера Scottrade Financial Services Inc. Акции AT&T (T) упали на 2.5% после того, как компания подтвердила информацию о покупке одного из крупнейших новостных и развлекательных конгломератов Time Warner (TWX) за $85.4 млрд. или по $107.50 за акцию. Данная транзакция должна получить одобрение со стороны регулирующих органов США и акционеров Time Warner Inc. Если слияние компаний получит одобрение, то оно станет крупнейшей M&A-сделкой в 2016 году. Стоить также отметить, что компания AT&T утром представила смешанные квартальные показатели. Ее прибыль достигла $0.74 в расчете на одну акцию, что оказалось на уровне среднего прогноза аналитиков. Выручка компании составила $40.890 млрд., что оказалось несколько ниже среднего прогноза аналитиков на уровне $41.148, но на 4.6% больше, чем за аналогичный период предыдущего года.

Важная макростатистика перед открытием торговой сессии не публиковалась. В центре внимания находятся выступления представителей ФРС Д. Булларда (13:00 GMT) и У. Дадли (13:05 GMT).

После начала торгов влияние на их ход могут оказать предварительные данные по индексу деловой активности в производственном секторе США, которые выйдут в 13:45 GMT.

После закрытия торговой сессии ожидается публикация квартальной отчетности Visa (V). Аналитики прогнозируют, что по итогам отчетного периода компания покажет прибыль на уровне $0.73 в расчете на акцию при выручке в $4.242 млрд.

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

| 3M Co | MMM | 172 | 2.50(1.4749%) | 768 |

| ALCOA INC. | AA | 27 | 0.12(0.4464%) | 5685 |

| Amazon.com Inc., NASDAQ | AMZN | 823.65 | 4.66(0.569%) | 19783 |

| American Express Co | AXP | 67.85 | 0.49(0.7274%) | 1500 |

| Apple Inc. | AAPL | 117.12 | 0.52(0.446%) | 126263 |

| AT&T Inc | T | 36.5 | -0.99(-2.6407%) | 3359825 |

| Barrick Gold Corporation, NYSE | ABX | 17.02 | 0.10(0.591%) | 28177 |

| Caterpillar Inc | CAT | 85.76 | -0.57(-0.6603%) | 833 |

| Chevron Corp | CVX | 101.33 | 0.03(0.0296%) | 320 |

| Cisco Systems Inc | CSCO | 30.4 | 0.25(0.8292%) | 2683 |

| Citigroup Inc., NYSE | C | 49.89 | 0.32(0.6456%) | 3710 |

| Exxon Mobil Corp | XOM | 86.5 | -0.12(-0.1385%) | 175 |

| Facebook, Inc. | FB | 132.75 | 0.68(0.5149%) | 185577 |

| Ford Motor Co. | F | 12.05 | 0.03(0.2496%) | 28967 |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 10.1 | 0.06(0.5976%) | 22825 |

| General Electric Co | GE | 29.06 | 0.08(0.2761%) | 11783 |

| General Motors Company, NYSE | GM | 32.22 | 0.18(0.5618%) | 1760 |

| Goldman Sachs | GS | 175.18 | 0.51(0.292%) | 2110 |

| Google Inc. | GOOG | 803.5 | 4.13(0.5167%) | 3638 |

| Home Depot Inc | HD | 126.8 | 0.20(0.158%) | 2040 |

| HONEYWELL INTERNATIONAL INC. | HON | 108.97 | 0.01(0.0092%) | 1100 |

| Intel Corp | INTC | 35.25 | 0.10(0.2845%) | 8140 |

| International Business Machines Co... | IBM | 149.88 | 0.25(0.1671%) | 2339 |

| International Paper Company | IP | 47.4 | 0.40(0.8511%) | 8200 |

| Johnson & Johnson | JNJ | 113.85 | 0.41(0.3614%) | 1957 |

| JPMorgan Chase and Co | JPM | 68.79 | 0.30(0.438%) | 5531 |

| McDonald's Corp | MCD | 114.05 | 0.12(0.1053%) | 2251 |

| Microsoft Corp | MSFT | 59.75 | 0.09(0.1509%) | 57964 |

| Nike | NKE | 51.94 | 0.17(0.3284%) | 9634 |

| Pfizer Inc | PFE | 32.3 | 0.12(0.3729%) | 4364 |

| Procter & Gamble Co | PG | 84.5 | 0.17(0.2016%) | 5104 |

| Starbucks Corporation, NASDAQ | SBUX | 53.8 | 0.17(0.317%) | 2559 |

| Tesla Motors, Inc., NASDAQ | TSLA | 201.52 | 1.43(0.7147%) | 12172 |

| The Coca-Cola Co | KO | 42.4 | 0.27(0.6409%) | 31415 |

| Travelers Companies Inc | TRV | 108.08 | -0.27(-0.2492%) | 300 |

| Twitter, Inc., NYSE | TWTR | 17.83 | -0.26(-1.4373%) | 248031 |

| Verizon Communications Inc | VZ | 48.69 | 0.49(1.0166%) | 29641 |

| Visa | V | 83.18 | 0.83(1.0079%) | 22918 |

| Walt Disney Co | DIS | 93.4 | 0.37(0.3977%) | 5623 |

| Yahoo! Inc., NASDAQ | YHOO | 42.39 | 0.22(0.5217%) | 1113 |

| Yandex N.V., NASDAQ | YNDX | 19.97 | 0.47(2.4103%) | 2950 |

Повышение рейтингов:

Аналитики Barclays повысили рейтинг акций 3M (MMM) до уровня Overweight с Equal Weight

Снижение рейтингов:

Аналитики Cowen понизили рейтинг акций AT&T (T) до уровня Market Perform с Outperform

Аналитики Drexel Hamilton понизили рейтинг акций AT&T (T) до уровня Hold с Buy

Прочее:

В размещенном на сайте компании AT&T (T) релизе, датированном 22 октября, сообщается, что компания и Time Warner Inс. заключили окончательное соглашение, согласно которому AT&T приобретет Time Warner за $85.4 млрд. или по $107.50 за акцию. Согласно сообщению, решение единогласно поддержали члены советов директоров обеих компаний.

Сделка позволит объединить обширный медийный и развлекательный контент Time Warner со зрительской аудиторией по всему миру с масштабной абонентской базой AT&T.

Как отметил исполнительный директор Ренделл Стивенсон (Randall Stephenson): "Это идеальное сочетание двух компаний, обладающих дополняющими друг друга сильными сторонами, которые могут принести свежий подход к тому, как могут работать медиа и коммуникационная отрасль для зрителей, создателей контента, дистрибьюторов и рекламодателей".

Данная сделка должна получить одобрение со стороны регулирующих органов США и акционеров Time Warner Inc. Ожидается, что процесс приобретения будет завершен до конца 2017 года.

Отметим, что если слияние компаний получит одобрение, то оно станет крупнейшей M&A-сделкой в 2016 году.

Акции T на премаркете снизились до уровня $36.80 (-1.84%).

Согласно обнародованному отчету, прибыль компании AT&T по итогам третьего квартала 2016 финансового года достигла $0.74 в расчете на одну акцию (против $0.74 в третьем квартале 2015 года), что оказалось на уровне среднего прогноза аналитиков.

Квартальная выручка компании составила $40.890 млрд. (+4.6% г/г), тогда как средний прогноз аналитиков предполагал $41.148 млрд.

В AT&T также сообщили, что совет директоров компании утвердил повышение квартальных дивидендов на 2.1%. Размер квартальных дивидендных выплат AT&T увеличится с $0.48 до $0.49 на акцию.

Акции T на премаркете снизились до уровня $36.75 (-1.97%).

Европейские фондовые индексы начали торги на повышательном тренде благодаря новостям о том, что Испания вышла из политического тупика, а также сильным статданным по экономике еврозоны.

Испанский IBEX 35 подскочил на 1,4% на информации о том, что лидеры оппозиционной Социалистической рабочей партии Испании больше не намерены блокировать возвращение Мариано Рахоя, представляющего Народную партию, на пост премьер-министра страны.

Таким образом, М.Рахой сможет переизбраться на пост премьер-министра, и страна избежит повторных парламентских выборов, передает BBC.

Ранее сообщалось, что ни социалисты, ни Народная партия по итогам прошлых выборов не смогли обеспечить себе большинство в парламенте. После этого они попытались сформировать коалицию, но не сумели договориться друг с другом. На протяжении 10 месяцев социалистическая партия блокировала кандидатуру М.Рахоя, вновь выдвинутого на пост премьера Народной партией. Если бы социалисты не согласились перестать блокировать назначение М.Рахоя, в декабре в стране прошли бы третьи за год парламентские выборы.

"Хорошая новость, что Испания вышла из политического тупика, - отмечает главный экономист Societe Generale Мичала Маркуссен. - Это позволит стране начать обсуждение с Брюсселем новых мер бюджетной экономии".

Статданные, опубликованные сегодня, указали на рост деловой активности в еврозоне.

Сводный индекс менеджеров закупок (PMI) 19 стран еврозоны в октябре 2016 года поднялся с 52,6 пункта до 53,7 пункта - максимума с декабря 2015 года, свидетельствуют предварительные данные исследовательской организации Markit Economics.

Индикатор активности в сфере услуг еврозоны в этом месяце вырос с 52,2 до максимальных с января 53,5 пункта, PMI обрабатывающей промышленности подскочил с 52,6 до 53,3 пункта - самой высокой отметки с апреля 2014 года.

Сводный индекс крупнейших предприятий региона Stoxx Europe 600 поднялся в ходе торгов на 0,5% - до 346,16 пункта.

Акции Philips NV подорожали в ходе торгов на 4,5%. Нидерландская компания увеличила чистую прибыль в третьем квартале 2016 года на 18,2% благодаря сильным показателям подразделения в сфере медицинских технологий. Помимо этого руководство Philips объявило о планах продажи подразделения по выпуску светодиодов и автомобильных ламп Lumileds до конца 2016 года.

Стоимость бумаг швейцарской химической компании Syngenta упала на 8,3%. Европейские регуляторы заявили, что China National Chemical Corp., покупающая швейцарскую компанию, не представила в срок предложений, которые могли бы предотвратить углубленное исследование сделки регуляторами.

Акции французского поставщика комплектующих для авиакосмической отрасли Zodiac Aerospace подорожали на 2,7%. Этому способствовала активизация процессов слияний и поглощений компаний (M&A) в данном секторе. В воскресенье крупнейший производитель авиационного оборудования Rockwell Collins заключил соглашение о покупке B/E Aerospace за $6,4 миллиарда наличными и акциями.

В центре внимания находятся также акции медиакомпаний. Стоимость бумаг ITV выросла на 1,8%, а Sky - на 0,9%, после того как AT&T Inc в выходные согласилась купить Time Warner Inc за $85,4 миллиарда.

Акции E.ON SE поднялись на 1,3% после того, как немецкая компания объявила в конце прошлой недели, что подписала соглашение о продаже электроэнергии Johnson&Johnson с ветряной электростанции Colbeck's Corner мощностью 200 МВт в Техасе.

Акции Mediaset поднялись на 0,8% даже после того, как компания на прошлой неделе заявила, что Vivendi в письме предупредила о прекращении соглашения о временном управлении платного ТВ, вследствие чего итальянская телекоммуникационная компания обвинила французскую медиа-группу в прерывании деятельности компании. В понедельник утром акции Vivendi SA выросли на 1,1%.

Португальский фондовый индекс PSI 20 поднялся в ходе торгов на 0,7%. Канадское рейтинговое агентство DBRS в пятницу подтвердило инвестиционный рейтинг Португалии.

На текущий момент

FTSE 7022.62 2.15 0.03%

DAX 10799.82 89.09 0.83%

CAC 4572.25 36.18 0.80%

24 октября

До начала торгов:

AT&T (T). Средний прогноз: EPS $0.74, выручка $41148.26 млн.

После окончания торгов:

Visa (V). Средний прогноз: EPS $0.73, выручка $4241.50 млн.

25 октября

До начала торгов:

3M (MMM). Средний прогноз: EPS $2.14, выручка $7719.82 млн.

Caterpillar (CAT). Средний прогноз: EPS $0.76, выручка $9884.63 млн.

DuPont (DD). Средний прогноз: EPS $0.21, выручка $4845.32 млн.

Freeport-McMoRan (FCX). Средний прогноз: EPS $0.20, выручка $3956.57 млн.

General Motors (GM). Средний прогноз: EPS $1.45, выручка $37665.94 млн.

Merck (MRK). Средний прогноз: EPS $0.99, выручка $10180.00 млн.

Procter & Gamble (PG). Средний прогноз: EPS $0.98, выручка $16484.77 млн.

United Tech (UTX). Средний прогноз: EPS $1.67, выручка $14286.18 млн.

После окончания торгов:

Apple (AAPL). Средний прогноз: EPS $1.65, выручка $46934.05 млн.

26 октября

До начала торгов:

Boeing (BA). Средний прогноз: EPS $2.62, выручка $23600.13 млн.

Coca-Cola (KO). Средний прогноз: EPS $0.48, выручка $10534.38 млн.

После окончания торгов:

Barrick Gold (ABX). Средний прогноз: EPS $0.21, выручка $2229.35 млн.

Tesla Motors (TSLA). Средний прогноз: EPS $0.06, выручка $2338.10 млн.

27 октября

До начала торгов:

Altria (MO). Средний прогноз: EPS $0.81, выручка $5110.94 млн.

Ford Motor (F). Средний прогноз: EPS $0.21, выручка $33210.96 млн.

Intl Paper (IP). Средний прогноз: EPS $0.93, выручка $5376.48 млн.

Yandex N.V. (YNDX). Средний прогноз: EPS RUB 10.74, выручка RUB 18707.51 млн.

После окончания торгов:

Alphabet (GOOG). Средний прогноз: EPS $8.62, выручка $21878.94 млн.

Amazon (AMZN). Средний прогноз: EPS $0.81, выручка $32653.99 млн.

Twitter (TWTR). Средний прогноз: EPS $0.09, выручка $605.50 млн.

28 октября

До начала торгов:

Chevron (CVX). Средний прогноз: EPS $0.40, выручка $31339.15 млн.

Exxon Mobil (XOM). Средний прогноз: EPS $0.57, выручка $63851.56 млн.

MasterCard (MA). Средний прогноз: EPS $0.98, выручка $2743.57 млн.

По итогам сегодняшних торгов основные фондовые индексы Азиатско-Тихоокеанского региона торговались в зеленой зоне.

Торги в Токио закрылись на позитиве на фоне выхода положительных данных по внешней торговли за период с апреля по сентябрь 2016 года. Как сообщило сегодня Министерство финансов Японии, общее сальдо торгового баланса в сентябре составило 498,3 млрд., что выше предыдущего значения -18,7 млрд. и прогноза экономистов 341,8 млрд. Экспорт товаров и услуг из Японии в сентябре, в годовом исчислении снизился на -6,9%, однако показатель снижения оказался самым слабым с марта нынешнего года. В августе показатель снизился на -9,6%, о аналитики ожидали падение до -10,4%. Читать далее ...

Основные фондовые индексы Азиатско-Тихоокеанского региона торгуются разнонаправленно, чему в некоторой степени способствовали вялые торги на Уолл-стрит в пятницу.

Торги на Токийской фондовой бирже открылись сегодня незначительными колебаниями основных показателей у нулевой черты и в ходе торгов начали снижаться, в ожидании публикации корпоративной отчетности японских компаний за первую половину финансового года. Инвесторы ожидают, что показатели оказаться ниже прогнозов из-за высокого курса иены.

Опубликованные сегодня более позитивные чем ожидалось, данные по торговому балансу Японии мало добавили позитива на рынке. Как стало известно, общее сальдо торгового баланса Японии в сентябре составило 498,3 млрд., что выше предыдущего значения -18,7 млрд. и прогноза экономистов 341,8 млрд. Экспорт товаров и услуг из Японии в сентябре, в годовом исчислении снизился на -6,9%, однако показатель снижения оказался самым слабым с марта нынешнего года.Импорт в сентябре составил -16,3% после снижения до -9,6% в августе. Прогноз аналитиков составил -10,4%

Хотя доллар торгуется с повышением по отношению к иене, экспортеры торгуются слабо после роста в последние несколько недель. Рыночная стоимость Honda Motor Co упала на 0,7%, а Panasonic Corp снизилась на 0,6%. В начале торгов также опустилась стоимость акций автоконцерна Toyota на 0,3%. Рыночная стоимость Inpex Corp снизилась на 2,0% и Japan Petroleum Exploration Co на 2,4%.

Nikkei 225 17,179.29 -5.30 -0.03%

Shanghai Composite 3,110.89 +19.95 +0.65%

S&P/ASX 200 5,399.90 -30.42 -0.56%

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei 225 17,184.59 -50.91 -0.30%

Shanghai Composite 3,091.29 +7.41 +0.24%

S&P/ASX 200 5,430.32 -11.83 -0.22%

FTSE 100 7,020.47 -6.43 -0.09%

CAC 40 4,536.07 -4.05 -0.09%

Xetra DAX 10,710.73 +9.34 +0.09%

S&P 500 2,141.16 -0.18 -0.01%

Dow Jones 18,145.71 -16.64 -0.09%

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.