- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 26-04-2016

За аналогичный квартал прошлого года компания получила прибыль на уровне $2.33.

Выручка за отчетный период составила $50,6 млрд (-12.8% г/г, прогноз $51.98 млрд).

По итогам сессии вторника акции AAPL упали до уровня $104.35 (-0.69%).

За аналогичный квартал прошлого года компания получила прибыль на уровне $0.07.

Выручка за отчетный период составила $0,595 млрд (+36.4% г/г, прогноз $0.61 млрд).

По итогам сессии вторника акции TWTR выросли до уровня $17.75 (+3.86%).

За аналогичный квартал прошлого года компания получила прибыль на уровне $0.63.

Выручка за отчетный период составила $40,5 млрд (+24.3% г/г, прогноз $41.37 млрд).

По итогам сессии вторника акции T упали до уровня $37.97 (-0.63%).

Основные фондовые индексы Уолл-стрит закрылись около нуля во вторник, инвесторы продолжали оценивать квартальные отчеты и ожидали результатов двухдневного заседания ФРС США.

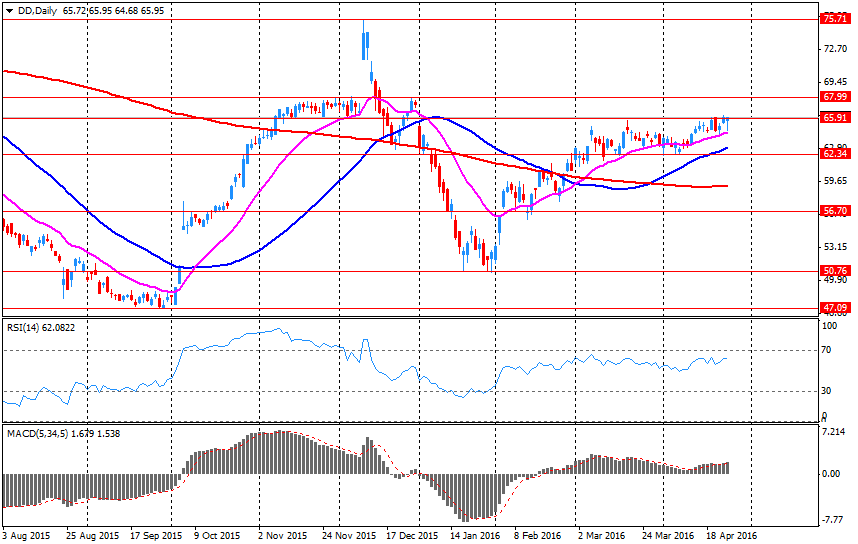

Компоненты индекса DOW движутся разнонаправленно (15 в минусе из 30). Аутсайдером являются акции The Procter & Gamble Company (PG, -2,28%). Больше остальных выросли акции E. I. du Pont de Nemours and Company (DD,+2,46%).

Большинство секторов индекса S&P в плюсе. Больше всего упал сектор здравоохранения (-0,6%). Лидером является сектор основных материалов (+1,4%).

Европейские фондовые индексы закрылись смешанно, так как инвесторы сохраняют осторожность в преддверии оглашения итогов заседания ФРС. Читать далее

Основные фондовые индексы Уолл-стрит около нуля во вторник, инвесторы продолжают оценивать квартальные отчеты и ожидают результатов двухдневного заседания ФРС США.

Как стало сегодня известно, общие заказы на товары длительного пользования выросли в прошлом месяце, в основном из-за резкого увеличения расходов на оборону, но базовый объем заказов неожиданно уменьшился. Согласно данным Министерства торговли США, с учетом сезонных колебаний новые заказы на товары длительного пользования выросли в марте на 0,8% по сравнению с предыдущим месяце. Экономисты ожидали, что общие заказы увеличатся на 1,8%. Тем временем, изменение заказов за февраль было пересмотрено в сторону ухудшения - до -3,1% с -3,0%.

Вместе с тем, цены на жилье в 20-и крупнейших городах США снова выросли в феврале, но более медленными темпами, чем в прошлом месяце, и меньше прогнозов экспертов. Об этом сообщалось в отчете S&P/Case-Shiller. Согласно данным, индекс цен на жилье, охватывающих всю страну, увеличился в феврале на 5,3% в годовом выражении, что совпало с изменением за предыдущий месяц. Тем временем, индекс цен на жилье для 10-и крупнейших городов вырос на 4,6% годовых по сравнению с +5,0% месяцем ранее. Аналогичный показатель для 20-и крупнейших городов повысился на 5,4% после роста на 5,7% по итогам января. Аналитики ожидали, что цены на жилье в 20-и крупнейших городах увеличатся на 5,5%.

Кроме того, предварительные данные, представленные Markit Economics, показали, что активность в сфере услуг США улучшилась в апреле, но немного меньше прогнозов. Индекс менеджеров по снабжению (PMI) для сферы услуг в апреле поднялся до 52,1 пункта против 51,3 пункта в марте. Экономисты ожидали повышения индекса до 52,3 пункта. Напомним, значение индекса выше 50 пунктов указывают на расширение активности в секторе. В отчете также сообщалось, что темпы роста деловой активности в марте были немного больше, чем в течение первого квартала 2016 (в среднем индекс составил 51,4 пункта).

Индикатор уверенности потребителей от Conference Board заметно снизился в апреле, достигнув отметки 94,2 (1985 = 100) по сравнению с 96,1 в марте. Аналитики ожидали, что индекс составит 96,0. Индекс текущей ситуации вырос с 114,9 до 116,4, а индекс ожиданий снизился с 83,6 до 79,3.

Стоит также отметить, что Федеральный резервный банк Ричмонда опубликовал обзор производственной активности во вторник. Композитный индекс активности для производственного сектора упал до 14 в апреле с 22 в марте. Аналитики ожидали, что индекс снизится до 11. Снижение произошло в основном за счет падения поставок и новых заказов.

Большинство компонентов индекса DOW в минусе (18 из 30). Аутсайдером являются акции Microsoft Corporation (MSFT, -1,21%). Больше остальных выросли акции E. I. du Pont de Nemours and Company (DD, +2,40%).

Большинство секторов индекса S&P в плюсе. Больше всего упал сектор здравоохранения (-0,8%). Лидером является сектор основных материалов (+0,6%).

На текущий момент:

Dow 17863.00 -39.00 -0.22%

S&P 500 2080.75 -2.50 -0.12%

Nasdaq 100 4447.00 -25.25 -0.56%

Oil 43.53 +0.89 +2.09%

Gold 1243.00 +2.80 +0.23%

U.S. 10yr 1.92 +0.02

Ford Motor Co. (F) представит свои финансовые результаты за второй квартал в четверг перед открытием регулярной сессии. Вот что нужно знать перед публикацией отчета:

Консенсус прогноз аналитиков, опрошенных Thomas Reuters, составляет $0,37 скорректированной прибыли на акцию, по сравнению с $0,40 прибыли на акцию годом ранее.

Выручка компании Ford, как ожидается, практически не изменится, и по прогнозам аналитиков увеличится всего на одну десятую процента, до $35,4 млрд. Ford устанавливает все более и более высокие цены на свои транспортные средства, в частности, на пикап F-150, но компания теряет долю рынка, так как поставки грузовиков остаются нестабильными, а конкуренты предлагают скидки, переманивая клиентов.

В настоящее время заводы Ford, производящие F-150, должны работать на полную мощность, учитывая что прошло восемь полных месяцев после того, как модель перешла на новый алюминиевый корпус. Тем не менее, поставки алюминия нестабильны. Стоит обратить внимание на комментарии Ford по этому поводу.

Китай: замедление экономики Китая приходит в плохое время для Ford, который почти закончил свою $5 млрд экспансию в стране, которая включала в себя строительство нескольких новых заводов и производство множества автомобилей. Автопроизводитель ожидает, что регион обеспечит большую часть роста компании до 2020 года. К счастью для Ford, он продает много внедорожников, которые остаются популярными в стране.

Европа: Ford имеет значительные операции в Европе и внедряет новые модели на протяжении всего кризиса. Не смотря на недавний всплеск продаж, Ford может быть близок к падению в этом регионе. Ожидается, что Ford даст представление о том, как компания работает на фоне продолжающихся экономических проблем в России, где автопроизводитель сохраняет свою приверженность рынку, несмотря на спад.

Ford может также намекнуть о своих целях в новом контракте с профсоюзом United Auto Workers. Переговоры начались на прошлой неделе с формального "рукопожатия". Как правило, автопроизводители говорят очень мало о переговорах, но они могут намекнуть инвесторам о том, чего они ждут от нового контракта.

Акции компании Ford упали более чем на 17% за последние 12 месяцев, и почти не изменились с 2011 года. Ford увеличивает свои дивиденды и имеет приличную ставку 3,8%. Инвесторы считают, что автопроизводитель сможет справиться с макроэкономическими проблемами в Китае, Южной Америке и Европе, и ему стоит прекратить так сильно полагаться на Северную Америку, которая на сегодняшний день является самым прибыльным рынком для компании.

На текущий момент акции Ford Motor Co. (F) котируются по $13,67 (+0,63%)

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.92% (0 б.п.).

Нефть (WTI) $43.37 (+1.71%)

Золото $1245.70 (+0.44%)

Перед открытием рынка фьючерс S&P находится на уровне 2086.75 (+0.17%), фьючерс NASDAQ повысился на 0.14% до уровня 4478.50.

Внешний фон нейтральный. Основные фондовые индексы Азии завершили сессию смешанно. Основные фондовые индексы Европы на текущий момент демонстрируют разнонаправленное движение.

Nikkei 17,353.28 -86.02 -0.49%

Hang Seng 21,407.27 +102.83 +0.48%

Shanghai Composite 2,965.4 +18.73 +0.64%

FTSE 6,280.52 +19.60 +0.31%

CAC 4,534.34 -11.78 -0.26%

DAX 10,283.02 -11.33 -0.11%

Июнские нефтяные фьючерсы Nymex WTI в данный момент котируются по $43.22 за баррель (+1.37%)

Золото торгуется по $1235.00 за унцию (-0.42%)

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют умеренный рост на фоне выхода отчетности компаний и в преддверии оглашения итогов заседания ФРС.

Среди макроэкономических данных, вышедших перед началом торгов, прежде всего стоит отметить информацию о заказах на товары длительного пользования. Как сообщило Министерство торговли США, общие заказы на товары длительного пользования выросли в прошлом месяце, в основном из-за резкого увеличения расходов на оборону, но базовый объем заказов неожиданно уменьшился. Согласно данным, с учетом сезонных колебаний новые заказы на товары длительного пользования выросли в марте на 0.8% по сравнению с предыдущим месяце. Экономисты ожидали, что общие заказы увеличатся на 1.8%. Тем временем, изменение заказов за февраль было пересмотрено в сторону ухудшения - до -3.1% с -3.0%.

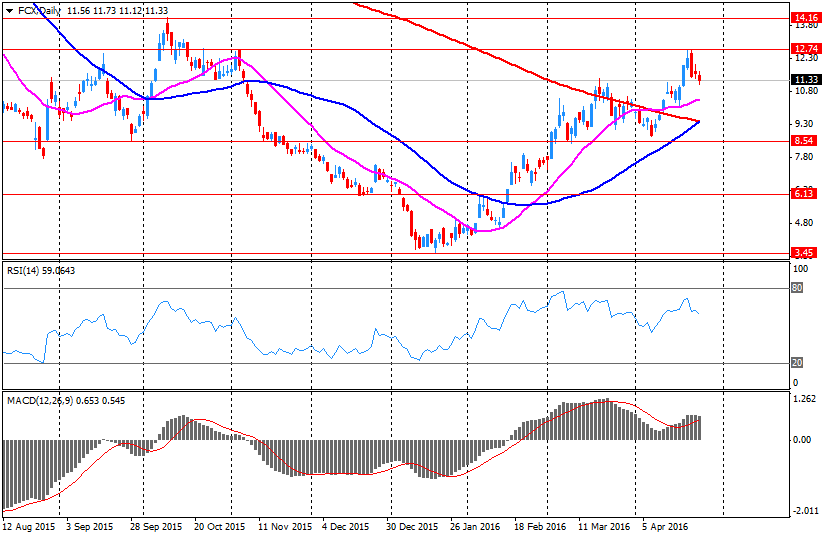

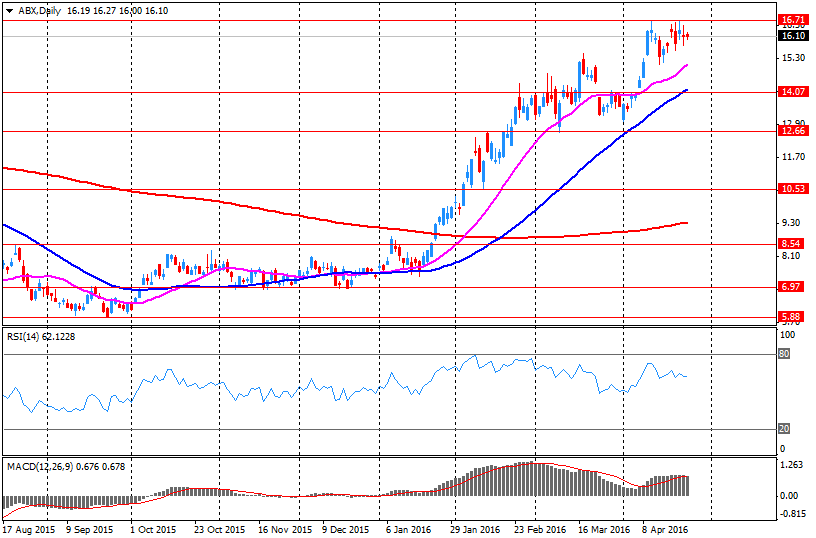

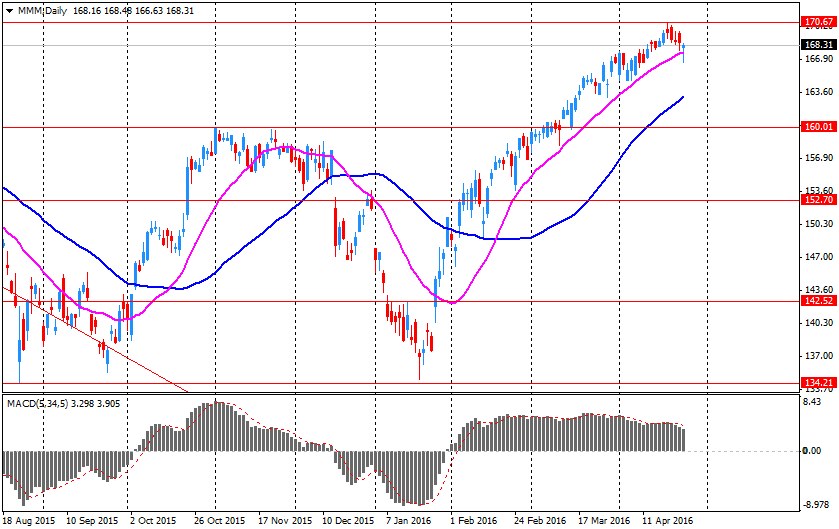

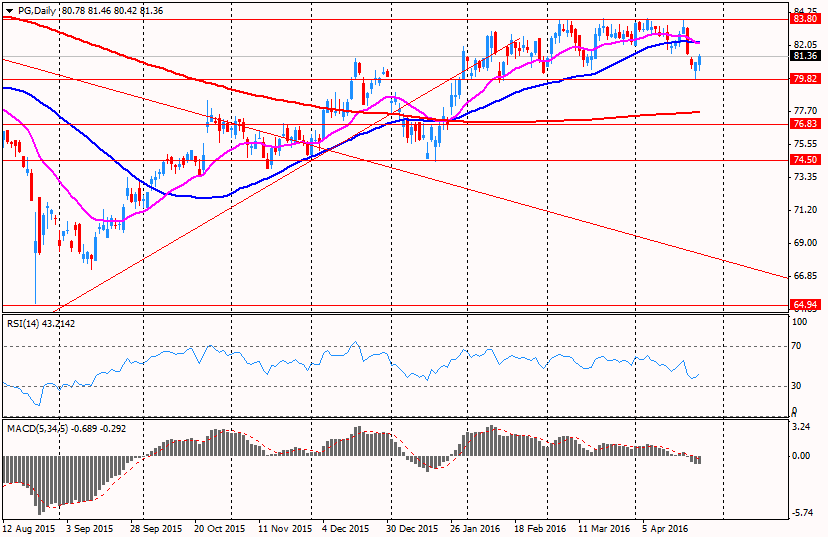

Перед началом торговой сессии свои квартальные отчеты представили такие компании как DuPont (DD), Procter & Gamble (PG), 3M (MMM), Freeport-McMoRan (FCX) и Barrick Gold (ABX).

Компания DuPont (DD) отчиталась лучше ожиданий аналитиков. Согласно отчету компании, ее прибыль по итогам первого квартала 2016 финансового года (ФГ) достигла $1.26 в расчете на одну акцию, что оказалось на $0.22 выше среднего прогноза аналитиков. Квартальная выручка компании упала на 19.3% по сравнению с первым кварталом 2015 года, но на 4.3% превысила средний прогноз аналитиков. В DuPont также повысили прогноз показателя прибыль на акцию на 2016 год до $3.05-3.20 (прогноз аналитиков предполагает $3.02) с ранее прогнозируемых $2.95-3.10 на акцию. Акции DD на премаркете выросли на 1.2%.

Квартальный отчет Procter & Gamble (PG) показал, что прибыль компании по итогам отчетного периода составила $0.86 в расчете на одну акцию, что оказалось выше среднего прогноза аналитиков на уровне $0.82. Ее квартальная выручка уменьшилась на 6.9% по сравнению с аналогичным периодом предыдущего года до $15.755 млрд., тогда как средний прогноз аналитиков предполагал $15.809 млрд. В Procter & Gamble также сообщили, что по итогам текущего квартала ожидают получить прибыль на акцию на уровне ниже, чем $1.00 (прогноз аналитиков предполагает $0.78). По итогам всего года компания прогнозирует прибыль на уровне $3.53-3.65 в расчете на акцию (прогноз аналитиков предполагает $3.63). Акции PG на премаркете выросли на 0.5%.

Квартальные результаты компании 3M (MMM) превзошли прогнозы аналитиков. Как стало известно, прибыль компании за отчетный период составила $1.95 в расчете на одну акцию против среднего прогноза аналитиков на уровне $1.92. Ее выручка незначительно сократилась (на 2.2%) по сравнению с аналогичным периодом 2015 года и составила $7.409 млрд., что оказалось на 1.1% выше, чем прогнозировали аналитики. В 3M также подтвердили прогноз прибыли на 2016 год на уровне $8.10-8.45 в расчете на акцию (средний прогноз аналитиков предполагает $8.24). Акции MMM на премаркете снизились на 0.8%.

В компании Barrick Gold (ABX) сообщили о получении квартальной прибыли на уровне $0.11 в расчете на одну акцию (против среднего прогноза $0.10) при выручке $1.930 млрд. (-14% г/г; средний прогноз аналитиков предполагал $1.993 млрд.). Акции ABX на премаркете подорожали на 0,6%.

Квартальные финпоказатели компании Freeport-McMoRan (FCX) в целом совпали с прогнозами аналитиков. Согласно обнародованному отчету, последний квартал компания завершила с убытком в размере $0.16 в расчете на одну акцию, как и ожидали аналитики. Квартальная выручка компании составила $3.527 млрд., что на 15% ниже, чем за аналогичный период предыдущего года. Акции FCX на премаркете снизились на 0,09%

После начала торгов влияние на их ход могут оказать данные по индексу деловой активности для сферы услуг от Markit (13:45 GMT) и индикатору уверенности потребителей (14:00 GMT).

После закрытия торговой сессии ожидается публикация квартальной отчетности Apple (AAPL), AT&T (T) и Twitter (TWTR).

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

| 3M Co | MMM | 168 | -0.38(-0.2257%) | 2724 |

| ALCOA INC. | AA | 10.25 | 0.09(0.8858%) | 9095 |

| ALTRIA GROUP INC. | MO | 61.4 | 0.18(0.294%) | 2815 |

| Amazon.com Inc., NASDAQ | AMZN | 627.98 | 1.78(0.2843%) | 4477 |

| American Express Co | AXP | 66 | 0.30(0.4566%) | 291 |

| AMERICAN INTERNATIONAL GROUP | AIG | 55.95 | 0.00(0.00%) | 200 |

| Apple Inc. | AAPL | 104.49 | -0.59(-0.5615%) | 297812 |

| AT&T Inc | T | 38.23 | 0.02(0.0523%) | 3751 |

| Barrick Gold Corporation, NYSE | ABX | 15.81 | -0.30(-1.8622%) | 149509 |

| Caterpillar Inc | CAT | 77.19 | 0.40(0.5209%) | 16468 |

| Chevron Corp | CVX | 101.89 | 0.38(0.3743%) | 3278 |

| Cisco Systems Inc | CSCO | 28.31 | 0.08(0.2834%) | 3595 |

| Citigroup Inc., NYSE | C | 46.8 | 0.11(0.2356%) | 5210 |

| E. I. du Pont de Nemours and Co | DD | 67.06 | 1.09(1.6523%) | 31134 |

| Exxon Mobil Corp | XOM | 87.55 | 0.22(0.2519%) | 3584 |

| Facebook, Inc. | FB | 110.47 | 0.37(0.3361%) | 68820 |

| FedEx Corporation, NYSE | FDX | 164.5 | -1.06(-0.6403%) | 150 |

| Ford Motor Co. | F | 13.62 | 0.04(0.2945%) | 12260 |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 11.27 | -0.08(-0.7048%) | 298607 |

| General Electric Co | GE | 30.73 | 0.05(0.163%) | 11937 |

| General Motors Company, NYSE | GM | 32.17 | 0.22(0.6886%) | 1100 |

| Goldman Sachs | GS | 165.38 | 0.29(0.1757%) | 115 |

| Google Inc. | GOOG | 724.88 | 1.73(0.2392%) | 1664 |

| Intel Corp | INTC | 31.46 | 0.07(0.223%) | 2949 |

| Johnson & Johnson | JNJ | 113.69 | 0.18(0.1586%) | 670 |

| JPMorgan Chase and Co | JPM | 63.64 | 0.04(0.0629%) | 150 |

| McDonald's Corp | MCD | 127.67 | 0.21(0.1648%) | 925 |

| Microsoft Corp | MSFT | 52.15 | 0.04(0.0768%) | 23805 |

| Nike | NKE | 59.2 | -0.01(-0.0169%) | 900 |

| Pfizer Inc | PFE | 33.26 | 0.05(0.1506%) | 782 |

| Procter & Gamble Co | PG | 81.6 | 0.19(0.2334%) | 81573 |

| Starbucks Corporation, NASDAQ | SBUX | 57.89 | 0.12(0.2077%) | 1136 |

| Tesla Motors, Inc., NASDAQ | TSLA | 252.35 | 0.53(0.2105%) | 9877 |

| The Coca-Cola Co | KO | 44.74 | 0.03(0.0671%) | 2025 |

| Twitter, Inc., NYSE | TWTR | 17.24 | 0.15(0.8777%) | 91414 |

| United Technologies Corp | UTX | 105.5 | 0.30(0.2852%) | 150 |

| Verizon Communications Inc | VZ | 50.75 | -0.01(-0.0197%) | 2610 |

| Visa | V | 78 | -0.14(-0.1792%) | 1520 |

| Wal-Mart Stores Inc | WMT | 69.51 | 0.04(0.0576%) | 633 |

| Yahoo! Inc., NASDAQ | YHOO | 37.09 | -0.14(-0.376%) | 335 |

Повышение рейтингов:

Аналитики Argus повысили рейтинг акций Caterpillar (CAT) до уровня Buy с Hold

Снижение рейтингов:

Прочее:

Аналитики Stifel понизили целевую стоимость акций General Electric (GE) до $34 с $36

Аналитики RBC Capital Mkts понизили целевую стоимость акций Verizon (VZ) до $56 с $58

Согласно обнародованному отчету, убыток компании Freeport-McMoRan по итогам первого квартала 2016 финансового года достигла $0.16 в расчете на одну акцию (против чистого убытка $0.06 в первом квартале 2015 года), совпав со средним прогнозом аналитиков.

Квартальная выручка компании составила $3.527 млрд. (-15.2% г/г), тогда как средний прогноз аналитиков предполагал $3.524 млрд.

Акции FCX на премаркете выросли до уровня $11.44 (+0.79%).

Согласно обнародованному отчету, прибыль компании Barrick Gold по итогам первого квартала 2016 финансового года достигла $0.11 в расчете на одну акцию (против $0.05 в первом квартале 2015 года), что оказалось выше среднего прогноза аналитиков на уровне $0.10.

Квартальная выручка компании составила $1.930 млрд. (-14% г/г), тогда как средний прогноз аналитиков предполагал $1.993 млрд.

Акции ABX на премаркете снизились до уровня $15.70 (-2.54%).

Согласно обнародованному отчету, прибыль компании 3M по итогам первого квартала 2016 финансового года достигла $1.95 в расчете на одну акцию (против $1.85 в первом квартале 2015 года), что оказалось выше среднего прогноза аналитиков на уровне $1.92.

Квартальная выручка компании составила $7.409 млрд. (-2.2% г/г), тогда как средний прогноз аналитиков предполагал $7.326. млрд.

В 3M Co. подтвердили прогноз прибыли на 2016 год на уровне $8.10-8.45 в расчете на акцию (средний прогноз аналитиков предполагает $8.24).

Акции MMM на премаркете снизились до уровня $167.00 (-0.82%).

Согласно обнародованному отчету, прибыль компании Procter & Gamble по итогам третьего квартала 2016 финансового года достигла $0.86 в расчете на одну акцию (против $0.92 в первом квартале 2015 года), что оказалось выше среднего прогноза аналитиков на уровне $0.82.

Квартальная выручка компании составила $15.755 млрд. (-6.9% г/г), тогда как средний прогноз аналитиков предполагал $15.809 млрд.

В Procter & Gamble также сообщили, что в четвёртом квартале 2016 года ожидают получить прибыль на акцию на уровне ниже, чем $1.00 (прогноз аналитиков предполагает $0.78). По итогам всего года ожидается прибыль на уровне $3.53-3.65 в расчете на акцию (прогноз аналитиков предполагает $3.63).

Акции PG на премаркете выросли до уровня $81.70 (+0.36%).

Согласно обнародованному отчету, прибыль компании DuPont по итогам первого квартала 2016 финансового года достигла $1.26 в расчете на одну акцию (против $1.34 в первом квартале 2015 года), что оказалось выше среднего прогноза аналитиков на уровне $1.04.

Квартальная выручка компании составила $7.405 млрд. (-19.3% г/г), тогда как средний прогноз аналитиков предполагал $7.097 млрд.

В DuPont также повысили прогноз показателя прибыль на акцию на 2016 год до $3.05-3.20 (прогноз аналитиков предполагает $3.02) с ранее прогнозируемых $2.95-3.10 на акцию.

Акции DD по итогам торгов понедельника закрылись на уровне $65.97 (0%).

Европейские фондовые индексы умеренно растут после трехдневного снижения, чему способствует корпоративная отчетность и повышение котировок нефти. Между тем, инвесторы сохраняют осторожность в преддверии оглашения итогов заседания ФРС.

ФРС вряд ли изменит ставки в ходе апрельского заседания, но ее руководители могут оптимистично высказаться об экономике. В сопроводительном заявлении инвесторы будут искать сигналы относительно возможности дальнейшего ужесточения денежно-кредитной политики в июне. Фьючерсы на процентные ставки ФРС указывают на 0%-ную вероятность повышения ставок в апреле и 23%-ную вероятность в июне. Результаты последнего опроса 80 экономистов, проведенного Reuters, показали, что ни один из них не верит в возможность повышения ставки ФРС в апреле. 50 респондентов из 80 сообщили, что ждут повышения ставки в июне.

Небольшое влияние на индексы оказали данные по Британии. Ассоциация британских банкиров сообщила, что по итогам марта число одобренных заявок на ипотечные кредиты неожиданно снизилось, записав второе месячное падение подряд, и достигнув самого низкого уровня с декабря 2015 года. Согласно отчету, количество ипотечных кредитов, одобренных доля покупки жилья, уменьшилось в марте до уровня 45 096 единиц по сравнению с 45 646 единиц в феврале. Экономисты прогнозировали повышение до 47 000 единиц. Последнее значение было минимальным с декабря 2015 года - тогда число одобренных ипотечных кредитов составило 43 675 единиц. В Ассоциации британских банкиров сообщили, что снижение одобренных ипотечных кредитов было связано с приближающимся повышением налога при покупке второго жилья.

Сводный индекс крупнейших предприятий региона Stoxx Europe 600 вырос на 0,3 процента. После достижения минимума в феврале индекс восстановился на 16 процентов.

Акции Standard Chartered Plc подорожали на 9,9 процента, достигнув максимума с декабря, после того, как финансовые результаты за первый квартал превысили прогнозы. Также в банке заявили, что затраты на реструктуризацию были в соответствии с их планами.

Котировки BP Plc выросли на 4,4 процента на фоне сообщений, что скорректированная прибыль компании в 1-м квартале составила $532 млн, что оказалось лучше прогнозов рынка $140 млн.

Стоимость Orange SA увеличилась на 1,1 процента после того, как французская телефонная компании заявила о повышении объема выручки.

Бумаги Swedbank AB подорожали на 2,1 процента, так как чистый доход банка превысил оценки аналитиков.

Капитализация ThyssenKrupp AG упала на 2,8 процента на новости, что конкурент - французская группа DCNS - выиграла контракт на постройку 12 подлодок для Австралии на сумму $39 млрд.

Стоимость Cobham Plc снизилась на 20 процентов после понижения своего прогноза по годовой прибыли и объявления о выпуске новых акций.

На текущий момент:

FTSE 100 6,279.05 +18.13 +0.29%

CAC 40 4,553.26 +7.14 +0.16%

DAX 10,294.37 +0.02 0.00%

По итогам сегодняшних торгов основные фондовые индексы Азиатско-Тихоокеанского региона, кроме материкового Китая, закрылись в минус. Участники рынка ждут заседаний Банка Японии и Федеральной резервной системы, а также публикации экономических статданных и квартальных отчетов компаний. Читать далее...

Основные фондовые индексы Азиатско-Тихоокеанского региона торгуются в минусе вслед за показателями на биржах США. На настроение инвесторов влияет нестабильная ситуация с ценами на нефть. Кроме того, участники рынка ожидают итогов заседаний ФРС США и Банка Японии, которые должны пройти в конце этой недели.

Котировки на Токийской фондовой бирже снижаются, поскольку инвесторы ожидают результатов заседаний центральных банков США и Японии на этой неделе. Многие ожидают от Банка Японии дальнейших шагов по смягчению денежной политики.

Акций автоконцерна Toyota Motor подешевели на 1,1%, в то время как Honda Motor Co Ltd потеряла 1,4% и ьумаги Nissan Motor Co Ltd упали на 1,5% .

Падение акций на 4,7% также зафиксировала финансовая корпорация Mitsubishi UFJ Financial Group.

Стоимость ценных бумаг компании Sony и производителя электронных компонентов Murata Manufacturing выросла в пределах 1%.

Акции производителя промышленного оборудования Japan Steel Works Ltd выросли на 10,7%до максимума 2016 после повышения прогноза прибыли за год.

Nikkei 225 17,219.44 -219.86 -1.26 %

Hang Seng 21,141.15 -163.29 -0.77 %

S&P/ASX 200 5,216.8 -19.57 -0.37 %

Shanghai Composite 2,944.54 -2.13 -0.07 %

Topix 1,383.16 -18.67 -1.33 %

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei 225 17,439.3 -133.19 -0.76 %

Hang Seng 21,304.44 -162.60 -0.76 %

Shanghai Composite 2,946.96 -12.28 -0.41 %

FTSE 100 6,260.92 -49.52 -0.78 %

CAC 40 4,546.12 -23.54 -0.52 %

Xetra DAX 10,294.35 -79.14 -0.76 %

S&P 500 2,087.79 -3.79 -0.18 %

NASDAQ Composite 4,895.79 -10.44 -0.21 %

Dow Jones 17,977.24 -26.51 -0.15 %

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.