- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 29-08-2016

Основные фондовые индексы США завершили торги выше нулевой отметки после того, как председатель ФРС Йеллен заявила об укреплении предпосылок для повышения процентных ставок.

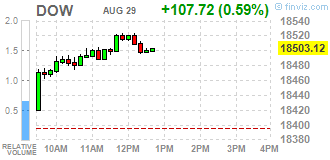

Большинство компонентов индекса DOW в плюсе (27 из 30). Больше остальных выросли акции E. I. du Pont de Nemours and Company (DD, +1.13%). Аутсайдером являются акции NIKE, Inc. (NKE, -0.52%).

Все сектора индекса S&P демонстрируют повышение. Лидером является сектор конгломератов (+1.9%).

Европейские фондовые индексы немного снизились сегодня, так как инвесторы анализировали последние заявления чиновников ФРС относительно перспектив ужесточения денежно-кредитной политики. Давление на индексы также оказывало падение акций автопроизводителей и энергетических компаний.

Основные фондовые индексы США незначительно прибавили в понедельник утром, после тоого как Председатель Федеральной резервной системы Джанет Йеллен заявила об укреплении предпосылок для повышения процентных ставок.

Йеллен, обращаясь к собранию мировых центральных банков в пятницу, заявила, что центральный банк близок к выполнению своих целей по максимальной занятости и стабильности цен, говоря о потребительских расходах.

Как стало сегодня известно, личные доходы увеличились на $71,6 млрд (0,4%) в июле, согласно оценкам, опубликованным сегодня Бюро экономического анализа. Одноразовые личные доходы (DPI) увеличились на $60,1 млрд (0,4%), а личные расходы на потребление (PCE) увеличились на $42,0 млрд (0,3%). Реальный DPI увеличился на 0,4% в июле и реальный PCE увеличился на 0,3%. Индекс цен PCE был неизменным с июня. Исключая продукты питания и энергоносители, индекс цен PCE увеличился на 0,1% в июле.

Нефтяные фьючерсы подешевели примерно на 2%, оказавшись под давлением из-за сообщений о повышении добычи нефти на Ближнем Востоке. В субботу министр нефти Ирака отметил, что его страна продолжит наращивать добычу нефти. Кроме того, два представителя госкомпании South Oil Company отметили, что экспорт нефти из южных портов Ирака в среднем достиг 3,205 млн. баррелей в сутки в августе, превысив средний показатель июля (3,202 млн. баррелей в сутки). Напомним, Ирак является одним из основных производителей сырой нефти в мире, занимая второе место по ее добыче среди государств, входящих в Организацию стран-экспортеров нефти (ОПЕК).

Большинство компонентов индекса DOW в плюсе (28 из 30). Больше остальных выросли акции The Travelers Companies, Inc. (TRV, +1.22%). Аутсайдером являются акции The Walt Disney Company (DIS, -0.74%).

Все индексы S&P в плюсе. Лидером является сектор конгломератов (+2.5%).

На текущий момент:

Dow 18478.00 +98.00 +0.53%

S&P 500 2180.00 +11.50 +0.53%

Nasdaq 100 4800.50 +14.75 +0.31%

Oil 46.79 -0.85 -1.78%

Gold 1326.40 +0.50 +0.04%

U.S. 10yr 1.58 -0.05

Exxon Mobil Corp. (XOM) решила не продолжать инвестирование следующей стадии экспортного терминала природного газа на Аляске, сообщив о намерении продать партнерам свою долю в проекте правительства штата.

Решение компании было принято на фоне глобального переизбытка природного газа, что вызвало снижение цен на голубое топливо. Заявление последовало вслед за публикацией отчета Wood McKenzie в начале этой недели, в котором говорится, что Аляскинский проект "является одним из наименее конкурентоспособных" из предлагаемых предприятий сжиженного природного газа по всему миру. Доля Exxon в объединенном проекте составляет около одной трети.

В ноябре прошлого года правительство Аляски заплатило $65 млн TransCanada Corp. за 25% долю в проекте, известном как Alaska LNG, который, как ожидается, будет стоить от $45 млрд до $65 млрд. Строительство по проекту еще должно быть одобрено властями, а коммерческие поставки природного газа ожидаются не раньше 2023 года. Другие спонсоры - BP PLC и ConocoPhillips, каждый из которых имеют примерно 20% акций, дали понять, что также могут выйти из проекта.

Губернатор штата Билл Уокер пытался продвинуть долгожданный проект, приобрев долю через госкомпанию Alaska Gasline Development Corp., но Exxon и ее корпоративные партнеры проигнорировали усилия правительства, и не начали следующий этап проекта - проектные работы, которые оцениваются более чем в $1 млрд в 2017 году без роялти и налогов.

В минувший четверг глава Exxon сообщил Аляскинскому комитету совместных ресурсов, что компания намерена выйти из проекта в качестве инвестора из-за частичного "недоговоренности" между правительством и его партнерами, BP и ConocoPhillips.

Билл МакМагон, старший коммерческий консультант по проекту, сообщил, что Exxon больше не будет участвовать в совместном предприятии по производству СПГ, но готов транспортировать газ из Северного склона, если государство это профинансирует.

Аналогичные комментарии были сделаны BP и ConocoPhillips в докладах перед комитетом.

"ConocoPhillips вряд ли на данном этапе согласится на непосредственное участие в проекте в 2017 году из-за значительных экономических преград и других проблем", - сказал Даррен Мезнарич, менеджер по интеграции компании в проект на Аляске.

Губернатор Уокер отметил в своем заявлении в четверг, что он сохраняет приверженность "исследовать некоторые альтернативные аспекты проекта, работа над которыми ведется в настоящее время", и это могло бы позволить начать строительство СПГ предприятия.

Alaska LNG будет транспортировать природный газ с месторождений Северного Склона, а затем разжижать топливо на предприятии в заливе Кука для отгрузки на рынки Азии. Согласно отчету консалтинговой компании Wood Mackenzie, это предложение является нерентабельным при текущих ценах на СПГ или цен на сырую нефть до $70 за баррель.

"Проект СПГ на Аляске является одним из наименее конкурентоспособных по стоимости поставок по сравнению с другими экспортными терминалами", - отметили в Wood Mackenzie.

СПГ-предприятие стремится производить 20 миллионов тонн СПГ в год, затмевая существующие можности в 1,2 млн тонн, которые были построены в 1969 году и находятся под управлением компании ConocoPhillips.

На текущий момент акции Exxon Mobil (XOM) котируются по $81,80 (+0,61%)

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.60% (-3 б.п.).

Нефть (WTI) $46.75 (-1.87%)

Золото $1323.20 (-0.20%)

Перед открытием рынка фьючерс S&P находится на уровне 2170.25 (+0.08%), фьючерс NASDAQ повысился на 0.06% до уровня 4788.50.

Внешний фон негативный. Основные фондовые индексы Азии завершили сессию разнонаправленно. Основные фондовые индексы Европы на текущий момент демонстрируют негативную динамику.

Nikkei 16,737.49 +376.78 +2.30%

Hang Seng 22,821.34 -88.20 -0.38%

Shanghai 3,070.35 +0.0383 0.00%

FTSE Closed

CAC 4,411.88 -29.99 -0.68%

DAX 10,536.79 -50.98 -0.48%

Октябрьские нефтяные фьючерсы Nymex WTI в данный момент котируются по $47.05 за баррель (-1.24%)

Золото торгуется по $1323.10 за унцию (-0.21%)

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют незначительные изменения на фоне публикации данных по личным доходам и расходам в США, которые показали рост согласно прогнозам в июле, указывая на улучшение состояния американской экономики. Инвесторы оценивают вероятность повышения ставок Федеральной резервной системы в ближайшее время.

В пятницу глава Федрезерва Джанет Йеллен в своем выступлении на конференции ФРС в Джексон Хоул подтвердила приверженность регулятора постепенному подходу к повышению ставки на фоне восстановления американской экономики, выражающемся в укреплении рынка труда и ускорении инфляции. Она не уточнила, когда именно ставки могут быть повышены, в сентябре или в декабре, но отметила, что основания для повышения ставок усилились и добавила, что решение будет зависеть от того, в какой степени поступающие данные будут подтверждать прогнозы ФРС.

Как показал отчет Бюро экономического анализа, личные доходы увеличились на $71.6 млрд (+0.4%) в июле. Одноразовые личные доходы (DPI) увеличились на $60.1 млрд. (+0.4%), а личные расходы на потребление (PCE) увеличились на $42 млрд (+0.3%). Реальный DPI увеличился на 0.4% в июле и реальный PCE увеличился на 0.3%. Индекс цен PCE остался без изменений с июня. Исключая продукты питания и энергоносители, индекс цен PCE увеличился на 0.1% в июле. Согласно отчету, увеличение личных доходов в июле в основном отражает увеличение заработной платы и личных текущих поступлений от трансфертов. Увеличение реального PCE в июле отражено увеличением расходов на новые автотранспортные средства и услуги, что было частично компенсировано снижением расходов на товары недлительного пользования.

Важных сообщений корпоративного характера, способных оказать влияние на динамику широкого рынка, на премаркете отмечено не было.

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

| 3M Co | MMM | 179.41 | 0.00(0.00%) | 13960 |

| ALCOA INC. | AA | 10 | 0.00(0.00%) | 3735 |

| ALTRIA GROUP INC. | MO | 65.83 | 0.00(0.00%) | 84317 |

| Amazon.com Inc., NASDAQ | AMZN | 769 | 0.00(0.00%) | 4827 |

| American Express Co | AXP | 64.97 | 0.18(0.2778%) | 155 |

| AMERICAN INTERNATIONAL GROUP | AIG | 59.02 | 0.00(0.00%) | 148974 |

| Apple Inc. | AAPL | 107 | 0.06(0.0561%) | 47939 |

| AT&T Inc | T | 40.68 | 0.00(0.00%) | 4864 |

| Barrick Gold Corporation, NYSE | ABX | 18.06 | -0.14(-0.7692%) | 78016 |

| Boeing Co | BA | 132.23 | 0.00(0.00%) | 47899 |

| Caterpillar Inc | CAT | 82.52 | -0.14(-0.1694%) | 1000 |

| Chevron Corp | CVX | 101.32 | 0.00(0.00%) | 2100 |

| Cisco Systems Inc | CSCO | 31.35 | 0.00(0.00%) | 1561 |

| Citigroup Inc., NYSE | C | 47.3 | 0.19(0.4033%) | 8951 |

| Deere & Company, NYSE | DE | 86.75 | 0.01(0.0115%) | 505 |

| E. I. du Pont de Nemours and Co | DD | 69.65 | 0.00(0.00%) | 18603 |

| Exxon Mobil Corp | XOM | 87.27 | -0.00(-0.00%) | 545 |

| Facebook, Inc. | FB | 125.05 | 0.09(0.072%) | 25081 |

| FedEx Corporation, NYSE | FDX | 164.95 | 0.00(0.00%) | 4178 |

| Ford Motor Co. | F | 12.44 | 0.06(0.4846%) | 8059 |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 10.83 | -0.06(-0.551%) | 72793 |

| General Electric Co | GE | 31.2 | -0.03(-0.0961%) | 15751 |

| General Motors Company, NYSE | GM | 31.87 | 0.34(1.0783%) | 3182 |

| Goldman Sachs | GS | 165.97 | 0.00(0.00%) | 5670 |

| Google Inc. | GOOG | 769.26 | -0.28(-0.0364%) | 1286 |

| Hewlett-Packard Co. | HPQ | 14.4 | 0.01(0.0695%) | 1000 |

| Home Depot Inc | HD | 134.36 | 0.00(0.00%) | 54085 |

| HONEYWELL INTERNATIONAL INC. | HON | 116.75 | 0.00(0.00%) | 46493 |

| Intel Corp | INTC | 35.3 | 0.04(0.1134%) | 400 |

| International Business Machines Co... | IBM | 158.32 | 0.00(0.00%) | 41449 |

| International Paper Company | IP | 48.89 | 0.00(0.00%) | 25026 |

| Johnson & Johnson | JNJ | 119.05 | 0.01(0.0084%) | 701 |

| JPMorgan Chase and Co | JPM | 66.61 | 0.39(0.5889%) | 200 |

| McDonald's Corp | MCD | 114.47 | 0.03(0.0262%) | 1609 |

| Merck & Co Inc | MRK | 62.85 | 0.00(0.00%) | 508053 |

| Microsoft Corp | MSFT | 58.05 | 0.02(0.0345%) | 13435 |

| Nike | NKE | 59.01 | 0.01(0.0169%) | 47811 |

| Pfizer Inc | PFE | 34.9 | 0.08(0.2298%) | 440 |

| Procter & Gamble Co | PG | 87.69 | 0.11(0.1256%) | 73360 |

| Starbucks Corporation, NASDAQ | SBUX | 57.19 | -0.10(-0.1746%) | 40996 |

| Tesla Motors, Inc., NASDAQ | TSLA | 219.75 | -0.24(-0.1091%) | 5455 |

| The Coca-Cola Co | KO | 43.33 | 0.01(0.0231%) | 2857 |

| Travelers Companies Inc | TRV | 117.14 | 0.00(0.00%) | 3487 |

| Twitter, Inc., NYSE | TWTR | 18.34 | 0.04(0.2186%) | 32025 |

| United Technologies Corp | UTX | 107.31 | 0.00(0.00%) | 45498 |

| UnitedHealth Group Inc | UNH | 136.9 | 0.28(0.2049%) | 110 |

| Verizon Communications Inc | VZ | 52.25 | 0.18(0.3457%) | 4460 |

| Visa | V | 80.78 | 0.21(0.2606%) | 529 |

| Wal-Mart Stores Inc | WMT | 70.9 | -0.24(-0.3374%) | 1585 |

| Walt Disney Co | DIS | 95.21 | -0.00(-0.00%) | 1436 |

| Yahoo! Inc., NASDAQ | YHOO | 42.27 | 0.00(0.00%) | 135265 |

| Yandex N.V., NASDAQ | YNDX | 22.14 | 0.00(0.00%) | 2400 |

Перед встречей с инвесторами менеджмент компании United Technologies подтвердил свои прогнозы по выручке и прибыли на 2016 финансовый год. Согласно сообщению, компания ожидает получить по итогам 2016 года прибыль на уровне $6.45-6.60 в расчете на акцию (прогноз аналитиков $6.56) при выручке $57-58 млрд. (прогноз аналитиков $57.26 млрд.).

Акции UTX по итогам торгов пятницы закрылись на уровне $107.31 (-0.38%).

Европейские фондовые индексы опускаются, инвесторы оценивают оптимистичные комментарии по поводу экономики США и шансы на скорый подъем ставок Федеральной резервной системы.

В пятницу европейские акции подорожали на заявлениях главы Федрезерва Джанет Йеллен о том, что руководство ЦБ намерено придерживаться постепенного подхода к повышению ставки на фоне восстановления американской экономики, выражающемся в укреплении рынка труда и ускорении инфляции.

Между тем слова Дж.Йеллен, отметившей, что доводы в пользу повышения ставки стали более убедительными, оказали давление на рынок, особенно после того, как ее заместитель Стэнли Фишер не исключил вероятности повышения ставки в уже сентябре.

Судя по котировкам фьючерсов на уровень ставки, участники рынка оценивают шансы на повышение ставки в сентябре в 42%, хотя еще на прошлой неделе оценка не превышала 22%.

Перспектива повышения ставок обычно вызывает негативную реакцию фондовых рынков, которые годами пользовались поддержкой центробанков, проводивших мягкую денежно-кредитную политику.

"Уже в течение какого-то времени прибыль остается практически неизменной или отрицательной, и именно ликвидность оказывает поддержку оценкам акций", - считает инвестиционный директор Bryn Mawr Trust Эрни Сесилия.

Хотя повышение ставки на 25 базисных пунктов не существенно изменит стоимость заимствований, это все же может побудить инвесторов задуматься о том, как более высокие ставки могут повлиять на способность компаний продолжать осуществлять обратные выкупы акций, пояснил он.

Сводный индекс крупнейших предприятий региона Stoxx Europe 600 снизился в ходе торгов на 0,5% - до 342,08 пункта. Фондовые рынки Великобритании сегодня закрыты в связи с Летним банковским выходным.

Бумаги горнодобывающих компаний дешевеют на фоне снижения цен на металлы. Котировки акций ArcelorMittal опустились на 1%.

Рыночная стоимость Alstom SA повысилась на 2,4% на новости, что машиностроительный концерн получил заказ на проектирование и производство высокоскоростных поездов для американской корпорации Amtrak.

Акции дома моды Prada на торгах во Франкфурте подорожали на 2% после заявления главы компании Карло Мацци о том, что уже в следующем году фирма вернется к росту прибыли и выручки.

Акции Stada снизились на 1,3%, так как инвестор Active Ownership Capital сумел убедить акционеров Stada проголосовать за отставку председателя наблюдательного совета компании, но не добился назначения на должность собственного кандидата.

На текущий момент

FTSE Closed

DAX 10504.34 -83.43 -0.79%

CAC 4396.01 -45.86 -1.03%

По итогам сегодняшних торгов основные фондовые индексы Азиатско-Тихоокеанского региона торговались со снижением. Исключение составил японский рынок, который растет на фоне снижения курса иены. Положительно на японский рынок повлияло снижения курса иены на фоне комментариях главы Банка Японии Харухико Куроды. На симпозиуме в Джексон-Хоуле он вновь заявил, что готов к дальнейшему смягчению кредитно-денежной политики в случае необходимости, и отметил, что без колебаний расширит на стимулирующие меры. Читать далее...

Основные фондовые индексы Азиатско-Тихоокеанского региона торгуются в разнонаправленно после выступления главы ФРС Джанет Йеллен в Джексон Холе.

Йеллен заявила, что на фоне сохраняющейся позитивной динамики на рынке труда и прогнозов по экономической активности и инфляции, аргументы в пользу повышения процентной ставки усилились за последние месяцы. Другие руководители ФРС также поддерживают повышение ставок, хотя, как и Йеллен, они не дали прогнозов в отношении сроков дальнейшего ужесточения политики. Следующее заседание ФРС состоится 20-21 сентября. Некоторые аналитики считают, что на этом заседании ставки будут повышены.

Торги на крупнейшей в Японии Токийской фондовой бирже открылись сегодня мощным ростом на фоне сильного укрепления курса доллара к иене. Котировки выросли до 1-1 / 2-недельного максимума.

Акции Dai-Ichi Life Insurance подскочили на 6,3%, Sompo Японии Nipponkoa Holdings - на 5,1% и Japan Post Insurance вросли на 2,2%.

Рыночная стоимость ведущих экспортеров Японии также увеличилась; Toyota Motor Corp получила 4,0%, Honda Motor Co - 3,5%, а Nissan Motor Co - 2,7%.

Nikkei 225 16,727.52 +366.81 +2.24%

Shanghai Composite 3,070.76 +0.4534 +0.01%

S&P/ASX 200 5,455.20 -60.27 -1.09%

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei 225 16,360.71 -195.24 -1.18%

Shanghai Composite 3,070.48 +2.15 +0.07%

S&P/ASX 200 5,515.47 -26.42 -0.48%

FTSE 100 6,838.05 +21.15 +0.31%

CAC 40 4,441.87 +35.26 +0.80%

Xetra DAX 10,587.77 +58.18 +0.55%

S&P 500 2,169.04 -3.43 -0.16%

Dow Jones Industrial Average 18,395.40 -53.01 -0.29%

S&P/TSX Composite 14,639.88 +9.16 +0.06%

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.