- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 29-11-2016

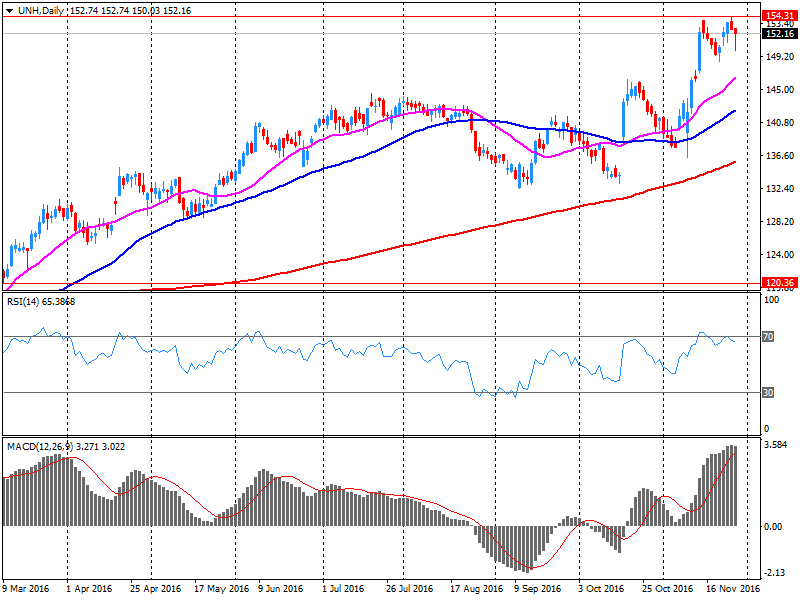

Компоненты индекса DOW торгуются смешанно (16 в минусе против 14 в плюсе). Больше остальных выросли акции UnitedHealth Group Incorporated (UNH, +3.21%). Аутсайдером являются акции The Coca-Cola Company (KO, -1.28%).

Большинство индексов S&P в плюсе. Лидером является сектор здравоохранения (+0.7%). Больше всего упал сектор основных материалов (-1.1%).

Информационно-аналитический отдел TeleTrade

Восстановление акций банков помогло европейским фондовым индексам оправиться от крупнейшего падения более чем за три недели, в то время как торговля оставалась тонкой перед предстоящей встречей ОПЕК и итальянским референдумом. Читать далее

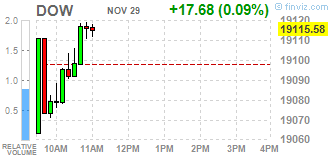

Основные фондовые индексы США незначительно прибавили во вторник, так как резкое падение цен на нефть оказало давление на акции энергетических компаний, в то время как рост акций здравоохранения помог ограничить падение.

Нефть упала почти на 4% на фоне намеченной на завтра встречи стран ОПЕК, которая пройдет в Вене, и на которой, как ожидается, члены картеля придут к окончательному соглашению об ограничении добычи.

Как стало сегодня известно, темпы роста экономики США в 3-м квартале были сильнее, чем первоначально предполагалось, что является признаком продолжающегося улучшения ситуации в крупнейшей экономике мира. Министерство торговли заявило, что с учетом сезонных колебаний валовой внутренний продукт - широкая мера товаров и услуг, производимых по всей экономике - увеличился на 3,2% годовых в третьем квартале, зафиксировав при этом самый сильный рост в течение двух лет. Экономисты ожидали, что рост экономики будет пересмотрен до 3,0% с 2,9%, о которых сообщалось в предварительном отчете. Напомним, во втором квартале ВВП увеличился лишь на 1,4% годовых.

Вместе с тем, цены на жилье в США продолжили повышаться в сентябре, ускорив темпы относительно предыдущего месяца, и достигнув рекордного максимума. Кроме того, последний темп повышения превысил прогнозы. Об этом сообщалось в отчете S&P/Case-Shiller. Согласно данным, индекс цен на жилье, охватывающих всю страну, увеличился в сентябре на 5,5% в годовом выражении, что последовало за приростом на 5,1% в августе. Ожидалось, что цены увеличатся лишь на 5,2%.

Стоит также отметить, что данные от Conference Board показали, что индикатор уверенности потребителей сильно вырос по итогам ноября, составив 107,1 пункта (1985 = 100) по сравнению с 100,8 пункта в октябре (пересмотрено с 98,6 пункта). Последнее значение было самым высоким с июля 2007 года. Аналитики прогнозировали повышение показателя лишь до 101,2 пункта. Индекс текущей ситуации вырос до 130,3 с 123,1 в октябре, а индекс ожиданий повысился с 86,0 до 91,7.

Компоненты индекса DOW преимущественно в плюсе (17 из 30). Больше остальных выросли акции UnitedHealth Group Incorporated (UNH, +3.61%). Аутсайдером являются акции Chevron Corporation (CVX, -1.60%).

Большинство индексов S&P в плюсе. Лидером является финансовый сектор (+0.7%). Больше всего упал сектор основных материалов (-1.4%).

На текущий момент:

Dow 19102.00 +22.00 +0.12%

S&P 500 2204.25 +3.50 +0.16%

Nasdaq 100 4877.25 +16.25 +0.33%

Oil 45.32 -1.76 -3.74%

Gold 1191.30 -2.50 -0.21%

U.S. 10yr 2.34 +0.02

| Компания | Тикер | Ближайший уровень поддержки | Цена | Ближайший уровень сопротивления |

| Arconic Inc. | AA | 20,00 | 30,19 | 32,00 |

| Apple Inc. | AAPL | 105,00 | 110,56 | 120,00 |

| Barrick Gold Corporation | ABX | 15,00 | 15,24 | 19,00 |

| American International Group, Inc. | AIG | 58,00 | 63,40 | 64,00 |

| Amazon.com Inc. | AMZN | 750,00 | 765,45 | 840,00 |

| American Express Company | AXP | 65,00 | 71,73 | 72,50 |

| Boeing Co. | BA | 135,00 | 149,28 | 150,00 |

| Bank of America Corporation | BAC | 15,00 | 20,39 | 21,00 |

| Caterpillar Inc. | CAT | 80,00 | 94,28 | 95,00 |

| Cisco Systems, Inc. | CSCO | 30,00 | 29,83 | 31,50 |

| Chevron Corporation | CVX | 100,00 | 108,83 | 110,00 |

| E. I. du Pont | DD | 66,00 | 70,39 | 71,00 |

| Walt Disney Co. | DIS | 90,00 | 99,48 | 100,00 |

| Ford Motor Co. | F | 11,00 | 11,92 | 12,50 |

| Facebook, Inc. | FB | 115,00 | 120,73 | 135,00 |

| FedEx Corporation | FDX | 170,00 | 190,41 | 190,00 |

| General Electric Company | GE | 28,50 | 31,24 | 31,00 |

| General Motors Company | GM | 30,00 | 33,97 | 34,00 |

| Google Inc. | GOOG | 750,00 | 772,01 | 810,00 |

| The Goldman Sachs Group | GS | 170,00 | 210,47 | 210,00 |

| The Home Depot, Inc. | HD | 120,00 | 130,55 | 130,00 |

| Honeywell International Inc. | HON | 105,00 | 113,85 | 115,00 |

| Hewlett-Packard Company | HPQ | 14,00 | 15,06 | 16,00 |

| International Business Machines | IBM | 150,00 | 163,79 | 165,00 |

| Intel Corporation | INTC | 34,00 | 35,53 | 38,00 |

| International Paper Co. | IP | 44,00 | 48,70 | 50,00 |

| Johnson & Johnson | JNJ | 112,00 | 112,77 | 120,00 |

| JPMorgan Chase & Co. | JPM | 65,00 | 78,63 | 80,00 |

| The Coca-Cola Company | KO | 41,00 | 41,31 | 43,00 |

| McDonald's Corp. | MCD | 110,00 | 120,47 | 120,00 |

| 3M Co. | MMM | 165,00 | 172,49 | 175,00 |

| Altria Group Inc. | MO | 60,00 | 64,91 | 66,00 |

| Merck & Co. Inc. | MRK | 58,00 | 61,94 | 65,00 |

| Microsoft Corporation | MSFT | 56,00 | 60,67 | 61,00 |

| Nike Inc. | NKE | 50,00 | 51,05 | 56,00 |

| Pfizer Inc. | PFE | 30,00 | 31,69 | 34,00 |

| Procter & Gamble Co. | PG | 82,00 | 83,06 | 90,00 |

| Starbucks Corporation | SBUX | 52,50 | 57,92 | 58,00 |

| AT&T, Inc. | T | 36,00 | 39,49 | 41,00 |

| The Travelers Companies, Inc. | TRV | 105,00 | 113,70 | 116,00 |

| Tesla Motors, Inc. | TSLA | 180,00 | 195,96 | 215,00 |

| Unitedhealth Group, Inc. | UNH | 137,00 | 156,09 | 155,00 |

| United Technologies Corp. | UTX | 98,00 | 109,02 | 110,00 |

| Visa, Inc. | V | 78,00 | 79,46 | 83,50 |

| Verizon Communications Inc. | VZ | 45,00 | 50,97 | 52,00 |

| Wal-Mart Stores Inc. | WMT | 66,00 | 71,39 | 72,00 |

| Exxon Mobil Corporation | XOM | 82,00 | 85,63 | 90,00 |

| Yahoo! Inc. | YHOO | 40,00 | 41,23 | 45,00 |

| Yandex N.V. | YNDX | 18,00 | 18,39 | 23,00 |

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 2.34% (+3 б.п.).

Нефть (WTI) $45.25 (-3.89%)

Золото $1,185.50 (-0.70%)

Перед открытием рынка фьючерс S&P находится на уровне 2,201.00 (+0.01%), фьючерс NASDAQ снизился на 0.04% до уровня 4,859.00. Внешний фон нейтральный. Основные фондовые индексы Азии завершили сессию разнонаправленно. Основные фондовые индексы Европы на текущий демонстрируют смешанную динамику.

Nikkei 18,307.04 -49.85 -0.27%

Hang Seng 22,737.07 -93.50 -0.41%

Shanghai 3,283.36 +6.36 +0.19%

FTSE 6,760.97 -38.50 -0.57%

CAC 4,538.63 +28.24 +0.63%

DAX 10,595.42 +12.75 +0.12%

Январские нефтяные фьючерсы Nymex WTI в данный момент котируются по $45.72 за баррель (-2.89%)

Золото торгуется по $1,182.00 за унцию (-0.74%)

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют незначительные изменения на фоне снижения нефтяных котировок в преддверии завтрашнего заседания ОПЕК и публикации пересмотренных данных по ВВП США за третий квартал.

Отчет Министерства торговли показал, что темпы роста экономики США в последнем квартале были сильнее, чем первоначально предполагалось, что является признаком продолжающегося улучшения ситуации в крупнейшей экономике мира. Согласно отчету, с учетом сезонных колебаний ВВП увеличился на 3.2% годовых в третьем квартале, зафиксировав при этом самый сильный рост в течение двух лет. Экономисты ожидали, что рост экономики будет пересмотрен до 3% с 2.9%, о которых сообщалось в предварительном отчете. Напомним, во втором квартале ВВП увеличился лишь на 1.4% годовых. Стоит отметить, что обнародованные данные указали на более сильный уровень потребительских расходов в течение лета по сравнению с первоначальной оценкой правительства, но инвестиции в бизнес оказались слабее, чем сообщалось ранее. Отчет также показал, что ключевой показатель прибыли корпораций США увеличился в третий квартал подряд. Прибыль после уплаты налогов, без корректировки оценки запасов и потребления капитала, выросла на 3.5% относительного второго квартала. По сравнению с предыдущим годом, прибыль после уплаты налогов выросла на 5.2%, записав самый сильный годовой прирост с четвертого квартала 2012 года. Кроме того, Министерство торговли сообщило, что в третьем квартале промпроизводство увеличилось на 1.6% годовых после роста на 1.3% во втором квартале. Потребительские расходы, на долю которых приходится более двух третей экономики США, выросли на 2.8% в годовом исчислении, что оказалось выше предварительной оценки +2.1%. Однако, темпы роста замедлились относительно второго квартала, когда потребительские расходы увеличились на 4.3% годовых.

Также стало известно, что темпы роста цен на жилье в сентябре сохранились на уровне предыдущего месяца. Индекс цен на жилье от S&P/Case-Shiller вырос на 5.1% г/г в сентябре, что соответствует росту, отмеченному в августе, но является ниже прогнозируемого экономистами увеличения на 5.2% г/г.

В центре внимания участников рынков остается намеченная на завтра встреча стран ОПЕК, которая пройдет в Вене, и на которой, как ожидается, члены картеля придут к окончательному соглашению об ограничении добычи. Напомним, в конце сентября картель на неформальной встрече в Алжире согласовал ограничение добычи в диапазоне 32.5-33 млн. баррелей нефти в сутки, однако по конкретным лимитам для каждой из стран организации пока договоренностей нет. ОПЕК рассчитывает на присоединение к мерам по стабилизации рынка и ряда других нефтедобывающих стран.

Среди сообщений корпоративного характера стоит отметить прогнозы основных финансовых показателей компании UnitedHealth (UNH) на 2017 год. Согласно обнародованному сообщению, в следующем году компания рассчитывает получить выручку в размере $197-199 млрд. (против среднего прогноза аналитиков $196.76 млрд.), прибыль на уровне $9.30-9.60 в расчете на акцию (против среднего прогноза аналитиков $9.11) и операционный денежный поток $11.5-12.0 млрд. Акции UNH на премаркете выросли на 3.4%.

После начала торгов влияние на их ход могут оказать данные по индикатору уверенности потребителей (15:00 GMT), а также выступления членов Комитета по открытым рынкам ФРС У. Дадли (14:15 GMT) и Дж. Пауэлла (17:40 GMT).

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

| ALCOA INC. | AA | 30.21 | -0.65(-2.1063%) | 12300 |

| Amazon.com Inc., NASDAQ | AMZN | 769.37 | 2.60(0.3391%) | 11054 |

| AT&T Inc | T | 39.68 | 0.14(0.3541%) | 7529 |

| Barrick Gold Corporation, NYSE | ABX | 15.05 | -0.35(-2.2727%) | 63015 |

| Caterpillar Inc | CAT | 94.2 | -0.70(-0.7376%) | 4058 |

| Chevron Corp | CVX | 109.74 | -0.76(-0.6878%) | 1550 |

| Cisco Systems Inc | CSCO | 30.1 | 0.18(0.6016%) | 534 |

| Citigroup Inc., NYSE | C | 55.51 | 0.04(0.0721%) | 42745 |

| Deere & Company, NYSE | DE | 101.5 | -0.20(-0.1967%) | 6418 |

| Exxon Mobil Corp | XOM | 85.86 | -0.61(-0.7054%) | 3560 |

| Facebook, Inc. | FB | 120.45 | 0.04(0.0332%) | 25434 |

| Ford Motor Co. | F | 11.95 | 0.03(0.2517%) | 5602 |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 15.22 | -0.56(-3.5488%) | 255768 |

| Home Depot Inc | HD | 130.25 | 0.30(0.2309%) | 1000 |

| HONEYWELL INTERNATIONAL INC. | HON | 30.1 | 0.18(0.6016%) | 534 |

| Intel Corp | INTC | 35.66 | 0.15(0.4224%) | 1341 |

| International Business Machines Co... | IBM | 164.25 | -0.27(-0.1641%) | 173 |

| JPMorgan Chase and Co | JPM | 78.78 | 0.46(0.5873%) | 300 |

| McDonald's Corp | MCD | 30.1 | 0.18(0.6016%) | 534 |

| Pfizer Inc | PFE | 31.84 | 0.30(0.9512%) | 24037 |

| Procter & Gamble Co | PG | 83.39 | 0.32(0.3852%) | 425 |

| Starbucks Corporation, NASDAQ | SBUX | 57.79 | 0.20(0.3473%) | 1515 |

| Tesla Motors, Inc., NASDAQ | TSLA | 196.1 | -0.02(-0.0102%) | 7693 |

| The Coca-Cola Co | KO | 41.45 | 0.05(0.1208%) | 5674 |

| Twitter, Inc., NYSE | TWTR | 11.95 | 0.03(0.2517%) | 5602 |

| UnitedHealth Group Inc | UNH | 157.2 | 5.09(3.3463%) | 27685 |

| Verizon Communications Inc | VZ | 51.44 | 0.32(0.626%) | 205 |

| Walt Disney Co | DIS | 99.25 | 0.28(0.2829%) | 6316 |

| Yahoo! Inc., NASDAQ | YHOO | 41.52 | 0.07(0.1689%) | 675 |

Повышение рейтингов:

Аналитики Barclays повысили рейтинг акций Pfizer (PFE) до уровня Overweight с Equal Weight

Снижение рейтингов:

Аналитики Nomura понизили рейтинг акций Goldman Sachs (GS) до уровня Neutral с Buy

Аналитики Barclays понизили рейтинг акций Johnson & Johnson (JNJ) до уровня Equal Weight с Overweight

Прочее:

Аналитики Credit Suisse исключили акции McDonald's (MCD) из списка "US Focus List"; рейтинг сохранен на уровне Outperform, целевая стоимость $128

Аналитики Morgan Stanley возобновили рейтинг акций Altria (MO) на уровне Equal-Weight; целевая стоимость $65

Согласно сообщению UnitedHealth, прогнозные результаты на 2016 год совпадают с ранее озвученными ожиданиями. Выручка, по расчетам компании, составит свыше $184 млрд., тогда как чистая прибыль будет находиться на уровне около $8 в расчете на акцию. Для сравнения, средний прогноз аналитиков предполагает, что прибыль компании по итогам 2016 года составит $8.01 в расчете на акцию при выручке $184.2 млрд.

В 2017 году компания рассчитывает получить выручку в размере $197-199 млрд. (против среднего прогноза аналитиков $196.76 млрд.), прибыль на уровне $9.30-9.60 в расчете на акцию (против среднего прогноза аналитиков $9.11) и операционный денежный поток $11.5-12.0 млрд.

Акции UNH на премаркете выросли до уровня $156.00 (+2.56%).

Европейские фондовые индексы торгуются разнонаправленно, вблизи самого низкого уровня более чем за неделю, поскольку инвесторы проявляют осторожность в преддверии завтрашнего заседания ОПЕК и итальянского референдума, который состоится в воскресенье.

"До конца недели европейские фондовые индексы должны оставаться нестабильными. Объемы торгов, вероятно, также будут пониженными, - сказал Герберт Перус, эксперт Raiffeisen Capital Management. - Многие инвесторы предпочитают оставаться в стороне в ожидании итальянского референдума. Кроме того, уже завтра нас ждет очень важная встреча ОПЕК, поэтому цены на нефть являются неустойчивыми, что находит свое отражение в котировках нефтяных компаний".

Небольшое влияние на ход торгов оказали статданные по Британии и еврозоне. Банка Англии сообщил, что объем кредитования британских потребителей сильно вырос в прошлом месяце, зафиксировав самые быстрые годовые темпы за последние 11 лет. Количество одобренных заявок на ипотечные кредиты также значительно увеличилось, превысив средние прогнозы экспертов, и вновь указав на устойчивость потребительского спроса после референдума в июне. Согласно данным, по итогам октября потребительское кредитование увеличилось на 1,618 млрд. фунтов по сравнению с ростом на 1,484 млрд. фунтов в сентябре (пересмотрено с 1405 млрд. фунтов). Ожидалось, что объем кредитования увеличится до 1,5 млрд. фунтов. По сравнению с октябрем 2015 года потребителей кредитование выросло на 10,5 процента, что является самый значительным повышением с октября 2005 года. Тем временем, число одобренных ипотечных кредитов для покупки домов увеличилось до 67,518 в октябре по сравнению с 63,594 в сентябре. Аналитики прогнозировали повышение разрешений до 65,000. Последние данные в очередной раз подчеркнули, что экономика Великобритании демонстрирует намного лучшую производительность, чем большинство экономистов ожидали сразу же после референдума.

Вместе с тем, Европейская комиссия заявила, что экономические настроения в еврозоне немного повысились в ноябре, так как более позитивные взгляды среди потребителей, а также в секторе розничной торговли и строительства перевесили пессимистические настроения в сфере производства. Согласно отчету, индекс настроений в экономике вырос до 106,5 пункта в ноябре по сравнению с пересмотренным показателем за октябрь на уровне 106,4 пункта (первоначально сообщалось о 106,3 пункта. Это самый высокий показатель с декабря 2015 года, когда чтение было 106,6 пункта. Однако, индекс оказался ниже прогнозов аналитиков, которые ожидали повышение до 107,0 пункта. Тем временем, индекс настроений в деловых кругах, которые также рассчитывается Европейской комиссией, снизился до 0,42 пункта в ноябре по сравнению с 0,56 пункта в октябре (пересмотрено с 0,55 пункта). Ожидалось, что показатель вырастет до 0,57 пункта. Индекс делового оптимизма в промышленности ухудшился в ноябре до -1,1 пункта с -0,6 пункта в октябре. Ожидалось, что индекс составит -1,0 пункта. В то же время, индекс доверия в секторе услуг остался на уровне 12,1 пункта в ноябре. Также данные показали, что индикатор потребительских настроений улучшился до -6.1 пункта от -8 пункта в октябре. Прогнозировалось, что индекс составит -6,0 пункта. Рост доверия был вызван значительно более позитивными ожиданиями относительно будущей общей экономической ситуации и будущей безработицы.

Сводный индекс крупнейших предприятий региона Stoxx Europe Index 600 опустился на 0,05 процента. Объем торгов акциями сегодня на 18 процентов ниже, чем в среднем за 30 дней.

Датчик акций банков демонстрирует повышение впервые за пять дней, чему главным образом способствует подорожание акций итальянских UBI Banca SpA и Intesa Sanpaolo SpA. На фоне этого итальянский индекс FTSE MIB отступил от минимума за последние два месяца. Сегодня офис премьер-министра Италии Ренци опроверг новость о том, что он может уйти в отставку, даже если выигрывает голосование по конституционной реформе - событие, которое в этом месяце возобновило опасения по поводу политической и экономической нестабильности в стране.

Акции строительных компании, которые повышались после победы Трампа на выборах из-за ожиданий увеличения бюджетных расходов, также выросли сегодня. Тем временем, акции горнодобывающих компаний демонстрируют негативную динамику, второй раз за последние три дня.

Котировки Actelion Ltd. обвалились на 4,6 процента после того, как Financial Times сообщила, что фармацевтическая компания обсуждает сложную сделку с Johnson & Johnson, которая позволили бы ей оставаться независимой.

Стоимость Thyssenkrupp AG выросла на 1,3 процента после сообщений, что она и индийская TATA STEEL LIMITED планируют сократить крупнейший британский металлургический завод на фоне планов обеих компаний объединить свои европейские сталелитейные предприятия.

На текущий момент

FTSE 100 -42.63 6756.84 -0.63%

DAX +10.14 10592.81 +0.10%

CAC 40 +24.43 4534.82 +0.54%

По итогам сегодняшних торгов большинство фондовых индексов Азиатско-Тихоокеанского региона закрылись в минусе. Японские акции снизились на вялых торгах после падения индексов США, в то время как укрепление иены оказало давление на настроения, а бумаги страховщиков взяли передышку после недавнего роста. Акции Японии снизились на фоне негативной динамики со стороны секторов страхования, сталелитейной промышленности и производства стекла. Читать далее ...

Основные фондовые индексы Азиатско-Тихоокеанского региона торгуются разнонаправленно. Внимание инвесторов сфокусировано на предстоящих американских данных и возможном ограничении нефтедобычи на встрече членов Организации стран-экспортеров нефти (ОПЕК) в Вене 30 ноября.

Котировки на крупнейшей в Азии Токийской фондовой бирже снизились на фоне опасений вокруг предстоящей встречи ОПЕК, которая может определить дальнейшие цены на нефть. По неизвестно смогут ли страны, добывающие нефть, договориться о сокращении производства.

Также на динамику торгов повлияли опубликованные сегодня данные по розничным продажам и расходам домохозяйств. Согласно опубликованным данным Министерства внутренних дел и коммуникаций Японии, расходы домохозяйств в октябре, в годовом исчислении снизились на -0,4%. В сентябре расходы снизились на -2,1%. Экономисты ожидали сокращения на -0,6% в октябре по сравнению с тем же периодом предыдущего года. Продолжающееся снижение расходов домохозяйств связано со слабым ростом заработных плат и пессимизмом потребителей по поводу своего будущего.

Розничные продажи в Японии в октябре выросли на 2,5% после роста на 0,3% в сентябре. Рост отмечается второй месяц подряд, и указывает на некоторое улучшение тренда в последнее время. Однако, в годовом исчислении, данный индикатор, продолжает снижаться восьмой месяц подряд. Согласно опубликованным данным розничные продажи снизились на -0,1% по сравнению с тем же периодом предыдущего года.

Экспортеры торгуются смешанно: Акции Toyota Motor Corp и Honda Motor Co снизились на -0,2%, а Advantest Corp подорожали на 0,7%.

Nikkei 225 18,301.17 -55.72 -0.30%

Shanghai Composite 3,291.66 +14.66 +0.45%

S&P/ASX 200 5,464.00 -0.40 -0.01%

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei 225 18,356.89 -24.33 -0.13%

Shanghai Composite 3,277.10 +15.16 +0.46%

S&P/ASX 200 5,464.40 0.00 0.00%

FTSE 100 6,799.47 -41.28 -0.60%

CAC 40 4,510.39 -39.88 -0.88%

Xetra DAX 10,582.67 -116.60 -1.09%

S&P 500 2,201.72 -11.63 -0.53%

Dow Jones Industrial Average 19,097.90 -54.24 -0.28%

S&P/TSX Composite 15,015.36 -60.08 -0.40%

Основные фондовые индексы США закрылись в минусе в понедельник, отягощенные снижением акций финансового сектора и конгломератов.

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.