- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 30-07-2020

Основные фондовые индексы США преимущественно снизились после выхода угнетающих данных по ВВП США за второй квартал и предложения президента Дональда Трампа отложить ноябрьские президентские выборы в США.

Большинство компонентов DOW в минусе (23 из 30). Аутсайдер - Exxon Mobil Corp. (XOM; -4.50%). Лидер роста - The Procter & Gamble Co. (PG; +2.26%).

Большинство секторов S&P в минусе. Наибольшее снижение показывает энергетический сектор (-3.0%). Больше остальных вырос сектор услуг связи (+0,36%)

Информационно-аналитический отдел TeleTrade

Европейские фондовые рынки резко снизились в четверг, так как инвесторы отыгрывали рекордное падение валового внутреннего продукта США во 2-м квартале и отчетность крупных корпораций.

Основные фондовые индексы США демонстрируют снижение после выхода угнетающих данных по ВВП США за второй квартал и предложения президента Дональда Трампа отложить ноябрьские президентские выборы в США.

В Министерстве труда сообщили, что валовой внутренний продукт (ВВП) США упал на рекордные 32.9% во втором квартале поскольку пандемия COVID-19 разрушила потребительские и бизнес-расходы. Однако, снижение оказалось меньшим, чем ожидали экономисты - на 34.7%.

Между тем, еженедельные заявки на пособие по безработице в США составили 1.434 млн., что примерно соответствовало оценкам. Тем не менее, текущие заявки, или те, которые подавали в течение как минимум двух недель, составили 17.018 млн. против 16.151 млн. на позапрошлой неделе.

Президент США Дональд Трамп в четверг поднял вопрос о возможности отсрочки ноябрьских президентских выборов в стране, несмотря на то, что их дата закреплена в Конституции США. В своем сообщении в Twitter он бездоказательно предположил, что президентские выборы 2020 года станут выборами с наибольшим числом фальсификаций в истории США в связи с использованием удаленного голосования и поднял вопрос о возможности отложить выборы до тех пор, пока не появится возможность голосовать безопасно.

Дополнительное давление на рынок оказывает отсутствие прогресса в переговорах между республиканцами и демократами в Конгрессе США по новому пакету мер для спасения пострадавшей от коронавируса американской экономики размером в $1 трлн.

Падение ВВП и неустойчивое восстановление могут оказать давление на Белый дом и Конгресс, чтобы договориться о новом пакете стимулов. Напомним, президент Трамп заявил в среду, что не спешит договариваться с демократами.

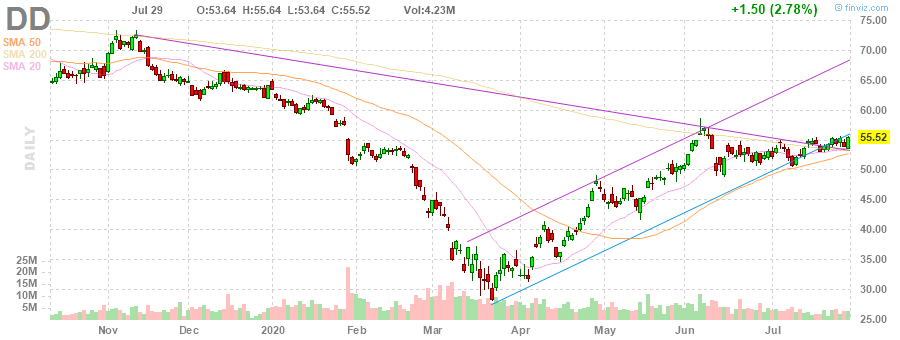

Участники рынка также продолжают следить за квартальными отчетами американских компаний. Сегодня в фокусе находятся результаты таких компаний, как PayPal (PYPL; +4.9% в моменте), DuPont (DD; -2.9%), Procter & Gamble (PG; +2.5%), MasterCard (MA; -0.6%), Qualcomm (QCOM; +12.6%), Int'l Paper (IP; -1.4%) и многих других.

После закрытия торговой сессии ожидается публикация отчетности Facebook (FB), Alphabet (GOOG), Amazon (AMZN), Apple (AAPL), Ford Motor (F) и других. Акции IT-компаний находятся под давлением (технологический сектор S&P 500 демонстрирует снижение на 0.6%) перед оглашением результатов/прогнозов лидеров сегмента.

Большинство компонентов DOW в минусе (27 из 30). Аутсайдер - Exxon Mobil Corp. (XOM; -4.43%). Лидер роста - The Procter & Gamble Co. (PG; +2.45%).

Все сектора S&P в минусе. Наибольшее снижение показывает энергетический сектор (-3.73%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Индекс | Значение | Изменение, пункты | Изменение в % |

Нефть | 39.93 | -1.34 | -3.25% |

Золото | 1961.20 | +7.80 | +0.40% |

Dow | 26134.00 | -306.00 | -1.16% |

S&P 500 | 3225.75 | -26.75 | -0.82% |

Nasdaq 100 | 10641.25 | -33.00 | -0.31% |

10-летние облигации США | 0.546 | -0.033 | -5.70% |

Информационно-аналитический отдел TeleTrade

Как отмечает CNBC, в четверг компания Procter & Gamble (PG) сообщила о солидном росте выручки в своем четвертом квартале, поскольку потребители, застрявшие дома из-за пандемии, стали покупать больше стирального порошка Tide и продуктов Mr. Clean.

Несмотря на ослабление карантинных ограничений и возврат потребителей к прежней модели поведения, гигант индустрии потребительских товаров ожидает увидеть более высокий спрос на свою продукцию в 2021 финансовом году.

Показатели компании за квартал, закончившийся 30 июня, в сравнении с ожиданиями аналитиков Уолл-стрит, опрошенных Refinitiv:

Показатели компании в сравнении с ожиданиями аналитиков Уолл-стрит, опрошенных Refinitiv:

- Прибыль на акцию: $1.16 против ожидаемых $1.01;

- Выручка: $17.7 млрд. против ожидаемых $16.97 млрд.

Чистая прибыль P&G в четвертом квартале ее 2020 финансового года составила $2.8 млрд., или $1.07 в расчете на акцию, по сравнению с убытком в $5.2 млрд., или $2.12 на акцию, в аналогичном периоде предыдущего года.

Скорректированный убыток компании составил $1.16 на акцию, что оказалось выше среднего прогноза аналитиков, опрошенных Refinitiv, на уровне $1.01 на акцию.

Чистые продажи P&G выросли на 4% до $17.7 млрд., превзойдя прогноз Уолл-стрит на уровне $16.97 млрд. Органические продажи, которые не учитывают влияние курсовой разницы, приобретений и продажи активов, выросли на 6% в четвертом квартале.

По словам компании, этот рост был обусловлен увеличением спроса в Северной Америке и Китае, ее втором по величине рынке, на товары для уборки дома и предметы личной гигиены в период коронакризиса. Органические продажи сегмента средств по уходу за тканями и домом, который включает продажи чистящих средств Tide и Comet, увеличились на 14% в четвертом квартале.

Менеджмент также ожидает увидеть увеличение спроса на эти категории в ближайшие месяцы.

Сегмент P&G, специализирующийся на продукции для ухода для детей, женщин и семьи сообщил о своем втором-крупнейшем увеличении органических продаж - на 5%. В эту категорию входят подгузники Pampers, бумажные полотенца Bounty и туалетная бумага Charmin.

В сегменте красоты P&G, включающем в себя продукцию Olay и Pantene, рост органических продаж составил 3%. Органические продажи дорогой линии по уходу за кожей SK-II показали выражающееся двузначной цифрой снижение, из-за ограничения путешествий через пандемию.

Здравоохранительный бизнес компании сообщил о росте органических продаж на 2%. Органические продажи продуктов по уходу за полостью рта, в том числе Crest и Oral-B, упали после закрытия стоматологических кабинетов и магазинов электроники. Но продукты личной гигиены, включая Vicks и Pepto-Bismol, показали выражающееся двузначной цифрой увеличение органических продаж.

Бизнес по уходу за внешностью P&G вновь стал единственным сегментом, сообщившим о сокращении органических продаж. Компания заявила, что на некоторых рынки потребители стали бриться меньше из-за пандемии, что привело к падению продаж бизнеса, специализирующегося на продукции для бритья, включая Gillette и Venus. В Китае, который находится в процессе восстановления, бизнес компании по уходу за внешностью зафиксировал выражающийся двузначной цифрой рост.

В компании ожидают на продолжение трудностей в 2021 финансовом году, поскольку мир борется с пандемией. Более строгие карантинные ограничения могут возобновиться в случае роста числа инфицированных коронавирусом, что может привести к большим трудностям в работе P&G и более глубокому спаду глобальной экономики.

На 2021 финансовый год компания прогнозирует прирост продаж на 1-3%, органической выручки на 2-4% и прибыли на 6-10%. Ожидается, что рост органических продаж будет более сильным в первой половине года и нормализуется во второй половине, поскольку P&G продолжает наблюдать сильный спрос благодаря пандемии. Прогноз не учитывает возможные новые геополитические проблемы, закрытие магазинов или проблемы с цепочкой поставок.

P&G также заявила, что рассчитывает выплатить акционерам дивиденды на сумму $8 млрд. и провести обратный выкуп собственных акций на сумму $6-8 млрд. в 2021 финансовом году.

На текущий момент акции PG котируются по $131.45 (+2.45%).

Информационно-аналитический отдел TeleTrade

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 0.55% (-3 б.п.).

Нефть (WTI) $40.24 (-2.50%)

Золото $1,948.00 (-0.28%)

Перед открытием рынка фьючерс S&P находится на уровне 3,223.00 (-0.90%), фьючерс NASDAQ снизился 1.00% до уровня 10,568.00. Внешний фон негативный. Основные фондовые индексы Азии завершили сессию преимущественно в минусе. Основные фондовые индексы Европы на текущий момент демонстрируют снижение.

Индекс/сырье | Текущее значение | Изменение, пункты | Изменение в % |

Nikkei | 22,339.23 | -57.88 | -0.26% |

Hang Seng | 24,710.59 | -172.55 | -0.69% |

Shanghai | 3,286.82 | -7.73 | -0.23% |

S&P/ASX | 6,051.10 | +44.70 | +0.74% |

FTSE | 6,023.57 | -107.89 | -1.76% |

CAC | 4,887.51 | -71.23 | -1.44% |

DAX | 12,488.64 | -333.62 | -2.60% |

Сентябрьские нефтяные фьючерсы Nymex WTI | $40.55 | -1.74% | |

Золото | $1,941.60 | -0.60% |

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют негативную динамику, так как инвесторы оценивают угнетающие макро данные и готовятся к публикации отчетности крупных IT-компаний.

В Министерстве труда сообщили, что валовой внутренний продукт (ВВП) США упал на рекордные 32.9% во втором квартале поскольку пандемия COVID-19 разрушила потребительские и бизнес-расходы. Однако, снижение оказалось меньшим, чем ожидали экономисты - на 34.7%.

Между тем, еженедельные заявки на пособие по безработице в США составили 1.434 млн., что примерно соответствовало оценкам. Тем не менее, текущие заявки, или те, которые подавали в течение как минимум двух недель, составили 17.018 млн. против 16.151 млн. на позапрошлой неделе.

Дополнительное давление на рынок оказывает отсутствие прогресса в переговорах между республиканцами и демократами в Конгрессе США по новому пакету мер для спасения пострадавшей от коронавируса американской экономики размером в $1 трлн.

Падение ВВП и неустойчивое восстановление могут оказать давление на Белый дом и Конгресс, чтобы договориться о новом пакете стимулов. Президент США Дональд Трамп, чьи результаты опросов общественного мнения обострились, когда он пытается справиться с пандемией, экономическим кризисом и протестами против расовой несправедливости за три месяца до выборов 3 ноября, заявил в среду, что не спешит договариваться с демократами.

Участники рынка также продолжают следить за квартальными отчетами американских компаний. Сегодня в фокусе находятся результаты таких компаний, как PayPal (PYPL; +4.1% на премаркете), DuPont (DD; -1.9%), Procter & Gamble (PG; +1.4%), MasterCard (MA; -0.1%), Qualcomm (QCOM; +10.7%), Int'l Paper (IP; +3.4%) и многих других.

После закрытия торговой сессии ожидается публикация отчетности Facebook (FB), Alphabet (GOOG), Amazon (AMZN), Apple (AAPL), Ford Motor (F) и других. Акции IT-компаний находятся под давлением перед оглашением результатов/прогнозов лидеров сегмента.

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

3M Co | MMM | 154.51 | -1.74(-1.11%) | 4441 |

ALCOA INC. | AA | 12.97 | -0.21(-1.59%) | 6699 |

ALTRIA GROUP INC. | MO | 41.6 | -0.03(-0.07%) | 4539 |

Amazon.com Inc., NASDAQ | AMZN | 3,021.00 | -12.53(-0.41%) | 56263 |

American Express Co | AXP | 95.25 | -1.44(-1.49%) | 3988 |

AMERICAN INTERNATIONAL GROUP | AIG | 32.15 | -0.52(-1.59%) | 5757 |

Apple Inc. | AAPL | 376.75 | -3.41(-0.90%) | 363615 |

AT&T Inc | T | 29.41 | -0.15(-0.51%) | 48545 |

Boeing Co | BA | 163.52 | -2.49(-1.50%) | 202888 |

Caterpillar Inc | CAT | 138.95 | -1.58(-1.12%) | 3592 |

Chevron Corp | CVX | 88.94 | -1.13(-1.25%) | 12761 |

Cisco Systems Inc | CSCO | 45.85 | -0.86(-1.84%) | 101458 |

Citigroup Inc., NYSE | C | 51.49 | -1.03(-1.96%) | 58060 |

Deere & Company, NYSE | DE | 178.5 | -1.75(-0.97%) | 3585 |

E. I. du Pont de Nemours and Co | DD | 54.99 | -0.23(-0.42%) | 5393 |

Exxon Mobil Corp | XOM | 43.48 | -0.55(-1.25%) | 52018 |

Facebook, Inc. | FB | 231.1 | -2.19(-0.94%) | 115617 |

FedEx Corporation, NYSE | FDX | 176.49 | 6.94(4.09%) | 103635 |

Ford Motor Co. | F | 6.81 | -0.11(-1.59%) | 441722 |

Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 13.09 | -0.21(-1.58%) | 42881 |

General Electric Co | GE | 6.52 | -0.07(-1.06%) | 933798 |

General Motors Company, NYSE | GM | 25.45 | -0.44(-1.70%) | 73709 |

Goldman Sachs | GS | 199.91 | -2.67(-1.32%) | 22094 |

Google Inc. | GOOG | 1,509.00 | -13.02(-0.86%) | 10977 |

Hewlett-Packard Co. | HPQ | 16.91 | -0.17(-1.00%) | 14766 |

Home Depot Inc | HD | 262.72 | -1.94(-0.73%) | 4151 |

HONEYWELL INTERNATIONAL INC. | HON | 152.07 | -2.51(-1.62%) | 335 |

Intel Corp | INTC | 47.53 | -0.54(-1.12%) | 411096 |

International Business Machines Co... | IBM | 124.25 | -1.07(-0.85%) | 6026 |

International Paper Company | IP | 38 | 1.25(3.40%) | 21876 |

Johnson & Johnson | JNJ | 149.4 | 2.86(1.95%) | 87669 |

JPMorgan Chase and Co | JPM | 98.13 | -1.55(-1.56%) | 98737 |

McDonald's Corp | MCD | 194.3 | -1.91(-0.97%) | 7728 |

Merck & Co Inc | MRK | 79.02 | -0.33(-0.42%) | 25823 |

Microsoft Corp | MSFT | 201.35 | -2.71(-1.33%) | 281603 |

Nike | NKE | 96.06 | -0.91(-0.94%) | 4634 |

Pfizer Inc | PFE | 38.71 | -0.17(-0.44%) | 134371 |

Procter & Gamble Co | PG | 130.3 | 1.99(1.55%) | 151482 |

Starbucks Corporation, NASDAQ | SBUX | 76.82 | -0.60(-0.78%) | 24845 |

Tesla Motors, Inc., NASDAQ | TSLA | 1,490.00 | -9.11(-0.61%) | 109504 |

The Coca-Cola Co | KO | 47.6 | -0.42(-0.87%) | 12528 |

Travelers Companies Inc | TRV | 115.36 | -1.49(-1.28%) | 514 |

Twitter, Inc., NYSE | TWTR | 36.7 | -0.46(-1.24%) | 14943 |

UnitedHealth Group Inc | UNH | 302 | -4.68(-1.53%) | 983 |

Verizon Communications Inc | VZ | 57.15 | -0.30(-0.52%) | 5557 |

Visa | V | 197.03 | -1.55(-0.78%) | 12503 |

Wal-Mart Stores Inc | WMT | 130.04 | -0.65(-0.50%) | 14255 |

Walt Disney Co | DIS | 114.9 | -0.71(-0.61%) | 40204 |

Yandex N.V., NASDAQ | YNDX | 56.26 | -1.35(-2.34%) | 9174 |

Аналитики MKM Partners присвоили акциям Walmart (WMT) рейтинг Neutral; целевая стоимость $147

Согласно обнародованному отчету, прибыль компании MasterCard (MA) по итогам второго квартала 2020 финансового года (ФГ) достигла $1.36 в расчете на одну акцию (против $1.89 на одну акцию во втором квартале 2019 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $1.18 на одну акцию.

Квартальная выручка компании составила $3.300 млрд. (-19.8% г/г), тогда как средний прогноз аналитиков предполагал $3.259 млрд.

Акции MA на премаркете выросли до уровня $313.00 (+1.20%).

Информационно-аналитический отдел TeleTrade

Согласно обнародованному отчету, прибыль компании Int'l Paper (IP) по итогам второго квартала 2020 финансового года (ФГ) достигла $0.77 в расчете на одну акцию (против $1.15 на одну акцию во втором квартале 2019 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $0.39 на одну акцию.

Квартальная выручка компании составила $4.866 млрд. (-14.1% г/г), тогда как средний прогноз аналитиков предполагал $4.974 млрд.

Акции IP на премаркете выросли до уровня $37.70 (+2.59%).

Информационно-аналитический отдел TeleTrade

Согласно обнародованному отчету, прибыль компании Procter & Gamble (PG) по итогам четвертого квартала 2020 финансового года (ФГ) достигла $1.16 в расчете на одну акцию (против $1.10 на одну акцию в четвертом квартале 2019 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $1.01 на одну акцию.

Квартальная выручка компании составила $17.698 млрд. (+3.5% г/г), тогда как средний прогноз аналитиков предполагал $16.974 млрд.

Компания также выпустила прогноз основных финансовых показателей на 2021 ФГ: прибыль ожидается на уровне +3-7% г/г (что подразумевает $5.27-5.48 на акцию) против среднего прогноза аналитиков на уровне $5.23 на акцию, а выручка - на уровне 1-3% г/г (что подразумевает $71.66-73.08 млрд.) против среднего прогноза аналитиков на уровне $71.68 млрд.

Акции PG на премаркете выросли до уровня $131.00 (+2.10%).

Информационно-аналитический отдел TeleTrade

Согласно обнародованному отчету, прибыль компании PayPal (PYPL) по итогам второго квартала 2020 финансового года (ФГ) достигла $1.07 в расчете на одну акцию (против $0.86 на одну акцию во втором квартале 2019 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $0.88 на одну акцию.

Квартальная выручка компании составила $5.260 млрд. (+22.0% г/г), тогда как средний прогноз аналитиков предполагал $4.994 млрд.

Компания также выпустила превысивший ожидания прогноз выручки на третий квартал 2020 ФГ, предполагающий рост выручки на ~23% (или на 25% без учета валютных колебаний), что эквивалентно выручке примерно в $5.385 млрд. против среднего прогноза аналитиков на уровне $5.06 млрд.

На весь 2020 ФГ компания прогнозирует рост показателя прибыль на акцию на ~25%, что соответствует $3.88 против среднего прогноза аналитиков на уровне $3.39 и рост выручки на ~17% (~19% без учета валютных колебаний), что эквивалентно выручке в $20.79 млрд. против среднего прогноза аналитиков на уровне $20.37 млрд.

Акции PYPL на премаркете выросли до уровня $189.90 (+2.87%).

Информационно-аналитический отдел TeleTrade

Европейские фондовые индексы торгуются со снижением, так как число заражений коронавирусом во всем мире продолжало расти, а последние отчеты о доходах компаний разочаровали.

Настроения инвесторов были еще более ослаблены из-за предупреждения ФРС о том, что экономические перспективы США ухудшаются.

Что касается данных, ВВП Германии резко упал с 1970 года во втором квартале, тогда как новый официальный уровень безработицы в Евросоюзе достиг 7,1%, а в еврозоне - 7,8% в июне, согласно новым данным.

Акции Royal Dutch Shell упали в цене на -1,7%, так как компания зарегистрировала ежеквартальные убытки в размере $18,1 млрд после рекордного снижения стоимости своих нефтегазовых активов.

Рыночная стоимость Standard Chartered упала на -4,2% после сообщения о 33-процентном падении прибыли в первом полугодии.

Страховая группа RSA потеряла -3% стоимости бумаг после того, как ее прибыль до уплаты налогов в первом полугодии упала на 7%.

Производитель лекарств AstraZeneca подрожал на 3,2% после того, как продажи во втором квартале превысили прогнозы.

Итальянская нефтегазовая компания Eni SpA снизила капитализацию на -3,7%. Компания заявила, что ее чистый убыток во втором квартале, связанный с акционерами, составил 4,41 млрд евро по сравнению с прошлогодней прибылью в 424 млн евро.

Страховая компания Generali потеряла -3,7% после того, как ее чистая прибыль за первое полугодие выросла более чем вдвое.

Швейцарский производитель продуктов питания и напитков Nestlé вырос на 0.5% после сообщения об увеличении прибыли в первом полугодии.

Французская нефтегазовая компания Total SA поднялась на 1,6% после сохранения дивидендов.

Автопроизводитель Renault подешевел на -5,6% после того, как он продемонстрировал рекордные потери в первом полугодии.

Бумаги Safran подорожали на 3,8%. Аэрокосмическая и оборонная компания установила новые ориентиры на год, предполагая постепенное восстановление воздушного движения и несмотря на значительные неопределенности.

Производитель самолетов Airbus поднялся на 3 процента. Компания заявила, что не будет делать никаких прогнозов на следующий год из-за «ограниченной видимости».

Немецкий автопроизводитель Volkswagen упал на -6% после того, как обнародовал операционные убытки первого полугодия и сократил дивиденды.

На текущий момент:

Индекс | Цена | Изменение, пункты | Изменения в % |

FTSE | 6 034,69 | -96,77 | -1,58% |

DAX | 12 507,43 | -314,83 | -2,46% |

CAC | 4 898,18 | -60,56 | -1,22% |

Информационно-аналитический отдел TeleTrade

Согласно обнародованному отчету, прибыль компании DuPont (DD) по итогам второго квартала 2020 финансового года (ФГ) достигла $0.70 в расчете на одну акцию (против $0.97 на одну акцию во втором квартале 2019 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $0.58 на одну акцию.

Квартальная выручка компании составила $4.828 млрд. (-11.7% г/г), тогда как средний прогноз аналитиков предполагал $4.711 млрд.

Компания также сообщила, что по итогам третьего квартала 2020 ФГ рассчитывает заработать $0.71-0.73 на акцию против среднего прогноза аналитиков в $0.71 на акцию, а ее выручка, как ожидается, несколько увеличится по сравнению с предыдущим кварталом против среднего прогноза аналитиков в $5.01 млрд.

Акции DD на премаркете котируются по $55.22 (0.0%).

Информационно-аналитический отдел TeleTrade

Фондовые индексы Азиатско-Тихоокеанского региона закрылись разнонаправленно, так как неослабевающий рост числа случаев коронавируса по всему миру компенсировал оптимизм инвесторов по поводу голубиных заявлений ФРС.

Директивные органы ФРС вновь подтвердили свое обязательство использовать все имеющиеся в их распоряжении средства, чтобы направить пораженную вирусом экономику на путь восстановления, но предупредили, что перспективы будут зависеть от динамики распространения коронавируса.

Китайские акции упали, так как страна сообщила о 105 новых случаях коронавируса на материке, по сравнению со 101 днем ранее, причем 96 из них - в крайнем западном регионе Синьцзяна.

Гонконгский индекс Hang Seng снизился на -0,69%. Согласно официальным данным, экономика страны сократилась четвертый квартал подряд, поскольку пандемия коронавируса отразилась на расходах домохозяйств, инвестициях и экспорте во втором квартале.

По предварительным оценкам Департамента переписей и статистики, ВВП сократился на -9% в годовом исчислении после спада на -9,1% в первые три месяца года. Экономика сократилась в течение четырех кварталов подряд.

Акции в Японии закрылись со снижением, так как количество новых случаев заболевания коронавирусом впервые превысило отметку в 1000 человек, а Осака и Айти установили ежедневные рекорды. Поощрение данных по розничным продажам помогло в некоторой степени ограничить спад.

Министерство экономики, торговли и промышленности сообщило, что розничные продажи в Японии в июне сократились на -1,2% в годовом исчислении. Это превзошло прогнозы снижения на -6,5% после падения на -12,3% в мае. В месячном исчислении розничные продажи подскочили с учетом сезонных колебаний на 13,1% после роста на 2,1% в предыдущем месяце.

Рыночная стоимость ANA Holdings упал на -2,8% после того, как авиакомпания заявила, что понесла рекордные квартальные чистые убытки в апреле-июне. Химическо- косметическая компания Kao Corporation снизила капитализацию на -5,2% после снижения прогноза прибыли на год до марта.

Рынки Австралии выросли, так как Федеральный комитет по открытым рынкам выразил готовность продолжать покупки облигаций.

Горнодобывающий гигант Rio Tinto прибавил 1,1% стоимости бумаг, подняв дивиденд, и заявил, что в Китае наблюдается резкое V-образное восстановление.

Акции Fortescue Metals Group выросли на 4,2%, превзойдя свои прогнозы по добыче железной руды за весь год с рекордными поставками в четвертом квартале.

Что касается данных, то общее количество разрешений на строительство, выданных в Австралии, сократилось с учетом сезонных колебаний на -4,9% по сравнению с предыдущим месяцем в июне, сообщает Австралийское бюро статистики. Это не соответствует ожиданиям увеличения на 1,5% после сокращения на -15,8% в мае. В годовом исчислении количество разрешений на строительство на -15,8%.

Индекс | Изменение, пункты | Цена закрытия | Изменения в % |

NIKKEI | -57,88 | 22 339,23 | -0,26% |

SHANGHAI | -7,73 | 3 286,82 | -0,23% |

HSI | -172,55 | 24 710,59 | -0,69% |

ASX 200 | +44,7 | 6 051,1 | +0,74% |

KOSPI | +3,85 | 2 267,01 | +0,17% |

NZX 50 | +92,58 | 11 692,02 | +0,8% |

Информационно-аналитический отдел TeleTrade

Индекс | Изменение, пункты | Цена открытия | Изменения в % |

FTSE | + 1,15 | 6 132,61 | + 0,02% |

DAX | -77,26 | 12 745 | -0,6% |

CAC 40 | -8,26 | 4 950,48 | -0,17% |

Информационно-аналитический отдел TeleTrade

DAX +0.1%

FTSE +0.1%

IBEX +0.1%

Европейские фондовые индексы откроются в четверг небольшим повышением после того, как Федеральный резерв США опубликовал сдержанное сообщение на июльском заседании.

Информационно-аналитический отдел TeleTrade

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | -260.27 | 22397.11 | -1.15 |

| Hang Seng | 110.38 | 24883.14 | 0.45 |

| KOSPI | 6.17 | 2263.16 | 0.27 |

| ASX 200 | -14.1 | 6006.4 | -0.23 |

| FTSE 100 | 2.2 | 6131.46 | 0.04 |

| DAX | -13.02 | 12822.26 | -0.1 |

| CAC 40 | 29.8 | 4958.74 | 0.6 |

| Dow Jones | 160.29 | 26539.57 | 0.61 |

| S&P 500 | 40 | 3258.44 | 1.24 |

| NASDAQ Composite | 140.85 | 10542.94 | 1.35 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.