- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 31-07-2015

Основные фондовые индексы США завершили сегодняшние торги ниже нулевой отметки

По итогам торговой недели: DOW +0.70%, S&P +1.16%, Nasdaq +0.80%

Фондовые индексы США начали неделю в минусе, снизившись на фоне опасений относительно замедления роста Китая в результате крупнейшего падения акций в Шанхае за восемь лет. Промышленный индекс Доу-Джонса упал до самого низкого уровня за последние пять месяцев, композитный Nasdaq опустился до четырехнедельного минимума, а S&P 500 достиг минимума двух недель. Инвесторы испытывали беспокойство, что власти Китая сворачивают меры по поддержке рынка. Кроме того, объем заказов на товары длительного пользования значительно вырос в июне, компенсировав падение за предыдущие два месяца. Согласно данным, с учетом сезонных колебаний новые заказы на товары длительного пользования выросли в июне на 3,4% по сравнению с -2,2% в предыдущем месяце (пересмотрено с -1,8%). Экономисты ожидали, что заказы увеличатся на 3,0%.

Во вторник индексы США выросли, завершив при этом пятидневное снижение. Падение китайских индексов замедлилось благодаря тому, что регулятор ценных бумаг Китая заявил в понедельник о том, что будет покупать акции, чтобы стабилизировать рынок, после крупнейшего спада на рынке за восемь лет. Как стало сегодня известно, сектор услуг США вырос более быстрыми темпами в июле, чем в июне, так как занятость и новый бизнес ускорились. Как показал отчет финансовой фирмы Markit, предварительный индекс менеджеров по снабжению для сферы услуг вырос до 55,2 в июле с последнего чтения 54,8 в июне, немного опередив уровень 55, ожидаемый экономистами. Кроме того, отчет, представленный Conference Board, показал, что индекс потребительского доверия США упал в июле до уровня 90,9 пункта против 99,8 пункта в июне (пересмотрено с 101,4 пункта). Экономисты ожидали, что индекс составит 100,0 пункта.

В среду фондовый рынок США закрылся в плюсе, получив поддержку от корпоративной отчетности и итогов заседания ФРС. Напомним, ФРС завершила двухдневное заседание по денежно-кредитной политике и приняла решение оставить ключевую процентную ставку около нуля. На заседании, намеченном на 16-17 сентября, руководству центрального банка предстоит принять трудное решение. Сегодня ФРС указала на прогресс на рынке труда США. Это является признаком того, что центральный банк нацелен на повышение процентных ставок в сентябре или позже в этом году. Тем не менее, в то же время ФРС просигнализировала об обеспокоенности относительно низкой инфляции, которая может убедить руководство центрального банка отложить повышение процентных ставок.

В четверг основные фондовые индексы США продемонстрировали разнонаправленную динамику после того, как доходы от Facebook (FB) и Procter & Gamble (PG) разочаровали инвесторов а данные показали, что экономика США выросла медленнее, чем ожидалось. Так, в США экономический рост ускорился во втором квартале, так как подъем потребительских расходов компенсировал снижение из-за слабых деловых расходов на оборудование, предполагая устойчивый импульс, который может приблизить ФРС к повышению процентных ставок в этом году. Валовой внутренний продукт расширился в годовом исчислении на 2,3%. В первом квартале ВВП, как ранее сообщалось, сократился на 0,2%. Однако этот показатель был пересмотрен до роста на 0,6%. Кроме того, как стало сегодня известно, первичные обращения за пособием по безработице, индикатор увольнений, увеличились на 12000 до 267000 с учетом сезонных колебаний на неделе, завершившейся 25 июля.

В пятницу основные фондовые индексы Уолл-стрит немного снизились после публикации слабого роста заработной платы в США, что является фактором в пользу того, чтобы Федеральная резервная система США отложила повышение ставки. Так, по итогам 2-го квартала темпы роста заработных плат в США замедлились максимально с начала ведения исследований, тогда как эксперты прогнозировали, что улучшение ситуации на рынке труда положительным образом отразится на динамике оплаты труда. Прирост во 2 квартале на 0,2% оказался минимальным с 1982 года. В 1-м квартале показатель находился на отметке 0,7%. Согласно усредненному прогнозу экономистов, ожидался рост на 0,6%. Вместе с тем, окончательные результаты исследований, представленные Thomson-Reuters и Мичиганским институтом, показали, что в июле индекс потребительских настроений упал до 93,1 пункта по сравнению с окончательным чтением за июнь на отметке 96,1 пункта и предварительным значением за июль 93,3 пункта. Согласно средним оценкам экспертов данный индекс должен был составить 94 пункта. Кроме того, как сообщила Ассоциация Менеджеров в Чикаго, индекс PMI резко вырос в начале третьего квартала, превысив при этом уровень 50 и достигнув максимального значения с января 2015 года. Согласно данным, июльский индекс менеджеров по закупкам Чикаго поднялся на 5,3 пункта, до 54,7 пункта. Аналитики ожидали, что показатель вырастет до 50,5 пункта.

В отраслевом разрезе все сектора индекса S&P за период 27-31 июля включительно показали повышение. Наибольший рост зафиксировал сектор коммунального хозяйства (+3,3%). Меньше всех увеличился технологический сектор (+0,6%)

Что касается компонентов индекса DOW, то за прошедшую неделю рост показали 17 из 30 акций, входящих в состав индекса. Наибольший отрицательный результат за неделю продемонстрировали акции E. I. du Pont de Nemours and Company (DD, -4.94%). Лидером были акции Visa Inc. (V, +6.45%).

Европейские фондовые индексы завершили сегодняшние торги с умеренным повышением, записав при этом четвертый сессионный прирост подряд, что было связано с публикацией корпоративной отчетности.

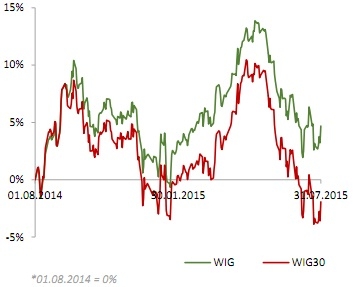

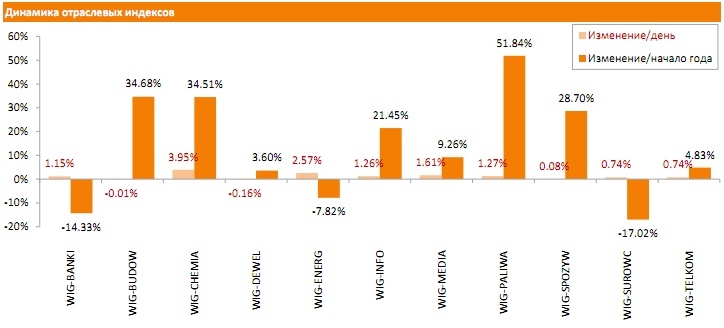

В пятницу польский рынок акций закончил торги существенным ростом. Индекс широкого рынка WIG прибавил 1.42%. С положительным результатом закончили торговый день почти все сектора индекса, за исключением девелоперов (-0.16%) и строительного сектора (-0.01%).

Индекс крупнейших ликвидных бумаг WIG30 вырос на 1.72%. Большинство бумаг, входящих в индексную корзину, показали положительную динамику. Лидерами роста стали акции SYNTHOS (WSE: SNS) и GRUPA AZOTY (WSE: ATT), прибавившие более 5%. За ними следуют бумаги ENEA (WSE: ENA), ENERGA (WSE: ENG), EUROCASH (WSE: EUR) и TAURON PE (WSE: TPE), котировки которых повысились на 4.12%-4.76%. Напротив, в минусе день закончили только акции BOGDANKA (WSE: LWB), JSW (WSE: JSW) и GTC (WSE: GTC), подешевевшие на 1.13%, 0.59% и 0.34% соответственно.

Основные фондовые индексы Уолл-стрит немного выше нулевой отметки в пятницу после публикации слабого роста заработной платы в США, что является фактором в пользу того, чтобы Федеральная резервная система США отложила повышение ставки.

Так, по итогам 2-го квартала темпы роста заработных плат в США замедлились максимально с начала ведения исследований, тогда как эксперты прогнозировали, что улучшение ситуации на рынке труда положительным образом отразится на динамике оплаты труда. Прирост во 2 квартале на 0,2% оказался минимальным с 1982 года. В 1-м квартале показатель находился на отметке 0,7%. Согласно усредненному прогнозу экономистов, ожидался рост на 0,6%.

Вместе с тем, окончательные результаты исследований, представленные Thomson-Reuters и Мичиганским институтом, показали, что в июле американские потребители чувствовали себя более пессимистично в отношении экономики, чем в прошлом месяце. Согласно опубликованным данным, в июле индекс потребительских настроений упал до 93,1 пункта по сравнению с окончательным чтением за июнь на отметке 96,1 пункта и предварительным значением за июль 93,3 пункта. Согласно средним оценкам экспертов данный индекс должен был составить 94 пункта.

Кроме того, как сообщила Ассоциация Менеджеров в Чикаго, индекс PMI резко вырос в начале третьего квартала, превысив при этом уровень 50 и достигнув максимального значения с января 2015 года. Согласно данным, июльский индекс менеджеров по закупкам Чикаго поднялся на 5,3 пункта, до 54,7 пункта. Аналитики ожидали, что показатель вырастет до 50,5 пункта. В то время как все компоненты, входящие в состав индекса, выросли в июле, три из них (незавершенные заказы, поставки и занятость) остались на территории сокращения, то есть ниже отметки 50 пунктов.

Почти все компоненты индекса DOW торгуются в плюсе (21 из 30). Аутсайдером являются акции Chevron Corporation (CVX, -3.43%). Больше остальных выросли акции Pfizer Inc. (PFE, +1.95).

Почти все сектора индекса S&P выросли. Больше всего упал сектор конгломератов (-0.5%). Лидером роста является сектор коммунальных услуг (+1.6%).

На текущий момент:

Dow 17685.00 -1.00 -0.01%

S&P 500 2106.75 +3.00 +0.14%

Nasdaq 100 4600.25 +5.00 +0.11%

10 Year yield 2,20% -0,06

Oil 47.62 -0.90 -1.85%

Gold 1094.70 +6.00 +0.55%

Крупнейшая и богатейшая нефтяная компания США Exxon Mobil Corp. (XOM), сообщила о своей самой низкой прибыли за шесть лет в пятницу. Рост прибыли от переработки не смог компенсировать падения в сегментах разведки и добычи.

Акции Exxon Mobil теряла более 5% в пятницу, до самого низкого уровня с середины 2012 года.

Exxon также заявил, что снова урежет свой выкуп акций в течение текущего квартала до уровня $500 млн. Компания выкупила акций на $1 млрд во втором квартале, по сравнению с $3 млрд выкупленных акций каждый квартал за последнее время. Выкуп акций пользуются популярностью у инвесторов, потому что компания уменьшает количество доступных акций, и, как правило, делает их более ценными.

В пресс-релизе, главный исполнительный директор Рекс Тиллерсон сказал, что результаты в последнем квартале "отражают разнородные воздействия текущих цен на сырьевые товары".

Прибыль в сфере разведки и добычи снизилась на 74% до $2.03 млрд в последнем квартале.

Средняя цена реализуемой Exxon в США нефти упала до $54,06 за баррель с $98.55 за баррель годом ранее. Средняя цена природного газа упала в США до $2,31 за тысячу кубических футов с $4,46 год назад.

Производство Exxon увеличилось на 3,6% до 4 млн баррелей нефтяного эквивалента в день.

Заработки от переработки и сбыта выросли более чем в два раза, до $1,51 млн с $711 млн годом ранее. Прибыль химического сегмента улучшилась на 48% до $1,25 млрд за счет низких затрат на сырье.

В целом, Exxon сообщила о прибыли $4,19 млрд, или $1 на акцию, по сравнению с $8,78 млрд или $2,05 на акцию годом ранее. Доходы снизились на 33% до $74,11 млрд.

Аналитики, опрошенные Thomson Reuters ожидали прибыль на акцию в размере $1,11 и доход в размере $72,48 млрд.

Капитальные расходы упали до $8.26 млрд с $9,8 млрд годом ранее.

Переход Exxon на "режим экономии" чтобы сохранить деньги говорит о том, что компания не ожидает быстрого отскока цен на нефть. Компания объявила, что снизит свои капитальные расходы на этот год и сократит свой выкуп акций в ближайшее время.

Вместе с тем, Chevron Corp. (CVX), вторая по величине нефтяная компания в США по рыночной стоимости после Exxon, в пятницу заявила, что ее прибыль упала до самого низкого уровня с 2002 года во втором квартале.

На текущий момент акции Exxon Mobil Corp. (XOM) торгуются по $79,92 (-3.72%)

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 2.21% (-5 б.п.).

Нефть (WTI) $48.34 (-1.07%)

Золото $1095.10 (+0.65%)

Перед открытием рынка фьючерс S&P находится на уровне 2106.00 (+0.11%), фьючерс NASDAQ вырос на 0.23% до уровня 4605.75.

Внешний фон умеренно позитивный. Основные фондовые индексы Азии завершили сессию преимущественно в плюсе. Основные фондовые индексы Европы на текущий момент демонстрируют незначительный прирост.

Nikkei 20,585.24 +62.41 +0.30%

Hang Seng 24,636.28 +138.30 +0.56%

Shanghai Composite 3,664.01 -41.76 -1.13%

FTSE 6,680.32 +11.45 +0.17%

CAC 5,064.28 +17.86 +0.35%

DAX 11,259.58 +2.43 +0.02%

Сентябрьские нефтяные фьючерсы Nymex WTI в данный момент котируются по $47.89 за баррель (-1.32%)

Золото торгуется по $1095.10 за унцию (+0.65%).

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют умеренный рост, указывая на позитивный старт торгов в последнюю сессию июля.

В центре внимания участников рынка находятся квартальные отчеты американских нефтяных гигантов Exxon Mobil (XOM) и Chevron (CVX). Обе компании сообщили о падении выручки более чем на 30% в годовом исчислении, прибыль обеих оказалась ниже прогнозов, но вот CVX удалось добиться менее значительного падения выручки по сравнению с ожиданиями. В итоге снижение акций обеих компаний на премаркете составляет около 2%.

После начала торгов влияние на их ход могут оказать данные по индексу менеджеров по закупкам Чикаго (выйдет в 13:45 GMT) и индексу потребительских настроений от Reuters/Michigan (окончательное значение, выйдет в 14:00 GMT). Ожидается рост первого показателя и снижение второго.

(компания / тикер / цена / изменение, % / проторгованый объем)

| Home Depot Inc | HD | 116.50 | +0.03% | 0.4K |

| Apple Inc. | AAPL | 122.41 | +0.03% | 95.2K |

| Johnson & Johnson | JNJ | 99.90 | +0.06% | 0.1K |

| Wal-Mart Stores Inc | WMT | 72.21 | +0.07% | 1.2K |

| Starbucks Corporation, NASDAQ | SBUX | 58.10 | +0.07% | 2.4K |

| Tesla Motors, Inc., NASDAQ | TSLA | 267.00 | +0.08% | 5.2K |

| Walt Disney Co | DIS | 120.16 | +0.11% | 0.5K |

| Yahoo! Inc., NASDAQ | YHOO | 37.46 | +0.11% | 1.0K |

| Amazon.com Inc., NASDAQ | AMZN | 537.40 | +0.12% | 3.0K |

| Boeing Co | BA | 143.22 | +0.15% | 0.4K |

| Pfizer Inc | PFE | 35.79 | +0.17% | 1.9K |

| ALCOA INC. | AA | 10.00 | +0.20% | 0.4K |

| Nike | NKE | 115.25 | +0.21% | 0.2K |

| General Motors Company, NYSE | GM | 31.98 | +0.22% | 4.3K |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 11.87 | +0.25% | 12.0K |

| American Express Co | AXP | 76.35 | +0.30% | 0.6K |

| Procter & Gamble Co | PG | 77.79 | +0.52% | 0.3K |

| The Coca-Cola Co | KO | 40.97 | +1.01% | 0.3K |

| Merck & Co Inc | MRK | 59.35 | +1.42% | 1.5K |

| Barrick Gold Corporation, NYSE | ABX | 07.24 | +2.70% | 20.9K |

| Cisco Systems Inc | CSCO | 28.30 | 0.00% | 4.3K |

| Travelers Companies Inc | TRV | 106.50 | 0.00% | 0.7K |

| United Technologies Corp | UTX | 100.73 | 0.00% | 0.6K |

| Ford Motor Co. | F | 15.окт | 0.00% | 2.8K |

| Citigroup Inc., NYSE | C | 58.87 | -0.02% | 1.0K |

| Intel Corp | INTC | 28.90 | -0.03% | 213.6K |

| General Electric Co | GE | 26.11 | -0.04% | 11.4K |

| Microsoft Corp | MSFT | 46.86 | -0.04% | 1K |

| Verizon Communications Inc | VZ | 46.65 | -0.04% | 0.4K |

| Goldman Sachs | GS | 207.07 | -0.06% | 4.2K |

| AT&T Inc | T | 34.78 | -0.06% | 2.5K |

| Caterpillar Inc | CAT | 78.30 | -0.06% | 91.2K |

| JPMorgan Chase and Co | JPM | 69.00 | -0.06% | 5.9K |

| Hewlett-Packard Co. | HPQ | 30.60 | -0.07% | 6.6K |

| International Business Machines Co... | IBM | 160.75 | -0.13% | 4.3K |

| Visa | V | 76.25 | -0.17% | 9.8K |

| Facebook, Inc. | FB | 95.00 | -0.22% | 56.0K |

| Twitter, Inc., NYSE | TWTR | 31.40 | -0.22% | 21.6K |

| McDonald's Corp | MCD | 98.90 | -0.27% | 0.3K |

| ALTRIA GROUP INC. | MO | 53.85 | -0.65% | 0.1K |

| Chevron Corp | CVX | 91.26 | -1.90% | 3.4K |

| Exxon Mobil Corp | XOM | 81.20 | -2.18% | 57.4K |

Согласно обнародованным данным, прибыль компании по итогам 2-го квартала составила $0.30 в расчете на одну акцию против среднего прогноза аналитиков $1.15. Выручка упала на 30,3% г/г до уровня $40.36 млрд. против среднего прогноза $30.27 млрд.

Акции CVX на премаркете упали до уровня $91.25 (-1.91%).

Согласно обнародованным данным, прибыль компании по итогам 2-го квартала составила $1.00 в расчете на одну акцию против среднего прогноза аналитиков $1.11. Выручка упала на 33,4% г/г до уровня $74.11 млрд. против среднего прогноза $75.22 млрд.

Акции XOM на премаркете упали до уровня $81.40 (-1.94%).

Европейские рынки акций движутся разнонаправленно на фоне смешанной отчетности и данных по инфляции и безработице в еврозоне.

Фондовые рынки Европы открылись ростом. Индекс Stoxx Europe 600 прибавил 0,2% в начале торгов. Индикатор резко снизился в начале недели, так как падение на китайском рынке акций передалось мировым фондовым площадкам, но полностью восстановился от потерь в последующие дни.

Индекс Shanghai Composite в пятницу вновь упал, завершив один из худших месяцев за последние два года.

Впрочем, европейские инвесторы обратили мало внимания на сегодняшнее снижение, вместо этого они сосредоточили внимание на последней корпоративной отчетности. По данным FactSet, среди компаний в составе индекса Stoxx Europe 600, которые уже опубликовали свои финансовые результаты за 2-й квартал, 54% превзошли прогнозы по прибыли. Для сравнения, в 1-м квартале этот показатель составил 50%.

В фокусе внимания участников рынка были данные по инфляции и безработице в еврозоне. Инфляция в странах еврозоны осталась стабильной на уровне 0,2 процента в июле, показали предварительные данные Евростата, опубликованные в пятницу. Инфляция осталась в плюсе в третий месяц подряд и июльский показатель соответствует ожиданиям экономистов. Между тем, базовая инфляция, которая исключает энергию, продукты питания, алкоголь и табак, ускорилась до 1 процента с 0,8 процента в июне. Как ожидалось, она останется на уровне 0,8 процента.

Уровень безработицы в зоне евро остался неизменным в июне на самом низком уровне с начала 2012 года, сообщило в пятницу агентство Евростат. Уровень безработицы остался на отметке 11,1 процента в июне, неизменным с мая. Это был самый низкий показатель в еврозоне с марта 2012 года. Результат совпал с прогнозом экономистов. Число безработных увеличилось на 31 000 с мая. По сравнению с июнем 2014 года количество безработных упало на 811 000. Уровень безработицы среди молодежи вырос до 22,5 процента в июне с 22,3 процента в мае.

Котировки акций ArcelorMittal выросли на 1,8%. Чистая прибыль крупнейшей сталелитейной компании мира увеличилась более чем втрое - до $179 млн с $52 млн годом ранее.

Капитализация Airbus Group SE поднялась на 4,7%. Европейская аэрокосмическая корпорация увеличила чистую прибыль в апреле-июне на 5% благодаря хорошим продажам гражданских самолетов.

Бумаги Vinci SA подорожали на 1,6% после того, как крупнейшая строительная компания Европы улучшила прогноз финансовых показателей на 2015 год.

Третья по величине авиагруппа в Европе International Consolidated Airlines Group S.A. (IAG), в состав которой входит British Airways, увеличила чистую прибыль во 2-м квартале на 28%. На этой новости рыночная стоимость IAG увеличилась на 0,7%.

Курс ценных бумаг Carrefour SA поднялся на 0,6%. Французский ритейлер, крупнейший в Европе и второй по величине в мире, сократил операционную прибыль в 1-м полугодии на четверть - до 745 млн евро, однако результат оказался лучше консенсус-прогноза в 714 млн евро.

В то же время цена акций британской сети гостиниц InterContinental Hotels Group (IHG) опустилась на 3,5% после того, как она опровергла информацию СМИ о переговорах относительно слияния с американской Starwood Hotels & Resorts.

На текущий момент:

FTSE 6648.87 -20.00 -0.30%

DAX 11248.83 -8.32 -0.07%

CAC 40 5054.57 8.15 0.16%

По итогам сегодняшних торгов большинство основных фондовых индексов Азиатско-Тихоокеанского региона, кроме Китая, закрылись в плюсе в ожидании хорошей корпоративной отчетности. Сегодняшний день станет одним из самых загруженных по количеству отчетности днем: свои данные планируют опубликовать свыше 300 компаний, акции которых входят в расчет Topix. Читать далее...

Основные фондовые индексы Азиатско-Тихоокеанского региона, кроме Китая, торгуются в зеленой зоне. Поддержку японскому рынку оказала публикация инфляционных данных. Базовый индекс потребительских цен за исключением цен на свежие продукты в июне составил 0,1%. Стоит отметить, что данные оказались выше прогноза (0.0%).

В то же время китайский рынок падает вслед за американскими фондовыми фьючерсами, которые просели по итогам вчерашней сессии на 0,1%.

S&P/ASX 200 5,692.1 +22.58 +0.40%

TOPIX 1,656.09 +8.88 +0.54%

HANG SENG 24,600.89 +102.91 +0.42%

SHANGHAI COMP 3,672.88 -32.88 -0.89%

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei 225 20,522.83 +219.92 +1.08%

Hang Seng 24,497.98 -121.47 -0.49%

S&P/ASX 200 5,669.52 +45.37 +0.81%

Shanghai Composite 3,705.73 -83.44 -2.20%

FTSE 100 6,668.87 +37.87 +0.57%

CAC 40 5,046.42 +28.98 +0.58%

Xetra DAX 11,257.15 +45.30 +0.40%

S&P 500 2,108.63 +0.06 0.00%

NASDAQ Composite 5,128.79 +17.05 +0.33%

Dow Jones 17,745.98 -5.41 -0.03%

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.