- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El dólar fracasa en 0.9930 y vuelve a la zona de soporte de 0.9855.

- Las esperanzas de desaceleración por parte de la Fed pesan sobre el dólar.

- Los riesgos a la baja han aumentado por debajo de 0.9925.

El USD reanudó su tendencia a la baja frente al franco suizo el miércoles. El leve intento de recuperación presenciado durante la sesión europea ha sido limitado en 0.9930, y el par cedió ganancias, más tarde, para probar la zona de 0.9855 en el momento de escribir este artículo.

El dólar se hunde ante las expectativas de pivote de la Fed

El Dólar se deprecia por segundo día consecutivo, ya que los inversores empiezan a valorar una desaceleración en la senda de endurecimiento de la Reserva Federal. Una reciente tanda de indicadores negativos en EE.UU. ha impulsado la preocupación por el impacto de la política de línea dura de la Fed en el crecimiento económico.

El mercado sigue esperando una subida de 75 puntos básicos la semana que viene, aunque las expectativas para diciembre se han rebajado a una subida del 0.50%. Esto está perjudicando al dólar, que había estado subiendo en los últimos meses, impulsado por el ritmo de endurecimiento radical de la Fed.

USD/CHF: Los riesgos a la baja han aumentado por debajo de 0.9925

Por debajo de 0.9925, se ha roto el ritmo de consolidación de las últimas tres semanas, lo que añade presión negativa al par. El soporte inmediato se encuentra ahora en 0.9850 (SMA de 200 días) antes de 0.9785 (mínimos del 4 y 6 de octubre) y 0.9740 (mínimo del 29 de septiembre).

Al alza, el par debería volver a superar el mencionado 0.9925 y la SMA de 100 días, en 0.965 para aliviar la presión negativa antes de fijar su atención en el nivel psicológico de 1.0000.

Niveles técnicos a vigilar

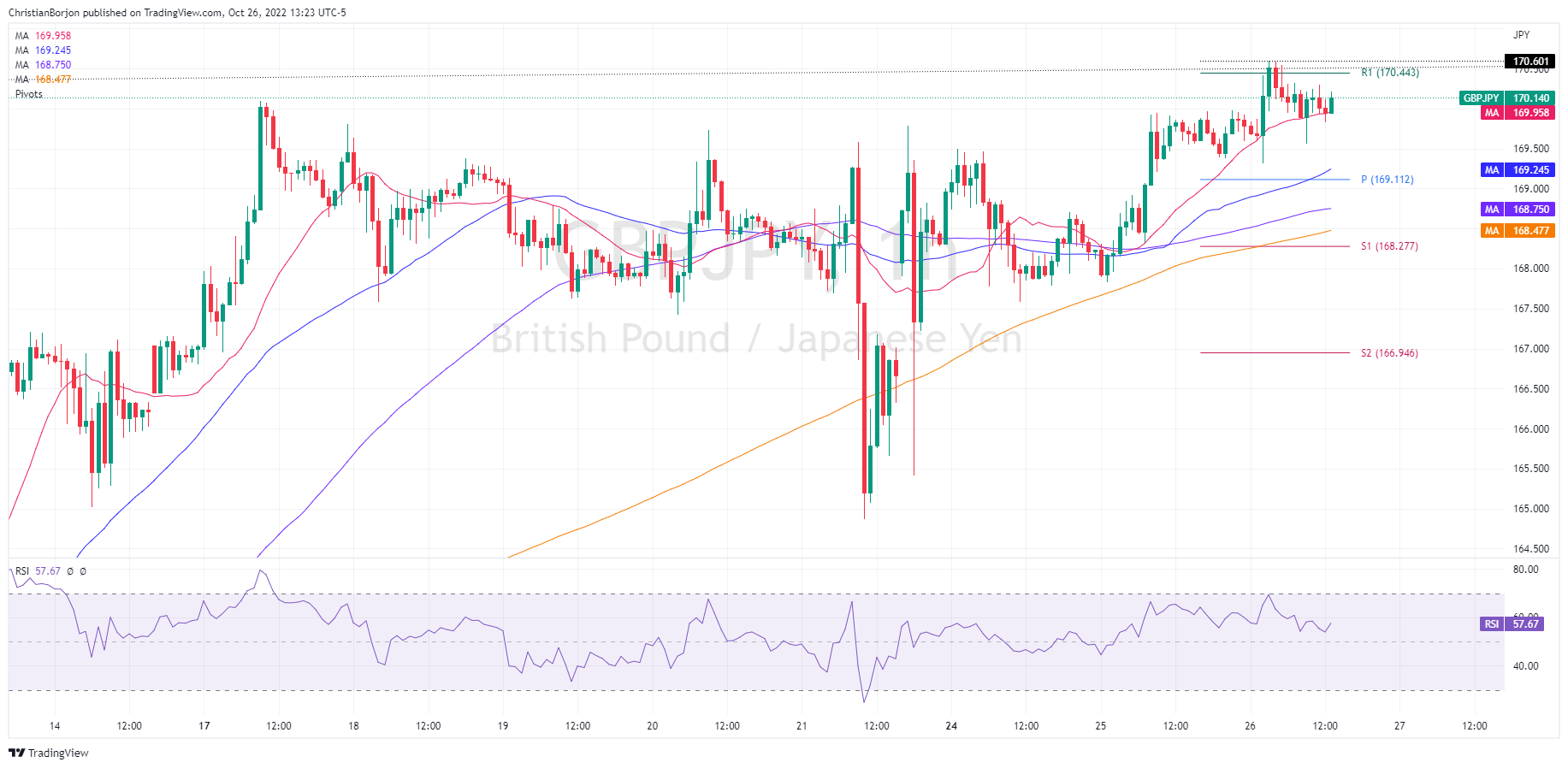

- El GBP/JPY sube tras retroceder desde que alcanzó los máximos de seis años en torno a 170.60.

- Si los compradores de la GBP superan el máximo del año, la siguiente resistencia serían los máximos de febrero de 2016 en 175.00.

- A corto plazo, el GBP/JPY tiene un sesgo alcista, aunque un cierre diario por debajo de 170.00 podría allanar el camino para nuevas pérdidas.

El GBP/JPY subió y pasó por encima de 170.00, alcanzando un nuevo máximo en lo que va de año en 170.60, pero retrocedió parte de sus ganancias y se acercó a la zona de 169.90, manteniéndose por encima de su precio de apertura. En el momento de redactar este artículo, el GBP/JPY cotiza a 170.14.

Análisis del precio del GBP/JPY: Perspectiva técnica

El gráfico diario muestra que el GBP/JPY tiene un sesgo alcista, aunque si no logra mantener los valores en cartera por encima de 170,00 podría exponer al cruce a la presión de las ventas. Vale la pena notar que mientras la acción del precio del GBP/JPY registró una serie de máximos más altos, el Índice de Fuerza Relativa (RSI) no lo hizo, por lo que la divergencia entre la acción del precio y el RSI significa que los compradores están perdiendo impulso.

Si el GBP/JPY se mantiene por encima de 170.00, la siguiente resistencia clave sería 175.01, el máximo de febrero de 2016. Por otro lado, la primera zona de demanda sería el 25 de octubre, máximo en 169.94, seguido de la cifra de 169.00, y el mínimo del 25 de octubre en 167.78.

A corto plazo, el gráfico de una hora del GBP/JPY ilustra al par avanzando de manera constante, por encima de la media móvil exponencial de 20, consolidando algunos puntos por debajo del pivote diario R1 en torno a 170.10. Cabe destacar que una vez que el cruce de divisas perforó la cifra de 170.00 y alcanzó un máximo de seis años, retrocedió y se consolidó en torno a la EMA 20 en 169.95. Reforzando aún más el sesgo alcista, el Índice de Fuerza Relativa (RSI) se encuentra en territorio alcista, apuntando hacia arriba.

La primera resistencia del GBP/JPY sería el máximo histórico en 170.60. Una vez superada, la siguiente zona de oferta sería 171.00. Por el contrario, el primer soporte del GBP/JPY sería 170.00. Una vez superado, el siguiente soporte sería 169.50, seguido del mínimo del 26 de octubre en 169.60.

Niveles técnicos clave del GBP/JPY

- El euro sigue recuperándose y alcanza máximos de cinco semanas en 1.0085.

- Las expectativas del pivote de la Fed perjudican al dólar.

- EUR/USD: Si se mantiene por encima de 1.0000, el par podría alcanzar 1.03 — Scotiabank.

El euro está llevando a cabo una sorprendente recuperación tras haberse apreciado más de un 3% en un rally de cuatro días. La moneda común se ha estirado al alza en la sesión estadounidense del miércoles, superando el máximo de la sesión anterior en 1.0050 para alcanzar 1.0085.

La ralentización del ajuste de la Fed está afectando al dólar

El dólar estadounidense ha estado a la defensiva en las últimas sesiones, lastrado por las expectativas del mercado de una cierta suavización en la senda de endurecimiento de la Reserva Federal. Una serie de indicadores estadounidenses poco alentadores ha reavivado la preocupación de que la escalada de los tipos de interés esté frenando el crecimiento.

Un informe del Wall Street Journal que sugiere que los funcionarios de la Fed podrían estar discutiendo cómo comunicar una menor subida de tasas en los próximos meses ha dado un nuevo respaldo a esa tesis. Este nuevo escenario pesa sobre el dólar, que ha subido cerca de un 20% este año, impulsado por la postura de la Fed.

En el otro extremo, el mercado espera una segunda subida consecutiva de tasas por parte del Banco Central Europeo el jueves. Con la inflación en máximos históricos, el BCE tiene prevista una subida de tipos del 0.75%, lo que ha alimentado la demanda de la moneda común en los últimos días.

EUR/USD: Valores en cartera sugieren más ganancias hacia 1.03 — Scotiabank

Los analistas de divisas de Scotiabank ven los riesgos sesgados al alza si el par se consolida por encima de 1.000: "Las ganancias de ayer a través de la resistencia de tendencia clave desde el máximo de febrero euro se mantienen y lo que era una resistencia ahora se convierte en un soporte clave (0.9935) (...) Tenga en cuenta que la paridad (0,9998) es el retroceso del 23.6% de la caída del euro de 2022; mantener la paridad sugiere más ganancias hacia 1.03 (retroceso del 38.2% en 1.0284)".

Niveles técnicos a vigilar

- El GBP/USD sube con fuerza por encima de 1,1600 debido al voto de confianza al primer ministro del Reino Unido, Rishi Sunak.

- Aumentan las especulaciones sobre un pivote de la Fed, ya que los datos presentados recientemente muestran que el mercado de la vivienda se está desplomando.

- GBP/USD: Desde el punto de vista técnico tiene un sesgo neutral a la baja, a menos que recupere la DMA de 100 en torno a 1.1750.

La libra esterlina prolongó su recuperación frente al dólar durante dos días consecutivos, superando su precio de apertura en más de un 1%, tras conocerse que el nuevo primer ministro del Reino Unido, Rishi Sunak, podría retrasar el anuncio de un plan fiscal el 31 de octubre, hasta mediados de noviembre. Además, otros datos económicos de EE.UU. muestran el deterioro del mercado inmobiliario, lo que debilita al dólar, un viento de cola para la GBP. En el momento de redactar este informe, el par GBP/USD cotiza a 1.1620.

El sentimiento sigue siendo positivo, con Wall Street cotizando en verde. Los datos económicos de EE.UU. revelaron que las ventas de viviendas cayeron a un ritmo del 10.9% intermensual en septiembre, mientras que las cifras anteriores de agosto, de 685.000 unidades, se revisaron a la baja hasta 677.000, lo que señala que la agresión de la Reserva Federal sigue frenando el mercado inmobiliario.

Mientras tanto, la percepción de los mercados financieros de un pivote de la Fed sigue pesando en el dólar. El Índice del Dólar, que mide el valor del dólar frente a una cesta de seis divisas, cae casi un 1% y se sitúa en 109.87, lo que refuerza el GBP/USD.

Aparte de esto, los funcionarios de la Fed, en el período de veda antes de la reunión del Comité de Mercado Abierto de la Reserva Federal (FOMC) en noviembre, los operadores del GBP/USD podrían arrojar algo de luz sobre los datos económicos de EE.UU.. El jueves, en el calendario estadounidense se publicará la lectura preliminar del Producto Interior Bruto (PIB) del tercer trimestre, que se espera que sea del 2.4%. Cabe destacar que el último informe del GDPNow de Atlanta estima para el PIB del 3er trimestre un aumento del 2.9%.

Previsión de precios del GBP/USD: Perspectiva técnica

El GBP/USD tiene un sesgo neutro a la baja hasta que el par principal recupere la Media Móvil Exponencial (EMA) de 100 días en 1.1748. Sin embargo, con el Índice de Fuerza Relativa (RSI) apuntando al alza, en 61.68, se vislumbra un movimiento hacia 1.1700. Sin embargo, los operadores deben estar atentos a los cambios repentinos del estado de ánimo del mercado, ya que el sentimiento sigue siendo frágil en las últimas dos semanas.

Por lo tanto, la primera resistencia de la GBP/USD sería 1.1700, seguida de la EMA de 100 días en 1.1748, que expondrá la cifra de 1.1800 una vez superada. Por otro lado, el primer soporte de la GBP/USD sería 1.1600, seguido de la cifra de 1.1500, por delante del mínimo diario del 26 de octubre en 1.1430.

- El Aussie rebota en 0.6450 y vuelve a superar los 0.6500.

- El dólar estadounidense se hunde ante la esperanza de un pivote de la Fed.

- El IPC australiano se acelera hasta un máximo de 32 años.

El AUD se mantiene fuertemente ofrecido por segundo día consecutivo el miércoles. El par ha retomado la tendencia alcista, después de haber puesto a prueba el soporte de 0.6450 a primera hora de hoy, y de haber explorado niveles más allá de 0.6500 por primera vez desde principios de octubre.

Las esperanzas de un pivote de la Fed perjudican al dólar estadounidense

El Dólar sigue a la defensiva ante la creciente evidencia de que el ciclo de endurecimiento de la Reserva Federal podría dañar el crecimiento económico antes de que la inflación sea domada.

Los datos macroeconómicos del martes mostraron que los precios de la vivienda en EE.UU. se ralentizaron por segundo mes consecutivo en agosto, con el aumento de los precios de las hipotecas expulsando a los compradores del mercado.

Se espera que la Fed apruebe la cuarta subida consecutiva del 0.75% tras la reunión del 1 y 2 de noviembre, pero el mercado empieza a valorar una subida del 0.50% en diciembre. Un informe del Wall Street Journal confirmó este escenario la semana pasada, sugiriendo que los funcionarios de la Fed están discutiendo cómo comunicar subidas de tasas más bajas para los próximos meses. Esto está haciendo mella en el dólar estadounidense, que ha subido de forma generalizada en los últimos meses, impulsado por una Fed de línea agresiva.

Por otro lado, los datos australianos mostraron a primera hora del miércoles que el IPC creció a su ritmo más rápido en 32 años en el tercer trimestre. La inflación anual se aceleró un 7.3%, frente al 7% previsto por los analistas, lo que añade presión al RBA para que siga aumentando los tipos de interés, impulsando así la demanda del aussie.

Niveles técnicos a vigilar

- El dólar estadounidense amplía su caída en general, mientras Wall Street se vuelve positivo.

- Los rendimientos en EE.UU. disminuyen, lo que contribuye a la debilidad del dólar.

- El EUR/USD sube por quinto día consecutivo y se sitúa en máximos de seis semanas.

El EUR/USD siguió subiendo y marcó un nuevo máximo de seis semanas en 1.0080, en medio de la debilidad generalizada del dólar. Se mantiene cerca de los máximos, conservando importantes ganancias diarias en la víspera de la reunión del Banco Central Europeo.

La reunión del BCE se acerca

El dólar estadounidense amplió su corrección a la baja el miércoles durante la sesión americana, en medio de un descenso de los rendimientos estadounidenses que alcanzaron nuevos mínimos semanales. El DXY perdió casi un 1%, cotizando por debajo de 110.00.

El Banco Central Europeo celebrará su reunión de política monetaria el jueves. Se espera una subida de tasas de 75 puntos básicos. La decisión, la declaración y la conferencia de prensa de Lagarde probablemente tendrán un impacto en los cruces del euro.

Los analistas de Rabobank dudan de la posibilidad de que el BCE mantenga una política de grandes subidas de tasas después del jueves. Consideran que, teniendo en cuenta el contexto económico, el banco central podría verse obligado a ralentizar el ritmo de sus movimientos. "Seguimos viendo margen para que el EUR/USD baje a 0,95 en los meses de invierno".

También el jueves, en Estados Unidos se informará de la primera lectura del crecimiento del PIB del tercer trimestre y del informe semanal de solicitudes de subsidio de desempleo.

Ir a por la SMA de 100 días

El EUR/USD está a punto de registrar la quinta subida diaria consecutiva y se está consolidando por encima de la paridad y también de la media móvil de 55 días. El próximo objetivo podría ser la SMA de 10 días en 1.0092. Por encima de la resistencia se encuentra 1.0130.

Por otro lado, un retroceso por debajo de 0.9990 debería aliviar la presión alcista y podría abrir las puertas a un mayor descenso, inicialmente hasta 0.9905 y luego la SMA de 20 días en 0,9825.

Niveles técnicos

Las ventas de viviendas nuevas en Estados Unidos cayeron en septiembre aunque a un ritmo menor al esperado. Las ventas alcanzaron 603.000 (tasa anual) debajo de los 677.000 de agosto, y por encima de los 585.000 del consenso del mercado. La baja en septiembre con respecto al mes anterior fue de 10.9%.

El precio medio se ubicó un 13.8% por encima del que tenía un año atrás.

El calendario económico muestra por delante para el jueves el reporte de crecimiento del PBI de EE.UU. para el tercer trimestre (primera lectura) y el informe semanal de pedidos de subsidio de desempleo. El viernes la clave podría pasar por el dato de inflación del índice de precios subyacente del gasto en consumo personal.

El Banco de Canadá ha incrementado sus tipos de interés en 50 puntos básicos (pb) en su reunión de octubre, elevándola al 3.75% desde el 3.25% previo. La decisión ha decepcionado a los mercados, que esperaban un aumento de 75 pb hasta el 4%. En todo caso, esta es la sexta subida consecutiva de tasas por parte de la entidad, y el porcentaje más alto visto desde enero de 2008.

Informe de política monetaria del BoC

La inflación en todo el mundo sigue siendo elevada y generalizada. Esto refleja la solidez de la recuperación mundial de la pandemia, una serie de interrupciones del suministro mundial y los elevados precios de las materias primas, en particular de la energía, que se han visto impulsados por el ataque de Rusia a Ucrania. La fortaleza del dólar estadounidense está aumentando las presiones inflacionistas en muchos países. El endurecimiento de las políticas monetarias destinadas a controlar la inflación está pesando sobre la actividad económica en todo el mundo. A medida que las economías se desaceleran y las interrupciones de la oferta disminuyen, se espera que la inflación mundial baje.

En Estados Unidos, los mercados laborales siguen estando muy ajustados, aunque las restrictivas condiciones financieras están frenando la actividad económica. El Banco de Canadá prevé que la economía estadounidense no crecerá durante la mayor parte del próximo año. En la zona del euro, se prevé que la economía se contraiga en los próximos trimestres, en gran parte debido a la grave escasez de energía. La economía china parece haberse recuperado tras la reciente ronda de cierres por pandemia, aunque los problemas actuales relacionados con su mercado inmobiliario seguirán pesando sobre el crecimiento. En general, el BoC prevé que el crecimiento mundial se ralentizará del 3% en 2022 a cerca del 1.5% en 2023, para luego volver a repuntar hasta aproximadamente el 2.5% en 2024. Se trata de un ritmo de crecimiento más lento que el previsto en el Informe de Política Monetaria (IPM) de julio del Banco.

En Canadá, la economía sigue funcionando con un exceso de demanda y los mercados laborales siguen ajustados. La demanda de bienes y servicios sigue siendo superior a la capacidad de la economía para suministrarlos, lo que ejerce una presión al alza sobre la inflación interna. Las empresas siguen informando de la escasez generalizada de mano de obra y, con la plena reapertura de la economía, la fuerte demanda ha provocado un importante aumento del precio de los servicios.

Los efectos de las recientes subidas de los tipos de interés por parte del Banco de Canadá se están haciendo evidentes en las áreas de la economía sensibles a los intereses: la actividad inmobiliaria ha retrocedido bruscamente y el gasto de los hogares y las empresas se está suavizando. Además, la ralentización de la demanda internacional empieza a pesar sobre las exportaciones. Se espera que el crecimiento económico se estanque a finales de este año y en la primera mitad del próximo, a medida que los efectos de la subida de los tipos de interés se extiendan por la economía. El BoC prevé que el crecimiento del PIB se reduzca del 3.25% este año a algo menos del 1% el próximo y al 2% en 2024.

En los últimos tres meses, la inflación ha disminuido del 8.1% al 6.9%, debido principalmente a la caída de los precios de la gasolina. Sin embargo, las presiones sobre los precios siguen siendo generalizadas, ya que dos tercios de los componentes del IPC aumentaron más del 5% respecto al pasado año. Las medidas de inflación subyacente preferidas por el Banco todavía no muestran indicios significativos de que las presiones de precios subyacentes estén disminuyendo. Las expectativas de inflación a corto plazo siguen siendo elevadas, lo que aumenta el riesgo de que la elevada inflación se consolide.

El Banco espera que la inflación medida por el IPC disminuya a medida que la subida de los tipos de interés contribuya a reequilibrar la demanda y la oferta, que desaparezcan las presiones sobre los precios derivadas de las interrupciones de la oferta mundial y que se disipen los efectos pasados de la subida de los precios de las materias primas. Se prevé que la inflación descienda hasta aproximadamente el 3% a finales de 2023, y que vuelva a alcanzar el objetivo del 2% a finales de 2024.

Habida cuenta de la elevada inflación y de las expectativas de inflación, así como de las actuales presiones de la demanda en la economía, el Consejo de Gobierno espera que el tipo de interés oficial deba seguir aumentando. Las futuras subidas de los tipos se verán influidas por nuestras evaluaciones de cómo está funcionando el endurecimiento de la política monetaria para frenar la demanda, cómo se están resolviendo los retos de la oferta y cómo están respondiendo la inflación y las expectativas de inflación. El endurecimiento cuantitativo está complementando las subidas del tipo de interés oficial. Estamos decididos a restablecer la estabilidad de los precios para los canadienses y seguiremos tomando las medidas necesarias para alcanzar el objetivo de inflación del 2%.

- La fuerte venta masiva del índice encuentra soporte justo por debajo de 110.00.

- Los rendimientos estadounidenses mantienen la corrección a la baja en lo que va de miércoles.

- Se espera que el Déficit comercial de EE.UU. aumente hasta los 92.220 millones de dólares en septiembre.

El USD sigue atrincherado en el territorio negativo el miércoles, aunque consigue rebotar desde mínimos por debajo de 110.00 cuando se mide por el índice del dólar (DXY).

El índice del USD se debilita por el pivote de la Fed y el apetito por el riesgo

La intensa mejora del universo asociado al riesgo sigue pesando sobre el dólar a mediados de la semana, siempre en medio de la continuación del retroceso correctivo de los rendimientos estadounidenses en todos los ámbitos.

Mientras tanto, el sesgo vendedor prevalece en torno al dólar, ya que los inversores siguen evaluando la probabilidad de que la Fed pueda introducir un pivote en sus planes de normalización tan pronto como en los próximos meses. En este sentido, algunos responsables de la fijación de tasas ya han insinuado un posible debate al respecto tan pronto como en la reunión de diciembre.

En el ámbito de los datos estadounidenses, las solicitudes de hipotecas de la MBA se contrajeron un 1,7% en la semana hasta el 21 de octubre y la balanza comercial de bienes avanzada mostró un déficit de 92.220 millones de dólares durante septiembre. Más adelante en la sesión, se publicarán las ventas de viviendas nuevas también para el mes de septiembre.

Lo que hay que tener en cuenta en torno al dólar

La fuerte caída del dólar parece haber encontrado cierta contención inicial en torno a la zona de los 110.00 en lo que va de semana.

Mientras tanto, la firme convicción de la Reserva Federal de seguir subiendo los tipos hasta que la inflación parezca bien controlada, a pesar de una probable ralentización de la actividad económica y de cierta pérdida de impulso en el mercado laboral, sigue siendo el principal factor que apuntala al dólar, aunque esta opinión podría ponerse a prueba en medio de la creciente especulación sobre la introducción de un pivote de la Fed en el horizonte relativamente a corto plazo.

Desde un punto de vista más macro, el dólar también parece reforzado por la divergencia de la Fed frente a la mayoría de sus homólogos del G10, en combinación con episodios de efervescencia geopolítica y el resurgimiento ocasional de la aversión al riesgo.

Niveles técnicos

Ahora, el índice retrocede un 0.70% a 110.11 y la ruptura de 109,94 (mínimo mensual del 26 de octubre) abriría la puerta a 109.35 (mínimo semanal del 20 de septiembre) y finalmente a 107.68 (mínimo mensual del 13 de septiembre). Por otro lado, la siguiente barrera alcista se sitúa en 113.88 (máximo mensual del 13 de octubre), seguida de 114.76 (máximo de 2022 del 28 de septiembre) y luego 115.32 (máximo de mayo de 2002).

- Una combinación de factores eleva el GBP/USD a un nuevo máximo de seis semanas el miércoles.

- El nuevo Primer ministro del Reino Unido se compromete a corregir los errores de la política de su predecesor y apuntala la libra esterlina.

- La reducción de las apuestas por una subida de tasas de la Fed más agresiva sigue pesando sobre el dólar.

- Un tono de riesgo más suave ayuda a limitar las pérdidas del dólar, que es un refugio seguro, y limita al par.

El par GBP/USD retrocede algunos puntos desde los máximos de 6 semanas alcanzados a principios de este miércoles y cotiza en torno a los 1.1550 durante los inicios de la sesión americana.

El nuevo Primer Ministro británico, Rishi Sunak, se compromete a corregir los errores de la administración Truss e impulsa la confianza de los inversores. Esto lleva a un nuevo descenso de los costes de endeudamiento del gobierno del Reino Unido y sigue apuntalando la libra esterlina. Además, el tono fuertemente ofertado que rodea al dólar estadounidense hace que el par GBP/USD suba por segundo día consecutivo.

Los inversores redujeron sus expectativas de un endurecimiento más agresivo de la política por parte de la Fed en reacción a los datos macroeconómicos estadounidenses, que apuntaban a una desaceleración de la mayor economía del mundo. Esto queda patente en la continua caída de los rendimientos de los bonos del Tesoro de EE.UU., que arrastra al dólar a su nivel más bajo desde el 20 de septiembre durante la media sesión europea del miércoles.

Sin embargo, el tono de riesgo más suave, representado por un sentimiento generalmente negativo en torno a los mercados de acciones, ofrece cierto soporte al dólar como refugio seguro y mantiene un límite a cualquier ganancia adicional para el par GBP/USD. Los inversores también parecen reacios y podrían preferir mantenerse al margen antes de las importantes publicaciones económicas de EE.UU., incluido el informe sobre el avance del PIB del tercer trimestre, el jueves.

Desde el punto de vista técnico, una ruptura convincente de la zona de oferta de 1.1475-1.1480 y un posterior fortalecimiento más allá del nivel psicológico clave 1.1500 favorece a los alcistas. Por lo tanto, cualquier retroceso significativo podría verse como una oportunidad de compra y es más probable que se mantenga limitado cerca de dicho punto de resistencia, ahora convertido en soporte.

A continuación, se publicarán los datos de las ventas de viviendas nuevas en Estados Unidos. Esto, junto con los rendimientos de los bonos estadounidenses y el sentimiento de riesgo más amplio, influirá en la dinámica de los precios del USD y proporcionará cierto impulso al par GBP/USD.

Niveles técnicos a vigilar

- Debilidad del dólar sigue marcando el camino del USD/MXN.

- Peso pone a prueba el soporte crítico de 19.80.

El contexto de un dólar débil y de los mercados de renta variable en ascenso siguen impulsando al USD/MXN a la baja. El par cayó hasta 19.80, llegando al nivel más bajo desde el 13 de septiembre.

El USD/MXN está operando en la zona de 19.85, con un tono bajista marcado, pero tras rebotar en 19.80. Esto era esperable ya que se trata de un nivel de soporte crítico. En caso de darse una consolidación por debajo, el peso mexicano quedaría listo para extender las ganancias. El objetivo inmediato se ve en 19.70, seguido luego por 19.50.

En caso de permanecer sobre 19.80, el dólar podría recuperar algo de fuerza y seguir en el amplio rango entre dicho nivel y 20.15/20. Recién de dejar atrás claramente 20.15, el USD/MXN pasaría a tener un sesgo alcista de corto plazo.

Desde el punto de vista fundamente, el USD/MXN se ve debilitado por la corrección del dólar y la baja en los rendimientos de los bonos del Tesoro. Además contribuye el rebote en el precio de las materias primas y las recientes subas en los mercados de renta variable.

El principal riesgo por estas horas es un repentino cambio de humor en los mercados, que lleve a una fuerte caída en los mercados de renta variable, que debería de fortalecer al dólar.

Niveles técnicos

El EUR/USD vuelve a superar la paridad. Los economistas de Rabobank ven el riesgo de que este movimiento sea efímero.

El Banco Central Europeo podría verse obligado a reducir el ritmo de sus movimientos

"Unas tasas de inflación estructuralmente más elevadas en el periodo posterior a la pandemia podrían sugerir unos tipos de interés más altos durante más tiempo en EE.UU., lo que podría significar que la fuerza relativa del USD podría persistir durante algún tiempo, incluso cuando retroceda desde sus máximos. Además, vemos un fuerte riesgo de que el euro no tenga en cuenta el impacto económico de la crisis energética europea".

"Ayer, el instituto económico alemán IFO advirtió que Alemania se dirige a la recesión y pronosticó que su economía se contraerá un 0.6% en el cuarto trimestre. Esto plantea la cuestión de cuánto tiempo puede mantener el BCE una política de grandes subidas de tasas. Se espera un movimiento de 75 puntos básicos esta semana. Más allá de eso, podría verse obligado a reducir el ritmo de sus movimientos".

"Seguimos viendo margen para que el EUR/USD caiga hasta 0.95 en los meses de invierno".

La balanza comercial de bienes en septiembre registró un incremento en el déficit según datos preliminares pasando de 87.200$ millones a 92.220$ millones. Esto es resultado de importaciones de bienes por un total de 269.800$ millones (2.200$ más que en agosto) y de exportaciones por 177.600$ millones (2.800$ millones menos que el mes anterior).

En otro reporte se conoció que los inventarios mayoristas subieron 0.8% en septiembre, por debajo del 1% esperado.

El dólar no registró grandes cambios luego de los datos y se mantuvo en terreno negativo frente a la mayoría de sus rivales, extendiendo la corrección bajista.

Más adelante el miércoles se publicará el dato de venta de viviendas nuevas. El jueves será el turno de la primera lectura de PIB del tercer trimestre y el viernes del dato de ingreso y gasto personal, incluyendo el índice de precios subyacente del gasto en consumo personal.

- El EUR/USD supera la paridad de forma sostenible.

- Hay margen para visitar el nivel de 1.0050 a corto plazo.

La subida semanal del EUR/USD sigue siendo saludable y consigue dejar atrás la zona clave de la paridad el miércoles.

La superación de esta zona clave podría desencadenar una recuperación más seria en el horizonte de corto plazo. En contra, la barrera inmediata se espera en el máximo semanal de 1.0050 (20 de septiembre).

A más largo plazo, la visión bajista del par debería permanecer inalterada mientras esté por debajo de la SMA de 200 días en 1.0516.

Gráfico diario del EUR/USD

- El dólar sigue con el retroceso a lo largo del mercado.

- Rendimientos de bonos del Tesoro caen modestamente.

- USD/JPY pone a prueba la media de 20 días.

El USD/JPY está cayendo el miércoles por segundo día en forma consecutiva y por tercera vez de las últimas cuatro jornadas. El par descendió hasta 146.70 y luego rebotó recortando pérdidas y subió sobre 147.00. El tono de muy corto plazo sigue bajista en un contexto de caída generalizada del dólar.

El billete verde se ve afectado por una ola vendedora, que acompaña una suba en los mercados de renta variable, y una baja en los rendimientos de los bonos del Tesoro. El bono a 10 años rinde 4.06%, tras tocar 4.02%, el mínimo desde el 19 de octubre. El índice del dólar (DXY) cae 0.60% y llegó a operar en mínimo en un mes.

El miércoles se publicarán cifras de venta de viviendas nuevas en EE.UU. que seguirían apuntando a una desaceleración en el sector. El jueves llegarán cifras de crecimiento del PIB del tercer trimestre. El Banco de Japón anunciará su decisión de política monetaria el viernes.

El descenso del USD/JPY llevó al precio hasta la media móvil de 20 días que está pasando por 146.80. En caso de darse un cierre por debajo, sería la primera vez desde mediados de agosto.

Las bajas que comenzaron con una nueva intervención por parte de autoridades japonesas, cuando el USD/JPY estaba sobre 150.00; luego continuaron pero como consecuencia de un dólar más débil. Si bien la divergencia entre el Banco de Japón y la Reserva Federal sigue clara, la especulación de que en la próxima reunión la Fed analizaría la magnitud de las futuras subas en la tasa le quitó combustible al rally del dólar.

Niveles técnicos

El Primer Ministro Rishi Sunak y el ministro de Finanzas Jeremy Hunt acordaron que la Declaración de Otoño (el plan fiscal de mediano plazo) será presentada el 17 de noviembre, junto con las proyecciones de la Oficina de Responsabilidad Presupuestaria, según informó el ministerio de Finanzas. El mismo incluirá los planes a mediano plazo para “colocar el gasto público en una base sostenible, reducir la deuda y restaurar la estabilidad.

"El retraso es la mejor manera de asegurarnos de que tomamos las decisiones correctas", expresó Hunt. Manifestó que está dispuesto a tomar decisiones que sean "políticamente embarazosas. El plan, según él, tiene que basarse en las previsiones más precisas posibles

Hunt indico que habló sobre el cambio en las fechas con el gobernador del Banco de Inglaterra, Andrew Bailey y que comprende el razonamiento.

"La estabilidad económica y el restablecimiento de la confianza es nuestra prioridad número uno", expresó el encargado de las Finanzas en el Reino Unido. Agregó que el plan fiscal mostrará que la deuda está cayendo a medio plazo.

La libra está subiendo por segundo día en forma consecutiva y no se vio alterada tras el anuncio. El GBP/USD opera en la zona de 1.1560 mientras que el EUR/GBP lo hace en 0.8660.

- El EUR/USD gana fuerza por encima de la zona de la paridad.

- El dólar se mantiene a la defensiva mientras mejora el apetito por el riesgo.

- La confianza del consumidor en Francia sorprende al alza en octubre.

El optimismo en torno a la moneda común se mantiene firme una sesión más y esta vez eleva el EUR/USD por encima del nivel de la paridad por primera vez en las últimas cinco semanas el miércoles. El par ha alcanzado un techo en 1.0047.

EUR/USD se ve impulsado por la debilidad del dólar

El EUR/USD avanza por quinta sesión consecutiva y cotiza en máximos de varias semanas gracias a la fuerte venta masiva del dólar, que obliga al índice del dólar DXY a desafiar los mínimos de octubre cerca del soporte de 110.00.

A la caída del dólar se suma un nuevo retroceso de los rendimientos estadounidenses en toda la curva, en consonancia con la acción negativa de los precios observada hasta ahora en el Bund alemán a 10 años, que pierde terreno por cuarta sesión consecutiva.

El renovado tono optimista en el universo asociado al riesgo viene de la mano de las crecientes especulaciones de que la Fed podría ralentizar el ritmo de su proceso de normalización en los próximos meses, en medio de una cierta pérdida de impulso en algunos fundamentos clave de Estados Unidos.

En el calendario europeo, la confianza del consumidor en Francia mejoró a 82 puntos para el mes de octubre en lo que fue la única publicación del calendario el miércoles.

Al otro lado del Atlántico se publicarán las solicitudes de hipotecas semanales del MBA, seguidas de las cifras preliminares de la balanza comercial y las ventas de viviendas nuevas.

¿Qué podemos esperar en torno al euro?

El EUR/USD sigue presionando al alza y ya deja atrás la región de la paridad con una decente convicción en medio de la renovada y marcada postura de ventas en el dólar.

Mientras tanto, se espera que la acción del precio en torno a la moneda europea siga de cerca la dinámica del dólar, las preocupaciones geopolíticas y la divergencia política entre la Fed y el BCE. Tras los últimos resultados de los indicadores económicos clave, se espera que esta última se extienda aún más en medio de la actual resistencia de la economía estadounidense.

Además, la creciente especulación sobre una posible recesión en la región (que parece apuntalada por la disminución de los indicadores de sentimiento, así como por la incipiente desaceleración de algunas variables fundamentales) se suma al sentimiento agrio en torno al euro

Niveles del EUR/USD

En el momento de escribir, el par EUR/USD está subiendo un 0.62% en el día, cotizando en 1.0023. La siguiente barrera alcista está en 1.0050 (máximo del 20 de septiembre), seguida de 1.0092 (SMA de 100 días) y 1.0197 (máximo del 12 de septiembre). Por otro lado, una ruptura de 0.9631 (mínimo del 13 de octubre), tendría como objetivo 0.9535 (mínimo del 28 de septiembre) en camino a 0.9411 (mínimo del 17 de junio de 2002).

- El USD/CAD cae a un mínimo de tres semanas en medio de la tendencia de ventas del dólar.

- La disminución de las probabilidades de subidas de tasas más agresivas de la Fed pesa sobre el dólar.

- La caída de los precios del petróleo debilita al CAD y limita las pérdidas antes del BoC.

El par USD/CAD sigue bajo una fuerte presión vendedora por segundo día consecutivo y cae a un mínimo de tres semanas durante la primera mitad de la sesión europea del miércoles. La trayectoria bajista arrastra al par hasta la zona de 1.3510 en la última hora y se debe exclusivamente por el fuerte tono de ventas que rodea al dólar estadounidense.

De hecho, el índice del dólar, que mide la evolución del billete verde frente a una cesta de divisas, se desploma hasta un mínimo de un mes en medio de la disminución de las probabilidades de un endurecimiento más agresivo de la política monetaria de la Fed. Los recientes datos macroeconómicos de EE.UU. apuntan a signos de desaceleración en la mayor economía del mundo y podrían obligar al banco central estadounidense a suavizar su postura agresiva. Esto es evidente por la nueva caída de los rendimientos de los bonos del Tesoro de EE.UU., que a su vez sigue pesando sobre el dólar y ejerce cierta presión a la baja sobre el par USD/CAD.

Con el último tramo a la baja, el par confirma una nueva ruptura bajista por debajo del nivel de 1.3600 y parece vulnerable a seguir cayendo. Sin embargo, la caída de los precios del petróleo crudo podría pesar sobre el CAD, vinculado a las materias primas, y ayudar a limitar las pérdidas del par USD/CAD. El Instituto Americano del Petróleo (API) informó el martes que los inventarios de crudo en Estados Unidos crecieron más de lo previsto, en 4.5 millones de barriles en la semana del 21 de octubre. Esto, junto con la preocupación de que una recesión económica más profunda haga mella en la demanda de combustible, actúa como un viento en contra para el oro negro.

El trasfondo fundamental mixto justifica cierta cautela antes de posicionarse para un nuevo movimiento de depreciación. Los operadores también podrían preferir mantenerse al margen antes de la decisión de política monetaria del Banco de Canadá, que se anunciará más tarde durante la sesión americana. Se espera que el banco central canadiense suba las tasas de interés en 75 puntos básicos. Por lo tanto, la atención se centrará en la declaración de política monetaria que la acompaña y en la conferencia de prensa posterior a la reunión.

Los inversores buscarán pistas para saber si el BoC ignora el riesgo de recesión y continúa con su agresiva política de endurecimiento o señala una tendencia moderada. Esto, a su vez, jugará un papel clave en la influencia del dólar canadiense y proporcionará un impulso significativo al par USD/CAD. A continuación, la atención del mercado se centrará en las publicaciones macroeconómicas importantes de EE.UU., incluido el informe sobre el avance del PIB para el trimestre de septiembre, el jueves.

USD/CAD niveles técnicos

- El GBP/USD sube a un nuevo máximo de seis semanas y se apoya en una combinación de factores.

- El nombramiento de Rishi Sunak como nuevo primer ministro británico sigue apuntalando a la libra esterlina.

- La disminución de las probabilidades de una subida de tasas más agresiva de la Fed pesa sobre el dólar.

El par GBP/USD se fortalece durante la sesión europea del miércoles y sube hasta su nivel más alto desde el 14 de septiembre, en torno a la zona de 1.1575-1.1580 en la última hora.

Los inversores acogieron con satisfacción el nombramiento de Rishi Sunak como nuevo Primer Ministro británico. Ello se manifiesta en un nuevo descenso de los rendimientos de los Gilts del Reino Unido, que sigue apuntalando a la libra esterlina. Aparte de esto, el sesgo de venta del dólar estadounidense proporciona un impulso adicional al par GBP/USD y sigue siendo un soporte para el impulso.

De hecho, el índice del dólar, que mide la evolución del billete verde frente a una cesta de divisas, vuelve a acercarse al mínimo mensual en medio de la reducción de las expectativas por un endurecimiento más agresivo de la Fed. Los datos macroeconómicos más débiles del martes en EE.UU. apuntan a signos de desaceleración en la mayor economía del mundo y podrían obligar a la Fed a suavizar su postura agresiva.

El replanteamiento del camino de subida de tipos de la Fed hace que se prolongue la reciente caída de los rendimientos de los bonos del Tesoro de EE.UU., lo que a su vez se ve como un lastre para el dólar. Además, los indicios de estabilidad en los mercados financieros debilitan el estatus de refugio seguro del dólar y apoyan las perspectivas de una mayor apreciación del par GBP/USD.

Incluso desde el punto de vista técnico, una ruptura convincente de la zona de resistencia de 1.1480 y un posterior movimiento más allá del nivel psicológico de 1.1500 añade credibilidad a las perspectivas positivas. Dicho esto, la preocupación por una recesión económica mundial más profunda podría limitar el optimismo y evitar que los alcistas abran posiciones agresivas en torno al par GBP/USD.

Los participantes del mercado esperan ahora la publicación de los datos de las ventas de viviendas nuevas en Estados Unidos. Esto, junto con los rendimientos de los bonos estadounidenses y el sentimiento de riesgo más amplio, impulsará al dólar y proporcionará cierto impulso al par GBP/USD antes de las importantes publicaciones macroeconómicas estadounidenses del jueves. A continuación, la atención se centrará en la reunión del FOMC y en el informe NFP de la semana que viene.

GBP/USD niveles técnicos

- Una combinación de factores de soporte eleva al AUD/USD a un máximo de casi tres semanas el miércoles.

- El informe del IPC australiano, más caliente de lo esperado, impulsa al Aussie en medio de una tendencia de venta sostenida del USD.

- La reducción de las expectativas por subidas de tasas de la Fed más agresivas y la caída de los rendimientos de los bonos estadounidenses pesan sobre el dólar.

El par AUD/USD gana tracción por segundo día consecutivo el miércoles y extiende su ascenso intradía durante la sesión europea. Esto también marca el cuarto día de movimiento positivo en los cinco anteriores y eleva al par a un máximo de casi tres semanas, alrededor de la región de 0.6490 en la última hora.

El dólar estadounidense sigue bajo cierta presión de venta en medio de la reducción de las expectativas por un endurecimiento más agresivo de la Fed, lo que a su vez se considera un factor clave que impulsa el par AUD/USD al alza. De hecho, los datos macroeconómicos de EE.UU. publicados el martes apuntan a signos de desaceleración en la mayor economía del mundo y podrían obligar al banco central de EE.UU. a suavizar su postura agresiva. Esto se ve reforzado por un nuevo retroceso en los rendimientos de los bonos del Tesoro de EE.UU. y mantiene a los alcistas del dólar a la defensiva.

El dólar australiano, por su parte, recibe un soporte adicional de las cifras de inflación al consumo interno, que fueron más altas de lo esperado. La Oficina Australiana de Estadísticas informó de que el IPC general subió un 1.8% en el trimestre de septiembre y la tasa anual se disparó al 7.3%, la más alta desde 1990. Los datos sugieren que el Banco de la Reserva de Australia puede haber actuado prematuramente al ralentizar el ritmo de endurecimiento de la política monetaria en octubre y tendrá que subir los tipos para combatir la inflación.

La combinación de factores fundamentales empuja al par AUD/USD a través de la zona de resistencia de 0.6400-0.6410, lo que provoca algunas compras técnicas. Esto también podría haber sentado las bases para un nuevo movimiento alcista. Dicho esto, el tono más suave del riesgo, en medio de la creciente preocupación por una recesión económica mundial más profunda, podría frenar a los operadores a la hora de abrir posiciones alcistas agresivas en torno al Aussie, sensible al riesgo. Esto justifica la cautela de los alcistas.

Los participantes del mercado esperan ahora la agenda económica de EE.UU., con la publicación de los datos de las ventas de viviendas nuevas más tarde durante la sesión americana. Esto, junto con los rendimientos de los bonos estadounidenses y el sentimiento de riesgo más amplio, influirá en la dinámica del precio del dólar y proporcionará cierto impulso al par AUD/USD. A continuación, la atención se centrará en las publicaciones macroeconómicas importantes de EE.UU. del jueves, que deberían determinar la trayectoria a corto plazo antes de la reunión del FOMC y el informe NFP de la semana que viene.

AUD/USD niveles técnicos

El EUR/USD sigue subiendo hacia el nivel clave de la paridad. Una ruptura por encima de este nivel podría desencadenar un fuerte short squeeze hacia 1.02, según informan los economistas de ING.

La reunión de la Fed de la semana que viene podría dar más soporte al dólar

"Han pasado varias semanas, pero ahora parece que el EUR/USD está respondiendo a la bajada de los precios del gas natural y a la mejora del posicionamiento. Deberíamos tener un poco de cuidado aquí, ya que el EUR/USD amenaza ahora con salir de un canal bajista que ha contenido la acción del precio durante todo el año. Esto significa que una ruptura de 1.00 podría desencadenar un fuerte short squeeze hacia 1.02 y, como mínimo, frenar la tasa (5% por trimestre) de la caída del EUR/USD de este año."

"Probablemente se trate entonces de saber si el nivel de 1.00 puede limitar al EUR/USD hasta la reunión del BCE de mañana inclusive, antes de que la reunión de la Fed de la semana que viene pueda proporcionar algo más de soporte al dólar."

El GBP/USD volvió a subir el martes. Los economistas de ING esperan que el par amplíe su movimiento al alza hacia 1.1750 si se supera el nivel de 1.15.

El EUR/GBP se moverá dentro de un rango entre 0.8650-0.8750 a corto plazo

"1.1500 es claramente un nivel importante en el GBP/USD. Si se rompe, la corrección podría extenderse hasta 1.1750. Pero tal corrección estaría más impulsada por una reevaluación global del riesgo (negativo para el dólar) que por una nueva recalificación de las perspectivas del Reino Unido."

"0.8650-0.8750 parece ser el rango del EUR/GBP a corto plazo".

El exsecretario del Tesoro de EE.UU., Steven Mnuchin, ha dicho el miércoles que "creo que tenemos una recesión en EE.UU.", y ha añadido: "Creo que continuará".

Comentarios adicionales

EE.UU. y China tienen que aprender a coexistir.

Las cuestiones económicas de Oriente Medio tienen que ser tratadas regionalmente .

El martes, el EUR/USD logró superar de nuevo el nivel de 0.99. ¿Es sostenible la reversión del EUR/USD? En opinión de los economistas de Commerzbank, todavía hay una serie de imprevistos que podrían llevar pronto a un deterioro del sentimiento hacia el euro.

La caída de los precios de la energía podría proporcionar cierto alivio, al menos este mes

"Es poco probable que la eurozona evite una recesión, sobre todo por el considerable aumento de los precios de la energía, que ha mermado el poder adquisitivo en los últimos meses. Pero, al menos, el clima templado permite empezar el invierno lo mejor preparado posible. Y la importante caída de los precios de la energía, en particular del gas, podría suponer un cierto alivio al menos este mes".

"Todavía es demasiado pronto para esperar una reversión sostenible. Ayer mismo, el director de la AIE advertía de que "el mundo aún no está fuera de peligro" en lo que respecta al suministro de gas. Señaló que, en caso de una recuperación económica en China, los suministros mundiales de gas natural licuado podrían ser pronto más escasos, lo que constituiría un reto para Europa, ya que tiene que sustituir las importaciones de gas ruso durante el invierno."

A la espera de la decisión del Banco de Japón (BoJ), los economistas de Credit Suisse siguen esperando que el USD/JPY cotice con tono firme.

Perspectivas limitadas de un giro importante en la política real del BoJ antes de abril de 2023

"La semana pasada, dijimos que no nos inclinábamos por una disminución de la fortaleza del USD/JPY, incluso con el par cotizando cerca de nuestro objetivo de 150.00. Sin visibilidad sobre el resultado de la decisión del BoJ de esta semana y sin indicios claros de que un cambio sea inminente, todavía no vemos una fuerte necesidad de adoptar un enfoque diferente por ahora."

"En el caso de que el BoJ señalara efectivamente un cambio en la orientación futura, es posible una caída más hacia el extremo inferior de nuestro rango objetivo de 140.00-150.00 en el cuarto trimestre, pero está lejos de ser un hecho, dado el trasfondo de unas expectativas de mercado ya bastante agresivas."

"También somos escépticos en cuanto a la opinión de que un cambio menor en la orientación futura desencadene una corrección más profunda o duradera, dada nuestra visión optimista sobre el endurecimiento de la Fed y la perspectiva aún limitada de un cambio importante en la política real del BoJ antes del final del mandato del gobernador Kuroda, en abril de 2023."

El Tesorero de Australia, Jim Chalmers, ha dicho el miércoles que el gobierno no espera que las previsiones de inflación cambien notablemente.

Ha añadido que "esperamos que la inflación alcance un máximo en estos niveles a finales de año".

Esto se produce después de que el Índice de Precios al Consumidor (IPC) australiano subiera al 7.3% intertrimestral en el trimestre de septiembre.

El Índice de Precios al Consumo (IPC) de Australia subió un 7.3% interanual en el tercer trimestre del año, por encima del 6.1% previo y del 7% esperado. Esta es la tasa más alta registrada desde 1990.

En los últimos cuatro trimestres se han producido fuertes subidas trimestrales gracias a la subida de los precios de la construcción de nuevas viviendas, el combustible para automóviles y los alimentos. La inflación anual media recortada, que excluye las grandes subidas y bajadas de precios, aumentó hasta el 6.1%, la cifra más alta desde que el ABS publicó la serie por primera vez en 2003.

Los bienes representaron un poco más de las tres cuartas partes del aumento del 7.3% en el IPC durante el año pasado, lo que refleja los altos costos de flete, las restricciones de suministro y la demanda elevada prolongada.

Los altos niveles de actividad de la construcción y la continua escasez de mano de obra y materiales siguen impulsando el aumento de los precios de las viviendas nuevas. Aunque el ritmo de crecimiento de los precios se redujo un poco este trimestre en comparación con los máximos registrados en los últimos trimestres, en términos anuales, la serie registró la mayor subida desde que comenzó en 1999.

La disminución de los pagos de las ayudas públicas a la construcción en comparación con el trimestre anterior también contribuyó a la subida de este trimestre. Estas subvenciones tienen el efecto de reducir los gastos de bolsillo para la compra de nuevas viviendas.

El IPC intertrimestral mantuvo su crecimiento en el 1.8%, como el trimestre previo, superando el 1.5% estimado por el consenso.

En opinión del estratega de mercados del Grupo UOB, Quek Ser Leang, y del estratega sénior de divisas, Peter Chia, el GBP/USD podría dirigirse ahora a la zona de 1.1600 a corto plazo.

Comentarios destacados

Vista de 24 horas: "Nuestra expectativa de que el GBP/USD cotizara de forma lateral ayer fue incorrecta, ya que despegó en la sesión de Nueva York y subió a 1.1500 antes de relajarse para cerrar en 1.1472 (+1.68%). La fuerte y rápida recuperación parece haber sido superada, pero el GBP/USD podría probar primero 1.1520 antes de relajarse. Para hoy, es improbable que la siguiente resistencia en 1.1600 esté a la vista. A la baja, es probable que 1.1380 sea lo suficientemente fuerte como para aguantar cualquier retroceso intradía (el soporte menor está en 1.1420)".

Próximas 1-3 semanas: "Ayer destacamos (25 de octubre, GBP/USD en 1.1300) que el GBP/USD está ligeramente soportada y podría subir. Añadimos que "se espera que cualquier avance se enfrente a una sólida resistencia en 1.1440". La resistencia prevista no se materializó, ya que el GBP/USD superó los 1.1440 y subió hasta 1.1500. Es probable que el fuerte impulso de la libra esterlina lleve a una mayor fortaleza. La siguiente resistencia se encuentra en 1.1600. La fortaleza del GBP/USD está intacta mientras no se mueva por debajo de 1.1310 (el nivel de "soporte fuerte" estaba ayer en 1.1150)".

El Banco de Japón (BOJ) ofreció el miércoles la compra de más bonos del estado japonés (JGB) a diversos plazos en su operación programada de mercado abierto (OMO).

Detalles clave

El BOJ ofrece comprar 575.000 millones de yenes de bonos del Estado a 3-5 años.

La entidad ofrece comprar 650.000 millones de yenes de JGBS a 5-10 años.

También ofrece comprar 350.000 millones de yenes de deuda pública a 10-25 años.

El BOJ ofrece comprar 150.000 millones de yenes de JGB a más de 25 años.

La secretaria del Tesoro de EE.UU., Janet Yellen, respeta la postura de Japón de no revelar si ha intervenido en el mercado de divisas, dijo el miércoles el máximo diplomático japonés en materia de divisas, añadiendo que estaba en estrecho contacto con Estados Unidos todos los días.

"Vigilaremos el mercado para ver si hay movimientos excesivos y desordenados y seguiremos tomando medidas decisivas según sea necesario", dijo el viceministro de Finanzas de Asuntos Internacionales, Masato Kanda, a los periodistas en el ministerio.

El estratega de mercados de UOB Group, Quek Ser Leang, y el estratega senior de divisas, Peter Chia, sugieren que el EUR/USD podría superar la zona de paridad en las próximas semanas.

Perspectiva 24 horas: "Ayer señalamos que el impulso alcista estaba aumentando y esperábamos que el euro se fortaleciera. Sin embargo, opinamos que la posibilidad de que el euro rompiera la resistencia principal y sólida de 0.9935 no era alta. El aumento del impulso superó nuestras expectativas, ya que el euro superó fácilmente los 0.9935 y alcanzó un máximo de tres semanas en los 0.9976. El fuerte impulso sugiere que el euro podría seguir fortaleciéndose. En vista de las condiciones de sobrecompra, la divisa podría no ser capaz de mantenerse por encima de 1.0000 (es poco probable que la siguiente resistencia en 1.0050 se vea amenazada). El soporte está en 0.9935, seguido de 0.9905".

Próximas 1-3 semanas: "Ayer (25 de octubre, par en 0.9885), indicamos que el riesgo para el euro se estaba desplazando al alza, pero primero tenía que romper 0.9935 antes de que fuera probable un avance sostenido. Aunque nuestra opinión sobre el riesgo al alza del euro era correcta, no esperábamos la rapidez con la que el euro saltó por encima de 0.9935 (el euro alcanzó un máximo de 0.9976 en el horario de Nueva York). El impulso alcista ha aumentado aún más y hay muchas posibilidades de que el euro rompa los 1.0000. La siguiente resistencia está en 1.0050. En general, la fuerza actual del euro parece tener margen para extenderse en los próximos días y sólo una ruptura de 0.9850 (el nivel de soporte fuerte estaba ayer en 0.9780) indicaría que es improbable que el euro siga avanzando."

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.