- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El AUD/USD ha retrocedido todas las ganancias del día en las operaciones del viernes, mientras que el DXY resurge.

- El viernes, el AUD cayó más de un 1% frente al USD.

- El inminente cierre del Gobierno de los EE.UU. está provocando el nerviosismo de los mercados, ya que los inversores se retraen y vuelven a apostar por el USD.

El viernes, el par AUD/USD cayó más de 65 puntos y volvió a la zona de 0.6430, mientras que el Índice del Dólar (DXY) se recuperó en los mercados por el temor de los inversores a un inminente cierre del gobierno estadounidense.

El gobierno estadounidense está a punto de entrar directamente en un bloqueo partidista, que podría poner en tela de juicio las nóminas no agrícolas (NFP) de la semana que viene; si la agencia del gobierno estadounidense responsable de recopilar y difundir las cifras de las NFP es suspendida, los inversores se perderán las cifras laborales programadas regularmente.

Los datos australianos no lograron despertar una fe firme en el AUD esta semana, después de que las ventas minoristas Australianas no cumplieran las expectativas del mercado el jueves. Las ventas minoristas australianas se situaron en un decepcionante 0.2%, por debajo de la lectura anterior del 0.5% y por debajo de la previsión del 0.3%.

Los inversores en dólares australianos estarán pendientes de la agenda de datos de la semana que viene, con la inflación de los valores bursátiles el lunes y la próxima reunión de tipos del Banco de la Reserva de Australia (RBA) el martes.

Se prevé que el RBA mantenga los tipos estables en el 4.1%, ya que el crecimiento económico languidece en la economía de las Antípodas, y los inversores estarán atentos a cualquier indicio en el siguiente informe de tasas del RBA. La comparecencia del RBA está prevista para las 03:30 GMT del martes.

Perspectivas técnicas del AUD/USD

Tras el retroceso del viernes, el par AUD/USD se prepara para un rechazo técnico de la media móvil Exponencial (EMA) de 34 días en las velas diarias, y el par sigue atrapado en una consolidación familiar.

El AUD sigue siendo una divisa débilmente negociada, y los mínimos oscilantes han ido masticando suelos progresivamente más bajos cerca de 0.6325.

La media móvil simple (SMA) de 200 días se mantiene alta por encima de la acción del precio actual cerca de 0.6700, y los compradores primero tendrán que lidiar con empujar el AUD/USD de nuevo por encima de la SMA de 100 días cerca de 0.6575.

Gráfico diario del AUD/USD

Niveles técnicos del AUD/USD

- El par EUR/USD cotiza en 1.0572, con una ligera subida del 0.06%, debido al impacto en los precios de unos datos de inflación alemanes más débiles y al temor al cierre del Gobierno estadounidense.

- Los datos del IPC subyacente de EE.UU. revelan un aumento interanual del 3.9%, por debajo del 4% esperado, lo que reduce las posibilidades de una subida de tasas en noviembre por parte de la Reserva Federal de EE.UU..

- Un cierre diario por debajo de la señal de 1.0600 para el EUR/USD podría hacer que el par extendiera sus pérdidas hacia el mínimo del 30 de noviembre de 2022 en 1.0290.

El par EUR/USD se aferra a sus ganancias iniciales tras alcanzar un máximo diario en 1.0617, pero las ofertas arrastraron a los precios por debajo de 1.0600. Esto sucedió a pesar de que los datos de Estados Unidos (EE.UU.) disminuyeron las posibilidades de una subida de tasas en noviembre por parte de la Reserva Federal de EE.UU. (Fed). En el momento de escribir estas líneas, los pares principales cotizaban a 1.0572, registrando ganancias modestas de 0.06%.

EUR/USD retrocede desde los máximos del día, con unos datos de inflación de la Eurozona más débiles y un posible cierre del Gobierno de EE.UU. que contribuyen a la incertidumbre que rodea al par

La Oficina de Análisis Económicos de EE.UU. (BEA) informó sobre la inflación subyacente, la preferida por la Fed, ya que el gasto en consumo personal subyacente (PCE), que excluye los elementos volátiles, aumentó un 3.9% interanual, por debajo del 4% de julio. El mismo informe mostró que la inflación general se situó en el 3.5%.

Un sondeo de la Universidad de Michigan (UM) mostró recientemente que el sentimiento de los consumidores se deterioró, al tiempo que se revisaban gradualmente las expectativas de inflación.

Mientras tanto, Wall Street empezó a borrar sus ganancias anteriores, tras conocerse la noticia de un inminente cierre del gobierno estadounidense. Según Reuters, "la Cámara de Representantes rechazó en una votación de 232-198 una medida para financiar el gobierno durante 30 días para dar a los legisladores más tiempo para negociar. Ese proyecto de ley habría recortado el gasto e impuesto restricciones a la inmigración y la seguridad fronteriza, prioridades republicanas que tenían pocas posibilidades de ser aprobadas por el Senado, de mayoría demócrata."

Esto propició una recuperación tardía del Dólar, ya que el Índice del Dólar (DXY) borró sus pérdidas anteriores, registrando unas minúsculas ganancias del 0.06%, y recuperó el nivel 106.00.

Al otro lado del Atlántico, los datos de la inflación alemana de septiembre fueron más suaves de lo esperado, haciéndose eco del informe de la Eurozona (UE), con un Índice Armonizado de Precios al Consumo (IAPC) del 4.3% interanual, por debajo del 5.2% de agosto, mientras que las cifras subyacentes aumentaron un 4.5% interanual, por debajo del 4.8% estimado. Otros datos mostraron una contracción del gasto en Alemania, ya que las ventas minoristas cayeron un -2.3%, por debajo de la contracción del -0.7% estimada, y peor que la caída del -2,2% de julio.

Teniendo en cuenta el trasfondo fundamental, el EUR/USD podría ampliar sus pérdidas en un futuro próximo. Un cierre diario por debajo de 1.0600 podría cimentar la posibilidad de que el par principal extienda sus pérdidas más allá del mínimo interanual hacia el mínimo oscilante del 30 de noviembre de 2022 en 1.0290.

Análisis del precio del EUR/USD: Perspectiva técnica

El EUR/USD sigue sesgado a la baja, a pesar de la corrección al alza hacia un máximo diario en 1.0617. Sin embargo, si los compradores quieren probar el último ciclo en el máximo del 12 de septiembre en 1.0768, necesitan lograr un cierre diario por encima de 1.0600 y superar los niveles clave de resistencia. A la baja, también el camino de menor resistencia, el primer soporte sería el mínimo del 27 de septiembre en 1.0488, seguido del mínimo del año hasta la fecha en 1.0482.

Los analistas de CIBC señalan que las recientes oscilaciones del PIB mensual canadiense se han debido principalmente a interrupciones del suministro, como los incendios forestales y la huelga portuaria, lo que significa que las débiles lecturas de crecimiento no se traducirán necesariamente en menores presiones inflacionistas a corto plazo.

Declaraciones destacadas

Los últimos datos mensuales del PIB sugieren que la economía canadiense apenas despertó de su letargo del segundo trimestre en el tercer trimestre. La lectura plana de julio, combinada con una estimación anticipada de un avance de apenas el 0.1% en agosto, deja el PIB del tercer trimestre por debajo de un ritmo anualizado del 0.5%.

Aunque las restricciones de la oferta relacionadas con los incendios forestales y la huelga portuaria en Columbia Británica han frenado la actividad recientemente, también hay indicios de que la demanda interna no es especialmente fuerte, lo que podría bastar para mantener al Banco de canadá a la espera a pesar de los recientes datos de inflación superiores a los previstos.

Se espera que la próxima semana el Banco de la Reserva de Australia (RBA) y el Banco de la Reserva de Nueva Zelanda (RBNZ) mantengan estables las tasas de interés. En Estados Unidos se publicarán los PMI manufacturero y de servicios del ISM y el informe de empleo ADP. Sin embargo, es importante tener en cuenta que si se produce un cierre del gobierno, la publicación del informe de nóminas no agrícolas podría retrasarse o no producirse en absoluto. Es probable que los informes estadounidenses se sigan de cerca, ya que pueden afectar significativamente al sentimiento de los mercados y a las expectativas de política monetaria.

Esto es lo que necesita saber para la próxima semana:

El Índice del Dólar estadounidense (DXY) ha registrado una undécima subida semanal consecutiva, con el soporte de los datos optimistas de EE.UU., el aumento de los rendimientos del Tesoro y la incertidumbre de los mercados. Los factores fundamentales siguen favoreciendo la fortaleza del Dólar estadounidense. Aunque el jueves se produjo un fuerte retroceso, el Dólar recuperó su fortaleza, lo que indica una tendencia alcista general con leves signos de agotamiento.

En la próxima semana, los datos económicos estadounidenses serán cruciales para poner en entredicho la actual tendencia alcista o para impulsar nuevas subidas. El lunes se publicará el PMI manufacturero del ISM, seguido por el informe de empleo ADP y el PMI manufacturero del ISM el miércoles. El informe clave será el de nóminas no agrícolas del viernes, que se espera que muestre un aumento de 150.000 puestos de trabajo. Sin embargo, es importante tener en cuenta que el cierre parcial del gobierno podría afectar a la publicación de los datos económicos, incluidos los NFP.

Los próximos datos económicos serán cruciales, y si reflejan una mejora del entorno económico y los datos del mercado laboral superan las expectativas, el mercado podría considerar más seriamente otra subida de los tipos de interés por parte de la Reserva Federal, lo que podría fortalecer aún más el Dólar estadounidense. Sin embargo, existen factores preocupantes para la economía estadounidense y la confianza de los mercados. La extensión de la huelga del sindicato United Auto Workers y el posible cierre del gobierno la semana que viene son desfavorables para la economía y pueden afectar negativamente al sentimiento de los mercados.

El sábado se publicará el Índice de Gerentes de Compras (PMI) oficial de China correspondiente al mes de septiembre. Estas cifras y el posible cierre del gobierno estadounidense el domingo marcarán el tono de la apertura de los mercados.

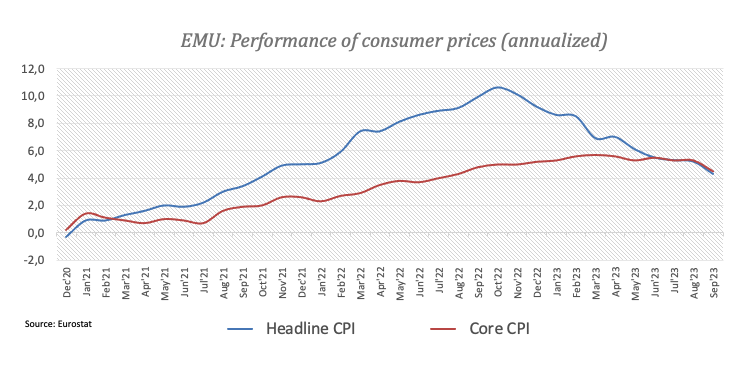

La inflación en la Eurozona se enfrió en septiembre, con una caída del Índice de Precios al Consumo del 5.2% en agosto al 4.3% en septiembre. Este descenso sugiere que el Banco Central Europeo (BCE) podría haber alcanzado el punto álgido de su ciclo de endurecimiento. La próxima semana, Eurostat publicará el Índice de Precios de Producción.

Sam Cartwright Economista de Société Générale:

Sin embargo, el debilitamiento de la inflación subyacente y de las encuestas empresariales, que han sorprendido a la baja, apoya nuestra opinión de que el BCE no subirá más los tipos. Sin embargo, también vemos un claro riesgo de que los elevados costes laborales unitarios den lugar a una inflación subyacente rígida, a la que el BCE podría tener que reaccionar con subidas de tipos el año que viene.

La racha negativa del par EUR/USD alcanza ya las 11 semanas. Sin embargo, hay algunas señales positivas, ya que el par crró en torno a 1.0560, un poco por encima de los niveles inferiores.

El viernes, el Banco de Japón anunció una compra de bonos no programada, lo que indica su determinación de mantener bajo control el rendimiento de los bonos. Sin embargo, a pesar de que el par USD/JPY alcanzó su cierre semanal más alto en décadas cerca de 150.00, no se ha anunciado ninguna intervención.

El GBP/USD logró cerrar la semana al alza, alejándose del mínimo desde marzo, que alcanzó en 1,2110. Sin informes importantes programados para la próxima semana, la atención del mercado se centrará en los discursos de los miembros del Comité de Política Monetaria del Banco de Inglaterra. Una mejora en el sentimiento de riesgo podría dar soporte a la libra esterlina.

El USD/CHF continuó su recuperación y alcanzó 0,9227, el nivel más alto desde marzo, antes de retroceder hasta 0,9160. Suiza publicará el martes los datos de la inflación al consumo de septiembre.

Los precios del petróleo crudo desempeñaron un papel importante en la gran oscilación observada en el USD/CAD, ya que el par rebotó desde la media móvil simple de 20 semanas en 1.3410 hasta 1.3570. El informe de empleo canadiense se publicará el próximo viernes.

El par AUD/USD tocó mínimos de varios meses, pero luego rebotó y se mantuvo en un rango límite en torno a 0.6400. Se espera que el Banco de la Reserva de Australia (RBA) mantenga la tasa de interés clave sin cambios en el 4.10% el próximo martes.

El par NZD/USD registró su segunda subida semanal consecutiva, aunque el movimiento siguió siendo modesto, y el par no pudo consolidarse por encima de 0.6000. La Reserva del Banco de Nueva Zelanda (RBNZ) anunciará su decisión el miércoles, y se espera que mantenga la Tasa de Efectivo Oficial (OCR) sin cambios en el 5.5% con un tono de línea agresiva.

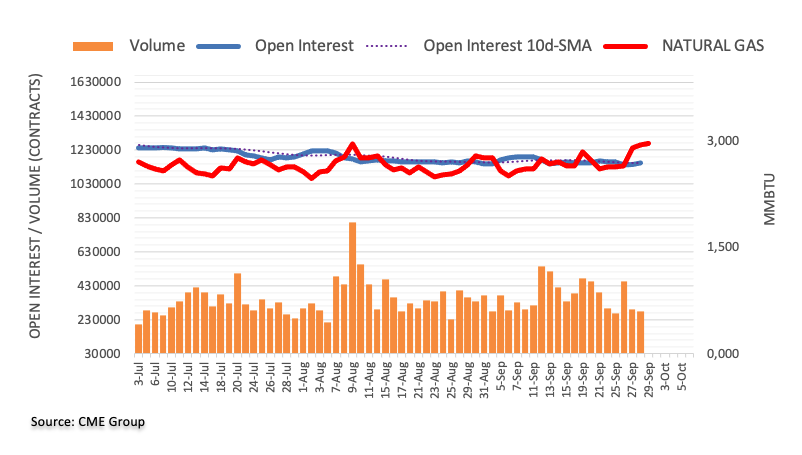

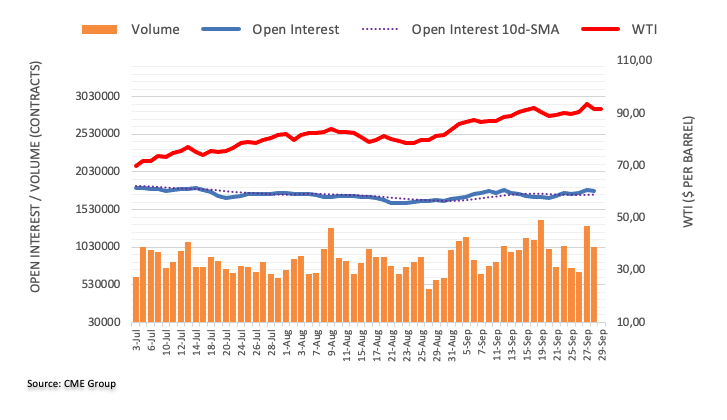

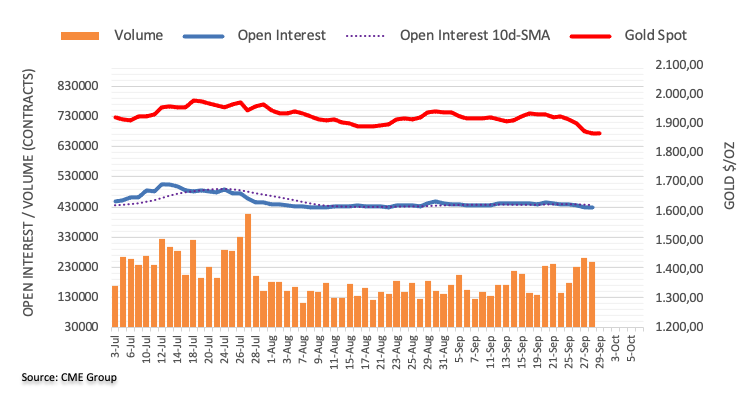

El petróleo crudo retrocedió desde máximos de un año, con el WTI retrocediendo hacia los 90.00$ por barril. El Oro sufrió un desplome el viernes, cayendo por debajo de 1.850$ la onza. El metal amarillo perdió más de un 4% durante la semana, marcando su peor semana en meses. La Plata ambién terminó la semana a la baja, tras un viernes volátil en el que subió hasta 23.55$, su máximo en una semana, antes de caer un 5% hasta 22.00$, su cierre más bajo desde marzo.

¿Le ha gustado este artículo? Ayúdanos con tus comentarios respondiendo a esta encuesta:

- El par GBP/JPY sube y baja para limitar la semana de comercio.

- La inflación en Japón sigue debilitándose y en el Reino Unido el PIB sorprende al alza.

- Para la semana que viene, el calendario económico de la Libra esterlina y el Yen japonés será escaso.

El par GBP/JPY está tratando de aferrarse a un territorio justo al norte de la Zona de 182.00, luchando por un punto de apoyo cerca de 182.25 después de alcanzar un máximo el viernes de 183.00 en los datos del Reino Unido.

El viernes, el Producto Interior Bruto (PIB) del Reino Unido superó las previsiones. El PIB británico se situó en el 0.6% anualizado para el segundo trimestre, por encima del 0.4% previsto.

La mejora del PIB impulsó a la Libra esterlina (GBP) hasta un máximo del viernes de 183.02, pero una reversión en el apetito por el riesgo de los mercados llevó a la Libra de nuevo a un mínimo intradía cerca de 181.90.

El Índice de Precios al Consumo (IPC) japonés de Tokio de septiembre se situó por debajo de la lectura anterior, reafirmando la continuación de la ralentización de la inflación japonesa. El IPC japonés de Tokio se situó en un 2.8% anualizado, frente al 2.9% anterior. El IPC subyacente de Tokio (inflación excluidos los precios de los alimentos) descendió más deprisa de lo previsto, situándose en el 2.5%. Los mercados preveían un descenso al 2.6% frente al 2.8% anterior.

La tasa de desempleo de Japón tampoco dio la señal, manteniéndose en el 2.7% y desbaratando la previsión del mercado de un descenso al 2.6%.

Perspectivas técnicas del GBP/JPY

El GBP/JPY está luchando por mantenerse por encima de la media móvil simple (SMA) de 200 horas, actualmente marcada en la zona de 182.00, y la acción intradía ve al par atascado en la media móvil exponencial (EMA) de 34 horas.

Velas diarias ven al Guppy atrapado entre la EMA de 34 días y la SMA de 100 días en 182.93 y 180.68 respectivamente.

El par ha visto una lenta hemorragia desde los máximos de agosto cerca de 186.77, pero aún se mantiene firmemente en territorio de tendencia alcista con la SMA de 200 días muy por debajo de la acción del precio cerca de 172.00.

GBP/JPY gráfico diario

Niveles técnicos del GBP/JPY

- El USD/JPY se recupera y se sitúa en torno a 149.40, ganando un 0.12%, después de que los datos del IPC subyacente de EE.UU. revelaran un aumento interanual del 3.9%, por debajo del 4% previsto.

- La postura moderada del Banco de Japón y las amenazas de intervención en los mercados de divisas apuntan a una justificada mayor debilidad del Yen japonés.

- A pesar del rebote, las amenazas de intervención y las declaraciones contradictorias de las autoridades japonesas pueden disuadir a los compradores de nuevas posiciones largas.

El Dólar estadounidense (USD) se recuperó frente al Yen japonés (JPY) a mediados de la sesión norteamericana, recuperando la cifra de 149.00 tras caer hacia el mínimo diario de 148.52 durante la sesión asiática y europea. Sin embargo, rebotó desde los mínimos y se mantiene en torno a 149.40, ganando un 0.12%.

El Dólar recupera fuerza frente al Yen japonés, mientras que los datos de inflación de EE.UU. por debajo de lo esperado y un Banco de Japón moderado sientan las bases para posibles nuevos avances

Los datos de Estados Unidos mostraron que la inflación se está enfriando, ya que el gasto en consumo personal subyacente (PCE) de agosto, el indicador de inflación preferido por la Reserva Federal (Fed), creció un 3.9% interanual, por debajo de las estimaciones del 4%. Al mismo tiempo, la inflación general creció un 3.5% interanual, como se esperaba, por encima del 3.4% de julio.

Aunque los últimos funcionarios de la Fed habían insistido en la necesidad de un mayor endurecimiento de la política monetaria, otros responsables están adoptando una postura prudente. Mientras tanto, las expectativas de una subida de tipos en noviembre se redujeron, como muestra la herramienta FedWatch de CME,

Otros datos revelados por la Universidad de Michigan (UoM) mostraron que el sentimiento del consumidor para la lectura final de septiembre se deterioró, mientras que las expectativas de inflación subieron al 3.2% desde el 3.1% para un año. Los estadounidenses ven la inflación en el 2.8% en un horizonte de cinco años, desde el 2.7%.

En el frente japonés, continuaron las amenazas de intervención en los mercados de divisas, aunque contradiciendo lo dicho por las autoridades japonesas en cuanto a que los movimientos deben estar justificados por los fundamentales. En consecuencia, la postura moderada del Banco de Japón (BoJ) sugiere que está justificada una mayor debilidad del Yen. Esta semana, el gobernador del BoJ, Kazuo Ueda, citó que discutir una salida de la política monetaria ultra laxa sería prematuro, ya que la inflación por encima del 2% no se rige por el crecimiento de los salarios.

El jueves, el ministro de Finanzas japonés, Shunichi Suzuki, reiteró que no descartará ninguna medida para responder si se produce una excesiva volatilidad de las divisas. Añadió que la autoridad está vigilando de cerca los movimientos del FX con un sentido de urgencia.

Dado el trasfondo fundamental, el USD/JPY podría poner a prueba 150.00, pero las amenazas de intervención, podrían abstener a los compradores de abrir nuevas posiciones largas.

USD/JPY Niveles técnicos clave

- El par NZD/USD ronda 0.6000, beneficiándose de un Dólar más débil, ya que los rendimientos de los bonos del Tesoro estadounidense experimentan un descenso.

- Los datos de inflación de EE.UU. revelan un aumento interanual del 3.9% en el PCE, lo que alivia las presiones sobre la Fed para que suba los tipos más allá del rango actual del 5.25%-5.50%.

- La próxima decisión del RBNZ y el posible cierre del gobierno estadounidense añaden elementos de expectación e incertidumbre a los movimientos futuros del mercado.

El Dólar neozelandés (NZD) sube frente al Dólar estadounidense (USD), auspiciado por una mejora del sentimiento del mercado y un Dólar que cae ante la caída de los rendimientos de los bonos del Tesoro estadounidense. El par NZD/USD se mantiene en torno a 0.6000, en el momento de escribir estas líneas, gana un 0.76%.

El Dólar neozelandés gana terreno y sube un 0.76% frente a la debilidad del Dólar estadounidense, los datos de inflación de EE.UU. alivian las presiones de subida de tipos de la Fed

Wall Street cotiza con mejor ánimo, ya que el Departamento de Trabajo de EE.UU. reveló el indicador de inflación preferido por la Reserva Federal de EE.UU., el Gasto en Consumo Personal (PCE), que subió un 3.9% interanual, por debajo del 4% de julio, mientras que la inflación general fue del 3.5% interanual, como se esperaba, un punto por encima del 3.4% del mes anterior.

Los datos alivian la presión sobre la Fed para que suba las tasas a un nivel más alto, más allá del rango actual de 5.25%-5.50%. Aunque la mayoría de los responsables de la política monetaria siguen siendo de línea dura, otros se muestran más cautos y temen endurecer demasiado la política monetaria. De entre ellos, los presidentes de la Fed de San Francisco, Boston y Chicago, Mary Daly, Susan Collins y Austan Goolsbee, comentaron que se requiere paciencia mientras siguen indecisos respecto a la próxima decisión del FOMC.

Datos adicionales de la universidad de michigan (UM) mostraron que el sentimiento de los consumidores en la lectura final de septiembre se deterioró, mientras que las expectativas de inflación subieron al 3.2% desde el 3.1% a un año. Se prevé que la inflación en el 2.8% en un horizonte de cinco años, desde el 2.7%.

Mientras tanto, la agenda económica de la próxima semana incluirá la decisión del Banco de la Reserva de Nueva Zelanda (RBNZ), en la que se prevé que el banco central mantenga las tasas sin cambios. En el frente estadounidense, si se esquiva un posible cierre del gobierno de EE.UU., el lunes se publicarían los PMI de S&P e ISM, y una tanda de oradores de la Fed.

Análisis del precio del NZD/USD: Perspectivas técnicas

A pesar de la recuperación, el NZD/USD sigue sesgado a la baja a pesar de haber alcanzado un máximo de 7 semanas, y aunque cotiza por encima de 0.6000, necesita un cierre diario por encima de esta última para que los compradores mantengan la esperanza de precios más altos. Los niveles clave de resistencia se sitúan al alza, como el mínimo diario del 29 de junio en 0.6050, seguido de 0.6100. Por el contrario, si el par termina por debajo de 0.6000, el primer soporte sería la media móvil de 50 días (DMA) en 0.5986, seguido del nivel psicológico de 0.5950 y el mínimo del 27 de septiembre en 0.5899.

- El Dólar canadiense vuelve a mínimos recientes, mientras que los precios del petróleo crudo caen el viernes.

- El PIB canadiense decepcionó las expectativas del mercado, el crecimiento económico fue plano.

- El USD/CAD marca un nuevo máximo semanal, mientras que el CAD retrocede y el Dólar estadounidense se recupera.

El Dólar canadiense (CAD) registró un nuevo máximo y un nuevo mínimo contra el Dólar estadounidense (USD) el viernes, con el USD/CAD cayendo a un mínimo de sesión de 1.3417 antes de rebotar para recuperar la zona de 1.3500 y señalar un nuevo máximo semanal en 1,3540.

Las cifras del Producto Interior Bruto (PIB) canadiense no cumplieron las expectativas del mercado, ya que el dato principal se mantuvo estable en el 0.0% para el mes de julio, frente a la contracción del 0.2% del mes anterior. Los mercados preveían un escaso aumento del PIB canadiense del 0.1%.

El precio del petróleo muy ajustados que han estado apuntalando al Dólar Canadiense se aflojaron en el comercio del viernes, aliviando la presión alcista sobre el CAD en tándem con un rebote intradía en el Índice del Dólar (DXY).

Resumen diario de los mercados: El Dólar canadiense se tambalea el vienes

- El viernes, el par USD/CAD superó el rango operativo de la semana.

- Durante la primera mitad de la jornada, el dólar canadiense avanzó contra el dólar estadounidense.

- La reversión del apetito por el dólar, sumada a la caída de los precios al contado del Petróleo crudo, provocó el derrape del dólar canadiense.

- El USD/CAD se dirige al final de la semana de comercio en busca de 1,3550.

- El soporte para el dólar canadiense se evaporó cuando el barril de crudo estadounidense WTI cayó de 92 dólares a menos de 90 dólares.

- El Petróleo se ha recuperado hasta los 90,50$, pero los flujos del Dólar han tomado el control de los gráficos, manteniendo al USD/CAD en máximos al cierre del viernes.

- El lunes se publicará el Índice de Gerentes de Compras (PMI) para la manufactura y habrá impacto en el Dólar estadounidense y en el Dólar canadiense.

Análisis Técnico: El Dólar canadiense desciende fuertemente el viernes

El Dólar canadiense (CAD) se tambaleó el viernes, alcanzando el máximo y el mínimo de la semana en un solo día, mientras que el USD/CAD se agitó bajo un sentimiento cambiante en los mercados.

El USD/CAD cayó 70 puntos, o medio punto porcentual, hasta 1.3420 en la primera mitad de las operaciones del viernes, antes de rebotar y marcar un nuevo máximo semanal en 1.3543. El rebote del USD/CAD fue de más de 120 puntos, o un 0.90%.

Gráficos de velas por hora tienen el USD/CAD sacudiendo fuera de un patrón de soporte envuelto alrededor de la media móvil de 200 horas (SMA) cerca de 1.3480 con el 1.3500 zona principal actuando como un punto de fricción para el par.

La volatilidad del viernes provocó la ruptura de los indicadores técnicos, y el índice de fuerza relativa (RSI) pasó de sobreventa a casi sobrecompra en cuestión de horas.

En las velas diarias, el USD/CAD se ha recuperado hasta la parte superior de la media móvil exponencial de 34 días en la zona de 1.3500. Los compradores tratarán de ganar más terreno hacia el máximo de septiembre cerca de 1.3700, y poner distancia entre los precios actuales y la SMA de 200 días actualmente estacionada cerca de 1.3450.

Preguntas frecuentes sobre el Dólar canadiense

¿Qué factores determinan la cotización del Dólar canadiense?

Los factores clave que impulsan al Dólar Canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, la mayor exportación de Canadá, la salud de su economía, la inflación y la Balanza comercial, que es la diferencia entre el valor de las exportaciones de Canadá frente a sus importaciones. Otros factores son el sentimiento de los mercados, es decir, si los inversores apuestan por activos más arriesgados (apetito de riesgo) o buscan refugios seguros (apetito de riesgo), siendo el apetito de riesgo positiv para el CAD. Como principal socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

¿Cómo influyen las decisiones del Banco de Canadá en el Dólar canadiense?

El Banco de Canadá (BoC) influye considerablemente en el dólar canadiense al fijar el nivel de las tasas de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de las tasas de interés para todos. El principal objetivo del BOC es mantener la inflación entre el 1% y el 3% ajustando las tasas de interés al alza o a la baja. Unas tasas de interés relativamente más altas suelen ser positivas para el CAD. El Banco de Canadá también puede utilizar la relajación y el endurecimiento cuantitativos para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

¿Cómo influye el precio del petróleo en el Dólar canadiense?

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del Petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo cae. Los precios del petróleo más altos también tienden a resultar en una mayor probabilidad de una Balanza comercial positiva, que también es un soporte para el CAD.

¿Cómo influyen los datos de inflación en el valor del Dólar canadiense?

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una divisa, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. La inflación tiende a llevar a los bancos centrales a subir los tipos de interés, lo que atrae más capital de inversores internacionales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el dólar canadiense.

¿Cómo influyen los datos económicos en el valor del Dólar canadiense?

Las publicaciones de datos macroeconomía miden la salud de la economía y pueden influir en el dólar canadiense. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas sobre el sentimiento de los consumidores pueden influir en la dirección del CAD. Una economía fuerte es bien para el dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El Peso mexicano apunta a una mayor recuperación, ya que el Banco Central de México no prevé recortes de tasas.

- La agenda económica de México informará de su Balanza Fiscal el viernes.

- El USD/MXN provocó una venta masiva tras cerrar por debajo de 17.60 el jueves, mientras que el par se desliza por debajo de 17.40.

El Peso mexicano (MXN) protagoniza una fuerte remontada frente al Dólar estadounidense (USD) después de que el Banco de México -también conocido como Banxico- mantuviera los tipos sin cambios, descartara posibles recortes de tasas en 2023 y revisara al alza sus previsiones de inflación hasta 2025. De ahí que el par USD/MXN haya roto un fuerte soporte, observado en 17.50, y ronde la zona de 17.40.

El retroceso del USD/MXN también ha sido auspiciado por los datos de Estados Unidos (EE.UU.) tras la publicación del indicador de inflación preferido por la Reserva Federal (Fed) de EE.UU., el índice de precios del gasto en consumo personal subyacente (PCE). En agosto, la inflación subyacente del PCE se situó por debajo del 4%, en el 3.9% interanual, tal y como se esperaba, lo que desató las especulaciones de que la Fed podría renunciar a una subida de los tipos de interés. Mientras tanto, BBVA actualizó el Producto Interior Bruto (PIB) de México para 2023 y 2024, con un optimista 3.2% desde el 2.4% de este año y un 2.6% desde el 1.8% del próximo.

Resumen diario de los movimientos en los mercados: El Peso mexicano gana terreno y el par USD/MXN cae por debajo de 17.40

- El Banco de México (Banxico) mantuvo los tipos en el 11.25% y revisó sus previsiones de inflación del 3.5% al 3.87% para 2024, por encima del objetivo del banco central del 3% (más o menos un 1%).

- La Junta de Gobierno de Banxico destacó la resistencia económica de México y la fortaleza del mercado laboral como los principales motores para mantener la inflación en el nivel actual de tasas de interés.

- La tasa de desempleo de México bajó del 3.1% en julio al 3.0% intermensual en agosto, según el Instituto Nacional de Estadística (INEGI).

- Según el INEGI, la inflación de México en el primer semestre de septiembre fue del 4.44%, frente al 4.64% de agosto.

- Al tratarse de una divisa de mercados emergentes, el peso mexicano se debilita en un contexto de aversión al riesgo. Por lo tanto, las noticias sobre un posible cierre del Gobierno de EE.UU. desencadenaron un flujo hacia activos refugio, debilitando el Peso mexicano.

- La caída de los precios del petróleo pesa sobre la moneda mexicana, ya que su economía depende de las exportaciones de crudo.

- La agencia de calificación Moody's advirtió que la estrategia fiscal del Gobierno mexicano en 2024 debe ser creíble tras las elecciones de junio a la hora de definir la perspectiva estable del país.

- En julio, Moody's rebajó la calificación de México a "Baa2" con perspectiva "estable", pero advirtió de presiones fiscales para el próximo gobierno debido al presupuesto económico de 2024.

- La debilidad del Dólar debilita al par USD/MXN, ya que el Índice del Dólar (DXY) cae por debajo de 106.00 alrededor de las 15:00 GMT.

Análisis Técnico: Peso mexicano

El Peso mexicano (MXN) encontró el equilibrio tras depreciarse a 17.81 frente al Dólar estadounidense (USD), cerca de la media móvil simple (SMA) de 200 días en 17.84. El USD/MXN acelera su tendencia bajista tras cerrar por debajo de 17.60, con los vendedores atentos a un empuje por debajo de la media móvil simple (SMA) de 20 días en 17.32. Si se pierde ese nivel, el par USD/MXN pondría a prueba la SMA de 100 días en 17.18, seguida de la SMA de 50 días en 17.10. Si el par exótico logra mantenerse por encima del mínimo de septiembre de 16.99, podría reanudar el movimiento alcista de un mes.

Preguntas frecuentes sobre la inflación

¿Qué es la Inflación?

La inflación mide la subida de los precios de una cesta representativa de bienes y servicios. La inflación general suele expresarse en porcentaje de variación intermensual e interanual. La inflación subyacente excluye elementos más volátiles, como los alimentos y el combustible, que pueden fluctuar debido a factores geopolíticos y estacionales. La inflación subyacente es la cifra en la que se centran los economistas y es el nivel objetivo de los bancos centrales, que tienen el mandato de mantener la inflación en un nivel manejable, normalmente en torno al 2%.

¿Qué es el Índice de Precios al Consumo (IPC)?

El Índice de Precios al Consumo (IPC) mide la variación de los precios de una cesta de bienes y servicios a lo largo de un periodo de tiempo. Suele expresarse en porcentaje de variación intermensual e interanual. El IPC subyacente es el objetivo de los bancos centrales, ya que excluye la volatilidad de los alimentos y los combustibles. Cuando el IPC subyacente supera el 2%, los tipos de interés suelen subir, y viceversa cuando cae por debajo del 2%. Dado que unos tipos de interés más altos son positivos para una divisa, una inflación más alta suele traducirse en una divisa más fuerte. Lo contrario ocurre cuando la inflación cae.

¿Cuál es el impacto de la inflación en el cambio de divisas?

Aunque pueda parecer contrario a la intuición, una inflación elevada en un país hace subir el valor de su moneda y viceversa en el caso de una inflación más baja. Esto se debe a que el banco central normalmente subirá las tasas de interés para combatir la mayor inflación, lo que atrae más entradas de capital mundial de inversores que buscan un lugar lucrativo donde aparcar su dinero.

¿Cómo influye la inflación en el precio del Oro?

Antiguamente, el Oro era el activo al que recurrían los inversores en épocas de alta inflación porque preservaba su valor, y aunque los inversores a menudo siguen comprando Oro por sus propiedades de refugio en épocas de extrema agitación en los mercados, este no es el caso la mayor parte del tiempo. Esto se debe a que cuando la inflación es alta, los bancos centrales suben las tasas de interés para combatirla.

Unas tasas de interés más altas son negativas para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a un activo que devenga intereses o de colocar el dinero en una cuenta de depósito en efectivo. Por el contrario, una menor inflación tiende a ser positiva para el Oro, ya que reduce las tasas de interés, haciendo del metal brillante una alternativa de inversión más viable.

- El par AUD/USD se encuentra bajo presión de venta nominal cerca de 0.6500, aunque sigue favoreciendo las subidas.

- Los débiles datos de la inflación subyacente del PCE de EE.UU. arrastraron los rendimientos del Tesoro estadounidense a 10 años al 4.5%.

- Se espera que el RBA mantenga los tipos de interés sin cambios, pero el máximo de la tasa de interés se sitúa en el 4.35% a finales de año.

El par AUD/USD repuntó hasta acercarse a la resistencia psicológica de 0.6500, pero le costó seguir avanzando, ya que el Índice del Dólar estadounidense (DXY) descubrió interés comprador tras corregir hasta cerca de 105.66.

El S&P 500 abre con una nota alcista mientras el ánimo de los mercados se torna alegre. El atractivo de los activos sensibles al riesgo mejoró a medida que los inversores empezaron a digerir los temores a una desaceleración mundial debido a la subida de los tipos de interés por parte de los bancos centrales. Los rendimientos del Tesoro estadounidense a 10 años cayeron bruscamente hasta el 4.51% tras los débiles datos del índice de precios del gasto en consumo personal (PCE) subyacente de EE.UU. para agosto.

El PCE subyacente mensual creció a un ritmo nominal del 0.1% en agosto, frente a las expectativas y la publicación anterior del 0.2%. El PCE anualizado se ha suavizado hasta el 3.9%, tal y como se esperaba, frente al 4.3% publicado anteriormente. Esto puede dar más tiempo a la Reserva Federal (Fed) para evaluar el impacto de las subidas de tasas de interés hasta el momento.

De cara al futuro, los inversores se centrarán en el PMI manufacturero estadounidense de septiembre, que informará el Instituto de Gestión de Suministros (ISM). Según las expectativas, se espera que el PMI de Manufactura sufra una contracción consecutiva por undécimo mes. Una cifra por debajo del umbral de 50.0 se considera contracción de la actividad económica. Se espera que los datos económicos mejoren hasta 47.8 frente a la lectura de 47.6 de agosto.

En cuanto al Dólar australiano, los inversores esperan la decisión sobre la tasa de interés del Banco de la Reserva de Australia (RBA), que se anunciará el martes. Se espera que el RBA mantenga los tipos de interés sin cambios en el 4.10%, pero los economistas consideran que la tasa de interés alcanzará un máximo del 4.35% a finales de año, según una encuesta de Reuters.

Desde el mínimo alcanzado a mediados de julio, el Dólar estadounidense se ha apreciado en torno a un 6% frente al Euro, y el Índice del Dólar (DXY), una cesta de seis divisas principales, ha subido una cantidad similar. Los economistas de UBS analizan las perspectivas del Dólar.

El Dólar se mantendrá bien ofertado hasta finales de año

Hasta finales de año, prevemos que el dólar estadounidense cotice lateralmente frente a la mayoría de las divisas.

Ahora prevemos que el EUR/USD, el USD/CHF y el GBP/USD coticen a 1,06 (antes 1,12), 0,92 (0,87) y 1,20 (1,29), respectivamente, a finales de diciembre. Y en Asia-Pacífico, vemos que el USD/JPY y el AUD/USD cotizarán a 145 (antes 142) y 0.65 (0,66), respectivamente, a finales de diciembre.

Sin embargo, de cara al futuro, es probable que la dinámica de crecimiento relativo vaya en contra del dólar estadounidense en el primer semestre de 24 meses. La economía estadounidense aún no ha tocado fondo, mientras que Europa y China ya lo han hecho.

Esperamos que la fortaleza del Dólar alcance su punto máximo el próximo año y que el Dólar ceda parte de sus ganancias. Así lo reflejamos en el EUR/USD, el USD/CHF y el GBP/USD, con nuestras previsiones para septiembre de 2024 en 1.12 (antes 1.16), 0.87 (0.84) y 1.30 (1.36), respectivamente. Esta opinión requiere que Europa no entre en recesión y que China se estabilice.

Esta semana, el petróleo crudo Brent alcanzó un máximo de 97$/barril antes de bajar a la zona de 95$. Los economistas de Nordea analizan las perspectivas del petróleo.

No se descarta una nueva subida hasta la zona de 120$

El endurecimiento de las reservas de crudo ha servido de soporte a la recuperación del precio del petróleo y creemos que los precios oscilarán en torno a los niveles actuales de 90-100$.

No se puede descartar una nueva subida (hasta la zona de 120$) si la OPEP+ mantiene el flujo de petróleo bajo.

Si la OPEP+ presiona demasiado al alza los precios del petróleo, el esquisto estadounidense responderá y podría acaparar más cuota de mercado, lo que sería contraproducente para la OPEP+ a largo plazo. Por ello, creemos que el alza de los precios del petróleo se limita a 120 dólares a largo plazo.

- El USD/CAD descubre un soporte cerca de 1.3420 tras el estancamiento del PIB canadiense y los débiles datos del PCE subyacente estadounidense.

- El IPC subyacente mensual de EE.UU. creció a un ritmo nominal del 0.1%. El dato anualizado se desaceleró hasta el 3.9%.

- Los precios petróleo retroceden después de un retroceso de corta duración a cerca de 93.00$ ya que los temores de desaceleración mundial se mantienen intactos.

El par USD/CAD encontró interés comprador cerca de 1.3420 en los primeros compases de la sesión neoyorquina. El par encontró soporte luego de los débiles informes mensuales del Producto Interior Bruto (PIB) de Canadá y del índice de precios del gasto en consumo subyacente (PCE) de los Estados Unidos.

La Oficina de Estadísticas Laborales de EE.UU. informó de que el PCE subyacente mensual se expandió a un ritmo nominal del 0.1% en agosto, frente a las expectativas y la publicación anterior del 0.2%. El PCE anualizado se ha suavizado hasta el 3.9%, tal y como se esperaba, frente al 4.3% publicado anteriormente.

El PCE general creció un 0.4%, duplicando el ritmo de julio, pero se mantuvo por debajo de las expectativas del 0.5%. Se esperaba que el dato principal se mantuviera al alza debido a la subida de los precios de la energía. Los ingresos monetarios en las estaciones petrolíferas aumentaron significativamente, ya que los precios mundiales del petróleo han repuntado más de un 30% en los últimos tres meses.

Un descenso de los datos de gastos básicos podría suavizar la inflación al consumo y disuadiría a los responsables de la Reserva Federal (Fed) de subir más los tipos de interés. Mientras tanto, las probabilidades de que los tipos de interés se mantengan estables en el 5.25%-5.50% en la reunión de política monetaria de noviembre se han recuperado hasta el 83% desde el 77% del jueves, según la herramienta Fedwatch de CME.

El Índice del Dólar (DXY) encuentra un soporte provisional cerca de 105.70. El ISM manufacturero estadounidense de septiembre, que se publicará el lunes, guiará la evolución del Dólar.

Mientras tanto, el Dólar canadiense se encuentra bajo presión, ya que la tasa de crecimiento de Canadá se mantuvo estancada en julio, mientras que los inversores anticipaban un crecimiento nominal del 0.1%. En junio, el PIB se contrajo un 0.2%. En cuanto al petróleo, los precios retroceden tras un breve retroceso hasta cerca de 93.00$, ya que los temores de desaceleración mundial siguen intactos.

Cabe señalar que Canadá es el principal exportador de petróleo a Estados Unidos y una caída de los precios del petróleo repercute en el Dólar canadiense.

- El EUR/USD toma impulso y supera 1.0600.

- El objetivo inmediato para los alcistas se sitúa en la zona de 1.0770.

El EUR/USD recupera la compostura y extiende la recuperación más allá de la barrera clave de 1.0600, la cifra de finales de semana.

En caso de que el rebote se agudice, se espera que el par alcance el máximo semanal de 1.0767 (12 de septiembre). Se espera que la presión vendedora se alivie una vez superado este nivel, lo que permitiría un posible próximo movimiento hacia la crítica SMA de 200 días, hoy en 1.0827.

Mientras tanto, las pérdidas continuarán mientras el par se mueva por debajo de la SMA de 200 días.

Gráfico diario del EUR/USD

Economistas de Wells Fargo analizan las perspectivas del Peso Mexicano (MXN).

El Peso mexicano se debilitará en los próximos meses

Si bien esperamos que el Peso mexicano y el Sol peruano se debiliten en los próximos meses, la solidez de los fundamentos subyacentes y la mayor cautela de los bancos centrales deberían limitar el alcance de la debilidad del Peso y del Sol.

En el caso del MXN, aunque prevemos un debilitamiento moderado, los riesgos se inclinan hacia una mayor debilidad a medida que los riesgos políticos tomen forma a principios del próximo año y que las valoraciones del peso sigan siendo elevadas, dejando a la divisa vulnerable a cambios bruscos en el sentimiento de riesgo.

USD/MXN - cuarto trimestre de 2023: 17.75 primer trimestre de 2024 en 18.25, segundo trimestre de 2024 en 18.00, tercer trimestre de 2024 en 17.75, cuarto trimestre de 2021 en 17.50, primer trimestre de 2025 en 17.25.

- El DXY amplía la corrección a la zona de 105.70/65.

- Un retroceso más profundo debería encontrar contención cerca de 104.70.

El DXY se suma a las pérdidas del jueves y visita brevemente las inmediaciones de la zona de 105.70 al final de la semana.

A pesar de la corrección técnica en curso, parece probable que se produzcan ganancias adicionales por el momento. La superación del máximo anual de 106.83 (27 de septiembre) podría animar al índice a desafiar el máximo semanal de 107.19 (30 de noviembre de 2022) antes de otro máximo semanal en 107.99 (21 de noviembre de 2022).

Mientras tanto, mientras se mantenga por encima de la SMA clave de 200 días, hoy en 103.09, se espera que las perspectivas para el DXY sigan siendo constructivas.

Gráfico diario del DXY

- El EUR/JPY se suma al avance del jueves y supera los 158.00.

- El siguiente objetivo al alza es el máximo mensual de 158.65.

El EUR/JPY amplía las ganancias del jueves y recupera la zona por encima de la barrera de 158.00 al final de la semana.

Mientras tanto, el cruce sigue atascado dentro del rango de consolidación y la ruptura del mismo expone una visita al máximo mensual hasta ahora alcanzado en 158.65 (13 de septiembre) antes del máximo de 2023 en 159.76 (30 de agosto), que precede al nivel redondo clave en 160.00.

De momento, la perspectiva positiva a largo plazo para el cruce parece favorecida mientras se mantenga por encima de la SMA de 200 días, hoy en 149.43.

Gráfico diario del EUR/JPY

El BOJ actúa para frenar el aumento del rendimiento del JGB a 10 años. En un primer momento, el yen se debilitó ligeramente, pero desde entonces se ha fortalecido, mientras que el Dólar ha seguido vendiéndose de forma más generalizada. Los economistas de MUFG Bank analizan las perspectivas del yen.

La venta de dólares podría desaparecer rápidamente

La magnitud de la venta masiva de bonos mundiales ha llevado al BOJ a anunciar hoy una operación de compra de bonos no programada. Si el Dólar hubiera tenido un comportamiento más fuerte en los mercados en general, es posible que una operación tan modesta hubiera impulsado al USD/JPY a través del nivel de 150.

Desconfiamos de esta venta masiva de dólares, ya que estamos a finales de mes y la venta de dólares podría desaparecer con bastante rapidez.

El modesto anuncio de compra de bonos del BOJ de hoy pone de relieve el aprieto en el que se encuentra Japón y un rebote más amplio del USD parece más probable que no en esta coyuntura, lo que probablemente significará un romper por encima del nivel de 150.

- La economía canadiense se estancó en julio tras una contracción del 0.2% en junio.

- El USD/CAD se mantiene en torno a 1.3425 tras los datos.

El Producto Interior Bruto (PIB) real de Canadá "se mantuvo esencialmente sin cambios en julio, tras una caída del 0.2% en junio", informó el viernes Statistics Canada. Esta lectura fue peor que la expectativa del mercado de una expansión del 0.1%.

El informe añade que "algunos sectores afectados por los incendios forestales de junio se recuperaron en julio" y destaca que la manufactura descendió por segundo mes consecutivo.

La estimación anticipada del PIB real para agosto de 2023 indica que el PIB real subió un 0.1% en agosto. El siguiente informe sobre el PIB se informará el 31 de octubre.

Principales datos a tener en cuenta:

Industrias productoras de servicios subieron un 0.1% en el mes, mientras que las industris productoras de bienes se contrajeron un 0.3%. En conjunto, 9 de los 20 sectores Industrias registraron aumentos.

El sector manufacturero (-1.5%) registró la mayor contribución negativa en julio, la mayor desde abril de 2021. Fue la segunda contracción mensual consecutiva del sector. El descenso de julio de 2023 se debe en gran medida a una menor formación de existencias.

Los datos adelantados indican que el PIB real aumentó un 0.1% en agosto. Los aumentos en los sectores de comercio mayorista y finanzas y los seguros se vieron compensados en parte por los descensos en los sectores de comercio minorista y extracción de petróleo y gas.

Reacción de los mercados

El USD/CAD se mantuvo en terreno negativo en torno a 1.3430. Al mismo tiempo, en Estados Unidos se informó del índice de precios del gasto de consumo personal subyacente.

La inflación en Estados Unidos, medida por la variación del Índice de Precios del Gsto en Consumo Personal (PCE), subió al 3.5% anual en agosto, desde el 3.4% (revisado desde el 3.3%) de julio, según ha informado el jueves la Oficina de Análisis Económico estadounidense. Esta lectura coincidió con las expectativas del mercado.

El índice de precios PCE subyacente anual, el indicador de inflación preferido por la Reserva Federal, subió un 3.9%, un ritmo ligeramente inferior al aumento del 4.3% (revisado desde el 4.2%) registrado en julio. Mensualmente, el índice de precios PCE y el índice de precios PCE subyacente aumentaron un 0.4% y un 0.1%, respectivamente. Ambas cifras se situaron por debajo de las estimaciones de los analistas.

Otros detalles del informe mostraron que tanto la Renta Personal como el Gasto Personal crecieron un 0.4% mensual, tal y como se esperaba.

Reacción del mercado a los datos de inflación del PCE estadounidense

El Dólar estadounidense tuvo dificultades para encontrar demanda tras este informe. En el momento de escribir, el índice del Dólar DXY había caído un 0.25% en el día, situándose en 105.86. Mientras tanto, la rentabilidad de los bonos del Tesoro estadounidense a 10 años se situaba en territorio negativo, en torno al 4.55%, y los futuros de los índices bursátiles estadounidenses subían entre un 0.5% y un 0.7%.

- El par EUR/JPY aspira a recuperar 160.00 a pesar de la moderación de la inflación en la Eurozona debido a la caída del gasto del consumidor.

- El IPCA general de la Eurozona se desaceleró a pesar de la subida de los precios de la energía.

- La inflación de Tokio se redujo nominalmente, pero se mantuvo muy por encima del objetivo del BOJ.

El par EUR/JPY se recuperó en forma de V desde 157.40 a pesar del informe preliminar del Índice Armonizado de Precios al Consumo (IAPC) de la Eurozona de septiembre, que fue más flojo de lo esperado.

El IPCA general creció a un ritmo más lento del 0.3%, frente al aumento del 0.5% registrado en agosto. El dato anualizado se desaceleró bruscamente hasta el 4.3%, frente a las expectativas del 4.5% y la lectura de agosto del 5.2%. La inflación general de la Eurozona se suavizó significativamente a pesar de la subida de los precios de la energía debida a la recuperación de los precios mundiales del petróleo. Esto indica un descenso del gasto del consumidor, ya que la elevada inflación ha reducido los ingresos reales de los hogares.

El débil dato de inflación de septiembre podría animar a los responsables del Banco Central Europeo (BCE) a mantener sin cambios su política monetaria en noviembre. La presidenta del BCE, Christine Lagarde, aclaró esta semana que los tipos de interés se mantendrán suficientemente altos durante el tiempo suficiente hasta que se alcance la estabilidad de precios.

Los analistas de Commerzbank citaron que es improbable que el BCE suba más las tasas. Además, añadieron que casi la mitad del descenso del informe de inflación de septiembre se debe a efectos puntuales, como la expiración del billete de 9 euros en Alemania en septiembre de 2022. Pero incluso después de ajustar estos efectos, la tasa subyacente también sigue ahora una tendencia a la baja. La mayoría de los miembros del Consejo de Gobierno del BCE deberían estar satisfechos.

En cuanto al yen japonés, las probabilidades de que el Banco de Japón intervenga en el mercado de divisas son altas, ya que no se espera que el banco central abandone pronto su política monetaria ultralaxa de una década. El gobernador del BoJ, Kazuo Ueda, declaró que sería prematuro abandonar la política monetaria expansiva, ya que la inflación por encima del objetivo del 2% debería guiarse por el crecimiento salarial.

Mientras tanto, la inflación en Tokio se suavizó en septiembre al enfriarse el gasto del consumidor. El Índice de Precios al Consumo (IPC) general bajó ligeramente al 2.8%, frente al 2.9% anterior. El IPC subyacente, que excluye la volatilidad de los precios del petróleo y los alimentos, se desaceleró hasta el 3.8% desde el 4.0% de agosto, pero se mantuvo muy por encima del objetivo del Banco de Japón.

- El precio del Oro atrae ofertas por debajo de 1.860,00$ tras una leve corrección del USD.

- La economía estadounidense sigue resistiendo gracias a la caída de la inflación, la estabilidad de la demanda de mano de obra y la solidez del gasto del consumidor.

- Kashkari, de la Fed, afirmó que las tasas de interés actuales no son lo suficientemente restrictivas como para reducir la inflación al 2%.

El precio del Oro (XAU/USD) se recuperó tras una racha de cuatro días de pérdidas, mientras que el Dólar estadounidense luchó por extender su recuperación el viernes, antes de los datos del índice de precios del gasto de consumo personal subyacente (PCE) de EE.UU. para agosto. Sin embargo, es probable que el movimiento alcista del metal precioso sea efímero, ya que los responsables de la Reserva Federal (Fed) prevén una nueva subida de los tipos de interés para finales de año, en medio de la resistencia de la economía estadounidense y las persistentes presiones inflacionistas.

La economía estadounidense ha tenido un buen comportamiento por lo que respecta a la inflación, el mercado laboral y el gasto del consumidor, pero la actividad de las fábricas sigue preocupando a las autoridades en medio de unas malas perspectivas de la demanda. Los inversores estarán muy atentos al informe del PMI manufacturero de septiembre, que se publicará el lunes, en busca de más pistas sobre la salud actual del sector fabril. Los mercados esperan que los datos del PMI señalen que la actividad fabril se contrajo por undécimo mes consecutivo.

Resumen diario de los movimientos en los mercados: El precio del Oro encuentra soporte mientras el USD se corrige

- El precio del Oro intenta recuperarse después de defender el soporte crucial de 1.860,00$, mientras que el USD se enfrenta a la toma de beneficios antes de los datos del índice de precios del consumo básico estadounidense de agosto, que se publicarán a las 12:30 GMT.

- Los inversores esperan que el PCE subyacente crezca a un ritmo constante del 0.2%, mientras que la lectura anual se ve suavizada al 3.9% desde el 4.2% de julio.

- Una lectura más suave de lo previsto para el indicador de inflación preferido de la Fed puede aumentar las apuestas de los operadores para que las tasas de interés se mantengan sin cambios para el resto del año.

- Recientemente, las probabilidades de que los tipos de interés se mantuvieran estables en el 5.25%-5.50% se redujeron cuando los responsables de la política monetaria de la Fed hicieron comentarios de línea dura y los pedidos de bienes duraderos aumentaron sorprendentemente en agosto.

- El miércoles, el presidente de la Reserva Federal de Minneapolis, Neel Kashkari, declaró que no está seguro de que el banco central haya subido los tipos lo suficiente como para reducir la inflación subyacente al 2%.

- Mientras tanto, el Presidente de la Banca Federal de Richmond, Thomas Barkin, abogó por un enfoque de "esperar y observar", ya que un probable cierre del gobierno podría complicar la capacidad de la Fed para evaluar el estado de la economía debido a la posible interrupción de las publicaciones de datos económicos.

- Los pedidos de bienes duraderos de EE.UU. para agosto aumentaron inesperadamente un 0.2% frente a las expectativas de un descenso del 0.5%. En julio, los pedidos sufrieron una fuerte contracción del 5.6%. El PMI de la manufactura estadounidense lleva 10 meses en contracción. Aun así, los datos optimistas de pedidos de bienes de equipo han mejorado las perspectivas del sector.

- Según la herramienta Fedwatch de CME Group, las probabilidades de que las tasas de interés se mantengan estables en el 5.25%-5.50% en la reunión de política monetaria de noviembre se han recuperado hasta el 83% desde el 77% del jueves. Los operadores ven un 66% de posibilidades de que los tipos de interés se mantengan sin cambios en lo que queda de año, frente al 58% del jueves.

- Aunque la recuperación de los precios de la energía podría tener un impacto temporal en la inflación estadounidense, el aumento de los alquileres de viviendas podría mantener la inflación estancada. Barkin, de la Fed, dijo el jueves que la vivienda será clave para seguir el avance hacia la moderación de la inflación en los próximos trimestres, con el riesgo de que el aumento de los precios de vivienda también impulse los alquileres en los mercados.

- El Índice del Dólar (DXY) se enfrenta a la presión de venta cerca de un nuevo máximo de 10 meses en 106.80 a medida que el tema de la aversión al riesgo pierde impulso. Aún así, las probabilidades de una recuperación son altas, ya que la economía de EE.UU. parece estar manejando tasas de interés más altas, mientras que otras economías están luchando.

- La economía estadounidense ha mostrado un mercado laboral resistente, una demanda de los hogares y una inflación decreciente. Sin embargo, según los datos del PMI, el sector de la manufactura lleva 10 meses en contracción constante.

- Tras los datos del índice de precios del consumo en Estados Unidos, los inversores centrarán su atención en el informe del PMI manufacturero de septiembre, que publicará el lunes el Instituto de Gestión de Suministros (ISM).

- Se prevé que el PMI manufacturero estadounidense mejore hasta 47.8 desde el 47.6 de agosto, pero se mantendrá por debajo del umbral de 50.0, que señala una contracción de la actividad. Sería el undécimo mes consecutivo de contracción.

Análisis Técnico: El precio del Oro cotiza dentro del rango del jueves

El precio del Oro encuentra un soporte provisional después de imprimir un nuevo mínimo de seis meses por debajo de 1.860,00$. La racha de cuatro días de pérdidas en el precio del Oro parece haberse detenido, pero para una recuperación sostenida el activo tiene que recuperar la resistencia crucial en 1.900,00$. La tendencia general sigue siendo bajista, ya que las medias móviles exponenciales (EMA) de 20 y 200 días se han cruzado a la baja. Los osciladores de impulso sobrevendidos también respaldan la recuperación de los metales preciosos.

Bancos centrales Preguntas frecuentes

¿Qué hace un banco central?

Los Bancos centrales tienen el mandato fundamental de garantizar la estabilidad de precios en un país o región. Las economías se enfrentan constantemente a la inflación o la deflación cuando fluctúan los precios de determinados bienes y servicios. Una subida constante de los precios de los mismos bienes significa inflación, una bajada constante de los precios de los mismos bienes significa deflación. Es tarea del banco central mantener la demanda en línea ajustando su tasa de interés. Para los bancos centrales más grandes, como la Reserva Federal de EE.UU. (Fed), el Banco Central Europeo (BCE) o el Banco de Inglaterra (BoE), el mandato es mantener la inflación cerca del 2%.

¿Qué hace un banco central cuando la inflación se sitúa por debajo o por encima del objetivo previsto?

Un banco central dispone de una herramienta importante para subir o bajar la inflación: modificar su tipo de interés de referencia. En momentos precomunicados, el banco central emitirá un comunicado con su tasa de interés de referencia y dará razones adicionales de por qué la mantiene o la modifica (la recorta o la sube). Los bancos locales ajustarán sus tasas de ahorro y préstamo en consecuencia, lo que a su vez dificultará o facilitará que los ciudadanos obtengan ganancias de sus ahorros o que las compañías pidan préstamos e inviertan en sus negocios. Cuando el banco central sube sustancialmente las tasas de interés, se habla de endurecimiento monetario. Cuando reduce su tasa de referencia, se denomina relajación monetaria.

¿Quién decide la política monetaria y las tasas de interés?

Un banco central suele ser políticamente independiente. Los miembros del consejo de política del banco central pasan por una serie de paneles y audiencias antes de ser nombrados para un puesto en el consejo de política. Cada miembro de ese consejo suele tener una convicción determinada sobre cómo debe controlar el banco central la inflación y la consiguiente política monetaria. Los miembros que desean una política monetaria muy flexible, con tipos bajos y préstamos baratos, para impulsar sustancialmente la economía, al tiempo que se conforman con una inflación ligeramente superior al 2%, se denominan "palomas". Los miembros que prefieren tipos más altos para recompensar el ahorro y quieren controlar la inflación en todo momento se denominan "halcones" y no descansarán hasta que la inflación se sitúe en el 2% o justo por debajo.

¿Hay un presidente o jefe de un banco central?

Normalmente, hay un presidente que dirige cada reunión, tiene que crear un consenso entre los halcones y las palomas y tiene la última palabra cuando hay que dividir los votos para evitar un empate a 50 sobre si debe ajustarse la política actual. El presidente pronunciará discursos, que a menudo pueden seguirse en directo, en los que comunicará la postura y las perspectivas monetarias actuales. Un banco central intentará impulsar su política monetaria sin provocar violentas oscilaciones de las tasas, las acciones o su divisa. Todos los miembros del banco central canalizarán su postura hacia los mercados antes de una reunión de política monetaria. Unos días antes de que se celebre una reunión de política monetaria y hasta que se haya comunicado la nueva política, los miembros tienen prohibido hablar públicamente. Es lo que se denomina periodo de bloqueo.

El GBP/USD recupera todas las pérdidas de esta semana. Los economistas de Scotiabank analizan las perspectivas del par.

Se refuerzan los riesgos de corrección

Las sólidas ganancias de la Libra esterlina a lo largo de la semana han devuelto al GBP/USD a los niveles de apertura de la semana.

La venta masiva del GBP/USD también parece sobrevendida y los riesgos de corrección se están fortaleciendo, basándose en un cierre potencialmente alcista en la semana. Las ganancias correctivas podrían extenderse a 1.2350 a corto plazo.

El soporte está en 1.2225.

El par EUR/USD recupera la zona de 1.06. Los economistas de Scotiabank analizan las perspectivas del par.

El Euro está sobrevendido y hay margen para una corrección

Dos días alcistas (de momento) para el Euro apenas hacen mella en la venta masiva sostenida desde el máximo de julio, pero el Euro está sobrevendido y hay amplio margen para una corrección, al menos, de las pérdidas recientes.

El Euro sigue bajando en la semana, pero el patrón de velas semanal refleja una posible señal de "martillo" que apoyará la impresión de que se está desarrollando un mínimo en torno a la prueba de esta semana de la zona de 1.05. Las ganancias podrían extenderse a 1.0675/1.0725.

El soporte está en 1.0575/1.0600.

El CAD finalmente ha encontrado un poco de tracción para probar la zona baja de 1.34 frente a un USD en general más suave. Los economistas de Scotiabank analizan las perspectivas del USD/CAD.

El impulso hacia la zona baja de 1.34 podría prolongarse

Un nuevo empuje por debajo del nivel de 1.34 que ponga a prueba el soporte clave en 1.3380/1.3390 parece probable sobre la base de la acción del precio y la construcción de corto plazo.

Las señales del DMI se alinean a la baja para el USD en los plazos más cortos, lo que inclina los riesgos hacia un impulso sostenido a la baja (1.32/1.33 en el radar).

La resistencia está en 1.3470/1.3475.

El precio del Oro cayó con fuerza el jueves por cuarto día consecutivo y tocó su nivel más bajo desde principios de marzo. Los economistas de TD Securities informan de que los riesgos a corto plazo son muy a la baja.

Las previsiones del FOMC podrían cumplirse

El precio del Oro cayó por debajo del nivel de soporte técnico clave de 1.870$, lo que deja la puerta abierta a nuevas caídas.

La reciente y convincente caída por debajo de los 1.900$, después de haber cotizado lateralmente durante la mayor parte del año gracias a las repetidas compras a la baja, se ha visto impulsada en gran medida por las declaraciones de la Reserva Federal de que mantendrá una política restrictiva durante un largo periodo.

La continuación de la firmeza de los datos económicos de EE.UU. y el repunte de los precios del petróleo crudo han hecho muy creíble el discurso de línea dura de la Fed, que podría ver cumplidas las previsiones del FOMC.

El discurso de la Fed de tasas más altas durante más tiempo, el temor a que el aumento de los costes de la energía se filtre en la inflación subyacente y la resistencia de la economía estadounidense nos hacen temer que aún haya más caídas.

Desde junio, el precio del petróleo ha subido un 30%. Los economistas de Commerzbank muestran hasta dónde podría llegar la subida y analizan las consecuencias para la economía y la inflación.

Precios del petróleo con potencial bajista

Dada la debilidad de la economía mundial, es probable que el potencial alcista se agote en gran medida, incluso si Arabia Saudí continúa con sus recortes de producción. De hecho, en cuanto EE.UU. entre en recesión, es probable que los precios vuelvan a caer.

Esperamos que el precio del Brent cotice por debajo de los 90$ por barril de media el año que viene. Sólo un nuevo recorte significativo de la oferta por parte de Arabia Saudí o un aterrizaje suave de la economía estadounidense podrían evitarlo.

El precio del petróleo hará poco por evitar que las tasas de inflación sigan cayendo.

El periodo sostenido de fortaleza del Dólar estadounidense ha encontrado finalmente cierta resistencia que ha provocado un cambio de tendencia. Los economistas del MUFG Bank analizan las perspectivas del Dólar.

Los rendimientos siguen siendo elevados

Por ahora, esta corrección de la debilidad del Dólar parece sobre todo de naturaleza técnica. También estamos a final de mes y de semestre fiscal para algunos y eso también puede estar atrayendo flujos de divisas no fundamentales que podrían desvanecerse rápidamente.

Los rendimientos siguen siendo elevados a pesar de la corrección desde el máximo intradía del jueves y, aunque el cierre del Gobierno es un riesgo para que los rendimientos bajen, es poco probable que se produzca en ese sentido a muy corto plazo.

La inflación de la zona euro se ralentiza. Las palomas del BCE verán con buenos ojos los datos de hoy sobre los precios al consumo, según informan los economistas de Commerzbank.

La inflación de la zona euro cae significativamente

La inflación de la zona euro cayó bruscamente en septiembre 0.9 puntos porcentuales, hasta el 4.3%. Si se excluyen los volátiles precios de la energía, los alimentos, el alcohol y el tabaco, la inflación también cayó del 5.3% al 4.5%.

Es cierto que casi la mitad del descenso se debe a efectos puntuales, como la expiración del billete de 9 euros en Alemania en septiembre de 2022. Pero incluso después de ajustar estos efectos, la tasa básica también sigue ahora una tendencia a la baja. La mayoría de los miembros del Consejo de Gobierno del BCE deberían estar satisfechos.

Es poco probable que el BCE siga subiendo las tasas.

Según informan los economistas de ING, una vez pasados los ajustes trimestrales, el entorno general debería favorecer una nueva subida del Dólar.

Espacio para un rebote

A pesar de la venta masiva de valores del Tesoro y de los sólidos datos estadounidenses, el Dólar ha entrado en corrección, probablemente debido a los flujos de fin de trimestre. Con unas cifras de gasto personal y PCE que podrían superar hoy las expectativas, esperamos un fortalecimiento del Dólar.

Podríamos ver una revalorización alcista de las expectativas de tasas que ayudaría al Dólar hoy, y estamos alcistas en el Dólar hoy.

Un retorno a la zona de 106.50/107.00 en el índice DXY a corto plazo parece posible en las condiciones actuales del mercado.

El GBP/USD ha subido por encima de 1.2200, mientras que el EUR/GBP ha caído por debajo de 0.87. Los economistas de ING analizan las perspectivas de la Libra esterlina.

Probabilidad de una nueva corrección del EUR/GBP

El GBP/USD ha repuntado en línea con la corrección del Dólar, pero no hay factores específicos del Reino Unido que justifiquen un rendimiento superior sostenido del GBP en este momento.

El EUR/GBP ha retrocedido desde el nivel de 0.8700, en línea con nuestras expectativas, después de la agitación en los bonos italianos y dado que ya se había producido la mayor parte de la revalorización moderada del Banco de Inglaterra. Es probable que aún haya margen para una corrección del EUR/GBP en caso de que los diferenciales italianos sigan ampliándose.

Quek Ser Leang, estratega de Mercados de UOB Group, y Peter Chia, estratega sénior de Divisas, sugieren que el USD/JPY seguirá avanzando mientras se mantenga por encima del nivel de 148.50.

Comentarios destacados

Perspectiva a 24 horas: Ayer indicamos que "el sesgo para el USD/JPY sigue siendo alcista, pero es probable que 150.00 esté fuera de nuestro alcance". También indicamos que "el sesgo alcista se desvanecerá si el USD/JPY rompe por debajo de 149.05". El USD/JPY no subió más, sino que cotizó lateralmente entre 149.13 y 149.66. Parece probable que continúe el comercio lateral, probablemente entre 149.05 y 149.70.

Próximas 1-3 semanas: Nuestra actualización de ayer (28 de septiembre, USD/JPY en 149.45) sigue siendo válida. Tal y como destacamos, el USD/JPY podría seguir avanzando hasta 150.00 si se mantiene por encima de 148.55 (sin cambios en el nivel de "fuerte soporte" de ayer). Si el UUSD/JPY D rompe por debajo de 148.55, significa que el avance del USD/JPY que comenzó a principios de esta semana ha terminado.

El par EUR/USD cobró impulso de recuperación y registró ganancias el jueves antes de continuar al alza hacia 1.0600 el viernes. Los economistas de ING analizan las perspectivas del par.

Riesgos a la baja para el EUR/USD hoy

Un rebote del Dólar, la persistente preocupación por los bonos italianos (aunque con menor intensidad que en ocasiones anteriores) y un descenso de la inflación subyacente apuntan a riesgos a la baja para el EUR/USD hoy.

Esperamos que pronto se vuelva a poner a prueba el nviel de 1.0500.

- El Dólar australiano se recupera desde el mínimo de 10 meses tras el optimista informe de crédito al sector privado.

- El crédito mensual al sector privado australiano subió un 0.4%, frente al 0.3% previsto.

- El Dólar estadounidense se debilita debido al retroceso de los rendimientos del Tesoro de EE.UU.

El Dólar australiano (AUD) extiende sus ganancias por segundo día consecutivo el viernes. El par AUD/USD se recupera de las pérdidas recientes, principalmente con el soporte de una corrección en el Dólar estadounidense (USD) debido a un retroceso en los rendimientos del Tesoro de EE.UU. en la sesión anterior. Además, el par recibe un pequeño soporte de los datos alcistas del crédito al sector privado intermensula de Australia.

La Oficina de Estadísticas de Australia reveló el jueves que las ventas minoristas aumentaron en agosto sobre una base mensual por debajo del consenso del mercado. Los débiles datos sobre el gasto del consumidor en agosto podrían convencer al Banco de la Reserva de Australia (RBA) de mantener sin cambios la tasa de interés la próxima semana.

Sin embargo, el Índice de Precios al Consumo (IPC) mensual de Australia mejoró con respecto a la lectura de julio, lo que podría atribuirse al aumento de los precios de la energía. El aumento de la inflación podría incrementar las probabilidades de una nueva subida de los tipos de interés.

El índice del Dólar DXY interrumpió una racha alcista tras los datos moderados de Estados Unidos. El Producto Interior Bruto (PIB) se mantuvo tal y como se esperaba. Las solicitudes iniciales de subsidios de desempleo se situaron por debajo del consenso del mercado. Por otra parte, los rendimientos del Tesoro de EE.UU. amplían las pérdidas, lo que podría socavar la fortaleza del Dólar estadounidense.

El Dólar estadounidense experimentó una fuerte recuperación durante la semana, impulsado por datos económicos sólidos, y alcanzó sus niveles más altos desde diciembre. Además, la resistencia del USD podría estar vinculada a la evolución favorable de los rendimientos del Tesoro estadounidense.

Resumen diario de los motores de los mercados: El Dólar australiano sube ante el retroceso del Dólar estadounidense

- El par AUD/USD amplía sus ganancias por segundo día consecutivo y cotiza en torno a 0.6480 en el momento de escribir estas líneas el viernes.

- El Crédito del Sector Privado Australiano (intermensual) para agosto subió un 0.4%, superando el consenso del mercado para mantenerse constante en el 0.3%. Mientras que la lectura anual se redujo al 5.1% desde la lectura anterior del 5.3%.

- El Dólar australiano podría seguir enfrentándose a dificultades debido al aumento del sentimiento de aversión al riesgo en el mercado por la trayectoria de las tasas de interés de los bancos centrales.

- Las ventas minoristas australianas de agosto cayeron al 0.2% desde la tasa anterior del 0.5%. Se esperaba que el índice creciera a una tasa del 0.3%.

- El Índice de Precios al Consumo (IPC) mensual de Australia de agosto aumentó un 5.2% interanual, tal y como se esperaba, frente a la tasa anterior del 4.9%.

- El Dólar se debilita por el retroceso de los rendimientos del Tesoro estadounidense. El rendimiento del bono del Tesoro a 10 años ha alcanzado máximos de varios años.

- El PIB estadounidense se mantuvo en el 2.1%, tal y como se esperaba. Las peticiones iniciales de subsidio de desempleo de la semana que finalizó el 22 de septiembre mejoraron hasta 204.000 desde los 202.000 anteriores, por debajo de los 215.000 esperados.

- Las ventas de viviendas pendientes en EE.UU. mostraron una caída del 7.1%, superando las expectativas del mercado de una caída del 0.8%, oscilando desde la subida del 0.9% anterior.

- El presidente de la Fed de Chicago, Austan Goolsbee, expresó su confianza en que la Fed vuelva a situar la inflación en su objetivo. Goolsbee también destacó la rara oportunidad de lograrlo sin recesión, indicando el compromiso de la Reserva Federal (Fed) de EE.UU. de gestionar la inflación al tiempo que se mantiene el crecimiento económico.

- El presidente del Banco de la Reserva Federal de Richmond, Thomas Barkin, reconoció que los recientes datos de inflación han sido positivos, pero subrayó que es prematuro determinar el curso futuro de la política monetaria. Barkin también señaló que los datos perdidos durante el cierre del Gobierno podrían complicar la comprensión de la economía.

- Los operadores están a la espera de los datos estadounidenses, como el índice de precios del gasto en consumo personal (PCE) subyacente, la medida preferida de la Fed para medir la inflación al consumo, que se publicará el viernes. Se espera que la tasa anual se reduzca del 4.2% al 3.9%.

Análisis Técnico: El Dólar australiano busca alcanzar el nivel psicológico de 0.6500

El Dólar australiano cotiza al alza en torno a 0.6480 apuntando al nivel psicológico de 0.6500 el viernes. Una ruptura por encima de este último podría apoyar al Dólar australiano (AUD) para explorar la región en torno al 38.2% de retroceso de Fibonacci en 0.6549 alineado con el nivel psicológico de 0.6550. A la baja, el nuevo mínimo mensual en 0.6331, seguido del nivel psicológico de 0.6300, podría actuar como soporte clave.

AUD/USD gráfico diario

Cotización del Dólar australiano hoy

A continuación se muestra la variación porcentual del Dólar Australiano (AUD) contra las divisas hoy.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.42% | -0.31% | -0.35% | -0.83% | -0.39% | -1.09% | -0.56% | |

| EUR | 0.42% | 0.12% | 0.09% | -0.42% | 0.03% | -0.70% | -0.14% | |

| GBP | 0.32% | -0.11% | -0.03% | -0.51% | -0.08% | -0.78% | -0.29% | |

| CAD | 0.33% | -0.11% | 0.03% | -0.49% | -0.05% | -0.78% | -0.22% | |

| AUD | 0.82% | 0.39% | 0.51% | 0.48% | 0.44% | -0.27% | 0.26% | |

| JPY | 0.37% | -0.07% | 0.09% | 0.03% | -0.45% | -0.74% | -0.18% | |

| NZD | 1.08% | 0.70% | 0.77% | 0.74% | 0.27% | 0.73% | 0.52% | |

| CHF | 0.57% | 0.14% | 0.25% | 0.23% | -0.25% | 0.17% | -0.51% |

El mapa de calor muestra las variaciones porcentuales de las divisas principales entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa de cotización se elige en la fila superior. Por ejemplo, si elige el euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el yen japonés, la variación porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

Preguntas frecuentes sobre el Dólar australiano

¿Qué factores determinan la cotización del Dólar australiano?

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

¿Cómo afectan al Dólar australiano las decisiones del Banco de la Reserva de Australia?