- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

Durante la sesión asiática, Australia publicará el Índice de Precios al Consumo mensual, y Japón el índice económico adelantado. El Banco de Japón publicará las actas de su última reunión. Más tarde, en Estados Unidos se publicará el informe de pedidos de bienes duraderos.

Esto es lo que debe saber el miércoles 27 de septiembre:

El Índice del Dólar (DXY) continuó su tendencia alcista por tercer día consecutivo. La subida estuvo impulsada principalmente por la aversión al riesgo, lo que hizo que el índice registrara su cierre diario más alto desde noviembre del año anterior, superando los 106.10 puntos.

A pesar del sentimiento negativo, los rendimientos del Tesoro estadounidense no se vieron presionados a la baja, y el rendimiento a 10 años se mantuvo en torno al 4.54%. Mientras tanto, el Dow Jones bajó un 1.15% y el Nasdaq un 1.54%.

Los datos económicos estadounidenses publicados el martes mostraron un deterioro del sentimiento de los consumidores y un descenso mayor de lo esperado en las ventas de viviendas nuevas. El miércoles se conocerán los pedidos de bienes duraderos, mientras que el viernes se publicarán las cifras de inflación.

El deterioro del sentimiento de los mercados ha alimentado la recuperación del Dólar, pero la corrección es inminente, sobre todo para el Euro y la Libra esterlina.

Los analistas de Wells Fargo opinan sobre la confianza del consumidor:

La escasa confianza de los últimos años no siempre se ha traducido en un descenso del gasto, en parte porque los consumidores disponían de mucho dinero y tenían fácil acceso a créditos asequibles. Pero con los ahorros agotándose y el crédito ahora escaso y más costoso, la mayor caída mensual de la confianza del consumidor desde 2020 podría tener un mayor impacto en el gasto real.

El par EUR/USD no logró mantenerse por encima de 1.0600 y marcó un nuevo mínimo mensual cerca de 1.0560. El sesgo sigue siendo bajista, sin señales de corrección y con los indicadores técnicos mostrando lecturas de sobreventa. El miércoles se publicará la encuesta Gfk de confianza del consumidor alemán, y el Banco Central Europeo (BCE) publicará los indicadores de la base monetaria.

El GBP/USD se consolida por debajo de 1.2200, en busca de un nuevo nivel de soporte. A pesar de las condiciones de sobreventa, el camino de menor resistencia sigue siendo a la baja. El EUR/GBP subió hasta 0.8700.

El USD/CHF superó 0.9150, alcanzando su nivel más alto desde abril. El franco suizo también perdió terreno frente al euro. El Banco Nacional Suizo (SNB) publicará el boletín trimestral del tercer trimestre.

El par USD/JPY superó 149.00, ya que continúa la divergencia entre la Reserva Federal (Fed) y el Banco de Japón (BOJ), y los inversores no parecen temer una intervención de las autoridades japonesas. En Japón se publicará el índice económico adelantado, y el Banco de Japón publicará las actas de su reunión.

El AUD/USD se vio afectado por el sentimiento negativo y la caída de los precios de las materias primas, lo que le hizo caer por debajo de 0.6400 y acercarse a los mínimos de septiembre en 0.6355. El miércoles se publicará el Índice de Precios al Consumo mensual de agosto, y se espera un rebote de la tasa anual del 4.9% al 5.2%.

El USD/CAD alcanzó máximos semanales por encima de 1.3500, pero se mantuvo por debajo de la media móvil simple de 20 días (1.3540). Un cierre diario por debajo de 1.3450 indicaría una mayor debilidad.

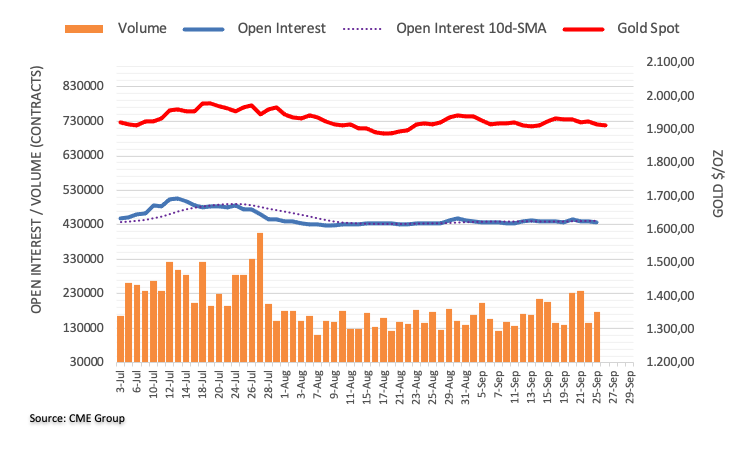

El Oro aceleró su impulso bajista, alcanzando niveles por debajo de 1.900$ por primera vez en un mes. El metal amarillo sigue presionado por los elevados rendimientos estadounidenses. La Plata también experimentó una caída significativa por debajo de 23.00$.

¿Te ha gustado este artículo? Ayúdanos con tus comentarios respondiendo a esta encuesta:

El Euro ha registrado una tendencia bajista frente al Dólar durante la mayor parte del tercer trimestre. Los economistas de MUFG Bank analizan las perspectivas del EUR/USD.

El USD perderá impulso alcista

Esperamos que el USD pierda impulso alcista a medida que el EUR/USD se acerque al suelo del rango operativo de 1.0500 a 1.1000.

En ausencia de otro impacto negativo para la economía de la Eurozona, como el repunte del precio del petróleo por encima de 100$/barril, esperamos que al par le resulte más difícil regresar por debajo de la parte inferior del rango operativo de 1.0500 a 1.1000 durante el próximo mes.

- El USD/CAD había superado la zona de 1.3500 en las operaciones del martes.

- El CAD, respaldado por el petróleo, no logra encontrar ganancias, ya que el DXY captura el mercado en general.

- Los datos de EE.UU. serán muy importantes en la segunda mitad de la semana.

El USD/CAD ha recuperado con decisión la zona de 1.3500 para el martes. El Índice del Dólar estadounidense (DXY) está subiendo en todo el mercado, impulsado por una Fed de línea agresiva y por la aversión al riesgo, que está reduciendo el apetito del mercado por los activos de mayor riesgo.

El Índice del Dólar (DXY) en general se encuentra en sus niveles más altos desde el pasado mes de noviembre, y el Dólar (USD) da un paso al alza. Incluso con la subida de los precios del petróleo del martes, que normalmente apuntalaría al CAD, el USD sigue siendo el claro ganador en los gráficos.

Los rendimientos del Tesoro estadounidense están tocando máximos de varios años, con el rendimiento del Tesoro a 10 años manteniéndose por encima del 4.5%, lo que empuja al USD al alza. Los mercados de EE.UU. están cada vez más preocupados por un posible cierre del gobierno de EE.UU. que se avecina, golpeando el apetito por el riesgo aún más atrás.

Calendario económico: Las cifras estadounidenses en el punto de mira

La agenda de datos económicos se caracteriza por la escasez de datos sobre el CAD, por lo que los inversores se centran casi exclusivamente en los datos estadounidenses de esta semana.

El martes, las cifras del índice de precios de la vivienda estadounidense superaron claramente las expectativas, con un 0.8%, superando la previsión del 0,5% y duplicando la lectura anterior del 0.4%.

El miércoles se publicarán los pedidos de bienes duraderos en Estados Unidos (previsión: -0.5%, -5.2% anterior), y el jueves los inversores se centrarán en las cifras del Producto Interior Bruto (PIB) estadounidense. La mediana de las previsiones del mercado anticipa un dato estable del 2,1% anualizado para el segundo trimestre.

La semana se cerrará el viernes con la publicación del índice de precios del gasto en consumo personal (PCE). Se espera que el PCE, la medida de inflación preferida por la Reserva Federal (Fed), se mantenga estable en el 0,2% para el mes de agosto.

Si se superan estos datos, el Dólar podría ganar aún más terreno, ya que los responsables de la Fed ya se inclinan por la posibilidad de nuevas subidas de tipos en el futuro si la inflación se niega a bajar.

Perspectivas técnicas del USD/CAD

El Dólar subió un 0.3% frente a CAD en la sesión del martes, superando 1.3500 y a punto de superar la media móvil simple (SMA) de 200 horas, que actualmente se sitúa cerca de 1.3480.

La resistencia a corto plazo se encuentra en el máximo de la semana pasada cerca de 1.3525, y el impulso alcista intradía podría encontrar un retroceso de cobertura desde aquí.

En las velas diarias, el USD/CAD se prepara para una ruptura decisiva de la SMA de 200 días, que ha limitado la acción del precio durante varios días y actualmente se asienta justo por encima de 1.3450. Si el movimiento alcista se prolonga, el par volverá a desafiar el máximo de 1.3695 alcanzado a principios de septiembre.

Gráfico diario USD/CAD

Niveles técnicos del USD/CAD

El torbellino del Dólar cobra fuerza. Kit Juckes, estratega jefe global de divisas de Société Générale, analiza las perspectivas del mercado de divisas.

Una oportunidad para comprar SEK y posiblemente más NOK

El actual periodo de fortaleza del dólar está provocando un cierto repunte de la volatilidad, aunque desde niveles muy deprimidos en algunos pares. Espero que esto nos dé la oportunidad de comprar SEK y posiblemente más NOK, en los próximos días. Realmente no quiero quedarme atrás, sin aprovechar la relativa baratura de los dos escandinavos.

Tampoco quiero quedarme atrás cuando el EUR/GBP rompa por encima de 0.87. El soporte de la tasa de interés de la Libra esterlina se ha recortado y, aunque todavía hay margen para que la economía funcione menos mal de lo que el consenso (pesimista) espera, eso no impedirá una subida gradual hasta 0.90 y más allá con el tiempo.

En cuanto al AUD, el NZD y el JPY, todos ellos en niveles psicológicamente interesantes, no me atrevo a comprar ninguno de ellos.

El USD/CNY está volviendo a subir lentamente y una ruptura por encima de los máximos de principios de septiembre se extendería al resto de la región.

El Dólar subió por décima semana consecutiva. Los economistas de OCB Bank analizan las perspectivas del Dólar.

Todavía habrá cierto margen para alzas del USD

Mantenemos nuestra opinión de un perfil del USD de moderado a suave, ya que es probable que la Fed haya terminado de endurecer su política monetaria en el ciclo actual. Sin embargo, dado que las tasas se mantendrán altas durante más tiempo, cualquier caída del USD podría ser superficial por ahora, especialmente cuando aún no se vislumbra un giro moderado.

El punto de inflexión del USD llegaría cuando la narrativa de los mercados cambie a las expectativas de "más recortes de tasas en 2024" y esto depende en gran medida de cómo resulten los datos. Una tendencia a la desinflación más arraigada y una mayor relajación de las tensiones en el mercado laboral, así como los datos de actividad, deberían propiciar el cambio y que el USD cotizara más débil.

Por el momento, el Dólar sigue gozando de una importante ventaja en términos de rendimiento y, hasta cierto punto, es un valor refugio. Como tal, todavía habrá cierto margen para subidas del USD, especialmente si el impulso del crecimiento mundial y de China sigue siendo moderado.

- El par NZD/USD se mueve en torno a 0.5950 para el martes, tras recuperarse de un retroceso a 0.5935.

- El calendario económico de esta semana está muy cargado de kiwis.

- Las cifras del PIB estadounidense y de la inflación PCE dominarán los titulares a mediados de semana.

El par NZD/USD se mueve con altibajos durante la jornada del martes, limitado por el nivel de 0.5970, mientras los mercados reparten sus apuestas por el kiwi (NZD) de cara a un calendario cargado de datos estadounidenses para la segunda mitad de la semana de negociación.

El kiwi alcanzó un máximo intradía cercano a los 0.5975 en las primeras horas de la sesión del martes, antes de caer hasta un mínimo de 0.5935. Desde entonces, el par se ha recuperado hasta situarse cerca de la zona media, a la espera de un motivo que le dé impulso.

El índice de precios de la vivienda en EE.UU. fue del 0.8%, superando claramente las expectativas del mercado del 0.5% y duplicando la cifra anterior del 0.4%.

A pesar de la buena lectura de los precios de la vivienda, los datos de la vivienda en EE.UU. fueron dispares, lo que limitó las posibles ganancias del dólar. Las ventas de viviendas nuevas del mes de agosto registraron un descenso del 8.7%, lo que supone un retroceso significativo con respecto a la anterior subida del 4.4%.

El miércoles se publicarán los pedidos de bienes duraderos en EE.UU. para agosto, que se prevé que reboten desde el -5.2% -0.5%, una mejora pero aún en territorio negativo,

El jueves, los operadores del Dólar estarán atentos a las cifras del Producto Interior Bruto (PIB) de EE.UU., que se espera que se mantengan estables en un 2.1% anualizado para el segundo trimestre.

Tras la publicación del PIB, el presidente de la Reserva Federal (Fed) , Jerome Powell, pronunciará un discurso.

La semana comercial se cerrará con las cifras del índice de precios del gasto en consumo personal (PCE) de EE.UU., la medida de inflación preferida de la Fed.

Se prevé que la inflación del IPC estadounidense de agosto se mantenga estable en el 0.2%.

Perspectivas técnicas del NZD/USD

El par NZD/USD está experimentando una leve consolidación en las velas horarias, y los precios se mueven en torno a la media móvil exponencial (EMA) de 34 horas, con el soporte técnico de la media móvil simple (SMA) de 200 horas cerca de 0.5935.

Velas diarias ven al NZD/USD inmovilizado en la EMA de 34 días que actualmente se asienta en 0.5960, y una ruptura significativa al alza se toparía con las SMA de 100 y 200 días, cerca de 0.6080 y 0.6180 respectivamente.

A pesar de haber encontrado un suelo técnico desde el mínimo oscilante de principios de septiembre en 0.5850, el par NZD/USD sigue siendo notablemente bajista, con una caída del -7.2% desde el máximo de julio cerca de 0.6415. Los indicadores técnicos están empezando a extenderse hacia el centro a medida que el impulso direccional se desangra lejos par, y el índice de fuerza relativa (RSI) está atascado en tierra de nadie cerca del nivel de 50.0.

NZD/USD gráfico diario

Nivel técnico del NZD/USD

- El USD/MXN se encuentra en una tendencia alcista, con el par cotizando en 17.4904, impulsado por la postura agresiva de la Reserva Federal de EE.UU..

- Las proyecciones de la Reserva Federal de EE.UU. indican tasas de interés más altas en los próximos años, y se espera que las tasas sean del 5.6% en 2023 y del 5.1% en 2024.

- Los operadores del USD/MXN están atentos a la decisión de la tasa de interés del Banco de México (Banxico) del jueves.

El Peso mexicano (MXN) sigue cayendo frente al Dólar estadounidense (USD) en medio de la aversión al riesgo y los elevados rendimientos de los bonos estadounidenses, que impulsan la acción de los precios en los mercados de divisas. Las expectativas de que las tasas de interés en los Estados Unidos se mantengan al alza durante un período prolongado apuntalan al USD. El par USD/MXN cotiza en 17.4904 tras alcanzar un nuevo máximo de dos semanas.

USD/MXN alcanza un nuevo máximo de dos semanas tras la postura agresiva de la Fed, mientras que Banxico mantendría las tasas sin cambios

El USD/MXN reanudó su tendencia alcista después de que la Reserva Federal (Fed) de EE.UU., a pesar de mantener las tasas sin cambios, mostrara una postura de halcones, tal y como revelan los "gráficos de puntos" del Resumen de Proyecciones Económicas. Los funcionarios de la Fed prevén tasas del 5.6% en 2023 y del 5.1% en 2024, por encima del 4.6% previsto en junio de 2023.

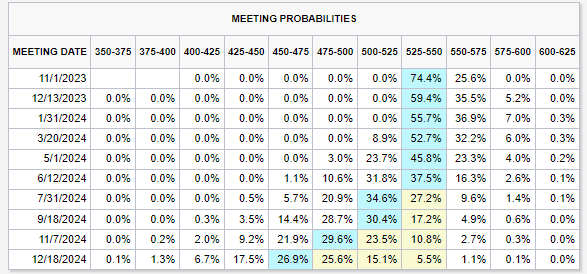

En consecuencia, los rendimientos de los bonos del Tesoro de EE.UU. se han disparado desde el miércoles, con el rendimieto de los bonos del Tesoro de EE.UU. a 10 años ganando un 4.34% o 19 puntos básicos, actualmente en el 4.548%. Aunque la herramienta FedWatch de CME no prevé una nueva subida de tipos por parte del banco central estadounidense, los responsables políticos de la Fed han insistido en que su principal objetivo es frenar la inflación para alcanzar su objetivo del 2%.

Fuente: CME FedWatch Tool

Recientemente, los responsables de la Fed subrayaron que, aunque se podría lograr un aterrizaje suave, es necesario un mayor endurecimiento, tal y como expresó el martes el presidente de la Fed de Minnesota, Neil Kashkari. Dijo: "Tras una posible subida adicional de 25 puntos básicos del tipo de interés de los fondos federales a finales de este año, el FOMC mantiene la política monetaria en este nivel el tiempo suficiente para que la inflación vuelva al objetivo en un plazo razonable".

En cuanto a los datos, la confianza del consumidor, según informó el Conference Board (CB), alcanzó su nivel más bajo en cuatro meses. Este descenso se atribuye al deterioro de las perspectivas de la economía en general.

Anteriormente, se conocieron datos sobre la vivienda, ya que los permisos de construcción de agosto en EE.UU. aumentaron de los 1.443 millones de julio a 1.541 millones, lo que indica una continuación del crecimiento de la construcción. Sin embargo, el mercado de la vivienda muestra signos de debilidad, ya que las ventas de viviendas nuevas se desplomaron un -8.7%, frente al aumento del 8% registrado en julio. Este descenso se debe principalmente a la subida de los tipos hipotecarios, ya que la Reserva Federal se embarcó en un agresivo ciclo de endurecimiento que vio cómo los tipos de interés alcanzaban la zona del 5.25%-5.505.

En el frente mexicano, la falta de datos económicos dejó a los operadores del USD/MXN a la deriva de la dinámica del Dólar estadounidense. Sin embargo, en la agenda de la semana se publicará la Balanza Comercial, la tasa de desempleo y la decisión del Banco de México (Banxico) sobre las tasas de interés. En los EE.UU., la agenda contará con los miembros res de la Fed encabezados por Bowman, los pedidos de bienes duraderos, el PIB, las solicitudes iniciales por desempleo, y el indicador preferido de la Fed para la inflación, el PCE subyacente.

Análisis del precio del USD/MXN: Perspectiva técnica

Desde un punto de vista técnico, el USD/MXN tiene un sesgo neutral pero ligeramente inclinado al alza, pero sigue estando lejos de registrar una ruptura hacia un nuevo máximo del ciclo. Eso se lograría con el par exótico reclamando el máximo del 7 de septiembre en 17.7074, exponiendo al alza la media móvil de 200 días (DMA) en 17.8604, seguida de la cifra psicológica de 18.0000. Una vez superada, la siguiente resistencia surgiría en el máximo del 5 de abril en 18.4010, seguido del máximo del 24 de marzo en 18.7968.

- El EUR/USD está cayendo hacia nuevos mínimos de seis meses para el martes.

- Al principio, el euro subió hasta 1,0610, el máximo de la sesión, antes de perder fuelle y volver a los mínimos del día.

- Los mercados estarán atentos a las cifras del PIB de EE.UU. el jueves.

El Euro (EUR) logró un leve repunte contra el Dólar (USD) en las primeras operaciones del martes, antes de revertir la tendencia y volver a territorio bajista, y ahora está sondeando los precios más bajos del par EUR/USD en medio año.

El Índice del Dólar (DXY) está experimentando una fuerte subida en los mercados, impulsado por el aumento de los rendimientos del Tesoro estadounidense.

Los rendimientos del Bund alemán a 10 años también retroceden desde máximos de 12 años por encima del 2.80%, lo que agrava el retroceso del Euro.

A los problemas del euro se suma el bloqueo del ciclo de tipos en el seno del Banco Central Europeo (BCE). Los miembros del BCE con derecho a voto han llegado al consenso de que lo mejor es evitar nuevas subidas de tipos mientras el banco central espera pruebas de que las tasas actuales están surtiendo el efecto deseado.

La inflación sigue estando por encima del objetivo de la economía de la Unión Europea, pero los responsables políticos temen subir los tipos demasiado deprisa y ahogar el escaso crecimiento económico actual. En general, los mercados prevén una continuación de la ralentización de la economía de la UE, con un crecimiento del empleo que se evapora y una actividad económica que sigue siendo lenta.

Datos de EE.UU.: el viernes se publicarán el IPC de la UE y el PCE de EE.UU.

El índice de precios de la vivienda estadounidense de julio superó las expectativas, con un 0.8%, por encima de la previsión del 0.5% y duplicando la lectura anterior del 0.4%.

El miércoles se publicarán los pedidos de bienes duraderos de agosto en Estados Unidos, que se prevé que se sitúen en el -0,5%, un rebote respecto a la lectura anterior del -5,2%.

El jueves se publicará el último Boletín Económico del BCE, mientras que el presidente de la Reserva Federal (Fed), Jerome Powell, hará una declaración pública a las 20:00 GMT.

Antes de Powell, sin embargo, se conocerá el Producto Interior Bruto (PIB) de EE.UU. del segundo trimestre, y se prevé que la lectura general anualizada se mantenga estable en el 2.1%.

Los inversores estarán muy atentos a la doble jornada del viernes, en la que se publicarán los datos del Índice de Precios al Consumo (IPC) de la UE y del Índice de Precios del Gasto en Consumo Personal (IPC) de Estados Unidos.

Se espera que el IPC de la UE descienda al 4.8% desde el 5.3% anualizado de septiembre.

Se prevé que la inflación del IPC estadounidense del mes de agosto se mantenga en la cifra anterior del 0.2%.

Perspectivas técnicas del EUR/USD

El par EUR/USD rechazó claramente la media móvil exponencial (EMA) de 34 horas a primera hora del martes, cerca de 1.0605, y ahora está probando nuevos mínimos de seis meses en la zona sur de 1.0570.

En las velas diarias, el EUR/USD es notablemente bajista, y continúa cayendo desde la media móvil simple (AMS) de 200 días, que actualmente se está volviendo bajista justo por debajo de 1,0850, con la resistencia dinámica de una línea de tendencia descendente desde el máximo de julio por encima de 1.1250.

Los indicadores técnicos se encuentran en territorio de sobreventa, pero los postores querrán esperar a que se confirme un patrón de recuperación antes de intentar atrapar esta particular caída.

Gráfico diario del EUR/USD

Niveles técnicos del EUR/USD

- El par AUD/USD cotiza a 0.6418, con una caída del 0.08%, y los vendedores apuntan a la zona de 0.6400 y a una posible ruptura por debajo de una línea de tendencia de soporte crucial desde hace dos años y medio.

- El Dólar se mantiene fuerte, tocando un nuevo máximo de 106.20 en el Índice del Dólar (DXY), impulsado por los elevados rendimientos de los bonos del Tesoro de EE.UU. y la aversión al riesgo en el mercado.

- Las próximas publicaciones, como el Índice de Precios al Consumo (IPC) mensual de Australia y varios indicadores económicos de EE.UU., son muy esperadas por los operadores para conocer la dirección del mercado.

El Dólar australiano (AUD) prolongó sus pérdidas frente al Dólar estadounidense (USD) a principios de la sesión norteamericana tras alcanzar un máximo diario de 0.6430. Los vendedores están atentos a la cifra de 0.6400 y a una ruptura por debajo de una línea de tendencia de soporte de dos años y medio que podría cimentar una perspectiva más débil para las principales divisas. El AUD/USD cotiza a 0.6418, con una caída del 0.08%.

AUD/USD sigue bajo presión, con la vista puesta en el nivel de 0.6400, ya que el aumento de los rendimientos de los bonos del Tesoro de EE.UU. y el deterioro de la confianza del consumidor en EE.UU. afectan al sentimiento del mercado

El par AUD/USD sigue presionado por la aversión al riesgo, el aumento de los rendimientos de los bonos del Tesoro de los EE.UU. y la diferencia de tipos de interés entre Australia y los Estados Unidos (EE.UU.). Aunque los rendimientos de los bonos del Tesoro de los EE.UU. retrocedieron un poco desde los máximos de varios años, el Dólar (USD) sigue en cabeza tras tocar un nuevo máximo en lo que va de año de 106.20, según muestra el Índice del Dólar (DXY).

En cuanto a los datos, los permisos de construcción en Estados Unidos superaron los 1.443 millones de julio y se situaron en 1.541 millones en agosto, mientras que los precios de la vivienda siguieron subiendo debido a la subida de las tasas hipotecarias en Estados Unidos. No obstante, las ventas de viviendas nuevas cayeron un -8.7%, frente al aumento del 8% de julio, señal de que el mercado inmobiliario se está debilitando en medio de los 525 puntos básicos de endurecimiento de la Reserva Federal estadounidense.

Otros datos mostraron que la Confianza del consumidor revelada por el Conference Board (CB) cayó a su nivel más bajo en cuatro meses, achacada a un deterioro de las perspectivas de la economía. Según los datos, el índice CB de sentimiento de los consumidores subió 103 puntos, frente a los 108.7 de agosto. Dana Peterson, economista jefe, comentó que los consumidores están preocupados por la subida de los precios en general, sobre todo de los alimentos y la gasolina, y expresaron su inquietud por la subida de las tasas de interés y la situación política.

¿Qué hay que ver?

Australia presentaría su Índice de Precios al Consumo (IPC) mensual de agosto, con una inflación prevista del 4.9% al 5.2%. En EE.UU. se publicarán los datos de la Fed, encabezados por Bowman, los pedidos de bienes duraderos, el PIB, las solicitudes iniciales de subsidio de desempleo y el indicador de inflación preferido por la Fed, el PCE subyacente.

Análisis del precio del AUD/USD: Perspectiva técnica

El gráfico diario presenta un sesgo neutro a bajista, ya que el par se consolidó en torno a los mínimos del año y está probando una línea de tendencia de soporte plurianual. Una ruptura de esta última podría allanar el camino para probar el mínimo del año hasta la fecha de 0.6357, seguido de una caída hasta el mínimo oscilante del 22 de noviembre de 0.6272. Por el contrario, los compradores deben recuperar 0.6500 y la media móvil de 50 días (DMA) en 0.6506 para mantener la esperanza de precios más altos.

- El USD/CAD marca un nuevo máximo de dos días nominalmente por encima de 1.3500 mientras el Dólar estadounidense reanuda su camino alcista.

- Una corrección prolongada en el precio del petróleo ejerce presión sobre el Dólar canadiense.

- El par USD/CAD comercia cerca de la línea de tendencia bajista del patrón gráfico del triángulo simétrico en torno a 1.3550.

El par USD/CAD se consolida cerca de la resistencia psicológica de 1.3500 en los primeros compases de la sesión neoyorquina. El par se fortalece a medida que una corrección prolongada en el precio del petróleo ejerce presión sobre el Dólar canadiense.

El S&P 500 abrió con una nota negativa, ya que los responsables políticos de la Reserva Federal (Fed) dieron una orientación de línea dura sobre las tasas de interés. El Índice del Dólar (DXY) registró una corrección nominal tras marcar un nuevo máximo de 10 meses cerca de 106.20 puntos.

Las autoridades de la Fed como Neel Kashkari, presidente de la Reserva Federal de Minneapolis, y Susan Collins, presidenta de la Fed de Boston, se mostraron partidarios de seguir endureciendo la política monetaria, ya que el fuerte gasto del consumidor podría hacer rebotar las presiones inflacionistas.

El USD/CAD comercia cerca de la línea de tendencia bajista del patrón gráfico del triángulo simétrico, que se traza desde el máximo del 15 de septiembre en torno a 1.3550. La línea de tendencia alcista del patrón gráficos antes mencionado se sitúa desde el mínimo del 19 de septiembre en 1.3380. El avance de la media móvil exponencial (EMA) de 20 periodos en 1.3485 indica que la tendencia a corto plazo es alcista.

El índice de fuerza relativa (RSI) (14) apunta a un movimiento alcista en el rango de 60.00-80.00. Un movimiento sostenido del RSI (14) en el rango alcista desencadenaría un impulso alcista.

Una ruptura decisiva por encima del máximo del 21 de septiembre en 1.3524 impulsaría al Activo hacia el mínimo del 11 de septiembre en torno a 1.3560, seguido de la resistencia de nivel redondo en 1.3600.

En un escenario alternativo, una ruptura por debajo del mínimo del 25 de septiembre en torno a 1.3450 arrastraría al activo hacia el mínimo del 20 de septiembre cerca de 1.3400. Una quiebre mayor podría exponer al activo a un mínimo de seis semanas cerca de 1.3356.

USD/CAD gráfico horario

-638313325542096148.png)

- El EUR/USD cae a nuevos mínimos en torno a 1.0570.

- Las pérdidas adicionales podrían extenderse hasta el mínimo de marzo cerca de 1.0515.

El EUR/USD mantiene la presión bajista y marca nuevos mínimos de seis meses en la zona de 1.0570/65 el martes.

Si el par supera este nivel en el horizonte a corto plazo, podría abrir la puerta a un posible retroceso hasta el mínimo de marzo en 1.0516 (8 de marzo), que es la última defensa antes de un asalto al mínimo de 2023 en 1.0481 (6 de enero).

Mientras se encuentre por debajo de la SMA de 200 días en 1.0828, es probable que el par se enfrente a una mayor debilidad.

Gráfico diario del EUR/USD

- El Índice de confianza del consumidor del CB estadounidense siguió bajando en septiembre.

- El Índice del Dólar DXY se mantiene estable en torno a 106.00.

El sentimiento del consumidor estadounidense siguió debilitándose en septiembre. El índice de confianza del consumidor del Conference Board descendió hasta 103.00 puntos, desde los 108.7 de agosto (revisado desde 106.1).

Otros detalles de la publicación han revelado que el índice de situación actual subió a 147.1 desde 146.7 y el índice de expectativas del consumidor bajó a 73.7 desde 83.3.

"En particular, las expectativas medias de inflación a 12 meses se han mantenido estables en los últimos tres meses, a pesar de las continuas quejas por la subida de los precios", se lee en la publicación.

- Las ventas de viviendas nuevas en Estados Unidos cayeron un 8.7% en agosto.

- El Índice del Dólar DXY sigue rondando la región de 106.00 tras conocerse los datos.

Las ventas de viviendas unifamiliares nuevas cayeron un 8.7% en agosto, hasta una tasa anual desestacionalizada de 675.000, según han mostrado el martes los datos publicados conjuntamente por la Oficina del Censo de EE.UU. y el Departamento de Vivienda y Desarrollo Urbano.

Esta cifra llega después del crecimiento del 4.4% registrado en julio y supera las expectativas del mercado, que preveían un ligero descenso hasta una tasa anual de 700.000 unidades.

La mediana del precio de venta de las casas nuevas vendidas en agosto de 2023 fue de 430.300 dólares, y el precio medio de venta fue de 514.000 dólares, ha revelado la publicación.

- El DXY alcanza nuevos máximos de 2023 por encima de 106.00 el martes.

- La tendencia alcista se mantiene por encima de la SMA de 200 días.

El impulso alcista en el DXY sigue siendo sólido y eleva al Índice del Dólar estadounidense a nuevos máximos anuales cerca de 106.20 el martes.

A la luz de la acción de los precios en curso, parece probable que se produzcan ganancias adicionales por el momento. Más arriba ahora viene el máximo semanal en 107.19 (30 de noviembre de 2022) antes de otro máximo semanal en 107.99 (21 de noviembre de 2022).

Mientras se mantenga por encima de la SMA clave de 200 días, hoy en 103.06, se espera que las perspectivas para el DXY sigan siendo constructivas.

Gráfico diario del DXY

- El EUR/JPY invierte la tendencia bajista del lunes y vuelve a probar niveles cercanos a 158.00.

- Inmediatamente al alza se encuentra el máximo mensual en 158.65.

El EUR/JPY revierte el inicio negativo de la semana y avanza hacia la zona cercana a la barrera de 158.00 el martes.

Mientras tanto, el cruce sigue atascado dentro del rango de consolidación y la ruptura del mismo expone una visita al máximo mensual hasta ahora alcanzado en 158.65 (13 de septiembre) antes del máximo de 2023 en 159.76 (30 de agosto), que precede al nivel redondo clave en 160.00.

La superación de este último no debería dar lugar a ningún nivel de resistencia digno de mención hasta el máximo de 2008 en 169.96 (23 de julio).

De momento, las perspectivas positivas a largo plazo para el cruce parecen favorecidas mientras se mantenga por encima de la SMA de 200 días, hoy en 149.18.

Gráfico diario del EUR/JPY

El S&P 500 concluyó la semana pasada en 4.320. Los economistas de Société Générale analizan las perspectivas del índice.

4.200 es un soporte crucial

El S&P 500 marcó un máximo más bajo cerca de 4.540 en comparación con el de julio cerca de 4.610, lo que provocó un retroceso más profundo. La ruptura por debajo del mínimo de agosto denota la persistencia del impulso bajista, como también pone de manifiesto el MACD diario, que ha caído por debajo de la línea de equilibrio.

El índice podría derivar hacia las proyecciones de 4.270/4.240, también la banda inferior de un canal ascendente.

La confluencia de los niveles gráficos y la DMA de 200 cerca de 4.200 es un soporte importante. En caso de que el índice se establezca por debajo, existiría el riesgo de una prolongación de la tendencia bajista.

La recuperación del Peso se estancó en 17.00. Los economistas de Société Générale analizan las perspectivas del USD/MXN.

Riesgo de una tendencia bajista más profunda sólo si desciende desde el mínimo de julio en 16.60

Hasta ahora, el USD/MXN ha labrado un mínimo más alto cerca de 17.00 en comparación con el mínimo de julio cerca de 16.60. Se ha establecido gradualmente por encima de la DMA de 50, lo que denota un impulso bajista en retroceso. Esto también se pone de manifiesto en el MACD diario, que ha cruzado por encima de la línea de equilibrio.

La defensa de 17.00 podría dar lugar a un rebote a corto plazo hacia 17.42 y el reciente máximo del pivote en 17.64/17.70, que también es una línea de tendencia descendente de varios meses. Se trata de una resistencia crucial.

Sólo si se viola el mínimo de julio en 16.60, existiría el riesgo de una tendencia bajista más profunda.

- Los precios de vivienda en EE.UU. continuaron subiendo en julio.

- El Índice del Dólar consolida las ganancias ligeramente por debajo de 106.00.

Los precios de vivienda en los EE.UU. subieron un 0.8% sobre una base mensual en julio, los datos mensuales publicados por la Agencia Federal de Financiación de vivienda de EE.UU. mostró el martes. Esta lectura siguió al aumento del 0.4% registrado en junio y superó las expectativas del mercado de un crecimiento del 0.5%.

Por su parte, el índice S&P/Case-Shiller de precios de la vivienda se situó en julio en el 0.1% anual, frente al -2.2% de junio.

Reacción de los mercados

El Índice del Dólar no reaccionó inmediatamente a estos datos y cotizó lateralizado en 105.95.

- El USD/JPY aspira a prolongar la recuperación hasta 150.00, ya que el Banco de Japón sigue favoreciendo una política moderada en materia de tasas de interés.

- A diferencia de los temores de ralentización mundial, la economía estadounidense resiste gracias a la caída de la inflación y al optimismo del mercado laboral.

- Los inversores esperan los datos de pedidos de bienes duraderos de EE.UU., que se prevé que se contraigan a un ritmo más lento del 0.4%.

El par USD/JPY se enfrenta a una resistencia menor cerca de 149.20, pero se espera que reanude su movimiento alcista hacia la resistencia crucial de 150.00. El par ha estado capitalizando la orientación moderada de la tasa de interés del Gobernador del Banco de Japón (BOJ) Kazuo Ueda y la fortaleza del dólar estadounidense en medio de un estado de ánimo cauteloso del mercado.

Los futuros del S&P 500 registraron pérdidas significativas en la sesión de Londres, ya que los inversores se preocuparon por las consecuencias de la subida de los tipos de interés por parte de la Reserva Federal (Fed), que se espera que se mantengan elevados durante más tiempo.

El Índice del Dólar estadounidense (DXY) actualizó un máximo de 10 meses en torno a 106.20, ya que los responsables de la Fed se mostraron favorables a un mayor endurecimiento de la política monetaria para garantizar la estabilidad de los precios. A diferencia de los temores de ralentización mundial, la economía estadounidense resiste gracias a la caída de la inflación y al optimismo del mercado laboral. Aunque la inflación estadounidense se ha suavizado, la solidez del gasto del consumidor podría desencadenar riesgos al alza para la inflación. Esto podría animar a los responsables de la Fed a apoyar una subida más de las tasas de interés.

Mientras tanto, los inversores esperan los datos de pedidos de bienes duraderos de agosto. Se prevé una contracción de los pedidos del 0.4%, frente a la caída del 5.2% registrada en julio. El sector manufacturero estadounidense atraviesa ya una fase vulnerable. El PMI manufacturero estadounidense lleva mucho tiempo contrayéndose y la debilidad de la cartera de pedidos indica que la actividad fabril seguirá en contracción.

En cuanto al Yen japonés, el presidente del BOJ, Kazuo Ueda, apoya la prolongación de la política monetaria expansiva, ya que no se vislumbra una inflación del 2%. Kazuo Ueda citó que un aumento moderado de la inflación respaldado por el crecimiento de los salarios sería una verdadera victoria para el banco central.

El Ministro de Finanzas japonés, Suzuki, dijo que Japón se encuentra en una fase crítica para estimular el consumo y el crecimiento salarial. Reiteró que no son deseables los movimientos excesivos de las divisas y que hay que vigilarlos con gran urgencia.

- La divisa estadounidense subió el martes frente a la mayoría de las divisas, en un nuevo impulso del diferencial de tasas.

- La agenda económica estadounidense del martes incluirá datos del mercado inmobiliario.

- El Índice del Dólar alcanza un nuevo máximo de 10 meses por encima de 106.00.

El Dólar estadounidense presionó el lunes a casi todos los activos contra el piso en otra demostración de fortaleza del Dólar. Con los rendimientos de los bonos estadounidenses subiendo de nuevo a nuevos máximos, el diferencial de tasas es claramente el principal impulsor entre el dólar y otras divisas. Mientras las acciones empiezan a caer, los bonos se venden, y surgen preguntas sobre si esto es el comienzo de una temida recesión y un aterrizaje brusco para la economía estadounidense.

Este martes habrá muchos datos del sector inmobiliario estadounidense, en el que todavía se espera que se filtren las condiciones de crédito más estrictas y elevadas.. Tanto el índice de precios al vivienda como el índice de confianza del consumidor moverán probablemente los mercados para el Dólar. Los titulares del Capitolio también podrían cambiar las tornas, ya que el martes se presentará en la Cámara de Representantes un proyecto de ley provisional.

Resumen diario: El Dólar cerca de máximos

- La huelga de la United Auto Workers (UAW) recibe este martes al presidente estadounidense Joe Biden en uno de sus puestos en Michigan. La huelga entra en su duodécimo día.

- El presidente de la Reserva Federal de Minneapolis, Neel Kashkari, abogó por una nueva subida de los tipos de interés este año. Por su parte, el Consejero Delegado de JP Morgan, Jamie Dimon, ha advertido de que las tasas estadounidenses podrían dirigirse hacia el 7%.

- En cuanto a los datos económicos, la jornada del martes comenzará con la publicación del Índice Redbook estadounidense a las 12:55 GMT, correspondiente a la semana del 22 de septiembre. La semana anterior, el índice subió un 3,6%.

- A las 13:00 GMT se publicará el índice de precios de la vivienda de julio. Se espera que el índice mensual aumente un 0,1%, menos que la subida del 0.3% registrada en junio. Se espera que la cifra anual muestre que los precios bajaron un 0.5%, menos que la caída anterior del 1.2%.

- A las 14:00 GMT se publicará la Confianza del consumidor estadounidense de septiembre.

- También a las 14:00 se publicarán los datos de ventas de viviendas nuevas de agosto. En julio, las ventas de viviendas nuevas en Estados Unidos aumentaron un 4,4% mensual.

- También a las 14:00 GMT se publicará el índice de manufactura de la Fed de Richmond correspondiente a septiembre. Se espera que el índice suba ligeramente, pero que se mantenga en negativo, de -7 a -6.

- Para finalizar, se espera que Michelle Bowman, de la Junta de Gobernadores de la Reserva Federal de EE.UU., hable a las 17:30 GMT.

- Los mercados de acciones operan a la baja, ya que el estado de ánimo de los inversores se ha deteriorado tras conocerse que Evergrande no pagó los intereses a los inversores extranjeros el lunes. Mientras tanto, la fortaleza del Dólar y la venta masiva de bonos no ayudan a recuperar el sentimiento de riesgo.

- La herramienta FedWatch de CME Group muestra que los mercados están valorando en un 81.5% la posibilidad de que la Reserva Federal mantenga los tipos de interés sin cambios en su reunión de noviembre. La probabilidad de que se mantengan sin cambios aumenta día a día a medida que se avecinan huelgas en las fábricas de automóviles y un posible cierre del Gobierno estadounidense.

- El rendimiento de referencia del Tesoro estadounidense a 10 años llegó a cotizar en el 4.54% y retrocedió ligeramente desde el máximo alcanzado el lunes.

Análisis técnico del Índice del Dólar: Estable tras el PIB

El índice de fuerza relativa (RSI) del Dólar estadounidense se sitúa en zona de sobrecompra, tras su mejor comportamiento del lunes. Los operadores siguen centrados y preocupados por el diferencial de tasas actual y posiblemente persistente entre la Fed estadounidense y otros bancos centrales principales, que podría mantener al dólar estadounidense más fuerte durante más tiempo. El Índice del Dólar estadounidense (DXY), que sigue al Dólar frente a una cesta de divisas principales, rompió por encima de 106.00 y registró un nuevo máximo de 10 meses.

El Índice del Dólar abre por encima de 106.00, aunque el sobrecalentamiento del RSI podría dificultar su mantenimiento. Los operadores que quieran alcanzar ese nuevo máximo de 52 semanas deben ser conscientes de que queda mucho camino por recorrer, hacia 114.78. Mejor buscar 107.19, el máximo del 30 de noviembre de 2022, como próximo objetivo de beneficio al alza.

A la baja, la reciente resistencia en 105.88 debería considerarse el primer soporte. Aún así, acaba de romperse al alza, por lo que no es probable que sea una barrera fuerte. Es preferible buscar 105.12 para mantener el DXY por encima de 105.00.

Preguntas frecuentes sobre el sentimiento de riesgo

¿Qué significan los términos "apetito de riesgo" y "aversión al riesgo" cuando se refieren al sentimiento en los mercados financieros?

En el mundo de la jerga financiera, los dos términos "apetito de riesgo" y "aversión al riesgo'' hacen referencia al nivel de riesgo que los inversores están dispuestos a soportar durante el periodo de referencia. En un mercado "apetito de riesgo", los inversores son optimistas sobre el futuro y están más dispuestos a comprar activos de riesgo. En un mercado "sin riesgo", los inversores empiezan a "ir a lo seguro" porque están preocupados por el futuro y, por tanto, compran activos menos arriesgados que tienen más probabilidades de reportar beneficios, aunque sean relativamente modestos.

¿Cuáles son los activos clave que hay que seguir para comprender la dinámica del sentimiento de riesgo?

Normalmente, durante los periodos de "apetito por el riesgo", los mercados bursátiles suben, y la mayoría de las materias primas -excepto el oro- también se revalorizan, ya que se benefician de unas perspectivas de crecimiento positivas. Las divisas de los países que son grandes exportadores de materias primas se fortalecen debido al aumento de la demanda, y las Criptomonedas suben. En un mercado de "aversión al riesgo", los Bonos suben -especialmente los principales bonos del Estado-, el Oro brilla y las divisas refugio como el Yen japonés, el Franco suizo y el Dólar estadounidense se benefician.

¿Qué divisas se fortalecen cuando el sentimiento es de "apetito de riesgo"?

El Dólar australiano (AUD), el Dólar canadiense (CAD), el Dólar neozelandés (NZD) y las divisas de menor importancia, como el rublo (RUB) y el Rand sudafricano (ZAR), tienden a subir en los mercados en los que hay "apetito de riesgo". Esto se debe a que las economías de estas divisas dependen en gran medida de las exportaciones de materias primas para su crecimiento, y éstas tienden a subir de precio durante los periodos de "apetito de riesgo". Esto se debe a que los inversores prevén una mayor demanda de materias primas en el futuro debido al aumento de la actividad económica.

¿Qué divisas se fortalecen cuando el sentimiento es de "aversión al riesgo"?

Las divisas principales que tienden a subir durante los periodos de "aversión al riesgo" son el Dólar estadounidense (USD), el Yen japonés (JPY) y el Franco suizo (CHF). El Dólar, porque es la moneda de reserva mundial y porque en tiempos de crisis los inversores compran deuda pública estadounidense, que se considera segura porque es poco probable que la mayor economía del mundo entre en suspensión de pagos. El Yen, por el aumento de la demanda de bonos del Estado japoneses, ya que una gran proporción está en manos de inversores nacionales que probablemente no se deshagan de ellos, ni siquiera en una crisis. El Franco suizo, porque la estricta legislación bancaria suiza ofrece a los inversores una mayor protección del capital.

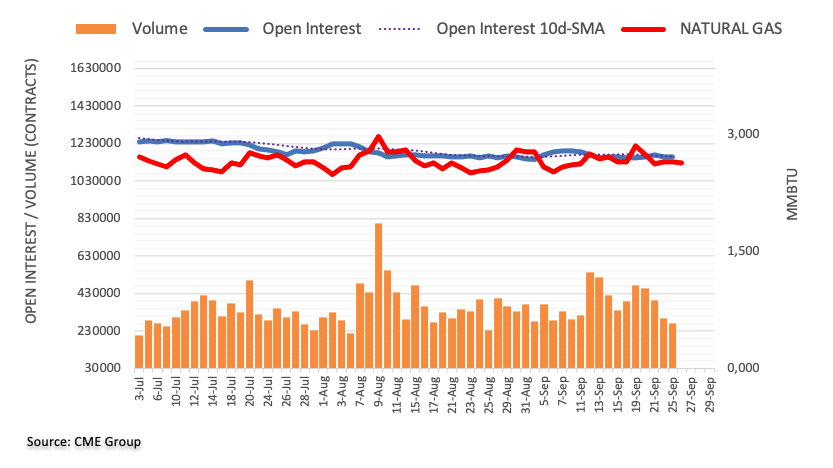

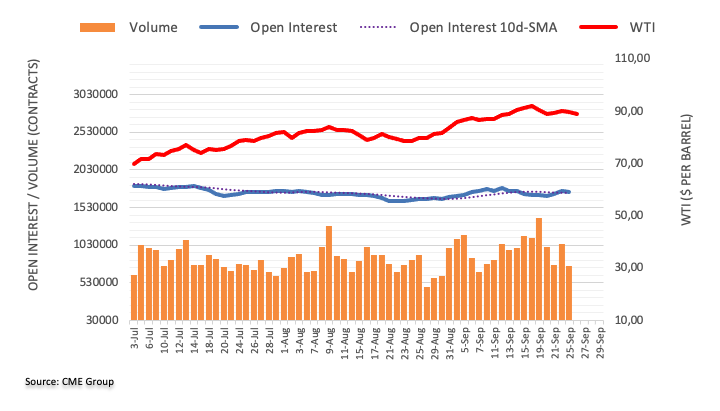

- El petróleo (WTI) baja y empieza a coquetear con el primer soporte importante cerca de 88$.

- El valor del USD sigue aumentando a medida que los mercados valoran un posible diferencial de tasas persistente entre USD y otras divisas.

- Si lo precios del petróleo suben tienen implicaciones negativas incluso para los productores de oro negro.

Los precios de petróleo caen por segundo día consecutivo, con el Western Texas Intermediate (WTI) rompiendo por debajo del nivel de 90$, por el fortalecimiento del USD. Aunque el aumento de los precios del petróleo debería ser algo bueno para las compañías productoras de petróleo, el reciente repunte ha provocado una venta del 5.3% en un índice de productores de petróleo. Parece que los operadores de energía están llegando al punto crítico en el que la demanda podría empezar a disminuir, lo que se traduce en menos ingresos para los productores de petróleo.

Mientras tanto, el Dólar vuelve a aplastar a los mercados. El Índice del Dólar estadounidense (DXY), que sigue al Dólar frente a una cesta de otras divisas principales, cotiza por encima de 106.00, mientras que el par EUR/USD rompe a la baja hasta 1.05. Parece que un dólar estadounidense más fuerte está aquí para quedarse, ya que se beneficia de la llamada historia del diferencial de tipos, o el hecho de que se espera que la Reserva Federal de EE.UU. (Fed) mantenga los tipos de interés en un nivel más alto que otros bancos centrales. Este sentimiento ha provocado una huida hacia la seguridad en todos los ámbitos, ya que unas tasas de interés más altas durante un periodo más largo podrían significar una recesión y, por tanto, una menor demanda de Petróleo.

El petróleo crudo (WTI) cotiza en 88.47$ por barril y el Brent a 91.16$.

Noticias del petróleo y movimientos en los mercados

- El próximo informe semanal sobre las reservas de crudo de la Administración de Información de Energía (EIA) podría provocar un salto en el precio del crudo si las reservas estratégicas de Cushing marcan otro nuevo mínimo. Hasta ahora, en el tercer trimestre, las reservas han descendido un 45%.

- Informes recientes muestran que Rusia sigue dependiendo de la demanda europea de petróleo. Más de la mitad del crudo ruso exportado se dirige a Europa a pesar de la ruptura del límite de precios.

- El consejero delegado de Continental Resources, Doug Lawler, pidió al gobierno estadounidense que explore más en la producción nacional de crudo. De lo contrario, el crudo WTI podría dirigirse hacia los 150$ si el ritmo actual de reducción de las reservas se mantiene durante el resto de 2023, afirmó.

- La caída mundial de los mercados de acciones y la preocupación por la salud del consumidor estadounidense podrían provocar un retroceso de la demanda de petróleo.

- Problemas similares se han producido en China, donde el conglomerado inmobiliario Evergrande no ha pagado los intereses de su deuda.

- El fortalecimiento del Dólar, respaldado por la postura de la Fed de mantener las tasas elevadas durante mucho tiempo, podría limitar la demanda mundial de petróleo.

Análisis Técnico del petróleo: pequeño rebote desde el soporte

Los precios del petróleo se encaminan hacia una pequeña fase de corrección, más que concedida tras la feroz recuperación registrada desde finales de agosto. El Índice de fuerza relativa (RSI) sigue siendo muy elevado y cualquier enfriamiento es más que bienvenido desde una perspectiva técnica, ya que el petróleo crudo estaba cotizando en una situación de sobrecompra. Es de esperar que se ejerza presión sobre varios niveles pivotales más bajos, que deberían ser capaces de proporcionar un amplio soporte y apuntalar los precios.

Al alza, el doble techo de octubre y noviembre del año pasado en 93.12$ sigue siendo el nivel a batir. Aunque este nivel parece muy cercano, los mercados ya han descontado muchos posibles déficits de oferta y una perspectiva alcista. Si se superan los 93.12$, habrá que buscar 97.11$, el máximo de agosto de 2022.

A la baja, se forma un nuevo suelo cerca de 88$, con los máximos del 5 y 11 de septiembre apuntalando la acción actual de los precios. Prueba de ello es la caída del 13 y 21 de septiembre, que se invirtió antes de los 88$. Si se rompen los 88$, el máximo del 10 de agosto tiene que ser suficiente para atrapar la caída cerca de los 84.20$.

-638313143406230248.png)

Gráfico diario WTI US OIL

Preguntas frecuentes sobre el petróleo WTI

¿Qué es el petróleo WTI?

El Petróleo WTI es un tipo de petróleo crudo que se vende en los mercados internacionales. WTI son las siglas de West Texas Intermediate, uno de los tres tipos principales que incluyen el Brent y el crudo de Dubai. El WTI también se conoce como "ligero" y "dulce" por su relativamente baja gravedad y contenido en azufre, respectivamente. Se considera un Petróleo de alta calidad que se refina fácilmente. Se obtiene en Estados Unidos y se distribuye a través del centro de Cushing, considerado "el cruce de oleoductos del mundo". Es una referencia para el mercado del petróleo y el precio del WTI se cotiza con frecuencia en los medios de comunicación.

¿Qué factores determinan el precio del petróleo WTI?

Como todos los activos, la oferta y la demanda son los principales factores que determinan el precio del Petróleo WTI. Como tal, el Crecimiento global puede ser un impulsor del aumento de la demanda y viceversa en el caso de un crecimiento global débil. La inestabilidad política, las guerras y las sanciones pueden alterar la oferta y repercutir en los precios. Las decisiones de la OPEP, grupo de grandes países productores de petróleo, es otro factor clave de los precios. El valor del dólar estadounidense influye en el precio del petróleo crudo WTI, ya que el petróleo se comercia principalmente en dólares estadounidenses, por lo que un dólar más débil puede hacer que el petróleo sea más asequible y viceversa.

¿Cómo influyen los inventarios en el precio del petróleo WTI?

Los informes semanales sobre los inventarios de petróleo publicados por el Instituto Americano del Petróleo (API) y la Agencia de Información de Energía (EIA) influyen en el precio del petróleo WTI. Los cambios en los inventarios reflejan la fluctuación de la oferta y la demanda. Si los datos muestran un descenso de los inventarios, puede indicar un aumento de la demanda, lo que haría subir el precio del Petróleo. Un aumento de las existencias puede reflejar un incremento de la oferta, lo que hace bajar los precios. El informe del API se publica todos los martes y el de la EIA al día siguiente. Sus resultados suelen ser similares, con una caída de un 1% entre ellos el 75% de las veces. Los datos de la EIA se consideran más fiables, ya que se trata de una agencia gubernamental.

¿Cómo influye la OPEP en el precio del Petróleo WTI?

La OPEP (Organización de Países Exportadores de Petróleo) es un grupo de 13 naciones productoras de Petróleo que deciden colectivamente las cuotas de producción de los países miembros en reuniones bianuales. Sus decisiones suelen influir en los precios del petróleo WTI. Cuando la OPEP decide reducir las cuotas, puede restringir la oferta y hacer subir los precios del Petróleo. Cuando la OPEP aumenta la producción, se produce el efecto contrario. La OPEP+ es un grupo ampliado que incluye a otros diez países no miembros de la OPEP, entre los que destaca Rusia.

- El precio del Oro busca un posible soporte, pero se ve presionado por la fortaleza del USD y el aumento de los rendimientos del Tesoro.

- La postura de la Fed de tipos de interés más altos durante más tiempo mantiene el precio del Oro bajo presión.

- Los pedidos de bienes duraderos de EE.UU. se contraen a un ritmo más lento en agosto.

El precio del Oro (XAU/USD) busca un soporte después de enfrentarse a una venta masiva ya que los responsables políticos de la Reserva Federal (Fed) siguen favoreciendo un mayor ajuste de la política debido a la resistencia de la economía de Estados Unidos. El metal precioso lucha por mantenerse firme, ya que los responsables de la Fed prevén que probablemente serán necesarios esfuerzos adicionales para que la inflación vuelva a la tasa deseada, ya que la decente demanda de mano de obra y el fuerte impulso del gasto del consumidor mantienen altas las presiones sobre los precios.

Aunque el temor a una desaceleración mundial sigue ejerciendo presión sobre los activos sensibles al riesgo, el Dólar estadounidense y los rendimientos del Tesoro se mantienen optimistas ante la postura de la Fed de tipos de interés "más altos durante más tiempo". De cara al futuro, los inversores se centrarán en los datos de pedidos de bienes duraderos de EE.UU. del miércoles, que proporcionarán orientación sobre la salud del sector manufacturero del país.

Resumen diario de los movimientos en los mercados: El precio del Oro se ve presionado por los comentarios de la Fed

- El precio del Oro encuentra un soporte provisional cerca de los 1.910,00$ tras una intensa venta masiva. La tendencia general sigue siendo débil, ya que los responsables políticos de la Reserva Federal continúan apoyando el argumento de "más alto durante más tiempo" para garantizar que la inflación se suavice hasta el 2%.

- La tendencia más general del precio del Oro no tiene dirección, ya que la tendencia bajista también se ve respaldada por las expectativas de que no habrá más subidas de las tasas de interés en el último trimestre de 2023.

- Según la herramienta Fedwatch de CME Group, los operadores ven casi un 82% de posibilidades de que las tasas de interés se mantengan estables en el 5.25%-5.50% en la reunión de política monetaria de noviembre. Para el resto de 2023, la posibilidad de que las tasas de interés se mantengan estables es del 61%.

- El lunes, el precio del Oro se vio presionado por los comentarios de línea dura de los responsables de la política monetaria de la Fed, concretamente del presidente del Banco de la Reserva Federal de Minneapolis, Neel Kashkari, y de la presidenta de la Fed de Boston, Susan Collins.

- El gobernador de la Fed, Kashkari, dijo que el banco central probablemente tendrá que subir más las tasas de interés y mantenerlas elevadas durante algún tiempo para reducir la inflación al 2%. "Si la economía es fundamentalmente mucho más fuerte de lo que creíamos, en el margen, eso me diría que las tasas probablemente tienen que subir un poco más, y luego mantenerse más altas durante más tiempo para enfriar las cosas", agregó, según informó Reuters.

- Sobre las expectativas de recorte de tipos, Kashkari citó que si la inflación se suaviza en 2024, la Fed recortará los tipos para evitar un endurecimiento excesivo.

- Collins, de la Fed, dijo el viernes que no se descarta una nueva subida de tasas. Añadió además que la inflación puede caer con sólo un modesto aumento del desempleo y que la inflación de los servicios básicos, excluida la vivienda, aún no ha mostrado una mejora sostenida.

- Ellen Zentner, economista jefe de Morgan Stanley, opina que la Fed ya no subirá más los tipos de interés.

- El Índice del Dólar (DXY) se consolida cerca de un nuevo máximo de 10 meses, en 106.20, mientras los datos siguen apuntando a la fortaleza de la economía estadounidense y al optimismo del mercado laboral. El rendimiento del Tesoro estadounidense a 10 años subió con fuerza hasta el 4.55%.

- Mientras que el Dólar y los rendimientos del Tesoro han aumentado significativamente, el ritmo de caída del precio del Oro es lento, lo que indica un apoyo a la baja en las expectativas de que la Fed ha terminado con la subida de tasas de interés.

- Para más información, los inversores esperan el informe de pedidos de bienes duraderos de agosto, que se publicará el miércoles. Se prevé una contracción de los pedidos del 0,4%, frente a la caída del 5.2% registrada en julio.

- El sector manufacturero estadounidense atraviesa ya una fase vulnerable. El PMI de manufacturas de EE.UU. lleva mucho tiempo contrayéndose y la debilidad de la cartera de pedidos indica que la actividad de las fábricas seguirá en contracción.

Análisis Técnico: El precio del Oro consolida cerca de mínimos en torno a 1.910$

El precio del oro descubre un soporte intermedio cerca de los 1.910,00$, pero la tendencia general es lateral en medio de la incertidumbre sobre las perspectivas de los tipos de interés. En un gráfico diario, el metal precioso se subasta en un patrón gráfico de triángulo simétrico, que demuestra una compresión de la volatilidad. La media móvil exponencial (EMA) de 200 días en torno a los 1.910,00$ sigue actuando como soporte principal para el precio del Oro, mientras que la EMA de 50 días cerca de los 1.927,00$ está actuando como resistencia principal.

Preguntas frecuentes sobre la inflación

¿Qué es la Inflación?

La inflación mide la subida de los precios de una cesta representativa de bienes y servicios. La inflación general suele expresarse como variación porcentual intermensual e interanual. La inflación subyacente excluye elementos más volátiles, como los alimentos y el combustible, que pueden fluctuar debido a factores geopolíticos y estacionales. La inflación subyacente es la cifra en la que se centran los economistas y es el nivel objetivo de los bancos centrales, que tienen el mandato de mantener la inflación en un nivel manejable, normalmente en torno al 2%.

¿Qué es el Índice de Precios al Consumo (IPC)?

El Índice de Precios al Consumo (IPC) mide la variación de los precios de una cesta de bienes y servicios a lo largo de un periodo de tiempo. Suele expresarse en porcentaje de variación intermensual e interanual. El IPC subyacente es el objetivo de los bancos centrales, ya que excluye la volatilidad de los alimentos y los combustibles. Cuando el IPC subyacente supera el 2%, los tipos de interés suelen subir, y viceversa cuando cae por debajo del 2%. Dado que unos tipos de interés más altos son positivos para una divisa, una inflación más alta suele traducirse en una divisa más fuerte. Lo contrario ocurre cuando la inflación cae.

¿Cuál es el impacto de la inflación en el cambio de divisas?

Aunque pueda parecer contrario a la intuición, una inflación elevada en un país hace subir el valor de su divisa y viceversa en el caso de una inflación más baja. Esto se debe a que el banco central normalmente subirá las tasas de interés para combatir la mayor inflación, lo que atrae más entradas de capital global de inversores que buscan un lugar lucrativo donde aparcar su dinero.

¿Cómo influye la inflación en el precio del Oro?

Antiguamente, el Oro era el activo al que recurrían los inversores en épocas de alta inflación porque preservaba su valor, y aunque los inversores a menudo siguen comprando Oro por sus propiedades de refugio en épocas de extrema agitación en los mercados, este no es el caso la mayor parte del tiempo. Esto se debe a que cuando la inflación es alta, los bancos centrales suben las tasas de interés para combatirla.

Unas tasas de interés más altas son negativas para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a un activo que devenga intereses o colocar el dinero en una cuenta de depósito en efectivo. Por el contrario, una menor inflación tiende a ser positiva para el Oro, ya que reduce las tasas de interés, haciendo del metal brillante una alternativa de inversión más viable.

El par EUR/USD ha roto por debajo de 1.06 por primera vez desde mediados de marzo. Los economistas de ING analizan las perspectivas del par.

La caída del comercio mundial no ayuda

No han ayudado al Euro los datos publicados según los cuales el volumen del comercio mundial de mercancías cayó otro 0.6% intermensual en julio. Como economía relativamente abierta, la Eurozona sufre un entorno comercial en declive, al igual que el Euro.

Sin el soporte de una infravaloración extrema ni el fuerte posicionamiento en corto existente, parece que el par EUR/USD podría hundirse en la zona de soporte de 1.0480/1.0510.

El Dólar prueba máximos de noviembre de 2022 tras su décima subida semanal consecutiva. Kit Juckes, estratega jefe de divisas de Société Générale, analiza las perspectivas del Dólar.

EE.UU. entrará en recesión en 2024

Las preocupaciones por el cierre del Gobierno y la rebaja de la calificación crediticia, el fin de mes y de trimestre, los rumores de que la economía estadounidense no para de crecer, la obligación de que la Fed tiene que hacer más y las preocupaciones por la inflación se han citado como razones del último movimiento al alza de los rendimientos estadounidenses, pero yo seguiré apostando por la necesidad de ofrecer rendimientos más altos para atraer dinero suficiente para financiar un sinfín de subastas del Tesoro.

El mundo debe reasignar más capital a los bonos de EE.UU., y los rendimientos más altos hacen el trabajo, lo que resulta en un Dólar más fuerte, ya que más dinero se queda en los EE.UU. o es atraído desde el extranjero. Esto creará las condiciones necesarias para que EE.UU. entre en recesión en 2024 y para que el Dólar se debilite cuando se calmen los ánimos. Mientras tanto, los datos son sólidos y el Dólar se mantiene fuerte.

La Libra sigue sufriendo a medida que septiembre se acerca a su fin. Los economistas de Société Générale analizan las perspectivas del GBP.

Apunta hacia 1.2170/1.2100

El GBP/USD confirmó un patrón de hombro-cabeza-hombro y posteriormente cedió la SMA de 200 días dando lugar a un descenso constante.

El MACD diario se encuentra ahora en territorio profundamente negativo, lo que denota un movimiento alcista, aunque aún no se aprecian señales de reversión.

Se espera que el par se dirija hacia el objetivo del patrón cerca de 1.2170/1.2100. La consecución de estos objetivos podría dar lugar a un rebote. Sin embargo, recuperar la SMA de 200 días cerca de 1.2430 sería esencial para afirmar una tendencia alcista significativa. Mientras se mantenga por debajo de esta media móvil, la fase de tendencia bajista es probable que persista.

- El AUD/USD rebota por debajo de 0.6400, mientras que el índice del Dólar DXY no logra prolongar la recuperación.

- Los inversores esperan los datos de inflación australianos, que se preven que aceleren hasta el 5.2% frente al 4.9% de julio.

- El AUD/USD está formando un patrón gráfico de triángulo descendente, lo que demuestra una contracción de la volatilidad.

El par AUD/USD intenta recuperarse después de descubrir interés de compra cerca del soporte del nivel redondo de 0.6400 durante la sesión europea. El par encuentra soporte mientras el índice del Dólar DXY tiene dificultades para extender una recuperación por encima de los máximos de 10 meses cerca de 106.20.

Los futuros del S&P500 generaron pérdidas significativas durante la sesión europea, lo que refleja la fortaleza del sentimiento de aversión al riesgo. Se espera que el Dólar siga firme mientras los inversores esperan los datos de los pedidos de bienes duraderos de Estados Unidos para agosto, que se publicarán el miércoles. Se estima que los datos económicos se contraerán a un ritmo más lento del 0.4% frente a la contracción de julio del 5.2%.

Mientras tanto, se espera que el Dólar australiano se mantenga en vilo antes de los datos mensuales del Índice de Precios al Consumo (IPC) de agosto. Se prevé que la inflación australiana se acelere hasta el 5.2%, frente al 4.9% de julio. El rebote de la inflación australiana podría deberse a la subida de los precios de la energía debido al repunte mundial del petróleo.

El par AUD/USD rebota tras probar el mínimo del 21 de septiembre cerca de 0.6385. La línea de tendencia bajista desde el máximo del 20 de septiembre en 0.6511 sigue actuando como una barrera importante para los alcistas del Dólar australiano. El par está formando un patrón gráfico de triángulo descendente, que demuestra una contracción de la volatilidad.

La media móvil exponencial (EMA) de 20 periodos en 0.6416 actúa como resistencia principal para los alcistas del Dólar australiano.

Mientras tanto, el Índice de Fuerza Relativa (RSI) (14) logra defenderse de caer completamente en el rango bajista de 20-40.

Una ruptura decisiva por encima del máximo del 15 de agosto en torno a 0.6522 impulsará al par hacia el máximo del 9 de agosto en 0.6571. La ruptura de este último impulsará al AUD/USD hacia el máximo del 10 de agosto en 0.6616.

Por otro lado, se produciría una nueva caída si el par cayera por debajo de los mínimos del 17 de agosto en torno a 0.6360. Esto expondría al par al soporte del nivel redondo de 0.6300 seguido del mínimo del 3 de noviembre de 2022 en 0.6272.

Gráfico de 2 horas del AUD/USD

-638313171862873252.png)

El responsable de política monetariadel Banco Central Europeo (BCE), Madis Muller, ha declarado el martes que "tal y como están las cosas, no se esperan más subidas de tasas".

El viernes, Muller dijo que "una mayor inflación aún podría justificar otra subida".

El Yen continuó su tendencia bajista contra el Dólar el lunes. Los economistas del Commerzbank analizan las perspectivas del Yen.

Un JPY más débil parece fundamentalmente justificado

Si el Yen siguiera depreciándose, es muy posible que se produjeran nuevas intervenciones. Sin embargo, es poco probable que tengan mucho efecto. Dado que el BoJ no quiere alejarse de su política monetaria ultra-flexible a pesar de las tasas de inflación comparativamente elevadas, un Yen más débil parece fundamentalmente justificado.

Un Dólar más débil mejoraría la situación, pero en la actualidad el mercado parece apostar por un Dólar más fuerte. La solidez de la economía estadounidense y los comentarios de línea dura de los miembros de la Fed apoyan al USD en estos momentos. Con todo, hay muchas cosas que apuntan hacia niveles más altos en el USD/JPY.

El cruce EUR/GBP cotiza por encima de 0.87 por primera vez desde marzo. Los economistas de ING analizan las perspectivas de la Libra esterlina.

GBP/USD: Cabe esperar poco soporte antes de la zona de 1.2000/1.2075

Con los rendimientos implícitos a un mes en el 5.20%, la Libra esterlina se vende cara.

Creemos que el EUR/GBP puede seguir cotizando en la zona de 0.86-0.87 por el momento, en lugar de seguir subiendo.

El GBP/USD es una historia diferente en la que la continua fortaleza del Dólar y la suavización del sentimiento de riesgo advierten de que cabe esperar poco soporte antes de la zona de 1.2000/1.2075.

Los economistas de Commerzbank analizan cómo el tema de las tasas de interés "más altas por más tiempo" está convenciendo a los mercados para impulsar al Dólar.

La fortaleza del Dólar podría resultar excesiva

Por el momento, las "tasas más altas por más tiempo" de los banqueros centrales se apoya principalmente en los datos de EE.UU., lo que significa que las declaraciones de la Fed parecen más convincentes. No obstante, cabe suponer que la política monetaria restrictiva tendrá efectos en la economía estadounidense, que seguirá enfriándose. Obviamente, es cuestionable si el "más alto por más tiempo" seguirá convenciendo y la fortaleza del Dólar podría resultar excesiva.

Por supuesto, queda por ver cuándo los datos podrían causar dudas entre los participantes del mercado. La confianza del consumidor estadounidense que se publicará hoy no parece que vaya a causarlas, ya que debería seguir apuntando a un consumo sólido. Tampoco es probable que los datos que se publicarán el resto de la semana aporten mucha información nueva (negativa).

En cambio, los datos de precios al consumo de la Eurozona, que se publicarán a finales de semana, podrían apuntar a una relajación de la presión sobre los precios. Esto significa que el EUR/USD podría seguir bajo presión de depreciación por ahora.

Esto es lo que necesita saber para operar hoy martes 26 de septiembre:

El Dólar estadounidense (USD) continúa superando a sus rivales a primera hora del martes, en medio del mal humor de los mercados y el aumento del rendimiento de los bonos del Tesoro estadounidense. El índice del Dólar DXY cotiza en su nivel más alto desde noviembre por encima de 106.00 después de cerrar en territorio positivo el lunes, mientras el rendimiento de EE.UU. a 10 años se mantiene en máximos de varios años por encima del 4.5%. Las ventas de viviendas nuevas de agosto y el índice de confianza del consumidor del Conference Board de septiembre serán los temas destacados de la agenda económica estadounidense.

Precio del Dólar estadounidense esta semana

La siguiente tabla muestra la variación porcentual del Dólar estadounidense (USD) frente a las principales divisas esta semana.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | 0.58% | 0.52% | 0.00% | 0.74% | 0.28% | 0.21% | 0.72% | |

| EUR | -0.59% | -0.05% | -0.44% | -0.02% | -0.27% | -0.50% | 0.08% | |

| GBP | -0.60% | 0.06% | -0.44% | 0.03% | -0.25% | -0.38% | 0.13% | |

| CAD | -0.08% | 0.59% | 0.45% | 0.59% | 0.38% | 0.00% | 0.53% | |

| AUD | -0.66% | -0.01% | -0.11% | -0.58% | -0.17% | -0.49% | 0.10% | |

| JPY | -0.44% | 0.26% | 0.15% | -0.40% | 0.29% | -0.19% | 0.37% | |

| NZD | -0.22% | 0.43% | 0.50% | 0.09% | 0.49% | 0.17% | 0.64% | |

| CHF | -0.72% | -0.09% | -0.13% | -0.51% | -0.13% | -0.28% | -0.59% |

El mapa de calor muestra las variaciones porcentuales de las divisas principales entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa de cotización se elige en la fila superior. Por ejemplo, si elige el euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el yen japonés, la variación porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

Como reflejo del sentimiento de aversión al riesgo que reina en los mercados, los futuros de los índices bursátiles estadounidenses bajan entre un 0.5% y un 0.8% en los primeros compases de la sesión europea, y el índice Euro Stoxx 50 cae casi un 1% en la jornada de hoy. Mientras tanto, Bloomberg informaba a primera hora de que los negociadores republicanos y demócratas del Senado se acercaban a un acuerdo sobre una medida de gasto a corto plazo para evitar el cierre del Gobierno. Sin embargo, esta noticia no contribuyó a mejorar los ánimos.

El EUR/USD perdió más de 50 pips el lunes y cayó por debajo de 1.0600 por primera vez desde principios de marzo. El martes, el par fluctúa en un rango estrecho cerca del nivel de cierre del lunes. Durante su intervención ante la Comisión de Asuntos Económicos y Monetarios del Parlamento Europeo, la presidenta del Banco Central Europeo (BCE), Christine Lagarde, señaló que los indicadores recientes apuntan a una mayor debilidad de la actividad económica en el tercer trimestre.

El GBP/USD extendió su caída en la sesión asiática del martes y tocó un nuevo mínimo de varios meses por debajo de 1.2170 antes de recuperarse modestamente hacia 1.2200.

El USD/JPY subió por encima de 149.00 el martes, pero después dio un brusco giro de 180º. Los inversores siguen en vilo ante la posibilidad de que el Banco de Japón intervenga en los mercados de divisas. Yoshitaka Shindo, recién nombrado Ministro de Economía de Japón, reiteró el martes la importancia de que las divisas se muevan de forma estable reflejando los fundamentales: "Un Yen débil tiene varios efectos en la economía, como el aumento de los costes de importación para los consumidores y la mejora de la competitividad de los exportadores", añadió Shindo.

Presionado por el aumento de los rendimientos en Estados Unidos, el precio del Oro registró pérdidas el lunes y cayó por debajo de los 1.910$ a primera hora del martes. El XAU/USD, sin embargo, logró borrar sus pérdidas diarias y ahora se mueve lateralmente en torno a los 1.915$.

- El Euro sigue cayendo frente al Dólar estadounidense.

- Los mercados bursátiles en Europa comienzan el día a la defensiva.

- El EUR/USD pierde terreno y vuelve a tocar mínimos en torno a 1.0570.

- El índice del Dólar DXY alcanza nuevos máximos anuales por encima de 106.00.

- La confianza del consumidor en EE.UU. protagonizará la sesión americana.

El sentimiento bajista que rodea al Euro (EUR) frente al Dólar estadounidense (USD) gana más fuerza y empuja al EUR/USD a nuevos mínimos en torno a 1.0570 el martes.

Por otro lado, el Dólar avanza por tercera sesión consecutiva y alcanza nuevos máximos de 2023 en niveles vistos por última vez a finales de noviembre de 2022, con el índice del Dólar DXY superando la barrera de 106.00.

La fuerte caída del par se produce en medio de la intensa recuperación de los rendimientos estadounidenses en diferentes plazos, mientras que el rendimiento del bBund alemán a 10 años cotiza en máximos de doce años por encima del 2.80%.

Si observamos el escenario macroeconómico, el fuerte impulso alcista del Dólar sigue apuntalado por las expectativas de que la Reserva Federal (Fed) estadounidense mantenga los tipos de interés al alza durante más tiempo. Esta postura se vio especialmente exacerbada en la última reunión del banco central, celebrada el 20 de septiembre.

En cuanto al Banco Central Europeo (BCE), los últimos miembros del consejo de administración se mostraron de acuerdo en una posible pausa en el ciclo de subidas, a pesar de que la inflación supera con creces el objetivo fijado.

En la agenda estadounidense, el indicador de confianza del consumidor del Conference Board será el centro de atención, junto con las ventas de viviendas nuevas, el índice de precios de vivienda de la FHFA y el discurso de la votante permanente del FOMC, Michelle Bowman.

Resumen diario de los mercados: El Euro sigue bajo fuerte presión

- El Euro amplía su caída frente al Dólar.

- Los rendimientos estadounidenses y alemanes navegan por la zona de máximos de varios años.

- Los mercados esperan que la Fed suba las tasas en 25 puntos básicos antes de finales de 2023.

- Los inversores ven posibles recortes de las tasas de interés por parte de la Fed en el tercer trimestre de 2024.

- Las conversaciones sobre una pausa del BCE siguen en aumento.

- Los temores de intervención rodean la acción del precio en torno al USD/JPY.

Análisis Técnico: El Euro corre el riesgo de caer hasta 1.0516

La presión vendedora en torno al EUR/USD sigue sin disminuir una sesión más, lo que deja la puerta abierta de par en par a un nuevo retroceso en el horizonte a corto plazo.

A la baja, el EUR/USD se enfrenta a un soporte inmediato en el mínimo del 15 de marzo de 1.0516, seguido del mínimo de 2023 de 1.0481 visto el 6 de enero.

En cuanto a los posibles niveles de resistencia, el máximo del 12 de septiembre en 1.0767 es un obstáculo menor, seguido de la media móvil simple (SMA) de 200 días en 1.0828. Una ruptura por encima de este nivel podría abrir el camino para una mayor recuperación, con el objetivo de la SMA de 55 días en 1.0890, con la posibilidad de alcanzar el máximo del 30 de agosto en 1.0945. La superación de este nivel podría desplazar la atención hacia el nivel psicológico de 1.1000, previo al máximo del 10 de agosto en 1.1064. Más allá, el par podría volver a probar el máximo del 27 de julio en 1.1149 y, potencialmente, alcanzar el máximo de 2023 en 1.1275 visto el 18 de julio.

Mientras el EUR/USD se mantenga por debajo de la SMA de 200 días, existe la posibilidad de que persista la presión bajista.

Preguntas frecuentes sobre el Euro

¿Qué es el Euro?

El Euro es la moneda de los 20 países de la Unión Europea que pertenecen a la zona euro. Es la segunda divisa más negociada del mundo, por detrás del Dólar estadounidense. En 2022, representó el 31% de todas las transacciones de cambio de divisas, con un volumen medio diario de más de 2.2 billones de dólares al día.

El EUR/USD es el par de divisas más negociado del mundo, con un 30% estimado de todas las transacciones, seguido del EUR/JPY (4%), el EUR/GBP (3%) y el EUR/AUD (2%).

¿Qué es el BCE y cómo influye en el Euro?

El Banco Central Europeo (BCE), con sede en Fráncfort (Alemania), es el banco de reserva de la zona euro. El BCE fija las tasas de interés y gestiona la política monetaria.

El principal mandato del BCE es mantener la estabilidad de precios, lo que significa controlar la inflación o estimular el crecimiento. Su principal instrumento es subir o bajar las tasas de interés. Unos tipos de interés relativamente altos -o la expectativa de unos tipos más altos- suelen beneficiar al Euro y viceversa.

El Consejo de Gobierno del BCE adopta las decisiones de política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las toman los directores de los bancos nacionales de la eurozona y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

¿Cómo influyen los datos de inflación en el valor del Euro?

Los datos de inflación de la eurozona, medidos por el Índice Armonizado de Precios de Consumo (IPCA), son un dato econométrico importante para el euro. Si la inflación aumenta más de lo previsto, especialmente si supera el objetivo del 2% fijado por el BCE, éste se ve obligado a subir las tasas de interés para volver a controlarla.

Unos tipos de interés relativamente altos en comparación con sus homólogos suelen beneficiar al Euro, ya que hace que la región resulte más atractiva como lugar para que los inversores mundiales aparquen su dinero.

¿Cómo influyen los datos económicos en el valor del Euro?

Las publicaciones de datos miden la salud de la economía y pueden influir en el Euro. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas sobre el sentimiento de los consumidores pueden influir en la dirección de la moneda única.

Una economía fuerte es bien para el Euro. No sólo atrae más inversión extranjera, sino que puede animar al BCE a subir los tipos de interés, lo que reforzará directamente al Euro. Por el contrario, si los datos económicos son débiles, es probable que el Euro caiga.

Los datos económicos de las cuatro mayores economías de la zona euro (Alemania, Francia, Italia y España) son especialmente significativos, ya que representan el 75% de la economía de la eurozona.

¿Cómo afecta la balanza comercial al Euro?