- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- USD/CHF se acerca a 0.9100, ganando un 0.33% en medio de tensiones comerciales de EE.UU. con vecinos.

- Rebote técnico mientras el USD/CHF recupera 0.9000 después de caer por debajo de la SMA de 50 días.

- Posible subida hacia 0.9152 si los alcistas superan la resistencia de 0.9100, con 0.9200 a la vista.

El USD/CHF se recuperó por tercer día consecutivo, se acercó a la cifra de 0.9100 y registró ganancias de más del 0.33%. Las amenazas arancelarias del presidente de EE.UU., Donald Trump, a Canadá y México impulsaron al Dólar, que se recuperó después de que el Índice del Dólar estadounidense (DXY) cayera a un mínimo de tres días de 107.50.

Pronóstico del precio del USD/CHF: Perspectiva técnica

La tendencia alcista del USD/CHF se mantiene intacta, aunque el par brevemente cayó por debajo de la media móvil simple (SMA) de 50 días de 0.8963 el martes antes de recuperar la cifra de 0.9000.

El momentum se volvió alcista después de que el Índice de Fuerza Relativa (RSI) cruzara por encima de su línea neutral, una indicación de que los alcistas están a cargo.

Por lo tanto, se prevé una mayor subida en el USD/CHF. Una vez que los alcistas recuperen 0.9100, una subida hacia el máximo del 17 de enero de 0.9152 está en las cartas. Con una mayor fortaleza, la siguiente resistencia sería la marca de 0.9200.

Por el contrario, los vendedores deben superar la SMA de 50 días en 0.8984, seguida del mínimo del 27 de enero de 0.8964.

Gráfico del precio del USD/CHF – Diario

Franco suizo FAQs

El Franco suizo (CHF) es la moneda oficial de Suiza. Se encuentra entre las diez monedas más negociadas a nivel mundial, alcanzando volúmenes que superan con creces el tamaño de la economía suiza. Su valor está determinado por el sentimiento general del mercado, la salud económica del país o las medidas adoptadas por el Banco Nacional Suizo (SNB), entre otros factores. Entre 2011 y 2015, el Franco suizo estuvo vinculado al Euro (EUR). La vinculación se eliminó abruptamente, lo que resultó en un aumento de más del 20% en el valor del franco, lo que provocó una turbulencia en los mercados. Aunque la vinculación ya no está en vigor, la suerte del franco suizo tiende a estar altamente correlacionada con la del euro debido a la alta dependencia de la economía suiza de la vecina eurozona.

El Franco suizo (CHF) se considera un activo de refugio seguro, o una moneda que los inversores tienden a comprar en épocas de tensión en los mercados. Esto se debe a la percepción que se tiene de Suiza en el mundo: una economía estable, un sector exportador fuerte, grandes reservas del banco central o una postura política de larga data hacia la neutralidad en los conflictos globales hacen que la moneda del país sea una buena opción para los inversores que huyen de los riesgos. Es probable que los tiempos turbulentos fortalezcan el valor del CHF frente a otras monedas que se consideran más riesgosas para invertir.

El Banco Nacional Suizo (BNS) se reúne cuatro veces al año (una vez cada trimestre, menos que otros bancos centrales importantes) para decidir sobre la política monetaria. El banco aspira a una tasa de inflación anual inferior al 2%. Cuando la inflación supera el objetivo o se prevé que lo superará en el futuro previsible, el banco intentará controlar el crecimiento de los precios elevando su tipo de referencia. Los tipos de interés más altos suelen ser positivos para el Franco suizo (CHF), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, los tipos de interés más bajos tienden a debilitar el CHF.

Los datos macroeconómicos publicados en Suiza son fundamentales para evaluar el estado de la economía y pueden afectar la valoración del Franco suizo (CHF). La economía suiza es estable en términos generales, pero cualquier cambio repentino en el crecimiento económico, la inflación, la cuenta corriente o las reservas de divisas del banco central tienen el potencial de desencadenar movimientos en el CHF. En general, un alto crecimiento económico, un bajo desempleo y un alto nivel de confianza son buenos para el CHF. Por el contrario, si los datos económicos apuntan a un debilitamiento del impulso, es probable que el CHF se deprecie.

Como economía pequeña y abierta, Suiza depende en gran medida de la salud de las economías vecinas de la Eurozona. La Unión Europea en su conjunto es el principal socio económico de Suiza y un aliado político clave, por lo que la estabilidad de la política macroeconómica y monetaria en la eurozona es esencial para Suiza y, por ende, para el Franco suizo (CHF). Con tal dependencia, algunos modelos sugieren que la correlación entre la suerte del euro (EUR) y el Franco suizo es superior al 90%, o casi perfecta.

- El GBP/USD perdió alrededor del 0.2% el jueves mientras los operadores de Cable esperan noticias significativas.

- Los datos de EE.UU. fueron mixtos el jueves; los operadores esperan la publicación del PCEPI de EE.UU. del viernes.

- Una semana con pocos datos para el Reino Unido deja a la Libra a la deriva.

El GBP/USD se debilitó ligeramente el jueves, perdiendo una escasa quinta parte de un por ciento mientras los mercados lidian con vientos en contra mixtos y mantienen el apetito por el riesgo bajo presión. El presidente de EE.UU., Donald Trump, reiteró las amenazas de imponer aranceles severos a Canadá y México a partir del 1 de febrero, con nuevas amenazas en camino para las tarifas de importación sobre productos chinos y de petróleo crudo.

Leer más: El presidente de EE.UU. Donald Trump reitera la amenaza de imponer aranceles a Canadá y México

Los datos económicos de EE.UU. fueron mixtos el jueves, confundiendo aún más a los mercados. El crecimiento del Producto Interior Bruto (PIB) de EE.UU. en el cuarto trimestre de 2024 estuvo por debajo de las expectativas, pero las cifras semanales de solicitudes iniciales de subsidio por desempleo superaron las expectativas, manteniéndose dentro de las normas recientes.

La inflación del PCE de EE.UU. será el dato clave posterior a la Fed

El viernes, se publicarán las métricas de inflación del Índice de Precios del Gasto en Consumo Personal (PCEPI) durante la sesión del mercado estadounidense. Como el método preferido de la Reserva Federal (Fed) para medir y rastrear la inflación a nivel del consumidor, esta publicación del PCEPI probablemente atraerá más atención de lo habitual después de que la Fed mantuviera audazmente las tasas de interés estables a principios de esta semana, a pesar de las vehementes protestas del presidente Trump.

Pronóstico del precio del GBP/USD

El GBP/USD continúa bajando en medio de un impulso intradía a medias. El par tuvo un rebote técnico bajista limpio desde la media móvil exponencial (EMA) de 50 días a principios de esta semana, y ha seguido fallando en un reciente repunte alcista desde los mínimos de varios meses registrados cerca de 1.2100 a principios de enero.

El impulso sigue apuntando hacia el lado bajo, y el Cable está listo para un retroceso hacia la región de 1.2250 a menos que los postores regresen y empujen las ofertas por encima de la zona de 1.2500 y la EMA de 50 días.

Pronóstico del precio del GBP/USD

Libra esterlina FAQs

La Libra esterlina (GBP) es la moneda más antigua del mundo (886 d. C.) y la moneda oficial del Reino Unido. Es la cuarta unidad de cambio de divisas (FX) más comercializada en el mundo, representando el 12% de todas las transacciones, con un promedio de 630 mil millones de $ al día, según datos de 2022. Sus pares comerciales clave son GBP/USD, que representa el 11% de FX, GBP/JPY (3%) y EUR/GBP (2%). La Libra esterlina es emitida por el Banco de Inglaterra (BoE).

El factor más importante que influye en el valor de la Libra esterlina es la política monetaria decidida por el Banco de Inglaterra. El Banco de Inglaterra basa sus decisiones en si ha logrado su objetivo principal de "estabilidad de precios": una tasa de inflación constante de alrededor del 2%. Su principal herramienta para lograrlo es el ajuste de los tipos de interés. Cuando la inflación es demasiado alta, el Banco de Inglaterra intentará controlarla subiendo los tipos de interés, lo que encarece el acceso al crédito para las personas y las empresas. Esto es generalmente positivo para la libra esterlina, ya que los tipos de interés más altos hacen del Reino Unido un lugar más atractivo para que los inversores globales inviertan su dinero. Cuando la inflación cae demasiado es una señal de que el crecimiento económico se está desacelerando. En este escenario, el Banco de Inglaterra considerará bajar los tipos de interés para abaratar el crédito, de modo que las empresas se endeudarán más para invertir en proyectos que generen crecimiento.

Los datos publicados miden la salud de la economía y pueden afectar el valor de la libra esterlina. Indicadores como el PIB, los PMI de manufactura y servicios y el empleo pueden influir en la dirección de la Libra esterlina.

Otro dato importante que se publica y afecta a la Libra esterlina es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un período determinado. Si un país produce productos de exportación muy demandados, su moneda se beneficiará exclusivamente de la demanda adicional creada por los compradores extranjeros que buscan comprar esos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa en el caso de un saldo negativo

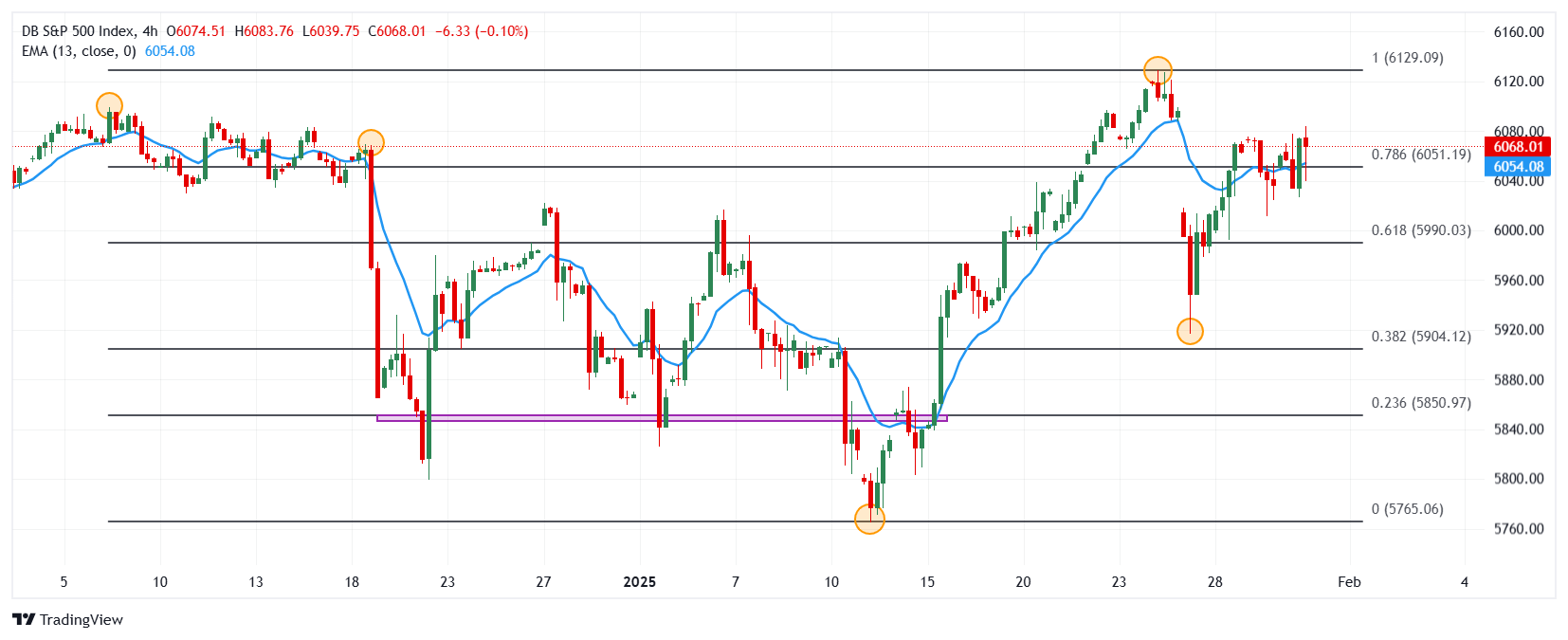

- El índice bursátil S&P 500 gana un 0.52% en la jornada del jueves, cotizando al momento de escribir en 6.068.

- Las acciones de Vistra Corp. (VST) repuntan un 13.59% en el día, firmando su tercera jornada consecutiva con ganancias.

- Los títulos de International Business Machines (IBM) se disparan un 12.96% diario, alcanzando un nuevo máximo histórico en 261.80$.

El S&P 500 marcó un mínimo del día en 6.026, encontrando compradores que llevaron el índice a un máximo del día en 6.083. Al momento de escribir, el S&P 500 cotiza sobre 6.068, ganando un 0.52% el día de hoy.

El reporte financiero de International Business Machines mantiene al S&P 500 en terreno positivo

La compañía líder en generación de energía eléctrica, Vistra (VST), registra una ganancia de un 13.59% en el día, cotizando actualmente sobre 176.30$, hilando tres sesiones consecutivas al alza. Por otro lado, las acciones de International Business Machines (IBM) se disparan un 12.96% en la jornada del jueves, marcando un nuevo máximo histórico en 261.80$ tras su informe de ganancias.

IBM reportó ingresos por 17.55 mil millones de dólares frente a los 17.56 mil millones de dólares esperados por los analistas, así como una ganancia por acción de 3.92$, por encima de los 3.776 proyectados por el consenso de analistas.

De acuerdo con la Oficina de Análisis Económico de Estados Unidos, el Producto Interior Bruto preliminar se contrajo a 2.3% desde un 3.1% previo, decepcionando las proyecciones de un 2.6%.

Niveles por considerar en el S&P 500

El S&P 500 estableció un soporte de corto plazo dado por el mínimo del 27 de enero en 5.916. El siguiente soporte está en 5.765, punto pivote del 13 de enero de 2025. Al alza, la resistencia más cercana se encuentra en 6.129 máximo del 24 de enero.

Gráfica de 4 horas del S&P 500

S&P 500 FAQs

El S&P 500 es un índice bursátil muy seguido que mide el rendimiento de 500 empresas públicas y se considera una medida amplia del mercado bursátil estadounidense. La influencia de cada empresa en el cálculo del índice se pondera en función de la capitalización bursátil. Ésta se calcula multiplicando el número de acciones cotizadas de la empresa por el precio de la acción. El índice S&P 500 ha logrado rendimientos impresionantes: 1.00$ invertido en 1970 habría producido un rendimiento de casi 192.00$ en 2022. La rentabilidad media anual desde su creación en 1957 ha sido del 11.9%.

Las empresas se seleccionan por comité, a diferencia de otros índices en los que se incluyen en función de normas establecidas. Aun así, deben cumplir ciertos criterios de elegibilidad, el más importante de los cuales es la capitalización bursátil, que debe ser igual o superior a 12.700 millones de dólares. Otros criterios son la liquidez, el domicilio, la capitalización bursátil, el sector, la viabilidad financiera, el tiempo de cotización y la representación de los sectores de la economía de Estados Unidos. Las nueve mayores empresas del índice representan el 27.8% de la capitalización bursátil del índice.

Hay varias formas de operar con el S&P 500. La mayoría de los corredores minoristas y plataformas de spread betting permiten a los operadores utilizar Contratos por Diferencia (CFD) para realizar apuestas sobre la dirección del precio. Además, se pueden comprar fondos indexados, fondos de inversión y fondos cotizados (ETF) que siguen la cotización del S&P 500. El más líquido de los ETF es el ETF de la Bolsa de Londres. El más líquido de los ETF es el SPY de State Street Corporation. El Chicago Mercantile Exchange (CME) ofrece contratos de futuros sobre el índice y el Chicago Board of Options (CMOE) ofrece opciones, así como ETF, ETF inversos y ETF apalancados.

Son muchos los factores que impulsan al S&P 500, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el S&P 500, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

- El NZD/USD se relaja a 0.5655 el jueves, extendiendo su retroceso desde los recientes máximos.

- El par se está acercando a la SMA de 20 días, un nivel clave que podría determinar su próximo movimiento si se rompe.

- Los indicadores técnicos señalan una creciente presión bajista, con el RSI cayendo bruscamente y el MACD mostrando un debilitamiento del impulso.

El par NZD/USD continuó su deriva a la baja el jueves, bajando a 0.5630 mientras persistía la presión de venta. El par ha estado consolidándose después de no poder mantener su impulso alcista anterior, y su acercamiento hacia la media móvil simple (SMA) de 20 días podría actuar como un punto crucial para los operadores. Una ruptura por debajo de este nivel podría reforzar la perspectiva bajista, mientras que un rebote podría ofrecer soporte a corto plazo.

Los indicadores técnicos sugieren crecientes riesgos a la baja. El Índice de Fuerza Relativa (RSI) ha caído a 46, descendiendo bruscamente y permaneciendo en territorio negativo, lo que indica un debilitamiento del interés comprador. Mientras tanto, el histograma del indicador de convergencia/divergencia de medias móviles (MACD) muestra barras verdes decrecientes, sugiriendo una pérdida de impulso alcista y un cambio a favor de los vendedores.

De cara al futuro, la SMA de 20 días cerca de 0.5630 se presenta como soporte inmediato. Un movimiento decisivo por debajo de este nivel podría abrir la puerta a una caída hacia 0.5600, mientras que al alza, la resistencia se ve en 0.5685, seguida por la barrera psicológica en 0.5700. Hasta que el par supere los niveles clave de resistencia, los riesgos a la baja siguen siendo dominantes.

NZD/USD gráfico diario

- El Nasdaq 100 sube un 0.45% diario, operando al momento de escribir en 21.502.

- Los valores de Lam Research (LRCX) se disparan un 7.43% el día de hoy, alcanzando máximos del 24 de enero.

- Las acciones de Constellation Energy (CEG) repuntan un 5.71%, cotizando actualmente sobre 308.55$.

El Nasdaq 100 estableció un mínimo del día en 21.304, encontrando compradores que impulsaron el índice a un máximo diario en 21.623. Actualmente, el Nasdaq 100 cotiza sobre 21.502, ganando un 0.45% en el día.

Constellation Energy y Lam Research impulsan al Nasdaq 100 a terreno positivo

La compañía especializada en la generación y comercialización de energía eléctrica, Constellation Energy (CEG), presenta una ganancia de un 5.71%, superando máximos no vistos desde el 27 de enero en 310.69$. Por otro lado, los títulos de Lam Research (LRCX) suben un 7.43% diario, operando en estos momentos sobre 80.73$, alcanzando máximos del 24 de enero tras un excelente reporte de ganancias.

LRCX obtuvo ingresos por 4.38 mil millones de dólares frente a los 4.31 mil millones de dólares proyectados por los analistas. De igual forma, consiguió una ganancia por acción de 0.91$, por encima de los 0.878$ estimados por el consenso de analistas.

El Nasdaq 100 retoma la tendencia alcista tras la caída del 2.94% sufrida el lunes 27 de enero, recuperándose totalmente y apuntando al máximo histórico de 22.131 alcanzado el 16 de diciembre de 2024.

Niveles técnicos en el Nasdaq 100

El Nasdaq 100 estableció un soporte de corto plazo dado por el mínimo del 27 de enero en 20.658. El siguiente soporte importante está en 20.532, punto pivote del 20.705. Al alza, la resistencia más cercana la observamos en 21.940 máximo del 24 de enero.

Gráfico de 4 horas del Nasdaq 100

Nasdaq FAQs

El Nasdaq es una bolsa de valores estadounidense que empezó siendo un cotizador electrónico de valores. Al principio, el Nasdaq sólo ofrecía cotizaciones de valores extrabursátiles (OTC), pero más tarde se convirtió también en bolsa. En 1991, el Nasdaq había crecido hasta representar el 46% de todo el mercado de valores estadounidense. En 1998, se convirtió en la primera bolsa de EE.UU. en ofrecer negociación on-line. El Nasdaq también elabora varios índices, el más completo de los cuales es el Nasdaq Composite, que representa a los más de 2.500 valores del Nasdaq, y el Nasdaq 100.

El Nasdaq 100 es un índice de gran capitalización compuesto por 100 empresas no financieras de la bolsa Nasdaq. Aunque sólo incluye una fracción de los miles de valores del Nasdaq, explica más del 90% del movimiento. La influencia de cada empresa en el índice se pondera en función de la capitalización bursátil. El Nasdaq 100 incluye empresas muy centradas en la tecnología, aunque también engloba empresas de otros sectores y de fuera de Estados Unidos. La rentabilidad media anual del Nasdaq 100 ha sido del 17.23% desde 1986.

Hay varias formas de operar con el Nasdaq 100. La mayoría de los corredores minoristas y plataformas de spread betting ofrecen apuestas mediante Contratos por Diferencia (CFD). Para los inversores a largo plazo, los fondos cotizados (ETF) operan como acciones que imitan el movimiento del índice sin que el inversor tenga que comprar las 100 empresas que lo componen. Un ejemplo de ETF es el Invesco QQQ Trust (QQQ). Los contratos de futuros del Nasdaq 100 permiten especular sobre la evolución futura del índice. Las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el Nasdaq 100 a un precio específico (precio de ejercicio) en el futuro.

Son muchos los factores que impulsan al Nasdaq 100, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el Nasdaq 100, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, el nivel de inflación también puede ser un factor importante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

- United Parcel Service (UPS) pierde un 13.62% en la jornada del jueves, cotizando actualmente en 115.48$.

- UPS decepciona en su informe de ganancias, obteniendo ingresos por debajo de las estimaciones del mercado.

Los títulos de United Parcel Service (UPS) marcaron un máximo del día en 117.98, dónde encontraron vendedores agresivos que llevaron el precio relación a mínimos no vistos desde el 30 de junio de 2020 en 109.62$. Actualmente, UPS cotiza en 115.48$, cayendo un 13.62% diario.

El reporte trimestral de United Parcel Services arrastra al precio de su acción a mínimos de cuatro años y medio

La empresa de logística global, United Parcel Services (UPS), presenta una caída de un 13.62% el día de hoy, operando en estos momentos sobre 115.57$ tras no cumplir con las expectativas en su reporte trimestral. UPS obtuvo 25.3 mil millones de dólares en ingresos, por debajo de los 25.41 mil millones de dólares esperados por los analistas, así como una ganancia por acción de 2.75$ frente a los 2.52$ proyectados por el consenso.

En medio de este contexto,UPS ha anunciado una reducción en su negocio con Amazon en un 50%, el cual es su mayor cliente. Esta reducción responde a la estrategia de alejarse de los bajos márgenes y centrarse en los segmentos más rentables.

Niveles técnicos de United Parcel Services

Las acciones de UPS reaccionaron a la baja en una resistencia de corto plazo dada por el máximo del 28 de enero en 136.99$. La siguiente zona de resistencia clave la observamos en 145.00$, punto pivote del 24 de octubre de 2024. A la baja, el soporte más cercano está en 109.62$, mínimo del 30 de enero.

Gráfico de 4 horas de UPS

- El Dólar se mantiene débil después de que la Fed mantuviera las tasas sin cambios y revisara su evaluación de la inflación.

- El crecimiento del PIB de EE.UU. se desaceleró al 2.3% en el cuarto trimestre, por debajo de las previsiones del 2.6% y del 3.1% del tercer trimestre.

- La Fed eliminó el lenguaje anterior sobre el progreso de la inflación, afirmando que sigue "algo elevada".

- Los mensajes mixtos de Powell generaron incertidumbre, inicialmente impulsando el DXY al alza antes de borrar las ganancias.

El Índice del Dólar estadounidense (DXY), que mide el valor del Dólar frente a una cesta de divisas, se mantiene por debajo de 108.00 mientras los operadores reaccionan a la última decisión de la Reserva Federal (Fed) y a un PIB de EE.UU. más débil de lo esperado. La Fed mantuvo su postura política pero eliminó las referencias anteriores al progreso de la inflación hacia el objetivo del 2%, lo que desató especulaciones de línea dura.

Sin embargo, Powell minimizó posteriormente este cambio, llamándolo una "limpieza de lenguaje", lo que suavizó la reacción inicial del mercado. Mientras tanto, el crecimiento del PIB no cumplió con las expectativas, mientras que los componentes de inflación dentro del informe sugirieron que las presiones sobre los precios subyacentes persisten.

Movimientos del mercado diario: El Dólar estadounidense lucha mientras la falta de crecimiento del PIB alimenta la incertidumbre

- La Reserva Federal mantuvo las tasas de interés en 4.25%-4.50% como se esperaba ampliamente, pero eliminó el lenguaje anterior que indicaba que la inflación estaba progresando hacia el objetivo del 2%. Este ajuste se vio inicialmente como de línea dura antes de que Powell minimizara su importancia.

- Durante la conferencia de prensa, Powell aclaró que el cambio en el lenguaje sobre la inflación fue simplemente una "limpieza de lenguaje" y no un cambio intencional de política. Sus comentarios suavizaron la reacción de línea dura del mercado y llevaron a un retroceso en el Dólar estadounidense.

- Powell enfatizó que la postura política sigue siendo restrictiva y que las decisiones sobre las tasas dependerán de los datos. Se abstuvo de señalar cualquier urgencia para recortar las tasas, reforzando el enfoque cauteloso de la Fed.

- El crecimiento del PIB de EE.UU. en el cuarto trimestre se desaceleró al 2.3%, por debajo del pronóstico del 2.6% y cayendo desde el 3.1% del tercer trimestre. Esta lectura más baja de lo esperado generó preocupaciones sobre la desaceleración del impulso económico.

- El índice de precios del gasto en consumo personal (PCE) subió al 2.3%, acelerándose desde el 1.5% del trimestre anterior, lo que sugiere que la inflación sigue siendo persistente a pesar de la desaceleración general del PIB.

- El PCE subyacente, la medida de inflación preferida por la Fed, se mantuvo sin cambios en el 2.2%, por debajo de las expectativas del 2.5%. Esta lectura de inflación más suave de lo esperado generó reacciones mixtas en el mercado.

- Las solicitudes iniciales de subsidio por desempleo cayeron a 207,000 en la semana más reciente, por debajo de las estimaciones de 220,000 y de la lectura de la semana anterior de 223,000, lo que indica una continua fortaleza en el mercado laboral.

- Las solicitudes continuas de subsidio por desempleo disminuyeron a 1.858 millones desde 1.900 millones, lo que sugiere que las condiciones del mercado laboral siguen siendo estables a pesar de la incertidumbre económica general.

Perspectiva técnica del DXY: El Dólar lucha por mantener los 108.00

El Índice del Dólar estadounidense intentó recuperarse por encima de 108.00 pero sigue bajo presión mientras los operadores reevalúan las señales de política de la Fed. El Índice de Fuerza Relativa (RSI) sigue por debajo de 50, indicando un débil impulso alcista, mientras que las barras rojas del MACD muestran una presión bajista continua.

El índice corre el riesgo de una mayor caída si no logra mantener los 107.80, con un posible soporte en 107.50. Sin embargo, si el sentimiento cambia, la resistencia cerca de 108.50 podría limitar las ganancias antes de cualquier recuperación significativa.

Fed FAQs

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

- El Peso mexicano se fortaleció por tercer día consecutivo a pesar de la contracción del PIB del cuarto trimestre de México.

- Se espera que Banxico recorte las tasas para estimular la recuperación económica en medio de incertidumbres globales.

- La divergencia de políticas monetarias entre la Fed y Banxico, además de las amenazas de aranceles de EE.UU., impulsarán el USD/MXN.

El Peso mexicano (MXN) se disparó por tercer día consecutivo frente al Dólar estadounidense, ya que la moneda de mercado emergente ignoró la contracción económica de México en el cuarto trimestre de 2024, según el Instituto Nacional de Estadística Geografía e Informática (INEGI). Las débiles cifras de crecimiento en Estados Unidos (EE.UU.) dieron un respiro al Peso, como se observa en el par USD/MXN, que cotiza a 20.41, con una caída del 0.42%.

El Producto Interno Bruto (PIB) de México se contrajo trimestralmente, lo que justifica las últimas acciones tomadas por el Banco de México (Banxico), que redujo las tasas en 25 puntos básicos (pb) en la reunión de diciembre.

Aunque sería tentador para Banxico aumentar el tamaño del alivio de 25 a 50 pb, los posibles aranceles de EE.UU. impuestos a México y Canadá podrían impactar la economía, ejerciendo presión sobre el Peso mexicano.

Al otro lado de la frontera, el PIB de EE.UU. para el cuarto trimestre no cumplió con las previsiones, mientras que el número de estadounidenses que presentaron solicitudes de desempleo insinuó que el mercado laboral sigue siendo sólido, según el Departamento de Trabajo de EE.UU.

Dado el trasfondo, el par USD/MXN extendió sus pérdidas por debajo de la crucial cifra de 20.50. Sin embargo, la divergencia entre los bancos centrales de la Reserva Federal (Fed) y Banxico sugiere que el par exótico está preparado para precios más altos.

Hacia el final de la semana, la agenda económica de EE.UU. incluirá la publicación del indicador de inflación favorito de la Fed, el Índice de Precios del Gasto en Consumo Personal (PCE), y los oradores de la Fed. En cuanto a México, el calendario está vacío, pero los operadores esperarán la publicación de las Reservas Internacionales el 3 de febrero.

Resumen diario de los motores del mercado: La desaceleración económica de México pesará sobre el Peso mexicano

- INEGI anunció que el PIB del cuarto trimestre de 2024 se contrajo un -0.6% trimestral, más que la contracción del -0.2% esperada por los economistas y por debajo de la expansión del 1.1% del tercer trimestre. En comparación anual, el PIB aumentó un 0.6%, por debajo de las previsiones de una tasa de crecimiento del 1.2%, su tasa más baja desde el primer trimestre de 2021.

- Los datos respaldan la postura moderada de Banxico. Se espera que la institución mexicana reduzca las tasas al menos en 25 pb del 10% al 9.75%, aunque los analistas de Capital Economics sugieren que 50 pb de alivio están sobre la mesa.

- El subgobernador de Banxico, Omar Mejía Castelazo, fue moderado el miércoles y dijo que Banxico tiene suficiente margen de maniobra para calibrar la política monetaria en las próximas reuniones de política monetaria.

- El Departamento de Comercio de EE.UU. reveló que el PIB del cuarto trimestre cayó del 3.1% al 2.3%, no cumpliendo con las estimaciones de los inversores del 2.6%.

- Mientras tanto, el Departamento de Trabajo de EE.UU. reveló que las solicitudes iniciales de subsidio de desempleo para la semana que finalizó el 24 de enero aumentaron en 207.000, por debajo de las previsiones de 220.000 y de las 223.000 de la semana anterior.

- El miércoles, la Fed mantuvo las tasas sin cambios en el 4.25% - 4.50% por voto unánime, justificando su decisión debido a la fortaleza de la economía de EE.UU., la falta de progreso en la reducción de la inflación y la recuperación del mercado laboral.

- El presidente de la Fed, Jerome Powell, dijo que el banco central de EE.UU. no tiene prisa por relajar la política, asegurando que no tienen un camino preestablecido con respecto a la política monetaria.

- Los futuros del mercado monetario han descontado 50 pb de recortes de tasas de la Fed en 2025, según los datos de la herramienta CME FedWatch.

Perspectiva técnica del USD/MXN: El Peso mexicano se aprecia pero aún está preparado para debilitarse a 20.50

La tendencia alcista del USD/MXN se mantiene intacta, aunque los vendedores empujaron los precios hacia la media móvil simple de 50 días en 20.39, pero no pudieron romper esa área, abriendo la puerta a una recuperación.

Aunque el impulso cambió a bajista, como lo muestra el Índice de Fuerza Relativa (RSI), los bajistas necesitan superar la SMA de 50 días y el mínimo del 24 de enero de 20.12. Una ruptura de este último podría enviar al USD/MXN cayendo hacia 20.00 y por debajo.

Por el contrario, los alcistas que buscan una recuperación necesitan elevar el tipo de cambio por encima de 20.50 y desafiar el máximo del 29 de enero en 20.66, formando un patrón gráfico de 'envolvente alcista'.

En ese resultado, la próxima resistencia del USD/MXN sería el máximo del año hasta la fecha (YTD) de 20.90, que está por delante de 21.00.

Peso mexicano FAQs

El Peso mexicano (MXN) es la moneda más comercializada entre sus pares latinoamericanas. Su valor está ampliamente determinado por el desempeño de la economía mexicana, la política del banco central del país, la cantidad de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, particularmente en los Estados Unidos. Las tendencias geopolíticas también pueden afectar al MXN: por ejemplo, el proceso de nearshoring (o la decisión de algunas empresas de reubicar la capacidad de fabricación y las cadenas de suministro más cerca de sus países de origen) también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de fabricación clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de la materia prima.

El objetivo principal del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco establece un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intentará controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, las tasas de interés más bajas tienden a debilitar el MXN.

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valuación del peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, un bajo desempleo y una alta confianza es buena para el MXN. No solo atrae más inversión extranjera, sino que puede alentar al Banco de México (Banxico) a aumentar las tasas de interés, en particular si esta fortaleza se acompaña de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

Como moneda de mercado emergente, el Peso mexicano (MXN) tiende a subir durante períodos de riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y, por lo tanto, están ansiosos por participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencia del mercado o incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huir a los refugios seguros más estables.

- El Promedio Industrial Dow Jones se mantuvo estable cerca de 44.800 el jueves.

- Las acciones están tibias mientras los mercados digieren los desarrollos recientes y las ganancias mixtas.

- Los datos de EE.UU. se dividieron el jueves, con mejores solicitudes de desempleo pero un crecimiento del PIB rezagado.

El Promedio Industrial Dow Jones (DJIA) se mantuvo el jueves, marcando en pistas alrededor de 44.700 pero manteniéndose cerca de las ofertas de apertura del día. Los mercados de renta variable aún están digiriendo los informes de ganancias de esta semana de pesos pesados como Microsoft (MSFT) y Tesla (TSLA), ambos de los cuales no alcanzaron el resultado final en el rendimiento del cuarto trimestre.

Junto con Microsoft y Tesla, Meta Platforms (META) fue la tercera empresa tecnológica de megacapitalización en informar ganancias del cuarto trimestre durante la sesión nocturna del miércoles. Meta cotizó en un nuevo máximo histórico después de las ganancias, mientras que Tesla logró desestimar los fallos tanto en el crecimiento de las ganancias como en los ingresos. El precio de las acciones de Microsoft retrocedió después de no cumplir con las expectativas del mercado, manteniendo al sector tecnológico cojeando el jueves.

El Producto Interno Bruto (PIB) de Estados Unidos (EE.UU.) creció solo un 2.3% intertrimestral anualizado en el cuarto trimestre, no alcanzando el pronóstico medio de 2.6% y cayendo aún más desde el 3.1% del trimestre anterior. La fuerte advertencia sobre el crecimiento principal desconcertó a las acciones, provocando una congelación de los operadores que esperaban mejores resultados.

Las solicitudes iniciales de subsidio de desempleo en EE.UU. para la semana que terminó el 24 de enero superaron las expectativas, ayudando a mejorar el sentimiento de los inversores en cierta medida, pero la cifra está bien dentro de las normas recientes. Los nuevos solicitantes de beneficios por desempleo semana a semana se situaron en 207.000, superando la expectativa del mercado de 220.000. La semana anterior mostró 223.000 nuevos solicitantes netos de desempleo.

Noticias del Dow Jones

La mayoría de los valores listados en el Dow Jones están cotizando en verde el jueves, aunque las pérdidas concentradas en el sector tecnológico mantienen al índice general cojeando en el rango medio. Nvidia perdió otro 3.5%, cayendo por debajo de 120$ por acción mientras continúa el exceso tecnológico, sumando a las pérdidas anteriores después de que DeepSeek de China lanzara una llave inglesa en la cómoda suposición del mercado de que las empresas tecnológicas de IA con sede en EE.UU. tenían la industria bajo control. Microsoft cayó un 6% después de no cumplir con las expectativas de ganancias, cayendo a 415$ por acción.

Pronóstico del precio del Dow Jones

El Promedio Industrial Dow Jones está luchando por avanzar en la segunda mitad de la semana de negociación, con las ofertas intradía atascadas en el lodo alrededor de 44.800. A pesar de la vacilación a corto plazo, el índice general sigue firmemente inclinado hacia el lado alcista, flotando libremente cerca de máximos históricos por encima de 45.000. El Dow Jones ha subido más del 7.5% desde su último mínimo por debajo de 42.000, y ha cerrado en verde en todos menos tres de los últimos 12 días consecutivos de negociación.

Gráfico diario del Dow Jones

Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El Dow Jones gana un 0.34% el día de hoy.

- El Nasdaq 100 sube un 0.40% en el día, impulsado por Lam Research (LRCX) y Roper Technologies (ROP).

- El S&P 500 sube un 0.36% diario, animado por International Business Machines (IBM) y Las Vegas Sands Corp.

- El Producto Interior Bruto preliminar se ubicó en 2.3%, por debajo de las estimaciones del mercado.

El Dow Jones estableció un mínimo diario en 44.610, atrayendo compradores que llevaron el índice a un máximo del día en 44.919.

El Promedio Industrial Dow Jones abrió en 44.812, mientras que el índice tecnológico Nasdaq 100 comenzó a operar en 21.449. El S&P 500 inició las negociaciones en 6.051, cotizando dentro del rango de la sesión del miércoles.

Cisco Systems e International Business Machines mantienen al Dow Jones en terreno positivo

El índice Dow Jones hila retoma la tendencia alcista, subiendo un 0.34% el día de hoy, cotizando al momento de escribir en 44.859.

Las acciones de International Business Machines (IBM) repuntan un 12.78% diario, estableciendo un nuevo máximo histórico en 261.80. En la misma sintonía, los títulos de Cisco Systems ganan un 2.49% en la jornada del jueves, llegando a máximos del 27 de enero en 61.07$.

El Dow Jones se recupera de las pérdidas sufridas el día de ayer y se acerca al máximo histórico alcanzado el 29 de noviembre de 2024 en 45.071.

El Nasdaq 100 cotiza en verde apoyado por Lam Research y Roper Technologies

El índice tecnológico Nasdaq 100 sube un 0.40% en el día, cotizando en estos momentos en 21.494.

Los títulos de Lam Research (LRCX) ganan un 8.84% diario, llegando a máximos del 24 de enero en 81.90$. Siguiendo con la perspectiva alcista, los valores de Roper Technologies se disparan un 6.98% diario, estableciendo un nuevo máximo histórico en 584.31$.

El Nasdaq 100 presenta ganancias marginales en sintonía con los principales índices bursátiles, en medio de una semana con reportes financieros clave.

El S&P 500 opera con ganancias tras la publicación del Producto Interno Bruto de Estados Unidos

El índice S&P 500 sube un 0.36% el día de hoy, operando al momento de escribir sobre 6.057.

Los títulos de Las Vegas Sands Corp. (LVS) lideran las ganancias en el S&P 500, subiendo un 9.37% en el día, llegando a máximos no vistos desde el 10 de enero en 48.36$.

Por otro lado, las solicitudes de subsidio por desempleo de EE.UU. se ubicaron en 207.000 para la semana que concluyó el 24 de enero. Este resultado es inferior a las 220.000 esperadas y a las 223.000 registradas en la semana anterior.

Con base en la información presentada por la Oficina de Análisis Económico de Estados Unidos, el Producto Interior Bruto preliminar se contrajo un 2.3%, por debajo del 2.6% estimado y del 3.1% alcanzado en el periodo anterior.

Análisis técnico del Dow Jones

El Dow Jones reaccionó al alza en un soporte de corto plazo dado por el mínimo del 27de enero en 43.971. El siguiente soporte clave lo observamos en 41.731, punto pivote del 13 de enero. La resistencia más cercana está en 45.065, máximo del 4 de diciembre de 2024.

Gráfico de 4 horas del Dow Jones

Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El crecimiento del PIB de EE.UU. en el cuarto trimestre se desacelera al 2.3%, no cumple con las estimaciones del 2.6%.

- La Fed mantiene las tasas en 4.25%-4.50%, manteniendo una postura cautelosa sobre el progreso de la inflación.

- El AUD/USD se mantiene débil alrededor de 0.6235, las expectativas de recorte de tasas del RBA limitan el alza.

El par AUD/USD se mantiene neutral alrededor de 0.6235 el jueves, luchando por ganar tracción antes de la publicación de los datos del PIB del cuarto trimestre de EE.UU. La Reserva Federal optó por mantener las tasas de interés estables pero mantuvo un tono cauteloso, expresando preocupaciones sobre el estancamiento del progreso de la desinflación. Mientras tanto, se espera ampliamente que el Banco de la Reserva de Australia (RBA) se incline hacia una postura de flexibilización de la política en el próximo mes, lo que pesa aún más sobre el Dólar australiano.

El PIB de EE.UU. no cumple con las previsiones, la Fed mantiene las tasas estables

Los últimos datos económicos de EE.UU. mostraron que el crecimiento se desaceleró en el último trimestre de 2024. Las cifras preliminares revelaron que el PIB se expandió a un ritmo anualizado del 2.3%, por debajo del consenso del 2.6% y marcando una notable caída desde el crecimiento del 3.1% visto en el trimestre anterior. El índice de precios del gasto en consumo personal (PCE) subió al 2.3%, reflejando mayores presiones inflacionarias, mientras que el PCE subyacente se mantuvo estable en el 2.2%, por debajo de las expectativas del 2.5%.

Además, las solicitudes de subsidio por desempleo en EE.UU. disminuyeron más de lo esperado, con las solicitudes iniciales cayendo a 207.000 desde 223.000 la semana anterior, reforzando la postura cautelosa de la Fed sobre posibles recortes de tasas. El banco central dejó las tasas sin cambios como se anticipaba, pero eliminó el lenguaje sobre el progreso de la inflación hacia el objetivo del 2%, señalando un enfoque más vigilante. El presidente de la Fed, Jerome Powell, aclaró posteriormente que este cambio no tenía la intención de enviar una señal sobre la dirección de la política, lo que suavizó ligeramente la interpretación inicial de línea dura.

Los inversores están monitoreando de cerca los próximos datos económicos, en particular el informe del índice de precios del gasto en consumo personal (PCE) de EE.UU. el viernes, en busca de más pistas sobre la trayectoria de la política de la Fed. Mientras tanto, el sentimiento en torno al Dólar australiano sigue débil a medida que aumentan las apuestas por un recorte de tasas del RBA, con analistas de ANZ prediciendo una reducción de 25 puntos básicos en febrero.

Visión técnica

El AUD/USD se mantiene dentro de un rango, mostrando un impulso alcista limitado. El índice de fuerza relativa (RSI) se sitúa en 47, aún en territorio negativo pero en aumento. Mientras tanto, el histograma del MACD imprime barras verdes, insinuando una posible corrección al alza.

La resistencia clave se encuentra en 0.6250. A la baja, 0.6200 sirve como soporte clave, con una ruptura por debajo abriendo la puerta hacia 0.6170. Hasta que ocurra una ruptura clara, es probable que el par permanezca en modo de consolidación.

Gráfico diario del AUD/USD

Aunque han surgido algunos falsos amaneceres en el pasado, los precios al contado y los futuros finalmente están rompiendo el triángulo que ha contenido a los mercados de Plata desde el máximo local de 2024 no alcanzado desde 2012, señala Daniel Ghali, Estratega Senior de Commodities de TDS.

Una ruptura confirmada del triángulo puede atraer mayor interés

"La ruptura en los mercados de futuros es relevante ya que probablemente catalice la actividad de compra de los CTA, lo que directamente atrae nuevos flujos direccionales, que pueden volverse auto-reforzantes. La ruptura al norte de 31.55$/oz en SIH5 solo obligará a los CTA a comprar +4% de su tamaño máximo, pero los CTA continuarán comprando Plata en (casi) todos los escenarios para los precios en las próximas sesiones, salvo una fuerte reversión (similar a una gran caída)."

Una ruptura confirmada del triángulo también puede atraer mayor interés de los traders discrecionales, particularmente con los precios del Oro acercándose a máximos históricos, dado que hay evidencia de que, aunque este grupo puede estar involucrado en la dislocación del EFP, permanecen direccionalmente planos.

- El USD/CAD cotiza a la baja a pesar de una fuerte caída del Dólar estadounidense tras los datos del PIB del cuarto trimestre de EE.UU. y las solicitudes iniciales de subsidio por desempleo.

- La economía de EE.UU. creció a un ritmo más lento del 2.3% interanual, en comparación con las estimaciones y la lectura del tercer trimestre de 2024.

- Macklem del BoC advirtió que los aranceles de Trump podrían causar un daño económico significativo.

El par USD/CAD cotiza de manera contenida por encima del soporte clave de 1.4400 en la sesión norteamericana del jueves. El par Loonie se mantiene en gran medida lateral a pesar de que el Dólar estadounidense (USD) enfrenta una fuerte presión de venta tras la publicación de los débiles datos del Producto Interior Bruto (PIB) del cuarto trimestre de Estados Unidos (EE.UU.) y las menores solicitudes iniciales de subsidio por desempleo para la semana que terminó el 24 de enero, lo que sugiere una debilidad significativa en el Dólar canadiense (CAD).

La Oficina de Análisis Económico de EE.UU. (BEA) ha informado que la economía se expandió a una tasa anualizada del 2.3%, más lenta que las estimaciones del 2.6% y el crecimiento del 2.6% visto en el tercer trimestre de 2024.

Un ritmo más lento en la expansión económica es poco probable que impulse significativamente a la Reserva Federal (Fed) ya que los participantes del mercado esperan que las políticas económicas del presidente de EE.UU., Donald Trump, como los controles de inmigración, aranceles más altos y menores impuestos, sean pro-crecimiento e inflacionarias para la economía. Una perspectiva de inflación persistente y fuertes perspectivas de crecimiento son poco probables que obliguen a la Fed a revertir la postura de política expansiva que siguió en la segunda mitad de 2024.

El miércoles, la Fed anunció una pausa en el ciclo de flexibilización de la política y dejó las tasas de interés sin cambios en el 4.25%-4.50%. El presidente de la Fed, Jerome Powell, dijo que el comité está muy en "modo de espera" para ver qué "políticas se promulgan" y cómo impactarán en la economía.

Mientras tanto, el Dólar canadiense (CAD) tiene un rendimiento inferior. El gobernador del Banco de Canadá (BoC), Tiff Macklem, expresó preocupaciones sobre las perspectivas económicas debido a los probables aranceles de EE.UU. en el anuncio de política monetaria del miércoles, en el que el BoC recortó las tasas de interés en 25 puntos básicos (pbs) al 3%.

"Un conflicto comercial prolongado y de amplio alcance perjudicaría gravemente la actividad económica en Canadá," dijo Macklem.

El BoC también redujo sus previsiones de crecimiento para el año en curso y 2026 al 1.8%, sin tener en cuenta el impacto de los probables aranceles de EE.UU.

Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

Christine Lagarde, presidenta del Banco Central Europeo (BCE), explica la decisión del BCE de bajar las tasas clave en 25 puntos básicos en la reunión de política de enero y responde a preguntas de la prensa.

Citas clave

"Hay recuperación."

"La economía aún no está en su potencial."

"No hay estanflación."

"El aumento de rendimientos es un proceso global que se ha extendido desde Estados Unidos."

"El aumento de rendimientos no impide que la política monetaria se transmita."

"El debate sobre la tasa neutral es completamente prematuro."

"No puedo decirte si tenemos que ir por debajo de la neutral."

Tasas de interés de EE.UU. FAQs

Las instituciones financieras cobran los tipos de interés sobre los préstamos a los prestatarios y los pagan como intereses a los ahorradores y depositantes. En ellos influyen los tipos básicos de interés, que fijan los bancos centrales en función de la evolución de la economía. Normalmente, los bancos centrales tienen el mandato de garantizar la estabilidad de los precios, lo que en la mayoría de los casos significa fijar como objetivo una tasa de inflación subyacente en torno al 2%.

Si la inflación cae por debajo del objetivo, el banco central puede recortar los tipos básicos de interés, con el fin de estimular el crédito e impulsar la economía. Si la inflación aumenta sustancialmente por encima del 2%, el banco central suele subir los tipos de interés de los préstamos básicos para intentar reducir la inflación.

En general, unos tipos de interés más elevados contribuyen a reforzar la moneda de un país, ya que lo convierten en un lugar más atractivo para que los inversores mundiales aparquen su dinero.

Los tipos de interés más altos influyen en el precio del Oro porque aumentan el coste de oportunidad de mantener Oro en lugar de invertir en un activo que devengue intereses o depositar efectivo en el banco.

Si los tipos de interés son altos, el precio del Dólar estadounidense (USD) suele subir y, como el Oro cotiza en dólares, el precio del Oro baja.

La tasa de los fondos federales es el tipo a un día al que los bancos estadounidenses se prestan entre sí. Es el tipo de interés oficial que suele fijar la Reserva Federal en sus reuniones del FOMC. Se fija en una horquilla, por ejemplo 4.75%-5.00%, aunque el límite superior (en este caso 5.00%) es la cifra citada.

Las expectativas del mercado sobre el tipo de interés de los fondos de la Reserva Federal son seguidas por la herramienta FedWatch del CME, que determina el comportamiento de muchos mercados financieros en previsión de futuras decisiones de política monetaria de la Reserva Federal.

Christine Lagarde, presidenta del Banco Central Europeo (BCE), explica la decisión del BCE de bajar las tasas clave en 25 puntos básicos en la reunión de política de enero y responde a preguntas de la prensa.

Citas clave

"Prematuro tener una discusión sobre la tasa terminal."

"Sabemos que la dirección del viaje, la secuencia y la magnitud estarán informadas por datos y análisis."

"Ni siquiera mencionamos 50 puntos básicos."

"Confiamos en que la inflación alcanzará el objetivo en 2025."

"Los servicios y, en particular, la inflación interna aún están resistiendo, han subido un poco."

"Todos los indicadores de salarios están bajando, lo que confirma nuestra confianza."

BCE FAQs

El Banco Central Europeo (BCE), con sede en Frankfurt (Alemania), es el banco de reserva de la zona euro. El BCE fija los tipos de interés y gestiona la política monetaria de la región.

El principal mandato del BCE es mantener la estabilidad de los precios, lo que significa mantener la inflación en torno al 2%. Su principal herramienta para lograrlo es subir o bajar los tipos de interés. Unos tipos de interés relativamente altos suelen traducirse en un Euro más fuerte, y viceversa.

El Consejo de Gobierno del BCE adopta las decisiones de política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las adoptan los directores de los bancos nacionales de la zona del euro y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

En situaciones extremas, el Banco Central Europeo puede poner en marcha una herramienta política denominada Quantitative Easing (relajación cuantitativa). El QE es el proceso por el cual el BCE imprime Euros y los utiliza para comprar activos (normalmente bonos del Estado o de empresas) a bancos y otras instituciones financieras. El resultado suele ser un Euro más débil..

El QE es un último recurso cuando es improbable que una simple bajada de los tipos de interés logre el objetivo de estabilidad de precios. El BCE lo utilizó durante la Gran Crisis Financiera de 2009-11, en 2015 cuando la inflación se mantuvo obstinadamente baja, así como durante la pandemia de coronavirus.

El endurecimiento cuantitativo (QT) es el reverso del QE. Se lleva a cabo después del QE, cuando la recuperación económica está en marcha y la inflación empieza a aumentar. Mientras que en el QE el Banco Central Europeo (BCE) compra bonos del Estado y de empresas a las instituciones financieras para proporcionarles liquidez, en el QT el BCE deja de comprar más bonos y deja de reinvertir el principal que vence de los bonos que ya posee. Suele ser positivo (o alcista) para el Euro.

Christine Lagarde, presidenta del Banco Central Europeo (BCE), explica la decisión del BCE de bajar las tasas clave en 25 puntos básicos en la reunión de política de enero y responde a preguntas de la prensa.

Citas clave

"La inflación fluctuará alrededor de su nivel actual a corto plazo."

"Las expectativas de inflación a largo plazo continúan situándose en torno al 2%."

"Los riesgos para el crecimiento siguen inclinándose a la baja."

"El riesgo de una mayor fricción en el comercio global podría pesar sobre el crecimiento de la zona Euro."

"Salarios, beneficios, tensiones geopolíticas entre los riesgos al alza para la inflación."

"Los riesgos a la baja para la inflación incluyen baja confianza, estrés geopolítico."

"Las fricciones en el comercio global harían que las perspectivas de inflación fueran más inciertas."

Euro FAQs

El Euro es la moneda de los 19 países de la Unión Europea que pertenecen a la eurozona. Es la segunda moneda más negociada del mundo, detrás del dólar estadounidense. En 2022, representó el 31 % de todas las transacciones de divisas, con un volumen de negocios diario promedio de más de 2,2 billones de dólares al día. El EUR/USD es el par de divisas más negociado del mundo, con un estimado del 30 % de todas las transacciones, seguido del EUR/JPY (4 %), el EUR/GBP (3 %) y el EUR/AUD (2 %).

El Banco Central Europeo (BCE), con sede en Frankfurt (Alemania), es el banco de reserva de la eurozona. El BCE establece los tipos de interés y gestiona la política monetaria. El mandato principal del BCE es mantener la estabilidad de precios, lo que significa controlar la inflación o estimular el crecimiento. Su principal herramienta es la subida o la bajada de los tipos de interés. Los tipos de interés relativamente altos (o la expectativa de tipos más altos) suelen beneficiar al euro y viceversa. El Consejo de Gobierno del BCE toma decisiones sobre política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las toman los directores de los bancos nacionales de la Eurozona y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

Los datos de inflación de la eurozona, medidos por el Índice Armonizado de Precios al Consumidor (IPCA), son un importante indicador econométrico para el euro. Si la inflación aumenta más de lo esperado, especialmente si supera el objetivo del 2% del BCE, obliga al BCE a subir los tipos de interés para volver a controlarla. Los tipos de interés relativamente altos en comparación con sus homólogos suelen beneficiar al euro, ya que hacen que la región sea más atractiva como lugar para que los inversores globales depositen su dinero.

Los datos publicados miden la salud de la economía y pueden tener un impacto en el euro. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección de la moneda única. Una economía fuerte es buena para el Euro. No sólo atrae más inversión extranjera, sino que puede alentar al BCE a subir los tipos de interés, lo que fortalecerá directamente al euro. De lo contrario, si los datos económicos son débiles, es probable que el Euro caiga. Los datos económicos de las cuatro mayores economías de la zona del euro (Alemania, Francia, Italia y España) son especialmente significativos, ya que representan el 75% de la economía de la zona del euro.

Otro dato importante que se publica sobre el Euro es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un período determinado. Si un país produce productos de exportación muy demandados, su moneda ganará valor simplemente por la demanda adicional creada por los compradores extranjeros que buscan comprar esos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa en el caso de un saldo negativo

Christine Lagarde, presidenta del Banco Central Europeo (BCE), explica la decisión del BCE de bajar las tasas clave en 25 puntos básicos en la reunión de política de enero y responde a preguntas de la prensa.

Declaraciones destacadas

"La economía se mantendrá débil en el corto plazo."

"El sector manufacturero sigue contrayéndose, mientras que la actividad de servicios está en expansión."

"Las condiciones para una recuperación siguen en su lugar."

"El mercado laboral sigue siendo robusto."

"Si las tensiones comerciales no aumentan, las exportaciones deberían apoyar la recuperación a medida que la demanda global aumente."

BCE FAQs

El Banco Central Europeo (BCE), con sede en Frankfurt (Alemania), es el banco de reserva de la zona euro. El BCE fija los tipos de interés y gestiona la política monetaria de la región.

El principal mandato del BCE es mantener la estabilidad de los precios, lo que significa mantener la inflación en torno al 2%. Su principal herramienta para lograrlo es subir o bajar los tipos de interés. Unos tipos de interés relativamente altos suelen traducirse en un Euro más fuerte, y viceversa.

El Consejo de Gobierno del BCE adopta las decisiones de política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las adoptan los directores de los bancos nacionales de la zona del euro y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

En situaciones extremas, el Banco Central Europeo puede poner en marcha una herramienta política denominada Quantitative Easing (relajación cuantitativa). El QE es el proceso por el cual el BCE imprime Euros y los utiliza para comprar activos (normalmente bonos del Estado o de empresas) a bancos y otras instituciones financieras. El resultado suele ser un Euro más débil..

El QE es un último recurso cuando es improbable que una simple bajada de los tipos de interés logre el objetivo de estabilidad de precios. El BCE lo utilizó durante la Gran Crisis Financiera de 2009-11, en 2015 cuando la inflación se mantuvo obstinadamente baja, así como durante la pandemia de coronavirus.

El endurecimiento cuantitativo (QT) es el reverso del QE. Se lleva a cabo después del QE, cuando la recuperación económica está en marcha y la inflación empieza a aumentar. Mientras que en el QE el Banco Central Europeo (BCE) compra bonos del Estado y de empresas a las instituciones financieras para proporcionarles liquidez, en el QT el BCE deja de comprar más bonos y deja de reinvertir el principal que vence de los bonos que ya posee. Suele ser positivo (o alcista) para el Euro.

El JPY ha extendido su mejor tono hoy, reforzando su posición como la moneda de mejor desempeño del G10 en una vista de 1 día, 5 días y mes hasta la fecha, señala la analista de FX de Rabobank, Jane Foley.

El JPY extiende su mejor tono hoy

"El movimiento de esta mañana llevó al USD/JPY de nuevo por debajo de 155.00. Hasta ahora este mes, el par de divisas ha luchado por mantener rupturas de este nivel, con la acción del precio encontrando soporte en el límite superior de la nube de Ichimoku."

"A raíz de los comentarios del Vicegobernador del BoJ, Himino, esta mañana, los alcistas del JPY parecen estar más confiados sobre la determinación de los responsables de la política monetaria para subir las tasas en 2025. Dicho esto, actualmente las tasas de política implícitas por el mercado sugieren que solo se han descontado 29 puntos básicos de endurecimiento de la política en una vista de 1 año. Mantenemos nuestra previsión de fin de año de USD/JPY145.00."

"Preferimos vender USD/JPY en los repuntes. Una ruptura por debajo de la nube de Ichimoku alrededor de USD/JPY 153.35 sería una señal bajista."

Los datos de préstamos del Reino Unido fueron un poco más firmes de lo esperado en diciembre; los datos mostraron una mayor demanda de hipotecas y préstamos garantizados sobre viviendas, señala Shaun Osborne, Estratega Jefe de FX de Scotiabank.

Datos de préstamos del Reino Unido en diciembre un poco más firmes de lo esperado

"Los datos también mostraron un fuerte aumento en la demanda neta extranjera de bonos del gobierno del Reino Unido a finales de año, lo que sugiere que los inversores extranjeros están mirando más allá de las preocupaciones recientes sobre la sostenibilidad de los planes fiscales del gobierno en medio del aumento de los rendimientos de los bonos globales."

"El GBP probó brevemente el área de 1.24 ayer, pero la caída provocó una reacción positiva en los gráficos, formando una señal alcista de "martillo" en la vela diaria. Sin embargo, las ganancias nocturnas se han detenido alrededor de 1.2460—resistencia inicial ahora—. El par puede tener que volver a probar la zona de 1.2390/00 o 1.2460 antes de que pueda surgir una dirección más clara."

El Dólar estadounidense (USD) está cotizando mixto a ligeramente al alza en general. La negociación sigue siendo relativamente tranquila y el movimiento en las principales divisas permanece en gran medida confinado a los rangos recientes, señala Shaun Osborne, Estratega Jefe de FX de Scotiabank.

Los mercados están esperando noticias sobre aranceles

"Las acciones están cotizando mayormente al alza mientras que los mercados de bonos están más firmes; los rendimientos de los bonos del Tesoro de EE.UU. a 10 años están 2-3 puntos básicos más bajos, pero los bonos del Tesoro están rezagados respecto a los bonos europeos tras la publicación de los datos suaves del PIB de la zona euro. La Fed dejó su tasa de política sin cambios ayer y nadie se sorprendió. La declaración de política sí parecía un poco de línea dura a primera vista, con la referencia a hacer progresos hacia el objetivo de inflación del 2% eliminada. "

"La Fed también dijo que el desempleo se había estabilizado mientras el mercado laboral permanecía sólido. Los mercados se movieron un poco por la aparente inclinación de línea dura implícita por la referencia eliminada a la inflación, pero el presidente Powell minimizó el cambio, diciendo que los responsables de la política monetaria solo estaban limpiando el lenguaje de la declaración. De todos modos, parece probable un período de política estable al menos, ya que la Fed se sienta y evalúa la economía y los desarrollos, incluidos los planes del equipo de Trump, y la ventana para tasas más bajas en EE.UU. este año parece haberse estrechado un poco."

"Powell señaló que no había necesidad de apresurarse en el ajuste de la política. Es fin de mes, pero eso no está generando mucho interés en el mercado, a primera vista. Los mercados pueden mantenerse en rangos antes del fin de semana mientras los inversores esperan noticias sobre si EE.UU. impondrá aranceles a Canadá y México."

Se espera que el BCE recorte su tasa de política en 25 puntos básicos hoy, señala Shaun Osborne, estratega jefe de FX de Scotiabank.

Se espera ampliamente un recorte del BCE

"Ha habido suficientes comentarios de responsables políticos más agresivos para sugerir que habrá un debate robusto sobre la política en medio de las actuales y elevadas incertidumbres, pero eso solo puede surgir de las habituales filtraciones posteriores a la reunión de 'personas familiarizadas' con la discusión de hoy. La presidenta Lagarde puede no ofrecer mucha orientación sobre el camino a seguir para las tasas."

"Los diferenciales de rendimiento siguen siendo una fuerte fuente de apoyo para el USD y un recorte del BCE hoy mantendrá el diferencial negativo del EUR sobre el USD después de la pausa de la Fed ayer. Pero es poco probable que las ganancias del USD se extiendan demasiado en este momento. El principal obstáculo para un avance del USD sigue siendo el posicionamiento; todos parecen estar ya largos. El PIB de la zona euro no cambió en el cuarto trimestre, un poco más débil que las expectativas de consenso de un aumento del 0.1%, y subió un 0.9%."

"El spot se mantiene en un rango estrecho en el área baja de 1.04. La reversión del EUR desde el máximo de 1.0533 del lunes señaló un techo/reversión a corto plazo en el spot, por lo que las pérdidas son más probables que las ganancias por ahora, ya que el EUR corrige su rebote desde 1.0178 durante la segunda mitad de este mes. Las pérdidas pueden extenderse a los bajos/medios 1.03 a corto plazo."

- El AUD/USD se negocia lateralmente por encima de 0.6200 a la espera de los datos del PIB del cuarto trimestre de EE.UU.

- La Fed guió una postura cautelosa sobre las tasas de interés en medio de temores de estancamiento de la tendencia de desinflación.

- Los participantes del mercado confían en que el RBA cambiará a una política de flexibilización el próximo mes.

El par AUD/USD cotiza en un rango estrecho alrededor de 0.6220 en la sesión europea del jueves. El par australiano lucha por una dirección, siguiendo las huellas del Dólar estadounidense (USD), que está apagado después del anuncio de política monetaria de la Reserva Federal (Fed) en el que mantuvo las tasas de interés estables en el rango de 4.25%-4.50%.

Ya se anticipaba que la Fed mantendría el statu quo, ya que el progreso en la tendencia de desinflación hacia el objetivo del 2% del banco central se ha ralentizado. En la conferencia de prensa, el presidente de la Fed, Jerome Powell, guió mantener las tasas de interés en sus niveles actuales hasta que el banco central vea "un progreso real en la inflación o al menos alguna debilidad en el mercado laboral".

Mientras tanto, los inversores esperan los datos del Producto Interior Bruto (PIB) del cuarto trimestre de Estados Unidos (EE.UU.), que se publicarán a las 13:30 GMT.

Los economistas esperan que la economía estadounidense haya crecido a una tasa anualizada del 2.6%, más lenta que el crecimiento del 3.1% visto en el tercer trimestre de 2024. Los signos de un fuerte crecimiento del PIB aumentarían las expectativas de que la Reserva Federal (Fed) mantendrá las tasas de interés en sus niveles actuales por más tiempo. Por el contrario, las señales de una tasa de crecimiento más lenta probablemente no impactarán las expectativas sobre la postura de la Fed en cuanto a las tasas de interés, ya que los inversores ven la agenda económica del presidente de EE.UU., Donald Trump, como pro-crecimiento e inflacionaria para la economía.

En el frente australiano, el Dólar australiano (AUD) se desempeña débilmente en medio de crecientes expectativas de que el Banco de la Reserva de Australia (RBA) comenzará a reducir las tasas de interés a partir de la reunión de política de febrero. Los analistas de ANZ dijeron que una "desaceleración más pronunciada de lo esperado" en la inflación proporcionaría al RBA la confianza suficiente para reducir su Tasa de Efectivo Oficial en 25 puntos básicos (pbs) en su próxima reunión.

- El Dólar estadounidense cotiza lateralizado después de una decisión de tipos de interés de la Reserva Federal sin incidentes.

- El presidente de la Fed, Powell, no cedió a la presión del presidente Trump.

- El Índice del Dólar DXY se mantiene en 108.00 y busca dirección.