- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El Peso mexicano se recupera, mientras que los débiles datos de EE.UU. provocan una venta masiva, haciendo caer el USD/MXN desde máximos de cuatro semanas.

- El crecimiento del empleo en EE.UU. es decepcionante, lo que provoca la debilidad del dólar; persisten los temores inflacionistas mientras aumentan las ganancias medias por hora.

- La inflación mexicana desciende por quinto mes consecutivo, desafiando las estimaciones; la herramienta FedWatch de CME muestra un aumento de las probabilidades de una subida de tipos de la Fed.

El Peso mexicano (MXN) recuperó algo de terreno el viernes, ya que los datos poco alentadores de Estados Unidos provocaron una venta masiva del Dólar estadounidense (USD). De ahí que el USD/MXN retrocediera desde máximos de cuatro semanas, cotiza en 17.1388, perdiendo un 0.55%.

USD/MXN reacciona ante las decepcionantes cifras de las nóminas no agrícolas y la preocupación por la inflación

El Departamento de Trabajo de EE.UU. reveló que las cifras de nóminas no agrícolas de junio mostraron que la economía añadió 209.000 puestos de trabajo, por debajo de las previsiones de 225.000, lo que provocó la debilidad del dólar en general. La tasa de desempleo mostró un mercado laboral ajustado, con las cifras de junio en 3.6% vs. 3.7%, mientras que la ganancia media por hora creció 4.4% interanual, por encima del 4.2% del mes anterior, sumándose a las presiones inflacionarias, manteniendo a la Reserva Federal de los Estados Unidos (Fed) bajo presión.

Tras los datos, el USD/MXN continuó su tendencia bajista, cayendo desde 17.30 a 17.11. Por su parte, el rendimiento de los bonos del Tesoro estadounidense a 10 años rinde un 4.058%, con una caída de un punto y medio, mientras que el Índice del Dólar (DXY), indicador del valor del dólar frente a una cesta de seis divisas, se hunde hasta los 102,279 puntos, con unas pérdidas del 0,81%, tras mantenerse por encima de los 103.000 durante los últimos cuatro días.

Al otro lado de la frontera, la economía mexicana reveló que la inflación de junio cayó por quinto mes consecutivo hasta el 5,06%, según datos del INEGI. Los precios al consumo cayeron un 0.10% en junio con respecto a mayo, superando las estimaciones del -0.09%. El IPC subyacente anual, que elimina los elementos volátiles, fue del 6.89% en junio, por encima de las previsiones del 6.87%.

En cuanto a las expectativas para la política monetaria de julio de la Reserva Federal de EE.UU. (Fed), la herramienta FedWatch de CME muestra que las probabilidades se sitúan en el 92.4%, por encima del 86.8% de la semana pasada; sin embargo, los inversores no están estimando subidas adicionales, a pesar de que el gráfico de puntos de la Fed muestra que la tasa de fondos federales (FFR) alcanza un máximo del 5.6%.

Análisis del precio del USD/MXN: Perspectivas técnicas

Dado el trasfondo fundamental, es probable que el USD/MXN siga bajando, ya que el diferencial de tasas de interés entre México (11.25%) y los EE.UU. (5.125%) favorece al Peso mexicano (MXN). El USD/MXN podría volver a poner a prueba la cifra de 17.0000, pero deberá superar algunos niveles de soporte en su camino a la baja. El primer nivel de soporte del USD/MXN sería 17.1000, seguida de la cifra de 17.0000. La ruptura de este último nivel dejaría al descubierto el mínimo del año hasta la fecha en 16.9761.

- Las acciones estadounidenses se desplomaron al cierre y retrocedieron la recuperación impulsiva de las NFP.

- Los inversores vuelven a pensar en los datos de EE.UU. de esta semana y el sentimiento de línea agresiva es una nube oscura sobre Wall Street.

El Índice S&P 500 500 cayó el viernes y la debilidad se intensificó al cierre. Los datos de nóminas no agrícolas del Departamento de Trabajo de EE.UU., que ofrecieron una visión mixta del mercado laboral estadounidense, pesaron en el sentimiento del mercado más tarde en el día. El S&P 500 ha bajado alrededor de un 0.15% en el momento de escribir estas líneas, cayendo desde un máximo de 4.441,50 y alcanzando un mínimo de 4.397,2.

Lasnóminas no agrícolas (NFP) de EE.UU. aumentaron en 209.000 en junio, según informó el viernes la Oficina de Estadísticas Laborales de EE.UU. Este dato se situó por debajo de las expectativas del mercado, que esperaban un aumento de 225.000. El aumento de mayo de 339.000 se revisó a la baja a 306.000. El Dólar estadounidense se vio sometido a una renovada presión de venta con la reacción inicial a los datos mixtos de empleo y los índices estadounidenses subieron. Sin embargo, los bajistas se apoderaron del mercado, ya que los datos de esta semana sugieren que la Reserva Federal volverá a subir los tipos de interés a finales de mes.

En cuanto a los valores, la semana que viene se conocerán los resultados trimestrales de algunos de los grandes bancos estadounidenses, lo que marcará el inicio oficioso de la temporada de ganancias del segundo trimestre. Hasta el viernes, los analistas esperaban que las ganancias del S&P 500 hubieran caído un 6.4% en el trimestre con respecto a hace un año, una previsión que se ha debilitado desde el 1 de julio, según los datos de IBES Refinitiv. El Índice de Precios al Consumo de EE.UU. también será una cita clave.

Análisis técnico del S&P 500

Una serie de rupturas al alza de la estructura deja intacta la tendencia alcista, pero la ruptura de 4.329 dejará una perspectiva bajista en los gráficos.

- El par EUR/GBP cotizó entre 0.8554 y 0.8521 y el viernes cerró con una pérdida semanal del 0.50%.

- La bajada de los rendimientos británicos dificultó la demanda de la Libra esterlina.

- La semana que viene habrá que estar atentos a los datos de la Inflación alemana y del mercado laboral británico.

El viernes, el par EUR/GBP cotizó con pérdidas, cayendo hasta un mínimo de 0.8521 y estableciéndose después en torno a 0.8545. Los calendarios de la Eurozona y el Reino Unido no ofrecían nada relevante, y la atención se centra en los datos del Índice de Precios al Consumo (IPC) de Alemania y del mercado laboral del Reino Unido de la semana que viene.

Durante la sesión, la libra se debilitó debido a la caída de los rendimientos británicos. El rendimiento a 2 años, tras saltar el jueves a máximos de varios años, bajó más de un 2%, hasta el 5.37%, mientras que las tasas a 5 y 10 años también descendieron, hasta el 4.84% y el 4.65%, respectivamente.

El mercado británico de bonos podría experimentar volatilidad el próximo martes, cuando se publiquen datos cruciales sobre el mercado laboral. El Banco de Inglaterra sigue de cerca la evolución del número de solicitantes de asilo y las ganancias medias a la hora de decidir su política monetaria. Por el momento, los mercados descuentan en gran medida una subida de 50 puntos básicos (pb) para la reunión del 3 de agosto, seguida de otra subida del 0.5% el 21 de septiembre.

Por otra parte, los inversores descuentan una subida de 25 puntos básicos (pb) en la próxima reunión del Banco Central Europeo (BCE) en julio, y otra en septiembre con un descuento de casi el 60%. Dicho esto, las cifras del IPC de Alemania de la semana que viene seguirán modelando las expectativas sobre los próximos pasos del BCE.

EUR/GBP Niveles a vigilar

Según el gráfico diario, a pesar de que los indicadores se han vuelto planos, las perspectivas del EUR/GBP siguen inclinándose a la baja. El indice de fuerza relativa (RSI) se mantiene neutral en territorio negativo, mientras que la divergencia de media móvil (MACD) crea barras verdes más bajas, indicando un impulso alcista que se desvanece.

Niveles de soporte: 0,8520, 0.8490 ,0.8450.

Niveles de Resistencia: 0.8560, 0.8571 (media móvil simple de 20 días), 0.8595.

EUR/GBP Gráfico diario

-638243590394448497.png)

La semana que viene, tras los datos del mercado laboral, la atención se centrará en las cifras de inflación de Estados Unidos. Estas cifras se seguirán de cerca antes de la reunión del FOMC del 25 y 26 de julio. China también publicará datos sobre la inflación. En el Reino Unido, los datos de empleo se publicarán el martes. En cuanto a las recientes decisiones de los bancos centrales, el Banco de la Reserva del Banco de Nueva Zelanda y el Banco de Canadá anunciarán sus decisiones el miércoles.

Esto es lo que hay que saber para la próxima semana:

Los datos publicados el viernes muestran que las nóminas no agrícolas aumentaron en 209.000 en junio, situándose por debajo de las expectativas por primera vez en 15 meses. Se esperaba de nuevo una sorpresa positiva tras el impresionante informe ADP publicado el miércoles. A pesar de la ralentización, las señales positivas del mercado laboral llevaron al mercado a esperar que la Reserva Federal (Fed) subiera su tasa de interés en 25 puntos básicos en la reunión de julio.

Las cifras clave de la semana que viene serán las de la inflación en Estados Unidos, que influirán en las expectativas de subida de tipos de la Fed. El miércoles se publicará el Índice de Precios al Consumo (IPC) de junio, y el jueves, el Índice de Precios de Producción (IPP). Se espera que el IPC aumente un 0.3% mensual y que la tasa anual descienda del 4.0% al 3.1%, mientras que el IPC subyacente caería del 5.3% al 5.0%.

El Índice del Dólar cayó bruscamente el viernes tras las NFP y terminó la semana significativamente a la baja, en torno a 102,25, rechazado desde por encima de 103.00. El Dólar no se benefició de la subida de los rendimientos estadounidenses. El rendimiento a 10 años rompió por encima del 4.00% por primera vez desde marzo, pero esta vez se mantiene por encima.

El par EUR/USD rebotó en la media móvil simple de 20 semanas y terminó la semana al alza, por encima de 1.0950. La semana que viene, el euro necesita superar los 1.1000 para abrir las puertas a más ganancias. El par se benefició del aumento del rendimiento de los bonos de la Eurozona (EZ). La semana que viene no se publicarán datos clave en la zona euro. El Banco Central Europeo (BCE) publicará las actas de su última reunión. Se prevé una subida de tasas de 25 puntos básicos en julio.

El par GBP/USD registró el cierre semanal más alto en más de un año por encima de 1.2800, después de subir con fuerza durante el jueves y el viernes. El par se encuentra en máximos del año en torno a 1.2850. El martes, el Reino Unido informará de los datos de empleo, y el jueves del PIB.

Tras la fuerte caída del viernes, el USD/JPY completó la peor semana en meses, retrocediendo desde cerca de la zona de posible intervención en 145,00 hasta la zona de 142.00. El Yen japonés fue la divisa con mejor comportamiento dentro del G10.

El USD/CAD cayó significativamente el viernes después de que el informe de empleo canadiense mostrara que la economía añadió 60.000 puestos de trabajo. La cifra ayudó a reafirmar las expectativas de que el Banco de Canadá subirá las tasas de interés en 25 puntos básicos en la reunión de la próxima semana. El par retrocedió desde los máximos del mes hasta la fecha, cerca de 1.3400, hacia 1.3250.

Analistas de TD Securities:

Esperamos que el BOC suba otros 25 puntos básicos hasta el 5.00% en julio. Las revisiones al alza del TMP de julio serán el principal catalizador de la subida, pero esperamos una declaración más equilibrada en relación con la de junio tras una mayor erosión del sentimiento. También esperamos que el Banco deje abierta su orientación, aunque creemos que el 5.00% señalará la tasa terminal para el BoC.

La caída del Dólar estadounidense impulsó al AUD/USD el viernes, que subió hasta la zona de 0.6700, un nivel relevante a corto plazo para el par. La semana que viene no se publicarán datos clave en Australia. Sin embargo, habrá que seguir de cerca la inflación china el lunes y los datos de Comercio el jueves. El gobernador del Banco de la Reserva de Australia, Lowe, hablará el miércoles.

El NZD/USD subió el viernes para probar la zona de 0.6220. La Reserva del Banco de Nueva Zelanda celebrará su reunión de política monetaria el próximo miércoles. Se espera que mantenga las tasas sin cambios en el 0.5%.

¿Le ha gustado este artículo? Ayúdanos respondiendo a esta encuesta:

A mitad de 2023, el MXN es la segunda divisa principal con mejor rendimiento después del COP, con un rendimiento al contado del 14.0% y un rendimiento total del 21% frente al USD. Los economistas de Société Général analizan las perspectivas del peso.

Los recortes de tasas comenzarán en el primer trimestre de 2024

Mantenemos una visión constructiva sobre el peso en relación con los contratos a plazo y esperamos que cotice dentro de la horquilla 16.40-18.11 en los próximos trimestres.

La evolución política será clave para el peso de cara a las elecciones presidenciales de junio de 2024.

En su última reunión de junio del Comité de Política Monetaria, Banxico mantuvo la tasa de política monetaria sin cambios en el 11.25% y se comprometió a mantener las tasas en los niveles actuales durante "un período prolongado". En nuestra opinión, esto significa statu quo hasta finales de año. Esperamos que los recortes de tasas comiencen en el primer trimestre de 2024.

- El cruce GBP/JPY suma su segundo día consecutivo de pérdidas, cayendo por debajo de la zona de 182.50 el viernes.

- La SMA de 20 días en 181.44 está a punto de volver a probarse.

- El yen ganó terreno frente a la mayoría de sus rivales debido al aumento de los rendimientos en Japón tras los datos de las ganancias en efectivo del sector laboral.

El viernes, el par GBP/JPY perdió terreno, ya que el Yen opera contra la mayoría de sus rivales, incluyendo al Dólar, el Euro, la Libra y el Dólar australiano. En ese sentido, el USD/JPY cayó a mínimos de dos semanas tras los datos de nóminas no agrícolas de EE.UU. presionado a la baja por la caída de los rendimientos estadounidenses, mientras que las tasas japonesas están subiendo.

En este sentido, el rendimiento de los bonos japoneses a 2,5 y 10 años subió a su nivel más alto desde mayo. Por otro lado, después de que las nóminas no agrícolas de EE.UU. de junio fueran inferiores a lo previsto, 209.000 frente a los 225.000 esperados, los rendimientos estadounidenses retrocedieron. El rendimiento a 2 años bajó un 1.70%, situándose en el 4.90%, mientras que las tasas de rendimiento a 5 y 10 años cayeron hasta el 4.29% y el 4.02%, respectivamente.

En este sentido, los buenos datos sobre las Ganancias en efectivo de la mano de obra en Japón, publicados a principios de la sesión asiática, parecen haber impulsado la subida de los rendimientos japoneses. En este sentido, los ingresos medios, antes de impuestos, por empleado regular en el país asiático aumentaron un 2,5% interanual en mayo frente al 0.7% esperado por los mercados. Cabe señalar que el Banco de Japón (BOJ) manifestó que su objetivo a corto plazo era que se produjera un crecimiento de los salarios y un aumento de la actividad económica. Dicho esto, las expectativas de un giro en la política monetaria por parte del BoJ, podrían seguir fortaleciendo al JPY.

Por el lado británico, su calendario económico no tuvo nada relevante que ofrecer. La atención se centra en los datos del mercado laboral del próximo martes, incluyendo el recuento de demandantes y las cifras de ganancias medias.

GBP/JPY Niveles a seguir

El gráfico diario, sugiere un panorama bajista para el corto plazo. Los indicadores comienzan a mostrar debilidad con el índice de fuerza relativa (RSI) apuntando al sur y la divergencia de convergencia de la media móvil, creando barras rojas más altas. En un panorama más amplio, las perspectivas favorecerán a la libra esterlina mientras el cruce se mantenga por encima de sus principales medias móviles simples de 20,100 y 200 días.

Niveles de soporte: 181,45 (SMA de 20 días), 181.00 y 180.50.

Niveles de Resistencia: 182.70, 183.00,184.00.

GBP/JPY Gráfico Diario

-638243514829813971.png)

- GBP/USD repuntó hasta 1.2845, lo que supone una subida del 0.83%, tras conocerse las cifras de las nóminas no agrícolas de EE.UU., que fueron menores de lo esperado y añadieron presión sobre el Dólar.

- La economía estadounidense sólo añadió 209.000 puestos de trabajo en junio, por debajo de las estimaciones de 225.000, lo que provocó una caída generalizada del valor del Dólar.

- En cuanto al Reino Unido, a pesar del temor a una posible recesión, el mercado de swaps sigue pronosticando varias subidas más de tasas por parte del Banco de Inglaterra, que podrían llegar al 6%.

El par GBP/USD repuntó con fuerza tras acercarse brevemente a su mínimo diario de 1.2725, pero los datos poco alentadores de Estados Unidos lastraron al Dólar, abriendo la puerta a un rebote tardío de la Libra. En el momento de escribir estas líneas, el par GBP/USD ha superado el nivel 1.2800, cotizando en 1.2845, y ganó un 0.83%.

La libra esterlina se recuperó tras la publicación de los datos laborales de EE.UU.

Los datos económicos clave de EE.UU., en particular las cifras de nóminas no agrícolas de junio, mostraron que la economía añadió sólo 209.000 puestos de trabajo, por debajo de las estimaciones de 225.000, lo que provocó la debilidad del dólar estadounidense en general. Además, la tasa de desempleo mostró un mercado laboral tenso, desacelerándose del 3,7% al 3,6% en junio, mientras que la ganancia media por hora (AHE) creció un 4,4% interanual, por encima del 4,2% del mes anterior, lo que se sumó a las presiones inflacionistas y mantuvo a la Reserva Federal (Fed) bajo presión.

El GBP/USD reaccionó al alza y reclamó 1.2800. Una vez que los analistas del mercado diseccionaron el informe de nóminas no agrícolas de EE.UU., el GBP/USD extendió sus ganancias más allá del pivote diario R1 en 1.2840. En consecuencia, el Índice del Dólar estadounidense (DXY), que mide el comportamiento de una cesta de seis divisas frente al Dólar, pierde un 0.83%, situándose en 102.249, lo que supone un viento de cola para la GBP/USD.

Los rendimientos de los bonos del Tesoro estadounidense, principalmente la nota del Tesoro a 10 años, que rinde un 4.042%, se mantienen prácticamente sin cambios. Aunque el mercado laboral está mostrando signos de enfriamiento, los operadores siguen convencidos de que la Reserva Federal de EE.UU. (Fed) subirá las tasas en 25 puntos básicos en la reunión del 25-26 de julio, como muestra la herramienta FedWatch de CME. Las probabilidades se sitúan en el 92.4%, por encima del 86.8% de la semana pasada. Sin embargo, no parecen convencidos de que la Fed vaya a subir los tipos dos veces, como se desprende del gráfico de puntos de la Fed.

Últimamente, el presidente de la Fed de Chicago, Aaron Golsbee, ha manifestado que el mercado laboral sigue siendo fuerte, pero se está enfriando. Golsbee añadió que la inflación es demasiado alta y que podrían ser necesarias una o dos subidas de tipos más para controlar la elevada inflación.

En el frente del Reino Unido, el Gobernador del Banco de Inglaterra (BoE), Andrew Bailey, dijo que deben actuar ahora para poner la inflación a raya, lo que permite a los participantes del mercado mantener apuestas de varias subidas más antes de que el Banco decida los créditos finales de este rollo de la temporada de endurecimiento. El mercado de swaps sigue mostrando que el BoE subirá las tasas hasta el 6%, a pesar de que las recientes encuestas sobre la actividad empresarial en el sector manufacturero y de servicios dibujan un posible escenario de recesión en el país.

Dado el trasfondo fundamental, se esperan nuevas subidas del GBP/USD, pero los temores a una recesión en el Reino Unido limitarían la tendencia alcista de la libra esterlina (GBP). Si los datos son correctos y la economía del Reino Unido sigue resistiendo, el par GBP/USD podría desafiar 1.3000 a medio plazo.

Análisis del precio del GBP/USD: Perspectiva técnica

Desde el punto de vista técnico, el par GBP/USD alcanzó nuevos máximos en lo que va de año en 1.2849 tras la publicación de los datos estadounidenses. Si el GBP/USD logra un cierre diario por encima de 1.2850, el nivel 1.2900 estaría en juego. Nuevas recuperaciones podrían generar un desafío 1.3000. Por el contrario, si la GBP/USD no logra registrar un cierre diario por encima de 1.2850, se agravaría la caída hacia 1.2800. Una ruptura por debajo dejaría al descubierto 1.2700, seguido de la EMA de 20 días en 1.2687.

- El USD/JPY cayó a su punto más bajo desde el 23 de junio, registrando más de un 1% de pérdidas en el día.

- El informe NFP mostró que EE.UU. añadió 209.000 puestos de trabajo en junio frente a los 225.000 esperados.

- La inflación salarial mantendrá estables las apuestas de línea dura de la Fed.

El viernes, el par USD/JPY se desplomó hacia la zona de 142.15, mínimo de dos semanas, y está a punto de registrar una ganancia semanal después de tres semanas consecutivas de pérdidas. En este sentido, el dólar se enfrentó a una fuerte presión vendedora después de que las nóminas no agrícolas se publicaran por debajo de lo esperado. Sin embargo, la inflación salarial se mantiene firme.

La publicación reciente de la Oficina de Estadísticas Laborales de los Estados Unidos indicó que las Nóminas No Agrícolas de junio cayeron por debajo de las expectativas. Informar de que la economía estadounidense añadió 209.000 puestos de trabajo en junio, por debajo de los 225.000 previstos y por debajo de los 306.000 anteriores. Además, el crecimiento de los salarios siguió siendo positivo, con un aumento mensual del 0.4%, superando el 0.3% previsto. La tasa de desempleo se situó en el 3.6%.

Como resultado de estos datos, se produjo un descenso generalizado de los rendimientos del Tesoro estadounidense. El rendimiento a 2 años experimentó una importante caída de más del 1.70%, situándose en el 4.90%. Del mismo modo, las tasas de rendimiento a 5 y 10 años alcanzaron el 4.29% y el 4.02%, respectivamente. Cabe señalar que Jerome Powell ha mencionado la posibilidad de un mayor endurecimiento debido a la rigidez del mercado laboral y ha advertido de que puede sufrir cierto "dolor". Además, mientras la inflación salarial siga pegajosa, la Fed se verá presionada a seguir endureciendo o manteniendo los tipos altos hasta que se vea un avance a la baja.

Mientras tanto, según la herramienta FedWatch de la CME, los inversores tienen plenamente en cuenta una subida de 25 puntos básicos en la próxima reunión de julio de la Fed. Si esto ocurre, las tasas subirán entre el 5.25% y el 5.50%, y una subida adicional de 25 puntos básicos en diciembre está descontada en casi un 40%.

Todas las miradas están puestas ahora en la próxima publicación de los datos del Índice de Precios al Consumo (IPC) de junio en EE.UU., el próximo miércoles, ya que seguirá dando forma a las expectativas sobre la próxima decisión de la Reserva Federal el 26 de julio.

USD/JPY Niveles a vigilar

Según el gráfico diario, los alcistas recibieron un duro golpe y las perspectivas comienzan a favorecer al Yen. El índice de fuerza relativa (RSI) ha caído hacia 50.00 y la divergencia de media móvil (MACD) ha impreso una barra roja, lo que indica que los osos están tomando la delantera. Además, los alcistas no han logrado defender la media móvil simple (SMA) de 20 días, un soporte clave para el par.

En caso de que se produzcan nuevas caídas, los niveles de soporte se sitúan en 142.00, seguidos de la zona de 141.40 y la zona de 140.35. Al alza, la mencionada SMA de 20 días se sitúa como resistencia más cercana en 142.75, seguida de la zona de 143.00 y 143.60.

USD/JPY Gráfico diario

-638243478257549391.png)

- El Dólar estadounidense se debilita en general tras el informe oficial de empleo de EE.UU.

- El par EUR/USD gana impulso tras romper por encima de 1.0930.

- El par se dirige a su cierre semanal más alto desde mayo.

El par EUR/USD ganó impulso en medio de un debilitamiento del Dólar tras la publicación de los datos de empleo en los Estados Unidos. Tras romper por encima de 1.0930, el Euro aceleró y subió hasta la zona de 1.0960, alcanzando el nivel más alto en una semana.

Caída del Dólar tras las NFP

Lasnóminas no agrícolas (NFP) en EE.UU. aumentaron en 209.000 en junio, por debajo de las expectativas de 225.000 del mercado. El aumento de mayo, de 339.000, se revisó a la baja hasta 306.000. La tasa de desempleo bajó hasta el 3.5%. La tasa de desempleo bajó al 3.6%. A pesar del retroceso en la creación de empleo, las cifras siguen mostrando un mercado laboral fuerte.

Los mercados siguen viendo una subida de tasas en la próxima reunión del FOMC, pero las expectativas de una segunda subida antes de fin de año se han suavizado. Esta revalorización ha limitado los rendimientos en EE.UU. y, como resultado, el dólar está cayendo un 0.75%, teniendo el peor día en una semana. Las acciones estadounidenses cotizan mixtos, mientras que los precios de las materias primas suben.

El par EUR/USD se mantiene por encima de 1.0960, en máximos desde el 27 de junio, con un impulso alcista intacto. Mantiene ganancias semanales, por encima de la media móvil simple de 20 semanas. Si el par se mantiene por encima de 1.0960, la atención se centraría en la zona de 1.1000 y luego en el máximo de junio en 1.1012. Por el contrario, una caída por debajo de 1.0930 debilitaría las perspectivas a corto plazo para el Euro.

La próxima semana

La semana que viene no se publicarán datos clave en la Eurozona. Las cifras económicas más relevantes llegarán de Estados Unidos con el Índice de Precios al Consumo (IPC) el miércoles y el Índice de Precios de Producción (IPP) el jueves. Las cifras de inflación serán cruciales antes de la reunión del FOMC del 25-26 de julio.

Niveles técnicos

En una entrevista con CNBC el viernes, el Presidente del Banco de la Reserva Federal de Chicago, Austan Goolsbee, dijo que no necesitan una recesión para eliminar las preocupaciones sobre la inflación, según Reuters.

Otros comentarios

"Nunca hay que darle demasiada importancia a las cifras de empleo de un solo mes".

"Está claro que el mercado laboral es fuerte, pero se está enfriando".

"Hay que conseguir un ritmo más sostenible de aumento del empleo".

"No debemos tomar los datos salariales como un indicador adelantado de la inflación".

"Precios primero, salarios después".

"El mercado laboral es excelente, está volviendo a un nivel equilibrado y sostenible".

"El objetivo primordial de la Fed es reducir la inflación".

"Creo que estamos en el camino de Oro para evitar la recesión".

"Podemos conseguir que la tasa de paro no llegue al nivel de Recesión y aun así bajar los precios".

"Hay un desfase en la política monetaria".

"La inflación de bienes es la principal razón por la que la inflación en general ha sido más persistente".

Reacción de los mercados

Estos comentarios no ayudaron al Dólar a encontrar demanda. En el momento de escribir estas líneas, el Índice del Dólar perdió un 0.72% en el día, situándose en 102.36.

- El USD/CHF se desploma a mínimos de dos meses en 0.8889, perdiendo un 0.72%, debido a unos datos laborales estadounidenses más débiles de lo esperado y al debilitamiento del Dólar.

- El par rompe una línea de tendencia de soporte de dos meses, extendiendo las pérdidas por debajo de 0.8900.

- El próximo objetivo es el mínimo del año hasta la fecha de 0.8819, a la espera de superar el nivel psicológico de 0.8850.

- Si los compradores recuperan 0.8900, la resistencia inicial se sitúa en 0.8950, seguida de la EMA de 20 días en 0.8967 y la EMA de 50 días en 0.8997.

El viernes,el USD/CHF registró un nuevo mínimo de dos meses, luego de que los datos laborales de los Estados Unidos (EE.UU.) fueran menos alentadores de lo esperado, lo que debilitó al dólar estadounidense (USD). Anteriormente, el USD/CHF alcanzó un máximo diario de 0.8970, que cayó por debajo de la cifra de 0.8900 tras la publicación de los datos. El USD/CHF cotiza en 0.8889, con una caída del 0.72%.

Análisis del precio del USD/CHF: Perspectiva técnica

Desde la perspectiva del gráfico diario, el USD/CHF amplió sus pérdidas más allá de 0.8900 tras romper una línea de tendencia de soporte de hace dos meses. Esto agravó la caída del USD/CHF por debajo del mínimo oscilante del 16 de junio en 0.8901, soporte intermedio que abre la puerta a una prueba del mínimo del año hasta la fecha en 0.8819. No obstante, el USD/CHF debe superar el nivel psicológico de 0.8850 en su camino a la baja.

En particular, el índice de fuerza relativa (RSI) y la tasa de cambio de tres días (RoC) sugieren que los vendedores siguen al mando, ya que ambos se volvieron bajistas.

Por el contrario, si los compradores del USD/CHF recuperan los 0.8900, la primera resistencia surgiría en los 0.8950. Si se supera esta última, el USD/CHF podría recuperarse hasta la EMA de 20 días en 0.8967, seguida de la EMA de 50 días en 0.8997. La ruptura de esta última pondría en juego 0.9000.

Acción del precio del USD/CHF - Gráfico diario

- El par NZD/USD rebota hasta 0,6207 desde un mínimo de 0.6149, impulsado por un Dólar estadounidense más débil tras un decepcionante informe de empleo.

- EE.UU. añade 209.000 puestos de trabajo, por debajo de las expectativas, pero la tasa de desempleo cae al 3.6%. El crecimiento salarial se mantiene en el 4.4% interanual.

- Los operadores confían en la subida de tasas de la Fed en la reunión de julio, con una probabilidad del 92.4%.

- Se espera que la Reserva del Banco de Nueva Zelanda mantenga las tasas en la próxima reunión tras las recientes subidas.

El par NZD/USD vuelve a subir por encima de 0.6200 el viernes, ya que el dólar estadounidense (USD) se debilitó debido a un informe de empleo más flojo de lo previsto en los Estados Unidos (EE. UU.), del que se esperaban cifras sólidas tras los sólidos datos del mercado laboral del jueves. El par NZD/USD cotiza en 0.6207 tras alcanzar un mínimo diario de 0.6149.

NZD/USD se fortalece debido a la debilidad del dólar estadounidense tras el decepcionante informe de NFP de EE.UU.

La Oficina de Estadísticas Laborales de EE.UU. (BLS) reveló que la economía agregó sólo 209.000 puestos de trabajo a la economía, como se muestra en el informe de nóminas no agrícolas de junio. Además, los datos mostraron que la tasa de desempleo cayó del 3.7% en mayo al 3.6% en junio. Cabe destacar que la ganancia media por hora aumentó del 4.2% al 4.4% interanual, lo que indica que el crecimiento de los salarios se mantiene firme.

El par NZD/USD cotizó volátil tras conocerse los datos, oscilando en torno a la horquilla 0.6159-0.6202 antes de estabilizarse en los tipos de cambio actuales, mientras el dólar bajaba lastrado por la caída de los rendimientos de los bonos del Tesoro estadounidense.

El rendimiento de los bonos del Tesoro estadounidense a 10 años rinde un 4.02%, con una caída de un punto y medio, mientras que el Índice del Dólar (DXY), indicador del valor del dólar frente a una cesta de seis divisas, se hunde hasta los 102.438 puntos, con unas pérdidas del 0.66%, tras mantenerse por encima de los 103.000 puntos durante los últimos cuatro días.

Aunque el informe de nóminas no agrícolas de EE.UU. fue flojo, los operadores siguen convencidos de que la Reserva Federal de EE.UU. (Fed) subirá las tasas en 25 puntos básicos en la reunión del 25-26 de julio, como muestra la herramienta FedWatch de CME. Las probabilidades se sitúan en el 92.4%, por encima del 86.8% de la semana pasada. No obstante, no parecen convencidos de que la Fed vaya a subir los tipos dos veces, como se desprende del gráfico de puntos de la Fed.

En Nueva Zelanda, la agenda económica de la próxima semana incluirá la reunión de política monetaria del Banco de la Reserva de Nueva Zelanda (RBNZ). Se espera que el RBNZ mantenga las tasas sin cambios, después de aumentos de 525 puntos básicos, desde finales de 2021.

Análisis del precio del NZD/USD: Perspectiva técnica

El NZD/USD tiene un sesgo neutral, limitado al alza por la media móvil exponencial (EMA) de 200 días en 0.6221. Una vez superado el nivel, el par podría recuperarse hacia el máximo del 16 de junio en 0.6247, seguido del máximo del 23 de mayo en 0.6302. En el lado opuesto, el par NZD/USD caería inicialmente hasta la EMA de 100 días en 0.6186 si no logra mantenerse por encima de 0.6200. A continuación, los niveles de soporte se sitúan en la EMA de 50 días en 0.6166, seguida de la EMA de 20 días en 0.6156.

- El AUD/USD se deshizo de la mayoría de las pérdidas de las dos últimas sesiones y se prepara para una subida semanal.

- Las NFP de EE.UU. de junio fueron 209.000 inferiores a lo esperado, mientras que el crecimiento de los salarios se mantuvo saludable.

- La bajada de los rendimientos en EE.UU. pesa sobre el Dólar.

El viernes, el par AUD/USD subió hasta la zona de 0.6680 a medida que el Dólar se debilitaba tras las débiles NFP de junio. Sin embargo, los salarios se aceleraron, lo que debería mantener firmes las apuestas de línea dura de la Reserva Federal y limitar las pérdidas del USD.

EE.UU. informó de unas NFP por debajo de lo esperado y de una aceleración de los salarios

La Oficina de Estadísticas Laborales de EE.UU. publicó que las Nóminas No Agrícolas de EE.UU. de junio fueron inferiores a lo esperado. En este sentido, el Informar declaró que los EE.UU. ganó 209.000 puestos de trabajo en junio frente a los 225.000 esperados y por debajo de la cifra anterior de 306.000. Además, el crecimiento de los salarios se mantuvo en 0.4% intermensual, por encima del 0.3% esperado, mientras que la tasa de desempleo se situó en el 3.6%.

Tras estos datos, los rendimientos del Tesoro estadounidense disminuyeron de forma generalizada. El rendimiento a 2 años cayó más de un 1.70% hasta el 4.90%, mientras que las tasas a 5 y 10 años se situaron en el 4.29% y el 4.02%, respectivamente. Dicho esto, los mercados están evaluando los próximos pasos de la Reserva Federal, ya que Jerome Powell declaró que podría ser necesario un mayor endurecimiento debido a la rigidez del mercado laboral. Sin embargo, como los salarios no están bajando, presionan a la Fed para que mantenga su postura de línea agresiva y contemple un mayor endurecimiento.

Por el momento, según la herramienta FedWatch de CME, los inversores siguen descontando totalmente una subida de 25 puntos básicos en la reunión de julio de la Fed, lo que situaría las tasas en la horquilla del 5.25%-5.50%. Todas las miradas están puestas ahora en los datos del Índice de Precios al Consumo (IPC) de junio del próximo miércoles en EE.UU., que seguirán modelando las expectativas de la próxima decisión de la Fed.

AUD/USD Niveles a vigilar

El gráfico diario indica que las perspectivas para el AUD han mejorado, pero aún así el panorama general sugiere que los vendedores tienen el control. El índice de fuerza relativa (RSI) y la divergencia de media móvil (MACD) aún se mantienen en territorio negativo, mientras que el par comercia por debajo de los promedios móviles simples de 20.100 y 200 días.

Niveles de resistencia a vigilar: Zona de 0.6685 - 0.6696 (convergencia de las SMA de 100 y 200 días), 0.6730 (MA de 20 días).

Niveles de soporte a vigilar: 0.6630,0.6600,0.6570.

AUD/USD Gráfico diario

-638243432056547914.png)

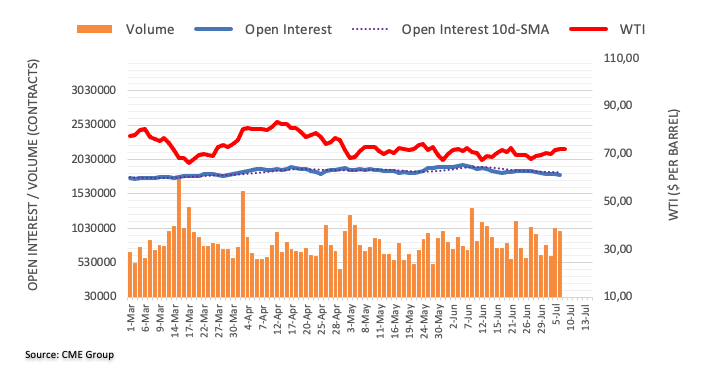

- Los alcistas del WTI se mueven ante la debilidad del Dólar tras las NFP.

- El WTI alcanza nuevos máximos y los indicadores técnicos vuelven a ser alcistas.

El WTI se ha mostrado volátil en el comercio neoyorquino del viernes, viajando con poco sentido de la dirección entre 71.24$ y 72.36$ en el día hasta ahora. El Dólar estadounidense y el apetito por el riesgo son el motor tras el informe de nóminas no agrícolas de hoy.

El Dólar está sufriendo ante un titular más débil de lo esperado en las NFP

Nóminas no agrícolas

Las nóminas no agrícolas (NFP) en EE.UU. aumentaron en 209.000 en junio, según informó el viernes la Oficina de Estadísticas Laborales de EE.UU. Este dato se situó por debajo de las expectativas de 225.000 del mercado. El aumento de mayo, de 339.000, se revisó a la baja hasta 306.000.

La tasa de desempleo bajó al 3.6% desde el 3.7% previsto y la inflación salarial anual, medida por el salario medio por hora, se mantuvo en el 4.4%, frente al 4.2% estimado por los analistas. Por último, la tasa de participación de la fuerza laboral se mantuvo en el 62.6%.

''Seguimos esperando que la subida de los tipos de interés desde principios de 2022 frene la demanda de trabajadores antes de impulsar el desempleo a finales de este año. Pero la relajación de la demanda de mano de obra aún no se ha reflejado en ninguna de las cifras principales", señalaron los analistas de RBC Economics.

Como se señala en las actas de la última decisión del FOMC de junio, los responsables de la política monetaria siguen considerando que las condiciones actuales del mercado laboral son demasiado restrictivas y que el aumento de los salarios es demasiado elevado para que la inflación vuelva suficientemente al objetivo del 2% con el tiempo. Esperamos que la Fed suba la tasa de los fondos federales 25 puntos básicos en julio".

A pesar de los datos mixtos, las probabilidades de subida de tipos de la Fed en noviembre cayeron al 39% desde el 45% tras las nóminas no agrícolas y el Dólar está en retroceso, lo que beneficia al precio del petróleo de la siguiente manera:

Análisis técnico del WTI

- El USD/JPY reanudó su caída tras un rebote en medio de la volatilidad tras las NFP.

- Los datos del mercado laboral estadounidense se situaron por debajo de las expectativas.

- La volatilidad se dispara en el mercado de bonos, provocando reversiones en los cruces del Yen.

El par USD/JPY cayó a 142.41, alcanzando el nivel más bajo en dos semanas tras la publicación de los datos del mercado laboral estadounidense. El Dólar se debilitó tras el primer fallo contra las expectativas en las NFP desde abril de 2022.

El mercado laboral se enfría, pero sigue ajustado

Lasnóminas no agrícolas (NFP) en EE.UU. aumentaron en 209.000 en junio, por debajo de las expectativas del mercado de 225.000. El aumento de mayo, de 339.000, se revisó a la baja hasta 306.000. La tasa de desempleo bajó al 3.6%.

"El informe sobre el empleo en Estados Unidos correspondiente al mes de junio fue mixto. Es cierto que el crecimiento del empleo se ralentizó hasta 209.000 puestos. Pero otros aspectos resultaron mejores que en mayo. Aunque el mercado laboral se está enfriando, es probable que siga siendo demasiado fuerte desde la perspectiva de la Fed. Por tanto, es probable que la Fed vuelva a subir las tasas este mes", explican los analistas de Commerzbank.

Volatilidad en el mercado de bonos

Los rendimientos estadounidenses experimentaron fuertes movimientos tras la publicación de las NFP. El rendimiento a 10 años cayó hacia el 4.00%, pero luego rebotó, marcando nuevos máximos en 4.09%, y tras la apertura de Wall Street, se dirigía de nuevo a la baja. El rendimiento a 2 años cayó hasta el 4.75% y luego rebotó hasta el 5.00%.

El mercado muestra actualmente mayores probabilidades de una subida de tasas en la próxima reunión, pero un descenso para una segunda subida de tasas antes de fin de año. Estos movimientos influyeron en el par USD/JPY. Como los rendimientos volvieron a bajar, el par se mueve hacia mínimos diarios. Se recuperó desde el mínimo posterior a las NFP, el más bajo desde el 22 de junio, hasta 143.40.

Las perspectivas a corto plazo para el USD/JPY siguen siendo bajistas. El Dólar necesita romper 144.00 para aliviar la presión negativa. Por otro lado, por debajo de 142.50, la siguiente zona de soporte se sitúa en torno a 142.00.

A nivel semanal, el Dólar está a punto de poner fin a una racha positiva de tres semanas. De momento, cotiza 150 puntos por debajo del nivel de hace una semana, suficiente para convertirse en el peor resultado semanal desde marzo.

Niveles técnicos

- El USD/MXN ha caído desde los alrededores de 17.40 a 17.08 tras las cifras de Nóminas no Agrícolas de EE.UU.

- El NFP ha mostrado una creación de empleo de 209.000, por debajo de las expectativas de 225.000.

- El índice del Dólar se ha desplomado tras el dato a 102.63, suelo de nueve días.

El rebote al alza del USD/MXN iniciado ayer y extendido a la mañana europea del viernes ha perdido gran parte de sus ganancias. El par alcanzó en la apertura de Londres de hoy el nivel 17.39, nuevo máximo de un mes. Sin embargo, tras el dato de empleo estadounidense, el par ha caído a 17.11, nuevo mínimo diario.

Las Nóminas no Agrícolas de EE.UU. (NFP) se situaron en 209.000 en junio desde las 306.000 de mayo, sin lograr alcanzar las 225.000 esperadas por el consenso.

Por su parte, México ha publicado sus cifras de inflación interanual de junio, mostrando una nueva reducción al 5.06%, su nivel más bajo desde marzo de 2021. En mayo la inflación fue del 5.84%. El consenso esperaba que hoy el IPC se redujera al 5.02%, aunque ha quedado muy cerca.

El Índice del Dólar (DXY) ha caído con fuerza inmediatamente después de la publicación, deslizándose desde la zona 103.10/15 a 102.63, el nivel más bajo visto desde el 28 de junio. Al momento de escribir, el USD cotiza sobre 102.75, cayendo un 0.34% en el día.

USD/MXN Niveles

Con el par cotizando en estos instantes sobre 17.12, cayendo un 0.67% diario, el primer soporte aparece en 16.98, suelo de más de siete años registrado el 5 de julio, seguido dee 16.90, mínimo del 16 de diciembre de 2015. Si quiebra esta zona hay espacio para una caída mayor hacia 16.30/35, donde están los suelos de octubre de 2015.

Al alza, la primera resistencia aparece en 17.49, nivel máximo del 6 de junio. Más arriba aguarda la región de 17.60, máximo del 5 de junio y antiguo soporte que ejercerá de barrera al alza.

- El AUD/USD ha capitulado las ganancias generadas tras la publicación de unos datos NFP estadounidenses más débiles de lo esperado.

- Se espera que el S&P500 abra con un tono moderado, ya que los inversores se muestran cautos ante la temporada de resultados del segundo trimestre.

- El Dólar australiano podría recuperarse, ya que los inversores esperan una subida de tipos de interés por parte del RBA en agosto.

El par AUD/USD ha recortado las ganancias generadas tras la publicación del sombrío informe de nóminas no agrícolas de Estados Unidos (NFP). El AUD ha caído hasta cerca de 0.6620 después de retroceder desde 0.6660 mientras que el Índice del Dólar (DXY) ha encontrado soporte inmediato cerca de 102.60.

Se espera que el S&P 500 abra con un tono moderado, ya que los inversores se muestran cautos antes de la temporada de resultados del segundo trimestre. La política monetaria agresivamente restrictiva de la Reserva Federal (Fed) y las estrictas condiciones crediticias podrían haber afectado a la rentabilidad de los corporativos.

Se espera que el DXY siga siendo muy volátil, ya que los inversores empezarán a evaluar el impacto de los datos de las NFP en las perspectivas de las tasas de interés de la Reserva Federal (Fed). Según el informe NFP de EE.UU., el mercado laboral se inundó con nuevas adiciones de 209.000 nóminas contra el consenso de 225.000 y la publicación anterior de 306.000.

La tasa de desempleo ha bajado al 3.6% tal y como esperaban los participantes del mercado. Aparte de las cifras de empleo, el catalizador económico que está en observación es el dato de ganancias medias por hora. Los datos económicos mensuales mantuvieron un ritmo del 0.4% y se mantuvieron por encima del consenso del 0.3%. Asimismo, las ganancias medias por hora anualizadas se mantuvieron en un ritmo estable del 4.4%.

Mientras tanto, el Dólar australiano podría recuperarse, ya que los inversores esperan una subida de tipos de interés en agosto. Según una encuesta de Reuters, el RBA podría subir los tipos de interés hasta el 4.35%. El Índice de Precios al Consumo (IPC) mensual se ha suavizado hasta el 5.6%, pero aún está lejos de la tasa deseada del 6.8%.

- El Euro recupera la compostura y avanza por encima de 1.0900 frente al Dólar estadounidense.

- Las bolsas europeas cotizan mayoritariamente con ganancias el viernes.

- El par EUR/USD logra traspasar la zona de 1.0930 y alcanza máximos de 4 días.

- El informe de empleo de EE.UU. mostró lecturas mixtas durante el mes pasado.

- Christine Lagarde del BCE habla más tarde en el día.

El Euro (EUR) logra recuperar algo de brillo y avanza a nuevos máximos de varios días por encima de 1.0930 frente al Dólar estadounidense (USD) el viernes, lo que permite un respiro para el EUR/USD, mientras que mantiene el optimismo bien en su lugar en la segunda mitad de la semana.

El índice del dólar estadounidense (DXY) retrocede ahora al sur del soporte de 103.00 tras las cifras mixtas de las nóminas no agrícolas de EE.UU. para el mes de junio. El movimiento correctivo del Dólar se produce en medio de la ausencia de tracción en los rendimientos de EE.UU. a lo largo de la curva en un contexto de especulación constante de un mayor endurecimiento por parte de la Fed.

Continúa el debate en torno a los posibles movimientos futuros de la Reserva Federal y el Banco Central Europeo (BCE) para normalizar la política monetaria, mientras crece la preocupación por la ralentización del crecimiento a ambos lados del Atlántico.

Los recientes y sólidos datos económicos de EE.UU., que reflejan un mercado laboral tenso y una economía resistente, han reforzado las expectativas de que la Reserva Federal probablemente suba los tipos en un cuarto de punto en su reunión de julio.

Resumen diario de los movimientos del mercado: El Euro alcanza nuevos máximos por encima de 1.0930

El Euro recupera la compostura y supera la cota de 1.0930.

La producción industrial alemana sorprendió a la baja.

El informe de empleo de EE.UU. de junio decepcionó las expectativas.

Los inversores siguen confiando en una subida de 25 puntos básicos de la Fed en julio.

De Guidos, del BCE, dijo que la reunión de septiembre sigue siendo una incógnita.

Lagarde del BCE habla más tarde en la sesión.

Análisis técnico: El Euro se desplaza hacia 1.1000 y más

La incapacidad del par EUR/USD para reunir alguna tracción alcista convincente ha llevado a los vendedores a mantener el control del par por el momento.

Dicho esto, la pérdida del mínimo semanal en 1.0833 (6 de julio) podría abrir la puerta a una prueba de la SMA provisional de 100 días en 1.0826. La ruptura de esta última debería encontrar la siguiente zona de contención no antes del mínimo de mayo en 1.0635 (31 de mayo), por delante del mínimo de marzo en 1.0516 (15 de marzo) y del mínimo de 2023 en 1.0481 (6 de enero).

Por otro lado, los intentos alcistas ocasionales deberían despejar la zona de 1.0900 para exponer un movimiento potencial hacia el máximo de junio de 1.1012 (22 de junio) antes del máximo de 2023 de 1.1095 (26 de abril), al que sigue de cerca el nivel redondo de 1.1100. Al norte de aquí surge el máximo semanal de 1.1184 (31 de marzo de 2022), que se apoya en la SMA de 200 semanas en 1.1180, justo antes de otro nivel redondo en 1.1200.

La visión constructiva del EUR/USD parece inalterada mientras el par cotice por encima de la crucial SMA de 200 días, hoy en 1.0618.

PREGUNTAS FRECUENTES SOBRE LOS TIPOS DE INTERÉS

¿Qué son los tipos de interés?

Los tipos de interés son los que cobran las entidades financieras por los préstamos que conceden a los prestatarios y los que pagan como intereses a los ahorradores y depositantes. Están influidos por los tipos básicos de interés, que fijan los bancos centrales en respuesta a los cambios en la economía. Normalmente, los bancos centrales tienen el mandato de garantizar la estabilidad de precios, lo que en la mayoría de los casos significa fijar como objetivo una tasa de inflación subyacente en torno al 2%.

Si la inflación cae por debajo del objetivo, el banco central puede recortar los tipos de interés básicos para estimular el crédito e impulsar la economía. Si la inflación aumenta sustancialmente por encima del 2%, el banco central suele subir los tipos de interés básicos en un intento de reducir la inflación.

¿Cómo influyen los tipos de interés en las divisas?

Por lo general, unos tipos de interés más altos contribuyen a fortalecer la moneda de un país, ya que lo convierten en un lugar más atractivo para que los inversores mundiales aparquen su dinero.

¿Cómo influyen los tipos de interés en el precio del Oro?

En general, los tipos de interés más altos influyen en el precio del oro porque aumentan el coste de oportunidad de mantener Oro en lugar de invertir en un activo que devengue intereses o depositar efectivo en el banco.

Si los tipos de interés son altos, el precio del Dólar estadounidense (USD) suele subir, y como el oro se cotiza en dólares, el precio del Oro baja.

¿Qué es el tipo de los fondos federales?

El tipo de los fondos federales es el tipo a un día al que los bancos estadounidenses se prestan entre sí. Es el tipo de interés oficial que suele fijar la Reserva Federal en sus reuniones del FOMC. Se establece como un rango, por ejemplo 4.75%-5.00%, aunque el límite superior (en ese caso 5.00%) es la cifra citada.

Las expectativas del mercado sobre el futuro tipo de interés de los fondos de la Reserva Federal son seguidas por la herramienta FedWatch de CME, que determina el comportamiento de muchos mercados financieros en previsión de futuras decisiones de política monetaria de la Reserva Federal.

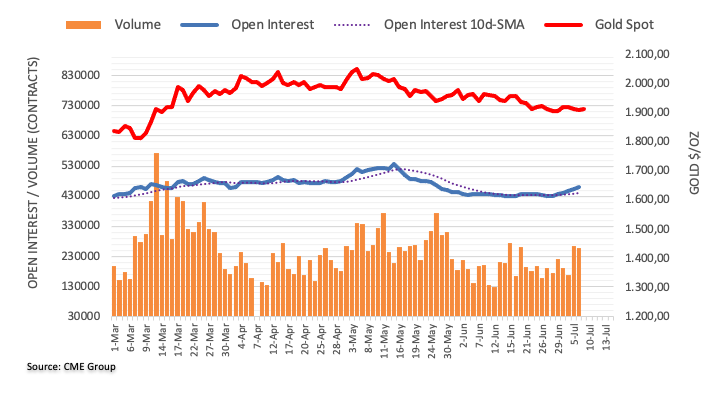

- El precio del Oro subió a máximos de la sesión tras los datos de las NFP de EE.UU., que no cumplieron las expectativas.

- Los osos del oro se están moviendo a medida que el polvo se asienta en la parte delantera de la línea de tendencia bajista diaria.

El precio del Oro repuntó tras el resultado relativamente benigno de las nóminas no agrícolas. Aunque los datos mostraron una contracción en el titular del mes anterior con grandes revisiones a la baja para el anterior, la tasa de desempleo fue un 0.1% menor en comparación con el mes pasado, que es otro positivo en una serie de sólidos datos de EE.UU. de los últimos tiempos. Sin embargo, el precio del Oro alcanzó un máximo de 1.928,40$/oz desde un mínimo de 1.920$/oz.

Mientras tanto, unos minutos después de los datos, el precio del Oro cayó y regresó por debajo de 1.920$.

Nóminas no agrícolas

Las nóminas no agrícolas (NFP) en los EE.UU. aumentaron en 209.000 en junio, informó el viernes la Oficina de Estadísticas Laborales de EE.UU. Esta lectura se situó por debajo de las expectativas del mercado de 225.000. El aumento de mayo, de 339.000, se revisó a la baja hasta 306.000.

La tasa de desempleo bajó al 3.6% desde el 3.7% previsto y la inflación salarial anual, medida por las ganancias horarias medias, se mantuvo sin cambios en el 4.4%, frente a la estimación de los analistas del 4.2%. Por último, la tasa de participación de la fuerza laboral se mantuvo estable en el 62.6%, mientras que la Tasa de Desempleo cayó un 0.1% hasta el 6.9% desde el 6.7%.

En conjunto, los datos siguen respaldando la solidez del mercado laboral y acompañan a las ofertas de empleo del JOLTS de mayo, que se situaron en 9.824 millones, frente a los 9.9 millones previstos y los 10.32 millones revisados (eran 10.1 millones) de abril. Por su parte, las solicitudes de continuación se situaron en 1.72 millones, frente a los 1.737 millones previstos y los 1.733 millones revisados de la semana pasada (1.742 millones), el nivel más bajo desde mediados de febrero. El ADP informó de una estimación de 497.000 empleos en el sector privado, frente a los 240.000 esperados y los 267.000 revisados (eran 278.000) de mayo.

Sin embargo, las probabilidades de subida de tipos de interés de la Fed en noviembre cayeron al 39% desde el 45% tras las nóminas no agrícolas.

Análisis técnico del Oro

Sin embargo, desde una perspectiva diaria, el precio se encuentra adelante de la tendencia bajista y los datos han hecho poco para cambiar el sesgo bajista hasta el momento. Los osos buscan una ruptura de 1.893$ que proteja una carrera hacia el nivel 1.824,25$.

- USD/CAD ha caído bruscamente hasta cerca de 1.3320 en medio de los vientos en contra que provienen de los datos de EE.UU./Canadá.

- Aunque las cifras de empleo de EE.UU. no alcanzaron el consenso, un ritmo constante en los salarios es suficiente para mantener la inflación obstinada.

- Los datos alentadores del mercado laboral canadiense han reforzado las posibilidades de una nueva subida de tipos de interés por parte del Banco de Canadá.

El par USD/CAD mostró fuertes repuntes de volatilidad tras la publicación de los datos del mercado laboral de Estados Unidos y Canadá. El CAD ha caído a cerca de 1.3320 ya que los datos de empleo de los Estados Unidos decepcionaron las expectativas, mientras que los datos de Canadá superaron ampliamente el consenso.

La Oficina de Estadísticas Laborales de EE.UU. informó que el aumento de las nóminas no agrícolas (NFP) en junio fue de 209.000, mientras que los inversores esperaban un aumento de 225.000. En mayo, las nuevas nóminas ascendieron a 306.000. La tasa de desempleo ha bajado al 3.6% tal y como esperaban los participantes del mercado.

Sin duda, el aumento de la mano de obra no estuvo a la altura de las expectativas, pero el ritmo mensual de las ganancias medias por hora fue superior al previsto. El gasto en nóminas de las empresas se mantuvo en el 0.4%, por encima del consenso del 0.3%. Asimismo, las ganancias medias por hora anualizadas se mantuvieron en un ritmo estable del 4.4%.

Aunque las cifras de empleo decepcionaron las expectativas, un ritmo constante en los salarios es suficiente para mantener las presiones inflacionistas y podría obligar a la Reserva Federal (Fed) a subir las tasas de interés.

En cuanto al dólar canadiense, las cifras de empleo se han disparado. Statistics Canada ha informado de nuevas incorporaciones de 59.900 empleados frente a las estimaciones de 20.000. En mayo, la mano de obra canadiense sufrió un despido de 17.300 empleados. La tasa de desempleo ha aumentado hasta el 5.4%, frente al 5.3% estimado y la publicación anterior del 5.2%. Los datos alentadores del mercado laboral canadiense han reforzado las posibilidades de una nueva subida de tipos de interés por parte del Banco de Canadá (BoC). Los inversores deben tener en cuenta que el gobernador del BOC, Tiff Macklem, ya ha subido las tasas de interés al 4.75%.

Según una encuesta de Reuters, el Banco de Canadá subirá las tasas de interés en 25 puntos básicos (pb), hasta el 5%, en julio. Este sería el último clavo en el ataúd y después de eso, la política monetaria se mantendría estable durante un período más largo.

- La tasa de desempleo en Canadá subió al 5.4% en junio.

- Variación neta del empleo: 59.900 frente a las 20.000 esperadas.

- El USD/CAD cae hacia 1.3300 tras los datos de empleo.

Los datos publicados por Statistics Canada revelaron el viernes que la tasa de desempleo subió al 5.4% en junio desde el 5.2% de mayo. Esta cifra se situó por encima de las expectativas del mercado, que esperaban un 5.3%. La tasa de participación aumentó del 65.5% al 65.7%.

Otros detalles de la publicación revelaron que la variación neta del empleo fue positiva en 59.900 personas, superando la estimación de los analistas de un aumento de 20.000 y tras un descenso de 17.300 en mayo. La inflación salarial anual se situó en el 3,9% en junio.

Principales datos del informe:

- El empleo aumentó en 60.000 personas (+0.3%) en junio, tras la escasa variación de mayo. El aumento de junio fue el mayor desde enero de 2023. El crecimiento del empleo se había moderado de febrero a mayo (una media de 20.000 al mes), tras un fuerte crecimiento de octubre de 2022 a enero de 2023 (una media de 79.000 al mes).

- En junio, el empleo aumentó en su totalidad a tiempo completo (+110.000; +0.7%), mientras que el número de personas que trabajaban a tiempo parcial cayó (-50.000; -1.4%).

- La tasa de desempleo subió al 5.4% (+0,2 puntos porcentuales), al aumentar el número de personas que buscan trabajo.

- La tasa de empleo -proporción de la población mayor de 15 años con empleo- subió 0,1 puntos porcentuales, hasta el 62,2% en junio.

- En junio, el salario medio por hora aumentó un 4.2% (+1.32$, hasta 33.12$) en términos interanuales (sin desestacionalizar). Este fue el crecimiento interanual más lento de los salarios medios por hora desde mayo de 2022. De febrero a mayo de 2023, el crecimiento interanual de los salarios medios por hora había oscilado entre el 5.1% y el 5.4%.

Reacción de los mercados

El par USD/CAD cayó desde la zona de 1.3360 hacia 1.3300 tras los informes del mercado laboral canadiense y estadounidense. Las nóminas no agrícolas en EE.UU. aumentaron en 209.000 por debajo de las expectativas de un incremento de 225.000.

- El USD/CHF se enfrenta a una gran presión después de buscar un débil impulso en el DXY.

- Los ufturos del S&P 500 han permanecido agitados durante la noche, mostrando una apertura plana.

- El par USD/CHF está a punto de quebrar el patrón del triángulo ascendente.

El par USD/CHF parece vulnerable cerca del soporte inmediato de 0.8950 en la sesión de Londres. El Franco suizo se encuentra bajo una fuerte presión, ya que el Índice del Dólar (DXY) está luchando por encontrar soporte. El Índice del Dólar se enfrenta a una venta masiva ya que los inversores a pesar de la Reserva Federal (Fed) se están preparando para reiniciar su régimen de endurecimiento de la política.

Los futuros del S&P 500 han permanecido agitados durante la noche, mostrando una apertura plana. Los inversores seguirán en vilo a la espera de los resultados del segundo trimestre y de los datos de las nóminas no agrícolas (NFP). Los rendimientos del Tesoro estadounidense a 10 años han subido hasta cerca del 4.07%.

Por su parte, Andrea Maechler, miembro del consejo de gobierno del Banco Nacional Suizo (SNB), comentó: "No se puede descartar que tengamos que seguir subiendo las tasas de interés".

El par USD/CHF está a punto de quebrar los patrones gráficos del triángulo ascendente en una escala de cuatro horas. La línea de tendencia alcista de dicho patrón se traza desde el mínimo del 22 de junio en 0.8907, mientras que la resistencia horizontal se sitúa desde el máximo del 23 de junio en 0.9013.

La media móvil exponencial (EMA) de 200 periodos en 0.8987 actúa como barrera crítica para los alcistas del Dólar estadounidense.

El índice de fuerza relativa (RSI) (14) oscila en el rango de 40.00-60.00, lo que indica un comportamiento lateral.

Un quiebre por debajo del mínimo del 30 de junio en 0.8935 expondría al Franco suizo al mínimo del 12 de mayo en torno a 0.8900, seguido por el mínimo del 13 de abril en 0.8860.

Alternativamente, un movimiento alcista por encima de la resistencia psicológica de 0.9000 moderaría la tendencia bajista y llevaría al activo hacia el mínimo del 06 de junio en 0.9033 y el máximo del 30 de mayo en 0.9084.

Gráfico de cuatro horas del USD/CHF

-638243287594058368.png)

Las Nóminas no Agrícolas (NFP) de Estados Unidos se redujeron en casi 100.000 en el mes de junio, situándoe en 209.000 frente a las 306.000 previas (cifra revisada a la baja desde 339.000). El resultado decepciona las expectativas del consenso, que las situaban en 225.000.

Esta es la cifra más baja de creación de empleo vista en dos años y medio, concretamente desde diciembre de 2021.

La tasa de desempleo ha caído una décima, tal como se esperaba, situándose en el 3.6% frente al 3.7% anterior.

El promedio de ingresos por horas mensual ha crecido un 0.4%, por encima del 0.3% estimado, mientras que los salarios anuales crecieron un 4.4%, superando el 4.2% previsto.

El promedio de horas trabajadas a la semana fue de 34.4 frente a las 34.3 previas y previstas.

Finalmente, la tasa de participación de la fuerza laboral se mantuvo sin cambios en el 62.6%.

EUR/USD reacción

El EUR/USD ha reaccionado con una fuerte subida de más de 40 pips que le ha llevado a saltar por encima de 1.0900 hasta 1.0931, nuevo máximo de cuatro días. Al momento de escribir, el par cotiza sobre 1.0922, ganando un 0.31% diario.

- El EUR/USD mantiene la acción de precios inconclusa en torno a 1.0900.

- La zona de contención inicial surge en los mínimos recientes cerca de 1.0830.

El EUR/USD cotiza de forma vacilante y con el alza limitada hasta ahora por la zona de 1.0900 el viernes.

La incapacidad del par para recuperar una tracción alcista convincente, idealmente a muy corto plazo, podría motivar a los vendedores a forzar al par a volver a visitar los mínimos recientes cerca de 1.0830 antes del soporte intermedio en la SMA de 100 días en 1.0826.

A partir de aquí, no hay niveles de soporte significativos hasta el mínimo de mayo en 1.0635 (31 de mayo), que también parece apuntalado por la SMA clave de 200 días, hoy en 1.0618.

A más largo plazo, la visión positiva se mantiene mientras se mantenga por encima de la SMA de 200 días.

Gráfico diario del EUR/USD

- El DXY se suma a las pérdidas del jueves en torno a la zona de 103.00.

- El impulso alcista repunta más allá de 103.50.

El DXY parece bajo presión y ronda la zona de 103.00 antes de la publicación de las nóminas no agrícolas.

Aunque parece probable una mayor consolidación a muy corto plazo, la continuación de la tendencia alcista vigente desde mediados de junio podría desafiar el máximo semanal de 103.54 (30 de junio). Una vez superado este último, el DXY podría embarcarse en una tendencia alcista más seria hacia el máximo de mayo en 104.69 (31 de mayo), que parece reforzado por la SMA de 200 días.

En un panorama más amplio, mientras se mantenga por debajo de la SMA de 200 días en 104.65, las perspectivas para el índice seguirán siendo negativas.

Gráfico diario del DXY

- El EUR/JPY mantiene el tono bajista semanal.

- El siguiente soporte a tener en cuenta se sitúa en la zona de 154.00.

El EUR/JPY se suma al descenso semanal en curso y vuelve a visitar la zona de 155.50 al final de la semana.

El cruce acelera sus pérdidas y deja atrás el territorio de sobrecompra, volviendo a visitar al mismo tiempo la zona de 155.00 el viernes. En este trasfondo, la continuación del retroceso parece prevista a corto plazo, con la próxima contención en el mínimo semanal de 154.04 (20 de junio).

Por el momento, las subidas se ven favorecidas mientras el cruce cotice por encima de la SMA de 200 días, hoy en 145.57.

Gráfico diario del EUR/JPY

El Dólar lucha por mantener las ganancias posteriores al ADP antes del NFP. Los economistas de Scotiabank analizan las perspectivas del billete verde.

La reacción del USD a datos mejores de lo esperado será limitada

Los sólidos datos ADP aumentaron las expectativas del mercado de una sorpresa al alza en los datos, lo que puede significar que la reacción del USD a unos datos mejores que el consenso será limitada. Además, existe el riesgo de que los datos ADP exageren significativamente la fortaleza del mercado laboral con respecto a los datos oficiales, quizá debido a efectos estacionales (las ganancias de ADP reflejaron un repunte en hostelería/servicios).

El Dólar está adoptando una postura prudente ante los datos. Tras las ganancias obtenidas el jueves con el informe ADP, el billete verde retrocedió ampliamente y cerró a la baja en la jornada, una señal bajista tanto en términos técnicos como por su incapacidad para beneficiarse de unos datos claramente positivos.

Parece haber cierto riesgo de que el USD termine a la baja tras los datos de empleo de EE.UU., a falta de una decepción significativo en la parte superior.

La debilidad del DXY por debajo del soporte de 102.75 sería una señal claramente bajista para los mercados.

Leer: Previa de las Nóminas no agrícolas NFP: Los bancos ven un mercado laboral aún bastante fuerte

Los economistas de ING habían señalado el tercer trimestre como el periodo en el que el Dólar giraría decisivamente a la baja. Ahora, en julio, ven una pausa prolongada en la caída del billete verde.

La tendencia bajista del Dólar sigue en suspenso

Tenemos que reconocer que puede que aún sea demasiado pronto para que el Dólar dé un giro a la baja decisivo y sostenible este verano.

Nuestro equipo cree que la caída de las tasas del USD a corto plazo parece más probable en el cuarto trimestre y a principios de 2024, lo que significa que el EUR/USD podría rebotar en torno al rango 1.08-1.10 este verano, sin un sentido muy claro de la dirección, antes de dar un giro decisivo al alza hasta 1.15 a finales de año.

- El Nasdaq 100 se mueve ligeramente a la baja durante la sesión europea del viernes, mientras se mantiene por encima de los 15.000 puntos.

- La escalada de las tensiones entre China y EE.UU. pesa sobre el sentimiento de los mercados.

- Después de unos datos de ADP mucho más fuertes de lo esperado el jueves, el foco cambia a la publicación de los datos de nóminas no agrícolas NFP.

El índice Nasdaq 100 se mueve levemente a la baja durante la sesión europea del viernes mientras se mantiene por encima de los 15.000 puntos antes de la publicación del informe de nóminas no agrícolas (NFP) de Estados Unidos (EE.UU.). En el momento de escribir, el Nasdaq cotiza en 15.059, perdiendo un -0.20% en el día.

El día anterior, el Nasdaq cayó brevemente por debajo de los 15.000 puntos después de la publicación de unos datos de empelo del sector privado publicados por ADP más fuertes de lo esperado. Sin embargo, el índice logró recuperarse para cerrar en 15.088, con una pérdida del -0.75% en el día.

Según datos publicados el jueves, el informe de ADP mostró que EE.UU. creó 497.000 puestos de trabajo en el sector privado en el mes de junio. La cifra superó el doble de lo esperado de 228.000.

Por otro lado, el número de puestos de trabajo vacantes en el último día hábil de mayo se situó en 9.8 millones, por debajo de las expectativas del mercado. Aún así, casi 10 millones de ofertas de empleo para unos 6 millones de parados significa que sigue habiendo más de 1.5 puestos de trabajo por cada persona que busca empleo.

Unos datos de empleo todavía fuertes dejan la puerta abierta a que la Reserva Federal (Fed) siga subiendo las tasas, lo que también pesa sobre el sentimiento de los mercados.

Finalmente, el índice PMI de servicios de EE.UU. publicado por ISM se elevó a 53.9 puntos en junio frente a los 50.3 de mayo. La cifra mejoró las expectativas del consenso. Este es el mejor resultado obtenido por este indicador en cuatro meses

Vale la pena recordar que a principios de semana, el sentimiento del mercado empeoró cuando China anunció controles de las exportaciones de algunos productos de galio y germanio, que se utilizan en la producción de vehículos eléctricos y semiconductores, a partir del 1 de agosto.

Durante su visita de cuatro días a Pekín, la Secretaria del Tesoro de EE.UU., Janet Yellen, ha declarado el viernes que "EE.UU. está preocupado por los nuevos controles chinos a la exportación de minerales críticos", y ha añadido que "aún están evaluando su impacto".

Mientras tanto, el Ministerio de Finanzas de China ha dicho también el viernes que "esperamos que EE.UU. tome medidas "concretas" para crear un entorno favorable para el desarrollo saludable de los lazos económicos y comerciales entre China y EE.UU.", según informa Reuters.

En el calendario económico de hoy destaca la publicación del informe de empleos oficial de EE.UU. para junio, conocido como NFP. Se espera que las nóminas no agrícolas aumentaron en 225.000 nuevos empleos en junio, mientras se prevé que la tasa de desempleo bajaría del 3.7% al 3.6%.

Ver: Previa Nóminas no Agrícolas: El NFP de junio de EE.UU. mostrará una moderación en el aumento del empleo

Con todo, los mercados mantienen el tono de cautela en medio de las expectativas a nuevas subidas de tasas por parte de los principales bancos centrales en un entorno de preocupación por el crecimiento económico global, especialmente de China.

Resumen de los motores del mercado: ¿Qué está afectando al Nasdaq?

- Los principales banqueros centrales del mundo confirmaron en Sintra que aún queda terreno por recorrer para domar la inflación y apuestan por nuevas subidas de tasas en los próximos meses.

- Jerome Powell recordó a los mercados que la gran mayoría de los responsables de la política monetaria esperan dos o más subidas de tasas para finales de año.

- El Banco Popular de China (PBoC) redujo en 10 puntos básicos sus tasas preferenciales de préstamo y recordó a los mercados la pérdida de impulso del crecimiento económico global, especialmente de China.

- Los PMI para Alemania, la Eurozona en general, el Reino Unido, EE.UU. y China retroceden, mostrando la pérdida de impulso en el crecimiento empresarial.

- La herramienta FedWatch del CME Group apunta a una probabilidad de cerca del 90% de una subida de tasas de 25 puntos básicos en julio.

-638243247111271553.png)

- La herramienta FedWatch del CME Group apunta a una probabilidad de más del 40% de dos subidas de tasas de 25 puntos básicos antes de final de año.

Análisis Técnico del Nasdaq

En el momento de escribir, el Nasdaq 100 retrocede desde la región de los 15.200 puntos. Si el movimiento a la baja continúa, el índice podría encontrar el soporte inicial en el nivel redondo de los 15.000 puntos, antes de probar los 14.967 (mínimos del jueves). Una ruptura por debajo de ese nivel podría llevar al Nasdaq hacia 14.688 (mínimos del 26 de junio). Más abajo, el índice podría apuntar a la zona de 14.560 (mínimos del 12 de junio) y a la zona de los 14.300-14.310 puntos.

Por otro lado, si el sentimiento del mercado se recupera y se reanuda el movimiento positivo, el Nasdaq podría encontrar la resistencia inicial en los 15.200 puntos, antes de subir a la zona de 15.280 (máximo de más de un año alcanzado el 16 de junio). Más arriba, el Nasdaq podría apuntar a la zona de los 15.500 puntos antes de subir a probar la región de los 15.700 puntos.

Nasdaq gráfico diario

-638243247214128468.png)

Preguntas frecuentes sobre el Nasdaq

¿Qué es el Nasdaq?

El Nasdaq es una bolsa de valores estadounidense que empezó siendo un cotizador electrónico de valores. Al principio, el Nasdaq sólo ofrecía cotizaciones de valores extrabursátiles (OTC), pero más tarde se convirtió también en bolsa. En 1991, el Nasdaq había crecido hasta representar el 46% de todo el mercado de valores estadounidense. En 1998, se convirtió en la primera bolsa de EE.UU. en ofrecer negociación on-line. El Nasdaq también elabora varios índices, el más completo de los cuales es el Nasdaq Composite, que representa a los más de 2.500 valores del Nasdaq, y el Nasdaq 100.

¿Qué es el Nasdaq 100?

El Nasdaq 100 es un índice de gran capitalización compuesto por 100 empresas no financieras de la bolsa Nasdaq. Aunque sólo incluye una fracción de los miles de valores del Nasdaq, explica más del 90% del movimiento. La influencia de cada empresa en el índice se pondera en función de la capitalización bursátil. El Nasdaq 100 incluye empresas muy centradas en la tecnología, aunque también engloba empresas de otros sectores y de fuera de Estados Unidos. La rentabilidad media anual del Nasdaq 100 ha sido del 17.23% desde 1986.

¿Cómo puedo operar con el Nasdaq 100?

Hay varias formas de operar con el Nasdaq 100. La mayoría de los corredores minoristas y plataformas de spread betting ofrecen apuestas mediante Contratos por Diferencia (CFD). Para los inversores a largo plazo, los fondos cotizados (ETF) operan como acciones que imitan el movimiento del índice sin que el inversor tenga que comprar las 100 empresas que lo componen. Un ejemplo de ETF es el Invesco QQQ Trust (QQQ). Los contratos de futuros del Nasdaq 100 permiten especular sobre la evolución futura del índice. Las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el Nasdaq 100 a un precio específico (precio de ejercicio) en el futuro.

¿Qué factores impulsan al Nasdaq 100?

Son muchos los factores que impulsan al Nasdaq 100, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el Nasdaq 100, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, el nivel de inflación también puede ser un factor importante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

El EUR/USD sigue limitado por el retroceso del 78.6% de la caída de abril/mayo en 1.0998, tal y como se esperaba, pero con el soporte clave de la tendencia alcista del pasado mes de septiembre aún vigente, ahora en 1.0797. Los economistas de Credit Suisse analizan las perspectivas técnicas del par.

EUR/USD podría estar aún en las primeras fases de un proceso de tope al alza

Una ruptura por debajo de 1.0797 aumentaría el riesgo de que estemos asistiendo a un proceso de máximo potencial para volver al mínimo de mayo y a la DMA de 200 en 1.0634/15. Con otro soporte importante no muy lejos de la parte inferior del canal en 1.0572, por delante del 38.2% de retroceso de la recuperación de 2022/2023 y el mínimo de marzo en 1.0516/01, esperaríamos encontrar un suelo aquí por ahora.

Sigue siendo necesario un cierre por debajo de 1.0501 para que se establezca un máximo importante, con un soporte inicial en 1.0317.

Sin embargo, un cierre por encima de 1.0998 puede despejar el camino para volver a los máximos históricos en 1.1093/97, potencialmente el techo del canal en 1.1133, pero se espera encontrar un nuevo límite aquí.

- Es probable que las nóminas no agrícolas de EE.UU. informen de 225.000 nuevos empleos en junio, frente a los 339.000 de mayo.

- El NFP y las ganancias medias por hora son clave para las perspectivas de subida de tasas de la Fed.

- Se prevé que la tasa de desempleo de EE.UU. se situe en el 3.6% en junio, ligeramente por debajo del 3.7% de mayo.

Tras la publicación de importantes datos de empleo en EE.UU. durante una semana acortada por las vacaciones del 4 de julio, el Dólar estadounidense (USD) se prepara para el importante informe de nóminas no agrícolas de EE.UU. de este viernes, que probablemente dará lugar a una recalibración de las expectativas sobre las subidas de tasas de la Reserva Federal (Fed) de EE.UU. en la segunda mitad de este año.

Las renovadas tensiones comerciales entre EE.UU. y China, combinadas con los crecientes temores de recesión en la mayor economía del mundo, están ayudando al Dólar estadounidense a encontrar su equilibrio antes de los datos del mercado laboral de EE.UU. tan esperados. La ausencia de declaraciones de la Fed, la escasez de volumen y los débiles datos del PMI manufacturero del ISM estadounidense lastraron al Dólar en los primeros compases de la semana.

El lunes, el PMI manufacturero ISM de Estados Unidos encadenó ocho meses consecutivos de contracción y se situó en 46.0 puntos en junio, alcanzando el nivel más bajo desde mayo de 2020. Chris Williamson, economista jefe de S&P Global Market Intelligence, afirmó que "la salud del sector manufacturero estadounidense se deterioró bruscamente en junio, alimentando los temores de que la economía pueda entrar en recesión en la segunda mitad del año".

Como respuesta a los datos, el estrechamente vigilado diferencial entre los rendimientos de los bonos del Tesoro estadounidense a 2 y 10 años alcanzó el nivel más alto desde 1981, una inversión más profunda que la observada en marzo durante la crisis de la banca regional estadounidense. El diferencial de rendimientos entre los bonos del Tesoro a 2 y 10 años ha estado invertido desde el pasado mes de julio, por lo que la inversión del lunes no es inusual, pero la magnitud de la inversión es una señal de que una recesión económica en EE.UU. es inevitable.

¿Qué podemos esperar del próximo informe de nóminas no agrícolas?

En medio de los crecientes temores de recesión y las expectativas en torno a la Fed, los mercados esperan con impaciencia los datos de empleo de los Estados Unidos (EE.UU.) del viernes para proporcionar un nuevo impulso direccional al Dólar estadounidense.

Se espera que la economía estadounidense haya añadido 225.000 puestos de trabajo en el sexto mes del año, frente al crecimiento de 339.000 empleos informado en mayo. Se espera que la tasa de desempleo descienda hasta el 3.6% en junio, frente al 3.7% informado en mayo.

Aparte de la cifra de las nóminas no agrícolas, las ganancias medias por hora se examinarán con lupa en busca de nuevas pistas sobre la inflación salarial del país, que tiene una fuerte influencia en las perspectivas de subida de tipos de la Fed. Se espera que en junio, las ganancias medias por hora aumentaron un 4.2% interanual, frente al 4.3% anterior.

El mercado laboral estadounidense sigue muy tenso, como demuestran los últimos datos publicados el jueves por Automatic Data Processing (ADP). El empleo en el sector privado de Estados Unidos aumentó en 497.000 personas en junio, tras el incremento de 267.000 registrado en mayo, superando ampliamente las estimaciones de 228.000 personas. Por su parte, las ofertas de empleo de JOLTS se situaron en 9.82 millones a finales de mayo, por debajo de los 10.3 millones revisados al alza de abril y justo por debajo de las expectativas de 9.93 millones.

Los analistas de TD Securities señalaron: "Esperamos que las nóminas se mantengan fuertes en junio, aunque seguirían perdiendo impulso tras los aumentos más robustos de abril-mayo. También esperamos que la tasa de desempleo baje una décima hasta el 3.6%, ya que suponemos que la creación de empleo en la encuesta de hogares se normalizará tras el desplome de mayo. Es probable que las ganancias medias por hora avancen un 0.3% intermensual, y que la medida interanual se mantenga sin cambios en un 4.3% aún elevado."

¿Cuándo se publicarán los datos del informe de empleo de junio en EE.UU. y cómo podría afectar al EUR/USD?

El 7 de julio a las 12:30 GMT se publicará el informe de nóminas no agrícols (NFP), que forma parte del informe sobre el empleo en los Estados Unidos. En lo que va de semana, el par EUR/USD ha estado luchando en torno al nivel de 1.0900. Los datos del mercado laboral podrían ayudar a determinar si el Dólar estadounidense mantendrá la ventaja frente al Euro.