- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

Los participantes del mercado seguirán digiriendo las Minutas del FOMC y preparándose para los próximos informes económicos sobre el mercado laboral estadounidense. Durante la sesión asiática, Australia informará sobre datos de comercio y, más tarde en Europa, se publicarán las ventas minoristas de la Eurozona.

Esto es lo que debe saber el jueves 6 de julio:

Los mercados estadounidenses cayeron moderadamente el miércoles debido a las tensiones entre China y EE.UU., así como tras los informes de una menor actividad económica. Los servicios Caixin chinos cayeron más de lo esperado, y los PMI japoneses, australianos y de la eurozona se revisaron a la baja. Además, los pedidos de fábrica estadounidenses subieron por debajo de las expectativas.

Los datos estadounidenses del miércoles mostraron un aumento de los pedidos de fábrica en mayo del 0.3%, por debajo del consenso del mercado del 0.8%. El jueves, la atención se centrará en los datos del mercado laboral con el informe de empleo privado ADP, las solicitudes de subsidio por desempleo y JOLTS. El viernes se publicarán las nóminas no agrícolas. También el jueves se publicará el PMI de servicios ISM.

Las actas del FOMC de la reunión de junio, a la que faltó el banco central, no mostraron grandes sorpresas. Algunos miembros se mostraron "favorables" a una subida de tasas de 25 puntos básicos. El mensaje sigue siendo que los miembros ven más subidas de tasas en el futuro, y los Mercados finalmente están creyendo a la Fed.

Los rendimientos estadounidenses subieron, dando soporte al Dólar. El rendimiento a 10 años subió al 3.95%, el nivel más alto desde mediados de marzo. El DXY subió por tercer día consecutivo, superando 103.30, pero se mantiene por debajo del nivel crítico de 103.50. La dirección a corto plazo del Dólar dependerá probablemente de los datos laborales estadounidenses.

El PMI de servicios final de junio de la Eurozona se revisó ligeramente a la baja, al igual que el PMI compuesto, que cayó por debajo de 50 por primera vez desde diciembre. El Índice de Precios de Producción de la Eurozona descendió en mayo más de lo previsto, con una caída mensual del 1.9% y una tasa anual que pasó del 0.9% al -1.5%. El jueves, Alemania informará sobre los pedidos de fábrica y las ventas minoristas de la Eurozona.

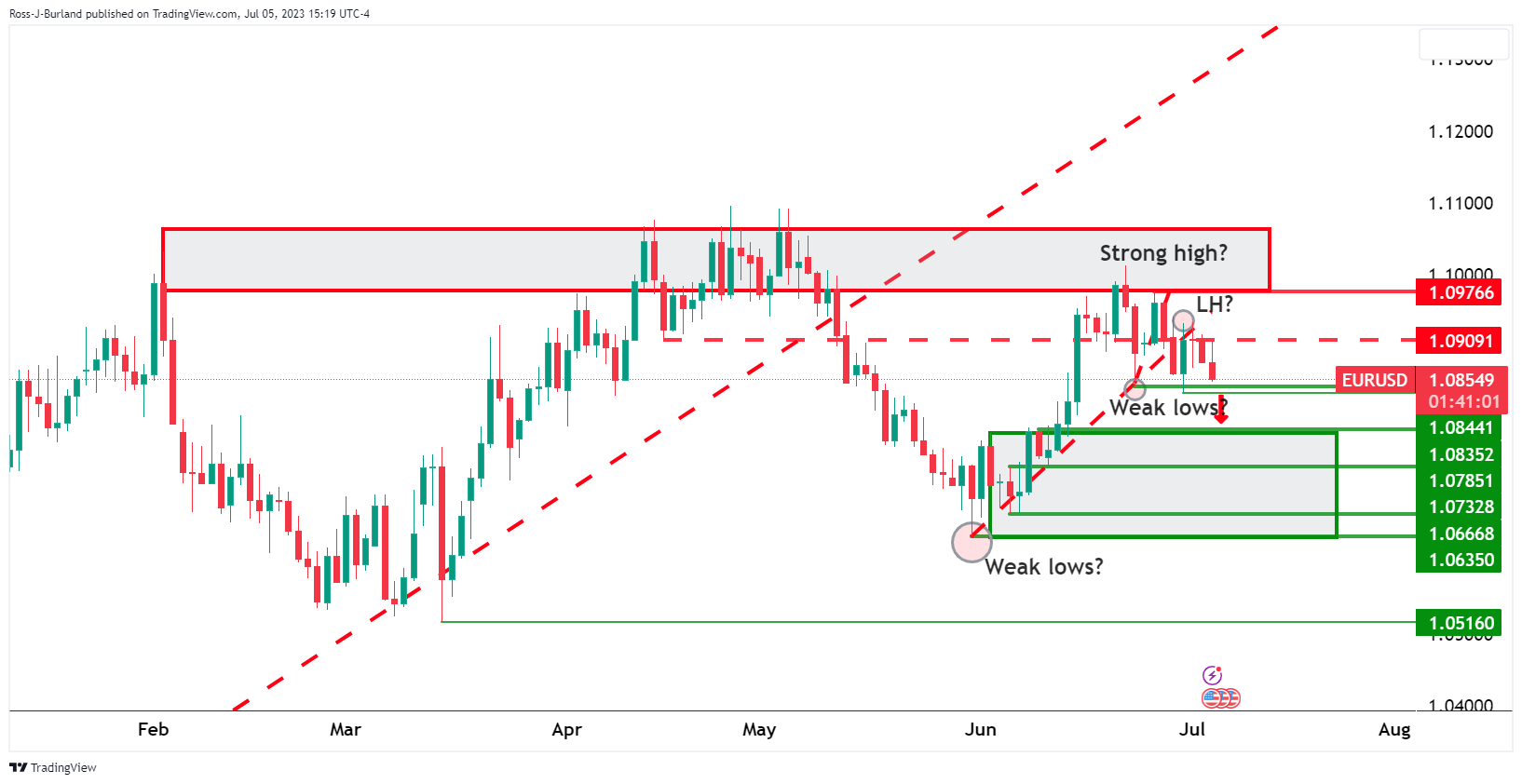

El par EUR/USD no logró recuperar el nivel de 1.0900 y cayó hacia 1.0850, mientras que el euro se rezagó y el Dólar obtuvo mejores resultados. El par EUR/GBP cayó a mínimos de una semana por debajo de 0.8550. El GBP/USD se mantuvo lateral en torno a 1.2700, con el soporte de la media móvil simple de 20 días.

El USD/JPY continuó moviéndose en el rango reciente en torno a 144.50, con la atención puesta en el nivel de intervención potencial de 145.00. El aumento del rendimiento de los bonos del Estado y la divergencia entre el Banco de Japón y otros bancos centrales apoyan la tendencia alcista.

El par NZD/USD cayó marginalmente tras ser incapaz de mantenerse por encima de 0.6200. El kiwi obtuvo mejores resultados entre las divisas de materias primas. El AUD/USD puso fin a una racha positiva de cuatro días tras no poder recuperar los 0.6700. El par cayó hasta 0.6650, un día después de que el Banco de la Reserva de Australia (RBA) mantuviera las tasas en espera. El par AUD/NZD cayó por cuarto día consecutivo, alcanzando el nivel más débil desde finales de mayo en 1.0760.

El USD/CAD subió desde 1,3220, acercándose a 1,3300, alcanzando el nivel más fuerte en dos semanas. El Loonie no se benefició de la subida de los precios del petróleo crudo. El barril de WTI subió un 1.25%, alcanzando máximos semanales cerca de 72.00$.

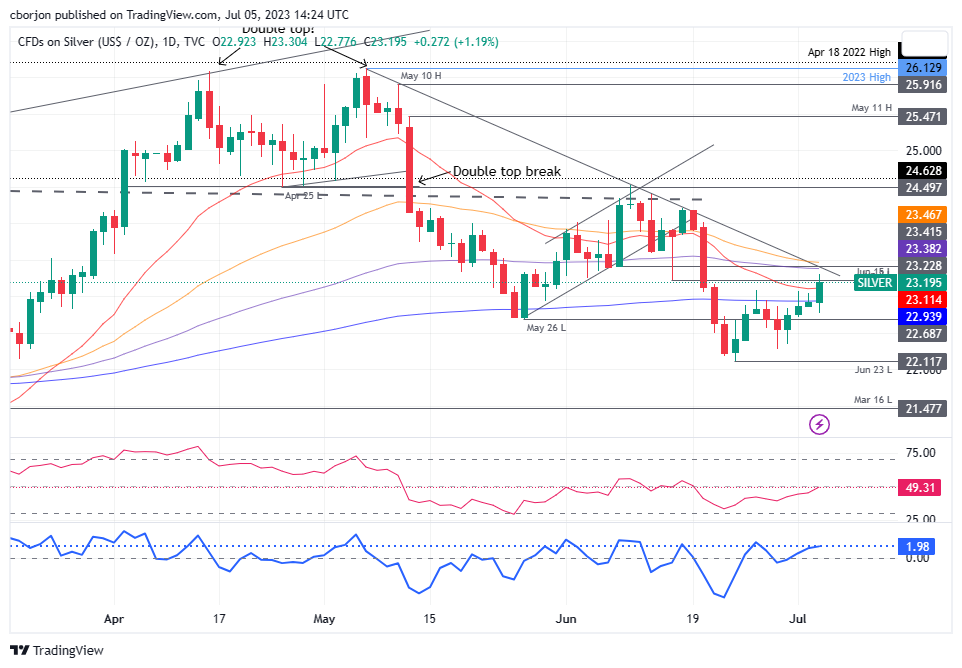

El Oro repuntó hasta 1.935$, pero más tarde dio marcha atrás, cayendo por debajo de 1.920$ y terminando la jornada con un aspecto vulnerable. Por el contrario, la Plata subió un 0.70% y terminó por encima de los 23.00$. Las Criptomonedas bajaron, con Bitcoin cayendo 1.05% a 30.465$, y Ethereum cayendo a 1.910$.

¿Te ha gustado este artículo? Ayúdanos con tus comentarios respondiendo a esta encuesta:

- El USD/JPY saltó por encima de 144.60 tras alcanzar un mínimo diario de 144.07 a principios de la sesión.

- Las actas de la reunión de junio del FOMC revelaron que la mayoría de los participantes apoyaban una subida de 25 puntos básicos.

- El aumento de los rendimientos hizo que el USD ganara tracción.

El miércoles, el par USD/JPY cotizó al alza, ya que el Dólar ganó interés después de que las actas de la reunión de junio del Comité Federal de Mercado Abierto (FOMC) revelaran una postura de línea dura por parte de sus miembros, con la mayoría apoyando futuras subidas de tasas. En respuesta, los rendimientos de los bonos del Tesoro estadounidense a más corto plazo subieron, ya que los mercados esperan una Reserva Federal (Fed) más agresiva de cara al futuro.

Las Minutas de la reunión de junio del FOMC revelan una postura de línea agresiva por parte de sus miembros

Según las actas de la última reunión de junio del Comité Federal de Mercado Abierto (FOMC), los miembros de la Fed apoyan la idea de una subida de los tipos de interés de 25 puntos básicos en el futuro, debido sobre todo a la rigidez del mercado laboral. La decisión final de la junta fue la de pausar las subidas de tasas, ya que Jerome Powell consideró necesario evaluar primero los efectos de la política monetaria hasta el momento en la economía estadounidense.

Además, las actas revelaron que todos los participantes coincidieron en que sería apropiado mantener una postura restrictiva. Cabe señalar que los gráficos de puntos de la última declaración de política monetaria mostraban que la mayoría de los miembros veían la tasa terminal en un máximo del 5.50% este año, lo que significa que prevén una subida adicional de 25 puntos básicos. Como reacción, la reafirmación de una postura agresiva por parte de los miembros de la Fed impulsó los rendimientos de los bonos estadounidenses, y los rendimientos a 2, 5 y 10 años registraron ganancias de entre el 0.50% y el 2% tras la publicación de las actas.

Dicho esto, los inversores estarán atentos a la publicación de los datos de cambio de empleo ADP el jueves y de las nóminas no agrícolas el viernes para seguir modelando sus expectativas de cara a la próxima reunión de la Fed.

USD/JPY Niveles a vigilar

Según el gráfico diario, las perspectivas técnicas para el USD/JPY son alcistas a corto plazo. Sin embargo, los indicadores están perdiendo fuerza, con el índice de fuerza relativa (RSI) corrigiendo las condiciones de sobrecompra y el MACD creando barras verdes decrecientes.

Niveles de soporte a vigilar: 144.00, 143.70,143.30

Niveles de Resistencia a vigilar: 144.90, 145.00 (señal psicológica), 145.07 (máximo del 30 de junio).

USD/JPY Gráfico diario

- Ruptura técnica del EUR/USD en vísperas de la publicación de datos clave en EE.UU.

- Las Minutas del FOMC apuntalan el sentimiento de línea dura y al Dólar estadounidense.

El par EUR/USD cayó alrededor de un 0.25% el miércoles, lastrado por un PMI y un IPP de la Zona euro más débiles de lo previsto, por el tono de aversión al riesgo en torno al ruido de China y por las actas del Comité Federal de Mercado Abierto que han cimentado el actual sentimiento de halcones.

El Dólar ha subido últimamente y se ha visto impulsado al alza a última hora del comercio en Nueva York, antes de la publicación de los datos estadounidenses más importantes del jueves y el viernes. En primer lugar, los temores de que las fricciones comerciales entre China y EE.UU. pudieran intensificarse impulsaron al Dólar al alza esta semana. China anunció el lunes la imposición de controles a las exportaciones de algunos productos de galio y germanio a partir del 1 de agosto, lo que ha intensificado la guerra comercial con EE.UU. y podría causar más trastornos en las cadenas de suministro mundiales. Los analistas han descrito la medida del lunes como la segunda -y mayor- contramedida de China en la larga lucha tecnológica entre Estados Unidos y China, después de que en mayo prohibiera a algunas industrias nacionales clave comprar al fabricante estadounidense de chips de memoria Micron (MU.O)", escribió Reuters al respecto.

Caída de la inflación en la Eurozona

A nivel nacional, los datos de la eurozona decepcionaron y siguen a un informe de inflación mixto que se publicó a finales de junio, en el que el dato principal superó las expectativas, pero aunque el dato se aceleró un 5.5% en junio, fue inferior al aumento del 6.1% de mayo. La inflación subyacente del IPCA subió al 5.4% interanual en junio, frente al dato del 5.3% de mayo. Pero los mercados habían previsto un 5.5%. El miércoles, la eurozona informó de unos PMI de servicios y compuesto débiles:

Tanto el PMI general de servicios como el PMI compuesto cayeron cuatro puntos con respecto a las cifras preliminares, hasta 52.0 y 49.9. "Es la primera vez que el índice compuesto se sitúa por debajo de 50 desde diciembre y confirma nuestra opinión de que la Zona euro está entrando en recesión", explicaron los analistas de Brown Brothers Harriman.

En cuanto a los datos compuestos por países, Alemania bajó dos puntos respecto a los preliminares, hasta 50.6, y Francia cayó un punto, hasta 47.2. Italia y España informaron por primera vez y sus datos compuestos se situaron en 49.7 y 52.6, respectivamente.Italia se ha unido a Francia por debajo de la línea clave de 50 y es sólo cuestión de tiempo que otros países también lo hagan", añadieron los analistas, que explicaron que las expectativas de inflación de la Eurozona siguen cayendo:

La encuesta mensual del BCE mostró que las expectativas de inflación para los próximos 12 meses cayeron al 3.9% en mayo, frente al 4.1% de abril y el 5% de marzo. Para los próximos tres años, las expectativas de inflación se mantuvieron estables en el 2.5%, frente al 2.9% de marzo. El BCE se alegrará de esta caída, que debería permitir a los optimistas mantener el control de la situación en la reunión del 27 de julio".

Los mercados esperan que el BCE suba 25 puntos básicos dos veces más y la probabilidad mundial de tipos de interés (WIRP) sugiere que las probabilidades de una subida de 25 puntos básicos se acercan al 90% este mes.

De línea agresiva, las actas del FOMC apuntalan al Dólar estadounidense

Mientras tanto, en Estados Unidos, el Comité Federal de Mercado Abierto (FOMC) publicó las actas de su reunión de junio, lo que provocó una subida del Dólar. Según el documento, algunos funcionarios eran partidarios de una subida de tasas en la reunión, pero se mostraron a favor de una pausa. Las actas mostraron una división entre los miembros del FOMC: "La mayoría de los participantes observaron que la incertidumbre sobre las perspectivas de la economía y la inflación seguía siendo elevada y que la información adicional sería valiosa para considerar la orientación adecuada de la política monetaria", señalaron las actas.

Ahora, la atención se centra en los datos de empleo de EE.UU., donde la nación informará sobre los despidos el jueves, las solicitudes de desempleo, los servicios ISM y JOLTS antes del informe de nóminas no agrícolas del viernes. Se espera que esta serie de nuevos datos eclipse las actas del FOMC de hoy y ofrezca pistas sobre el próximo movimiento de la Fed, donde existe la posibilidad de dos subidas más este año.

Las nóminas de EE.UU. probablemente se mantuvieron por encima de la tendencia en junio, pero siguen representando una ralentización después de ~300.000 aumentos en abril-mayo. También esperamos que la tasa de la UE caiga una décima hasta el 3.6% y que el crecimiento salarial se sitúe en el 0.3% intermensual'', señalaron los analistas de TD Securities.

Aparte de los acontecimientos de esta semana, los operadores estarán atentos al Índice de Precios al Consumo del próximo miércoles.

Gráficos del EUR/USD y del Dólar estadounidense

El DXY, como se ilustra arriba, ha visto un movimiento al alza tras las actas del FOMC hacia una zona de resistencia potencial. Los alcistas del Euro querrán ver cómo el soporte de 103.30 y las líneas de tendencia se rompen a la baja en las próximas sesiones, lo que podría ayudar a apuntalar la moneda única en torno a los datos estadounidenses:

Por otro lado, el EUR/USD se dirige al borde del abismo en torno a lo que podrían ser mínimos débiles diarios que protejan un movimiento por debajo de 1.0850 en un mercado en ruptura que deja la zona de 1.07 vulnerable para los próximos días.

- Los precios del Oro sufren un revés, cayendo por debajo de la EMA de 20 días, después de que la Reserva Federal insinuara una posible subida de tasas en julio.

- El resurgimiento del Dólar estadounidense y el aumento de los rendimientos de los bonos del Tesoro aprietan aún más las tuercas del impulso alcista del metal precioso.

- A pesar de la decisión unánime de hacer una pausa en junio, la preocupación de las autoridades por la rigidez del mercado laboral apunta a una inminente subida de tasas.

- Las expectativas del mercado de subidas de tasas en julio siguen siendo altas, con una probabilidad del 88.7%, según la herramienta FedWatch de CME.

El precio del Oro rompe tres días de ganancias, cayendo por debajo de la media móvil exponencial (EMA) de 20 días, después de la publicación de la Reserva Federal de EE.UU. (Fed) de las Minutas de la reunión de política monetaria de junio, que se inclinaron hacia el halconismo, con los funcionarios preocupados por la estrechez del mercado laboral. Aunque la mayoría de los funcionarios se mostraron de acuerdo con la pausa de junio, una subida de tasas en julio es casi inevitable. En el momento de escribir estas líneas, el XAU/USD opera en 1.916,80$, perdiendo un 0.44% en el día, tras alcanzar un máximo de 1.934,97$.

El Dólar se recupera, un viento en contra para el Oro. El Índice del Dólar estadounidense (DXY) sube un 0.29%, en torno a 103.370, mientras que los rendimientos de los bonos del Tesoro estadounidense se disparan, con la tasa de la nota de referencia a 10 años en el 3.945%, ganando ocho puntos y medio básicos (pb). Los futuros del mercado monetario especulan con que la Fed subirá los tipos en julio, con unas probabilidades de una subida de tasas de 25 puntos básicos del 88,7%, como muestra la herramienta FedWatch de CME.

Resumen de las Minutas de la reunión de junio del FOMC

Las actas de la reunión del Comité Federal de Mercado Abierto (FOMC) revelaron un acuerdo unánime entre todos los participantes para mantener sin cambios los tipos de interés a fin de evaluar el impacto acumulado de las anteriores medidas de endurecimiento. Sin embargo, algunos funcionarios de la Fed abogaron por una subida de tasas de 25 puntos básicos, citando como justificación la rigidez del mercado laboral. Pese a las opiniones divergentes sobre los ajustes concretos de las tasas, todos los participantes coincidieron en la necesidad de mantener una orientación restrictiva de la política monetaria.

Del mismo modo, las actas de mayo mostraron que el personal de la Reserva Federal prevé una leve recesión hacia finales de año. Además, las Minutas subrayaban que las perspectivas de la política monetaria dependían de la existencia de riesgos al alza para la trayectoria de la inflación y de la posibilidad de que las expectativas de inflación se desanclaran. Estos factores siguen siendo consideraciones cruciales para el proceso de toma de decisiones de la Reserva Federal.

Análisis del precio del XAU/USD: Perspectivas técnicas

El par XAU/USD mantiene un sesgo neutral a la baja, incapaz de romper por encima de la sólida resistencia de la EMA de 20 días en 1.930,93$, considerada como el primer nivel de resistencia por los compradores de Oro. Además, un cierre diario el miércoles por debajo del mínimo del martes de 1.919,89$ puede abrir la puerta a nuevas caídas, con los vendedores del XAU/USD fijándose en la cifra de 1.900$, seguida de la EMA de 200 días en 1.896,80$. Una vez superado este nivel, el siguiente soporte sería el mínimo del 29 de junio y el mínimo de tres meses de 1.893,12$. Por el contrario, si el XAU/USD recupera la EMA de 20 días, seguida de la EMA de 50 días en 1.835,34$, los compradores del XAU mantendrían la esperanza de probar 1.950$.

- El GBP/USD se sitúa en 1.2705, reflejando un ligero descenso del 0.02%, en medio de la publicación de las Minutas del FOMC.

- Las actas del FOMC revelaron que algunos funcionarios de la Fed abogaron por una subida de tasas de 25 puntos básicos, citando la estrechez del mercado laboral como principal razón.

- El personal de la Reserva Federal pronosticó una leve recesión hacia finales de año.

- Las expectativas del mercado de dos subidas de tipos se mantuvieron sin cambios, con unas probabilidades para noviembre del 31%, mientras que para julio, las probabilidades se sitúan en el 88.7%, según la herramienta FedWatch de CME.

El GBP/USD ronda 1.2700, ya que las últimas actas del Comité de Mercado Abierto de la Reserva Federal (FOMC) mostraron que algunos funcionarios de la Fed querían subir las tasas. Aún así, acordaron hacer una pausa para evaluar el impacto del endurecimiento acumulado de la Fed en medio del mantenimiento de una postura restrictiva. El par GBP/USD cotiza en 1.2692, con una caída del 0.12%.

El Índice del Dólar estadounidense (DXY) apenas reaccionó a los datos y se mantuvo firme en torno a 103.290, mientras que los rendimientos de los bonos del Tesoro estadounidense siguieron subiendo tras la publicación de las actas de junio. Las expectativas de dos subidas de tipos se mantuvieron sin cambios, con unas probabilidades para noviembre del 31%, mientras que para julio, las probabilidades de una subida de tipos se sitúan en el 88.7%, según muestra la herramienta FedWatch de CME.

Resumen de las Minutas de la reunión de junio del FOMC

Las Minutas del FOMC mostraron que todos los participantes juzgaron apropiado o aceptable dejar las tasas sin cambios para evaluar el impacto del endurecimiento acumulativo. Sin embargo, los funcionarios de la Fed que deseaban subir las tasas en 25 puntos básicos mencionaron la estrechez del mercado laboral como principal razón para una subida. Al mismo tiempo, todos los participantes acordaron mantener una postura restrictiva según procediera.

Mientras tanto, el personal de la Fed ve una leve recesión a finales de año, como se menciona en las actas de mayo, mientras que los riesgos al alza de las perspectivas de inflación o la posibilidad de que las expectativas de inflación se desanclen, siguen siendo clave para las perspectivas políticas.

Análisis del precio del GBP/USD: Perspectiva técnica

El par GBP/USD no reaccionó a los datos, aunque giró a la baja, pero se mantuvo por encima de la cifra de 1.2700. Sin embargo, la GBP/USD sigue limitada por el máximo semanal de 1.2739 visto el martes pasado, pero no logró sumergirse por debajo de la figura de 1.2700. Desde la perspectiva de los osciladores, el Índice de fuerza relativa (RSI) cae hacia la línea media de 50, mientras que la Tasa de Cambio de tres días (RoC) muestra a los compradores perdiendo impulso. Pero a menos que el GBP/USD caiga por debajo de 1.2700, los riesgos al alza se mantienen. A la baja, los niveles de soporte clave se sitúan en la EMA de 20 días en 1.2662, seguida de la cifra de 1.2600 y la EMA de 50 días en 1.2567. Al alza, la resistencia se sitúa en 1.2700, seguido de 1.2736 y 1.2750.

- La Reserva Federal publicó las Minutas de su reunión del 13 y 14 de junio.

- Las Minutas mostraron que algunos responsables políticos estaban a favor de una subida de tasas, pero optaron por una pausa.

- El Dólar retrocede ligeramente tras la publicación de las actas.

El Comité Federal de Mercado Abierto (FOMC) publicó las actas de su reunión de junio, provocando una reacción limitada en los mercados financieros. Según el documento, algunos funcionarios se mostraron a favor de una subida de tasas en la reunión, pero se inclinaron por una pausa. Las Minutas mostraron una división entre los miembros del FOMC.

En junio, la Reserva Federal (Fed) mantuvo la tasa de interés sin cambios en el 5.00% - 5.25%, como se esperaba. En las proyecciones, los miembros ven más subidas de tasas antes de fin de año. Las actas muestran que "casi todos los participantes señalaron que en sus proyecciones económicas juzgaban apropiadas subidas adicionales de la tasa objetivo de los fondos federales durante 2023".

"La mayoría de los participantes observaron que la incertidumbre sobre las perspectivas de la economía y la inflación seguía siendo elevada y que la información adicional sería valiosa para considerar la orientación adecuada de la política monetaria", señalan las actas.

Principales conclusiones de las Minutas:

"Los participantes observaron en general que las tensiones bancarias habían remitido y que las condiciones del sector bancario habían mejorado mucho desde principios de marzo".

"La economía se enfrentaba a vientos en contra derivados del endurecimiento de las condiciones crediticias, incluida la subida de los tipos de interés, para los hogares y las empresas, lo que probablemente pesaría sobre la actividad económica, la contratación y la inflación, aunque el alcance de estos efectos seguía siendo incierto". En este trasfondo, y teniendo en cuenta el significativo endurecimiento acumulado en la orientación de la política monetaria y los desfases con los que la política afecta a la actividad económica y a la inflación, casi todos los participantes juzgaron apropiado o aceptable mantener en esta reunión la banda objetivo para el tipo de los fondos federales entre el 5% y el 5-1/4%. La mayoría de estos participantes observaron que dejar el rango objetivo sin cambios en esta reunión les daría más tiempo para evaluar el progreso de la economía hacia los objetivos del Comité de máximo empleo y estabilidad de precios."

"Algunos participantes indicaron que estaban a favor de elevar el rango objetivo para la tasa de fondos federales 25 puntos básicos en esta reunión o que podrían haber soportado tal propuesta."

"Los participantes favorables a un aumento de 25 puntos básicos señalaron que el mercado laboral seguía muy tenso, el impulso de la actividad económica había sido más fuerte de lo previsto anteriormente y había pocos indicios claros de que la inflación estuviera en camino de volver al objetivo del 2% del Comité con el tiempo."

"Casi todos los participantes señalaron que, en sus proyecciones económicas, consideraban que serían apropiados aumentos adicionales de la tasa objetivo de los fondos federales durante 2023."

"La mayoría de los participantes observaron que la incertidumbre sobre las perspectivas de la economía y la inflación seguía siendo elevada y que la información adicional sería valiosa para considerar la orientación adecuada de la política monetaria."

"Muchos también señalaron que, tras endurecer rápidamente la orientación de la política monetaria el año pasado, el Comité había ralentizado el ritmo de endurecimiento y que una mayor moderación en el ritmo de endurecimiento de la política era apropiada para proporcionar tiempo adicional para observar los efectos del endurecimiento acumulado y evaluar sus implicaciones para la política."

Reacción de los Mercados:

El dólar se apreció tras la publicación de las actas. El DXY registró nuevos máximos semanales por encima de 103.30 y el EUR/USD cayó hacia 1.0850.

- El par EUR/JPY se deshizo de las ganancias diarias y cayó a la zona de 157.00 tras alcanzar un máximo de 157.72.

- Los PMIs de servicios europeos de junio arrojaron resultados decepcionantes.

- El Yen gana interés a medida que aumentan las probabilidades de una intervención del BOJ.

El EUR/JPY se enfrentó a la presión vendedora, lo que provocó un retroceso hacia 157.00, borrando las ganancias anteriores desde su máximo en 157.72. Los decepcionantes PMI de servicios europeos de junio contribuyeron al alza del yen japonés, mientras que las probabilidades de una posible intervención del Banco de Japón (BOJ) aumentan a medida que el par USD/JPY se acerca a 145.00.

El Euro se vio presionado por la debilidad de los PMIs de servicios

Los datos de los PMI publicados recientemente por S&P Global y el Banco Comercial de Hamburgo (HCOB), indicaron que los PMIs de servicios de Francia y España para junio no alcanzaron las expectativas, registrándose en 47.2 y 53.4, respectivamente. Por otra parte, los índices alemán e italiano se mantuvieron sin cambios respecto a sus cifras anteriores, con lecturas de 54.1 y 52.2, respectivamente. En conjunto, los PMI de la eurozona se situaron en 52, ligeramente por debajo del 52.4 previsto, lo que señala una ligera desaceleración pero sigue indicando expansión en el sector.

Por otra parte, la postura moderada del Banco de Japón (BOJ) ha debilitado significativamente al Yen en la sesión anterior, ya que las economías entraron en otro ciclo de ajuste y las tasas de interés más altas tienden a estar correlacionadas positivamente con el valor de una divisa. Como resultado, el USD/JPY subió hasta el nivel psicológico de 145.00 el viernes pasado, por lo que el aumento de las probabilidades de una mayor intervención del Banco de Japón para dar soporte al yen podría limitar su potencial bajista.

Niveles del EUR/JPY a vigilar

Los alcistas finalmente se rindieron. Después de mostrar condiciones de sobrecompra en el gráfico diario desde mediados de junio, los indicadores finalmente muestran cierta debilidad. El índice de fuerza relativa (RSI) cayó por debajo de 70.00$ mientras que la divergencia de convergencia de la media móvil muestra barras verdes decrecientes, lo que sugiere que los osos podrían tomar el control.

A la baja, los niveles de soporte a vigilar se sitúan en la zona de 156.70, seguida de 156.00 y 155.00. Al alza, si los alcistas recuperan el impulso, los niveles de resistencia se sitúan en 157.50, seguidos de 158.00 (máximo del ciclo) y 158.50.

EUR/JPY Gráfico diario

-638241758999443707.png)

El miércoles 5 de julio, la Reserva Federal de Estados Unidos (FED) publicará a las 18:00 GMT las actas de la última reunión de política monetaria del Comité Federal de Mercado Abierto (FOMC), muy buscadas por los operadores, ya que proporcionarían información sobre la trayectoria futura del banco central estadounidense.

Los días 13 y 14 de junio, la Reserva Federal de EE.UU., tras subir 500 puntos básicos (pb), decidió mantener sin cambios las tasas de los fondos federales (FFR) en el 5.00%-5.25%, ya que los responsables políticos querían evaluar el impacto del endurecimiento acumulado en la economía, que, según la última ronda de datos, sigue resistiendo.

En la reunión de junio de la Fed se publicó el Resumen de Proyecciones Económicas (SEP), utilizado por los funcionarios de la Fed para orientar al mercado sobre cómo ven el crecimiento económico, la inflación, el desempleo y el FFR. Hay que decir que doce de los dieciocho miembros del Comité de Mercado Abierto de la Reserva Federal (FOMC) esperan que las tasas alcancen un máximo del 5.6%, lo que implica que el presidente de la Fed, Jerome Powell, y compañía prevén dos subidas adicionales de las tasas.

Esto ayudó al Dólar, que inicialmente se mostró débil, aunque la línea agresiva de la Fed limitó sus pérdidas. Como nota destacada, el presidente de la Fed, Jerome Powell, se aferró a los 50 puntos básicos de ajuste pendiente de subir en sus comparecencias públicas, al tiempo que restó importancia a un escenario de recesión y subrayó la rigidez del mercado laboral.

A pesar de ello, los futuros del mercado monetario estiman que la Reserva Federal subiría sólo una vez, como muestra la herramienta FedWatch de CME, con probabilidades superiores al 85%.

Hay que decir que las posturas en el seno de la Reserva Federal han empezado a cambiar, ya que algunos halcones están preocupados por un endurecimiento excesivo, como es el caso del presidente de la Fed de Atlanta, Raphael Bostic, que cambió a una postura moderada. No obstante, la mayoría de los responsables de los bancos centrales estadounidenses estiman que es necesario un mayor endurecimiento monetario para atajar la inflación al doble del objetivo del 2% fijado por la Fed.

Tras las actas de junio del Comité Federal de Mercado Abierto, los próximos datos sobre las nóminas no agrícolas de EE.UU. y las cifras de inflación ayudarán a la Fed a decidir su próximo movimiento en la reunión del 25-26 de julio.

¿Cómo podría afectar al EUR/USD?

Dado que el EUR/USD está cotizando con un tono bajista en la semana, si las actas del FOMC se inclinan hacia un tono de halcones podría motivar a los vendedores del EUR/USD a romper con decisión el soporte de la media móvil exponencial (EMA) de 50 días en 1.0857 y exacerbar una prueba de la marca registrada de 1.0800. No obstante, el EUR/USD tendrá que superar la EMA de 100 días en 1.0806 antes de alcanzar la cifra de 1.0800, mientras los alcistas del dólar estadounidense se fijan en la EMA de 200 días en 1.0722.

Por el contrario, unos datos de Crecimiento de la Eurozona (EU) peores de lo esperado y unos PMI que apuntan a una Recesión podrían impedir al Banco Central Europeo (BCE) subir dos veces el tipo de interés de cara a la reunión de septiembre. Pero como los funcionarios del BCE siguen siendo moderados, cualquier señal moderada de la Fed podría allanar el camino para que el EUR/USD recupere el nivel 1.0900, antes de desafiar 1.1000.

Acerca de las actas del Comité de Mercado Abierto de la Reserva Federal (FOMC)

FOMC son las siglas del Comité Federal de Mercado Abierto que organiza 8 reuniones al año y revisa las condiciones económicas y financieras, determina la orientación adecuada de la política monetaria y evalúa los riesgos para sus objetivos a largo plazo de estabilidad de precios y crecimiento económico sostenible. Las Minutas del FOMC son publicadas por la Junta de Gobernadores de la Reserva Federal y constituyen una guía clara de la futura política de tipos de interés de Estados Unidos.

- El par USD/CHF cotiza en la zona de 0.8934/0.9004, mostrando un sesgo neutral a la baja en medio de una falta de catalizadores fuertes.

- El RSI apunta a una tendencia alcista, mientras que el RoC indica que los compradores siguen en control, enviando señales mixtas a los operadores.

- La ruptura por encima de 0.9000 podría desafiar los niveles de resistencia actuales, mientras que una caída por debajo de 0.8945 podría desencadenar una caída más profunda.

El par USD/CHF avanzó con firmeza durante la jornada del miércoles, luego de la publicación de los datos económicos de los Estados Unidos, que arrojaron un panorama económico desalentador, mientras que los operadores se preparan para la publicación de las últimas actas de política monetaria de la Fed. El USD/CHF se comercia en 0.8977 luego de alcanzar un mínimo diario en 0.8957 y gana 0.08%.

Análisis del precio del USD/CHF: Perspectiva técnica

El USD/CHF mantiene un sesgo neutral a la baja, pero la falta de catalizador provocó una consolidación durante la semana en la zona de 0.8934/0.9004. No obstante, las medias móviles exponenciales (EMA) diarias a largo plazo que se sitúan por encima de la tasa de cambio actual justifican nuevas caídas.

Aunque el índice de fuerza relativa (RSI) se encuentra en territorio bajista, sigue subiendo, está a punto de cruzar por encima de la línea media de 50 y se volverá alcista, mientras que la tasa de cambio de tres días (RoC) sugiere que los compradores siguieron al mando.

Por lo tanto, las señales mixtas podrían abstener a los operadores de abrir nuevas apuestas largas/cortas en el par. Sin embargo, si el USD/CHF recupera 0.9000, el par podría desafiar la confluencia de la EMA de 50 días y el máximo de la semana actual en torno a 0.9003/04. La ruptura de este último nivel dejaría al descubierto el máximo del USD/CHF del 30 de junio en 0.9016, seguido de una línea de tendencia de resistencia a la baja de un mes de antigüedad en 0.9015, seguida de la EMA de 100 días en 0.9074, y 0.9100.

En el lado opuesto, si el USD/CHF cae por debajo del mínimo diario del 4 de julio en 0.8945, que, una vez superado, expondrá el mínimo diario del 30 de junio en 0.8935, antes de sumergirse hacia el mínimo del 16 de junio en 0.8901.

Acción del precio del USD/CHF - Gráfico diario

- El EUR/GBP alcanzó un máximo diario de 0.8575 (SMA de 20 días) y luego retrocedió hasta 0.8550.

- Los PMIs de servicios HCOB alemanes, franceses y españoles de junio arrojaron resultados decepcionantes.

- El índice británico mostró una expansión, tal y como esperaban los mercados.

Tras la publicación de los datos del Índice de Gerentes de Compras (PMI) de servicios europeos, el par EUR/GBP cedió sus ganancias diarias. El par alcanzó inicialmente un máximo de 0.8575, donde se sitúa la media móvil simple (SMA) de 20 días, pero posteriormente retrocedió hasta 0.8550. Los decepcionantes resultados de los índices PMIs de servicios de los bancos comerciales de Hamburgo (HCOB) en Alemania, Francia y España contribuyeron a la reversión, mientras que el índice británico cumplió las expectativas al situarse en territorio de expansión.

El Euro perdió terreno tras los decepcionantes PMI de servicios de la zona euro.

Durante la sesión europea, el HCOB informó de que los PMI de servicios de Francia y España de junio se situaron por debajo de las expectativas, en 47.2 y 53.4 respectivamente. Además, los índices alemán e italiano se mantuvieron sin cambios respecto a sus cifras anteriores en 54.1 y 52.2, respectivamente. En conjunto, el dato de la Eurozona se situó en 52, frente al 52.4 esperado, lo que refleja una desaceleración, pero se mantiene en la zona de expansión.

Por el contrario, el PMI de servicios británico publicado por el Chartered Institute of Purchasing & Supply (CIPIS) y el S&P Global se situó en 53.7, tal y como se esperaba.

Para el resto de la semana, los inversores estarán atentos a la publicación el jueves de las ventas minoristas de la Eurozona de junio y a los discursos de De Guindos y Lagarde del Banco Central Europeo del viernes. En el calendario británico, los participantes del mercado verán la publicación del PMI de la construcción de junio y los datos de vivienda del viernes de junio.

Niveles del EUR/GBP a vigilar

Según el gráfico diario, las perspectivas técnicas favorecen a los osos. Los alcistas luchan por reavivar su impulso, ya que la divergencia de convergencia de la media móvil (MACD) imprime barras verdes decrecientes, mientras que el índice de fuerza relativa (RSI) apunta al sur, en territorio negativo.

Niveles de soporte a vigilar: 0.8540, 0.8525,0.8520

Niveles de resistencia a vigilar: 0.8575 (SMA de 20 días), 0.8590, 0.8600

EUR/GBP Gráfico diario

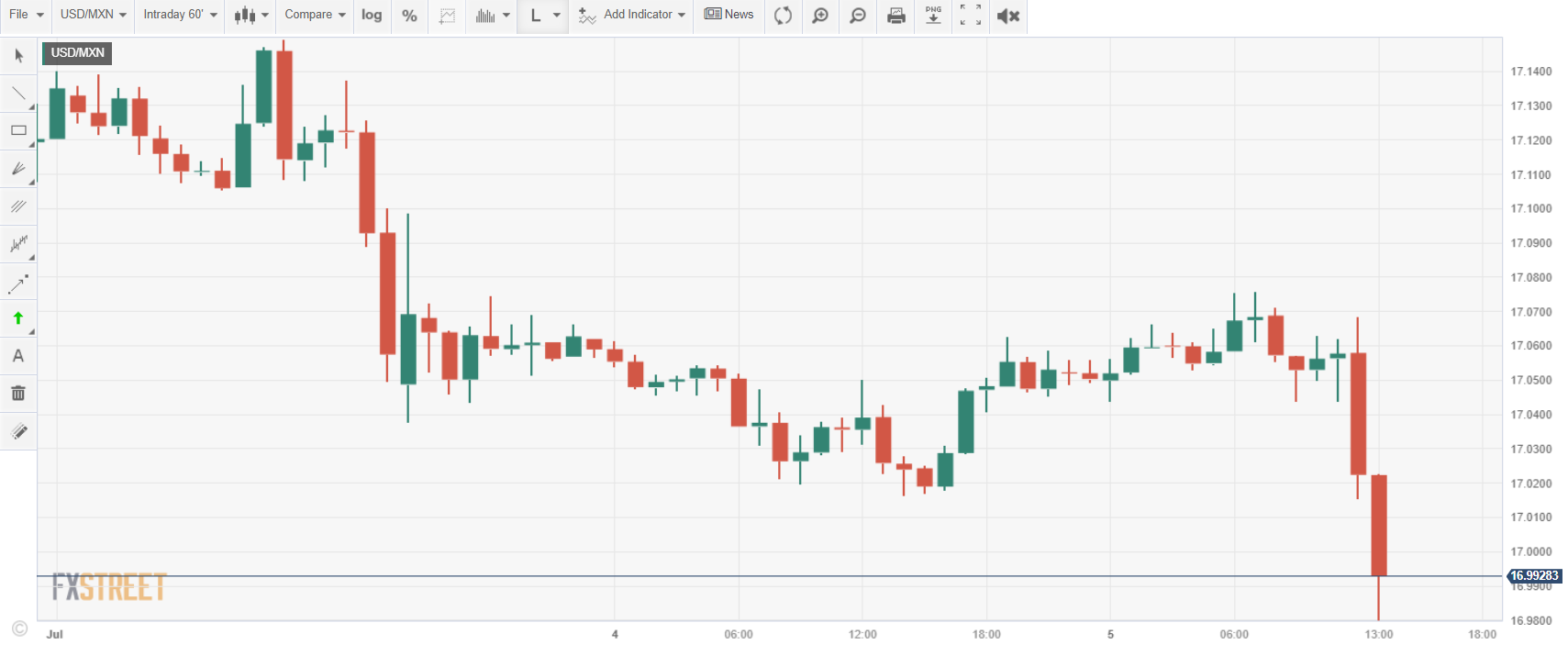

- El par USD/MXN cae a mínimos de siete años tras los decepcionantes datos de manufactura de EE.UU. y el debilitamiento del Dólar.

- Los indicadores de la economía mexicana muestran signos mixtos, con una ligera caída de la inversión bruta fija pero un aumento de la Confianza del consumidor.

- Los próximos datos laborales de EE.UU., las actas de la reunión de Banxico y los datos de inflación de México podrían afectar significativamente al movimiento del USD/MXN.

El par USD/MXN descendió en la sesión norteamericana y alcanzó un nuevo mínimo de siete años en 16.9761 después de que los datos de los Estados Unidos (EE.UU.) acentuaran una desaceleración en curso en la manufactura, ya que los pedidos no alcanzaron las estimaciones. Esto, junto con la debilidad del Dólar estadounidense (USD) y el diferencial de tasas de interés entre EE.UU. y México, impulsó al Peso mexicano (MXN). En el momento de escribir estas líneas, el par USD/MXN opera en 16.9874, perdiendo un 0.43%.

En medio de datos económicos decepcionantes en EE.UU., el diferencial de tasas de interés beneficia al Peso mexicano

Acciones de EE.UU. siguen presionados, como la Oficina del Censo de EE.UU. mostró que los pedidos de fábrica en mayo, no creció al ritmo esperado del 0.8%, se expandió un 0.3%, sin cambios en comparación con abril, mientras que los pedidos que excluyen el transporte se desplomó -0.5%, por debajo de las estimaciones de crecimiento del 0.5% por el consenso.

El par USD/MXN se desplomó antes de la publicación de los pedidos de fábrica de EE.UU., desde 17.0219, hacia su nuevo mínimo en lo que va de año de 17.9761. Sin embargo, el par ha recuperado algo de terreno, rondando 17.00.

Los datos de hoy mostraron que los pedidos de fábrica se mantienen sin cambios, y las lecturas más débiles en el PMI de Manufactura ISM en los últimos ocho meses muestran que la economía de EE.UU. podría estar a punto de entrar en recesión. No obstante, los datos adicionales que se publiquen esta semana y la siguiente podrían dar más pistas sobre la situación de la economía estadounidense.

Aparte de esto, los especuladores ven a la Fed subiendo las tasas en julio, como muestra la herramienta FedWatch de CME. Las probabilidades de una subida de 25 puntos básicos se sitúan en el 88.7%, mientras que el mercado de swaps considera que las tasas de los fondos federales (FFR) alcanzarán un máximo de entre el 5.25% y el 5.50%.

Al otro lado de la frontera, la agenda económica mexicana reveló que la Inversión Fija Bruta de abril cayó un -0.3% intermensual, por debajo del crecimiento del 0.5% de marzo. Al mismo tiempo, la Confianza del consumidor para junio subió 45.2, por encima del consenso de 44.3 y superando el 44.5 del mes anterior.

Próximos eventos

En la agenda estadounidense se publicarán el jueves los datos del mercado laboral, la balanza comercial y el PMI de servicios ISM. El viernes, el informe de nóminas no agrícolas de EE.UU. podría dictar lo que la Fed podría hacer en la próxima reunión de política monetaria. En México, el Banco de México (Banxico) publicará el jueves las actas de su última reunión y el viernes los datos de inflación.

Análisis del precio del USD/MXN: Perspectiva técnica

La tendencia bajista del USD/MXN continuará, ya que el par cotiza muy por debajo de sus medias móviles exponenciales diarias (EMA). El Índice de Fuerza Relativa (RSI) se mantiene en territorio bajista, mientras que la Tasa de Cambio de tres días (RoC) muestra que los vendedores están a cargo. Dicho esto, el USD/MXN necesita lograr un cierre diario por debajo de 17,00. En ese resultado, el siguiente soporte sería la figura psicológica de 16,50, seguida por el mínimo diario de octubre de 2015 de 16,3267, antes de probar la señal de 16,00. Por el contrario, la primera resistencia del USD/MXN es la EMA de 20 días en 17,1772, seguida del mínimo diario del 17 de mayo convertido en resistencia en 17,4038.

- Sesión volátil para los metales, mientras el Dólar estadounidense se mantiene estable.

- Tras repuntar hasta el nivel más alto desde el 23 de junio, el XAU/USD giró a la baja.

- El Oro está perdiendo impulso, y la reversión podría dejar al descubierto 1.900$.

El precio del Oro subió hasta 1.935$/oz, alcanzando el nivel más alto desde el 23 de junio. Sin embargo, rápidamente invirtió el curso y bajó. El XAU/USD cayó hasta los 1.919$, marcando un nuevo mínimo diario.

El metal amarillo subió a máximos semanales y luego cayó a mínimos diarios en pocos minutos, perdiendo casi 20$. La volatilidad sigue siendo elevada, y el precio lucha por mantenerse por encima de 1.920 $. Si el precio logra mantenerse por encima de los 1.930$, las perspectivas mejorarían para los alcistas. Por el contrario, si el precio se consolida por debajo de 1.920$, parece probable que se produzcan más pérdidas. La siguiente zona de soporte se sitúa en torno a 1.910$.

Especial atención a las Minutas del FOMC y a los datos de EE.UU.

Losdatos económicos de EE.UU. mostraron que los pedidos de fábrica en mayo subieron un 0.3%, por debajo del 0.8% esperado por los mercados. El jueves se publicarán datos clave del mercado laboral, como el informe ADP, las solicitudes de subsidio de desempleo y el JOLTS. El viernes será el turno del informe de nóminas no agrícolas.

Más tarde, el miércoles, a las 18:00 GMT, la Reserva Federal publicará las actas de su reunión de junio, en la que decidió mantener los valores en cartera por primera vez en el ciclo de ajuste. Las Minutas podrían mostrar un sesgo de línea dura en el debate. Desde la reunión, el presidente Powell y otros funcionarios han repetido que las previsiones son de más subidas de tasas antes de fin de año.

Las Minutas y las cifras de empleo probablemente causarán volatilidad en los mercados financieros y desempeñarán un papel clave en la configuración de las expectativas de política monetaria de la Fed. Si los mercados perciben un tono más de línea dura por parte de la Fed, los rendimientos estadounidenses podrían subir y pesar sobre el Oro. Por el contrario, unos datos débiles podrían ser positivos para el metal amarillo.

Niveles técnicos

- La Plata sube por cuarto día consecutivo, impulsada por la debilidad del USD y las expectativas de las próximas actas de la Fed.

- Los decepcionantes datos económicos de EE.UU. y las tensiones comerciales entre China y EE.UU. podrían aumentar el atractivo del XAG como activo refugio.

- Mercados a la expectativa de los datos clave del mercado laboral de EE.UU. y el informe de nóminas no agrícolas, que podría dar forma a las futuras acciones de la Fed.

El precio de la Plata sube por cuarto día consecutivo, ya que el Dólar (USD) se debilitó antes de la publicación de las Minutas de la última reunión de junio de la Reserva Federal (Fed), que daría algunas pistas sobre el camino a seguir del banco central de EE.UU. en materia de política monetaria. El XAG/USD cotiza por encima de 23.00$, tras alcanzar un mínimo diario de 22.77$.

La ralentización de la economía estadounidense y las tensiones geopolíticas impulsan los precios de la Plata

Wall Street vuelve a operar con pérdidas a la espera de la publicación de las actas de la Fed. Los datos de la Oficina del Censo de EE.UU. revelaron que los pedidos de fábrica de mayo se situaron en el 0.3%, sin cambios respecto a los datos de abril, pero incumpliendo las estimaciones de un aumento del 0.8%. Excluyendo los transportes, los pedidos cayeron un -0.5%, por debajo de la cifra revisada a la baja del mes anterior del -0.6% y por debajo de la expansión del 0.5% prevista por el consenso.

El XAG/USD reaccionó al alza a los datos, ya que muestran que la economía de EE.UU. se está desacelerando, ya que los datos revelados el lunes mostraron que el PMI manufacturero de ISM de junio se desplomó en el territorio de la recesión en 46.0, por debajo del 46.9 de abril. Los rendimientos de los bonos del Tesoro de EE.UU. prácticamente no han variado, mientras que los rendimientos reales de EE.UU., calculados con el rendimiento nominal menos la inflación, se mantienen en el 1.630%, lo que limita la recuperación del XAG/USD.

En cuanto a la política monetaria, los operadores de futuros ven a la Fed subiendo los tipos una sola vez, contrariamente a lo que dijo el presidente de la Fed Powell en sus dos últimas apariciones públicas, como muestran las probabilidades de la herramienta FedWatcth de CME para una subida de tipos de 25 puntos básicos en julio, en el 88,7%. Las actas podrían consolidar el argumento de la Fed de dos subidas de tipos, que los participantes del mercado no prevén.

Mientras tanto, las disputas entre China y EE.UU. podrían aumentar el apetito por los metales preciosos, ya que la tensión en torno a las exportaciones de TI, tecnología y materias primas de China a EE.UU. para producir chips podría agravar el sentimiento y reforzar los metales preciosos. A este respecto, la Secretaria del Tesoro estadounidense, Janet Yellen, viaja a China el jueves para reunirse con funcionarios chinos.

Próximos eventos

El jueves se publicarán los datos del mercado laboral estadounidense y el PMI de servicios ISM. El viernes, el informe de nóminas no agrícolas de EE.UU. podría dictar lo que la Fed podría hacer en la próxima reunión de política monetaria.

Análisis del precio del XAG/USD: Perspectiva técnica

El XAG/USD amplió su recuperación, aunque sigue por debajo de los niveles de resistencia técnica que, una vez superados, podrían allanar el camino para nuevas subidas. La primera resistencia es la media móvil exponencial (EMA) de 20 días en 23.10$, seguida de la confluencia de una línea de tendencia de resistencia a la baja y la EMA de 50 días en torno a 23.46$. Una ruptura por encima expondrá el máximo diario del 16 de junio en 24.20$. Por el contrario, una caída por debajo de 23.00$ mantendría a los vendedores al mando y agravaría la caída hasta el mínimo del 23 de junio en 22.11$.

- El S&P 500 se recupera fuertemente al inicio de la sesión americana y vuelve a subir a la zona de máximos semanales, alrededor de 4.450.

- La escalada de las tensiones entre China y EE.UU. pesa sobre el sentimiento de los mercados.

- Los participantes del mercado esperan la publicación de las minutas de la última reunión de la Fed.

El índice S&P 500 se ha recuperado fuertemente al inicio de la sesión americana del miércoles y vuelve a subir a la región de los 4.450 puntos, prácticamente sin cambios en el día. Anteriormente en el día, el S&P 500 había caído a la región de los 4.425 puntos durante la sesión europea tras la escalada de las tensiones entre China y los Estados Unidos (EE.UU.).

A primera hora del miércoles, China ha anunciado controles de las exportaciones de algunos productos de galio y germanio, que se utilizan en la producción de vehículos eléctricos y semiconductores, a partir del 1 de agosto. Además, se ha citado a Peter Arkell, presidente de la Asociación Global de Minería de China, diciendo que "China ha golpeado las restricciones comerciales americanas donde más le duele".

Las últimas represalias de China son una reacción al freno estadounidense a los envíos de chips de inteligencia artificial a Pekín.

En la misma línea, una noticia del Wall Street Journal (WSJ) informaba que la administración Biden podría intentar restringir el acceso de las compañías chinas a los servicios de computación en la nube estadounidenses.

Los datos publicados hoy han mostrado que el Índice de Gerentes de Compras (PMI) del sector servicios de China ha caído hasta 53.9 puntos en junio, frente a la expansión de 57.1 registrada en mayo, según los últimos datos publicados por Caixin.

Los participantes del mercado prestarán ahora atención a las minutas de la reunión de junio del Comité Federal de Mercado Abierto (FOMC), que se publicarán durante la sesión americana de hoy, en busca de nuevas pistas sobre la orientación de tasas de la Reserva Federal.

Ver: Previa de las Minutas del FOMC: ¿Más que un mensaje de línea agresiva?

Más adelante en la semana, la atención se centrará en los datos del informe de empleos del sector privado de ADP y al PMI de servicios del ISM de EE.UU. del jueves y a los datos oficiales de empleo (NFP) de EE.UU. del viernes.

S&P 500 niveles técnicos

Los economistas de MUFG Bank ven al EUR/USD más alto pero por debajo de lo previsto.

Hay cierto margen alcista desde aquí

Hemos bajado un poco nuestro nivel máximo de 1.1500 del EUR/USD.

Unos datos más débiles de lo esperado en la Eurozona, una subida de tasas por parte de la Fed en julio y las continuas preocupaciones sobre el crecimiento mundial restarán algo del modesto impulso alcista del EUR/USD.

Aun así, suponiendo que no empeore notablemente el crecimiento en la Eurozona y que repunte el optimismo en China, seguimos viendo cierto margen alcista a partir de aquí.

EUR/USD - tercer trimestre de 2023 en 1.10, cuarto trimestre de 2023 en 1.12, primer trimestre de2024 en 1.13, segundo trimestre de 2024 en 1.10

- El EUR/USD sigue rondando la zona de 1.0900 el miércoles.

- Inmediatamente a la baja emerge la zona de soporte de 1.0830.

El EUR/USD se mantiene oscilante en torno a la zona de 1.0900 a mediados de semana.

La acción de los precios en torno al par parece vacilante por el momento. El par necesita superar el máximo de junio en 1.1012 (22 de junio), idealmente a corto plazo, para permitir la reanudación de la tendencia alcista y un posible desafío del máximo de 2023 justo por debajo de 1.1100 (26 de abril).

Sin embargo, de no hacerlo, podría provocar el resurgimiento de la presión vendedora, lo que podría abrir la puerta a otra visita al mínimo semanal en 1.0835 (30 de junio) antes de la SMA transitoria de 100 días, hoy en 1.0823.

A más largo plazo, la visión positiva se mantiene por encima de la SMA de 200 días, hoy en 1.0608.

Gráfico diario del EUR/USD

- El USD/CAD ha sentido una fuerte presión vendedora en torno a 1.3300 en un contexto de fortaleza del precio del petróleo.

- Se espera que el S&P 500 abra en negativo, ya que los inversores se muestran cautos ante las ganancias corporativas del segundo trimestre.

- Aunque la Fed ha votado a favor de dos subidas más de los tipos de interés, la comunidad inversora espera sólo una subida de tipos para finales de año.

El par USD/CAD lucha cerca del nivel de resistencia de 1.3300 en los primeros compases de la sesión neoyorquina. Se espera que el CAD se mantenga en vilo, ya que el ánimo del mercado se ha vuelto de aversión al riesgo antes de la apertura de la sesión de EE.UU. tras un feriado.

Se espera que el S&P 500 abra con un tono negativo, ya que los inversores se muestran cautos antes de las ganancias corporativas del segundo trimestre. Se esperan ganancias moderadas de las empresas estadounidenses en un contexto de subidas de las tasas de interés de la Reserva Federal (Fed) y de restricción del crédito por parte de los bancos comerciales. Los bancos comerciales estadounidenses endurecieron su proceso de desembolso de créditos para evitar mantener la calidad de sus activos en un entorno turbulento.

El Índice del Dólar (DXY) ha caído tras enfrentarse a la presión vendedora en torno a 103.20 a pesar de que los inversores han desplazado su atención a la publicación de las MInutas del Comité Federal de Mercado Abierto (FOMC). Aunque el presidente de la Fed, Jerome Powell, ha votado a favor de dos subidas más de los tipos de interés, la comunidad inversora espera solo una subida de tipos para finales de año.

En cuanto a la orientación del Índice del Dólar, los economistas de MUFG esperan que, aunque el FOMC suba los tipos en julio, con el mercado casi al completo y con la mayoría de los demás bancos centrales del G10 predispuestos a seguir subiendo, el margen para que el dólar se fortalezca durante la segunda mitad del año siga siendo limitado.

Mientras tanto, el dólar canadiense se ha fortalecido en un contexto de precios del petróleo al alza. Los futuros del West Texas Intermediate (WTI) en NYMEX han subido hasta cerca de los 72$, ya que el interés comprador inspirado por el anuncio de recortes de producción por parte de Arabia Saudí está superando las sombrías perspectivas mundiales.

Cabe destacar que Canadá es el principal exportador de petróleo a Estados Unidos y la subida de los precios del petróleo soporta al Dólar canadiense.

Los pedidos a fábrica en EE.UU. crecieron un 0.3% en mayo, cinco décimas por debajo del consenso del 0.8% esperado por el mercado. La cifra de abril ha sido revisada a la baja, situándose en el 0.3% frente al 0.4% previo.

Según publica la Oficina del Censo de Estados Unidos, los nuevos pedidos de productos manufacturados subieron en cinco de los últimos seis meses, aumentando en 1.6 mil millones o 0.3% a 578.000 millones de dólares.

- El USD/MXN quiebra la zona de los 17.00$ por primera vez desde 2015.

- La confianza del consumidor de México ha llegado en junio a 45.2, su nivel más alto en 19 meses.

- Los operadores estarán pendientes de las Minutas del FOMC para determinar el próximo movimiento del par.

El USD/MXN continúa con la tendencia bajista iniciada hace meses y quiebra la zona de 17.00$ por primera vez en más de siete años y medio.

El par subió en la apertura europea a un máximo de dos días en 17.07, pero en las dos últimas horas ha cedido terreno abruptamente hasta caer a 16.98, nuevo mínimo desde diciembre de 2015.

Varios factores afectan a la cotización del USD/MXN

En primer lugar, el Índice del Dólar (DXY) ha perdido tracción, descendiendo desde un techo de dos días en 103.21 a los alrededores del suelo diario 102.95. En este momento, el billete verde cotiza sobre 103.00, perdiendo un 0.10% diario.

El otro elemento que ha influido sobre el USD/MXN es la publicación del índice de confianza del consumidor de México, que ha subido a 45.2 puntos en junio, cinco décimas por encima de los 44.7 de mayo. Este es el nivel más alto registrado por el indicador en 19 meses, concretamente desde noviembre de 2021.

Los operadores del par esperan ahora el gran evento de la jornada, las Minutas de la Fed. Según el analista de FXStreeet, Matías Salord, na publicación de línea dura podría beneficiar al Dólar estadounidense moderadamente, mientras que un comunicado inesperadamente más suave podría tener un impacto más significativo en el debilitamiento del USD.

USD/MXN Niveles

Con el USD/MXN operando al momento de escribir sobre 16.99, perdiendo un 0.33% diario, el primer soporte se espera en 16.90, mínimo del 16 de diciembre de 2015. Si quiebra esta zona hay espacio para una caída mayor hacia 16.30/35, donde están los suelos de octubre de 2015.

Al alza, el cruce tendría que superar 17.07, techo de hoy, para poder dirigirse hacia 17.17, máximo del 30 de junio. Más arriba espera la región de 17.60, máximo del 5 de junio y antiguo soporte que ejercerá de barrera al alza.

USD/MXN Gráfico de 1 hora

- El DXY prolonga el ánimo de consolidación semanal en torno a 103.00.

- La reanudación del interés comprador podría desafiar 103.50.

El DXY alterna ganancias con pérdidasl, imitado dentro de un rango semanal en torno a la zona de 103.00 el miércoles.

Aunque parece probable una mayor consolidación a muy corto plazo, la continuación de la tendencia alcista vigente desde mediados de junio podría desafiar el máximo semanal en 103.54 (30 de junio) antes del máximo de mayo en 104.69 (31 de mayo), que parece reforzado por la SMA de 200 días.

En un panorama más amplio, mientras se mantenga por debajo de la SMA de 200 días en 104.74, las perspectivas para el índice seguirán siendo negativas.

Gráfico diario del DXY

-

El Dólar canadiense pierde terreno, ya que la subida de las tasas de interés en Estados Unidos y las expectativas de más subidas favorecen al Dólar.

-

Comienza la conferencia trienal de la OPEP de los peces gordos del petróleo, aunque la cobertura mediática es limitada.

-

La tendencia alcista a largo plazo podría estar experimentando el inicio de un nuevo ciclo alcista si se mantienen los máximos diarios.

El Dólar canadiense (CAD) se está debilitando frente al Dólar estadounidense (USD) el miércoles, deprimido por la opinión de que las tasas de interés subirán más en los EE.UU. en comparación con Canadá.

Según las predicciones de Trading Economics, es probable que las tasas de interés básicas -fijadas por los bancos centrales de cada país- suban un 0.25% en Canadá frente al 0.50% en su vecino del sur. Dado que unas tasas de interés relativamente más altas atraen mayores entradas de capital, el Dólar se beneficiará más que el CAD.

Se está celebrando una importante conferencia de la Organización de Países Exportadores de Petróleo (OPEP), que podría afectar a los precios del Petróleo, mientras que los operadores del crudo también estarán muy pendientes de los datos del Instituto Americano del Petróleo (API). Ambos datos podrían afectar al dólar canadiense (CAD).

El par USD/CAD cotiza en la zona de 1.3250 durante la sesión americana del miércoles.

Noticias del Dólar canadiense y movimientos del mercado

-

El Dólar canadiense (CAD) cae frente al Dólar estadounidense (USD) ante las previsiones de mayores subidas de las tasas de interés en EE.UU. en comparación con Canadá.

-

La Reserva Federal de EE.UU. (Fed) ya ha elevado su tipo básico de préstamo a un nivel superior del 5.25%, en comparación con el tipo de interés oficial del Banco de Canadá (BoC) del 4.75%.

-

Según Trading Economics, se espera que la Fed suba las tasas un 0,25% tanto en el tercer trimestre como en el cuarto antes de alcanzar la tasa máxima. Esto contrasta con una única subida del 0,25% en el tercer trimestre en el caso del BOC.

-

Los rendimientos de los bonos del Tesoro de EE.UU., la rentabilidad que los inversores pueden esperar de la tenencia de bonos, suelen ser superiores a los de sus homólogos canadienses, lo que atrae aún más el capital de los inversores y da soporte a la divisa. El rendimiento de referencia de los Bonos del Tesoro estadounidense a 10 años es del 3.859%, frente al 3.352% de los rendimientos de los bonos del Estado canadiense a 10 años.

-

Las curvas de rendimiento de ambos países muestran una inversión, lo que sugiere que las tasas alcanzarán un máximo a corto plazo antes de caer, lo que coincide con las previsiones. La inversión de la curva de rendimiento también puede ser un aviso de recesión inminente.

-

La reunión trienal de la OPEP, el 8º Seminario Internacional, se está celebrando en Viena y durará hasta el 6 de julio. Los ministros de petróleo de los Estados se reunirán con otros protagonistas de la energía mundial. El acceso de los periodistas al evento ha sido limitado, pero existe la posibilidad de que la filtración de noticias repercuta en los precios del petróleo y, por tanto, en el CAD, ya que el crudo es el principal producto de exportación de Canadá.

-

El tema más reciente que ha acaparado la atención del mercado del petróleo es la preocupación por el suministro saudí y ruso, por lo que cualquier noticia al respecto podría afectar a los mercados.

-

Las cifras de los inventarios semanales del Instituto Americano del Petróleo (API) se publicarán a las 14:30 GMT y podrían afectar a los precios del petróleo y por lo tanto al USD/CAD si muestran un cambio inesperado en los inventarios.

Análisis Técnico del Dólar Canadiense: Señales de una reversión en línea con la tendencia alcista a largo plazo

El USD/CAD ha estado en una tendencia alcista a largo plazo en el gráfico semanal desde los mínimos de 2021. Desde octubre de 2022, ha estado en una consolidación lateral dentro de la tendencia alcista y actualmente se encuentra en la parte inferior de ese rango. Dado que la tendencia tiene tendencia a extenderse, las probabilidades en general favorecen a los largos sobre los cortos.

El USD/CAD parece haber completado un patrón de precios de movimiento medido desde los máximos de marzo de 2023. El movimiento medido es un patrón de precios de 3 ondas en zig-zag, muy parecido a una corrección ABC en la que la primera y tercera ondas tienen una longitud similar (ondas A y C en el gráfico de abajo).

El movimiento medido en el USD/CAD parece que probablemente se ha completado ya que las ondas A y C tienen una longitud similar. Si es así, es probable que el precio haya hecho suelo y esté a punto de iniciar un ciclo alcista.

-638241589027422930.png)

Dólar estadounidense frente al dólar canadiense: Gráfico semanal

También hay una confluencia de soportes justo debajo de los mínimos de junio, a finales de 1,30, formada por varias medias móviles más largas y una línea de tendencia principal. Es probable que esto apuntale los precios en este nivel y reduzca las posibilidades de una quiebre. Sólo una ruptura decisiva por debajo de 1,3050 demostraría que esta gruesa banda de soporte de peso se ha roto definitivamente. Una ruptura bajista decisiva es aquella que va acompañada de una vela roja más larga de lo normal o de tres velas rojas seguidas.

-638241588399388130.png)

Dólar estadounidense - Dólar Canadiense: Gráfico Diario

El gráfico diario sugiere además la posibilidad de una recuperación alcista. El movimiento alcista desde el mínimo del 27 de junio ha ido acompañado de un fuerte impulso, como muestra la lectura alta del índice de fuerza relativa (RSI), que es más alta que cuando los precios estaban más elevados antes del mínimo del mercado.

Actualmente, el par está rompiendo por encima del máximo inferior clave de 1.3270, lo que podría confirmar una reversión alcista a corto plazo. Podría subir hasta 1.3400 y la media móvil simple de 50 días, lo que alinearía la tendencia a corto plazo con la tendencia alcista a largo plazo.

Mucho depende del cierre del miércoles. Si es fuertemente alcista y el día cierra cerca de sus máximos de 1.3293, entonces la ruptura al alza puede considerarse decisiva y con probabilidades de prolongarse. Sin embargo, si el precio vuelve a caer y termina el día por debajo de 1.3270, la ruptura puede haber sido falsa y los precios podrían bajar o moverse lateralmente a corto plazo.

Preguntas frecuentes sobre el Dólar canadiense

¿Qué factores determinan la cotización del Dólar canadiense?

Los factores clave que impulsan al Dólar Canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del Petróleo, la mayor exportación de Canadá, la salud de su economía, la inflación y la Balanza comercial, que es la diferencia entre el valor de las exportaciones de Canadá frente a sus importaciones. Otros factores son el sentimiento de los mercados, es decir, si los inversores apuestan por activos más arriesgados (apetito de riesgo) o buscan refugios seguros (aversión al riesgo), siendo el apetito de riesgo positivo para el CAD. Como principal socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

¿Cómo influyen las decisiones del Banco de Canadá en el Dólar canadiense?

El Banco de Canadá (BoC) influye considerablemente en el dólar canadiense al fijar el nivel de las tasas de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de las tasas de interés para todos. El principal objetivo del BOC es mantener la inflación entre el 1% y el 3% ajustando las tasas de interés al alza o a la baja. Unas tasas de interés relativamente más altas suelen ser positivas para el CAD. El Banco de Canadá también puede utilizar la relajación y el endurecimiento cuantitativos para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

¿Cómo influye el precio del Petróleo en el Dólar canadiense?

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del Petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del Petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del Petróleo cae. Los precios del petróleo más altos también tienden a resultar en una mayor probabilidad de una balanza comercial positiva, que también es un soporte para el CAD.

¿Cómo influyen los datos de inflación en el valor del Dólar canadiense?

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una divisa, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos con la relajación de los controles de capital transfronterizos. La inflación tiende a llevar a los bancos centrales a subir los tipos de interés, lo que atrae más capital de inversores internacionales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el dólar canadiense.

¿Cómo influyen los datos económicos en el valor del Dólar canadiense?

Las publicaciones de datos macroeconomía miden la salud de la economía y pueden influir en el Dólar canadiense. Indicadores como el PIB, los PMIs de manufactura y servicios, el empleo y las encuestas sobre el sentimiento de los consumidores pueden influir en la dirección del CAD. Una economía fuerte es bien para el dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga

- El par USD/JPY se ha mantenido al alza mientras se mantienen las esperanzas de una intervención del Banco de Japón en los mercados de divisas.

- Se espera que los inversores se centren en los valores, ya que la temporada de ganancias corporativas en EE.UU. comenzará la semana que viene.

- Las Minutas del FOMC proporcionaría una explicación detallada detrás de la decisión de la Fed sobre la tasa de interés sin cambios.

El par USD/JPY está demostrando amplios movimientos en un territorio acotado cerca de 144.50 en la sesión americana temprana. Se espera que USD/JPY se mantenga volátil ya que las esperanzas de una intervención sigilosa por parte del Banco de Japón (BoJ) en el ámbito de las divisas para dar soporte a la depreciación del Yen son mayores.

El principal diplomático financiero de Japón, Masato Kanda, dijo el martes que las autoridades estaban en estrecho contacto con la Secretaria del Tesoro de EE.UU., Janet Yellen, y otros funcionarios en el extranjero "casi todos los días" sobre divisas y mercados financieros más amplios, según informa Reuters.

Los futuros del S&P 500 han ampliado las pérdidas en la sesión de Londres antes de la apertura de los mercados estadounidenses tras un día festivo. Se espera que los inversores realicen acciones específicas, ya que la temporada de ganancias corporativas comenzará la próxima semana.

El Índice del Dólar (DXY) muestra repuntes de volatilidad, ya que los inversores están pendientes de la publicación de las Minutas del Comité Federal de Mercado Abierto (FOMC). La publicación de las actas del FOMC proporcionaría una explicación detallada detrás de la decisión de la tasa de interés sin cambios anunciada por el presidente de la Reserva Federal (Fed), Jerome Powell, en la política de junio.

Según la herramienta Fedwatch de CME, es muy probable una subida de tipos de interés de 25 puntos básicos (pb) hasta el 5.25-5.50%. Por su parte, el presidente de la Fed de Atlanta, Raphael Bostic, es partidario de que la política monetaria siga endureciéndose. Cree que el banco central ha llegado a un punto en el que las tasas de interés son suficientemente restrictivas para reducir la inflación al 2%.

Más adelante, los inversores centrarán su atención en las nóminas no agrícolas (NFP) de junio. El informe preliminar muestra una nueva adición de 225.000 empleados frente a la adición anterior de 339.000. La tasa de desempleo se situaría en el 3.6%. Los datos alentadores del mercado laboral podrían reforzar la necesidad de más subidas de tasas de interés por parte de la Fed.

- El AUD/USD está buscando un colchón en torno a 0.6660, sin embargo, el lado bajista parece favorecido.

- Se espera que el Índice del Dólar muestre una gran volatilidad antes de las Minutas del FOMC.

- El par AUD/USD ha caído por debajo del patrón gráfico del canal ascendente, lo que indica una reversión bajista.

El par AUD/USD busca un colchón en torno a 0.6660 en la sesión londinense. El Dólar australiano fue testigo de una fuerte caída ya que la aversión al riesgo está en acción. El ánimo de los mercados se ha moderado ya que se espera que los inversores se mantengan ligeros antes de la temporada de resultados del segundo trimestre.

Se espera que el Índice del Dólar (DXY) muestre una fuerte volatilidad antes de la publicación de las actas del Comité Federal de Mercado Abierto (FOMC). Las actas ofrecerán una explicación detallada de la decisión de la Fed de mantener sin cambios los tipos de interés en la reunión de junio.

Mientras tanto, el Dólar australiano se enfrenta a la presión después de la publicación de los débiles datos del PMI de manufactura. Los datos económicos se situaron en 50.3, por debajo de las expectativas y de la publicación anterior de 50.7.

El par AUD/USD ha caído por debajo del patrón gráfico del canal ascendente en una escala de cuatro horas, lo que indica una reversión bajista. Anteriormente, el AUD rebotó después de encontrar fuerza cerca del retroceso de Fibonacci del 61.8% (trazado desde el mínimo del 31 de mayo en 0.6505 hasta el máximo del 16 de julio en 0.6900) en 0.6628.

El par ha caído por debajo de la media móvil exponencial (EMA) de 50 periodos en 0.6675, lo que indica que la tendencia a corto plazo se ha vuelto bajista.

Además, el índice de fuerza relativa (RSI) (14) se ha situado en el rango de 40.00-60.00 puntos. Un mayor deslizamiento activaría el impulso bajista.

Una ruptura segura del mínimo del 29 de junio en 0.6595 arrastraría al AUD hacia el mínimo del 2 de junio en 0.6565 y el soporte de nivel redondo en 0.6500.

Por otro lado, una ruptura decisiva por encima del 38.2% del nivel Fibonacci en 0.6732 expondría al Dólar australiano al máximo del 23 de junio en 0.6767, seguido por la resistencia de nivel redondo en 0.6800.

Gráfico de cuatro horas del AUD/USD

El índice de confianza del consumidor de México publicado por el Instituto Nacional de Estadística y Geografía (INEGI) ha subido a 45.2 puntos en junio, cinco décimas por encima de los 44.7 de mayo.

Este es el nivel más alto de confianza registrado por el indicador en 19 meses, concretamente desde noviembre de 2021.

Según el comunicado de INEGI, "se observaron alzas mensuales en los componentes que evalúan la situación económica presente de los miembros del hogar y del país, así como en el correspondiente a la posibilidad en el momento actual de los miembros del hogar para realizar compras de bienes durables. Por su parte, el rubro que capta la situación económica esperada dentro de 12 meses de los miembros del hogar mostró una disminución mensual. El componente que mide la situación económica futura del país se mantuvo en un nivel similar al de mayo de 2023".

En el sexto mes de 2023 y en términos desestacionalizados, la confianza del consumidor registró un incremento anual de 2.6 puntos.

USD/MXN reacción

El USD/MXN ha rebotado tras la publicación entre 17.04 y 17.06. Al momento de escribir, el par cotiza alrededor de 17.04, ganando un leve 0.01%, prácticamente plano en el día.

- El EUR/JPY cotiza con pequeñas ganancias en la zona por debajo de 157.50.

- A corto plazo se prevén ganancias adicionales.

El EUR/JPY recupera el sesgo alcista y vuelve a conquistar la barrera de 157.00 tras la caída anterior hasta la zona de 156.70 el miércoles.

A la vista de la evolución de los precios, lo más probable es que se produzcan movimientos laterales antes de que se reanude la tendencia alcista. Por el contrario, las ganancias adicionales deberían superar la zona de 158.00 para permitir un movimiento potencial hacia el máximo semanal de 163.09 (22 de agosto de 2008).

Por el momento, las subidas se ven favorecidas mientras el comercio se sitúe por encima de la SMA de 200 días, hoy en 145.43.

Gráfico diario del EUR/JPY

El canciller alemán, Olaf Scholz, declaró el miércoles que no pueden seguir con tasas de interés del 0% y señaló que apoyan al Banco Central Europeo (BCE) en su lucha contra la inflación, según informa Reuters.

Scholz señaló además que la financiación de los valores bursátiles de Alemania supondrá un reto para el presupuesto.

Preguntado por la decisión del fabricante de chips estadounidense Intel de desarrollar dos plantas en Magdeburgo, ha comentado que "es una señal impresionante que tantas compañías alemanas e internacionales elijan Alemania para ampliar su producción de semiconductores", respondió Scholz.

Reacción de los mercados

El par EUR/USD no reaccionó a estos comentarios y cotiza plano alrededor de 1.0880.

- El precio del Oro aspira a recuperar la resistencia crucial de 1.930,00$ en medio de una gran volatilidad del DXY.

- Se espera que la próxima temporada de resultados trimestrales mantenga a las acciones estadounidenses bajo presión y se observe una acción selectiva de las acciones.

- El precio del Oro ha intentado romper la línea de tendencia bajista trazada desde 2.079,76$.

El precio del Oro (XAU/USD) intenta recuperar la resistencia inmediata de 1.930,00$ en la sesión europea. El metal precioso está teniendo fuerza ya que los inversores se aferran a la proyección de una sola subida de tasas de interés por parte de la Reserva Federal (Fed) para fin de año.

Los futuros del S&P 500 han registrado pérdidas significativas en la sesión londinense, ya que los inversores se muestran cautos antes de la apertura de los mercados estadounidenses tras el festivo por el Día de la Independencia. Además, se espera que la próxima temporada de resultados trimestrales mantenga a las acciones bajo presión y se observe una acción selectiva de los valores.

El Índice del Dólar (DXY) muestra repuntes de volatilidad en torno a 103.00 antes de las Minutas del Comité Federal de Mercado Abierto (FOMC). Los inversores buscan pistas sobre la orientación de las tasas de interés. Sin embargo, el presidente de la Fed, Jerome Powell, ha comenzado a preparar a los inversores para dos subidas más de las tasas de interés este año. Por lo tanto, la incertidumbre relativa de las actas del FOMC podría seguir siendo poco profunda.

La volatilidad en el precio del Oro llegaría tras la publicación de los datos de empleo de junio. De acuerdo con las estimaciones, se espera que el informe de empleo de EE.UU. que publicará Automatic Data Processing (ADP) muestre una disminución en la adición de empleo a 180.000 frente a la adición anterior de 278.000.

El jueves, los inversores también estarán atentos a los datos del PMI de servicios del ISM. Esta semana, el PMI de manufactura continuó su racha de contracción durante ocho meses seguidos.

Análisis técnico del Oro

Elprecio del oro ha intentado romper la línea de tendencia bajista trazada desde el máximo del de mayo en 2.079,76$ en una escala de cuatro horas. De confirmarse la ruptura, se activaría la reversión alcista. La media móvil exponencial (EMA) de 50 periodos en 1.922,30$ brinda soporte a los alcistas del Oro.

El índice de fuerza relativa (RSI) (14) busca moverse dentro del rango alcista de 60.00-80.00. Si esto ocurriera, se activaría el impulso alcista.

Gráfico de 4 horas

El EUR/USD se mantiene en rango por encima del soporte en la zona baja/media de 1.08. Los economistas de Scotiabank analizan las perspectivas técnicas del par.

Las ganancias por encima de la resistencia 1.0910 proporcionarán un renovado impulso alcista para volver a probar 1.10

Las tendencias mantienen un matiz suave en el gráfico a corto plazo, pero no hay ningún incentivo fuerte para empujar el Euro a la baja en este momento y las caídas recientes han sido bien soportadas en torno a la media móvil de 40 días (1.0828 actualmente) y los mínimos en torno a 1.08 deberían seguir siendo un soporte firme.

La superación de la resistencia 1.0910 desde el máximo del 22 de junio proporcionará un nuevo impulso alcista para volver a probar 1.10.

- El Dólar estadounidense se aprecia, borrando en parte las pérdidas del martes.

- Este miércoles se publicarán los pedidos de fábrica estadounidenses y las Minutas del FOMC.

- El Índice del Dólar vuelve a superar los 103.00, aunque los mercados muestran reacciones nerviosas.

El Dólar estadounidense regresó tras la breve pausa del martes debido a la festividad nacional de EE.UU. Los mercados vuelven a centrarse en los dos elementos clave para esta semana, que son el informe de empleo de EE.UU. del viernes y las Actas del Comité Federal de Mercado Abierto (FOMC) que se publicarán a las 18:00 GMT de este miércoles. Los operadores buscarán pistas sobre el número de subidas de tipos de interés previstas y, sobre todo, sobre la longevidad del nivel de pivote que la Fed querrá mantener antes de empezar a recortar las tasas. Cualquier perspectiva de recorte de tipos se traducirá en un debilitamiento del Dólar estadounidense, ya que el valor de la tasa de interés de la divisa comenzará a descender frente a sus homólogas, lo que probablemente provocará ganancias en las acciones estadounidenses.

Otros datos a tener en cuenta este miércoles son los pedidos de fábrica y el índice de optimismo económico IBD/TIPP, ambos a las 14:00 GMT. Las cifras de las reservas de petróleo crudo de la Administración de Información de Energía de Estados Unidos (EIA) se han adelantado al jueves. A las 18:00 GMT se publicarán las actas del Comité Federal de Mercado Abierto (FOMC ) y a las 20:30 GMT se conocerán las reservas de petróleo del Instituto Americano del Petróleo (API).

Resumen diario: El Dólar estadounidense tiene mucho trabajo por delante para borrar las pérdidas del martes

- A las 14:00 GMT se publicarán los pedidos de fábrica en Estados Unidos, que se espera que suban del 0.4% anterior al 0.8% en mayo.

- John C. Williams, el presidente del Banco de la Reserva Federal de Nueva York, hará su aparición hacia las 20:00 GMT y podría hacer comentarios adicionales para guiar a los mercados sobre las actas del FOMC.

- Por su parte, el Dólar estadounidense cotiza a la baja frente al Euro, ya que las cifras del Índice de Gerentes de Compras (PMI) cayeron por debajo de 50 en Francia e Italia. De este modo, tanto Europa como EE.UU. registran contracciones en sus PMI. Al mismo tiempo, el Banco Central Europeo (BCE) publicó una encuesta sobre las expectativas de inflación, que se han revisado a la baja. Esto se suma a la evidencia de la disminución de las presiones inflacionistas, lo que hace más probable que el BCE ponga fin a su ciclo de subidas antes de lo que anticipan los mercados.

- En China, el Índice de Gerentes de Compras (PMI) Caixin de junio descendió en comparación con el mes anterior, lo que desencadenó una venta masiva de acciones chinas y un debilitamiento del Yuan.

- Mercados asiáticos en su mayoría en rojo, con el Topix japonés cerrando casi sin cambios y el Hang Seng chino perdiendo un 1.57%. Los futuros de la renta variable estadounidense cotizan ligeramente al alza y es posible que se mantengan moderados hasta que los inversores conozcan las actas del Comité Federal de Mercado Abierto.