- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- EUR/USD ofrecido y bajista por debajo de 1.0750.

- Los osos del EUR/USD se fijan en el ratio del 78.6% para poner a prueba la cifra de 1.07.

El EUR/USD entra con el pie izquierdo en la recta final de la semana, después de que el inesperado descenso de la producción industrial de Italia en abril suscitara inquietud en la Eurozona. Sin embargo, los alcistas del EUR/USD están al acecho en los flancos de la corrección por los temas de divergencia de los bancos centrales ante la perspectiva de que la Reserva Federal haga una pausa mientras el BCE sigue subiendo las tasas de interés. Sin embargo, mientras tanto, los osos se están moviendo y vigilan la línea del cuello de la formación de la W diaria como se indica a continuación:

Gráfico diario del EUR/USD

Gráfico de 1 hora del EUR/USD

En el gráfico horario del EUR/USD, el precio va camino del 38.2% de Fibonacci del impulso alcista diario y por encima de las estructuras de resistencia, como se ilustra más arriba. El sesgo sigue siendo bajista mientras que por debajo de 1.0750 con la mirada puesta en la relación del 78.6% para probar 1.07 la figura.

- El EUR/GBP cae a mínimos de 9 meses mientras el BCE se acerca a su tasa máxima y el BoE está listo para continuar el endurecimiento.

- El par señala condiciones de sobreventa en el gráfico diario por primera vez desde 2021.

- Los débiles datos económicos de Italia y Alemania contribuyen a la caída del Euro.

El par EUR/GBP ha experimentado recientemente una caída sustancial, cayendo a mínimos de nueve meses en 0.8540 y estabilizándose en torno a 0.8545. Esta prolongada tendencia a la baja refleja las dificultades a las que se enfrenta el Euro en medio de la recesión económica de la Zona Euro. Sin embargo, hay cierto optimismo respecto a la economía británica, ya que las previsiones del Banco de Inglaterra indican que es probable que el Reino Unido se aleje de la recesión. Además, el hecho de que la inflación en el Reino Unido sea alta está alimentando las apuestas de línea dura del Banco de Inglaterra (BoE), lo que da un soporte adicional a la Libra esterlina.

Los rendimientos alemanes caen por la debilidad de los datos económicos

El Instituto Nacional de Estadística de Italia publicó que la producción industrial italiana disminuyó un 1.9% en abril, frente a la expansión del 0.1% que se esperaba del dato anterior, que también mostraba una contracción del -0.6%. En términos anuales, la producción ha descendido un 7.2%. Además, la zona del euro informó el jueves de las débiles revisiones finales del producto interior bruto (PIB) del primer trimestre, mientras que Alemania (el bloque económico más importante de la zona del euro) atraviesa una recesión técnica.

Los rendimientos alemanes se debilitaron en toda la curva el viernes. El rendimiento de los bonos a 10 años cayó al 2.37%, mientras que el rendimiento a 2 años se sitúa en el 2,96% y el de 5 años en el 2.42%. Además, el índice alemán DAX cerró la semana con pérdidas del 0.60%, lo que indica un sentimiento negativo hacia la actividad económica en Alemania y, por tanto, una presión vendedora sobre el euro.

Para la próxima decisión del Banco Central Europeo (BCE) de la semana que viene, los mercados prevén un anuncio de subida de tasas de 25 puntos básicos (pb) y otro en julio o septiembre. En cuanto al Banco de Inglaterra, los participantes del mercado prevén una subida de 100 puntos básicos, hasta el 5.50%, para el resto del ciclo de ajuste.

Niveles técnicos

Según el gráfico diario, el par EUR/GBP tiene una perspectiva bajista a corto plazo, ya que el índice de fuerza relativa (RSI) y la divergencia de convergencia de la media móvil (MACD) sugieren que los vendedores tienen el control, mientras que el par cotiza por debajo de sus principales medias móviles.

En caso de que el par continúe a la baja, los niveles de soporte se alinean en el mínimo de varios años en 0.8540 y por debajo en torno a la zona de 0,8535 y el nivel de 0.8520. Por el contrario, en caso de que el EUR/GBP recupere tracción, la siguiente resistencia se alinea en la zona de 0.8560 seguida de 0.8580 (mínimo del 7 de junio) y el nivel psicológico clave 0.8600.

Gráfico diario del EUR/GBP

- El USD/MXN cae a mínimos de siete años, bajando un 0.63%.

- El proceso deflacionista de México hace que el IPC de mayo caiga más de lo previsto, lo que previsiblemente impedirá a Banxico subir los tipos.

- El sentimiento optimista de los mercados y las expectativas de una pausa en los tipos de la Fed antes de la reunión del FOMC de la semana que viene lastran al Dólar.

- Los precios de los mercados de futuros tienen un 33% de probabilidades de una subida de tipos de la Fed la semana que viene 90% de probabilidades en la reunión de julio.

El USD/MXN cae a nuevos mínimos de siete años mientras el Peso mexicano (MXN) sigue apreciándose con fuerza frente al Dólar estadounidense (USD), a pesar de que se espera que el banco central mexicano mantenga las tasas más altas durante más tiempo. El USD/MXN cotiza en 17.2695, por debajo de su precio de apertura.

El Peso mexicano sigue fortaleciéndose frente al Dólar estadounidense

El apetito de riesgo sigue pesando sobre el dólar en vísperas de una semana importante para la Reserva Federal (Fed) de EE.UU., que mantendrá las tasas sin cambios en el 5.00%-5.25%. Wall Street registra sólidas ganancias, mientras los operadores se preparan para la reunión del FOMC de la próxima semana.

Mientras tanto, el proceso deflacionista en México está en marcha; según el Instituto Nacional de Estadística, Geografía e Informática (INEGI), el índice de precios al Consumo (IPC) de mayo cayó un -0.22% intermensual, muy por debajo de las estimaciones del -0.16%. En términos anuales, el IPC cayó por debajo del 6.29% del mes anterior, situándose en el 5.84%, por debajo del consenso del 5.9%.

Esto impediría al Banco de México (Banxico) subir las tasas, como mencionó su Gobernadora, Victoria Rodríguez Ceja, quien dijo que el banco central mantendrá las tasas sin cambios para las próximas dos reuniones.

Al otro lado de la frontera, una agenda económica ausente mantiene a los inversores apoyados en el sentimiento alcista de los mercados, con el S&P 500 volviéndose alcista tras ganar más de un 20% desde su última caída. En cuanto a la próxima reunión de política monetaria de la Fed, los futuros del mercado monetario apuntan a una probabilidad del 33% de que la Fed suba los tipos la semana que viene. Sin embargo, las probabilidades se sitúan en el 90% para la reunión de julio después de que dos de los principales bancos centrales, que mantuvieron los tipos en pausa, se apresuraran a endurecer las condiciones a medida que la inflación volvía a subir.

Análisis del precio del USD/MXN: Perspectiva técnica

Desde una perspectiva técnica, el USD/MXN está listo para probar niveles más bajos después de romper los mínimos de julio de 2017 en 17.4498. En un artículo del jueves, mencioné que el par "parece estar tocando suelo" y que podría estar formándose un doble suelo, pero la acción del precio negó el patrón gráfico. Por lo tanto, se espera una mayor caída, con los mínimos de 2016 en 17.0500 a prueba pronto, seguido de la figura de 17.00. Por el contrario, si los compradores de USD/MXN se recuperan, los mínimos de 2017 en 17.4498 podrían exacerbar una mayor debilidad del MXN y elevar el par hacia la EMA de 20 días en 17.5753.

- Wall Street ha recortado ganancias hacia el cierre a la espera del IPC y la Fed.

- Los mercados ven un 72% de posibilidades de que el banco central de EE.UU. mantenga las tasas de interés.

Las acciones de EE.UU. han recortado las ganancias hacia el cierre del viernes, con el S&P 500 incapaz de aferrarse a lo hecho. En el momento de redactar este informe, el índice subió un 0.27%, tras repuntar desde un mínimo de 4.279,10 hasta un máximo de 4.322,20, y retrocedía hasta 4.303 en la actualidad.

El índice de referencia S&P 500 cerró el jueves un 20% por encima de su mínimo de cierre del 12 de octubre y se mantiene alcista en la sesión, en lo que se ha anunciado como el inicio de un nuevo mercado alcista según la definición de algunos participantes del mercado.

Los Valores se han beneficiado del sentimiento que rodea a la Reserva Federal, con una probabilidad del 72% de que el banco central estadounidense mantenga los tipos de interés en el rango actual del 5%-5.25% en su reunión de política monetaria del 13-14 de junio, según la herramienta Fedwatch de CMEGroup. El martes se publicará un importante dato sobre el Índice de Precios al Consumo, que podría ayudar a dar forma a las expectativas sobre nuevos movimientos de la Fed.

Dada la tendencia de Powell hacia una pausa en junio, esperamos que el FOMC mantenga el rango objetivo para la tasa de fondos federales sin cambios este mes", explicaron los analistas de Rabobank.

Sin embargo, los datos económicos más fuertes de lo esperado ya han convencido a cerca de la mitad del FOMC de que están justificadas subidas adicionales de las tasas. Mientras tanto, el ajuste previsto de las condiciones de crédito aún no se ha materializado y no ha sustituido a las subidas de tasas. Por lo tanto, esperamos que el FOMC deje la puerta abierta a una subida de tipos en julio para convencer a los halcones de que se salten el mes de junio", afirman los analistas. "Por ahora, esperamos una subida de tipos de 25 puntos básicos antes de que el FOMC se tome una pausa para lo que queda de año".

- El XAU/USD se enfrenta a leves pérdidas en la zona de 1.960$, pero está preparado para una subida semanal.

- Las expectativas de una pausa en la subida de tasas de la Fed y el frágil sentimiento de los mercados actuarán como vientos de cola para el precio del Oro.

- Los inversores están atentos a la reunión del FOMC y a su orientación futura.

El XAU/USD está experimentando leves pérdidas en torno a la zona de 1.960$, pero sigue preparado para una subida semanal. Sin embargo, las expectativas de pausa en las subidas de tasas por parte de la Reserva Federal actúan como viento de cola para el Oro, mientras que el aumento de los rendimientos de los bonos estadounidenses limita su potencial alcista.

Especial atención a los datos estadounidense y a la reunión del FOMC de la próxima semana

Las expectativas de que la Reserva Federal (Fed) se abstenga de subir los tipos de interés durante su próxima reunión del 13-14 de junio están frenando a los alcistas del USD a la hora de realizar apuestas agresivas y, por tanto, debilitando al Dólar. Sin embargo, las recientes subidas inesperadas de las tasas por parte de los bancos centrales apuntan a un mayor ajuste, lo que podría limitar el potencial alcista del metal amarillo. Los mercados están valorando en una alta probabilidad de una subida de tipos por la Fed en julio, con las posibilidades de aproximadamente el 85%. Además, la probabilidad de un recorte de tasas para finales de año ha disminuido del 50% a principios de semana a alrededor del 15%.

El rendimiento de los bonos estadounidenses subió el viernes. El rendimiento de los bonos del Tesoro a 10 años opera en 3.75%, mientras que los rendimientos a 2 y 5 años se sitúan en el 4.60% y 3.92%. Dado que los rendimientos de los bonos estadounidenses podrían considerarse el coste de oportunidad de mantener el metal amarillo, el aumento de los rendimientos pesó sobre el Oro.

Por otra parte, las expectativas de una recesión mundial tras las cifras del índice de precios al consumo (IPC) de China empeoraron el ánimo del mercado. El IPC de China se contrajo un 0.2% en mayo, mientras que el índice de precios de producción (IPP) experimentó su mayor contracción desde febrero de 2016, cayendo un 4.6% interanual y apuntando a una ralentización de la actividad económica.

Niveles del XAU/USD a vigilar

Según el gráfico diario, la perspectiva técnica para el XAU/USD sigue siendo neutral a bajista. Las medias móviles simples (SMA) de 20 y 100 días parecen converger hacia la zona de 1.950$ para realizar un cruce bajista. En ese caso, podrían entrar en juego más movimientos bajistas.

A la baja, los siguientes niveles de soporte a vigilar son el mencionado nivel de los 1.950$, seguido de la media móvil simple de 100 días en los 1.940$ y la zona de los 1.920$. Por el contrario, la media móvil Simple de 20 días en 1.965$ es clave para que el Oro gane más tracción. Si se supera, el precio podría ver un movimiento más pronunciado hacia la zona de 1.980 $ y luego del nivel psicológico clave 2.000$.

- Los alcistas del USD/CAD buscan la ruptura de la resistencia de 1.3370.

- Los osos necesitan romper la zona de 1.3300 y la zona de demanda sólida.

El USD/CAD se ha mantenido firme en el día, sumándose a su ganancia semanal. Sin embargo, el miércoles, el Banco de Canadá subió su tasa de referencia en 25 puntos básicos a un máximo de 22 años de 4.75%, ante la creciente preocupación de que la inflación podría estancarse significativamente por encima de su objetivo del 2%. Esto deja el panorama técnico en contraste con los fundamentales, considerando las perspectivas de una fase de acumulación según el siguiente análisis:

Gráfico diario del USD/CAD

Los alcistas están avanzando aunque el precio se mantiene adelante de la línea de tendencia bajista.

Gráfico de 1 hora del USD/CAD

Una ruptura de la resistencia, tanto horizontal como dinámica, abrirá los riesgos de un movimiento más allá de 1.3370 y hacia el soporte en torno a 1.34. Sin embargo, los alcistas tienen trabajo por hacer y los fracasos por debajo de la resistencia dejan 1.3300 vulnerable para la próxima semana.

Nos espera una semana ajetreada con las reuniones de la Fed, el BCE y el Banco de Japón, así como los datos clave de EE.UU. sobre inflación y ventas minoristas, y las cifras de empleo de Australia y el Reino Unido. Las decisiones de los bancos centrales y las cifras económicas supondrán un reto para los mercados de acciones y el dólar estadounidense.

Esto es lo que hay que saber para la semana que viene:

El Dólar estadounidense terminó la semana bajo presión, especialmente frente a las divisas emergentes y las materias primas, tras las inesperadas subidas de tipos del Banco de la Reserva de Australia y el Banco de Canadá, la subida de los precios de las materias primas y la mejora del sentimiento de los mercados. Las decisiones del RBA y del BOC impulsaron el rendimiento de los bonos del Estado en todo el mundo.

Los índices de Wall Street alcanzaron su nivel más alto en meses, a pesar de cierta preocupación por las perspectivas económicas mundiales. Las expectativas de una Fed menos dura contribuyeron a la mejora del sentimiento de los mercados. Los rendimientos estadounidenses terminaron la semana moderadamente al alza, respaldados sobre todo por las expectativas de otra subida de tasas, pero no en junio.

La semana que viene será decisiva, y se espera volatilidad debido a acontecimientos cruciales, como las reuniones de los bancos centrales y datos clave. Entre esas cifras relevantes estará el índice de precios al consumo (IPC) de EE.UU. el martes, un día antes de la decisión de la Fed. Se espera que el IPC registre un aumento del 0.3% en mayo y un incremento del 4.2% con respecto al año anterior, por debajo del 4.9%. Se espera que el IPC subyacente anual aumente del 5.5% al 5.6%. El miércoles se publicará el índice de precios de producción.

Si las cifras de inflación al consumo en EE.UU. coinciden con las expectativas, es probable que los mercados no den por sentado ningún cambio por parte de la Fed. La tasa de los fondos de la Fed se sitúa entre el 5.00% y el 5.25%, por encima de la inflación. Las probabilidades de una nueva subida aumentaron tras el informe de nóminas no agrícolas y también se vieron impulsadas por la sorpresa del Banco de la Reserva de Australia y el Banco de Canadá. Sin embargo, el repunte de las solicitudes iniciales de subsidio de desempleo del jueves ofreció otro argumento a los que quieren pulsar el botón de pausa. Habrá que seguir de cerca las previsiones de la Fed. Más adelante, en EE.UU. se informará de las Ventas Minoristas.

El par EUR/USD subió después de cuatro semanas, pero las subidas se vieron limitadas por la media móvil simple (SMA) de 20 semanas y por debajo de la zona de 1.0800, impulsadas por la debilidad del dólar estadounidense. El próximo jueves, el Banco Central Europeo (BCE) anunciará su decisión sobre política monetaria. Se espera una subida de tasas de 25 puntos básicos. La pregunta en el mercado es qué puede pasar después de la reunión de junio.

Lo afirman los analistas de TD Securities:

Hay pocas dudas de que el BCE aplicará otra subida de 25 puntos básicos en la reunión de junio, situando la tasa de depósito en el 3.50%. Aunque la mayoría de los miembros del Consejo de Gobierno parecen estar de acuerdo en que una tasa terminal del 3.75% es el mínimo para este ciclo de endurecimiento, es probable que la orientación futura siga sin comprometerse.

La Libra se ha revalorizado durante la semana, ya que los mercados consideran que el Banco de Inglaterra va a seguir subiendo las tasas. La próxima reunión del BOE será el 22 de junio. El Reino Unido publicará los datos de empleo la semana que viene. El par GBP/USD registró su cierre diario más alto en un mes, por encima de 1.2500, y la tendencia es alcista. El EUR/GBP cayó por debajo de 0.8550 hasta niveles no vistos desde agosto de 2020.

El Banco de Japón celebrará su reunión de junio la próxima semana. No se esperan cambios, pero algunos advierten de un anuncio sobre el control de la Curva de rendimiento (o señales sobre un cambio en julio). El Yen se vio afectado por el aumento del rendimiento de los bonos durante la semana. Sin embargo, el par USD/JPY continúa moviéndose lateralmente compensado por la debilidad del dólar. El par fue incapaz de mantenerse por encima de 140.00, mientras que sigue teniendo soporte por encima de 138.50.

Analista de Well Fargo comenta sobre el BOJ:

Esperamos que el ajuste de la política del Banco de Japón sea un paso más hacia la normalización del mercado de bonos del Estado de Japón. En concreto, esperamos que el Banco de Japón eleve el objetivo de rendimiento de la deuda pública japonesa a 10 años del 0% al 0,25% y amplíe la banda de tolerancia en torno a ese objetivo a +/- 75 puntos básicos. En caso de que este ajuste se produzca sin problemas, lo consideraríamos un probable precursor del fin total del control de la curva de rendimiento por parte del BOJ, quizás en algún momento de 2024.

El Dólar australiano obtuvo mejores resultados tras la inesperada subida de tasas del RBA. La semana que viene, Australia publicará los datos de empleo. El par AUD/USD registró su segunda semana de ganancias, superando la SMA de 20 semanas y recuperando el nivel de 0.6700. Las perspectivas han mejorado para el Aussie.

El par NZD/USD amplió su rebote desde los mínimos mensuales y subió por encima de 0.6100. El AUD/NZD se disparó hasta 1.1000, alcanzando su nivel más alto desde enero. Nueva Zelanda informará del crecimiento del PIB en el primer trimestre el próximo jueves.

El Loonie subió frente al dólar estadounidense, pero se quedó rezagado frente a las divisas de materias primas, en medio de la caída de los precios del petróleo y de un débil informe de empleo canadiense el viernes. La subida de tasas del Banco de Canadá tomó desprevenidos a los mercados e impulsó al Dólar canadiense. El USD/CAD registró su cierre semanal más bajo en un mes, pero el AUD no logró romper la zona de soporte crucial en torno a 1.3300.

El Peso colombiano y el Rand sudafricano fueron los valores que más subieron durante la semana, apoyados por la mejora del sentimiento de los mercados. La Lira turca fue la que más bajó tras la victoria de Erdogan y a pesar de sus esfuerzos por limitar la devaluación nombrando a responsables políticos favorables al mercado. El USD/TRY subió más de un 10% durante la semana, alcanzando máximos históricos por encima de 23.50; hace apenas un mes, cotiza en 19.40.

¿Le ha gustado este artículo? Ayúdanos con tus comentarios respondiendo a esta encuesta:

- El GBP/USD rebota desde los mínimos semanales y alcanza un máximo de cuatro semanas en 1.2590.

- Los precios del mercado de swaps sugieren una nueva subida de 100 puntos básicos por parte del Banco de Inglaterra.

- La semana que viene se publicarán los datos del mercado laboral británico, las cifras del PIB y la reunión de política monetaria de la Fed estadounidense.

El GBP/USD alcanzó el viernes un nuevo máximo de cuatro semanas en 1.2590. Sin embargo, cayó hacia la zona de 1.2570 después de que el informe de empleo canadiense, más flojo de lo estimado, cimentara la posibilidad de un salto de la Reserva Federal en la próxima reunión de política monetaria. El par GBP/USD cotiza a 1.2576, con una subida del 0.14%, y se dispone a terminar la semana con ganancias superiores al 1%.

El sentimiento positivo de los mercados y las medidas que se esperan de los bancos centrales favorecen a la GBP

Elsentimiento del mercado es optimista y presiona a los pares de refugio seguro, lo que significa que el Dólar estadounidense (USD) cotiza a la baja. Esto, junto con la divergencia de los bancos centrales entre la Reserva Federal de EE.UU. (Fed) y el Banco de Inglaterra (BoE), favorece a la Libra esterlina (GBP), con el par GBP/USD rebotando desde mínimos semanales de 1.2368.

La próxima semana, el presidente de la Fed , Jerome Powell, y sus colegas revelarán su cuarta decisión sobre política monetaria. Se espera que la Fed mantenga las tasas en el 5.00%-5.25% sin cambios en comparación con la reunión de mayo, ya que a los responsables políticos les gustaría ver el impacto de 500 puntos básicos de endurecimiento desde marzo de 2022. Sin embargo, las recientes medidas de línea dura adoptadas por dos de los principales bancos centrales, que interrumpieron sus ciclos de endurecimiento, abren la puerta a una posible subida.

El Fondo Monetario Internacional (FMI) instó a la Fed y a otros bancos centrales mundiales a "mantener el rumbo" en el endurecimiento de la política monetaria en su lucha por moderar la inflación.

Aparte de esto, el Reino Unido esquivó una recesión prevista por el Banco de Inglaterra (BoE), pero sigue luchando contra una inflación obstinadamente alta que alcanzó un máximo del 11.1% en octubre del año pasado. Desde entonces, ha retrocedido hasta el 8.7%, lo que ha instado al BoE a subir las tasas por encima de niveles cómodos.

Ello apuntala el GBP/USD, que se dispone a poner a prueba el nivel de 1.2600, ya que los mercados de swaps están valorando actualmente que el BoE subirá las tasas en el Reino Unido hasta el 5.50%, 100 puntos básicos (pb) por encima de los niveles actuales.

Próximos acontecimientos

La semana que viene, en el calendario económico del Reino Unido destacarán los datos del mercado laboral y el producto interior bruto (PIB). Por otro lado, la reunión de política monetaria de la Reserva Federal (Fed), el Índice de Precios al Consumo (IPC ) y las ventas Minoristas actualizarán la situación de la economía estadounidense.

Análisis del precio del GBP/USD: Perspectivas técnicas

Teniendo en cuenta el trasfondo fundamental, el GBP/USD mantiene su sesgo alcista, listo para probar 1.2600, a medida que se acelera la tendencia alcista, como muestra la última línea de tendencia alcista trazada desde los mínimos del 30 de mayo. Si el GBP/USD supera 1.2600, el máximo del 11 de mayo se convertirá en la siguiente resistencia en 1.2641, antes de alcanzar el máximo de los últimos doce meses en 1.2680. La ruptura por encima expondrá 1.2700. Por el contrario, el primer soporte del GBP/USD sería el máximo del 2 de junio, en 1.2544, antes de sumergirse hacia una línea de tendencia de resistencia rota y la confluencia de la figura de 1.2500.

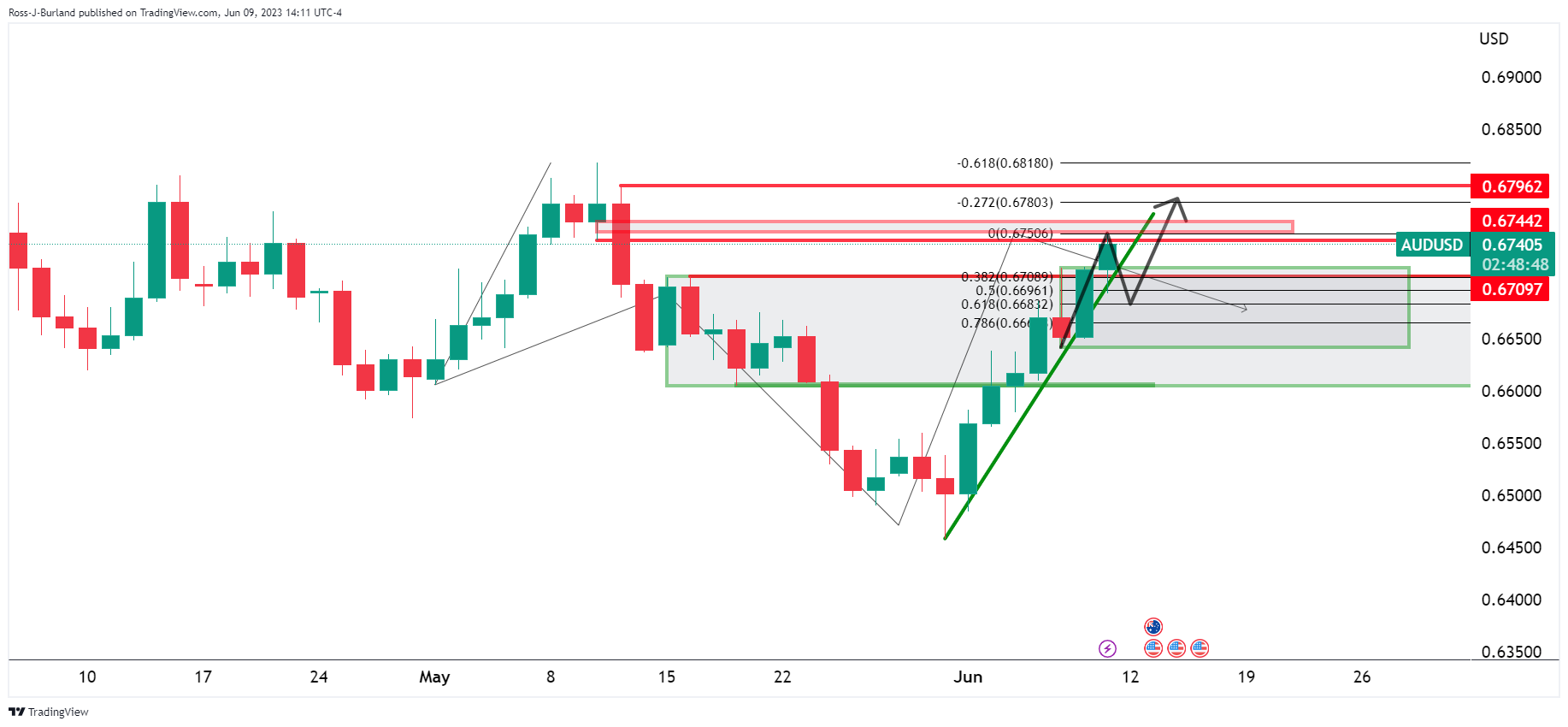

- Los osos del AUD/USD buscan una corrección en la resistencia.

- Los alcistas del AUD/USD necesitan superar 0.6750.

El AUD/USD se ha acercado a los 0.6750 el viernes, ya que la especulación de que la Reserva Federal podría no volver a subir los tipos de interés durante algún tiempo ha pesado sobre el dólar estadounidense, al mismo tiempo que el Banco de la Reserva de Australia se vuelve de línea dura.

Los datos de ayer mostraban que el número de estadounidenses que presentaron nuevas solicitudes de subsidio de desempleo se disparó hasta alcanzar la cifra más alta en más de un año y medio la semana pasada. En la sesión asiática, la caída de los precios de producción y la debilidad de la inflación al consumo han agravado la preocupación por la salud de la segunda economía mundial. No obstante, el Dólar australiano se mantiene firme, como se aprecia en el siguiente gráfico.

Mientras tanto, la formación semanal de la W se desarrolla de la siguiente manera:

Parece que la semana que viene hay margen al alza, pero podría producirse una corrección, según el gráfico diario:

- El GBP/JPY cierra cuatro semanas consecutivas de ganancias y alcanza su nivel más alto desde febrero de 2016.

- Se espera que el BOJ mantenga el control de la curva de rendimiento.

- La divergencia de rendimientos entre los gilts y los bonos japoneses favorece a la GBP.

El GBP/JPY se ha disparado a su nivel más alto desde febrero de 2016, cerrando una semana de cuatro subidas consecutivas. Este repunte se produce tras la postura moderada adoptada por el Banco de Japón (BOJ), que se espera que mantenga su política de control de la curva de rendimiento para mantener bajos los tipos de interés a largo plazo. La divergencia de rendimientos entre los gilts británicos y los rendimiento de los bonos japoneses ha favorecido aún más a la libra esterlina, lo que ha aumentado el impulso del par GBP/JPY.

La postura moderada del BOJ pesa sobre el Yen

Funcionarios del Banco de Japón (BOJ), reconocieron que la inflación ha superado las previsiones iniciales, lo que puede dar lugar a revisiones al alza de las previsiones de inflación del banco en las próximas evaluaciones macroeconómicas. A pesar de ello, el BOJ mantiene una postura prudente y no expresa su confianza en alcanzar el objetivo de inflación sostenible del 2%. En consecuencia, los responsables políticos subrayan la necesidad permanente de mantener el estímulo monetario para soportar y estabilizar las condiciones económicas imperantes.

Por otra parte, el aumento de los rendimientos en medio de las expectativas de una subida de tasas del 4.5% al 4.75% el 22 de junio por parte del Banco de Inglaterra (BOE) parece ser responsable del impulso alcista del GBP/JPY. En este sentido, los rendimientos británicos aumentaron en general, y los rendimientos a 2,5 años registraron subidas de más del 1% en la sesión.

Niveles técnicos

Tanto el gráfico semanal como el diario sugieren que los alcistas están claramente a cargo del corto plazo. Específicamente, en el gráfico diario, el índice de fuerza relativa (RSI) y la divergencia de medias móviles (MACD) muestran fortaleza y se ubican en territorio positivo, y el par cotiza por encima de sus principales medias móviles, lo que indica que los compradores tienen el control.

En caso de que el GBP/JPY continúe ganando tracción, la siguiente línea de resistencia se encuentra en la zona de 175.50, seguida por la zona de 176.00 y el nivel de 176.30. Por otra parte, en caso de una corrección técnica, los niveles de soporte se alinean en la zona de 174.40 y por debajo del nivel psicológico en 174.00 y la media móvil simple (SMA) de 20 días en 172.90.

GBP/JPY gráfico diario

-638219292947521257.png)

- El USD/JPY se recupera tras los débiles datos de empleo de Canadá y el aumento de los rendimientos de los bonos del Tesoro de EE.UU..

- Alcista patrón de gráficos de velas forma una base para el potencial alcista.

- Los indicadores técnicos sugieren un impulso de compra ya que el USD/JPY desafía el nivel de resistencia de 140.00.

El USD/JPY rebotó desde los mínimos semanales y la confluencia de la media móvil exponencial (EMA) de 20 días el viernes, después de que los datos de empleo de Canadá provocaran un salto en los rendimientos de los bonos del Tesoro de EE.UU.. El USD/JPY cotiza en 139.37, subiendo un 0.32% en el día.

Análisis del precio del USD/JPY: Perspectiva técnica

Tras alcanzar máximos del año hasta la fecha en 140.91 a finales de mayo, el USD/JPY cayó hacia 138.40, ya que las amenazas de una posible intervención por parte de las autoridades japonesas provocaron cuatro días consecutivos de caídas. En medio de esas jugadas, los rendimientos de los bonos del Tesoro estadounidense, cada vez más bajos, añadieron otro motivo a la recesión. Desde entonces, se ha formado un patrón alcista de velas envolventes, que ha creado una base en torno a la zona de 138.40, que se puso a prueba el jueves, pero los vendedores no lograron romper por debajo de la EMA de 20 días en 138,69, lo que mantuvo intacto el soporte, mientras los compradores se preparan para un asalto hacia 140.00.

Otro factor que apoya el movimiento alcista del USD/JPY es el índice de fuerza relativa (RSI), que se encuentra en territorio alcista, mientras que la tasa de cambio de tres días (RoC) sugiere que los compradores están cobrando impulso a medida que el RoC se acerca a niveles neutrales.

Por lo tanto, la primera resistencia del USD/JPY sería 140.00. Una ruptura de este último expondría el máximo semanal en 140.45, antes de desafiar el máximo del año en 140.91. Por otro lado, una caída por debajo de 139.00 podría abrir la puerta para probar la parte inferior del rango antes mencionado en torno a 138.40.

USD/JPY Acción del precio - Gráfico diario

- El par NZD/USD alcanzó su nivel más alto desde finales de mayo, por encima de la SMA de 20 días en 0.6130.

- ANZ predice que los datos del PIB neozelandés de la próxima semana serán mixtos.

- El NZD/USD cerrará una segunda semana consecutiva de ganancias.

El par NZD/USD ha alcanzado recientemente su nivel más alto desde mayo, superando la media móvil simple (SMA) de 20 días en 0.6130. Las pérdidas del Dólar para las próximas sesiones podrían verse limitadas por las apuestas de línea dura para la próxima reunión de la Reserva Federal (Fed) el pasado mes de junio, ya que los últimos acontecimientos han hecho que los inversores prevean menos probabilidades de un recorte de tasas para finales de año.

Las expectativas de la Fed se mantienen estables para la próxima semana, pero disminuyen las apuestas a un recorte de tipos más adelante

De cara a la próxima reunión de la Reserva Federal (Fed) del 13 y 14 de junio, la herramienta FedWatch de CME sugiere que los inversores dan más probabilidades a que la Fed se abstenga de subir los tipos y, en su lugar, mantenga la tasa objetivo estable en el 5.00%-5.25%. Sin embargo, las apuestas por una subida en julio se sitúan prácticamente en el 85% y las probabilidades de un recorte de los tipos a finales de año disminuyeron del 50% a principios de semana a casi el 15%, debido a las recientes subidas inesperadas del Banco de la Reserva de Australia (RBA) y del Banco de Canadá (BoC). En este sentido, una postura más de línea dura por parte de la Fed proporciona soporte al USD.

Por otra parte, tras la publicación de los datos del producto interior bruto (PIB) del primer trimestre en Nueva Zelanda, ANZ Bank espera que la semana que viene se registre un crecimiento "tibio" y una mejora del déficit por cuenta corriente.

Niveles del NZD/USD a vigilar

Desde el punto de vista técnico, el tipo de cambio NZD/USD mantiene una perspectiva entre neutral y alcista a corto plazo, ya que los indicadores diarios muestran que los alcistas siguen cogiendo impulso. Sin embargo, el par necesita consolidarse por encima de la SMA de 20 días para confirmar una recuperación. En el gráfico semanal, el par se prepara para confirmar una segunda semana consecutiva de ganancias.

Una consolidación por encima de la media móvil de 20 días en 0.6130 sugeriría una continuación del impulso hacia la SMA de 200 días en 0.6150 y luego hacia la zona de 0.6200. Por otro lado, la zona de 0.6090 es el nivel de soporte inmediato para el NZD/USD. Una ruptura por debajo podría allanar el camino hacia las zonas de 0.6050 y 0.6030.

Gráfico diario del NZD/USD

-638219248670505513.png)

- El Euro se debilita ante la caída del rendimiento de los bonos; sigue apoyado por la divergencia de la política monetaria.

- El BCE ajustará las condiciones monetarias a pesar de la recesión en la Eurozona.

- Los próximos datos del IPC estadounidense podrían preparar el terreno para una sorpresa en la reunión del FOMC.

El par EUR/USD invirtió su curso después de que el informe de empleo del jueves en Estados Unidos (EE.UU.) justificara la opinión de la Reserva Federal (Fed) de omitir una subida de tasas. Además, los últimos datos de Canadá apuntaron a un debilitamiento del mercado laboral, lo que concuerda con las recientes peticiones de subsidio de desempleo en EE.UU.. El par EUR/USD cotiza en 1.0753, con una caída del 0.26%.

La divergencia entre las políticas monetarias de la Fed y el BCE fueron de soporte para la fortaleza del EUR/USD

El euro sufre las consecuencias de la caída del rendimiento de los bonos en todo el bloque. Esto debilitó a la divisa común, que no pudo aferrarse a las ganancias del jueves. El EUR/USD se aferró a la media móvil exponencial de 20 días en 1.0772, a pesar de que el jueves desde EE.UU. levantó al par. Los datos del Departamento de Trabajo de EE.UU. mostraron que el mercado laboral estadounidense se está relajando, ya que más estadounidenses solicitaron el desempleo, en su salto más alto desde octubre de 2021. Pero, el principal impulsor de la sesión norteamericana son los datos de empleo de Canadá.

Statistics Canada reveló que la economía recortó 17.300 puestos de trabajo en mayo, muy por debajo del crecimiento previsto de 23.200. Además, la Tasa de Desempleo pasó del 5.1% al 5.2%, un signo de debilidad en el mercado laboral.

Aunque el par EUR/USD está retrocediendo desde los máximos semanales, se prevé que siga fortaleciéndose, ya que dos bancos centrales divergen en cuanto a la orientación de su política monetaria. Para la próxima semana, se espera que la Reserva Federal mantenga las tasas sin cambios en la zona del 5.0-5.25%. Es probable que el Banco Central Europeo (BCE) aumente las tasas hacia el 3.50%, a pesar de que la Eurozona (UE) informó de una recesión técnica tras registrar trimestres consecutivos con PIB negativo. Sin embargo, el BCE seguirá endureciendo las condiciones monetarias, como subrayó Isabel Schnabel, miembro del Consejo de Gobierno del BCE, quien afirmó: "Los costes de hacer demasiado poco (en el endurecimiento monetario) siguen siendo mayores que los costes de hacer demasiado".

Próximos acontecimientos

El martes de la semana que viene, la agenda de la UE incluirá los datos de inflación en Alemania y el índice ZEW de sentimiento económico. En Estados Unidos, el índice de precios al consumo (IPC) de mayo se estima en el 4.1% interanual, mientras que las previsiones del IPC subyacente se sitúan en el 5.2%. Unas lecturas al alza del IPC podrían preparar el terreno para una sorpresa en la reunión del FOMC de la semana siguiente.

Análisis del precio del EUR/USD: Perspectiva técnica

El par EUR/USD cotiza lateral, aunque ligeramente inclinado a la baja, ya que las EMA de 20, 50 y 100 días se sitúan por encima de la tasa de cambio actual, proporcionando una sólida zona de resistencia por encima de la zona de 1.0767. Basándose en la acción del precio, el EUR/USD probablemente deba probar el máximo del 7 de junio convertido en soporte en 1.0739 antes de caer hacia la figura de 1.0700, antes del mínimo del 8 de junio en 1.0692. Una ruptura de este último y el EUR/USD desafiará la EMA de 200 días en 1.0688.

- El USD/TRY marca un nuevo máximo histórico en torno a 23.5000 el viernes.

- El presidente Erdogan nombra un nuevo presidente para la banca central.

- Los prestamistas nacionales dieron soporte a la Lira el jueves.

La venta masiva de la divisa turca no cesa, y el USD/TRY avanza hasta un nuevo máximo histórico justo por encima de 23.5000 al final de la semana.

USD/TRY sube a pesar del nuevo jefe del CBTR

El USD/TRY dejó atrás rápidamente el retroceso del jueves y reanudó la senda alcista hasta territorio inexplorado en torno a la zona de 23.5000 al final de la semana, sólo para ceder parte de esas ganancias después.

La subida del par se produjo a pesar de que el presidente R.T. Erdogan nombró a Hafize Gaye Erkan nuevo gobernador del Banco Central de Turquía (CBTR).

Erkan, antigua ejecutiva de banca en EE.UU., se ha convertido en la primera mujer al frente del CBTR. Antes había trabajado en Goldman Sachs y First Republic Bank. Los Mercados pueden interpretar su nombramiento como una señal de la intención de Ankara de normalizar su política monetaria, que ha experimentado años de tipos de interés extremadamente bajos y una inflación galopante.

Queda por ver, sin embargo, si Erkan puede imponer su voluntad monetaria bajo el liderazgo de Erdogan. La primera ronda de este encuentro está prevista para el 22 de junio, cuando el CBTR celebre su reunión de política monetaria.

De momento, la divisa turca ya se ha depreciado más de un 25% desde el comienzo del nuevo año, mientras que la caída ha alcanzado más del 170% desde que el banco central turco (CBTR) inició su ciclo de relajación en agosto de 2021.

Otras noticias mencionan que el nuevo ministro turco de Hacienda y Finanzas, M. Simsek, y altos ejecutivos de la banca tienen previsto reunirse por primera vez la semana que viene.

En el calendario, la producción Industrial de Turquía se contrajo un 0.9% intermensual en abril y un 1.2% respecto al año anterior.

Qué hay que tener en cuenta en torno a la TRY

El USD/TRY mantiene bien afianzado su sesgo alcista, siempre apuntalado por el implacable desplome de la divisa turca.

Mientras tanto, se espera que los inversores sigan de cerca las próximas decisiones sobre política monetaria, sobre todo después de que el presidente R.T. Erdogan nombrara al ex titular de Economía M. Simsek nuevo ministro de Finanzas tras la remodelación del gabinete a raíz de la segunda vuelta de las elecciones generales del 28 de mayo.

El nombramiento de Simsek ha sido acogido con optimismo por los miembros del mercado, a pesar de que aún no está claro si su postura ortodoxa en política monetaria podrá sobrevivir dentro de la inclinación de Erdogan a combatir la inflación mediante tipos de interés más bajos.

En un escenario más macro, se supone que la acción de los precios en torno a la lira turca seguirá girando en torno a la evolución de los precios de la energía y las materias primas, que están directamente correlacionados con la evolución de la guerra en Ucrania, las amplias tendencias de apetito por el riesgo y la dinámica del Dólar.

Niveles técnicos

De momento, el par está ganando un 1.19% en 23.3466 y se enfrenta al siguiente obstáculo en 23.5196 (máximo histórico del 9 de junio) seguido de 24.00 (nivel redondo). A la baja, una ruptura por debajo de 19.8086 (SMA de 55 días) expondría a 19.3827 (SMA de 100 días) y, por último, a 18.9661 (SMA de 200 días).

- El par USD/JPY ha encontrado un soporte cerca de 139.00, siguiendo las huellas del DXY.

- No se puede descartar una acción volátil en el DXY, ya que los inversores se están preparando para la inflación estadounidense.

- En la calle se anticipa que no habría alteraciones en la actual postura ultra moderada del BOJ.

El par USD/JPY ha sido testigo de un interés de compra decente después de una caída hasta cerca de 139.00 en los inicios de la sesión americana. El par USD/JPY cuenta con el soporte de la recuperación del DXY. La acción del precio en el Índice del USD indica que los alcistas no van a ceder todas sus ganancias fácilmente, ya que los inversores están cambiando su enfoque hacia los datos del índice de precios al consumo (IPC) de los Estados Unidos, que se publicará el martes.

Los futuros del S&P 500 han sumado más ganancias a principios de la sesión americana en medio de sólidas esperanzas de una política neutral de tasas de interés por parte de la Reserva Federal (Fed). Dado que la actividad de las fábricas estadounidenses no ha dejado de contraerse en los últimos siete meses, que el sector servicios apenas muestra expansión y que las condiciones del mercado laboral también han empezado a relajarse, los responsables de la política monetaria de la Fed discutirían al menos la posibilidad de hacer una pausa prolongada en el endurecimiento de la política monetaria.

El Índice del Dólar ha experimentado una recuperación dinámica hasta situarse cerca de 103.45 puntos. No se puede descartar una acción volátil en el DXY, ya que los inversores se están preparando para la inflación de EE.UU.

Teniendo en cuenta la reciente caída del precio del petróleo, se espera que la inflación general continúe su tendencia a la baja; sin embargo, el IPC subyacente podría mostrar persistencia, ya que los servicios se están encareciendo. Los inversores deberían tener en cuenta que dos tercios de las actividades económicas de EE.UU. proceden del sector servicios.

En cuanto al yen japonés, la atención de los inversores seguirá centrada en la decisión del Banco de Japón sobre los tipos de interés, que se anunciará la semana que viene. Se espera que no haya cambios en la actual postura ultra moderada, ya que el gobernador del BOJ, Kazuo Ueda, no ha dejado de hablar de la necesidad de estímulos monetarios para elevar los salarios y la demanda de los hogares.

- El Dólar estadounidense sigue cayendo frente a las divisas de las antípodas.

- El Dólar australiano es la divisa que más ha avanzado esta semana.

- El AUD/USD cotiza a su nivel más alto desde el 11 de mayo.

El par AUD/USD siguió subiendo y alcanzó un nuevo máximo de cuatro semanas cerca de 0.6740. Ha mantenido fuertes ganancias semanales, con el soporte de un Banco de la Reserva de Australia (RBA) de línea dura y un Dólar estadounidense más débil.

El Dólar sigue bajo presión este viernes, sobre todo frente a las divisas de las antípodas, que se están comportando mejor. Aunque el RBA y el Banco de Canadá han subido las tasas, se espera que la Reserva Federal (Fed) pulse el botón de pausa la semana que viene. Al mismo tiempo, la mejora del sentimiento de los mercados también está contribuyendo a impulsar la demanda de AUD y NZD.

El viernes, China informó de que el índice de precios al consumo subió un 0.2% interanual y el índice de precios de producción se situó en el -4.6% interanual. Las cifras muestran que el impacto de la reapertura sigue siendo limitado. Las bajas cifras de inflación mantienen la puerta abierta a más estímulos por parte de las autoridades chinas.

La mejor semana en meses para el AUD

La subida de tipos del RBA y los comentarios del gobernador Lowe sobre la persistencia de la inflación que pone a prueba la paciencia del consejo impulsaron al dólar australiano. Los flujos de apetito de riesgo y los factores técnicos añadieron combustible a la recuperación del AUD/USD. Los débiles datos de China fueron ignorados en su mayor parte.

El AUD/USD ha subido casi 150 puntos durante la semana, lo que supone su mejor resultado desde enero. El precio está probando actualmente la media móvil simple (SMA) de 20 semanas, y un cierre claro por encima de ella sugeriría que hay más ganancias sobre la mesa. En el gráfico diario, el par AUD/USD está probando la SMA de 100 días y está empezando a consolidarse por encima de la zona de resistencia de 0.6715/20.

Las perspectivas técnicas para el Dólar australiano son positivas. Sin embargo, el principal riesgo en este momento podría venir de una reversión en los flujos de riesgo y una sorpresa de línea dura de la Reserva Federal la próxima semana.

Gráfico semanal del AUD/USD

El índice S&P 500 se ha recuperado un 20% desde su reciente mínimo de octubre de 2022. Los economistas de Société Générale analizan las perspectivas del índice S&P 500.

Esperamos que el S&P 500 regrese a su rango operativo de 3.500-4.200, ya que en el segundo semestre se espera una ralentización de los márgenes de beneficio, debilidad del crédito y aumento de la incertidumbre sobre la inflación a medida que se disipe el impacto de los efectos de base fáciles.

Preferimos los valores defensivos de crecimiento, básicos e industrias, y evitamos los de pequeña capitalización, financieros y de valor.

- El USD/CAD ha mostrado una sólida recuperación desde el soporte crucial de 1.3320 tras los datos del mercado laboral de Canadá, más débiles de lo previsto.

- La variación neta del empleo en Canadá cayó en 17.300 y la tasa de desempleo saltó al 5.2%.

- Los futuros del S&P 500 se han tornado positivos tras recuperar la totalidad de sus pérdidas, lo que retrata un ambiente de apetito de riesgo en los mercados.

Elpar USD/CAD se ha recuperado bruscamente hasta acercarse a 1.3360, ya que Statistics Canada ha informado cifras decepcionantes de empleo (mayo). El mercado laboral canadiense ha registrado un descenso en las cifras de nóminas de 17.300, mientras que la calle anticipaba un aumento de 23.200. El mes pasado, la economía canadiense creó 41.400 puestos de trabajo. La tasa de desempleo ha aumentado bruscamente hasta el 5.2% frente a las estimaciones del 5.1% y la publicación anterior del 5.0%.

Además, la media anual de ganancias por hora se ha suavizado hasta el 5.1% desde la publicación anterior del 5.2%. Esto también aliviaría un poco la resistencia del gasto del consumidor.

Teniendo en cuenta la debilidad del informe de empleo canadiense, el Banco de Canadá podría reconsiderar su intención de seguir subiendo las tasas de interés.

Los inversores deben tener en cuenta que el BoC subió por sorpresa los tipos de interés en 25 puntos básicos (pb) hasta el 4.75% el miércoles. El gobernador del BOC, Tiff Macklem, decidió subir los tipos de interés a pesar de la constante moderación de la inflación canadiense. El Índice de Precios al Consumo (IPC) de Canadá se situó en el 4.4% en abril. En la declaración de política monetaria, Macklem afirmó que las presiones inflacionistas podrían volverse rígidas a estos niveles, ya que el gasto del consumidor es resistente. Además, mantuvo las puertas abiertas a nuevas subidas de los tipos de interés.

Los futuros del S&P 500 se han tornado positivos tras recuperar la totalidad de sus pérdidas antes de la sesión americana, lo que retrata un ambiente de apetito de riesgo en los mercados. La disminución de las posibilidades de una nueva subida de los tipos de interés por parte de la Reserva Federal (Fed) ha mejorado el atractivo de los activos de riesgo.

El Índice del Dólar (DXY) ha retrocedido tras no poder prolongar su recuperación hasta cerca de 103.60. Aunque las expectativas de una postura neutral en la política de tipos de interés por parte de la Fed para la reunión de junio están por las nubes, habrá que estar muy atentos a la publicación de los datos del IPC estadounidense (mayo), que se publicarán la semana que viene.

Según el informe preliminar, se espera que la inflación general se suavice bruscamente en medio de la caída de los precios del petróleo, mientras que la inflación subyacente que excluye los precios del petróleo y los alimentos podría seguir siendo persistente.

- El EUR/USD se corrige a la baja tras alcanzar nuevos máximos mensuales cerca de 1.0790.

- Se esperan nuevos avances para recuperar la zona por encima de 1.0800.

El EUR/USD se enfrenta a nuevas presiones bajistas y cede parte del fuerte avance del jueves hasta cerca de 1.0800.

Se espera un intento alcista más serio para superar rápidamente el máximo mensual alcanzado hasta ahora en 1.0787 (8 de junio), seguido de cerca por el nivel redondo de 1.0800, que parece apuntalado por la SMA transitoria de 100 días, hoy en 1.0807.

A más largo plazo, la visión constructiva se mantiene por encima de la SMA de 200 días, hoy en 1.0518.

Gráfico diario del EUR/USD

- El EUR/JPY mantiene el sesgo de las ofertas bien y sólido en lo que va de semana.

- Las ganancias adicionales ahora desafían la vara de medir de 151.00 y por encima.

El EUR/JPY amplía el rebote semanal y traspasa el nivel 151.00 el viernes.

En caso de que los alcistas mantengan el control, hay un obstáculo inmediato en el máximo semanal en 151.07 (29 de mayo), mientras que una ruptura convincente de este nivel expone un probable movimiento hacia el máximo de 2023 en 151.61 (2 de mayo).

Por el momento, la tendencia alcista se ve favorecida, ya que el cruce cotiza por encima de la SMA de 200 días, hoy en 144.21.

Gráfico diario del EUR/JPY

La tasa de desempleo en Canadá subió al 5.2% en mayo desde el 5% de abril, según ha informado Statistics Canada el viernes. La variación neta del empleo se situó en -17.300 tras el aumento de 41.400 registrado en abril, incumpliendo las expectativas del mercado de +23.200 por un amplio margen.

Otros detalles de la publicación han mostrado que la tasa de participación bajó del 65.6% al 65.5% y la inflación salarial anual, medida por el salario medio por hora, se situó en el 5.1%, ligeramente por debajo del 5.2% de abril.

"Hubo menos personas empleadas en los servicios empresariales, de construcción y otros servicios auxiliares (-31.000; -4.4%), así como en los servicios profesionales, científicos y técnicos (-13.000; -0.7%)", ha señalado Statistics Canada en su comunicado de prensa. "El empleo aumentó en la industria manufacturera (+13.000; +0.7%), "otros servicios" (+11.000; +1.5%) y servicios públicos (+4.200; +2.7%)".

Reacción del mercado

Como reacción inmediata, el USD/CAD ha protagonizado un rebote y ha borrado sus pérdidas diarias, volviéndose plano en el día ligeramente por encima de 1.3350.

- El USD/CHF se ha enfrentado con una dura resistencia en 0.9020, ya que el movimiento de recuperación del DXY ha concluido.

- El movimiento de venta masiva en el índice del USD se ha producido porque los inversores esperan que la Fed no suba las tasas en junio.

- El FMI sigue creyendo que la Fed y otros bancos mundiales mantendrán el rumbo de endurecimiento de la política monetaria.

El par USD/CHF se ha enfrentado a una dura resistencia tras un movimiento de recuperación hasta cerca de 0.9020 a última hora de la sesión europea. El Franco Suizo ha reanudado su camino bajista mientras que el Índice del Dólar (DXY) ha retrocedido. El movimiento de venta masiva en el DXY se ha producido porque los inversores esperan que la Reserva Federal (Fed) no suba las tasas de interés en junio.

Los futuros del S&P 500 han recuperado la totalidad de las pérdidas registradas en la sesión europea, ya que el ánimo de los mercados se ha tornado alegre al aumentar las expectativas de que la Fed no suba los tipos de interés. Según los economistas encuestados por Bloomberg, la mayoría de los economistas esperan que la Fed suspenda las subidas de los tipos de interés la próxima semana por primera vez en 15 meses y mantenga la política monetaria en suspenso hasta diciembre, incluso mientras se enfrenta a una economía estadounidense resistente y a una inflación persistente.

Contrariamente a las opiniones generales, la portavoz del Fondo Monetario Internacional (FMI), Julie Kozack, afirmó el jueves que la Fed y otros bancos centrales del mundo deberían continuar con su política de ajuste y seguir comprometidos con la detención de la inflación.

El Índice del USD ha atraído importantes ofertas tras recuperarse hasta cerca de 103.60, ya que una postura sin cambios de la Fed restringiría su subida durante más tiempo. Entretanto, los rendimientos del Tesoro estadounidense han ampliado aún más sus ganancias. Los rendimientos ofrecidos por los bonos del Tesoro estadounidense a 10 años han saltado por encima del 3.76%.

Un análisis comparativo del par USD/CHF y el índice USD muestra que la corrección en el índice USD tiene más fuerza que en el activo del franco suizo. Este podría ser el resultado de los comentarios de línea agresiva del presidente del Banco Nacional Suizo (SNB), Thomas J. Jordan. El SNB Jordan dijo que es realmente importante llevar la inflación suiza a un nivel de estabilidad de precios", y añadió que no sería una buena idea esperar a que la inflación aumente para luego subir los tipos de interés. Los inversores deben tener en cuenta que el SNB ya ha subido las tasas de interés al 1.50%.

- El DXY encuentra nuevo oxígeno y rebota desde los mínimos recientes cerca de 103.30.

- Existe un soporte transitorio en torno a la zona de 103.00.

El DXY recupera algo de tracción alcista y deja atrás mínimos semanales en torno a 103.30 al final de la semana.

En caso de que el índice rompa los mínimos mensuales cerca de 103.30, podría poner a prueba la SMA provisional de 100 días cerca de 103.00 antes de la SMA temporal de 55 días en 102.50.

En general, mientras se mantenga por debajo de la SMA de 200 días en 105.45, las perspectivas para el índice seguirán siendo negativas.

Gráfico diario del DXY

- El S&P 500 continúa consolidándose cerca de los máximos de varios meses durante la sesión europea del viernes.

- La mejora del sentimiento apoya la extensión del movimiento alcista del S&P 500, pero de momento se mantiene limitado por debajo de los 4.300 puntos.

- El S&P 500 se mueve en un rango estrecho a la espera del próximo catalizador. Los participantes del mercado ya ponen su foco en el IPC de EE.UU. y en la decisión de tasas de la Fed de la próxima semana.

El índice S&P 500 se mantiene limitado en un rango estrecho durante la sesión europea del viernes, cerca de máximos de varios meses. En el momento de escribir, el índice cotiza en los 4.291 puntos, prácticamente sin cambios en el día después de una subida del 0.62% el día anterior.

El S&P 500 continúa consolidándose después de la fuerte subida de la semana anterior y se mueve dentro de un estrecho rango de 40 puntos esta semana, con un máximo alcanzado el lunes en 4.297 (el nivel más alto desde agosto de 2022), a la espera del próximo catalizador fundamental.

S&P 500: El foco vuelve a los datos de EE.UU.

Una vez aprobada la ley para suspender el límite del techo de deuda de EE.UU., la atención de los inversores vuelve a centrarse en los datos de EE.UU., que han mostrado recientemente mejoras en el mercado laboral y con la inflación disminuyendo, tanto en el sector manufacturero como de servicios.

Estos datos recientes podría llevar a la Fed a mantener sus tasas sin cambios en junio y apoyaría la subida del S&P 500. En el momento de escribir, la probabilidad de que las tasas se mantengan sin cambios en la próxima reunión del Comité Federal de Mercado Abierto (FOMC) del 13-14 de junio se sitúa justo por encima del 78%:

-638219064109200665.png)

Hoy no se publicarán datos económicos desde EE.UU., mientras los participantes del mercado ya esperan la publicación del Índice de Precios al Consumidor (IPC) de EE.UU. para mayo y a la decisión sobre las tasas de interés de la Reserva Federal de la próxima semana.

Análisis Técnico del S&P 500

Técnicamente, el S&P 500 se está consolidando en los niveles más altos desde agosto de 2022 tras la mejora del sentimiento de la semana pasada.

En el momento de escribir, el S&P 500 cotiza en 4.291, muy cerca de los máximos anuales de 4.297 alcanzados el lunes. Si la subida continúa y se rompe el nivel mencionado, el índice podría apuntar a la región de los 4.310-4.320 puntos, zona de máximos de agosto de 2022. Por encima de esta región, el S&P 500 podría apuntar a la zona de 4.380, en niveles no vistos desde abril del año pasado

Por otro lado, el soporte inicial podría verse en los 4.280 puntos (mínimo diario), seguido de 4.258 (mínimo semanal) y de la región de los 4.230 puntos y del nivel redondo de 4.200.

S&P 500 gráfico diario

-638219064081324800.png)

Preguntas frecuentes sobre el S&P 500

¿Qué es el S&P 500?

El S&P 500 es un índice bursátil muy seguido que mide el rendimiento de 500 empresas públicas y se considera una medida amplia del mercado bursátil estadounidense. La influencia de cada empresa en el cálculo del índice se pondera en función de la capitalización bursátil. Ésta se calcula multiplicando el número de acciones cotizadas de la empresa por el precio de la acción. El índice S&P 500 ha logrado rendimientos impresionantes: 1.00$ invertido en 1970 habría producido un rendimiento de casi 192.00$ en 2022. La rentabilidad media anual desde su creación en 1957 ha sido del 11.9%.

¿Cómo se eligen las empresas que se incluirán en el S&P 500?

Las empresas se seleccionan por comité, a diferencia de otros índices en los que se incluyen en función de normas establecidas. Aun así, deben cumplir ciertos criterios de elegibilidad, el más importante de los cuales es la capitalización bursátil, que debe ser igual o superior a 12.700 millones de dólares. Otros criterios son la liquidez, el domicilio, la capitalización bursátil, el sector, la viabilidad financiera, el tiempo de cotización y la representación de los sectores de la economía de Estados Unidos. Las nueve mayores empresas del índice representan el 27.8% de la capitalización bursátil del índice.

¿Cómo puedo operar con el S&P 500?

Hay varias formas de operar con el S&P 500. La mayoría de los corredores minoristas y plataformas de spread betting permiten a los operadores utilizar Contratos por Diferencia (CFD) para realizar apuestas sobre la dirección del precio. Además, se pueden comprar fondos indexados, fondos de inversión y fondos cotizados (ETF) que siguen la cotización del S&P 500. El más líquido de los ETF es el ETF de la Bolsa de Londres. El más líquido de los ETF es el SPY de State Street Corporation. El Chicago Mercantile Exchange (CME) ofrece contratos de futuros sobre el índice y el Chicago Board of Options (CMOE) ofrece opciones, así como ETF, ETF inversos y ETF apalancados.

¿Qué factores impulsan al S&P 500?

Son muchos los factores que impulsan al S&P 500, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el S&P 500, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

El EUR/GBP ha regresado por debajo de 0.8600. Los economistas de ING analizan las perspectivas de la GBP.

EUR/GBP está infravalorado

Estimamos que el par cotiza en torno a una infravaloración del 2.0% a corto plazo en los niveles actuales, cayendo por debajo de la desviación típica del 1.4% - 1.5.

Seguimos pensando que el EUR/GBP tendrá cada vez más dificultades para encontrar un mayor impulso bajista ahora que los mercados ya están descontando 100 pb de endurecimiento del BoE y el par ya se encuentra en territorio de infravaloración.

En cuanto a la Libra, esperamos cierta estabilización en torno a 1.2550-1.2600.

Los economistas de National Bank of Canada debaten las perspectivas sobre el Euro.

BCE: El endurecimiento de la política monetaria parece menos probable

El escaso crecimiento y el retroceso de la inflación podrían hacer presagiar que el BCE no va a endurecer más su política monetaria. Pero las tasas reales en la eurozona siguen siendo en gran medida acomodaticias y un mercado laboral aún decente combinado con una alta inflación debería mantener el programa de ajuste en marcha.

El escenario más probable es que la Reserva Federal se enfrente a datos que propicien nuevas subidas de tasas. Por ello, el acercamiento de posturas entre ambos bancos centrales se ha hecho menos probable.

Las perspectivas de crecimiento para ambas economías en los últimos meses del año no son positivas y podrían sentar las bases para una mayor debilidad del Euro.

El USD/JPY seguirá operando dentro del rango 138.50-141.00 en las próximas semanas, según sugieren la economista Lee Sue Ann y el estratega de mercados Quek Ser Leang de UOB Group.

Comentarios destacados

Vista a 24 horas: Nuestra opinión de que "el rebote del USD/JPY se extendería por encima de 140.40" ayer fue incorrecta, ya que se desplomó hasta un mínimo de 138.80. La rápida caída parece haber sido exagerada, pero hay margen para que el USD/JPY pruebe 138.50 antes de que aumente el riesgo de rebote. En otras palabras, es poco probable que el USD/JPY rompa claramente por debajo de 138.50. Al alza, una ruptura de 139.60 (la resistencia menor está en 139.30) indicaría que la debilidad del USD/JPY se ha estabilizado.

Próximas 1-3 semanas: Ayer (8 de junio, USD/JPY en 139.95), destacamos que el USD/JPY "probablemente cotice entre 138.50 y 141.00". Aunque por ahora no hay cambios en nuestra opinión, tras la fuerte caída de ayer, el impulso bajista está mejorando, aunque tímidamente. De cara al futuro, el USD/JPY tiene que romper claramente por debajo de 138,50 antes de que sea probable una caída sostenida.

El precio del Oro (XAU/USD) logró recuperar terreno ayer. Los economistas del Commerzbank analizan cómo podría afectar al XAU/USD los datos de inflación de EE.UU. que se publicará el próximo martes.

Oro con poco potencial alcista hasta la reunión de la Fed

La volatilidad se cierne sobre el precio del Oro en los próximos días, dado que el martes se publicarán los datos de inflación de EE.UU., un dato de peso que podría volver a cambiar significativamente las expectativas de tipos de interés del mercado.

Para que el mercado descartara por completo una posible subida de tipos en EE.UU., las cifras tendrían que sorprender considerablemente a la baja, y esto no parece muy probable. Por lo tanto, es poco probable que el precio del Oro tenga mucho potencial alcista hasta la reunión de la Fed.

El movimiento estelar del Dólar estadounidense ha continuado y el par EUR/USD ha tocado fondo en 1.06 esta semana. Los economistas de Nordea analizan las perspectivas del par de divisas más popular del mundo.

Un EUR/USD más alto en el futuro

Una inflación inferior a la prevista en la UE y la reducción de las expectativas de una subida de tipos en Europa, unos datos estadounidenses más sólidos de lo esperado, un mejor comportamiento de los mercados bursátiles estadounidenses en comparación con los europeos y la resolución del techo de deuda han contribuido a la caída del EUR/USD.

Creemos que el EUR/USD ha tocado fondo por ahora y vemos un cruce al alza en el futuro.

- El USD/JPY gana un fuerte impulso positivo y recupera gran parte de las pérdidas del día anterior.

- Un repunte en el rendimiento de los bonos de EE.UU. reaviva la demanda del USD y presta soporte al par.

- La situación técnica favorece a los alcistas y apoya las perspectivas de una mayor apreciación.

El par USD/JPY se recupera de un nuevo mínimo semanal, en torno a la zona de 138.75 tocado este viernes, y continúa su ascenso intradía durante la sesión europea. El par sube por encima de 139.50, revirtiendo gran parte de las pérdidas del dái anterior.

Un modesto repunte en los rendimientos de los bonos del tesoro de EE.UU. ayuda a reavivar la demanda del Dólar estadounidense (USD) y ayuda al par USD/JPY a atraer a algunos compradores cerca del límite inferior del reciente rango mantenido durante la última semana. Mientras tanto, la preocupación por una recesión económica mundial sigue pesando en el sentimiento de los inversores, lo que a su vez podría beneficiar al Yen japonés (JPY) de refugio seguro y actuar como un viento en contra para el par.

Desde un punto de vista técnico, la reciente evolución del precio dentro de un rango durante las dos últimas semanas constituye la formación de un rectángulo en los gráficos a corto plazo. Con el trasfondo de una recuperación desde 133.50, el mínimo mensual de mayo, esto aún podría clasificarse como una fase de consolidación alcista. Esta perspectiva se ve reforzada por el hecho de que los osciladores del gráfico diario siguen manteniéndose cómodamente en territorio alcista.

Además, los indicadores técnicos en gráfico horario también han comenzado a moverse en territorio positivo, apoyando las perspectivas de un nuevo movimiento de apreciación intradía. Por lo tanto, es muy posible que se produzca un avance hacia el nivel psicológico de 140.00, de camino a la resistencia del rango cerca de la zona de 140.25. Los alcistas, sin embargo, podrían detenerse cerca de dicha barrera en medio de especulaciones de intervenciones más importantes por parte del Banco de Japón (BoJ).

Los inversores también podrían preferir mantenerse al margen ante los riesgos clave de los bancos centrales de la próxima semana: la esperada decisión de política monetaria del FOMC el miércoles, seguida de la reunión del BoJ el jueves.

Mientras tanto, cualquier retroceso significativo podría seguir encontrando un soporte decente cerca del nivel de 139.00 por delante de la región de 138.75-138.70. Una ruptura convincente por debajo de esta última zona anularía la configuración constructiva y provocaría una venta técnica agresiva. El par USD/JPY podría entonces acelerar la caída hacia el mínimo mensual, en torno a la zona de 138.45-138.40, de camino hacia el nivel de 138.00 y la zona de 137.30, donde espera la SMA de 200 días.

USD/JPY gráfico de 4 horas

USD/JPY niveles técnicos adicinales

Se espera que el GBP/USD siga subiendo en el horizonte a corto plazo, según la economista Lee Sue Ann y el estratega de Mercados Quek Ser Leang de UOB Group.

Comentarios destacados

Vista a 24 horas: La fuerte subida del GBP/USD hasta un máximo de 1.2562 ayer fue una sorpresa (esperábamos que cotizara en un rango). Aunque parece que la recuperación ha sido exagerada, podría prolongarse a pesar de que es muy poco probable que la resistencia de 1.2680 aparezca hoy (hay otra resistencia en 1.2600). Para mantener el impulso, el GBP/USD debe mantenerse por encima de 1.2495 (el soporte menor está en 1.2520).

Próximas 1-3 semanas: Ayer (8 de junio, GBP/USD en 1.2445), opinábamos que el GBP/USD "probablemente se consolide entre 1.2350 y 1.2550 por el momento". No anticipamos la fuerte subida del GBP/USD que la llevó por encima de 1.2550 (el máximo fue 1.2562). Aunque es probable que el GBP/USD siga subiendo, queda por ver si tiene suficiente impulso para volver a visitar el máximo del mes pasado cerca de 1.2680. A la baja, una ruptura de 1.2450 (nivel de "fuerte soporte") indicaría que 1.2680 no está a la vista.

- El EUR/USD ha visto agotarse el impulso alcista en medio de una recuperación del índice del USD.

- El BCE seguirá subiendo las tasas a pesar de las perspectivas económicas de la Eurozona.

- El movimiento de recuperación del par EUR/USD lo ha llevado a superar el retroceso del 61.8% de Fibo en 1.0738.

El EUR/USD ha mostrado un agotamiento en el impulso alcista tras subir cerca de 1.0780 en la sesión europea. El par ha encontrado una resistencia intermedia debido a una extensión en la recuperación del Índice del Dólar (DXY).

El Índice del Dólar ha estirado su recuperación hasta cerca de 103.60, sin embargo, la tendencia a la baja parece favorecida, ya que las condiciones del mercado laboral de Estados Unidos se están relajando y ofrecen margen para que la Reserva Federal (Fed) mantenga estables las tasas de interés en junio.

El movimiento correctivo del Euro podría concluir antes, ya que se espera que el Banco Central Europeo (BCE) siga subiendo los tipos de interés a pesar del temor cada vez mayor a una recesión en la zona euro.

El movimiento de recuperación del EUR/USD lo ha llevado a superar el retroceso de Fibonacci del 61.8% (trazado desde el mínimo del 15 de marzo en 1.0516 hasta el máximo del 26 de abril en 1.1095) en 1.0738. Para que el sentimiento sea positivo, el Euro tiene que pasar por muchos filtros.

Un cruce alcista, representado por las medias móviles exponenciales (EMA) de 20 y 50 periodos en 1.0724, se añade a los filtros alcistas.

Además, el Índice de Fuerza Relativa (RSI) (14) se ha desplazado al rango alcista de 60.00-80.00, lo que indica que se ha activado el impulso al alza.

Una mayor corrección cerca del máximo del 30 de mayo en 1.0746 desencadenaría una oportunidad de compra, que llevaría al activo hacia el máximo del 02 de junio en 1.0779 seguido por la resistencia de nivel redondo en 1.0800.

En un escenario alternativo, el movimiento a la baja se reanudará si el par de divisas cae por debajo del mínimo del 05 de junio en 1.0675. Esto arrastraría al activo hacia el mínimo del 31 de mayo en 1.0635 seguido del mínimo del 03 de marzo en 1.0588.

EUR/USD Gráfico de cuatro horas

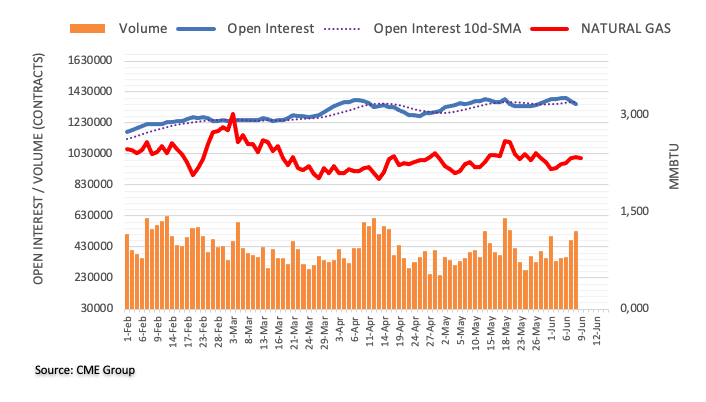

El interés abierto en los mercados de futuros del Gas Natural se redujo el jueves por segunda sesión consecutiva, esta vez en casi 21.000 contratos, según las lecturas preliminares de CME Group. En cambio, el volumen aumentó por cuarto día consecutivo, ahora en casi 58.000 contratos.

Gas Natural: Sin cambios en la consolidación

Los precios del Gas Natural cerraron la cuarta sesión consecutiva con ganancias el jueves. El repunte, sin embargo, fue en tándem con la disminución de interés abierto y revela la probabilidad de un movimiento correctivo potencial en el muy corto plazo. En un escenario más amplio, la materia prima sigue bien atascada dentro del rango de consolidación vigente desde finales de marzo.

Yi Gang, gobernador del Banco Popular de China (PBOC), declaró el viernes que se espera que el crecimiento interanual del PIB chino en el segundo trimestre sea elevado, debido principalmente a los efectos de base.

Declaraciones destacadas

Hay mucho margen para ajustar las políticas.

Continuaremos aplicando una política monetaria prudente, salvaguardando la estabilidad del Yuan y del sector financiero.

Facilitaremos a las empresas el uso del Yuan en el comercio transfronterizo y las inversiones.

Reacción de los mercados

El par USD/CNY cotiza al momento de escribir sobre 7.1204, con una subida del 0.13% en el día.

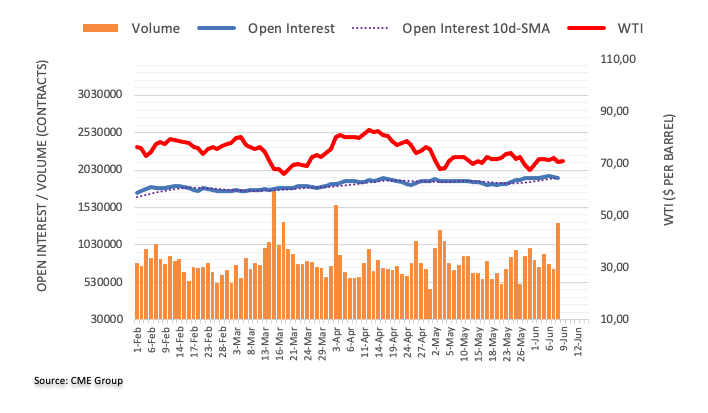

Los datos preliminares de CME Group para los mercados de futuros del petróleo crudo indican que los operadores redujeron sus posiciones de interés abierto por segunda sesión consecutiva el jueves, esta vez en unos 15.300 contratos. El volumen, en cambio, subió bruscamente en alrededor de 609.400 contratos, la mayor acumulación de un solo día desde principios de abril.

WTI: La recuperación sigue centrada en 75.00$

Los precios del WTI retrocedieron notablemente el jueves por la contracción del interés abierto, lo que resta algo de fuerza a las perspectivas de una caída mayor a muy corto plazo. Mientras tanto, se espera un nuevo rebote para encontrar el próximo obstáculo en torno al máximo mensual cerca de la zona de 75.00$ por barril (5 de junio).

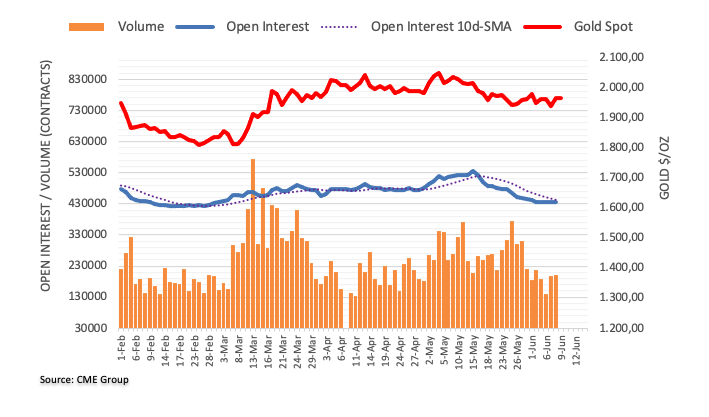

Teniendo en cuenta las cifras avanzadas de CME Group para los mercados de futuros del Oro, el interés abierto aumentó en alrededor de 1.300 contratos el jueves, mientras que el volumen se sumó a la acumulación diaria anterior y subió en alrededor de 3.700 contratos.

Oro: Objetivo alcista inmediato en torno a los 1980$

El fuerte rebote del jueves en los precios del Oro se debió al aumento del interés abierto y del volumen, lo que abre la puerta a la continuación de la recuperación a muy corto plazo. Por el contrario, el próximo objetivo para los alcistas se sitúa en los máximos de junio, justo por encima de la zona de los 1.980$ por onza troy.

El par EUR/USD vuelve a la zona de 1.0800. Los economistas de ING analizan las perspectivas del par.

Ignorando la recesión

A nivel nacional, el mercado pasó por alto la noticia de que la Eurozona entraba en una recesión técnica tras la revisión del PIB del primer trimestre, y es posible que el BCE también la pase por alto la semana que viene.

Hoy no hay factores internos que impulsen al Euro.

Esperamos cierta consolidación en torno a los niveles actuales en los principales pares del Dólar. El par EUR/USD podría estabilizarse ligeramente por debajo de 1.0800.

Esto es lo que debe saber para operar hoy viernes 9 de junio:

El Dólar estadounidense se mantiene estable en la primera parte del viernes, tras haber sufrido grandes pérdidas frente a sus principales rivales el jueves. No habrá publicaciones de relevancia en la Eurozona ni en Estados Unidos de cara al fin de semana. A primera hora de la sesión americana, Canadá publicará su dato de empleo para el mes de mayo.

El Departamento de Trabajo de EE.UU. informó el jueves de que las solicitudes semanales de subsidio de desempleo aumentaron de 233.000 a 261.000 en la semana que finalizó el 3 de junio. El rendimiento de los bonos del Tesoro estadounidense a 10 años cayó más de un 2% tras estos datos y el Índice del Dólar (DXY) cayó a su nivel más bajo en dos semanas por debajo de 103.50, perdiendo un 0.75% en el proceso. A primera hora del viernes, el rendimiento del bono estadounidense a 10 años se mantiene por debajo del 3.75% y el DXY fluctúa en un estrecho canal en torno a 103.40. Mientras tanto, los futuros de los índices bursátiles estadounidenses cotizan en terreno negativo, apuntando a una postura cautelosa del mercado.

Durante la jornada asiática del viernes, los datos de China mostraron que el Índice de Precios al Consumo (IPC) descendió un 0.2% mensual en mayo. Este dato no provocó una reacción notable en los mercados. El AUD/USD, que prolongó su recuperación semanal y ganó 150 puntos el jueves, se mantiene relativamente tranquilo ligeramente por encima de 0.6700 a primera hora del viernes.

El presidente del Banco Nacional Suizo (SNB), Thomas Jordan, declaró el jueves que no sería bien visto esperar a que suba la inflación para luego tener que subir las tasas de interés. Estos comentarios impulsaron al CHF y el USD/CHF perdió más de 100 puntos. A primera hora del viernes, el par cotiza por debajo de 0.9000.

El USD/CAD cerró el jueves por tercer día consecutivo en terreno negativo y a primeras horas del viernes continúa a la baja. El par cotiza ligeramente por debajo de 1.3350. Se estima que la tasa de desempleo de Canadá se situará en el 5.1% en mayo, frente al 5% de abril.

Previa de la tasa de desempleo en Canadá: El Dólar canadiense se fortalecerá ante un dato de empleo fuerte

El EUR/USD se benefició de la debilidad generalizada del USD el jueves y subió hacia 1.0800 antes de entrar en una fase de consolidación. Durante la mañana europea, el par se mueve al alza y a la baja en una estrecha banda por encima de 1.0750.

El GBP/USD tiene dificultades para aprovechar las ganancias del jueves y se mantiene estable en torno a 1.2550.

El USD/JPY cayó a un nuevo mínimo semanal por debajo de 139.00 el jueves, pero recuperó la tracción a primera hora del viernes. En el momento de escribir estas líneas, el par sube un 0.4% en 139.50.

El precio del Oro subió con fuerza hacia los 1.970$ el jueves, impulsado por el retroceso del rendimiento de los bonos estadounidenses. El par XAU/USD se mueve lateralmente cerca de los 1.960$ durante la mañana europea.

El Bitcoin continúa moviéndose lateralmente cerca de 26.500$ por segundo día consecutivo el viernes. Del mismo modo, el Ethereum se mantiene ligeramente por encima de los 1.800$.

- El USD/MXN ganó terreno ante el aumento de las solicitudes de subsidio por desempleo en EE.UU. y la caída de la inflación en México, pero luego cedió ganancias.

- La especulación de una pausa en el ciclo de ajuste monetario por parte de Banxico impulsó el avance del USD/MXN.

- Mercados atentos a la publicación de los datos de inflación de EE.UU. y a la reunión del FOMC.

Tras caer a mínimos de siete años el miércoles alrededor de 17.30, el USD/MXN se recuperó el jueves a 17.44, aunque este viernes el par ha retrocedido a un mínimo intradiario de 17.34. El USD/MXN cotiza al momento de escribir sobre 17.37, plano en el día, después de terminar la sesión del jueves en positivo, con modestas ganancias del 0.12%.

El par Peso mexicano-Dólar reacciona al enfriarse la inflación en México

Wall Street cerró la sesión con sólidas ganancias. El par USD/MXN avanzó gracias a los datos de ambos países, que apuntalaron al par, ya que la inflación en México cayó por debajo de las estimaciones. Según el Instituto Nacional de Estadística, Geografía e Informática (INEGI), el Índice de Precios al Consumo (IPC) en mayo cayó a -0.22% intermensual, por debajo de las estimaciones de -0.16%. En términos interanuales, el IPC cayó al 5.84% desde el 6.29% del mes anterior, por debajo de las previsiones del consenso del 5,9%.

Al otro lado de la frontera, la Oficina de Estadísticas Laborales de EE.UU. (BLS) presentó las peticiones semanales de subsidio por desempleo de la semana finalizada el 3 de junio, que subieron a 261.000, por encima de las 232.000 esperadas por los analistas, la cifra más alta desde octubre de 2021.

Tras la publicación de ambos datos, el USD/MXN avanzó desde los 17.3500 hasta el máximo diario de 17.4426, al especularse con una pausa en el ciclo de endurecimiento del Banco de México (Banxico). En cuanto a la Reserva Federal de EE.UU. (Fed), los comentarios de la semana pasada reforzaron la idea de no subir las tasas en junio y esperar a julio.

Sin embargo, las últimas decisiones de política monetaria del Banco de la Reserva de Australia (RBA) y del Banco de Canadá (BoC) suscitaron inquietud sobre lo que hará la Fed. Dado que el RBA y el BoC mantuvieron los tipos en espera, la inflación ha retomado su senda alcista en algunas reuniones. Ello provocó la reacción de ambas instituciones.

Próximos eventos

El calendario estadounidense está vacío, con la vista puesta en el martes 13 de junio, cuando se publican los datos de inflación, y el miércoles 14 de junio, con la reunión del FOMC.

Análisis del precio del USD/MXN: Perspectiva técnica