- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

Los datos chinos sobre inflación son el plato fuerte de la sesión asiática del viernes. Más tarde, Canadá informará sobre el empleo. Los mercados aplaudieron los débiles datos de empleo de EE.UU. que provocaron una fuerte caída del Dólar el jueves. Los inversores se preparan para los eventos clave de la próxima semana, que incluyen el IPC estadounidense y las reuniones de la Fed y el BCE.

Esto es lo que hay que saber el viernes 9 de junio:

Los índices de Wall Street subieron con fuerza el jueves, impulsados por la relajación de las expectativas de una Reserva Federal de línea agresiva. Sin embargo, el aumento de las solicitudes iniciales de subsidio de desempleo en los Estados Unidos empujó al Dólar a la baja. El Dólar terminó el día vulnerable a más pérdidas.

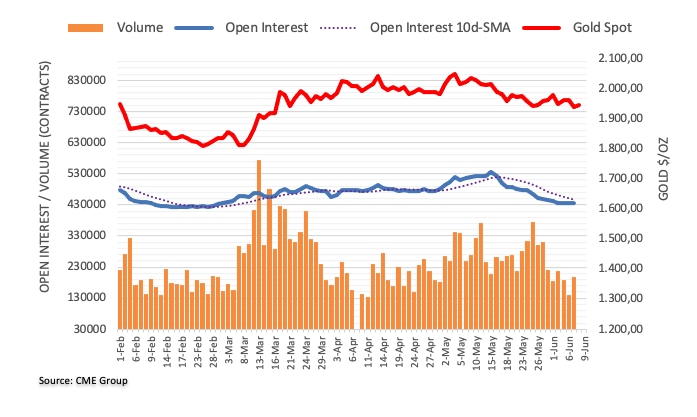

Los rendimientos de los bonos del Tesoro estadounidense retrocedieron, retrocediendo el avance del miércoles. El rendimiento a 10 años se situó en el 3.71% y el de 2 años en el 4.50%. Los rendimientos europeos también retrocedieron. El Yen y los metales se beneficiaron del movimiento. El Oro subió de 1.940$ a 1.970$ y la Plata subió un 3.50%, rompiendo por encima de 24$.

El viernes, el calendario económico estará casi vacío. China publicará el índice de precios al consumo de mayo, que se espera que aumente un 0.3% con respecto a hace un año; también se espera que el índice de precios de producción se sitúe en terreno negativo, en el -4.3%. Estas cifras se seguirán de cerca en un contexto de creciente presión sobre las autoridades chinas para que adopten medidas de estímulo y recorten las tasas.

El PIB de la zona euro se revisó a la baja del 0.1% intertrimestral al -0.1%. La cifra no alteró las expectativas del Banco Central Europeo para la próxima semana. El par EUR/USD registró el cierre diario más alto en casi un mes, en torno a 1.0780, y por encima de la media móvil simple de 20 días. El par ganó más de 80 puntos.

Los economistas de Societe Generale comentaron los datos de la Eurozona:

Esta revisión es atribuible a la revisión del PIB alemán del primer trimestre, del 0% intertrimestral al -0.3% intertrimestral, y del PIB irlandés, del -2,7% intertrimestral al -4.6% intertrimestral. Algunos observadores podrían afirmar que la zona euro ha entrado en una recesión técnica. Nuestra opinión no está tan alejada.

El USD/CAD cayó ligeramente y se estabilizó en torno a 1.3350/60. El CAD se rezagó tras la recuperación del miércoles a raíz de la inesperada subida de tasas del banco de canadá. El viernes, Canadá informará sobre el empleo en mayo.

Comentarios de TD Securities sobre los datos canadienses:

Esperamos que la economía canadiense añada otros 25.000 puestos de trabajo durante el mes de mayo, lo que supondría una desaceleración de la tendencia reciente y mantendría la tasa de desempleo en el 5.0% por sexto mes consecutivo. Se espera que el crecimiento salarial registre un modesto descenso hasta el 5.1% interanual, pero seguirá siendo incómodamente alto para el banco de canadá.

El AUD/USD y el NZD/USD subieron con fuerza gracias al apetito por el riesgo y a la debilidad del Dólar estadounidense, y registraron su cierre diario más alto en semanas, en 0.6710 y 0.6095, respectivamente. El USD/JPY retrocedió desde la zona de 140.00 hasta niveles inferiores a 139.00.

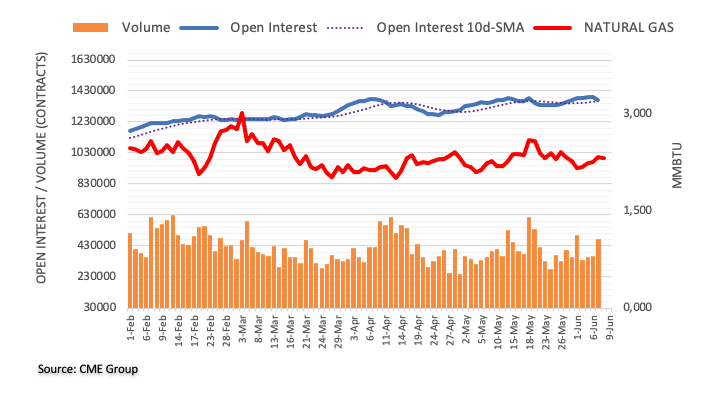

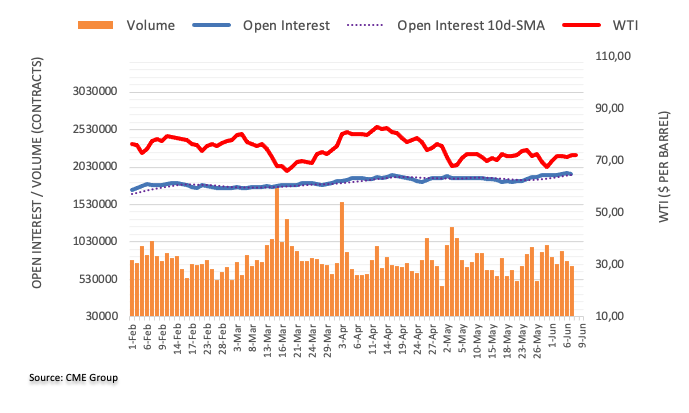

En una sesión volátil en medio de informes sobre un acuerdo entre EE.UU. e Irán, desmentido por la Casa Blanca, los precios del petróleo crudo perdieron más de un 2%. El barril de WTI se situó por debajo de los 71.00$.

La mejora del sentimiento de los mercados arrastró a las criptomonedas al alza. El par BTC/USD ganó un 1%, hasta 26.600$, y Ethereum subió hasta 1.850$.

¿Te ha gustado este artículo? Ayúdanos con algún comentario respondiendo a esta encuesta:

- El par EUR/JPY retrocedió hasta un mínimo diario cerca de la zona de 149.60.

- El Euro se debilitó frente al yen debido a la caída del rendimiento de los bonos del Estado.

El cruce EUR/JPY cotiza con ligeras pérdidas, en torno a la zona de 149.75. Los datos de la Zona Euro mostraron una revisión negativa del producto interior bruto en las cifras del primer trimestre. Por otro lado, Japón también informó de cifras débiles del PIB en la sesión asiática, pero la caída de los rendimientos alemanes y estadounidenses parece favorecer al Yen.

Los rendimientos alemanes caen tras los datos del PIB de la zona euro del primer trimestre

Eurostat publicó que el producto interior bruto (PIB) de la Eurozona en el primer trimestre se contrajo un 0.1% intertrimestral, mientras que los mercados esperaban un estancamiento. Por otra parte, la tasa de crecimiento anualizada del PIB se situó en el 1%, frente al consenso del 1.2%.

Teniendo esto en cuenta, los rendimientos alemanes han bajado en toda la curva, ya que los débiles datos económicos de la Zona Euro hacen pensar a los inversores que el Banco Central Europeo (BCE) podría no estar obligado a seguir subiendo los tipos tras la reunión de la próxima semana, en la que ya se prevé una subida de 25 puntos básicos (pb). En este sentido, el rendimiento de los bonos a 10 años cayó hasta el 2.42%, con un descenso del 1.06% en el día, mientras que el rendimiento a 2 años se sitúa en el 2.94%, con una caída del 1.17%, y el rendimiento a 5 años en el 2.43%, con un descenso del 1.06%, respectivamente.

Por otra parte, la Oficina del Gabinete de Japón nostró que el producto interior bruto (PIB) del país se contrajo inesperadamente un 0.3% en el primer trimestre, por debajo de la expansión prevista del 0.5%. Sin embargo, la tasa anualizada mostró un crecimiento positivo del 2.7%, frente al 1.6% anterior. Además, la debilidad de los datos de actividad económica de Japón podría alimentar una postura más moderada por parte del Banco de Japón (BoJ) y, por lo tanto, seguir pesando sobre la divisa nacional.

Niveles técnicos

Actualmente, el par EUR/JPY muestra una tendencia neutral a alcista a corto plazo. Aunque el impulso alcista ha disminuido, el par continúa por encima de las medias móviles simples (SMA) de 20.100 y 200 días, lo que sugiere que en el panorama general, los alcistas tienen la sartén por el mango.

Al alza, un movimiento por encima de la zona de 149.80 sugeriría una continuación de la tendencia alcista para el EUR/JPY, con las próximas resistencias en la zona de 150.00 y el nivel de 150.50. Por otro lado, en caso de que se produzcan más caídas, los niveles de soporte se alinean en la SMA de 20 días en 149.30 y por debajo en torno a la zona de 149.00 y la zona de 148.50.

-638218526469333449.png)

- El aumento de las solicitudes iniciales de subsidio de desempleo en EE.UU. provoca la recuperación del EUR/USD y la caída del rendimiento del Tesoro.

- La recesión técnica en la Eurozona se ve eclipsada por las señales de línea agresiva del BCE.

- Los inversores están atentos a los datos de inflación de EE.UU. del 13 de junio y a la reunión del FOMC.

El EUR/USD superó con fuerza la zona de 1.0750 el jueves, después de que los datos de empleo menos estelares de los Estados Unidos (EE. UU.) debilitaran al Dólar estadounidense (USD). Dicho esto, el EUR/USD cotiza en torno a 1.0770 tras alcanzar un mínimo diario de 1.0692.

El Euro prospera mientras el Dólar se debilita por el aumento de las peticiones de subsidio de desempleo

Antes de la apertura de Wall Street, el par EUR/USD subió gracias a los datos revelados por la Oficina de Estadísticas Laborales de los Estados Unidos (BLS). Las Solicitudes Iniciales de Subsidio por Desempleo de la semana que finalizó el 3 de junio aumentaron en 261.000, por encima de las 232.000 previstas por los analistas, el nivel más alto desde octubre de 2021. Esto se suma a un excelente informe de Nóminas No Agrícolas del viernes pasado, que mostró que la economía creó 339.000 puestos de trabajo, pero el aumento de la tasa de desempleo fue un preludio de los datos de la semana anterior.

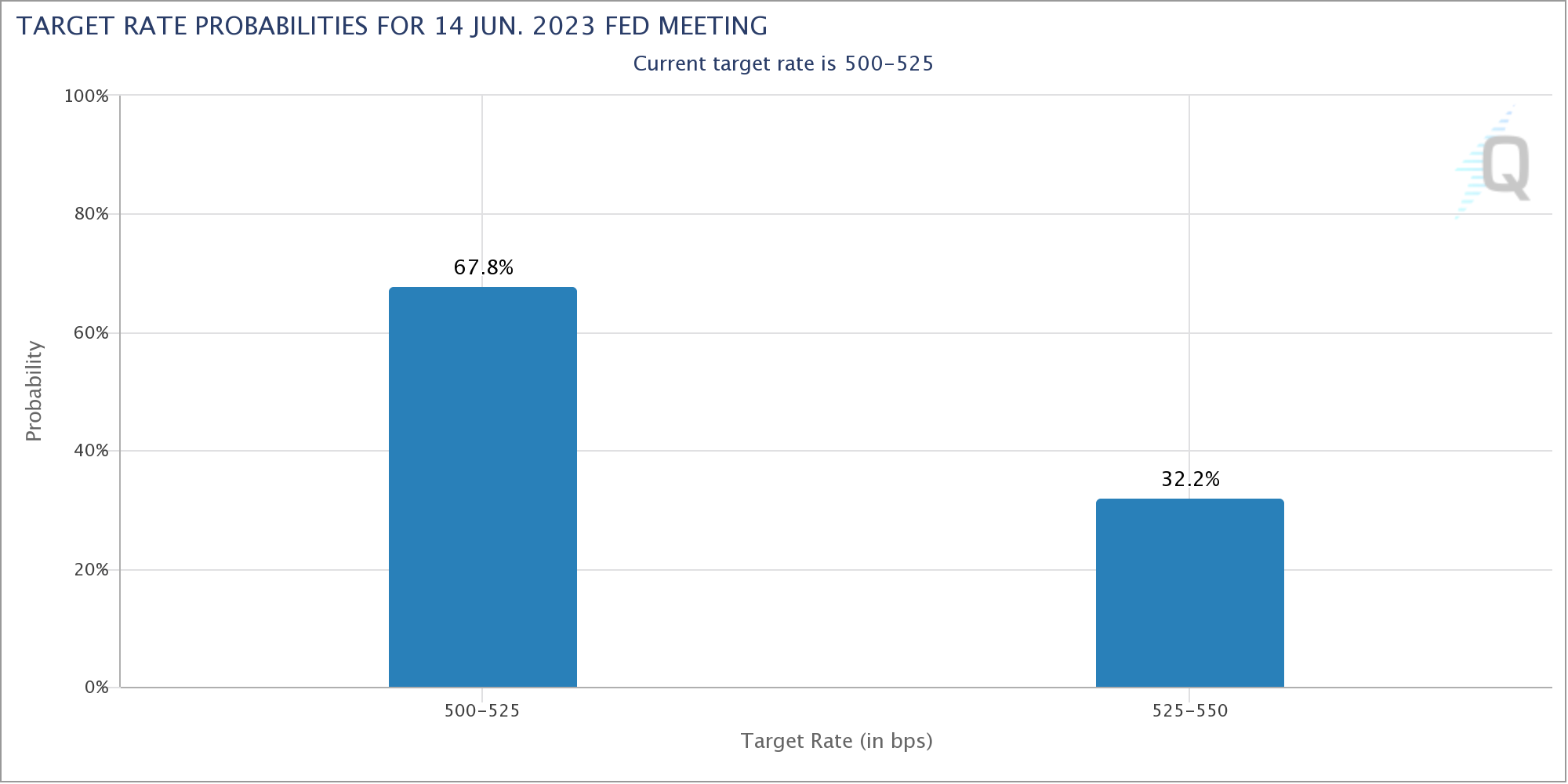

El EUR/USD reaccionó al alza, mientras que los rendimientos de los bonos del Tesoro estadounidense ejercieron presión a la baja sobre el Dólar. El rendimiento a 10 años de EE.UU. cayó siete puntos básicos y medio hasta el 3.20%, ya que los operadores siguen siendo optimistas de que la Reserva Federal (Fed) no subirá las tasas en la reunión de junio. Las probabilidades de un aumento de 25 puntos básicos en junio según la herramienta FedWatch de CME son del 52%, frente al 50.9% de ayer.

El Índice del Dólar, que mide el comportamiento de una cesta de seis divisas frente al Dólar, se desploma un 0.73% hasta 103.345.

Por otro lado, la economía de la Eurozona (UE) cayó en recesión técnica, según el primer trimestre de 2023, con una caída del producto interior bruto (PIB) del 0.1% intertrimestral, sin cambios respecto al cuarto trimestre del año pasado. En cuanto a los datos interanuales, la economía de la UE se ralentizó hasta el 1% desde el 1.2% de consenso, por debajo de la última lectura del trimestre de 2022 del 1.8%.

A pesar de este informe, los recientes comentarios de línea dura de los responsables del Banco Central Europeo (BCE), encabezados por su presidenta Christine Lagarde, mantienen a los operadores atentos a una subida de 25 puntos básicos en junio y julio. Klas Knot, presidente del banco central holandés y miembro del BCE, comentó el miércoles que se necesitan al menos dos subidas más, y entonces el BCE podría pasar a depender de los datos.

Próximos acontecimientos

La agenda de la UE contará el viernes con declaraciones del vicepresidente del BCE, Luis de Guindos. El calendario de EE.UU. estará vacío, con los operadores atentos al martes, 13 de junio, con la publicación de los datos de inflación, junto con el inicio de la reunión del FOMC.

Análisis del precio del EUR/USD: Perspectivas técnicas

El par EUR/USD ha reanudado su trayectoria alcista tras haber cotizado lateralmente durante los últimos nueve días. En su camino hacia el norte, el par recuperó la media móvil exponencial (EMA) de 20 días en 1.0772, aunque sigue lejos de superar 1.0800. Aunque el índice de fuerza relativa (RSI) está a punto de cruzar su zona alcista, persisten los riesgos a la baja. Si el RSI apunta al norte, el EUR/USD podría poner a prueba de 1.0800, seguida de la EMA de 50 días en 1.0816. Por otro lado, si el RSI se desplaza a la baja, el par podría caer hacia los mínimos semanales de 1.0660, pero primero debe caer por debajo de 1.0700.

"Consideramos que era necesario", declaró el jueves el Gobernador Adjunto del Banco de Canadá, Paul Beaudry, en relación con la subida de tasas de 25 puntos básicos anunciada el miércoles. Añadió que el fuerte gasto de los hogares y la elevada inflación motivaron la subida.

Beaudry hablará en la Cámara de Comercio de Victoria dentro de unos minutos y responderá a las preguntas de los periodistas.

En su informe sobre la evolución económica, titulado "¿Estamos entrando en una nueva era de tipos de interés más altos?", Beaudry afirma que es posible un escenario de base "en el que el tipo neutral real se mantenga en líneas generales en su rango prepandémico, pero los riesgos parecen inclinarse mayoritariamente al alza".

Principales conclusiones del discurso:

"Cuando analizamos la reciente dinámica de la inflación subyacente combinada con el actual exceso de demanda, estuvimos de acuerdo en que había aumentado la probabilidad de que la inflación total se atascara muy por encima del objetivo del 2%. Basándonos en esta evidencia acumulada, decidimos subir la tasa de interés oficial para frenar la demanda y restablecer la estabilidad de precios."

"Tendremos más que decir sobre todo esto en nuestras previsiones de julio".

"Sabemos que este ciclo de endurecimiento no ha sido fácil para muchos canadienses. Pero la alternativa -no controlar la inflación-sería mucho peor, sobre todo para las personas que viven con ingresos bajos o fijos. Cuando la inflación se mantiene estable en torno al objetivo del 2%, desaparece la ansiedad creada por las grandes oscilaciones del coste de la vida."

Reacción de los mercados:

Los comentarios de Beaudry no tuvieron un impacto significativo en el CAD. El USD/CAD continuó cotizando en torno a 1.3350/55, ligeramente a la baja durante el día.

El jueves, la Casa Blanca desmintió un informe según el cual Estados Unidos e Irán estaban cerca de llegar a un acuerdo en el que Irán limitaría su programa nuclear a cambio de un alivio de las sanciones.

Como consecuencia, los precios del petróleo crudo rebotaron, recortando pérdidas. El barril de WTI ha bajado sólo un 1.50%, situándose en torno a 71.50$, tras caer antes a 69.10$, el nivel más bajo en una semana.

- El AUD/USD gana un 0,90% el jueves tras unos datos de empleo en EE.UU. más suaves de lo esperado.

- El Dólar se debilitó tras el salto de las solicitudes iniciales de subsidio de desempleo de EE. UU. a su nivel más alto desde 2021.

- Los débiles datos laborales suavizaron las apuestas de línea agresiva sobre la política monetaria de la Reserva Federal.

El par AUD/USD saltó a su nivel más alto desde el 11 de mayo en la zona de 0.6715, ganando más de 90 puntos en la sesión del jueves. En este sentido, las solicitudes iniciales de subsidio de desempleo en EE.UU. para la semana que finalizó el 2 de junio se aceleraron hasta el nivel más alto en años, suavizando las expectativas de una Reserva Federal (Fed) de línea dura antes de la decisión de la próxima semana sobre los tipos de interés.

La debilidad del mercado laboral lastra el rendimiento de los bonos estadounidenses

El mercado laboral estadounidense mostró signos de debilidad, ya que las solicitudes iniciales de subsidio de desempleo de la semana que finalizó el 2 de junio ascendieron a 261.000, superando las expectativas del mercado de 235.000 y por encima de la lectura anterior de 233.000. En consecuencia, los rendimientos de los bonos estadounidenses experimentaron caídas generalizadas, con descensos en los rendimientos a 2, 5 y 10 años. Esto puede atribuirse a la revisión de las expectativas de una Fed menos agresiva, resultado de la muestra de debilidad del mercado laboral.

Según la herramienta FedWatch de CME, hay un 77% más de probabilidades de que la Fed no suba los tipos de interés en su próxima reunión, manteniendo la tasa objetivo en el 5.00%-5.25%.

Por otra parte, el Dólar australiano sigue beneficiándose de la inesperada subida de 25 puntos básicos aplicada el martes por el Banco de la Reserva de Australia (RBA). Tras la decisión, el gobernador del RBA, Lowe, subrayó el miércoles que, si bien es importante preservar los logros en el mercado laboral, ello no implica que el consejo vaya a tolerar un aumento sostenido de la inflación, reafirmando la postura de línea dura del RBA. En este sentido, las expectativas de subidas de tasas en curso soportan las ganancias del Aussie.

Niveles técnicos

Según el gráfico diario, el par AUD/USD mantiene una perspectiva alcista a corto plazo, ya que el índice de fuerza relativa (RSI) y la divergencia de convergencia de medias móviles (MACD) sugieren que los compradores tienen el control, mientras que el par cotiza ahora por encima de las medias móviles simples (SMA) de 20 y 200 días, en camino hacia la SMA de 100 días, que se erige como una fuerte resistencia en 0.6752.

Al alza, los siguientes niveles de resistencia a vigilar son 0.6785 y 0.6800. En caso de consolidar las ganancias, los niveles de soporte inmediatos son la SMA de 200 días en 0.6690 y la SMA de 20 días en 0.6605.

- El GBP/USD se dispara al dispararse las solicitudes de subsidio de desempleo en EE.UU.; los inversores esperan una pausa de la Fed.

- Los rendimientos de los bonos del Tesoro de EE.UU. presionados, el Índice USD se desplomó un 0.73%.

- La subida de tasas anticipada por el BOE amortigua a la GBP en medio de escasos datos económicos.

El par GBP/USD se recupera por encima de 1.2500, ya que los datos del mercado laboral de Estados Unidos (EE.UU.) hacen que los inversores sigan esperando una pausa en el ciclo de subidas de tipos de la Reserva Federal (Fed). La falta de datos económicos por revelar en el Reino Unido, junto con las apuestas de los operadores por un endurecimiento adicional del Banco de Inglaterra (BoE), apuntalan a la GBP/USD. El par GBP/USD cotiza en 1.2550 tras haber alcanzado un mínimo de 1.2429.

La recuperación de la Libra anula al Dólar en medio del repunte de las solicitudes de subsidio de desempleo y la pausa en la subida de tasas de la Fed

El GBP/USD avanza agresivamente tras el informe de solicitudes iniciales de subsidio de desempleo de la semana pasada. El Departamento de Trabajo de EE.UU. reveló un aumento de 261.000 solicitudes por desempleo, por encima de las estimaciones de 232.000, el registro más alto desde octubre de 2021. Las solicitudes de continuación cayeron 37.000 a 1.757 millones en la semana que finalizó el 27 de mayo. El informe justifica la opinión de la Fed de saltarse una subida de tipos de interés en junio, aunque el informe de inflación de la semana que viene podría cambiar las expectativas un día antes de la decisión.

En el ámbito de la renta fija, los rendimientos de los bonos del Tesoro estadounidense están bajo presión, con los rendimientos a 2 años y 10 años perdiendo cuatro y ocho puntos básicos, respectivamente, en el 4.515%, y el 3.716%, un viento en contra para el dólar. El Índice del Dólar, que mide el comportamiento de una cesta de seis divisas frente al dólar, se desploma un 0.73%, hasta 103.345.

Por otro lado, las estimaciones de que el Banco de Inglaterra seguirá subiendo las tasas amortiguaron la caída de la Libra esterlina (GBP) a principios de semana. Los futuros del mercado monetario estiman que el BoE subirá 100 puntos básicos hacia finales de año. Esto significa que la Tasa Bancaria alcanzará el 5.50%.

Próximos eventos

La agenda económica del viernes está ausente para ambos países, pero la semana que viene repuntará un poco. El martes, el Reino Unido actualizará la situación del mercado laboral. Mientras tanto, el índice de precios al consumo (IPC) de EE.UU. arrojará algo de luz y podría ser visto por los funcionarios de la Fed, que comienzan la reunión de política monetaria el mismo día.

Análisis del precio del GBP/USD: Perspectiva técnica

El par GBP/USD se recuperó de sus pérdidas y avanzó cómodamente por encima de 1.2500, con los compradores apuntando a máximos del año en torno a 1.2679. Los indicadores técnicos apoyan la tendencia alcista, con el índice de fuerza relativa (RSI) alcanzando nuevos máximos, mientras que la tasa de cambio de tres días (RoC) muestra un impulso comprador. Los riesgos al alza se sitúan en la zona de 1.2600, seguida de los máximos históricos, antes de 1.2700. En el lado opuesto, el soporte del máximo del 7 de junio en 1.2499 es el primer soporte, seguido inmediatamente por la media móvil exponencial (EMA) de 20 días en 1.2450 antes de sumergirse en la EMA de 50 días en 1.2416.

- El par NZD/USD saltó por encima de 0.6090 mostrando un incremento del 0.95% en el día.

- Las solicitudes iniciales de subsidio de desempleo en EE.UU. para la semana que finalizó el 2 de junio aumentaron a 261.000.

- La caída de los rendimientos estadounidenses en medio de apuestas moderadas sobre la Fed debilitó al Dólar.

El par NZD/USD experimentó una subida significativa, superando el nivel de 0.6090 y marcando una subida del 0.95% en el día. En esta subida influyeron múltiples factores, entre ellos las solicitudes iniciales de subsidio de desempleo de EE.UU. para la semana que finalizó el 2 de junio, que se aceleraron inesperadamente, alimentando las expectativas moderadas de cara a la próxima reunión de la Reserva Federal (Fed). El Dólar perdió interés ante la caída del rendimiento de los bonos estadounidenses.

Los rendimientos de los bonos estadounidenses caen tras los datos de solicitudes de subsidio de desempleo, con la vista puesta en el IPC

Las solicitudes iniciales de subsidio de desempleo de EE.UU. para la semana que finalizó el 2 de junio se situaron en 261.000, frente a las 235.000 esperadas, y se aceleraron con respecto a su lectura anterior de 233.000. El aumento del número de personas que solicitan prestaciones por desempleo en EE.UU. apunta a la debilidad del mercado laboral en medio de la política monetaria contractiva de la Reserva Federal (Fed), lo que hace que los inversores prevean una postura menos agresiva para las próximas reuniones. La herramienta FedWatch de CME sugiere que los inversores dan más probabilidades a que la Fed se abstenga de subir los tipos en la próxima reunión, prevista para los días 13 y 14 de junio, y en su lugar mantenga la tasa objetivo estable en el 5.25%.

En este trasfondo, el rendimiento de los bonos estadounidenses cayeron en toda la curva, con las tasas a 2, 5 y 10 años a la baja.

Se espera que los próximos datos del índice de precios al consumo (IPC) de EE.UU. desempeñen el papel más crucial a la hora de determinar la decisión de la Fed. Los analistas prevén un descenso de la tasa de inflación interanual hasta el 4.2% en mayo, frente al 4.9% anterior, mientras que la tasa subyacente aumentará hasta el 5.6%, frente al 5.5% anterior.

Niveles del NZD/USD a vigilar

Según el gráfico diario, el par NZD/USD mantiene una perspectiva neutral a bajista a corto plazo. A pesar de que el indicador técnico muestra un creciente impulso alcista, el cruce bajista realizado por la media móvil simple (SMA) de 20 días que desciende por debajo de la SMA de 200 días sugiere que la perspectiva negativa para el NZD está intacta.

A la baja, los niveles de soporte se alinean en 0.6050, 0.6030 y el nivel psicológico clave de 0.6000. Por otro lado, la resistencia inmediata se observa en 0.6115, seguida de la zona de 0.6130 - 0.6150, donde las SMA mencionadas trazaron el cruce bajista.

NZD/USD gráfico diario

- Un acuerdo no confirmado entre EEUU e Irán podría desbloquear las exportaciones de petróleo iraní y presionar los precios del WTI.

- El recorte de la producción de petróleo crudo de Arabia Saudí en 1 millón de barriles diarios suaviza la caída del WTI.

- La debilidad del dólar limita la caída del WTI, mientras que el informe de empleo aumenta la incertidumbre sobre la subida de tasas.

El Western Texas Intermediate (WTI), el crudo de referencia estadounidense, cayó con fuerza durante la sesión norteamericana del jueves, gracias a un informe "no confirmado" según el cual Estados Unidos (EE.UU.) e Irán podrían estar cerca de alcanzar un acuerdo nuclear temporal, que podría desbloquear las sanciones impuestas por EE.UU. a las exportaciones de petróleo iraní. El WTI cotiza en 70.38$, perdiendo un 2.82% desde su precio de apertura.

El crudo de referencia estadounidense se desploma entre rumores de un posible alivio de las sanciones a Irán

Según Reuters, "El petróleo cayó tras informarse, citando fuentes, de que Irán y EE.UU. se acercan a un acuerdo temporal que supondría cierto alivio de las sanciones a cambio de reducir el enriquecimiento de uranio de Irán".

Si Irán accede a reducir su desarrollo enriquecido con uranio, podría exportar hasta un millón de barriles diarios de petróleo y acceder a fondos congelados en el extranjero.

La caída del WTI se vio amortiguada por la reunión del domingo de la Organización de Países Exportadores de Petróleo y sus aliados (OPEP+), en la que Arabia Saudí acordó recortar su producción de crudo en 1 millón de barriles diarios (bpd) en julio, mientras el cártel intenta impulsar los precios del petróleo.

Otro factor que limitó la caída del WTI fueron las existencias en EE.UU., que cayeron la semana pasada en 451.000 barriles el 2 de junio, según informó la Administración de Información de Energía de EE.UU. (EIA). Los mercados esperaban un aumento de 1 millón de barriles diarios.

En particular, el Dólar registró varias pérdidas después de que un informe sobre el mercado laboral indicara que las solicitudes de subsidio por desempleo en Estados Unidos (EE.UU.) superaron las estimaciones. Tras estos datos, el consenso entre los inversores de que la Reserva Federal (Fed) estadounidense no subirá las tasas en la reunión de junio debilitó al dólar. El Índice del Dólar (DXY) bajó un 0.67% y se situó en 103.347.

Análisis del precio del WTI: Perspectiva técnica

El WTI mantiene un sesgo neutral a la baja, aunque sigue por debajo de la media móvil exponencial (EMA) de 20 días, con la primera resistencia en 71.86$. El petróleo continuará su tendencia bajista más allá de esa zona y puede desafiar mínimo del 2023 en 63.61$ si los vendedores reclaman el mínimo de 31 de mayo en 67.08$. Hay que decir que los osciladores justifican más caídas, pero si el WTI rompe por encima de la EMA de 20 días y supera la EMA de 50 días en 73.35$, eso podría allanar el camino para nuevas ganancias.

Los datos de empleo de Canadá correspondientes al mes de mayo serán comunicados por Statistics Canada el viernes 9 de junio a las 12:30 GMT y, a medida que nos acercamos a la hora de su publicación, he aquí las previsiones de los economistas e investigadores de cinco grandes bancos en relación con las próximas cifras de empleo.

Se espera que la economía norteamericana haya añadido 23.200 puestos de trabajo tras haber creado 41.400 posicionamientos en abril. Se espera que la tasa de desempleo aumente un punto, hasta el 5.1%. De ser así, sería el primer aumento de la tasa de desempleo desde agosto de 2022. Mientras tanto, se espera que la Tasa de Participación se haya mantenido estable en el 65.6%.

TDS

Esperamos que el crecimiento del empleo se ralentice hasta las 25.000 personas en mayo, lo que supondría una desaceleración respecto a la tendencia reciente de 57.000, y mantendría la tasa de desempleo estable en el 5,0%. Esperamos que la contratación en el sector servicios impulse el dato principal, junto con un rebote del empleo a tiempo completo tras el retroceso de abril. También esperamos que el crecimiento salarial se mantenga elevado en el 5,1%, 0,1 puntos porcentuales menos que el mes pasado.

RBC Economics

Esperamos que en mayo el empleo en Canadá registre otro aumento de 20.000 puestos de trabajo, tras el incremento de 250.000 entre enero y abril. Sin embargo, se espera que la tasa de desempleo siga subiendo, ya que el "exceso" de demanda de mano de obra sigue disminuyendo. Las ofertas de empleo se han reducido casi un 20% desde los niveles máximos de marzo, la morosidad de los consumidores ha aumentado y las tasas de abandono del trabajo se han ralentizado en los últimos meses.

NBF

El mercado laboral se ha mostrado extraordinariamente fuerte en los últimos tiempos, con un aumento de 344 000 puestos de trabajo en los últimos seis meses. Y aunque los indicios de una próxima reversión siguen siendo escasos, creemos que este ritmo es insostenible a medio plazo. Así pues, esperamos aumentos más modestos en los próximos meses, empezando por un resultado de 20 000 en mayo. A pesar de esta mejora, y suponiendo que la tasa de participación se mantuviera sin cambios en el 65.6%, la tasa de desempleo aún podría aumentar una décima hasta el 5.1%, resultado de otra fuerte expansión de la población activa.

Citi

Esperamos que el empleo se mantenga estable en mayo, con un aumento de la tasa de paro hasta un nivel aún bajo del 5.2%. La moderación del empleo podría deberse en parte a los incendios forestales de mayo, que limitaron la actividad. Aun así, esperamos que algunos descensos del empleo se vean compensados por la continuación de una fuerte inmigración, con una tasa de participación más elevada. Las horas trabajadas serán una indicación útil y más puntual de la evolución de la actividad global que otros datos de actividad. Esperamos que los salarios por hora de los asalariados fijos se mantengan fuertes en mayo, con un aumento interanual del 5.1%. Los salarios, y los datos de empleo en general, seguirán siendo un factor importante para vigilar los riesgos de posibles nuevas subidas de tasas más allá de junio.

CIBC

El rápido crecimiento de la población está creando una mayor reserva de trabajadores potenciales, pero el enfriamiento de la demanda debido a anteriores subidas de los tipos de interés debería hacer que los aumentos del empleo empiecen a ser inferiores al crecimiento de la población. Mientras que los 20.000 puestos de trabajo que prevemos para mayo se habrían considerado sólidos, en 2023 serían lo suficientemente débiles como para que la tasa de desempleo subiera hasta el 5.1%.

Según informan los economistas de Credit Suisse, el Oro se ha estabilizado por encima de la media móvil de 100 días y, por el momento, se espera que siga subiendo.

Los máximos de 2.063/75$ alcanzados en 2020 y 2022 serán una barrera difícil de superar

El Oro se ha movido en un rango durante la semana pasada, ayudado por la estabilización de los rendimientos reales de EE.UU. y después de mantenerse por encima de la DMA de 100 en 1.940$. Aunque no se trata de una media de la que hagamos un seguimiento habitual, sí que sirvió de suelo al mercado durante el retroceso de febrero a principios de año.

De cara al futuro, seguimos pensando que la resistencia fundamental de los máximos históricos de 2.063$/75$ registrados en 2020 y 2022 será una barrera difícil, dado el agotador panorama del impulso a corto plazo, con una triple divergencia bajista en el impulso todavía vigente. Por lo tanto, lo más probable es que el precio continúe dentro de un rango.

- Plata rompe a través de los niveles técnicos de ley, los ojos de resistencia en 24.49$.

- Los compradores dominan el mercado XAG/USD mientras el RSI cruza la línea media de 50.

- Una caída por debajo de la confluencia de las EMA en 23.88$-23.76$ podría poner en jaque los mínimos semanales de 23.25$.

El precio de la Plata se dispara después de un informe de empleo peor de lo esperado en los Estados Unidos (EE.UU.), que hizo que los rendimientos de los bonos de EE.UU. se desplomaran, un viento en contra para el Dólar de EE.UU. (USD). Por ello, el par XAG/USD avanza con fuerza hasta nuevos máximos de tres semanas, cambiándose de manos en torno a 24.18$.

Análisis del precio del XAG/USD: Perspectiva técnica

El XAG/USD cambió de sesgo neutral a alcista, reclamando niveles técnicos esenciales en su camino hacia el norte, pero limitado por la resistencia en el mínimo diario del 25 de abril en 24.49$. El salto de XAG/USD en la acción del precio estimuló una reacción en los osciladores, con el indicador de índice de fuerza relativa (RSI) cruzando por encima de la línea media de 50, mientras que la tasa de cambio de tres días (RoC) muestra compradores a cargo.

Por lo tanto, el camino de menor resistencia del XAG/USD es al alza. Dicho esto, la primera resistencia del XAG/USD se situaría en los 24.49$, seguida de los 25.00$. Una vez superada, la Plata podría recuperarse hacia el máximo del 11 de mayo en 25.47$, seguido del máximo del 10 de mayo en 25.91$.

Por el contrario, si XAG/USD cae por debajo de la confluencia de las medias móviles exponenciales (EMA) de 50 y 20 días en 23.88$-23.76$, eso podría abrir la puerta para desafiar los mínimos semanales de 23.25$.

Acción del precio XAG/USD - Gráfico diario

- Las solicitudes iniciales de subsidio de desempleo en EE.UU. superan las estimaciones y derriban al USD/JPY; los rendimientos de EE.UU. caen.

- La economía japonesa supera los resultados con un PIB del 2.7%; se evita la recesión técnica.

- Los inversores están atentos a las cifras de inflación de EE.UU. del 13 de junio y a la reunión de la Fed en medio de la dinámica del USD.

El par USD/JPY cayó cerca de un 0.70% el jueves después de que un informe de empleo mostrara que el mercado laboral se está relajando en los Estados Unidos (EE.UU.), lo que justifica que la Reserva Federal de EE.UU. (Fed) se salte la postura para la reunión de política monetaria de junio. Tras alcanzar un máximo diario de 140.22, el par USD/JPY cotiza en 139.13 en el momento de redactar estas líneas.

El Yen sube en Wall Street y el Dólar cede ante la relajación del mercado laboral

Wall Street cotiza con ganancias, mientras que los rendimientos de los bonos del Tesoro de los EE.UU. caen, lo que fortalece al Yen japonés (JPY), que encuentra renovada vida y se aprecia frente a la mayoría de las divisas del G8. La Oficina de Estadísticas Laborales de EE.UU. (BLS) declaró que las solicitudes de subsidio por desempleo de la semana pasada superaron las estimaciones de 232.000 y alcanzaron los 261.000, su nivel más alto desde octubre de 2021. Los mismos datos revelaron que las solicitudes continuas cayeron en 37.000 a 1.757 millones durante la semana que finalizó el 27 de mayo.

El USD/JPY cayó después de la publicación, siguiendo la dirección del rendimiento de los bonos del Tesoro de los Estados Unidos a 10 años, que cayó seis puntos básicos y medio (pb), ya que los operadores comenzaron a descontar la primera pausa de la Fed después de los datos. Al mismo tiempo, el Índice del Dólar (DXY), que mide la evolución del dólar frente a una cesta de divisas, cae un 0.60%, hasta 103.395, por debajo de su media móvil exponencial (EMA) de 20 días.

En cuanto a Japón, su economía creció más de lo previsto en el primer trimestre, con un PIB del 2.7% interanual, frente a las previsiones del 1.9%, lo que demuestra que la economía japonesa se está desarrollando con mayor resistencia que sus homólogas mundiales. En particular, los datos descartaron una recesión técnica, ya que el cuarto trimestre de 2022 se revisó al alza hasta el 0.4% intertrimestral. Cabe señalar que el crecimiento se vio impulsado por las existencias, señal de que la demanda se está desacelerando.

Próximos acontecimientos

La agenda económica de EE.UU. revelaría las últimas cifras de inflación el 13 de junio, cuando la Reserva Federal comience su reunión de dos días para fijar la política monetaria, mientras que un calendario económico ligero en el lado japonés inclinaría a los operadores del USD/JPY en función de la dinámica del dólar estadounidense.

Análisis del precio del USD/JPY: Perspectivas técnicas

El par USD/JPY se consolida en torno al rango 139.00-140.40 por cuarto día consecutivo, incapaz de romper por encima/por debajo del rango, aunque sigue sesgado al alza como lo demuestran las medias móviles diarias (MA) que se mantienen por debajo de la tasa de cambio. El retroceso está a punto de poner a prueba la EMA de 20 días en 138.64, que, si se rompe, extendería la caída del par hacia el soporte del máximo del 2 de mayo en 137.77. Para una continuación alcista, el USD/JPY debe superar 140.00 y desafiar el máximo semanal de 140.45.

- Las peticiones de subsidio por desempleo en EEUU saltan inesperadamente al nivel más alto desde octubre de 2021.

- El dólar estadounidense se debilita en general tras los datos, y el DXY cae por debajo de 103.50.

- El EUR/USD se mueve hacia el máximo de la semana pasada, acercándose a 1.0800.

El par EUR/USD se acelera al alza tras la publicación de los datos de empleo en Estados Unidos. El par cotiza en 1.0770/75, el nivel más alto desde el viernes pasado, con el soporte de una caída generalizada del Dólar estadounidense.

Malas noticias para el Dólar

El informe semanal del Departamento de Trabajo mostró que las solicitudes iniciales de desempleo saltaron a 261.000 en la semana finalizada el 3 de junio, por encima de las expectativas del mercado de 235.000. Es el nivel más alto desde octubre de 2021. El Dólar estadounidense se debilitó aún más después de los datos, cayendo a nuevos mínimos diarios frente a la mayoría de sus rivales y el rendimiento de Estados Unidos se volvió a la baja. El DXY cayó hasta probar mínimos semanales por debajo de 103.40.

Las cifras de empleo redujeron las expectativas sobre una posible subida de tasas por parte de la Reserva Federal la semana que viene. El FOMC anunciará su decisión el miércoles, y el consenso es que la Fed mantenga las tasas sin cambios.

Previamente, el jueves, los datos de Eurostat mostraron que la economía de la Eurozona se contrajo un 0.1% durante el primer trimestre, cifra revisada desde el 0.0%. Se espera que el próximo jueves el Banco Central Europeo (BCE) anuncie una subida de tasas, a pesar de las débiles cifras de actividad. Como dijo Lagarde, Presidenta del BCE, la inflación sigue siendo demasiado elevada, en línea con los comentarios de otros miembros del consejo de gobierno.

EUR/USD se aleja de 1.0700

Durante los últimos días, el par EUR/USD ha sido incapaz de alejarse de forma sostenida del nivel de 1.0700. Sin embargo, el jueves, el par parece estar rompiendo al alza. El impulso del Euro parece fuerte, y el par está a punto de probar los máximos de la semana pasada en torno a 1.0780. Por encima de ese nivel, la atención se centraría en 1.0800/05.

El soporte inmediato se sitúa en torno a 1.0740, seguido de la zona de 1.0700/05, que limita la media móvil simple (SMA) de 20 periodos en el gráfico de 4 horas. Una caída por debajo de este nivel anularía la actual tendencia alcista a corto plazo.

Niveles técnicos

- El USD/TRY sigue subiendo y registra nuevos máximos cerca de 23.4000.

- Los inversores siguen adaptándose a la "devaluación intencionada" en curso.

- Muchos observadores ven que la Lira se deprecia hasta la zona de 28.0000.

La continuación de la intensa venta masiva de la Lira turca eleva al USD/TRY a un nuevo máximo histórico cerca de 23.4000 el jueves.

USD/TRY corre el riesgo de sufrir un retroceso más profundo

Las ganancias en el USD/TRY continúan acelerándose el jueves, ya que el par ha avanzado alrededor de un 12% desde la campana de apertura del lunes y tras el nombramiento de M. Simsek como Ministro del Tesoro y Finanzas (el sábado).

De hecho, el tono bajista de la lira sigue siendo todo menos moderado en un contexto en el que los participantes del mercado siguen vigilando la "devaluación intencionada" aplicada por el nuevo equipo económico designado por el Gobierno de Erdogan tras la victoria en las elecciones del 28 de mayo.

Entretanto, el brusco retroceso de la lira cobró fuerza después de que esta semana los prestamistas nacionales dejaran de vender dólares estadounidenses para defender la divisa, una medida considerada bastante racional y más acorde con la ortodoxia económica.

Hasta ahora, la moneda turca se ha depreciado más de un 25% desde el comienzo del nuevo año, mientras que la caída ha alcanzado más del 170% desde que el banco central turco (CBTR) inició su ciclo de relajación en agosto de 2021.

Qué hay que tener en cuenta en torno a la TRY

El USD/TRY mantiene bien afianzado su sesgo alcista, siempre apuntalado por el implacable desplome de la divisa turca.

Mientras tanto, se espera que los inversores sigan de cerca las próximas decisiones en materia de política monetaria, sobre todo después de que el presidente R. T. Erdogan nombrara al ex titular de Economía M. Simsek como nuevo ministro de Finanzas tras la remodelación del gabinete a raíz de la segunda vuelta de las elecciones generales del 28 de mayo.

El nombramiento de Simsek ha sido acogido con optimismo por los miembros del mercado, a pesar de que aún no está claro si su postura ortodoxa en política monetaria podrá sobrevivir dentro de la inclinación de Erdogan a combatir la inflación mediante tipos de interés más bajos.

En un escenario más macro, se supone que la acción de los precios en torno a la lira turca seguirá girando en torno a la evolución de los precios de la energía y las materias primas, que están directamente correlacionados con la evolución de la guerra en Ucrania, las amplias tendencias de apetito por el riesgo y la dinámica del Dólar.

Niveles técnicos

De momento, el par está ganando un 0.80% en 23.3573 y se enfrenta al siguiente obstáculo en 23.3881 (máximo histórico del 7 de junio) seguido de 24.00 (nivel redondo). A la baja, una ruptura por debajo de 19.7356 (SMA de 55 días) expondría a 19.3401 (SMA de 100 días) y, por último, a 18.9416 (SMA de 200 días).

- El precio del Oro se ha acercado a 1.960$, ya que las peticiones semanales de subsidio por desempleo han alcanzado su nivel más alto en 19 meses.

- El estado de ánimo del mercado podría volverse alegre, ya que el aumento de las solicitudes por desempleo recortaría las apuestas de línea agresiva de la Fed.

- El precio del Oro ha logrado defender un quiebre del patrón del triángulo ascendente.

El precio del Oro (XAU/USD) ha registrado una fuerte subida tras la publicación de los datos semanales de solicitudes de subsidio por desempleo en Estados Unidos, que superaron las expectativas. El metal precioso se ha acercado a 1.960$, ya que el Departamento de Trabajo de EE.UU. informó de un aumento significativo de las solicitudes iniciales en 28.000, hasta los 261.000, para la semana que finalizó el 2 de junio, mientras que se esperaba una cifra de 235.000.

Es probable que los futuros del S&P 500 abran con cautela; sin embargo, el ánimo del mercado podría volverse alegre, ya que el aumento de las solicitudes de subsidio por desempleo recortaría las apuestas de línea dura de la Reserva Federal (Fed). El Índice del Dólar (DXY) ha marcado un nuevo mínimo de cuatro días en 103.60.

Se espera que las solicitudes de subsidio por desempleo, que alcanzaron máximos de 19 meses, susciten comentarios moderados por parte de las empresas de inversión y de los responsables de la Fed. Las favorables condiciones del mercado laboral fueron el principal catalizador, que obligó a los responsables de la Fed a apoyar más subidas de tipos de interés. El impacto del aumento de las solicitudes de subsidio de desempleo también puede apreciarse en los rendimientos del Tesoro estadounidense. Los rendimientos de la deuda pública estadounidense a 10 años han caído bruscamente por debajo del 3.78%.

A más largo plazo, la relajación de las condiciones del mercado laboral también reduciría la resistencia del gasto del consumidor y aliviaría aún más las presiones inflacionistas.

Análisis técnico del oro

El precio del Oro ha logrado defender un quiebre del patrón gráfico de triángulo ascendente formado en escala horaria. El metal precioso ha rebotado con fuerza y se está acercando a la resistencia horizontal del mencionado patrón que se sitúa desde el máximo del 19 de mayo en 1.983,29$. Mientras que la línea de tendencia alcista del patrón se traza desde el mínimo del 30 de mayo en 1.932,12$.

El precio del Oro ha superado la media móvil exponencial (EMA) de 200 periodos en 1.958,37$, lo que indica que la tendencia a largo plazo se ha vuelto alcista.

Mientras tanto, el índice de fuerza relativa (RSI) ha subido por encima de 60.00, lo que indica que el impulso alcista se ha activado.

Gráfico horario del Oro

El MXN recuperó los 17.50 la semana pasada y ayer alcanzó un nuevo máximo de siete años en 17.32 frente al Dólar estadounidense. Los economistas de Société Générale analizan las perspectivas técnicas del USD/MXN.

Aún no se observan señales de un rebote significativo

El USD/MXN no ha podido superar recientemente su DMA de 50 cerca de 18.00 y se ha situado por debajo del mínimo del mes pasado, lo que denota la reanudación de la tendencia bajista.

El MACD diario ha comenzado a mostrar una divergencia positiva. Sin embargo, aún no se observan señales de un rebote significativo.

Si se mantiene por debajo del máximo formado a principios de esta semana cerca de 17.60, se espera que el par se dirija a la baja. Los próximos objetivos potenciales se sitúan en 17.30 y 17.10/16.95.

Según informan los analistas de Credit Suisse, el índice S&P 500 ha subido para probar la próxima resistencia clave de 4.312/4.325 puntos.

Sólo por debajo de 4.104 se produciría una caída

El S&P 500 ha repuntado y su fortaleza ya se ha extendido hasta la cúspide de la próxima resistencia clave en el máximo del verano de 2022 y el retroceso del 61.8% de toda la caída de 2022 en 4.312/4.325. Nuestra perspectiva sigue siendo tratar de buscar un nuevo tope aquí y una corrección a la baja.

Si la fortaleza se extiende directamente a un cierre semanal por encima de 4.325, esto sería visto como una señal importante de ruptura al alza, abriendo la puerta a la próxima resistencia en 4.500/4.535.

El soporte se sitúa inicialmente en 4.221, por debajo del cual se puede relajar la tendencia alcista inmediata, y el siguiente soporte se sitúa en 4.166. Sólo por debajo de 4.104 se produciría una caída. Sin embargo, solo por debajo de 4.104 se vería que marcaría un máximo a corto plazo y un fracaso más decisivo en el intento de superar 4.312/4.325.

- El USD/CHF ha caído como un castillo de naipes después de que las solicitudes semanales de subsidio por desempleo en EE.UU. alcanzaran su nivel más alto en 19 meses con 261.000 solicitudes.

- La relajación de las condiciones del mercado laboral estadounidense podría obligar a la Fed a optar por una política neutral.

- El SNB Jordan dijo que no sería bien visto esperar a que suba la inflación para luego subir las tasas de interés.

El parUSD/CHF actualizó su mínimo semanal en torno a 0.9030 tras la publicación de las solicitudes iniciales de subsidio de desempleo en Estados Unidos, que resultaron en máximos de 19 meses, en los inicios de la sesión americana. El aumento de las solicitudes de subsidio por desempleo ha arrastrado al Índice del Dólar estadounidense (DXY) a una fuerte caída hasta situarse cerca de 103.60. El DXY operó en un rango de 103.67-104.36 durante las dos últimas sesiones de negociación y tiene signos de repune.

Los futuros del S&P 500 han girado a positivo, ya que el aumento significativo de las cifras semanales de solicitudes iniciales de subsidio por desempleo indica que las tensas condiciones del mercado laboral están cediendo un poco. El ánimo general del mercado se ha vuelto optimista y el atractivo de los activos de riesgo ha mejorado notablemente.

Se informó que las peticiones semanales de subsidio de desempleo en EE.UU. para la semana que finalizó el 2 de junio aumentaron en 28.000, hasta 261.000, mientras que se esperaba una cifra de 235.000, revisada al alza desde la publicación anterior de 233.000. Un indicador económico importante que ha estado manteniendo las probabilidades de una nueva subida de tipos de interés por parte de la Reserva Federal (Fed) es la fortaleza del mercado laboral y ahora, sorprendentemente, el aumento de las solicitudes de subsidio de desempleo ha incrementado el soporte a una política neutral de tipos de interés por parte de la Fed.

El impacto del aumento de las peticiones de subsidio de desempleo no se limita únicamente al índice USD. Los rendimientos del Tesoro estadounidense también se han visto sometidos a una presión extrema. Los rendimientos ofrecidos por los bonos del Estado estadounidense a 10 años han caído bruscamente más de un punto porcentual, hasta el 3.78%.

La fuerza detrás del movimiento en picado del CHF también ha venido de los comentarios de línea agresiva del presidente del Banco Nacional Suizo (SNB), Thomas. J Jordan. El SNB Jordan afirmó que es realmente importante llevar la inflación suiza a un nivel de estabilidad de precios", y añadió que no sería una buena idea esperar a que la inflación aumente para luego subir los tipos de interés. Los inversores deben tener en cuenta que el SNB ya ha subido las tasas de interés al 1.50%.

- El par GBP/USD se está acercando a la resistencia de 1,2500, mientras que el índice del USD ha bajado aún más.

- La calle está muy dividida sobre la política de tipos de interés de la Reserva Federal para junio.

- La ausencia de señales de suavización de la inflación en el Reino Unido indica que las tasas de interés actuales del BoE están lejos de terminar.

El par GBP/USD se acerca a la resistencia psicológica de 1.2500 en la sesión europea. La Libra ha cobrado fuerza mientras el Índice del Dólar (DXY) ha ampliado su recorrido a la baja. El índice del USD se ha visto sometido a una intensa presión, ya que la opinión está muy dividida sobre la política de tipos de interés de la Reserva Federal (Fed) para junio.

Los futuros del S&P 500 han registrado pérdidas nominales en Europa, ya que la ausencia de posibles factores desencadenantes ha inquietado a los inversores. La próxima semana estará repleta de acontecimientos económicos, ya que a la publicación del índice de precios de consumo (IPC) de Estados Unidos le seguirá la decisión sobre los tipos de interés de la Reserva Federal (Fed).

El Índice del Dólar ha marcado un nuevo mínimo diario en 103.77. Durante las últimas dos sesiones de comercio, el DXY se está consolidando en un rango de 103.67-104.36 en medio de la preparación de eventos económicos cruciales. Por el contrario, la demanda de deuda pública estadounidense también se ha mantenido débil, lo que ha impulsado los rendimientos del Tesoro estadounidense a 10 años por encima del 3.82%.

Mientras tanto, la calle no sabe si confiar en el comentario del presidente de la Fed , Jerome Powell, de que es menos probable que se produzcan nuevas subidas de tasas debido a las ajustadas condiciones crediticias, o mantener como fuente principal las sólidas condiciones del mercado laboral.

En cuanto a la libra esterlina, los inversores se centrarán en los datos de Empleo de la próxima semana. Los economistas de ING señalaron que los datos de segunda o tercera categoría del Reino Unido han sido bastante dispares últimamente, pero el acontecimiento principal en el frente de los datos será la publicación el próximo martes de los datos de empleo y salarios. En nuestra opinión, esto supone un riesgo negativo para la libra esterlina, ya que el crecimiento de los salarios podría seguir ralentizándose y reducir las expectativas de un endurecimiento de la política monetaria por parte del Banco de Inglaterra de más de 100 puntos básicos, que aún se reflejan en los precios de los mercados monetarios.

La opinion general es que las actuales tasas de interés del BoE están lejos de tocar techo en medio de una ausencia de signos de suavización de la inflación. Será importante seguir de cerca las nuevas operaciones del gobernador del BOE, Andrew Bailey, ya que los inversores están impacientes por ver cómo cumplirá la promesa de reducir la inflación a la mitad para finales de año que le hizo el Primer Ministro británico, Rishi Sunak.

- El EUR/USD se suma al rebote semanal por encima de 1.0700.

- Mayores ganancias podrían generar un desafío del máximo de junio en torno a 1.0780.

El EUR/USD sigue ganando fuerza y flirtea con máximos diarios por encima de 1.0730 el jueves.

Se espera un intento alcista más serio para disputar el máximo mensual alcanzado hasta ahora en 1.0779 (2 de junio). Una vez superado este nivel, la presión vendedora se atenuará y el par podría probar el nivel redondo de 1.0800, justo antes de la SMA intermedia de 100 días, hoy en 1.0807.

A más largo plazo, la visión constructiva se mantiene por encima de la SMA de 200 días, hoy en 1.0514.

Gráfico diario del EUR/USD

En opinión de los analistas de Credit Suisse,el EUR/USD sigue en camino de probar un grupo de soportes clave en 1.0557/.1.0501.

Esperando una caída hacia un grupo de soportes clave en 1.0557/1.0501

La caída del EUR/USD se ha detenido a corto plazo, pero consideramos que se trata de una pausa temporal.

Mantenemos nuestra perspectiva táctica negativa y a 3-6 meses para nuestro objetivo del extremo inferior del canal, ahora en 1.0557. Con otros soportes clave justo debajo, primero en el mínimo de marzo en 1.0524/16 y luego en la DMA de 200, ahora en 1.0512, nuestra tendencia sigue siendo buscar un suelo en esta zona de 1.0557/01 por ahora para una nueva fase de consolidación potencialmente prolongada.

La resistencia en 1.0739/81 idealmente limita subidas sobre una base de cierre para mantener el riesgo inmediato más bajo. Por encima, podría recuperarse hasta 1.0832/34, potencialmente la DMA de 55, ahora en 1.0883, pero se espera que siga siendo una resistencia dura.

"Es realmente importante llevar la inflación suiza a un nivel de estabilidad de precios", declaró el jueves el presidente del Banco Nacional Suizo (SNB), Thomas Jordan, según Reuters.

Jordan argumentó además que no sería una buena idea esperar a que la inflación suba para luego tener que subir los tipos de interés: "Cuando la inflación se mantiene por debajo del 2% durante mucho tiempo, no tenemos ningún problema", concluyó Jordan.

Reacción de los mercados

El USD/CHF se vio sometido a una fuerte presión bajista tras estos comentarios y opera sobre 0.9045, con una caída diaria del 0.6%.

- El par USD/CAD ha mostrado una recuperación hasta acercarse a 1.3360 a pesar de la corrección del Índice del Dólar estadounidense.

- El BOC subió sorprendentemente las tasas de interés debido a la resistencia de la economía canadiense.

- El precio del petróleo ha renovado su máximo de tres días en 73.20$, mientras que varios bancos estatales de China han recortado sus tasas de préstamo.

El par USD/CAD ha sido testigo de un interés comprador en torno a 1.3340 en las últimas horas de la sesión de Londres. El Dólar canadiense ha rebotado cerca de 1.3360 a pesar de la sólida recuperación del precio del petróleo y de las crecientes expectativas de una nueva subida de los tipos de interés por parte del Banco de Canadá (BoC).

Los futuros del S&P 500 mantienen pérdidas nominales en la sesión europea, retratando un estado de ánimo cauteloso en los mercados. El perfil de riesgo se ha visto afectado, ya que los inversores prevén que la Reserva Federal (Fed) no pondrá fin a su endurecimiento de la política monetaria. Anteriormente, el presidente de la Fed, Jerome Powell, anunció que es menos probable que se produzcan nuevas subidas de los tipos de interés, ya que las estrictas condiciones crediticias de los bancos regionales de Estados Unidos están impidiendo que la inflación muestre su verdadera cara.

El Índice del Dólar (DXY) está en constante contracción desde el primer tick del jueves. En términos más generales, el índice del dólar se mueve dentro de un amplio rango ante la ausencia de un posible factor desencadenante esta semana. Los inversores se preparan para los datos del índice de precios al consumo (IPC) de EE.UU. (mayo), que se anunciarán el martes.

El Dólar canadiense lucha por dominar al Dólar estadounidense a pesar del sorprendente anuncio de subida de tasas por parte del Banco de Canadá (BoC). El gobernador del BoC, Tiff Macklem, subió las tasas de interés por sorpresa en 25 puntos básicos (pb) hasta el 4.75%. Teniendo en cuenta la resistencia de la economía canadiense gracias a la solidez del mercado laboral y al gasto del consumidor, la actual política monetaria no sigue siendo lo bastante restrictiva como para domar una inflación tenaz.

El BoC ha mantenido las puertas abiertas a nuevas subidas de los tipos de interés si la inflación sigue siendo persistente.

Mientras tanto, el precio del petróleo ha renovado su máximo de tres días en 73.20$, ya que varios bancos estatales de China han recortado sus tasas de préstamo para dar soporte a la recuperación económica. Cabe señalar que Canadá es el principal exportador de petróleo a los Estados Unidos y el aumento del precio del petróleo soporta el Dólar canadiense.

- Las solicitudes semanales de subsidio de desempleo aumentaron en 28.000 en la semana que finalizó el 3 de junio.

- Las solicitudes continuadas disminuyeron en 37.000 en la semana que finalizó el 27 de mayo.

- El Índice del Dólar cae a nuevos mínimos diarios tras el informe.

Las solicitudes semanales de subsidio por desempleo alcanzaron las 261.000 en la semana que finalizó el 3 de junio, según los datos semanales publicados el jueves por el Departamento de Trabajo de los Estados Unidos. La cifra supera las 233.000 de la semana anterior, situándose por encima de las expectativas del mercado, que esperaba 235.000. Es la cifra más alta desde octubre de 2021.

El promedio de cuatro semanas en el indicador aumentó a 237.250 desde 229.750, su cifra más elevada desde la primera semana de mayo.

Reacción de los mercados

"El Índice del Dólar extendió sus pérdidas después del informe, cayendo a nuevos mínimos diarios por debajo de 103.70. El EUR/USD subió hacia 1.0750, y el USD/JPY cayó por debajo de 139.50.

- El par EUR/GBP cotiza en lateral, ya que los inversores se han mantenido al margen a la espera de la política del BCE y el BoE.

- En general, el cruce ha dado una ruptura de los patrones gráficos del canal de caída.

- El RSI (14) ha cambiado su rango operativo más amplio de 20.00-60.00 al rango alcista de 40.00-80.00.

El par EUR/GBP se ha mantenido en torno a 0.8600, ya que los inversores se han mantenido al margen a la espera de las decisiones sobre las tasas de interés del Banco de Inglaterra (BoE) y del Banco Central Europeo (BCE). Considerando el hecho de que la inflación en la Eurozona y el Reino Unido sigue siendo obstinada a pesar de la larga práctica de subir los tipos de interés, se espera que el BoE y el BCE suban más los tipos.

La calle anticipa que ambos bancos centrales subirán sus tasas actuales en 25 puntos básicos (pb). De este modo, el tipo de interés oficial del BCE se situaría en el 4%, mientras que la tasa de financiación del Banco de Inglaterra subiría al 4.75%. Si esto ocurre, la divergencia entre las políticas del BCE y del Banco de Inglaterra se mantendrá estable en términos absolutos.

El EUR/GBP ha roto el patrón gráfico del canal descendente formado a escala horaria, en el que cada retroceso es considerado como una oportunidad de venta por los participantes del mercado. La ruptura de los patrones gráficos mencionados justifica una reversión alcista.

El cruce ha superado cómodamente la media móvil exponencial (EMA) de 50 periodos en 0.8600, lo que indica que la tendencia a corto plazo ha pasado a ser positiva.

Mientras tanto, el índice de fuerza relativa (RSI) ha desplazado su rango operativo más amplio desde por debajo de 20.00-60.00 hacia 40.00-80.00. El indicador de impulso está tomando soporte cerca de 40.00.

De cara al futuro, un movimiento alcista por encima del máximo intradía en 0.8614 impulsará al cruce hacia el máximo del 5 de junio en 0.8636 y el mínimo del 25 de mayo en 0.8666.

En un escenario alternativo, un movimiento bajista por debajo del mínimo del 1 de junio en 0.8568 arrastraría al cruce hacia un mínimo de seis meses cerca del mínimo del 1 de diciembre de 2022 en 0.8547 seguido del máximo del 12 de agosto de 2022 en 0.8493.

EUR/GBP gráfico horario

-638218204548601605.png)

En mayo de 2023, el Índice Nacional de Precios al Consumidor (INPC) registró una disminución de 0.22% mensual respecto al mes anterior, incrementando la caída del 0.16% esperada, según publica INEGI (Instituto Nacional de Estadística y Geografía mexicano).

La inflación general anual se ubicó en 5.84%, por debajo del 5.9% estimado por el consenso y del 6.25% registrado en abril. En el mismo mes de 2022, la inflación mensual fue de 0.1 % y la anual, de 7.65%.

El índice de precios subyacente tuvo un aumento del 0.32% mensual y del 7.39% anual. El índice de precios no subyacente retrocedió 1.88% a tasa mensual e incrementó 1.24% a tasa anual.

Al interior del índice subyacente, a tasa mensual, los precios de las mercancías subieron 0.35% y los de servicios, 0.29%.

Dentro del índice no subyacente, a tasa mensual, los precios de los productos agropecuarios bajaron 0.34% y los de energéticos y tarifas autorizadas por el gobierno, 3.21%. Esto se debió, principalmente, a los ajustes en las tarifas eléctricas por temporada cálida en 11 ciudades del país.

USD/MXN reacción

El USD/MXN ha rebotado tras la publicación, cayendo primero a 17.33, nuevo mínimo diario, y luego subiendo a 17.36. Al momento de escribir, el par opera sobre 17.3550, perdiendo un leve 0.04% en el día.

- El S&P 500 continúa consolidándose dentro de un rango muy estrecho durante la sesión europea del jueves.

- La mejora del sentimiento apoya la extensión del movimiento alcista del S&P 500, pero el aumento de las expectativas a una nueva subida de tasas de la Fed en julio, después de una pausa en junio, podría limitar la subida.

- El S&P 500 está a la espera del próximo catalizador para el siguiente movimiento.

- La atención de hoy se centrará en las solicitudes semanales de subsidio por desempleo, pero los participantes del mercado ya ponen su foco en el IPC de EE.UU. y en la decisión de tasas de la Fed de la próxima semana.

El índice S&P 500 se mueve dentro de un rango muy estrecho durante la sesión europea del jueves. En el momento de escribir, el S&P 500 cotiza en los 4.267 puntos, prácticamente sin cambios en el día.

El índice se mueve dentro de un estrecho rango de 40 puntos esta semana, con un máximo alcanzado el lunes en 4.297 (el nivel más alto desde agosto de 2022) y un mínimo semanal alcanzado hoy en 4.258.

El índice continúa consolidándose después de la fuerte subida de la semana anterior, impulsado por la mejora del sentimiento tras el acuerdo alcanzado para suspender el límite del techo de deuda de Estados Unidos (EE.UU.) hasta el 1 de enero de 2025 y a las expectativas moderadas en torno a la política de tasas de la Reserva Federal (Fed) en junio.

La disminución de las expectativas a nuevas subidas de tasas por parte de la Reserva Federal de EE.UU. ayuda al S&P 500 a moverse al alza.

Sin embargo, los mercados se mantienen cautelosos porque están empezando a aumentar las probabilidades de una nueva subida de tasas en la reunión de julio después de una pausa esperada en junio. En el momento de escribir, la probabilidad de una subida en la reunión del 25-26 de julio es de más del 69%.

S&P 500: El foco vuelve a los datos de EE.UU.

Una vez aprobada la ley para suspender el límite del techo de deuda de EE.UU., la atención de los inversores vuelve a centrarse en los datos de EE.UU. Recordemos que la Reserva Federal tiene dos mandatos: el control de la inflación y el pleno empleo. Datos sobre el mercado laboral o la variación de los precios serán los catalizadores más importantes para los mercados.

Los datos de EE.UU. han mostrado recientemente mejoras en el mercado laboral, y con los componentes de inflación de los precios pagados disminuyendo, tanto en el sector manufacturero como de servicios, lo podría llevar a la Fed a mantener sus tasas sin cambios en junio y apoyaría la subida del S&P 500.

En el momento de escribir, la probabilidad de que las tasas se mantengan sin cambios en el rango actual del 5%-5.25% en la próxima reunión del Comité Federal de Mercado Abierto (FOMC) del 13-14 de junio se sitúa ahora justo por encima del 67%:

Al inicio de la sesión americana de hoy se publicarán los datos de las peticiones semanales de subsidio por desempleo para la semana que terminó el 2 de junio. Se espera que las solicitudes aumentaron a 235.000 desde las 232.000 registradas la semana anterior.

Más tarde se publicarán los datos de los inventarios mayoristas para abril, donde se espera una caída del -0.2%.

No se espera que estos datos provoquen por sí solos una reacción en el mercado ni en las expectativas de tasas en torno a la Reserva Federal, mientras los participantes del mercado ya esperan la publicación del Índice de Precios al Consumidor (IPC) de EE.UU. para mayo y a la decisión sobre las tasas de interés de la Reserva Federal de la próxima semana.

Análisis Técnico del S&P 500

Técnicamente, el S&P 500 extendió su movimiento al alza y alcanzó nuevos máximos desde agosto del año pasado tras la mejora del sentimiento de la semana pasada.

En el momento de escribir, el S&P 500 cotiza en 4.267, consolidando su reciente subida a máximos anuales en 4.297 alcanzados el lunes. Si la subida continúa y se rompe el nivel mencionado, el índice podría apuntar a la región de los 4.310-4.320 puntos, zona de máximos de agosto de 2022. Por encima de esta región, el S&P 500 podría apuntar a la zona de 4.380, en niveles no vistos desde abril del año pasado

Por otro lado, el soporte inicial podría verse en 4.258 (mínimo diario), seguido de la región de los 4.230 puntos (mínimos del viernes) y del nivel redondo de 4.200. Más abajo de este nivel, el S&P 500 podría encontrar soporte en la región de 4.170.

S&P 500 gráfico diario

-638218210149770798.png)

Preguntas frecuentes sobre el S&P 500

¿Qué es el S&P 500?

El S&P 500 es un índice bursátil muy seguido que mide el rendimiento de 500 empresas públicas y se considera una medida amplia del mercado bursátil estadounidense. La influencia de cada empresa en el cálculo del índice se pondera en función de la capitalización bursátil. Ésta se calcula multiplicando el número de acciones cotizadas de la empresa por el precio de la acción. El índice S&P 500 ha logrado rendimientos impresionantes: 1.00$ invertido en 1970 habría producido un rendimiento de casi 192.00$ en 2022. La rentabilidad media anual desde su creación en 1957 ha sido del 11.9%.

¿Cómo se eligen las empresas que se incluirán en el S&P 500?

Las empresas se seleccionan por comité, a diferencia de otros índices en los que se incluyen en función de normas establecidas. Aun así, deben cumplir ciertos criterios de elegibilidad, el más importante de los cuales es la capitalización bursátil, que debe ser igual o superior a 12.700 millones de dólares. Otros criterios son la liquidez, el domicilio, la capitalización bursátil, el sector, la viabilidad financiera, el tiempo de cotización y la representación de los sectores de la economía de Estados Unidos. Las nueve mayores empresas del índice representan el 27.8% de la capitalización bursátil del índice.

¿Cómo puedo operar con el S&P 500?

Hay varias formas de operar con el S&P 500. La mayoría de los corredores minoristas y plataformas de spread betting permiten a los operadores utilizar Contratos por Diferencia (CFD) para realizar apuestas sobre la dirección del precio. Además, se pueden comprar fondos indexados, fondos de inversión y fondos cotizados (ETF) que siguen la cotización del S&P 500. El más líquido de los ETF es el ETF de la Bolsa de Londres. El más líquido de los ETF es el SPY de State Street Corporation. El Chicago Mercantile Exchange (CME) ofrece contratos de futuros sobre el índice y el Chicago Board of Options (CMOE) ofrece opciones, así como ETF, ETF inversos y ETF apalancados.

¿Qué factores impulsan al S&P 500?

Son muchos los factores que impulsan al S&P 500, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el S&P 500, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

Kit Juckes, estratega jefe de divisas de Société Générale, analiza las perspectivas del EUR/USD.

El mercado de tipos valora ahora que la brecha de las tasas entre el BCE y la Fed se reduce menos que antes

En términos de cómo está operando el mercado, podemos ver al EUR/USD luchando a medida que el precio para la brecha de tasas BCE-Fed de octubre/noviembre retrocede.

El par EUR/USD aún puede volver a cotizar por encima de 1.15 en este ciclo, pero eso no ocurrirá a menos que los datos europeos mejoren lo suficiente como para mover los precios ante una pronta relajación del BCE.

Kit Juckes, estratega jefe global de divisas de Société Générale, analiza las perspectivas del Yen japonés, que empieza a estar atento a la reunión del BoJ.

El BoJ en el punto de mira

El aumento del PIB real en el primer trimestre, del 2.7% anual, contrasta con una tasa media de crecimiento de 25 años del 0.7%, y el deflactor del 2% anual con una media de 25 años del -0.4%. Esta última cifra explica la cautela del BoJ, que lleva mucho tiempo atrapado en la desinflación. Aun así, existe la posibilidad de que la semana que viene se planteen un nuevo ajuste de la política de control de la curva de rendimientos (YCC).

El diferencial de rendimientos a 10 años y el USD/JPY se restablecieron con el primer cambio del YCC a finales del año pasado. A finales de enero, el USD/JPY estaba 10 cifras por debajo del diferencial de rendimiento implícito, pero esa brecha se ha reducido a la mitad en las últimas semanas. Esto aumenta el potencial bajista del USD/JPY (o del EUR/JPY) en caso de que se produzca un movimiento del BoJ.

El par EUR/USD retrocedió tras la subida de tasas del Banco de Canadá de ayer. Los economistas de ING analizan las perspectivas del par de divisas más popular del mundo.

Limitado en un rango hasta la próxima semana

En la sesión de hoy se producirán algunas revisiones de los datos del PIB del primer trimestre de la zona euro, que se espera que se revisen a la baja tras las cifras alemanas. Sin embargo, el mercado sigue confiando en dos nuevas subidas de tipos del BCE de 25 puntos básicos a finales del verano.

Se espera que el EUR/USD se mantenga en un rango de 1.0650 a 1.0750.

- El precio del Oro ha ampliado su recuperación hasta situarse cerca de los 1.950$, mientras que el índice del Dólar DXY ha caído con fuerza.

- Los inversores han comenzado a ignorar los temores asociados a las expectativas de nuevas subidas de tasas de interés por parte de la Fed.

- El precio del Oro se acerca a la línea de tendencia alcista del patrón de triángulo ascendente.

El precio del Oro (XAU/USD) intenta recuperarse tras caer hasta cerca de los 1.940$. El metal precioso ha ampliado su rebote ahasta cerca de 1.950$, mientras que el Índice del Dólar DXY ha caído bruscamente. La inestabilidad general del índice DXY ha mantenido a los inversores en alerta. La ausencia de posibles desencadenantes esta semana ha acotado al índice del Dólar en un territorio limitado.

Los futuros del S&P500 han recuperado la totalidad de sus pérdidas y se han vuelto positivos, mostrando signos de recuperación en el apetito por el riesgo de los participantes del mercado. Parece que los inversores han empezado a desechar los temores asociados a las expectativas de más subidas de las tasas de interés por parte de la Reserva Federal (Fed).

El índice DXY ha encontrado un soporte intermedio en torno a 103.80, sin embargo, la situación del índice DXY parece vulnerable ya que el sentimiento de los mercados se ha vuelto alegre. A pesar de la corrección a corto plazo, la fortaleza Dólar se mantendría ya que se espera que la Fed siga siendo de línea dura.

Además, la Fed hará una pausa en junio por primera vez en más de un año y mantendrá su tasa de interés clave en el 5.00%-5.25% entonces y durante el resto del año.

Análisis técnico del Oro

El precio del Oro está rondando cerca de la línea de tendencia ascendente del patrón gráfico del triángulo ascendente en el gráfico de dos horas trazada desde el mínimo del 30 de mayo en 1.932,12$. La resistencia horizontal de dicho patrón se sitúa desde el máximo del 19 de mayo en 1.983,29$. El metal precioso cotiza por debajo de la media móvil exponencial (EMA) de 50 periodos en 1.955,38$, lo que indica que la tendencia a corto plazo es bajista.

Mientras tanto, el Índice de Fuerza Relativa (RSI) (14) tiene dificultades para mantenerse por encima de 40,00.

Oro gráfico de dos horas

Los economistas de ING analizan las perspectivas del Dólar.

El Dólar iniciará una tendencia bajista cíclica en el 2S23

A corto plazo, parece que el Dólar puede mantener la mayor parte de sus recientes ganancias hasta la reunión del FOMC del próximo miércoles, aunque la publicación del IPC de mayo de EE.UU. el próximo martes también será un gran impulsor del mercado.

Nuestro pronóstico general sigue siendo que el Dólar iniciará una tendencia bajista cíclica en el segundo semestre de 2023, probablemente a partir del tercer trimestre, aunque el riesgo es que se retrase.

- El AUD/USD avanza hacia 0.6700, ya que se espera que el RBA eleve las tasas al 4.35%.

- Se espera que el índice del Dólar DXY se mantenga lateral, ya que los inversores están a la espera de la publicación del IPC estadounidense.

- El AUD/USD ha sido testigo de una respuesta compradora a pesar de una ruptur a la baja de la consolidación.

El par AUD/USD ha extendido su recuperación y sube hacia la resistencia del nivel redondo de 0.6700 durante la sesión europea del jueves. El par ha reanudado su camino alcista mientras que el Índice del Dólar DXY ha extendido su caída.

Se estima que el índice DXY se mantendrá lateral, mientras los inversores están a la espera de la publicación del Índice de Precios al Consumidor (IPC) de los Estados Unidos la próxima semana.

El Dólar australiano ha ganado fuerza, ya que se espera que el Banco de la Reserva de Australia (RBA) seguirá subiendo las tasas de interés a pesar del deterioro de las perspectivas económicas australianas. Una encuesta de Reuters mostró que el RBA aumentaría su Tasa de Efectivo Oficial (OCR) en 25 puntos básicos (pb) hasta el 4.35%.

El AUD/USD ha sido testigo de una respuesta compradora, a pesar de que se produjo una ruptura de la consolidación formada en un rango de 0.6563-0.6808 en el gráfico diario. La falta de continuación de las ventas en el par tras la ruptura de la consolidación desencadenó una sólida recuperación. La respuesta compradora indica que los inversores consideraron al par como una apuesta de valor.

El AUD/USD ha superado la media móvil exponencial (EMA) de 20 periodos en 0.6607, lo que indica que la tendencia a corto plazo se ha vuelto alcista.

Mientras tanto, el Índice de Fuerza Relativa (RSI) (14) ha rebotado al rango de 40-60 desde el rango bajista de 20-40, lo que indica que el impulso bajista ha retrocedido.

Si el AUD/USD rompe por encima del máximo del 7 de junio en 0.6718, los alcistas del Dólar Australiano llevarán al par hacia el máximo del 18 de abril en 0.6748, seguido por el máximo del 10 de mayo en 0.6818.

Por otro lado, si el par rompe por debajo del mínimo del 1 de junio en 0.6484, los bajistas arrastrarán al AUD/USD hacia el máximo del 1 de noviembre de 2022 en 0.6464, seguido por el soporte del nivel redondo en 0.6400.

AUD/USD gráfico diario

Los economistas de ING analizan las perspectivas de la Libra esterlina antes de los importantes datos de empleo de la próxima semana.

La Libra se mantiene estable antes de los datos de empleo del próximo martes

La volatilidad del EUR/GBP se mantiene cerca de los mínimos recientes y el par cotiza dentro de un estrecho rango de 0.8570-0.8640.

Los datos británicos de segundo o tercer nivel han sido bastante dispares últimamente, pero el acontecimiento principal en el frente de los datos será la publicación el próximo martes de los datos de empleo y salarios. En nuestra opinión, esto supone un riesgo negativo para la Libra esterlina, ya que el crecimiento de los salarios podría seguir ralentizándose y reducir en parte las expectativas de endurecimiento del Banco de Inglaterra de más de 100 puntos básicos que aún se barajan en los mercados monetarios.

El GBP/USD cotizará dentro de un rango de 1.2400-1.2500.

- El NZD/USD gana terreno el jueves y revierte parte de las pérdidas del día anterior.

- La aparición de nuevas ventas en torno al USD se considera un factor clave que presta soporte al par.

- La incertidumbre sobre la subida de tasas de la Fed y el sentimiento de cautela podrían beneficiar al USD y limitar la subida del par.

El par NZD/USD logra un sólido rebote desde la zona de 0.6030-0.6025, el mínimo de una semana alcanzado este jueves, y mantiene su impulso durante la primera mitad de la sesión europea.El par sube hasta la zona de 0.6075-0.6080 en la última hora y revierte parte de la caída del día anterior.

El Dólar estadounidense (USD) tiene dificultades para aprovechar el buen rebote del miércoles desde el mínimo semanal y se encuentra con nuevas ventas, lo que a su vez se considera un factor clave que empuja al par NZD/USD al alza. Dicho esto, parece difícil que se produzca un movimiento alcista significativo, ya que los inversores siguen sin estar seguros de la senda de subida de tasas de la Reserva Federal (Fed). El discurso moderado de la semana pasada de varios funcionarios de la Fed reafirmó las expectativas del mercado de una inminente pausa en el ciclo de endurecimiento de la política monetaria del banco central estadounidense.

De hecho, los precios de mercado actuales indican una mayor probabilidad de que la Fed mantenga las tasas sin cambios en su próxima reunión de política monetaria del 13-14 de junio. Dicho esto, los recientes datos sobre la inflación y el mercado laboral de Estados Unidos mantienen vivas las esperanzas de una subida de 25 puntos básicos la próxima semana. Además, las subidas sorpresa de tasas del Banco de la Reserva de Australia (RBA) y del Banco de Canadá (BoC) esta semana sugieren que la lucha contra la inflación aún no ha terminado, lo que apoya las perspectivas de un mayor endurecimiento por parte de la Fed.

Las expectativas del mercado siguen apoyándose en los elevados rendimientos de los bonos del Tesoro de EE.UU., que, junto con el sentimiento cauteloso predominante, deberían limitar las pérdidas del USD de refugio seguro y limitar las ganancias del NZD, de mayor riesgo percibido. El sentimiento de los mercados sigue siendo frágil ante la creciente preocupación por una desaceleración económica mundial, especialmente en China. Los temores resurgieron después de que los datos publicados el miércoles mostraran que el superávit comercial de China se hundió en mayo a su nivel más bajo en 13 meses, debido a la caída de las exportaciones.

Los datos, por su parte, apuntan a una débil demanda exterior de productos chinos y plantean nuevos retos a la segunda economía mundial. Aparte de esto, la señal explícita del Banco de la Reserva de Nueva Zelanda (RBNZ) de que había terminado con su ciclo de subidas más agresivo desde 1999 podría seguir pesado sobre el Dólar neozelandés (NZD). Esto, a su vez, sugiere que el camino de menor resistencia para el par NZD/USD es a la baja, lo que justifica cierta cautela para los alcistas del par.

NZD/USD niveles técnicos a vigilar

Los economistas de Morgan Stanley analizan las perspectivas del Euro.

El EUR/CHF aumentará ligerametne hacia la paridad