- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El GBP/USD giró rápidamente el lunes, cayendo a nuevos mínimos pero volviendo a estar plano.

- El sentimiento alcista del GBP es capaz de recuperar las pérdidas a corto plazo, pero no mucho más.

- Los datos de inflación del Reino Unido y EE.UU. que se publicarán esta semana proporcionarán mucha munición para los operadores.

El GBP/USD se agitó mientras los mercados reequilibran sus expectativas de tasas de interés para el resto del año, llevando al Cable a un nuevo mínimo de 15 meses y tocando la zona de 1.2100 antes de revertir las pérdidas del día y terminar cerca de donde comenzó en 1.2230.

Es un comienzo tranquilo de la semana, pero un crescendo de datos de inflación tanto del lado de EE.UU. como del Reino Unido en el calendario económico dará a los operadores mucho material para masticar mientras intentan precisar un pronóstico diferencial de tasas de interés durante el primer trimestre. Se espera ampliamente que la Reserva Federal (Fed) mantenga las tasas de interés sin cambios durante la primera mitad del año, mientras que se espera que el Banco de Inglaterra (BoE) tenga que elegir entre mantener las tasas de interés estables frente a una inflación aún alta, o arriesgar una chispa inflacionaria para apuntalar la tambaleante economía del Reino Unido con más recortes de tasas.

Las cifras del Índice de Precios al Productor (IPP) de EE.UU. inician la agenda de datos significativos de la semana el martes, y se espera que suban al 3.7% interanual en diciembre frente al 3.4% anterior. El miércoles trae la inflación del Índice de Precios al Consumidor (IPC) del Reino Unido, que también se espera que acelere a corto plazo, con un pronóstico de aumento al 0.4% intermensual frente al 0.1% anterior.

La inflación del IPC de EE.UU., también prevista para el miércoles, se espera que suba al 2.8% desde el 2.7%, y la actividad de ventas minoristas de EE.UU. está programada para el jueves, con las ventas minoristas del Reino Unido completando la agenda de datos de alto impacto para esta semana.

Pronóstico del precio del GBP/USD

El GBP/USD continúa trazando un camino bajista en los gráficos, con el par explorando sus ofertas más bajas en más de un año. Aunque la presión de compra está interviniendo en los mínimos oscilantes, es difícil no notar que esos mínimos oscilantes continúan perforando antiguos niveles técnicos de manera regular.

La próxima barrera técnica clave para nuevas caídas será la zona de soporte técnico de finales de 2023, justo al norte de 1.2000.

Gráfico diario del GBP/USD

Libra esterlina FAQs

La Libra esterlina (GBP) es la moneda más antigua del mundo (886 d. C.) y la moneda oficial del Reino Unido. Es la cuarta unidad de cambio de divisas (FX) más comercializada en el mundo, representando el 12% de todas las transacciones, con un promedio de 630 mil millones de $ al día, según datos de 2022. Sus pares comerciales clave son GBP/USD, que representa el 11% de FX, GBP/JPY (3%) y EUR/GBP (2%). La Libra esterlina es emitida por el Banco de Inglaterra (BoE).

El factor más importante que influye en el valor de la Libra esterlina es la política monetaria decidida por el Banco de Inglaterra. El Banco de Inglaterra basa sus decisiones en si ha logrado su objetivo principal de "estabilidad de precios": una tasa de inflación constante de alrededor del 2%. Su principal herramienta para lograrlo es el ajuste de los tipos de interés. Cuando la inflación es demasiado alta, el Banco de Inglaterra intentará controlarla subiendo los tipos de interés, lo que encarece el acceso al crédito para las personas y las empresas. Esto es generalmente positivo para la libra esterlina, ya que los tipos de interés más altos hacen del Reino Unido un lugar más atractivo para que los inversores globales inviertan su dinero. Cuando la inflación cae demasiado es una señal de que el crecimiento económico se está desacelerando. En este escenario, el Banco de Inglaterra considerará bajar los tipos de interés para abaratar el crédito, de modo que las empresas se endeudarán más para invertir en proyectos que generen crecimiento.

Los datos publicados miden la salud de la economía y pueden afectar el valor de la libra esterlina. Indicadores como el PIB, los PMI de manufactura y servicios y el empleo pueden influir en la dirección de la Libra esterlina.

Otro dato importante que se publica y afecta a la Libra esterlina es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un período determinado. Si un país produce productos de exportación muy demandados, su moneda se beneficiará exclusivamente de la demanda adicional creada por los compradores extranjeros que buscan comprar esos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa en el caso de un saldo negativo

- El índice bursátil S&P 500 cierra con una ligera ganancia diaria de un 0.14%, manteniéndose dentro del rango operativo de la sesión anterior.

- Los títulos de Mosaic Company (MOS) se disparan un 8.01% el día de hoy, llegando a máximos del 13 de diciembre de 2024.

- Las acciones de Revvity (RVTY) suben un 7.74% en el día, alcanzando máximos de más de dos meses.

El S&P 500 reaccionó al alza desde un mínimo del 5 de noviembre en 5.765, estableciendo un máximo del día en 5.834. Actualmente, el S&P 500 cotiza sobre 5.831, ganando un 0.14% el día de hoy.

El S&P 500 inicia la semana en terreno positivo impulsado por Mosaic Company y Revvity

Los valores del productor mundial de nutrientes para cultivos, The Mosaic Company (MOS), hila su segunda sesión consecutiva al alza, ganando un 8.01%, visitando máximos del 13 de diciembre de 2024 en 26.82$ tras el anuncio de la incorporación de nuevos integrantes a su junta directiva.

Por otro lado, las acciones de Revvity (RVTY) suben un 7.74%, llegando a máximos del 8 de noviembre en 122.88$. Esta subida es posterior a la autorización otorgada por al Administración de Alimentos y Medicamente (FDA) para un inmunoensayo que mide los niveles de testosterona libre con el objetivo de diagnosticar trastornos androgénicos.

Niveles por considerar en el S&P 500

El S&P 500 reaccionó a la baja en una resistencia de corto plazo dado por el máximo del 6 de enero en 6.017. La siguiente resistencia clave está en el punto pivote del 6 de diciembre en 6.098. A la baja, el soporte inmediato está en 5.694, mínimo del 4 de noviembre de 2024

Gráfica de 4 horas del S&P 500

S&P 500 FAQs

El S&P 500 es un índice bursátil muy seguido que mide el rendimiento de 500 empresas públicas y se considera una medida amplia del mercado bursátil estadounidense. La influencia de cada empresa en el cálculo del índice se pondera en función de la capitalización bursátil. Ésta se calcula multiplicando el número de acciones cotizadas de la empresa por el precio de la acción. El índice S&P 500 ha logrado rendimientos impresionantes: 1.00$ invertido en 1970 habría producido un rendimiento de casi 192.00$ en 2022. La rentabilidad media anual desde su creación en 1957 ha sido del 11.9%.

Las empresas se seleccionan por comité, a diferencia de otros índices en los que se incluyen en función de normas establecidas. Aun así, deben cumplir ciertos criterios de elegibilidad, el más importante de los cuales es la capitalización bursátil, que debe ser igual o superior a 12.700 millones de dólares. Otros criterios son la liquidez, el domicilio, la capitalización bursátil, el sector, la viabilidad financiera, el tiempo de cotización y la representación de los sectores de la economía de Estados Unidos. Las nueve mayores empresas del índice representan el 27.8% de la capitalización bursátil del índice.

Hay varias formas de operar con el S&P 500. La mayoría de los corredores minoristas y plataformas de spread betting permiten a los operadores utilizar Contratos por Diferencia (CFD) para realizar apuestas sobre la dirección del precio. Además, se pueden comprar fondos indexados, fondos de inversión y fondos cotizados (ETF) que siguen la cotización del S&P 500. El más líquido de los ETF es el ETF de la Bolsa de Londres. El más líquido de los ETF es el SPY de State Street Corporation. El Chicago Mercantile Exchange (CME) ofrece contratos de futuros sobre el índice y el Chicago Board of Options (CMOE) ofrece opciones, así como ETF, ETF inversos y ETF apalancados.

Son muchos los factores que impulsan al S&P 500, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el S&P 500, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

- El Oro cae mientras el DXY supera los 110.00 por primera vez desde noviembre de 2023.

- Los operadores reducen las probabilidades de recorte de tasas de la Fed, tras los datos de empleo de EE.UU., a la espera del IPC.

- Los vendedores de XAU/USD apuntan a 2.650$ y la SMA de 100 días cerca de 2.630$.

El precio del Oro retrocede durante la sesión norteamericana, ya que los operadores que buscan seguridad compraron el Dólar mientras los rendimientos de los bonos del Tesoro de Estados Unidos (EE.UU.) subieron a su nivel más alto desde noviembre de 2023. Al momento de escribir, el XAU/USD cotiza en 2.657$ después de no poder superar los 2.700$, con una caída del 1.20%.

Una agenda económica escasa el lunes mantiene a los inversores digiriendo las últimas cifras de las nóminas no agrícolas de EE.UU. para diciembre. Aunque la economía ha tenido un mejor desempeño de lo esperado, con cifras que aumentaron en 256.000 superando las previsiones de 160.000 y los 212.000 de noviembre, los operadores están pendientes de la publicación de los datos de inflación de EE.UU.

El miércoles se anunciará el Índice de Precios al Consumo (IPC) de diciembre, con estimaciones en torno al 2.8% interanual, frente al 2.7% de noviembre. Se proyecta que el IPC subyacente, que excluye elementos volátiles, se mantenga sin cambios en el 3.3% interanual, sin cambios respecto a las últimas tres lecturas mensuales.

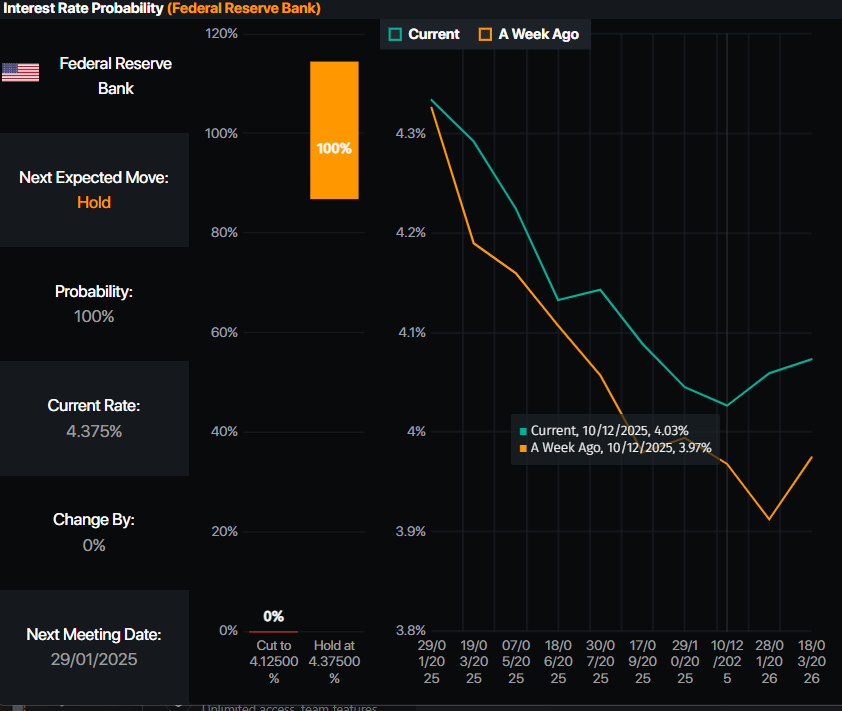

Los datos de inflación podrían cambiar las expectativas de relajación de la Fed por parte de los operadores. Mientras tanto, los datos de los mercados de futuros monetarios han mostrado que la mayoría de los inversores esperan solo 25 puntos básicos de relajación, dejando la tasa interbancaria de fondos federales en 4.00%, por debajo del rango actual de 4.25% - 4.50%.

Reserva Federal - Probabilidad de tasa de interés. Fuente: Prime-Market Terminal

Mientras tanto, los rendimientos de los bonos del Tesoro de EE.UU. se aferran a ganancias mínimas, mientras que el Dólar, después de romper la marca de 110.00, ha retrocedido por debajo de esta pero se mantiene en verde.

Los precios del oro también están siendo afectados por las buenas noticias de un posible acuerdo que podría poner fin a la guerra de Gaza, según Reuters, citando a un funcionario informado sobre el asunto.

En siete días, el presidente electo de EE.UU., Donald Trump, tomará posesión como el 47º presidente. Los mercados financieros están a la espera de sus primeras órdenes ejecutivas, con algunas especulaciones de que impondrá los primeros aranceles. Recientemente dijo que tiene que hacer algo respecto al comercio con México y Canadá.

En EE.UU., las publicaciones de datos clave incluyen cifras de inflación en el lado del productor y del consumidor, junto con las ventas minoristas y las solicitudes de subsidio de desempleo para la semana que finaliza el 11 de enero.

Motores de los mercados: El precio del Oro cae mientras el Dólar estadounidense avanza

- El precio del Oro enfrenta vientos en contra en medio de altos rendimientos reales de EE.UU., que suben tres puntos y medio básicos a 2.30%. Al mismo tiempo, el rendimiento del bono a 10 años de EE.UU. se disparó siete puntos y medio básicos a 4.767%.

- El Dólar estadounidense subió bruscamente a máximos de varios meses según el Índice del Dólar estadounidense (DXY). El DXY alcanzó 110.17 antes de recortar ganancias y se sitúa en 109.85, subiendo un 0.20%.

- El rendimiento de los bonos del Tesoro a 10 años de EE.UU. sube dos puntos básicos, situándose en 4.786%.

- Las expectativas de relajación de la Reserva Federal continuaron disminuyendo. El contrato de futuros de fondos federales de diciembre está valorando una relajación de 30 puntos básicos.

Perspectiva técnica del XAU/USD: El precio del Oro se aferra por encima de 2.650$ a pesar de retroceder

La tendencia alcista del Oro se detuvo el lunes cuando apareció un patrón de 'envolvente bajista' en el gráfico diario, una indicación de que los vendedores están ganando algo de impulso. Esto se confirma ligeramente por el Índice de Fuerza Relativa (RSI), que a pesar de mantenerse alcista, baja hacia su nivel neutral. Por lo tanto, a corto plazo se prevé una mayor caída.

Si el XAU/USD cae por debajo de 2.650$, el siguiente soporte sería la media móvil simple (SMA) de 50 días en 2.643$, seguido de la SMA de 100 días en 2.633$.

Por otro lado, si el XAU/USD recupera 2.700$, la próxima resistencia sería el máximo del 12 de diciembre de 2.726$ y el máximo histórico (ATH) en 2.790$.

Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El USD/JPY se mantiene en el rango medio de 157.00-158.00, listo para terminar en rojo.

- La extensión de la tendencia alcista se encuentra por encima de 158.00 y 158.88, pero los temores de intervención del BoJ acechan.

- Una caída por debajo del Tenkan-sen abre la puerta hacia 157.00.

El Dólar estadounidense pierde algo de terreno frente al Yen japonés el lunes en medio de un día festivo bancario en Japón, ya que el USD/JPY desestimó un aumento en el rendimiento del bono del Tesoro estadounidense a 10 años. Al momento de escribir, el par cotiza en 157.54, bajando un 0,11%.

USD/JPY Pronóstico del Precio: Perspectiva técnica

El gráfico diario del USD/JPY sigue con un sesgo alcista, pero enfrenta una fuerte resistencia en 158.00, en medio de temores de que el Banco de Japón (BoJ) pueda intervenir en los mercados de divisas. El impulso favorece más al alza, después de que la media móvil simple (SMA) de 50 días en 154.58 cruzara por encima de la SMA de 200 días, formando un 'cruce dorado', lo que implica que se espera más alza.

Para una continuación alcista, el primer nivel de techo del USD/JPY sería la cifra de 158.00 seguida por el pico del 10 de enero alcanzado tras los datos del NFP de EE.UU. el viernes en 158.88. Una ruptura de este último expondrá 159.00.

Si el USD/JPY cae por debajo del Tenkan-sen, el siguiente soporte sería el mínimo del 6 de enero de 156.24, seguido por el pivote bajo del 31 de diciembre de 156.02.

USD/JPY Gráfico del Precio - Diario

Yen japonés PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Yen japonés (JPY) frente a las principales monedas hoy. Yen japonés fue la divisa más fuerte frente al Dólar estadounidense.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.25% | -0.20% | -0.11% | -0.13% | -0.23% | -0.31% | -0.16% | |

| EUR | 0.25% | 0.07% | 0.11% | 0.13% | 0.02% | -0.06% | 0.13% | |

| GBP | 0.20% | -0.07% | 0.10% | 0.07% | -0.04% | -0.13% | 0.04% | |

| JPY | 0.11% | -0.11% | -0.10% | 0.06% | -0.15% | -0.22% | -0.04% | |

| CAD | 0.13% | -0.13% | -0.07% | -0.06% | -0.14% | -0.17% | 0.01% | |

| AUD | 0.23% | -0.02% | 0.04% | 0.15% | 0.14% | -0.08% | 0.08% | |

| NZD | 0.31% | 0.06% | 0.13% | 0.22% | 0.17% | 0.08% | 0.17% | |

| CHF | 0.16% | -0.13% | -0.04% | 0.04% | -0.01% | -0.08% | -0.17% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Yen japonés de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el JPY (base)/USD (cotización).

- NZD/JPY cae a 87.55 el lunes, subrayando un estado de ánimo cauteloso en el mercado.

- El RSI se mantiene en 40 en territorio negativo, disminuyendo levemente y sugiriendo un persistente tono bajista.

- El histograma del MACD imprime barras rojas planas, sugiriendo un impulso moderado a pesar de la resistencia de los compradores.

El par NZD/JPY bajó al inicio de la semana, cayendo aproximadamente a 87.55. La acción del precio permanece confinada a un canal lateral entre 89.00 y 87.00, reflejando un estancamiento del mercado ya que tanto los alcistas como los bajistas parecen resistirse a una ruptura decisiva. Aunque los compradores están intentando absorber la presión de venta, el sentimiento sigue siendo cauteloso ante las señales de impulso decreciente.

Desde una perspectiva técnica, el Índice de Fuerza Relativa (RSI) se sitúa en territorio negativo en 40, indicando que los vendedores aún no han cedido su ventaja. Mientras tanto, el histograma del MACD muestra barras rojas planas, ilustrando una falta de seguimiento en ambos lados. Hasta que el par rompa su rango prevaleciente, la dirección a corto plazo puede permanecer apagada.

Mirando hacia adelante, el soporte permanece anclado alrededor de la zona de 87.00, con una caída por debajo de ese nivel que podría exponer la zona de 86.50. Al alza, se necesitaría un cierre por encima de 89.00 para cambiar el sesgo a corto plazo del par más convincentemente a favor de los alcistas, apuntando a la zona de 89.50–90.00 para cualquier avance posterior.

NZD/JPY gráfico diario

- Nvidia (NVDA) presenta una caída de un 1.92% en la jornada del lunes, cotizando actualmente sobre 132.49$.

- La administración de Joe Biden ha publicado una regla de exportación con el objetivo de limitar la exportación de chips de inteligencia artificial.

Los títulos de Nvidia rebotan desde un mínimo no visto desde el 20 de diciembre de 2024 en 129.51$, alcanzando un máximo del día en 133.40$. Actualmente, NVDA cotiza en 133.42$, retrocediendo un 1.92% el día de hoy.

El Departamento de Comercio de Estados Unidos actualiza las reglas de exportación enfocadas en chips de inteligencia artificial

A escasos siete días de la toma de posición del presidente electo Donald Trump, la administración liderada por Joe Biden ha emitido una regla de exportación actualizada con el objetivo de controlar el flujo de chips de inteligencia artificial a distintos países, entre ellos, China.

Por medio de un comunicado, la Casa Blanca declaró que la norma busca limitar los chips GPU que puedan solicitar los países sin una licencia especial. Tras estas noticias, las acciones de Nvidia pierden un 1.92% diario, firmando su cuarta semana consecutiva a la baja, alcanzando mínimos del 20 de diciembre de 2024 en 129.51$.

Niveles técnicos de Nvidia

Las acciones de NVDA establecieron una resistencia de corto plazo en 143.95$, dado por el máximo del 8 de enero. La siguiente zona de resistencia clave se encuentra en 153.13$, punto pivote del 7 de enero. A la baja, el soporte importante lo observamos en 126.86$, mínimo del 17 de diciembre de 2024.

Gráfico de 2 horas de Nvidia

Acciones de Inteligencia Artificial FAQs

En primer lugar, la inteligencia artificial es una disciplina académica que busca recrear las funciones cognitivas, la comprensión lógica, las percepciones y el reconocimiento de patrones de los humanos en máquinas. A menudo abreviada como IA, la inteligencia artificial tiene una serie de subcampos que incluyen redes neuronales artificiales, aprendizaje automático o análisis predictivo, razonamiento simbólico, aprendizaje profundo, procesamiento del lenguaje natural, reconocimiento de voz, reconocimiento de imágenes y sistemas expertos. El objetivo final de todo el campo es la creación de inteligencia artificial general o AGI. Esto significa producir una máquina que pueda resolver problemas arbitrarios para los que no ha sido entrenada.

Existen varios casos de uso diferentes para la inteligencia artificial. Los más conocidos son las plataformas de IA generativa que utilizan el entrenamiento en grandes modelos de lenguaje (LLM) para responder consultas basadas en texto. Entre ellas se encuentran ChatGPT y la plataforma Bard de Google. Midjourney es un programa que genera imágenes originales basadas en texto creado por el usuario. Otras formas de IA utilizan técnicas probabilísticas para determinar una cualidad o percepción de una entidad, como la plataforma de préstamos de Upstart, que utiliza un sistema de calificación crediticia mejorado por IA para determinar la solvencia crediticia de los solicitantes al rastrear Internet en busca de datos relacionados con su carrera, perfil patrimonial y relaciones. Otros tipos de IA utilizan grandes bases de datos de estudios científicos para generar nuevas ideas sobre posibles productos farmacéuticos que se probarán en laboratorios. YouTube, Spotify, Facebook y otros agregadores de contenido utilizan aplicaciones de IA para sugerir contenido personalizado a los usuarios mediante la recopilación y organización de datos sobre sus hábitos de visualización.

Nvidia (NVDA) es una empresa de semiconductores que fabrica chips informáticos centrados en la IA y algunas de las plataformas que utilizan los ingenieros de IA para crear sus aplicaciones. Muchos defensores consideran que Nvidia es la apuesta segura por la revolución de la IA, ya que crea las herramientas necesarias para llevar a cabo más aplicaciones de la inteligencia artificial. Palantir Technologies (PLTR) es una empresa de análisis de “big data”. Tiene grandes contratos con la comunidad de inteligencia de Estados Unidos, que utiliza su plataforma Gotham para examinar los datos y determinar pistas de inteligencia e informar sobre el reconocimiento de patrones. Su producto Foundry es utilizado por grandes corporaciones para rastrear datos de empleados y clientes para su uso en análisis predictivos y descubrimiento de anomalías. Microsoft (MSFT) tiene una gran participación en el creador de ChatGPT, OpenAI, este último no ha salido a bolsa. Microsoft ha integrado la tecnología de OpenAI con su motor de búsqueda Bing.

Tras la presentación de ChatGPT al público en general a finales de 2022, muchas acciones asociadas con la IA empezaron a subir. Nvidia, por ejemplo, avanzó más del 200% en los seis meses posteriores al lanzamiento. Inmediatamente, los expertos de Wall Street empezaron a preguntarse si el mercado estaba siendo consumido por otra burbuja tecnológica. El famoso inversor Stanley Druckenmiller, que ha tenido importantes inversiones tanto en Palantir como en Nvidia, dijo que las burbujas nunca duran solo seis meses. Dijo que si el entusiasmo por la IA se convirtiera en una burbuja, las valoraciones extremas durarían al menos dos años y medio o mucho tiempo, como la burbuja de las puntocom a finales de los años 90. A mediados de 2023, la mejor estimación es que el mercado no está en una burbuja, al menos por ahora. Sí, Nvidia cotizaba a 27 veces las ventas futuras en ese momento, pero los analistas pronosticaban un crecimiento de los ingresos extremadamente alto durante los próximos años. En el apogeo de la burbuja puntocom, el Nasdaq 100 cotizaba a 60 veces las ganancias, pero a mediados de 2023 el índice cotizaba a 25 veces las ganancias.

- El NZD/USD sube a 0.5560 el lunes, elevándose brevemente desde sus niveles más bajos desde octubre de 2022.

- El RSI se sitúa en 31 y está disminuyendo ligeramente, lo que sugiere que las condiciones de sobreventa persisten.

El par NZD/USD intentó un pequeño rebote el lunes, subiendo a alrededor de 0.5560 y ofreciendo un respiro temporal de su reciente fuerte caída. A pesar de este repunte, el par sigue rondando mínimos de varios años, reflejando el sentimiento general negativo que ha dominado el comercio durante varias sesiones.

Técnicamente, el Índice de Fuerza Relativa (RSI) está posicionado en 31 y muestra signos de mayor deterioro, lo que indica que las fuerzas bajistas aún tienen la ventaja. Mientras tanto, el histograma de Convergencia/Divergencia de Medias Móviles (MACD) está perdiendo impulso en la zona verde, reforzando la noción de que los compradores pueden carecer de la fuerza para una recuperación sostenible.

De cara al futuro, la incapacidad de extenderse más allá de 0.5600 podría hacer que los vendedores recuperen tracción, potencialmente llevando al par hacia la región de soporte de 0.5530. Por otro lado, recuperar y consolidarse por encima de 0.5600 podría proporcionar un rayo de esperanza para los alcistas, fijando la vista en 0.5650 como el próximo obstáculo de resistencia a superar.

NZD/USD gráfico diario

- El AUD/USD se recupera a 0.6160 el lunes, subiendo un 0,16%.

- La fortaleza del Dólar estadounidense se mantiene intacta tras un robusto informe de NFP.

- Las insinuaciones moderadas del RBA mantienen al Dólar australiano bajo presión.

El Dólar australiano logró recuperar el optimismo y dejar atrás cuatro retrocesos diarios consecutivos el lunes, ganando algo de tracción poco después de alcanzar mínimos no vistos desde abril de 2020 cerca de 0.6130. A pesar del leve repunte, la moneda sigue lastrada por los sólidos datos de empleo de EE.UU. y una perspectiva cautelosa del Banco de la Reserva de Australia (RBA).

Resumen diario de los mercados: El Dólar australiano gana algo de terreno tras un informe estelar de empleo en EE.UU.

- La Oficina de Estadísticas Laborales de EE.UU. reportó 256.000 nuevos empleos el mes pasado, superando la previsión de 160.000; la cifra de noviembre se revisó de 227.000 a 212.000.

- La tasa de desempleo bajó al 4,1%, mientras que las ganancias promedio por hora disminuyeron del 4% al 3,9%.

- Los operadores ahora esperan que la Reserva Federal recorte las tasas solo una vez en 2025, impulsando el impulso del Dólar estadounidense. Además, el calendario económico de EE.UU. incluirá las cifras del Índice de Precios al Consumidor de diciembre, que podrían determinar la dinámica del par.

- El rendimiento del Tesoro estadounidense a 10 años se disparó cerca del 4,80%, mientras que el Índice del Dólar estadounidense (DXY) tocó 109.96, su nivel más alto desde noviembre de 2022.

- El Dólar australiano sigue bajo presión debido a la postura moderada del RBA y los débiles fundamentos australianos, agravados por las preocupaciones sobre la desaceleración de la economía china.

Perspectiva técnica del AUD/USD: Las ganancias siguen siendo frágiles mientras persisten las señales de sobreventa

El AUD/USD subió un 0,16% a 0.6160 el lunes, intentando estabilizarse cerca del nivel más bajo desde abril de 2020. El Índice de Fuerza Relativa (RSI) se sitúa en 32, indicando una condición cercana a la sobreventa pero mostrando una modesta mejora.

Mientras tanto, el histograma del Indicador de MACD imprime barras rojas crecientes, lo que sugiere que el impulso bajista se ha suavizado pero no se ha revertido por completo. Aunque el par ha logrado detener la caída, los vientos en contra persistentes, incluyendo un Dólar estadounidense fuerte y la especulación sobre recortes de tasas del RBA, continúan nublando la perspectiva.

Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

- El Dólar canadiense (CAD) luchó por encontrar dirección el lunes.

- El mercado laboral de Canadá superó las expectativas la semana pasada.

- El debate que enfrentan los operadores del CAD es si el BoC continuará recortando tasas.

El Dólar canadiense (CAD) continúa estancado cerca de mínimos de varios años frente al Dólar estadounidense, con los operadores del CAD obstaculizados por un Banco de Canadá (BoC) que recorta tasas y amenaza con inclinar aún más el diferencial de tasas del CAD frente al Dólar hacia la parte baja. Los operadores del CAD están tomando un respiro después de las cifras laborales de la semana pasada a ambos lados del paralelo 49, pero la trayectoria del BoC en cuanto a tasas sigue apuntando hacia abajo a un ritmo más rápido y más lejos que la Reserva Federal (Fed) de EE.UU.

Es una semana de bajo perfil en el calendario económico de Canadá; Canadá registró un aumento en las adiciones netas de empleo en diciembre, pero ahora el enfoque general del calendario de datos y la atención de los inversores se centrarán exclusivamente en las cifras de inflación de EE.UU. a lo largo de la semana de operaciones.

Resumen diario de los mercados: El Dólar canadiense se agita mientras los operadores del CAD evalúan las perspectivas del BoC

- El Dólar canadiense se mantuvo plano el lunes a medida que los flujos se secan.

- El BoC recortó las tasas de interés cinco veces en 2024, arrastrando su tasa de referencia principal del 5,0% al 3,25%, y se esperan más recortes en 2025, aunque a un ritmo más lento.

- Mientras tanto, se espera que la Fed mantenga las tasas estables por el momento.

- Una serie de datos de inflación de EE.UU. se publicará esta semana, manteniendo la atención de los inversores centrada en los flujos del Dólar.

- Las presiones inflacionarias en EE.UU. están hirviendo en segundo plano, manteniendo a la Fed a raya.

Pronóstico del precio del Dólar canadiense

Mientras el Dólar canadiense se mantiene en el lado débil, el USD/CAD está chocando con máximos de varios años y oscilando en la zona de 1.4400. Los operadores del CAD siguen sin poder empujar al CAD hacia una recuperación técnica, pero las ganancias adicionales del Dólar parecen estar limitadas por los flujos más amplios del mercado.

El USD/CAD sigue profundamente en territorio alcista, con la acción del precio manteniéndose bien por encima de la media móvil exponencial (EMA) de 200 días que sube hacia 1.3900. La barrera inmediata para una corrida alcista del CAD será que el USD/CAD caiga por debajo de 1.4300, mientras que una ruptura al alza hacia 1.4500 pondrá a los compradores del Dólar en el camino hacia otra etapa al alza.

USD/CAD gráfico diario

Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El Nasdaq 100 pierde un 0.57% el día de hoy y llega a mínimos del 21 de noviembre de 2024.

- Constellation Energy (CEG) retrocede un 6.18%, cotizando actualmente sobre 286.29$.

- Palantir Technologies cae un 4.24% en la jornada del lunes, operando al momento de escribir en 64.38$.

El Nasdaq 100 estableció un máximo del día en 20.773, donde atrajo vendedores agresivos que llevaron el índice a un mínimo de casi dos meses en 20.532. Actualmente, el Nasdaq 100 cotiza sobre 20.720 cayendo un 0.57%.

Palantir Technologies y Constellation Energy lideran las pérdidas en el Nasdaq 100

La compañía especializada en el desarrollo de software para análisis de datos, Palantir Technologies (PLTR) pierde un 4.70% el día de hoy, firmando su quinta sesión consecutiva a la baja y alcanzando mínimos no vistos desde el 22 de noviembre de 2024 en 63.40$.

Por otro lado, los títulos de Constellation Energy (CEG) caen un 6.18% en el día, cotizando en estos momentos sobre 286.29$. Este retroceso es posterior a la subida de un 25.16% del viernes tras anunciar la compra de la empresa generadora de electricidad Calpine Corporation. Las intenciones de CEG están dirigidas en posicionarse como la compañía líder en producir energía limpia y satisfacer la creciente demanda de Estados Unidos.

En medio de este contexto, el Nasdaq 100 registra su quinta sesión consecutiva con pérdidas, alcanzando mínimos del 21 de noviembre en 20.532.

Niveles técnicos en el Nasdaq 100

El Nasdaq 100 estableció una resistencia de corto plazo dada por el máximo del 6 de enero en 21.697. La siguiente resistencia importante la observamos en 22.131, máximo del 16 de diciembre de 2024. A la baja, el soporte clave está en 20.293, punto pivote del 19 de noviembre.

Gráfico de 4 horas del Nasdaq 100

Nasdaq FAQs

El Nasdaq es una bolsa de valores estadounidense que empezó siendo un cotizador electrónico de valores. Al principio, el Nasdaq sólo ofrecía cotizaciones de valores extrabursátiles (OTC), pero más tarde se convirtió también en bolsa. En 1991, el Nasdaq había crecido hasta representar el 46% de todo el mercado de valores estadounidense. En 1998, se convirtió en la primera bolsa de EE.UU. en ofrecer negociación on-line. El Nasdaq también elabora varios índices, el más completo de los cuales es el Nasdaq Composite, que representa a los más de 2.500 valores del Nasdaq, y el Nasdaq 100.

El Nasdaq 100 es un índice de gran capitalización compuesto por 100 empresas no financieras de la bolsa Nasdaq. Aunque sólo incluye una fracción de los miles de valores del Nasdaq, explica más del 90% del movimiento. La influencia de cada empresa en el índice se pondera en función de la capitalización bursátil. El Nasdaq 100 incluye empresas muy centradas en la tecnología, aunque también engloba empresas de otros sectores y de fuera de Estados Unidos. La rentabilidad media anual del Nasdaq 100 ha sido del 17.23% desde 1986.

Hay varias formas de operar con el Nasdaq 100. La mayoría de los corredores minoristas y plataformas de spread betting ofrecen apuestas mediante Contratos por Diferencia (CFD). Para los inversores a largo plazo, los fondos cotizados (ETF) operan como acciones que imitan el movimiento del índice sin que el inversor tenga que comprar las 100 empresas que lo componen. Un ejemplo de ETF es el Invesco QQQ Trust (QQQ). Los contratos de futuros del Nasdaq 100 permiten especular sobre la evolución futura del índice. Las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el Nasdaq 100 a un precio específico (precio de ejercicio) en el futuro.

Son muchos los factores que impulsan al Nasdaq 100, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el Nasdaq 100, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, el nivel de inflación también puede ser un factor importante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

El Dólar añadió a las ganancias recientes y subió a nuevos máximos de ciclo respaldado por la revalorización de los inversores de menos (si es que hay alguno) recortes de tasas de interés por parte de la Reserva Federal este año.

Esto es lo que necesitas saber el martes 14 de enero:

El Índice del Dólar estadounidense (DXY) superó la barrera de 110.00 por primera vez desde noviembre de 2022, en medio de rendimientos más altos y especulación de solo una reducción de tasas de interés por parte de la Fed en el año actual. Los Precios de Producción centrarán la atención, seguidos por el Índice de Optimismo Empresarial de la NFIB y el Índice de Optimismo Económico RCM/TIPP. Además, se espera que hablen Schmid y Williams de la Fed.

El EUR/USD tuvo un desempeño pobre y extendió su tendencia bajista a la región por debajo de 1.0200 en el contexto de la persistente presión alcista en el Dólar estadounidense. El discurso de Lane del BCE será el único evento en el calendario del euro.

El GBP/USD mantuvo su tendencia bajista bien establecida, revisitando el área por debajo de 1.2100 aunque logrando recuperar algo de equilibrio posteriormente. Se espera que hable Breeden del BoE.

El USD/JPY logró su tercer retroceso diario consecutivo debido a la apreciación adicional del Yen japonés. Se esperan la Encuesta de Observadores Económicos, las cifras de Préstamos Bancarios y los resultados de la Cuenta Corriente en la agenda japonesa. Además, se espera que hable Himino del BoJ.

El AUD/USD intentó un modesto rebote después de cuatro días consecutivos de pérdidas, aunque permaneció bajo presión y cerca de la región de 0.6100. Se publicará el Índice de Confianza del Consumidor de Westpac junto con los Permisos de Construcción finales y las Aprobaciones de Viviendas Privadas.

Los precios del WTI estadounidense extendieron su auspicioso rebote mensual y superaron la marca de 78.00$ por barril debido a más sanciones de EE.UU. al petróleo ruso.

Los precios del Oro perdieron parte de su reciente avance de varios días tras el Dólar más fuerte y la especulación de solo un recorte de tasas de interés por parte de la Fed este año. De la misma manera, los precios de la Plata se desinflaron a mínimos de cinco días, rompiendo el soporte clave en la marca de 30.00$ por onza.

- La fortaleza continua en el mercado laboral de EE.UU. alimenta las expectativas de una trayectoria de política más restrictiva de la Reserva Federal en 2025.

- Los inversores se rotan hacia el Dólar a medida que los elevados rendimientos del Tesoro atraen capital global, llevando al Índice del Dólar estadounidense a nuevos picos de ciclo.

- Los mercados anticipan que la Fed mantendrá su rango de tasas del 4.25%-4.50% este mes, posponiendo más recortes mientras persisten las preocupaciones sobre la inflación.

El Índice del Dólar estadounidense (DXY), que mide el valor del USD frente a una cesta de divisas, ve ganancias por quinta sesión consecutiva el lunes frente a casi todos los principales pares del G20. Los mercados se están reequilibrando para una política más restrictiva de la Reserva Federal (Fed) en 2025 después del informe de empleo más reciente de EE.UU.

El DXY tocó brevemente 110.00 y busca consolidarse en estos niveles elevados mientras el Dólar mantiene su posición alcista dado los sólidos datos de Nóminas no Agrícolas (NFP) del viernes pasado y el enfoque cauteloso de la Fed hacia la relajación visto en las Actas de la Reunión de la semana pasada.

Resumen diario de los mercados: El Dólar estadounidense ve ganancias con un sólido informe de NFP

- Los datos sólidos de EE.UU. y los funcionarios de la Fed de línea dura continúan empujando al Dólar estadounidense a nuevos máximos de ciclo con cifras robustas de NFP de diciembre que subrayan la resiliencia del mercado laboral.

- Las Nóminas no Agrícolas de diciembre crecieron en 256.000, superando el consenso de 160.000, mientras que la Tasa de Desempleo bajó al 4.1%. La inflación salarial se desaceleró ligeramente al 3.9% interanual.

- El Nowcast de la Fed de Nueva York apunta a un crecimiento del 2.4% SAAR en el cuarto trimestre, frente al 1.9% de la semana pasada, mientras que las estimaciones del primer trimestre aumentaron al 2.7% desde el 2.2%. El modelo GDPNow de la Fed de Atlanta rastrea el cuarto trimestre cerca del 2.7%.

- La Fed se prepara para mantener las tasas estables este mes, ya que los responsables de la política monetaria señalan una urgencia disminuida para recortes adicionales, citando el continuo impulso del mercado laboral y el crecimiento hasta 2025.

- El Índice de Precios al Consumidor de diciembre se publicará esta semana, y su resultado dictará la dinámica de precios del mercado así como las apuestas de tasas de la Fed.

Perspectiva técnica del DXY: El índice se acerca a 110.00, emitiendo señales de sobrecompra

El Índice del Dólar estadounidense ha subido a su nivel más alto desde noviembre de 2022, probando brevemente el umbral de 110.00. Los indicadores de impulso se están acercando a territorio de sobrecompra, lo que sugiere una posible pausa a corto plazo o un retroceso superficial. Aún así, las sólidas cifras laborales y el sesgo de línea dura de la Fed refuerzan la trayectoria alcista del Dólar estadounidense. Si la toma de ganancias se intensifica, el soporte podría surgir alrededor de la zona de 108.50–109.00, proporcionando un amortiguador para la tendencia alcista en curso.

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El USD/MXN sube a su precio más alto desde el pasado 31 de diciembre.

- El Dólar estadounidense se fortalece ante la expectativa de un freno al recorte de tasas de interés por parte de la Fed.

- El foco de la semana está en los datos de inflación de Estados Unidos.

El Dólar estadounidense continúa fortaleciéndose contra gran parte de sus rivales. El USD/MXN ha subido hoy a su nivel más alto desde el 31 de diciembre en 20.8682. En estos momentos, el cruce cotiza sobre 20.75, ganando un 0.16% en lo que llevamos de lunes.

El Dólar estadounidense alcanza nuevos máximos de 26 meses

El Índice del Dólar estadounidense (DXY) celebra que hayan descendido las apuestas de que la Reserva Federal de Estados Unidos realice recortes de tasas en 2025. La herramienta FedWatch de CME Group incluso sitúa por debajo del 42% las opciones de que eso pueda ocurrir en las runiones de junio, julio, septiembre, octubre y diciembre, descartando totalmente que haya recortes en enero, marzo y mayo.

El Dólar, medido por su índice DXY, se ha disparado en consecuencia a 110.18, su nivel más alto desde noviembre de 2022.

Los operadores esperan con atención el gran dato de la semana, la inflación de EE.UU. para el mes de diciembre, ya que podría hacer cambiar estas apuestas en caso de resultar más suave de lo esperado. La publicación será el miércoles, esperándose un ligero aumento del IPC general al 2.8% desde el 2.7% de noviembre y una persistencia de la inflación subyacente en el 3.3%.

México, por su parte, no publicará datos relevantes en toda la semana, después de dar a conocer el jueves que el Índice de Precios al Consumo se moderaba al 4.21% en diciembre mientras el IPC subyacente subía al 3.65%.

USD/MXN Niveles de Precio

En caso de seguir subiendo, el Dólar encontrará resistencia contra el Peso mexicano en 20.90, máximo del 2024 registrado el 31 de diciembre. Por encima, la barrera a batir será la zona psicológica de 21.00, no alcanzada desde julio de 2022.

En caso de que el impulso alcista se agote, el soporte inicial estará en el mínimo diario de 20.70. Un quiebre por debajo posibilitará un descenso mayor hacia 20.51, donde está la media móvil de 100 periodos en gráfico de una hora.

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- USD/MXN sube un 0.43% mientras la fortaleza del empleo en EE.UU. reduce las esperanzas de recortes inminentes de tasas de la Fed, impulsando al Dólar.

- El rendimiento del Tesoro estadounidense a 10 años alcanza un máximo de 4.801%, añadiendo presión a las divisas de mercados emergentes como el Peso mexicano.

- Las previsiones económicas son sombrías para México con una posible recesión y preocupaciones sobre la calificación crediticia a pesar de algunos datos industriales positivos.

El Peso mexicano prolonga su agonía frente al Dólar estadounidense, cayendo por quinta sesión consecutiva el lunes en medio de un impulso de aversión al riesgo tras un robusto informe de empleo en EE.UU. que podría disuadir a la Reserva Federal (Fed) de EE.UU. de recortar las tasas de interés. El USD/MXN cotiza a 20.80, subiendo un 0.43%.

Los participantes del mercado permanecen aversos al riesgo después de que el informe de Nóminas no Agrícolas (NFP) de diciembre de la semana pasada mostrara un aumento en las contrataciones. En consecuencia, el Dólar avanzó ya que los operadores se volvieron menos optimistas de que la Fed bajara las tasas de interés en el corto plazo. Además, los rendimientos del Tesoro de EE.UU. se mantuvieron elevados con la nota a 10 años alcanzando el 4.801% por primera vez desde noviembre de 2023.

La agenda económica de México sigue ausente, aunque la producción industrial ha mejorado en cifras mensuales y anuales. Sin embargo, la economía aún no está fuera de peligro. El ex subsecretario de Hacienda Alejandro Werner dijo en un artículo de El Economista que la economía mexicana entraría en recesión este año y podría perder su estatus de grado de inversión antes de 2027.

Esta semana, la agenda de México incluirá informes de Inversión Fija Bruta y Ventas Minoristas. En EE.UU., las publicaciones clave de datos incluyen cifras de inflación en el lado del productor y del consumidor, junto con Ventas Minoristas y solicitudes de desempleo para la semana que termina el 11 de enero.

Resumen diario de los mercados: El Peso mexicano cae mientras los operadores buscan refugio seguro

- El Peso mexicano se debilitó el pasado viernes después de que el NFP de diciembre dijera que la economía de EE.UU. añadió más de 256.000 empleados a la fuerza laboral. Las estimaciones eran de alrededor de 160.000, y las cifras de noviembre se revisaron a 212.000 desde 227.000.

- La tasa de desempleo bajó al 4.1%, y las ganancias promedio por hora cayeron por debajo del 4%.

- Aunque los mercados monetarios esperan que la Fed recorte las tasas una vez, los datos de inflación de EE.UU. del miércoles serán cruciales. Lecturas elevadas confirmarían la especulación de los inversores de que las tasas se mantendrán hasta 2025. De lo contrario, podrían ajustar sus expectativas.

- La semana pasada, el Banco de México (Banxico) reveló las actas de la reunión de diciembre. Las actas mostraron que la inflación sigue tendiendo a la baja, lo que sugiere que el ciclo de flexibilización podría continuar. La Junta de Gobierno de Banxico declaró que "podrían considerarse ajustes a la baja más grandes en algunas reuniones".

- El banco central de México mejoró las perspectivas de inflación debido al progreso de la inflación general y subyacente. Los funcionarios reconocieron que la inflación de servicios disminuyó y esperan que el IPC converja a su objetivo del 3% en el tercer trimestre de 2026.

- Las últimas actas de la reunión de la Fed mostraron que, a pesar de reducir las tasas, algunos responsables de la política monetaria apoyaron mantener la tasa de los fondos federales sin cambios, ya que crecían las preocupaciones de que los riesgos de inflación se inclinaban al alza.

- En consecuencia, adoptaron un enfoque más gradual ya que los funcionarios de la Fed abrieron la puerta a ralentizar el ritmo de los recortes de tasas de interés.

Perspectiva técnica del USD/MXN: El Peso mexicano se desploma mientras el USD/MXN sube por encima de 20.75

La tendencia alcista del USD/MXN se mantiene intacta. Los operadores se volvieron alcistas con el Dólar estadounidense en detrimento del Peso. Si el Peso sigue siendo demandado, podrían probar el máximo actual del año (YTD) de 20.90. Si se supera, la próxima parada sería el máximo del 8 de marzo de 2022 de 21.46, seguido de 21.50 y el nivel psicológico de 22.00.

Por el contrario, si el USD/MXN cae por debajo de 20.50, esto expondrá la media móvil simple (SMA) de 50 días en 20.30. Una vez superado, la siguiente parada es el nivel psicológico de 20.00, seguido de la SMA de 100 días en 19.96.

Peso mexicano FAQs

El Peso mexicano (MXN) es la moneda más comercializada entre sus pares latinoamericanas. Su valor está ampliamente determinado por el desempeño de la economía mexicana, la política del banco central del país, la cantidad de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, particularmente en los Estados Unidos. Las tendencias geopolíticas también pueden afectar al MXN: por ejemplo, el proceso de nearshoring (o la decisión de algunas empresas de reubicar la capacidad de fabricación y las cadenas de suministro más cerca de sus países de origen) también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de fabricación clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de la materia prima.

El objetivo principal del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco establece un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intentará controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, las tasas de interés más bajas tienden a debilitar el MXN.

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valuación del peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, un bajo desempleo y una alta confianza es buena para el MXN. No solo atrae más inversión extranjera, sino que puede alentar al Banco de México (Banxico) a aumentar las tasas de interés, en particular si esta fortaleza se acompaña de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

Como moneda de mercado emergente, el Peso mexicano (MXN) tiende a subir durante períodos de riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y, por lo tanto, están ansiosos por participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencia del mercado o incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huir a los refugios seguros más estables.

El Dólar estadounidense cede terreno este lunes frente al Peso colombiano, cayendo a mínimos de dos días.

El USD/COP ha subido durante la jornada a un máximo diario en 4.349,05 para luego caer a mínimos de dos días en 4.312,95.

Al momento de escribir, el precio del USD/COP cotiza sobre 4.323,65, perdiendo un 0.41% en lo que llevamos de jornada.

El presidente de Colombia cambiará a los miembros de la Junta del Banco de la República

- El Banco de la República de Colombia experimentará cambios en las próximas semanas, ya que el presidente colombiano Gustavo Petro designará dos nuevos responsables. El mandatario se ha mostrado varias veces crítico con el ritmo de las rebajas de tasas del banco central. Tras el último recorte de diciembre de 25 puntos básicos, tanto Petro como el Ministro de Hacienda, Diego Guevara, criticaron que no se hiciera una rebaja más amplia, de 75 puntos básicos, ya que consideran que se está frenando el crecimiento de la economía.

- Durante esta semana, Colombia solo publicará dos datos relevantes, la producción industrial y las ventas minoristas de noviembre. Ambos se darán a conocer el próximo viernes a las 15.00 GMT.

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Dow Jones busca recuperar las pérdidas recientes, pero el impulso alcista sigue siendo limitado.

- Los inversores están pivotando fuera de los favoritos del rally tecnológico popular, arrastrando los mercados de renta variable a la baja.

- El Dow se mantiene equilibrado mientras los inversores rotan hacia sectores no tecnológicos.

El Promedio Industrial Dow Jones (DJIA) evitó la mayoría de las caídas del mercado general del lunes, ya que los inversores reafirmaron su perspectiva alcista sobre el rally del sector tecnológico a largo plazo. El Dow ganó aproximadamente 100 puntos para comenzar la semana de operaciones, mientras que los otros principales índices de renta variable perdieron terreno.

Las esperanzas de los inversores de recortes continuos de tasas por parte de la Reserva Federal (Fed) han estado desapareciendo desde el comienzo del nuevo año de operaciones, y el fuerte informe de Nóminas no Agrícolas (NFP) del viernes pasado selló el acuerdo de que la Fed no tiene prisa por realizar más reducciones de tasas. Con una fuerza laboral estadounidense en aumento y las presiones inflacionarias continuando en segundo plano, hay pocas razones para que la Fed se apresure a realizar más movimientos en las tasas. A su favor, los responsables de la política monetaria de la Fed han estado advirtiendo a los mercados durante más de un año que las tasas neutrales definitivamente han subido desde la pandemia y los días de tasas cercanas a cero de principios de la década de 2010, y ahora parece que ese hecho finalmente está tomando fuerza en la mente de los inversores.

Un nuevo lote de cifras de inflación de EE.UU. se publicará esta semana: la inflación del Índice de Precios de Producción (IPP) de EE.UU. se publicará el martes, y el Índice de Precios al Consumidor (IPC) está programado para el miércoles. Se espera que ambas cifras aumenten a corto plazo, lo que podría socavar aún más las esperanzas de recortes de tasas. Las cifras de ventas minoristas de diciembre se publicarán el jueves, y se espera que la cifra disminuya pero se mantenga en un territorio saludable de gasto del consumidor.

Noticias del Dow Jones

A pesar de un retroceso general del mercado fuera de las acciones tecnológicas, más de la mitad del Dow Jones está probando el lado alto el lunes, con ganancias lideradas por una nueva ronda de ofertas en Unitedhealth Group (UNH), que se está recuperando de una tendencia bajista en diciembre que arrastró la acción del sector salud desde máximos históricos por encima de 600$. UNH sube más del 4% al momento de escribir, superando los 543$ por acción.

En el lado negativo, Nvidia (NVDA) simplemente no puede tomar un respiro, cayendo otro 2,3% y cotizando por debajo de 133 $ por acción. Los pronosticadores de acciones del sector tecnológico, que están completamente centrados en la locura de la tecnología de IA, han decidido que Nvidia perderá ganancias futuras en el espacio de IA a medida que los competidores entren y tomen participación de mercado del fabricante de chips. El hecho de que el espacio de tecnología de IA dependa completamente de una enorme cantidad de fondos de inversión con pocos o ningún ingreso del que hablar es solo un factor menor, ya que los comerciantes se centran en las empresas situadas para atender los hábitos de gasto exorbitantes de los modeladores de datos a gran escala que impulsan el espacio de IA.

También se espera que EE.UU. restrinja aún más las exportaciones de obleas de silicio producidas por Nvidia en un intento de limitar el acceso al mercado de chips de computación de alta calidad por parte de oponentes extranjeros a EE.UU., restringiendo aún más los flujos de Nvidia. Para añadir más problemas a Nvidia, un problema de rack de servidor "defectuoso" está llevando a los clientes habituales de NVDA a posponer las adquisiciones a gran escala de soluciones de computación de servidores hasta que Nvidia pueda lanzar una versión más nueva, restringiendo las ventas a corto plazo de servicios empresariales.

Pronóstico de precios del Dow Jones

El Dow Jones está captando una oferta delgada el lunes, empujando hacia arriba después de una caída en la zona de 42.000. El principal índice de renta variable ha caído casi un 7,5% de arriba a abajo en el lado bajista después de alcanzar picos récord justo por encima de 45.000.

A pesar de los movimientos bajistas recientes, el Dow Jones aún se mantiene por encima de la media móvil exponencial (EMA) de 200 días, pero apenas. El Dow necesita un respiro después de superar la media móvil a largo plazo desde noviembre de 2023, y cerrar en verde durante diez de los últimos trece meses consecutivos.

Gráfico diario del Dow Jones

Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El Dow Jones sube un 0.17% el día de hoy.

- El Nasdaq 100 pierde un 1.12% en el día, lastrado por Constellation Energy y Micron Technology.

- El S&P 500 cae un 0.36% en la jornada del lunes, arrastrado por Moderna y Edison International.

El Dow Jones rebota desde un mínimo de 4 de noviembre en 41.731, encontrando compradores que llevaron el índice a un máximo del día en 42.180.

El Promedio Industrial Dow Jones comenzó a operar en 41.821, en tanto que el índice tecnológico Nasdaq 100 inició las cotizaciones en 20.766. El S&P 500 abrió en 5.800, firmando su segunda sesión consecutiva a la baja.

El Dow Jones opera en terreno positivo animado por UnitedHealth y Caterpillar

El índice bursátil Dow Jones cotiza al momento de escribir en 41.977, subiendo un 0.17% en el día, en contraste con los principales índices accionarios.

La compañía aseguradora más grande de Estados Unidos del sector salud, UnitedHealth (UNH) presenta una ganancia de un 4.05% en el precio de sus acciones, alcanzando máximos no vistos desde el 11 de diciembre de 2024 en 546.70$. En la misma sintonía, los títulos del mayor fabricante del mundo de equipamiento para construcción, Caterpillar (CAT) repuntan un 2.01%, operando sobre 357.90$ y consolidándose dentro del rango operativo de la sesión anterior.

Constellation Energy y Micron Technology arrastran al Nasdaq 100 a zona negativa

El índice tecnológico Nasdaq 100 cae un 1.12% en la jornada del lunes, visitando mínimos no vistos desde el 21 de noviembre de 2024 en 20.532.

La empresa energética Constellation Energy (CEG) registra una caída de un 7.72%, operando en estos momentos sobre 282.84$, manteniéndose dentro del rango operativo de la sesión anterior. Con la misma perspectiva alcista se encuentra Micron Technnology (MU), la cual pierde un 4.62%, cotizando sobre 94.76% y llegando a mínimos del 6 de enero.

El S&P 500 cotiza con pérdidas previo a la inflación de Estados Unidos

El índice S&P 500 retrocede un 0.36% en el día, operando en estos momentos en 5.796, alcanzando mínimos del 5 de noviembre de 2024 en 5.765

Los inversionistas tienen el foco sobre el índice de precios al consumido de EE.UU. a publicarse el miércoles, el consenso espera que se ubique en 2.8%, ligeramente por encima del 2.7% alcanzado el mes previo. De igual forma, fijarán su atención en los reportes de ganancias de los principales bancos agendados en el transcurso de la semana.

Análisis técnico del Nasdaq 100

El Nasdaq 100 reaccionó en una resistencia de corto plazo establecida por el máximo del 10 de enero en 21.192. La siguiente zona de resistencia está en 20.697, máximo del 6 de enero. A la baja, el soporte clave lo observamos en 20.293, punto pivote del 19 de noviembre de 2024.

Gráfico de 4 horas del Nasdaq 100

Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.