- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

El próximo jueves, el Banco de Inglaterra (BoE) anunciará su decisión sobre política monetaria. Se espera una subida de tasas de 25 puntos básicos, hasta el 4.25%. Los analistas de Rabobank también ven una subida de tipos de un cuarto de punto y advierten de que tal escenario no está totalmente descontado en el mercado de intereses, "que indican que la posibilidad de una retención ha aumentado tras el colapso de SVB".

Miedo, incertidumbre y dudas

"La crisis financiera de 2007-2008 nos enseñó que incluso pequeños fallos pueden acarrear problemas importantes. Aunque la mala gestión del riesgo de liquidez de SVB fue la causa subyacente de su caída, el paso de un régimen de tipos de interés 'más bajos durante más tiempo' a otro 'más altos, posiblemente durante más tiempo' actuó como detonante. Esto plantea la cuestión de si otras instituciones financieras podrían eventualmente enfrentarse a una situación similar, alimentando el infame trío del miedo, la incertidumbre y la duda."

"Por tanto, esperaríamos que el ciclo de subidas continuara a un ritmo más moderado de 25 pb en la reunión de la próxima semana. Esto elevaría la tasa de la Banca al 4.25%. Dado que los miembros externos Tenreyro y Dhingra seguramente no votarán a favor de una subida, cinco de los siete responsables políticos restantes tendrían que votar a favor de dicha subida. De hecho, ni siquiera nos sorprendería ver una división a tres bandas, con Tenreyro y/o Dhingra votando incluso a favor de un recorte".

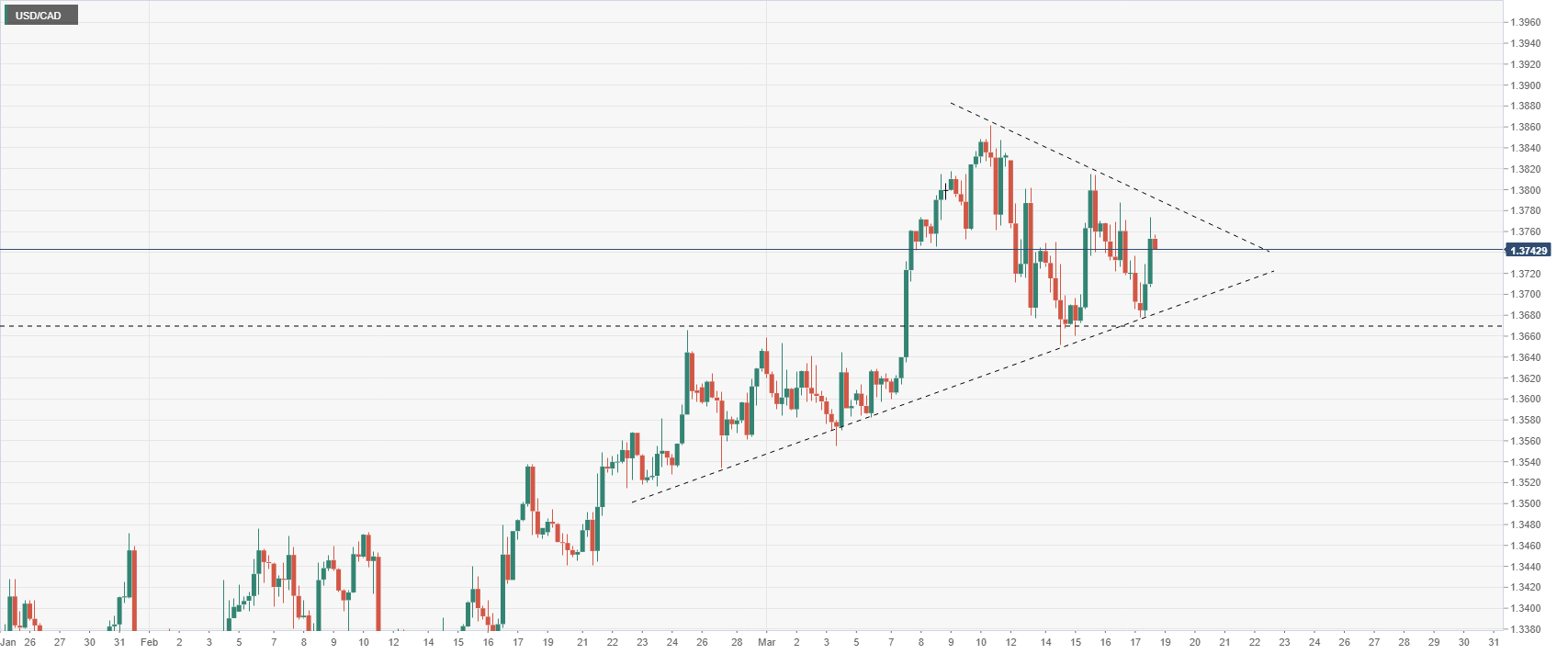

En un entorno de aversión al riesgo, es probable que el dólar canadiense tenga dificultades para mantenerse frente al dólar estadounidense, en opinión de los economistas de Commerzbank.

Potencial de recuperación limitado del CAD frente al USD

"El nerviosismo en los mercados financieros ha provocado recientemente un aumento de la aversión al riesgo. En un entorno así, es difícil que el dólar canadiense se mantenga firme frente al USD".

"Hemos ajustado nuestras previsiones, pero seguimos viendo un potencial limitado de recuperación del CAD a medio plazo".

Fuente: Commerzbank Research

La revalorización de la tasa terminal de la Fed impulsará el precio del Oro a corto plazo. Los economistas de ANZ Bank esperan que la Fed detenga su ciclo de subidas de tasas de interés este año. Esto debería hacer bajar el USD y dejar intactos los rendimientos reales estadounidenses, lo que elevaría el XAU/USD en el segundo semestre de 2023.

El debilitamiento del Dólar será un factor clave para los precios del Oro

"La mejora de los fundamentales en otras economías principales podría limitar la subida del dólar. Nuestras previsiones para el DXY se mantienen sin cambios y apuntan a una caída del índice hasta 98 a finales de año. Esto será un viento de cola para el mercado del Oro".

"Creemos que la recalibración de las expectativas de los mercados en torno a la FFR podría mantener la volatilidad de los precios del oro a corto plazo. No obstante, seguimos esperando que la Fed haga una pausa y que los rendimientos muestren una tendencia a la baja hacia finales de año, lo que debería dar soporte a los precios del Oro en el segundo semestre de 2023."

"Vemos que el ajuste monetario del año pasado comienza a manifestarse en una ralentización del crecimiento económico a finales de este año. Esto podría tener un doble impacto: la desaceleración del crecimiento económico podría desencadenar la relajación de la política monetaria, y el Oro podría atraer flujos de refugio."

- El precio del oro subió el viernes, ampliando sus ganancias semanales por encima de los 100 dólares.

- El nuevo contexto de menores rendimientos y el nerviosismo de la banca impulsan la demanda de oro.

- El XAU/USD apunta a la mejor semana en años.

El precio del oro siguió subiendo durante las sesiones americanas, rompiendo por encima de los 1.980$. A última hora del viernes, el XAU/USD se situó en 1.982$, el nivel más alto desde abril de 2022 y camino del tercer cierre semanal más alto registrado.

Desde el nivel que tenía hace una semana, el metal amarillo sube un 6.3%. Una fuerte reversión de los rendimientos de los bonos del Tesoro de EE.UU. está impulsando la recuperación del precio del Oro. Los rendimientos de los bonos del Tesoro de EE.UU. están teniendo la semana más alcista de los últimos años. Las turbulencias financieras pesaron sobre las expectativas de política monetaria y las perspectivas económicas.

La Reserva Federal anunciará su decisión la próxima semana. Se espera una subida de tasas de 25 puntos básicos. Hace unos días, los analistas se preguntaban 25 ó 50 tras los datos de inflación y empleo de EE.UU.. El nuevo escenario incluye las probabilidades de una pausa en la próxima reunión. Las cosas han cambiado radicalmente, provocando una impresionante recuperación del XAU/USD.

Parece probable que el Oro supere los 2.000$ la próxima semana. Incluso cuando el precio se mueve consistentemente al alza, realiza fuertes correcciones. En el contexto actual, los operadores deberían extremar la precaución.

Niveles técnicos

Esto es lo que hay que saber para la próxima semana:

Los índices de Wall Street cerraron al alza una semana volátil en la que los operadores navegan en aguas revueltas. El Nasdaq ganó más de un 4%, en un viaje lleno de baches. El VIX se moderó, subiendo alrededor de un 2% en la semana, pero ha subido un 25% desde el nivel que tenía hace unos meses. La preocupación por la banca volvió a dominar la evolución de los precios en los mercados financieros. Los índices europeos y asiáticos cerraron con pérdidas semanales.

Lo que empezó hace una semana con el Silicon Valley Bank (SVB), continuó con Signature Bank, Crédito Suisse (que se mantiene a la expectativa) y el First Republic Bank. Las turbulencias de los mercados financieros seguirán siendo protagonistas en los próximos días.

El próximo miércoles, la Fed subirá probablemente los tipos de interés en 25 puntos básicos, a pesar de las tensiones en los mercados. Si la central estadounidense se mantiene a la espera temerosa del contexto actual, podría desencadenar una sacudida en los mercados que contrarrestaría la noticia positiva de una pausa del ciclo de endurecimiento. Las pistas sobre el futuro se seguirán de cerca. El lunes se espera que China mantenga las tasas sin cambios.

Los rendimientos de los bonos del Tesoro estadounidense registraron las mayores subidas semanales en años. Los rendimientos se desploman en todo el mundo, ya que los inversores se decantan por la calidad ante las crecientes probabilidades de recortes de las tasas de interés antes de fin de año. El yen japonés fue el principal ganador entre las divisas de este contexto. El USD/JPY perdió casi 300 puntos.

El Índice del dólar (DXY) registró el cierre semanal más bajo en cinco semanas. El deterioro del sentimiento de los mercados no impulsó lo suficiente al Dólar. Si los temores al riesgo sistémico comienzan a dominar la acción de los precios, el DXY podría remontar con fuerza.

El Banco Central Europeo (BCE) subió las tasas de interés en 50 puntos básicos, tal como se esperaba, y abandonó la orientación a futuro. Los datos económicos se están viendo eclipsados por los acontecimientos actuales; sin embargo, los PMI de la próxima semana acapararán la atención. El presidente francés Emmanuel Macron se enfrentará a una moción de censura la próxima semana. La crisis bancaria pesó sobre el euro. El EUR/GBP registró el cierre más bajo desde mediados de enero. El EUR/USD terminó la semana plano buscando la zona de 1.0700, tras mantenerse por encima del nivel crítico de 1.0500.

Los datos económicos del Reino Unido, mejores de lo esperado, ofrecieron soporte a la libra. El GBP/USD obtuvo el mejor rendimiento semanal desde mediados de enero, subiendo hacia 1.2200. La semana que viene se reunirá el Comité de Política Monetaria del Banco de Inglaterra. Los participantes del mercado esperan una última subida de tasas de 25 puntos básicos.

El franco suizo se vio afectado por el caos bancario, que incluyó al Crédito Suisse. La situación obligó al Banco Nacional Suizo (SNB) a tomar medidas. El SNB anunciará su decisión de política monetaria el jueves. La inflación de febrero en Suiza sorprendió al alza, pero las actuales turbulencias podrían alejar al SNB de otra subida. De nuevo el USD/CHF rebotó con fuerza desde cerca de 0.9000, hasta la media móvil simple de 20 semanas. El EUR/CHF subió desde mínimos de cuatro semanas, pasando por 0,9900.

El USD/CAD terminó la semana en mínimos en torno a 1.3700, pero lejos de hacer suelo. La semana que viene, el informe clave de la economía canadiense será el Índice de Precios al Consumo (IPC) de febrero, que se publicará el martes. El kiwi se situó entre los valores más alcistas a pesar de los débiles datos del PIB neozelandés del cuarto trimestre.

AUD/USD tuvo la mejor semana en meses, ayudado por un dólar estadounidense más débil y también por unos datos de empleo australianos optimistas.

El oro es otro de los grandes ganadores, con una subida de más de cien dólares durante la semana, acercándose a los 2.000 dólares. El metal amarillo también se beneficia de la Aversión al riesgo y de la reversión del rendimiento de los bonos.

Bitcoin sigue avanzando hacia el norte y vuelve a superar los 26.500$ tras subir más de un 20% durante la semana.

Fue una semana salvaje para las divisas de los mercados emergentes. El USD/MXN subió por segunda semana consecutiva. El par borró una pérdida del 10% interanual, pero no logró mantenerse por encima de 19.00.

- El USD/CAD sigue bajando en la semana y apunta al alza.

- Dólar estadounidense mixto el viernes entre menores rendimientos en EE.UU. y aversión al riesgo.

- Eventos clave para la próxima semana: IPC de Canadá (martes) y reunión del FOMC (miércoles).

El USD/CAD registró un nuevo máximo diario el viernes en 1.3772, en medio de un Loonie más débil y un Dólar mixto. Tras alejarse del mínimo, el par está a punto de registrar una pequeña pérdida semanal.

Lo malo y lo feo

Los datos publicados el viernes mostraron que el índice de precios de los productos industriales canadienses cayó un 0.8%, una sorpresa teniendo en cuenta las expectativas del mercado de un aumento del 1.6%. El índice de precios de las materias primas cayó un 0.4%, por debajo de la estimación del 0%. Las cifras económicas no ayudaron al Loonie, que se encuentra entre los de peor rendimiento del viernes.

La semana que viene, el informe clave de la economía canadiense será el Índice de Precios al Consumo (IPC) de febrero, que se publicará el martes. Se espera que muestre un aumento del 0.4% intermensual, y que la tasa anual se desacelere del 5.9% de enero al 5.5%.

El dólar estadounidense cotiza mixto el viernes, intentando recuperarse mientras los valores de Wall Street profundizan sus pérdidas. Los rendimientos estadounidenses bajan un 4% de media, con el rendimiento a 10 años en el 3.41%, ligeramente por encima de los mínimos de marzo.

Mercados siguen inquietos por las turbulencias de la banca y la próxima semana es la reunión del FOMC. El consenso sigue siendo una subida de tasas de 25 puntos básicos, pero el final del ciclo de endurecimiento se ve antes de lo que se pensaba. El cambio de expectativas pesó sobre el Dólar.

Mínimos más altos, máximos más bajos

El USD/CAD ha registrado mínimos más altos y máximos más bajos durante las últimas sesiones. El viernes revirtió desde un mínimo de dos días en 1.3676 y saltó a 1.3763. La dirección a corto plazo no está clara.

El par se mantiene por encima de la media móvil simple de 20 días (1.3655) y también por encima de la zona de soporte clave de 1.3660/70. Mientras se mantenga por encima de estos dos soportes, el panorama parece constructivo para el USD/CAD.

Gráfico de 4 horas del USD/CAD

Niveles técnicos

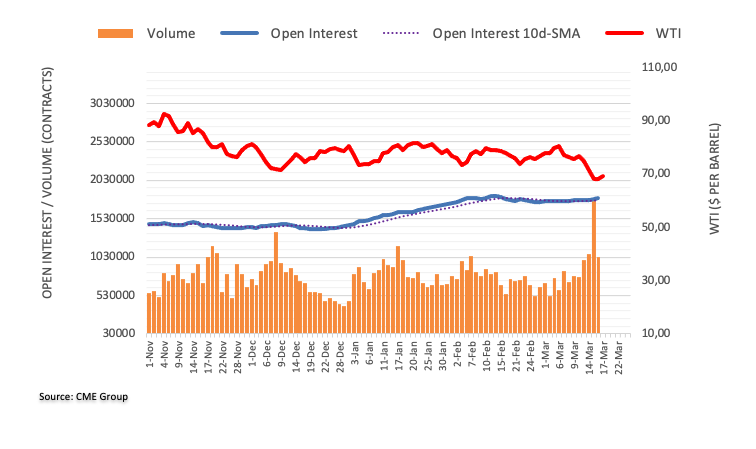

- Las turbulencias financieras pesan en el ánimo de los inversores y arrastran al oro negro a la baja.

- El WTI rebotó ligeramente tras registrar un nuevo mínimo de 2023 en 65.22$ el barril.

El barril de West Texas Intermediate cayó el viernes a 65.22$, su mínimo desde noviembre de 2022. Actualmente cotiza en torno a los 67.30$ por barril, una ruptura a la baja en medio de las turbulencias financieras que pesan sobre el ánimo del mercado.

La crisis bancaria desatada por Silicon Valley Bank (SVB) y Signature Bank la semana pasada se agravó, con Crédito Suisse bajo asedio después de que su máximo accionista descartara prestar ayuda financiera a la compañía. Las acciones se desplomaron a pesar de los esfuerzos de las autoridades por garantizar que el sector bancario era lo bastante fuerte para hacer frente a la situación.

No obstante, la preocupación persistía después de que SVB anunciara oficialmente su quiebra el viernes, mientras otro banco más quedaba bajo escrutinio, First Republic. Los índices europeos y estadounidenses cotizan en rojo y se disponen a terminar la semana en terreno negativo.

Por su parte, el WTI encadena su quinto día consecutivo a la baja, y los datos técnicos diarios apuntan a una continuación de las caídas. Una vez por debajo del mínimo mencionado, la caída podría extenderse hasta los 62.4$, mínimo mensual de diciembre de 2021. Una ruptura por debajo de este último nivel atraería compras especulativas, ya que los 60.00$ son una barrera psicológica importante. El oro negro encuentra actualmente vendedores en torno a los 70.00$, y es poco probable que prosperen las ganancias por encima de este nivel.

- El GBP/USD sigue cotizando en territorio positivo en torno a 1.2150.

- El dólar estadounidense se mantiene a la baja tras la Encuesta de Sentimiento del Consumidor de la Universidad Michigan.

- El par sigue en camino de registrar ganancias semanales.

El par GBP/USD cayó hacia 1.2100 durante las horas de comercio europeo, pero recuperó su tracción en medio de una renovada debilidad del dólar estadounidense (USD). El par parece haberse estabilizado en torno a 1.2150 en la sesión americana y sigue en camino de terminar la semana en territorio positivo.

La caída de los rendimientos en EE.UU. pesa sobre el USD

A pesar del cambio negativo observado en el sentimiento de riesgo, al dólar le está costando encontrar demanda de cara al fin de semana. El rendimiento de los bonos del Tesoro de los EE.UU. a 10 años ha caído casi un 5% en el día, situándose en torno al 3.4%, lo que ha obligado al Índice del Dólar de los EE.UU. (DXY) a permanecer en números rojos cerca de 104.00.

Los datos publicados por la Universidad de Michigan (UM) revelaron el viernes que el Índice de Confianza del consumidor descendió a 63.4 a principios de marzo desde los 67 de febrero. Y lo que es más importante, "las expectativas de inflación a un año vista retrocedieron del 4.1% en febrero al 3.8%, la lectura más baja desde abril de 2021", dijo la directora de Encuestas de Consumidores de la UoM, Joanne Hsu.

Antes de la crítica reunión de política monetaria de la Reserva Federal de la próxima semana, este informe parece estar haciendo que los inversores reevalúen sus posicionamientos. Según la herramienta FedWatch de CME Group, la probabilidad de una subida de tipos de la Fed de 25 puntos básicos la semana que viene se sitúa actualmente en el 68%, por debajo del casi 80% anterior.

Niveles técnicos a tener en cuenta

Las perspectivas económicas acaban de volverse más inciertas. Los economistas de Wells Fargo prevén que el dólar se mantenga fuerte a corto plazo. Sin embargo, el Dólar se debilitará a finales de año.

La Fed bajará las tasas a finales de 2023

"Dada la resistencia del crecimiento y un mayor endurecimiento monetario a principios de 2023, vemos un breve período de fortaleza del USD por ahora".

"Sin embargo, nuestras perspectivas a más largo plazo siguen siendo de depreciación gradual del dólar a finales de este año, a medida que EE.UU. caiga en recesión y la Fed recorte las tasas a finales de 2023."

- El EUR/USD recorta parte del movimiento alcista inicial hasta 1.0670.

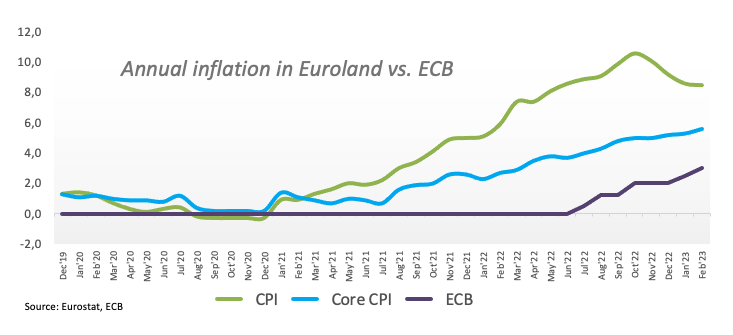

- La Tasa de Inflación final de la UEM subió un 8.5% interanual en febrero.

- El Sentimiento del Consumidor avanzado en EE.UU. empeora hasta 63.4 en marzo.

El par EUR/USD mantiene la tendencia alcista en torno a la zona de 1.0640 al final de la semana. A pesar del rebote de las dos últimas sesiones, el rendimiento semanal del par cae a terreno negativo.

EUR/USD: Las subidas semanales parecen limitadas en torno a 1.0760

La recuperación del espacio de riesgo, sobre todo por el alivio de las preocupaciones en torno al sistema bancario a ambos lados del océano, mantiene sin cambios la presión compradora en torno al EUR/USD, que se suma al avance del jueves por encima de 1.0600, la cifra del final de la semana.

En el lado estadounidense de la ecuación, el giro en el dólar se produce en medio de la reanudación de la tendencia a la baja de los rendimientos en EE.UU. y Alemania, todo ello tras la subida de tipos de 50 puntos básicos por parte del BCE el jueves y la convicción de una subida de tipos de 25 puntos básicos en la reunión de la Fed del 22 de marzo.

En cuanto a los datos de la zona euro, las cifras definitivas de inflación mostraron un aumento del IPC del 8.5% hasta febrero y del 5.6% en el caso de la inflación subyacente.

En Estados Unidos, la Producción Industrial no registró variación mensual en febrero y se contrajo un 0.2% respecto al mismo mes de 2022. Además, la Producción Manufacturera creció un 0.1% intermensual y contactó con el 1.0% en los últimos doce meses. Por último, el índice líder de CB cayó un 0.3% intermensual durante el mes pasado y se espera que el Índice del Sentimiento de Universidad de Michigan avanzado se haya desinflado hasta el 63.4 en marzo.

Qué hay que tener en cuenta en torno al EUR

El EUR/USD consigue dejar atrás parte de la reciente debilidad y vuelve a alcanzar la barrera de 1.0600 y más al final de la semana. El rebote observado hasta ahora en la segunda mitad de la semana flaqueó cerca de 1.0670.

Mientras tanto, la evolución de los precios de la divisa europea debería seguir de cerca la dinámica del dólar, así como los posibles próximos movimientos del BCE en un contexto aún dominado por una inflación elevada, aunque en medio de unos riesgos de recesión cada vez menores.

Niveles técnicos

De momento, el par avanza un 0.20% en 1.0629 y la ruptura de 1.0759 (máximo mensual del 15 de marzo) tendría como objetivo 1.0804 (máximo semanal del 14 de febrero) en camino hacia 1.1032 (máximo del 2 de febrero). Por otro lado, el siguiente soporte se sitúa en 1.0516 (mínimo mensual del 15 de marzo), seguido de 1.0481 (mínimo del 6 de enero) y, por último, 1.0324 (SMA de 200 días).

El precio del Oro siguió subiendo el viernes hasta alcanzar el nivel más alto en once meses, superando los 1.960$/oz. El par XAU/USD sube más de 40$, añadiéndose a las ganancias semanales.

La aversión al riesgo en medio de la crisis bancaria y los menores rendimientos de los bonos del Tesoro de EE.UU. siguen impulsando la demanda del metal amarillo. Desde el 9 de marzo, el XAU/USD ha subido más de 150$, es decir, un 8%.

La recuperación ganó velocidad el viernes pasado, tras el informe de Nóminas no Agrícolas y luego se aceleró tras el colapso del Silicon Valley Bank (SVB). Las turbulencias actuales suavizaron las expectativas de endurecimiento de los bancos centrales, lo que hizo bajar el rendimiento de los bonos del Estado.

El Oro en 2.000$ parece ahora un objetivo alcanzable a corto plazo. Antes de llegar a esta región, se observa una fuerte zona de resistencia en torno a 1.980$.

- El Índice de Confianza del Consumidor de la Universidad de Michigan descendió en la estimación preliminar de marzo.

- El Índice del Dólar está en terreno negativo pero se mantiene por encima de 104.00.

El sentimiento del consumidor en EE.UU. se debilitó a principios de marzo, con el Índice de Confianza del Consumidor de la Universidad de Michigan (UoM) cayendo a 63.4 desde los 67 de febrero. El resultado fue peor de lo esperado por los mercados, que esperaban 67 puntos. Este es el resultado más débil en tres meses.

"Las expectativas de inflación a un año vista retrocedieron desde el 4.1% de febrero hasta el 3.8%, la lectura más baja desde abril de 2021, pero se mantienen muy por encima del rango del 2.3-3.0% observado en los dos años anteriores a la pandemia", según la publicación. "Las expectativas de inflación a largo plazo retrocedieron hasta el 2.8%, cayendo por debajo del estrecho rango del 2.9-3.1% por segunda vez en los últimos 20 meses."

Joanne Hsu, Directora de las Encuestas a los Consumidores, señala: "Con las continuas turbulencias en el sector financiero y la incertidumbre sobre la posible respuesta política de la Fed, es probable que las expectativas de inflación sean volátiles en los próximos meses".

Reacción del mercado

El Índice del Dólar retrocedió con la reacción inicial y pierde un 0.35% en el día, situándose en 104.10 puntos.

- El NZD/USD vuelve a acercarse al máximo semanal, aunque le cuesta capitalizar el movimiento.

- El estado de aversión al riesgo parece limitar al kiwi cerca de la confluencia 0.6250-0.6260.

- Una ruptura por debajo de 0.6100 cambiaría la tendencia a corto plazo a favor de los osos.

El par NZD/USD se apoya en el buen rebote de la víspera desde la zona de 0.6140-0.6135 y obtiene una fuerte tracción de seguimiento por segundo día consecutivo el viernes. El par mantiene su tono ofrecido en los inicios de la sesión americana, aunque parece luchar para capitalizar el movimiento y se mantiene por debajo de la barrera de confluencia 0.6260-0.6270, o máximos semanales

Dicha barrera comprende la media móvil exponencial (EMA) de 200 días y el 38.2% del nivel Fibonacci de la caída de febrero-marzo. Dado que los osciladores en el gráfico diario acaban de empezar a ganar tracción positiva, un movimiento sostenido más allá será visto como un nuevo desencadenante para los operadores alcistas y preparará el escenario para una extensión de la reciente recuperación del par NZD/USD desde el mínimo anual tocado la semana pasada.

Al contado, los precios podrían recuperar la señal de 0,6300, que coincide con el nivel del 50% de Fibo. El impulso podría extenderse aún más y elevar el par NZD/USD hacia el nivel de Fibo. del 61,8%, en torno a la zona de 0,6360, en camino hacia el siguiente obstáculo relevante justo por delante de la señal de 0,6400.

Sin embargo, una nueva oleada del comercio mundial de aversión al riesgo impide a los alcistas realizar apuestas agresivas en torno al Kiwi, sensible al riesgo, y limitar el par NZD/USD. No obstante, la situación técnica respalda las perspectivas de una subida significativa. Por lo tanto, cualquier retroceso hacia 0.6200 o el 23.6% del nivel Fibonacci aún podría considerarse una oportunidad de compra y es más probable que siga siendo limitada, al menos por ahora.

Dicho esto, una ruptura convincente por debajo de este último nivel podría anular las perspectivas positivas y volver a decantar la tendencia a corto plazo a favor de los bajistas. El par NZD/USD podría entonces acelerar la caída hacia el soporte intermedio de 0,6135-0,6125 antes de caer finalmente a 0.6100. Una continuación de ventas por debajo de la zona de 0.6085, o el mínimo del último año, podría poner en peligro el nivel psicológico clave 0.6000.

Gráfico diario del NZD/USD

-638146582194046826.png)

Niveles clave a vigilar

- El precio del oro recupera el viernes un fuerte impulso positivo y alcanza su nivel más alto desde febrero.

- El temor a una crisis bancaria mundial pesa en el sentimiento de los inversores y eleva el valor refugio del XAU/USD.

- Las apuestas por una Fed menos agresiva, la caída de los rendimientos de los bonos estadounidenses y el debilitamiento del dólar dan un impulso adicional.

El precio del oro recibe nuevas ofertas tras el día anterior, en el que los precios se movieron sin dirección, y continúa con su movimiento positivo intradía durante las primeras horas de la sesión americana. El par XAU/USD repuntó hasta un nuevo máximo de seis semanas, en torno a la zona de 1.946$, en la última hora, y sigue en camino de registrar su mayor subida semanal desde mediados de noviembre.

Una nueva oleada del comercio mundial de aversión al riesgo -como se refleja en la reanudación de las ventas en los mercados de acciones- impulsa la demanda de activos de refugio tradicionales y beneficia al precio del Oro. A pesar de los salvavidas multimillonarios para los bancos en dificultades de Estados Unidos y Europa, los inversores siguen tratando de determinar si se ha controlado el riesgo de una crisis bancaria mundial en toda regla y siguen preocupados por el contagio generalizado. Además, los riesgos de recesión que se avecinan afectan al sentimiento de riesgo e impulsan los flujos de refugio hacia los metales preciosos.

Además, la fuerte caída de los rendimientos de los bonos del Tesoro de EE.UU. se considera otro factor que beneficia al precio del Oro sin rendimientos y sigue apoyando la fuerte recuperación intradía. La corriente contraria al riesgo, junto con el aumento de las apuestas a una subida de tipos menor de 25 puntos básicos (pb) en la próxima reunión del Comité Federal de Mercado Abierto (FOMC) del 21 y 22 de marzo, arrastran a la baja el rendimiento de los bonos estadounidenses. Los inversores parecen ahora convencidos de que la Fed adoptará una postura menos agresiva tras la quiebra la semana pasada de dos bancos estadounidenses de tamaño medio: Silicon Valley Bank y Signature Bank.

Mientras tanto, la disminución de las probabilidades de un ajuste más agresivo de la política por parte del banco central de EE.UU., junto con la caída de los rendimientos de los bonos de EE.UU., mantienen el dólar de EE.UU. deprimido por segundo día consecutivo. Un Dólar más débil impulsa aún más el precio del Oro denominado en dólares, lo que lleva a algunas paradas de trading de corto plazo cerca del máximo semanal/mensual anterior en torno a la zona de los 1.937$. Esto podría haber sentado las bases para un nuevo movimiento de apreciación a corto plazo hacia la zona de 1.959-1.960$, o el máximo de varios meses alcanzado en febrero.

Niveles técnicos a vigilar

El dólar pierde terreno al repuntar el apetito por el riesgo. Pero es poco probable que el dólar caiga significativamente, en opinión de los economistas de Scotiabank.

Los inversores aceptan el riesgo y se sienten un poco más confiados

"La mejora del apetito por el riesgo y la atención centrada en el techo de la política de la Fed representan vientos en contra para el dólar en general; los patrones intradía reflejan esto, con el dólar a la baja frente a todas las divisas principales en la sesión."

"Sin embargo, parece improbable que las pérdidas para el gran dólar se extiendan significativamente hasta que los inversores se hagan una idea de las perspectivas de la política de la Fed en la decisión del FOMC de la próxima semana."

- El yen japonés cobra impulso ante la caída de los Rendimientos en EE.UU. y de los Futuros en Wall Street.

- La Producción Industrial estadounidense se estanca en febrero frente a las expectativas de un aumento del 0.2%.

- USD/JPY se encamina a la tercera pérdida semanal consecutiva, y al cierre diario más bajo en un mes.

El USD/JPY siguió cayendo mientras los rendimientos de los Bonos del Tesoro de EE.UU. marcan nuevos máximos anuales, cayendo hasta 131.99. La zona de 132.00 es un soporte crítico para el dólar.

El optimismo se modera, el yen emerge

Los rendimientos estadounidenses caen el viernes. El rendimiento a 10 años cayó al 3.45%, mientras que el rendimiento a 2 años se sitúa en el 4.06%, bajando un 2.40% en el día. El descenso de los rendimientos se produce en un momento en el que las acciones estadounidenses abrieron a la baja, ya que los mercados siguen inquietos.

EE.UU. publicó la Producción Industrial con un resultado de 0% en febrero, frente a las expectativas de un aumento del 0.2%. Las cifras de enero se revisaron al alza del 0% al 0.3%. La utilización de la capacidad se mantiene en el 78%. Más tarde, el viernes, la Universidad de Michigan informará sobre el sentimiento de los consumidores.

El descenso de los rendimientos y de las acicones está impulsando al yen en general. El USD/JPY perdió más de cien puntos durante las últimas tres horas. El par cayó de 133.00 a 131.99.

En el momento de escribir estas líneas, el USD/JPY cotiza en 132.30, bajo presión y con la mirada puesta en 132.00. Una consolidación por debajo apuntaría a una mayor debilidad. La próxima barrera se sitúa en 130.60.

Niveles técnicos

- El EUR/JPY está bajo presión y se desvanece el avance del jueves.

- Se prevé una mayor debilidad por debajo de la SMA de 200 días.

El EUR/JPY reanuda la tendencia bajista y vuelve a la zona por debajo de 141.00 al final de la semana.

El cruce parece lateralizado en la segunda mitad de la semana en el extremo inferior del rango semanal. Los intentos alcistas ocasionales deberían despejar inicialmente la SMA provisional de 100 días cerca de 142.80 para permitir una prueba del máximo de 2023 en 145.56 (2 de marzo).

Entretanto, se prevén pérdidas adicionales mientras el cruce se sitúe por debajo de la SMA de 200 días. Si las pérdidas se aceleran, se vislumbraría en el horizonte una posible visita al mínimo de marzo en 139.11 (16 de marzo).

Gráfico diario del EUR/JPY

- El DXY sigue bajo presión y se suma a las pérdidas del jueves.

- Hay un soporte decente en torno a los mínimos de marzo cerca de 103.50.

El índice del dólar estadounidense (DXY) mantiene el tono bajista en la segunda mitad de la semana.

Una mayor pérdida de impulso podría llevar al dólar a volver a visitar la zona de los mínimos recientes cerca de 103.50, que parece apuntalada por la SMA temporal de 55 días. A partir de aquí, el índice podría desafiar el mínimo semanal de 102.58 (14 de febrero).

En general, mientras se mantenga por debajo de la SMA de 200 días (106.64), las perspectivas para el dólar seguirán siendo negativas.

Gráfico diario del DXY

- La Producción Industrial estadounidense se mantuvo sin cambios en febrero.

- El Índice del Dólar DXY se mantiene en terreno negativo ligeramente por encima de 104.00.

La Reserva Federal de EE.UU. ha informado el viernes de que la Producción Industrial de EE.UU. se mantuvo sin cambios en febrero, tras la expansión del 0.3% registrada en enero (revisada desde el 0%). Esta cifra fue inferior a las expectativas del mercado, que esperaban un aumento del 0.2%.

La Fed señaló que la producción manufacturera subió un 0.1% en el mismo periodo y que la utilización de la capacidad se mantuvo estable en el 78.0%.

Reacción de los mercados

El Índice del Dólar DXY sigue en retroceso tras estos datos y ahora pierde un 0.23% en el día, situándose en 104.20.

- El AUD/USD continúa con su lucha por encontrar aceptación por encima de 0.6700 el viernes.

- El estado de aversión al riesgo reaviva la demanda del dólar, refugio seguro, y limita la sensibilidad al riesgo del dólar australiano.

- Las expectativas de una Fed menos agresivas actúan en contra del dólar y le prestan cierto soporte.

El par AUD/USD recorta parte de sus ganancias intradía hasta un máximo de 2 semanas y retrocede por debajo de 0.6700 en la sesión americana el viernes.

Una nueva caída en los mercados de acciones ayuda al dólar refugio seguro a rebotar desde el mínimo diario y actúa como viento en contra para el dólar australiano, sensible al riesgo. A pesar de los salvavidas multimillonarios para los bancos en dificultades de EE.UU. y Europa, los inversores siguen preocupados por el contagio generalizado y la posibilidad de una crisis bancaria mundial en toda regla. Esto, junto con los temores de una inminente recesión, afecta al sentimiento de riesgo global e impulsa algunos flujos de refugio hacia el Dólar.

Dicho esto, la caída de los rendimientos de los bonos del Tesoro de EE.UU. sigue pesando sobre el dólar y sigue apoyando el tono de las ofertas intradía en torno al par AUD/USD. En el trasfondo de la huida mundial hacia la seguridad, las expectativas de que la Fed adopte una postura menos agresiva ante el empeoramiento de la situación económica arrastran a la baja los rendimientos de los bonos estadounidenses. De hecho, los mercados están valorando una mayor probabilidad de una subida de tipos de 25 puntos básicos en la próxima reunión de política monetaria del FOMC del 21-22 de marzo.

Esto se produce tras la quiebra la semana pasada de dos bancos estadounidenses -Silicon Valley Bank y Signature Bank- y justifica cierta cautela por parte de los alcistas del dólar. Los operadores, sin embargo, preferirían mantenerse al margen a la espera del evento clave de los bancos centrales de la próxima semana. Mientras tanto, el reciente cambio moderado del Banco de la Reserva de Australia (RBA), que señala que podría estar acercándose al final de su ciclo de subida de tasas, podría seguir limitando las subidas del par AUD/USD, al menos por el momento.

Los rendimientos de los bonos del Tesoro de EE.UU. y el sentimiento de riesgo en general, podría influir en la dinámica de los precios del USD y dar cierto impulso al par AUD/USD. No obstante, el par consigue mantenerse en territorio positivo por segundo día consecutivo y siguen en camino de terminar la semana en positivo, revirtiendo gran parte de las pérdidas de la semana pasada hasta su nivel más bajo desde noviembre de 2022.

Niveles técnicos a vigilar

- El USD/CAD recupera el terreno perdido en medio de una modesta recuperación del USD desde el mínimo diario.

- Los temores a una crisis bancaria en toda regla impulsan algunos flujos de refugio seguro y benefician al USD.

- Una subida intradiaria de los precios del petróleo podría beneficiar al CAD y limitar las ganancias del par.

El USD/CAD ha atrído algunas compras cerca de la zona de 1.3680-1.3675 el viernes y ahora ha revertido gran parte de sus pérdidas intradía. El par ha vuelto a subir por encima del nivel de 1.3700 durante la mitad de la sesión europea, aunque el repunte intradiario carece de convicción alcista.

Los precios del petróleo crudo recuperan terreno el último día de la semana y se alejan de los mínimos de 15 meses alcanzados el jueves, ante la esperanza de una fuerte recuperación de la demanda de combustible por parte de China. Esto, a su vez, beneficia al CAD, divisa vinculada con los precio de las materias primas, y actúa como viento en contra para el par USD/CAD en medio de una modesta debilidad del dólar estadounidense. Las expectativas de que la Fed adopte una postura menos agresiva ante el empeoramiento de la situación económica pesan sobre el Dólar.

La quiebra la semana pasada de dos bancos medianos estadounidenses -Silicon Valley Bank y Signature Bank- obligó a los inversores a reducir sus expectativas a favor de un endurecimiento más agresivo de la política monetaria por parte del banco central estadounidense. De hecho, los mercados están valorando ahora una mayor probabilidad de una subida menor de 25 puntos básicos en la próxima reunión de política monetaria del FOMC del 21-22 de marzo. Así lo pone de manifiesto el nuevo descenso de los rendimientos de los bonos del Tesoro estadounidense, que resulta ser un factor clave que ejerce presión a la baja sobre el Dólar.

Dicho esto, un tono de riesgo más débil en general impulsa algunos flujos de refugio seguro hacia el Dólar y ayuda al par USD/CAD a revertir el terreno perdido inicialmente. A pesar de los salvavidas multimillonarios para los bancos en dificultades de EE.UU. y Europa, los inversores siguen preocupados por el contagio generalizado y la posibilidad de una crisis bancaria mundial en toda regla. Esto, junto con los temores de una recesión inminente, pasa factura al sentimiento de riesgo mundial y beneficia a las monedas de refugio seguro tradicionales.

Además, el hecho de que el Banco de Canadá (BoC) se convirtiera la semana pasada en el primer banco central importante en pausar su ciclo de subidas de tasas podría pesar sobre el dólar canadiense. Esto, a su vez, sugiere que el camino de menor resistencia para el par USD/CAD es al alza y apoya las perspectivas de un movimiento hacia la recuperación del nivel de 1.3800. Hoy se publicará el Índice de Sentimiento del Consumidor de Michigan, que podría generar nuevas oportunidades a corto plazo antes del fin de semana.

USD/CAD niveles técnicos a vigilar

El par EUR/USD retrocede de los máximos anteriores por encima de la zona de 1.0650. Los economistas de Scotiabank esperan que el par de divisas más popular del mundo baje.

Los riesgos se inclinan hacia la zona media/superior de 1.04

"En este momento, las ganancias parecen correctivas antes de otro impulso a la baja (EUR más débil intradía por debajo de 1.06)".

"Las señales de tendencia se vuelven bajistas en los estudios de corto plazo (intradía y diario), lo que debería limitar la capacidad de recuperación del Euro por ahora."

"El soporte está en 1.0510/1.0515".

"El riesgo se inclina hacia un movimiento hacia la zona media/superior de 1.04".

- El GBP/USD gana terreno por segundo día consecutivo, aunque carece de continuación.

- Las expectativas por subidas de tasas de la Fed menos agresivas pesan sobre el USD y ofrecen soporte al par.

- Los problemas de la crisis bancaria y las expectativas de que el Banco de Inglaterra haga una pausa en su ciclo de subidas de tasas limitan las ganancias del par.

El GBP/USD extiende la fuerte subida del día anterior y se mueve al alza por segundo día consecutivo el viernes. Sin embargo, el par retrocede unos pocos pips desde el máximo diario en 1.2176 tocado durante la primera parte de la sesión europea y se sitúa actualmente en torno a la región de 1.2135-1.2130, todavía subiendo un 0.20% en el día.

Las expectativas de que la Reserva Federal adopte una postura menos agresiva ante el empeoramiento de la situación económica ejercen una fuerte presión a la baja sobre el dólar estadounidense, lo que a su vez presta soporte al GBP/USD. La quiebra la semana pasada de dos bancos estadounidenses de tamaño medio -Silicon Valley Bank y Signature Bank- obligó a los inversores a reducir las expectativas a favor de un endurecimiento más agresivo de la política monetaria por parte del banco central estadounidense. De hecho, los mercados están valorando ahora en casi un 90% la posibilidad de una subida menor de 25 puntos básicos en la próxima reunión del FOMC del 21 y 22 de marzo, lo que junto con los signos de estabilidad en los mercados financieros, pesa sobre el USD de refugio seguro.

Las ayudas multimillonarias a los bancos en dificultades de EE.UU. y Europa alivian el temor a un contagio generalizado. Esto, a su vez, impulsa la confianza de los inversores, lo que queda patente en una modesta recuperación de los mercados bursátiles. Sin embargo, la persistente preocupación por una crisis bancaria mundial en toda regla limita el optimismo. Por otra parte, la encuesta trimestral del Banco de Inglaterra (BoE) ha mostrado que la mediana de las expectativas de inflación del público británico para el año próximo descendió bruscamente en febrero. Esto reafirma las expectativas a que el Banco de Inglaterra (BoE) hará una pausa en su ciclo de subidas de tasas la próxima semana y contribuye a limitar al par GBP/USD.

Los participantes del mercado ahora centran la atención hacia la publicación del Índice de Sentimiento del Consumidor de Michigan en los Estados Unidos en busca de oportunidades a corto plazo al inicio de la sesión americana del viernes. Sin embargo, la atención seguirá centrada en los riesgos clave de los bancos centrales la próxima semana: el resultado de la esperada reunión de política monetaria del FOMC, que se anunciará el próximo miércoles, seguido de la reunión de política monetaria del Banco de Inglaterra el jueves. No obstante, el par GBP/USD parece dispuesto a registrar modestas ganancias semanales y sigue a merced de la dinámica de precios del USD.

GBP/USD niveles técnicos a vigilar

La decisión del Banco Nacional Suizo (SNB) está prevista para el jueves. En cualquier caso, es poco probable que el franco se debilite significativamente, informan los economistas de Commerzbank.

El SNB no tendrá una decisión fácil la semana que viene

"De todas formas, habrá que esperar para ver si la situación en los mercados se suaviza a lo largo de la próxima semana. Si ese fuera el caso, el SNB podría seguir su ejemplo y subir la tasa clave como el BCE".

"Después de que el CHF se beneficiara de su papel de refugio seguro al comienzo de la semana, esto cambió cuando la atención se centró en Suiza. Sin embargo, el potencial de depreciación del franco es limitado, ya que el SNB señaló claramente que quiere evitar un debilitamiento significativo del CHF debido a las altas tasas de inflación y que, si fuera necesario, estaría dispuesto a intervenir de nuevo."

- El precio de la plata recupera la tracción positiva el viernes, aunque permanece en un rango de varios días.

- La aceptación por encima de la confluencia 21.65$-21.70$ apoya las perspectivas de ganancias adicionales.

- Se necesita una ruptura convincente por debajo del nivel de 21.00$ para anular el sesgo positivo a corto plazo.

El precio de la plata (XAG/USD) se mueve al alzla el último día de la semana y mantiene su tono de compras durante la primera mitad de la sesión europea, aunque le cuesta capitalizar el movimiento por encima del nivel de 22.00$.

Desde un punto de vista técnico, los movimientos del precio en las dos direcciones en un rango conocido que se han observado en las últimas sesiones constituyen la formación de un rectángulo. Con el trasfondo de la fuerte recuperación reciente desde niveles inferiores a 20.00$, o un mínimo de cuatro meses tocado la semana pasada, esto todavía podría clasificarse como una fase de consolidación alcista. Además, la aceptación por encima de la confluencia de 21.65$-21.70$ añade credibilidad a la perspectiva positiva y apoya las perspectivas de un nuevo movimiento alcista a corto plazo para el XAG/USD.

La zona mencionada comprende la media móvil simple (SMA) de 200 periodos en el gráfico de 4 horas y el 38.2% de retroceso de Fibonacci de la caída desde la zona de 24.65$, o un máximo de varios meses tocado en febrero. Esto debería actuar como una base sólida para el XAG/USD y ayudar a limitar la caída inmediata. Dicho esto, algunas ventas de continuación, que lleven a una ruptura por debajo del soporte del rango cerca de los 21.00$, podrían negar la perspectiva positiva y allanar el camino para una caída hacia el nivel de los 21.00$.

Este último nivel coincide con el 23.6% de Fibonacci, que si se rompe con decisión cambiará la tendencia a corto plazo a favor de los bajistas. Entonces, el XAG/USD podría volverse vulnerable y acelerar la caída hacia el soporte intermedio de 20.55$-20.50$, de camino al nivel psicológico de 20.00$. La trayectoria bajista podría extenderse aún más y arrastrar al XAG/USD al siguiente soporte relevante cerca de la zona de 19.60$. El metal blanco podría llegar a caer hasta el nivel de los 19.00$ por primera vez desde principios de noviembre de 2022.

Por otro lado, un impulso de vuelta por encima del nivel redondo de 22.00$ podría enfrentarse a una fuerte resistencia cerca de la zona de 22.25$-22.35$, el 50% de Fibonacci y el máximo del día anterior. El movimiento alcista subsiguiente podría impulsar al XAG/USD más allá de la zona de 22.55$-22.60$, hacia la prueba del 61.8% de Fibonacci, justo por delante del nivel de 23.00$. Una fuerza sostenida por encima de este último nivel se considerará un nuevo desencadenante para los alcistas y debería allanar el camino para una subida significativa del metal blanco a corto plazo.

Plata gráfico de 4 horas

Plata niveles técnicos adicionales

Todavía hay algunas posibilidades de que el USD/JPY pueda debilitarse aún más a corto plazo, según comentan Quek Ser Leang, estratega de mercados de UOB Group, y Peter Chia, estratega senior de divisas.

Perspectiva 24 horas: "Ayer destacamos que las perspectivas eran mixtas y esperábamos que el USD cotizara de forma oscilante entre 132.30 y 134.30. No anticipamos una caída brusca del USD/JPY a corto plazo. No anticipamos la fuerte caída a 131.71 y el fuerte rebote desde el mínimo (el USD cerró al alza un 0.24% a 133.72). Las perspectivas siguen siendo mixtas y hoy esperamos que el USD cotice en un amplio rango entre 132.50 y 134.50".

Próximas 1-3 semanas: "Seguimos manteniendo la misma opinión que ayer (16 de marzo, par en 133.40), en la que si bien hay margen para que el USD siga debilitándose, es improbable que el soporte principal de 131.50 aparezca tan pronto. Obsérvese que el USD cayó brevemente hasta 131.71 en los primeros compases de la sesión de Nueva York antes de rebotar con fuerza. En general, sólo una ruptura de 135.10 (sin cambios en la 'fuerte resistencia') indicaría que 131.50 no está a la vista".

El par EUR/USD mantiene su impulso de recuperación. Los economistas de Wells Fargo prevén que la moneda común gane terreno frente al dólar en un contexto de mayor endurecimiento del Banco Central Europeo.

La Tasa de Depósitos del BCE alcanzará un máximo del 3.50% en junio de este año

"Esperamos una nueva subida de tipos de 25 puntos básicos en mayo, seguida de una última subida de tipos de 25 puntos en junio, con lo que la Tasa de Depósito del BCE para el ciclo actual alcanzaría un máximo del 3.50%. En este contexto, los precios de mercado, que actualmente implican una tasa máxima de política monetaria en torno al 3.09%, nos parecen ligeros."

"Nuestra perspectiva más contundente para la política del BCE es un factor importante que respalda nuestra perspectiva de fortaleza a medio plazo del euro frente al dólar."

El Petróleo Crudo Brent ha virado hacia máximos de 2020 en 71$. Los próximos objetivos potenciales se sitúan en 65/63$, según informan los economistas de Société Générale.

La DMA de 50 en 83$ debería limitar las subidas

"El Brent ha dado una ruptura por debajo de la consolidación lateral desde diciembre denotando una reanudación en la tendencia bajista".

"El MACD diario se encuentra en un nivel superior en comparación con los mínimos anteriores. Sin embargo, está anclado en territorio negativo, lo que denota falta de impulso alcista."

"Las señales de un gran rebote aún no son visibles; la DMA de 50 en 83$ debería limitar el alza".

"Los próximos objetivos potenciales se sitúan en 65/63$, el retroceso del 61,8% de todo el movimiento alcista durante 2020 y 2022."

Willem Sels, jefe global de inversiones de HSBC Global Private Banking and Wealth, aborda los temores de los mercados. En su opinión, una vez que los mercados se sientan más cómodos con la idea de que se evitará una crisis creditica o bancaria, las acciones deberían rebotar.

El apetito por el riesgo debería recuperarse

"Creemos que la actual agitación de los mercados es consecuencia de la volatilidad provocada por el SVB, pero no un presagio de una crisis crediticia o bancaria".

"Los inversores no deben entrar en pánico, sino seguir invirtiendo con un enfoque claro en la calidad en todas las clases de activos".

"El grado de inversión ha registrado rentabilidades positivas desde el inicio de las turbulencias. Las acciones deberían rebotar una vez que los mercados se sientan más cómodos con la posibilidad de que se evite una crisis de crédito o bancaria."

76 de los 82 economistas encuestados por Reuters dijeron que esperan que la Reserva Federal (Fed) de EE.UU. suba su tasa de interés en 25 puntos básicos, hasta el rango del 4.75-5%, tras la reunión de marzo del Comité Federal de Mercado Abierto (FOMC). Cinco economistas esperaban que el banco central estadounidense mantuviera sus tipos de interés sin cambios, mientras que uno veía un recorte de la tasa.

Además, la mayoría de los participantes señalaron que ven la tasa de los fondos federales alcanzando el 5-5.25% en el segundo trimestre.

Reacción del mercado

Este titular no parece tener un impacto significativo en la evolución del dólar frente a sus principales rivales. En el momento de escribir estas líneas, el Índice del Dólar pierde un 0.22% en el día, situándose en 104.20.

Los datos preliminares de CME Group para los mercados de futuros del petróleo crudo indican que los operadores aumentaron sus posiciones de interés abierto por segundo día consecutivo el jueves, esta vez en casi 14.000 contratos. Por otro lado, el volumen recortó parte de la marcada acumulación anterior y cayó en unos 724.800 contratos.

WTI parece tener soporte cerca de los 65.00$

Los precios del WTI trazaron una sesión irresoluta en medio de ganancias marginales, todo después de tocar fondo cerca de la zona de 65.00$ una vez más el jueves. El movimiento se debió al aumento del interés abierto, lo que sugiere la probabilidad de un rebote a muy corto plazo. Por el momento, el barril de petróleo se encuentra en la zona de los 65.00 dólares.

La encuesta trimestral realizada por el Banco de Inglaterra (BoE) e Ipsos mostró el viernes que la media de las expectativas de inflación de los ciudadanos británicos para el año próximo cayó bruscamente en febrero.

Conclusiones principales

La media de las expectativas de inflación de la población para el próximo año fue del 3.9% en febrero, frente al 4.8% de noviembre.

Las expectativas de inflación para 1 ó 2 años bajan al 3.0% en febrero frente al 3.4% en noviembre.

A cinco años, estas expectativas bajan al 3.0% desde el 3.3% previo.

Reacción del mercado

La libra esterlina se ve afectada por los resultados de la encuesta del BoE, y el par GBP/USD recorta ganancias y cotiza en 1.2135 al momento de escribir, aún ganando un 0.23% en el día.

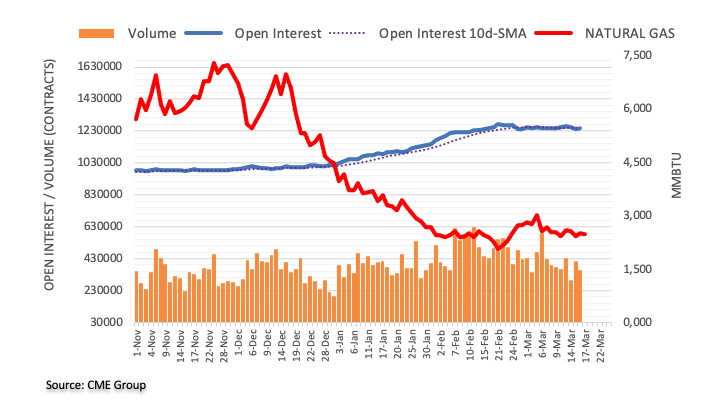

Teniendo en cuenta las cifras avanzadas de CME Group para los mercados de futuros del Gas Natural, el interés abierto subió en alrededor de 6.200 contratos el jueves después de dos retrocesos diarios consecutivos. En la dirección opuesta, el volumen mantuvo la contracción y bajó alrededor de 54.800 contratos.

Gas Natural: Subida limitada a 3.00$ hasta ahora

El pequeño repunte de los precios del Gas Natural del jueves se produjo en medio de un aumento del interés abierto y un moderado retroceso del volumen. En contra, se espera que la continuación de la fase de consolidación se mantenga sin cambios por el momento, con intentos alcistas ocasionales aún limitados por la zona de 3.00$ por MMBtu.

El Índice de Precios al Consumo (IPC) de la zona euro ha caído una décima en febrero, situándose en el 8.5% frente al 8.6% de enero, y cumpliendo las expectativas del mercado. Este es el cuarto mes consecutivo de retrocesos para el indicador, que se modera a su nivel más bajo desde mayo de 2022.

El IPC mensual también ha coincidido con las previsiones del consenso, subiendo un 0.8% después de caer un 0.2% el mes anterior. Esta es la primera subida de la inflación tras tres meses consecutivos de descensos.

La inflación subyacente anual ha subido tres décimmas, elevándose a nuevos máximos del histórico en el 5.6%, según lo previsto, frente al 5.3% de enero. A nivel mensual, el IPC subyacente (que excluye alimentación y energía) ha aumentado un 0.8% después de caer un 0.8% el mes previo. Este es el mayor incremento desde septiembre.

EUR/USD reacción

El EUR/USD ha caído 15 pips tras los datos, retrocediendo a la zona 1.0630, aún algo lejos del mínimo diario de la sesión asiática en 1.0611. Previamente, el par ha alcanzado máximos de dos días en 1.0669 en las primeras horas de la mañana europea. Al momento de escribir, el par cotiza sobre 1.0635, ganando un 0.24% diario.

El responsable de política económica del Banco Central Europeo (BCE), Peter Kazimir, ha declarado el viernes que "no creo que hayamos llegado a la meta".

Comentarios adicionales

"Necesitamos continuar con las subidas de tasas".

"Pero no es necesario especular sobre la decisión de mayo".

"La inflación subyacente está pegajosa y dominan los riesgos al alza para la inflación".

El Banco Popular de China (PBoC) ha anunciado el viernes que recorta el coeficiente de reservas obligatorias (RRR) de los bancos en 25 puntos básicos (pb), con efecto a partir del 27 de marzo.

Comentarios adicionales

La media ponderada del RRR para las instituciones financieras se situará en torno al 7.6% tras el nuevo recorte.

El recorte del RRR excluirá a las instituciones financieras que hayan aplicado una RRR del 5%.

No se recurrirá a un estímulo similar a una "inundación monetaria".

Se mantendrá una liquidez razonablemente amplia.

Se mejorará la oferta en las zonas clave y en los eslabones débiles.

Se aplicará una política monetaria prudente, precisa y contundente.

Se mantendrá la masa monetaria y la financiación social total básicamente en línea con el crecimiento económico nominal.

Se mantendrá el crédito total en niveles adecuados.

El Banco de Inglaterra tomará su decisión sobre las tasas el próximo jueves. Los economistas de Commerzbank prevén que el Banco de Inglaterra se muestre dubitativo, lo que pesará sobre la libra esterlina.

La situación para la libra esterlina sigue siendo difícil

"Incluso si el Banco de Inglaterra sube los tipos en 25 puntos básicos la semana que viene, es probable que se muestre indeciso. Esto se aplicaría aún más si los datos de inflación sorprendieran al alza."

"Mantenemos nuestra opinión y esperamos que la libra esterlina tienda principalmente a debilitarse frente al Euro en los próximos meses".

Masato Kanda, máximo diplomático japonés en materia de divisas, ha declarado el viernes que el Gobierno y el Banco de Japón (BoJ) deben responder sin fisuras a los movimientos de los mercados.

Comentarios adicionales

La economía mundial se enfrenta a diversos riesgos.

Hay aversión al riesgo en los mercados.

Atentos a los movimientos de los mercados.

El sistema financiero japonés se mantiene estable en su conjunto.

Se mantienen discusiones con los socios del G7 sobre los mercados financieros.

Siempre estamos en contacto con los socios del G7.

Mientras tanto, la Confederación de Sindicatos de Japón ha dicho que habían acordado una subida salarial media del 3.8% para el año fiscal 2023, el mayor aumento de las subidas salariales desde 1994.

Se espera una mayor consolidación, probablemente dentro del rango 1.1950-1.2190, en el GBP/USD en las próximas semanas, según señalan Quek Ser Leang, Estratega de Mercados del Grupo UOB, y Peter Chia, Estratega Senior de Divisas.

Comentarios destacados

Vista a 24 horas: "Ayer destacamos que el GBP/USD podría caer más, pero "cualquier descenso probablemente forme parte de un rango operativo inferior de 1.2000/1.2150". El GBP/USD cayó brevemente a 1.2029 durante la sesión europea y luego rebotó a 1.2128 antes de terminar el día con un tono ligeramente firme en 1.2110 (+0.45%). Hoy el GBP/USD podría subir, pero es poco probable que se mantenga por encima de 1.2150. No se espera que la resistencia principal en 1.2190 se vea amenazada. A la baja, una ruptura de 1.2050 (el soporte menor está en 1.2080) indicaría que la leve presión alcista actual ha cedido".

Próximas 1-3 semanas: "Nuestra actualización de ayer (16 de marzo, GBP/USD en 1,2075) sigue siendo válida. Tal y como destacamos, es probable que el GBP/USD cotice en un amplio rango de consolidación, que se espera se sitúe entre 1.1950 y 1.2190."

- El precio del oro recibe se mueve al alza el viernes y vuelve a acercarse a un máximo de varias semanas.

- La preocupación por una crisis bancaria mundial parece beneficiar al metal amarillo de refugio seguro.

- Las expectativas por una Reserva Federal menos agresiva y un dólar estadounidense más débil también prestan soporte al XAU/USD.

El precio del oro (XAU/USD) recupera cierta tracción positiva después de los buenos movimientos del precio en ambos sentidos del día anterior y mantiene su tono de compras duratne la sesión europea del viernes. El XAU/USD se sitúa actualmente justo por encima del nivel de los 1.930$, con una subida de más del 0.60% en el día, y se mantiene a poca distancia de los máximos de seis semanas alcanzados el lunes.

Los problemas de la crisis bancaria siguen beneficiando al precio del oro

A pesar de los salvavidas multimillonarios para los bancos con problemas en Estados Unidos (EE.UU.) y Europa, la preocupación por el contagio generalizado sigue impulsando algunos flujos de refugio seguro y beneficiando al precio del oro. Cabe mencionar que los grandes bancos estadounidenses acudieron el jueves al rescate del First Republic Bank, que se encontraba en dificultades, e inyectaron 30.000 millones de dólares en la entidad de crédito con sede en California, San Francisco. Esto siguió al anuncio de Credit Suisse de que ejercerá una opción de préstamo de hasta 54.000 millones de dólares del Banco Nacional Suizo (SNB) para apuntalar la liquidez. Sin embargo, estos acontecimientos no impulsan la confianza de los inversores ni alivian los temores a una crisis bancaria mundial en toda regla, como pone de manifiesto la cautela imperante en los mercados.

Expectativas por una Reserva Federal menos agresiva y un Dólar más débil también sirven de soporte

Además, la quiebra la semana pasada de dos bancos estadounidenses de tamaño medio -Silicon Valley Bank y Signature Bank- obligó a los operadores a reducir las expectativas de subidas más agresivas de los tipos de interés por parte de la Reserva Federal (Fed). De hecho, los mercados valoran ahora en casi un 90% la posibilidad de una subida menor de 25 puntos básicos en la próxima reunión del Comité Federal de Mercado Abierto (FOMC) del 21 y 22 de marzo. Esto, a su vez, conduce a una modesta caída de los rendimientos de los bonos del Tesoro de EE.UU. y presta un soporte adicional al precio del oro, que no ofrece rendimientos. Mientras tanto, las expectativas de una Fed menos agresiva provocan nuevas ventas en torno al dólar estadounidense, lo que resulta ser otro factor que actúa como un viento de cola para el precio del oro, denominado en dólares estadounidenses.

El precio del oro está a punto de registrar las mayores subidas semanales desde mediados de noviembre.

El trasfondo fundamental antes mencionado sugiere que el camino de menor resistencia para el precio del oro es al alza. No obstante, el XAU/USD sigue en camino de registrar su mayor subida semanal desde mediados de noviembre y parece dispuesto a prolongar el reciente movimiento de apreciación observado en las últimas dos semanas aproximadamente. Los participantes del mercado esperan ahora la publicación del Índice de Sentimiento del Consumidor de Michigan en EE.UU. para obtener algún impulso durante la sesión americana del viernes. Sin embargo, la atención seguirá centrada en la reunión de dos días del FOMC, que comenzará el próximo martes.

Perspectiva técnica del precio del oro

Desde un punto de vista técnico, cualquier movimiento posterior que supere la zona de 1.937$-1.938$, o el máximo semanal, probablemente se enfrente a cierta resistencia cerca del máximo de varios meses, en torno a la zona de 1.959$-1.960$ tocada en febrero. Las compras de continuación se verán como un nuevo detonante para los alcistas y permitirán que el precio del oro intente recuperar el nivel psicológico de los 2.000$.

Por otro lado, el soporte inmediato se sitúa cerca de la zona horizontal de 1.920$-1.918$, por delante del mínimo del día anterior en torno a 1.908$-1.907$. A continuación se encuentra el nivel redondo de 1.900$, que si se rompe podría provocar algunas ventas técnicas y arrastrar al XAU/USD a la zona de 1.886$-1.885$ en su camino hacia el soporte de 1.872$-1.871$, o el mínimo semanal establecido el lunes.

Oro niveles clave a vigilar

- Los mercados son cautelosamente optimistas mientras los responsables políticos se apresuran a defender a los bancos principales de EE.UU. y Europa.

- Los datos mixtos de EE.UU. y las esperanzas de que no se produzca un frenazo brusco de la política monetaria contribuyen al sentimiento optimista.

- Las noticias que sugieren temores entre los responsables políticos de la Fed y los comentarios de la secretaria del Tesoro estadounidense empujan a los optimistas.

- Los datos de segundo nivel de EE.UU. son las últimas pistas antes del FOMC de la próxima semana.

Una semana volátil parece prepararse para un final más tranquilo, ya que los operadores permanecen en su mayoría inactivos mientras muestran un ligero optimismo durante las primeras horas del viernes. De este modo, los participantes del mercado parecen dar un suspiro de alivio, ya que los principales responsables políticos consiguen aplacar los temores que rodean al sistema bancario mundial, tras las caídas de los bancos en EE.UU. y Europa. Sin embargo, las dudas sobre los catalizadores que provocaron tal pánico se unen a las medidas calculadas por los reguladores para poner a prueba el ánimo de apetito de riesgo.

Mientras se retrata el estado de ánimo, los futuros del S&P 500 se mueven al alza para recortar las pérdidas intradía en torno a 3.995, tras un cierre alcista de los índices de referencia de Wall Street, mientras que los rendimientos de los Bonos del Tesoro estadounidense desvanecen el rebote correctivo del día anterior desde el mínimo mensual.

Dicho esto, los rendimientos de los bonos del Tesoro estadounidense a 10 y 2 años luchan por encontrar una dirección clara en torno al 3.56% y el 4.18% respectivamente, mientras el rebote del día anterior no consigue invertir la tendencia bajista de dos semanas.

Las recientes noticias de la agencia de calificación global Fitch, que sugieren que no hay grandes desafíos a la política monetaria de la Reserva Federal (Fed) estadounidense, así como de los bancos de Asia-Pacífico (APAC), a pesar de las caídas de los bancos estadounidenses y europeos, parecen haber favorecido el sentimiento.

En la misma línea podrían situarse los comentarios del Presidente del Banco Nacional Saudí, Ammar Al Khudairy, transmitiendo las "sólidas" condiciones de Credit Suisse uniéndose a los esfuerzos de los principales bancos estadounidenses por ayudar al First Republic Bank, con sede en California, a evitar una crisis de liquidez para favorecer el apetito de riesgo. En la misma línea se situó la noticia de que Credit Suisse estudia pedir prestados hasta 50.000 millones de francos suizos al Banco Nacional Suizo (SNB) para reforzar la liquidez, así como Reuters citando fuentes anónimas para confirmar que los bancos estadounidenses son menos vulnerables a la debacle de Credit Suisse. Además, las garantías de la Secretaria del Tesoro de EE.UU., Janet Yellen, sobre la salud de la banca estadounidense y la subida de tasas de 50 puntos básicos por parte del Banco Central Europeo (BCE), en consonancia con las expectativas, también favorecieron el sentimiento.

Por otra parte, la ocultación por parte de la Fed de la información que provocó inicialmente la crisis de liquidez en el Silicon Valley Bank (SVB) se une a los comentarios de la Secretaria del Tesoro estadounidense en los que afirmaba que el seguro limitado a los depósitos bancarios pondría a pureba a los tomadores de riesgo. Además, un calendario ligero y el regreso de las expectativas de línea dura en torno a la Fed podrían poner en entredicho el sentimiento.

De cara al futuro, los operadores deberían estar atentos a las pistas antes la reunión de política monetaria del Comité Federal de Mercado Abierto (FOMC) de la próxima semana. Además, las lecturas preliminares del Índice de Sentimiento del Consumidor de Michigan para marzo y las Expectativas de Inflación del Consumidor a 5 años para dicho mes también serán importantes para obtener indicaciones más claras.

El Banco de Reserva de Nueva Zelanda (RBNZ) ha declarado el viernes que "todos los bancos neozelandeses operan actualmente por encima de nuestros requisitos reguladores mínimos".

Comentarios adicionales

"Somos conscientes de los actuales problemas de estabilidad financiera con un pequeño número de bancos a nivel internacional, estamos supervisando la situación de cerca."

"Estamos en contacto regular con otros reguladores regionales y entidades reguladas".

- El USD/MXN revierte desde la barrera de la SMA de 100 horas para recortar las ganancias intradía.

- El patrón gráfico bajista necesita confirmación de 18.55, los osciladores bajistas mantienen la esperanza de los vendedores.

- La SMA de 200 horas actúa como filtro adicional a la baja.

- Los alcistas necesitan la validación del máximo de febrero.

Los bajistas del USD/MXN mantienen la esperanza mientras el par dan un giro de 180º desde la media móvil de 100 Horas para recortar las ganancias intradía alrededor del nivel de 18.75 al inicio de la sesión del viernes.

No sólo la imposibilidad de superar la SMA de 100 días, sino las señales bajistas del MACD y un bajista RSI (14) no sobrevendido, también favorecen a los vendedores del USD/MXN.

Por encima de todo, el patrón gráfico bajista de "doble techo" en el par, al revertir dos veces desde el obstáculo de 19.20, mantiene a los vendedores del USD/MXN esperanzados.

Sin embargo, es necesaria una clara ruptura a la baja del extremo inferior del patrón, en torno a 18.55, para que los bajistas retomen el control.

Más abajo, la SMA de 200 horas en 18.45 puede actuar como sooporte durante la caída teórica dirigida al mínimo mensual alrededor de 17.90, el nivel más bajo desde 2017.

Por otro lado, los movimientos de recuperación necesitan superar el obstáculo de la SMA de 100 horas en 18.80 para convencer a los compradores intradía.

Aun así, la línea de soporte anterior del 9 de marzo, cerca de 18.93, podría desafiar el movimiento del USD/MXN hacia la resistencia del doble techo alrededor de 19.20.

En el caso de que el USD/MXN supere ese nivel, el máximo de febrero en 19.29 y el imán psicológico de 20.00 aparecen como los niveles alcistas clave a vigilar por los compradores.

USD/MXN gráfico de 1 hora

Tendencia: Se esperan más caídas

El Consejo de Gobierno del Banco Central Europeo (BCE), Gediminas Šimkus, declaró el viernes que "aún no se ha alcanzado la tasa terminal".

"Sigo creyendo que la de ayer no fue la última subida de tasas", añadió.

Lecturas relacionadas

-

Forex Hoy: El dólar lucha por encontrar demanda mientras el ánimo mejora

- BCE: Enviamos un firme mensaje de confianza – François Villeroy

El Euro no se apreció tras la decisión del BCE. Sin embargo, los economistas de Commerzbank esperan ver niveles más altos del EUR/USD.

¿Por qué no se apreció el Euro tras la decisión del BCE?

"El mercado está claramente más preocupado por el hecho de que el BCE no esté lo suficientemente sensibilizado con los riesgos que una subida rápida de tipos podría implicar tras años de tipos de interés cero y negativos, que hacen más probable un aterrizaje brusco del sistema financiero y de la economía real, que sobre los beneficios inmediatos de llevar una posición en EUR a partir de hoy."

"No es probable que esta preocupación se supere rápidamente. Sin embargo, con cada día que pase sin que se repitan las distorsiones de los mercados de los últimos días, es probable que estas preocupaciones disminuyan un poco. En consecuencia, es poco probable que el euro recupere pronto su antigua fortaleza, sino que volverá a apreciarse lentamente."

"Hemos enviado un firme mensaje de confianza", declaró el viernes François Villeroy de Galhau, miembro del Consejo de Gobierno del Banco Central Europeo (BCE).

Declaraciones destacadas

"Nuestra prioridad es luchar contra la inflación".

"Los bancos franceses y europeos son muy sólidos".

"Los bancos europeos no están en la misma situación que los estadounidenses".

Reacción del mercado

El par EUR/USD está extendiendo su recuperación hasta cerca de 1.0665, en el momento de escribir estas líneas.

Esto es lo que debe saber para operar hoy viernes 17 de marzo:

A medida que el estado de ánimo del mercado sigue mejorando por la disminución de las preocupaciones sobre la profundización de la crisis financiera, el dólar de EE.UU. está teniendo dificultades para mantenerse resistente frente a sus principales rivales. Eurostat publicará los datos de inflación de febrero (revisión) en la sesión europea. Más tarde, la encuesta de la Universidad de Michigan sobre el sentimiento de los consumidores de marzo y los datos de la Reserva Federal de Estados Unidos (Fed) sobre la producción industrial de febrero servirán de estímulo.

Tal y como se esperaba, el Banco Central Europeo (BCE) subió sus tasas de referencia en 50 puntos básicos (pb) tras su reunión de política monetaria de marzo. Aunque la presidenta del BCE, Christine Lagarde, se abstuvo de comprometerse a grandes subidas de tasas adicionales en un futuro próximo, tranquilizó a los mercados asegurando que el sector bancario de la Eurozona se encontraba en buenas condiciones.

Análisis del BCE: Lagarde da una muestra de confianza a los bancos y el Euro se prepara para retomar la senda alcista

Mientras tanto, la Fed anunció a última hora del jueves que 11 bancos depositaron 30.000 millones de dólares en el First Republic Bank para ayudarle a resolver sus problemas de liquidez. Los principales índices de Wall Street cobraron un impulso alcista con esta noticia y registraron ganancias diarias decisivas. Tras la brusca caída del miércoles, el rendimiento de referencia de los bonos del Tesoro estadounidense a 10 años subió más de un 3%.

A primera hora del viernes, los futuros de los índices bursátiles estadounidenses se aferran a modestas ganancias diarias y el Índice del Dólar se mantiene en territorio negativo ligeramente por debajo de 104.00, mientras que el rendimiento de los bonos del Tesoro estadounidense a 10 años fluctúa por encima del 3.5%.

El EUR/USD fluctuó durante el evento del BCE del jueves, pero logró mantenerse firme en la sesión americana. El par conserva su impulso de recuperación a primera hora del viernes y opera cotizando por encima de 1.0650.

El GBP/USD registró ganancias el jueves y continuó subiendo a principios del viernes. Apoyado por la renovada debilidad del dólar, el par cotiza por encima de 1.2150 en la mañana europea.

Tras la acción indecisa del jueves, el USD/JPY se vio sometido a una modesta presión bajista y retrocedió hacia 133.00 el viernes. El gobernador del Banco de Japón, Haruhiko Kuroda, afirmó el viernes que sería posible seguir bajando la tasa de interés a corto plazo, pero añadió que no puede comentar hasta qué punto. Durante las horas de negociación asiática, el Nikkei Asian Review informó de que el gobierno japonés, el Banco de Japón y la Autoridad de Servicios Financieros (FSA) se reunirán esta tarde para evaluar la situación de los mercados financieros en Japón.

El Banco de la Reserva de Nueva Zelanda (RBNZ) afirmó en un comunicado a primera hora del viernes que todos los bancos neozelandeses operan actualmente por encima de sus requisitos regulatorios mínimos. El par NZD/USD cobró impulso alcista con este titular y avanzó hacia 0.6250.

El precio del Oro cerró prácticamente sin cambios el jueves, ya que el aumento de los rendimientos de los bonos del Tesoro de EE.UU. no permitió al XAU/USD sacar provecho de la renovada debilidad del dólar. No obstante, el par parece haber girado hacia el norte a primera hora del viernes, cotizando cerca de los 1.930$.

El Bitcoin se beneficia del entorno de mercado favorable al riesgo y cotiza en torno a los 26.000$ a primera hora del viernes, subiendo casi un 4% en el día. Tras el rebote del jueves, el Ethereum sigue subiendo y cotiza por encima de los 1.700$ durante la mañana europea.

"Nuestra hipótesis de base es que los recientes acontecimientos en EE.UU. no provocarán grandes cambios en la política monetaria estadounidense", declaró la agencia de calificación global Fitch durante las primeras horas del viernes.

Declaraciones destacadas

Los bancos de Asia-Pacífico (APAC) son resistentes a los riesgos puestos de relieve por las quiebras de bancos estadounidenses.

Las exposiciones directas al Silicon Valley Bank (SVB) y a Signature Bank entre el portafolio de bancos calificados por Fitch ratings en APAC parecen limitadas.

Creemos que el riesgo de volatilidad de los depósitos podría ser significativo para los bancos digitales de APAC.

En general, los riesgos de valoración de la cartera de valores bursátiles se consideran manejables para los bancos de APAC, aunque la exposición tiende a ser mayor en India y Japón.

Aunque esperamos que el límite de rendimiento del Banco de Japón aumente en 50 puntos básicos a finales de este año, no prevemos una fuerte subida de los rendimientos de los bonos (JGB).

Las exposiciones directas entre bancos con calificación Fitch en APAC al SVB y Signature Bank de las que tenemos conocimiento no son importantes para los perfiles de crédito.

Los economistas de Goldman Sachs indicaron en un comunicado el viernes que ahora esperan que el Banco Central Europeo (BCE ) suba los tipos de interés en 25 puntos básicos (pb) en mayo, frente a la estimación anterior de 50 pb, lo que situaría la tasa en el 3.75% desde el 3.5%.

Comentarios destacados

"Creemos que el BCE sigue en modo restrictivo a pesar de la volatilidad de los mercados financieros".

"Esperamos que la inflación subyacente de Europa se mantenga firme en los próximos meses y siga subiendo hasta el 5.8% interanual en marzo."

El gobernador del Banco de Japón, Haruhiko Kuroda, declaró el viernes que "es posible seguir bajando la tasa de interés a corto plazo desde menos 0,1%, pero no puedo comentar en qué medida".

Kuroda añadió que "es difícil bajar los tipos de interés a medio y largo plazo sólo profundizando en las tasas negativas".

"Unas tasas negativas del 2-3% podrían afectar a la función intermediaria", afirmó el Gobernador saliente del banco central.

Mientras tanto, el Nikkei Asian Review informó de que el gobierno japonés, el Banco de Japón y la Autoridad de Servicios Financieros (FSA) se reunirán esta tarde. La reunión trilateral se celebra para intercambiar información sobre los mercados financieros tras la quiebra del Silicon Valley Bank, informó el diario japonés.

El ministro japonés de Finanzas, Shunichi Suzuki, declaró que los precios están pesando sobre los hogares y que necesitan responder a la inflación con medidas adicionales.

Suzuki afirmó que están coordinando estrechamente con el Banco de Japón y otros bancos centrales la respuesta a la situación financiera.

Por su parte, el ministro de Economía japonés, Shigeyuki Goto, afirmó que "no espera que la quiebra de Credit Suisse tenga un gran impacto sobre la economía japonesa".

Jeffrey Gundlach, el rey de los bonos de Wall Street y fundador y Consejero Delegado de DoubleLine Capital, ofreció su opinión sobre la economía estadounidense en medio de la crisis del sector bancario.

Declaraciones destacadas

"La liquidez en los bonos del Tesoro es mala".

"EE.UU. no está interesado en absoluto en comprar crédito a estos niveles, en particular bonos basura".

"La recesión se producirá como máximo en cuatro meses".

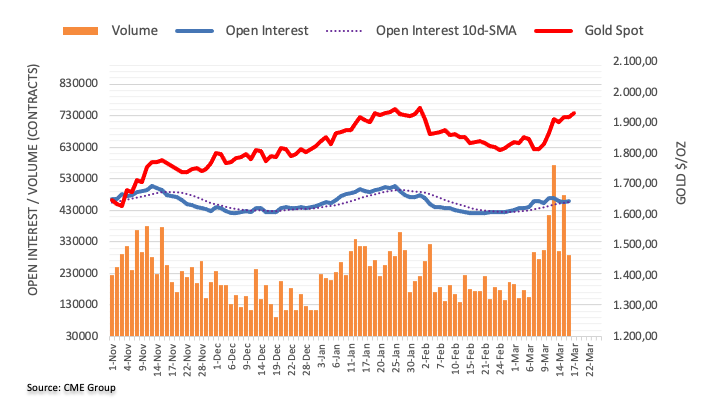

El interés abierto en los mercados de futuros del Oro aumentó en casi 3.000 contratos después de tres retrocesos diarios consecutivos el jueves, según las lecturas preliminares de CME Group. El volumen, en cambio, se mantuvo oscilante y se redujo en casi 191.000 contratos.

Oro: No se descartan nuevas subidas

Los precios del Oro avanzaron marginalmente en medio de una sesión poco concluyente el jueves. Esta evolución de los precios estuvo acompañada de un aumento del interés abierto y de una notable caída del volumen, lo que sugiere que podrían producirse nuevas indecisiones y, al mismo tiempo, no descarta la continuación del sesgo alcista subyacente. La resistencia inmediata para el metal amarillo se sitúa en el máximo de 2023, en 1.959$ por onza troy (2 de febrero).

Quek Ser Leang, estratega de mercados de UOB Group, y Peter Chia, estratega sénior de divisas, sugieren que el EUR/USD corre el riesgo de seguir bajando a corto plazo.

Perspectiva 24 horas: "Ayer, mantuvimos la opinión de que el EUR podría debilitarse aún más, pero una ruptura clara de 1.0500 era poco probable. Sin embargo, aparte de una breve caída a 1.0548 en el horario de Londres, el euro cotizó mayormente lateral. Los precios parecen consolidarse y es probable que continúe el comercio lateral. Rango previsto para hoy: 1.0570/1.0645".

Próximas 1-3 semanas: "Después de que el EUR cayera a un mínimo de 1.0514, ayer (16 de marzo, par en 1.0575) destacamos que aunque la rápida caída parecía ser demasiado rápida y demasiado pronto, el riesgo de que el EUR siguiera cayendo había aumentado. Y añadíamos: 'Queda por ver si el euro puede romper el soporte principal de 1.0470'. Por el momento, nuestra opinión no ha cambiado. En general, sólo una ruptura de la 'fuerte resistencia' en 1.0680 (sin cambios en el nivel) indicaría que el riesgo a la baja se ha desvanecido".

Madis Muller, miembro del Consejo de Gobierno del Banco Central Europeo (BCE), hace algunos comentarios sobre la crisis bancaria mundial, en su comparecencia del viernes.

Declaraciones destacadas

"El SVB ha creado un trasfondo de incertidumbre".

"Credit Suisse tiene problemas desde hace años".

"La intervención del SNB en Credit Suisse ha facilitado la toma de decisiones".

"No hay muchos bancos de la zona euro que hayan asumido riesgos como lo hizo SVB".

"Aún no hay señales de que la presión sobre la inflación se haya relajado".

"La incertidumbre de la banca complica la comunicación".

"Las últimas previsiones de inflación asumen más subidas de tasas".

Reacción del mercado

El EUR/USD prolonga su recuperación por encima de 1.0650 tras los comentarios anteriores. Al momento de escribir, el par cotiza en 1.0654, ganando un 0.48% en el día.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.